Итак. Раз вы попали на эту страницу, можно предположить, что выбор налогового режима сделан и это — Упрощённая система налогообложения.

Заявление о переходе на УСН по форме № 26.2-1 нужно подавать в налоговую инспекцию вместе с другими документами для открытия ИП или ООО. Если же вы этого не сделали — ничего страшного.

Закон позволяет донести это заявление в течение 30 дней после подачи основного пакета документов.

Пример на пальцах:

15 октября 2016 года Валерий зарегистрировал ИП, но не знал про сайт Ассистентус.ру и поэтому выбрал неверный налоговый режим. 30 ноября 2016 друзья уговорили Валерия подать заявление о переходе на УСН в налоговую, что он и сделал. 1 января 2017 года Валерий становится полноправным ИП, применяющим упрощёнку.

Если вы переходите на УСН с другого налогового режима, то “включится” упрощёнка только с первого января того года, который идёт следующим за годом подачи заявления. Главное — это успеть подать документ с октября по декабрь текущего года.

Бланк заявления о переходе на УСН (по форме № 26.2-1)

Перво-наперво скачиваем пустой бланк.

Ниже будет представлен полный мануал по заполнению этого заявления.

ФАЙЛЫ

Заявление о переходе на упрощённую систему налогообложения в PDFЗаявление о переходе на упрощённую систему налогообложения в XLS

Все преимущества УСН ещё раз

- возможность легально вести бизнес, не платя подоходного налога на физическое лицо в размере 13%;

- налог на имущество, которое используется в деятельности предпринимателя, — нивелируется;

- забываем про НДС;

- простота расчёта. Платим либо 6 процентов со всего дохода, либо 15 процентов с дохода за вычетом расхода.

Кстати говоря! Когда говорят, что УСН заменяет всё налоговое бремя, возлагаемое на предпринимателя — врут. НДФЛ с зарплаты сотрудников, будьте добры оплачивать в срок согласно закону.

При переходе на упрощёнку, помните условия, при которых вам этого сделать не дадут!

- У вашей компании есть представительства и филиалы (разумеется, о которых уведомлён налоговый орган соответствующим образом). Т.е. если вы в Перми работаете вдвоём с Виталиком, печатая визитки, а в Казани Максим и Катя их распространяют — это не значит, что у вас есть Казанский филиал и, соответственно, данное условие, при котором нельзя применять УСН — не актуально.

- У вас должно быть менее 100 сотрудников. Разумеется, устроенных официально. На вас могут работать и полторы тысячи, но если для официальных служб вы работаете один — условий для неприменения УСН не будет. Другое дело, что появятся вопросы к вашей производительности труда, иначе бы все работали одни в своей компании.

- Остаточная стоимость — более 100 млн. рублей. Иначе вы слишком богаты, дабы применять “простые” режимы.

- Другие предприятия не должны иметь долю в вашем, превышающую 25%. Для ИП неактуальное условие.

- За три первых квартала года, в котором подаётся заявление о переходе на упрощёнку, доходы не должны превышать 45 млн. руб.

- Общий годовой доход не должен превышать сумму в 60 млн. руб.

Внимание: в последних двух пунктах суммы 45 и 60 нужно ещё дополнительно умножать на коэффициент-дефлятор УСН, который меняется ежегодно. Однако, с 2020 года данный коэффициент стал равен 1, но в дальнейшем возможен его пересмотр.

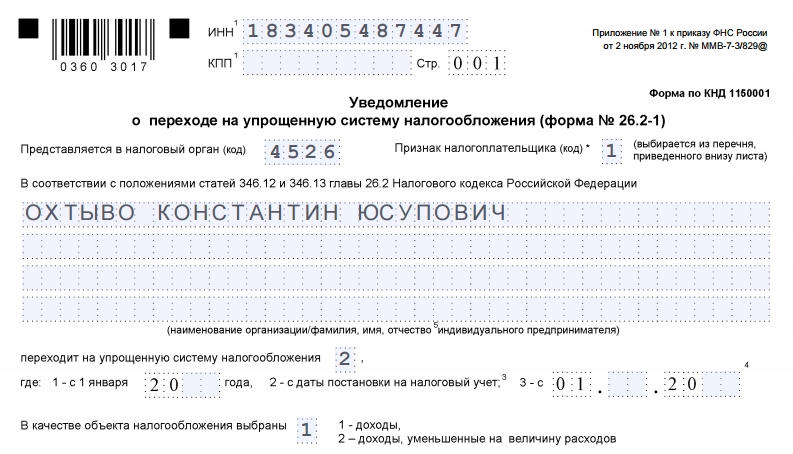

Приступим к заполнению заявления по форме № 26.2-1. Кстати, она же по КНД 1150001.

Заявление у нас будет подавать новоиспечённый предприниматель Охтыво Константин Юсупович. Он решил перейти на упрощённый режим налогообложения сразу с момента регистрации ИП.

Поле ИНН — тут всё понятно без лишних слов.

КПП (код причины постановки на учёт) — его у ИП нет. Не стоит искать, всё равно не найдёте. Поле оставляем пустым.

Код налогового органа

Ниже видим код налогового органа. Откуда его взять? Всё просто: переходим на сервис налоговой службы (https://service.nalog.ru/addrno.do), вводим в поле свой адрес, и вам выдадут код налоговой, которая привязана к вашему месту регистрации. Вот его и нужно вписать в соответствующее поле формы.

С кодом разобрались.

Признак налогоплательщика

Здесь нужно написать одну цифру — код признака налогоплательщика.

- — пишут те, кто подаёт заявление совместно с документами на регистрацию ИП. Это как раз наш случай.

- — когда вы регистрируйте компанию или ИП заново. Т.е. были уже ИП, потом закрылись, снова открываетесь — тогда этот случай ваш.

- — при переходе с другого налогового режима на УСН. Например, если вы сидите на ОСН и захотели перейти на УСН, то тройка — для вас.

Далее поле называется “переходит на упрощённую систему налогообложения”.

- — ставят те, кто подаёт заявление с октября по декабрь предыдущего года, с целью перехода на УСН с января следующего.

- — те, кто переходит сразу же при регистрации. Наш вариант.

В следующий квадрат ставим 1, если выбираем платить 6% только с доходов, и ставим 2 в ситуации, когда выбор пал на “доходы за вычетом расходов”, где мы платим уже 15%.

Небольшой лёгкий пример:

Вы изготовили табурет, затратив на это 300 рублей. Затем его продали за 1500 рублей. Если выбрали платить с “дохода”, то оплатите 6% с 1500 рублей — 90 рублей. Если выбрали “с дохода за вычетом расходов”, то 15% с суммы (1500р. — 300р.) — 180 р.

В данном примере, выгодней выбирать “доходы”. А теперь представьте, что сумма расходов была бы не 300, а 1000, тогда бы 15% платили уже с 1200 руб., а с 500, а это уже 75 рублей. Против 90 на “доходах” смотрится привлекательнее.

Именно поэтому важно подходить расчётливо к выборе способа налоговых выплат по УСН.

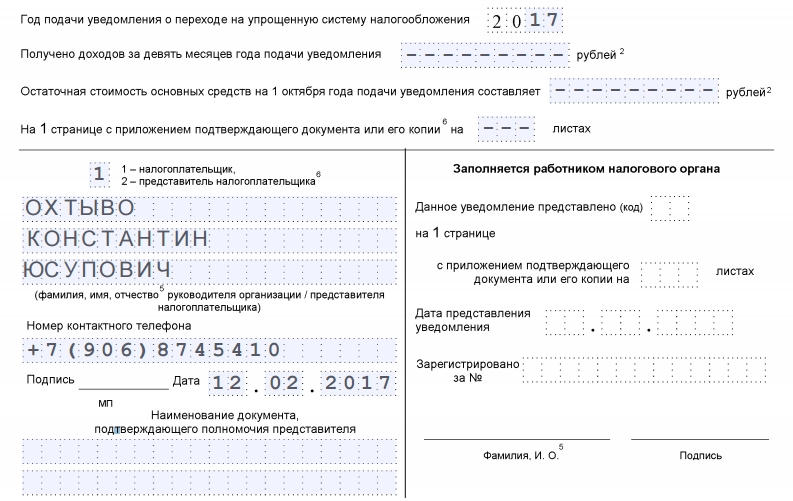

Остался самый простой последний этап.

Год подачи уведомления — вписываем текущий.

Получено доходов за девять месяцев — ноль, поскольку мы только что регистрируемся. Почему введено это поле — написано выше — доходы тех, кто переходит на УСН за первые 3 квартала текущего года не должны превышать 45 млн.

С тем же посылом идёт и следующая строчка, которая называется “остаточная стоимость основных средств”. У нас их нет, ставим везде прочерки, у кого есть — ставят цифры.

Приложений к заявлению у нас не будет, поэтому три прочерка в каждой клетке.

Далее по образцу. Снова ФИО, как показано на изображении:

1 — если мы сдаём заявление самостоятельно и

2 — если за нас это делает третье лицо. Подпись, дата и печать, если вы работаете с печатью. Если нет — необходимость отпадает.

Поля ниже предназначены для документа лица — вашего представителя. Соответственно, если вы не прибегаете к услугам третьих лиц, поля эти заполнять не нужно.

Правая колонка заполняется сотрудником налогового органа.

Данную форму заявления обязательно печатаем в двух экземплярах! Один уходит в налоговую инспекцию, другой обязательно с их штампом — забираем себе! Помните: документ, подтверждающий, что вы находитесь на УСН, может понадобиться в дальнейшем.

от 7 июля 2004 г. N САЭ-3-22/414@

В Инспекцию Министерства

Российской Федерации

по налогам и сборам

____________________________

(наименование

налогового органа)

от _________________________

(полное наименование

____________________________

организации, фамилия, имя,

____________________________

отчество индивидуального

предпринимателя)

____________________________

(адрес места нахождения

____________________________

организации, места

____________________________

жительства индивидуального

предпринимателя)

____________________________

(ОГРН, ИНН/КПП

организации, ОГРНИП, ИНН

индивидуального

предпринимателя) <*>

ЗАЯВЛЕНИЕ

О ПЕРЕХОДЕ НА УПРОЩЕННУЮ СИСТЕМУ НАЛОГООБЛОЖЕНИЯ

В соответствии с положениями статей 346.12 и 346.13 главы 26.2

Налогового кодекса Российской Федерации

__________________________________________________________________

__________________________________________________________________

(полное наименование организации, ОГРН, ИНН/КПП; фамилия, имя,

отчество индивидуального предпринимателя, ОГРНИП, ИНН) <*>

переходит на упрощенную систему налогообложения

с «__» ______ 20__ года <**>.

В качестве объекта налогообложения выбраны ___________________

(наименование

__________________________________________________________________

объекта налогообложения в соответствии со статьей 346.14

Налогового кодекса Российской Федерации)

Получено доходов от реализации товаров (работ, услуг) за

девять месяцев 20__ года (без учета налога на добавленную

стоимость и налога с продаж) ________________________ рублей <**>.

(сумма прописью)

Средняя численность работников за налоговый (отчетный) период

20__ года составляет _______________________________ человек <**>.

(прописью)

Стоимость амортизируемого имущества, находящегося в

собственности организации на дату подачи настоящего заявления,

составляет _______________________________________________________

(сумма прописью)

_____________________________________________ рублей.

Участие в соглашениях о разделе продукции

__________________________________________________________________

_____________________________________________________________ <**>

Иные условия и ограничения, предусмотренные статьей 346.12

Налогового кодекса Российской Федерации, соблюдены.

Ранее упрощенная система налогообложения, предусмотренная

главой 26.2 Налогового кодекса Российской Федерации, применялась в

____ году.

Руководитель организации ___________ _____________________

(Индивидуальный предприниматель) (подпись) (фамилия, инициалы)

«__» ___________ 20__ года

М.П.

Отметка о регистрации заявления:

«__» ___________ 20__ года, входящий номер _____________

___________ _________________________________

(подпись) (фамилия, инициалы должностного штамп

лица налогового органа) налогового

органа

<*> Вновь созданной организацией (вновь зарегистрированным индивидуальным предпринимателем) ОГРН, ИНН/КПП организации (ОГРНИП, ИНН индивидуального предпринимателя) не указываются.

<**> Данные сведения не указываются вновь созданной организацией и вновь зарегистрированным индивидуальным предпринимателем.

В не заполненных налогоплательщиком строках заявления проставляется прочерк.

Заявление о переходе на УСН 2022-2023 годов — сроки его подачи различаются в зависимости от того, переходят на упрощенку действующие фирма, ИП или вновь зарегистрированные. Об этих сроках, а также о том, как правильно написать такое заявление, мы расскажем в данной статье. И конечно, приведем для вас заполненный образец этого документа.

Когда надо писать заявление на упрощенку

Любая организация или индивидуальный предприниматель могут заявить свое право на применение УСН при соответствии требованиям НК РФ, указанным в пп. 2 и 3 ст. 346.12.

Для получения статуса налогоплательщика, использующего упрощенный режим налогообложения, предусмотрена определенная процедура, начинающаяся с подачи заявления о переходе на УСН в форме уведомления. Этот порядок изложен в п. 1 ст. 346.13 НК РФ. По нему заявление подается в налоговую инспекцию по месту постановки налогоплательщика на учет.

Почитайте о том, кто является плательщиками УСН.

Оценить соответствие критериям необходимо на дату подачи уведомления. Если налоговики заметят какое-то несоответствие признакам налогоплательщика УСН, они могут отказать в применении спецрежима, направив свое решение в письменном виде по установленной форме.

Важно! С 2023 года вводятся новые правила уплаты налогов — посредством ЕНП. С введением единого налогового платежа порядок расчетов с бюджетом (в т. ч. по УСН) изменится кардинально. Подготовиться к переходу вам поможет Путеводитель по ЕНП с 2023 года от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, рекомендуем получить пробный доступ и ознакомиться с разъяснениями экспертов. Это бесплатно.

Заявление на УСНО: временные рамки подачи в общих случаях

Для подачи этого документа существуют временные рамки: по общему правилу при желании перейти на УСНО со следующего года подать заявление надо не позднее 31 декабря года текущего (п. 1 ст. 346.13 НК РФ).

При этом в п. 7 ст. 6.1 НК РФ указано, что если крайний срок подачи заявления о переходе на УСНО в инспекцию приходится на выходной день, то разрешается перенести срок на рабочий день, который следует за этим выходным.

В 2022 году 31 декабря — выходной. Поэтому срок подачи уведомления сдвигается на первый рабочий день января 2023 года, то есть на 9 января.

Опоздание со сроком подачи лишает налогоплательщика права применять УСН, и, чтобы сменить режим налогообложения, придется ждать еще год.

Подробнее о нюансах смены режима налогообложения читайте в этом материале.

Заявление на УСН при регистрации ООО или ИП

Впрочем, у правила о том, что заявление о переходе на упрощенку надо подавать обязательно в прошлом налоговом периоде, есть исключение. Оно действует, когда регистрируется новое предприятие, в том числе ООО, или гражданин получает статус индивидуального предпринимателя.

Заявление на УСН тогда можно подать в течение месяца с даты регистрации. Налогоплательщик сразу становится «упрощенцем» с тем или иным объектом налогообложения.

Подавать заявление на УСН в 2022-2023 годах можно лично, по почте или в электронном виде. Формат такого электронного заявления определен приказом ФНС России от 16.11.2012 № ММВ-7-6/878@, а сам порядок подачи содержится в другом приказе ФНС России — от 18.01.2013 № ММВ-7-6/20.

Об особенностях оформления и подачи заявления о переходе на УСН при регистрации бизнеса рассказали эксперты КонсультантПлюс:

Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

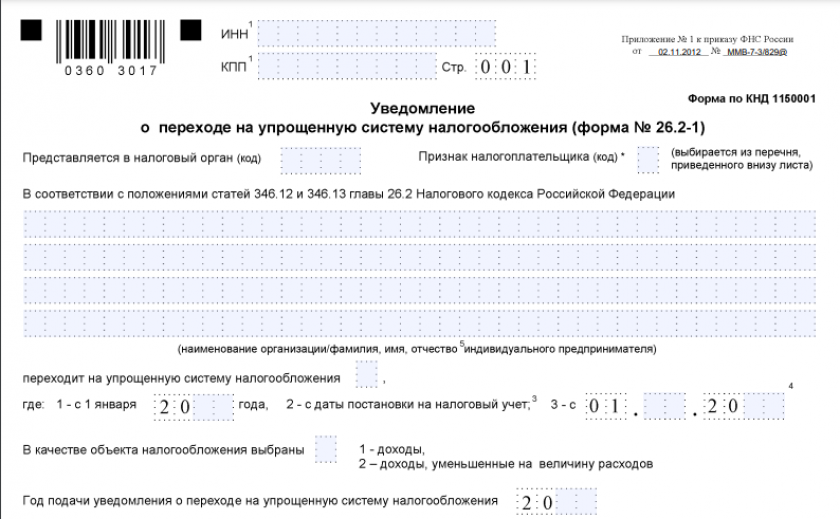

Заявление на УСН: образец заполнения

Заявление на УСН заполняется по рекомендуемой форме, утвержденной ФНС России приказом от 02.11.2012 № ММВ-7-3/829@. В связи с тем, что такое обращение подается в уведомительном порядке (если соблюдены все условия), и называется оно уведомлением. Скачать форму уведомления можно бесплатно, кликнув по картинке ниже:

Заявление о переходе на УСН

Скачать

В уведомлении должно быть отражено название организации либо фамилия, имя, отчество индивидуального предпринимателя, который подает заявление и собирается переходить на упрощенку, ИНН, КПП (при наличии) налогоплательщика. Необходимо указать дату, с которой будет применяться упрощенный режим. Кроме того, в заявлении должны быть видны контактные данные налогоплательщика.

Также при написании заявления на упрощенку в 2022-2023 годах нужно указывать:

- какой объект налогообложения выбран (абз. 2 п. 1 ст. 346.13 НК РФ);

- каков объем доходов за 9 месяцев того года, в котором пишется уведомление (налоговый орган должен убедиться, что доходы заявителя не превышают лимита, определенного в п. 2 ст. 346.12 НК РФ);

- какова на 1 октября остаточная стоимость принадлежащих налогоплательщику основных средств (она не должна превысить 150 млн руб.).

Образец заявления на УСН 2022-2023 годов вы можете бесплатно скачать в КонсультантПлюс, получив пробный доступ:

Также эксперты КонсультантПлюс подготовили другие заполненные образцы уведомлений для разных ситуаций. Например, при переходе на УСН ИП с объектом налогообложения «доходы»; при переходе на УСН с ОСНО, ЕСХН и др. Получите пробный доступ к К+ бесплатно и переходите к образцам.

Заявление на УСНО: примечания к форме

- В незаполненных строках следует проставлять прочерк.

- Сноски 1 и 2 означают, что сведения, отмеченные ими, не заполняются теми налогоплательщиками, которые имеют соответствующий код признака налогоплательщика. Коды признака налогоплательщика имеют следующие значения:

1 — организации и ИП, подающие заявление одновременно с пакетом документов на регистрацию.

2 — только что созданные организации или зарегистрированные ИП.

3 — организации и ИП, которые переходят с других режимов налогообложения.

- Сноска 3 означает, что с даты, когда произошла постановка на учет, могут перейти на УСН лишь вновь созданные организации и ИП.

- Отчество указывается при наличии.

- Если интересы налогоплательщика при написании уведомления представляет иное лицо, у него должен быть документ, подтверждающий полномочия представителя.

Итоги

Заявление (уведомление) о переходе на УСН представляет собой достаточно простую форму документа. Но ее необходимо подать в установленный законодательством срок для того, чтобы воспользоваться своим правом применять спецрежим.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 16.11.2012 № ММВ-7-6/878@

- Приказ ФНС России от 02.11.2012 № ММВ-7-3/829@

Как в 2023 году заполнить уведомление о переходе ООО на УСН

- 08 ноября 2021

- Просмотров:

Применять упрощенную систему налогообложения (УСН) в 2023 году можно сразу же после регистрации ООО. Для этого необходимо уведомить ФНС о выборе спецрежима налогообложения при регистрации или в течение 30 дней после нее. Форма уведомления — 26.2-1, в ней всего один лист. Правила заполнения зависят от момента подачи уведомления: на стадии регистрации или после нее.

Содержание

- Подача заявления на УСН в момент регистрации ООО

- Подача уведомления об УСН в течение 30 дней с открытия ООО

- Уведомление на применение УСН со следующего года

1. Подача заявления на УСН в момент регистрации ООО

Если вы подаете заявление на УСН в момент регистрации общества с ограниченной ответственностью, то можете использовать «упрощенку» с первого дня работы. Ждать ответа ФНС о постановке не нужно: переход на данный спецрежим осуществляется в уведомительном порядке.

Рекомендации по заполнению формы при переходе на УСН одновременно с регистрацией ООО:

- ИНН и КПП заполнять не нужно: у вашей компании ещё нет этих реквизитов.

- Код налогового органа заполните в соответствии с информацией о регистрирующей инспекции на сайте ФНС. Обратите внимание: регистрирующая ФНС не всегда совпадает с районной.

- Признак налогоплательщика: проставьте код «1», обозначающий подачу заявления в момент регистрации общества.

- Название организации заполняйте в точности с наименованием, прописанном в вашем уставе.

- Код перехода на УСН: заполните код «2» после слов «Переходит на упрощенную систему налогообложения». Этот код означает, что вы будете применять «упрощенку» сразу с момента регистрации.

- Код объекта налогообложения: заполните код «1», если выбрали «Доходы — 6%» или код «2», если остановились на «Доходы минус расходы — 15%».

- Год подачи уведомления.

- Получено доходов: оставьте пустым.

- Остаточная стоимость : оставьте незаполненным.

- Сведения о заявителе: укажите «1» для руководителя компании или «2» для представителя, внесите ФИО. Не забудьте, что на представителя требуется доверенность, заверенная у нотариуса.

- Наименование документа, подтверждающего полномочия представителя: укажите здесь данные доверенности только тогда, когда документы будет подавать представитель.

2. Подача уведомления об УСН в течение 30 дней с открытия ООО

Заявление о переходе ООО на УСН в течение 30 дней после регистрации

При подаче уведомления о переходе на УСН в течение 30 дней с момента регистрации, использование спецрежима будет вам доступно с даты постановки на учет.

Заявление о переходе на УСН при подаче в 30-дневный срок заполняется аналогично уведомлению в момент регистрации, за исключением таких полей:

- ИНН и КПП необходимо указать, у вас уже будут эти данные после регистрации.

- Признак налогоплательщика: проставьте код «2», соответствующий подаче в 30-дневный срок.

Остальные поля формы необходимо заполнить также, как при подаче заявления в момент регистрации ООО.

3. Уведомление на применение УСН со следующего года

Уведомление о переходе ООО на УСН с начала нового года

Если вы в 2023 году не успели принять решение о переходе общества с ограниченной ответственностью на УСН в 30-дневный срок, то применение «упрощенки» будет доступно только с начала следующего года. Для этого в текущем году нужно подать заявление.

Особенности заполнения уведомления при переходе с начала года:

- Признак налогоплательщика: укажите код «3», означающий переход на УСН со следующего года.

- Код перехода — после слов «Переходит на упрощенную систему налогообложения»: укажите значение «1» и год, с которого вы будете использовать УСН.

- Получено доходов: укажите свою прибыль за 9 месяцев до момента подачи заявления. Пишите цифры с левого края поля, лишние клетки оставьте пустыми.

- Остаточная стоимость основных средств: укажите сумму, исходя из актуальных данных бухгалтерской отчетности.

Откройте ООО онлайн или скачайте все документы

Это бесплатно! Росбанк поможет подготовить документы для регистрации ООО и подать их онлайн, а затем откроет расчётный счёт. Если вы — единственный участник ООО, переходите по ссылке ниже, чтобы заполнить форму для регистрации онлайн.

Если не подходит онлайн-подача, наш онлайн-сервис подготовит все документы для подачи, учитывая новые требованиям закона и ФНС.