Анализ денежных потоков

Денежный поток, кэш-фло, кэш-флоу (от англ. Cash Flow) или поток наличных денег — одно из важнейших понятий современного финансового анализа, финансового планирования и управления финансами предприятия.

Денежный поток представляет собой разницу между денежными поступлениями и выплатами организации за определенный период времени. Чаще всего, за этот временной промежуток принимается финансовый год.

Для оценки изменения, динамики финансового положения предприятия составляется план движения денежных средств предприятия, учитывающий все поступления денежных средств и все платежи. Анализ денежных потоков используется для бюджетирования деятельности предприятия, при составлении бизнес-плана, разработке бюджета движения денежных средств.

Если численное значение денежного потока больше нуля — это показатель притока денежных средств. Если численное значение денежного потока меньше нуля, то имеет место отток денежных средств.

Положительный денежный поток формируют денежные средства, поступившие предприятию за соответствующий период. Это могут быть выручка от продажи товаров, поступление денежных средств за выполнение выполнения работ или оказание услуг. Отрицательный денежный поток формируют денежные средства, затрачиваемые предприятием в соответствующий период. Например, инвестиции, возврат кредита, затраты на сырьё, электроэнергию, материалы, оплату труда сотрудников, налоги и другие.

Грамотное управление денежными потоками чрезвычайно важно, т.к. способно снизить потребности в капитале, ускорив его обороты, а также выявить финансовые резервы внутри предприятия и тем самым снизить объемы внешних займов. Главная цель анализа и управления денежными потоками — рост объема положительного денежного потока и снижение объема отрицательного.

Почему анализ денежных потоков важен?

Если в компании не уделяется должного внимания анализу и управлению денежным потокам, то ей весьма сложно предсказывать возможные кассовые разрывы. Это приводит к тому, что в конце месяца у нее может не оказаться денег, чтобы оплатить текущие счета за поставки товара, аренду офиса, заработную плату сотрудников и даже на уплату налогов.

Регулярное возникновение кассовых разрывов приводит предприятие к проблемам как с поставщиками товаров и услуг, так и с клиентами. Поставщики, недовольные проблемами с оплатой, отменяют скидки, приостанавливают отгрузку товаров. Возникает товарный дефицит, клиенты не могут получить востребованный товар, и по этой причине не спешат оплатить счета за уже произведенные отгрузки и оказанные услуги. Растет дебиторская задолженность, что еще больше усугубляет финансовые проблемы с поставщиками. Возникает «замкнутый круг.» Такая ситуация резко сказывается на обороте предприятия, снижает его прибыльность и рентабельность.

Таким образом, неплатежеспособность предприятия возникает в тот момент, когда денежный поток становится отрицательным. Важно, что такая ситуация может возникнуть даже в том случае, когда формально предприятие остается прибыльным. Именно с этим связаны проблемы доходных, но неликвидных компаний, стоящих на грани банкротства.

Расчет денежных потоков в Excel

Какими же средствами автоматизации лучше воспользоваться для анализа и управлении денежными потоками предприятия? На этот вопрос каждый владелец предприятия отвечает себе сам.

Существует выбор между дорогими специализированными программами для учета движения денежных средств и созданием приложения для учета и анализа денежных потоков под свои требования при помощи Excel. Функционально большой разницы между этими вариантами нет.

У специализированных программ, возможно, более красивый интерфейс, обилие кнопочек и большое количество разных функции, некоторые из которых не используются никогда. Однако, у специализированных программ по учету денежных потоков есть несколько больших минусов. Во-первых, сроки разработки. Чаще всего, это несколько месяцев. Потом внедрение — еще пару месяцев. А если потребности учета изменяются, что бывает довольно часто — немалая сумма за добавление новых отчетов и обработок программистами.

У решений по учету денежных потоков, разработанных в Excel, перечисленные недостатки отсутствуют. Зато несомненными плюсами является гибкость решений, возможность оперативного изменения под изменяющиеся условия учета, возможность внесения небольших изменений самим пользователем, универсальность табличного редактора Excel. Нет такой задачи по учету, которую невозможно реализовать средствами Excel !

Скачайте бесплатно простое решение по учету и анализу денежных потоков в Excel. В файле Вы увидите готовую таблицу для учета и анализа денежных потоков ООО, находящегося на УСН.

Любые изменения в статьи доходов и расходов Вы можете или внести сами, или обратиться за помощью к эксперту по Excel.

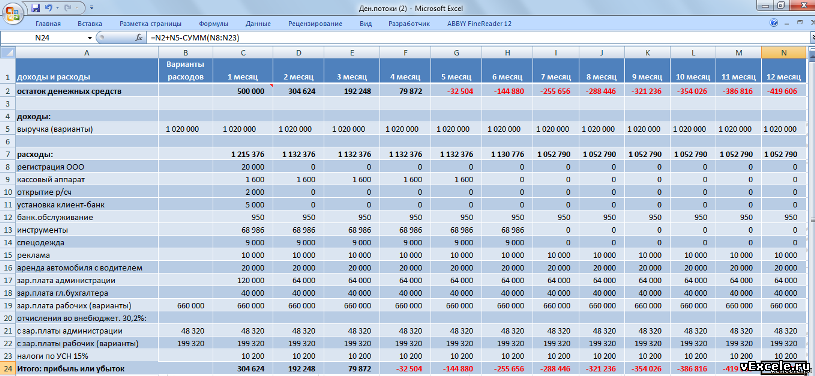

Так выглядит таблица учета и анализа денежного потока:

Скачать бесплатно

Отчет о движении денежных средств

С помощью этого шаблона можно проанализировать или продемонстрировать движение денежных средств бизнеса за последние двенадцать месяцев. Спарклайны, условное форматирование и четкий дизайн делают его одновременно красочным и практичным.

Excel

Скачать

Поделиться

Вам не нужно использовать конкретное приложение или даже нанимать бухгалтера для создания финансовых документов. Все, что вам нужно, это Microsoft Excel и немного ноу-хау.

Большинство финансовых отчетов состоят из отчета о движении денежных средств, отчета о прибылях и убытках и баланса. А пока остановимся на первом документе.

Итак, вот руководство о том, как составить отчет о движении денежных средств в Excel.

Что такое отчет о движении денежных средств?

Отчет о движении денежных средств – это финансовый документ, который показывает движение денежных средств и их эквивалентов в вашем бизнесе. Вы могли видеть, откуда пришли все деньги в вашем бизнесе и на что вы их тратите.

Этот документ расскажет вам, как вы управляете своими операциями. Достаточно ли у вас денег для ведения бизнеса? Сможете ли вы расплатиться с предстоящими обязательствами?

С его помощью вы можете точно определить, сколько наличных у вас есть в наличии за любой конкретный период.

1. Выберите период для покрытия

Отчеты о движении денежных средств обычно разбиваются на месячные периоды. Так вы сможете увидеть, сколько вы приобрели и потратили.

Большинство предприятий начинают финансовый год с даты основания. Но вы можете начать в другие месяцы (например, январь), если вам так удобнее.

2. Подготовьте свои данные

Перед созданием отчета о движении денежных средств вы должны иметь свои данные под рукой. Это позволяет получить точные результаты. Итак, если у вас есть дневник, держите его под рукой.

Если у вас нет журнала, хорошей отправной точкой будет список всех ваших расходов и доходов. Если вы записываете дату, получателя платежа, плательщика, детали и сумму каждого движения денежных средств, вы можете составить отчет о движении денежных средств.

3. Отсортируйте данные

Когда у вас есть все транзакции, самое время разбить их на три категории: операции, инвестиции и финансирование.

Операции относятся к денежным средствам, полученным и потраченным на повседневную деятельность. К ним относятся деньги, полученные от продажи товаров и услуг. Денежные средства, выплаченные на накладные расходы, заработную плату и товарно-материальные запасы, также подпадают под эту категорию.

Инвестирование покрывает расходы на долгосрочные активы, такие как основные средства. Здесь также учитываются любые денежные средства, полученные от продажи этих активов.

Финансирование поступает от инвесторов (в том числе собственников) и за счет кредитов. В этом разделе мы также обсуждаем дивиденды и выплаты по кредитам.

Чтобы начать составлять Отчет о движении денежных средств, откройте Excel и создайте новый файл.

В верхней строке запишите отчет о движении денежных средств [Название компании] . Это позволяет легко идентифицировать файл при открытии.

Оставьте одну строку пустой для форматирования, затем напишите « Начало периода» и «Окончание периода» в следующих двух строках. Сделайте это, чтобы знать, какой период вы точно охватываете.

Опять же, оставьте одну строку пустой, затем напишите Cash Beginning и Cash Ending . Эти строки будут отражать то, что у вас было в начале и в конце периода.

5. Определите свои подкатегории

Три основные категории в целом остаются одинаковыми для разных компаний. Однако подкатегории сильно различаются. Они будут зависеть от вашего типа бизнеса и операций.

Чтобы помочь вам начать работу, вот несколько отличных примеров для каждой категории.

1. Операции

- Недостаточный приток денежных средств

- Продажи

- При оттоке денежных средств

- Инвентарь

- Заработная плата

- Операционные расходы: сюда входят накладные расходы, такие как аренда, связь, электричество.

- Проценты: это процентная сумма, которую вы платите по предоставленным вами займам.

- Налоги

2. Инвестиции

- Недостаточный приток денежных средств

- Проданные активы

- Выплаченные ссуды: это выплаты по ссудам, которые вы предоставили физическим или юридическим лицам.

- При оттоке денежных средств

- Купленные активы

- Выданные ссуды: это сумма, которую вы ссудили физическим или юридическим лицам.

3. Финансирование

- Недостаточный приток денежных средств

- Займы: это деньги, которые вы получаете от кредитных организаций.

- Выпуск акций: это инвестиции, сделанные владельцами и другими третьими сторонами.

- При оттоке денежных средств

- Погашение кредита: это сумма, которую вы тратите на погашение основной суммы кредита.

- Дивиденды: это деньги, потраченные при разделении прибыли с инвесторами и владельцами (включая вас самих).

Это часто используемые подкатегории, но вы можете добавлять их по своему усмотрению. Напоминаем: каждая категория должна относиться к фактически потраченным и полученным денежным средствам.

Добавьте пустую строку в конец каждого списка категорий, затем напишите Чистый денежный поток – [Категория] . Это промежуточный итог, который показывает, сколько денег вы заработали (или потратили) на каждый раздел.

Наконец, после перечисления всех категорий, подкатегорий и промежуточных итогов внизу напишите Чистый денежный поток . Это показывает общий приток (или отток) денег, которые у вас были за период.

Не забудьте добавить пустую строку между категориями (после промежуточного итога) и отступ для каждой подкатегории. Вы можете найти кнопку « Отступ» в разделе « Выравнивание » на ленте «Главная» . Это обеспечивает более чистое форматирование и упрощает просмотр и анализ.

Кроме того, измените размер первого столбца, чтобы его содержимое не переносилось на следующие столбцы. Дважды щелкните линию между столбцами A и B, чтобы сделать это автоматически.

6. Подготовьте формулы

Формулы отчета о движении денежных средств довольно просты. Все, что вам нужно, это использовать команду sum для подведения итогов по каждой категории.

- Сначала выберите ячейку Чистый денежный поток – [Категория] под соответствующим промежуточным итогом за период и категорию.

- Затем введите = сумма ( и выберите все ячейки для каждого раздела. Не забудьте удерживать клавишу Shift, чтобы вы могли выбрать несколько ячеек.

- После этого нажмите клавишу Enter , и вы должны увидеть промежуточный итог для этой категории.

4. Чтобы получить чистый денежный поток, повторите описанную выше процедуру.

5. Введите = сумма ( , затем выберите каждый соответствующий промежуточный итог .

6. На этот раз удерживайте клавишу ctrl, чтобы выбрать несколько ячеек, которые не находятся рядом друг с другом.

7. После этого снова нажмите клавишу Enter , и у вас будет общий денежный поток за выбранный период.

Чтобы получить окончание с наличными:

- Перейдите в соответствующую ячейку и введите = сумма (

- Удерживая нажатой клавишу ctrl , щелкните ячейки с чистым денежным потоком и начальными значениями денежных средств за соответствующий период.

- Нажмите клавишу Enter , и вы получите сумму, которая должна быть у вас в конце выбранного вами периода.

7. Установка нескольких месяцев

Если вы хотите сравнить свой денежный поток за несколько месяцев, вам нужно сначала установить эту формулу. В разделе «Начальные выплаты на следующий месяц» напишите « = », затем щелкните соответствующую ячейку для «Конечные выплаты за последний месяц». При этом конечная сумма наличных за предыдущий месяц автоматически копируется в начальную кассу следующего месяца.

Что касается остальных формул, все, что вам нужно, – это скопировать их на оставшиеся месяцы, которые вы хотите охватить.

- Удерживайте клавишу Shift, чтобы выбрать все ячейки от кассового окончания до чистого денежного потока.

- После этого нажмите ctrl + c, чтобы скопировать их.

- Затем щелкните соответствующую ячейку для Cash Ending на следующий месяц и введите ctrl + v .

- Excel автоматически скорректирует эти формулы, чтобы отразить правильный соответствующий столбец.

Примечание . Убедитесь, что в выбранных ячейках нет других значений, кроме формул.

8. Форматирование строк и чисел.

Отформатируйте записи, чтобы отрицательные числа казались красными. Это значительно упрощает анализ вашего заявления.

- Для этого выберите все числовые записи, затем щелкните раскрывающееся меню в разделе « Число ».

- Вы можете найти их на главной ленте .

3. Щелкните Другие числовые форматы … Откроется новое окно с названием Формат ячеек .

4. На вкладке « Число » перейдите в меню « Категория» и выберите « Валюта» .

5. Выберите правильный символ в раскрывающемся меню.

6. Затем в подокне « Отрицательные числа:» выберите вариант – $ 1234,10 с красным цветом шрифта .

Это должно позволить вам видеть свои расходы красным цветом, что позволит легче отличать приток от оттока.

Вы также можете выбрать каждую категорию и строку промежуточных итогов и заполнить их разными цветами. Это упростит различение разделов с первого взгляда.

9. Введите свои ценности

После того, как вы все подготовили, остается только ввести фактические значения. Не забудьте поставить минус для расходов! После этого у вас есть завершенный отчет о движении денежных средств.

Вы можете получить доступ и сохранить копию этого отчета о движении денежных средств здесь .

Спланируйте свой следующий шаг

Теперь, когда вы составили отчет о движении денежных средств, у вас есть лучшее представление о ликвидности вашего бизнеса. Это может помочь вам спланировать свои следующие шаги, позволяя принимать мудрые решения.

С отчетом о движении денежных средств у вас есть первый документ, который вам нужен, чтобы увидеть общую эффективность вашего бизнеса. Соедините это с отчетом о прибылях и убытках и балансовым отчетом, и тогда вы точно будете знать, где вы находитесь.

Содержание

- ДДС — считать деньги

- МЕТОДИКА КОНСОЛИДАЦИИ ОДДС В ТАБЛИЧНОМ РЕДАКТОРЕ EXCEL

- ПРИМЕР ФОРМИРОВАНИЯ КОНСОЛИДИРОВАННОГО ОДДС ГРУППЫ КОМПАНИЙ

- Как вести ДДС

- Развитие бюджетирования компании в Excel

- Почему анализ денежных потоков важен?

- Пример управленческой отчетности в Excel: исходные данные

- Аргументы для собственника: куда делись деньги

- Подготовка – сбор основных документов и данных.

- Расчет изменений в балансе.

- Поместите каждое изменение балансового отчета в отчет о движении денежных средств.

- Проверьте изменения существенных статей баланса и внесите соответствующие корректировки.

- Формат БДДС косвенным методом

ДДС — считать деньги

По ДДС фиксируем поступления и списания денег со всех счетов компании. В результате собственник всегда знает, сколько у него денег и на каких счетах они лежат.

Чтобы создать сводный по группе компаний (ГК) отчет о движении денежных средств в файле Excel, нужно учитывать несколько важных моментов. Как правило, в группе компаний каждая бизнес-единица занимается отдельным видом бизнеса, поэтому справочник статей движения денежных средств у каждой из компаний группы будет сильно отличаться от остальных справочников. Представим распространенный вариант структуры бизнеса группы компаний:

• производственная компания;

• транспортная компания;

• торговый дом;

• компания — балансодержатель основных средств группы;

• управляющая компания группы.

При такой структуре бизнеса консолидацию отчета о движении денежных средств нельзя произвести просто суммированием пяти отчетов разных компаний, поскольку получится очень большой и малоинформативный формат ДДС.

Во-первых, здесь потребуется предварительная разработка структуры и аналитики справочника статей движения денежных средств, который будет единым для всей группы. В этом справочнике нужно предусмотреть, чтобы первые уровни аналитики статей прихода и расхода денежных средств были общими для всех компаний группы, а последующие уровни включали в себя статьи, характерные для отдельных компаний.

Во-вторых, в консолидированном ОДДС в обязательном порядке должны быть выделены внутригрупповые перемещения денег. Это нужно, чтобы видеть суммы внутренних оборотов, которые не влияют на общую сумму денежных средств ГК, иметь возможность проверить корректность отражения внутренних движений денег между компаниями группы.

В таблице 1 показан фрагмент справочника статей движения денежных средств группы компаний в части поступлений.

Как видно из представленного фрагмента, в справочнике первые четыре уровня аналитики движения денежных средств будут общими для всех компаний группы. Именно по ним строится консолидированный отчет по ДДС. Каждая из компаний может заводить необходимые ей статьи движения денежных средств, начиная с пятого уровня аналитики. Тем самым мы закладываем методическую основу построения сводного отчета по группе компаний в книге табличного редактора Excel.

Формат сводного ОДДС группы компаний также разрабатывается индивидуально — в зависимости от специфики бизнеса и потребностей пользователей управленческой информации. Однако в любом случае целесообразно предусмотреть в консолидированном отчете классические разделы операционной, инвестиционной и финансовой деятельности, а также раздел внутренних движений денежных средств между компаниями группы. В таблице 2 показан пример такого сводного отчета о движении денежных средств по группе компаний в аналитике данных первого уровня.

ПРИМЕР ФОРМИРОВАНИЯ КОНСОЛИДИРОВАННОГО ОДДС ГРУППЫ КОМПАНИЙ

Перейдем от теории к практике и составим консолидированый ОДДС группы компаний, прописывая формулы в ячейках листа со сводными данными о движении денежных средств группы. Для примера возьмем группу компаний, которая состоит из следующих предприятий:

• производственная компания (ПК) — производство продукции;

• торговая компания (ТД) — реализация продукции;

• управляющая компания (УК) — транспортные услуги и управление группой;

• индивидуальный предприниматель (ИП) — юридические услуги.

Задача руководителя финансово-экономической службы группы компаний — консолидация данных о движении денежных средств в рамках всего холдинга. Поскольку предприятия холдинга ведут учет своей хозяйственной деятельности обособленно и в разных версиях учетных программ, было принято решение о формировании сводного ОДДС в файле табличного редактора Excel. Выбрали следующую методику формирования отчета:

- бухгалтерские службы компаний ежедневно формируют отчеты о движении денежных средств в учетных программах, сохраняют их в формате и отправляют экономисту управляющей компании;

- экономист управляющей компании ежедневно заполняет в отдельной книге лист с отчетом о движении денежных средств группы. По строкам отчета отражаются статьи движения денежных средств, по столбцам — компании группы и общая сумма по холдингу;

- на отдельном листе той же книги создаются еженедельные отчеты о движении денежных средств ГК. Показатели отчетов автоматически формируются на основе формул типа СУММ из ячеек ежедневных отчетов;

- на этом же листе книги автоматически формируется сводный ОДДС группы компаний, показатели которого на основе формул типа СУММ собираются из ячеек еженедельных отчетов;

- дополнительно к сводному отчету на основе ежедневных данных о движении денежных средств автоматически формируются расшифровки о внутригрупповом перемещении денег между компаниями группы.

Как вести ДДС

Вносите в отчет доходы и расходы раз в неделю → табличка показывает, что происходит с финансами бизнеса. Есть 4 правила ведения ДДС:

1. Сгруппировать статьи доходов и расходов. Деньги тратятся много на что: аренду помещения, зарплаты сотрудникам, премии, покупку ручек, оплату клининга. Количество расходных статей может перевалить за сотню. Сядете анализировать — утонете в мелких сущностях.

Чтобы строки в таблице не смешивались в кашу, разбейте статьи расходов по категориям. Например, если регулярно платите за аренду офиса, канцтовары и воду, все это можно сгруппировать в категорию «Офис».

2. Не смешивайте личные деньги с рабочими. Вот вы купили кофе с рабочей карты и забыли отметить в табличке — пропали деньги в отчете. Понятное дело, вы отругали ответственного за ведение ДДС, и оба оказались в стрессе. Чтобы такого не было, назначьте себе зарплату, как и другим сотрудникам, и пусть она поступает на личную карту, чтобы никто не путался.

3. Проверяйте, сходятся ли цифры с реальностью. Время от времени нужно сверять цифры в отчете с суммами в сейфе или на счетах. Если в отчете написано 100 000 ₽, а в сейфе лежит 50 000 ₽ — это повод начать задавать вопросы.

Развитие бюджетирования компании в Excel

При ведении управленческого учета необходимо собирать данные из разных подразделений компании. Эти данные «вырастают» в десятки, а чаще – сотни таблиц с большим количеством закладок в файле Excel. Программа просто технически не способна обработать такой объем данных, она не справляется с таким количеством связей в формулах Excel и таблицах.

Если говорить про бюджетирование, то вносить корректировки в бюджет с помощью Excel и поддерживать их актуальность очень сложно, а точнее, практически невозможно. Если в бюджете что-то меняется, если внести в таблицу правку, то впоследствии крайне затруднительно понять, почему изменилась какая-то цифра, откуда она вообще взялась.

Использовать таблицы Excel для бюджетирования можно рекомендовать только некрупным фирмам. Средним и крупным компаниям вести бюджет затрат в Эксель весьма проблематично.

Почему анализ денежных потоков важен?

Если в компании не уделяется должного внимания анализу и управлению денежным потокам, то ей весьма сложно предсказывать возможные кассовые разрывы. Это приводит к тому, что в конце месяца у нее может не оказаться денег, чтобы оплатить текущие счета за поставки товара, аренду офиса, заработную плату сотрудников и даже на уплату налогов.

Регулярное возникновение кассовых разрывов приводит предприятие к проблемам как с поставщиками товаров и услуг, так и с клиентами. Поставщики, недовольные проблемами с оплатой, отменяют скидки, приостанавливают отгрузку товаров. Возникает товарный дефицит, клиенты не могут получить востребованный товар, и по этой причине не спешат оплатить счета за уже произведенные отгрузки и оказанные услуги. Растет дебиторская задолженность, что еще больше усугубляет финансовые проблемы с поставщиками. Возникает “замкнутый круг.” Такая ситуация резко сказывается на обороте предприятия, снижает его прибыльность и рентабельность.

Таким образом, неплатежеспособность предприятия возникает в тот момент, когда денежный поток становится отрицательным. Важно, что такая ситуация может возникнуть даже в том случае, когда формально предприятие остается прибыльным. Именно с этим связаны проблемы доходных, но неликвидных компаний, стоящих на грани банкротства.

Пример управленческой отчетности в Excel: исходные данные

Российская компания ООО «Солнышко» занимается оптовой торговлей без ведения внешнеэкономической деятельности. Имеет свой собственный склад и остатки товаров на нем. Начисляет амортизацию на основные средства. Расчеты ведет в рублях без учета курсовых разниц. Учет производит в 1С:Бухгалтерия, а управленческую отчетность – в Excel по следующим листам:

- Баланс (Форма №1);

- Отчет о прибылях и убытках (Форма№2);

- Отчет о движении денежных средств (Форма№4);

- Расшифровка дебиторской и кредиторской задолженности;

- Отчет по основным средствам и амортизации;

- Расшифровка товаров на складе;

- Потоки.

Чтобы не перегружать лишней информацией статью, рассмотрим примеры некоторых форм: Баланс, Отчет по основным средствам и амортизации, Потоки.

Поскольку у нас есть информация о движении денежных средств (Форма№4), нам не нужно вычислять денежный поток косвенным методом.

Значение чистой прибыли по балансовому листу (Форма№1, табл. 1) нарастающим итогом с начала года составляет 364 970, 35 руб. Исходя из таблиц 2 и 3, балансовая стоимость основных средств – 117 975 рублей. Остаток денежных средств на 1 июня 2016 года равен 272 445, 60 руб. (по Форме№4 и по балансу). То есть денежный поток меньше прибыли на 92 525, 75 руб. (272 444, 60 минус 364 970,35). Посмотрим, из чего образовалась эта разница.

Таблица 1. Баланс

|

БАЛАНС |

На начало периода на 01.01 |

На конец периода на 01.06 |

На конец периода на 01.07 |

|

АКТИВЫ |

|||

|

Внеоборотные активы |

|||

|

Нематериальные активы |

0 |

0,00 |

0,00 |

|

Основные средства |

0 |

72 000 |

117 975 |

|

Доходные вложения в материальные ценности |

0 |

0 |

0 |

|

Итого внеоборотные активы |

0 |

72 000 |

117 975 |

|

Оборотные активы |

|||

|

Товары на складе |

99 298 |

137 595 |

|

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

0 |

6 024 187 |

5 410 300 |

|

Денежные средства |

0 |

272 445 |

655 970 |

|

Итого оборотных активов |

0 |

6 395 930 |

6 203 865 |

|

ВСЕГО АКТИВОВ |

0 |

6 467 930 |

6 321 840 |

|

ПАССИВЫ |

|||

|

Капитал и резервы |

|||

|

Уставный капитал |

0 |

0 |

0 |

|

Распределенная прибыль прошлого периода |

0 |

0 |

0 |

|

Чистая прибыль отчетного периода |

0 |

364 970 |

415 884 |

|

Корректировка прибыли (убытка) |

0 |

0 |

0 |

|

Итого капитал и резервы |

0 |

364 970 |

415 884 |

|

Долгосрочные обязательства |

|||

|

Займы и кредиты |

0 |

0 |

0 |

|

Итого долгосрочные обязательства |

0 |

0 |

0 |

|

Краткосрочные обязательства |

|||

|

Займы и кредиты |

396 090 |

926 200 |

|

|

Кредиторская задолженность |

5 706 869 |

4 979 756 |

|

|

Итого краткосрочные обязательства |

0 |

6 102 959 |

5 905 956 |

|

ВСЕГО ПАССИВОВ |

0 |

6 467 930 |

6 321 840 |

|

Проверка |

0 |

0 |

Таблица 2. Отчет по основным средствам на 1 июня 2016 года

|

№ |

Наименование |

Количество |

Цена |

Сумма |

|

1 |

Ноутбук |

1 |

28 900,00 |

28 900,00 |

|

2 |

Компьютеры |

2 |

13 900,00 |

27 800,00 |

|

3 |

Стойки |

9 |

8 000,00 |

72 000,00 |

|

Итого: |

12 |

128 700,00 |

Таблица 3. Отчет по амортизации

|

Амортизация, мес. |

Амортизация на дату 1 июня 2016 года, руб. |

|

12 |

2 408,33 |

|

12 |

2 316,67 |

|

12 |

6 000,00 |

|

Итого: |

10 725,00 |

Аргументы для собственника: куда делись деньги

Рассмотрим, что можно сказать собственнику, если он спросит, куда деньги делись.

Проанализируем потоки денежных средств:

- По состоянию на 1 июня денег в наличии меньше чистой прибыли на 92 тыс. руб. Видно, что кредиторская задолженность вместе с займами больше дебиторской на 79 тыс. руб., но эти деньги мы потратили на покупку необходимых основных средств и товара.

- По состоянию на 1 июля остаток денежных средств на 240 тыс. руб. больше чистой прибыли. Но эти деньги не «лишние», это не неучтенная прибыль, которую можно вывести, нет.

Посмотрим динамику за июнь:

- дебиторская задолженность сократилась на 613 тыс. руб.;

- кредиторская задолженность сократилась на 727 тыс. руб.;

- в покупку основных средств и товара было вложено порядка 95 тыс. руб.;

- долги компании по займам и кредитам выросли на 530 тыс. руб.

Сделаем выводы:

- Главная тенденция – кредитование по операционной деятельности и закупаем товар. Причем кредиторская задолженность больше дебиторской;

- Главный вопрос – зачем тут займ? Учитывая, что «лишних» денег 240 тыс. руб., а займ стал больше на 530 тыс. руб., возникает вопрос, правильно ли идет распоряжение деньгами? Не тратится ли займ, полученный, возможно, на конкретное направление развития, для погашения текущих долгов кредиторам?

Что сказать собственнику. Необходимо проанализировать и сравнить условия с нашими покупателями и нашими поставщиками. Возможно, мы работаем во вред себе, соглашаясь на жесткие условия с поставщиками, и предлагая более выгодные условия покупателям. Это может привести к увеличению кассового разрыва и необходимости кредитования операционной деятельности.

Подготовка – сбор основных документов и данных.

Для начала вам нужно собрать, по крайней мере, следующие документы:

- Отчет о финансовом положении(бухгалтерский баланс, т.е. ‘statement of financial position’) по состоянию на конец текущего отчетного периода (исходящие остатки) и на начало текущего отчетного периода (входящие остатки);

- Отчет о совокупном доходе(отчет о прибылях и убытках + отчет о прочем совокупном доходе, если применимо, т.е. ‘statement of comprehensive income’) за текущий отчетный период;

- Отчет об изменениях в капитале(‘statement of changes in equity’) за текущий отчетный период;

- Отчет о движении денежных средств(‘statement of cash flows’) за предыдущий отчетный период. Вы можете обойтись и без него, но это хороший источник потенциальных повторяющихся корректировок для текущего периода;

- Раскрытие информации о существенных операцияхв вашей компании в течение текущего отчетного периода. Вы, конечно, также можете скорректировать свой кэш-фло и с учетом несущественных операций, но это не приведет к существенному изменению информационной ценности отчета о движении денежных средств.

Как получить первые четыре отчета – абсолютно очевидно, но какие источники информации о существенных операциях можно использовать? Вот краткий список таких источников:

- крупные договоры, заключенные вашей компанией в течение и до конца отчетного периода (аренда, хеджирование, строительство – все виды);

- протоколы или меморандумы с заседаний ключевых органов управления вашей компании, таких как заседания совета директоров, собрания наблюдательного совета, собрания акционеров, собрания комитетов по аудиту и т. д.;

- файлы из вашего юридического отдела, связанные с любыми судебными разбирательствами в отношении вашей компании (и наоборот);

- документы из вашего отдела, управляющего инвестициями или внеоборотными активами. В этих документах следует искать крупные сделки покупки, продажи, обмена и другие операции с основными средствами или финансовыми инструментами.

Это всего лишь общий список, но вы без сомнения знаете, какие операции могут быть значительными в вашей компании – так что идите, спрашивайте и ищите там, где по вашему мнению, это уместно.

Расчет изменений в балансе.

Теперь возьмите входящие и исходящие остатки отчета о финансовом положении и создайте простую таблицу с тремя столбцами:

- 1-й столбец – название статьи баланса (например, внеоборотные активы),

- 2-й столбец – исходящий остаток на конец текущего периода и

- 3-й столбец – исходящий остаток на конец прошлого периода (т.е. входящий остаток на начало текущего периода).

Как вы знаете, каждый баланс имеет 2 части – активы и пассивы (капитал и обязательства). Итоги обеих частей должны быть одинаковыми. Поэтому, когда вы делаете эту простую таблицу, пожалуйста, указывайте активы с знаком «+», а капитал и обязательства со знаком «-».

Если вы правильно ввели знаки и цифры, общая сумма всех активов и пассивов должна быть равна 0 (без промежуточных итогов).

В 4-м столбце вычислите изменения в балансе за текущий период. Используйте простую формулу:

входящий остаток – исходящий остаток

(а не наоборот!).

Когда вы правильно вычислите все изменения, общий итого всех изменений будет также равен 0 (опять же, не включайте промежуточные итоги).

Для этой таблицы вы можете также использовать журнал проводок вместо балансового отчета, чтобы получить более подробную информацию, поскольку статьи баланса сильно агрегированы. Это зависит от уровня детализации, который вам нужен.

Этот шаг очень простой, но важно сделать все правильно, и не смешивать знаки и формулы.

Поместите каждое изменение балансового отчета в отчет о движении денежных средств.

Сначала вы должно подготовить пустой отчет о движении денежных средств, готовый к дальнейшей работе. В идеале вы можете использовать отчет о движении денежных средств за предыдущий период, взяв оттуда структуру и название отдельных статей.

Вполне возможно, у вас будут одни и те же статьи в кэш-фло за текущий период. В любом случае, вы всегда можете добавить новые статьи, если это необходимо.

Каждое изменение в балансе также оказывает определенное влияние на отчет о движении денежных средств, а если нет (когда движение в балансе является полностью неденежной операцией), оно будет скорректировано в последующие периоды.

Теперь вы должны просмотреть все изменения в балансе и заполнить каждую статью в пустой форме отчета о движении денежных средств.

Например, вы подсчитали, что изменение ваших основных средств составляет -10 000, поэтому вы вводите этот показатель в раздел «Инвестиционная деятельность» по статье «Приобретение основных средств». При этом значение -10 000 означает, что компания потратила деньги на покупку основных средств.

Вы должны перенести каждое изменение в балансе в отчет о движении денежных средств.

Когда вы закончите, у вас будет отчет о движении денежных средств с 2 столбцами:

- 1-й столбец – названия статей, соответствующих денежным потокам;

- 2-й столбец – изменения в балансовом отчете.

Итоговая сумма 2-го столбца должно быть равна 0 (без промежуточных итогов). Если это не так, вы где-то ошиблись.

Проверьте изменения существенных статей баланса и внесите соответствующие корректировки.

Этот шаг – для по-настоящему добросовестных и трудолюбивых людей. Вы можете пропустить его, если хотите, но его рекомендуется делать вполне очевидным причинам: вы будете почти уверены, что внесли все существенные неденежные корректировки в свои денежные потоки, не опуская что-то важное.

Если вы уверены, что у вас есть вся необходимая информация из различных отделов вашей компании, это прекрасно. Но если вы не уверены в этом, то желательно сделать этот шаг.

Это довольно легко. Просто возьмите самые большие или важные статьи баланса и проверьте, учитывается ли каждое движение по ним в вашем кэш-фло.

Например, основные средства.

Вы можете обнаружить, что изменение основных средств было следующим:

исходящий остаток ОС =

начальный остаток ОС

+ приобретение ОС за деньги

+ приобретение ОС по аренде

– амортизация

– убыток от продажи ОС

– продажа ОС за деньги.

Какие операции из этой формулы являются неденежными? Вероятно, следующие: приобретение ОС по аренде, амортизация и убыток от ликвидации ОС. Для каждой из этих неденежных операций необходимо внести корректировку.

Формат БДДС косвенным методом

Раздел операционной деятельности всегда начинается с чистой прибыли за период, затем следуют «неденежные» расходы, прибыли и убытки, которые необходимо добавить или вычесть из чистой прибыли. Эти «неденежные» операции обычно включают:

- амортизационные отчисления;

- прибыль или убыток от продажи активов;

- убытки по дебиторской задолженности.

При этом, «неденежные» расходы и убытки нужно прибавить, а прибыль необходимо вычесть.

Следующий раздел, относящийся также к операционной деятельности, корректирует чистую прибыль на изменения в активах, которые влияют на денежные средства. Эти учетные записи обычно включают:

- задолженность на счетах;

- инвентаризация;

- авансируемые затраты;

- дебиторская задолженность сотрудников и владельцев.

В данном разделе нужно рассчитать, как изменения в счетах активов повлияют на денежные средства, чтобы определить, каким образом должен быть скорректирован доход. Когда актив увеличивается в течение года, наличные деньги могут использоваться для покупки нового актива. Таким образом, чистое увеличение счета актива фактически уменьшило денежные средства, поэтому нам необходимо вычесть это увеличение из чистой прибыли. Верно и обратное. Если счет актива уменьшается, нам нужно будет добавить эту сумму обратно в доход.

Вот общее правило при подготовке косвенного отчета о движении денежных средств:

- увеличение счета актива: вычитание суммы из дохода;

- учетная запись актива уменьшается: добавьте сумму к доходу.

Последний раздел операционной деятельности корректирует чистую прибыль на изменения в счетах обязательств, касающихся движения денежных средств в течение года.

Вот некоторые из учетных записей, которые обычно используются:

- кредиторская задолженность;

- начисленные расходы.

Поскольку обязательства имеют кредитовое сальдо в отличие от дебетового сальдо счетов активов, раздел обязательств работает противоположно разделу активов. Другими словами, увеличение обязательства должно быть добавлено обратно в доход. Например, если проанализировать кредиторскую задолженность к оплате, то если в течение года увеличивалась кредиторская задолженность, это означает, что мы что-то купили без использования наличных денег. Таким образом, эта сумма должна быть добавлена обратно.

Вот основной совет, который можно использовать для всех учетных записей:

- увеличение счета обязательств: добавляется сумма из дохода;

- списание обязательств: вычитается сумма из дохода.

Все описанные корректировки суммируются и эта сумма корректирует чистую прибыль за период в соответствии с денежными средствами, полученными от операционной деятельности.

Источники

- https://vc.ru/finance/61091-shablony-finansovyh-otchetov-dlya-malogo-biznesa-dds-opiu-balans

- https://www.profiz.ru/peo/11_2019/konsolidirovannyj_ODDS/

- https://zen.yandex.ru/media/id/59e8888b4826773981163c71/5e1b70b034808200b16e66ad

- https://1c-wiseadvice.ru/company/blog/byudzhetirovanie-v-excel/

- http://vExcele.ru/rtr/3-10-1

- https://etpfs.ru/articles/bdds_kosvennym_metodom_v_excel_kak_nayti_oshibki_v_otchetnosti_pokazat_sobstvenniku_kuda_delis_dengi/

- https://fin-accounting.ru/articles/2018/how-to-make-ifrs-cash-flow-statement-in-7-steps

- https://www.1CashFlow.ru/bdds-kosvennym-metodom

Привет! Мы «Нескучные финансы», помогаем бизнесу навести порядок в учете и управлять бизнесом на основе цифр. Для этого мы или берем финучет на аутсорс, или предоставляем удобные бесплатные шаблоны. В этой статье как раз второе.

Мы подготовили барсетку. Это 16 шаблонов финансовых таблиц, в которых вы можете вести управленческий учет в своем бизнесе. Для каждой таблицы мы записали видеоинструкцию, ссылка на которую лежит на последней вкладке таблицы.

Внутри: отчет о движении денег, баланс, отчет о прибылях и убытках, учет основных средств, управление запасами, учет логистики, учет финансовой деятельности, учет сделок, финмодель, платежный календарь, зарплатная ведомость, отчет по маркетингу, калькулятор рентабельности, калькулятор финансового рычага, калькулятор скидок, отчет отдела продаж.

Чтобы воспользоваться таблицей, нужно сделать ее копию на свой Гугл-диск. Можно скачать в Экселе, но не рекомендуем: какие-то формулы могут не работать.

Можете просто перейти по ссылке и пользоваться таблицами на свое здоровье. А можете читать дальше: мы вкратце расскажем, зачем нужна каждая таблица из барсетки.

ДДС (отчет о движении денежных средств)

Это документ, с которого начинается внедрение финучета в компании. Из этого отчета видно, откуда пришли деньги и куда ушли. Так или иначе его ведут многие собственники ― в блокноте, Эксельке или голове, а вот анализируют не все. Однако нужно сравнивать суммы за разные периоды и по одинаковым статьям. Например, в этом месяце мы тратим на содержание офиса больше, чем в том.

Баланс

Самый важный отчет для собственника. Он показывает, сколько денег владельца компании работает в бизнесе. Собственный капитал увеличивается за счет получаемых прибылей, и уменьшается за счет полученных убытков, выплаты дивидендов.

Баланс состоит из активов и пассивов. В активах показывается, что есть у компании, а в пассивах ― кому это принадлежит.

Отчет о прибылях и убытках

Он помогает увидеть, сколько чистой прибыли заработала компания. Кроме того, отчет показывает детализацию по нескольким видам прибыли: маржинальной, валовой, операционной. Можно проанализировать и понять, как улучшить результат.

Учет основных средств

Нужен для того, чтобы систематизировать все данные, которые нужны для расчета амортизации и последующей продажи. В этом документе указывается стоимость и дата покупки, срок полезного использования и другие детали. Здесь может быть указано торговое, складское и производственное оборудование, оргтехника, недвижимость, мебель, транспорт ― все, что предназначено для основной деятельности организации и прослужит дольше года.

Управление запасами

Помогает навести порядок на складе и знать, сколько товара есть в наличии. Еще управлять запасами ― это держать ходовой товар в достаточном количестве. Чтобы определить спрос на товар, нужно анализировать фактические данные.ABC-анализ дает понять, какие товары занимали наибольшую долю в выручке компании, а XYZ-анализ помогает понять, как часто покупают конкретный товар. Можно анализировать не только конкретные продукты, но и категории товаров.

Чтобы не было товарного разрыва ― ситуации, когда клиенты приходят и хотят купить товар, а его нет ― нужно высчитать точку заказа. Так мы узнаем, сколько и когда нужно купить товара.

Учет логистики

С помощью этого инструмента можно анализировать работу с разными транспортными компаниями, учитывать расходы на доставку, если посылку не выкупили.

Учет финансовой деятельности

Позволяет собирать информацию по расчету с кредиторами и собственниками. В этом документе учитываются вклады и займы от владельца компании и информация о дивидендах. Также здесь систематизируются данные о сторонних кредитах, займах и лизинге оборудования.

Учет сделок

Позволяет не растерять информацию по проектам. В одном документе будут собраны сведения по контрагентам и проджект-менеджерам, сумма выплат и расходов, данные о расчетах и сроках. Еще в нем подсчитаны прибыль и рентабельность проекта.

Финансовая модель

В финмодели можно запланировать чистую прибыль и выручку, проанализировать ключевые показатели, которые влияют на финансовый результат бизнеса. Ее можно составить как для планируемых направлений бизнеса и компаний, так и для уже существующих. С помощью финмодели можно проверить, как то или иное управленческое решение повлияет на финансовый результат компании.

Платежный календарь

Один из инструментов планирования. Сначала планируют на месяц-два-три бюджет, а на его основе делают платежный календарь. В нем по датам видно, сколько и когда ожидается поступлений и затрат. Это помогает предвосхищать кассовые разрывы: в платежном календаре видны «дырки», которые можно залатать предоплатой от другого клиента, переносом сроков оплаты, заемными средствами и другими способами.

Зарплатная ведомость

Один из самых актуальных инструментов. Помогает вести учет выплат сотрудникам. Будет полезна компаниям, в которых сложная система мотивации, которая зависит от выполнения показателей эффективности. Помогает собрать информацию об отпускных, премиях, бонусах и отчислениях в пенсионный фонд, налоговую и соцстрах.

Маркетинговый отчет

Сводный документ, в котором учитываются рекламные активности на разных онлайн площадках и привлеченный с них трафик. С помощью такого инструмента можно собрать данные для анализа эффективности рекламы из разных источников: в отчете наглядно видно, что эффективней для продвижения вашего продукта ― контекстная реклама в Яндекс.Директе или таркетинговая во Вконтакте. Также здесь можно вести учет рекламных расходов и выручки, которая получена от клиентов из онлайна.

Калькулятор рентабельности проектов

Посчитает, выгодно заниматься проектом или нет. С его помощью можно определить маржинальность проекта и сравнить ее с плановой. Калькулятор рентабельности проектов даст оценить прибыль проекта с учетом разных систем налогообложения.

Калькулятор финансового рычага

Поможет рассчитать, нужен кредит или нет. Калькулятор финансового рычага сделает расчет эффективности кредита ― сможет компания взлететь на новые деньги или заемные средства потянут ее ко дну. Подробнее об эффекте финансового рычага мы рассказали в другой статье →

Калькулятор влияния скидки на прибыль

Рассчитает, как повлияет скидка на прибыль компании. Теперь вы сможете делать скидку не на глаз, а учитывая расчет по цене реализации, марже или наценке.

Отчет отдела продаж

Таблица, в которой удобно следить за работой всего отдела продаж и отдельных менеджеров — сразу увидите, если случится какое-то отклонение по выручке, сможете оперативно принять решение, как исправить ситуацию. А самим менеджерам отчет помогает понимать, сколько они заработают в этом месяце. Единственный отчет, к которому не записали видеоинструкцию.

Пользуйтесь на здоровье! Если есть вопросы по шаблонам, задавайте их в комментариях.