На чтение 6 мин Просмотров 61.2к.

Вертикальный анализ – это метод диагностики финансового состояния организации и оценка динамики изменения структуры. Цель и суть вертикального анализа финансовой отчетности является анализ изменения структуры финансовых показателей за рассматриваемый период. Данный анализ применяется для оценки структуры бухгалтерского баланса, отчета о прибылях и убытках и отчета о движении денежных средств. В статье рассмотрим как осуществляется вертикальный анализ баланса и отчета о финансовых результатах на примере предприятия ПАО «КАМАЗ».

Направления проведения вертикального анализа бухгалтерского баланса организации несет следующие:

- Оценка структурного изменения активов / пассивов компании.

- Расчет изменения доли заемного капитала организации.

- Определение состава оборотного и внеоборотного капитала.

- Сравнение между собой структуры капитала различных компаний или компаний различной отрасли.

Вертикальный анализ может применяться не только для бухгалтерского баланса, а также для отчета о финансовых результатах (форма №2) при определении структуры доходов и расходов. Например, для диагностики структуры выручки или прибыли от продаж и т.д. Вертикальный анализ аналогично может использоваться для отчета об изменениях капитала (форма №3) и отчете о движении денежных средств (форма №4), но, как правило, вертикальный анализ ограничивается для баланса и отчета о финансовых результатах.

Содержание

- Сравнение вертикального анализ баланса с другими методами финансового анализа

- Пример вертикального анализа баланса для ПАО КАМАЗ в Excel

- Вертикальный анализ отчета о финансовых результатах

Сравнение вертикального анализ баланса с другими методами финансового анализа

Вертикальный анализ является одним из инструментов (методов) анализа финансовой отчетности организации для диагностики негативной тенденции изменения показателей, снижения финансовой устойчивости из-за роста доли заемного капитала и т.д. Кроме него также применяются другие методы ⇓.

| Название анализа финансовой отчетности | Направления применения | Преимущества | Недостатки |

| Вертикальный анализ

(аналог: структурный анализ) |

Применяется для определения структуры капитала организации, финансовых показателей и изменение структуры во времени | Позволяет отследить структурные изменения активов и пассивов компании | Используется для диагностики

Не дает оценку финансовому состоянию предприятия |

| Горизонтальный анализ

(аналог: трендовый анализ) |

Используется для оценки направления и прогнозирования динамики изменения финансовых показателей | Позволяет оценить динамику изменения по годам финансовых показателей | Служит в большей степени для диагностики, а не для принятия управленческих решений и оценке финансового состояния |

| Коэффициентный анализ | Оценка финансовых показателей характеризующих: рентабельность, финансовую устойчивость, оборачиваемость и ликвидность организации

(⊕ 12 основных коэффициентов финансового анализа от Жданова Василия) |

Дает оценку эффективности тех или иных показателей хозяйственной деятельности предприятия.

Внесенные нормативы позволяют выделить проблемные показатели и принять управленческие решения Используется для оценки финансовой эффективности предприятий одной отрасли |

Сложно определить вероятность риска банкротства и уровень финансовой надежности |

| Скоринговая (рейтинговая) оценка | Комплексная оценка финансового состояния компании, платежеспособности и финансовой надежности. Применение моделей оценки вероятности банкротства, рейтинговых моделей, бальных и экспертных методов | Комплексный критерий на основе модели оценки финансового состояния позволяет определить вероятность риска банкротства | Итоговая оценка может искажаться из-за пикового завышения одного из показателя модели |

Последовательность комплексного анализа финансовой отчетности следующая. Сначала применяется горизонтальный и вертикальный анализ, далее рассчитываются коэффициенты и в завершении оцениваются с помощью финансовых моделей. Более подробно про применение горизонтального анализа баланса читайте в статье: → «Горизонтальный анализ баланса на примере ПАО КАМАЗ в Excel«.

Пример вертикального анализа баланса для ПАО КАМАЗ в Excel

Рассмотрим пример вертикального анализа бухгалтерского баланса для компании ПАО «КАМАЗ». Для этого необходимо скачать баланс с официального сайта компании или по ссылке → Скачать бухгалтерский баланса ПАО «КАМАЗ» в PDF.

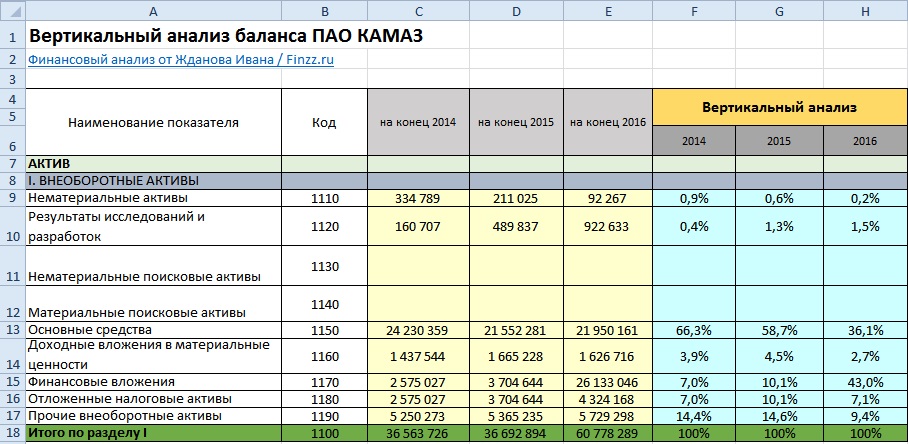

Проведем вертикальный анализ внеоборотных активов, для этого необходимо оценить какую часть / долю занимают ее составные части.

Доля нематериальных активов (F9) =C9/$C$18

Доля результатов исследований и разработок (F10) = C10/$C$18

Доля основных средств (F13) = C13/$C$18

Доля доходных вложений в материальные ценности (F14) = C14/$C$18

Доля финансовых вложений (F15) = C15/$C$18

Доля отложенных налоговых активов (F16) = C16/$C$18

Доля прочих внеоборотных активов (F17) = C17/$C$18

Можно заметить, что сумма всех частей дадут 100%. На рисунке ниже представлен пример проведения вертикального анализа внеоборотных активов в бухгалтерском балансе ⇓.

На следующем этапе можно выделить максимальные и минимальные доли в формировании внеоборотных активов на 2014 год.

Максимальную долю в формировании внеоборотных активов (66,3%) занимает основные средства, минимальная доля у результатов исследований и разработок (0,4%). Для отражения динамики изменения структуры необходимо построить диаграмму областей ⇓.

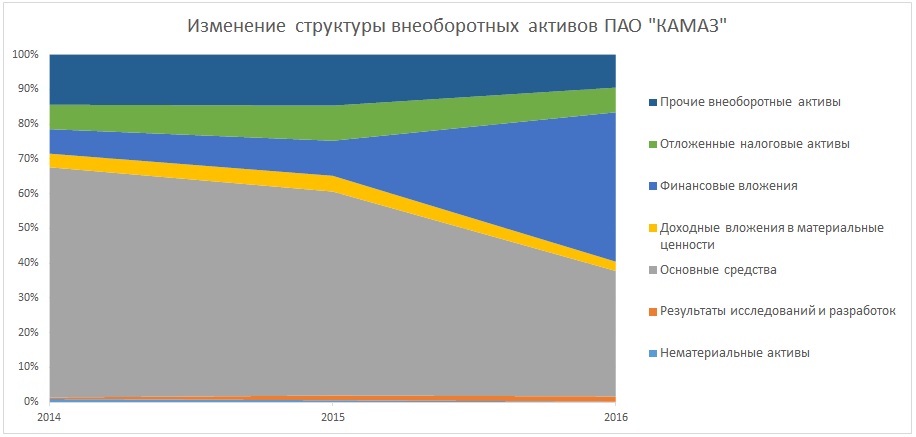

Можно отметить, что к 2016 году наблюдается снижение доли основных средств (ОС) с 66,3% до 36,1% и увеличение доли финансовых вложений с 7% до 43%. Снижение доли ОС может свидетельствовать о снижении вложений предприятия в производство и развитие долгосрочного потенциала. К основным средствам относят: здания, сооружения, оборудование, транспортные средства, инструмент и инвентарь.

Вертикальный анализ отчета о финансовых результатах

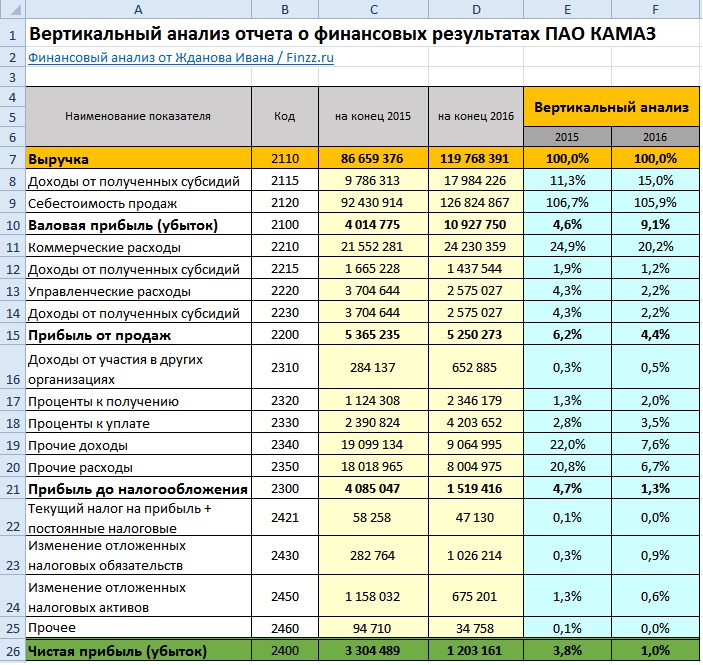

Универсальность метода позволяет его применять для анализа отчета о финансовых результатах (форма №2) и определить как изменялась доля расходов и доходов при формировании выручки. Для примера возьмем предыдущую финансовую отчетность ПАО «КАМАЗ» и отразим изменение показателей выручки за 2015 и 2016 год. Можно заметить, что выручка составляет 100%.

Доход от полученных субсидий (Е8) =C8/C7

Себестоимость продаж (Е9) =C9/$C$7

Валовая прибыль (Е10) =C10/$C$7

Аналогичным образом рассчитываются все остальные строки отчета о финансовых результатах. На рисунке ниже представлен пример применения метода ⇓.

Как видно из рисунка, себестоимость произведенной продукции (затраты) выше чем выручка, но положительная выручка сохраняется за счет доходов в виде субсидий.

С 2015 до 2016 года было увеличение доли валовой прибыли с 4,6% до 9,%, снижение прибыли от продаж с 6,2% до 4,4%, уменьшение прибыли до налогообложения с 4,7% до 1,3% .

Особое внимание следует обратить на анализ чистой прибыли. Так доля чистой прибыли в выручке снизилась с 3,8% до 1% — это может свидетельствовать о снижении финансовой устойчивости и финансовой мобильности, т.к. способность предприятия совершать реинвестирования чистой прибыли в создание новых основных средств, нематериальных активов (научных разработок и патентов) снизилась.Чистая прибыль является одним из итоговым фактором оценки эффективности функционирования предприятия и снижение чистой прибыли приводит к утрате инвестиционной привлекательности в долгосрочной перспективе. Более подробно про чистую прибыль читайте в статье: → Чистая прибыль предприятия: формула и методы анализа.

Выводы

Вертикальный анализ применяется как метод анализа финансовых показателей из бухгалтерского баланса, отчета о финансовых результатах, а также может быть использован для отчета о движении денежных средств и для отчета о движении капитала. Метод используется для оценки динамики структуры активов и пассивов баланса. Для проведения комплексного финансового анализа его необходимо использовать совместно с горизонтальным и коэффициентным анализом, а также оценкой по моделям банкротства.

Microsoft Excel дает пользователю целый инструментарий для анализа финансовой деятельности предприятия, проведения статистических расчетов и прогнозирования.

Встроенные функции, формулы, надстройки программы позволяют автоматизировать львиную долю работы. Благодаря автоматизации пользователю нужно только подставлять новые данные, а на их основе автоматически будут формироваться готовые отчеты, которые многие составляют часами.

Пример финансового анализа предприятия в Excel

Задача – изучение результатов финансовой деятельности и состояния предприятия. Цели:

- оценить рыночную стоимость фирмы;

- выявить пути эффективного развития;

- проанализировать платежеспособность, кредитоспособность.

Основываясь на результатах финансовой деятельности, руководитель вырабатывают стратегию дальнейшего развития предприятия.

Анализ финансового состояния предприятия подразумевает

- анализ баланса и отчета о прибылях и убытках;

- анализ ликвидности баланса;

- анализ платежеспособности, финансовой стабильности предприятия;

- анализ деловой активности, состояния активов.

Рассмотрим приемы анализа балансового отчета в Excel.

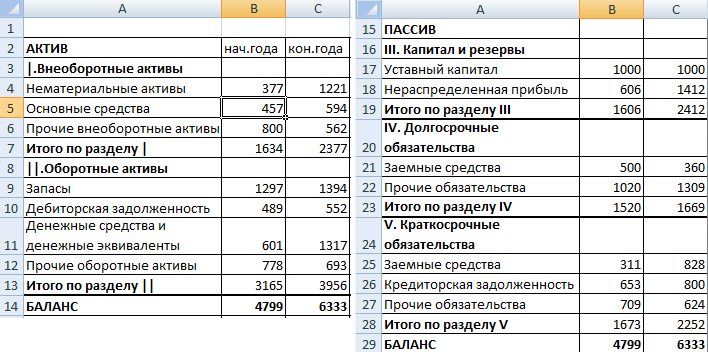

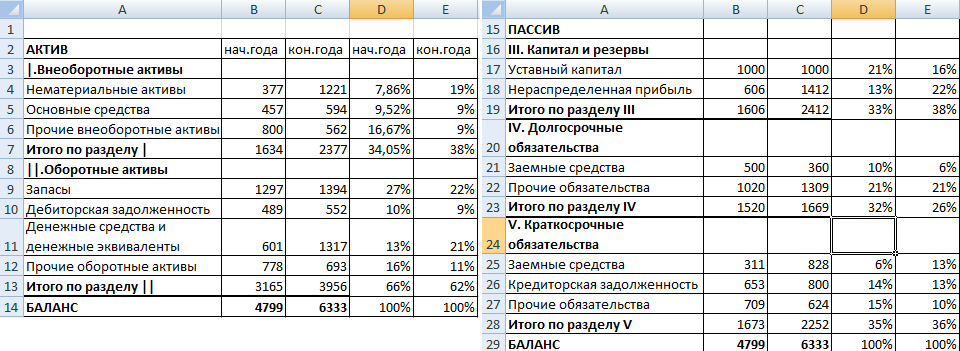

Сначала составляем баланс (для примера – схематично, не используя все данные из формы 1).

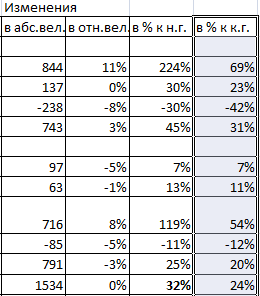

Проанализируем структуру активов и пассивов, динамику изменений величины статей – построим сравнительный аналитический баланс.

- Представим значения на начало и на конец года в виде относительных величин. Формула: =B4/$B$14 (отношение значения на начало года к величине баланса на начало года). По такому же принципу составляем формулы для «конца года» и «пассива». Копируем на весь столбец. В новых столбцах устанавливаем процентный формат.

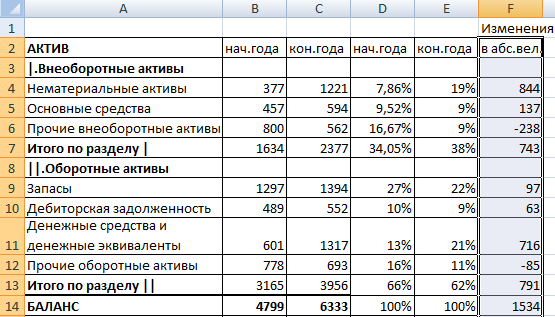

- Проанализируем динамику изменений в абсолютных величинах. Делаем дополнительный расчетный столбец, в котором отразим разницу между значением на конец года и на начало.

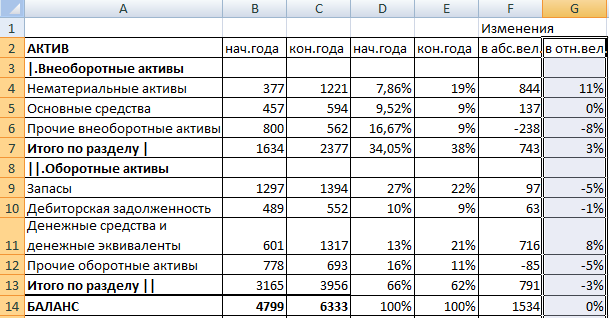

- Покажем изменения в относительных величинах. В новом расчетном столбце найдем разницу между относительными показателями конца года и начала.

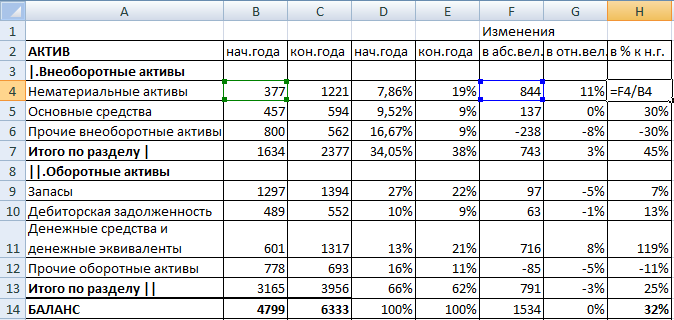

- Чтобы найти динамику в процентах к значению показателя начала года, считаем отношение абсолютного показателя к значению начала года. Формула: =F4/B4. Копируем на весь столбец.

- По такому же принципу находим динамику в процентах для значений конца года.

С помощью простейших формул мы отобразили динамику по статьям баланса. Таким же образом можно сравнивать балансы разных предприятий.

Какие результаты дает аналитический баланс:

- Валюта баланса в конце отчетного периода стала больше в сравнении с начальным периодом.

- Внеоборотные активы приращиваются с более высокими темпами, чем оборотные.

- Собственный капитал предприятия больше, чем заемный. Причем темпы роста собственного превышают динамику заемного.

- Кредиторская и дебиторская задолженность приращиваются примерно в одинаковом темпе.

Статистический анализ данных в Excel

Для реализации статистических методов в программе Excel предусмотрен огромный набор средств. Часть из них – встроенные функции. Специализированные способы обработки данных доступны в надстройке «Пакет анализа».

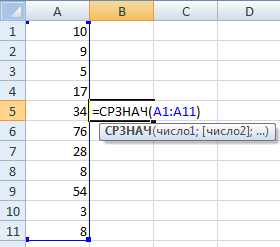

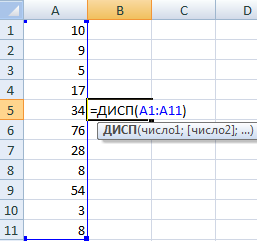

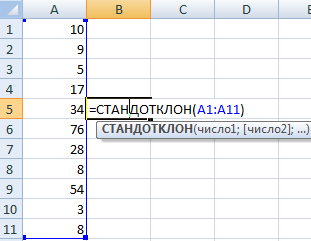

Рассмотрим популярные статистические функции.

- СРЗНАЧ – Среднее значение – рассчитывает выборочное или генеральное среднее. Аргумент функции – набор чисел, указанный в виде ссылки на диапазон ячеек.

- ДИСП – для вычисления выборочной дисперсии (без учета текстовых и логических значений); ДИСПА – учитывает текстовые и логические значения. ДИСПР – для вычисления генеральной дисперсии (ДИСПРА – с учетом текстовых и логических параметров).

- Для нахождения квадратного корня из дисперсии – СТАНДОТКЛОН (для выборочного стандартного отклонения) и СТАНДОТКЛОНП (для генерального стандартного отклонения).

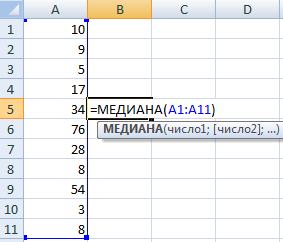

- Для нахождения моды совокупности данных применяется одноименная функция. Разделяет диапазон данных на две равные по числу элементов части МЕДИАНА.

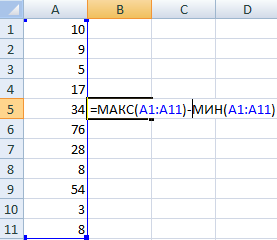

- Размах варьирования – это разность между наибольшим и наименьшим значением совокупности данных. В Excel можно найти следующим образом:

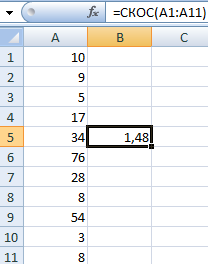

- Проверить отклонение от нормального распределения позволяют функции СКОС (асимметрия) и ЭКСЦЕСС. Асимметрия отражает величину несимметричности распределения данных: большая часть значений больше или меньше среднего.

В примере большая часть данных выше среднего, т.к. асимметрия больше «0».

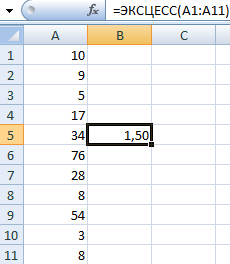

ЭКСЦЕСС сравнивает максимум экспериментального с максимумом нормального распределения.

В примере максимум распределения экспериментальных данных выше нормального распределения.

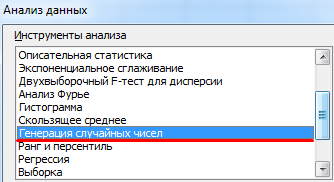

Рассмотрим, как для целей статистики применяется надстройка «Пакет анализа».

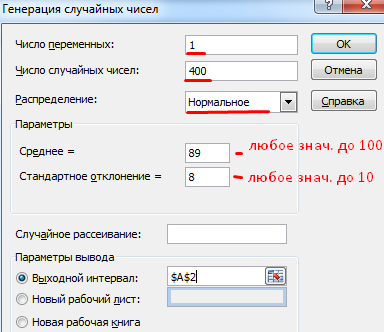

Задача: Сгенерировать 400 случайных чисел с нормальным распределением. Оформить полный перечень статистических характеристик и гистограмму.

- Открываем меню инструмента «Анализ данных» на вкладка «Данные» (если данный инструмент недоступен, то нужно подключить настройку анализа ). Выбираем строку «Генерация случайных чисел».

- Вносим в поля диалогового окна следующие данные:

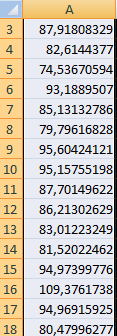

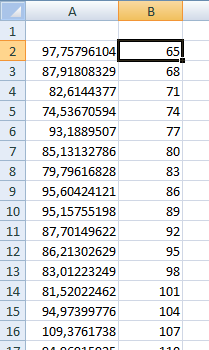

- После нажатия ОК:

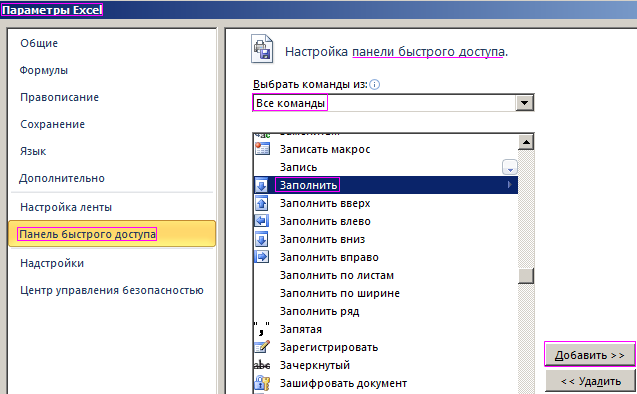

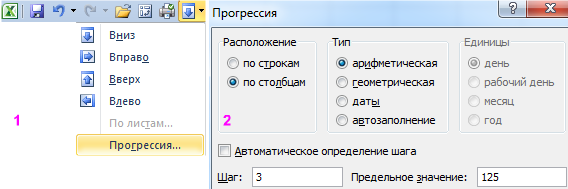

- Зададим интервалы решения. Предположим, что их длины одинаковые и равны 3. Ставим курсор в ячейку В2. Вводим начальное число для автоматического составления интервалов. К примеру, 65. Далее нужно сделать доступной команду «Заполнить». Открываем меню «Параметры Excel» (кнопка «Офис»). Выполняем действия, изображенные на рисунке:

- На панели быстрого доступа появляется нужная кнопка. В выпадающем меню выбираем команду «Прогрессия». Заполняем диалоговое окно. В столбце В появятся интервалы разбиения.

- Первый результат работы:

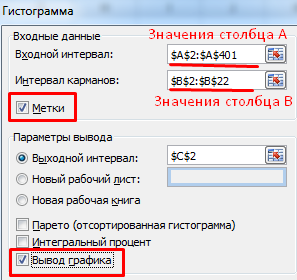

- Снова открываем список инструмента «Анализ данных». Выбираем «Гистограмма». Заполняем диалоговое окно:

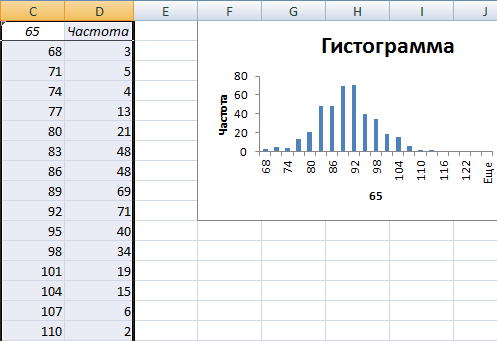

- Второй результат работы:

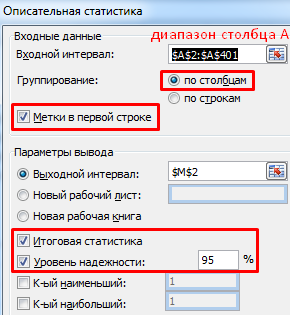

- Построить таблицу статистических характеристик поможет команда «Описательная статистика» (пакет «Анализ данных»). Диалоговое окно заполним следующим образом:

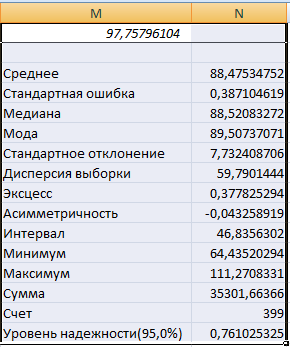

После нажатия ОК отображаются основные статистические параметры по данному ряду.

Скачать пример финансового анализа в Excel

Это третий окончательный результат работы в данном примере.

Вертикальный анализ отчета о прибылях и убытках — Преимущества и недостатки

- Что такое вертикальный анализ отчета о прибылях и убытках?

Что такое вертикальный анализ отчета о прибылях и убытках?

Термин «вертикальный анализ отчета о прибылях и убытках» относится к пропорциональному анализу финансовой отчетности, в которой каждая статья отчета о прибылях и убытках представлена в процентах от общего объема продаж. Другими словами, он указывает относительный размер каждой статьи отчета о прибылях и убытках рассматриваемой компании. Он также известен как отчет о доходах общего размера. Он используется многими финансовыми менеджерами, потому что

- Он выражает счета расходов в процентах, тем самым устраняя базовый эффект от масштаба операции. Таким образом, это полезно при сравнении показателей компаний с различным масштабом операций.

- Это помогает в оценке тенденции производительности компании по периодам.

- Поскольку он указывает относительную долю счетов, он полезен при определении центров затрат, которые свидетельствуют о внезапном всплеске, что негативно влияет на прибыльность компании.

формула

Формула для вертикального анализа отчета о прибылях и убытках может быть получена путем деления любого элемента в отчете о прибылях и убытках на общий объем продаж и выражения его в процентах. Математически это представляется как

Vertical Analysis of Income Statement = Income Statement Item / Total Sales * 100

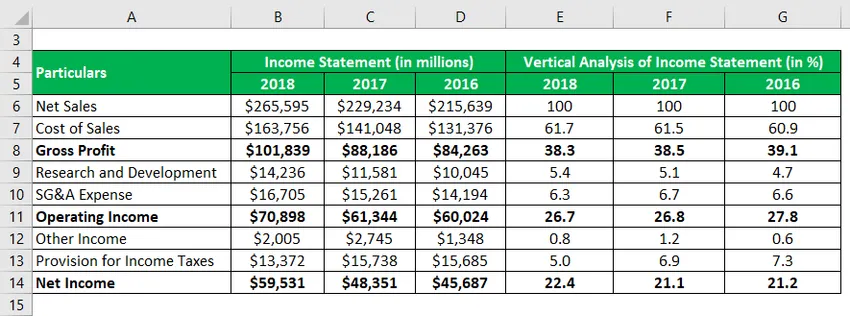

Примеры вертикального анализа отчета о прибылях и убытках (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять расчет.

Вы можете скачать этот шаблон Excel для отчета о доходах здесь — Вертикальный шаблон Excel для анализа доходов

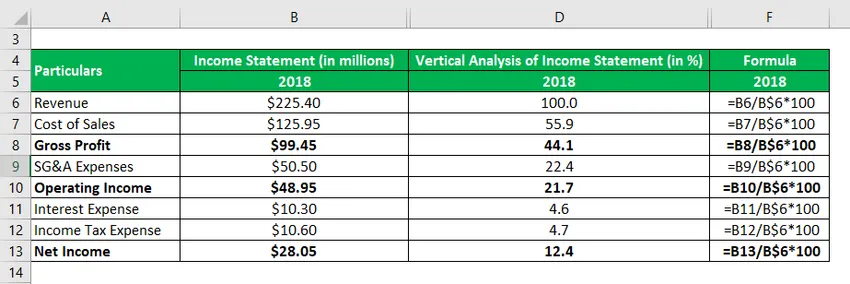

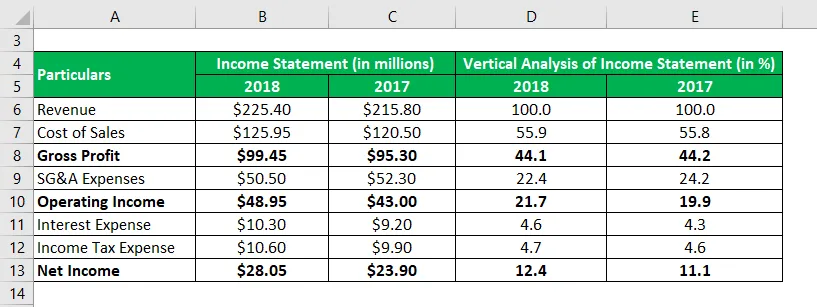

Пример № 1

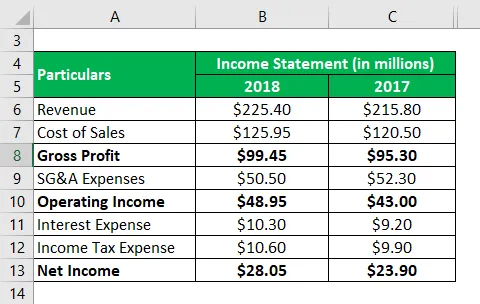

Давайте возьмем пример компании под названием DFG Ltd., которая занимается производством прецизионных компонентов для различных производителей первого уровня. Согласно последнему годовому отчету компании доступна следующая информация:

Решение:

Вертикальный анализ отчетов о прибылях и убытках за 2018 год рассчитывается как

Вертикальный анализ отчета о прибылях и убытках = статья отчета о прибылях и убытках / общий объем продаж * 100

Аналогично рассчитаем на 2017 год.

В приведенной выше таблице видно, что маржа валовой прибыли оставалась довольно стабильной в течение последних двух лет, тогда как маржа операционной прибыли в 2018 году незначительно улучшилась из-за сокращения расходов на SG & A. Маржа чистого дохода также улучшилась в соответствии с маржой операционной прибыли.

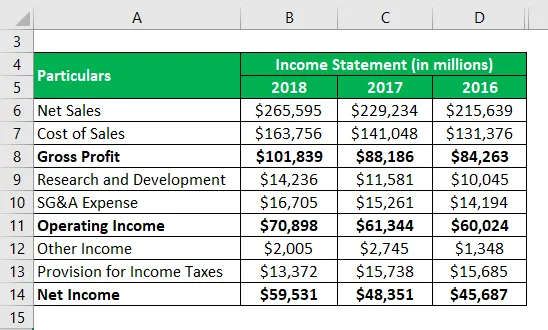

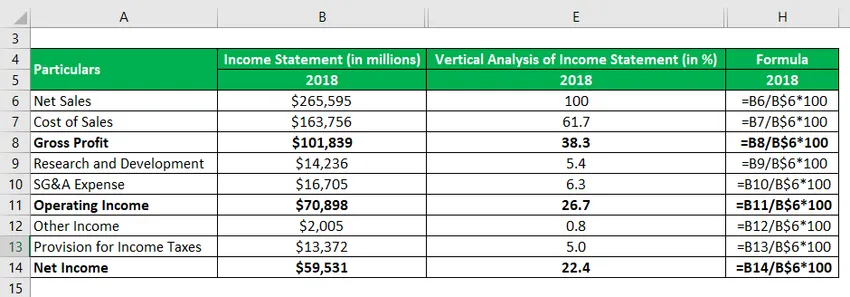

Пример № 2

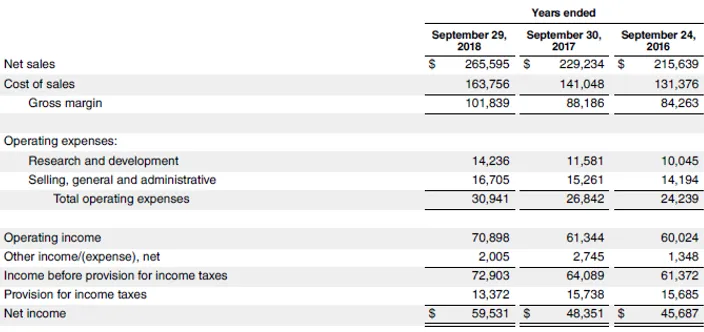

Давайте возьмем пример последнего годового отчета Apple Inc. за 2018 год. Из годового отчета можно получить следующую выдержку из отчета о прибылях и убытках за последние три года:

Решение:

Вертикальный анализ отчетов о прибылях и убытках за 2018 год рассчитывается как

Вертикальный анализ отчета о прибылях и убытках = статья отчета о прибылях и убытках / общий объем продаж * 100

Аналогичным образом рассчитаем на 2017 и 2016 годы

В приведенной выше таблице видно, что маржа валовой прибыли, маржи операционной прибыли и чистой прибыли Apple Inc. оставалась достаточно стабильной в течение последних трех лет. Такая стабильная маржа свидетельствует о силе бизнеса компании, поскольку требует безупречного управления для управления счетами затрат, несмотря на различные операционные проблемы.

Ссылка на источник: Баланс Apple Inc.

Преимущества и недостатки вертикального анализа отчета о прибылях и убытках

преимущества

Некоторые из преимуществ:

- Это помогает определить влияние каждой статьи в отчете о прибылях и убытках на прибыльность компании на каждом уровне, например, валовую прибыль, маржу операционной прибыли и т. Д. В случае внезапного увеличения относительного размера любого из По позициям, изменение может быть легко зафиксировано с помощью вертикального анализа отчета о прибылях и убытках.

- Поскольку этот метод представляет все поля в процентах, он упрощает задачу сравнения финансовых показателей организации с ее равноправной вселенной независимо от масштаба их деятельности.

Недостатки

Некоторые из недостатков:

- Не существует утвержденного стандартного эталонного теста, который можно использовать для оценки доли каждой позиции в отдельности. Таким образом, могут ли эксперты избежать использования вертикального анализа отчета о прибылях и убытках?

- Этот метод может привести к вводящим в заблуждение выводам в случае отсутствия согласованности в его методе подготовки. Например, компанию с чистыми продажами в качестве базы нельзя сравнивать с компанией с валовыми продажами в качестве базы.

Ограничения

Некоторые из ограничений:

- Так как процентные значения анализируются вместо фактических финансовых показателей, относительно легче уйти с оформлением витрин финансовых отчетов.

- Этот метод не очень полезен для предприятий, которые по своей природе подвержены сезонным колебаниям.

Вывод

Таким образом, можно сделать вывод, что вертикальный анализ отчета о прибылях и убытках помогает в различных финансовых оценках, которые в первую очередь включают анализ тенденций и сравнение с аналогами. Этот метод является одним из самых простых методов анализа финансовой отчетности. Однако, учитывая отсутствие стандартных эталонных тестов, этот метод находит ограниченное применение при принятии решений большинством компаний.

Рекомендуемые статьи

Это руководство по вертикальному анализу отчета о прибылях и убытках. Здесь мы обсудили расчет для вертикального анализа доходов с практическими примерами. Мы также предоставляем загружаемый шаблон Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Пример отчета о доходах

- Пример вертикального слияния

- Цель отчета о доходах

- Пример вертикальной интеграции

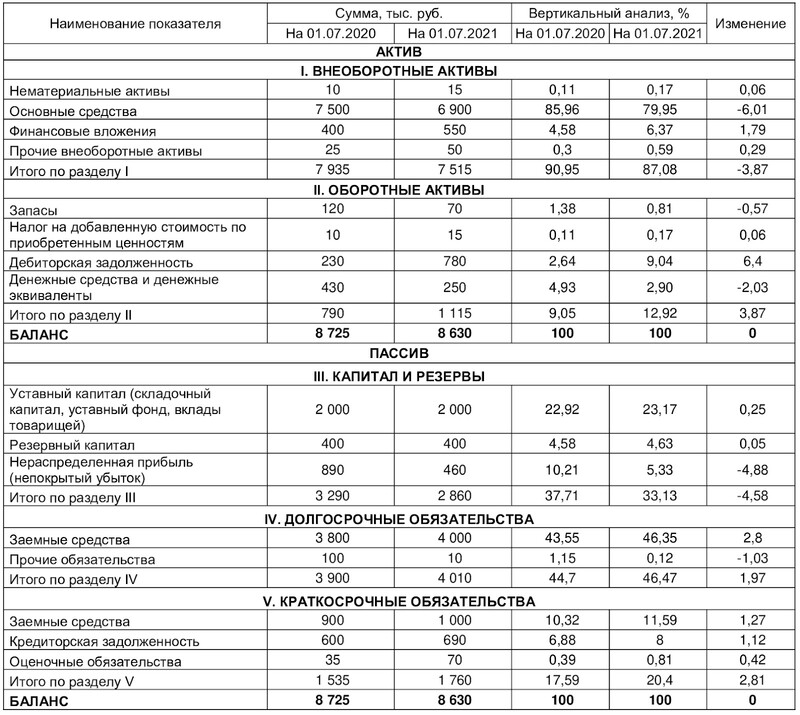

Анализ структуры активов и пассивов бухгалтерского баланса является частью анализа имущественного положения организации при анализе финансового состояния предприятия. Анализ активов и пассивов баланса позволяет проследить динамику их состояния в анализируемом периоде. Анализ структуры и динамики статей баланса показывает:

- какова величина текущих и постоянных активов, как изменяется их соотношение, а также выявить источники финансирования;

- какие статьи растут опережающими темпами, и как это сказывается на структуре баланса;

- увидеть долю запасов и дебиторской задолженности в структуре активов;

- насколько велика доля собственных средств, и в какой степени компания зависит от заемных ресурсов;

- каково распределение заемных средств по срокам погашения;

- какую долю в пассивах составляет задолженность перед бюджетом, банками и трудовым коллективом.

Практика экономического анализa выработала такие правила чтения финансовых отчетов, как:

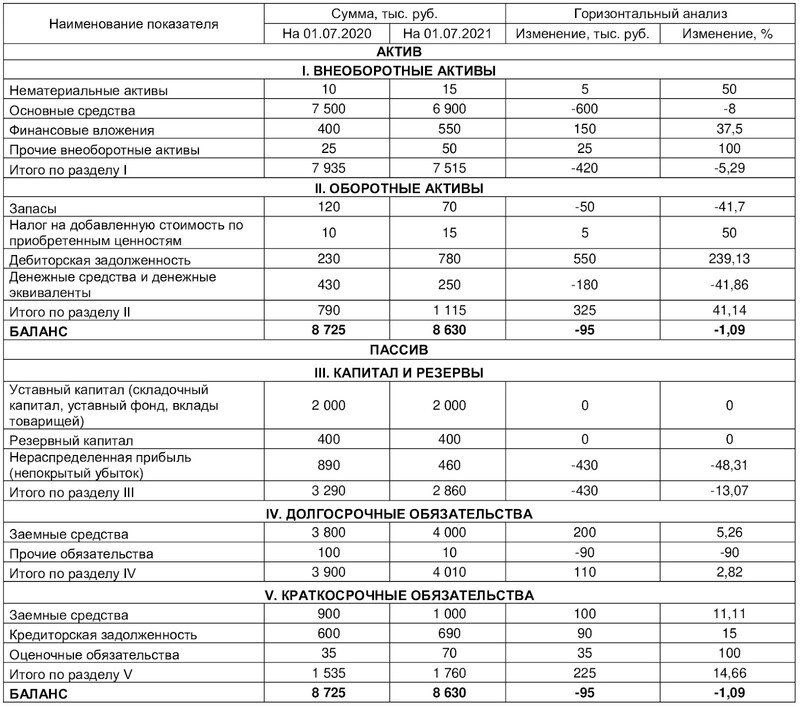

Горизонтальный анализ (временной или динамический) бухгалтерского баланса

Горизонтальный анализ – это сравнение каждой позиции отчетности с предыдущим периодом в относительном и абсолютном виде с тем, чтобы сделать лаконичные выводы.

Иначе говоря горизонтальный анализ – это сравнение показателей текущего периода с теми же показателями прошлого периода, то есть наблюдение динамики (уменьшение или увеличение значения показателя во времени). Необходимо обратить внимание на такие строки актива баланса, как «Финансовые вложения», «Денежные средства и денежные эквиваленты» и «Дебиторская задолженность». Вычитаем из показателя отчетного периода показатель прошлого периода и смотрим, произошло увеличение или уменьшение статьи.

Желательно посмотреть два, а то и три последовательных года деятельности, так как это более наглядно отражает тенденцию роста или же спада платежеспособности.

Тот факт, что в отчетности, помимо денег, присутствуют и финансовые вложения, говорит о наличии свободных денежных (самых ликвидных) средств в компании и о существовании работающей финансовой политики. Что означает что, деньги не лежат мертвым грузом на расчетном счете – они работают, инвестируются в какие-то проекты.

Уменьшение суммы денежных средств, как правило, свидетельствует об ухудшении платежеспособности, но не все так однозначно.

Поэтому далее нужно посмотреть, откуда появились деньги. Об этом нам расскажет пассив баланса. В основном надо обратить внимание на такие статьи, как Кредиторская задолженность и Заемные средства. Значительно реже к увеличению денежных средств приводит рост статей Уставный капитал, Доходы будущих периодов, Нераспределенная прибыль (непокрытый убыток).

Динамика статей пассива показывает нам, откуда появляются активы (в частности, интересующие нас денежные средства). Особенно интересна в этом ракурсе статья Поступления от покупателей и заказчиков бухбаланса (расшифровка к статье 1520 Кредиторская задолженность), ведь именно такие поступления в основном должны являться источниками финансирования деятельности большинства компаний. Снижение этого показателя свидетельствует как о меньшем авансировании, так и об уменьшении заказов в целом. Понять это можно лишь в комплексе, рассчитав и прочие показатели платежеспособности.

Также в рамках вопроса о поступлении денег необходимо рассмотреть строку Заемные средства – увидеть динамику роста или уменьшения займов. Отдает ли компания займы или только набирает? К примеру, если произошло резкое снижение остатков денег на расчетном счете, это совсем не означает спад платежеспособности. Это, может, одновременно на похожую сумму сократились остатки заемных средств в пассиве, то есть компания, просто вернула заем.

Несомненно, приоритетным для хорошей платежеспособности является наличие долгосрочных пассивов. То есть тех, на которые не нужно отвлекать оборотные средства в ближайшее время. Отметим, что представление в отчетности активов и пассивов с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные (пункт 19 ПБУ 4/99) существенно для проведения финансового анализа. Составление отчетности с нарушением этого положения может привести к искажению результатов анализа.

С целью сравнения рассчитывают абсолютные и относительные изменения (отклонения). В учебниках под анализом понимают именно расчет изменений, заполнение аналитических таблиц. Можно назвать эту процедуру формальным анализом. Анализ по существу представляет собой оценку полученных значений. Формальные подходы к оценке иногда встречаются, но они, как правило, бесполезны для обоснования решений. Серьезная оценка зависит, в первую очередь, от целей анализа. Кроме того, она учитывает специфику деятельности исследуемой компании, особенности внешней среды, ее современное состояние.

Технология анализа достаточно проста: последовательно во второй и третьей колонках помещают данные по основным статьям баланса на начало и конец года. В западных представлениях часто данные конца года помещают первыми. Затем в четвертой колонке вычисляется абсолютное отклонение значения каждой статьи баланса. В последней колонке определяется относительное изменение в процентах каждой статьи. Аналогичный анализ производится на основе отчета о прибыли предприятия.

Горизонтальный анализ бухгалтерского баланса в Excel

Вертикальный анализ бухгалтерского баланса

Вертикальный анализ (структурный) – определение структуры итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом. Технология вертикального анализа состоит в том, что общую сумму активов предприятия (при анализе баланса) и выручку (при анализе отчета о прибыли) принимают за сто процентов, и каждую статью финансового отчета представляют в виде процентной доли от принятого базового значения.

Вертикальный анализ бухгалтерского баланса показывает, из-за чего произошли изменения платежеспособности в рассматриваемом периоде анализируемой компании. Вертикальный анализ представляет собой расчет доли анализируемой статьи баланса в общем итоге баланса.

Опять же для оценки платежеспособности необходимо обратить внимание на долю таких статей, как «Финансовые вложения», «Денежные средства и денежные эквиваленты» и «Дебиторская задолженность», а также изменение структуры пассивов, по итогам изучения которых можно сделать заключение о причинах изменения, в том числе и платежеспособности.

Для расчета доли берем, например, показатель статьи «Денежные средства и денежные эквиваленты», делим на валюту баланса и умножаем на 100%. Таким образом, мы видим, какую долю активов у нас занимают денежные средства.

Сравнительную базу при процентном анализе образуют показатели предыдущих периодов или показатели других компаний, как правило, из той же отрасли. Чтобы проводить сравнение, необходимо устранить несоответствия в размерах компаний (оборотах), для этого значения показателей отчета о прибылях и убытках выражают в процентах от объема продаж (выручки), а балансовые статьи – в процентах от итога баланса.

Как следует из приведенного выше описания, горизонтальный и вертикальный анализ финансовой отчетности предприятия является эффективным средством для исследования состояния предприятия и эффективности его деятельности. Рекомендации, сделанные на основе этого анализа носят конструктивный характер и могут существенно улучшить состояние предприятия, если удастся их воплотить в жизнь.

Вертикальный анализ бухгалтерского баланса в Excel.

Горизонтальный и вертикальный приемы анализа может реализован в так называемом сравнительном аналитическом балансе, который получается из исходного бухгалтерского путем укрупнения (объединения) отдельных статей и дополнения его показателями структуры и динамики за отчетный период. Статьи баланса группируются в соответствии с целями анализа, с учетом специфики деятельности организации и других факторов. В отечественных учебных пособиях активы, как правило, классифицируют по уровню ликвидности.

Горизонтальный анализ (временной) агрегированного баланса (скачать таблицу).

Вертикальныйанализ (структурный) агрегированного баланса (скачать таблицу).

-

Что такое вертикальный анализ бухгалтерского баланса

-

Что такое горизонтальный анализ бухгалтерского баланса

-

Различия между вертикальным и горизонтальным анализом

-

Примеры анализа бухгалтерского баланса

-

Выводы исходя из анализа бухгалтерского баланса

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Что такое вертикальный анализ бухгалтерского баланса

Вертикальный анализ — это проверка долей элементов хозяйственной жизни предприятия в общей структуре баланса. Поэтому иногда его называют «структурным».

Вертикальный анализ бухгалтерского баланса имеет целью выявление изменений финансового состояния бизнеса. Например, можно отследить динамику основных средств, дебиторской, кредиторской задолженности или запасов, чтобы определить текущее положение организации.

Для вертикального анализа бухгалтерского баланса нужна отчетность, как минимум, за два периода. Специалисты сравнивают изменения долей и выявляют аномальные изменения по сравнению с прошлым для принятия управленческих решений. Никто не запрещает исследовать последние 10 лет жизнедеятельности предприятия. Обычно к этому прибегают, когда руководство ставит задачу выявить долгосрочные тенденции изменения финансового состояния.

Вертикальный анализ проводят в три этапа:

- Актив и пассив принимают за 100%;

- Рассчитывают долю каждой статьи в общей структуре;

- Исследуют изменения и делают выводы.

Необязательно считать долю по каждой статье. Чтобы сэкономить время, специалисты руководствуются поставленной целью. По ней составляют список статей, изменения по которым необходимо отследить за последние N периодов.

Допустим, финансисту надо определить «финансовое здоровье» предприятия. Для этого он в первую очередь проанализирует динамику кредиторской и дебиторской задолженности, долгосрочных и краткосрочных обязательств, основных средств и денежных средств на счетах.

В следующих разделах статьи мы рассмотрим конкретные примеры. По ним вы поймете, к каким выводам можно прийти после этого несложного, но полезного анализа.

Что такое горизонтальный анализ бухгалтерского баланса

Горизонтальный анализ бухгалтерского баланса имеет целью отразить изменения показателей в натуральном выражении — процентах или рублях. Обычно сравнивают текущий период с одним из предыдущих. Можно узнать, как изменились долгосрочные и краткосрочные обязательства за последние 2-3 года.

Если проанализировать несколько периодов (кварталов или лет), можно выявить долгосрочную тенденцию развития бизнеса. Поэтому горизонтальный анализ еще называют «трендовым».

Алгоритм проведения включает в себя три этапа:

- Берется баланс за интересующие периоды (например, за текущий и прошлый год);

- Находят разницу между показателями текущего и прошлого периодов;

- Исследуют изменения и делают выводы.

Формула для анализа бухгалтерского баланса дополняется, когда ставят задачу показать изменения в процентах. Полученное изменение делят на значение прошлого периода и умножают на 100%.

Пример.

Дебиторская задолженность в 2021 году — 300 000 рублей, а в 2020 — 200 000 рублей. За год показатель изменился на 100 000 рублей. Находим изменение в процентах: ((300 000 – 200 000) / 200 000) х 100% = 50%.

Чаще всего финансисты исследуют дебиторскую и кредиторскую задолженность, собственный и заемный капитал, денежные средства и эквиваленты, запасы и резервы. По ним определяют эффективность менеджмента и качество роста компании. Перечень показателей меняется в зависимости от поставленной задачи.

Для поиска долгосрочных тенденций сравнения двух периодов недостаточно. В этом случае рассматривают последние 3-5 лет. Вертикальный и горизонтальный анализ противоположны по сути, но обычно их проводят вместе. Они дополняют друг друга и позволяют найти точки роста, которые при проведении какого-то одного анализа остались бы скрыты от глаз.

Различия между вертикальным и горизонтальным анализом

Давайте посмотрим основные отличия вертикального и горизонтального анализа:

| Вертикальный | Горизонтальный |

|---|---|

| Аналитика в процентах | Исследование изменений в натуральном выражении |

| Показывает долю показателей в общей структуре бизнеса | Показывает изменения в процентах и рублях |

| Положительные значения | Значения могут быть отрицательными (зависит от ситуации) |

| Анализ ориентирован на структуру | Анализ ориентирован на финансовые изменения во времени |

| Процентные показатели объективнее отражают изменение финансового положения | Отрицательные показатели позволяют своевременно реагировать на проблемы в деятельности организации |

Примеры анализа бухгалтерского баланса

Рассмотрим вертикальный и горизонтальный анализ на примере ООО «Сенат». Организация занимается грузоперевозками. Собственник хочет понять текущее положение бизнеса и динамику за последний год.

Важно! В примере мы убрали из баланса статьи с нулевыми показателями, чтобы «разгрузить» таблицу и упростить восприятие.

Вертикальный анализ

hidden>

Вертикальный анализ

За последний год аномалий в деятельности ООО «Сенат» не произошло. По результатам анализа мы видим, что показатели менялись незначительно. Руководитель транспортной компании в первую очередь обратил внимание на уменьшение стоимости основных средств, вызванное устареванием автомобилей. Поэтому он принял решение о разработке плана постепенного обновления автопарка.

Увеличилась доля оборотных активов за счет роста дебиторской задолженности. В целом, предприятие находится в хорошем состоянии и продолжает развиваться. Капитал собственника не изменился — организация отработала год без убытков. А еще удалось увеличить финансовые вложения, что говорит о благоприятности крайнего периода.

Кроме решения о постепенном обновлении автопарка, собственник ООО «Сенат» запланировал ряд изменений:

- сократить долю краткосрочных и долгосрочных заемных средств в общей структуре до 10% и 43% соответственно для повышения финансовой устойчивости предприятия;

- увеличить долю денежных средств и эквивалентов до 5-6%, чтобы подготовиться к форс-мажорам;

- уменьшить кредиторскую задолженность до 4-6%, чтобы договориться с партнерами о новых, более выгодных условиях сотрудничества.

Горизонтальный анализ

hidden>

Горизонтальный анализ

Первое, на что обратил внимание собственник организации — существенное увеличение дебиторской задолженности. Это свидетельствует о неэффективной работе менеджеров. Стремительный рост «дебиторки» может привести к финансовым потерям. Если контрагенты обанкротятся и не вернут долги, образовавшийся пробел придется восполнить собственными или заемными средствами.

Горизонтальный анализ подтверждает данные вертикального о росте долгосрочных и краткосрочных обязательств. В течение года компания оформила два кредита, чтобы справиться с рыночной нестабильностью из-за ковидных ограничений. Теперь придется приложить усилия, чтобы уменьшить объем долгов.

Собственник принял решение: в течение следующего года изменить подход к работе с клиентами. Основная задача — не допустить увеличения дебиторской задолженности, а второстепенная — сократить до значения 2020 года.

Выводы исходя из анализа бухгалтерского баланса

Если хотите убедиться в правильности выбранного направления развития, проверьте баланс по следующим критериям:

- Валюта баланса увеличилась по отношению к предыдущему периоду;

- Темп роста валюты превышает инфляцию, но уступает увеличению выручки;

- Темп роста оборотных активов выше изменения внеоборотных активов и краткосрочных долгов;

- Долгосрочных заемных средств больше внеоборотных активов;

- Доля собственного капитала превышает 50%;

- Темп роста и объем дебиторской задолженности сопоставим с «кредиторкой»;

- Непокрытые убытки отсутствуют или минимальны.

По этим критериям положение ООО «Сенат» можно считать нормальным. Да, баланс соответствует не всем критериям, нужно потрудиться над улучшением ряда показателей, но общий фон позитивен. Именно для этого и проводят вертикальный и горизонтальный анализ. По полученным значениям руководитель меняет стратегию и принимает объективные управленческие решения.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Часто задаваемые вопросы

Сколько периодов учитывают при проведении вертикального анализа?

Вертикальный анализ бухгалтерского баланса проводится на основе, как минимум, двух последних периодов. Для выявления долгосрочной динамики исследуют данные за 3-4 года.

Какой анализ руководителю предприятия проводить в первую очередь?

Для комплексной оценки «финансового здоровья» организации вертикальный и горизонтальный анализ проводят одновременно. Они дополняют друг друга, раскрывают проблемные места и помогают эффективно планировать деятельность.