Учет основных данных с амортизацией

Ведите учет своего оборудования и других основных средств с помощью этого шаблона, поддерживающего специальные возможности. Записывайте информацию об основных средствах, включая серийные номера, местонахождение и сведения о приобретении. Амортизация вычисляется с использованием линейного метода либо метода уменьшаемого остатка (150 % или 200 %).

Excel

Скачать

Поделиться

Рассмотрим способы расчета амортизации с использованием функций MS EXCEL. В этой статье мы будем отталкиваться не от самих функций АПЛ (SLN), АСЧ (SYD), ФУО (DB), ДДОБ (DDB), ПУО (VDB), АМОРУВ (AMORLINC), АМОРУМ (AMORDEGRC), а от способов амортизации принятых в РФ.

Для расчета амортизационных отчислений в MS EXCEL присутствуют функции:

- АПЛ (SLN — Straight-Line) — расчет линейным способом;

- АСЧ (SYD — Sum-of-Year’s Digits) – расчет способом списания стоимости по сумме чисел лет срока полезного использования;

- ФУО (DB — fixed-Declining Balance) — расчет методом фиксированного уменьшения остатка;

- ДДОБ (DDB — Double-Declining Balance) — расчет методом двойного уменьшения остатка;

- ПУО (VDB — Variable-Declining Balance) — расчет методом снижающегося остатка;

- АМОРУМ (AMORDEGRC) — вычисляет величину амортизации для каждого периода, используя коэффициент амортизации (французская система бухучета);

- АМОРУВ (AMORLINC) — вычисляет величину амортизации для каждого отчетного периода (французская система бухучета).

Т.к. MS EXCEL создан не в РФ, то можно предположить, что эти функции отражают практики, соответствующие западным стандартам бухгалтерской отчетности (например, МСФО). Задача статьи — оценить возможность их применения в отечественных условиях. К сожалению, здесь нельзя обойтись без погружения в процедуру начисления амортизации, принятой в нашей стране.

Рассмотрим 2 вида учета амортизации: амортизацию основных средств в бухгалтерском учете и

амортизацию основных средств в налоговом учете

.

Амортизация основных средств в бухгалтерском учете

Расчет амортизационных отчислений для целей бухучета в нашей стране производится в соответствии Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01. Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере 1/12 исчисленной годовой суммы.

Амортизация начисляется с месяца, следующего за тем, в котором имущество было принято к учету в качестве основного средства (ПБУ 6/01, п. 21). Амортизация прекращает начисляться с месяца, следующего за тем, в котором это имущество выбыло или полностью погасило свою стоимость ( ПБУ 6/01, п. 22).

В бухгалтерском учете амортизацию основных средств можно начислять:

- линейным способом;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования;

- способом списания стоимости пропорционально объему продукции (здесь не рассмотрен).

Способ 1. Линейный

способ

Линейный способ амортизации является самым распространенным. В течение всех периодов амортизационные отчисления одинаковы. Накопленный износ увеличивается равномерно. Линейный способ начисления амортизации должен использоваться в случаях, когда предполагается, что объект приносит одинаковую пользу в течение всего срока эксплуатации и уменьшение остающейся полезности объекта происходит равномерно.

При линейном способе годовая сумма амортизационных отчислений определяется по формуле (см. п. 19 ПБУ 6/01, пп. «а» п. 54 Методических указаний, утверждены Приказом Минфина от 13 октября 2003 г. N 91н):

САгод = ПС / N,

где САгод — годовая сумма амортизационных отчислений; ПС — первоначальная стоимость основного средства; N — срок полезного использования, т.е. количество лет, в течение которых организация планирует использовать этот объект (годовая норма амортизации =100%/N).

Ниже разобрано 4 расчета, созданных на основе примеров из Методических указаний.

Пример 1.1

. Приобретен объект основных средств стоимостью 120 тыс. руб. со сроком полезного использования 5 лет (годовая норма амортизации — 20 процентов (100% / 5 лет)). Срок принятия объекта основных средств к бухгалтерскому учету 30.12.2013. Определить Годовую сумму амортизационных отчислений и

сумму ежемесячного отчисления. Решение. Годовая сумма амортизационных отчислений составит 24 тыс. руб. (120000 х 20% / 100%) (см.

файл примера, лист Годовая сумма АО

). По основному средству амортизацию начинают начислять в месяце, следующем за месяцем принятия данного объекта к учету, т.е. с января 2014. Поэтому,

Годовая сумма амортизационных отчислений

для всех 5 лет будет одинаковой =24 тыс. руб. Сумма ежемесячного отчисления =1/12*24 тыс. руб.=2 тыс. руб.

Примечание

. Решение Примера1.1 можно получить с помощью функции АПЛ(нач_стоимость; ост_стоимость; время_эксплуатации)=

АПЛ(120000;0;5)

.

Теперь рассмотрим случай, когда начисление амортизации производится не с января, но опять целое количество лет. Читаем ПБУ 6/01:

В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года

годовой суммой амортизации

считается сумма, определенная с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерской отчетности.

Пример1.2

. В апреле отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 20 тыс. рублей; срок полезного использования — 4 года или 48 месяцев (организация использует линейный метод). Решение.

Годовая сумма амортизационных отчислений

в первый год использования составит (20000 руб. x 8мес. / 48мес.) = 3,33 тыс. руб., в последующие годы составит (20000 руб. / 4 года) = 5 тыс. руб., в последний год (20000 руб. x (12мес.-8мес) / 48мес.) = 1,67 тыс. руб. Сумма ежемесячного отчисления в любой год одинакова =20 тыс. руб./4 года/12 мес.=416,67 руб.

Теперь рассмотрим пример, когда

Срок полезного использования

НЕ выражен целым количеством лет, например: 2 года и 3 месяца (=27 месяцев).

Пример1.3

. В мае отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 20 тыс. рублей; срок полезного использования — 27 месяцев. Решение.

Годовая сумма амортизационных отчислений

в первый год использования составит (20000 руб. x 8мес. / 27мес.) = 3,33 тыс. руб., в последующие годы составит (20000 руб. / 4 года) = 5 тыс. руб., в последний год (20000 руб. x (12мес.-8мес) / 48мес.) = 1,67 тыс. руб.

Здесь расчеты еще немного усложняются (см.

файл примера, лист Линейный. Годовая сумма АО, пример 1.3

).

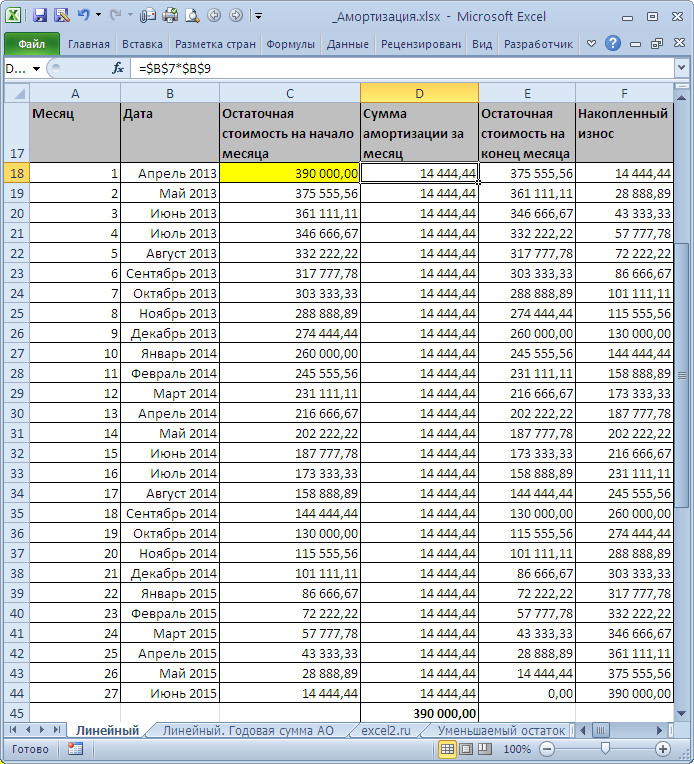

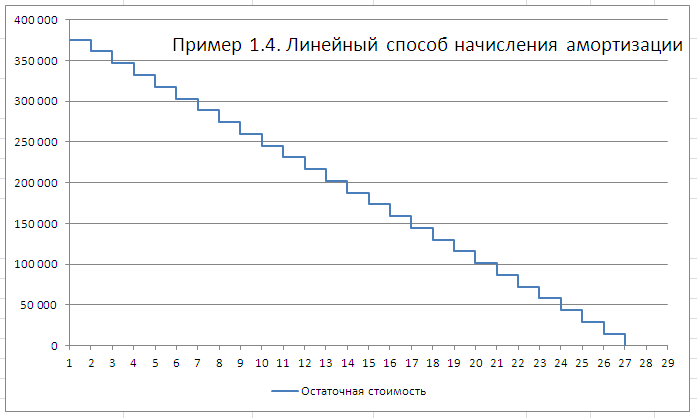

Чтобы закрыть тему с Линейным способом,

на листе Линейный файла примера

приведен расчет Остаточной стоимости на начало и конец месяца, а также накопленный износ.

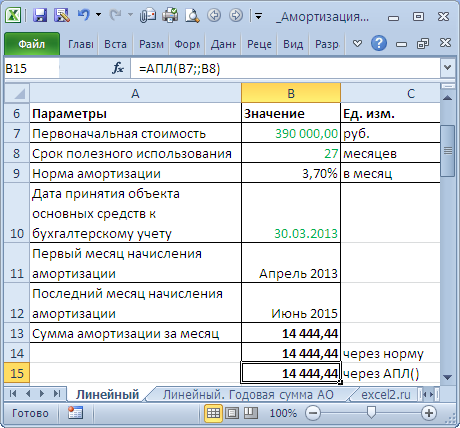

Пример1.4

. В марте отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 390 тыс. рублей; срок полезного использования — 27 месяцев. Способ начисления амортизации – линейный. Определить сумму начисленной амортизации за месяц и остаточную стоимость на конец каждого месяца до конца срока эксплуатации. Сумма ежемесячного отчисления =390 тыс. руб./27 мес.=14 444,44 руб.

Решение приведено в

файле примера на листе Линейный

.

Т.к. амортизация начинает начисляться не сначала года, то Годовая сумма амортизационных отчислений будет разная для разных лет.

Примечание

. График создан на основе идей из статьи

Ступенчатый график

.

Для расчета суммы амортизации начисленной за месяц можно использовать функцию

АПЛ()

, т.е.

=АПЛ(390000;;27)

Способ 2.

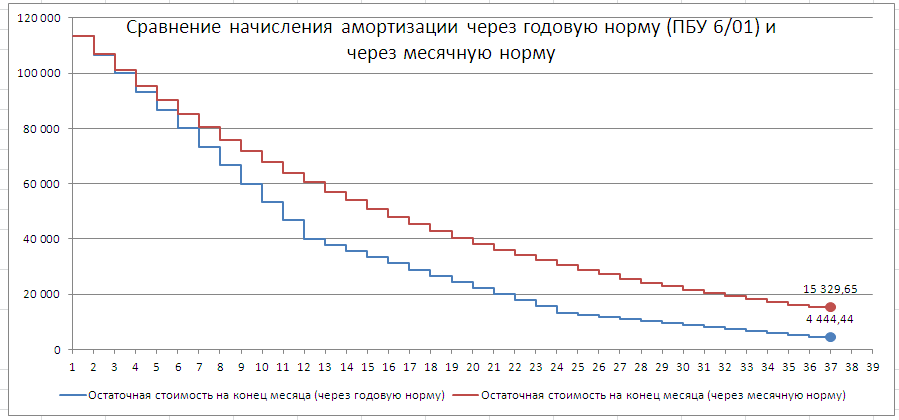

Способ уменьшаемого остатка

Начнем с расчета Годовой суммы амортизационных отчислений, как предписывает ПБУ 6/01. Годовая сумма амортизационных отчислений равна (абз. 3 п. 19 ПБУ 6/01, пп. «б» п. 54 Методических указаний):

САгод = ОС x НА,

где САгод — годовая сумма амортизационных отчислений; ОС — остаточная стоимость основного средства на начало года; НА — годовая норма амортизации, которая, в свою очередь, рассчитывается следующим образом:

НА = (100% / N) x К,

где N — количество лет, в течение которых организация планирует использовать этот объект; К — коэффициент ускорения (см. абз. 3 п. 19 ПБУ 6/01, пп. «б» п. 54 Методических указаний и примечание ниже).

Сумма амортизации, которую нужно начислять ежемесячно, составляет 1/12 годовой суммы. Поскольку остаточная стоимость основного средства принимается на начало каждого отчетного года, годовая сумма амортизации будет с каждым годом уменьшаться. Суммы месячной амортизации в течение каждого года будут неизменными.

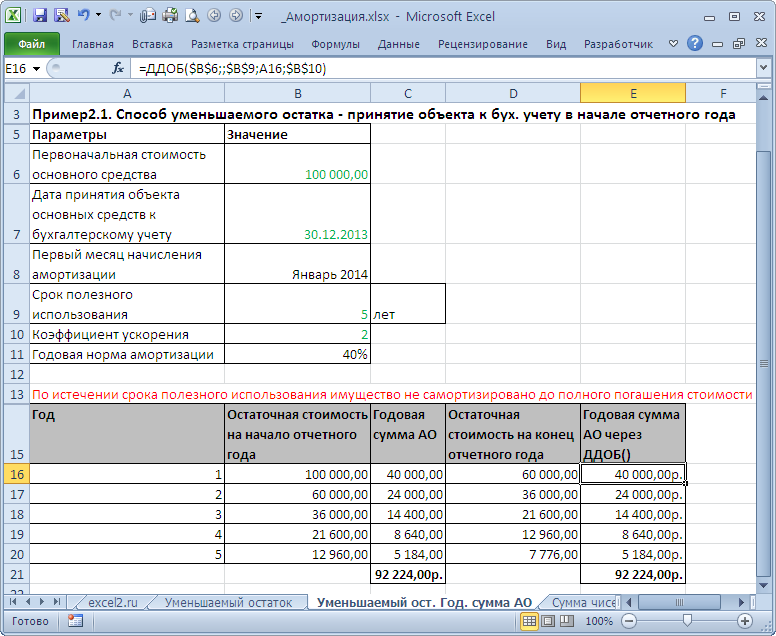

Пример2.1 (из

Методических указаний к ПБУ 6/01

)

. Приобретен объект основных средств стоимостью 100 тыс. руб. со сроком полезного использования 5 лет. Коэффициент ускорения =2. Решение приведено в

файле примера на листе

Уменьшаемый ост. Год. сумма АО

Годовая норма амортизации =(100% / 5 * 2), что составит 40 процентов.

- В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, 40 тыс. руб. (100 000 руб. x 40% / 100%)

- Во второй год эксплуатации амортизация начисляется в размере 40 процентов от остаточной стоимости на начало отчетного года, т.е. разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, и составит 24 тыс. руб. (100 000 руб. – 40 000 руб.) x 40% / 100%).

- В третий год эксплуатации амортизация начисляется в размере 40 процентов от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составит 14,4 тыс. руб. ((60 000 руб. – 24 000 руб.) х 40% / 100%) и т.д.

На этом решение в Методических рекомендациях обрывается. Но, мы попробуем продолжить его, воспользовавшись предложенной логикой вычислений.

- В 4-й год эксплуатации амортизация начисляется в размере 40 процентов от остаточной стоимости объекта на начало 4-го года эксплуатации (вычисляется как разница между остаточной стоимостью объекта на начало 3-го года и суммой амортизации, начисленной за третий год эксплуатации) и составит 8,64 тыс. руб. ((36 000 руб. – 14 400 руб.=21 600 руб.) х 40% / 100%).

- В 5-й год эксплуатации амортизация начисляется в размере 40 процентов от остаточной стоимости объекта на начало 5-го года эксплуатации (т.е. =21 600 руб. – 8 640 руб.=12 960 руб.) и составит 5 184 руб. (12 960 руб. х 40% / 100%).

Примечание

. Для расчета Годовой суммы амортизации методом Уменьшаемого остатка можно использовать функцию

ДДОБ()

и

ПУО()

. А вот производить вычисления для определения ежемесячных начислений с помощью этих функций – некорректно, т.к. согласно ПБУ 6/01 суммы месячной амортизации в течение каждого года должны быть неизменными.

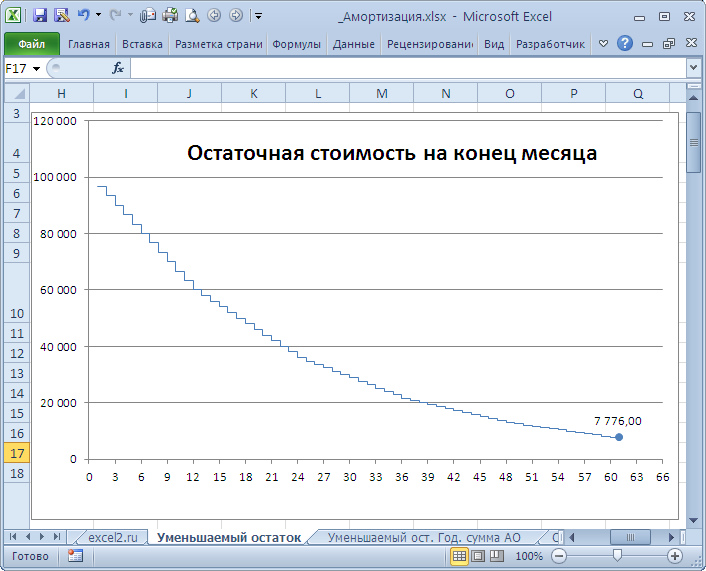

В наших расчетах остаточная стоимость объекта на конец последнего года полезного использования составила 7776 руб. Но, вспомним, что согласно ПБУ 6/01 начисление амортизационных отчислений производится

до полного погашения стоимости

этого объекта либо списания этого объекта с бухгалтерского учета. Почему же у нас стоимость объекта оказалась погашена не полностью? Это следствие примененного алгоритма расчета способом Уменьшающегося остатка: применяя его – имущество никогда не будет полностью амортизировано.

Из такой ситуации есть два выхода. Первый — списать актив, например, из-за того, что он пришел в негодность или был продан. Второй способ — в последний месяц срока службы полностью списать остаток стоимости по кредиту счета 02 «Амортизация основных средств» и дебету счета учета затрат. Это можно сделать, сославшись на принцип рациональности. Он позволяет признать затраты в расходах отчетного периода, если их сумма не является существенной. Критерий существенности прописывают в учетной политике. Например, это может быть 1 процент от первоначальной стоимости (

http://www.glavbukh.ru/art/21188-amortizatsiya-osnovnyh-sredstv

).

Поскольку остаточная стоимость основного средства принимается на начало каждого отчетного года, годовая сумма амортизации будет постепенно уменьшаться. Суммы месячной амортизации в течение каждого года будут неизменными и равными 1/12 Годовой суммы амортизации (см.

файл примера на лист

Уменьшаемый остаток

)

Примечание

. В примере 2.1 неявно предполагается, что объект основных средств принят к бухгалтерскому учету в декабре, т.е. учет начался с января.

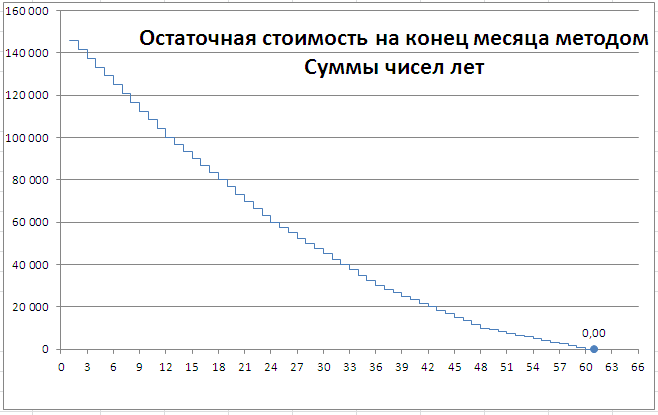

Способ 3. Списание стоимости по сумме чисел лет срока полезного использования

При списании стоимости по сумме чисел лет срока полезного использования, годовая сумма амортизационных отчислений равна (абз. 4 п. 19 ПБУ 6/01, пп. «в» п. 54 Методических указаний):

САгод = ПС x (СуммNост / СуммN),

где САгод — годовая сумма амортизационных отчислений; ПС — первоначальная стоимость основного средства; СуммNост — сумма чисел лет, которые остаются до конца срока использования объекта; СуммN — сумма чисел лет, в течение которых организация планирует использовать данный объект ОС.

Пример3.1.

Приобретен объект основных средств стоимостью 150 тыс. руб. Срок полезного использования установлен 5 лет. Сумма чисел лет срока службы составляет 15 лет (1 + 2 + 3 + 4 + 5). В первый год эксплуатации указанного объекта может быть начислена амортизация в размере 5/15, или 33,3%, что составит 50 тыс. руб., во второй год — 4/15, что составит 40 тыс. руб., в третий год — 3/15, что составит 30 тыс. руб. и т.д.

Примечание

. В примере 3.1 неявно предполагается, что объект основных средств принят к бухгалтерскому учету в декабре, т.е. учет начался с января.

Поскольку остаточная стоимость основного средства принимается на начало каждого отчетного года, годовая сумма амортизации будет постепенно уменьшаться. Суммы месячной амортизации в течение каждого года будут неизменными и равными 1/12 Годовой суммы амортизации (см.

файл примера на лист

Сумма чисел лет

).

Примечание

. Для расчета Годовой суммы амортизации методом Списания стоимости по сумме чисел лет срока полезного использования можно с помощью функции

АСЧ()

. А вот производить вычисления для определения ежемесячных начислений с помощью этой функции – некорректно, т.к. согласно ПБУ 6/01 суммы месячной амортизации в течение каждого года должны быть неизменными.

Амортизация основных средств в налоговом учете. Нелинейный метод

В случае, если мы рассчитываем амортизацию для целей налогообложения (для определения базы для налога на имущество), то нужно обратиться к ст. 259 НК РФ.

Согласно п.2. этой статьи сумма амортизации для целей налогообложения определяется ежемесячно. Амортизация основных средств в налоговом учете начисляется с 1-го числа месяца, следующего за месяцем, в котором имущество было введено в эксплуатацию (п. 4 ст. 259 НК РФ).

Амортизация основных средств линейным методом

При использовании линейного метода норму амортизации для каждого объекта основных средств можно определить по формуле:

Норма амортизации = 100%/ Срок полезного использования, мес.

Ежемесячная сумма амортизации = Норма амортизации * Первоначальная стоимость основного средства

Пример.

Организация приобрела основное средство по цене 50 000 руб. (без НДС) со сроком полезного использования от трех до четырех лет. Принято решение, что амортизация будет начисляться в течение 40 месяцев.

Норма амортизации: 100% : 40 мес = 2,5%.

Ежемесячная сумма амортизации составила: 50 000 руб. × 2,5% = 1250 руб.

Тот же результат можно получить с помощью формулы

=АПЛ(50000;;40)

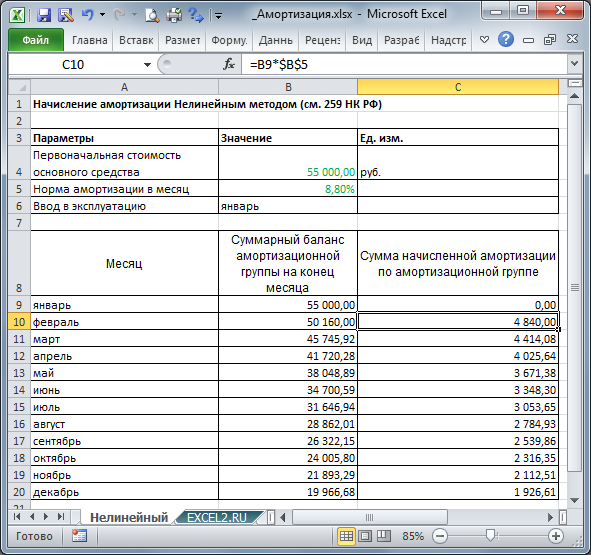

Амортизация основных средств нелинейным методом

С 2009 года при нелинейном методе амортизация начисляется не по каждому объекту основных средств, а в целом по амортизационным группам, состав которых определяется организацией.

1. Суммарный баланс амортизационной группы (подгруппы)

2. Норму амортизации

Нормы амортизации, которые применяются при нелинейном методе, определены в пункте 5 статьи 259.2 Налогового кодекса РФ. Для каждой амортизационной группы установлены фиксированные нормы амортизации, которые не зависят от сроков полезного использования основных средств (в отличие от линейного способа).

Ежемесячная сумма амортизации рассчитывается по формуле:

Ежемесячная сумма амортизации = Суммарный баланс амортизационной группы на 1-е число месяца * Норма амортизации для соответствующей амортизационной группы

По сути, алгоритм расчета нелинейного метода соответствует методу Уменьшаемого остатка. Отличие состоит в том, что в методе Уменьшаемого остатка ежемесячная сумма амортизации определяется через 1/12 Годовую сумму амортизационных отчислений и не изменяется в течение года.

Пример1

с сайта

www.glavbukh.ru

В январе организация приобрела пять ноутбуков. Стоимость одного ноутбука – 45 000 руб. (без НДС). Ноутбук относится ко второй амортизационной группе (срок полезного использования от двух до трех лет). Учетной политикой для целей налогообложения определено, что по основным средствам, входящим во вторую амортизационную группу, амортизация начисляется нелинейным методом. По состоянию на 1 января у организации не было основных средств, входящих во вторую амортизационную группу. Следовательно, суммарный баланс этой амортизационной группы на 1 января равен нулю. Ноутбуки введены в эксплуатацию в январе. По состоянию на 1 февраля суммарный баланс второй амортизационной группы составил 225 000 руб. (45 000 руб. × 5 шт.). Норма амортизации для второй амортизационной группы составляет 8,8 процента. Сумма начисленной амортизации за февраль составила 19 800 руб. (225 000 руб. × 8,8%). В феврале организация приобрела еще один ноутбук стоимостью 50 000 руб. (без НДС) и в этом же месяце ввела его в эксплуатацию. Суммарный баланс второй амортизационной группы по состоянию на 1-е марта равен: 225 000 руб. + 50 000 руб. – 19 800 руб. = 255 200 руб.

Сумма начисленной амортизации за март составила: 255 200 руб. × 8,8% = 22 458 руб.

В случае, если суммарный баланс амортизационной группы становится менее 20 000 рублей, в месяце, следующем за месяцем, когда указанное значение было достигнуто, налогоплательщик вправе ликвидировать указанную группу, при этом значение суммарного баланса относится на внереализационные расходы текущего периода (пункт 12 статьи 259.2).

Пример2

с сайта

www.glavbukh.ru

В январе организация приобрела основное средство – ноутбук по цене 55 000 руб. (без НДС). В этом же месяце ноутбук был введен в эксплуатацию. Бухгалтер определил, что в соответствии с

Классификацией

, утвержденной

постановлением Правительства РФ от 1 января 2002 г. № 1

, ноутбук относится ко второй амортизационной группе (срок полезного использования от двух до трех лет). Срок полезного использования ноутбука составляет 36 месяцев. Других основных средств, входящих в данную амортизационную группу, в организации нет (см.

файл примера, лист Нелинейный

). Согласно учетной политике для целей налогообложения амортизация по компьютерной технике начисляется нелинейным методом. Ежемесячная норма амортизации основных средств, входящих во вторую амортизационную группу, составляет 8,8 процента (п. 5 ст. 259.2 НК РФ). Ежемесячно бухгалтер определял суммарный баланс амортизационной группы и сумму амортизации по данной группе:

Напомним, что для каждой амортизационной группы установлены фиксированные нормы амортизации, которые не зависят от сроков полезного использования основных средств. Т.к. в функциях MS EXCEL задается не норма амортизации, а сроки использования и коэффициенты ускорения, то для расчетов по нелинейному методу функциями воспользоваться не удастся.

Основные отличия западных стандартов от российских практик

- Отсутствует понятие ликвидационной стоимости в ПБУ 6/01

Согласно МСФО под амортизируемой стоимостью понимается фактическая стоимость приобретения за вычетом расчетной ликвидационной стоимости, то есть, компания может амортизировать основные средства не до нуля, а до определенной величины, которая определена как сумма, за которую может быть продано то, что осталось от основного средства после его эксплуатации. Согласно же ПБУ 6/01 основное средство всегда должно амортизироваться до нулевой стоимости. Как следствие, во всех функциях MS EXCEL есть параметр

ост_стоимость

(стоимость активов в конце срока эксплуатации). В принципе, его можно опустить или ввести 0, например

АПЛ(1000;;5)

или

АПЛ(1000;0;5)

. Но функция

ФУО()

реализующая Метод фиксированного уменьшения остатка в случае указания нулевой остаточной суммы погашает всю стоимость в первом же периоде! (хотя эта функция все равно не востребована в отечественной практике, т.к. такой метод отсутствует в ПБУ 6/01).

- Период начисления амортизации кратен месяцу или году

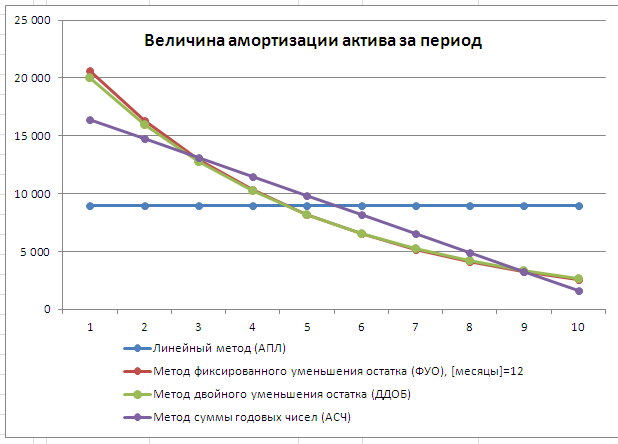

В отличие от российских стандартов, согласно которым определено, что амортизация рассчитывается «ежемесячно начиная со следующего месяца, после ввода в эксплуатацию», GAAP не дает таких подробных рекомендаций, и компании могут начислять амортизацию по-своему, например, за 15 дней в месяц приобретения и за 15 дней в месяц выбытия. Во всех функциях MS EXCEL имеется параметр Период, который может принимать значения год, месяц, день и вообще быть любым отрезком времени. Российская практика ограничивается периодами начисления амортизации равными году и месяцу. Т.е. данное отличие не накладывает никаких дополнительных ограничений на применимость функций MS EXCEL в российской практике. Однако, если вспомнить, что сумма ежемесячного начисления амортизации для целей бухучета рассчитывается как 1/12 годовой суммы амортизации, то, конечно, такой алгоритм расчета встроенными функциями MS EXCEL не поддерживается. Разницу между 2-мя подходами для способа Уменьшения остатка можно посмотреть на графике.

- Коэффициент ускорения жестко регламентирован

В международной практике также применяется Способ уменьшения остатка. Отличие этого способа в российской практике состоит в том, что коэффициент ускорения не определяется компанией, а устанавливается в соответствии с законодательством Российской Федерации. В функциях

ПУО()

и

ДДОБ()

имеется параметр Коэффициент, который определяет скорость амортизации при способе Уменьшаемого остатка. Т.к. его можно задать произвольно, то проблем не возникает: естественно, его можно установить равным 2 и 3, как принято в отечественной практике.

Обзор функций

MS

EXCEL

, используемых для расчета амортизации

После рассмотрения нюансов отечественного законодательства, регламентирующего начисление амортизации, его отличий от зарубежных стандартов и примеров расчета, можно приступать к выводам относительно применимости функций MS EXCEL для отечественной практики.

Для расчета амортизационных отчислений в MS EXCEL присутствуют функции:

-

АПЛ (SLN — Straight-Line) — расчет линейным способом. Функция применима для расчета по линейному способу, но аргумент Ост_стоимость должен быть равен 0; (см.

файл примера, лист Линейный

)) -

АСЧ (SYD — Sum-of-Year’s Digits) – расчет способом списания стоимости по сумме чисел лет срока полезного использования. Функция применима для расчета по данному способу, но аргумент Ост_стоимость должен быть равен 0, а параметр период должен быть кратен году (см.

файл примера, лист Сумма чисел лет

)). - ФУО (DB — fixed-Declining Balance) — расчет методом фиксированного уменьшения остатка. Функция НЕ применима в российской практике, т.к. данный метод не входит в перечень разрешенных способов амортизации. Кроме того, при равенстве нулю параметра Ост_стоимость, списание амортизации происходит в первый же период.

-

ДДОБ (DDB — Double-Declining Balance) — расчет методом двойного уменьшения остатка. Функция применима для расчета по способу Уменьшаемый остаток, но параметр Ост_стоимость должен быть равен 0, а параметр период должен быть кратен году (см.

файл примера, лист Уменьшаемый остаток

) (т.к. начисление за месяц =1/12 Годовой суммы амортизации, а это не тоже самое, что ежемесячное начисление (см.

файл примера, лист Разница

). -

ПУО (VDB — Variable-Declining Balance) — расчет методом снижающегося остатка; Функция позволяет рассчитывать по линейному способу (параметр Коэффициент должен быть =1, Остаточная стоимость д.б. =0). Функция также применима для расчета по способу Уменьшаемого остатка, но параметр ост_стоимость должен быть равен 0, параметр [без переключения] д.б. =ИСТИНА, а параметр период должен быть кратен году (см.

файл примера, лист Уменьшаемый остаток

). - АМОРУМ (AMORDEGRC) — вычисляет величину амортизации для каждого периода, используя коэффициент амортизации (французская система бухучета); Функция имеет возможность использовать переменный коэффициент амортизации для каждого периода. Функция не тестировалась на возможность применения в российской практике.

- АМОРУВ (AMORLINC) — вычисляет величину амортизации для каждого отчетного периода (французская система бухучета). Функция не тестировалась на возможность применения в российской практике.

В

файле примера на листе Функции

приведены примеры использования функций АПЛ (SLN), АСЧ (SYD), ФУО (DB), ДДОБ (DDB) и ПУО (VDB), а также их альтернативные формулы. Разобранные там примеры представляют лишь некий академический интерес (правда, весьма сомнительный), т.к. оторваны от практики.

Примечание

. Неплохое описание функций для вычисления амортизации можно найти в этих статьях (англ.)

http://www.vertex42.com/ExcelTemplates/depreciation-schedule.html

http://www.excel-easy.com/examples/depreciation.html

Все операции с основными средствами требуют документального оформления. Инвентарную карточку учета основных средств заполняют для аналитического учета наличия и движения объектов.

Зачем нужны инвентарные бланки для основных средств

К основным средствам относятся:

- здания;

- сооружения;

- машины и оборудование;

- транспорт;

- производственный и хозяйственный инвентарь.

Учетной единицей является инвентарный объект. На каждый объект при его поступлении заводится специальная инвентаризационная карточка учета основных средств, которая составляется в одном экземпляре и отражает всю историю объекта в организации. В ней фиксируют факты движения, переоценки, ремонта и иных событий, связанных с активом. Закрывают бланк после выбытия ОС (продажи или ликвидации). Но после закрытия учетная форма должна храниться еще не менее пяти лет (п. 80 Методических указаний по бухучету основных средств, Приказ Минфина РФ от 13.10.2003 № 91н).

Инвентарная карточка — это специальный учетный документ, предназначенный для отражения поступления, движения и выбытия основных средств в бухучете.

Важно знать: как правильно провести инвентаризацию

Критерии признания основного средства

Чтобы признать актив в бухучете основным средством, следует проверить соблюдение определенных условий (п. 4, 11 ФСБУ 6/2020, Информационное сообщение Минфина № ИС-учет-29 от 03.11.2020):

- объект имеет материально-вещественную форму;

- имущество способно приносить организации экономическую выгоду в будущем;

- актив предназначен для использования в производстве, продаже продукции, выполнении работ, услуг, для предоставления в аренду за плату, для управленческих нужд, для охраны окружающей среды в течение периода более 12 месяцев или операционного цикла свыше 12 месяцев.

Если материальный объект способен приносить выгоду и предназначен для получения дохода от прироста стоимости в долгосрочной перспективе (более 12 месяцев), то его тоже относят к объектам ОС. Но при условии что купля-продажа такого имущества не относится к обычным видам деятельности организации.

Для современного учета важно не просто отнести имущество к ОС, но и определить, как это сделать. Существуют дорогостоящие активы, которые поступают в организацию как отдельные единицы, но фактически образуют единый комплекс, поскольку они не работают по отдельности. В этом случае их принимают к учету как одно ОС, состоящее из нескольких частей. Ярким примером этого являются персональные компьютеры. Этот подход находит отражение в учетных бухгалтерских регистрах — назначение ноутбука для инвентарной карточки отражается как участие в общей системе организации. Он учитывается и отдельно, и в составе комплекса одновременно, вместе с принтерами, копировальной и другой оргтехникой, которая к нему подключена.

Читайте также: порядок применения ФСБУ 6/2020 «Основные средства»

Какую форму использовать для учета ОС

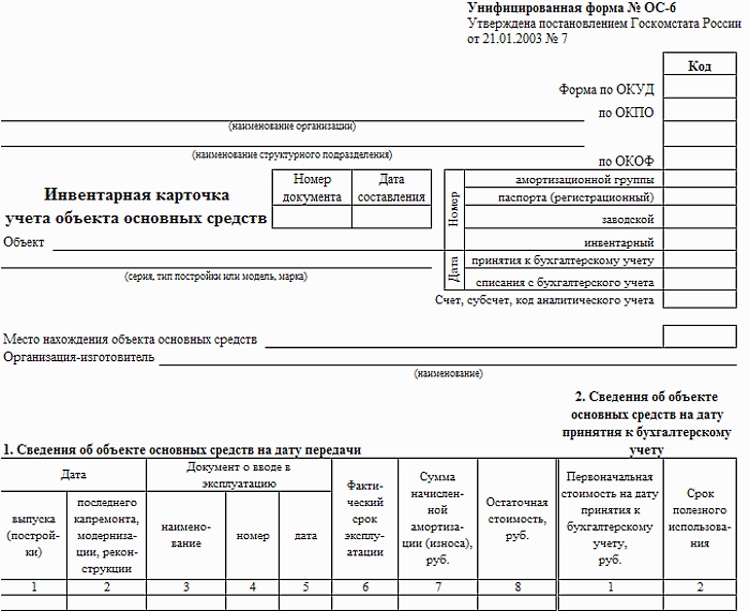

Обычно для отражения учетных сведений по ОС применяется и унифицированная инвентарная карточка учета объекта основных средств ОС-6 формы, утвержденной постановлением Госкомстата РФ № 7 от 21.01.2003. Вот так выглядит бланк, который использует большинство организаций:

Можно ли использовать другую форму

После вступления в силу Федеральный закон от 06.12.2011 N 402-ФЗ организации вправе самостоятельно разрабатывать бланки первичных учетных документов. Касается это правило и инвентарных карточек ОС. Форма ОС-6 — необязательная.

Что сделать для учета объекта

Перед проведением имущественных фондов в бухучете надо подготовить акт приема-передачи ОС. Этот акт является основанием для заполнения ОС-6: сначала сведения об объекте актируют, затем переносят в учетный регистр. Перед заполнением карты подготовьте и другую документацию по объекту — сопроводительные документы, технический паспорт и пр.

Правила заполнения формы ОС-6

Индивидуальная учетная карточка заводится в момент поступления объекта основных фондов в организацию. Причина принятия на учет роли не играет:

- приобретение за деньги;

- получение по бартеру;

- взнос в уставный капитал;

- безвозмездная передача от учредителя;

- иной, не противоречащий законодательству способ.

В нормативных документах определено, что писать в назначении объекта в инвентарной карточке — первичные сведения об активе заносятся на основании актов о приеме-передаче объектов основных активов, техпаспортов, иных сопроводительных документов. В момент принятия к учету необходимо заполнить:

- общий раздел (наименование и инвентарный номер объекта, его место нахождения, дата принятия к учету и номер амортизационной группы);

- раздел 1 (дата выпуска, дата и номер документа о вводе в эксплуатацию);

- раздел 2 (стоимость приобретения, срок предполагаемого полезного использования);

- раздел 7 (если актив имеет какие-либо особенные количественные или качественные характеристики).

На протяжении всего периода использования необходимо отражать сведения о перемещении, реконструкции, ремонте или модернизации, переоценке (разделы 3, 4, 5 и 6). Данные о событиях, происходивших с объектом основных фондов на протяжении его эксплуатации, заполняются на основании соответствующих первичных документов.

В момент выбытия в разделе 1 необходимо заполнить сведения о фактическом сроке эксплуатации на дату выбытия, о начисленной амортизации и остаточной стоимости.

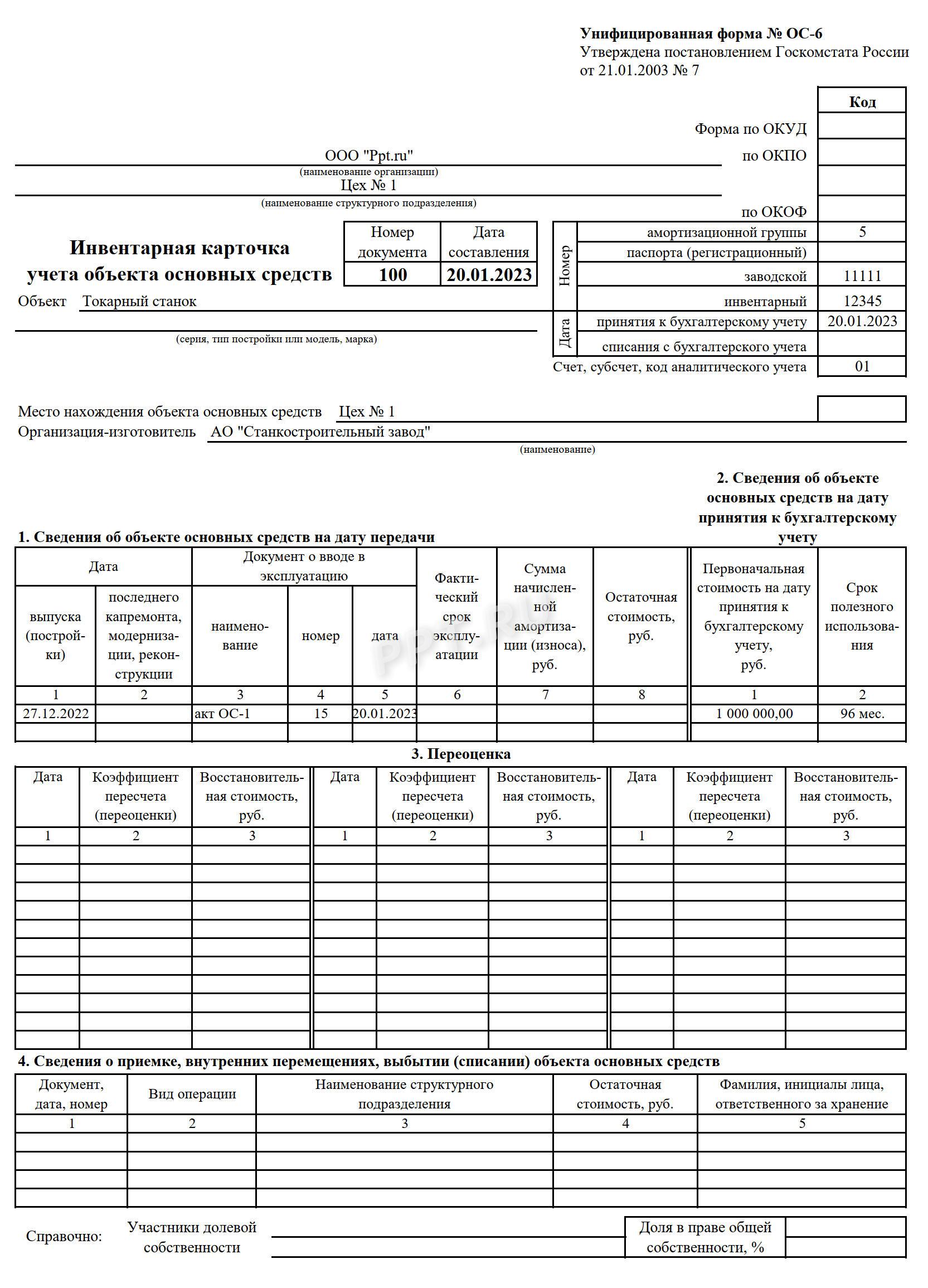

Образец заполнения: инвентарная карточка учета объекта основных средств

Лицевая сторона:

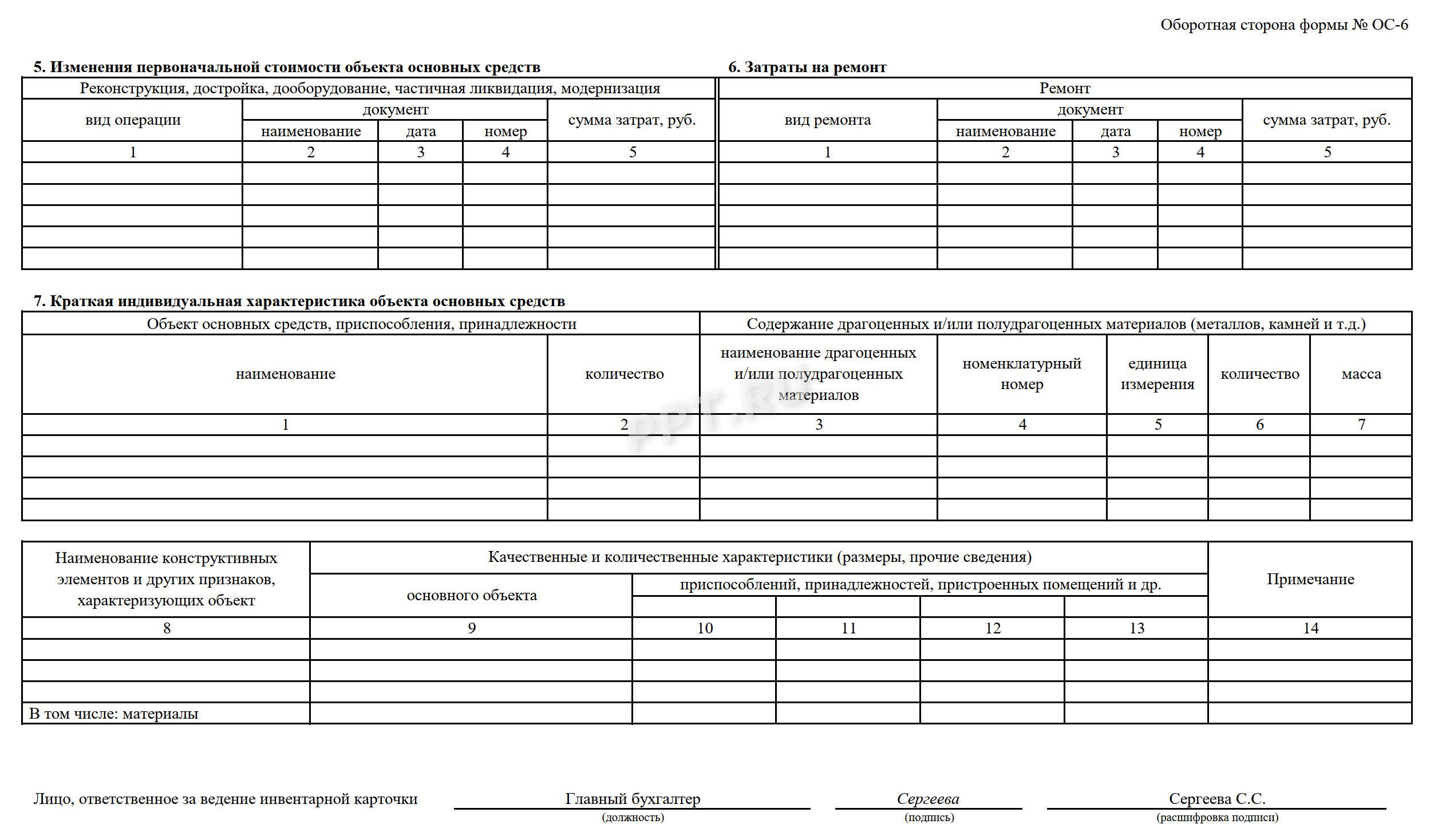

Оборотная сторона:

Может пригодиться: бухгалтерские проводки по инвентаризации

Вам в помощь образцы, бланки для скачивания

Котова Алла Николаевна

Главный бухгалтер

В 2003 году закончила ВЗФЭИ по специальности Финансовый менеджмент факультета Финансы и кредит. С 2008 года работаю в должности главного бухгалтера. Являюсь обладателем сертификата ДипИФР-Рус.

Все статьи автора

Что относится к ОС

Основные средства — это активы предприятия, которые используются в предпринимательской деятельности. Простыми словами, это то, что помогает предприятию, например, производить продукцию и проводить сопровождающие операции: производственные станки, компьютеры, гидравлические тележки или стреппинг-машины и т.д. С 2022 г. вступило в действие новое ФСБУ 6/2020, утвержденный Приказом Минфина России № 204н от 17.09.2020. В нем выделены признаки основных средств:

- материально-вещественная форма (предмет, который возможно потрогать);

- используется в ходе обычной деятельности предприятия, связан с продажей (принтеры, упаковочные машины, компьютеры, стеллажи и т.д.), производством (производственное оборудование и т.д.), выполнением услуг (заточной станок, если компания оказывает услуги по заточке пил) и т.д. (пп. «б» п. 4 приложения № 1 к Приказу № 204н);

- используется более 12 месяцев;

- приносит предприятию доход в будущем.

ФСБУ 6/2020 разрешило предприятиям самостоятельно определять, что для них составляет основное средство, больше нет жесткого стоимостного лимита.

Например, в учетной политике пропишите, что на балансе учитываются предметы стоимостью выше 40 000 рублей, или уравняйте налоговый и бухгалтерский учет, сделав стоимость равной 100 000 рублей. Всё, что ниже лимита, учитывайте как малоценку или запасы (Письма Минфина России от 04.04.2022 № 07-01-09/28046, от 15.12.2021 № 07-01-09/102450).

Под признаки основного средства подходит и спецодежда. Ее стоимость может составлять 2000 рублей (обычная спецодежда), а бывает и 100 000 рублей (костюм пожарного). Каждое предприятие самостоятельно решает, учитывать ее в составе основных средств или нет.

Когда основное средство поступает в организацию, бухгалтер формирует комплект документов, например:

- акт ОС-1 о приеме-передаче объекта ОС;

- акт ОС-6 «Инвентарная карточка учета объекта ОС», например, открывает инвентарные карты на здание котельной предприятия;

- издает приказ, в котором определяет срок полезного использования, амортизационную группу, материально ответственное лицо, присваивает инвентарный номер и т.д.;

- прикладывает к актам ОС-1 и ОС-6 копии документов, на основании которых ОС появилось на предприятии (накладная, договор, руководство по эксплуатации с основными техническими характеристиками и т.д.).

Подробнее: как заполнить акт по форме ОС-1

Зачем нужны инвентарные карточки

Инвентарные карточки открывают для каждого ОС на предприятии с целью контроля за состоянием ОС, его перемещением, ремонтом, переоценкой, выбытием и т.д. Организации обязаны вести аналитический учет ОС. С этой целью и открывают ОС-6.

Обратите внимание: законодательство разрешает использовать самостоятельно разработанные формы вместо унифицированных, не забудьте включить их в состав учетной политики. Например, вы можете самостоятельно разработать инвентарную карту котлов и пользоваться той, которая удобнее на вашем предприятии.

Какая форма используется для учета ОС

Большинство предприятий для открытия инвентарной карточки используют форму ОС-6 в 2023 году, утвержденную постановлением Госкомстата № 7 от 21.01.2003 по форме ОКУД 0306005.

Основное средство вправе учитывать отдельно или в составе комплекса (нескольких частей).

Приведем пример — персональный компьютер или ноутбук. Персональный компьютер состоит из нескольких частей: системный блок, монитор, клавиатура, мышка, провода, бесперебойник и т.д. Если вы поставите монитор и клавиатуру, то ОС не сможет работать. Форму ОС-6 организация вправе заполнить на одно ОС — персональный компьютер. Но, перед тем как это делать, подумайте: если сломается монитор, то как вывести его из состава ОС и добавить новый.

С 2022 года ФСБУ 6/2020 позволило учитывать значимые для компании составные части, в нашем случае — монитор как отдельное ОС, даже если его стоимость ниже привычного всем лимита в 40 000 рублей. Назначение персонального компьютера или назначение ноутбука для инвентарной карточки — это участие в общей системе организации, осуществление вспомогательных процессов учета и т.д.

Читайте также: как определить стоимость основных средств

Как заполнить инвентарную карточку

Пошаговая инструкция по заполнению ОС-6.

Шаг 1. Заполните наименование организации, номер формы по ОКУД 0306005 (если карточка выводится из учетной программы, номер формы встанет автоматически), код организации по ОКПО, а также наименование структурного подразделения, где хранится объект ОС и его код по классификатору ОКОФ.

Например, в инвентарной карте бульдозера укажите следующие значения по ОКОФ в зависимости от его типа (на гусеничных тракторах, с поворотным отвалом, на колесных тракторах и т.д.):

- 330.28.92.2;

- 330.28.92.21;

- 330.28.92.21.110;

- 330.28.92.21.120;

- 330.28.92.28;

- 330.28.92.28.110;

- 330.28.92.28.120.

Шаг 2. Укажите номер ОС-6, дату его составления, наименование объекта (серию, тип постройки или модель, марку). Определитесь с амортизационной группой, впишите данные паспорта при его наличии, заводской номер ОС, инвентарный номер, присвоенный организацией, дату принятия к бухгалтерскому учету, а при списании с учета — дату списания. Укажите счет с субсчетом, на котором числится объект после приемки.

Необходимость заполнения инвентарной карточки на кровать в большинстве организаций отсутствует, если кровать является объектом основных средств, например, в гостиничных комплексах или в дошкольных учреждениях, организация вправе включить ее в состав ОС и оформить необходимую документацию. Стоимость кровати сравнительно невысокая, но для части компаний это прямой объект ОС.

Шаг 3. Отразите в ОС-6 место нахождения объекта и организацию-изготовителя.

Шаг 4. В разделе 1 карточки впишите дату выпуска или постройки, капремонта или модернизации, реконструкции, информацию о документе ввода в эксплуатацию, фактический срок эксплуатации, сумму начисленной амортизации и его остаточную стоимость.

Шаг 5. В разделе 2 отражается первоначальная стоимость на дату принятия к учету и указывается установленный компанией срок полезного использования.

Шаг 6. В разделе 3 отражается информация о переоценке объекта. ФСБУ 6/2020 позволяет компаниям не производить переоценку, но информация о выбранном способе учета обязательно отражается в учетной политике. Если компания проводит переоценку объектов, то указывается дата, коэффициент пересчета, восстановительная стоимость.

Шаг 7. В разделе 4 указываются данные о приемке, внутренних перемещениях (из цеха в цех, например), остаточная стоимость и лицо, ответственное за хранение.

Шаг 8. На оборотной стороне формы в разделе 5 отразите при наличии информацию об изменении первоначальной стоимости объекта. А в разделе 6 произведенные затраты на ремонт (капитальный, текущий), с суммой затрат.

Шаг 9. В разделе 7 отражается информация об индивидуальных характеристиках объекта: например, из чего состоит персональный компьютер (монитор, мышь, фильтр, бесперебойник и т.д.), содержатся ли в нем драгоценные или полудрагоценные металлы, камни и их масса. В разделе описываются и конструктивные элементы, признаки, характеризующие объект, и его качественные, количественные характеристики.

Шаг 10. Карточку подписывает лицо, ответственное за ее ведение.

На печать выводят один экземпляр, который хранится в бухгалтерии (или у иного ответственного лица). Удобнее хранить комплект документов на объекте вместе (ОС-1, ОС-6, копии документов, приказ и иная техинформация).

Вот пример заполненной инвентарной карточки ОС-6 на промышленные секционные ворота (минимальные необходимые данные).

При приобретении нежилого помещения, компания обязана оформить инвентарную карточку, например, по форме ОС-6. В состав нежилого помещения иногда входит не только административное здание, но и производственный цех. Вот пример заполнения:

Например, НКО приобрело камеру для съемки проводимых мероприятий и изготовления социальной рекламы. Вот пример ОС-6 на видеокамеру:

Может пригодиться: как заполнить форму ОС-2

Эффективный процесс управления инвентарём имеет крайне важное значение при ведении бизнеса. Подобный процесс можно использовать и дома: для документирования имеющегося домашнего имущества для страховых целей, отслеживания сданных на хранение личных вещей или планирования, какое количество продуктов и напитков необходимо для мероприятия. Во всех этих случаях отслеживание имеющегося инвентаря поможет вам быть организованнее. Компании также получают преимущества от учёта инвентаря, так как отслеживая, какие элементы инвентаря пользуются большим спросом, и контролируя потенциальные излишки товара на складах, можно обеспечить более непрерывное выполнение бизнес-операций.

Чтобы сэкономить вам время и денежные средства, мы собрали здесь ключевые шаблоны для управления инвентарём в Microsoft Excel, любой из которых вы можете загрузить бесплатно. Эти шаблоны легки в использовании, могут быть индивидуализированы для нужд вашего бизнеса или домашнего проекта, а также совместимы с Excel 2003, Excel 2007, Excel 2010 и Excel 2013. Вы также узнаете, как применять шаблоны для управления инвентарём в Smartsheet, инструменте для совместной работы на основе электронных таблиц, который более прост в использовании, чем Excel.

Преимущества от использования шаблонов управления инвентарём

Бесплатные шаблоны, которые вы найдёте ниже, отличаются друг от друга в зависимости от того, о каком инвентаре идёт речь – об основных бизнес-средствах, личном имуществе, запасах пищевых продуктов и т.д. Тем не менее у всех этих шаблонов есть основные общие преимущества, которые становятся доступны при их использовании:

- Просмотр текущего уровня инвентаря: с помощью шаблона можно легко представить, сколько продуктов различного типа имеется в наличии на текущий момент, а это необходимо, чтобы бизнес-операции выполнялись непрерывно.

- Управление повторными заказами: с помощью отслеживания инвентаря вы сможете аккуратно определять, какие продукты необходимо заказать повторно, а также какие продукты были сняты с производства.

- Создание бизнес-статистики: просматривайте модели продаж, определяйте хиты продаж, а также отслеживайте ваших ключевых поставщиков и продавцов.

- Защита инвестиций: эта функция может использоваться на индивидуальном уровне для страхования личного имущества, а также на уровне компаний для отслеживания компьютерного программного обеспечения, инструментов, оборудования или продукции. Если вы знаете, что у вас есть в наличии, где всё расположено и сколько всё стоит, вы сможете держать под контролем ваши основные средства и вовремя выполнять обновления.

- Экономия времени и денежных средств: эта функция особенно полезна для мелкого бизнеса, так как шаблон позволяет быстро вводить данные и получать доступ к сведениям о продукции и заказах, а также имеет персонализируемый формат, который можно будет менять по мере развития бизнеса.

Шаблон домашнего инвентаря

Наличие шаблона домашнего инвентаря может оказаться очень полезным в случае пожара, кражи или стихийного бедствия. Переживать травмирующие события и терять личные вещи и так тяжело, а ведь вам придётся держать в голове, какие именно предметы были утеряны и сколько они стоили. Шаблон домашнего инвентаря упростит задачу документирования ваших предметов обихода, включая модель и серийный номер, текущую стоимость и стоимость при покупке. Таблица включает в себя столбец, содержащий местонахождение предмета, так что вы сможете организовать данные по комнатам вашего дома. В шаблоне вы найдёте поля для указания информации о страховке, так что вы легко сможете найти номер вашего страхового полиса и сведения о страховом агенте.

Загрузить шаблон домашнего инвентаря

Шаблон базового управления инвентарём

Шаблон базового управления инвентарём очень легко использовать. Этот шаблон идеально подходит для ведения мелкого бизнеса или для любого бизнеса, который нуждается в очень простом способе управления инвентарём. Сортируйте и просматривайте данные об элементах инвентаря по названию, описанию или идентификационному номеру, а также по цене за единицу. Отслеживайте общее количество и стоимость вашего текущего инвентаря, держите под рукой даты ближайших повторных заказов и информацию о снятой с производства продукции. Благодаря дизайну этого шаблона управлять инвентарём проще простого. Как и все другие шаблоны Microsoft Excel, собранные в этой статье, этот шаблон содержит столбцы, которые можно настроить для нужд вашего бизнеса, а все расчёты выполняются за вас автоматически.

Загрузить шаблон базового управления инвентарём

Шаблон управления запасами в наличии

Если вы управляете запасами продукции для розничной продажи или материалами, необходимыми для производства, вы знаете, насколько важным для оптимизации продаж и роста продуктивности может быть эффективное управление инвентарём. Этот шаблон поможет вам определять, когда необходимо выполнить повторный заказ, сокращать излишки продукции на складе, получать доступ к данным о поставщиках и без труда находить продукцию на складе. Крупным компаниям могут понадобиться более продвинутые базы данных для отслеживания инвентаря, но представители небольшого бизнеса получат все преимущества от использования данного шаблона благодаря его простоте и продуманности, так как смогут представить весь цикл обращения ваших запасов, включая элементы и недопоставки.

Загрузить шаблон управления запасами в наличии

Шаблон средства отслеживания основных средств

Отслеживайте ваши основные средства, например компьютерное оборудование, оборудование, которое нуждается в обслуживании, или инструменты, с помощью этого бесплатного шаблона отслеживания основных средств. Эта очень простая система отслеживания была разработана для небольших компаний, хотя она позволяет просматривать не только количество и стоимость ваших основных средств, но и такие данные, как сроки истечения гарантии, сведения о поставщиках и местонахождении средств, серийные номера и многое другое. Чтобы изменить шаблон, просто удалите ненужные вам столбцы или добавьте новые столбцы для увеличения степени детализации данных.

Загрузить шаблон средства отслеживания основных средств

Шаблон средства отслеживания инвентаря (программное обеспечение)

Профессионалы в сфере IT могут сэкономить время, используя этот шаблон управления имеющимся в наличии программным обеспечением. Шаблон позволит вам контролировать приобретенное программное обеспечение и оборудование, следить за датами истечения сроков действия лицензий и необходимыми обновлениями. Этот шаблон будет особенно полезен для отслеживания программного обеспечения, поэтому он отличается от других таблиц, созданных для управления инвентарём. Вы можете без труда найти данные о том, когда определённое ПО было установлено, посмотреть сведения о поставщике и покупке, а также узнать, когда истекает срок действия лицензии.

Загрузить шаблон средства отслеживания программного обеспечения

Шаблон средства отслеживания инвентаря (оборудование)

Если ваша компания использует дорогостоящее оборудование, вам подойдёт этот бесплатный шаблон для отслеживания стоимости, состояния и месторасположения вашего оборудования. С помощью шаблона у вас всегда будет доступ к стоимости, степени амортизации, кредитному балансу и многому другому. Тот факт, что все эти данные собраны в одном месте, поможет вам не упускать из виду, когда нужно выполнить обновление оборудования, знать, где хранится оборудование, а также какое оборудование используется чаще всего, а какое является самым дорогостоящим в облуживании. Экономьте денежные средства и увеличивайте продуктивность вашей компании, используя шаблон отслеживания оборудования.

Загрузить шаблон средства отслеживания инвентаря (оборудование)

Шаблон инвентаризации пищевых продуктов

Этот бесплатный шаблон разработан специально для отслеживания запасов пищевых продуктов. Владельцы ресторанов и поставщики продуктов питания для мероприятий смогут систематизировать свой инвентарь, используя такие категории продуктов питания, как мясные продукты, овощи или десерты, а также смогут легко и просто просмотреть количество продуктов в наличии и инвентарную стоимость каждой категории.

Загрузить шаблон инвентаризации пищевых продуктов

Шаблон персонального инвентаря

Как и шаблон домашнего инвентаря, о котором мы уже рассказывали, этот шаблон позволяет вам вести учёт ваших личных вещей на случай природных бедствий и других непредвиденных ситуаций. Шаблон персонального инвентаря представляет собой полезный инструмент для простого отслеживания личных коллекций, например коллекций виниловых пластинок, произведений искусства, книг и других коллекционных предметов. Шаблон позволяет вам сортировать личные вещи по категориям, описывать их состояние и документировать их стоимость. Это также отличный инструмент для отдельного отслеживания ваших дорогостоящих вещей.

Загрузить шаблон персонального инвентаря

Узнайте, как использовать шаблон инвентаря в Smartsheet

Предоставьте своим сотрудникам возможность работать максимально эффективно с помощью гибкой платформы, разработанной с учётом потребностей вашей команды и умеющей адаптироваться по мере их изменения. Платформа Smartsheet упрощает планирование, сбор, управление и составление отчётов о работе, помогая вашей команде работать более эффективно и добиваться большего, где бы вы ни находились. Создавайте отчёты по ключевым показателям и получайте информацию о работе в режиме реального времени с помощью сводных отчётов, панелей мониторинга и автоматизированных рабочих процессов, специально разработанных для поддержания совместной работы и информированности вашей команды. Когда у команд есть ясность в отношении выполняемой работы, невозможно предсказать, насколько больше они смогут сделать за одно и то же время. Попробуйте Smartsheet бесплатно уже сегодня.