1.1.Анализ операций по кредитам и займам Обзор ключевых категорий и положений

Количественный

финансовый анализ предполагает

использование моделей и методов расчета

финансовых показателей. Условно методы

финансово-экономических расчетов можно

разделить на две части: базовые и

прикладные.

К базовым

методам относятся:

-

простые и

сложные проценты как основа операций,

связанных с наращением или дисконтированием

платежей; -

расчет потоков

платежей применительно к различным

видам финансовых рент.

К

прикладным методам финансовых

расчетов относятся:

-

планирование

и оценка эффективности финансово-кредитных

операций; -

расчет

страховых аннуитетов; -

планирование

погашения долгосрочной задолженности; -

планирование

погашения ипотечных ссуд и потребительских

кредитов; -

финансовые

расчеты по ценным бумагам; -

лизинговые,

факторинговые и форфейтинговые

банковские операции; -

планирование

и анализ инвестиционных проектов и др.

При

проведении любых финансово-экономических

расчетов учитывается принцип

временной ценности денег (time

value

of

money),

который предполагает, что сумма,

полученная сегодня, больше той же суммы,

полученной завтра. Из данного принципа

следует необходимость учета фактора

времени при проведении долгосрочных

финансовых операций и некорректность

суммирования денежных величин, относящихся

к разным периодам времени. Это явление

широко известно в финансовом мире и

обусловлено рядом причин:

— любая

денежная сумма, имеющаяся в наличии, в

условиях рынка может быть инвестирована,

и через некоторое время принести доход;

—

покупательная способность денег даже

при небольшой инфляции со временем

снижается.

Фактор

времени учитывается с помощью методов

наращения и дисконтирования, в основу

которых положена техника процентных

вычислений. С помощью этих методов

осуществляется приведение денежных

сумм, относящихся к различным временным

периодам, к требуемому моменту времени

в настоящем или будущем. При этом основой

для количественного описания изменения

стоимости денежных сумм во времени

является теория процентных ставок.

К

основным понятиям финансово-экономических

расчетов относятся:

-

процент

– абсолютная величина дохода от

предоставления денег в кредит в любой

форме; -

процентная

ставка – относительная величина

дохода за фиксированный интервал

времени, измеряемая в процентах или в

виде дроби; -

период

начисления – интервал времени, к

которому приурочена процентная ставка; -

капитализация

процентов – присоединение начисленных

процентов к основной сумме; -

наращение

– процесс увеличения первоначальной

суммы в результате начисления процентов; -

дисконтирование

– процесс приведения стоимости будущей

суммы денег к текущему моменту времени

(операция, обратная наращению).

Поясним экономический смысл отдельных

понятий. Так, процентная ставка

используется в качестве измерителя

уровня (нормы) доходности производимых

операций и определяется как отношение

полученной прибыли к величине вложенных

средств. Наращение позволяет в результате

проведения финансовой операции определить

величину, которая будет или может быть

получена из первоначальной (текущей)

суммы через некоторый промежуток

времени. Дисконтирование представляет

собой процесс нахождения величины на

заданный момент времени по ее известному

или предполагаемому значению в будущем.

В

финансовых расчетах с процентами могут

использоваться разные способы начисления

процентов, следовательно, различные

виды процентных ставок.

1) В

зависимости от базы начисления процентов

различают простые и сложные проценты.

Простые

проценты используются, как правило,

в краткосрочных финансовых операциях,

срок проведения которых меньше года.

Базой для исчисления процентов за каждый

период в этом случае служит исходная

сумма сделки.

Сложные

проценты применяются в долгосрочных

финансовых операциях со сроком проведения

более одного года. При этом база для

исчисления процентов за период включает

в себя как исходную сумму сделки, так и

сумму уже накопленных к этому времени

процентов.

Наращение

и дисконтирование осуществляется по

формулам:

|

по |

по |

|

FV |

FV |

|

PV |

PV |

|

где

r |

2) Исходя

из принципов расчета, различают ставку

наращения (декурсивная ставка) и

учетную ставку (антисипативная

ставка).

3) По

постоянству значения процентной ставки

в течение действия договора ставки

бывают фиксированные и плавающие.

Проведение

практически любой финансовой операции

порождает движение денежных средств.

Такое движение может характеризоваться

возникновением отдельных разовых

платежей или множеством распределенных

во времени выплат и поступлений, т.е.

рассматривается поток платежей или

денежный поток (cash

flow).

Денежный

поток – последовательность

распределенных во времени платежей.

Любая финансовая операция предполагает

наличие двух потоков платежей: входящего

— поступление (доходы) и исходящего —

выплаты (расходы, вложения). В финансовом

анализе эти потоки обычно заменяют

одним двусторонним потоком платежей,

где поступление денег считаются

положительными величинами, а выплаты

— отрицательными.

Простейший

(элементарный) денежный поток состоит

из одной выплаты и последующего

поступления, либо разового поступления

с последующей выплатой, разделенных

определенными периодами времени

(например, год, квартал, месяц и др.).

Примерами финансовых операций с такими

потоками платежей являются срочные

депозиты, единовременные ссуды, операции

с некоторыми видами ценных бумаг и др.

Потоки

платежей по периодичности протекания

делятся на регулярные и нерегулярные.

Регулярным

потоком платежей называются платежи,

у которых все выплаты направлены в одну

сторону (например, поступления), а

интервалы между платежами одинаковы.

Нерегулярным

потоком платежей называются платежи,

у которых часть выплат являются

положительными величинами (поступления),

а другая часть – отрицательными

величинами (выплаты). Интервалы между

платежами в этом случае могут быть не

равны друг другу.

Наиболее

простым примером регулярного потока

платежей является финансовая рента.

Финансовая рента или аннуитет (от

annuity — ежегодный)

определяется как поток платежей, все

члены которого положительны и поступают

через одинаковые интервалы времени.

Финансовая

рента характеризуется: членом ренты,

периодом ренты, сроком ренты и процентной

ставкой.

Размер

отдельного платежа называют членом

ренты.

Интервал

времени между двумя последовательными

платежами является периодом ренты.

Ренты

можно классифицировать по различным

признакам, например, по количеству

выплат члена ренты в течение года

различают годовые и n-срочные

(n раз в год) ренты.

По типу

капитализации процентов ренты

подразделяются на ренты с ежегодным

начислением, с начислением m

раз в год и с непрерывным начислением.

При этом момент начисления процентов

может не совпадать с моментом выплаты

по ренте.

По

величине членов ренты делятся на

постоянные (с равными членами) и

переменные.

По

вероятности выплаты отдельного платежа

ренты делятся на верные и условные.

Верные ренты подлежат обязательной

выплате, например при погашении кредита.

Выплата условной ренты ставится в

зависимость от наступления некоторого

случайного события, например, страховые

выплаты, выплаты пенсий и др.

По

количеству членов различают ренты с

конечным числом членов, ограниченные

по срокам, и вечные, с бесконечным

числом членов.

По

срокам начала действия ренты и наступления

какого-либо события различают немедленные

и отложенные ренты.

По

моменту выплаты платежей ренты

подразделяются на обычные и приведенные.

Если

платежи осуществляются в конце

определенного периода времени (месяца,

квартала, года и т.п.), то такие ренты

называются постнумерандо или обычная

рента (ordinary annuity).

Если

выплата производится в начале каждого

периода, то рента называется пренумерандо

или приведенная рента (annuity

due).

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

На сегодняшний день разработано большое количество специализированных программных продуктов для проведения экономических расчетов, однако сотрудники финансово-экономических служб чаще всего пользуются табличным редактором Excel. Причина популярности данного инструмента — обширный функционал Excel и постоянное его развитие практически в каждой новой версии табличного редактора.

В рамках одной статьи невозможно рассмотреть все достоинства Excel, которые экономисты могут применить в своей работе, поэтому остановимся на анализе лучших функций редактора, используемых для решения экономических задач.

Для удобства восприятия материала сгруппируем эти функции в три блока:

1. Функционал расчетных формул в Excel.

2. Функционал Excel для обработки табличных данных.

3. Инструменты Excel для моделирования и анализа экономических данных.

ФУНКЦИОНАЛ РАСЧЕТНЫХ ФОРМУЛ В EXCEL

Расчетные формулы являются изначальным и основополагающим функционалом табличного редактора Excel, поэтому рассмотрим их в первую очередь.

Пакет встроенных расчетных формул включает в себя десятки наименований, но самыми востребованными в работе экономистов являются следующие формулы: ЕСЛИ, СУММЕСЛИ и СУММЕСЛИМН, ВПР и ГПР, СУММПРОИЗВ, СЧЕТЕСЛИ.

Решение экономической задачи с помощью формулы ЕСЛИ

Формула ЕСЛИ — расчетная функция Excel, которую наиболее часто используют для решения несложных экономических расчетов. Она относится к группе логических формул и позволяет рассчитать необходимые данные по условиям, заданным пользователями.

С помощью формулы ЕСЛИ можно сравнить числовые или текстовые значения по прописанным в формуле условиям.

Запись расчетной формулы в заданной ячейке в общем виде выглядит так:

=ЕСЛИ(логическое_выражение;[значение_если_истина];[значение_если_ложь]),

где логическое выражение — данные, которые нужно проверить/сравнить (числовые или текстовые значения в ячейках);

значение_если_истина — результат, который появится в расчетной ячейке, если значение будет верным;

значение_если_ложь — результат, который появится в расчетной ячейке при неверном значении.

Задача № 1. Предприятие реализует три номенклатурные группы продукции: лимонад, минеральная вода и пиво. С 01.09.2020 запланировано установить скидку в размере 15 % на пиво.

Чтобы сформировать новый прайс на продукцию, сохраняем ее перечень в виде таблицы Excel. В первом столбце таблицы отражена номенклатура всей продукции в алфавитном порядке, во втором — признак группы продукции.

Для решения задачи создаем в таблице третий столбец и прописываем в первой ячейке номенклатуры формулу: =ЕСЛИ(C4=»пиво»;15%;0).

Эту формулу продлеваем до конца перечня номенклатуры продукции. В итоге получаем сведения о продукции, на которую с сентября снизится цена (табл. 1).

В данном примере показано использование формулы ЕСЛИ для обработки текстовых значений в исходных данных.

Решение экономической задачи с помощью формулы СУММЕСЛИ

Формулы СУММЕСЛИ и СУММЕСЛИМН также используют для экономических расчетов, но они обладают более широкими возможностями для выборки и обработки данных. Можно задать не одно, а несколько условий отборов и диапазонов.

Задача № 2. На основе ведомости начисления заработной платы сотрудникам магазина нужно определить общую сумму зарплаты продавцов.

Чтобы решить эту задачу, сохраняем ведомость из учетной базы данных в виде таблицы Excel. В данном случае нам нужно не просто произвести выборку значений, но и суммировать их результат. Поэтому будем использовать более сложную разновидность формулы ЕСЛИ — СУММЕСЛИ.

Для решения задачи добавим внизу таблицы еще одну строку «Всего продавцы». В ее ячейке под суммой зарплаты, начисленной сотрудникам магазина, пропишем следующую формулу:=СУММЕСЛИ(C4:C13;»продавец»;D4:D13).

Таким образом мы задали условие, при котором табличный редактор обращается к столбцу с наименованием должностей (столбец С), выбирает в нем значение «Продавец» и суммирует данные ячеек с начисленной заработной платой из столбца D в привязке к этой должности.

Результат решения задачи — в табл. 2.

Решение экономической задачи с помощью формул ВПР и ГПР

Формулы ВПР и ГПР используют для решения более сложных экономических задач. Они популярны среди экономистов, так как существенно облегчают поиск необходимых значений в больших массивах данных. Разница между формулами:

- ВПР предназначена для поиска значений в вертикальных списках (по строкам) исходных данных;

- ГПР используют для поиска значений в горизонтальных списках (по столбцам) исходных данных.

Формулы прописывают в общем виде следующим образом:

=ВПР(искомое значение, которое требуется найти; таблица и диапазон ячеек для выборки данных; номер столбца, из которого будут подставлены данные; [интервал просмотра данных]);

=ГПР(искомое значение, которое требуется найти; таблица и диапазон ячеек для выборки данных; номер строки, из которой будут подставлены данные; [интервал просмотра данных]).

Указанные формулы имеют ценность при решении задач, связанных с консолидацией данных, которые разбросаны на разных листах одной книги Excel, находятся в различных рабочих книгах Excel, и размещении их в одном месте для создания экономических отчетов и подсчета итогов.

Задача № 3. У экономиста есть данные в виде таблицы Excel о реализации продукции за сентябрь в натуральном измерении (декалитрах) и данные о реализации продукции в сумме (рублях) в другой таблице Excel. Экономисту нужно предоставить руководству отчет о реализации продукции с тремя параметрами:

- продажи в натуральном измерении;

- продажи в суммовом измерении;

- средняя цена реализации единицы продукции в рублях.

Для решения этой задачи с помощью формулы ВПР нужно последовательно выполнить следующие действия.

Шаг 1. Добавляем к таблице с данными о продажах в натуральном измерении два новых столбца. Первый — для показателя продаж в рублях, второй — для показателя цены реализации единицы продукции.

Шаг 2. В первой ячейке столбца с данными о продажах в рублях прописываем расчетную формулу: =ВПР(B4:B13;Табл.4!B4:D13;3;ЛОЖЬ).

Пояснения к формуле:

В4:В13 — диапазон поиска значений по номенклатуре продукции в создаваемом отчете;

Табл.4!B4:D13 — диапазон ячеек, где будет производиться поиск, с наименованием таблицы, в которой будет организован поиск;

3 — номер столбца, по которому нужно выбрать данные;

ЛОЖЬ — значение критерия поиска, которое означает необходимость строгого соответствия отбора наименований номенклатуры таблицы с суммовыми данными наименованиям номенклатуры в таблице с натуральными показателями.

Шаг 3. Продлеваем формулу первой ячейки до конца списка номенклатуры в создаваемом нами отчете.

Шаг 4. В первой ячейке столбца с данными о цене реализации единицы продукции прописываем простую формулу деления значения ячейки столбца с суммой продаж на значение ячейки столбца с объемом продаж (=E4/D4).

Шаг 5. Продлим формулу с расчетом цены реализации до конца списка номенклатуры в создаваемом нами отчете.

В результате выполненных действий появился искомый отчет о продажах (табл. 3).

На небольшом количестве условных данных эффективность формулы ВПР выглядит не столь внушительно. Однако представьте, что такой отчет нужно сделать не из заранее сгруппированных данных по номенклатуре продукции, а на основе реестра ежедневных продаж с общим количеством записей в несколько тысяч.

Тогда эта формула обеспечит такую скорость и точность выборки нужных данных, которой трудно добиться другими функциями Excel.

Решение экономической задачи с помощью формулы СУММПРОИЗВ

Формула СУММПРОИЗВ позволяет экономистам справиться практически с любой экономической задачей, для решения которой нужно работать с несколькими массивами данных. Она обладает всеми возможностями рассмотренных выше формул, умеет суммировать произведения данных из списка до 255 источников (массивов).

Задача № 4. Есть реестр продаж различной номенклатуры продукции за сентябрь 2020 г. Нужно рассчитать из общего реестра данные о суммах реализации по основным номенклатурным группам продукции.

Чтобы выполнить задачу, добавим внизу реестра три новые строки с указанием групп продукции и пропишем в ячейке с будущими данными о продажах первой группы (пиво) следующую формулу: =СУММПРОИЗВ(((C4:C13=C16)*D4:D13)). Здесь указано, что в ячейке должно быть выполнено суммирование произведений значений диапазона ячеек столбца с наименованием групп продукции (C4:C13) с условием отбора наименования группы «Пиво» (С16) на значения ячеек столбца с суммами продаж (D4:D13).

Далее копируем эту формулу на оставшиеся две ячейки, заменив в них условия отбора на группу «Лимонад» (С17) и группу «Минеральная вода» (С18).

Выполнив указанные действия, получим искомое решение задачи в табл. 4.

Решение экономической задачи с помощью формулы СЧЕТЕСЛИ

Формула СЧЕТЕСЛИ используется не так широко, как предыдущие, но она выручает экономистов, если нужно минимизировать ошибки при работе с таблицами Excel. Эта формула удобна для проверки корректности вводимых данных и установке различного рода запретов, что особенно важно, если с данными работает несколько пользователей.

Задача № 5. Экономисту поручили провести корректировку справочника номенклатуры ТМЦ в учетной базе данных компании. Справочник долгое время не проверяли, данные в него вносили порядка 10 человек, поэтому появилось много некорректных и дублирующих наименований.

Чтобы повысить качество работы, приняли решение создать обновленный справочник в книге Excel, а затем сопоставить его с данными в учетной базе и исправить их. Проблема заключалась в том, что перечень номенклатуры составляет порядка 3000 наименований. Вносить его в книгу будут шесть человек, а это создает риск дублирования позиций.

Экономист может решить эту проблему с помощью формулы СЧЕТЕСЛИ. Нужно выполнить следующие действия:

- выбираем диапазон ячеек, куда будут вноситься наименования номенклатуры (В5:В3005);

- в меню редактора выбираем путь: Данные → Проверка данных;

- в появившемся диалоговом окне выбираем вкладку Параметры и указываем в выпадающем списке Тип данных вариант Другой;

- в строке Формула указываем: =СЧЕТЕСЛИ($В$5:$В$3005;В5)<=1;

- в диалоговом окне на вкладке Сообщение об ошибке вводим текст сообщения и нажимаем кнопку «ОК».

Если кто-либо из сотрудников будет пытаться ввести в указанный диапазон ячеек наименование ТМЦ, которое уже есть в диапазоне, у него это не получится. Excel выдаст сообщение в таком виде (рис. 1).

ФУНКЦИОНАЛ EXCEL ДЛЯ ОБРАБОТКИ ТАБЛИЧНЫХ ДАННЫХ

Помимо расчетных формул в табличном редакторе Excel присутствует набор инструментов, значительно облегчающих жизнь экономистам, которые работают с большими объемами данных. К наиболее популярным из них можно отнести функцию сортировки данных, функцию фильтрации данных, функцию консолидации данных и функцию создания сводных таблиц.

Решение экономической задачи с применением функции сортировки данных

Функционал сортировки данных позволяет изменить расположение данных в таблице и выстроить их в новой последовательности. Это удобно, когда экономист консолидирует данные нескольких таблиц и ему нужно, чтобы во всех исходных таблицах данные располагались в одинаковой последовательности.

Другой пример целесообразности сортировки данных — подготовка отчетности руководству компании. С помощью функционала сортировки из одной таблицы с данными можно быстро сделать несколько аналитических отчетов.

Сортировку данных выполнить просто:

- выделяем курсором столбцы таблицы;

- заходим в меню редактора: Данные → Сортировка;

- выбираем нужные параметры сортировки и получаем новый вид табличных данных.

Задача № 6. Экономист должен подготовить отчет о заработной плате, начисленной сотрудникам магазина, с последовательностью от самой высокой до самой низкой зарплаты.

Для решения этой задачи берем табл. 2 в качестве исходных данных. Выделяем в ней диапазон ячеек с показателями начисления зарплат (B4:D13).

Далее в меню редактора вызываем сортировку данных и в появившемся окне указываем, что сортировка нужна по значениям столбца D (суммы начисленной зарплаты) в порядке убывания значений.

Нажимаем кнопку «ОК», и табл. 2 преобразуется в новую табл. 5, где в первой строке идут данные о зарплате директора в 50 000 руб., в последней — данные о зарплате грузчика в 18 000 руб.

Решение экономической задачи с использованием функционала Автофильтр

Функционал фильтрации данных выручает при решении задач по анализу данных, особенно если возникает необходимость проанализировать часть исходной таблицы, данные которой отвечают определенным условиям.

В табличном редакторе Excel есть два вида фильтров:

- автофильтр — используют для фильтрации данных по простым критериям;

- расширенный фильтр — применяют при фильтрации данных по нескольким заданным параметрам.

Автофильтр работает следующим образом:

- выделяем курсором диапазон таблицы, данные которого собираемся отфильтровать;

- заходим в меню редактора: Данные → Фильтр → Автофильтр;

- выбираем в таблице появившиеся значения автофильтра и получаем отфильтрованные данные.

Задача № 7. Из общих данных о реализации продукции за сентябрь 2020 г. (см. табл. 4) нужно выделить суммы продаж только по группе лимонадов.

Для решения этой задачи выделяем в таблице ячейки с данными по реализации продукции. Устанавливаем автофильтр из меню: Данные → Фильтр → Автофильтр. В появившемся меню столбца с группой продукции выбираем значение «Лимонад». В итоге в табл. 6 автоматически остаются значения продаж лимонадов, а данные по группам «Пиво» и «Минеральная вода» скрываются.

Для применения расширенного фильтра нужно предварительно подготовить «Диапазон условий» и «Диапазон, в который будут помещены результаты».

Чтобы организовать «Диапазон условий», следует выполнить следующие действия:

- в свободную строку вне таблицы копируем заголовки столбцов, на данные которых будут наложены ограничения (заголовки несмежных столбцов могут оказаться рядом);

- под каждым из заголовков задаем условие отбора данных.

Строка копий заголовков вместе с условиями отбора образуют «Диапазон условий».

Порядок работы с функционалом консолидации данных

Функционал консолидации данных помогает экономистам в решении задач по объединению данных из нескольких источников в одну общую таблицу. Например, экономисты холдинговых компаний часто создают однотипные таблицы с данными по разным компаниям холдинга и им требуется предоставить руководству сводные данные о работе всей группы компаний. Для упрощения формирования сводных показателей как раз и подходит функционал консолидации данных.

Консолидация работает только с идентичными таблицами Excel, поэтому для успеха все объединяемые таблицы должны отвечать следующим требованиям:

- макеты всех консолидируемых таблиц одинаковые;

- названия столбцов во всех консолидируемых таблицах идентичные;

- в консолидируемых таблицах нет пустых столбцов и строк.

Работа с функционалом консолидации включает ряд последовательных действий:

1) открываем файлы со всеми таблицами, из которых собираемся консолидировать данные;

2) в отдельном файле, где будет находиться консолидированный отчет, ставим курсор на первую ячейку диапазона консолидированной таблицы;

3) в меню Excel открываем вкладки: Данные → Работа с данными → Консолидация;

4) в открывшемся диалоговом окне выбираем функцию консолидации (как правило, это «сумма», потому что нам требуется суммировать значения нескольких таблиц);

5) в диалоговом окне консолидации указываем ссылки на диапазоны объединяемых таблиц (диапазоны должны быть одинаковые);

6) если требуется автоматическое обновление данных консолидированной таблицы при изменении данных исходных таблиц, ставим галочку напротив «Создавать связи с исходными данными»;

7) завершаем консолидацию нажатием кнопки «ОК». В итоге получаем сводную структурированную таблицу, объединяющую данные всех исходных таблиц.

Решение экономической задачи с использованием функционала сводной таблицы для создания нового отчета

Функционал сводных таблиц позволяет сформировать различного рода отчеты из одного или нескольких массивов данных с возможностью обновления отчетных данных в случае изменения информации в исходных массивах. Используя сводные таблицы, можно быстро перенастроить параметры отчета.

Для создания сводной таблицы нужно зайти в меню Excel и вызвать Мастера сводных таблиц. В моей версии редактора это выполняется через Вставка → Сводная таблица, в некоторых версиях нужно выбрать Данные → Сводная таблица.

В появившемся диалоговом окне формируем параметры будущей таблицы:

- указываем исходную таблицу или диапазон ячеек Excel, откуда будут взяты данные для сводной таблицы. В последних версиях Excel также можно выбрать вариант обработки данных из внешних источников;

- указываем место, куда размещать создаваемый отчет сводной таблицы (новый лист, ячейки открытого листа);

- в открывшемся конструкторе отчета указываем, какие исходные данные будут выведены в строки и столбцы отчета, при необходимости настраиваем фильтры для показателей сводной таблицы и создаем новый отчет.

Задача № 8. Экономисту нужно создать отчет на основе реестра данных о реализации продукции за сентябрь 2020 г. В отчете должно быть два уровня группировки данных. На первом уровне нужно вывести итоги по группам продукции, на втором уровне — по ее номенклатурным позициям. Чтобы решить эту задачу, вызываем Мастера сводных таблиц. Указываем, что данные берем из ячеек табл. 4, а отчет будем размещать на новом листе книги Excel. В конструкторе отчета указываем, что в первой колонке отчета будут показатели групп и номенклатурных единиц продукции, во второй — данные о суммах реализации. После этого даем команду создать сводную таблицу. Результат — в табл. 7.

ИНСТРУМЕНТЫ EXCEL ДЛЯ МОДЕЛИРОВАНИЯ И АНАЛИЗА ЭКОНОМИЧЕСКИХ ДАННЫХ

Постоянное развитие функционала табличного редактора Excel привело к тому, что появилось много новых инструментов, которые могут помочь экономистам в решении выполняемых ими задач. К числу наиболее значимых можно отнести функцию «Поиск решения», пакет расширенного анализа данных и специализированные надстройки.

Решение экономической задачи с помощью надстройки «Поиск решения»

Функция «Поиск решения» позволяет найти наиболее рациональный способ решения экономической задачи математическими методами. Она может автоматически выполнить расчеты для задач с несколькими вводными данными при условии накладывания определенных ограничений на искомое решение.

Такими экономическими задачами могут быть:

- расчет оптимального объема выпуска продукции при ограниченности сырья;

- минимизация транспортных расходов на доставку продукции покупателям;

- решение по оптимизации фонда оплаты труда.

Функция поиска решения является дополнительной надстройкой, поэтому в стандартном меню Excel мы ее не найдем. Чтобы использовать в своей работе функцию «Поиск решения», экономисту нужно сделать следующее:

- в меню Excel выбрать путь: Файл → Параметры → Надстройки;

- в появившемся списке надстроек выбрать «Поиск решения» и активировать эту надстройку;

- вернуться в меню Excel и выбрать: Данные → Поиск решения.

Задача № 9. Туристической компании необходимо организовать доставку 45 туристов в четыре гостиницы города с трех пунктов прибытия при минимально возможной сумме затрат. Для решения задачи составляем таблицу с исходными данными:

1. Количество прибывающих с каждого пункта — железнодорожный вокзал, аэропорт и автовокзал (ячейки Н6:Н8).

2. Количество забронированных для туристов мест в каждой из четырех гостиниц (ячейки D9:G9).

3. Стоимость доставки одного туриста с каждого пункта прибытия до каждой гостиницы размещения (диапазон ячеек D6:G8).

Исходные данные, размещенные таким образом, показаны в табл. 8.1.

Далее приступаем к подготовке поиска решения.

1. Создаем внизу исходной таблицы такую же таблицу для расчета оптимального количества доставки туристов при условии минимизации затрат на доставку с диапазоном ячеек D15:G17.

2. Выбираем на листе ячейку для расчета искомой функции минимизации затрат (J4) и прописываем в ячейке расчетную формулу: =СУММПРОИЗВ(D6:G8;D15:G17).

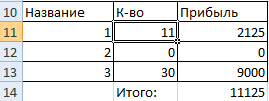

3. Заходим в меню Excel, вызываем диалоговое окно надстройки «Поиск решения» и указываем там требуемые параметры и ограничения (рис. 2):

- оптимизировать целевую функцию — ячейка J4;

- цель оптимизации — до минимума;

- изменения ячейки переменных — диапазон ячеек второй таблицы D15:G17;

- ограничения поиска решения:

– в диапазоне ячеек второй таблицы D15:G17 должны быть только целые значения (D15:G17=целое);

– значения диапазона ячеек второй таблицы D15:G17 должны быть только положительными (D15:G17>=0);

– количество мест для туристов в каждой гостинице таблицы для поиска решения должно быть равно количеству мест в исходной таблице (D18:G18 = D9:G9);

– количество туристов, прибывающих с каждого пункта, в таблице для поиска решения должно быть равно количеству туристов в исходной таблице (Н15:Н17 = Н6:Н8).

Далее даем команду найти решение, и надстройка рассчитывает нам результат оптимальной доставки туристов (табл. 8.2).

При такой схеме доставки целевое значение общей суммы расходов действительно минимальное и составляет 1750 руб.

Пакет расширенного анализа данных

Пакет расширенного анализа данных применяют, если нужно исследовать различного рода статистические анализы, ряды данных, спрогнозировать тренды и т. д.

Пакет является надстройкой к Excel, устанавливается в основное меню аналогично функции поиска решений (Файл → Параметры → Надстройки → Пакет анализа). Вызвать его можно командой Данные → Анализ данных через диалоговое окно, в котором отражены все заложенные в надстройке виды анализа (рис. 3).

Специализированные надстройки для финансово-экономической работы

В последние годы значительно расширился перечень специализированных надстроек к табличному редактору Excel, которые могут использовать в своей работе экономисты. Практически все они бесплатные, легко устанавливаются самим пользователем.

Не будем останавливаться на таких надстройках, как Power Query, Power Pivot, Power Quick, так как они в большей степени используются в целях бизнес-аналитики, чем для решения экономических задач.

Есть и другие надстройки к Excel, которые могут облегчить работу специалистов финансово-экономических служб. Интерес представляют две бесплатные надстройки — «Финансист» и PowerFin.

Надстройку «Финансист» можно установить на свою версию Excel как в автоматическом, так и ручном режиме. В надстройке собрано много полезных для экономистов функций. Достаточно перечислить основные блоки данной надстройки:

- финансовые функции (ликвидность, платежеспособность, финансовая устойчивость, рентабельность, оборачиваемость, безубыточность продаж, отсрочка платежа, налоги и т. д.);

- работа с формулами;

- работа с текстом;

- работа с книгами и листами Excel;

- работа с ячейками Excel;

- поиск дубликатов и сравнение диапазонов данных;

- вставка дат и примечаний к диапазонам данных;

- загрузка курсов валют;

- создание выпадающих списков.

Надстройка PowerFin будет полезна прежде всего экономистам, которые работают с кредитами и инвестициями. Она без проблем устанавливается в меню надстроек Excel и имеет следующие функции:

- кредитный калькулятор (с функцией выведения калькулятора на лист, в том числе с возможностью автоматического формирования графика платежей);

- депозитный калькулятор для вычисления основных параметров инвестиций (с функцией выведения калькулятора на лист);

- вычисление требуемой процентной ставки исходя из первоначальной и будущей стоимости инвестиций;

- набор основных формул для расчета эффективности проекта: дисконтированного денежного потока, чистого денежного дохода, внутренней нормы доходности, срока окупаемости.

Статья опубликована в журнале «Планово-экономический отдел» № 10, 2020.

Пользователи Excel давно и успешно применяют программу для решения различных типов задач в разных областях.

Excel – это самая популярная программа в каждом офисе во всем мире. Ее возможности позволяют быстро находить эффективные решения в самых разных сферах деятельности. Программа способна решать различного рода задачи: финансовые, экономические, математические, логические, оптимизационные и многие другие. Для наглядности мы каждое из выше описанных решение задач в Excel и примеры его выполнения.

Решение задач оптимизации в Excel

Оптимизационные модели применяются в экономической и технической сфере. Их цель – подобрать сбалансированное решение, оптимальное в конкретных условиях (количество продаж для получения определенной выручки, лучшее меню, число рейсов и т.п.).

В Excel для решения задач оптимизации используются следующие команды:

Для решения простейших задач применяется команда «Подбор параметра». Самых сложных – «Диспетчер сценариев». Рассмотрим пример решения оптимизационной задачи с помощью надстройки «Поиск решения».

Условие. Фирма производит несколько сортов йогурта. Условно – «1», «2» и «3». Реализовав 100 баночек йогурта «1», предприятие получает 200 рублей. «2» — 250 рублей. «3» — 300 рублей. Сбыт, налажен, но количество имеющегося сырья ограничено. Нужно найти, какой йогурт и в каком объеме необходимо делать, чтобы получить максимальный доход от продаж.

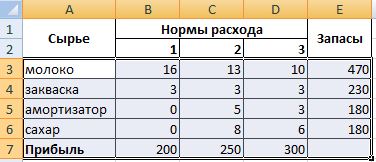

Известные данные (в т.ч. нормы расхода сырья) занесем в таблицу:

На основании этих данных составим рабочую таблицу:

- Количество изделий нам пока неизвестно. Это переменные.

- В столбец «Прибыль» внесены формулы: =200*B11, =250*В12, =300*В13.

- Расход сырья ограничен (это ограничения). В ячейки внесены формулы: =16*B11+13*B12+10*B13 («молоко»); =3*B11+3*B12+3*B13 («закваска»); =0*B11+5*B12+3*B13 («амортизатор») и =0*B11+8*B12+6*B13 («сахар»). То есть мы норму расхода умножили на количество.

- Цель – найти максимально возможную прибыль. Это ячейка С14.

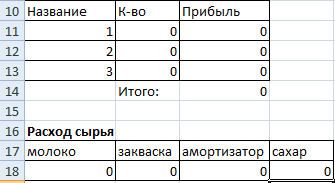

Активизируем команду «Поиск решения» и вносим параметры.

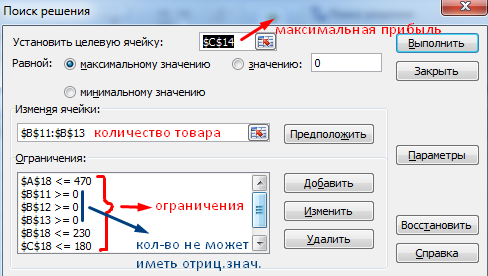

После нажатия кнопки «Выполнить» программа выдает свое решение.

Оптимальный вариант – сконцентрироваться на выпуске йогурта «3» и «1». Йогурт «2» производить не стоит.

Решение финансовых задач в Excel

Чаще всего для этой цели применяются финансовые функции. Рассмотрим пример.

Условие. Рассчитать, какую сумму положить на вклад, чтобы через четыре года образовалось 400 000 рублей. Процентная ставка – 20% годовых. Проценты начисляются ежеквартально.

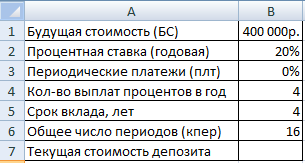

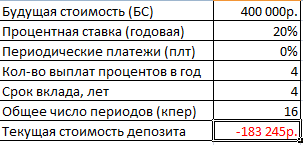

Оформим исходные данные в виде таблицы:

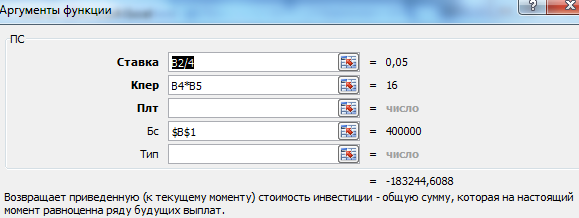

Так как процентная ставка не меняется в течение всего периода, используем функцию ПС (СТАВКА, КПЕР, ПЛТ, БС, ТИП).

Заполнение аргументов:

- Ставка – 20%/4, т.к. проценты начисляются ежеквартально.

- Кпер – 4*4 (общий срок вклада * число периодов начисления в год).

- Плт – 0. Ничего не пишем, т.к. депозит пополняться не будет.

- Тип – 0.

- БС – сумма, которую мы хотим получить в конце срока вклада.

Вкладчику необходимо вложить эти деньги, поэтому результат отрицательный.

Для проверки правильности решения воспользуемся формулой: ПС = БС / (1 + ставка)кпер. Подставим значения: ПС = 400 000 / (1 + 0,05)16 = 183245.

Решение эконометрики в Excel

Для установления количественных и качественных взаимосвязей применяются математические и статистические методы и модели.

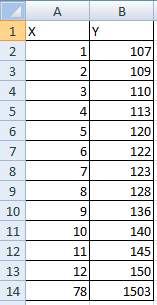

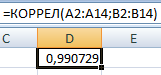

Дано 2 диапазона значений:

Значения Х будут играть роль факторного признака, Y – результативного. Задача – найти коэффициент корреляции.

Для решения этой задачи предусмотрена функция КОРРЕЛ (массив 1; массив 2).

Решение логических задач в Excel

В табличном процессоре есть встроенные логические функции. Любая из них должна содержать хотя бы один оператор сравнения, который определит отношение между элементами (=, >, <, >=, <=). Результат логического выражения – логическое значение ИСТИНА или логическое значение ЛОЖЬ.

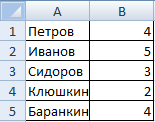

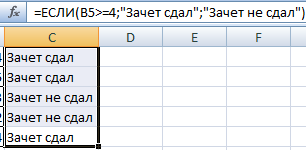

Пример задачи. Ученики сдавали зачет. Каждый из них получил отметку. Если больше 4 баллов – зачет сдан. Менее – не сдан.

- Ставим курсор в ячейку С1. Нажимаем значок функций. Выбираем «ЕСЛИ».

- Заполняем аргументы. Логическое выражение – B1>=4. Это условие, при котором логическое значение – ИСТИНА.

- Если ИСТИНА – «Зачет сдал». ЛОЖЬ – «Зачет не сдал».

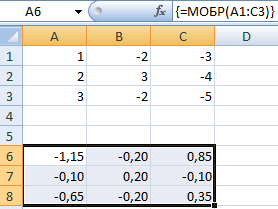

Решение математических задач в Excel

Средствами программы можно решать как простейшие математические задачки, так и более сложные (операции с функциями, матрицами, линейными уравнениями и т.п.).

Условие учебной задачи. Найти обратную матрицу В для матрицы А.

- Делаем таблицу со значениями матрицы А.

- Выделяем на этом же листе область для обратной матрицы.

- Нажимаем кнопку «Вставить функцию». Категория – «Математические». Тип – «МОБР».

- В поле аргумента «Массив» вписываем диапазон матрицы А.

- Нажимаем одновременно Shift+Ctrl+Enter — это обязательное условие для ввода массивов.

Скачать примеры

Возможности Excel не безграничны. Но множество задач программе «под силу». Тем более здесь не описаны возможности которые можно расширить с помощью макросов и пользовательских настроек.

Финансовые задачи в Excel

Экономический

факультет

Кафедра

Информационных технологий

Информационные

системы в экономике

Финансовые

задачи в Excel

Содержание

Раздел 1 Технология работы с

финансовыми Функциями Еxcel. Основные понятия финансовых методов расчета 4

.1 Операции наращения.

Функция бс(). 11

.2 Операции дисконтирования 16

.3 Определение срока

финансовой операции 17

.4 Определение процентной

ставки 18

.5 Расчет эффективной и

номинальной ставки процентов 19

.6 Начисление процентов по

плавающей ставке 20

Раздел 2. Потоки платежей и

финансовые ренты 22

.1 Определение будущей

(наращенной) стоимости потока платежей. Функция бс() 23

.2 Современная (текущая)

величина аннуитета. Функция пс() 25

.3 Расчет периодических

платежей 27

Раздел 3. Оценка

инвестиционных процессов 36

.1.Чистый приведенный доход.

Функция чпс 37

.2 Срок окупаемости 41

.3 Индекс рентабельности 43

.4 Внутренняя норма

доходности.Функция чиствндох 45

.5 Модифицированная

внутренняя норма доходности.Функция мсвд 46

.6 Денежный поток

инвестиционного проекта с произвольными периодами поступления платежей 49

Раздел 4. Функции excel для

расчета амортизации 51

Аргументы функций excel для

расчета амортизации 51

Контрольные работы 55

Раздел 1. Технология работы с финансовыми функциями Еxcel. Основные понятия финансовых методов расчета

финансовый программа функция

Рассмотрим процесс наращения (accumulation), т.е. определения денежной сумм

будущем, исходя из заданной суммы сейчас.

Экономический смысл операции наращения состоит в

определении величины той суммы, которой будет или желает располагать инвестор

по окончании этой операции. Здесь идет движение денежного потока от настоящего

к будущему.

Существуют различные способы начисления процентов и

соответствующие процентных ставок

Величина FV показывает будущую стоимость «сегодняшней» величины инвестиции PV при заданном уровне интенсивности

начисления процентов r

Простая процентная ставка — применяется к одной и той же первоначальной сумме

долга на протяжении всего срока ссуд исходная база (денежная сумма) всегда одна

же.

Сложная процентная ставка — применяется к наращенной сумме долга, т.е сумме,

увеличенной на величину начисленных предыдущий период процентов, — таким

образом исходная база постоянно увеличивается.

Фиксированная процентная ставка — ставка, зафиксированная в виде

определенного числа (сумы) в финансовых контрактах.

Плавающая процентная ставка — привязанная к определенной величине, изменяющейся

во времени, включая надбавку к ней (маржу), которая определяется целым рядом

условий (сроком операции и т.п.).

Постоянная процентная ставка — неизменная на протяжении всего

периода ссуды.

Переменная процентная ставка — дискретно изменяющаяся во времени,

но имеющая конкретную числовую характеристику.

В любой простейшей финансовой операции всегда

присутствуют четыре величины:

время (n)

современная величина (PV),

— наращенная или будущая величина (FV),

— процентная ставка (r)

n — Срок погашения долга (англ. number of periods) — интервал времени, по истечении которого сумму

долга и проценты нужно вернуть. Срок измеряется числом расчетных периодов —

обычно равных по длине подинтервалов времени, в конце (или начале) которых

начисляются проценты.

Если начисление процентов будет производиться m раз в год, а срок погашения

долга — n лет, то общее количество периодов начисления за весь

срок финансовой операции составит

PV—

текущая стоимость (англ. present value) — исходная сумма или

оценка современной величины денежной суммы, поступление которой ожидается в

будущем, в пересчете на более ранний момент времени;

FV—

будущая стоимость (англ. future value) — наращенная сумма или

будущая стоимость, т.е. первоначальная сумма долга с начисленными на нее

процентами к концу срока ссуды;

I— Процентные деньги (англ. interest

money), называемые часто коротко «проценты», представляют

собой абсолютный доход от предоставления долга.

I=FV—PV

Оценка

эффективности финансовых операций по величине процентных денег на практике

используется достаточно редко, так сама их величина, не учитывающая фактор

времени, мало что может сказать о реальной доходности операции. Необходимо

иметь возможность сопоставить ее с темпом обесценивания денег (инфляции) или

результатами другой финансовой операции. Поэтому в финансово-экономических

расчетах наиболее широко пользуются относительные показатели:

г

— процентная ставка (rate of interest), характеризующая

интенсивность начисления процентов за единицу времени,- отношение суммы

процентных денег, выплачивающихся за определенный период времени, к величине

ссуды. Этот показатель выражается либо в долях единицы, либо в процентах.

На

рабочем листе в отдельных ячейках осуществляется подготовка значений основных

аргументов функции.

Для

расчета результата финансовой функции Excel курсор устанавливается в

новую ячейку для ввода формулы, использующей встроенную финансовую функцию.

Осуществляется

вызов «Мастера функций»

На

основной панели инструментов имеются кнопки «Мастер функций», с

помощью которой открывается диалоговое окно Диспетчера функций.

Диалоговое

окно «Диспетчер функций» организовано по тематическому принципу.

После выбора в левом списке «Категории» тематической группы «Финансовые»,

на экран будет выведено диалоговое окно с полным перечнем списка имен

функций, содержащихся в данной группе.

Поиск

необходимой финансовой функции осуществляется путем последовательного просмотра

списка.

Для

выбора функции курсор устанавливается на имя функции.

Рис.1-3.

Последовательность действий при выборе необходимой финансовой функции

В

результате выполненных действий на экране откроется диалоговое окно выбранной

функции.

В

поля диалогового окна функции:

можно

вводить как сами значения аргументов, так и ссылки на адреса ячеек, содержащие

необходимые значения;

все

расходы денежных средств (платежи) представляются отрицательными числами, а все

поступления денежных средств — положительными числами;

процентная

ставка вводится в виде десятичной дроби, либо с использованием знаке %;

Для

исчисления характеристик финансовых операций с наращением и дисконтированием

вложенных сумм удобно использовать функции БС, IIC, KIIEP,

СТАВКА, БЗРАСПИС, НОМИНАЛ, ЭФФЕКТ. ПРПЛТ, ОБЩПЛАТ, ОСППЛАТ, ОБЩДОХОД.

Таблица

1.

Функции

рабочего листа Excel для оценки разовых и периодических (потоков)

|

Наименование функции |

Формат функции |

Назначение функции |

|

БС |

БС(ставка ;кпер;плт;пс;тип) |

рассчитывает будущую |

|

ПС |

ПС(ставка ;кпер;плт;бс;тип) |

предназначена для расчета |

|

КПЕР |

КПЕР(ставка ;плт;пс;бс;тип) |

вычисляет количество |

|

СТАВКА |

СТАВКА(кпер;плт;пс;бс;тип) |

вычисляет процентную |

|

БЗРАСПИС |

БЗРАСПИС (сумма; массив |

удобно использовать для |

|

НОМИНАЛ |

НОМИНАЛ (эф_ставка;кол_пер) |

Возвращает номинальную |

|

ЭФФЕКТ |

ЭФФЕКТ (ном_ставка; |

Возвращает фактическую |

|

ПРПЛТ |

ПРПЛТ(ставка;период;кпер;пс |

Возвращает сумму платежей |

|

ОСПЛТ |

ОСПЛТ(ставка |

Возвращает величину платежа |

|

ОБЩДОХОД |

ОБДОХОД |

Вычисляет сумму основных |

|

ПЛТ |

ПЛТ(ставка;кпер;нз;бс; тип) |

позволяет рассчитать сумму |

|

ЧПС |

ЧПС (ставка;значение 1; |

Возвращает величину чистой |

|

ЧИСТВНДОХ |

ЧИСТВНДОХ |

Возвращает внутреннюю сумму |

|

ЧИСТНЗ |

ЧИСТНЗ |

Возвращает чистую текущую |

|

МСВД |

МСВД |

Возвращает модифицированную |

|

ВСД |

ВСД(значения;предположение) |

Возвращает внутреннюю |

|

АПЛ |

АПЛ(нач_стоимость;ост_стоимость;время_эксплуатации) |

Возвращает величину |

|

АСЧ |

АСЧ(нач_стоимость;ост_стоимость; |

Возвращает величину |

|

ДДОБ |

ДДОБ(нач_стоимость;ост_стоимость;время_эксплуатации;период; |

Возвращает значение |

|

ФУО |

ФУО(нач_стоимость;ост_стоимость; |

Возвращает величину |

Как видно из приведенной таблицы, большинство

финансовых функций имеет одинаковый набор базовых аргументов:

ставка — процентная ставка за период (норма

доходности или цена заемных средств — r)

Например, если получена ссуда на автомобиль под 10

процентов годовых и делаются ежемесячные выплаты, то процентная ставка за месяц

составит 10%/12 или 0,83%. В качестве значения аргумента ставка нужно ввести в

формулу 10%/12 или 0,83% или 0,0083

кпер — срок (число периодов N) проведения операции. Например, если получена ссуда на

4 года под приобретение автомобиля и делаются ежемесячные платежи, то ссуда

имеет 4* 12 (или 48) периодов. В качестве значения аргумента кпер в

формулу нужно ввести число 48.

Плт — выплата, производимая в каждый период и не

меняющаяся за все время выплаты ренты. Обычно выплаты включают основные платежи

и платежи по процентам, но не включают других сборов или налогов. Например,

ежемесячная выплата по четырехгодичному займу в 10 000 руб. под 12 процентов

годовых составит 263,33 руб. В качестве значения аргумента выплата нужно ввести

в формулу число -263,33.

Пс — это приведенная к текущему моменту стоимость

(величина PV) или общая сумма, которая на текущий момент равноценна

ряду будущих платежей. Если аргумент ПС опущен, то он полагается равным

0. В этом случае должно быть указано значение аргумента Плт.;

Бс — требуемое значение будущей стоимости (FV) или остатка средств после последней выплаты. Если

аргумент опущен, он полагается равным 0 (будущая стоимость займа, например,

равна 0). Например, если предполагается накопить 50000 руб. для оплаты

специального проекта в течение 18 лет, то 50 000 руб. это и есть будущая

стоимость

[тип] — число 0 или 1, обозначающее, когда

должна производиться выплата, 1 — начало периода (обычная рента или

пренумерандо), 0 — конец периода (постнумерандо).

1.1

Операции наращения. Функция БС().

Функции, обслуживающие расчеты по операциям наращения

позволяют рассчитать будущую стоимость разовой суммы по простым и сложным

процентам, а также будущее значение потока платежей, как на основе постоянной

процентной ставки, так и на основе переменной процентной ставки.

Функция БС() — будущее значение — рассчитывает

наращенную величину разовой денежной суммы или периодических постоянных

платежей на основе постоянной процентной ставки.

Простые проценты. Для решения задач наращения по схеме

простых процентов функция БС() в качестве аргументов использует только

аргументы: норма; число периодов; ПС.

Остальные аргументы не используются.

Пример 1-1

Определить наращенную сумму для

вклада в размере 10000 руб., размещенного под 15% годовых на один год.

Рис. 1-4 Решение примера 1-1.

Таким образом, через год наращенная

сумма составит 11500 руб.

В приведенном примере, в качестве аргумента функции Кпер

было указано целое число (1 год).

Если продолжительность финансовой операции

представлена в днях, то необходимо ввести корректировку в процентную ставку,

т.е. аргумент норма должен быть представлен как t/ T *r%.

Если время финансовой операции выражено в днях, то

расчет простых процентов может быть произведен одним из трех возможных

способов:

Обыкновенные проценты с приближенным числом дней

ссуды, или, как часто называют «германская практика расчета», когда

продолжительность года условно принимается за 360 дней, а целого месяца — 30

дней.

1.

Обыкновенные

проценты с точным числом дней ссуды, или «английская практика расчета», когда

продолжительность года условно принимается за 360 дней, а продолжительность

суды рассчитывается точно по календарю.

2.

Точные проценты с

точным числом дней ссуды, или «английская практика расчета», когда

продолжительность года и продолжительность ссуды берутся точно по календарю

Пример 1-2

Вклад размером в 2000 руб. положен с

06.06 по 17.09 невисокосного года под 30% годовых. Найти величину капитала на

17.09 по различной практике начисления процентов.

Решение

Германская практика расчета

В соответствии с германской практикой

расчета период накопления составляет 101 день.

БС(((В8-В7)-2)/360*В2;ВЗ;;В5) =2168,3

руб.

Рис. 1-5 Решение примера 1-2

(Германская практика расчета).

Французская система расчета

В соответствии с германской практикой

расчета период накопления составляет 103 дня.

БС(((В8-В7))/360*В2;ВЗ;;В5) = 2171,7

руб.

Рис. 1-6 Решение примера 1-2

(Французская система расчета).

Таким образом, начисление процентов

по германской практике приведет к получению суммы в размере 2168,33 руб., по

французской практике — 2171,7 руб.

Сложные проценты

При использовании сложных процентов используются те же

аргументы, что и в простых процентах, с использованием годовой процентной

ставки и целого числа лет.

Пример 1-3

Определить будущую величину вклада в

10000 руб. помещенного в банк на 5 лет под 5% годовых, если начисление

процентов осуществляется:

а) раз в году;

б) раз в месяц.

Решение

Рис. 1-7 Решение примера 1-3 при

ежемесячном начислении процентов

а) 12762,83 руб.

б) 12833,59 руб.

Обратите внимание, что если же период начисления

процентов будет меньше года, то необходимо модифицировать аргументы ставка

и число периодов:

ставка — берется ставка процентов за период

начисления, т.е. используется номинальная годовая ставка процентов,

скорректированная на число раз (т) начисления процентов в течение года r% / т;

число периодов — указывается общее число раз

начисления процентов за весь срок финансовой операции п • т.

1.2

Операции дисконтирования

Для расчета приведенной к конкретному моменту времени

наращенной суммы Excel предлагает

использование встроенной финансовой функции ПС().

Расчет с использованием функции ПС() является

обратным к определению наращенной суммы при помощи функции БС, поэтому

сущность используемых аргументов в этих функциях аналогична. Вместе с тем,

аргумент ПС заменяется на аргумент БС — будущая стоимость или

будущее значение денежной суммы (FV).

Функция ПС() быть использована для расчета по простым

и сложным процентам.

Пример 1-4

Фирме потребуется 5000 тыс. руб.

через 10 лет. В настоящее время располагает деньгами и готова положить их на

депозит единым вкладом с тем, чтобы через 10 лет получить необходимую сумму.

Определить необходимую сумму текущего вклада

если ставка процента по нему составляет 12% в год.

Решение.

ПС(В2;ВЗ;;В5) = -1609866,18 руб.

Рис. 1-8 Решение примера 1-4

Обратите внимание, что результат получился

отрицательным, так как это сумма, которую фирма должна положить на депозит, с

тем, чтобы через 10 лет получить необходимую сумму.

1.3

Определение срока финансовой операции

Для определения срока финансовой операции используется

функция КПЕР0, которая вычисляет общее число периодов начисления

процентов на основе постоянной процентной ставки. Данная функция используется

как для единого платежа, так и для платежей, распределенных во времени.

Синтаксис КПЕР (норма, выплата, нз, бс, тип).

Пример 1-5

По вкладу в 10000,00, помещенному в

банк под 5% годовых, начисляемых ежегодно, была выплачена сумма 12762,82.

Определить срок проведения операции (количество периодов начисления).

Решение.

КПЕР(В2;;В5;В6) = 5 лет

Следует обратить особое внимание на то, что

результатом применения функции является число периодов (а не число лет),

необходимое для проведения операции.

Если платежи производятся несколько раз в год, то

значение функции означает общее число периодов начисления процентов.

Если необходимо срок платежа выразить в годах, то

полученное значение необходимо разделить на число начислений процентов в году

Рис. 1-9 Решение примера 1-5

Пример 1-6

Через сколько лет вклад размером 500

руб. достигнет величины 1000 руб. при ставке процентов 10% с ежемесячным

начислением процентов?

Решение. КПЕР(10%/12;;-500;1000)

=83,5 мес. =83,5 мес./12мес. = 7 лет.

1.4

Определение процентной ставки

Для определения величины процентной ставки при

известных величинах вложенных и наращенных сумм и количестве периодов

начисления процентов Excel

предлагает использование финансовой функции «Ставка».

Аргументы функции:

ПС — вложенная сумм

БС — наращенная сумма;

Кпер — количество периодов начисления

процентов.

Пример 1-7

Фирме через 2 года потребуется 100000

руб. Для достижения этой цели фирма готова положить на депозит 25000 руб. Каким

должен быть процент на инвестированные средства с тем, чтобы к концу второго

года была получена необходимая сумма?

Решение

СТАВКА(2*12;;-25000;100000)=6%

1.5 Расчет

эффективной и номинальной ставки процентов

Для расчета эффективной и номинальной ставки процентов

Excel предлагает использование функций ЭФФЕКТ()

и НОМИНАЛ().

Функция ЭФФЕКТ()

Функция вычисляет действующие (эффективные) ежегодные

процентные ставки, если задана номинальная годовая процентная ставка и

количество периодов начисления в году.

Синтаксис ЭФФЕКТ (номинальная ставка, кол_пер).

Пример 1-8

Номинальная ставка составляет 11%. Рассчитайте

эффективную процентную ставку при следующих вариантах начисления процентов:

полугодовом; квартальном; ежемесячном.

Решение

ЭФФЕКТ =

11,3% — при полугодовом начислении

процентов

,46% — при квартальном начислении

процентов

,57% — при ежемесячном начислении

процентов

Функция НОМИНАЛ()

Функция вычисляет номинальную годовую процентную

ставку, если известны эффективная ставка и число периодов начисления в год.

Синтаксис НОМИНАЛ (эффект_ставка, кол_пер).

Пример 1-9

Эффективная ставка составляет 28%, а

начисление процентов производится ежемесячно. Необходимо рассчитать номинальную

ставку

Решение: Номинальная ежемесячная процентная

ставка будет равна:

НОМИНАЛ (28%,12) = 0,2494 или 29,14%

1.6

Начисление процентов по плавающей ставке

Для расчета будущей величины разовой инвестиции в

случае, если начисление процентов осуществляется по плавающей ставке используется

функция БЗРАСПИС(). Подобные операции широко распространены в

отечественной финансовой и банковской практике. В частности, доходы по

облигациям государственного сберегательного займа (ОГСЗ), начисляются раз в

квартал по плавающей купонной ставке

Пример 1-10

Ставка банка по срочным валютным

депозитам на начало года составляет 20% годовых, начисляемых раз в квартал.

Первоначальная сумма вклада — $1000. В течении года ожидается снижение ставок

раз в квартал на 2, 3 и 5 процентов соответственно. Определить величину

депозита к концу года

Решение

Введем ожидаемые значения процентных

ставок в блок ячеек электронной таблицы, например: 20%/4 в ячейку В2, 18%/4 в

ячейку ВЗ, 17%/4 в ячейку В4 и 15%/4 в ячейку В5. Тогда функция будет иметь

следующий вид: =БЗРАСПИС(1000; С2:С5) = 1166,86$

Раздел

2. Потоки платежей и финансовые ренты

Проведение практически любой финансовой операции порождает движение

денежных средств. Такое движение может характеризоваться возникновением

отдельных платежей, или множеством выплат и поступлений, распределенных во

времени. В финансовой практике широко распространены контракты, предусматривающие

не разовое, а систематическое движение средств — выплаты/поступления по

заданному графику происходят регулярно.

В процессе количественного анализа финансовых операций, удобно

абстрагироваться от их конкретного экономического содержания и рассматривать

порождаемые ими движения денежных средств как численный ряд, состоящий из

последовательности распределенных во времени платежей CF1, CF2, …, CFn. Для

обозначения подобного ряда в мировой практике широко используется термин

«поток платежей» или «денежный поток» {cashflow — CF).

Каждый отдельный элемент такого численного ряда CF представляет собой разность между

всеми поступлениями (притоками) денежных средств и их расходованием (оттоками)

на конкретном временном отрезке проведения финансовой операции. Таким образом,

величина CFt может иметь как положительный, так и

отрицательный знак.

Количественный анализ денежных потоков, генерируемых

за определенный период времени в результате реализации финансовой операции, или

функционирования каких-либо активов, в общем случае сводится к исчислению

следующих характеристик:

— будущей стоимости потока за п периодов;

— современной стоимости потока за я периодов.

Часто возникает необходимость определения и ряда

других параметров финансовых операций, важнейшими из которых являются:

— величина потока платежей в периоде t;

r

— процентная ставка;

п

— срок (количество периодов)

проведения операции.

Поток платежей, все члены которого имеют одинаковое

направление (знак), а временные интервалы между последовательными платежами

постоянны, называется финансовой рентой или аннуитетом (англ.

annuity).

При рассмотрении финансовой ренты используются

основные категории:

член ренты (CFt) — величина каждого отдельного платежа;

период ренты (t) — временной интервал между членами ренты;

срок ренты (n) — время от начала финансовой ренты до конца последнего

ее периода;

процентная ставка (r) — ставка, используемая при наращении платежей, из которых

состоит рента.

В отличие от разовых платежей, рассмотренных

нами в предыдущем разделе, для количественного анализа аннуитетов нам

понадобятся все выделенные ранее характеристики денежных потоков: FV, PV, CF, r и n

( и соответственно, все аргументы рассмотренных ранее финансовых функций Excel, (функции: БС(); IIC(); КПЕР(); СТАВКА(); ПЛТ();

БЗРАСПИС(); НОМИНАЛ(); ЭФФЕКТ()) и др.)

2.1 Определение будущей (наращенной стоимости

потока платежей. Функция БС()

Наращенная сумма — сумма всех платежей с начисленными

на них процентами к концу срока ренты. Это может быть обобщенная сумма

задолженности, итоговый объем инвестиций и т.п.

Пример 2-1

На счет в банке в течении пяти лет в

конце каждого года будут вноситься суммы в размере 500 руб., на которые будут

начисляться проценты по ставке 30%. Определить сумму, которую банк выплатит

владельцу счета.

Решение:

БС(30%;5;-500;;0)=4521,55

сумма всех взносов с начисленными

процентами будет равна 4521,55 руб.

Пример 2-2

Предположим, что каждый год ежемесячно

в банк помещается сумма в 1000. Ставка равна 12% годовых, начисляемых в конце

каждого месяца. Какова будет величина вклада к концу 4-го года?

Общее количество платежей за 4 года

равно: 4* 12 = 48. Ежемесячная процентная ставка составит: 12% /12 = 1%.

Решение:

БС(12%/12;4*12;-1000)= 61222,61

2.2 Современная (текущая) величина

аннуитета. Функция ПС()

Современная (текущая) величина потока

платежей (капитализированная

или приведенная величина) — это сумма платежей, дисконтированных на момент

начала ренты по ставке начисляемых сложных процентов.

Пример 2-3

Предположим, что мы хотим получать

доход, равный $1000 в год, на протяжении 4-х лет. Какая сумма обеспечит

получение такого дохода, если ставка по срочным депозитам равна 10% годовых?

Решение.

PV = 1000*(1-(1+10%)-4)/10%= 3169,87.

При использовании финансовой функции Excel

=ПС(10%;4;-1000)=3169,87

Таким образом, для получения в течение четырех лет

ежегодного дохода в $1000 необходимо сегодня положить в банк $3169,87.

Пример 2-4

Рассматриваются два варианта

приобретения дома стоимостью 100 мл. руб.:

А) единовременный платеж.

Б) ежемесячно в течение 15 лет

вносить в банк по 1 млн., руб.

Определить какой из вариантов

приобретения дома предпочтительнее, если ставка процента — 8% годовых, а

проценты начисляются ежемесячно?

Решение.

Для ответа на поставленный вопрос нам

необходимо сравнить, что выгоднее: заплатить сегодня всю суммы полностью или

растянуть платежи на 15 лет.

Для сравнения необходимо привести эти

денежные потоки к одному периоду времени, т.е. рассчитать текущую стоимость

будущих фиксированных периодических выплат.

Таким образом, текущая стоимость

будущих периодических платежей больше запрашиваемой стоимости дома (104,64 млн.

руб. > 100 млн. руб.), следовательно, выгоднее покупать дом сразу.

2.3 Расчет периодических платежей

Функции Excel

помимо расчета наращенной и приведенной стоимости позволяют выполнить основные

расчеты, связанные с оценкой периодических платежей:

) периодические постоянные по величине платежи,

осуществляемые на основе постоянной процентной ставки (функция ПЛТ);

2) платежи по процентам за конкретный период (функция ПРПЛТ);

3) сумму платежей по процентам за несколько периодов,

идущих подряд друг за другом (функция ОБЩПЛАТ);

4) основные платежи по займу (за вычетом процентов) за

конкретный период (функция ОСПЛТ);

) сумму основных платежей за несколько периодов,

идущих подряд (функция ОБЩДОХОД).

Наиболее часто все эти величины используются при

составлении плана (схемы) равномерного погашения займа. Если заем погашается

равными платежами в конце (начале) каждого периода, то будущая стоимость этих

платежей ( при его полном погашении) будет равна сумме займа с начисленными

процентами к концу последнего расчетного периода. В тоже время текущая

стоимость выплат по займу должна быть равна настоящей сумме займа.

Если известна величина займа, срок на который он был

выдан и процентная ставка, то можно легко, используя функцию ПЛТ, определить

величину периодических платежей, необходимых для равномерного погашения займа.

Вычисленные платежи включают в себя сумму процентов по

непогашенной части займа и основную выплату по нему. Эти величины зависят от

номера периода и могут быть рассчитаны с помощью функций ПРПЛТ, ОСПЛАТ. Накопленные

суммы могут быть определены с помощью функций ОБЩПЛАТ и ОБЩДОХОД.

2.3.1

Определение величины периодического платежа. Функция ПЛТ().

Функция вычисляет величину выплаты за один период на

основе фиксированных периодических выплат и постоянной процентной ставки.

Выплаты, рассчитанные функцией ПЛТ, включают основные платежи и платежи по

процентам.

Синтаксис ПЛТ (норма, кпер, нз, бс, тип).

Функция ПЛТ применяется в следующих расчетах.

1.

Допустим,

известна будущая стоимость фиксированных периодических выплат, производимых в

начале или в конце каждого расчетного периода. Требуется рассчитать размер этих

выплат.

Соответствующая запись в EXCEL имеет вид:

ПЛТ (норма, кпер,, бс, тип).

2.

Предположим,

рассчитываются равные периодические платежи по займу величиной нз, необходимые

для полного погашения этого займа через кпер число периодов. Текущая

стоимость этих выплат должна равняться текущей сумме займе.

Соответствующий расчет в EXCEL выполняется по формуле:

ПЛТ (норма, кпер, нз, ,тип).

Пример 2-6

Предположим, что необходимо накопить

4000 руб. за 3 года, откладывая постоянную сумму в конце каждого месяца. Какой

должна быть эта сумма, если норма процента по вкладу составляет 12% годовых.

Решение.

Определим общее число периодов

начисления процентов и ставку процента за период по таблице 2. Эти величины

составят соответственно 3*12 (аргумент кпер) и 12%/12 (аргумент норма).

Аргумент тип = 0, т.к. по условию это вклады постнумерандо. Рассчитаем величину

ежемесячных выплат: ПЛТ(12%/12,12-3„4000) = -92,86 руб.

Пример 2-7

Допустим, банк выдал ссуду 200 тыс.

руб. на 4 года под 18% годовых. Ссуда выдана в начале года, а погашение

начинается в конце года одинаковыми платежами. Определите размер ежегодного

погашения ссуды.

Решение

Ежегодные платежи составят

ПЛТ (18%,4,200000,,) = -74,3 тыс.

руб.

2.3.2

Расчет платежей по процентам. Функция ПРПЛТ

Функция

позволят определить сумму платежей процентов по инвестиции за данный период на

основе постоянства сумм периодических платежей и постоянства процентной ставки.

Синтаксис

ПРПЛТ (норма, период, кпер, пс,

бс, тип).

Функция

предназначена для следующих расчетов.

1.

При равномерном

погашении займа постоянная периодическая выплата включает в себя платежи по

процентам по непогашенной части займа и выплату задолженности. Так как

непогашенная часть займа уменьшается по мерс его погашения, то уменьшается и

доля платежей по процентам в общей сумме выплаты, и увеличивается доля выплаты

задолженности. Чтобы найти размер платежа по процентам на конкретный период,

следует использовать формулу:

ПРПЛТ (норма, период, кпер, пс), если погашение займа производится равными

платежами в конце каждого расчетного периода.

2.

Допустим,

необходимо вычислить доход, который приносят постоянные периодические выплаты

за конкретный период. Этот доход представляет собой сумму процентов,

начисленных на накопленную (с процентами) к данному моменту совокупную величину

вложений. Расчет ведется по формуле:

ПРПЛТ (норма, период, кпер,, бс, тип).

Пример 2-8

Необходимо определить величину

платежей по процентам за первый месяц трехгодичного займа в 800тыс.руб. Ставка

банка 10%.

Решение.

ПРПЛТ(10%/12;1;3*12;-800) = 6666,67

руб.

·

В поле «Ставка»

диалогового окна заносится величина месячной процентной ставки;

·

в поле «Период»

заносится номер периода для которого мы хотим определить величину платежей

по процентам;

·

в поле

«Кпер»заносится количество периодов начисления процентов ( в нашем примере

3*12);

·

в поле «Пс»

заносится величина займа.

После нажатия кнопки «ОК» мы получим, что платежи по

процентам за первый месяц составили -6666,67 руб.

За счет ежегодных отчислений в течении

6 лет был создан фонд в 5 млн. руб. Необходимо определить какой доход принесли

вложения за последний год, если ставка банка составляла 12%

Решение

Доход за последний год (6 период)

составил:

ПРПЛТ(12%;6;6;;5) =0,469 млн. руб.

.3.3 Расчет суммы платежей по

процентам по займу

Функция

ОБШПЛАТ

Функция

позволяет вычислить накопленный доход (сумму платежей по процентам) по

займу, который погашается равными платежами в конце или начале каждого

расчетного периода, между двумя периодами выплат.

Синтаксис

функции: ОБЩПЛАТ

(ставка;

Кол_пер; Нз ; нач_период; кон_период;тип)

Пример

2-10

Для

приобретения недвижимости была взята ссуда 12000 тыс. руб. Условия ссуды:

Процентная

ставка — 9%;

Срок

— 25 лет

Проценты

начисляются ежемесячно

Необходимо

найти сумму выплат за 2-й год и за 1 -й месяц займа

Решение

В диалоговом окне функции ОБЩПЛАТ() :

·

В строке «Ставка» заносится

величина процентной ставки, начислямой за период (9%/12);

·

в строке «Кол_пер»

записывается количество периодов начисления платежей (25*12);

·

в строке «Нз»

записывается величина займа;

·

в строках «Нач_период»

и «Кон_период» записываются начальный и конечный периоды, для

которых вычисляется сумма выплат по процентам (13 и 24), соответственно;

После щелчка на кнопке «ОК» будет

рассчитана сумма платежей по процентам за второй год:

=ОБЩПЛАТ(9%/12;25*12;12000;13;24;0)

=-1062 тыс. руб.

Аналогичным образом может быть

вычислена сумма выплат по

процентам за первый месяц займа:

=ОБЩПЛАТ(9%/12;25*1;12000;1;1;0)= -90

тыс. руб.

2.3.4

Расчет величины основных платежей по займу. Функция ОСПЛT

Функция позволяет вычислить величину основного платежа

(выплаты) по займу, который погашается равными платежами в конце или начале

расчетного периода, на расчетный период.

Пример 2-11

Была взята ссуда в размере 70000тыс. руб. сроком на 3

года под 17% годовых. Необходимо рассчитать величины основных платежей для

каждого года займа.

Решение

Напомним, что сумма основного платежа по займу

получается как разность между фиксированной периодической выплатой и процентами

по непогашенной части долга.

Размер основных выплат по займу, определяемый с

помощью функции ОСПЛТ может быть определен как:

|

Период |

Формула |

Основной платеж |

|

1-й год |

=ОСПЛТ(17%;1;3;70000) |

-19 780.16р. |

|

2-й год |

=ОСПЛТ(17%;2;3;70000) |

-23 142.78р. |

|

3-й год |

ОСПЛТ(17%;3;3;70000) |

-27 077.06р. |

|

ИТОГО |

-70 000.00р. |

2.3.5 Расчет суммы основных платежей

по займу. Функция ОБЩДОХОД

Функция позволяет вычислить сумму основных платежей по

займу, который погашается равными платежами в конце или начале каждого

расчетного периода, между двумя периодами.

Пример 2-12

Выдана ссуда в размере 1000 тыс. руб.

сроком на 6 лет под 15% годовых, начисляемых ежеквартально. Определить величину

основных выплат за 5-й год.

Решение

Периоды платежей за 5-й год будут

иметь номера 17 и 20, соответственно. Так как ссуда погашается равными

платежами в конце каждого периода (квартала), то размер выплаты за пятый год

составит:

=ОБЩДОХОД(15%/4;6*4;1000;17;20;0)=201,43

тыс. руб.

Раздел

3. Оценка инвестиционных процессов

Инвестиции — это долгосрочные финансовые

вложения экономических ресурсов с целью создания и получения выгоды в будущем,

которая должна быть выше начальной величины вложений.

Инвестиционный процесс — это последовательность связанных

инвестиций, растянутых во времени, отдача от которых также распределена во

времени. Этот процесс характеризуется двусторонним потоком платежей, где

отрицательные члены потока являются вложениями денежных средств в

инвестиционный проект, а положительные члены потока — доходы от инвестированных

средств.

Методы измерения доходности инвестиционных проектов

основаны на анализе равномерного денежного потока. Ожидаемые значения

элементов денежного потока, соответствующие будущим периодам, являются

результатом сальдирования всех статей доходов и расходов, связанных с

осуществлением проекта.

Для приведения значений элементов денежного потока к

сопоставимому во времени виду по выбранной норме дисконтирования оценивается

суммарная текущая стоимость на момент принятия решения о вложении капитала,

предшествующий началу движения средств. Уровень процентной ставки, применяемой

в качестве нормы дисконтирования, должен соответствовать длине периода,

разделяющего элементы денежного потока.

В качестве показателей эффективности инвестиционных

проектов обычно используются:

·

чистый

приведенный доход —

текущая стоимость всех доходов и расходов по проекту;

·

срок

окупаемости —

характеризует срок окупаемости средств, вложенных (инвестированных) в проект;

·

внутренняя

норма доходности —

это ставка дисконтирования, приравнивающая сумму приведенных доходов от

инвестиционного проекта к величине инвестиций, т.е. вложения окупаются, но не

приносят прибыль.

3.1 Чистый приведенный доход. Функция

ЧПС

При оценке инвестиционных проектов используется метод

расчета чистого приведенного дохода, который предусматривает

дисконтирование денежных потоков: все доходы и затраты приводятся к одному

моменту времени.

Центральным показателем в рассматриваемом методе

является показатель NPV (net present value) — текущая стоимость денежных потоков за вычетом

текущей стоимости денежных оттоков. Это обобщенный конечный результат

инвестиционной деятельности в абсолютном измерении.

Показатель NPV характеризует абсолютный прирост, поскольку оценивает,

на сколько приведенный доход перекрывает приведенные затраты:

·

при NPV > 0 проект может быть принят;

·

при NPV < 0 проект не принимается,

·

при NPV= 0 проект не имеет ни прибыли, ни убытков

Пример 3-1

Найти чистый дисконтированный доход

проекта, требующего стартовых инвестиций в объеме 150 тыс. руб., денежный поток

которого задан рис.6-1, по ставке дисконтирования 10% годовых.

Решение

На листе Excel создадим таблицу, подобную

приведенной на Рис. 3-1.

Рис. 3-1. Фрагмент рабочего листа MS Excel с вычислением величины чистого

дисконтированного потока

Рис. 3-2 Фрагмент рабочего листа MS Excel в режиме отображения формул с

вычислением величины чистого дисконтированного потока

В ячейках столбца:

·

«А»

размещены периоды поступления (оттока) денежных средств;

·

«В»

размещаются величины денежных потоков в соответствующие периоды;

·

«С»

размещены аккумулированные значения денежных потоков в данном периоде.

Например, в ячейке «С4» может быть записано: =СЗ+В4;

·

«D» размещаются формулы расчета величины

коэффициента дисконтирования денежных потоков. Например, в ячейке «D3» записывается: =(ВЗ/(1+0,1)^А3)/ВЗ;

в ячейке «D4» записывается: =(В4/(1+0,1)^А4)/В4 и т.д.;

^ — обозначение возведения в степень

·

«Е»

значения дисконтированных денежных потоков. Например, в ячейке «Е4»

записывается: =B4*D4

·

«F» записываются формулы расчеты

аккумулированных дисконтированных денежных потоков в соответствующий период

времени. Например, в ячейке «F3» записывается величина