Финансово-бухгалтерские или ERP системы преимущественно предлагают инструменты служащие для анализа дебиторской задолженности за период времени определяемый пользователем. Если же нет такого инструмента или он не соответствует всем требованиям пользователя, то лицо занимающиеся взысканием по дебиторской задолженности существенно ограничивается в своей профессиональной деятельности. Тогда на помощь приходит условное форматирование ячеек, которое позволяет выполнить и упростить анализ дебиторской задолженности в Exel. В данном примере покажем, как в Excel сделать отчет по дебиторской задолженности клиентов.

Простейший отчет по дебиторской задолженности в Excel

Сначала необходимо скопировать на рабочий лист список фактур по определенному контрагенту и сроки оплат. Конечно можно фильтровать данные фактур по датам и таким способом хронологически сегментировать их для взыскания задолженности. Однако в нашем случае необходимо дополнительно разделить журнал истории фактур на несколько периодов продолжительности времени для взаиморасчетов до просрочки дебиторской задолженности.

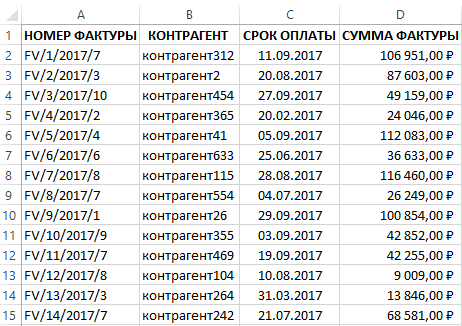

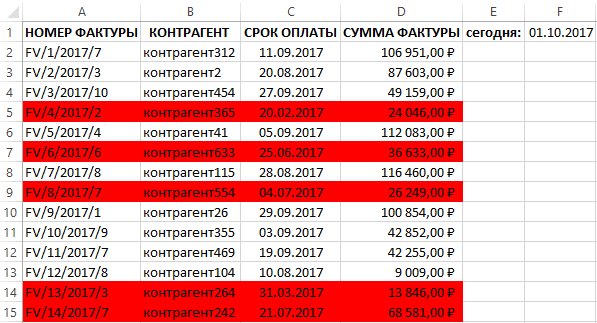

Ниже на рисунке представлена таблица со списком фактор из истории взаиморасчетов с клиентами фирмы, который имеет 4 столбца:

- НОМЕР ФАКТУРЫ – код фактуры в системе.

- КОНТРАГЕНТ – наименование контрагента в CRM-базе клиентов.

- СРОК ОПЛАТЫ – крайний срок для взаиморасчетов с клиентом, который указан в договоре.

- СУММА ФАКТУРЫ – сумма сделки.

С целью создания динамического инструмента для поиска просроченных дебиторских задолженностей необходимо предусмотреть два нюанса:

- Добавить текущую дату, которая будет автоматически актуализироваться при каждом открытии документа.

- Применить условное форматирование, чтобы выделить цветами фактуры в соответствии с продолжительностью периода дебиторской задолженности.

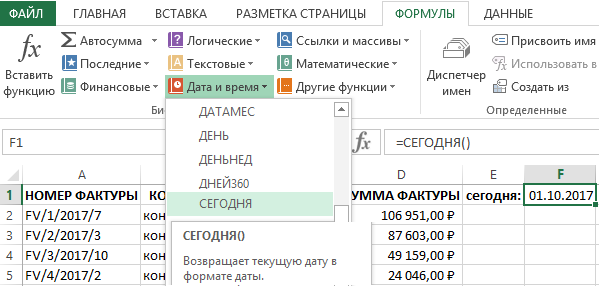

Для актуализации текущей даты перейдите в ячейку F1 и выберите инструмент: «ФОРМУЛЫ»-«Библиотека функций»-«Дата и время»-«СЕГОДНЯ». В результате будет введена функция =СЕГОДНЯ().

Данная функция не требует аргументов. Она возвращает дату на сегодняшний день. В Excel любая дата — это число, которое является порядковым номером дня начиная от 1 января 1900 года. Если ячейка F1 имела «Общий» формат до введения функции СЕГОДНЯ, то после ввода ее формат автоматически изменяется на «Дата». Если нужно узнать какое число присвоено для текущей даты, то достаточно изменить формат ячейки F1 на «Числовой». Для пользователя значение, которое возвращает функция СЕГОДНЯ более полезнее если оно будет отображаться в формате «Дата». А для формул более важно числовое значение, которое возвращает эта функция.

После ввода функции в ячейке F1 отображается актуальная дата на сегодняшний день. Благодаря этому теперь при каждом открытии данной рабочей книги Excel автоматически будет вводиться дата текущего дня в ячейку F1. И нет необходимости постоянно помнить об ручном обновлении текущей даты.

Работа с дебиторской задолженностью в Excel

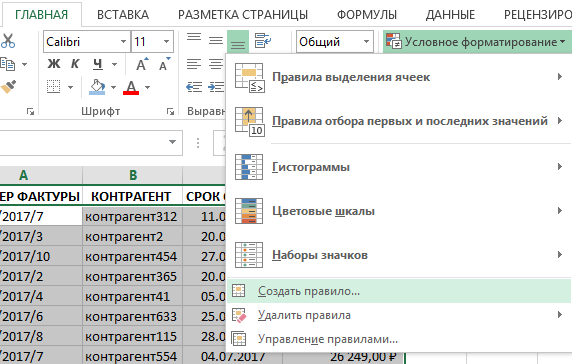

Используя условное форматирование, отметим разными цветами строки с фактурами для каждого периода допустимой дебиторской задолженности:

- От 1 до 14 дней – зеленый цвет.

- От 15 до 30 дней – желтый цвет.

- От 31 до 60 дней – оранжевый цвет.

- Более 60-ти дней – красный цвет.

Так как каждое новое условие выделения цветом ячеек охватывает больший диапазон промежутка времени следует применять их в обратном порядке для сохранения последовательности приоритетов правил. Ведь в условном форматировании Excel каждое созданное новое правило имеет более высокий приоритет по отношению к старым. И при накладке дат цвета будут перекрывать друг друга – что не есть хорошо. Но в любые случаи имеются средства для управления приоритетами порядка выполнения правил, о которых будет упомянуто ниже. Для этого:

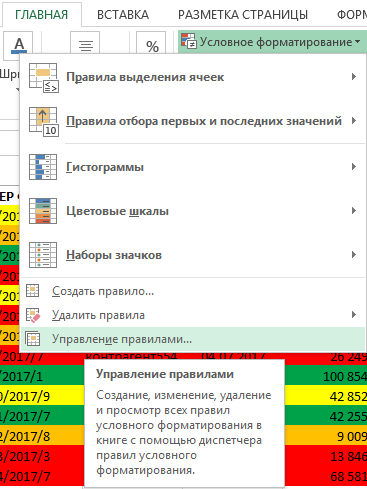

- Выделите диапазон табличной части A2:D15 без заголовков и выберите инструмент: «ГЛАВНАЯ»-«Стили»-«Условное форматирование»-«Создать правило».

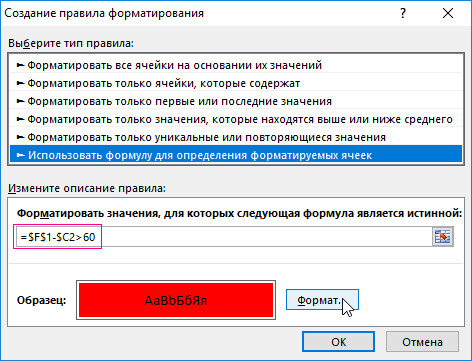

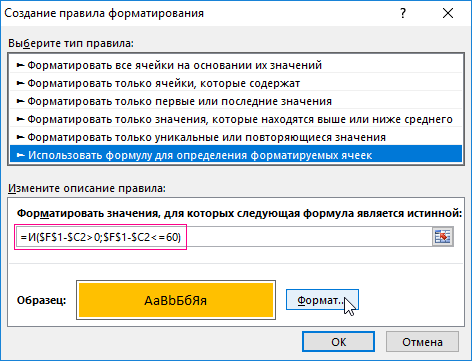

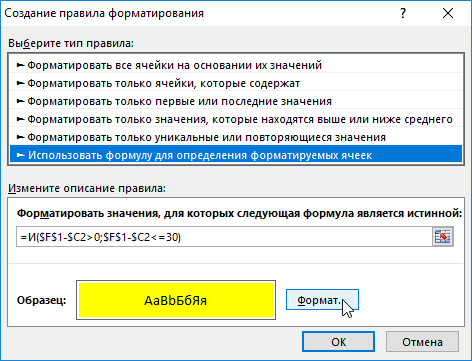

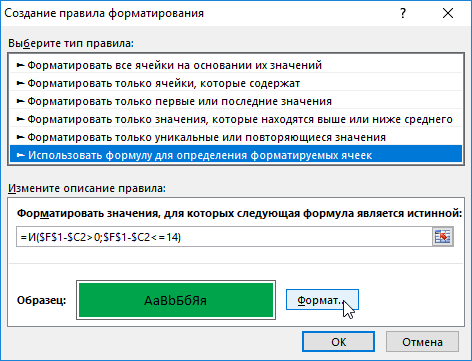

- В появившемся диалоговом окне «Создание правила форматирования», в котором следует отметить опцию «Использовать формулу для определения форматируемых ячеек». После чего в поле ввода «Форматировать значения, для которых следующая формула является истинной:» введите следующую формулу:

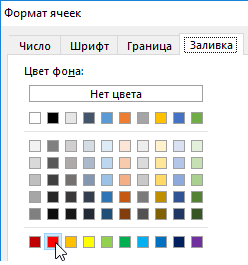

- Нажмите на кнопку «Формат» и в появившемся окне «Формат ячеек» перейдите на закладку «Заливка» где выберите красный цвет (так как данная формула предназначена для сроков более 60-ти дней дебиторской задолженности). И нажмите на кнопку ОК на всех открытых диалоговых окнах.

В результате наш отчет получил выделение красным цветом тех строк, которые содержат данные документов с датами старше 60-ти дней дебиторской задолженности начиная от сегодняшнего дня:

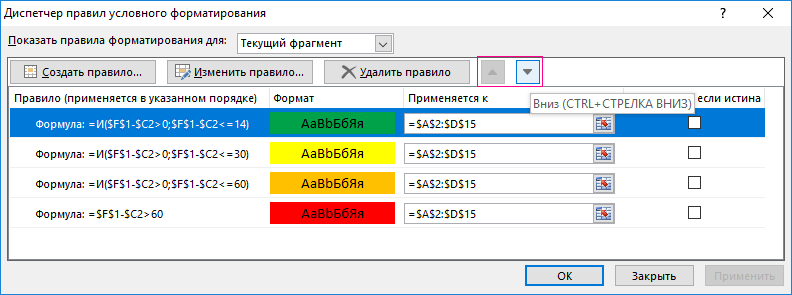

Теперь необходимо создать еще 3 правила условного форматирования для текущей табличной части:

- Снова выделите диапазон A2:D15 и создайте новое правило для выделения строк ячеек оранжевым цветом (30-60 дней дебиторской задолженности) используя уже более сложную формулу:

- Далее повторно выделяем диапазон A2:D15 и создаем правило для условного форматирования ячеек желтым цветом для диапазона дат от 15-ти до 30-ти дней дебиторской задолженности с формулой:

- И наконец для диапазона A2:D15 создаем последнее правило с зеленым цветом для документов возраст которых находиться в границах пределов от 1-го до 15 дней:

Готов отчет по дебиторской задолженности с четырьмя разными цветами выделения строк по условию просроченных документов для каждого диапазона дат:

Теперь таблица имеет читабельный вид и хорошо подходит для визуального анализа данных. Более того можно выполнять фильтр или сортировку по цвету ячеек:

Если нам вдруг потребуется изменить диапазоны дат для просроченных дебиторских задолженностей следует выделить диапазон ячеек A2:D15 и выбрать инструмент: «ГЛАВНАЯ»-«Стили»-«Условное форматирование»-«Управление правилами».

В появившемся диалоговом окне «Диспетчер правил условного форматирования» где нам доступны все правила для выделенного диапазона. Здесь х можно изменять, редактировать, создавать новые или удалять лишние правила. На против каждого правила в секции «Применяется к:» доступны к редактированию ссылки на диапазоны ячеек, к которым применено конкретное правило.

Так же важно отметить что именно здесь в диспетчере правил условного форматирования настраиваются приоритеты и порядок выполнения правил условного форматирования с помощью стрелок вверх и вниз, которые отмечены на рисунке. Этими стрелками мы настраиваем и управляем приоритетами при неправильной последовательности выполнения правил или наложении цветов друг на друга. Чем выше правило находиться в диспетчере, тем выше его приоритет выполнения. То есть если бы мы создавали правила не в обратной последовательности заданных условий в поставленной задаче, то все было бы выделено красным и оранжевым цветом. Ведь самого нового верхнего (созданного в последнюю очередь) правила всегда будет выше приоритет.

Привет! Мы «Нескучные финансы», помогаем бизнесу навести порядок в учете и управлять бизнесом на основе цифр. Для этого мы или берем финучет на аутсорс, или предоставляем удобные бесплатные шаблоны. В этой статье как раз второе.

Мы подготовили барсетку. Это 16 шаблонов финансовых таблиц, в которых вы можете вести управленческий учет в своем бизнесе. Для каждой таблицы мы записали видеоинструкцию, ссылка на которую лежит на последней вкладке таблицы.

Внутри: отчет о движении денег, баланс, отчет о прибылях и убытках, учет основных средств, управление запасами, учет логистики, учет финансовой деятельности, учет сделок, финмодель, платежный календарь, зарплатная ведомость, отчет по маркетингу, калькулятор рентабельности, калькулятор финансового рычага, калькулятор скидок, отчет отдела продаж.

Чтобы воспользоваться таблицей, нужно сделать ее копию на свой Гугл-диск. Можно скачать в Экселе, но не рекомендуем: какие-то формулы могут не работать.

Можете просто перейти по ссылке и пользоваться таблицами на свое здоровье. А можете читать дальше: мы вкратце расскажем, зачем нужна каждая таблица из барсетки.

ДДС (отчет о движении денежных средств)

Это документ, с которого начинается внедрение финучета в компании. Из этого отчета видно, откуда пришли деньги и куда ушли. Так или иначе его ведут многие собственники ― в блокноте, Эксельке или голове, а вот анализируют не все. Однако нужно сравнивать суммы за разные периоды и по одинаковым статьям. Например, в этом месяце мы тратим на содержание офиса больше, чем в том.

Баланс

Самый важный отчет для собственника. Он показывает, сколько денег владельца компании работает в бизнесе. Собственный капитал увеличивается за счет получаемых прибылей, и уменьшается за счет полученных убытков, выплаты дивидендов.

Баланс состоит из активов и пассивов. В активах показывается, что есть у компании, а в пассивах ― кому это принадлежит.

Отчет о прибылях и убытках

Он помогает увидеть, сколько чистой прибыли заработала компания. Кроме того, отчет показывает детализацию по нескольким видам прибыли: маржинальной, валовой, операционной. Можно проанализировать и понять, как улучшить результат.

Учет основных средств

Нужен для того, чтобы систематизировать все данные, которые нужны для расчета амортизации и последующей продажи. В этом документе указывается стоимость и дата покупки, срок полезного использования и другие детали. Здесь может быть указано торговое, складское и производственное оборудование, оргтехника, недвижимость, мебель, транспорт ― все, что предназначено для основной деятельности организации и прослужит дольше года.

Управление запасами

Помогает навести порядок на складе и знать, сколько товара есть в наличии. Еще управлять запасами ― это держать ходовой товар в достаточном количестве. Чтобы определить спрос на товар, нужно анализировать фактические данные.ABC-анализ дает понять, какие товары занимали наибольшую долю в выручке компании, а XYZ-анализ помогает понять, как часто покупают конкретный товар. Можно анализировать не только конкретные продукты, но и категории товаров.

Чтобы не было товарного разрыва ― ситуации, когда клиенты приходят и хотят купить товар, а его нет ― нужно высчитать точку заказа. Так мы узнаем, сколько и когда нужно купить товара.

Учет логистики

С помощью этого инструмента можно анализировать работу с разными транспортными компаниями, учитывать расходы на доставку, если посылку не выкупили.

Учет финансовой деятельности

Позволяет собирать информацию по расчету с кредиторами и собственниками. В этом документе учитываются вклады и займы от владельца компании и информация о дивидендах. Также здесь систематизируются данные о сторонних кредитах, займах и лизинге оборудования.

Учет сделок

Позволяет не растерять информацию по проектам. В одном документе будут собраны сведения по контрагентам и проджект-менеджерам, сумма выплат и расходов, данные о расчетах и сроках. Еще в нем подсчитаны прибыль и рентабельность проекта.

Финансовая модель

В финмодели можно запланировать чистую прибыль и выручку, проанализировать ключевые показатели, которые влияют на финансовый результат бизнеса. Ее можно составить как для планируемых направлений бизнеса и компаний, так и для уже существующих. С помощью финмодели можно проверить, как то или иное управленческое решение повлияет на финансовый результат компании.

Платежный календарь

Один из инструментов планирования. Сначала планируют на месяц-два-три бюджет, а на его основе делают платежный календарь. В нем по датам видно, сколько и когда ожидается поступлений и затрат. Это помогает предвосхищать кассовые разрывы: в платежном календаре видны «дырки», которые можно залатать предоплатой от другого клиента, переносом сроков оплаты, заемными средствами и другими способами.

Зарплатная ведомость

Один из самых актуальных инструментов. Помогает вести учет выплат сотрудникам. Будет полезна компаниям, в которых сложная система мотивации, которая зависит от выполнения показателей эффективности. Помогает собрать информацию об отпускных, премиях, бонусах и отчислениях в пенсионный фонд, налоговую и соцстрах.

Маркетинговый отчет

Сводный документ, в котором учитываются рекламные активности на разных онлайн площадках и привлеченный с них трафик. С помощью такого инструмента можно собрать данные для анализа эффективности рекламы из разных источников: в отчете наглядно видно, что эффективней для продвижения вашего продукта ― контекстная реклама в Яндекс.Директе или таркетинговая во Вконтакте. Также здесь можно вести учет рекламных расходов и выручки, которая получена от клиентов из онлайна.

Калькулятор рентабельности проектов

Посчитает, выгодно заниматься проектом или нет. С его помощью можно определить маржинальность проекта и сравнить ее с плановой. Калькулятор рентабельности проектов даст оценить прибыль проекта с учетом разных систем налогообложения.

Калькулятор финансового рычага

Поможет рассчитать, нужен кредит или нет. Калькулятор финансового рычага сделает расчет эффективности кредита ― сможет компания взлететь на новые деньги или заемные средства потянут ее ко дну. Подробнее об эффекте финансового рычага мы рассказали в другой статье →

Калькулятор влияния скидки на прибыль

Рассчитает, как повлияет скидка на прибыль компании. Теперь вы сможете делать скидку не на глаз, а учитывая расчет по цене реализации, марже или наценке.

Отчет отдела продаж

Таблица, в которой удобно следить за работой всего отдела продаж и отдельных менеджеров — сразу увидите, если случится какое-то отклонение по выручке, сможете оперативно принять решение, как исправить ситуацию. А самим менеджерам отчет помогает понимать, сколько они заработают в этом месяце. Единственный отчет, к которому не записали видеоинструкцию.

Пользуйтесь на здоровье! Если есть вопросы по шаблонам, задавайте их в комментариях.

Как сформировать бюджет движения денежных средств и отчет о его исполнении?

Как оформлять заявки на расходование денежных средств и вести реестр платежей?

Как составить платежный календарь и проконтролировать соблюдение лимитов?

Как наладить контроль за состоянием дебиторской задолженности?

Для успешного функционирования, компания должна иметь возможность своевременно отвечать по своим обязательствам.

Одна из основных задач, которую решает система управления платежеспособностью, — не допустить дефицита денежных средств которые могут не дать компании возможности своевременно оплатить свои счета.

Основная причина дефицита денежных средств — несвоевременное поступление денег от контрагентов, т. е. возникновение дебиторской (в том числе просроченной) задолженности.

Сам факт появления дебиторской задолженности не должен пугать руководство компании — это абсолютно нормальное, обычное явление при функционировании любой компании практически в любой сфере бизнеса. Проблемы, связанные с невозможностью в той или иной момент расплатиться по своим обязательствам, связаны с тем, что дебиторская задолженность никак не контролируется и не отслеживается.

Чтобы прогнозировать поступления и расходования денежных средств, контролировать исполнение таких прогнозов и планов, анализировать состояние счетов и платежеспособность в целом, как правило, в компаниях разрабатывают целую систему планирования. Такая система предполагает в том числе формирование планов всех поступлений и расходований денежных средств и отчетов об их исполнении.

Информация, которая позволяет оценить способность предприятия генерировать денежные средства и потребности в их использовании, консолидируется в бюджете движения денежных средств (БДДС). Кроме того, в основе системы управления денежными потоками и такой документ, как платежный календарь.

Для контроля за состоянием платежеспособности разработано много программных продуктов, которые, как правило, являются платными. При этом по-прежнему не меньшей популярностью пользуется MS Excel как универсальный инструмент для планирования и контроля за притоками и оттоками денежных средств.

Бюджет движения денежных средств и отчет о его исполнении

Бюджет движения денежных средств как управленческий документ оформлять не обязательно, однако в системе бюджетирования и контроля за состоянием платежеспособности он занимает важное место.

Формирование бюджета движения денежных средств предполагает планирование поступлений и расходований денежных средств за определенный период (как правило, год или месяц). При этом в отдельных строках указываются данные об остатках денежных средств на счетах на начало и на конец периода.

Традиционно денежные потоки при формировании бюджета движения денежных средств принято делить на:

1) денежные потоки от текущих операций (от операционной деятельности).

Денежные потоки от текущих операций, как правило, связаны с формированием прибыли (убытка) предприятия от продаж. Информация о денежных потоках от текущих операций показывает уровень обеспеченности предприятием денежными средствами — достаточно ли их, чтобы погашать кредиты, поддерживать деятельность на уровне существующих объемов производства, выплачивать дивиденды без привлечения внешних источников финансирования.

Самый распространенный пример денежных потоков от текущих операций — поступления от продажи покупателям (заказчикам) продукции и товаров, выполнения работ, оказания услуг;

2) денежные потоки от инвестиционных операций, т. е. денежные потоки предприятия от операций, связанных с приобретением, созданием или выбытием внеоборотных активов.

Информация о денежных потоках от инвестиционных операций показывает, сколько затрат понесло предприятие, чтобы приобрести или создать внеоборотные активы, обеспечивающие денежные поступления в будущем.

В качестве примера назовем платежи поставщикам (подрядчикам) и работникам организации в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов, в том числе затраты на научно-исследовательские, опытно-конструкторские и технологические работы;

3) денежные потоки от финансовых операций.

Это денежные потоки от операций, связанных с привлечением организацией финансирования на долговой или долевой основе. Это приводит к изменению величины и структуры капитала и заемных средств.

Самый распространенный пример — денежные вклады собственников (участников), поступления от выпуска акций, увеличения долей участия и проч.

К сведению

Чтобы сделать процесс построения бюджета движения денежных средств проще, опускают рассмотренную классификацию денежных потоков. Это актуально в первую очередь для небольших компаний, денежные потоки которых, как правило, формируются в основном от операционной деятельности.

Начинаем формировать бюджет движения денежных средств. И сначала определяем фактический остаток денежных средств на счетах и в кассе на конец предшествующего периода. Это станет отправной точкой бюджета — остатком денежных средств на начало анализируемого периода.

Теперь начинается непосредственно процесс планирования поступлений и расходований денежных средств.

Поступления планируются исходя из запланированных объемов продаж и графиков поступлений денежных средств, в соответствии с заключенными или планируемыми к заключению договорами на выполнение работ, поставку продукции, оказание услуг и т. д.

Планирование расходной части бюджета заключается, как правило, в формировании вспомогательных (операционных) бюджетов, которые отображают планы прямых и косвенных расходов.

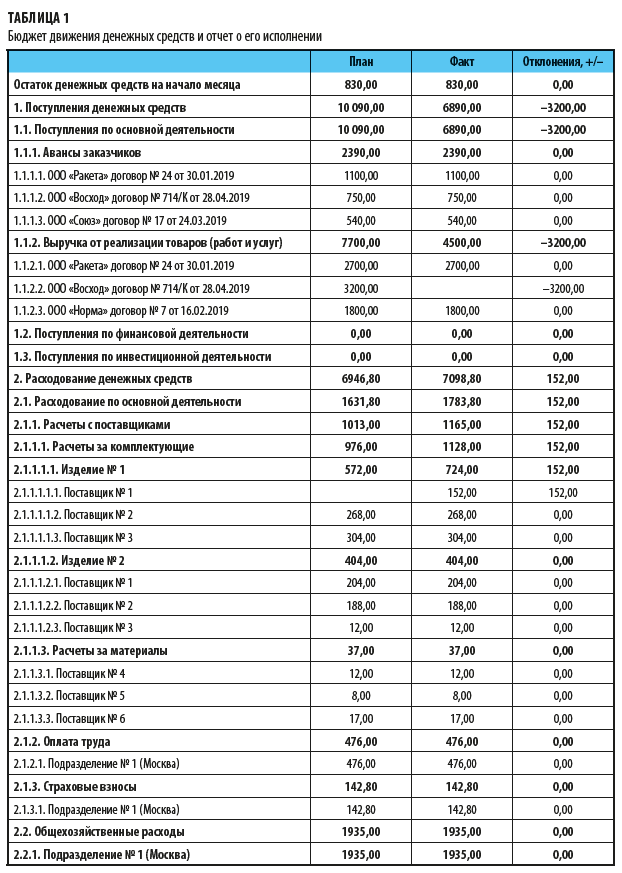

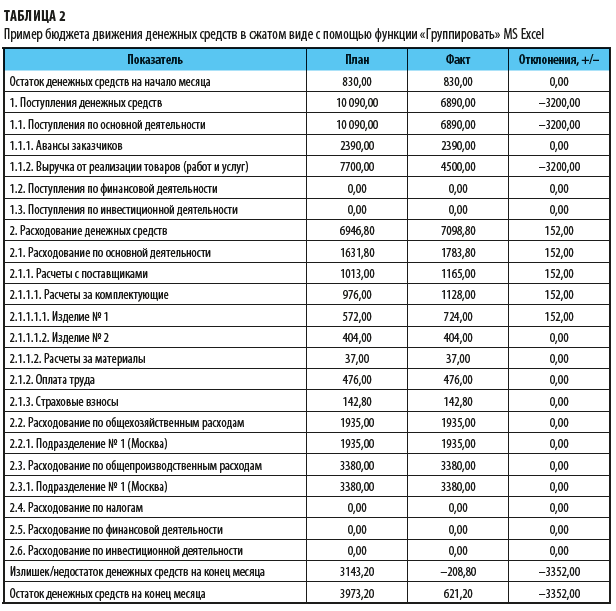

Пример бюджета о движении денежных средств и отчета о его исполнении представлен в табл. 1.

Как видим, в БДДС представлены денежные потоки по основной, инвестиционной и финансовой деятельности, при этом по финансовой и инвестиционной деятельности нулевые значения.

По плану предполагалось следующее:

• остаток денежных средств на начало периода — 830,00 тыс. руб.;

• приток денежных средств — 10 090,00 тыс. руб.;

• отток денежных средств — 6946,80 тыс. руб.;

• излишек денежных средств — 3143,20 тыс. руб. (10 090,00 – 6 946,80);

• остаток денежных средств на конец периода — 3973,20 тыс. руб. (830,00 + 3143,20).

Положительный знак по строкам «Излишек/недостаток денежных средств» и «Остаток на конец месяца» говорит о том, что у компании по плану хватает денег для того, чтобы совершить все запланированные платежи в анализируемом периоде.

А по факту мы видим немного иную ситуацию:

• остаток денежных средств на начало периода соответствует запланированным значениям;

• размер фактических расходов денежных средств компании незначительно отличается от плановых (отклонение — 152,00 тыс. руб.);

• фактические поступления значительно ниже плановых (отклонение — 3200,00 тыс. руб.) — не получены деньги от реализации продукции по договору с ООО «Восход»;

• недостаток денежных средств на конец периода составил 208,80 тыс. руб.;

• остаток денежных средств на конец периода — 621,20 тыс. руб.

Таким образом, по факту суммы расходований денежных средств превышают суммы поступлений денежных средств на 208,80 тыс. руб. И если бы не было денег на начало периода (остаток в сумме 830,0 тыс. руб.), компания не смогла бы осуществить все свои запланированные платежи.

Такой документ можно сформировать и с помощью MS Excel. В целом это не сложно, ведь применяются в основном простейшие функции суммирования и вычитания.

А чтобы структурировать отчет, можно использовать группировку: на панели инструментов выбираем категорию Данные → Группировать. Это позволит исключить вспомогательную информацию из документа, ведь когда документ перегружен данными, его тяжело читать. А благодаря группировке и использованию символов «+» и «–» (слева на листе MS Excel), можно представить документ в сжатом (табл. 2) или развернутом виде.

Формируем заявки на списание денежных средств и ведем реестр заявок

Фактически заявки на списание (на платеж, на оплату и т. д.) являются основным инструментом системы управления денежными потоками. Благодаря четко налаженной системе можно:

• контролировать отток денежных средств компании;

• минимизировать время на процесс согласование заявок;

• сформировать четкие графики платежей (с детализацией по датам и расчетным счетам);

• структурировать платежи по степени приоритетности и важности.

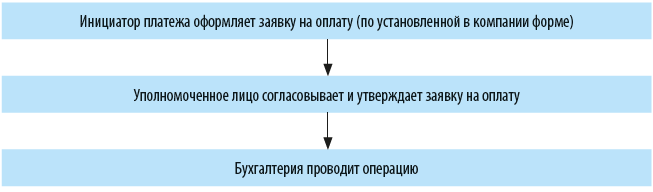

Система работы с заявками на оплату предельно проста:

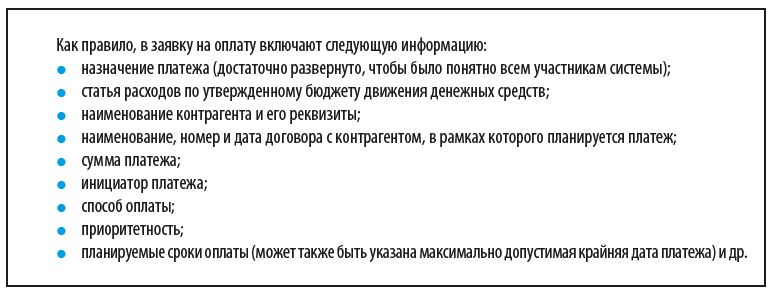

Но при этом важно включить в заявку всю необходимую для принятия решения о ее срочности информацию. Поэтому основное внимание при оформлении следует уделить разделу «Назначение платежа», а также, при необходимости, указать документ (договор, например), в соответствии с которым планируется платеж (если применимо), и отметить, заложена ли данная сумма в бюджет компании (если бюджет в компании лимитируется).

Последнее немного поясним: во многих компаниях для эффективного контроля за расходами формируют бюджет движения денежных средств, в котором не только планируют движения денежных средств, но и определяют лимиты — максимально допустимые для расхода за определенный период суммы по каждой статье. Если в заявке на оплату сумма превышает установленный лимит, такая заявка не оплачивается (за исключением особых указаний руководства).

Обратите внимание!

Такая система работает только при четком планировании и контроле за всеми платежами по каждой статье затрат (нарастающим итогом).

Иногда система подачи заявок на согласование руководству создана таким образом, что предполагает обязательное согласование только определенных заявок (например, на суммы сверх 2000 или 10 000 руб.).

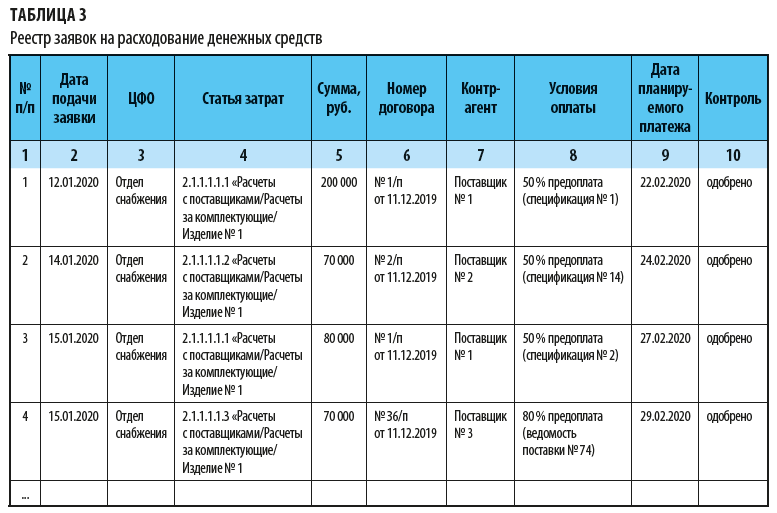

Еще один важный момент в планировании платежей — организация учета поступивших заявок. Самое простое решение — формирование реестра заявок (пример реестра представлен в табл. 3).

В реестре все поступившие заявки на расходование денежных средств принимаются к учету и систематизируются по дате поступления (столбец 2).

Обязательное поле для включения в реестр заявок — ЦФО (центр финансовой ответственности), иными словами — подразделение, инициирующее оплату (столбец 3).

В столбце 4 указывается статья затрат. В нашем примере статьи расходов четко соответствуют бюджету движения денежных средств.

К сведению

Если установить лимиты на списание, будет проще отслеживать наполнение статей затрат.

Столбцы 5–8 заполняют в соответствие с имеющимися договорными документами с контрагентами (полные наименования, действующие договоры, счета на оплату, условия оплаты и др.).

Чтобы исключить механические и обусловленные человеческим фактором ошибки, с помощью функции MS Excel «Выпадающие списки» можно ограничить для исполнителя возможности ввода данных. Для этого переходим в раздел главного меню Данные → Проверка данных → Параметры.

Теперь после того как будут заполнены графы реестра, исполнитель не сможет вносить иные, отличные от заданных, варианты.

Формируем платежный календарь

Платежный календарь по структуре напоминает бюджет движения денежных средств, так как также предполагает наличие сведений об остатках денежных средств на счетах и планируемых движениях денежных средств. Однако, в отличие от бюджета движения денежных средств, платежный календарь формируется на более короткий период, но с большей детализацией.

Традиционно платежный календарь составляют на месяц с детализацией по дням (причем выделяют и выходные дни, в которые оплаты не проводятся) или на неделю (аналогично с детализацией по дням).

Все платежи попадают в платежный календарь в соответствии с реестром заявок на оплату — если в реестре заявке присвоен статус «одобрена» (значит, она прошла согласована и не выходит за рамки установленного лимита).

При планировании платежей во внимание принимаются сведения:

• о планируемых датах оплат (и крайних, если таковые предусмотрены);

• фактических остатках денежных средств на счетах;

• возможности переноса платежей.

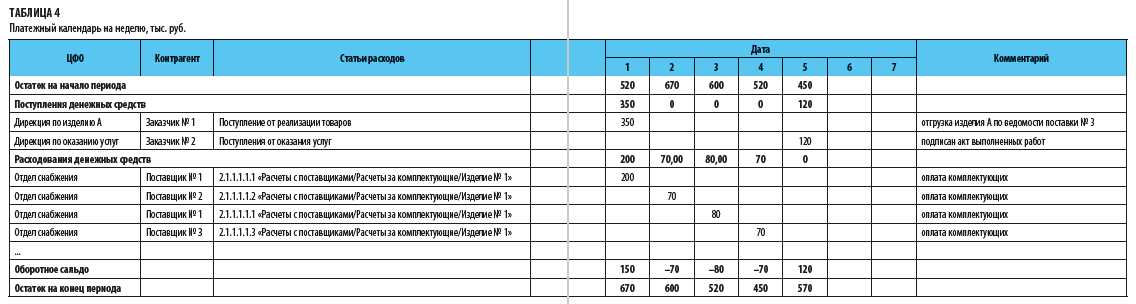

Пример платежного календаря представлен в табл. 4.

Итак, цветом отметили выходные дни, в которые оплаты нет. В соответствии с реестром заявок (см. табл. 3) все одобренные заявки на оплату перенесены в платежный календарь и распределены в течение рабочей недели.

Две последние строки календаря — «Оборотное сальдо» и «Остаток на конец периода». Оборотное сальдо рассчитывается как разность между поступлениями и расходованиями денежных средств за период, а остаток на конец периода — как сумма остатка денежных средств на начало периода и оборотного сальдо.

Таким образом, со второго по четвертое число включительно оборотное сальдо отрицательное. Это значит, что если бы у компании не было остатка денежных средств на начало периода, она не смогла бы совершить все запланированные платежи.

Дебиторская задолженность: контроль и анализ состояния

Дебиторская задолженность возникает, когда компания выполнила свои обязательства, а оплату от заказчика не получила (например, мы отгрузили товары, а нам пока за ним не заплатили). Если разрыв между этими двумя моментами несколько дней (которые, как правило, даже прописаны в договорных документах), ничего страшного нет, а вот если за выполненные работы, оказанные услуги, поставленные товары оплата так и не поступает, то пора бить тревогу.

Появление дебиторской задолженности не всегда обусловлено неблагонадежностью контрагента — часто она возникает из-за некачественной организации работы в самой компании с контрагентами.

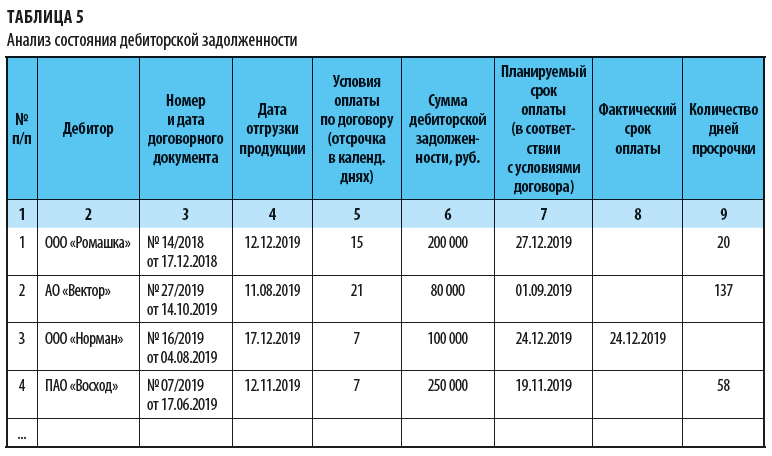

Задача анализа состояния дебиторской задолженности — мониторить количество дней просрочки оплаты. Такую задачу легко решить с помощью функционала MS Excel (табл. 5).

Благодаря проделанной работе мы можем увидеть картину по всем дебиторам, в том числе количество дней просрочки платежей. Это позволит организовать работу с контрагентами более качественно. Как правило, официальные письма с требованием погасить задолженность не решают проблему неуплаты — необходимо ехать на встречи лично, созваниваться, предлагать альтернативные варианты, выставлять неустойки и штрафы.

Кстати, о неустойках и штрафах. Помимо расчета количества дней просрочки платежей представленная выше таблица может помочь рассчитать штрафные санкции.

Например, если по условиям договора пеня составляет 0,1 % за каждый день просрочки, то для дебитора ООО «Ромашка» сумма неустойки составит:

200 000,00 руб. × 0,1 % × 20 дн. = 4000 руб.

Уделять внимание, безусловно, нужно наиболее давним долгам, пока они не перешли в разряд безнадежных. Для этого используют реестры старения дебиторской задолженности (табл. 6) по принятым классификаторам, например:

• до 15 дней;

• от 15 до 30 дней;

• от 30 до 60 дней;

• свыше 60 дней.

Также можно выделить цветом (например, красным) в табл. 5 те задолженности, срок оплаты которых прошел более чем 60 дней назад. Для этого:

1) выделяем необходимый диапазон для анализа (мы возьмем столбец «Количество просроченных дней»);

2) переходим на панель инструментов Главная → Стили → Условное форматирование → Управление правилами → Создать правило;

3) прописываем значение ячейки > 60, применяем его к выделенному диапазону данных, а в формате выбирает цвет заливки красный.

Данный реестр сводится на основании информации из табл. 5 с группировкой по степени просрочки платежей. Для этого воспользуемся функцией MS Excel ЕСЛИ, которая предназначена для отбора по установленным критериям.

Если необходимо применить несколько критериев, прописываем формулу:

=ЕСЛИ(И(…

Например, при заполнении столбца 3 нужен только один критерий — «<15», а при заполнении столбца 4 нужно вносить сразу два критерия — «<30» и «>15».

Реестр старения дебиторской задолженности позволяет контролировать изменение дебиторской задолженности на конкретную дату и отмечать, какие контрагенты чаще всего попадают в данный реестр и в какие группы в соответствии с принятой классификацией.

Так, например, если контрагент попадает только в первую группу (до 15 дней), то скорее всего, это обусловлено условиями договора, которые могут предусматривать отсрочку платежа (через 15 дней после отгрузки). А вот если контрагент систематически попадают в крайнюю категорию (свыше 60 дней), к тому же суммы задолженностей значительны для компании, то необходимо не только инициировать работу по получению своих денежных средств, но и в целом подумать, стоит ли дальше работать с этим контрагентом.

Статья опубликована в журнале «Справочник экономиста» № 1, 2020.

I’m a financial planner, and here’s my favorite new spreadsheet to help you pay off debt

Matt Becker

A few weeks ago I was helping a client create a debt-repayment plan and I found a great free tool that I’d like to share with you today.

If you have student loans, credit cards, a mortgage, or any other debt that you’re working to pay off, this tool will help you do it as quickly and effectively as possible.

Specifically, it will help you:

- Organize your various debts in one place

- Determine the exact order in which to prioritize your debts

- Figure out exactly how much money to put towards each debt every single month from now until the last one is paid off

- See how much money you can save by putting extra money towards your debt and/or prioritizing them the right way

Below I’m going to walk through the most helpful features of this tool so you can see how it works. But first, here are the links to get it for yourself:

- Excel version: Vertex Debt Reduction Calculator (Excel)

- Google Sheets version: Vertex Debt Reduction Calculator (Google Sheets)

Let’s dive in!

Quick note: The free version can handle up to 10 loans. If you have more than that, there’s a paid version that costs $9.95 that can handle up to 40 loans. You can get it here. (And no, I’m not affiliated with this company and don’t get paid to recommend them.)

The 3 most helpful features

The spreadsheet comes with a full set of directions that you can follow to fill it out yourself. I’m not trying to duplicate those directions here, but I would like to give you a sense of how this tool will help.

Here are the three features that I think are most helpful.

2. Repayment strategy

Mom and Dad Money

Once you’re organized, it’s time to decide two important things about your debt repayment plan:

• How much you can afford to put towards your debts each month

• How you’d like to prioritize your debts

One of the cool parts about this tool is that it’s easy to play around and see how making different decisions here will lead to different outcomes. This allows you to make a decision you actually understand and like instead of having to blindly trust «the experts.»

For instance, here’s what it looks like in my example when I choose to make the minimum payment on all debts and prioritize the lowest balance debts first:

Mom and Dad Money

As you can see, my last debt will be paid off in June of 2026 and I’ll pay $18,933.10 in interest between now and then.

But your payment isn’t the only variable you can play around with. You can also change the order in which you pay off your debts, so let’s see what happens if we decide to pay the highest interest debts off first:

Mom and Dad Money

You’d get to debt free at the same time as the example just above but you’d save yourself about $300 along the way. It’s not a big difference in this example simply because the highest interest debts are also the debts with the lowest balances, so it ends up being about the same either way. In other situations the difference could be much bigger.

I would play around with both of these variables to see how they affect your end result. Then you can make an informed decision based on actual numbers.

3. Payment Schedule

Mom and Dad Money

This one is pretty cool.

The screenshot above is from the bottom part of the PaymentSchedule tab of the spreadsheet, and while it might look a little intimidating at first, what it’s doing is really helpful.

This is where you can see exactly how much money you’ll put toward each debt every single month from today through your very final debt payment, customized to the specific strategy you chose in the last step.

What this means is that you don’t have to figure out all these payment amounts yourself. If you simply make the payments each month exactly as they’re laid out here, you’ll get to debt free right on schedule.

This is especially helpful during the months when you pay off a debt. For example, in the screenshot above I make the final payment on Credit Card #1 in June of 2018, which means that my payments change in both that month and the next one. And instead of me having to run those numbers myself and hope I get them right, I can simply follow the directions here.

Read the original article on Mom and Dad Money. Copyright 2016.

Follow Mom and Dad Money on Twitter.

Read next

Loading

Something is loading.

Thanks for signing up!

Access your favorite topics in a personalized feed while you’re on the go.

Mom and Dad Money

Debt

More…

Хочу создать ДОЛГОВУЮ ТАБЛИЧКУ, для более простого контроля над вашими должниками.

В данном случае (моими =) ).

Получается так: | Ф.И.О. | Сумма долга | Отдал | Осталось | и отдельное поле: СЮДА ЗАПИСАТЬ СКОЛЬКО ОТДАЛ

Идет расчет на то, что должник будет отдавать долг не сразу, а частями, и как раз это мне надо оформить в ячейку «Отдал». Как я себе это представляю: в графу «СЮДА ЗАПИСАТЬ СКОЛЬКО ОТДАЛ» пишем допустим 5.000, это число уходит в ячейку «Отдал». Потом, мы повторно вводим в ячейку «СЮДА ЗАПИСАТЬ СКОЛЬКО ОТДАЛ» вместо 5.000, например, 10.000 (т.е. в первый раз, должник отдает 5 тыс., во второй — 10 тыс.) и в ячейке «Отдал» у нас уже должно появиться не 10.000, а 15.000, то есть сумма периодически вводимых чисел в отдельную ячейку. Число из «Сумма долга» вычитается из ячейки «Отдал» и у нас получается остаток.

Добавлено через 16 минут

Вся задумка в том, чтобы не считать периодические поступления, а писать по их отдельности, и их сумма будет находить в ячейке этой же строки.