Эксель таблица позволяет быстро и эффективно рассчитать рентабельность участия в гос. закупках посредством электронных торгов. Таблица динамическая, на формулах, содержит несколько страниц с информацией о самой конкурентной закупке, страница с расчетом аукциона (стоимостью закупа, списком поставщиков, характеристиками товара, суммой итоговой прибыли). Страница с расчетом логистики, стоимостью грузоперевозки и информации о поставщиках логистических услуг. Файл для расчета интереса участия в гос.закупках используется одной мебельной компанией.

Как работает Excel таблица для расчета тендера. Заполняете карточку куда вводите начальную максимальную цену контракта руками. Если копировать и вставить, то формула на второй странице не подтянет значение, поэтому НМЦК вводим вручную, остальное можно копировать. На второй странице вводим товар, его количество, вес, объем, время на сборку если требуется, стоимость перевозки (заполняем третью страницу и берем оттуда) и вводим минимальный процент рентабельности до которого готовы опуститься на торгах, далее таблица покажет прибыль с учетом всех затрат.

Напоминаю таблица используется именно для расчете тендеров в мебельной тематике, но можно использовать и для других целей.

ДОБАВЛЕНА ЕЩЕ ОДНА, НОВАЯ ТАБЛИЦА!

Это принципиально новая таблица, с другим алгоритмом и принципами расчета тендера. Обе таблицы достойные, выбирайте какая вам больше понравится.

ОБСУДИТЬ ТАБЛИЦУ МОЖНО НА ФОРУМЕ В СПЕЦИАЛЬНОЙ ТЕМЕ!

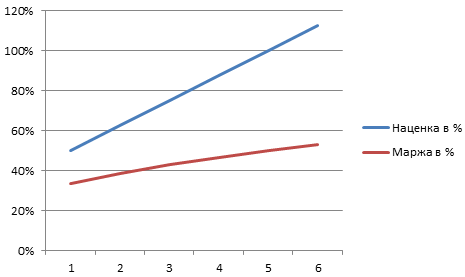

Понятие наценки и маржи (в народе еще говорят «зазор») схожи между собой. Их легко спутать. Поэтому сначала четко определимся с разницей между этими двумя важными финансовыми показателями.

Наценку мы используем для формирования цен, а маржу для вычисления чистой прибыли из общего дохода. В абсолютных показателях наценка и маржа всегда одинаковы, а в относительных (процентных) показателях всегда разные.

Формулы расчета маржи и наценки в Excel

Простой пример для вычисления маржи и наценки. Для реализации данной задачи нам нужно только два финансовых показателя: цена и себестоимость. Мы знаем цену и себестоимость товара, а нам нужно вычислить наценку и маржу.

Формула расчета маржи в Excel

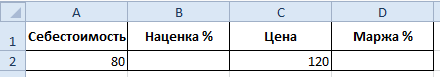

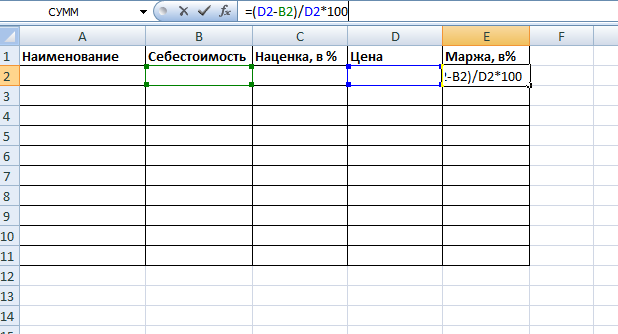

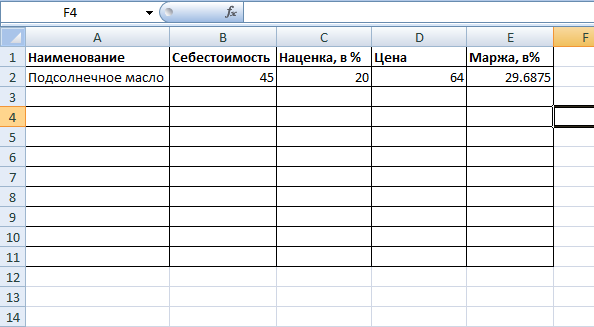

Создайте табличку в Excel, так как показано на рисунке:

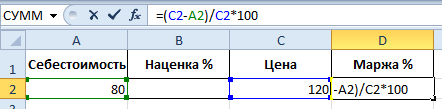

В ячейке под словом маржа D2 вводим следующею формулу:

В результате получаем показатель объема маржи, у нас он составил: 33,3%.

Формула расчета наценки в Excel

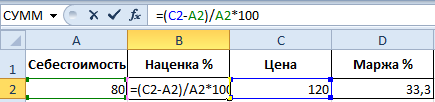

Переходим курсором на ячейку B2, где должен отобразиться результат вычислений и вводим в нее формулу:

В результате получаем следующий показатель доли наценки: 50% (легко проверить 80+50%=120).

Разница между маржей и наценкой на примере

Оба эти финансовые показатели состоят из прибыли и расходов. Чем же отличается наценка и маржа? А отличия их весьма существенны!

Эти два финансовых показателя отличаются способом вычисления и результатами в процентном выражении.

Наценка позволяет предприятиям покрыть расходы и получить прибыль. Без нее торговля и производство пошли б в минус. А маржа — это уже результат после наценки. Для наглядного примера определим все эти понятия формулами:

- Цена товара = Себестоимость + Наценка.

- Маржа — является разницей цены и себестоимости.

- Маржа — это доля прибыли которую содержит цена, поэтому маржа не может быть 100% и более, так как любая цена содержит в себе еще долю себестоимости.

Наценка – это часть цены которую мы прибавили к себестоимости.

Маржа – это часть цены, которая остается после вычета себестоимости.

Для наглядности переведем выше сказанное в формулы:

- N=(Ct-S)/S*100;

- M=(Ct-S)/Ct*100.

Описание показателей:

- N – показатель наценки;

- M – показатель маржи;

- Ct – цена товара;

- S – себестоимость.

Если вычислять эти два показателя числами то: Наценка=Маржа.

А если в процентном соотношении то: Наценка > Маржа.

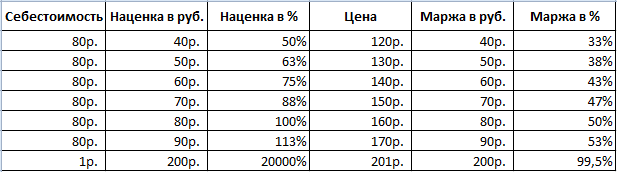

Обратите внимание, наценка может быть и 20 000%, а уровень маржи никогда не сможет превысить 99,9%. Иначе себестоимость составит = 0р.

Все относительные (в процентах) финансовые показатели позволяют отображать их динамические изменения. Таким образом, отслеживаются изменения показателей в конкретных периодах времени.

Они пропорциональны: чем больше наценка, тем больше маржа и прибыль.

Это дает нам возможность вычислить значения одного показателя, если у нас имеются значения второго. Например, спрогнозировать реальную прибыль (маржу) позволяют показатели наценки. И наоборот. Если цель выйти на определенную прибыль, нужно вычислить, какую устанавливать наценку, которая приведет к желаемому результату.

Пред практикой подытожим:

- для маржи нам нужны показатели суммы продаж и наценки;

- для наценки нам нужна сумма продаж и маржа.

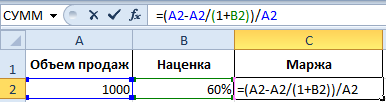

Как посчитать маржу в процентах если знаем наценку?

Для наглядности приведем практический пример. После сбора отчетных данных фирма получила следующие показатели:

- Объем продаж = 1000

- Наценка = 60%

- На основе полученных данных вычисляем себестоимость (1000 — х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Вычисляем маржу:

- 1000 — 625 = 375

- 375 / 1000 * 100 = 37,5%

Из этого примера следует алгоритм формулы вычисления маржи для Excel:

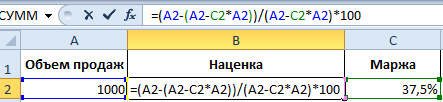

Как посчитать наценку в процентах если знаем маржу?

Отчеты о продажах за предыдущий период принесли следующие показатели:

- Объем продаж = 1000

- Маржа = 37,5%

- На основе полученных данных вычисляем себестоимость (1000 — х) / 1000 = 37,5%

Отсюда х = 625

Вычисляем наценку:

- 1000 — 625 = 375

- 375 / 625 * 100 = 60%

Пример алгоритма формулы вычисления наценки для Excel:

Скачать пример расчета в Excel

Примечание. Для проверки формул нажмите комбинацию клавиш CTRL+~ (клавиша «~» находится перед единичкой) для переключения в соответствующий режим. Для выхода из данного режима, нажмите повторно.

На чтение 7 мин Просмотров 15.4к.

Margin (маржа) в переводе с английского означает «разница», «прибыль». В экономике маржинальностью называют результат, полученный при уменьшении цены продукции на ее себестоимость. Если говорить простыми словами, то маржинальность – это прибыль компании от реализации произведенного товара.

Содержание

- Понятия маржинальность и маржа

- Маржинальность и наценка: отличия и сходства

- Назначение расчета маржинальности

- Виды маржинальности

- Маржинальность по назначению финансового результата

- От объема дохода

- Классификация маржинальности в зависимости от вида деятельности предприятия

- Как рассчитать маржинальность

- Формулы для расчета маржинальности

- Пример расчета маржинальности

- Формула для расчета маржинальности в Excel

- Как составить таблицу для расчета маржинальности в Excel

- Вывод

Понятия маржинальность и маржа

Маржа и маржинальность – это понятия, обозначающие один и тот же показатель, а точнее, рентабельность продаж.

Маржа представляет собой финансовый результат, выявленный в результате уменьшения стоимости готовой продукции на произведенные на ее изготовления затраты.

Зачастую под маржей подразумевают прибыль. Однако, подобное сравнение не уместно, так как доход предприятия – это не только разница между себестоимостью продукции и ее ценой, но и другие составляющие. Скорее всего, маржинальность можно сравнить с коэффициентом прибыльности, который определяется путем выявления дохода предприятия с рубля затрат на изготовление продукта.

Маржинальность и наценка: отличия и сходства

Часто маржинальность путают с наценкой. Все дело в том, что и первый, и второй фактор приводят к увеличению конечного результата деятельности предприятия. Однако показатели имеют существенные отличия:

- Характерной особенностью наценки является то, что она представляет собой сумму, на которую увеличивается продажная цена. Если говорить простым языком, наценка – это добавочная стоимость.

- В свою очередь, маржинальность представляет собой показатель дохода от продажи продукции за вычетом затрат на ее производство.

Важно! Маржинальность и наценка определяются при помощи разных формул и имеют противоречивые показатели.

Назначение расчета маржинальности

Выявление показателя маржинальности является одним из главных приемов анализа финансово-хозяйственной деятельности предприятия. Достоверный результат расчета поможет предпринимателю наметить план действий для увеличения прибыли. Маржинальность подскажет, что делать — либо увеличивать наценку, либо пытаться снизить себестоимость продукции.

На маржинальность обращают внимание и потенциальные инвесторы. Показатель характеризует доходность компании от основной деятельности.

Виды маржинальности

Маржинальность классифицируют по нескольким признакам:

- по назначению финансового результата,

- от объема дохода,

- от вида деятельности предприятия компании.

Маржинальность по назначению финансового результата

Маржинальность, классифицированная по признаку назначения финансового результата, может быть:

- Чистой. Она напрямую зависит от объема полученных компанией процентов прибыли и доли расходов.

- Вариационной. Понятие используется только в биржевой деятельности. Оно означает динамику, образовавшуюся по причине изменения денежного обязательства.

- Валовой (маржа прибыли), которая представляет собой фактический финансовый результат между доходом компании от продажи продукции и затратами на ее производство. По-другому валовую маржинальность называют маржей прибыли.

- Гарантийная маржинальность является финансовым результатом уменьшения суммы залога на объем кредита.

- Кредитная – это объем дохода, полученного компанией от предоставления займа на приобретение товара. Это понятие используется в случае оформления товарного кредита покупателем. Прибыль получает банк, а не магазин.

- Банковская маржинальность представляет собой финансовый результат, полученный в результате уменьшения кредитной ставки на объем процентов по вкладам и депозитам.

Фронт-маржа и бек-маржа – это понятия, которые неразрывно связаны между собой. Первое характеризует доход компании, полученный от наценки на товар, а второе – прибыль фирмы, образовавшуюся в связи с введением акций, бонусов и других привилегий.

От объема дохода

В зависимости от объема получаемого компанией дохода, маржинальность делится на низкую, среднюю и высокую. В таком случае принято классифицировать не саму маржу, а товары.

К высокомаржинальной продукции относят товары с отличным уровнем спроса, который меняется редко. Тогда торговая наценка может достигать 300%. К подобным продуктам можно отнести:

- Вторичные продукты питания. Например, сладости, газированную и минеральную воду, чипсы и др.

- Праздничные товары. В их число можно отнести упаковочные материалы, сувениры, цветы, воздушные шары.

- Hand-made, то есть продукт, произведенный собственными руками. Только сам автор может знать его реальную себестоимость.

В перечень среднемаржинальных товаров вошла продукция, стоимость которой находится на предельном уровне, но при этом после покупки пользоваться ей можно длительное время. Например, стоимость бытовой техники и электроники очень высока. Но человек не будет каждый день покупать себе новый холодильник или телевизор.

К низкомаржинальным товарам относят продукты первой необходимости, например, хлеб, молоко, детское питание, бытовую химию.

Классификация маржинальности в зависимости от вида деятельности предприятия

В более широком смысле, понятие «маржинальность» может использоваться в банковском деле и в бизнесе:

- Банковская маржа характеризуется тем, что представляет собой разницу между получаемыми от заемщиков процентов по кредитам и уплачиваемыми процентами клиентам по депозитам и вкладам.

- Чаще всего, для определения рентабельности предприятия рассчитывают маржинальность бизнеса. Она показывает, какую долю приносят затраты фирмы на реализацию своей идеи.

Как рассчитать маржинальность

Для расчета маржинальности используют специальные формулы. Чтобы избежать допущения ошибок, зачастую показатель выявляют при помощи специализированных финансовых программ. Альтернативным вариантом является применение стандартного функционала табличного процессора Excel.

Формулы для расчета маржинальности

В зависимости от вида маржинальности, для ее определения используют разные формулы:

| Маржинальность | Формула | Расшифровка формулы |

| Валовая | (ВД / ОВ) * 100 | ВД – валовой доход |

| ОВ — выручка | ||

| Абсолютная | Цп — Зп | Цп – Цена продажи товара |

| Зп – затраты на производство данной продукции | ||

| Абсолютная, в процентах | (Цп – Зп) * 100 | Цп – цена продажи товаров |

| Зп – расходы на производство продукта | ||

| Чистая процентная | (ПД – ПР) * А | ПД – проценты по доходу |

| ПР – процент расходования | ||

| А – активы, которые помогают приносить доход |

Для определения маржинальности также используют общую формулу:

(Д /- Оц) / Д * 100,

где Д – доход от реализации товаров,

Оц – отпускная цена.

Чтобы выявить показатель валовой маржинальности, необходимо найти валовой доход. Для его расчета используют формулу:

ОВ – Сп,

где ОВ – объем выручки,

Сп – себестоимость произведенной продукции.

Пример расчета маржинальности

На производство одного литра подсолнечного масса предприятие тратит 45 рублей. На продукцию устанавливается торговая наценка в размере 20%. Как известно, все предприятия уплачивают налог, а его размер включается в стоимость реализуемого продукта пропорциональным образом.

Таким образом, стоимость подсолнечного масла с учетом наценки и налога составит 64 рубля.

Определим валовую маржинальность продукции. Но, для начала, найдем показатель валового дохода:

64 – 45 = 19 руб.

Теперь можно рассчитать маржу:

(19 / 64) * 100 = 29,69%.

Абсолютная маржинальность составит:

64 – 45 = 19 рублей или (64 – 45) / 64 * 100 = 29,69%.

Формула для расчета маржинальности в Excel

Зачастую, для определения маржинальности нескольких товаров или получения показателя за разные промежутки времени используют таблицу Excel. Она помогает быстро и безошибочно получить результат.

Однако простого введения исходных данных в построенную таблицу недостаточно. Важно задать формулу для расчета. Для маржинальности она выглядит следующим образом:

(В2 – А2) В2 * 100,

где В2 – столбик с ценой продажи;

А2 – столбик, где отражена себестоимость.

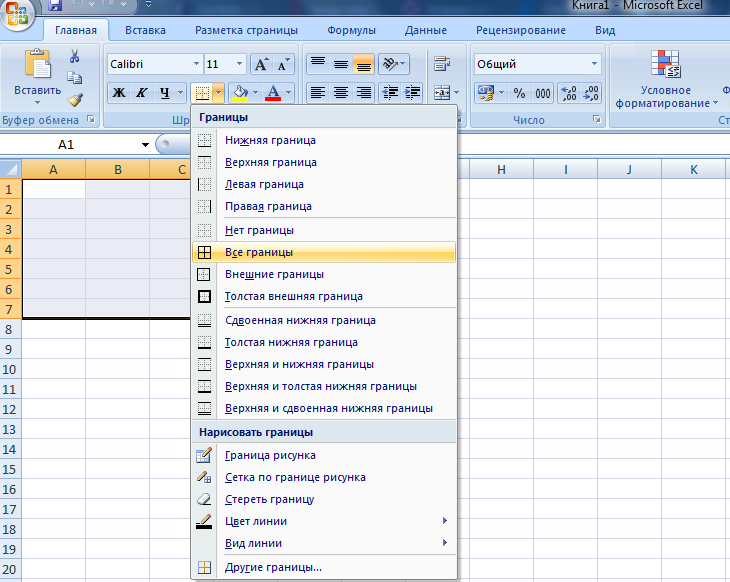

Как составить таблицу для расчета маржинальности в Excel

Чтобы найти маржинальность при помощи Excel, для начала, нужно составить таблицу. Для этого запускаем программу, выделяем область, находим значок «Границы», кликаем «Все границы.

На следующем этапе необходимо заполнить первую строку таблицы:

- наименование продукта или рассчитываемого периода;

- себестоимость;

- наценка;

- маржинальность.

После создания таблицы необходимо записать формулы для автоматического определения показателя. Для этого выделяем ячейку с рассчитываемым параметром (маржинальность) и вводим в строчке для отражения формулы знаки, соответствующие названиям строк и столбцов.

Например, формула определения маржинальности выглядит следующим образом:

(Цп – Зп) * 100,

где Цп – цена продажи товаров,

Зп – затраты на производство продукции (себестоимость).

Чтобы рассчитать показатель при помощи таблицы, обозначения в стандартной формуле необходимо заменить на знаки, соответствующие ячейкам:

(D2-B2)/D2*100,

где D2 – ячейка цены продажи,

B2 – ячейка себестоимости.

Важно! Перед формулой нужно ставить знак «=». Таким образом, Конечная комбинация, отражаемая в Excel, будет выглядеть так =(D2-B2)/D2*100.

После правильного составления таблицы в Excel, для расчета маржинальности достаточно будет просто ввести исходные данные. Программа самостоятельно определит финансовый результат.

Вывод

Маржинальность представляет собой стоимостное выражение доходности предприятия. Она показывает коэффициент прибыли на 1 рубль затрат. Важно понять, что маржинальность и наценка – это не одно и то же. Наценкой называют процент, начисляемый на себестоимость товара. Но от нее напрямую зависит и маржинальность. Чем выше наценка, тем больше маржа.

Участвовать в тендере по принципу «вроде выгодно, подаюсь» — в корне неверный подход. В большинстве случаев вы уйдете в большой минус или не сможете составить достойную конкуренцию другим участникам. Хотя некоторые компании осознанно готовы поработать в ноль или понести небольшие финансовые потери, лишь бы завязать знакомство с перспективным заказчиком или приобрести опыт для участия в будущих закупках с высоким ценником, где этот опыт требуется.

Просчет тендеров – это ответственный и многоступенчатый этап, в который входит и аналитика, и умение взаимодействовать с заказчиком до подачи заявки, и кропотливая работа с цифрами.

Содержание

- Просчет тендера: с чего начинать?

- Порядок расчета

- Расходы или вложения?

- Спецплатежи по тендерам и их виды

- Пример расчета

- Сколько средств понадобится для выполнения поставки по контракту?

- Делегирование просчета стороннему специалисту

- В чем отличие между тендерным просчетчиком и тендерным аналитиком?

- Система мотивации

- Заключение

Просчет тендера: с чего начинать?

До подачи заявки на участие в закупке необходимо выяснить, какой минимальный порог снижения вас устроит. Цена должна быть для вас выгодной, минимальный доход – от 10%.

Я никогда не говорил, что на тендерах можно зарабатывать миллионы. Здесь нет «золотых гор», нет быстрых заработков, но есть стабильность и уверенность в завтрашнем дне, даже в условиях кризиса и санкционного вакуума. Доход 10% от контракта – сегодня это нормально для бизнеса. Завтра будет контракт с маржой 20%, а послезавтра – 30%, поэтому в тендеры нужно приходить надолго.

Как не ошибиться в расчете цены? В компаниях со стажем этой работой занимаются специальные люди – просчетчики. Или можно делегировать этот этап стороннему специалисту (аутсорс). Но если вы только делаете первые шаги в госзаказе, то рассчитывать маржинальность (рентабельность) придется самому.

Итак, вы нашли закупку и видите начальную (максимальную) стоимость товара (цифра, от которой начнутся торги).

На какие вопросы отвечаем себе:

- До какого порога я готов снизиться в цене, чтобы заработать? Например, НМЦК – 100 000 руб., и я готов «упасть» до 90 000 руб. Ниже мне будет невыгодно.

- До какого порога я готов снизиться в цене, чтобы сработать по нулям? «Остаться при своих» — в некоторых случаях участники идут на этот шаг, если контракт им нужен при любом раскладе.

- Какую сумму нужно иметь на момент подписания контракта?⠀

Порядок расчета

Разберем ситуацию для ИП/ООО на УСН.

- В первый пункт (когда хотим заработать на контракте) закладываем:

- расходы на покупку, производство, доставку товара;

- налоговые вычеты;

- спецплатежи по закупке;

- доход.

- Во второй пункт (когда нас устраивает работа в ноль) включаем то же самое, кроме дохода.

- В третий пункт вносим затраты на товар и спецплатежи по закупке. Доход и налоговые вычеты пока не берем, потому что платить их будем после получения денег за исполненный контракт.

Если у вас есть постоянные затраты, например, аренда техники или склада, то их необходимо включить в затраты. Но на начальных этапах лучше, если они будут минимальны или равны нулю.

Описанная схема – условна, т.к. каждый бизнес имеет свою специфику и известные только вам нюансы. Главное, уловить суть.

Расходы или вложения?

Если вы участвуете в тендере впервые, то потратиться нужно будет на электронную подпись. В зависимости от УЦ и ваших запросов ее стоимость колеблется от 2 000 до 10 000 руб.

Если планируете участвовать на какой-то площадке не из списка 8-ми «федеральных» ЭТП, то необходима отдельная платная аккредитация на ней.

Эти траты относятся не к расходам на участие в конкретной закупке, а к вложениям на будущее, поскольку эту же ЭП вы будете использовать еще на протяжении 1 года для последующих участий. А на ЭТП будете искать другие закупки.

Спецплатежи по тендерам и их виды

Выше я употребил словосочетание «спецплатежи по тендерам». Если вы не поняли, что это такое, то объясню:

- во-первых, это комиссия, которую площадки берут с победителя (1% от НМЦК, но не более 5 000 руб.).

- во-вторых, это обеспечительные меры. Данные платежи можно встретить не во всех закупках, чаще всего они есть в закупках с НМЦК более 1 млн. рублей. На начальных этапах рекомендую искать закупки без условий о внесении обеспечений, например, запросы котировок. Если же контракт важен для вас, то обеспечение не должно вас останавливать.

Виды обеспечительных платежей:

- Обеспечение заявки (от 0,5 до 5% от НМЦК). Способы внесения:

- собственные средства (их вам вернут в ближайшие 2-3 недели);

- банковская гарантия (Примечание: в 44-ФЗ с 1 января 2022 года теперь называется «независимой гарантией», потому что расширен перечень уполномоченных на ее выдачу организаций). Оформление гарантии стоит денег (примерно 1-3%), поэтому добавляем ее в расход. Преимущество в том, что не нужно «замораживать» свои деньги.

- Обеспечение исполнения контракта (ОИК). От 0,5 до 30% от НМЦК. Способы внесения:

- собственные средства;

- независимая гарантия – этот вариант для нас наиболее эффективный, т.к. по ОИК сроки длиннее, а деньги нужно сохранить для выполнения работ по контракту. Поэтому оформляем независимую гарантию, а не «транжирим» свой бюджет.

Пример расчета

Рассмотрим ситуацию с конкретными цифрами для ИП на «упрощенке» (доходы). Система налогообложения у вас может быть разная в зависимости от специфики деятельности, но нам главное разобраться в алгоритме расчета маржинальности.

Например, мы нашли закупку по 44-ФЗ на поставку триммеров для покоса травы (3 шт.)

- НМЦК – 100 000 руб.

- Обеспечения заявок – требование не установлено.

- ОИК – 5% от НМЦК

Сколько средств понадобится для выполнения поставки по контракту?

- Допустим, товар мы приобретаем за 75 000 руб.

- Грузоперевозка – 2 000 руб.

- Плата площадке с победителя 1% — 1 000 руб.

- Обеспечение исполнения контракта – перечисляем 5 000 руб. своими деньгами. Помним, что эти деньги будут нам возвращены после исполнения контракта.

Итого: 83 000 руб. Сумма будет заморожена, пока мы не исполним контракт.

Если у нас нет оборотных средств, то придется брать кредит. Поэтому при расчете во внимание необходимо взять стоимость этих денег.

- Представим, что срок исполнения контракта – 20 дней, а ставка по кредиту – 17% годовых.

- Стоимость денег: 83 000 x (17% ÷ 365) x 20 = 773 руб.

А теперь все посчитаем:

- Закупка триммеров – 75 000 руб.

- Доставка 2 000 руб.

- Плата площадке с победителя – 1 000 руб.

- Стоимость денег – 773 руб.

Таким образом, прямые затраты на поставку составят 78 773 руб.

Не забываем про налог 6% и постоянные расходы (аренда помещения, сотовая связь, коммунальные расходы). Если у вас их вообще нет, то – идеально, но возьмем, например 5%.

Считаем стоимость:

78 773 руб. – это 89% от НМЦК (100% — 6% — 5%).

Чтобы вышло 100%, считаем 78 773 x 100% ÷ 89% = 88 508 руб.

88 508 руб. – это тот ценовой порог, при котором вы ничего не заработаете, но и в минус не уйдете.

Накидываем, например 10% которые хотим заработать. Получается 97 358 руб.

Какой можем сделать вывод:

- На закупке на поставку триммеров мы можем заработать примерно 10%. Если желаемую рентабельность поднять до 15 или 20%, то участие для нас станет невыгодным.

- Осознанно опускаемся до ценового порога 88 508 руб. (не ниже, чтобы не уйти в минус), если закупка поможет нам завязать знакомство с хорошим заказчиком, приобрести опыт, наработать деловую репутацию.

- 10% прибыли нас не устраивает (хотя это несколько необычно), ищем контракты, где рентабельность выше (15, 20, 30 и т.д. %).⠀

Важный момент: чтобы заложить постоянные расходы нужно выполнить действие: постоянные расходы ÷ средняя выручка.

Я привел упрощенный пример, и все цифры в нем – условные. Если вы занимаетесь тендерами серьезно, на постоянной основе, можно вести таблицу расчета маржинальности тендера. Оформляется она, например, в Word или Excel:

| НМЦК | Обеспечение заявки | Обеспечение контракта | Ограничения | Преимущества | ||

| ЭА, 44-Ф№, номер в ЕИС 0120100009322000073 Объект закупки

Топливо дизельное летнее экологического класса не ниже К5 (розничная поставка) |

р. 281 785,68 | р. 0,00 | р. 14 089,28 ₽ (5 %) | |||

| № | Статья расхода | Спецификация | Стоимость, руб. с НДС | Комментарий | Возврат инвестиций | |

| Обеспечение | ||||||

| ФОТ | ||||||

| Аренда склада | ||||||

| Доставка | ||||||

| …

… … |

||||||

| ИТОГО

Расходы |

Делегирование просчета стороннему специалисту

Если вы хорошо разбираетесь в теме тендеров, то сможете хорошо сэкономить на своем участии. Некоторые предприниматели не хотят тратить свое время, поэтому обращаются за помощью к тендерным специалистам. Им можно поручить как отдельную задачу (например, просчет тендера), так и комплексное тендерное сопровождение («под ключ»).

В основном, к тендерным специалистам обращаются с просьбой подать заявку, поучаствовать в торгах от лица организации, подготовить жалобу в ФАС… Делегирование просчета тендеров стороннему специалисту не пользуется большим спросом. Почему?

Услуги сторонних специалистов никогда не включают в себя просчет и обоснование себестоимости, потому что это можете сделать только вы.

Тендерный специалист может не разобраться в нюансах вашего бизнеса и многообразии цен на рынке. Например, в строительной сфере выкладываются закупки с многостраничным ТЗ, внушительными спецификациями. В строительных компаниях на просчетах сидит штатный сотрудник, который разбирается в этой теме. А сторонние тендерные специалисты взаимодействуют с разными клиентами в разных нишах, поэтому им тяжело каждый раз вникать в новое для себя направление.

Однако если вы точно знаете, что конкретный тендерный специалист специализируется именно на строительных закупках, то обратиться к нему за просчетом тендеров можно. Но не забывайте быть всегда на связи с ним: отвечайте на вопросы, представляйте необходимые документы, согласовывайте цены и т.д. Если вы отдали просчет на аутсорс, то не исчезайте. Присутствуйте на всех этапах и участвуйте во всех вопросах, ведь вы руководитель бизнеса.

Описанная выше ситуация — редкость, и вряд ли какой-то специалист возьмется именно за просчет тендеров, но на всякий случай я ее осветил.

Вы должны сами вести таблицу маржинальности тендера, а потом просто делегировать специалисту этап участия в торгах от вашего имени. Но не забывайте о контроле. Без контроля специалист может выиграть для вас торги по невыгодной цене. Исполнять его придется вам, иначе можно попасть в РНП без возможности участия в тендерах на 2 года. Когда просчитаете рентабельность и определитесь с порогом, то дайте четкие указания специалисту не подавать цену ниже этого предела.

В чем отличие между тендерным просчетчиком и тендерным аналитиком?

Тендерный аналитик выполняет всесторонний анализ закупки: от анализа спроса до анализа участия компаний. Какие виды анализа существуют:

- Анализ спроса (ниши).

- Анализ заказчика.

- Анализ поставщиков.

- Анализ размещенных планов-графиков.

- Выявление связей между заказчиками и поставщиками.

- Анализ документации о закупке.

- Анализ результатов участия (в правильном ли направлении двигается компания).

Кроме тендерного аналитика есть еще и тендерный специалист. Тендерный специалист – он универсал, занимается не только анализом закупок, но и готовит заявки, участвует в торгах от лица компаний, взаимодействует с заказчиком и т.д.

Тендерный просчетчик – это человек, который занимается подбором товаров под техническое задание, просчетом логистики и оценкой рентабельности участия в закупках. Например, в строительных и проектных компаниях функции просчетчика выполняет обычный штатный сметчик. Обязанности ТП:

- Подбор товара под ТЗ – он изучает техническое задание и выявляет, что необходимо заказчику. Если компания занимается веерным участием, то помогает собрать коммерческие предложения, запросы цен.

- Общение с поставщиками, транспортными компаниями – просчет логистики.

- Оценка рентабельности – подводит резюме, стоит ли участвовать в этой закупке.

Система мотивации

Сколько зарабатывает тендерный просчетчик? Работодатели используют 2 схемы:

- Фиксированная оплата и процент с прибыли. Если говорить о фиксированной оплате, то на рынке это примерно 500 руб. за просчет одной закупки. По нагрузке: просчетчик в день должен просчитывать 2-3 закупки. При проценте с прибыли просчетчику предлагается 10% с прибыли.

- Чистый процент с прибыли без фиксированной части. Соответственно, процент с прибыли в этом случае устанавливается выше (по рынку – от 10 до 20%).

Зачастую обязанности тендерного аналитика и просчетчика пересекаются. Аналитик помимо анализа может заниматься поиском тендеров, т.е. он нашел и проанализировал. Иногда ему в нагрузку дают и просчет рентабельности участия в закупке. Поэтому и возникает путаница: по факту аналитик должен заниматься только анализом и не выполнять функции других специалистов.

А тендерному просчетчику в нагрузку дают еще и поиск тендеров. В рамках пересечения обязанностей просчетчик может захватить анализ ниши, анализ выборки. Например, сделать по конкретной нише срез цен, за определенный период посмотреть, что предлагали конкуренты.

Иногда просчетчику дают заниматься анализом тендерной документации, хотя это не совсем правильно. Его задача – работать с техническим заданием, а не с закупочной документацией в целом.

В штате каждый специалист должен заниматься своим блоком, и их обязанности не должны пересекаться. Дополнительная нагрузка приводит к расфокусировке.

Заключение

Правильный просчет тендеров – это 90% вашего успеха при участии в закупках.

- Внимательно читайте контракт и вникайте в каждую цифру. Любую промашку могут обратить против вас. Учтите все: хватает ли у вас сотрудников, оборудования, оборотных средств. Не забывайте про транспортные расходы и налоги. Если цена контракта – 1 млн руб. то после всех издержек у вас должно остаться чистой прибыли 100 000 руб. (10%). А может быть, кого-то устроит доход 30 000 руб. Не впадайте в азарт и правильно определяйте стоп-цену.

- Обращайте внимание на детали. Если что-то в ТЗ или проекте контракта вам не понятно, то пишите заказчику запрос на разъяснение. Например, могут отличаться адрес заказчика и адрес поставки (заказчик находится в Москве, а товар нужно отгрузить в питерском филиале). Также в контракте могут быть указаны «допники» — не просто доставка, а еще установка и обслуживание на протяжении эксплуатационного периода.

- Для системности оформляйте просчеты тендеров в таблице маржинальности.

- Используйте поисковые сервисы с модулем аналитики, которые помогут быстрее и качественнее найти интересную закупку (например, Seldon, TenderWIN, Тендерплан). В большинстве случаев такие сервисы предоставляют пользователям бесплатный тестовый период от 1 до 14 дней. В течение этого времени вам не придется на них тратиться и вносить в статью расходов.

- Учитывайте риски и непредвиденные обстоятельства. Сейчас в условиях кризиса участники столкнулись с проблемой повышения цен. Скачок цен произошел уже в процессе, когда у участников уже были заключены контракты по старым цифрам. Заказчики с трудом идут на переговоры, и некоторым участникам приходится исполнять контракты себе в убыток. Закладывайте хотя бы 10% на этот пункт расходов.

Друзья, на этом все. Если остались вопросы, то задавайте их в комментариях к статье.

Привет! Мы «Нескучные финансы», помогаем бизнесу навести порядок в учете и управлять бизнесом на основе цифр. Для этого мы или берем финучет на аутсорс, или предоставляем удобные бесплатные шаблоны. В этой статье как раз второе.

Мы подготовили барсетку. Это 16 шаблонов финансовых таблиц, в которых вы можете вести управленческий учет в своем бизнесе. Для каждой таблицы мы записали видеоинструкцию, ссылка на которую лежит на последней вкладке таблицы.

Внутри: отчет о движении денег, баланс, отчет о прибылях и убытках, учет основных средств, управление запасами, учет логистики, учет финансовой деятельности, учет сделок, финмодель, платежный календарь, зарплатная ведомость, отчет по маркетингу, калькулятор рентабельности, калькулятор финансового рычага, калькулятор скидок, отчет отдела продаж.

Чтобы воспользоваться таблицей, нужно сделать ее копию на свой Гугл-диск. Можно скачать в Экселе, но не рекомендуем: какие-то формулы могут не работать.

Можете просто перейти по ссылке и пользоваться таблицами на свое здоровье. А можете читать дальше: мы вкратце расскажем, зачем нужна каждая таблица из барсетки.

ДДС (отчет о движении денежных средств)

Это документ, с которого начинается внедрение финучета в компании. Из этого отчета видно, откуда пришли деньги и куда ушли. Так или иначе его ведут многие собственники ― в блокноте, Эксельке или голове, а вот анализируют не все. Однако нужно сравнивать суммы за разные периоды и по одинаковым статьям. Например, в этом месяце мы тратим на содержание офиса больше, чем в том.

Баланс

Самый важный отчет для собственника. Он показывает, сколько денег владельца компании работает в бизнесе. Собственный капитал увеличивается за счет получаемых прибылей, и уменьшается за счет полученных убытков, выплаты дивидендов.

Баланс состоит из активов и пассивов. В активах показывается, что есть у компании, а в пассивах ― кому это принадлежит.

Отчет о прибылях и убытках

Он помогает увидеть, сколько чистой прибыли заработала компания. Кроме того, отчет показывает детализацию по нескольким видам прибыли: маржинальной, валовой, операционной. Можно проанализировать и понять, как улучшить результат.

Учет основных средств

Нужен для того, чтобы систематизировать все данные, которые нужны для расчета амортизации и последующей продажи. В этом документе указывается стоимость и дата покупки, срок полезного использования и другие детали. Здесь может быть указано торговое, складское и производственное оборудование, оргтехника, недвижимость, мебель, транспорт ― все, что предназначено для основной деятельности организации и прослужит дольше года.

Управление запасами

Помогает навести порядок на складе и знать, сколько товара есть в наличии. Еще управлять запасами ― это держать ходовой товар в достаточном количестве. Чтобы определить спрос на товар, нужно анализировать фактические данные.ABC-анализ дает понять, какие товары занимали наибольшую долю в выручке компании, а XYZ-анализ помогает понять, как часто покупают конкретный товар. Можно анализировать не только конкретные продукты, но и категории товаров.

Чтобы не было товарного разрыва ― ситуации, когда клиенты приходят и хотят купить товар, а его нет ― нужно высчитать точку заказа. Так мы узнаем, сколько и когда нужно купить товара.

Учет логистики

С помощью этого инструмента можно анализировать работу с разными транспортными компаниями, учитывать расходы на доставку, если посылку не выкупили.

Учет финансовой деятельности

Позволяет собирать информацию по расчету с кредиторами и собственниками. В этом документе учитываются вклады и займы от владельца компании и информация о дивидендах. Также здесь систематизируются данные о сторонних кредитах, займах и лизинге оборудования.

Учет сделок

Позволяет не растерять информацию по проектам. В одном документе будут собраны сведения по контрагентам и проджект-менеджерам, сумма выплат и расходов, данные о расчетах и сроках. Еще в нем подсчитаны прибыль и рентабельность проекта.

Финансовая модель

В финмодели можно запланировать чистую прибыль и выручку, проанализировать ключевые показатели, которые влияют на финансовый результат бизнеса. Ее можно составить как для планируемых направлений бизнеса и компаний, так и для уже существующих. С помощью финмодели можно проверить, как то или иное управленческое решение повлияет на финансовый результат компании.

Платежный календарь

Один из инструментов планирования. Сначала планируют на месяц-два-три бюджет, а на его основе делают платежный календарь. В нем по датам видно, сколько и когда ожидается поступлений и затрат. Это помогает предвосхищать кассовые разрывы: в платежном календаре видны «дырки», которые можно залатать предоплатой от другого клиента, переносом сроков оплаты, заемными средствами и другими способами.

Зарплатная ведомость

Один из самых актуальных инструментов. Помогает вести учет выплат сотрудникам. Будет полезна компаниям, в которых сложная система мотивации, которая зависит от выполнения показателей эффективности. Помогает собрать информацию об отпускных, премиях, бонусах и отчислениях в пенсионный фонд, налоговую и соцстрах.

Маркетинговый отчет

Сводный документ, в котором учитываются рекламные активности на разных онлайн площадках и привлеченный с них трафик. С помощью такого инструмента можно собрать данные для анализа эффективности рекламы из разных источников: в отчете наглядно видно, что эффективней для продвижения вашего продукта ― контекстная реклама в Яндекс.Директе или таркетинговая во Вконтакте. Также здесь можно вести учет рекламных расходов и выручки, которая получена от клиентов из онлайна.

Калькулятор рентабельности проектов

Посчитает, выгодно заниматься проектом или нет. С его помощью можно определить маржинальность проекта и сравнить ее с плановой. Калькулятор рентабельности проектов даст оценить прибыль проекта с учетом разных систем налогообложения.

Калькулятор финансового рычага

Поможет рассчитать, нужен кредит или нет. Калькулятор финансового рычага сделает расчет эффективности кредита ― сможет компания взлететь на новые деньги или заемные средства потянут ее ко дну. Подробнее об эффекте финансового рычага мы рассказали в другой статье →

Калькулятор влияния скидки на прибыль

Рассчитает, как повлияет скидка на прибыль компании. Теперь вы сможете делать скидку не на глаз, а учитывая расчет по цене реализации, марже или наценке.

Отчет отдела продаж

Таблица, в которой удобно следить за работой всего отдела продаж и отдельных менеджеров — сразу увидите, если случится какое-то отклонение по выручке, сможете оперативно принять решение, как исправить ситуацию. А самим менеджерам отчет помогает понимать, сколько они заработают в этом месяце. Единственный отчет, к которому не записали видеоинструкцию.

Пользуйтесь на здоровье! Если есть вопросы по шаблонам, задавайте их в комментариях.