Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

Основные компоненты:

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

Срок окупаемости:

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

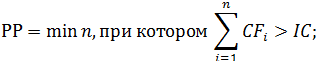

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

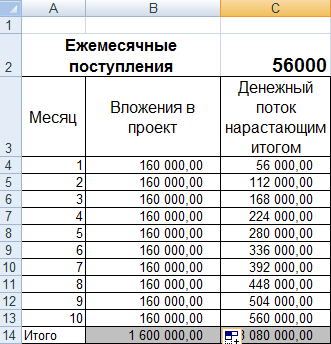

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

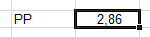

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

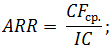

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

Формула расчета:

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

Пример расчета в Excel:

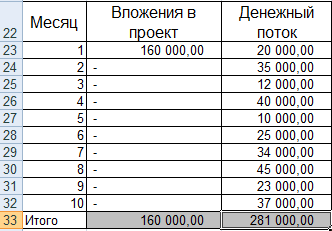

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

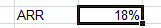

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

- скачать полный инвестиционный проект

- скачать сокращенный вариант в Excel

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

На чтение 5 мин Просмотров 261к.

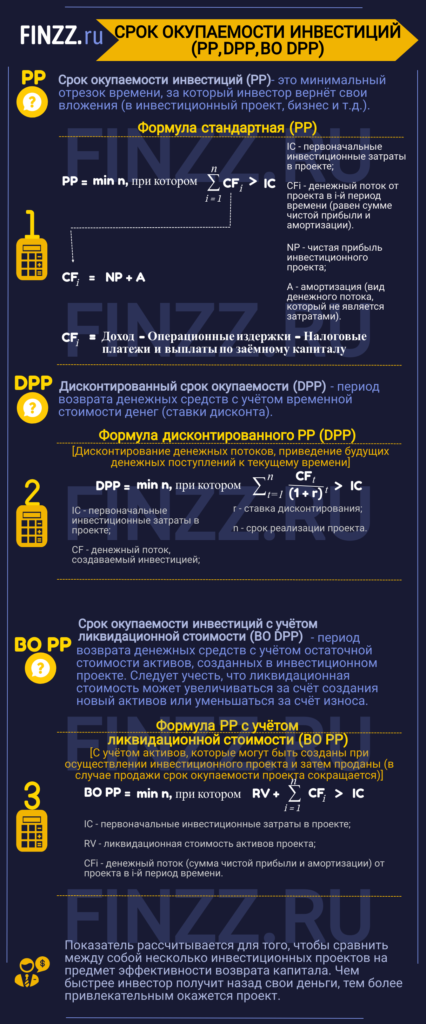

Рассмотрим такой инвестиционный показатель как срок окупаемости инвестиций, его модификации, примеры и формулы расчета.

Срок окупаемости инвестиций (англ. PP, payback period) – это минимальный период времени возврата вложенных средств в инвестиционный проект, бизнес или любую другую инвестицию. Срок окупаемости является ключевым показателем оценки инвестиционной привлекательности бизнес плана, проекта и любого другого объекта инвестирования. Рассмотрим различные показатели срока окупаемости используемые на практике:

- Срок окупаемости инвестиций (PP).

- Дисконтированный срок окупаемости инвестиций (DPP).

- Срок окупаемости инвестиций с учетом ликвидационной стоимости (BO PP).

Содержание

- Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

- #1 Срок окупаемости инвестиций (PP). Формула

- Cрок окупаемости инвестиций (PP). Пример расчета в Excel

- #2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

- Расчета дисконтированного срока окупаемости инвестиций в Excel

- Мастер-класс: «Как рассчитать срок окупаемости для бизнес плана: инструкция»

- #3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

- Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Данный показатель позволяет сравнивать между собой различные проекты по степени их эффективности возврата капитала.

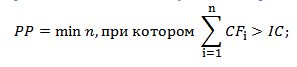

#1 Срок окупаемости инвестиций (PP). Формула

где:

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

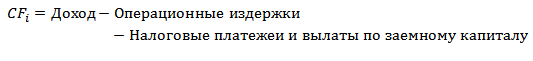

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Для расчета денежного потока необходимо воспользоваться следующими формулами:

или

А (Amortization) – амортизация, вид денежного потока, который не является затратами;

NP (Net Profit) – чистая прибыль инвестиционного проекта.

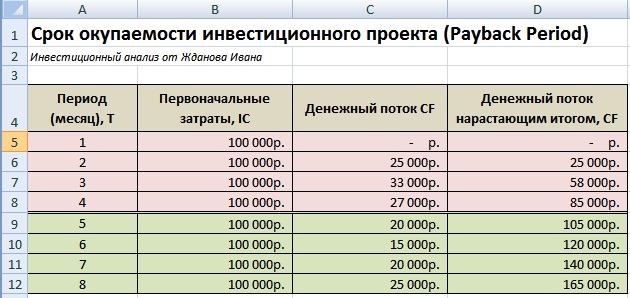

Cрок окупаемости инвестиций (PP). Пример расчета в Excel

Рассчитаем срок окупаемости инвестиций в проект с помощью программы Excel. Для этого необходимо определить первоначальные затраты, которые в нашем примере составили 100000 руб., далее необходимо спрогнозировать будущие денежные поступления (CF) и определить с какого периода сумма денежного потока превысит первоначальные инвестиционные затраты. На рисунке ниже показан расчет срока окупаемости проекта. Формула расчета денежного потока нарастающим итогом следующая:

Денежный поток нарастающим итогом (CF) =C6+D5

На пятом месяце сумма денежных поступлений окупит первоначальные затраты, поэтому срок окупаемости составит 5 месяцев.

Основные недостатки использования данного показателя в оценке инвестиций заключаются:

- Отсутствие дисконтирования денежных потоков бизнес проекта.

- Не рассматриваются денежные поступления за пределами срока окупаемости.

#2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

Дисконтированный срок окупаемости (англ. DPP, Discounted Payback Period) – период возврата денежных средств с учетом временной стоимости денег (ставки дисконта). Главное отличие от простой формулы срока окупаемости – это дисконтирования денежных потоков и приведение будущих денежных поступлений к текущему времени.

где:

DPP (Discounted Payback Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

CF (Cash Flow) – денежный поток, создаваемый инвестицией;

r – ставка дисконтирования;

n – срок реализации проекта.

Рассмотрим пример оценки дисконтированного срока окупаемости инвестиций для бизнес-плана. Первоначальные инвестиции составили 100000 руб., денежный поток изменялся ежемесячно и отражен в столбце «С». Ставка дисконтирования была взята равной 10%. Для расчета дисконтированного денежного потока воспользуемся следующей формулой:

Дисконтированный денежный поток =C7/(1+$C$3)^A7

Денежные поступления нарастающим итогом =E7+D8

Проект окупится на 5 месяц, в котором денежные поступления составят 100860 руб.

Мастер-класс: «Как рассчитать срок окупаемости для бизнес плана: инструкция»

#3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

Срок окупаемости с учетом ликвидационной стоимости (англ. Bail-Out Payback Period) – представляет собой период возврата денежных средств с учетом остаточной стоимости активов, созданных в инвестиционном проекте. При осуществлении инвестиционного проекта могут создаваться активы, которые могут быть проданы (ликвидированы) в результате этого срок окупаемости проекта существенно сокращается.

где:

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

RV (Residual Value)– ликвидационная стоимость активов проекта;

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Ликвидационная стоимость может, как увеличиться в результате создания новых активов, так и уменьшаться за счет износа.

Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

На рисунке ниже показан расчет периода окупаемости проекта с учетом ликвидационной стоимости. Формула в Excel достаточно простая и имеет вид:

Денежные поступления с ликвидационной стоимостью =C6+E5+D6

В итоге, срок окупаемости с учетом ликвидационной стоимости составит ~4 лет. Данный способ оценки целесообразно применять при высокой ликвидности создаваемых активов. Как можно заметить, в данном варианте расчета срока окупаемости тоже может быть использована ставка дисконтирования.

Кроме срока окупаемости инвестиций существуют другие показатели оценки эффективности, позволяющие более точно провести анализ проекта. Более подробно о них вы можете узнать в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI«.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Резюме

Срок окупаемости является важнейшим показателем инвестиционного анализа проектов и бизнеса. Он позволяет определить целесообразность вложения в тот или иной проект. Использование дисконтирования денежных потоков и ликвидационной стоимости активов позволяет инвестору более точно оценить период возврата капитала. Помимо данного коэффициента необходим анализ через другие показатели эффективности: чистой приведенной стоимости (NPV), внутренней нормы доходности (IRR) индекса прибыльности (PI). Кроме точечной оценки необходим анализ динамики денежных потоков и их равномерность.

Автор: к.э.н. Жданов Иван Юрьевич

Точка окупаемости проекта — это сумма доходов от деятельности предприятия, равная расходам на ведение этой деятельности. Суммы, полученные сверх точки окупаемости, приносят предприятию прибыль.

Расчет точки окупаемости проекта необходим при разработке бизнес-плана, при запуске производства или закупке нового вида продукции, при запуске нового проекта. Для расчета точки окупаемости необходимо определить основные статьи доходов и расходов предприятия.

В форме для расчета точки окупаемости находятся: таблица для внесения данных о доходах и расходах компании, формулы для расчета точки окупаемости, график точки окупаемости, основанный на внесенных в таблицу данных:

Готовая форма для расчета точки окупаемости скачать.

Можно использовать в расчетной части бизнес-плана.

Заказать расчет для Вашего проекта

Другие готовые решения в Excel:

- Как уменьшить склад?

- Найти все сокращения в тексте

Формулы для динамического расчета срока окупаемости проекта в Excel

Если вы формируете модели окупаемости инвестиций в Excel, попробуйте мастер формул в наших надстройках PowerFin или PowerQuick.

Допустим, есть схематичный пример модели денежных потоков (просто пример без дисконтирования и т.д.):

Для автоматического определения срока окупаемости инвестиций предлагается две формулы, в качестве аргумента которых выступает накопленный денежный поток:

1. Округленный срок окупаемости (т.е. на какой год накопленный поток перешагнет через ноль): =СЧЁТЕСЛИ(C7:I7;”<0″)+1

2. Точный срок окупаемости — то же самое, но с указанием десятичных знаков:

=СЧЁТЕСЛИ(C7:I7;”<0″)+ИНДЕКС(C7:I7;1;СЧЁТЕСЛИ(C7:I7;”<0″)) / ((ИНДЕКС(C7:I7;1;СЧЁТЕСЛИ(C7:I7;”<0″))*-1+ИНДЕКС(C7:I7;1;СЧЁТЕСЛИ(C7:I7;”<0″)+1)))*-1

Модель денежных потоков с показателями срока окупаемости:

Кстати, вы можете не писать эти формулы вручную! Просто установите нашу бесплатную надстройку для Excel PowerFin, чтобы этот и другие финансовые инструменты были под рукой в любую минуту!

А если вы хотите больше функционала в вашем Excel – попробуйте нашу мощную универсальную надстройку PowerQuick!

Временные параметры являются одними из важнейших показателей при расчете любого проекта. Потенциальному инвестору необходимо оценить не только перспективность нового направления бизнеса, но и сроки его жизни, периоды вложений и возврата инвестиций.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите. Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков.

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP=Ko / KFсг, где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000=3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев. Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли.

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Как рассчитать простой срок окупаемости в Excel

Приведенные выше примеры достаточно просто рассчитать при помощи обычного калькулятора и листа бумаги. Если же данные сложнее – пригодятся таблицы в Excel.

Расчет примера №1

Расчет простого срока окупаемости выглядит следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Расчет примера №2

Для более сложного варианта расчета простого срока окупаемости расчет в Excel делается следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Аналогичная методика вычислений используется и для расчета дисконтированного срока окупаемости, речь о котором пойдет в следующей главе.

Дисконтированный срок окупаемости

Что это такое и для чего он нужен?

Простой срок окупаемости проекта не учитывает изменение стоимости денежных средств во времени. Учитывая текущую инфляцию, на 1 млн. рублей сегодня можно купить гораздо больше, чем через 3 года.

Дисконтированный срок окупаемости позволяет учесть инфляционные процессы и рассчитать возврат инвестиций с учетом покупательской способности денежных средств.

Как рассчитывается дисконтированный срок окупаемости?

Формула расчета будет выглядеть следующим образом:

Пример расчета

Несмотря на гораздо более сложный внешний вид формулы дисконтированного срока окупаемости, его практический расчет произвести достаточно просто.

Первое, что необходимо сделать – это рассчитать будущие денежные поступления от нового бизнеса с учетом ставки дисконтирования.

Возвращаясь к нашему примеру с рестораном, примем за ставку дисконтирования 10%.

Дисконтированные денежные поступления за 4 года после открытия бизнеса будут равны (по годам):

| Год: | Расчет дисконтированных денежных поступлений | Результат расчета (рублей) |

| 1 | 3 000 000 / (1+0,1) | 2 727 272 |

| 2 | 3 000 000 / (1+0,1)2 | 2 479 389 |

| 3 | 3 000 000 / (1+0,1)3 | 2 253 944 |

| 4 | 3 000 000 / (1+0,1)4 | 2 049 040 |

| Итого: | 7 460 605 |

Сумма денежных поступлений за 3 года в совокупности составит 7 460 605 рублей, что является недостаточным для возврата инвестиций в размере 9 000 000 рублей.

Непокрытая часть составит 1 539 395 рублей. Разделим эту сумму на денежные поступления в 4 году:

1 539 395/2 049 040 = 0,75 года

Таким образом, дисконтированный срок окупаемости данного проекта составит 3,75 года.

Совокупные поступления за 4 года составят 9 509 645 рублей, что позволит вернуть инвестиции и получить чистую прибыль в размере 509 645 рублей.

Как рассчитать дисконтированный срок окупаемости в Excel

Для расчет дисконтированного срока окупаемости проекта можно использовать математические формулы в Excel.

Для добавим вторую таблицу с расчетом коэффициента дисконтирования, где коэффициент дисконтирования рассчитывается по формуле =СТЕПЕНЬ, которая находится в разделе Формулы-математические формулы-СТЕПЕНЬ.

Расчет дисконтированного срока окупаемости выглядит следующим образом:

Таблица 3: формулы расчета.

Таблица 4: результаты вычислений:

Другие примеры расчетов простого и дисконтированного срока окупаемости

Вы можете посмотреть как рассчитывается простой и дисконтированный срок окупаемости применительно к интересующему вас бизнесу в конкретных бизнес-планах, для этого вы можете воспользоваться формой поиска или перейти на соответствующий документ по ссылке ниже: