Как посчитать подоходный налог в Экселе?

Как посчитать подоходный налог в Excel?

В ячейке F6 введите формулу =E6*D6, а затем перетащите маркер автозаполнения до появления отрицательных результатов. Смотрите скриншот: 4. Щелкните ячейку, в которую вы поместите подоходный налог, и просуммируйте все положительные числа в Налог столбец с формулой =SUM(F6:F8).

Как посчитать подоходный налог пример?

Вот правильный алгоритм расчета подоходного налога.

- Определите доход, облагаемый налогом. Его считают так: Сумма дохода — Налоговые вычеты = Сумма дохода, облагаемая налогом

- Рассчитайте сам налог. Это делают так: Сумма дохода, облагаемая налогом х 13% = Сумма налога

Как вычислить удержание в Экселе?

Удержание = Всего начислено х % Удержания, для этого в ячейке F5 наберите формулу = $F$4 * Е5. Формула для расчета столбца «К выдаче»: К выдаче = Всего начислено — Удержания.

Как в Экселе посчитать ндс 20?

Правильно посчитать НДС от суммы на калькуляторе очень просто: нужно сумму (или стоимость) без НДС умножить на 20 и разделить на 120. Это универсальная формула.

Как посчитать подоходный?

Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%. Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход.

Как рассчитать подоходный налог с зарплаты формула?

Формула расчета НДФЛ, согласно п. 1 ст. 225 НК РФ, выглядит следующим образом: Сумма НДФЛ = Налоговая база × Налоговая ставка.

Как считать в таблице Excel?

- Выделите ячейку, которую нужно вычислить. …

- На вкладке Формулы в группе Зависимости формул нажмите кнопку Вычислить формулу.

- Нажмите кнопку Вычислить, чтобы проверить значение подчеркнутой ссылки. …

- Продолжайте этот процесс, пока не будут вычислены все части формулы.

Как посмотреть все формулы в Excel?

Чтобы показать формулы в Excel нажмите Ctrl+'(апостроф). Формулы отобразятся, как показано на рисунке выше. Ячейки, связанные с формулой, выделены границами, совпадающими по цвету с ссылками, с целью облегчить отслеживание данных.

Как посчитать значения в таблице Excel?

Способы подсчета количества ячеек в диапазоне с данными

- СЧЁТЗ: подсчитывает количество непустых ячеек.

- СЧЁТ: подсчитывает количество ячеек, содержащих числа.

- СЧИТАТЬПУСТОТЫ: подсчитывает количество пустых ячеек.

- СЧЁТЕСЛИ: подсчитывает ячейки, отвечающие заданным условиям. Совет: Чтобы ввести нескольких условий, используйте вместо этого функцию СЧЁТЕСЛИМН.

Как посчитать ндс 20 формула?

Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле: НДС = НБ × Нст / 100, Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Как найти сумму без ндс если известна сумма ндс?

если известно значение без НДС, то его следует умножить на величину ставки и разделить на 100%; если известна итоговая сумма с учетом налога, для выделения НДС необходимо данное значение разделить на 120% и умножить на 20% соответственно.

Как правильно посчитать ндс в Экселе?

С применением программы Excel такое вычисление производится следующим образом:

- Выделить 1-ю ячейку столбца, в котором рассчитывается налог.

- Прописать указанную выше формулу, задав соответствующее число конечной суммы с включенным НДС. В данном случае выражение имеет вид: «=С3/118%*18%».

Щелкните ячейку, в которую вы поместите подоходный налог, и просуммируйте все положительные числа в Налог столбец с формулой =SUM(F6:F8).

Как рассчитать сумму подоходного налога?

Расчет подоходного налога (НДФЛ) с заработной платы

Стандартная ставка налога на доходы физических лиц – 13%, для нерезидентов – 30%. Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%. Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход.

Как рассчитать прибыль в Excel?

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100. Формула расчета валовой прибыли просто вычитает значение ячейки B3 от B2.

Как в Экселе посчитать ндс 20?

Правильно посчитать НДС от суммы на калькуляторе очень просто: нужно сумму (или стоимость) без НДС умножить на 20 и разделить на 120. Это универсальная формула.

Как посчитать 13% от зарплаты?

Для этого нужно общую сумму, от которой нужно выделить процент, разделить на 100, а результат умножить на 13. То есть если вы рассчитываете подоходный налог от заработной платы в 20 тыс. руб., получится 20000/100 х 13 = 2600 руб. Этот результат и составит 13%.

Как рассчитать заработную плату с учетом ндфл?

Формула расчета НДФЛ, согласно п. 1 ст. 225 НК РФ, выглядит следующим образом: Сумма НДФЛ = Налоговая база × Налоговая ставка.

Как посчитать прибыль в процентном соотношении?

Формула расчета валовой прибыли в процентах

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100. Обратите внимание здесь используется процентный формат ячеек – это значит не нужно умножать на 100.

Как посчитать прибыль в процентах в Excel?

Основная формула расчёта процента в Excel

- Запишите формулу =C2/B2 в ячейке D2 и скопируйте её вниз на столько строк, сколько это необходимо, воспользовавшись маркером автозаполнения.

- Нажмите команду Percent Style (Процентный формат), чтобы отображать результаты деления в формате процентов.

Как посчитать маржу?

Как посчитать маржинальность проекта в маркетинговом агентстве?

- Маржа — это финансовый показатель, который показывает процент прибыли компании в общей стоимости товара или услуги. …

- Маржа = Выручка — Себестоимость / Выручка х 100. …

- Маржинальность = Рентабельность

Как правильно посчитать ндс 20% от суммы?

Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле: НДС = НБ × Нст / 100, Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Как в excel отнять процент от числа?

Чтобы вычесть процент от какого-то определенного числа, сначала нужно посчитать абсолютное значение процента от заданного числа, и потом уже вычесть полученное значение от первоначального. В Эксель данное математическое действие выглядит следующим образом: = Цифра (ячейка) – Цифра (ячейка) * Процент (%).

Как правильно посчитать ндс в Экселе?

Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле: НДС = НБ * Нст / 100, где НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС (18 или 10 процентов).

Как посчитать 13 процентов ндфл?

Предположим, вы продали комнату за 950 тысяч рублей и хотите узнать, сколько от этой суммы составит НДФЛ. Воспользуемся простейшей формулой и получим: (950 000 / 100%) * 13% = 123 500 рублей Это и есть 13-процентный налог на добавленную стоимость.

Как прибавить 13 процентов к сумме?

Ч+13% = Ч + Ч*13/100, где

Ч — число исходное. Смотрите также универсальный калькулятор — прибавление процентов к числу (сумме).

Что такое 13 процентов от зарплаты?

По ставке 13 % облагаются все доходы граждан РФ — налоговых резидентов, которые не облагаются по другим ставкам. По ставке 15 % облагаются дивиденды, полученные от российских организаций физическими лицами, которые не являются налоговыми резидентами РФ.

Если вы хотите получить представление о своем налогооблагаемом доходе, вы можете создать таблицу подоходного налога в Excel. Мы покажем вам, как это работает.

1. Таблица подоходного налога в Excel: введите доход

Во-первых, составьте список своих доходов. Сюда входят доходы от заработной платы, доходы от аренды и лизинга и другие трансфертные платежи:

- Вначале введите «Таблица подоходного налога» в A1 и настройте шрифт и размер по желанию.

- В двух полях ниже введите «Доход». В полях справа от него сначала введите различные категории доходов, а затем «Итого».

- Чтобы все было понятно, создайте таблицу. Для этого с помощью мыши выделите поля, в которые вы только что ввели «Доход», категории и «Итого», а затем перетащите выделение вниз. Отметьте столько полей, сколько необходимо для налогового периода.

- Щелкните правой кнопкой мыши на маркере и выберите «Форматировать ячейки». В разделе «Рамка» нажмите «Внутри» и выберите тип линии слева. Подтвердите нажатием «OK».

- Отметьте первый стол полностью и нажмите на него правой кнопкой мыши. Выберите «Копировать».

- Теперь щелкните правой кнопкой мыши в поле двух полей слева от «Итого» и выберите «Вставить».

- Теперь вам нужно только настроить метки в таблице (см. скриншот).

- В двух полях рядом с «Итого» в таблице 2 укажите «Подлежит налогообложению».

- Напишите «=Total1-Total2». Замените Total1 и Total2 на поля, содержащие соответствующие итоговые значения. Поэтому в нашем примере «=E4-K4».

- Для наглядности можно выделить рамкой поля «облагается налогом» и число под ним. Выберите поля и вызовите функцию кадрирования, как описано выше. Нажмите «Outside» и выберите тип линии. Подтвердите нажатием «OK».

- Сумма подоходного налога зависит от различных факторов. Самым важным является то, являетесь ли вы холостым или женатым. Вы можете ввести свой налогооблагаемый доход в налоговый калькулятор, чтобы узнать, сколько налогов вам придется заплатить.

- Надежный налоговый калькулятор можно найти на сайте Министерства финансов.

Таблица подоходного налога в Excel: Введите вычитаемые расходы

Далее создайте таблицу, в которую введите вычитаемые части по той же схеме:

-

Под «Итого» вы теперь суммируете доли, которые будут введены позже в обе таблицы. Для этого щелкните поочередно в двух соответствующих полях «=SUM(» и отметьте область, в которую вы будете вводить доход. Затем закройте скобки и подтвердите нажатием Enter. Теперь должно появиться 0.

3. рассчитать налогооблагаемый доход

Теперь рассчитайте налогооблагаемый доход:

-

Наконец, выделите важные ячейки и нажмите на жирный символ в верхней части области «Шрифт».

Расчет подоходного налога

Как рассчитать подоходный налог и страховые взносы в экселе?

В этой статье разберемся, как посчитать подоходный налог и страховые взносы в программе эксель. Расчет сделаем на конкретном примере.

Перед нами таблица, в которой указаны сотрудники и их заработная плата на руки, необходимо рассчитать подоходный налог и страховые взносы по каждому человеку.

Рассчитаем подоходный налог, для этого в ячейки «С3» пишем формулу: =B3/87%*13%, где B3 – заработная плата сотрудника. Копируем формулу по остальным сотрудникам.

Рассчитаем страховые взносы в ПФР, для этого в ячейки «D3» пишем формулу: =(B3+C3)*22%. Вставляем эту формулу по другим сотрудникам.

Рассчитаем страховые взносы в ФФОМС, пишем в ячейки «E3» формулу: =(B3+C3)*5,1%. Копируем формулу снова по другим сотрудникам.

Посчитаем страховые взносы в ФСС, в ячейки «F3» пишем формулу: =(B3+C3)*2,9%. Копируем формулу на других сотрудников.

Остается только посчитать итоговые значения по каждому столбцу:

Таким образом, мы быстро сделали расчет НДФЛ и страховых взносов, с использованием программы эксель.

Как рассчитывается налог Cess? Ставка за прекращение образования составляет 2 процентов от общая налогооблагаемая сумма, в то время как скидка на среднее и высшее образование составляет 1 процент от общей налогооблагаемой суммы, в результате чего совокупная ставка налога на образование составляет 3 процента от суммы налога. Чтобы рассчитать это, предположим, что человек зарабатывает 8 лакхов в год.

Какова формула налога с продаж? Формула расчета налога с продаж на товар или услугу: цена продажи х ставка налога с продаж, а при расчете общей стоимости покупки формула: общая сумма продажи = продажная цена + налог с продаж.

Похожие страницы:Блог

Какие есть 3 вида налогов?

Как найти среднюю точку между двумя точками?

Как вы делаете кадровые прогнозы?

Как найти начальную скорость, зная только время?

Дополнительно Как рассчитать налог по налоговой таблице?

Как рассчитать налогооблагаемую стоимость из налога? Как рассчитать налогооблагаемый налог на товары и услуги? Чтобы узнать налог на товары и услуги, включенный в выручку компании от статей, подлежащих налогообложению, вам нужно разделить выручку на 1+ применимую налоговую ставку. Допустим ставка налога 5%, тогда нужно разделить общую сумму поступлений на 1.05.

Что такое налог на прекращение?

Сессия форма налога, взимаемого государством с налога для определенных целей до тех пор, пока правительство не получит достаточно денег для этой цели. В отличие от обычных налогов и сборов, таких как акцизы и налог на доходы физических лиц, льгота взимается как дополнительный налог помимо существующего налога (налог на налог).

Налог с продаж добавляется или умножается на цену? Налоги с продаж добавляется к стоимости покупок. Налоги с продаж взимаются государственными и местными органами власти как средство увеличения доходов. Налог с продаж является разновидностью налога на потребление, поскольку налог применяется только к покупкам.

Как добавить 9 налогов к цене? Чтобы добавить налог к цене товара, умножьте стоимость на (1 + ставка налога с продаж в виде десятичной дроби).

Как узнать цену до вычета налогов?

Как работает декалькулятор налога с продаж

- Шаг 1: возьмите общую цену и разделите ее на единицу плюс налоговая ставка.

- Шаг 2: умножьте результат первого шага на ставку налога, чтобы получить сумму налога в долларах.

- Шаг 3: вычтите налоги, полученные на шаге 2, из общей цены.

- Цена до налогообложения = TP — [(TP / (1 + r) xr]

- TP = Общая цена.

Также Сколько налогов я плачу в процентах? Ставки и диапазоны подоходного налога

| Полоса | Налогооблагаемый доход | Ставка налога |

|---|---|---|

| Личное разрешение | До £ 12,570 | 0% |

| Основная ставка | £ От 12,571 50,270 до XNUMX XNUMX фунтов стерлингов | 20% |

| Более высокая ставка | £ 50,271 до £ 150,000 | 40% |

| Дополнительная ставка | свыше £ 150,000 | 45% |

Что такое пример налогооблагаемой стоимости?

Пример 1: «А» передает фен «Б», который является родственником «А». «А» не приняла во внимание поставку от «Б». Стоимость предложения на открытом рынке, то есть фена, составляет 2000 рупий. В этом случае стоимость предложения по налогу на товары и услуги будет равна рыночной стоимости продукта, т.е.

Сколько я перестану платить налогов? Подоходный налог для физических лиц моложе 60 лет

| подоходный налог | ставка налога |

|---|---|

| До 2.5 лакха рупий | Ноль |

| Свыше 2.50 лакха рупий — 5.00 лакха рупий | 5% от общего дохода, превышающего 2.5 лакха рупий + 4% стоп |

| Свыше 5 лакха рупий — 10 лакха рупий | 20% от общего дохода, который превышает 5 лакхов рупий + 12,500 4 рупий + XNUMX% цессии |

Как рассчитывается налог на 4 цессии?

Дополнительная скидка 4% на здравоохранение и образование будет применяться к сумме налога, рассчитанной, как указано выше.

.

Плиты подоходного налога для физических лиц в возрасте до 60 лет и венгерских форинтов.

| Плита подоходного налога | Лица моложе 60 лет – подоходный налог |

|---|---|

| 2.5 лакха-рупий. 5 лакхов | 5% |

| 5 лакхов рупий — 00 лакхов рупий | 20% |

| > 10.00 лакхов рупий | 30% |

Что такое 4%-ная скидка по налогу на прибыль?

Здоровье и Образование Cess : Пособие на здравоохранение и образование взимается по ставке 4% от суммы подоходного налога плюс надбавка. Примечание 1. Физическое лицо-резидент (чей чистый доход не превышает 5,00,000 87 XNUMX рупий) может воспользоваться скидкой в соответствии с разделом XNUMXA. Он вычитается из подоходного налога до расчета платы за образование.

Налог с продаж вычитается или добавляется? IRS позволяет вам вычесть фактические налоги с продаж, которые вы заплатили, при условии, что ставка налога не отличается от общей ставки налога с продаж в вашем регионе. Исключения составляют продукты питания, одежда и медикаменты.

Как добавить 6 налогов с продаж к цене? Рассчитать налог с продаж на продукт или услугу очень просто: просто умножьте стоимость товара или услуги на ставку налога. Например, если вы ведете свой бизнес в штате с 6% налогом с продаж и продаете стулья по 100 долларов каждое, вы должны умножить 100 долларов на 6%, что равняется 6 долларам, общей сумме налога с продаж.

Как добавить налог к цене в Южной Африке?

Как рассчитать НДС

- Важно: с 1 апреля 2018 года НДС составляет 15%.

- 14 разделить на 100% = 0.14. …

- Множитель равен 1.14.

- Р100 х 1.14 = Р14.

- Таким образом, НДС, который вы будете взимать с вашего продукта стоимостью 100 рандов, составит 14 рандов, что даст вам цену с учетом НДС в размере 114 рандов.

Какой налог на 10 долларов? Налог с продаж в США

| Область | Общий государственный налог с продаж | Максимальная налоговая ставка с местным / городским налогом с продаж |

|---|---|---|

| Арканзас | 6.50% | 11.63% |

| Калифорния | 7.25% | 10.50% |

| Колорадо | 2.90% | 10% |

| Коннектикут | 6.35% | 6.35% |

Что вы называете ценой до вычета налогов?

Общая цена, которую вы фактически платите за покупку, называется ценой брутто, а цена до уплаты налогов называется ценой брутто. чистая продажная цена.

Как рассчитать налог с продаж? Умножьте розничную цену на ставку налога

Ваша математика будет простой: [стоимость товара] x [процент в виде десятичной дроби] = [налог с продаж]. Это 100 долларов х . 05 = 5 долларов. Поскольку вы выяснили, что налог с продаж составляет 5 долларов, это означает, что общая сумма, которую вы заплатите, составит 105 долларов.

Сколько налогов вычитается?

Как рассчитать TDS для моей зарплаты?

| Плиты подоходного налога | Отчисления TDS | Налог к уплате |

|---|---|---|

| До 2.5 лакхов | Ноль | Ноль |

| От 2.5 лакха до 5 лакха | 10% из (5,00,00 рупий-2,50,00 рупий | Rs.25,000 |

| От 5 лакха до 6.33 лакха | 20% от (6,33,00-5,00,00 рупий) | Rs.26,600 |

Как узнать, должен ли я платить налоги? Определение налоговой задолженности может быть таким же простым, как подача или изменение налоговой декларации за предыдущий год. Связаться с IRS по телефону 1-800-829-1040. Вы можете позвонить в IRS, чтобы получить дополнительную информацию о непогашенном налоговом счете.

Какие налоговые ставки на 2021 год?

В 2021 налоговом году существует семь категорий федерального налогообложения: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Ваш статус регистрации и налогооблагаемый доход (например, ваша заработная плата) будут определять, в какой категории вы находитесь.

Расчет НДФЛ и взносов в Excel

Расчет сумм НДФЛ и взносов в социальные фонды с помощью программы Excel для ежемесячной уплаты налогов с зарплаты работников и использования для подготовки и сдачи отчетности. Скачать файл с примером.

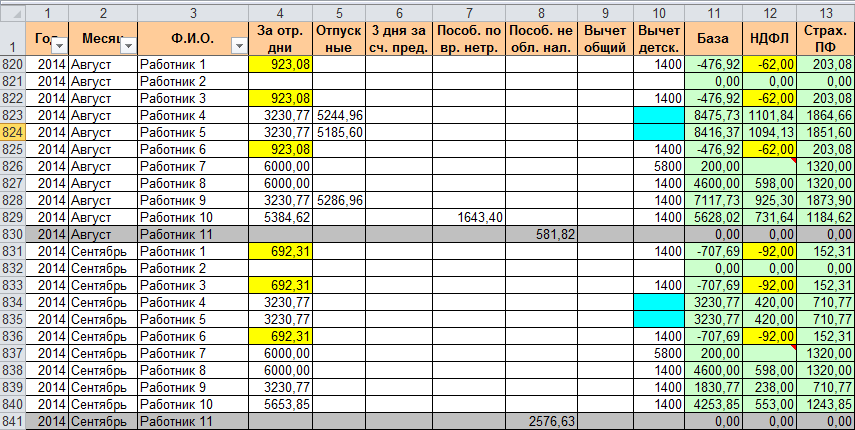

Основная таблица

Этим способом учета заработной платы, расчета сумм НДФЛ и взносов в Excel я пользовался в течение 10 лет вплоть до закрытия нашего предприятия. Он позволяет самостоятельно, без знания основ программирования, справиться с решением задач по учету заработной платы работников и уплатой НДФЛ и взносов, рассчитанных из нее.

Для такого учета на листе Excel создается таблица, в первой строке которой записываются названия колонок (граф). Строка заголовков закрепляется, чтобы всегда оставалась в поле зрения.

Каждый месяц на сотрудника заполняется одна строка с его начислениями и расчетом, которую условно можно разделить на четыре части. Я их вынес в названия первых четырех параграфов.

Период

Первую колонку называем «Год», а вторую «Месяц». Такое деление периода на две колонки необходимо для более удобного применения автофильтра. Формат ячеек во всех неденежных столбцах оставляем «Общий», в ячейках с денежными суммами устанавливаем формат «Числовой» с двумя знаками после запятой.

Учет заработной платы

Третью колонку называем «ФИО», а дальше в зависимости от тех начислений, которые вы отражаете в учете. У меня это следующие колонки (номер графы равен номеру пункта в списке):

- «За отр. дни» – начислено за отработанные дни или оклад;

- «Отпускные»;

- «3 дня за сч. пред.» – пособие по временной нетрудоспособности, начисленное за счет работодателя;

- «Пособ. по вр. нетр.» – пособие по временной нетрудоспособности, начисленное за счет ФСС;

- «Пособ. не обл. нал.» – государственные пособия, не облагаемые НДФЛ.

В названиях колонок можно указать коды доходов, которые будут служить подсказкой при подготовке отчетов по форме 2-НДФЛ.

Расчет НДФЛ

Для расчета НДФЛ нам необходимо определить базу налогообложения, для этого складываем все налогооблагаемые доходы (в нашем примере – это колонки 4, 5, 6 и 7) и вычитаем из них сумму стандартных налоговых вычетов. Чтобы рассчитать НДФЛ, добавляем еще три столбца:

- «Вычет детск.» – сумма стандартных налоговых вычетов на детей;

- «База» – налогооблагаемая база;

- «НДФЛ» – сумма исчисленного НДФЛ.

Раньше у меня была в таблице Excel еще одна колонка с вычетом общим (на скриншоте она под номером 9, в файле для скачивания ее нет), который по 2011 год предоставлялся всем работникам в размере 400 рублей. Вы можете добавить еще одну колонку с вычетами, если кому-то из ваших сотрудников предоставлены другие налоговые вычеты, или приплюсовать их к детским.

Сумму НДФЛ в размере 13% рассчитываем, умножив базу на 0,13. Округлять полученное значение в ячейке не нужно, так как начисленный НДФЛ округляется по каждому работнику за год. За каждый месяц, кроме декабря, общую сумму исчисленного НДФЛ при заполнении платежного поручения округляем до рублей, а при уплате за декабрь, сравниваем сумму уплаченного налога за 11 месяцев с суммой налога по всем отчетам 2-НДФЛ, и разницу между ними следует оплатить за декабрь. Обязательно сравните эту сумму с суммой налога, полученной за декабрь из таблицы Excel — разницы между ними или не будет, или будет очень небольшая.

Расчет взносов

Для расчета взносов в нашей таблице Excel используются следующие колонки:

- «Страх. ПФ» – взносы в ПФР на страховую часть пенсии;

- «ФФОМС» – взносы в Федеральный фонд обязательного медицинского страхования;

- «ФСС» – взносы в ФСС на страхование случаев временной нетрудоспособности и материнства;

- «НС и ПЗ» – взносы в ФСС на страхование несчастных случаев и профессиональных заболеваний.

Для расчета взносов в социальные фонды используется сумма начислений из колонок 4, 5 и 6, умноженная на соответствующий коэффициент.

Скачать пример

В примере для скачивания применены для расчета взносов в ПФР и ФОМС процентные ставки 2017 года (22% и 5,1% соответственно), НДФЛ в размере 13%, НС и ПЗ в размере 0,2%.

Для выборки данных за определенный период по конкретному сотруднику используйте автофильтр. Если у вас, как у меня на скриншоте, вдруг начисление окажется меньше предоставленного вычета, учтите его в следующем периоде, когда доход превысит вычет. В течение года неиспользованные вычеты накапливаются, а 31 декабря сгорают.

2 комментария для “Расчет НДФЛ и взносов в Excel”

У Вас в примере расчета НДФЛ ошибка.

НДФЛ – без копеек.

Строки для указания сумм НДФЛ не предусматривают их отражение с копейками. Ведь специальных ячеек, разделенных от суммы в рублях точкой, Расчет 6-НДФЛ для сумм налога на содержит. И это не случайно: по общему правилу сумма налога исчисляется в полных рублях. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (п. 6 ст. 52 НК РФ). Это означает, что НДФЛ в Расчете указывается в полных рублях без копеек.

Здравствуйте, Владимир!

Если округлять НДФЛ каждый месяц, то накопительная сумма округленных месячных НДФЛ по итогам квартала и тем более года, как правило, немного не будет совпадать с фактической.

В некоторых регионах подоходный налог будет вычитаться из ваших доходов (зарплаты) бухгалтером вашей компании, а в некоторых регионах он требует самостоятельно рассчитывать и декларировать подоходный налог. Как рассчитать свой подоходный налог? В Excel есть несколько решений.

- Рассчитать налог на прибыль в Excel

- Рассчитать подоходный налог с функцией СУММПРОИЗВ в Excel

- Рассчитайте подоходный налог с помощью функции Vlookup в Excel

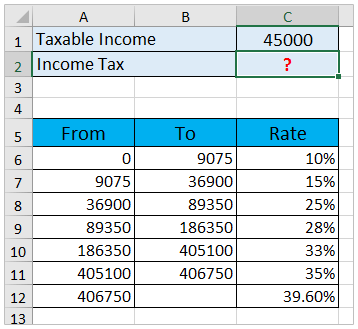

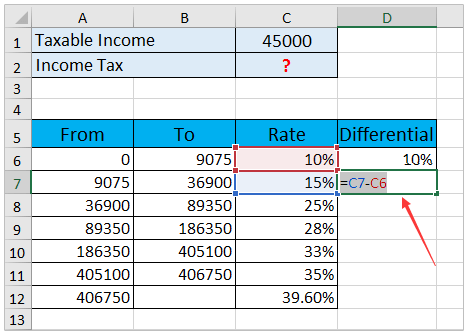

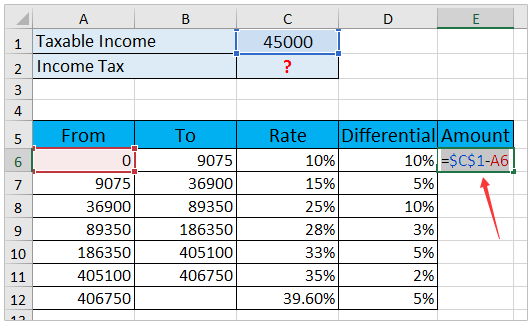

Рассчитать налог на прибыль в Excel

Предположим, у вас есть налоговая таблица в диапазоне A5: C12, как показано на скриншоте ниже, а ваш доход помещен в ячейку C1. Теперь вы можете рассчитать свой подоходный налог следующим образом:

1, Добавить Дифференциальный столбец справа от налоговой таблицы. В ячейке D6 типа 10%, в ячейке D7 введите формулу =C7-C6, а затем перетащите маркер автозаполнения на весь Дифференциальный столбец. Смотрите скриншот:

2. Добавьте столбец «Сумма» справа в новую налоговую таблицу. В ячейке E6 введите формулу =$C$1-A6 ($ C $ 1 — это ячейка с вашим доходом), а затем перетащите маркер автозаполнения на весь столбец «Сумма». Смотрите скриншот:

3. Добавьте столбец «Налог» справа в новую налоговую таблицу. В ячейке F6 введите формулу =E6*D6, а затем перетащите маркер автозаполнения до появления отрицательных результатов. Смотрите скриншот:

4. Щелкните ячейку, в которую вы поместите подоходный налог, и просуммируйте все положительные числа в Налог столбец с формулой =SUM(F6:F8). Смотрите скриншот:

Пока вы уже вычислили подоходный налог с указанного дохода.

Быстро сопоставьте налогооблагаемую прибыль со ставкой налога с помощью удивительного инструмента

Во многих странах и регионах ставка подоходного налога зависит от вашего дохода. Здесь я представлю Поиск между двумя значениями функция, которая поможет вам быстро сопоставить налоговую ставку и совокупный налог с одним или несколькими доходами с помощью формулы Excel.

Kutools for Excel — Включает более 300 удобных инструментов для Excel. Полнофункциональная бесплатная пробная версия 30-день, кредитная карта не требуется! Get It Now

Рассчитать подоходный налог с функцией СУММПРОИЗВ в Excel

Собственно, вы можете применить SUMPRODUCT функция для быстрого расчета налога на прибыль для определенного дохода в Excel. Пожалуйста, сделайте следующее.

1. В налоговой таблице щелкните правой кнопкой мыши первую строку данных и выберите Вставить из контекстного меню, чтобы добавить пустую строку. Смотрите скриншот:

2. Выберите ячейку, в которую вы поместите вычисленный результат, введите формулу =SUMPRODUCT(C6:C12-C5:C11,C1-A6:A12,N(C1>A6:A12)), и нажмите Enter ключ. Смотрите скриншот:

Внимание: В приведенной выше формуле C6: C12-C5: C11 вычисляет дифференциальные ставки, C1 — указанный доход, C1-A6: A12 вычисляет сумму каждой дифференциальной ставки, и вы можете изменять их по своему усмотрению.

Рассчитайте подоходный налог с помощью функции Vlookup в Excel

Часто вы можете получить налоговую таблицу с совокупным налогом для каждой налоговой категории. В этом состоянии вы можете применить ВПР функция для расчета налога на прибыль с определенного дохода в Excel.

Выберите ячейку, в которую вы поместите вычисленный результат, введите формулу =VLOOKUP(C1,A5:D12,4,TRUE)+(C1-VLOOKUP(C1,A5:D12,1,TRUE))*VLOOKUP(C1,A5:D12,3,TRUE) в него и нажмите Enter ключ. Смотрите скриншот:

Примечание. В приведенной выше формуле C1 — это указанный доход, A5: D12 — это налоговая таблица, и вы можете изменить их по своему усмотрению.

Статьи по теме:

Лучшие инструменты для работы в офисе

Kutools for Excel Решит большинство ваших проблем и повысит вашу производительность на 80%

- Снова использовать: Быстро вставить сложные формулы, диаграммы и все, что вы использовали раньше; Зашифровать ячейки с паролем; Создать список рассылки и отправлять электронные письма …

- Бар Супер Формулы (легко редактировать несколько строк текста и формул); Макет для чтения (легко читать и редактировать большое количество ячеек); Вставить в отфильтрованный диапазон…

- Объединить ячейки / строки / столбцы без потери данных; Разделить содержимое ячеек; Объединить повторяющиеся строки / столбцы… Предотвращение дублирования ячеек; Сравнить диапазоны…

- Выберите Дубликат или Уникальный Ряды; Выбрать пустые строки (все ячейки пустые); Супер находка и нечеткая находка во многих рабочих тетрадях; Случайный выбор …

- Точная копия Несколько ячеек без изменения ссылки на формулу; Автоматическое создание ссылок на несколько листов; Вставить пули, Флажки и многое другое …

- Извлечь текст, Добавить текст, Удалить по позиции, Удалить пробел; Создание и печать промежуточных итогов по страницам; Преобразование содержимого ячеек в комментарии…

- Суперфильтр (сохранять и применять схемы фильтров к другим листам); Расширенная сортировка по месяцам / неделям / дням, периодичности и др .; Специальный фильтр жирным, курсивом …

- Комбинируйте книги и рабочие листы; Объединить таблицы на основе ключевых столбцов; Разделить данные на несколько листов; Пакетное преобразование xls, xlsx и PDF…

- Более 300 мощных функций. Поддерживает Office/Excel 2007-2021 и 365. Поддерживает все языки. Простое развертывание на вашем предприятии или в организации. Полнофункциональная 30-дневная бесплатная пробная версия. 60-дневная гарантия возврата денег.

Вкладка Office: интерфейс с вкладками в Office и упрощение работы

- Включение редактирования и чтения с вкладками в Word, Excel, PowerPoint, Издатель, доступ, Visio и проект.

- Открывайте и создавайте несколько документов на новых вкладках одного окна, а не в новых окнах.

- Повышает вашу продуктивность на 50% и сокращает количество щелчков мышью на сотни каждый день!

Комментарии (5)

Оценок пока нет. Оцените первым!

Расчет сумм НДФЛ и взносов в социальные фонды с помощью программы Excel для ежемесячной уплаты налогов с зарплаты работников и использования для подготовки и сдачи отчетности. Скачать файл с примером.

Основная таблица

Этим способом учета заработной платы, расчета сумм НДФЛ и взносов в Excel я пользовался в течение 10 лет вплоть до закрытия нашего предприятия. Он позволяет самостоятельно, без знания основ программирования, справиться с решением задач по учету заработной платы работников и уплатой НДФЛ и взносов, рассчитанных из нее.

Для такого учета на листе Excel создается таблица, в первой строке которой записываются названия колонок (граф). Строка заголовков закрепляется, чтобы всегда оставалась в поле зрения.

Каждый месяц на сотрудника заполняется одна строка с его начислениями и расчетом, которую условно можно разделить на четыре части. Я их вынес в названия первых четырех параграфов.

Период

Первую колонку называем «Год», а вторую «Месяц». Такое деление периода на две колонки необходимо для более удобного применения автофильтра. Формат ячеек во всех неденежных столбцах оставляем «Общий», в ячейках с денежными суммами устанавливаем формат «Числовой» с двумя знаками после запятой.

Учет заработной платы

Третью колонку называем «ФИО», а дальше в зависимости от тех начислений, которые вы отражаете в учете. У меня это следующие колонки (номер графы равен номеру пункта в списке):

- «За отр. дни» – начислено за отработанные дни или оклад;

- «Отпускные»;

- «3 дня за сч. пред.» – пособие по временной нетрудоспособности, начисленное за счет работодателя;

- «Пособ. по вр. нетр.» – пособие по временной нетрудоспособности, начисленное за счет ФСС;

- «Пособ. не обл. нал.» – государственные пособия, не облагаемые НДФЛ.

В названиях колонок можно указать коды доходов, которые будут служить подсказкой при подготовке отчетов по форме 2-НДФЛ.

Расчет НДФЛ

Для расчета НДФЛ нам необходимо определить базу налогообложения, для этого складываем все налогооблагаемые доходы (в нашем примере – это колонки 4, 5, 6 и 7) и вычитаем из них сумму стандартных налоговых вычетов. Чтобы рассчитать НДФЛ, добавляем еще три столбца:

- «Вычет детск.» – сумма стандартных налоговых вычетов на детей;

- «База» – налогооблагаемая база;

- «НДФЛ» – сумма исчисленного НДФЛ.

Раньше у меня была в таблице Excel еще одна колонка с вычетом общим (на скриншоте она под номером 9, в файле для скачивания ее нет), который по 2011 год предоставлялся всем работникам в размере 400 рублей. Вы можете добавить еще одну колонку с вычетами, если кому-то из ваших сотрудников предоставлены другие налоговые вычеты, или приплюсовать их к детским.

Сумму НДФЛ в размере 13% рассчитываем, умножив базу на 0,13. Округлять полученное значение в ячейке не нужно, так как начисленный НДФЛ округляется по каждому работнику за год. За каждый месяц, кроме декабря, общую сумму исчисленного НДФЛ при заполнении платежного поручения округляем до рублей, а при уплате за декабрь, сравниваем сумму уплаченного налога за 11 месяцев с суммой налога по всем отчетам 2-НДФЛ, и разницу между ними следует оплатить за декабрь. Обязательно сравните эту сумму с суммой налога, полученной за декабрь из таблицы Excel — разницы между ними или не будет, или будет очень небольшая.

Расчет взносов

Для расчета взносов в нашей таблице Excel используются следующие колонки:

- «Страх. ПФ» – взносы в ПФР на страховую часть пенсии;

- «ФФОМС» – взносы в Федеральный фонд обязательного медицинского страхования;

- «ФСС» – взносы в ФСС на страхование случаев временной нетрудоспособности и материнства;

- «НС и ПЗ» – взносы в ФСС на страхование несчастных случаев и профессиональных заболеваний.

Для расчета взносов в социальные фонды используется сумма начислений из колонок 4, 5 и 6, умноженная на соответствующий коэффициент.

Скачать пример

В примере для скачивания применены для расчета взносов в ПФР и ФОМС процентные ставки 2017 года (22% и 5,1% соответственно), НДФЛ в размере 13%, НС и ПЗ в размере 0,2%.

Скачать таблицу с примером расчета НДФЛ и взносов в Excel

Для выборки данных за определенный период по конкретному сотруднику используйте автофильтр. Если у вас, как у меня на скриншоте, вдруг начисление окажется меньше предоставленного вычета, учтите его в следующем периоде, когда доход превысит вычет. В течение года неиспользованные вычеты накапливаются, а 31 декабря сгорают.