Эффективность чего-бы то ни было обычно показывают в процентах – рост продаж, производства, потребления и т.д. Поскольку «эффективные менеджеры» в основном использую Excel, то ниже будет небольшой урок, как это делать. Начнется он с небольшого курса математики 🙂

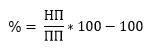

Расчет проводится по простой формуле:

где НП – новый показатель, ПП – предыдущий показатель

В принципе, для любого менеджера среднего звена этого должно быть достаточно, но все же напишу, как это сделать в Excel.

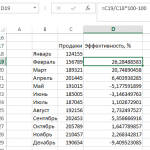

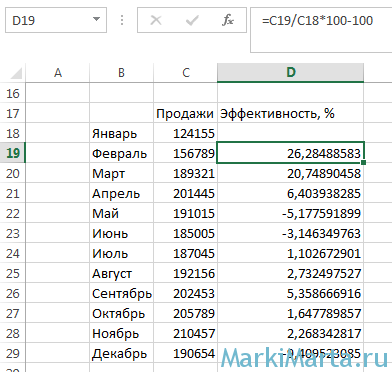

Для примера – данные об объемах продаж за месяц собраны в таблице, в которой данные за каждый месяц на новой строке (Рис.1). Тогда формула в Excel для расчета эффективности будет такой:

=C19/C18*100-100

Формулу можно разместить в столбце D и растянуть на все строки.

Рис.1. Таблица с данными о продажах

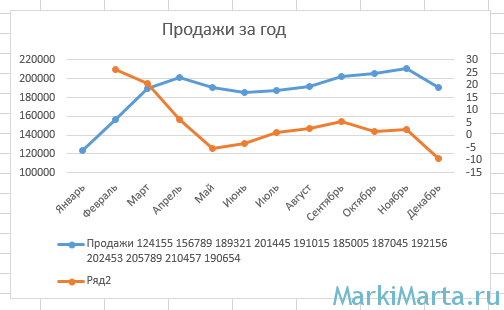

В дополнение добавьте графики Excel с двумя вертикальными осями в одной плоскости и вот доказательство эффективной работы 🙂

Рис.2. Эффективный график 🙂

No comments yet.

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

Основные компоненты:

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

Срок окупаемости:

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

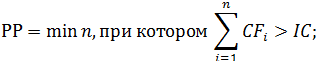

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

Расчет окупаемости инвестиционного проекта в Excel:

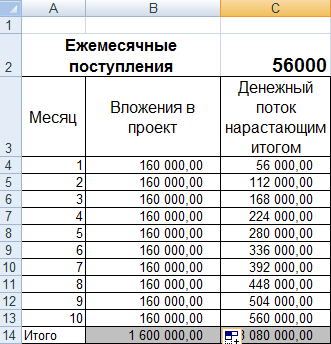

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

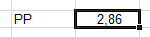

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

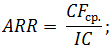

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

Формула расчета:

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

Пример расчета в Excel:

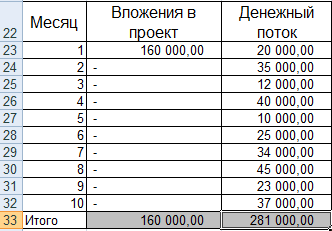

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

- скачать полный инвестиционный проект

- скачать сокращенный вариант в Excel

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Содержание

- Подборка файлов Excel для инвесторов

- Лестница облигаций

- Анализ качества эмитентов облигаций

- 11 способов расчета доходности инвестиционного портфеля

- Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

- Калькулятор процентного риска облигаций

- Шаблон файла для оценки акций

- Следующая запись

- Влияет ли дивидендная политика на долгосрочную доходность акций?

- Инвестиционный проект в Excel c примерами для расчетов

- Финансовая модель инвестиционного проекта в Excel

- Расчет экономической эффективности инвестиционного проекта в Excel

- Рентабельность инвестиций

- Считаем доходность инвестиций в портфеле + готовая Excel таблица с формулами

- Считаем прибыль

- Годовая доходность в процентах

- Доходность с учетом движения средств

- Расчет доходности в Excel

Подборка файлов Excel для инвесторов

В этой статье мы приводим ссылки и описание шести полезных файлов Excel, которые вы можете использовать для принятия инвестиционных решений или получения новых знаний в области инвестиций:

Лестница облигаций

Лестница облигаций — это простая инвестиционная стратегия, позволяющая организовать удобные для инвестора денежные потоки и снизить риск изменения процентных ставок.

Вы определяете число ступеней лестницы (число лет, умноженное на число погашений облигаций каждый год), для каждой ступени находите подходящие для вас облигации и инвестируете в каждую ступень одинаковую сумму денег.

После погашения облигаций в каждой ступени вы выбираете, тратить деньги на свои обычные расходы (или инвестировать в другие альтернативы) и, таким образом, «укорачивать» лестницу или купить новые облигации (на срок в конце лестницы), достроив лестницу до целевого года погашения. Купоны вы можете использовать по своему желанию. Подробно о Лестнице облигаций мы писали здесь.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Видео по построению лестницы облигаций и отчету по качеству эмитента смотрите здесь.

Анализ качества эмитентов облигаций

Детальный анализ качества эмитентов облигаций как «со стороны» (долговая нагрузка, эффективность, стабильность), так и «внутри» (анализ качества баланса и качества прибыли). Этот отчет также позволят находить лучшие замены или аналоги для любых облигаций.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Для доступа на страницу с файлом может потребоваться очень быстрая регистрация.

11 способов расчета доходности инвестиционного портфеля

Все просто, если в вашем портфеле нет пополнений и выводов денег. Но, как правило, они есть и рассчитывая доходность двумя разными способами, вы можете получить абсолютно разные результаты, вплоть до того, что при одном методе расчета ваша доходность будет положительной, а при другом — отрицательной. И оба эти результата будут являться корректными.

Это файл представляет все 11 способов расчета доходности. Он не универсален для любого портфеля, но с его помощью и нашей подробной статьи вы легко сможете ориентироваться в основных способах расчета и применять их. Решение этой задачки в Telegram также поможет лучше разобраться в использовании различных подходов к расчетам.

Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

Если ваша инвестиционная цель — генерация периодического дохода (выплат), вы можете использовать отдельные акции и облигации, а можете фонды. Последние могут выплачивать доходы, а могут их реинвестировать. В случае реинвестирования, вы сможете реализовать свою цель только продавая часть паев на величину ожидаемого дохода.

Этот файл показывает, что такая стратегия более эффективна после учета налогов и временной стоимости денег, чем получение выплат. В решении этого кейса мы объясняем все подробно.

Калькулятор процентного риска облигаций

Облигации с различными характеристиками (срок, доходность, размер, число купонов и пр.) имеют разную чувствительность к изменению рыночных процентных ставок.

Это калькулятор позволяет вычислять процентное изменение цены облигаций в зависимости от изменения процентных ставок (есть формулы и подходы к аппроксимации сложных вычислений типа выпуклости). В конченом итоге, вы можете оценивать процентные риски и потенциальные доходности целых портфелей, как это сделали мы в решении этой задачки в Telegram.

Шаблон файла для оценки акций

Полноценный шаблон оценки акций по модели дисконтированных денежных потоков от профессора Сваминатана, 25 лет преподававшего в Cornell (University of Chicago). Конспекты лекций по оценке и анализу ценных бумаг также отличные.

Бонус: пример боевой оценки акций Tesla от Асвата Дамодарана, профессора финансов в Школе бизнеса Стерна при Нью-Йоркском университете (преподает корпоративные финансы и оценку капитала).

Читайте также:

Следующая запись

Влияет ли дивидендная политика на долгосрочную доходность акций?

Исследование Ned Davis Research и Hartford Funds сравнивает доходность и риски акций компаний с пятью различными подходами к выплате дивидендов.

ООО «УК «ДОХОДЪ». ОГРН 1027810309328. Лицензия ФСФР России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от Лицензия ФСФР России профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами от

Открытый паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Акции. Мировой рынок» (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Дивидендные акции. Россия» (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ.Российские акции. Первый эшелон» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Мультифакторные инвестиции. Россия» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Перспективные облигации. Россия» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Валютные облигации. Мировой рынок» (Правила доверительного управления зарегистрированы ФСФР России Закрытый паевой инвестиционный фонд недвижимости «ДОХОДЪ – Рентная недвижимость» (Правила доверительного управления зарегистрированы Центральным Банком Российской Федерации

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы Банком России .

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы Банком России )

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов . Правила доверительного управления зарегистрированы Банком России

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов . Правила доверительного управления зарегистрированы Банком России

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов . Правила доверительного управления зарегистрированы Банком России

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ Сбондс Корпоративные облигации РФ». Правила доверительного управления зарегистрированы Банком России 31 марта 2022 года №4920.

Представленные стратегии доверительного управления не основаны на параметрах стандартного инвестиционного профиля и не являются публичной офертой. Открытие счета доверительного управления клиентом и использование представленных стратегий управления сопровождается заполнением им анкеты определения индивидуального инвестиционного профиля.

Риски, связанные с финансовыми инструментами, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Ознакомиться с подробной информацией о фондах, а также с правилами доверительного управления и иными документами, предусмотренными в Федеральном законе от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» можно по адресу Управляющей компании: 199178, Санкт-Петербург, Малый пр. В.О., д. 43, к. 2, литера В, этаж 3, помещ. 62, на сайте dohod.ru, по телефону (812) 635-68-63, а так же по адресу агента — АО Актив: 191028, Санкт-Петербург, Литейный пр., 26, лит. А, оф. 208.

ООО «УК «ДОХОДЪ» информирует о совмещении различных видов деятельности, а также о существовании риска возникновения конфликта интересов.

Внимание! Взимание надбавок (скидок) уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды.

ООО «УК «ДОХОДЪ». ОГРН 1027810309328. Лицензия на осуществление деятельности по управлению ценными бумагами от Без ограничения срока действия. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от С подробной информацией вы можете ознакомиться по ссылке:

2003-2023 © ООО «УК «ДОХОДЪ»

Мы используем файлы cookie. Продолжая пользоваться сайтом вы даете Согласие на обработку пользовательских данных.

Формы на сайте защищены капчей reCAPTCHA, ознакомьтесь c политикой конфиденциальности и условиями использования сервисов компании Google.

Источник

Инвестиционный проект в Excel c примерами для расчетов

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Источник

Считаем доходность инвестиций в портфеле + готовая Excel таблица с формулами

Для оценки эффективности вложений нужно обязательно знать, какую доходность они принесут (или принесли). А если таких вложений много? Их нужно как то сравнить. Чтобы понять — что было более выгодным. И вообще, как можно рассчитать доходность портфеля имея различные вложения (вклады в банке, облигации, акции и прочее). На разные суммы и различные сроки?

Например, что более выгодно? Вложить 57 тысяч на 3 месяца и заработать 3 тысячи. Или инвестировать 75 000 на восемь месяцев и получить 5500?

Как узнать процент эффективной доходности портфеля, если в течение года было постоянное снятие и внесение средств?

Считаем прибыль

Самая простая и базовая формула для определения «выгодности» вложений.

Разность между конечной суммой и начальной образует чистую прибыль.

Чтобы вывести в процентном соотношении воспользуйтесь формулой:

Доходность = (чистая прибыль) / сумму вложения * 100%.

Пример.

Купили акции Газпрома на 10 000 рублей. Через год все продали за 13 000 тысяч.

Чистая прибыль составила 3 тысячи рублей (13 000 — 10 000).

Доходность вложений 30% (3 000 / 10 000) * 100%).

В этой формуле есть один существенный недостаток. Она позволяет рассчитать только абсолютную доходность. Без привязки к периоду, за который она была получена.

Мы могли заработать 30% за 1 год. А могли бы и за 5 лет.

Годовая доходность в процентах

Более правильно оценить прибыль вложений можно с помощью годовой доходности.

Если простыми словами, то годовая доходность показывает, сколько зарабатывает инвестор на каждый вложенный рубль за одинаковый период времени.

Общепринятая оценка «одинакового периода времени» — это один год. Все проценты доходности полученные за разные промежутки времени сводятся к годовой ставке доходности.

Как это выглядит на практике?

Вложили деньги в акции Сбербанка — 30 000 рублей. И в акции Газпрома — 50 000 рублей

Через полгода, после роста котировок Сбербанка, продали все за 36 тысяч рублей.

Газпром вы держали ровно год и скинули бумаги за 65 тысяч.

Итог: На Сбербанке вы заработали за полгода 6 тысяч. На Газпроме 15 тысяч, но за целый год.

Если считать по общей доходности, то чистая прибыль в процентах составила бы:

- Сбербанк — 6 тысяч или 20%;

- Газпром — 15 тысяч или 30%.

Для правильной оценки эффективности инвестиций нужно все перевести в годовые проценты:

Доходность (% годовых) = (прибыль в % * 365 дней) / срок инвестиций в днях.

Доходность Сбербанка = 20% х 365 дня / 180 дней = 40% годовых

Доходность Газпрома = 30% х 365 / 365 = 30% годовых.

Более выгодными оказались инвестиции в акции Сбербанка.

Доходность с учетом движения средств

А как вывести общий результат, например за год?

Складывать все доходности не очень удобно и трудоемко.

Самый простой и очевидный вариант — зафиксировать стоимость портфеля на начало и конец года. И вычислить общую прибыль.

Пример. На начало года инвестор обладал капиталом в 200 тысяч рублей. За счет выгодных инвестиций, через год его портфель оценивался в 240 тысяч.

Чистая прибыль 40 000 рублей или 20% годовых.

В этой методике расчета доходности есть один существенный минус, который будет искажать реальные цифры. А по простому, делать их совсем не правильными.

За рассматриваемый период не учитываются возможные движения средств по счету или портфелю.

Что это за движения:

- ввод-вывод средств;

- получения прибыли «извне». Например, купонный доход по облигациям или дивиденды по акциям.

Из примера выше. Если за месяц до окончания годового периода инвестор вносил дополнительные 40 тысяч рублей. Как это скажется на результате? В абсолютных цифрах мы также имеем +40 тысяч прибыли или 20% годовых. Но по факту результата ноль.

Другой вариант. Через 1 месяц инвестор не внес, а снял 40 тысяч. В итоге почти целый год он оперировал суммой на 20% меньше первоначальной. И все равно заработал 40 тысяч прибыли.

Или в течение года выплачивались дивиденды, купоны. Были постоянное внесение и вывод средств со счета. Как тогда? Как определить реальную доходность?

Для расчета есть специальная формула расчета процентов в зависимости от даты и суммы движения средств. Но думаю большинство (наверняка все) не будут ее пользоваться. Она слишком сложная и громоздкая. Даже ее приводить здесь не буду.)))

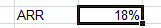

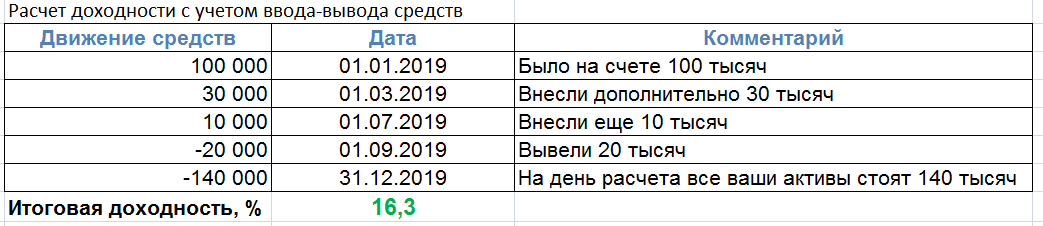

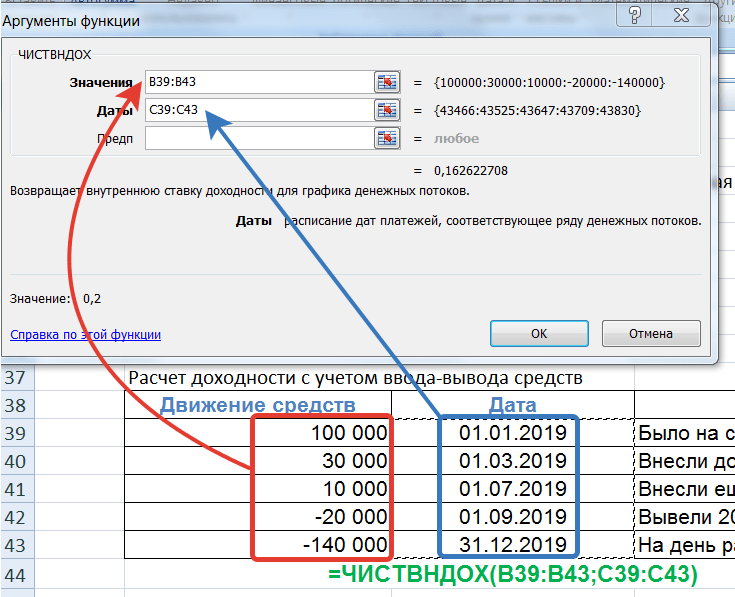

Расчет доходности в Excel

Есть более простой вариант расчета процентов в таблице Эксель. Нам поможет формула ЧИСТВНДОХ.

Все что нам нужно знать — это даты и суммы движений средств.

Как заполнить таблицу?

Нам нужны 2 колонки по движению денежных средств:

- сумма входящих и выходящих потоков

- Даты движений.

Все поступления на счет должны быть со знаком плюс. Снятия и прочие расходы обязательно со знаком минус. Конечная финальная сумма (на момент которой подсчитывается доходность) на счете тоже со знаком минус.

Вот как это выглядит на примере:

Как это сделать в Excel?

Вносим в таблицу собственные значения (по аналогии с примером выше).

Вызываем функцию ЧИСТВНДОХ.

В поля «Значение» и «Даты» вносим наши условия как на картинке ниже. Просто выделяя правой кнопкой мыши необходимый диапазон.

Саму формулу еще нужно умножить на 100. Дабы привести к более привычному нам виду. По умолчанию показывается не в процентах, в доле от единицы. В нашем случае — 0,16.

По ссылке, есть файл Excel с уже готовыми формулами, перечисленными в статье. Подставляете свои данные. Считаете прибыль. Радуйтесь (или огорчайтесь) полученной доходности.

Источник

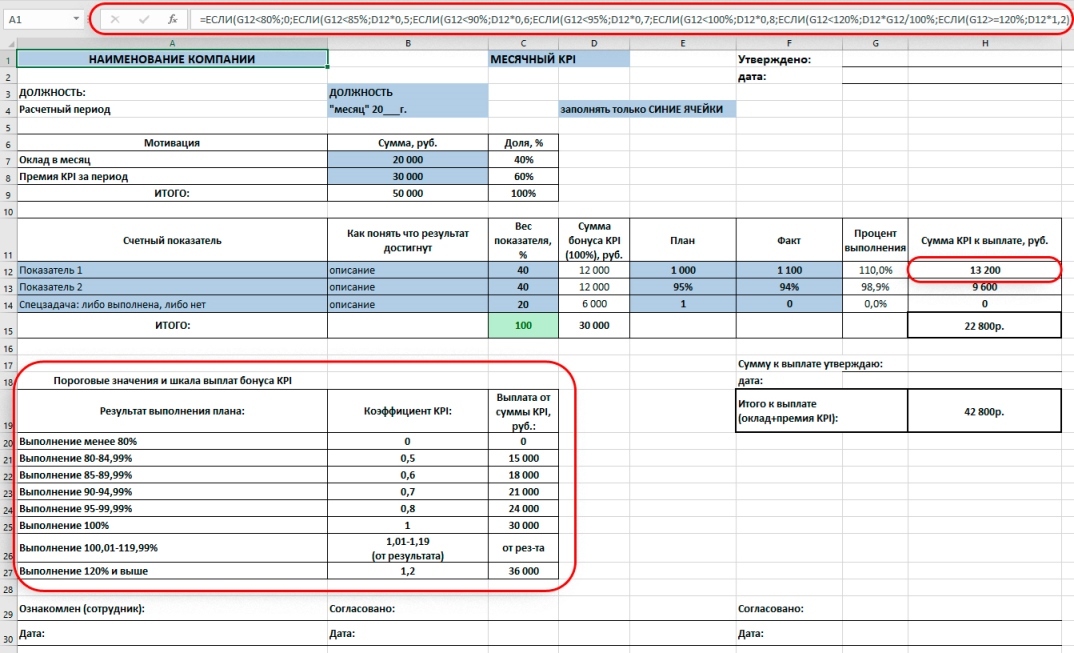

KPI в Excel. Пошаговая технология разработки и расчета KPI в excel. Готовый шаблон — таблица расчета с порядком заполнения. Формулы для расчета показателей KPI и подведения итогов. С возможностью скачать шаблон, excel-таблицу расчета KPI.

Рассматриваемая таблица расчета KPI сотрудников достаточна универсальна. Она применима практически для всех должностей в любом бизнесе. Таблица на практике доказала свою эффективность в сотнях бизнесов России и СНГ

Конечно, нюансов и подводных камней при разработке системы KPI (или КПЭ — ключевых показателей эффективности) более чем достаточно, поэтому руководствуйтесь логикой и главным критерием эффективности KPI — они должны существенно влиять на движение компании к стратегическим целям. KPI (кипиай) — это инструмент реализации стратегии. Сначала нужно определить долгосрочные цели бизнеса, затем разработать стратегию их достижения и только после этого, придать скорость при помощи KPI.

Начнем. Для оформления в excel шаблоне расчета KPI, мы должны располагать разработанной на базе стратегии и целей системой KPI, выбранными показателями для премирования и планами по ним. Имея их, нам нужно оформить расчетный лист KPI, заполнить таблицу, прописать формулы и получить расчет премии KPI сотрудника.

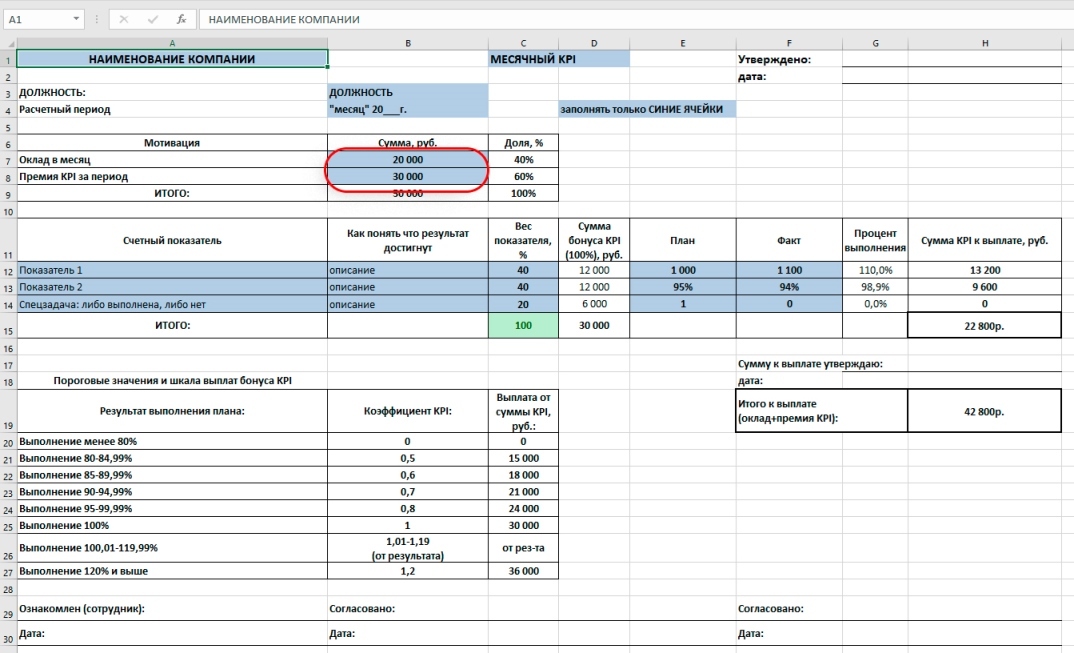

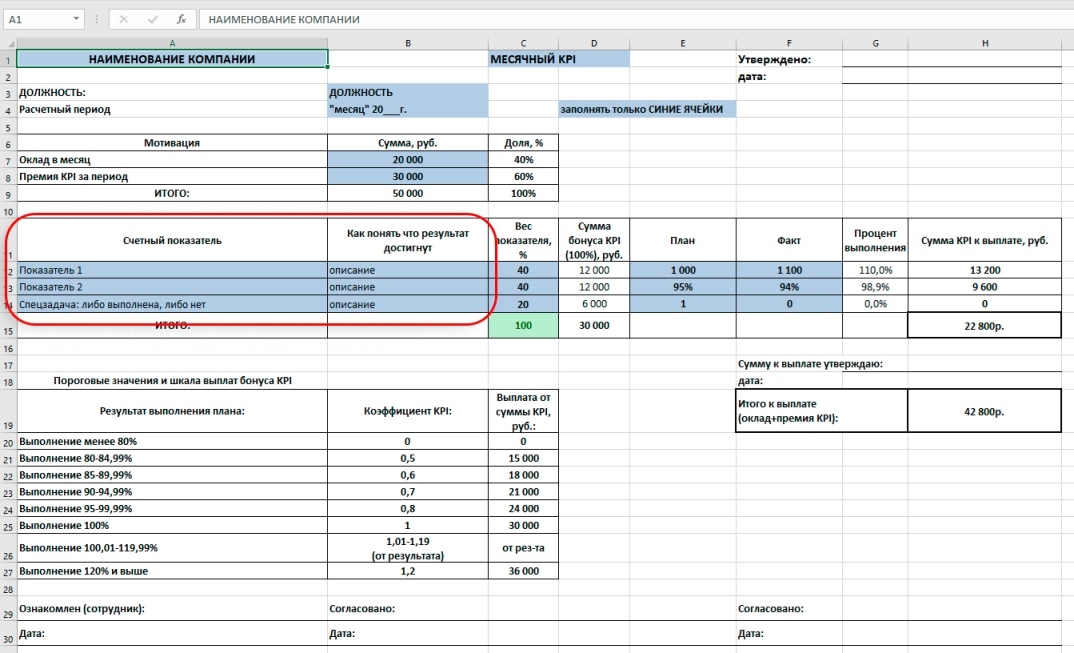

Шаг 1. Фиксируем расчетный период KPI, заполняем шапку

Расчетный период KPI – период на который устанавливаются целевые показатели и выплачивается премия. Мы рассматриваем период в один месяц. Фиксируем это в таблице, а также вносим наименование своей организации, должность, месяц и год расчетного периода.

Шаг 2. Определяем сумму и долю KPI

Определяем структуру заработной платы. В нашем примере устанавливаем оклад в сумме 20 тыс. руб. И премию KPI в сумме 30 тыс. руб. Вносим суммы в таблицу расчета KPI. Доля оклада и премии KPI рассчитываются автоматически. В нашем примере это 40% и 60% соответственно.

Оклад выплачивается за процесс, являясь фиксированной суммой. Премия KPI выплачивается за процесс и является переменной величиной.

Шаг 3. Вносим ключевые показатели для премирования

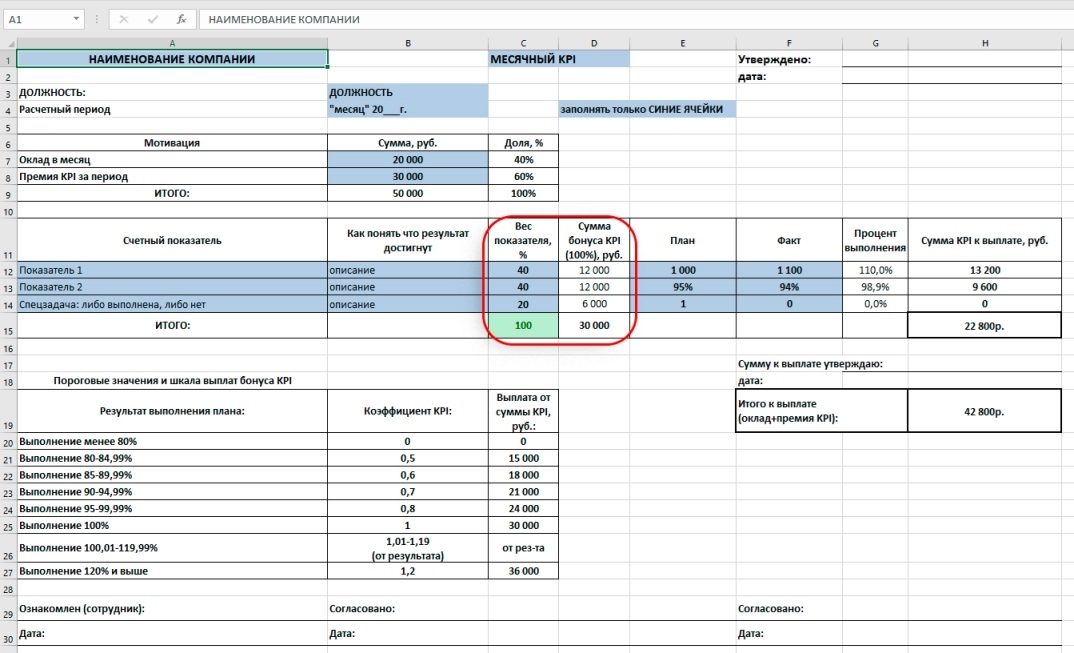

Выбор показателей для премирования по KPI, один из наиболее сложных этапов при премировании по KPI. Скопированные показатели не работают, зачастую приводя к негативным последствиям. Поэтому, показатели KPI всегда разрабатывайте самостоятельно, конкретно для своего бизнеса и должности. Максимум три показателя. В нашем случае мы установили два расчетных показателя и один в виде спецзадачи. Расчетные показатели рассчитываются в соответствии со шкалой премирования, а спецзадача по принципу: либо выполнена, либо нет.

Шаг 4. Устанавливаем веса для показателей KPI

Вес показателя KPI — это доля данного показателя в общей премии KPI. Он устанавливается в зависимости от значимости, помогая расставить приоритеты, если показателей больше одного. Мы в примере устанавливаем: для первых двух показателей по 40% и для спецзадачи 20% от суммы премии KPI. Вносим в таблицу. Сумма премии в рублях для каждого показателя рассчитывается автоматически. Получаем в рублях: по 12 тыс. рублей для первого и второго показателя и 6 тыс. руб. для третьего показателя.

Шаг 5 Устанавливаем пороговые значения и шкалу выплат

- Для первых двух задач устанавливаем расчетный вариант выплаты премии в зависимости от процента выполнения плана.

Нижний уровень премирования – выполнение плана на 80%. Если выполнение ниже 80% – премия не выплачивается. Далее, выплата производится с понижающим коэффициентом. Каждые 5% выполнения плана коэффициент растет. 100% премии KPI выплачивается за 100% выполнение плана. При перевыполнении, премия выплачивается с повышающим коэффициентом в соответствии с процентом перевыполнения. За 101% выполнения плана коэффициент составляет 1,01; за 102% коэффициент 1,02 и так далее. Верхний уровень премирования устанавливаем с коэффициентом 1,2 при выполнении плана 120% и выше. Фиксируем справочно шкалу премирования в нижней части таблицы. Для расчета премии KPI по первому показателю в ячейке «H12» прописываем формулу «ЕСЛИ»:

=ЕСЛИ(G12<80%;0;ЕСЛИ(G12<85%;D12*0,5;ЕСЛИ(G12<90%;D12*0,6;ЕСЛИ(G12<95%;D12*0,7;ЕСЛИ(G12<100%;D12*0,8;ЕСЛИ(G12<120%;D12*G12/100%;ЕСЛИ(G12>=120%;D12*1,2)))))))

Для второго показателя прописываем аналогичную формулу в ячейке «H13».

- Для третьего показателя — спецзадачи устанавливаем вариант выплаты по принципу: либо выполнил, либо нет.

Выполнил – получил 100% премии. Не выполнил — не получил ничего. Прописываем для ячейки «H14» следующую формулу:

=ЕСЛИ(G14<100%;0;$D$14)

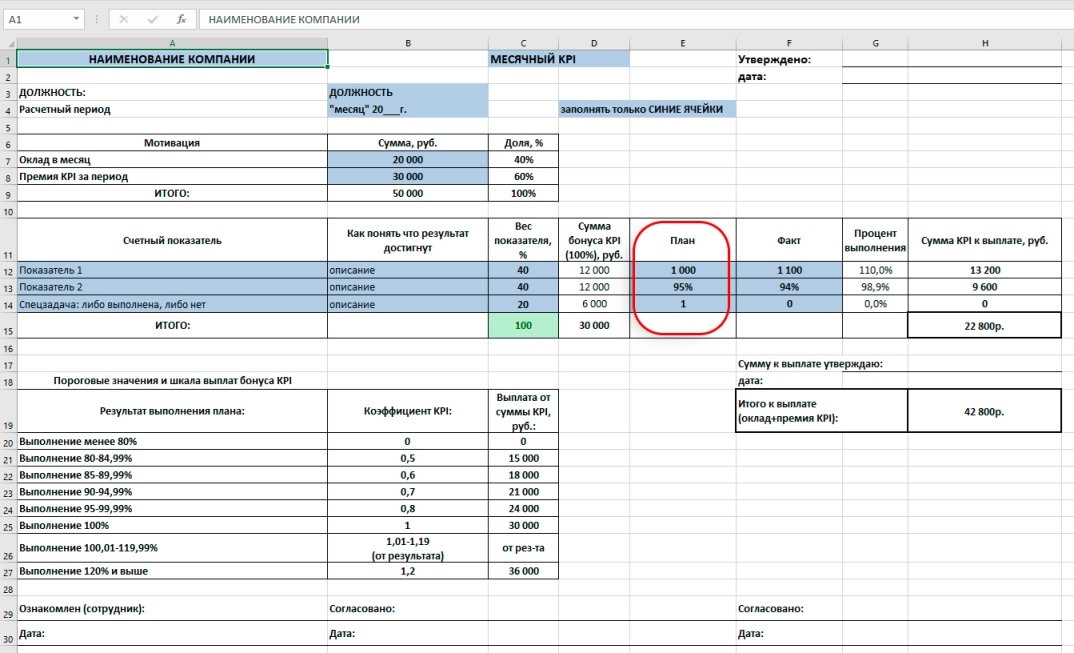

Шаг 6. Вносим в таблицу планы по KPI

В нашем примере мы установили следующие планы: Показатель 1 = 1000 ед; Показатель 2 = 95%; Спецзадача: либо выполнена, либо нет, в план выставляем «1» (при выполнении в Факт внесем «1», а при невыполнении «0»).

Шаг 7. Подводим итоги, рассчитываем премию KPI

По завершении расчетного периода, вносим по каждому показателю KPI полученные результаты в графу «Факт».

В нашем примере это: Показатель 1 = 1100 ед. (выполнение 110%); Показатель 2 = 94% (выполнение плана 98,9%); Спецзадача: не выполнена, вбиваем «0».

По прописанным формулам, получаем расчет премии KPI: Показатель 1 = 13,2 тыс. руб; Показатель 2 = 9,6 тыс. руб; Спецзадача: 0 руб.

Суммируем начисленные премии по показателям и получаем общую премию KPI сотрудника за период в 22,8 тыс. руб. Формула в ячейке «H15»: =СУММ(H12:H14)

Общая сумма зарплаты, оклад плюс премия KPI, составила 42,8 тыс. руб. и зафиксирована в ячейке «H19».

Заключение

Готово! Мы прошли все этапы расчета KPI при помощи Excel таблицы. Прописали формулы, внесли данные и получили расчет премии KPI сотрудника.

ГЛАВНОЕ! Таблица — лишь инструмент оформления и расчета премии KPI за период. Эффект от внедрения лежит в области разработки системы KPI, выбора правильных показателей, выставления корректных планов и соблюдения базовых принципов системы. Скопированные напрямую показатели KPI из примеров в интернете, с похожих бизнесов, из книг и любых других источников — не работают!!! Всегда разрабатывайте систему KPI и показатели в том числе, индивидуально. А excel-таблица, в том числе рассмотренный образец, поможет оформить расчет премии.

Полезности. В полезных ссылках можно бесплатно скачать excel таблицу расчета KPI из рассмотренного примера.

А также пройти авторский онлайн-курс практикум Александра Шведова «Пошаговая разработка KPI» для самостоятельного внедрения KPI в своей организации (первая ступень курса бесплатно). Курс разработан на базе 18 лет работы с KPI, поможет быстро и правильно внедрить KPI, избежать ошибок. В итоге с помощью KPI увеличить прибыль, повысить эффективность и ответственность сотрудников!

Полезные ссылки:

СКАЧАТЬ БЕСПЛАТНО EXCEL ТАБЛИЦУ РАСЧЕТА KPI

ОНЛАЙН-КУРС ПРАКТИКУМ «РАЗРАБОТКА KPI»

Разработка бизнес-процесса — занятие трудоемкое, требующее времени. А если специалисты еще и вручную проводят расчеты, есть вероятность, что полученные данные будут некорректными. Чтобы этого избежать, можно автоматизировать данный процесс. Это позволит снизить риск ошибочного ввода и предоставления информации. Как это сделать в Excel?

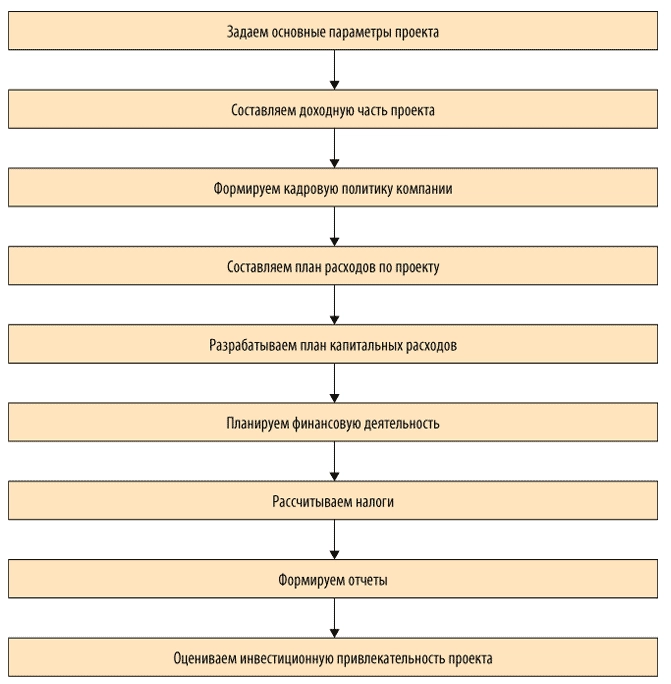

Предлагаем следующий алгоритм разработки и автоматизации бизнес-процесса с помощью MS Excel:

Рассмотрим эти этапы подробнее.

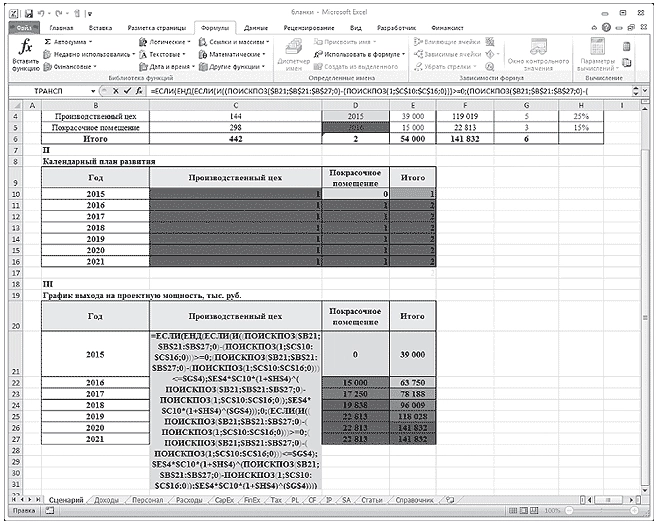

Задаем основные параметры проекта

Предположим, компания «Альфа» планирует построить производственный цех и покрасочное помещение. Устанавливаем для данных объектов начальную проектную мощность, сроки выхода на проектную мощность, годовой темп прироста, выбираем год открытия. Изменяя начальное значение проектной мощности, темпы роста, срок, мощности (старт, темп, срок), получим график выхода на проектную мощность; изменяя год открытия по каждому объекту — календарный план развития данного объекта.

На примере объекта «Производственный цех» задаем формулы:

для расчета максимальной проектной мощности:

=ЕСЛИ(ЕПУСТО($D4);0;$E4*(1+$H4)^$G4),

где $D4 — год открытия объекта;

$E4 — начальная проектная мощность;

$H4 — темп роста;

$G4 — срок выхода на максимальную проектную мощность.

для календарного плана развития:

=ЕСЛИ(ЕПУСТО($D$4);0;ЕСЛИ(ИЛИ($B10=$D$4;$B10>$D$4);1;0)),

где $B10 — год.

Для графика выхода на проектную мощность вводим формулу, представленную на рис. 1. В результате на листе «Сценарий» будут располагаться три таблицы:

- «Сценарий развития компании»;

- «Календарный план развития»;

- «График выхода на проектную мощность, тыс. руб.» (табл. 1).

Рис. 1. Формула расчета графика выхода на проектную мощность

Лист «Сценарий»

Как следует из табл. 1, в 2015 г. планируется ввести в эксплуатацию производственный цех, при этом начальная проектная мощность составит 39 000 тыс. руб., срок выхода на максимальную мощность со значением 119 019 тыс. руб. — 5 лет.

Составляем доходную часть проекта (лист «Доходы»)

На листе располагаются следующие таблицы:

- «Ассортиментная политика»;

- «Доля, % от V продаж»;

- «Выручка от реализации с НДС и без НДС, тыс. руб.».

Компания производит низковольтные комплектные устройства, комплектные распределительные устройства и устройства безопасности. Наибольший удельный вес в структуре продаж занимают низковольтные комплектные устройства — порядка 45 %. Выручка от реализации (с НДС) меняется в зависимости от проектной мощности проекта и своего максимального значения — 63 824 тыс. руб. (141 832 x 45 / 100) — достигнет в 2020 г.

Лист «Доходы»

|

I. Ассортиментная политика |

||||||||

|

Номенклатурная группа |

Собственная продукция, % |

Сезонность продаж, мес. |

||||||

|

Низковольтные комплектные устройства |

100% |

12 |

||||||

|

Комплектные распределительные устройства |

100% |

12 |

||||||

|

Устройства безопасности |

100% |

12 |

||||||

|

Итого |

70% |

12 |

||||||

|

Проектная мощность, тыс. руб. |

39 000 |

63 750 |

78 188 |

96 009 |

118 028 |

141 832 |

141 832 |

678 638 |

|

II. Доля, % от V продаж |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

45% |

45% |

45% |

45% |

45% |

45% |

45% |

45,00% |

|

Комплектные распределительные устройства |

10% |

10% |

10% |

10% |

10% |

10% |

10% |

10,00% |

|

Устройства безопасности |

15% |

15% |

15% |

15% |

15% |

15% |

15% |

15,00% |

|

Итого |

70% |

70% |

70% |

70% |

70% |

70% |

70% |

70% |

|

III. Выручка от реализации с НДС, тыс. руб. |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

17 550 |

28 688 |

35 184 |

43 204 |

53 113 |

63 824 |

63 824 |

305 387 |

|

Комплектные распределительные устройства |

3900 |

6375 |

7819 |

9601 |

11 803 |

14 183 |

14 183 |

67 864 |

|

Устройства безопасности |

5850 |

9563 |

11 728 |

14 401 |

17 704 |

21 275 |

21 275 |

101 796 |

|

Итого |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

475 047 |

|

IV. Выручка от реализации без НДС, тыс. руб. |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

14 873 |

24 311 |

29 817 |

36 614 |

45 011 |

54 088 |

54 088 |

258 803 |

|

Комплектные распределительные устройства |

3305 |

5403 |

6626 |

8136 |

10 002 |

12 020 |

12 020 |

57 512 |

|

Устройства безопасности |

4958 |

8104 |

9939 |

12 205 |

15 004 |

18 029 |

18 029 |

86 268 |

|

Итого |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

Формируем кадровую политику компании (лист «Персонал»)

На этом листе будут сформированы таблицы:

- «Кадровая политика»;

- «Штатное расписание»;

- «ФОТ, налоги и отчисления, тыс. руб.».

Для наглядности задаем значения следующим показателям: инфляция по заработной плате, НДФЛ, страховые взносы (СВ).

Для удобства расчета присваиваем значениям имена:

инфляция по заработной плате — Sindex;

НДФЛ — НДФЛ_;

СВ — Стр_Взносы.

Теперь можем рассчитать фонд оплаты труда по категориям сотрудников, их налоги и отчисления. Для этого задаем формулу (на примере управленческого персонала, отчетный период — 2015 г.):

=($C4*(1+SIndex)^(C$15))*$D4*C9/1000,

где $C4 — среднемесячная заработная плата управленческого персонала (40 000 руб.);

SIndex — инфляция по заработной плате (1 %);

C$15 — порядковый номер периода (2015 году присваиваем значение 0);

$D4 — занятость (12 месяцев);

C9 — численность управленческого персонала (8 чел.).

Получаем таблицу, в которой представлены значения фонда оплаты труда, налоги и отчисления по годам (табл. 1).

Таблица 1. Фонд оплаты труда, налоги и отчисления по категориям персонала

|

Позиция |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Управленческий персонал |

3840 |

3878 |

3917 |

3956 |

3996 |

4036 |

4076 |

|

Производственные рабочие |

4650 |

4697 |

4743 |

4791 |

4839 |

4887 |

4936 |

|

ИТОГО |

8490 |

8575 |

8661 |

8747 |

8835 |

8923 |

9012 |

|

Страховые взносы + НДФЛ |

4196 |

4238 |

4281 |

4323 |

4367 |

4410 |

4454 |

|

ФОТ с отчислениями |

12 686 |

12 813 |

12 941 |

13 071 |

13 201 |

13 333 |

67 |

Составляем план расходов по проекту

На листе «Расходы» создаем четыре таблицы:

- «Расходы на закупку товарно-материальных ценностей, тыс. руб.»;

- «Расчет себестоимости реализованной продукции, тыс. руб.»;

- «Расчет накладных расходов, тыс. руб.»;

- «Амортизация основных средств (ОС) и нематериальных активов (НА), тыс. руб.».

Лист «Расходы»

|

I. Расходы на закупку товарно-материальных ценностей, тыс. руб. |

||||||||

|

Показатели |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Выручка от реализации, с НДС |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

475 047 |

|

Страховой запас, t1 |

2730 |

4463 |

5473 |

6721 |

8262 |

9928 |

9928 |

47 505 |

|

Расходы на приобретение сырья, материалов и покупных комплектующих |

4505 |

7363 |

9031 |

11 089 |

13 632 |

16 382 |

16 382 |

78 383 |

|

Расходы по предоставлению услуг сторонними организациями |

546 |

893 |

1095 |

1344 |

1652 |

1986 |

1986 |

9501 |

|

II. Расчет себестоимости реализованной продукции, тыс. руб. |

||||||||

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Выручка от реализации, без НДС |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

|

Сырье и материалы, покупные комплектующие |

5784 |

9454 |

11 596 |

14 239 |

17 504 |

21 034 |

21 034 |

100 645 |

|

Заработная плата производственных рабочих |

4650 |

4697 |

4743 |

4791 |

4839 |

4887 |

4936 |

33 543 |

|

Страховые взносы |

1395 |

1409 |

1423 |

1437 |

1452 |

1466 |

1481 |

10 063 |

|

Прочие производственные расходы |

694 |

1135 |

1391 |

1709 |

2100 |

2524 |

2524 |

12 077 |

|

Себестоимость реализации |

12 523 |

16 694 |

19 154 |

22 175 |

25 895 |

29 912 |

29 975 |

156 329 |

|

III |

||||||||

|

1 |

2 |

2 |

2 |

2 |

2 |

2 |

||

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Накладные расходы |

14 415 |

14 559 |

14 705 |

14 852 |

15 000 |

15 150 |

15 302 |

103 983 |

|

IV. Амортизация ОС и НА, тыс. руб. |

||||||||

|

Показатель |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

Первоначальная стоимость ОС и НА, t1 |

30 900 |

30 900 |

30 900 |

30 900 |

30 900 |

0 |

0 |

|

|

CAPEX |

30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

Остаточная стоимость ОС и НА, t1 |

27 810 |

24 720 |

21 630 |

18 540 |

15 450 |

15 450 |

15 450 |

|

|

Амортизация |

3090 |

3090 |

3090 |

3090 |

3090 |

0 |

0 |

Рассмотрим порядок заполнения каждой таблицы подробно.

В таблице «Расходы на закупку товарно-материальных ценностей» важно рассчитать:

- страховой запас;

- расходы на приобретение сырья, материалов и покупных комплектующих;

- расходы по предоставлению услуг сторонними организациями.

Для этого создаем 2 дополнительных столбца, где будет отражена структура данных показателей в выручке.

Итак, страховой запас и расходы по предоставлению услуг сторонними организациями занимают соответственно 10 и 2 % от выручки. Значит, если выручка за 2015 г. планируется в размере 27 300 тыс. руб., то страховой запас составит 2730 тыс. руб. (27 300 x 10 % / 100 %), а расходы по предоставлению услуг сторонними организациями — 546 тыс. руб.

Расходы на приобретение сырья, материалов и покупных комплектующих — это 15 % от выручки. Для расчета показателя «Расходы на приобретение сырья, материалов и покупных комплектующих» суммируем выручку от реализации (27 300) и страховой запас (2730), а затем полученное значение умножаем на 0,15 (15 % / 100 %), получаем 4505 тыс. руб.

Переходим к таблице «Расчет себестоимости реализованной продукции». Здесь все статьи затрат можно представить в укрупненном виде:

- выручка от реализации без НДС;

- сырье и материалы;

- покупные комплектующие;

- заработная плата производственных рабочих;

- страховые взносы;

- прочие производственные расходы.

Например, сырье и материалы, покупные комплектующие и прочие расходы занимают соответственно 25 и 3 % от выручки, или в денежном выражении за 2015 г. соответственно 5784 (23 136 x 25 % / 100 %) и 694 тыс. руб.

Рассчитываем накладные расходы (310 % от заработной платы производственных рабочих). В нашем примере накладные расходы за 2015 г. — 14 415 тыс. руб. (4650 x 310 % / 100 %).

Далее планируем амортизационные отчисления — линейным методом по первоначальной стоимости, которая импортируется в расчет из вкладки «CарEх». Для расчета амортизации вводим следующую формулу:

=B$25*(1/ОС_срок)*100%,

где B$25 — первоначальная стоимость ОС и НА (30 900);

ОС_срок — имя ячейки срока службы оборудования (10 лет).

Так, за 2015 г. амортизация составляет 3090 тыс. руб.

Разрабатываем план капитальных расходов (лист «CapEx»)

Для начала описываем варианты проектного решения. В нашем примере их два:

- вариант 1 — строительство производственных площадей с полной заменой технологического оборудования;

- вариант 2 — строительство производственных площадей с частичной заменой технологического оборудования.

Для каждого варианта составляем смету капитальных затрат (перечень работ и затрат).

Сметный расчет капитальных затрат на строительство производственных площадей

|

Вариант |

1 |

Вариант |

2 |

|

|

Перечень работ и затрат |

Общая стоимость, тыс. руб. |

Перечень работ и затрат |

Общая стоимость, тыс. руб. |

|

|

Строительно-монтажные и проектно-изыскательные работы |

5500 |

Строительно-монтажные и проектно-изыскательные работы |

5500 |

|

|

Оборудование и инвентарь |

25 400 |

Оборудование и инвентарь |

10 500 |

|

|

Итого |

30 900 |

Итого |

16 000 |

Планируем финансовую деятельность (лист «FinEx»)

Здесь главное — определить потребность в финансировании. С этой целью сначала выделяем два показателя:

- инвестиционные затраты;

- оборотный капитал.

Для расчета оборотного капитала за 2015 г. задаем следующую формулу:

=ЕСЛИ(СУММ(($D$10=Data_RE)*($E10=Функция)*Data_2015*Data0)

где Data_RE — имя диапазона столбца С «Отчет» на листе «Статьи»;

Функция — имя диапазона столбца Q «Функция» на листе «Статьи»;

Data_2015 — имя диапазона столбца G «2015» на листе «Статьи»;

Data0 — имя диапазона столбца O «Учет» на листе «Статьи».

Отметим, что при выборе ставки дисконтирования важно знать средневзвешенную стоимость капитала (WACC), которую в данном случае можно рассчитать по формуле:

=СУММ(КЛ*$D$4*(1-НП);ККиЗ*$D$5*(1-НП);СК*$D$6),

где КЛ — имя ячейки $C$4;

НП — имя ячейки $L$6;

ККиЗ — имя ячейки $C$5;

СК — имя ячейки $C$6

Рассчитываем налоги (лист «Тах»)

Для расчета НДС и налога на прибыль запишем макросы, и тогда при нажатии кнопок «Рассчитать НДС» и «Рассчитать налог на прибыль» в таблицах появятся готовые значения. Это достаточно удобно, в том числе при внесении соответствующих корректировок в модели.

Скачайте данные макроса для кнопки «Рассчитать НДС» и «Рассчитать налог на прибыль».

Лист «Тах»

|

I. Налоги по операционной деятельности, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Налог на имущество |

612 |

544 |

476 |

408 |

340 |

340 |

340 |

3059 |

|

Транспортный налог |

0 |

|||||||

|

Земельный налог |

0 |

|||||||

|

Итого операционные налоги, тыс. руб. |

612 |

544 |

476 |

408 |

340 |

340 |

340 |

3059 |

|

II. Расчеты по НДС, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Исходящий НДС |

4164 |

6807 |

8349 |

10 252 |

12 603 |

15 145 |

15 145 |

72 465 |

|

НДС к возмещению |

9936 |

5682 |

5938 |

6261 |

6667 |

7178 |

7218 |

48 879 |

|

Итого НДС к уплате/возврату, тыс. руб. |

–5771 |

1126 |

2411 |

3991 |

5936 |

7967 |

7927 |

23 586 |

|

III. Налоги с доходов, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Налог на прибыль |

0 |

1931 |

3123 |

4603 |

6442 |

8433 |

8390 |

32 922 |

|

Налог с продаж |

0 |

|||||||

|

Итого налоги с доходов, тыс. руб. |

0 |

1931 |

3123 |

4603 |

6442 |

8433 |

8390 |

32 922 |

Как видим, за 2015 г. компании «Альфа» начислен налог на имущество в размере 612 тыс. руб. (27 810 x 2,2 % / 100 %, где 27 810 — остаточная стоимость основных средств и нематериальных активов; 2,2 % — процентная ставка налога на имущество). При этом НДС к возврату — 5771 тыс. руб. (4164 – 9936), налог на прибыль платить не надо.

Формируем отчеты

На базе рассмотренных таблиц автоматически формируются отчет о финансовых результатах (лист «PL») и отчет о движении денежных средств (лист «CF»).

Отчет о финансовых результатах

|

№ |

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

+ |

Выручка от реализации продукции, товаров и услуг |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

|

— |

Себестоимость реализованной продукции |

–12 523 |

–16 694 |

–19 154 |

–22 175 |

–25 895 |

–29 912 |

–29 975 |

–156 329 |

|

— |

Сырье и материалы, покупные комплектующие |

–5784 |

–9454 |

–11 596 |

–14 239 |

–17 504 |

–21 034 |

–21 034 |

–100 645 |

|

— |

Заработная плата производственных рабочих |

–4650 |

–4697 |

–4743 |

–4791 |

–4839 |

–4887 |

–4936 |

–33 543 |

|

— |

Страховые взносы |

–1395 |

–1409 |

–1423 |

–1437 |

–1452 |

–1466 |

–1481 |

–10 063 |

|

— |

Прочие производственные расходы |

–694 |

–1135 |

–1391 |

–1709 |

–2100 |

–2524 |

–2524 |

–12 077 |

|

+ |

Валовая прибыль |

10 613 |

21 123 |

27 229 |

34 779 |

44 121 |

54 226 |

54 162 |

246 253 |

|

Рентабельность по валовой прибыли, % |

46% |

56% |

59% |

61% |

63% |

64% |

64% |

61% |

|

|

— |

Накладные расходы |

–14 415 |

–14 559 |

–14 705 |

–14 852 |

–15 000 |

–15 150 |

–15 302 |

–103 983 |

|

+ |

EBITDA |

–3802 |

6564 |

12 524 |

19 927 |

29 121 |

39 075 |

38 860 |

142 270 |

|

Рентабельность по EBITDA, % |

–16% |

17% |

27% |

35% |

42% |

46% |

46% |

35% |

|

|

— |

Амортизация |

3090 |

3090 |

3090 |

3090 |

3090 |

3090 |

3090 |

21 630 |

|

+ |

EBIT |

–712 |

9654 |

15 614 |

23 017 |

32 211 |

42 165 |

41 950 |

163 900 |

|

Рентабельность по EBIT, % |

–3% |

26% |

34% |

40% |

46% |

50% |

50% |

41% |

|

|

— |

Проценты по кредитам к уплате |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прибыль до налогообложения |

–712 |

9654 |

15 614 |

23 017 |

32 211 |

42 165 |

41 950 |

163 900 |

|

Налог на прибыль |

0 |

–1931 |

–3123 |

–4603 |

–6442 |

–8433 |

–8390 |

–32 922 |

|

|

+/- |

Чистая прибыль |

–712 |

7723 |

12 491 |

18 414 |

25 769 |

33 732 |

33 560 |

130 978 |

|

Рентабельность по NP, % |

–3% |

26% |

34% |

40% |

46% |

50% |

50% |

41% |

Отчет о движении денежных средств

|

№ |

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Остаток на начало периода |

0 |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

|

|

+/– |

Денежные потоки от текущих операций |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

+ |

Поступления — всего |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

|

+ |

Выручка от реализации продукции, товаров и услуг |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

|

– |

Платежи — всего |

–24 116 |

–35 350 |

–39 864 |

–45 402 |

–52 208 |

–59 555 |

–59 716 |

|

– |

Расходы на приобретение сырья, материалов и покупных комплектующих |

–4505 |

–7363 |

–9031 |

–11 089 |

–13 632 |

–16 382 |

–16 382 |

|

– |

Заработная плата |

–8490 |

–8575 |

–8661 |

–8747 |

–8835 |

–8923 |

–9012 |

|

– |

Расходы по предоставлению услуг сторонними организациями |

–546 |

–893 |

–1095 |

–1344 |

–1652 |

–1986 |

–1986 |

|

– |

Накладные расходы без оплаты труда управленческого персонала |

–10 575 |

–10 681 |

–10 788 |

–10 895 |

–11 004 |

–11 114 |

–11 226 |

|

– |

Расчеты с бюджетом |

0 |

–7838 |

–10 290 |

–13 326 |

–17 084 |

–21 150 |

–21 111 |

|

+/– |

Денежные потоки от инвестиционных операций |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления от продажи внеоборотных активов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления от продажи акций других организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прочие поступления |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи — всего |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Расходы в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи в связи с приобретением акций других организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Прочие платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+/– |

Денежные потоки от финансовых операций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Получение кредитов и займов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Денежные вклады собственников |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прочие поступления |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи собственникам в связи с выкупом у них акций организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Уплата дивидендов по распределению прибыли в пользу собственников |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Прочие платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+/– |

Чистый денежный поток |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Остаток на конец периода |

–27 716 |

–18 440 |

–3573 |

18 232 |

127 936 |

Согласно отчету о финансовых результатах в 2015 г. компания понесет убыток в размере 712 тыс. руб. Однако уже в 2016 г. проект будет приносить доход: прибыль составит 7723 тыс. руб., а рентабельность — 26 %. Это достаточно высокий показатель.

Представленные в отчете о движении денежных средств данные позволяют сделать вывод, что в 2016 г. чистый денежный поток ожидается со знаком «+». Однако рост денежных средств прогнозируется только к концу 2018 г.

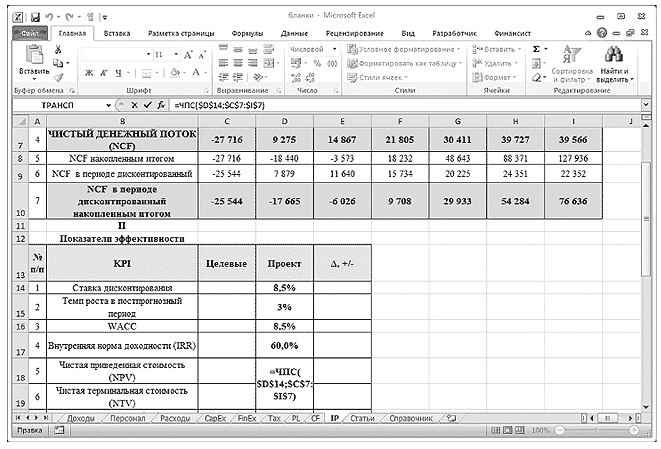

Оцениваем инвестиционную привлекательность проекта (лист «IP»)

Сначала рассчитываем чистый денежный поток:

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Поток по основной деятельности |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Поток по инвестиционной деятельности |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Поток по финансовой деятельности |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

NCF накопленным итогом |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

127 936 |

|

NCF в периоде дисконтированный |

–25 544 |

7879 |

11 640 |

15 734 |

20 225 |

24 351 |

22 352 |

|

NCF в периоде дисконтированный накопленным итогом |

–25 544 |

–17 665 |

–6026 |

9708 |

29 933 |

54 284 |

76 636 |

Как видим, в 2015 г. NCF составляет –27 716 тыс. руб. (3185 – 30 900), а NCF в периоде дисконтированный — –25 544 тыс. руб. (–27 716) / (1 + 0,085)).

Далее рассчитаем показатели эффективности (внутреннюю норму доходности, чистую приведенную стоимость, срок окупаемости) и оценим стоимость бизнеса.

Расчет показателей эффективности инвестиционного проекта

|

KPI |

Целевые показатели |

Проект |

Δ, +/– |

|

Ставка дисконтирования |

8,5% |

||

|

Ставка капитализации |

3% |

||

|

WACC |

8,5% |

||

|

Внутренняя норма доходности (IRR) |

60,0% |

||

|

Чистая приведенная стоимость (NPV) |

76 636 |

||

|

Чистая терминальная стоимость (NTV) |

418 589 |

||

|

Срок окупаемости (СО), лет |

1 |

||

|

Дисконтированный срок окупаемости (СОд), лет |

3 |

||

|

Срок выхода на текущую окупаемость, лет |

1 |

||

|

Инвестиционная стоимость (EVD) |

495 225 |

Расчет инвестиционной стоимости (EVD)

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Чистая приведенная стоимость (NPV) |

76 636 |

110 865 |

111 013 |

105 582 |

92 752 |

70 224 |

36 466 |

|

Чистая терминальная стоимость (NTV) |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

|

Инвестиционная стоимость (EVD) |

495 225 |

529 454 |

529 603 |

524 172 |

511 341 |

488 814 |

455 056 |

В Excel чистая приведенная стоимость (NPV) определяется формулой ЧПС (d;ЧДПIC), где d — ставка дисконтирования (рис. 2).

Если значение NPV положительное, то проект является прибыльным.

В нашем примере чистая приведенная стоимость в 2015 г. составила 76 636 тыс. руб.

Рис. 2. Пример расчета чистой приведенной стоимости (NPV)

Внутренняя норма доходности (IRR) определяется по формуле ВСД (ЧДПIC;0), где ВСД — внутренняя ставка доходности, и обозначает процентный порог, затраты на капитал выше которого нецелесообразны.

Инвестиционная стоимость бизнеса (EVD) представляет собой сумму чистой приведенной и терминальной стоимости. В нашем примере инвестиционная стоимость составляет 495 225 тыс. руб. (76 636 + 418 589).

Обратите внимание: значение чистой терминальной стоимости зависит от ставки капитализации. Поэтому на листе «IP» пользователь может выбрать ставку капитализации. Изменение ставки капитализации приводит соответственно к изменению чистой приведенной стоимости и, в конечном счете, инвестиционной стоимости бизнеса.

Предложенная модель полностью автоматизированная, что позволяет быстро, а главное — безошибочно проанализировать инвестиционный проект и оценить его. Изменяя те или иные параметры, можно выбрать оптимальный вариант его реализации.