Сделал шаблон для учета инвестиций по стратегии равно взвешенного портфеля. Расскажу вкратце что умеет делать таблица.

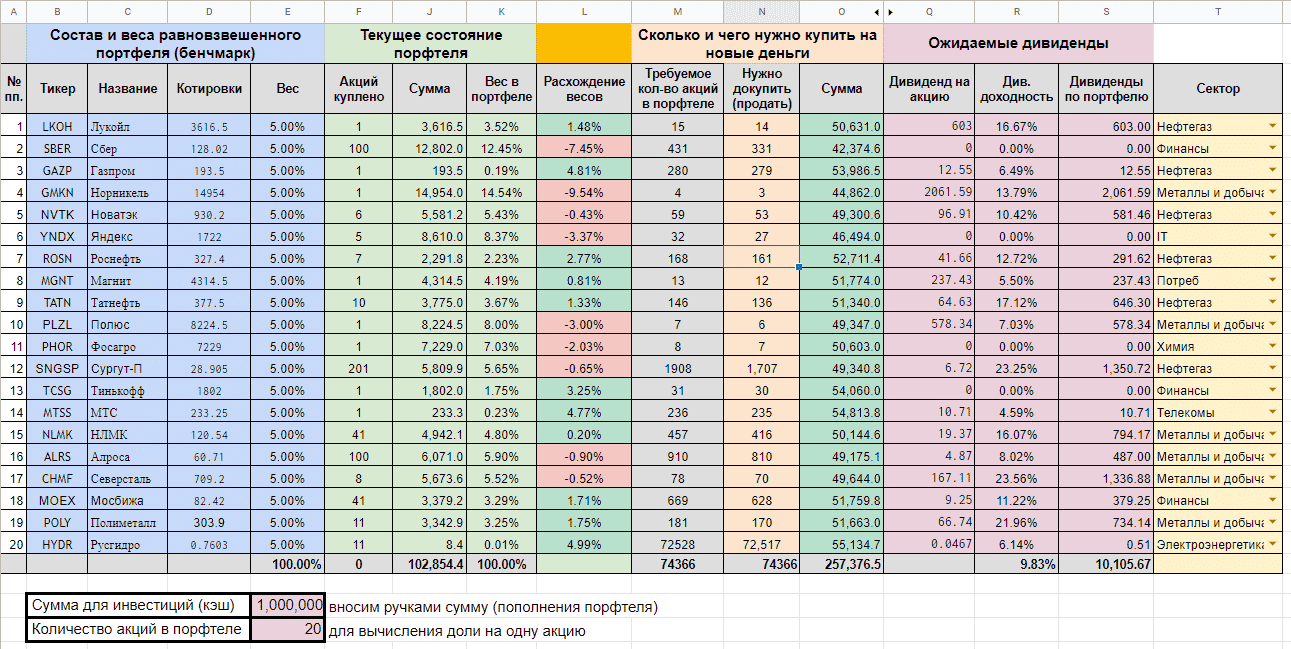

Таблица состоит из нескольких блоков. Для удобства и наглядности блоки выделены разными цветами. Вот как это выглядит у меня на начальном этапе.

Содержание

- Начало — веса, котировки и названия

- Твой портфель

- Помощь в ребалансировке

- Новые пополнения

- Дивиденды

- Сектора

- Файл-шаблон

Начало — веса, котировки и названия

Перед началом пользования таблицей нужно указать сколько акций в портфеле вы хотите иметь. Это нужно для вычисления доли на одну акцию (5, 10 или 20%).

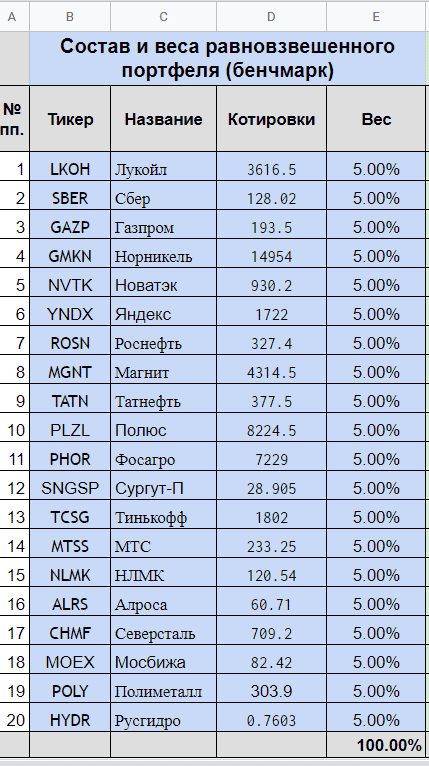

В первом блоке накидываем для себя список акций, который вы хотите иметь в портфеле. Для примера я добавил в файл 20 компаний из индекса Мосбиржи.

Котировки подтягиваются с биржи автоматически (прописана формула). Если будете менять бумагу на другую (или добавлять новые имена), в формуле нужно прописать новый тикер.

На примере формулы для Сбера. Тикер выделил красным. Его и нужно менять на другой.

=IMPORTXML(«http://iss.moex.com/iss/engines/stock/markets/shares/securities/SBER.xml», «/document/data[@id=»»marketdata»»]/rows/row[@BOARDID=»»TQBR»»]/@MARKETPRICE»)

Твой портфель

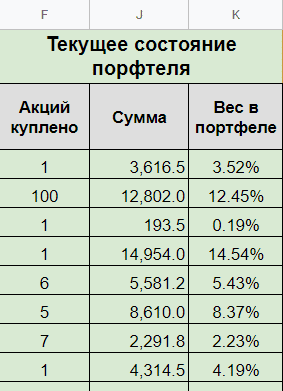

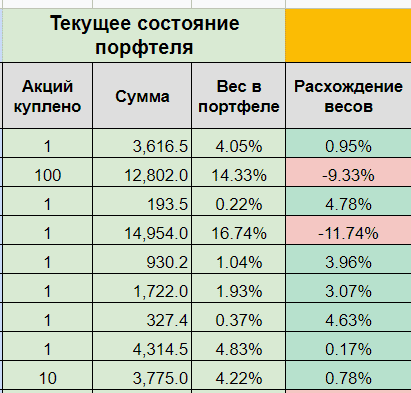

Второй сектор показывает текущее состояние вашего портфеля. Сколько и каких акций куплено и на какую сумму. А также пропорции этих акций в портфеле.

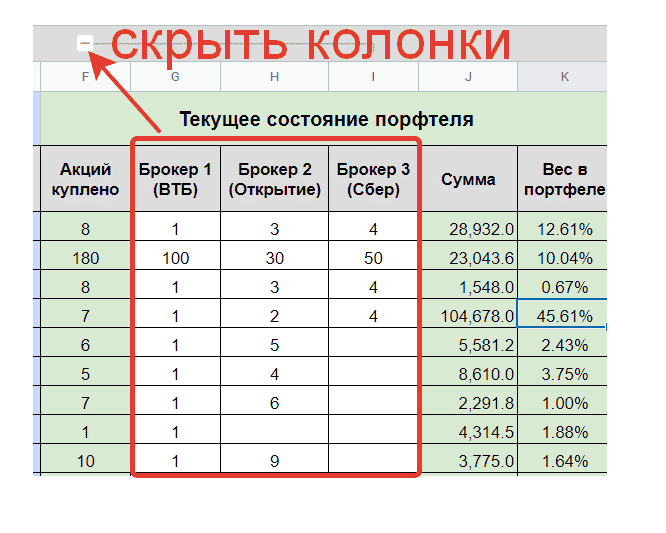

Заполнять количество акций можно в колонке «Акций куплено«. Но бывает ситуации, что бумаги могут быть раскиданы по разным брокерам. И даже акции одного эмитента могут находиться по разным счетам. К примеру у меня так. Часть у одного брокер, часть у другого. Есть даже бумаги, лежащие у одного брокера, но по разным счетам (ИИС и обычный брокерский счет).

Это доставляет определенные неудобства при заполнении таблицы. Нужно постоянно складывать данные в уме. «у брокера А у меня лежит 100 акций Сбера, у брокера Б — еще 250. По брокеру В — сегодня купил 60 и было до этого на счете 40. Сколько итого нужно записать?» Или бывает случайно удалил данные по количеству акций, к примеру того же Сбера. Типа рука дрогнула и ты не заметил сразу (и не можешь сделать отмену действий). И что нужно сделать, чтобы восстановить данные? Пройтись по всем своим брокерам, посмотреть нет ли у них акций Сбера. А если удалил не одну, а несколько ячеек? У меня так было несколько раз. Приходилось не только восстанавливать, но делать сверку по всем брокерам — вдруг я что-то еще удалил случайно.

Второй минус — ты не видишь полной картины, какие бумаги и у какого брокера у тебя находятся.

Для подобных случаев я добавил разделение по брокерам. Заполняем количество по каждому брокеру отдельно, а потом все автоматом суммируется в отдельную колонку (акций куплено) При необходимости можно нажимать на «плюсик» (или «минус») и колонки с брокерами будут скрыты.

Помощь в ребалансировке

Для наглядности я сделал колонку «Расхождение весов«. Она показывает на сколько отклоняются текущие пропорции акций от первоначально заданных. В зависимости от цвета колонки инвестор понимает, что ему нужно сделать с акциями:

- красный цвет — вес акции в портфеле превышен. Нужно продать часть.

- зеленый цвет — доля акций меньше заданного. Нужно докупать.

Если портфель постоянно пополняется, то продавать необязательно. Можно выравнивать пропорции покупкой отстающих, доля которых на данный момент минимальна, а расхождение максимально (зеленый цвет).

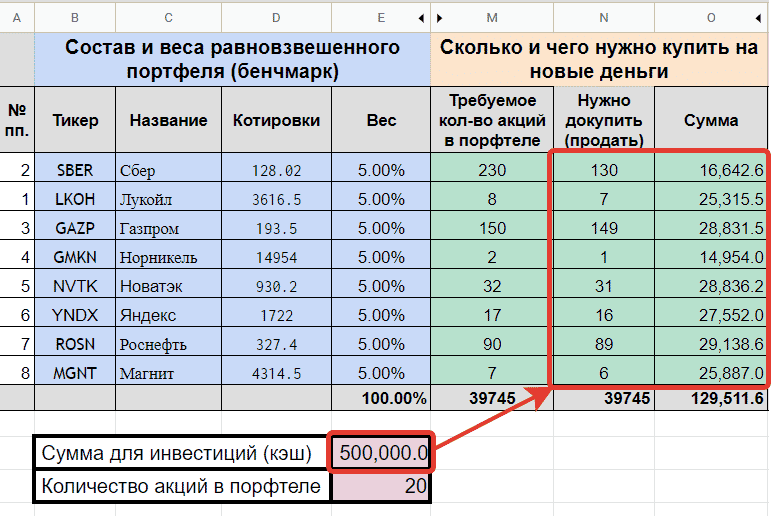

Новые пополнения

В таблице можно заполнить поле «Сумма для инвестиций (кэш)» и система сама посчитает каких акций и в каком количестве нужно купить. Причем учитывается уже купленные акции.

По сути — это подсказка куда направить новые поступления денег. Даже думать не надо. 😁

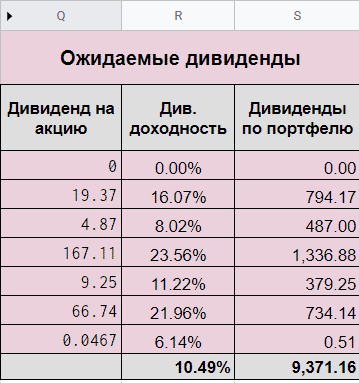

Дивиденды

Таблица выдергивает данные по дивидендам за 12 месяцев с сайта Доход (можете сравнить правильность). В итоге мы наглядно видим не только данные по каждой бумаге, но и сколько может денег приносить наш портфель в целом и какая у него дивидендная доходность. Можно поиграть с наименованием бумаг, чтобы увеличить дивидендную доходность портфеля.

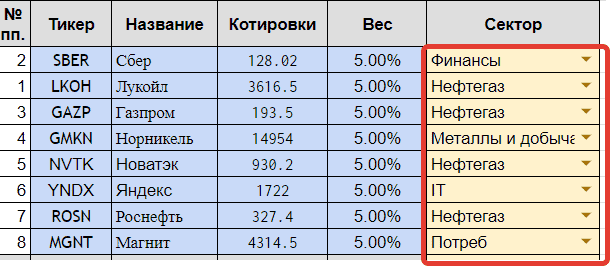

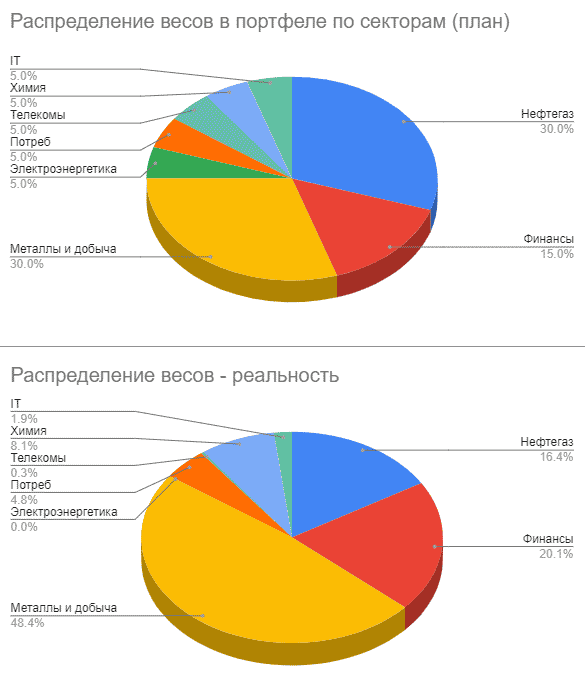

Сектора

Необязательный столбец. Показывает к какому сектору относятся ваши акции. Я использую его для наглядности.

В шаблоне выводится две диаграммы — сколько веса занимает в вашем портфеле каждый сектор. Одна диаграмма показывает запланированный веса портфеля (бенчмарк). Вторая — реальные.

В чем суть?

Во-первых, когда вы выбираете эмитентов в свой портфель, сразу видно распределение по секторам. Это помогает избежать сильного доминирования одного сектора в портфеле. К примеру, большинство крупных компаний на Мосбирже относятся к нефтегазовому сектору. И если вы захотите собрать портфель из 10 акций голубых фишек, то, скорее всего, больше половины веса будет приходиться на нефтегаз. А это с точки зрения диверсификации — не есть гуд. И желательно такой портфель разбавить акциями из других отраслей.

Этот же принцип работает и в обратную сторону. Мы можем посмотреть на шаблонный вариант портфеля и заметить, что нам не хватает какого-нибудь сектора (доля которого в портфеле презрительно мала или вообще отсутствует). Это будет нам сигнал к размышлению.

Во-вторых, на диаграмме по реальному распределению по секторам мы сразу можем увидеть сильно ли наш портфель «разъехался», по сравнению с шаблонным вариантом.

К примеру, глядя на диаграммы ниже, я сразу вижу, что доля сектора «Металл и добыча» у меня намного больше запланированного. А вот сектор «Нефтегаз» сильно отстает. Следовательно, мне нужно направлять в него все новые деньги в первую очередь. И пока не вкладываться в Металлы.

Файл-шаблон

Файл для учета равно взвешенного портфеля доступен по ссылке. Напоминаю, чтобы утащить к себе, нужно в меню «Файл» выбрать «Создать копию». В этом случае вам будет доступно редактирование документа.

Удачных инвестиций!

Буду рад услышать обратную связь.

В следующей части расскажу про 5 способов собрать портфель из акций.

Этот текст написал читатель в Сообществе. Бережно отредактировано и оформлено по стандартам редакции.

Я решил завести таблицу для отслеживания результата инвестиций на ИИС в мае 2020 года.

На ИИС я придерживаюсь четкого плана в противовес случайному характеру покупок на брокерском счете. Никогда особо не доверял различным сервисам по анализу инвестиций. Могу сравнить их со своей таблицей при надобности, но никогда не отдам анализ в чужие руки. Мне важно досконально понимать, как считается каждое число, и своя таблица в этом плане опережает все подобные сервисы.

Сам я работаю в сфере автоматизации, и потому таблица, по моему мнению, также должна быть полностью автоматизирована. Принципиально не хочу ничего вводить руками: знаю, что когда-нибудь забуду об этом или мне просто надоест. Основная часть информации подгружается благодаря OpenAPI Тинькофф Инвестиций. Почти все сделано с помощью скриптов. Формул — минимальное количество. Никаких брокерских отчетов загружать не надо.

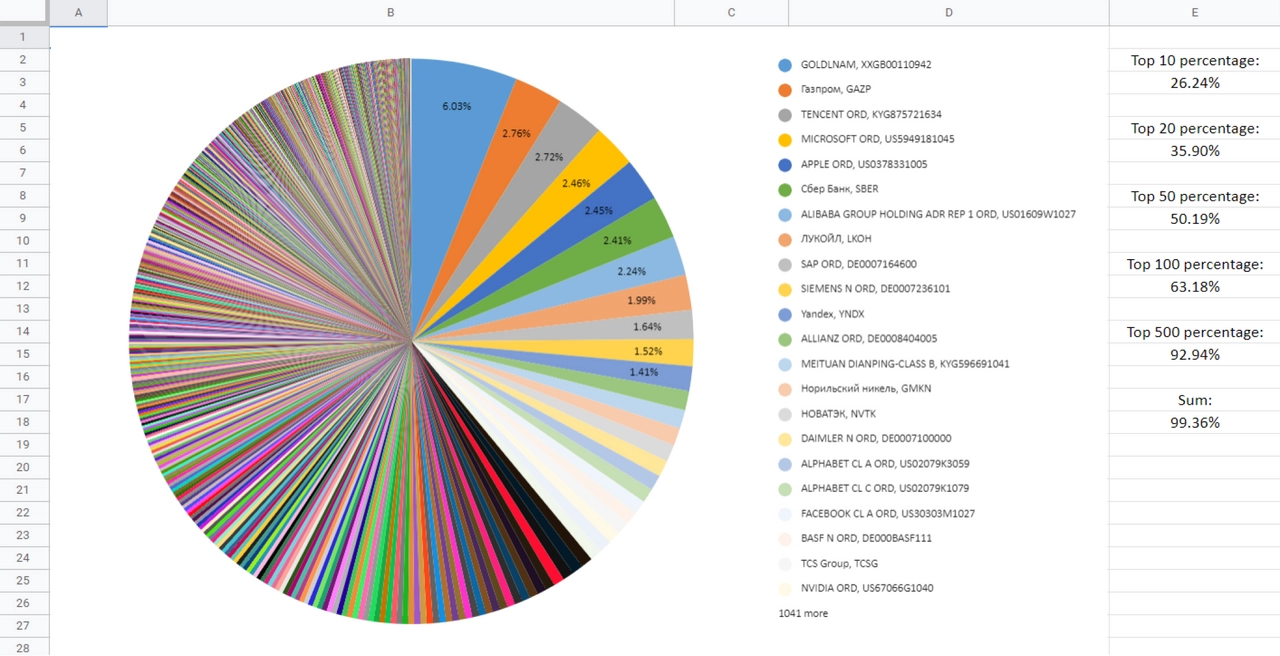

Главная страница таблицы состоит из нескольких блоков:

- Состав портфеля. Показывает, сколько у меня сейчас акций, текущую и средние цены, прибыль/убыток, текущие пропорции и пропорции после покупки.

- Графики трендов и изменения цен за выбранный период.

- Общая информация по портфелю. Смотрю здесь, обгоняю ли я вообще инфляцию.

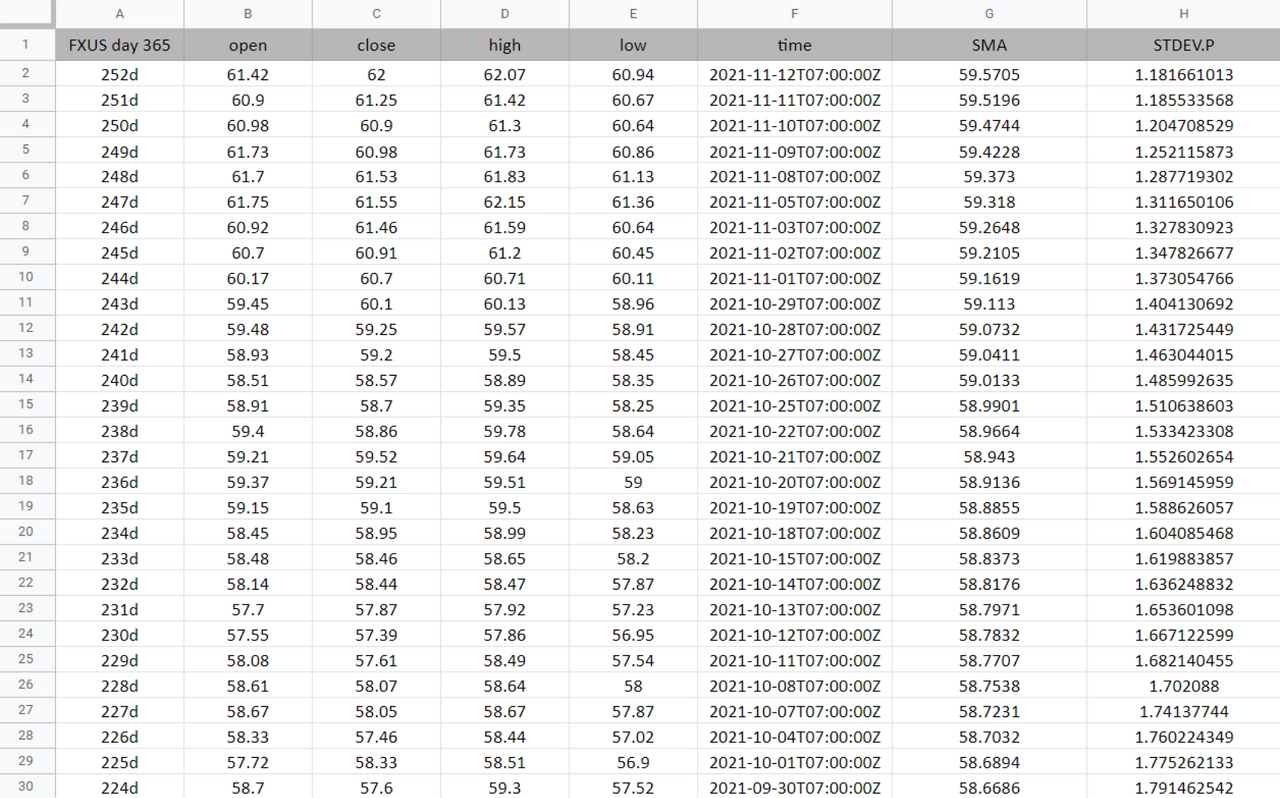

- График отдельно выбранного актива с минимальным техническим анализом.

Особенности таблицы

Киллер-фича моей таблицы — она рассчитывает, что и в каких количествах купить, чтобы соблюсти плановые пропорции. В идеале я вообще не должен тратить время на ее ведение, а только ежемесячно пополнять счет суммой, на которую буду покупать активы. Эта функция помогает придерживаться заданных пропорций автоматически — не нужно каждый раз думать, что покупать.

Для начала я составил план распределения активов в портфеле. У вас должна быть тактика, которой вы будете придерживаться, иначе это все бессмысленно. Для себя решил, что мой портфель будет состоять только из ETF:

- США (FXUS и FXIT) — 30%;

- развитые страны (Германия FXDE + FXDM) — 30%;

- развивающиеся страны (Россия TMOS, Китай FXCN) — 30%;

- евробонды FXRU — 5%;

- золото FXGD — 5.

Целевые пропорции указаны в столбце Target allocation. Столбец Current allocation показывает текущие пропорции в портфеле. Класс активов не имеет значения.

Моей задачей было написать алгоритм, следуя которому я мог бы покупать акции, максимально приближаясь к заветным пропорциям. Для этого я написал отдельный скрипт — WhatToBuy.js, который считывает текущие цены активов, их пропорции и доступный бюджет; а также ищет наибольшее отклонение от плановой доли актива и присуждает каждому активу приоритет для покупки.

В первую очередь алгоритм будет «покупать» активы с наибольшим отклонением — до тех пор, пока не восстановит заданные пропорции. Затем перейдет к следующему по приоритету активу и так по кругу, пока не кончится бюджет. Детально описывать не буду, при желании можно самому разобраться в коде.

Алгоритм довольно прост, но потребуются небольшие знания JavaScript. Результатом его работы станет точное указание, в каких количествах покупать тот или иной актив, сколько комиссии уйдет брокеру (Fee, строка 10) и сколько бюджета останется (Cash, строка 10).

Как сделать такую же таблицу

Я создавал таблицу на базе готового исходного кода. Низкий поклон этому человеку. Просто скопируйте код с этого сервиса и посмотрите, что и как работает. Если у вас есть навыки программирования, то вам не составит труда быстро адаптировать его под свои задачи.

Если навыков нет, то вкратце этот процесс добавления скрипта выглядит так:

- Открываете новую гугл-таблицу.

- Переходите в раздел Apps Script в меню «Расширения».

- Придумываете название проекта и вставляете скопированный код.

- Получаете в личном кабинете брокера OpenApi-токен и вставляете его в кавычках в строке 4, чтобы получилось const OPENAPI_TOKEN = «ваш токен».

- Сохраняете скрипт.

Этот скрипт добавляет в вашу таблицу функции, с помощью которых можно подгрузить ваши операции. Подробнее о функциях можно почитать также на странице исходного кода.

Если вас устроят доступные функции, то можно этим ограничиться и не лезть глубоко в код. Но чтобы вводить новые фишки, придется подтянуть навыки программирования и более основательно изучать документацию. В любом случае таблица будет индивидуальна для каждого человека, поэтому единой инструкции для всех нет.

Я также сделал шаблон своей таблицы, чтобы вы могли настроить его под себя. Можете сделать копию таблицы, в которой будут права на редактирование, — достаточно нажать File → Make a copy. Чтобы воспользоваться им, сначала нужно получить доступ к своему портфелю при помощи OpenApi Тинькофф Инвестиций. Это самый сложный этап, так как подразумевает совершение нескольких нетривиальных операций.

Для начала придется получить уникальный токен для работы со своим портфелем — программистом тут быть не надо. Весь процесс хорошо описан в документации по ссылке. Если вкратце, нужно зайти в настройки своего инвестиционного счета в браузере и выбрать внизу настроек пункт «Токен для OpenAPI».

В самой таблице порядок такой:

- Перейти в пункт меню Расширения → Apps Script.

- Скопировать токен из Тинькофф Инвестиций и вставить его вместо фразы Paste your token here.

- Сохранить скрипт и нажать на кнопку Refresh в основной таблице. Скорее всего, таблица попросит разрешение на выполнение скрипта — для этого нужно зайти в «Дополнительные настройки» → «Перейти на страницу скрипта» и дать разрешения.

Важно: если в вашем портфеле больше восьми активов, функция выдаст ошибку — ей просто не хватит строк. В этом случае нужно добавить нужное количество пустых строк ниже девятой — как только строк станет достаточно, данные подгрузятся автоматически. Еще в этом случае придется увеличить диапазоны в некоторых формулах ниже — по умолчанию они будут считать только диапазон со второй по девятую строку.

Результат

Таблица избавляет меня от случайных ошибок и мук выбора «чего бы купить». В целом помогает докупать подешевевшие активы и не покупать слишком дорого.

Мне, в принципе, скорее интересен сам результат программирования, чем результат инвестиций. Не могу остановиться и постепенно добавляю новые фишки. Побочным эффектом подучил JavaScript и «Эксель», наверное, пока это самая большая польза от этой таблицы.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как известно, деньги счёт любят — это правило актуально как для ваших личных финансов, так и для денежных вложений. Без учёта инвестиций вы не сможете ответить даже на базовый вопрос: «А сколько я, собственно, заработал(а)?», не говоря уже о подробном анализе вашего портфеля инвестиций для дальнейших корректировок его состава. В сегодняшней статье мы рассмотрим разнообразные варианты ведения учёта инвестиций — от онлайн-сервисов до электронных таблиц. Также я поделюсь с вами собственным шаблоном для MS Excel! Какое-то время он даже был в продаже и пользовался популярностью, но сегодня вы можете получить его бесплатно.

Приглашаю подписываться на мой Telegram-канал Блог Вебинвестора! Там вы найдёте еженедельные отчёты по инвестициям, аналитические материалы, комментарии по важным новостям и многое другое. Также прошу делиться ссылкой на блог в социальных сетях и мессенджерах:

Как, зачем и где вести учёт инвестиций

Контроль за инвестициями необходим по той же причине, по которой важно записывать доходы и расходы: точный результат помогает делать правильные выводы, ведь вы понимаете сколько зарабатываете/теряете и почему. Иначе инвестиционный портфель превращается в «чёрный ящик» — вы не понимаете, за счет каких активов достигается тот или иной результат и вряд ли сможете посчитать реальную доходность ваших инвестиций. Конечно, учёт инвестиций занимает какое-то время, но оно того стоит и вот почему:

- Растёт доходность портфеля. Благодаря учёту инвестиций видно какие активы приносят прибыль, а какие нет. Хорошие вложения остаются в портфеле и дальше, плохие вовремя покидают его — доходность на дистанции растёт.

- Вы видите реальный результат. Точный контроль инвестиционной деятельности позволит понять, обыгрывает ли стратегия инвестора базовый индекс фондового рынка. Возможно, активное инвестирование делает только хуже.

- Повышается квалификация. Наблюдение за результатами вложений позволяет набираться опыта и учиться на ошибках. Улучшаются навыки анализа активов, растёт интерес к теории инвестирования, поиску новых инструментов, новостям мировой экономики.

- Улучшается дисциплина. Необходимость регулярно проверять результаты вложений развивает хорошую привычку держать руку на пульсе событий. Вы привыкаете следить за портфелем и вовремя делать изменения.

Проще всего вести учёт инвестиций с помощью специализированного онлайн-сервиса. Они бывают платными и бесплатными, но в любом варианте от вас требуется только немного времени на ввод информации по сделкам. Кстати, на платных тарифах дополнительно поддерживается импорт данных от брокеров и бирж — отличный вариант для ленивых. Вот список некоторых популярных сервисов:

⬆️ К СОДЕРЖАНИЮ ⬆️

Онлайн-сервисы для учета инвестиций

Investfolio — мобильное приложение с приятным дизайном с возможностью вести 2 портфеля и любое количество активов. Поддерживает обширную географию активов и все их типы, включая криптовалюты. Есть возможность делать пользовательские заметки.

Yahoo Finance — популярный англоязычный сайт с большой базой данных по инвестиционным активам. Сервис учёта бесплатный и ничем не ограничен, но по функционалу ничего особенного. Можно создавать отчёты с использованием сотни показателей.

Seeking Alpha — отличный сайт для аналитики зарубежных акций, но использовать его на полную можно только в дорогой платной версии. Учет инвестиций похож на Yahoo Finance — можно создавать портфели и отчеты по ним, но графиков нет.

Investing.com — очень известный сайт среди инвесторов, который дает массу информации по акциям, облигациям и ETF. Также есть подробный экономический календарь и все макроэкономические индикаторы. Учет инвестиций больше похож на обычный watch-лист.

Finviz — еще один аналитический сайт с большим набором инструментов для инвестора. В бесплатной версии учёт максимально базовый — просто вносится информация о количестве купленных акций и подводится общий итог на текущий момент.

Morningstar — мощный аналитический сайт с неплохим дневником инвестиционных сделок. Активы в портфеле можно сравнивать по большому количеству показателей, а сам портфель — с различными индексами. Бесплатная версия действует всего 14 дней.

⬆️ К СОДЕРЖАНИЮ ⬆️

Как вести учёт инвестиций в Excel/Google Таблицах

Удобство учёта инвестиционного портфеля в Excel упирается в ваши навыки. С помощью Microsoft Excel и подобных программ можно делать шаблоны для учёта инвестиций на любой вкус — от самых базовых до многостраничных с автоматическим импортом данных и генерацией нужных отчётов в один клик. Макросы сила! Такой шаблон можно сделать под свои задачи, добавив только нужные функции и ничего лишнего. Вот самый простой пример:

Скачать файл с примером можно по этой ссылке

Самое важное в шаблоне учёта инвестиций — история баланса ваших вложений (а еще, по-хорошему, информация о вводе-выводе средств). К ней можно можно прикручивать любые расчёты и графики — возможности электронных таблиц огромны. Как минимум, должен быть расчёт доходности портфеля и общей прибыли, остальное уже на ваш вкус.

Еще один плюс учёта инвестиций в Экселе — данные лучше защищены от посторонних глаз. Доступа к информации нет ни у кого, кроме брокеров с вашими депозитами и сделками, а сам файл нетрудно запаролить при необходимости. В онлайн-сервисах вы как минимум загружаете свои сделки, а то и предоставляете свои пароли для импорта информации.

Можно было бы назвать минусом риск потерять файл учёта инвестиций из-за поломки компьютера, но это уже давно не актуально. Для хранения важных файлов я использую сервис Dropbox. Она создаёт специальную папку на компьютере и постоянно синхронизирует её с «облаком» — у файлов всегда имеется свежий бэкап. Второй способ обойти эту проблему — использовать Google Таблицы, которые почти не уступают Excel по функционалу, при этом изначально работают на серверах компании Google.

Короче, единственный минус собственного шаблона для контроля инвестиций — то что его нужно создавать с нуля и периодически вносить в него данные. Как вести учёт инвестиций в Экселе, если у вас нет нужных навыков и времени на обучение? Предлагаю вам попробовать мой Excel-шаблон.

⬆️ К СОДЕРЖАНИЮ ⬆️

В свое время, как и многие из вас, я задался вопросом — а как мне вообще вести учет инвестиций? При этом платить деньги не хотелось, хотя сегодня у меня другое мнение — хороший онлайн-сервис учета экономит кучу времени. В общем, создал самую простую табличку и постепенно добавлял в нее новые фишки. Со временем учетка стала довольно функциональной и удобной, такой что не стыдно поделиться с подписчиками.

Основной принцип, которого я придерживался при создании шаблона — минимум действий со стороны пользователя. Чем больше автоматизировано в программе для учёта инвестиций в Экселе, тем меньше времени уходит на работу с ним, а значит больше времени остаётся непосредственно на анализ результатов и работу с инвестиционным портфелем.

Для удобства и еще большей экономии времени детализация выбрана по неделям (при желании, можно вносить данные ежедневно, я сам так делаю, но в истории останутся только недельные интервалы). Вот так выглядит таблица учёта инвестиций в Excel:

В ней есть расчёт доходности и прибыли по каждому активу, общие цифры по портфелю, а также расчёт долей. Можно вести расчёты в нескольких валютах сразу. От пользователя требуется только ввести название актива, выбрать валюту и раз в неделю заполнять колонки «Ввод», «Вывод» и «Итог недели».

В IVE: Учёт инвестиций можно добавлять разнообразные активы:

- банковские депозиты,

- акции и ETF,

- облигации,

- драгоценные металлы,

- торговые счета,

- биткоин и другие криптовложения…

На самом деле что угодно можно вписать в таблицу, в конце-концов это Excel и можно прямо в файле рассчитывать стоимость любого актива при необходимости.

В IVE: учет инвестиций есть возможность объединения активов в различные группы и просмотра обобщённых результатов:

Для каждого актива, группы или всего портфеля автоматически строятся несколько графиков и около дюжины показателей:

Доступны графики доходности по неделям и месяцам, прибыли, просадок и динамики вложений. Для портфеля также добавлен график сравнения планируемой и реальной доходности:

Думаю, в общих чертах понятно, что IVE: Учёт инвестиций — программа функциональная и полезная. Чтобы получить её, используйте форму ниже, файл придёт на указанную вами электронную почту в течение нескольких минут:

Прямая ссылка на форму подписки: https://forms.sendpulse.com/365d4194a9/

Если письма нет, проверяйте папку «Спам», иногда попадает туда. Если письмо не пришло в течение получаса — оставьте комментарий к статье «Не получил шаблон» или что-то в таком духе. На указанную вами почту я отправлю письмо вручную.

⬆️ К СОДЕРЖАНИЮ ⬆️

Сегодня с вами разобрались, зачем и как вести учёт инвестиций и рассмотрели все варианты, как это можно делать. Онлайн-сервисы удобные, если потратить деньги на подписку, а электронная таблица — если потратить время на её разработку. Что из этого лучше — решать вам.

Как всегда, благодарю, что читаете сайт

В этой статье мы приводим ссылки и описание шести полезных файлов Excel, которые вы можете использовать для принятия инвестиционных решений или получения новых знаний в области инвестиций:

- Построение лестницы облигаций (актуальные обновляемые данные)

- Анализ качества эмитентов облигаций (актуальные обновляемые данные)

- 11 способов расчета доходности инвестиционного портфеля

- Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

- Калькулятор процентного риска облигаций

- Шаблон файла для оценки акций

Лестница облигаций

Лестница облигаций — это простая инвестиционная стратегия, позволяющая организовать удобные для инвестора денежные потоки и снизить риск изменения процентных ставок.

Вы определяете число ступеней лестницы (число лет, умноженное на число погашений облигаций каждый год), для каждой ступени находите подходящие для вас облигации и инвестируете в каждую ступень одинаковую сумму денег.

После погашения облигаций в каждой ступени вы выбираете, тратить деньги на свои обычные расходы (или инвестировать в другие альтернативы) и, таким образом, «укорачивать» лестницу или купить новые облигации (на срок в конце лестницы), достроив лестницу до целевого года погашения. Купоны вы можете использовать по своему желанию. Подробно о Лестнице облигаций мы писали здесь.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Видео по построению лестницы облигаций и отчету по качеству эмитента смотрите здесь.

Анализ качества эмитентов облигаций

Детальный анализ качества эмитентов облигаций как «со стороны» (долговая нагрузка, эффективность, стабильность), так и «внутри» (анализ качества баланса и качества прибыли). Этот отчет также позволят находить лучшие замены или аналоги для любых облигаций.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Для доступа на страницу с файлом может потребоваться очень быстрая регистрация.

11 способов расчета доходности инвестиционного портфеля

Все просто, если в вашем портфеле нет пополнений и выводов денег. Но, как правило, они есть и рассчитывая доходность двумя разными способами, вы можете получить абсолютно разные результаты, вплоть до того, что при одном методе расчета ваша доходность будет положительной, а при другом — отрицательной. И оба эти результата будут являться корректными.

Это файл представляет все 11 способов расчета доходности. Он не универсален для любого портфеля, но с его помощью и нашей подробной статьи вы легко сможете ориентироваться в основных способах расчета и применять их. Решение этой задачки в Telegram также поможет лучше разобраться в использовании различных подходов к расчетам.

Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

Если ваша инвестиционная цель — генерация периодического дохода (выплат), вы можете использовать отдельные акции и облигации, а можете фонды. Последние могут выплачивать доходы, а могут их реинвестировать. В случае реинвестирования, вы сможете реализовать свою цель только продавая часть паев на величину ожидаемого дохода.

Этот файл показывает, что такая стратегия более эффективна после учета налогов и временной стоимости денег, чем получение выплат. В решении этого кейса мы объясняем все подробно.

Калькулятор процентного риска облигаций

Облигации с различными характеристиками (срок, доходность, размер, число купонов и пр.) имеют разную чувствительность к изменению рыночных процентных ставок.

Это калькулятор позволяет вычислять процентное изменение цены облигаций в зависимости от изменения процентных ставок (есть формулы и подходы к аппроксимации сложных вычислений типа выпуклости). В конченом итоге, вы можете оценивать процентные риски и потенциальные доходности целых портфелей, как это сделали мы в решении этой задачки в Telegram.

Шаблон файла для оценки акций

Полноценный шаблон оценки акций по модели дисконтированных денежных потоков от профессора Сваминатана, 25 лет преподававшего в Cornell (University of Chicago). Конспекты лекций по оценке и анализу ценных бумаг также отличные.

Бонус: пример боевой оценки акций Tesla от Асвата Дамодарана, профессора финансов в Школе бизнеса Стерна при Нью-Йоркском университете (преподает корпоративные финансы и оценку капитала).

Читайте также:

- 8 лучших книг по анализу отчетности и оценке компаний

- 8 лучших книг для развития знаний об инвестициях

- Три факта об оценке активов

- Законы оценки: Разоблачение мифов и заблуждений

- Роль облигаций в инвестиционном портфеле

- BOND ETF. Первый настоящий фонд облигаций с затратами 0.4%

- и еще десятки полезных публикаций в нашем канале Telregram. Вот тут есть полный гид по каналу

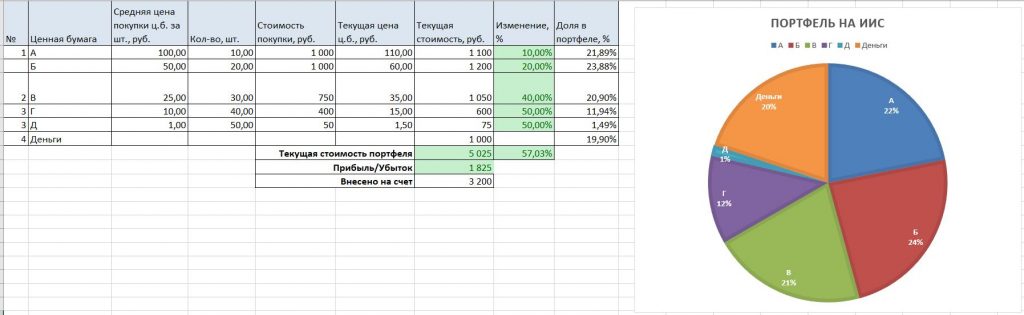

Скриншоты таблицы

1.Основная вкладка — Портфель

Здесь отмечаем свои покупки: сколько акций и по какой средней цене куплены. Котировки вы можете вписывать вручную. Или загрузить эту таблицу в гугл докс и вставлять их из гугл финанс.

Также здесь отмечаем общую сумму взносов на счет.

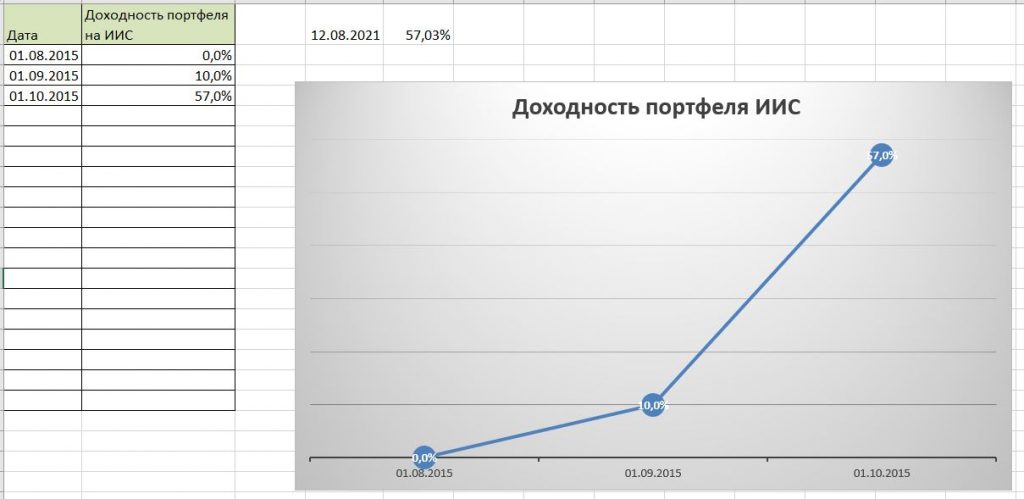

2. Вкладка «Графики»

В ней отмечаем даты и какая была доходность портфеля.

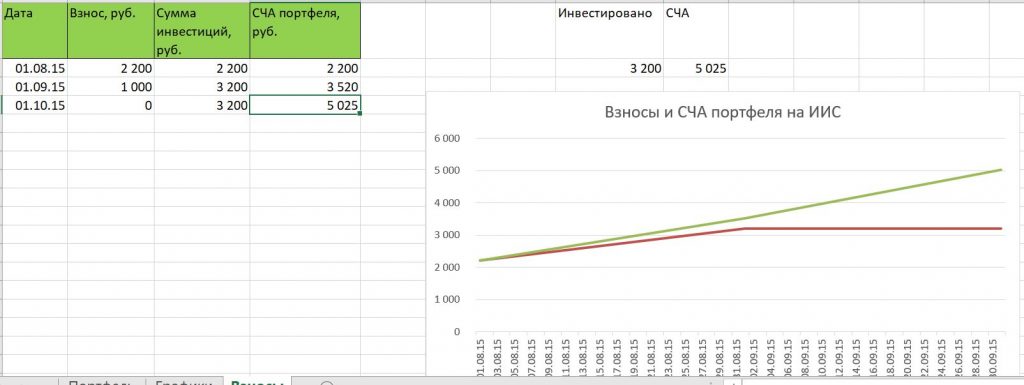

3. Вкладка «Взносы»

В ней указываем свои взносы и СЧА (стоимость портфеля).

таблица для формирования портфеля

таблица для учета инвестиций

таблица для расчета инвестиционного портфеля в excel

таблица для ведения инвестиционного портфеля

учет портфеля ценных бумаг в excel

таблица инвестиционного портфеля в excel

таблица для инвестиционного портфеля

пример учета инвестиционного портфеля в excel

Хотел бы поделиться с вами своей таблицей по планированию долгосрочных инвестиций. Мой путь в инвестировании начался именно с этой таблицы и привел к полумиллиона активов.

На самом деле это не какой-то волшебный инструмент для составления портфеля, в ней нет сложных расчетов и формул, для того чтобы ей пользоваться не надо знать сленг, профессиональные термины или иметь высшее образование экономиста. Всё. Предельно. Просто. С ней справится любой кто умеет читать и пошагово следовать написанному в этой статье.

У вас наверняка возник вопрос: Если все так просто, то зачем же она нужна?

А я вам отвечу: Эта таблица может дать вам гораздо больше, чем вы думаете. Она превращает ваши мечты в реальность, позволяет объективно взглянуть на конкретно вашу финансовую ситуацию, продумать шаги для достижения именно ваших целей и наконец начать предпринимать что-то для получения результата. И если вы как и я всегда хотели стать как Уоррен Баффет, как Скрудж Макдак , как сын маминой подруги и не испытывать проблем с деньгами, то рекомендую вам дочитать статью до конца.

Эта таблица поспособствует тому, что вы наглядно пропишите и учтете:

- период инвестиций;

- ваш планируемый доход;

- планируемые расходы;

- крупные цели;

- обязательства;

- расходы на отпуск;

- доходность вашего портфеля;

- распределение долей взносов по активам.

В результате вы сможете увидеть сумму, которую реально будет получить при заданных условиях. В таблице учтено все кроме случайности.

В дальнейшем, когда вы начнете реализовывать задуманное, таблица будет служить не только планировщиком, но и позволит отслеживать насколько вы соблюдаете свой план, вы будете понимать насколько эффективно он составлен и сможете подстроиться под ситуацию. В конце концов, это ни к чему не обязывает и нет ничего страшного в том, чтобы отклоняться от вашего плана. Наоборот, вы сможете быть более гибкими если вовремя поймете, что свернули не туда, так как сможете скорректировать цели, повысить риск вашего портфеля или поразмыслить над доходами и расходами.

Теперь предлагаю перейти к заполнению. В таблице указан не мой план, которому я следую, а просто пример. Вы можете изменять исходные данные. Жми на ссылку и следуй шаг за шагом:

Шаг 1

Заполняем доходы и расходы (последние столбцы). Здесь все просто. Там где у вас указаны месяца вы пишите ваш планируемый доход и расход в месяц, там где начинаются года, то умножаете эти данные на 12. У меня для примера указан доход на начальном этапе 35 тысяч, расход 25 тысяч, а после я их увеличиваю с течением времени. Чем выше у вас доход и меньше расход, тем больше вы сможете выделить под инвестиции и соответственно получить в результате капитал либо больше, либо быстрее (в зависимости от целей). Но тут главное не перестараться, в свой первый раз я заложил слишком маленькие расходы и потом корректировал.

Шаг 2

После того, как вы внесли доходы и расходы таблица рассчитает вам прибыль(самый последний столбец), то есть средства, которые вы можете пустить на инвестиции, либо оставить на счету. Исходя из этой суммы необходимо решить, какую долю вы хотели бы выделить для создания инвест портфеля. У меня указано значение 80% от прибыли, но оно может быть абсолютно любым. Чем выше доля вложений, которую вы готовы инвестировать, тем лучше будет результат. Это значение необходимо внести в ячейку с названием «Капитал» над графой «ВЗНОСЫ».

Шаг 3

Заполняем распределение капитала между различными видами активов. В таблице учитываются низкорисковые активы, среднерисковые и высокорисковые. В зависимости от уровня доходности (чем она выше, тем выше риски) необходимо распределить доли, согласно которым будет распределяться «Капитал» по этим активам. Чтобы было понятнее приведу пример. У меня в таблице, в ячейке «Консервативный», над графой «ВЗНОСЫ» указана цифра 5%, это значит, что одна двадцатая от выделенного мной капитала(на предыдущем шаге) пойдет на низкорисковые активы. Аналогичным образом, нужно будет выделить долю для ячейки «Умеренный»(среднерисковые) и «Агрессивный»(высокорисковые). В сумме эти доли должны составлять 100%. В этом плане это 5%+30%+65%.Стоит понимать, что риск влияет на доходность. Не нужно бояться этого слова ,но и пренебрегать им не стоит. Чем выше будет агрессивная доля в портфеле тем, быстрее вы получите нужный результат. Обращаю внимание, что заполнить нужно только ячейку с процентом, в самой таблице расчет идет автоматически.

Шаг 4

Переходим к соседней графе-«НАКОПЛЕНИЯ». Это и есть наш портфель. Сюда подтягиваются значения из колонки «ВЗНОСЫ» и учитывается доходность портфеля. По умолчанию у меня указаны актуальные проценты доходности для долгосрочного инвестирования, поэтому стоит их менять только если ситуация на рынке меняется, сейчас можно этого не делать. В этой части таблицы находится самое интересное-столбец, который выделен голубым под названием «Капитал». В нем указана сумма активов на вашем портфеле накопленная к определенному временному периоду. Следует понимать, что на протяжении всего периода инвестирования вы реинвестируете средства и не снимаете их с брокерского счета, таким образом работает сложный процент и вы получаете десятикратный результат. Для того чтобы у вас не было соблазна воспользоваться средствами на брокерском счету, понадобится финансовая подушка.

Шаг 5

Столбец, который выделен розовым, под названием «Остаток на счете», тоже достаточно интересен. Это те средства, которые остаются у вас на счету, после того как вы учли все свои расходы, цели, отпуск, взносы на инвестиции , выплаты по обязательствам, поэтому я рекомендую сначала заполнить только вложения по инвестициям (как мы это сделали в предыдущих шагах), после этого посмотреть сколько свободных средств у вас есть(в графе «Остаток на счете») и на какой момент времени, а потом уже планировать остальные траты( цели, отпуск, кредиты) отталкиваясь от свободных средств на счету.

Шаг 6

Все что нужно было заполнить на этом этапе мы с вами сделали, поэтому сейчас можно оценить результат в голубой колонке «Капитал» и анализируем цели. Если вас не удовлетворяет результат, то можете поиграть с уровнем расходов, доходов, распределением взносов в портфель и т.д.

В итоге вы сможете прийти к плану, который отражает лично вашу финансовую стратегию, финансовое состояние и цели. По результатам данных которые я внес, мы можем увидеть капитал в размере 11,8 млн за 15 лет с относительно умеренной доходностью (среднерисковый портфель). С покупкой машины без кредита и отпуском раз в год на сумму около 30 тысяч. Стоит понимать, что это лишь пример, и эта таблица является инструментом, а не готовым инвест планом.

Надеюсь что вы разобрались и вдохновились, желаю вам удачи в намеченных целях, если понадобится помощь, то переходите ко мне на канал, буду рад поделиться информацией.

Краткое содержание:

- Следить за изменением стоимости акций и соблюдать пропорции. Я решил завести таблицу для отслеживания результата инвестиций на ИИС в мае 2020 года. На ИИС я придерживаюсь четкого плана в противовес случайному характеру покупок на брокерском счете. Никогда особо не доверял различным сервисам по анализу инвестиций. Могу сравнить их со своей таблицей при надобности, но никогда не отдам анализ в чужие руки. Мне важно досконально понимать, как считается каждое число, и своя таблица в этом плане опережает все подобные сервисы. Сам я работаю в сфере автоматизации, и потому таблица, по моему мнению, также должна быть полностью автоматизирована. Принципиально не хочу ничего вводить руками: знаю, что когда-нибудь забуду об этом или мне просто надоест. Основная часть информации подгружается благодаря OpenAPI Тинькофф Инвестиций. Почти все сделано с помощью скриптов. Формул — минимальное количество. Никаких брокерских отчетов загружать не надо. Главная страница таблицы состоит из нескольких блоков: Состав портфеля. Показывает, сколько у меня сейчас акций, текущую и средние цены, прибыль/убыток, текущие пропорции и пропорции после покупки. Графики трендов и изменения цен за выбранный период. Общая информация по портфелю. Смотрю здесь, обгоняю ли я вообще инфляцию. График отдельно выбранного актива с минимальным техническим анализом.

- Особенности таблицы

- Как сделать такую же таблицу

- Обсуждение

Следить за изменением стоимости акций и соблюдать пропорции. Я решил завести таблицу для отслеживания результата инвестиций на ИИС в мае 2020 года. На ИИС я придерживаюсь четкого плана в противовес случайному характеру покупок на брокерском счете. Никогда особо не доверял различным сервисам по анализу инвестиций. Могу сравнить их со своей таблицей при надобности, но никогда не отдам анализ в чужие руки. Мне важно досконально понимать, как считается каждое число, и своя таблица в этом плане опережает все подобные сервисы. Сам я работаю в сфере автоматизации, и потому таблица, по моему мнению, также должна быть полностью автоматизирована. Принципиально не хочу ничего вводить руками: знаю, что когда-нибудь забуду об этом или мне просто надоест. Основная часть информации подгружается благодаря OpenAPI Тинькофф Инвестиций. Почти все сделано с помощью скриптов. Формул — минимальное количество. Никаких брокерских отчетов загружать не надо. Главная страница таблицы состоит из нескольких блоков: Состав портфеля. Показывает, сколько у меня сейчас акций, текущую и средние цены, прибыль/убыток, текущие пропорции и пропорции после покупки. Графики трендов и изменения цен за выбранный период. Общая информация по портфелю. Смотрю здесь, обгоняю ли я вообще инфляцию. График отдельно выбранного актива с минимальным техническим анализом.

Особенности таблицы

Киллер-фича моей таблицы — она рассчитывает, что и в каких количествах купить, чтобы соблюсти плановые пропорции. В идеале я вообще не должен тратить время на ее ведение, а только ежемесячно пополнять счет суммой, на которую буду покупать активы. Эта функция помогает придерживаться заданных пропорций автоматически — не нужно каждый раз думать, что покупать.

Для начала я составил план распределения активов в портфеле. У вас должна быть тактика, которой вы будете придерживаться, иначе это все бессмысленно. Для себя решил, что мой портфель будет состоять только из ETF:

- США (FXUS и FXIT) — 30%;

- развитые страны (Германия FXDE + FXDM) — 30%;

- развивающиеся страны (Россия TMOS, Китай FXCN) — 30%;

- евробонды FXRU — 5%;

- золото FXGD — 5.

Целевые пропорции указаны в столбце Target allocation. Столбец Current allocation показывает текущие пропорции в портфеле. Класс активов не имеет значения.

Моей задачей было написать алгоритм, следуя которому я мог бы покупать акции, максимально приближаясь к заветным пропорциям. Для этого я написал отдельный скрипт — WhatToBuy.js, который считывает текущие цены активов, их пропорции и доступный бюджет; а также ищет наибольшее отклонение от плановой доли актива и присуждает каждому активу приоритет для покупки.

В первую очередь алгоритм будет «покупать» активы с наибольшим отклонением — до тех пор, пока не восстановит заданные пропорции. Затем перейдет к следующему по приоритету активу и так по кругу, пока не кончится бюджет. Детально описывать не буду, при желании можно самому разобраться в коде.

Алгоритм довольно прост, но потребуются небольшие знания JavaScript. Результатом его работы станет точное указание, в каких количествах покупать тот или иной актив, сколько комиссии уйдет брокеру (Fee, строка 10) и сколько бюджета останется (Cash, строка 10).

Как сделать такую же таблицу

Я создавал таблицу на базе готового исходного кода. Низкий поклон этому человеку. Просто скопируйте код с этого сервиса и посмотрите, что и как работает. Если у вас есть навыки программирования, то вам не составит труда быстро адаптировать его под свои задачи.

Если навыков нет, то вкратце этот процесс добавления скрипта выглядит так:

- Открываете новую гугл-таблицу.

- Переходите в раздел Apps Script в меню «Расширения».

- Придумываете название проекта и вставляете скопированный код.

- Получаете в личном кабинете брокера OpenApi-токен и вставляете его в кавычках в строке 4, чтобы получилось const OPENAPI_TOKEN = «ваш токен».

- Сохраняете скрипт.

Этот скрипт добавляет в вашу таблицу функции, с помощью которых можно подгрузить ваши операции. Подробнее о функциях можно почитать также на странице исходного кода.

Если вас устроят доступные функции, то можно этим ограничиться и не лезть глубоко в код. Но чтобы вводить новые фишки, придется подтянуть навыки программирования и более основательно изучать документацию. В любом случае таблица будет индивидуальна для каждого человека, поэтому единой инструкции для всех нет.

Я также сделал шаблон своей таблицы, чтобы вы могли настроить его под себя. Чтобы воспользоваться им, сначала нужно получить доступ к своему портфелю при помощи OpenApi Тинькофф Инвестиций. Это самый сложный этап, так как подразумевает совершение нескольких нетривиальных операций.

Для начала придется получить уникальный токен для работы со своим портфелем — программистом тут быть не надо. Весь процесс хорошо описан в документации по ссылке. Если вкратце, нужно зайти в настройки своего инвестиционного счета в браузере и выбрать внизу настроек пункт «Токен для OpenAPI».

В самой таблице порядок такой:

- Перейти в пункт меню Расширения → Apps Script.

- Скопировать токен из Тинькофф Инвестиций и вставить его вместо фразы Paste your token here.

- Сохранить скрипт и нажать на кнопку Refresh в основной таблице. Скорее всего, таблица попросит разрешение на выполнение скрипта — для этого нужно зайти в «Дополнительные настройки» → «Перейти на страницу скрипта» и дать разрешения.

Важно: если в вашем портфеле больше восьми активов, функция выдаст ошибку — ей просто не хватит строк. В этом случае нужно добавить нужное количество пустых строк ниже девятой — как только строк станет достаточно, данные подгрузятся автоматически. Еще в этом случае придется увеличить диапазоны в некоторых формулах ниже — по умолчанию они будут считать только диапазон со второй по девятую строку.

Результат.

Таблица избавляет меня от случайных ошибок и мук выбора «чего бы купить». В целом помогает докупать подешевевшие активы и не покупать слишком дорого.

Мне, в принципе, скорее интересен сам результат программирования, чем результат инвестиций. Не могу остановиться и постепенно добавляю новые фишки. Побочным эффектом подучил JavaScript и «Эксель», наверное, пока это самая большая польза от этой таблицы.

Источник

Основное преимущество интернет-сервисов по учёту инвестиций в том, что в любой момент вы можете посмотреть состояние дел в вашем портфеле из любой точки мира. Но что делать, если вы не хотите тратить лишние деньги или не доверяете Интернету? В таком случае можно вести учёт сделок самостоятельно в Excel. Минус этого подхода в том, что вам необходим именно тот компьютер, на котором хранится отчётность. Хотя с применением облачных технологий этот недостаток легко устраняется. Неудобством является то, что вы не сможете оценить стоимость портфеля в режиме онлайн, как это доступно в интернет-сервисах, но и эта проблема решается, если вы аккуратный инвестор и регулярно проверяете свой портфель.

Далее на примере показано, как можно вести отчётность. Подразумевается, что все разделы отчётности — листы одной книги Excel, т.е. физически всё хранится в одном файле.

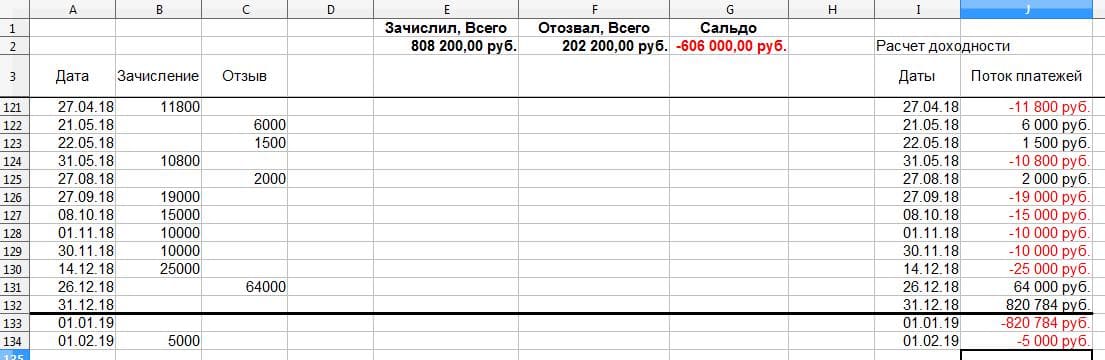

1. Движение денежных средств по счёту

Простая таблица из трёх столбцов: «Дата», «Зачисление», «Отзыв». Желательно, чтобы была ещё и сводная статистика по зачисленным и отозванным денежным средствам за всё время инвестирования.

Рис. 1 Учёт денежных средств.

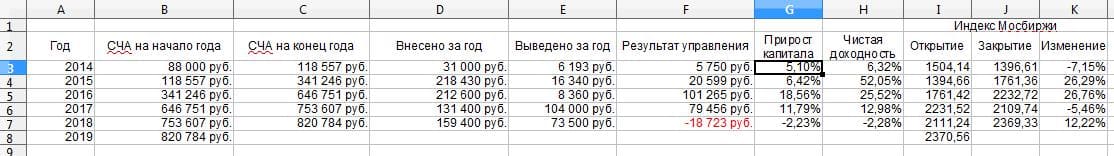

Для определения «Зачислил, Всего» вам нужно суммировать все значения в столбце «Зачисление». Для получения значения «Отозвал, Всего» — суммируете значения в столбце «Отзыв». «Сальдо» определяется как разница между «Отозвал, Всего» и «Зачислил, Всего». В том, что сальдо отрицательное, нет ничего страшного, если вы вносите на счёт намного большие суммы, чем отзываете. Важнее другое: сумма сальдо и текущего баланса счёта должна быть положительной. Это означает, что в случае, если вы закроете счёт и выведете все деньги, то окажетесь с прибылью. В нашем примере 31.12.18 года на счёте было 820 тысяч рублей, сальдо равнялось − 606 тысяч. Если бы вы закрыли счёт и вывели все деньги в последний день 2018 года, то ваша прибыль составила бы 214 тысяч рублей. Это накопленный итог за всё время инвестирования.

Обратите внимание, что в таблице присутствуют даты 31.12.18 и 01.01.19, но в эти дни не производилось ни зачисление, ни отзыв денег. Они необходимы для определения доходности вложений в течение года.

Одна полезная функция, встроенная в Excel — возможность фиксировать строки, чтобы они не прокручивались. Обратите внимание, что на рисунке после третьей строки идёт 121-я. Фиксация строк делает работу с длинными таблицами намного удобнее.

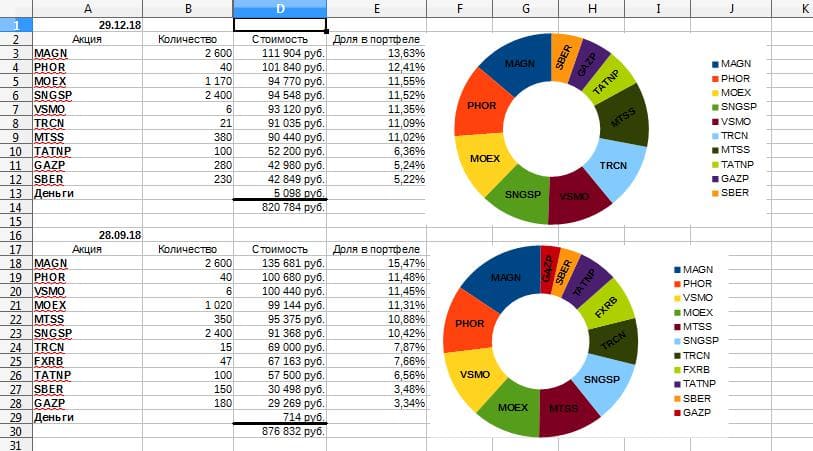

2. Состав портфеля

Следующий лист в книге — «Состав портфеля на отчётную дату». В нашем примере отчётными датами выступают последние дни кварталов.

Рис. 2. Сведения о составе портфеля

На рисунке биржевые тикеры акций используются для краткости. Значения для количества акций и стоимости соответствующей позиции можно посмотреть в терминале. «Доля в портфеле» определяется как отношение стоимости соответствующей позиции к общей стоимости портфеля. Диаграмма приведена для наглядности.

Лист с составом портфеля позволяет отслеживать динамику акций. Если вы собираетесь проводить ребалансировку, то столбец с долями акций в портфеле подскажет, как её осуществить.

3. Динамика портфеля по годам

Состав портфеля на определённую отчётную дату может быть весьма информативен, но если нужно подсчитать доходность вложений за длительный период, то необходимы дополнительные данные. Помимо ежеквартальной отчётности желательно вести годовую.

Рис. 3. Доходность портфеля за предыдущие годы

«Результат управления» рассчитывается как разница между стоимостью активов в конце года и начале, с поправкой на сальдо ввода и вывода денежных средств. «Прирост капитала» рассчитывается как отношение результата управления к стоимости активов на конец года.

«Чистая доходность» — это внутренняя норма доходности ваших вложений, учитывающая ввод и вывод денежных средств со счёта. Смысл внутренней нормы доходности поясним на примере.

На рисунке вы видите, что по итогам 2016 года «Чистая доходность» составила 25,52%. Представьте, что вы нашли депозит в банке со ставкой 25,52% и совершили следующие действия:

внесли в начале года 341 246 рублей;

в течение года внесли суммарно 212 600 рублей, такими же частями и в те же даты, что и на брокерский счёт;

в течение года вывели 8 360 рублей, такими же частями и в те же даты, что и с брокерского счёта.

В этом случае в конце года на вашем депозите было бы 646 751 рубль.

При отслеживании динамики портфеля по годам желательно сравнивать «Чистую доходность» портфеля с индексом Мосбиржи. Об этом читайте в статье «Почему стоит ориентироваться на индекс при покупке акций».

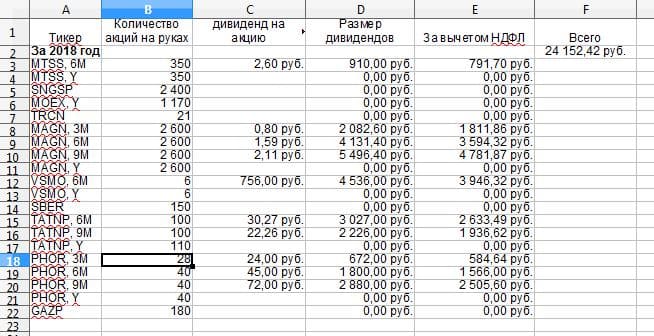

4. Учёт дивидендов и купонов

Если ваш инвестиционный подход ориентирован на получение дивидендов и купонов, то важно отслеживать суммарные дивидендные и купонные выплаты по итогам того или иного года.

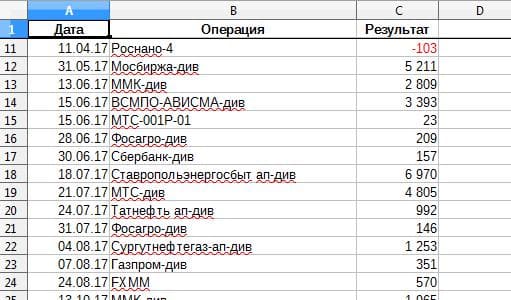

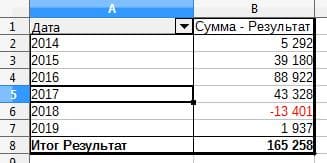

Рис. 4. Таблица учёта дивидендов и купонов

Биржевые тикеры акций и обозначения 3М, 6M, 9M, Y используются для краткости. Если дивиденды пока не известны, например, по акциям «Газпрома», в таблице стоят нули.

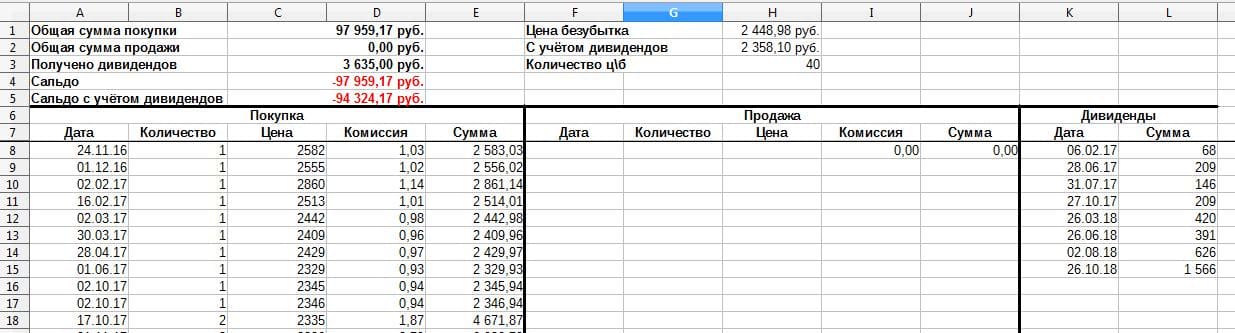

5. Сделки с ценными бумагами

Рис. 5. Учёт сделок и дивидендов по акциям

Учёт сделок показан на примере акций «Фосагро». «Сумма покупки» и «Сумма продажи» учитывают комиссии брокера. «Сальдо» определяется как разница между суммой продажи ценных бумаг и суммой покупки. В нашем примере ни одна акция не продавалась, поэтому сальдо отрицательное. Если текущая стоимость акций будет выше 98 тысяч рублей, то при продаже акций и закрытии позиции будет прибыль. Если в финансовом результате учитывать полученные дивиденды, то для получения прибыли нужно продать акции дороже, чем за 94 325 рублей. «Цена безубытка» определяется как отношение сальдо, взятого со знаком «—», к количеству акций в портфеле. «Цена безубытка с учётом» дивидендов определяется аналогично, только в расчётах используется «Сальдо с учётом дивидендов». «Количество цб» рассчитывается автоматически на основании содержимого столбцов «Количество» в разделах «Покупка» и «Продажа».

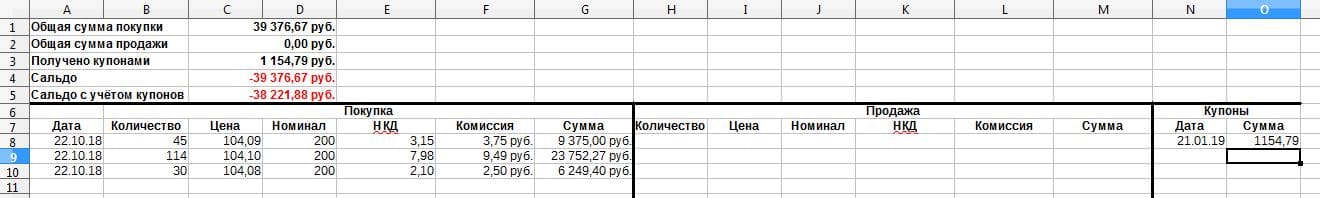

Для облигаций учёт будет аналогичным, но с учётом НКД и номинала при покупке и продаже.

Рис. 6. Учёт сделок и купонов по облигациям

На каждую позицию в вашем портфеле следует завести соответствующий лист в книге Excel. Поскольку позиций в вашем портфеле может быть много, то будет лучше вынести листы со сделками в отдельную книгу. Финансовые результаты сделок можно вести на отдельном листе.

Рис. 7. Сводная информация о результатах сделок

Для большей информативности удобно завести в таблице с финансовыми результатами отдельный столбец, в котором содержится тип дохода: дивиденды, купоны, закрытие позиции. Он будет полезен при составлении сводной таблицы для группировки финансовых результатов, т.к. доступна сумма по каждой категории.

Рис. 8. Сводная информация о результатах сделок за предыдущие годы

В нашем примере ведётся учёт финансового результата без разделения на типы доходов, поэтому группировка выполнена по годам.

http://open-broker.ru/ (C)

При копировании ссылка обязательна | Не является индивидуальной инвестиционной рекомендацией

Поддержите нас — ссылаясь на материалы и приводя новых читателей

Нашли ошибку: выделите и Ctrl+Enter

Добавьте Элиттрейдер в избранное Дзен новостей