Сделал шаблон для учета инвестиций по стратегии равно взвешенного портфеля. Расскажу вкратце что умеет делать таблица.

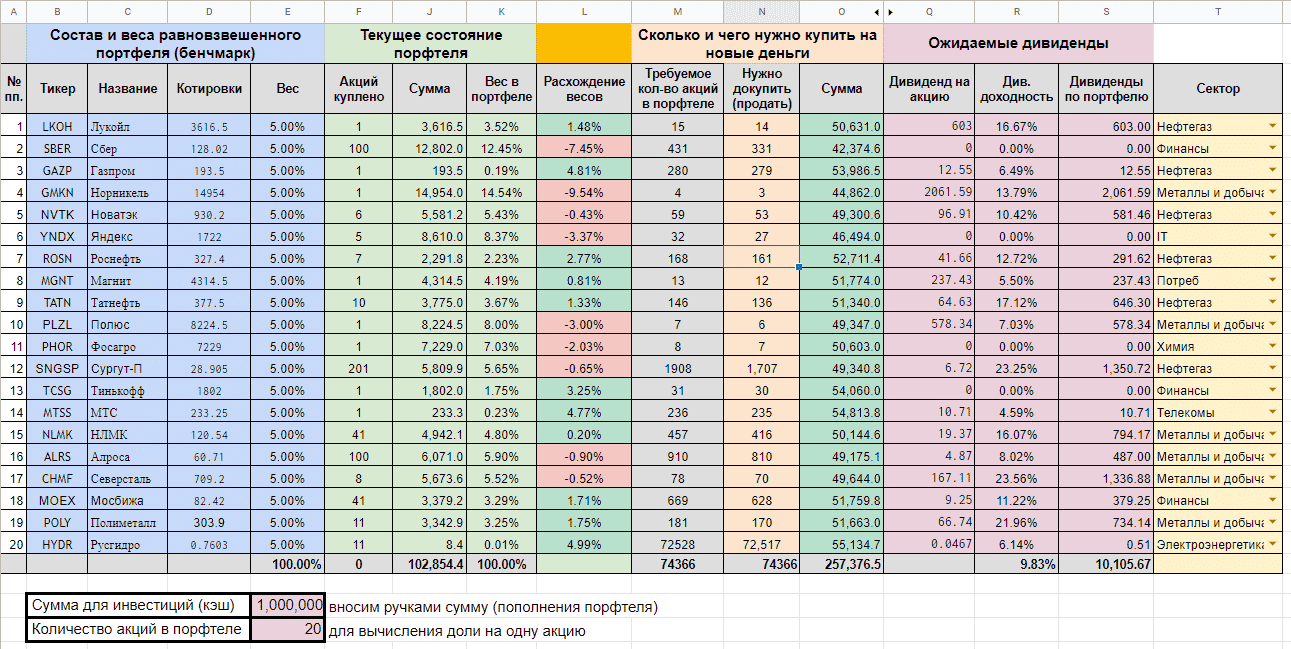

Таблица состоит из нескольких блоков. Для удобства и наглядности блоки выделены разными цветами. Вот как это выглядит у меня на начальном этапе.

Содержание

- Начало — веса, котировки и названия

- Твой портфель

- Помощь в ребалансировке

- Новые пополнения

- Дивиденды

- Сектора

- Файл-шаблон

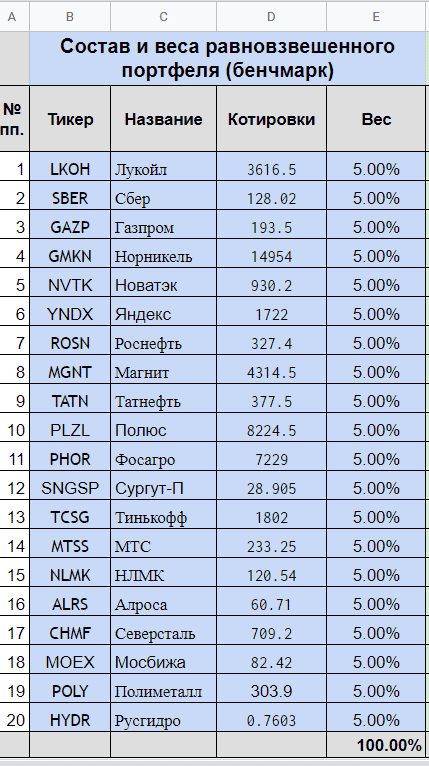

Начало — веса, котировки и названия

Перед началом пользования таблицей нужно указать сколько акций в портфеле вы хотите иметь. Это нужно для вычисления доли на одну акцию (5, 10 или 20%).

В первом блоке накидываем для себя список акций, который вы хотите иметь в портфеле. Для примера я добавил в файл 20 компаний из индекса Мосбиржи.

Котировки подтягиваются с биржи автоматически (прописана формула). Если будете менять бумагу на другую (или добавлять новые имена), в формуле нужно прописать новый тикер.

На примере формулы для Сбера. Тикер выделил красным. Его и нужно менять на другой.

=IMPORTXML(«http://iss.moex.com/iss/engines/stock/markets/shares/securities/SBER.xml», «/document/data[@id=»»marketdata»»]/rows/row[@BOARDID=»»TQBR»»]/@MARKETPRICE»)

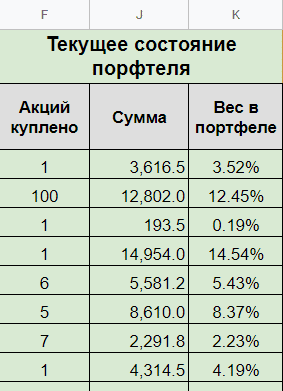

Твой портфель

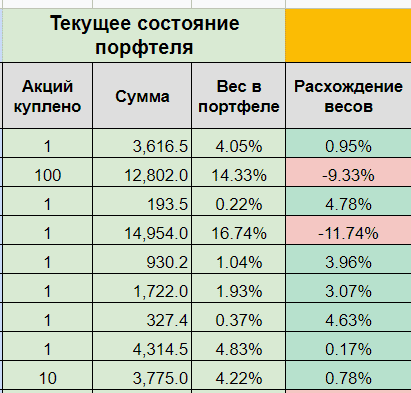

Второй сектор показывает текущее состояние вашего портфеля. Сколько и каких акций куплено и на какую сумму. А также пропорции этих акций в портфеле.

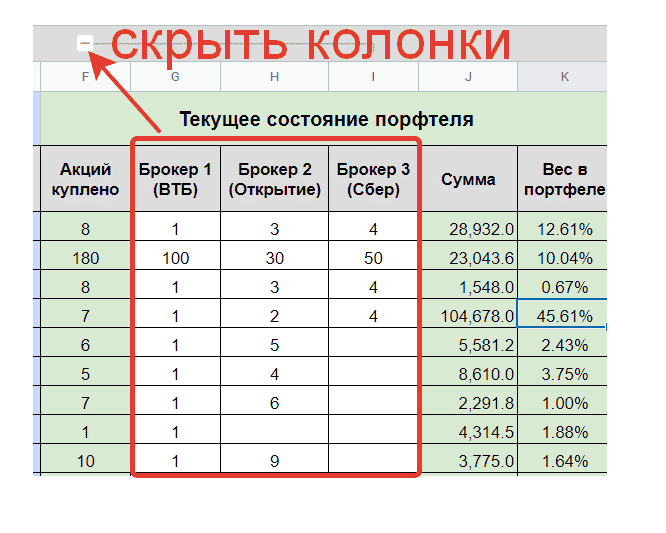

Заполнять количество акций можно в колонке «Акций куплено«. Но бывает ситуации, что бумаги могут быть раскиданы по разным брокерам. И даже акции одного эмитента могут находиться по разным счетам. К примеру у меня так. Часть у одного брокер, часть у другого. Есть даже бумаги, лежащие у одного брокера, но по разным счетам (ИИС и обычный брокерский счет).

Это доставляет определенные неудобства при заполнении таблицы. Нужно постоянно складывать данные в уме. «у брокера А у меня лежит 100 акций Сбера, у брокера Б — еще 250. По брокеру В — сегодня купил 60 и было до этого на счете 40. Сколько итого нужно записать?» Или бывает случайно удалил данные по количеству акций, к примеру того же Сбера. Типа рука дрогнула и ты не заметил сразу (и не можешь сделать отмену действий). И что нужно сделать, чтобы восстановить данные? Пройтись по всем своим брокерам, посмотреть нет ли у них акций Сбера. А если удалил не одну, а несколько ячеек? У меня так было несколько раз. Приходилось не только восстанавливать, но делать сверку по всем брокерам — вдруг я что-то еще удалил случайно.

Второй минус — ты не видишь полной картины, какие бумаги и у какого брокера у тебя находятся.

Для подобных случаев я добавил разделение по брокерам. Заполняем количество по каждому брокеру отдельно, а потом все автоматом суммируется в отдельную колонку (акций куплено) При необходимости можно нажимать на «плюсик» (или «минус») и колонки с брокерами будут скрыты.

Помощь в ребалансировке

Для наглядности я сделал колонку «Расхождение весов«. Она показывает на сколько отклоняются текущие пропорции акций от первоначально заданных. В зависимости от цвета колонки инвестор понимает, что ему нужно сделать с акциями:

- красный цвет — вес акции в портфеле превышен. Нужно продать часть.

- зеленый цвет — доля акций меньше заданного. Нужно докупать.

Если портфель постоянно пополняется, то продавать необязательно. Можно выравнивать пропорции покупкой отстающих, доля которых на данный момент минимальна, а расхождение максимально (зеленый цвет).

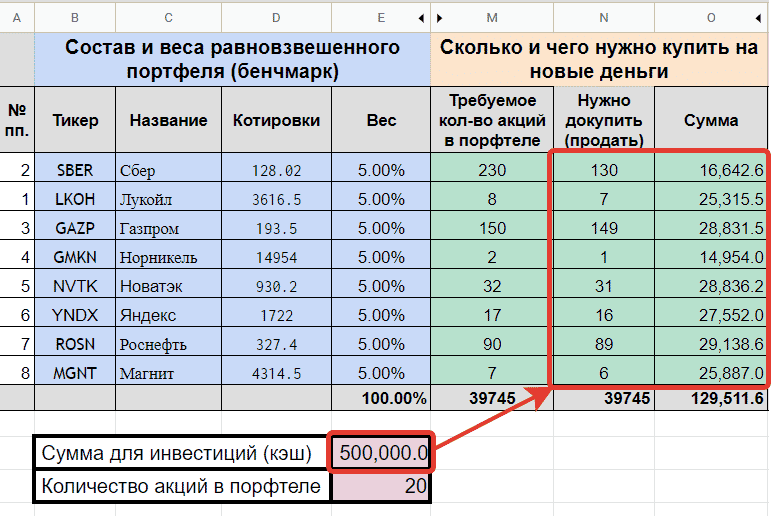

Новые пополнения

В таблице можно заполнить поле «Сумма для инвестиций (кэш)» и система сама посчитает каких акций и в каком количестве нужно купить. Причем учитывается уже купленные акции.

По сути — это подсказка куда направить новые поступления денег. Даже думать не надо. 😁

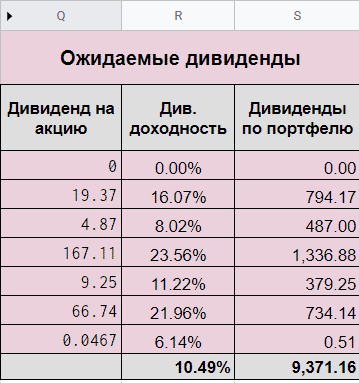

Дивиденды

Таблица выдергивает данные по дивидендам за 12 месяцев с сайта Доход (можете сравнить правильность). В итоге мы наглядно видим не только данные по каждой бумаге, но и сколько может денег приносить наш портфель в целом и какая у него дивидендная доходность. Можно поиграть с наименованием бумаг, чтобы увеличить дивидендную доходность портфеля.

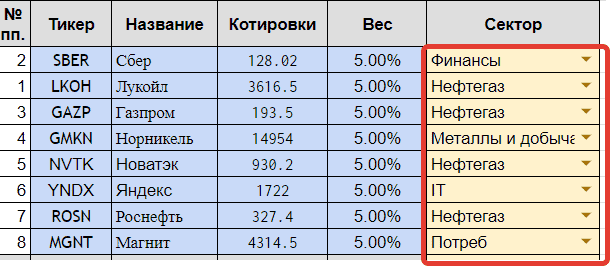

Сектора

Необязательный столбец. Показывает к какому сектору относятся ваши акции. Я использую его для наглядности.

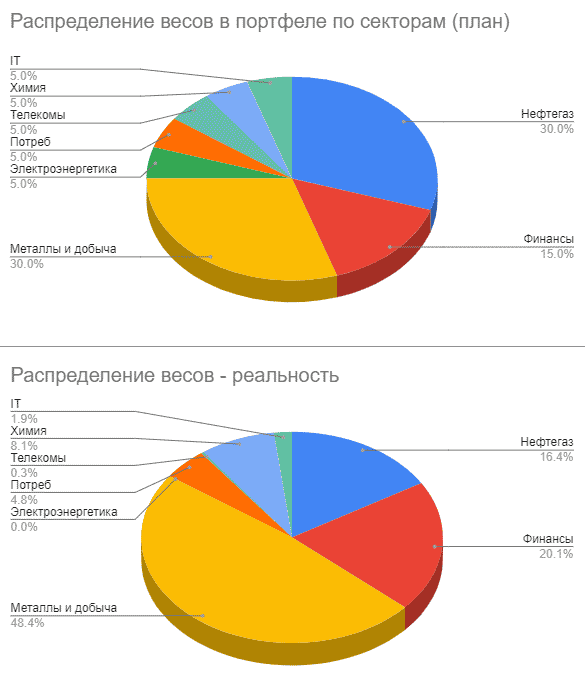

В шаблоне выводится две диаграммы — сколько веса занимает в вашем портфеле каждый сектор. Одна диаграмма показывает запланированный веса портфеля (бенчмарк). Вторая — реальные.

В чем суть?

Во-первых, когда вы выбираете эмитентов в свой портфель, сразу видно распределение по секторам. Это помогает избежать сильного доминирования одного сектора в портфеле. К примеру, большинство крупных компаний на Мосбирже относятся к нефтегазовому сектору. И если вы захотите собрать портфель из 10 акций голубых фишек, то, скорее всего, больше половины веса будет приходиться на нефтегаз. А это с точки зрения диверсификации — не есть гуд. И желательно такой портфель разбавить акциями из других отраслей.

Этот же принцип работает и в обратную сторону. Мы можем посмотреть на шаблонный вариант портфеля и заметить, что нам не хватает какого-нибудь сектора (доля которого в портфеле презрительно мала или вообще отсутствует). Это будет нам сигнал к размышлению.

Во-вторых, на диаграмме по реальному распределению по секторам мы сразу можем увидеть сильно ли наш портфель «разъехался», по сравнению с шаблонным вариантом.

К примеру, глядя на диаграммы ниже, я сразу вижу, что доля сектора «Металл и добыча» у меня намного больше запланированного. А вот сектор «Нефтегаз» сильно отстает. Следовательно, мне нужно направлять в него все новые деньги в первую очередь. И пока не вкладываться в Металлы.

Файл-шаблон

Файл для учета равно взвешенного портфеля доступен по ссылке. Напоминаю, чтобы утащить к себе, нужно в меню «Файл» выбрать «Создать копию». В этом случае вам будет доступно редактирование документа.

Удачных инвестиций!

Буду рад услышать обратную связь.

В следующей части расскажу про 5 способов собрать портфель из акций.

Скриншоты таблицы

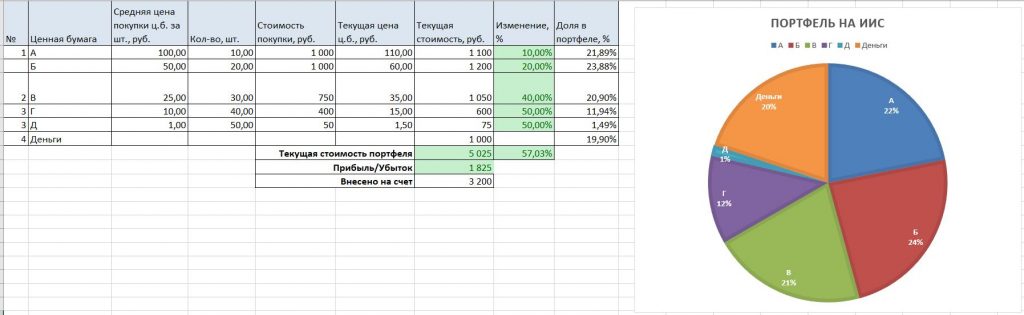

1.Основная вкладка — Портфель

Здесь отмечаем свои покупки: сколько акций и по какой средней цене куплены. Котировки вы можете вписывать вручную. Или загрузить эту таблицу в гугл докс и вставлять их из гугл финанс.

Также здесь отмечаем общую сумму взносов на счет.

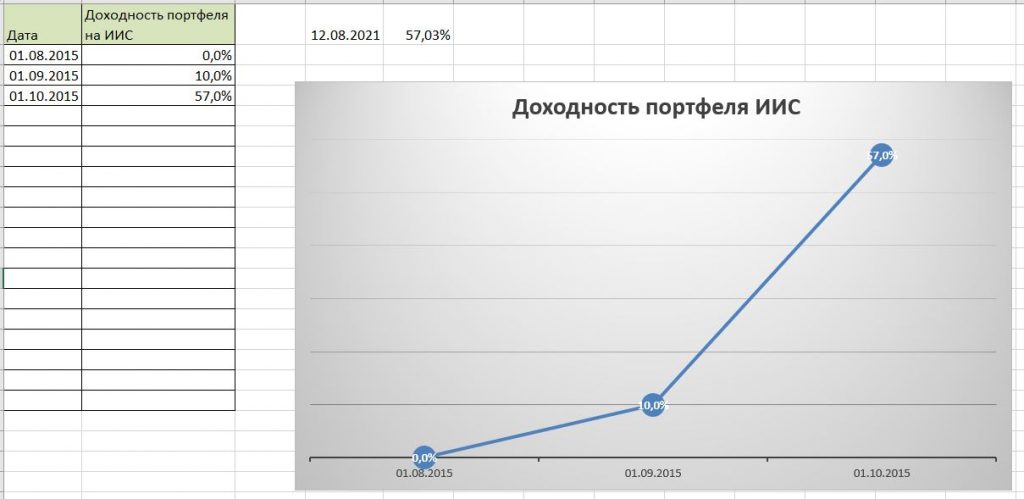

2. Вкладка «Графики»

В ней отмечаем даты и какая была доходность портфеля.

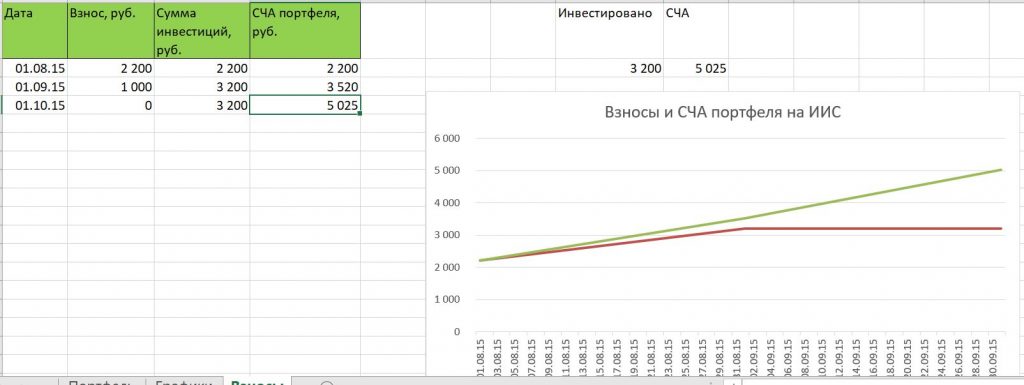

3. Вкладка «Взносы»

В ней указываем свои взносы и СЧА (стоимость портфеля).

таблица для формирования портфеля

таблица для учета инвестиций

таблица для расчета инвестиционного портфеля в excel

таблица для ведения инвестиционного портфеля

учет портфеля ценных бумаг в excel

таблица инвестиционного портфеля в excel

таблица для инвестиционного портфеля

пример учета инвестиционного портфеля в excel

ПОРТВЕЛЬ в EXCEL

Последнее обновление 28.12.2020

Что нового: Сделана вкладка депозит по рублевым вкладам, дополнен раздел инфляция. Дорабатываю вкладку депозит.

Портфель в смарт-лабе очень хороший, но не позволяет все увидеть. Пытаюсь сделать портфель в Excel. В интернете пересмотрел много разных вариантов, пытаюсь собрать их в единую картину.

По данной ссылке находится все версии начиная с 1 версии.

https://cloud.mail.ru/public/3Fhq/PJjxbmBgF

Так же (так как там есть макросы, у некоторых могут быть опасения на этот счет), залил последнию версию (буду стараться не забывать это делать) ну гугл-док.

https://drive.google.com/file/d/1XsTs9mPWxJKrMHdt7QpKLHfNwgWJwhJC/view?usp=sharing

Обновить данные: данные по ценам и тп тд, (данные берутся напрямую с мосбиржи www.moex.com/ и с www.cbr.ru/ )

Путь: EXCEL -> Данные -> Обновить все.

В данный момент:

Есть сложности с созданием функционала:

- Как сделать в excel список с возможностью поиска в нем, а не листать по всему списку, в гугле с примерами разобраться не смог (или у меня получалось не так как хотелось бы).

- Сложно как-то все учесть во вкладке депозит, в больше степени касаемо-ввода и вывода средств с учетом формул и расчета по годам.

Как известно, деньги счёт любят — это правило актуально как для ваших личных финансов, так и для денежных вложений. Без учёта инвестиций вы не сможете ответить даже на базовый вопрос: «А сколько я, собственно, заработал(а)?», не говоря уже о подробном анализе вашего портфеля инвестиций для дальнейших корректировок его состава. В сегодняшней статье мы рассмотрим разнообразные варианты ведения учёта инвестиций — от онлайн-сервисов до электронных таблиц. Также я поделюсь с вами собственным шаблоном для MS Excel! Какое-то время он даже был в продаже и пользовался популярностью, но сегодня вы можете получить его бесплатно.

Приглашаю подписываться на мой Telegram-канал Блог Вебинвестора! Там вы найдёте еженедельные отчёты по инвестициям, аналитические материалы, комментарии по важным новостям и многое другое. Также прошу делиться ссылкой на блог в социальных сетях и мессенджерах:

Как, зачем и где вести учёт инвестиций

Контроль за инвестициями необходим по той же причине, по которой важно записывать доходы и расходы: точный результат помогает делать правильные выводы, ведь вы понимаете сколько зарабатываете/теряете и почему. Иначе инвестиционный портфель превращается в «чёрный ящик» — вы не понимаете, за счет каких активов достигается тот или иной результат и вряд ли сможете посчитать реальную доходность ваших инвестиций. Конечно, учёт инвестиций занимает какое-то время, но оно того стоит и вот почему:

- Растёт доходность портфеля. Благодаря учёту инвестиций видно какие активы приносят прибыль, а какие нет. Хорошие вложения остаются в портфеле и дальше, плохие вовремя покидают его — доходность на дистанции растёт.

- Вы видите реальный результат. Точный контроль инвестиционной деятельности позволит понять, обыгрывает ли стратегия инвестора базовый индекс фондового рынка. Возможно, активное инвестирование делает только хуже.

- Повышается квалификация. Наблюдение за результатами вложений позволяет набираться опыта и учиться на ошибках. Улучшаются навыки анализа активов, растёт интерес к теории инвестирования, поиску новых инструментов, новостям мировой экономики.

- Улучшается дисциплина. Необходимость регулярно проверять результаты вложений развивает хорошую привычку держать руку на пульсе событий. Вы привыкаете следить за портфелем и вовремя делать изменения.

Проще всего вести учёт инвестиций с помощью специализированного онлайн-сервиса. Они бывают платными и бесплатными, но в любом варианте от вас требуется только немного времени на ввод информации по сделкам. Кстати, на платных тарифах дополнительно поддерживается импорт данных от брокеров и бирж — отличный вариант для ленивых. Вот список некоторых популярных сервисов:

⬆️ К СОДЕРЖАНИЮ ⬆️

Онлайн-сервисы для учета инвестиций

Investfolio — мобильное приложение с приятным дизайном с возможностью вести 2 портфеля и любое количество активов. Поддерживает обширную географию активов и все их типы, включая криптовалюты. Есть возможность делать пользовательские заметки.

Yahoo Finance — популярный англоязычный сайт с большой базой данных по инвестиционным активам. Сервис учёта бесплатный и ничем не ограничен, но по функционалу ничего особенного. Можно создавать отчёты с использованием сотни показателей.

Seeking Alpha — отличный сайт для аналитики зарубежных акций, но использовать его на полную можно только в дорогой платной версии. Учет инвестиций похож на Yahoo Finance — можно создавать портфели и отчеты по ним, но графиков нет.

Investing.com — очень известный сайт среди инвесторов, который дает массу информации по акциям, облигациям и ETF. Также есть подробный экономический календарь и все макроэкономические индикаторы. Учет инвестиций больше похож на обычный watch-лист.

Finviz — еще один аналитический сайт с большим набором инструментов для инвестора. В бесплатной версии учёт максимально базовый — просто вносится информация о количестве купленных акций и подводится общий итог на текущий момент.

Morningstar — мощный аналитический сайт с неплохим дневником инвестиционных сделок. Активы в портфеле можно сравнивать по большому количеству показателей, а сам портфель — с различными индексами. Бесплатная версия действует всего 14 дней.

⬆️ К СОДЕРЖАНИЮ ⬆️

Как вести учёт инвестиций в Excel/Google Таблицах

Удобство учёта инвестиционного портфеля в Excel упирается в ваши навыки. С помощью Microsoft Excel и подобных программ можно делать шаблоны для учёта инвестиций на любой вкус — от самых базовых до многостраничных с автоматическим импортом данных и генерацией нужных отчётов в один клик. Макросы сила! Такой шаблон можно сделать под свои задачи, добавив только нужные функции и ничего лишнего. Вот самый простой пример:

Скачать файл с примером можно по этой ссылке

Самое важное в шаблоне учёта инвестиций — история баланса ваших вложений (а еще, по-хорошему, информация о вводе-выводе средств). К ней можно можно прикручивать любые расчёты и графики — возможности электронных таблиц огромны. Как минимум, должен быть расчёт доходности портфеля и общей прибыли, остальное уже на ваш вкус.

Еще один плюс учёта инвестиций в Экселе — данные лучше защищены от посторонних глаз. Доступа к информации нет ни у кого, кроме брокеров с вашими депозитами и сделками, а сам файл нетрудно запаролить при необходимости. В онлайн-сервисах вы как минимум загружаете свои сделки, а то и предоставляете свои пароли для импорта информации.

Можно было бы назвать минусом риск потерять файл учёта инвестиций из-за поломки компьютера, но это уже давно не актуально. Для хранения важных файлов я использую сервис Dropbox. Она создаёт специальную папку на компьютере и постоянно синхронизирует её с «облаком» — у файлов всегда имеется свежий бэкап. Второй способ обойти эту проблему — использовать Google Таблицы, которые почти не уступают Excel по функционалу, при этом изначально работают на серверах компании Google.

Короче, единственный минус собственного шаблона для контроля инвестиций — то что его нужно создавать с нуля и периодически вносить в него данные. Как вести учёт инвестиций в Экселе, если у вас нет нужных навыков и времени на обучение? Предлагаю вам попробовать мой Excel-шаблон.

⬆️ К СОДЕРЖАНИЮ ⬆️

В свое время, как и многие из вас, я задался вопросом — а как мне вообще вести учет инвестиций? При этом платить деньги не хотелось, хотя сегодня у меня другое мнение — хороший онлайн-сервис учета экономит кучу времени. В общем, создал самую простую табличку и постепенно добавлял в нее новые фишки. Со временем учетка стала довольно функциональной и удобной, такой что не стыдно поделиться с подписчиками.

Основной принцип, которого я придерживался при создании шаблона — минимум действий со стороны пользователя. Чем больше автоматизировано в программе для учёта инвестиций в Экселе, тем меньше времени уходит на работу с ним, а значит больше времени остаётся непосредственно на анализ результатов и работу с инвестиционным портфелем.

Для удобства и еще большей экономии времени детализация выбрана по неделям (при желании, можно вносить данные ежедневно, я сам так делаю, но в истории останутся только недельные интервалы). Вот так выглядит таблица учёта инвестиций в Excel:

В ней есть расчёт доходности и прибыли по каждому активу, общие цифры по портфелю, а также расчёт долей. Можно вести расчёты в нескольких валютах сразу. От пользователя требуется только ввести название актива, выбрать валюту и раз в неделю заполнять колонки «Ввод», «Вывод» и «Итог недели».

В IVE: Учёт инвестиций можно добавлять разнообразные активы:

- банковские депозиты,

- акции и ETF,

- облигации,

- драгоценные металлы,

- торговые счета,

- биткоин и другие криптовложения…

На самом деле что угодно можно вписать в таблицу, в конце-концов это Excel и можно прямо в файле рассчитывать стоимость любого актива при необходимости.

В IVE: учет инвестиций есть возможность объединения активов в различные группы и просмотра обобщённых результатов:

Для каждого актива, группы или всего портфеля автоматически строятся несколько графиков и около дюжины показателей:

Доступны графики доходности по неделям и месяцам, прибыли, просадок и динамики вложений. Для портфеля также добавлен график сравнения планируемой и реальной доходности:

Думаю, в общих чертах понятно, что IVE: Учёт инвестиций — программа функциональная и полезная. Чтобы получить её, используйте форму ниже, файл придёт на указанную вами электронную почту в течение нескольких минут:

Прямая ссылка на форму подписки: https://forms.sendpulse.com/365d4194a9/

Если письма нет, проверяйте папку «Спам», иногда попадает туда. Если письмо не пришло в течение получаса — оставьте комментарий к статье «Не получил шаблон» или что-то в таком духе. На указанную вами почту я отправлю письмо вручную.

⬆️ К СОДЕРЖАНИЮ ⬆️

Сегодня с вами разобрались, зачем и как вести учёт инвестиций и рассмотрели все варианты, как это можно делать. Онлайн-сервисы удобные, если потратить деньги на подписку, а электронная таблица — если потратить время на её разработку. Что из этого лучше — решать вам.

Как всегда, благодарю, что читаете сайт

В этой статье мы приводим ссылки и описание шести полезных файлов Excel, которые вы можете использовать для принятия инвестиционных решений или получения новых знаний в области инвестиций:

- Построение лестницы облигаций (актуальные обновляемые данные)

- Анализ качества эмитентов облигаций (актуальные обновляемые данные)

- 11 способов расчета доходности инвестиционного портфеля

- Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

- Калькулятор процентного риска облигаций

- Шаблон файла для оценки акций

Лестница облигаций

Лестница облигаций — это простая инвестиционная стратегия, позволяющая организовать удобные для инвестора денежные потоки и снизить риск изменения процентных ставок.

Вы определяете число ступеней лестницы (число лет, умноженное на число погашений облигаций каждый год), для каждой ступени находите подходящие для вас облигации и инвестируете в каждую ступень одинаковую сумму денег.

После погашения облигаций в каждой ступени вы выбираете, тратить деньги на свои обычные расходы (или инвестировать в другие альтернативы) и, таким образом, «укорачивать» лестницу или купить новые облигации (на срок в конце лестницы), достроив лестницу до целевого года погашения. Купоны вы можете использовать по своему желанию. Подробно о Лестнице облигаций мы писали здесь.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Видео по построению лестницы облигаций и отчету по качеству эмитента смотрите здесь.

Анализ качества эмитентов облигаций

Детальный анализ качества эмитентов облигаций как «со стороны» (долговая нагрузка, эффективность, стабильность), так и «внутри» (анализ качества баланса и качества прибыли). Этот отчет также позволят находить лучшие замены или аналоги для любых облигаций.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Для доступа на страницу с файлом может потребоваться очень быстрая регистрация.

11 способов расчета доходности инвестиционного портфеля

Все просто, если в вашем портфеле нет пополнений и выводов денег. Но, как правило, они есть и рассчитывая доходность двумя разными способами, вы можете получить абсолютно разные результаты, вплоть до того, что при одном методе расчета ваша доходность будет положительной, а при другом — отрицательной. И оба эти результата будут являться корректными.

Это файл представляет все 11 способов расчета доходности. Он не универсален для любого портфеля, но с его помощью и нашей подробной статьи вы легко сможете ориентироваться в основных способах расчета и применять их. Решение этой задачки в Telegram также поможет лучше разобраться в использовании различных подходов к расчетам.

Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

Если ваша инвестиционная цель — генерация периодического дохода (выплат), вы можете использовать отдельные акции и облигации, а можете фонды. Последние могут выплачивать доходы, а могут их реинвестировать. В случае реинвестирования, вы сможете реализовать свою цель только продавая часть паев на величину ожидаемого дохода.

Этот файл показывает, что такая стратегия более эффективна после учета налогов и временной стоимости денег, чем получение выплат. В решении этого кейса мы объясняем все подробно.

Калькулятор процентного риска облигаций

Облигации с различными характеристиками (срок, доходность, размер, число купонов и пр.) имеют разную чувствительность к изменению рыночных процентных ставок.

Это калькулятор позволяет вычислять процентное изменение цены облигаций в зависимости от изменения процентных ставок (есть формулы и подходы к аппроксимации сложных вычислений типа выпуклости). В конченом итоге, вы можете оценивать процентные риски и потенциальные доходности целых портфелей, как это сделали мы в решении этой задачки в Telegram.

Шаблон файла для оценки акций

Полноценный шаблон оценки акций по модели дисконтированных денежных потоков от профессора Сваминатана, 25 лет преподававшего в Cornell (University of Chicago). Конспекты лекций по оценке и анализу ценных бумаг также отличные.

Бонус: пример боевой оценки акций Tesla от Асвата Дамодарана, профессора финансов в Школе бизнеса Стерна при Нью-Йоркском университете (преподает корпоративные финансы и оценку капитала).

Читайте также:

- 8 лучших книг по анализу отчетности и оценке компаний

- 8 лучших книг для развития знаний об инвестициях

- Три факта об оценке активов

- Законы оценки: Разоблачение мифов и заблуждений

- Роль облигаций в инвестиционном портфеле

- BOND ETF. Первый настоящий фонд облигаций с затратами 0.4%

- и еще десятки полезных публикаций в нашем канале Telregram. Вот тут есть полный гид по каналу