Образец финансового плана в excel 2021 | Скачать форму, бланк

Шаблоны и формы

Инструкция: составляем финансовый план

Финансовый план предприятия — это внутренний документ, в котором представлены системы показателей доходов и расходов и способы обеспечения эффективности деятельности экономического субъекта.

Понятие и виды планирования

Главной задачей финансового планирования является определение оптимального варианта соотношения показателей бюджета организации, при котором будут достигнуты наилучшие результаты экономической деятельности.

Виды финансового плана:

- Баланс — документ, в котором отражены активы, пассивы, обязательства и источники поступлений компании. На основании показателей баланса выявляется результат деятельности компании: если результат баланса отрицательный и стоимостное выражение активов и поступлений ниже суммы принятых обязательств, то деятельность неэффективна. При положительном результате делается вывод об эффективном планировании и использовании средств. Используется преимущественно коммерческими субъектами.

- Смета — экономический документ, содержащий показатели доходов и расходов учреждения. Смету доходов и расходов используют преимущественно некоммерческие организации. Предусмотрена дополнительная детализация смет в разрезе проектов, целей или направлений деятельности, источников финансирования и прочее.

- План финансово-хозяйственной деятельности является обязательным документов для бюджетных и автономных учреждений. Дополнительно читайте: «Образец ПФХД на 2021 в бюджетном учреждении».

Рассмотрим, составление финансового плана предприятия на примере для некоммерческой организации.

Структура и порядок составления

Смета (финансовый план) должна состоять из двух частей: доходной и расходной. В доходной части экономического документа НКО необходимо детально рассмотреть структуру поступлений учреждения. Некоммерческие предприятия созданы не с целью получения прибыли, поэтому приблизительная структура доходной части:

- сметное финансирование, источником которого становятся поступления из государственного бюджета;

- самоокупаемость, то есть поступления от приносящей доход деятельности;

- безвозмездные поступления, пожертвования.

Финансирование НКО бывает и смешанным, поэтому необходимо обстоятельно отнестись к расчету доходной части бюджета предприятия. Вот пример финансового планирования доходов и затрат организации:

|

№ |

Наименование статей доходов и расходов |

В том числе по кварталам 2021 |

Итого за 2021 |

|||

|

1 |

2 |

3 |

4 |

|||

|

1 |

Доходы от оказания платных услуг по обучению |

|||||

|

1 |

Выручка от оказания платных услуг по обучению |

450 |

300 |

250 |

350 |

1350 |

|

Прямые расходы |

||||||

|

1 |

Материалы |

50 |

0 |

0 |

10 |

60 |

|

2 |

Заработная плата |

40 |

40 |

40 |

40 |

160 |

|

3 |

Отчисления с заработной платы во внебюджетные фонды |

12 |

12 |

12 |

12 |

48 |

|

4 |

ИТОГО прямых расходов |

102 |

52 |

52 |

62 |

268 |

|

Административно-хозяйственные расходы |

||||||

|

1 |

Услуги связи |

41 |

33,5 |

21,5 |

43 |

139 |

|

2 |

Интернет |

24,6 |

20,1 |

12,9 |

25,8 |

83,4 |

|

3 |

Аренда |

24,6 |

20,4 |

12,9 |

25,8 |

83,4 |

|

4 |

Коммунальные услуги |

16,4 |

13,4 |

6,45 |

17,2 |

53,45 |

|

5 |

Налоги |

32,8 |

26,8 |

17,2 |

34,4 |

111,2 |

|

6 |

Канцтовары и прочие материалы |

49,2 |

33,5 |

0 |

0 |

82,7 |

|

7 |

Заработная плата административно-управленческого персонала |

114,8 |

80,4 |

51,6 |

103,2 |

350 |

|

8 |

Отчисления с заработной платы во внебюджетные фонды |

24,6 |

13,4 |

8,6 |

17,2 |

63,8 |

|

9 |

ИТОГО накладных расходов |

328 |

241,5 |

131,15 |

266,6 |

967,25 |

|

10 |

ВСЕГО расходов |

430 |

293,5 |

183,15 |

328,6 |

1235,25 |

|

11 |

ПРИБЫЛЬ |

20 |

6,5 |

66,85 |

21,4 |

114,75 |

Во второй части таблицы финансового планирования подробно рассмотрите планируемые затраты НКО. Классифицируйте показатели затрат учреждения по следующим группам (при наличии):

- постоянные затраты. К таковым относятся неизменные расходы, например, арендная плата, заработная плата администрации НКО, коммунальные платежи;

- переменные траты, которые напрямую зависят от объемов производства, реализации, например, закупка материальных запасов, ремонт и эксплуатация оборудования;

- регулируемые затраты, которые изменяются пропорционально увеличению или снижению объемов производства или реализации.

Бюджетную смету некоммерческой организации утверждает собственник, учредитель предприятия или высший орган управления НКО по правилам п. 3 ст. 29 закона № 7-ФЗ. Вот пример расчета финансового плана в бизнесе в excel:

Антикризисные меры

Если экономический субъект переживает сложные времена, необходимо провести ряд специальных процедур, направленных на повышение платежеспособности. Например, если сумма принятых обязательств НКО превышает сумму поступлений, необходимо пересмотреть утвержденную смету доходов и расходов.

Если в организации отсутствует денежное обеспечение образовавшейся задолженности, необходимо разработать и утвердить план финансового оздоровления организации, а вместе с ним и график погашения задолженности (п. 1 ст. 84 закона от 26.10.2002 № 127-ФЗ). Рекомендуемые порядок и методика как составить финансовый план предприятия, направленные на оздоровление, изложены в приказе Минпромэнерго РФ № 57, Минэкономразвития РФ № 134 от 25.04.2007.

Об авторе статьи

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

В статье поговорим об изменениях в законодательстве, которые коснулись правил составления плана финансово-хозяйственной деятельности. Рассмотрим особенности составления документа в электронном виде.

15 августа 2019

Отчет о целевом использовании полученных средств — это контрольный документ, в котором отражаются расходные операции некоммерческих организаций за конкретный период.

13 мая 2021

Чтобы управление финансами и ресурсами предприятия было эффективным, нужно регулярно проводить экономический анализа. Рассказываем, как это сделать.

17 сентября 2019

Какие изменения внести в учетную политику на 2022 год бюджетному учреждению:

- включить новые стандарты;

- прописать обновления по налогам;

- скорректировать рабочий план счетов;

- учесть нововведения по составлению бухгалтерской отчетности и отчетов об исполнении бюджета;

- доработать раздел «Непроизводственные активы».

8 декабря 2021

Базовый личный бюджет

Оцените свой бюджет на весь год с помощью этого шаблона личного бюджета Excel. Итоги вычисляются автоматически в каждом столбце, а вверху приведен общий итог. Шаблоны личного бюджета Excel готовы к использованию, но их легко настроить по-своему. Независимо от того, хотите ли вы разобраться в своих расходах или создаете бюджет для конкретного проекта, шаблон личного бюджета Excel станет для вас неоценимым инструментом. Это шаблон со специальными возможностями.

Excel

Скачать

Открыть в браузере

Поделиться

Содержание:

- Личные финансы – понятие и виды

- Пример личного финансового плана

- Веб-сервис для планирования бюджета

- Планирование расходов и доходов в программе

- Телеграм-бот для контроля личных финансов

- Оптимизация расходов и доходов

- Инвестирование личных финансов

- Типичные ошибки планирования

- Видео на тему личного финансового планирования

Личные финансы – понятие и виды

Личные финансы – это совокупность всех ваших денежных активов. Другими словами – это все деньги, которые у вас имеются на данный момент: счета в банке, наличность в кошельке, средства на банковской карте, валютные накопления и т.п.

Иногда к личным финансам ошибочно относят и другие активы, например, дом и автомобиль. Ведь их можно продать и также получить деньги. Но эти объекты являются имуществом, а не финансами. Разницу между имуществом и финансами нужно понимать.

Личный финансовый план – это порядок действий, который позволяет получить нужную сумму (или доход) к определенному сроку. Например, вы хотите приобрести автомобиль. Сначала вы оцениваете свое текущее финансовое положение – накопления и текущий доход. Затем на базе этих параметров рассчитываете, через какое время вы реализуете свой план достижения цели.

Читайте также:

В настоящем обзоре мы приводим результаты тестирования пяти программ для ведения домашней бухгалтерии. Все эти программы работают на базе ОС Windows. Программы для домашней бухгалтерии можно скачать бесплатно .

Для плана подходит и второе определение – обеспечить нужный доход к определенному сроку. В данном случае целью является не материальный объект, а общий достаток. Например, вы решили выйти на уровень зарплаты 70 000 рублей в месяц. Для начала нужно определить, за счет каких ресурсов можно повысить свой достаток. Если увеличить зарплату на текущей работе не получается, то следует обратить внимание на подработку или трудоустроиться в новое место, где зарплата выше.

К личными финансам относится:

- Вся доступная наличность, принадлежащая вам.

- Банковские счета (в том числе накопительные).

- Банковские карты (исключая кредитные).

- Текущий уровень достатка (деньги, поступающие в течение месяца).

Алгоритм создания личного финансового плана:

- Сформулировать цель (что-то купить или повысить уровень достатка).

- Оценить свое текущее финансовое положение (объем сбережений и уровень дохода).

- Составить план накоплений.

- Попробовать увеличить доходы (подработка, другая работа).

- Рассчитать сроки достижения цели.

↑ содержание ↑

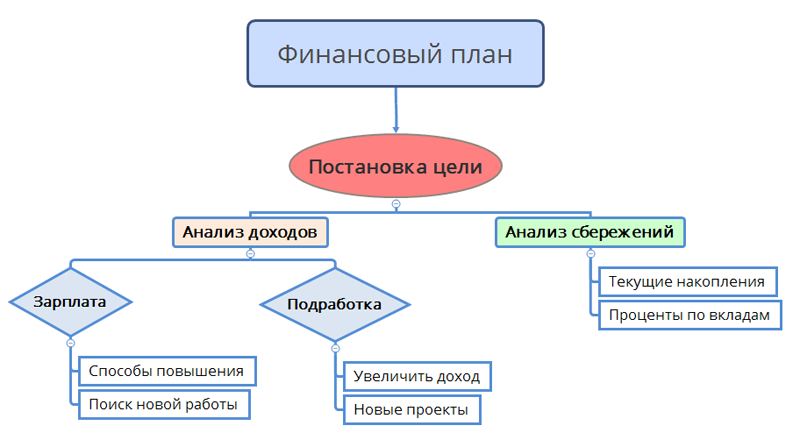

Пример личного финансового плана

Чтобы составить эффективный план, нужно в первую очередь четко сформулировать цель, а во вторую учесть ежемесячные доходы и расходы.

Рассмотрим самый простой для понимания пример: допустим, вы хотите приобрести компьютер с монитором, общей стоимостью 70 тыс. рублей. Исходя из того, что ваша зарплата составляет, 50 000 рублей, а ежемесячные траты равны 45 000 рублей, в месяц можно отложить не более 5 000 рублей. Делим 40 на 5 и получаем 8. Через восемь месяцев вы сможете купить компьютер.

Мы рассмотрели идеальный пример, но в жизни все гораздо сложнее. Например, могут появиться срочные расходы, заплату не выдадут, компьютер подорожает и т.п. Поэтому рекомендуется составлять финансовый план с учетом погрешности 10-20%.

Также важно правильно рассчитать свои расходы. Уровень реальных расходов в вашем финансовом плане может быть сильно занижен. Используя специальную программу для ведения домашней бухгалтерии, можно составить максимально правдивую картину личного бюджета.

Для составления финансового плана рекомендуем использовать следующие инструменты:

- Личный финансовый план – калькулятор в Excel

- Простая таблица доходов и расходов в Excel

- Продвинутая таблица для контроля семейного бюджета

- Программы для домашней бухгалтерии

Сам факт постановки финансовой цели положительно влияет на жизнь. Цель заставляет быть прагматичным и расчетливым. Столкнувшись с реальными цифрами, появляется желание быстрее достичь цели. Это заставляет искать новые источники доходов и оптимизировать старые. Если личный доход небольшой, то срок достижения цели может быть очень большим. Например, откладывая 10 тысяч в месяц, копить на автомобиль за 600 тысяч придется пять лет. Такие сроки устраивают не всех – некоторые начинают искать способы увеличить свой достаток и это приводит к коренным переменам в их жизни.

↑ содержание ↑

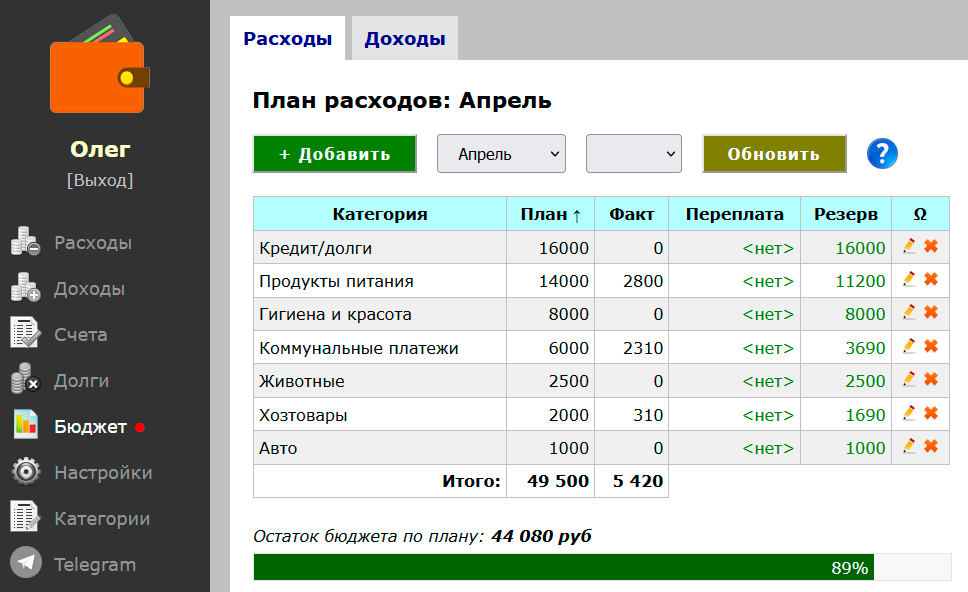

Веб-сервис для планирования бюджета

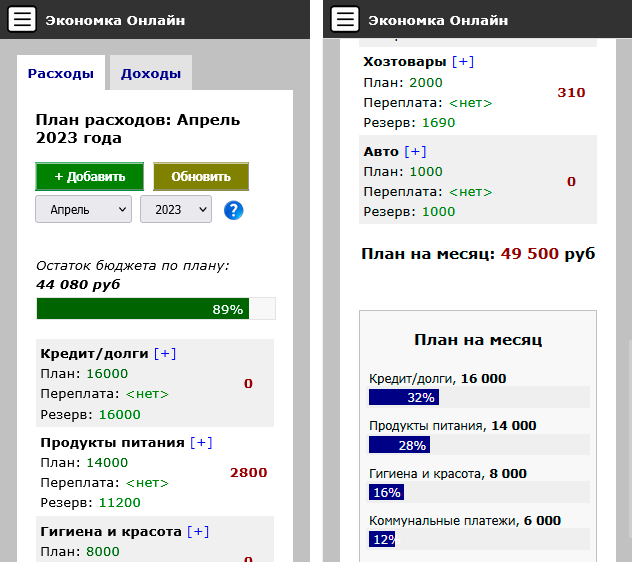

Составить личный финансовый план можно при помощи облачного сервиса Enomka.ru. Веб-сервис представляет собой облачную домашнюю бухгалтерию – здесь удобно вести учет личных расходов и доходов. Функционал для финансового планирования представлен в разделе «Бюджет».

В данном разделе можно составить персональных план расходов и доходов, а также контролировать соблюдения данного плана – для этого предусмотрены два столбца:

- Переплата (сумма по категории сверх плана).

- Резерв (сколько еще можно потратить средств по каждой категории).

Алгоритм работы с веб-сервисом «Экономка Онлайн» следующий:

- Вы вносите все свои финансовые операции на регулярной основе.

- В разделе «Бюджет» составляете план по доходам и расходам (столбец «План»).

- Сервис автоматически подтягивает данные по вашим операциям в раздел «Бюджет» (столбец «Факт»).

- Значения «Переплата» и «Резерв» рассчитываются автоматически – будет отдельный отчет по переплатам.

Работать с облачной бухгалтерий можно как со стационарного ПК, так и со смартфона (есть адаптивная версия). Возможности сайта довольно широкие: учет любых денежных операций и долгов (своих и чужих), финансовое планирование, мультивалютные счета, отчеты, подробная справка, Telegram-бот и многое другое.

Регистрация в сервисе «Экономка Онлайн» >>

↑ содержание ↑

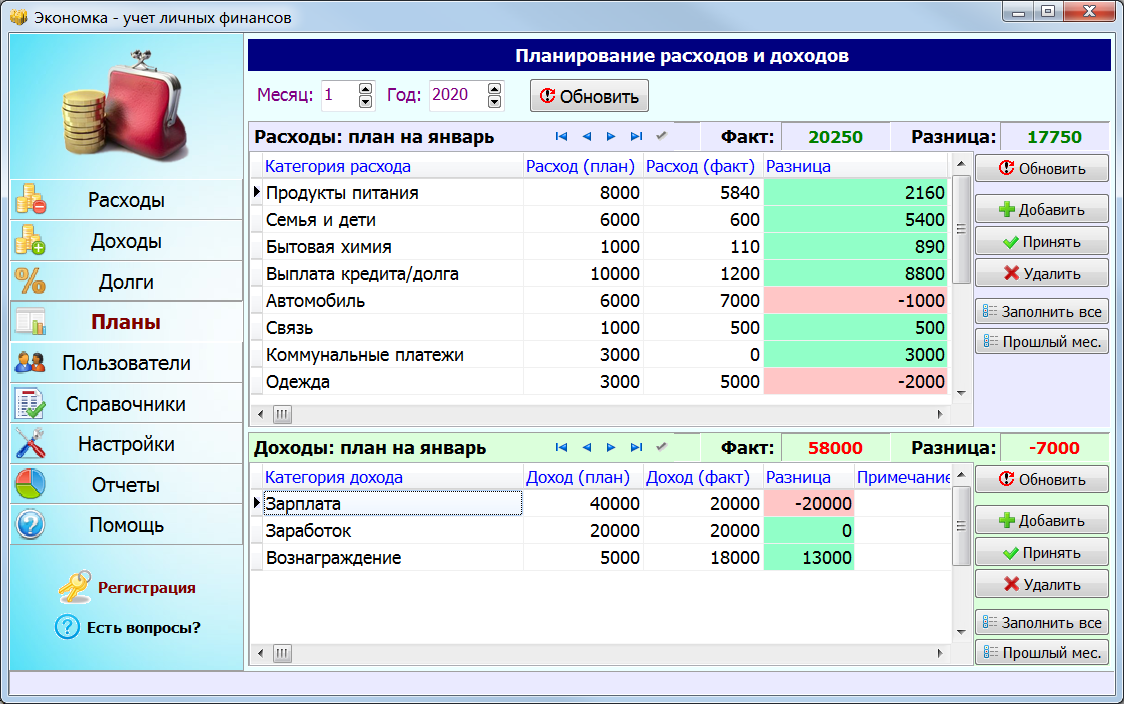

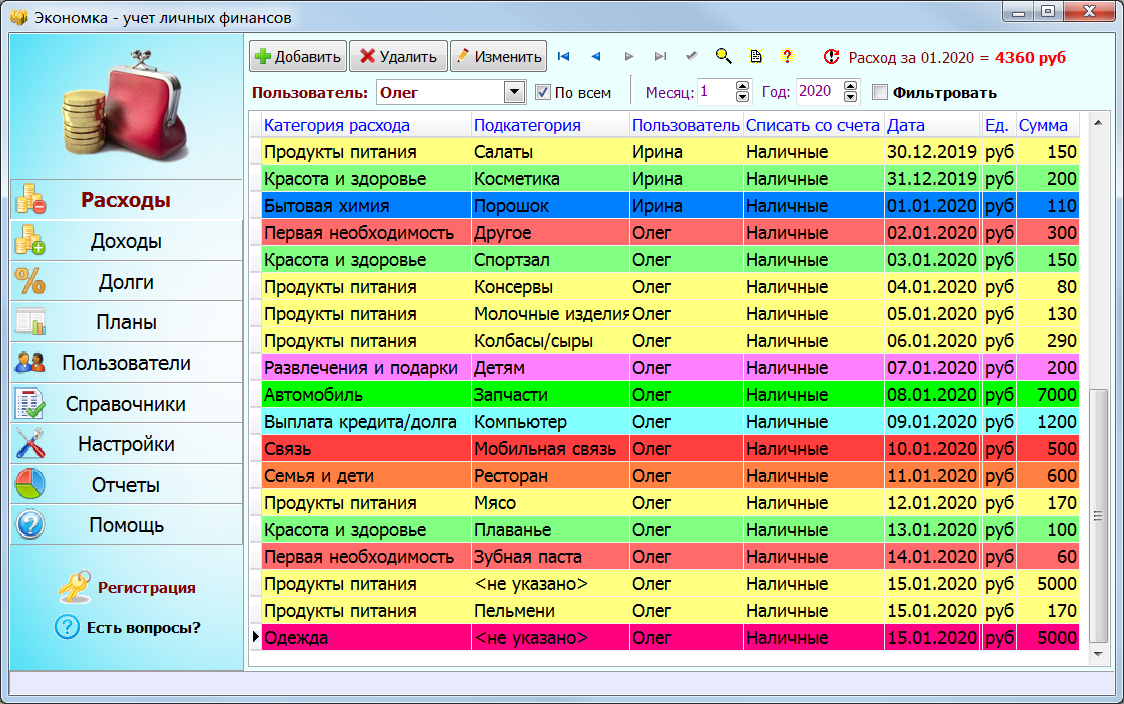

Планирование расходов и доходов в программе

Точность личного финансового плана зависит от учета расходов, которые будут сопровождать вас на пути достижения цели. Располагая точными цифрами, легче рассчитать сроки реализации целей. Для формирования личного бюджета рекомендуем использовать специальные инструменты, например, программу Экономка (работает под Windows).

Скачать программу можно по этой ссылке >>

Особенность программы заключается в том, что планировать свои расходы и доходы можно совершенно бесплатно (данный раздел доступен без оплаты). Также в программе удобно вести список покупок и учитывать доходы.

Кратко рассмотрим принципы планирования в данной программе. Для начала нужно перейти в раздел «Планы». Здесь есть две области – план расходов и доходов за указанный месяц (см. скриншот). Сначала формируем список категорий на текущий месяц. Для этого нажимаем кнопку «Добавить», в новой строке нажимаем стрелку вниз (выпадающий список) и выбираем нужную категорию. Можно поступить проще – нажать кнопку «Заполнить все» и все категории, которые есть в программе, автоматически будут добавлены в таблицу. Вам останется только удалить лишние записи.

Пройти тест:

Узнайте психологический предел, который определяет ваш уровень дохода. Каждый получает ту зарплату, которую позволяет иметь подсознание. Именно подсознательный блок мешает многим получать достойную зарплату. Тест позволит выявить психологический блок.

Аналогично заполняем раздел с доходами. На скриншоте видно, что расходы на автомобиль (7000 руб.) превысили лимит на 1000 руб. Также это заметно для категории «Одежда» (превышение лимита на 2000 руб.). Смысл таблицы в том, чтобы составить структуру расходов на месяц, а потом попытаться удержаться в рамках данного плана.

Мы можем редактировать два параметра – категорию и уровень расхода. Третий столбец «Расход (факт)» формируется автоматически, исходя из реальных расходов, которые добавляются в разделе «Расходы».

Чтобы картина личных финансов была максимально точной, требуется систематически добавлять в программу свои транзакции. Данный инструмент удобнее таблицы Excel, потому что требует минимум действий от пользователя.

Полный обзор программы Экономка >>

↑ содержание ↑

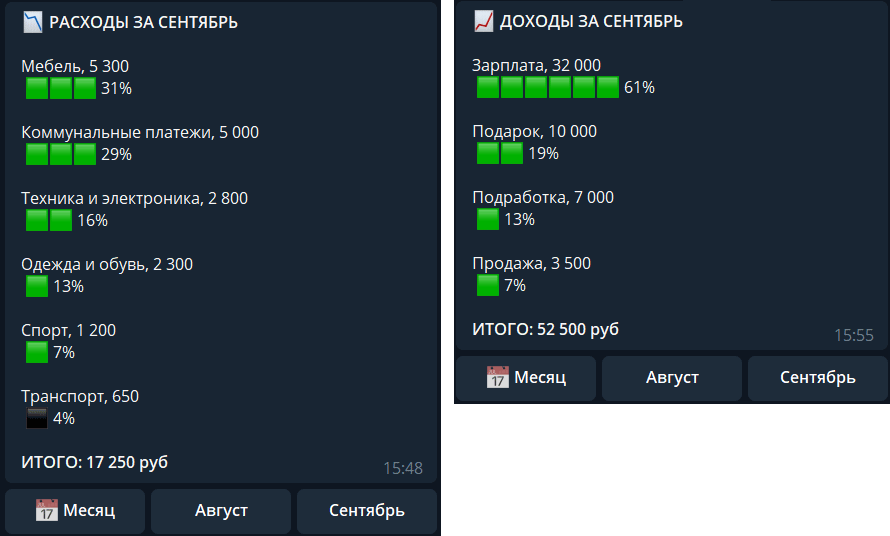

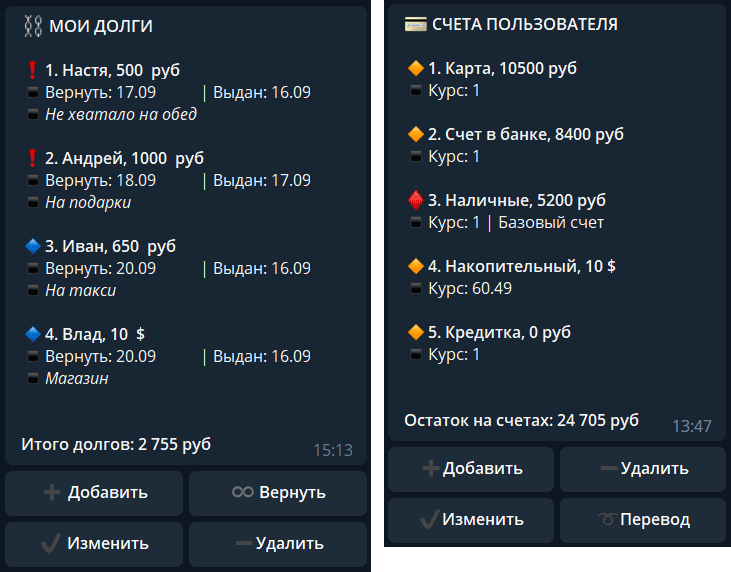

Телеграм-бот для контроля личных финансов

Телеграм-бот Enomka_bot предназначен для учета личных финансов. Его можно использовать как инструмент для анализа доходов и расходов.

Для планирования личных финансов необходимо точно знать о своих расходах и доходах. Именно этим и занимается Телеграм-бот Enomka_bot. Если запланирована крупная покупка, то необходимо точно рассчитать свои финансовые возможности.

Бот способен на многое:

- Учет расходов и доходов.

- Неограниченное количество счетов в любой валюте Мира.

- Справочники расходов и доходов.

- Учет ваших и чужих долгов.

- Интеграция с веб-сервисом «Экономка» (можно вести учет сразу в двух местах).

- Подробные отчеты (за месяц, за интервал, долги, остатки на счетах).

После запуска Телеграм-бота, пользователю предоставляется демонстрационная база – расходы, доходы и счета уже заполнены. Чтобы приступить к учету личных финансов с нуля, нужно выполнить следующие команды: Меню > Настройки > Очистить базу / создать аккаунт. Бота можно использовать бесплатно – при определенном уровне доходов покупать лицензию не требуется.

Запустить Телеграм-бот Enomka_bot >>

↑ содержание ↑

Оптимизация расходов и доходов

Вы составили план достижения финансовой цели, рассчитали расходы и учли все доходы. Что делать дальше? Можно просто ждать, а можно попытаться сократить сроки достижения цели. Оптимизация расходов позволит быстрее накопить деньги.

Опрос: Какую сумму в месяц вы можете отложить?

Экономия бюджета начинается с анализа расходов. Сначала нужно найти самые затратные направления. Например, самые большие траты наблюдаются в разделе «Питание». Необходимо проанализировать структуру этого раздела (затраты в месяц):

- Обед на работе – 7 000 руб.

- Рестораны и бары – 12 000 руб.

- Продукты питания – 11 000 руб.

- Сладости – 5 000 руб.

- Итого в месяц: 35 000 руб.

Как уменьшить расходы на обеды? Можно брать еду с собой. В этом случае легко сократить затраты два раза. Например, максимальная стоимость домашнего обеда (суп или каша с мясом + хлеб и сладость) равна примерно 150 руб. Умножаем эту сумму на 22 рабочих дня и получаем 3300 вместо 7000 за обеды в кафе. Домашняя еда не только экономит значительную часть личных финансов, но и положительно влияет на здоровье.

Читайте также:

Походы в рестораны и бары следует либо исключить, либо сократить. Представьте, что ваш финансовый план может быть значительно скорректирован в сторону уменьшения сроков достижения цели – это хороший стимул для экономии.

Пример экономии бюджета

| Расходы | Было | Стало | Экономия |

| Рестораны и бары | 12000 | 5000 | 7000 |

| Продукты питания | 11000 | 8000 | 3000 |

| Обеды на работе | 7000 | 3000 | 4000 |

| Сладости | 5000 | 2000 | 3000 |

| Одежда и обувь | 7000 | 4000 | 3000 |

| Алкоголь и сигареты | 9000 | 3000 | 6000 |

| ИТОГО | 26000 |

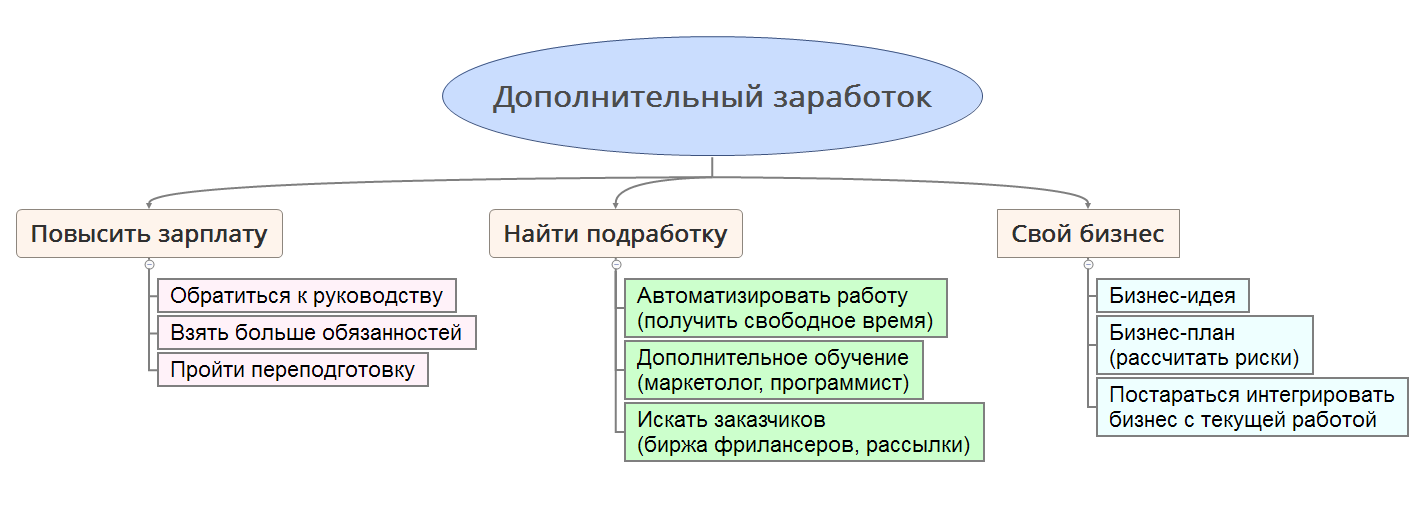

С оптимизацией доходов немного сложнее. Обычно у человека имеется один источник дохода – зарплата. Иногда есть дополнительный временный или постоянный достаток в виде подработки, хобби или второй работы. Чтобы зарабатывать больше, нужно пересмотреть источники денежных поступлений. В данном случае личный финансовый план будет стимулом для дальнейших изменений, потому что желание быстрее достичь цели будет вас стимулировать.

Что делать для увеличения доходов:

- Повысить зарплату на текущем месте работы.

- Найти подработку.

- Найти новую работу с большей зарплатой.

- Открыть свое дело.

В первом случае можно просто обратиться к руководству и попросить увеличить зарплату. Взамен взять больше обязанностей или пообещать увеличить качество работы. Ежегодный рост зарплаты на 10-20 процентов во многих компаниях считается нормой. Может получиться так, что вы ценный сотрудник и терять такого специалиста компании не выгодно, поэтому найдется финансовый компромисс, который устроит всех.

Если увеличить доход на основном месте работы не получается, тогда нужно искать подработку на стороне. Тут есть два варианта – либо решать «левые» задачи на основном месте работы, либо на территории второго работодателя. Первый случай предпочтительнее, поэтому старайтесь максимально автоматизировать свой труд, чтобы осталось время на дополнительную работу.

Опрос: Сколько у вас источников дохода?

В цифровую эру получить новую профессию не проблема. В интернете доступно множество обучающих курсов, которые позволят обрести дополнительную специализацию. Например, можно выучиться на дизайнера, интернет-маркетолога, копирайтера или программиста. Новая специальность поможет найти дополнительный заработок через интернет и работать в качестве фрилансера (без постоянного посещения офиса заказчика).

Найти новую более высокооплачиваемую работу – тоже не проблема. Если вы уверены в своих силах и считаете себя профессионалом, то можно смело рассылать свое резюме в крупные компании. Если сомневаетесь в своей компетенции, то лучше пройти дополнительное обучение и расширить свой профессионализм. Настоящим профессионалам всегда хорошо платят.

С открытием своего дела не стоит спешить. Необходимо заранее рассчитать все риски и составить четкий финансовый план. Если будущий бизнес связан с текущей наемной работой, то можно попытаться выделить и возглавить отдельное направление на вашем предприятии, а затем масштабироваться (создать собственную обособленную компанию). Так вы разделите риски со своим работодателем, получите опыт и будете в курсе всех особенностей данного бизнеса.

Рассмотренные способы оптимизации доходов и расходов позволяют изменить алгоритм «жизнь от зарплаты до зарплаты». Личный план заставляет взглянуть на жизнь с другой стороны и начать действовать в своих интересах.

↑ содержание ↑

Инвестирование личных финансов

Реализация финансового плана подразумевает постоянное накопление средств. Ваши сбережения не должны лежать мертвым грузом, потому что в условиях финансовой нестабильности сбережения обесцениваются естественным путем – за счет инфляции.

Крупные суммы денег лучше делить на части и инвестировать в разные финансовые инструменты. Самый простой и надежный способ – это разделить свободные средства на три равные доли и распределить их следующим образом:

- Вложение в доллары США.

- Вложение в Евро.

- Накопительный счет в банке.

Валютные вложения также можно оформить в виде банковского счета, на который будут начисляться проценты. Так вы убережете деньги от инфляции и сможете вовремя реализовать финансовый план.

Более рискованными вложениями свободных денег являются следующие инструменты:

- Фондовый рынок.

- Паевые инвестиционные фонды (ПИФы).

- Игра на бирже Forex.

Покупая акции крупнейших игроков в области энергетики («голубые фишки») можно обеспечить себе годовую доходность на уровне от -10%, до +20%. ПИФы позволят заработать больше – до 30% годовых. Но риски в разы выше, чем вложения в «голубые фишки». Валютная биржа Forex – это вообще непредсказуемый инструмент, использовать который могут только профессионалы.

Оптимальным вложением личных финансов будет такая схема:

- 25% – доллары США.

- 25% – Евро.

- 35% – накопительный счет в банке.

- 15% – голубые фишки.

Еще одним относительно безопасным методом инвестирования является покупка золота. Как показывает статистика, цена золота в последние годы стабильно растет. Напрямую покупать золотые слитки не имеет смысла. Для данного вида инвестиций есть специальный инструмент – обезличенный металлический счет (ОМС).

ОМС представляет собой разновидность банковского счета, который обеспечен золотом (или другим драгметаллом). Сделки по купле-продаже металлов можно производить через личный кабинет банка. Процесс покупки золота похож на приобретение валюты на бирже.

Опрос: Сколько вы зарабатываете в месяц?

К преимуществам инвестиций посредство ОМС можно отнести следующее:

- Золото и серебро имеют малую волатильность на больших промежутках времени.

- Высокая ликвидность достигается за счет быстрого зачисления или списания металла со счета.

- Безопасность сделок – все операции производятся внутри банковской системы.

- Отсутствует необходимость создавать специальное хранилище для металлов.

↑ содержание ↑

Типичные ошибки планирования

- Имеем цель, выраженную в цифровом виде.

- Анализируем свой текущий бюджет.

- Оптимизируем доходы и расходы.

- Делим стоимость объекта на сумму ежемесячных накоплений и получаем количество месяцев, через которое цель будет достигнута.

Типичной ошибкой планирования является занижение ежемесячных расходов и завышение доходов. Нужно точно рассчитать свои траты, именно поэтому мы рекомендуем использовать специальные финансовые инструменты – программы или таблицы Excel. Если четкой картины расходов нет, то при составлении плана придется закладывать большую погрешность.

Читайте также:

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel.

Еще одним важным фактором, влияющим на финансовое планирование, является увеличение стоимости объекта со временем. Если финансовый план подразумевает длительное ожидание, то цена объекта может вырасти по естественным причинам. Например, недвижимость имеет свойство дорожать на 5-10% в год. Движимое имущество тоже дорожает со временем. Для нового автомобиля рост стоимости на несколько процентов за год – это вполне реально. В этой связи рекомендуем заранее заложить в плане удорожание цели на 8-10% в год. Старайтесь также увеличивать во времени свои доходы. Если доходы растут пропорционально инфляции, то это хороший показатель.

↑ содержание ↑

Видео на тему личного финансового планирования

Видеоролик содержит информацию о принципах управления личными финансами. Автор отмечает, что самым важным моментом является постановка финансовых целей, а все остальное (доходы, расходы, вложения) – вторично. Сначала нужно составить список целей, а потом указать примерный срок достижения каждой из них. Данный список должен стать стимулом для дальнейших действий. Второе действие – это поиск средств для достижения желаемого. Автор ролика настаивает на том, что постановка финансовых целей первична, а поиск средств для их реализации – это второстепенная задача.

Следующий ролик повествует о том, как составить личный финансовый план. Автор делает акцент на контроле финансов. Здесь рассмотрены этапы финансового планирования. Сначала производится оценка текущего состояния – сколько вы зарабатываете и тратите. Автор предлагает контролировать свои затраты в ежедневном режиме – сколько денег в день потратили и на что. Так производится анализ своих расходов и их дальнейшая оптимизация.

↑ содержание ↑

Эта статья о том, как составить личный финансовый план в excel. Зачем он нужен? ЛФП – это инструмент долгосрочного финансового планирования. Он показывает различные пути к достижению важных для вас целей — чтобы вы могли выбрать из них оптимальный.

1. Для чего нужен личный финансовый план

У каждого человека есть несколько важных финансовых целей. Чтобы их достичь, нужны накопления.

Это крупные фонды, которые создаются долго. Годами, или даже десятилетиями. Финплан — это описание того, как человек будет создавать эти важнейшие для себя накопления.

Он может выглядеть так:

Этот план представляет собой инструмент для расчёта вашего капитала для каждого из будущих лет.

В плане отражается рост капитала за счёт тех средств, которые человек единовременно, либо регулярно инвестирует в свою накопительную программу:

Также в плане учитываются и будущие крупные расходы. Это означает, что вы изымаете средства из своих накоплений для решения личных задач.

Например — для покупки недвижимости, или оплаты высшего образования детей:

Размер вашего будущего капитала зависит от величины поступлений и изъятий, и ещё ряда параметров. Изменяя эти параметры в расчётах — мы получаем различные сценарии вашего финансового будущего.

Тем самым ФП представляет собой прогноз капитала, который вы будете иметь для каждого года в будущем. Именно этот прогноз и позволяет вам планировать свою жизнь на много лет вперёд. Ибо мы знаем, когда будем обладать необходимой суммой для реализации важных жизненных целей.

Скачайте PDF-обзор «Личное финансовое планирование» —

чтобы грамотно инвестировать и создать личный капитал:

2. Как ЛФП позволяет планировать личные финансы

По мере взросления человек понимает, что перед ним в жизни стоят важные финансовые задачи. Например, они могут выглядеть так:

И поскольку решение этих задач требует крупных средств – человек приходит к необходимости личного финансового планирования.

Зачем оно нужно?

Чтобы успеть в срок накопить достаточно средств для решения каждой задачи. Почему здесь без плана не обойтись?

Потому что в суете каждодневной жизни у нас нет времени думать о далёких, крупных задачах. Мы можем выполнять какие-то очень простые, лёгкие действия.

И задача финансового планирования в том и состоит, чтобы разбить далёкие, масштабные задачи на простейшие, элементные шаги. Которые было бы легко совершать в обычной жизни. И которые в итоге приведут человека к достижению нужных целей.

Какую ценность несёт для вас подобный план?

2.1 Проверяет достижимость цели

Отправляясь к далёкой цели – прежде нужно понять, а можно ли вообще достичь нужной цели именно этим путём?

С одной стороны, нас есть ограниченные ресурсы: это время накоплений, и денежный поток для инвестирования. А с другой стороны — масштабные цели, которых хочется достичь.

Точный математический расчёт в рамках ФП покажет, достижимы ли цели при выделенных ресурсах.

К сожалению – на практике часто бывает, что это не так. Люди выделяют мало денег и времени для создания капитала. Но при этом достичь желают очень крупных целей.

Вычисления позволяют быстро понять, насколько реалистичны ваши ожидания относительно будущего.

2.2 Предложит изменения, при которых цели будут достижимы

Поскольку ожидания людей относительно своего финансового будущего часто завышены – нужны коррективы, которые при выделенных ресурсах всё же позволят достичь финансовых целей.

Какие изменения возможны? Есть две стратегии – либо уменьшить цель, либо увеличить ресурсы. Либо использовать оба подхода.

Допустим, мы с клиентом обсуждаем личное пенсионное планирование. Это — важнейшая задача любого человека в трудоспособном возрасте. Включите мое видео с рассказом об этом:

Нередко пенсионные расчёты показывают, что планируемый капитал не обеспечит человека нужной рентой к выходу на пенсию.

Что можно сделать?

Можно инвестировать больше, либо увеличить срок накоплений. Возможно — стоит снизить желаемый размер пенсионной ренты.

Изменяя эти параметры, мы рассчитаем дополнительные варианты плана. Которые затем будем обсуждать с моим клиентом. Вдумчивый анализ различных вариантов финплана поможет нам выбрать оптимальное для клиента решение.

Например, решение может быть следующим. Человек увеличивает денежный поток для инвестирования на 10% ежемесячно, и завершает карьеру на 3 года позже. И тогда он сможет обеспечит себя желаемой рентой.

Вот зачем нужны подобные расчёты. Планируя своё будущее, мы должны понимать — каким оно будет в тех или иных предположениях. Именно эти сценарии и рассчитывает ЛФП.

Например, успею ли я создать фонды для высшего образования детей, если сейчас возьму ипотеку? И на сколько позже в таком случае мне придётся выйти на пенсию? А если я, накопив более половины стоимости квартиры, возьму ипотеку через два года? Тогда процентная ставка будет меньше – как это отразится на моём финансовом будущем?

План рассчитывает подобные сценарии для последующего анализа. Чтобы в итоге выбрать оптимальное для человека решение.

2.3 Даст пошаговый алгоритм действий

Семьи имеют далёкие, крупные финансовые цели – и определённые средства, которые они готовы выделять ежемесячно для достижения этих целей. Как увязать текущий денежный поток с достижением отдалённых целей?

Очевидно — нужен чёткий алгоритм действий. Это и есть финплан семьи. Выполняя простейшие действия, приведённые в нём – вы будете неуклонно двигаться к своим целям. Занимаясь при этом своей текущей жизнью.

3. Как составить и реализовать личный финансовый план

Размер вашего будущего капитала зависит от ряда параметров, которые нужно учесть в расчётах. Ниже перечислены основные этапы составления ЛФП.

3.1 Сбор необходимых данных

Для составления ЛФП вам нужно ответить на ряд вопросов, которые перечислены ниже.

- Каким средствами вы уже обладаете?

- Как долго продлится ваша накопительная программа? Чем длиннее срок, тем больший капитал вы создадите;

- Какую сумму вы готовы периодически инвестировать? Чем выше ваш денежный поток для инвестирования, тем крупнее будет ваш капитал;

- Какова планируемая доходность вашего инвестиционного портфеля? Чем выше ставка доходности, тем быстрее растёт капитал.

Предположим, что все нужные данные у нас есть: ясны финансовые цели – и мы знаем, когда и сколько денег в будущем понадобится семье, чтобы их достичь. Мы также знаем, какой денежный поток семья готова выделить для инвестирования, и размер стартового капитала.

Наконец, с учётом срока накопления и вашего отношения к риску мы определили оптимальную структуру инвестиционного портфеля, и оценили его вероятную доходность. И тогда пора приступать.

3.2 Разработка плана

Используя эскиз ЛФП в excel, я вношу в него перечисленные выше параметры. Скачать образец финансового плана в формате pdf можно здесь.

И мы сразу видим, будут ли цели человека вовремя достигнуты в будущем. Если да — мы переходим к обсуждению конкретных финансовых инструментов, которые позволят ему реализовать свой план.

Если же нет — тогда я варьирую различные параметры плана, и предлагаю человеку несколько различных сценариев. Из которых мы вместе с человеком выбираем финальный. И затем обсуждаем конкретные инструменты для достижения его целей.

3.3 Пример расчёта

Важнейшей для многих людей финансовой задачей является создание личного пенсионного капитала. Составляя финплан — персональный финансовый советник обязательно обсуждает с человеком эту задачу.

Посмотрите моё видео по теме:

4. На какой срок составляется ЛФП

Давайте поговорим о том, на какой срок составляется персональный финансовый план. Чаще всего это достаточно долгий срок, от 5 лет и более. Я бы даже сказал, что подобные планы стоит составлять на срок более 10 лет.

Почему?

Потому что в рамках этого плана человек планирует достижение своих долгосрочных финансовых целей. Это крупные, стратегические задачи — поэтому их решение требует времени, и тщательного планирования.

Есть и еще один важный момент. Дело в том, что при создании капитала очень важное значение имеет то время, которое есть у человека для накоплений. Потому что время за счет сложного процента серьезно умножает те суммы, что человек сберегает для создания необходимых ему фондов.

Но чтобы ваш капитал начал расти экспоненциально расти за счет силы сложных процентов — нужно инвестировать на долгий срок. Поэтому иногда ЛФП также называют личным инвестиционным планом. Это название подчеркивает, что с помощью этого инструмента человек планирует свое будущее на долгосрочную перспективу.

5. Как ЛФП составляется на практике

Человеку, который никогда не составлял долгосрочных финансовых планов — сложно просто сесть за стол, и составить свой ЛФП, просто взяв готовый образец финплана в excel. Поэтому в большинстве случаев те люди, которые ощущают необходимость в долгосрочном финансовом планировании — обращаются за составлением финплана к независимому финансовому советнику.

Человек обсуждает с финансовым консультантом свои долгосрочные задачи. А также — денежный поток, который он готов выделить для реализации плана.

Кроме того, финсоветник выясняет риск-профиль клиента, чтобы заложить в расчеты ту доходность, которая даст возможность человеку инвестировать с комфортным для него уровнем риска.

Когда задачи человека, денежный поток для инвестирования и комфортный для него уровень риска определены — финансовый советник готовит инвестиционный план. На практике он составляется в нескольких сценариях — чаще всего это 3-4 расчета с разными параметрами.

Например, различные сценарии могут отличаться сроком накоплений. Или же — денежным потоком, который семья выделяет для достижения своих финансовых целей. Анализируя различные сценарии, человек выбирает оптимальный для себя путь к собственным финансовым целям.

Включите мой рассказ о том, как финансовый советник помогает человеку спланировать собственное финансовое будущее:

6. И в завершение

Фин. план даст вам реалистичную картину будущего. Он позволяет понять, как распределить денежные потоки, в какие активы вам нужно инвестировать — чтобы решить свои важнейшие задачи.

План также даёт вам два преимущества.

- Вы уверены, что цели достижимы в заданный срок

План — это точный математический расчёт вашего будущего капитала. И если расчёты показывают достаточность капитала — значит у семьи в нужное время будут средства для решения необходимых задач.

- План даёт чёткий алгоритм действий

План преобразует далёкие цели в ряд простейших шагов. Выполняя которые — семья будет двигаться к своим целям. Современные инвестиционные контракты позволяют автоматизировать эти шаги.

Имея выверенный план, и эффективные инструменты для реализации этого плана — семья уверенно движется к своим финансовым целям. Тем самым вы в полной мере управляете своим финансовым будущим.

Не забудьте скачать специальный PDF-обзор «Личное финансовое планирование» — чтобы инвестировать грамотно, создать личный капитал и жить в достатке.

А если вам нужна консультация по теме – просто напишите мне в удобном мессенджере, чтобы договориться о нашей онлайн-встрече:

Владимир Авденин,

финансовый консультант

На чтение 5 мин Просмотров 7.3к. Обновлено 16/04/2023

Здравствуйте! Для более эффективного планирования финансов, я приготовил excel таблицы для ведения семейного бюджета. Подборка также содержит шаблоны для расчета стоимости цели с учетом инфляции, годового бюджета, личного финансового плана, распределения бюджета различными методами и расчета эффективности активов и пассивов. Скачать и пользоваться ими вы можете бесплатно.

Содержание

- Таблицы для ведения семейного бюджета

- Таблица расчета бюджета в процентом соотношении

- Таблица доходов и расходов

- Таблица учета доходов и ежедневных расходов

- Таблица расчета стоимости цели

- Таблица годового бюджета семьи

- Таблица c ежедневным заполнением

- Финансовый план семьи

- Личный финансовый план

- Таблица эффективности активов и пассивов

- Мой метод планирования и ведения бюджета

- Подведем итог

Таблицы для ведения семейного бюджета

Любую из этих excel таблиц, лучше всего использовать в связке с приложением по учету доходов и расходов. Для каждой категории расходов в приложении выставляете бюджет, согласно вашему плану. Записываете в приложение расход уже по статьям. Так вам будет понятно, сколько осталось потратить по каждой категории до конца расчетного периода.

Таблица расчета бюджета в процентом соотношении

В ячейку D1 заносим общий доход семьи. Кликаем 2 раза, вводим сумму и нажимаем enter. Все суммы пересчитаются автоматически. В методы 50/30/20, 60/30/10 и 80/20 самими вносить ничего не нужно.

Способ «Ваш вариант бюджета» и «Метод 6 кувшинов», здесь вы можете выставить свой процент планирования бюджета. Когда будете менять, смотрите чтобы в поле “проверка” общая сумма процентов составляла 100%.

Таблица доходов и расходов

Остаток на конец месяца — всегда должен быть положительным. Желательно оставлять с запасом 3 — 5 тысяч, вдруг выйдите за рамки бюджета по какой-то категории.

Таблица учета доходов и ежедневных расходов

Она удобна тем, что рассчитываем лимит на день, и делает перерасчет с учетом потраченных денег. Также подойдет тем, кто не хочет заморачиваться с приложениями по учету финансов и т.п.

Таблица расчета стоимости цели

Помогает рассчитать стоимость будущей цели в момент ее покупки.

Таблица годового бюджета семьи

Показывает картину всех ваших финансов на протяжении года. Можете использовать в качестве личного финансового плана.

Таблица c ежедневным заполнением

Столбец D, заполняем только светло-зеленые поля (план-доходы и план-расходы).

Со столбца G, ежедневно заносим доход или расход, также в светло-зеленые ячейки.

Финансовый план семьи

Меняете названия категорий доходов и обязательных расходов на свои.

Сумма «Можно потратить в этом месяце» — остается для тех категорий, которые не вошли в обязательные расходы. При превышении бюджета «Можно потратить в этом месяце», цифры будут подсвечиваться красным цветом. Ежедневно заполняем серые ячейки «категория» и «сумма».

Личный финансовый план

Строки 4,5,6,7 – считаются автоматически. Суммы в них отображается за год.

Ниже, под каждым годом, начиная с доходов, выставляем суммы за месяц. Когда все заполнили, смотрите чтобы остаток на конец года был = 0, лучше положительный.

«Сбережения с прошлого года» — если вы что — то накопили, вносим их на следующий год.

В разделе сбережения, можно выставить процент вклада/инвестиций. Если ваши накопления будут лежать под процентом.

Прогноз по сбережениям – примерная сумма накоплений на конец года с учетом процентов.

Таблица эффективности активов и пассивов

Заполняем столбцы:

- А — название;

- В – стоимость;

- С — доход/расход.

- D — анализируем эффективность

Если есть возможность, оптимизируем актив/пассив, после чего снова

проверяем его эффективность.

Скачать бесплатно эти таблицы вы можете кликнув по кнопке ниже. Вместе с ними идет инструкция, как ими пользоваться.

Мой метод планирования и ведения бюджета

Лично я пользуюсь таблицей «доходов и расходов» в связке с приложением. Планирую бюджет по статьям и в приложении выставляю лимиты по категориям согласно плану.

На скрине видно, что по категориям: на месяц, жкх и прочее, я вижу сколько осталось потратить, чтобы не выйти за рамки бюджета. Корректировка и сезонные — это траты с уже заранее отложенных денег, поэтому лимиты по ним мне не нужны.

Вот такой простой способ планирования и учета семейного бюджета я использую. По сути я контролирую только 2 категории это «на месяц» и «прочее». Другие статьи — допустим «на одежду», мы ежемесячно переводим на сбер счет определенную сумму. Потом тратим когда хотим уже не записывая. Конечно в пределах той суммы, что есть на счете.

Если у вас есть вопросы, задавайте в комментариях, с удовольствием на них отвечу.

Подведем итог

Самым удобных способом для учета финансов являются эксель таблицы для ведения семейного бюджета. Возьмите за основу какую-то одну таблицу, со временем вы сможете подстроить ее под себя. А в этом вам поможет курс по ексель.

Остались вопросы пишите в комментариях. Желаю удачи в начинаниях!

Пожалуйста, нажмите одну из кнопок, чтобы понять понравилась статья или нет.

Личный финансовый план это стратегическое планирование достижения ваших целей к определенному времени, которое учитывает ваши доходы и расходы. Финансовый план должен составляться исходя из текущего финансового положения человека или семьи. Его задача – перевести денежные потоки в нужное русло, обеспечив тем самым достижение поставленных целей. Ни в коем случае не надо всё держать в голове, переносите его на бумагу.

В наше время сверх потребления и доступности кредитов, во избежание попадания в «долговую яму» финансовое планирование просто необходимо!

Содержание

- Как составить личный финансовый план?

- Личный финансовый план — инструкция по составлению

- Личный финансовый план образец excel

- «как составить личный финансовый план?»

Как составить личный финансовый план?

При составлении личного финансового плана необходимо сначала расставить конкретные долгосрочные цели. Они, конечно же, должны быть реальны и соизмеримы с вашим заработком.

Вот пример целей:

- Уйти на пенсию в 40 лет, т.е. через 8 лет;

- Размер пенсии составляет 50 тысяч рублей в месяц;

- Приобрести программу накопительного страхования для своей семьи, стоимость в 1 млн. рублей;

- Через 2 года купить новый автомобиль, стоимостью 800 тысяч рублей;

- Через 7 лет купить новую квартиру или дом, стоимость 5 млн. рублей;

- Раз в год отправляться в отпуск, стоимость путевки 100 тыс. рублей;

- Рассчитаться с кредитом в 120 тысяч рублей за полгода;

- Обеспечить ребенка хорошим образованием, стоимость которого 500 тысяч рублей;

- Создать «подушку безопасности», размером 150 тысяч рублей и т.п.

Далее составление личного финансового плана требует определить Вашу финансовую ситуацию в настоящее время, какими активами и пассивами вы владеете. Может у Вас есть такой актив, например участок или гараж, которым вы не пользуетесь, и он не приносит вам дохода, стоит задуматься о его продаже и инвестировании денег в доходные инструменты. Так же вещи, которыми вы не пользуетесь, стоит продать – для этого хорошо подойдут доски бесплатных объявлений, типа Avito.

Зафиксировать ваши доходы от основного и дополнительного заработка. Возможно, у Вас есть в наличие рентная недвижимости, вклады в банках, дивидендные акции и так далее.

И самое главное, необходимо определится с суммой, которую Вы готовы ежемесячно инвестировать для получения в будущем финансовой свободы. Для этого хотя бы на протяжении трёх месяцев стоит записывать все расходы. В помощь вам может будет простой блокнот, или сейчас есть уйма приложений для смартфонов, с которыми фиксация расходов происходит в 2 клика.

Личный финансовый план — инструкция по составлению

Цели определены и есть понимание финансового состояния, необходимо начинать составление личного финансового плана.

Первым делом необходимо защитить себя и своих близких от снижения или полной потери трудоспособности. Идеальным инструментом понижения рисков нетрудоспособности является накопительное страхование жизни и здоровья.

Далее стоит создать резервный фонд, которого хватит минимум на 3 месяца безбедной жизни вашей семьи. Он обезопасит Вас от потери работы на срок, пока вы не найдете новую. Не придется в спешке продавать активы, для которых на рынке в данное время не благоприятная ситуация и их стоимость упала.

Сделав вклады в консервативные инструменты, вы создали крепкий фундамент для достижения своих финансовых целей. Ещё необходимо защититься от валютного риска созданием так называемой валютной корзины, самым оптимальным решением будет держать свои сбережения в пропорции 30%-доллары, 30% — евро и оставшиеся 40% в рублях.

Далее необходимо определится с долей умеренных или даже агрессивных инструментов в Вашем портфеле с учетом выбранной Вами стратегии инвестирования.

К консервативным инвестициям относят инвестиции в страховые компании, банковские вклады и зарубежные фирмы, такие как хедж-фонды и инвест-компании с гарантией финансового института, рейтинг надежности которого не ниже А. Доходность таких инструментов не большая, составляет максимум 8%. В эту группу можно ещё отнести государственные облигации.

К умеренным инструментам относят:

- банки, с повышенным процентом доходности (как правильно выбрать банк читайте в статье «Какой банк выбрать для вклада?»);

- паевые инвестиционные счета и доверительное управление активами;

- покупка арендной недвижимости;

- облигации.

Данные инструменты могут приносить доход 15-25% годовых.

К агрессивным финансовым инструментам относят самостоятельную торговлю акциями и валютой на рынке Forex. Очень рискованное занятие, большая вероятность слить весь депозит, но умеючи тут можно зарабатывать 30-100% годовых, а то и более.

Выбор стратегии инвестирования каждый человек должен определить для себя сам, учитывая свой возраст, финансовые обязательства и время достижения целей. Мы не рекомендуем вкладывать в агрессивные инструменты более 5% от инвестиционного портфеля.

Так же в расчетах не забывайте закладывать инфляцию, для российских рублей порядка 10%, для иностранной валюты 3 %.

Личный финансовый план образец excel

Построить правильно и постоянно корректировать свою финансовую жизнь довольно не просто, но в итоге можно получить ту свободу, о которой мы мечтаем. Для более наглядного понимания вы можете скачать по этой ссылке «личный финансовый план образец excel».

Если Вам понравился наш образец и статья в целом, пожалуйста, оставьте свой комментарий и по возможности расскажите своим друзьям и товарищам о нас в социальных сетях, просто кликнув по кнопкам.

P.S. Если после прочтения статьи и изучения образца финансового плана, Вам не удалось ответить на вопрос

«как составить личный финансовый план?»

Не отчаивайтесь, ведь эта работа для профессионалов, знающих свою работу. Не стоит искать каких то неизвестных частных консультантов. Лучше обратиться к специализированным фирма, у которых ознакомительная консультация по личным финансам предоставляется бесплатно.

( 2 оценки, среднее 5 из 5 )

Пару месяцев назад мы подробно разбирали, как составить Личный финансовый план. Посмотрите на 6 простых шагов, после которых вы сможете подробно расписать свои цели, выделить на них деньги и даже точно узнать, когда желания реализуются.

Если вы выполнили эти шаги или только собираетесь браться за свой ЛФП (личный финансовый план), перед вами стоит вопрос — как же составить его быстро и функционально.

Вас уже не будет тревожить вопрос: где взять денег? Вы будете задаваться вопросом: Куда вписывать еще больше целей? Как сделать, чтобы бюджет был доступен всем в семье? Куда вписывать проценты по инвестированию? И вообще, как это все соединить так, чтобы было удобно и понятно? 🙂

Вы можете сделать шаблон ЛФП самостоятельно, использовать формулы, которые вам удобны. А можете скачать мой шаблон. Используйте его в оригинальном варианте или дополните по собственным потребностям. Творите, ведь это ваши деньги!

Так как шаблон хранится у меня на Google Drive, вы не можете его изменять. Чтобы воспользоваться таблицей ЛФП скопируйте ее себе. Для этого перейдите по ссылке и выберите в меню “Файл” — “Создать копию” (или “File” — “Make a copy”).

Теперь давайте рассмотрим подробно все вкладки и я опишу, как пользоваться таблицей.

Страница первая — ЦЕЛИ

Конечно в самом начале у нас идут ЦЕЛИ. Это сделано для того, чтобы в первую очередь мы видели те желания, ради которых работаем!

Вписывайте цели, считайте, через сколько вы достигнете их. Как правильно вписывать цели, а так же, как правильно рассчитать время достижения подробно описано в статье: “Знаете как считать деньги и вписывать желания в бюджет?”. Посмотрите статью, в ней вы найдете полезные лайфхаки, что делать, если желание откладывается или наоборот, выполняется быстрее.

В ячейку “Доход” впишите ваш месячный доход, в той валюте, в которой получаете. У меня везде по умолчанию стоят рубли.

Переходим к второй странице Шаблона и видим лист, который часто вводит людей в уныние —

Страница вторая — ПЛАНИРОВАНИЕ РАСХОДОВ

Только на первый взгляд кажется, что все сложно. Но нет, все просто и таблица будет считать все сама 😉

Нумерация: первый столбец, где внизу указаны проценты. Я не использую нумерацию в категориях, чтобы иметь возможность переставлять их, как мне удобно. А вот проценты на желания и цели проставляю. Так удобнее ориентироваться, если процентное соотношение по целям разное.

Ежемесячные расходы: категории расходов, которые вы тратите или откладываете. Сейчас категории стоят по определению из статьи Как составить ЛФП, но вы можете их менять.

План: планирование ваших расходов. Как запланировать так, чтобы на все хватило описано в статье Подробное руководство по составлению Семейного бюджета.

Факт: тут по формуле вычисляется среднее значение за все месяцы.

Даты: сейчас таблица начинается с ноября, 2021 года, вы можете поставить более актуальные даты.

Как пользоваться:

Впишите доход за месяц в ячейку под датой. В первом месяце формула не стоит, но дальше будьте внимательны. Вписывать сумму дохода надо не в саму ячейку, а в строку с формулой. Посмотрите пример.

Сейчас я поставила доход в 34 000 рублей. А вы, вместо синей цифры, впишите свой доход за последний месяц.

Заполните строки с тратами. И в последней строчке увидите остаток, который у вас остался за месяц

Он автоматически переносится на следующий месяц и плюсуется к доходу.

Третья страница — АКТИВЫ И ПАССИВЫ

Переходим в третьей и последней вкладке нашей таблицы — Активы и Пассивы.

Активы — те деньги, которые приносят нам еще денег. Вклады в банках, доходные вложения, ценные бумаги, квартира для сдачи и т.д. Я заполнила строку с одним банковским вкладом, чтобы вы видели пример.

Поставьте сумму вклада, если он есть. Потом укажите процент и таблица автоматически рассчитает вам годовой доход.

Пассивы — противоположная активу часть ваших денег. Сюда впишите валюту (в рублях) наличкой, недвижимость, автомобиль, накопления, которые хранятся дома и т.д.

Итого — сумма активов и пассивов. Именно такой суммой вы владеете.

Лайфхаки пользования таблицей

Проявите творчество! Поставьте оформление в любимых цветах, используйте смайлы Google для обозначения ваших категорий. Привнесите свою индивидуальность в таблицу и вы заметите, как начнете пользоваться ей с удовольствием. Например, для обозначения категорий своих целей я пользуюсь ✈️ (путешествия), 🏡 (недвижимость), 💰 (капитал и инвестиции) и 🐼 (я называю эту категорию «то, о чем давно мечтала, но денег было жалко»😉).

Если вы захотите обновить шаблон используйте функции и формулы Google таблиц. Упростите себе жизнь и не рассчитывайте все вручную!

Если вы все сделали верно, то у вас не возникнет вопроса: Как планировать бюджет? Всего за вечер вы будете понимать что, сколько и куда откладывать, чтобы достичь своих финансовых целей.

Главное — не откладывайте на потом!

И это еще не все! Хотите узнавать о новых статьях и полезных ресурсах? Тогда подписывайтесь на мой телеграм Делай и Мечтай. Там, кроме всего прочего, я рассказываю и показываю новые идеи дополнительного дохода, идеи финансов и новые проекты! Вступайте в наш Клуб успеха и знайте, у вас все получится!

Если у вас есть предложения, изменения в таблице или вы хотите поделиться своим опытом — пишите в комментарии под этой статьей или в комментариях телеграма.😘

Анализом доходов и расходов занимается каждый человек, которому небезразлично финансовое благополучие своей семьи. Если вы не знаете сколько у вас денег значит их у вас нет. Ведение бюджета позволяет всегда оставаться в плюсе, предупреждать ненужные траты, реализовывать цели и мечты.

Готовых программ для учета доходов и расходов много. Но найти лучшую программу, которая выполняла бы все запросы конкретной семьи сложно. Ведь запросы-то разные. Предлагаем составить семейный бюджет в Excel и адаптировать его под свои нужды.

Личный бюджет доходов и расходов в Excel

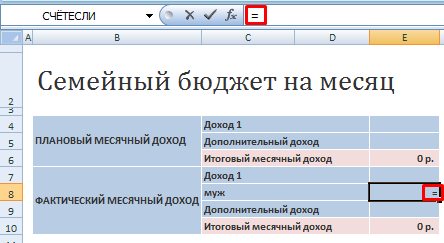

В пакет программ Microsoft Office встроено несколько шаблонов для решения тех или иных задач. Откройте Excel – нажмите кнопку «Файл» — «Создать» — «Образцы шаблонов» — «Личный бюджет на месяц» — ОК.

Если по каким-то причинам у Вас нет данного шаблона или вы не смогли его найти можете скачать личный бюджет на месяц в Excel.

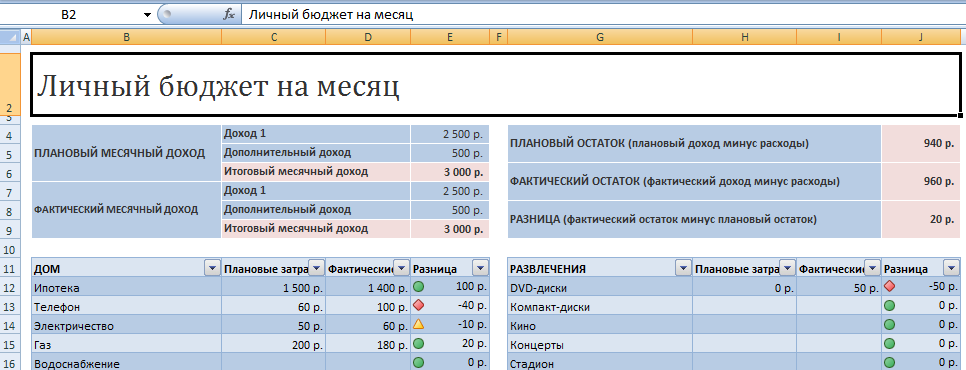

Откроется простейший шаблон, куда можно заносить плановые, фактические показатели. Распределять доходы и расходы по статьям, подсчитывать суммы в автоматическом режиме.

Готовый шаблон семейного бюджета мы можем адаптировать к свои потребностям:

- добавить/удалить статьи;

- изменить параметры условного форматирования;

- названия строк;

- цвета заливки и т.д.

Перед нами сводная ведомость доходов и расходов. Возможно, для некоторых семей она будет удобна. Но мы предлагаем детализировать таблицы.

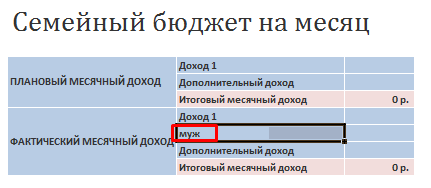

Таблица семейного бюджета в Excel

Допустим, в семье ведется раздельный бюджет. Важно, кто сколько приносит в дом. Необходимо учесть месячный заработок мужа и жены. Причем деньги поступают неравномерно. В один день – зарплата, через неделю – аванс. Еще через пару дней – проценты по вкладу. Плюс периодические подработки.

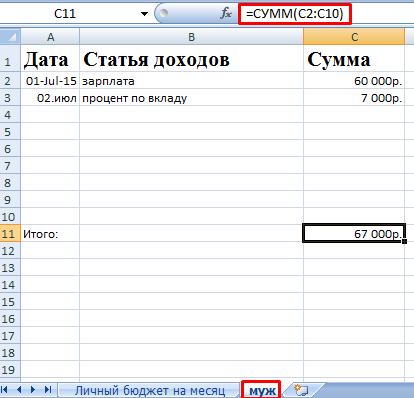

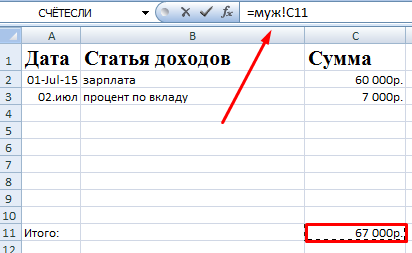

Чтобы детализировать поступления, на отдельном листе создаем таблицу Excel доходов и расходов семьи. Даем ей название.

Обозначаем графы: «Дата», «Статья», «Сумма». Внизу – «Итого». В эту ячейку вбиваем формулу для подсчета суммы.

Возвращаемся в сводную ведомость. Выделяем ячейку, над которой хотим вставить строку. Правая кнопка мыши – «Вставить» — «Строку» — ОК. Подписываем:

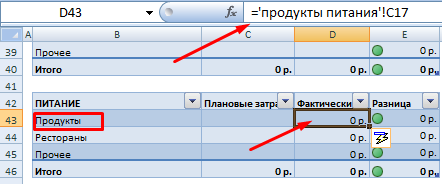

Теперь нужно сделать так, чтобы итоговая сумма из детального отчета автоматически переносилась в сводку. Выделяем пустую ячейку, где должны отобразиться цифры. Вводим «равно».

Переходим на лист с детальным отчетом. И нажимаем итоговую сумму поступлений за месяц. «Ввод»:

Мы присоединили детальный отчет к главной сводной ведомости. Теперь можно в течение месяца вносить изменения в лист детализации столько раз, сколько нужно. Суммы в сводке будут пересчитываться автоматически.

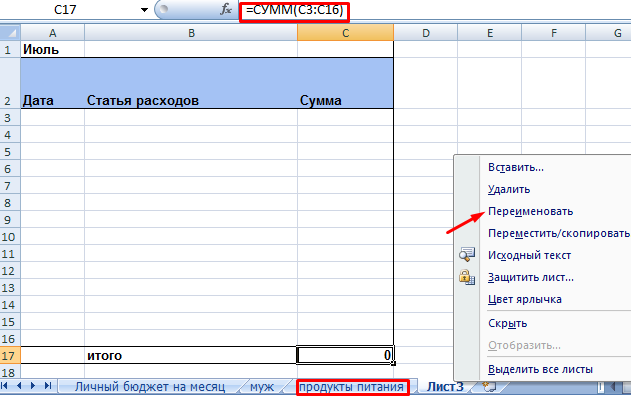

Детализация расходов бюджета

Деньги тратятся практически каждый день: покупаются продукты питания, топливо, проездные билеты. Чтобы оптимизировать ведение семейного бюджета, рекомендуется сразу же вносить расходы. Потратили – записали.

Для удобства создадим листы детализации по всем статьям расходов. На каждом – таблица Excel расходов семейного бюджета в деталях. «Дата» — «Статья расходов» — «Сумма». Достаточно сделать ее один раз. А потом копировать и вставлять.

Чтобы дать название листу детализации, щелкаем по его обозначению правой кнопкой мыши. «Переименовать».

Не забывайте записывать в строку «Итого» формулу суммы.

Теперь привяжем отчеты с расходами к сводной ведомости. Принцип присоединения тот же.

Старайтесь выделять именно ячейку с итоговой суммой!

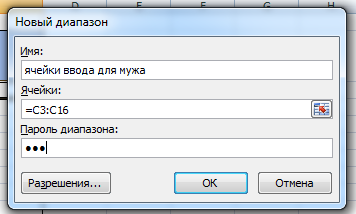

Защита данных в ячейке от изменений

Часто расходы и доходы вводятся в спешке. Из-за этого можно сделать ошибку, ввести недопустимое значение. В результате получатся неправильные сводные данные. А вспомнить в конце месяца, где именно была неточность, порой невозможно.

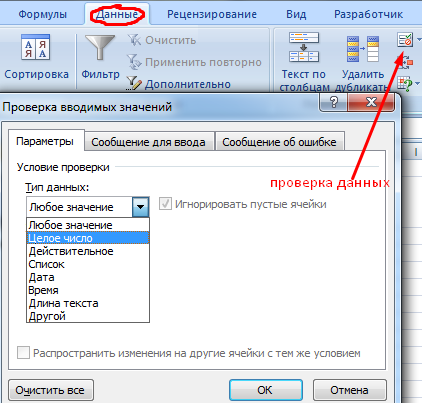

Как защитить ячейку от изменений в Excel:

- От ввода некорректных значений. Данные – проверка данных – параметры. Выбрать тип данных из всплывающего списка. ОК.

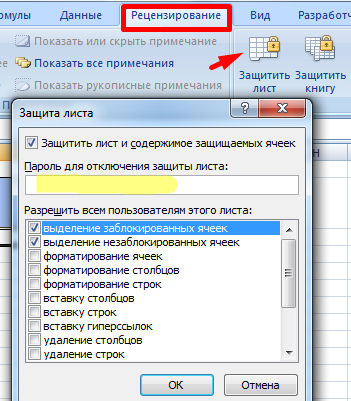

- Запретить изменение значений в ячейке. Рецензирование – защитить лист. В открывшейся вкладке ввести пароль, который позволит отключить защиту. Во всплывающем списке можно выбрать, что запрещаем, а что разрешаем. В примере мы оставили пользователю возможность выделять ячейки.

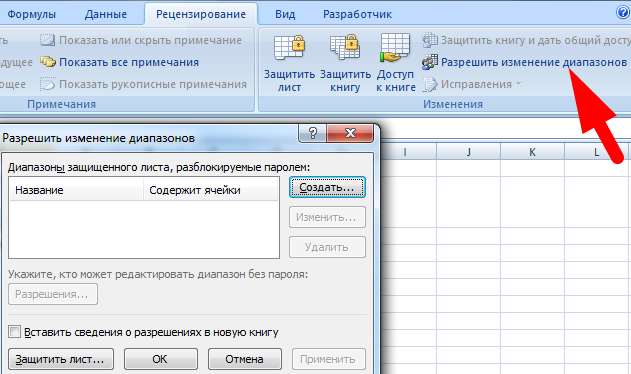

- Выборочно защитить ячейки. Семейным бюджетом могут пользоваться сразу несколько человек. Для каждого из них можно организовать доступ в определенную область листа. Рецензирование – Разрешить изменение диапазонов. Создать. Вводим имя диапазона, адреса ячеек (к которым будет доступ) и пароль доступа.

Чтобы защитить всю книгу, на вкладке «Рецензирование» нажмите соответствующую кнопку.

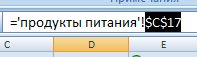

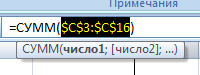

Работа с формулами в таблице личных финансов

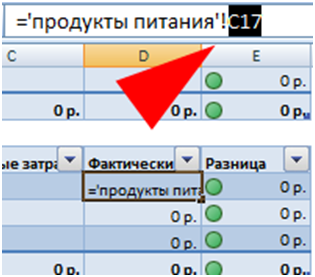

Когда в таблице с доходами и расходами протягиваешь формулу («размножаешь» по всему столбцу), есть опасность сместить ссылку. Следует закрепить ссылку на ячейку в формуле.

В строке формул выделяем ссылку (относительную), которую необходимо зафиксировать (сделать абсолютной):

Нажимаем F4. Перед именем столбца и именем строки появляется знак $:

Повторное нажатие клавиши F4 приведет к такому виду ссылки: C$17 (смешанная абсолютная ссылка). Закреплена только строка. Столбец может перемещаться. Еще раз нажмем – $C17 (фиксируется столбец). Если ввести $C$17 (абсолютная ссылка) зафиксируются значения относительно строки и столбца.

Чтобы запомнить диапазон, выполняем те же действия: выделяем – F4.

Семейный бюджет дисциплинирует. Помогает выработать финансовое поведение, избежать лишних денежных трат. А Excel позволяет учесть особенности конкретной семьи.