Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Применяется — с 10 января 2023 года

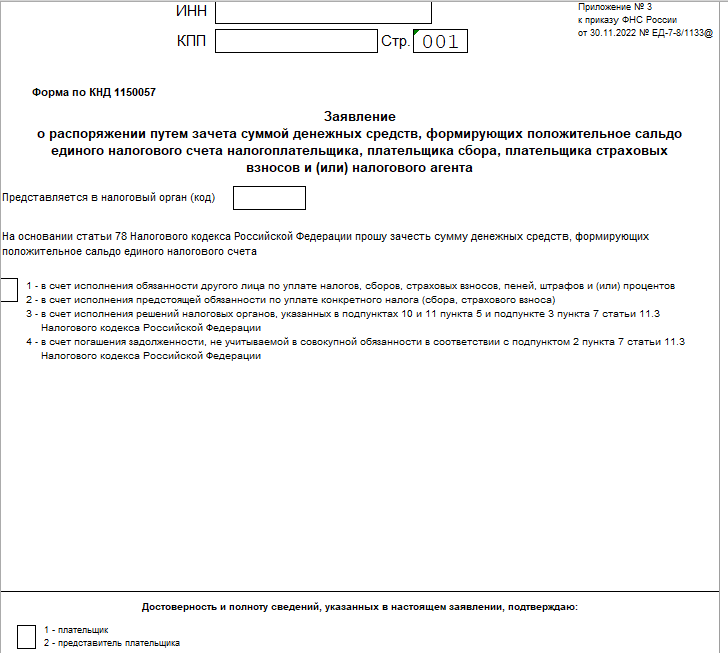

Установлена — Приказом ФНС России от 30.11.2022 N ЕД-7-8/1133@

Скачать форму заявления о распоряжении путем возврата суммой денежных средств, формирующих положительное сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов и (или) налогового агента:

— в MS-Excel

Образец заполнения заявления о распоряжении путем возврата суммой денежных средств, формирующих положительное сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов и (или) налогового агента >>>

Материалы по заполнению заявления о распоряжении путем возврата суммой денежных средств, формирующих положительное сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов и (или) налогового агента:

— Готовое решение: Как заполнить заявления о возврате (зачете) денежных средств, формирующих положительное сальдо единого налогового счета

—————————————-

Излишне уплаченные денежные средства по различным налогам и сборам (НДС, прибыль, страховые взносы) возвращают или учитывают в качестве будущих платежей, предоставив в территориальную ИФНС заявление на бумаге или в специализированной программе (пп. 5 п. 1 ст. 21 НК РФ). Если ошибка обнаружилась в конце года при составлении годового баланса бюджетного учреждения, бухгалтеру не стоит расстраиваться, ситуация поправима.

Что делать с переплатой

В процедуре зачета или возврата налога существуют два варианта развития событий:

- Когда переплату оставляют. При наличии актуальных пеней и штрафов или недоимки по этой группе налогов санкционируют сверку с налоговым органом на текущую дату (п. 5 ст. 78 НК РФ). По результату производят взаимозачет. Дополнительного обращения к налоговикам не требуется, достаточно предоставить письмо с просьбой о проведении сверки. Если после взаимозачета осталась переплата, подают заявление на возврат. Если специалист ИФНС обнаружит образовавшийся излишек и у предприятия начислены недоимки или штрафы, инспектор вправе самостоятельно принять решение о взаимозачете (п. 5 ст. 78 НК РФ).

- Если неоплаченных пеней, недоимок и штрафных санкций у предприятия не имеется, то оформляют заявление о зачете, которое подается в ИФНС в счет будущих налоговых платежей (п. 4 ст. 78 НК РФ).

Территориальные ИФНС отводят до 10 дней включительно на принятие решения, и еще 5 — на оповещение о принятом решении (пересчет или отказ). Денежные средства от ИФНС придут на расчетный счет в течение 30 дней со дня регистрации заявительных документов. Если для осуществления взаимозачета налоговикам потребуется камеральная проверка, рассмотрение поданной документации занимает до трех месяцев.

Налоговые органы принимают документы на возврат или зачет денег в течение трех лет со дня, когда плательщик отправил переплату (п. 2, 7 ст. 78 НК РФ).

Куда предоставлять документы на зачет переплаты

Все обращения направляются в территориальные отделения ФНС России лично заявителем — руководителем или его непосредственным представителем, действующим по доверенности. Подать заявление в свободной форме на возврат переплаты налога в ИФНС от ИП нельзя, все заявки принимаются на специальных бланках.

Заявку подают в инспекцию лично или через специализированные бухгалтерские программы. Налогоплательщик формирует обращение в рабочей системе, подписывает усиленной ЭП и отправляет по телекоммуникационным каналам связи.

Если у организации или ИП есть личный кабинет на официальном сайте ФНС, им доступна опция заполнить онлайн форму по КНД 1150058 2022 года через портал налоговой службы. Деньги отправят на расчетный счет, который зарегистрирован в реестре ЕГРЮЛ.

Елена Лефтерова, «Аутсорс-Бюро Лефтеровой»:

Выгоднее, конечно, вернуть переплату. Оборотные средства никогда не помешают. Но сделать это можно, если у компании нет никаких задолженностей по другим платежам в бюджет. Рекомендаций всего две:

- при подаче заявления сразу начинается камеральная проверка по тому налогу, по которому просите возврат, поэтому вы должны быть уверены, что в отчетности все в порядке;

- перед подачей заявления на возврат возьмите выписку по расчетам с бюджетом, убедитесь в отсутствии задолженностей.

На сегодня сложностей по возврату переплаты не возникает. При камеральной проверке остальные аспекты вашей деятельности, кроме указанных выше, налоговая не трогает.

Какие требования к заполнению

Унифицированная форма заявления на зачет переплаты по налогам в формате word или exel утверждена Приказом ФНС № ММВ-7-8/182@ от 14.02.2017. Используйте:

- для возвращения денежных средств — форму КНД 1150058;

- для зачета переплаченных сумм — форму КНД 1150057.

С 23.10.2021 бланки заявок изменились — вступил в силу Приказ ФНС № ЕД-7-8/757@ от 17.08.2021.

У каждого пользователя есть возможность скачать бесплатно бланк формы по КНД 1150058 2022 года в excel с сайта ИФНС — из Приказа № ММВ-7-8/182@ от 14.02.2017.

Новые бланки не существенно отличаются от старых, но есть одно ключевое изменение. Ни в КНД 1150057, ни в КНД 1150058 больше не указывают расчетный период. Кроме того, налоговики изменили штрихкоды и включили в титульный лист поля для указания номера и даты платежного поручения, если налогоплательщик возвращает госпошлину.

И еще одно важное изменение. Теперь взаимозачеты между взносами производят независимо от их уровня. То есть учесть средства федерального бюджета разрешают в счет платежей регионального или местного бюджета, и наоборот. Изменились и формы решений налоговиков. Бланки КНД 1165165, 1165166, 1165167, 1165168 доступны для скачивания всем пользователям.

Как заполнить заявку на зачет

Форма 1150057 заполняется рукописно печатными буквами или в электронном виде. Пустые клетки либо не заполняются, либо оформляются прочерками. Пошаговая инструкция по заполнению КНД 1150057 в 2022 году:

Шаг 1. Заполняем ИНН и КПП. Затем присваиваем порядковый номер документу (учет ведется с начала текущего года) и указываем код территориальной ИФНС, в которую предоставляется обращение. Прописываем наименование налогоплательщика.

Шаг 2. Определяем статус налогоплательщика, регламентирующую статью НК РФ (ст. 78) и тип платежа, который подлежит взаимозачету.

Шаг 3. Указываем коды: ОКТМО, КБК и налогового органа. Если делаете зачет по переплаченной госпошлине, укажите дату и номер платежного поручения.

Шаг 4. Вносим количество листов заявки и количество листов подтверждающих документов. Подписываем титульный лист у руководителя. Ставим дату заполнения и фиксируем телефон для связи с ответственным исполнителем.

Шаг 5. Указываем тип, сумму, КБК операции. Прописываем ОКТМО и код налоговой инспекции, в которой зачитывается излишний платеж.

Юридические лица и индивидуальные предприниматели заполняют только первую страницу формы. Страница 3 разработана специально для физических лиц, которые не являются ИП. Если заявку подает физическое лицо, то ему необходимо заполнить ИНН на титульной странице, а на странице 3 указать актуальные паспортные данные и адрес места жительства.

Можно ли вернуть налоговую переплату

Вернуть излишнюю сумму платежей в налоговую можно, вот только налоговики не стремятся содействовать плательщикам в возврате. Перед обращением в ИФНС необходимо проверить, есть ли у организации штрафные санкции, пени или недоимки, заказав акт сверки в территориальной инспекции.

Если неустоек не обнаружено, подавайте заявление КНД 1150058. Инспекция возвращает денежные средства в течение одного месяца с официальной даты обращения.

Бюджетники отражают возврат в бухгалтерском учете проводкой: Дт 0 201 11 510 Кт 0 303 00 730 («Расчеты по платежам в бюджеты» (030301730, 030302730, 030305730-030313730)).

Одновременно поступление следует отразить на забалансовом счете 18 (КОСГУ 290).

Проводка для НКО — Дт 51 Кт 68.

Как подать заявление

Регистр подают по форме и в порядке, утвержденным действующей редакцией Приказа ФНС России № ММВ-7-8/182@ от 14.02.2017.

Бухгалтер выбирает один из трех существующих способов подачи заявления о зачете или возврате налога:

- лично или через представителя — с обязательным оформлением доверенности;

- почтовым отправлением, вложив в письмо опись предоставляемого пакета документов;

- по электронным каналам связи, подписав файл усиленной квалифицированной электронной цифровой подписью.

Заявление составляется в двух экземплярах — один подается в ИФНС, другой остается у налогоплательщика. Заявку подписывает руководитель, его представитель или другое уполномоченное лицо, указывается дата составления. Заявление заверяется печатью в том случае, если учреждение ее использует.

Заявление о зачете суммы излишне уплаченного налога — это документ, который налогоплательщик подает в ИФНС, чтобы учесть переплату по взносам и сборам в счет образовавшейся задолженности или будущих платежей. В 2021 году бланк заявки изменился.

Что сделать с переплатой по налогам

Образовавшийся излишек возвращают налогоплательщику или засчитывают в счет других налоговых платежей. Налогоплательщики распоряжаются переплатой следующим образом:

- учитывают излишки средств в счет будущих платежей по данному виду налога или сбора;

- возвращают переплату на расчетный счет налогоплательщика;

- зачитывают переплату в счет задолженностей по иным налоговым обязательствам;

- рассчитываются за действующие штрафы, пени и недоимки.

Такие нормы установлены в статье 78 Налогового кодекса и действуют на все налоговые обязательства, установленные на территории России, в том числе на авансовые платежи и государственные пошлины. Налогоплательщикам следует знать, что зачет переплаты удовлетворят только при отсутствии задолженностей по другим налогам и сборам.

Формы практически не поменялись. Обновили штрихкоды и добавили строки для даты и номера платежных поручений, если возвращаете переплату по госпошлине. Но в новых бланках есть одно существенное отличие от старых: код налогового расчетного периода в форме по КНД 1150057 и КНД 1150058 больше не указывают. Налоговики исключили эту строку из заявки.

Как и когда подавать заявление

Распоряжаются налоговой переплатой не позднее трех лет с момента ее образования, согласно статье 78 НК РФ. Для налогоплательщиков доступны три способа предоставления заявок на зачет и возврат:

- руководитель организации, индивидуальный предприниматель или физическое лицо либо их законные представители (на основании доверенности) обращаются в территориальное отделение налоговой инспекции лично;

- заполненный документ отправить по почте. В таком случае отправку осуществите ценным письмом с обратным уведомлением и описью вложенных документов;

- организовать отправку электронно через защищенные каналы связи, которые используются для отправки отчетности. Отправляя электронный вариант обращения, не забудьте подписать его усиленной электронной подписью.

Решение по письменному обращению принимают в обобщенном случае не позднее 10 дней с момента получения. О результате рассмотрения налоговики должны сообщить в письменном виде. В период рассмотрения представители ФНС затребуют проведение сверки по фискальным платежам.

Как заполнить заявление о зачете

Формируйте документ о зачете на унифицированном бланке КНД 1150057. Учтите, что ИП и организации заполняют только первую и вторую страницы документа, третья страница предусмотрена для обращений от физических лиц, которые не являются индивидуальными предпринимателями.

Рассмотрим пример: ООО «Clubtk.ru» при перечислении страховых взносов за сентябрь 2021 года допустило ошибку: платеж по обязательному медицинскому страхованию отправлен на пенсионное страхование в сумме 150 000 рублей. Бухгалтер приступил к заполнению заявления о зачете образовавшейся переплаты по ОПС в счет будущих платежей.

Шаг 1. Заполняем ИНН, КПП и полное наименование организации. Указываем номер заявления и код территориального отделения налоговой инспекции, в которую предоставляется обращение. Если заявление составляет индивидуальный предприниматель, следует указать его фамилию, имя и отчество (при наличии). В пустых клетках ставим прочерки.

Шаг 2. Определяем статус налогоплательщика и указываем номер статьи НК РФ, являющейся основанием для письменного обращения за зачетом. Допустимы следующие значения статей-оснований:

- ст. 78 — для зачета излишков средств по страховым взносам, сборам, пеням, штрафам;

- ст. 79 — для возврата излишне взысканных сумм;

- ст. 203 — для зачета излишков по акцизам;

- ст. 333.40 — для возврата переплат по государственным пошлинам.

Просим зачесть переплату. Указываем код платежа.

Шаг 3. Заполняем ОКТМО и КБК.

ОКТМО и КБК проверяем в платежном поручении на перечисление налогового обязательства.

Прописываем код налогового органа, в котором числится переплата.

Шаг 4. Указываем количество заполненных страниц заявления, число листов приложений, сведения о руководителе и номер контактного телефона. Ставим дату составления и заверяем готовый документ у руководителя.

Шаг 5. Заполняем продолжение страницы 1. Вносим код, обозначающий решение налогоплательщика, как распорядиться переплаченными в бюджет деньгами. Для зачета в счет других платежей укажите «1», в счет будущих периодов — «2». Теперь пропишите налоговый период, ОКТМО и КБК налога, на который планируете перевести переплату. Прописываем код налогового органа, в котором числится задолженность.

Теперь зачет излишне уплаченного налога разрешено проводить между взносами любого уровня: федерального, регионального, местного.

Актуальный образец заполнения формы 1150057 для ООО «Clubtk.ru»:

Заявление о возврате налога

Если организация приняла решение о возврате излишне уплаченных сумм по налоговым обязательствам, то следует заполнить другое заявление. Форма обращения за возвратом переплат унифицирована, КНД — 1150058.

Разберем, как заполнить заявление о возврате суммы излишне уплаченного налога, на примере ООО «Clubtk.ru»: в декабре 2020 года общество с ограниченной ответственностью ошибочно уплатило налог на имущество организации в сумме 1723,00 рубля. Организация освобождена от уплаты налога на имущество. Бухгалтер составил заявление на возврат излишне уплаченной суммы.

В связи с введением с 2023 года единого налогового счета (ЕНС) и единого налогового платежа (ЕНП) приказ ФНС России № ЕД-7-8/1133 от 30.11.2022 утвердил с 2023 года форму заявления о распоряжении суммой ЕНС путем зачета. Скачать этот бланк по КНД 1150057 можно из статьи.

Что говорит закон

Согласно новой редакции с 2023 года ст. 78 Налогового кодекса РФ, для зачета сумм денежных средств, формирующих положительное сальдо единого налогового счета, нужно подать в ИФНС заявление о распоряжении ими. И распорядиться можно только суммой, которая в плюсе на ЕНС.

Есть 4 варианта зачета:

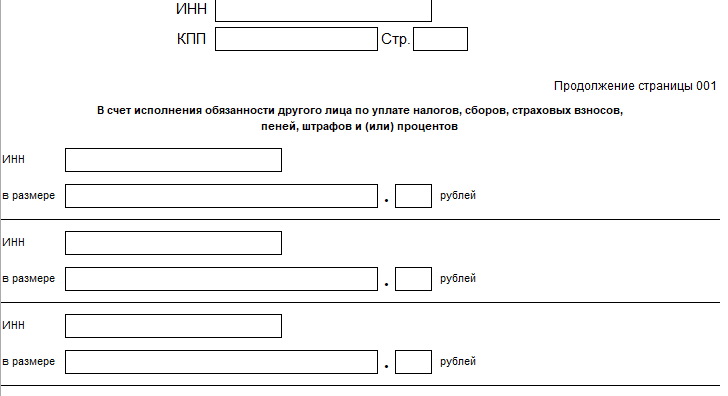

- в счет исполнения обязанности другого лица по уплате налогов, сборов, страховых взносов, пеней, штрафов и/или процентов;

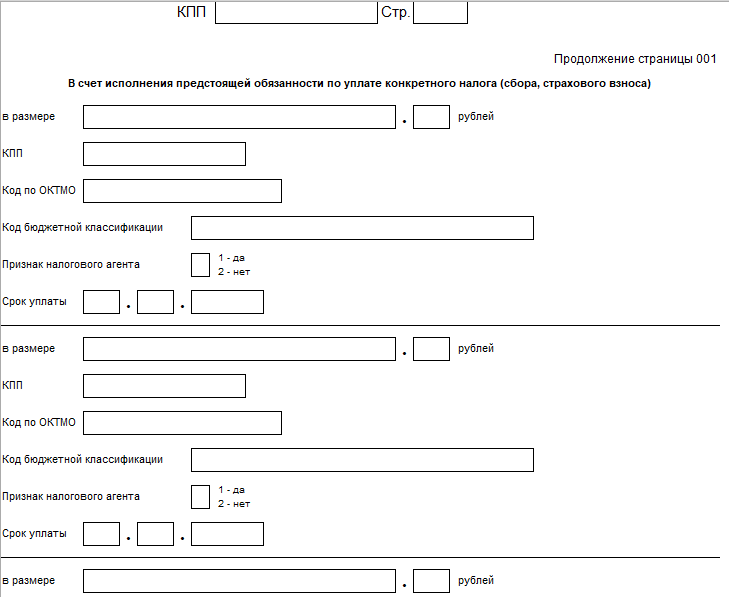

- в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, взноса);

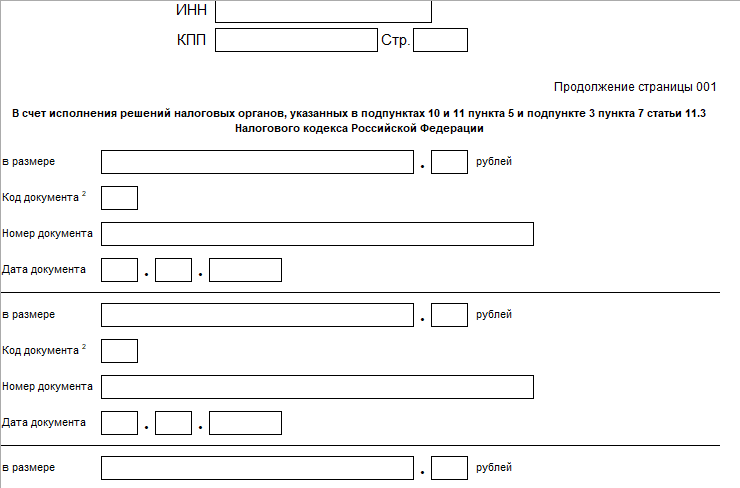

- в счет исполнения решений налоговых органов, указанных в подп. 10 и 11 п. 5 и подп. 3 п. 7 ст. 11.3 НК;

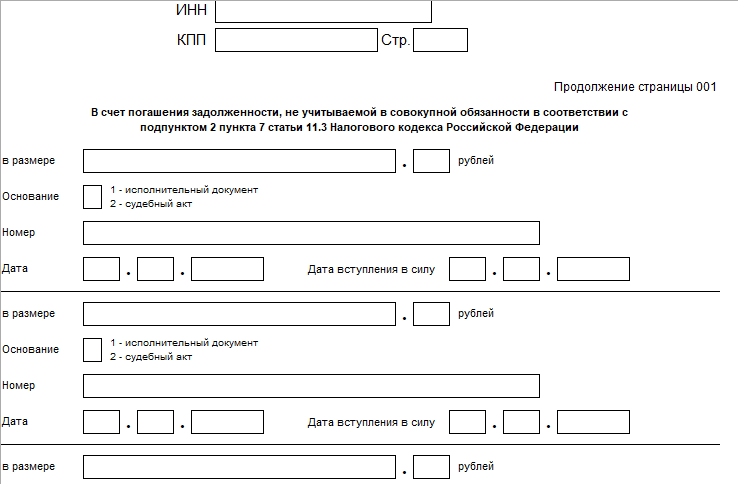

- в счет погашения задолженности, не учитываемой в совокупной обязанности (подп. 2 п. 7 ст. 11.3 НК).

Если на ЕНС нет положительного сальдо, ИФНС направляет сообщение об отказе в зачете. А когда положительное сальдо недостаточное для полного зачета, его сделают частично.

Заявление на зачет подают в ИФНС по месту учета по установленной ФНС России форме в электронном виде с усиленной квалифицированной подписью по ТКС или через личный кабинет налогоплательщика.

|

ВИД ЗАЯВЛЕНИЯ |

ОСОБЕННОСТИ |

| В счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) | Указывают:

Можно подать заявление об отмене (полностью или частично) такого зачета. Тогда его отменяют последовательно – начиная с сумм, зачтенных в счет уплаты конкретного налога с наиболее ранним сроком уплаты. |

| В счет исполнения ряда решений налоговых органов либо погашения задолженности, не учитываемой в совокупной обязанности | Можно подать не позднее дня, предшествующего дню вступления в силу судебного акта о взыскании задолженности, с указанием соответствующего решения ИФНС.

Зачет делают последовательно – начиная с задолженности с наиболее ранними сроками уплаты. |

Важный нюанс для зачета переплаты по уточненке: на дату завершения ее камеральной проверки должно пройти не больше 3 лет со срока уплаты налога. Иначе переплату не учтут на ЕНС.

Структура и состав бланка

Для зачёта по налоговым платежам и страховым взносам с 2023 года нужно использовать форму «Заявление о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов и (или) налогового агента». Её номер по КНД 1150057. Этот бланк можно скачать бесплатно в конце статьи.

Указанный обязательный образец заявления зачете по ЕНС утверждён в Приложении № 3 к приказу ФНС от 30.11.2022 № ЕД-7-8/1133. Им же в Приложении № 4 закреплён электронный формат отправки заявления в налоговую.

Одновременно признана утратившей силу прежняя форма заявления о зачете, закреплённая приказом ФНС от 14.02.2017 № ММВ-7-8/182.

Заявление состоит из 5 частей, которые отражают выбранный плательщиком вариант (вид) зачета:

- свои платежи или другого лица;

- исполнение отдельных решений ИФНС или погашения долга, который не учитывают в совокупной обязанности.

В итоге это титульный лист:

Зачет в счет исполнения обязанности другого лица:

Зачет в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса):

Зачет в счет исполнения ряда решений налоговых органов:

Зачет в счет погашения задолженности, не учитываемой в совокупной обязанности:

Отметим, что ФНС не приводит отдельно порядок и правила заполнения этого заявления. Необходимые подсказки есть в сносках на самом бланке.

Также см. Заявление на возврат переплаты по ЕНС с 2023 года: скачать бланк.

Пример

Правильный образец заполнения организацией заявления о зачете денежных средств, формирующих положительное сальдо ЕНС, формы по КНД 1150057 можно увидеть в Готовом решении КонсультантПлюс здесь.

Также см. Как заполнить заявление о зачете по ЕНС: правила и образец.

Заключение

Подать заявление для зачета переплаты – это право, а не обязанность. И сделать это можно в любой момент: ограничений по сроку нет.

Но скорее всего, налоговая сама зачтет переплату при наступлении срока уплаты налога или взноса.

Важные документы

БЛАНК 2023 ЗАЯВЛЕНИЯ О ЗАЧЕТЕ ПЕРЕПЛАТЫ ПО ЕНС

Скачать документ

Заявление о зачете страховых взносов в счет уплаты налога по ПСН и УСН в 2023 году

Помощь в любом городе России

Заявление о зачете страховых взносов в счет уплаты налога по ПСН и УСН в 2023 году

Заявление о зачете страховых взносов в счет уплаты налога по ПСН и УСН в 2023 году

Заявление о зачете страховых взносов в счет уплаты налога по ПСН и УСН в 2023 году

Форма КНД1150057

С 2023 года изменился порядок взаиморасчетов с бюджетом и правила зачета страховых взносов. Поменялась и форма заявления на зачет оплаченных страховых взносов в счет уплаты налога по ПСН или УСН

С 2023 года основное назначение зачета – резервирование сумм страховых взносов для дальнейшего списания в счет уплаты УСН или патента

До 2023 года ИП и организациям не нужно было ничего резервировать. Они платили страховые взносы, уменьшали на них авансы (налог) по УСН или патент и доплачивали разницу или не доплачивали вовсе, если взносы были равны или превышали эти суммы

С 2023 года страховые взносы, как и другие платежи, учитываемые на ЕНС, по умолчанию считаются уплаченными на дату списания с ЕНС (для ИП это 31 декабря текущего года и 1 июля следующего года). Для того, чтобы учесть страховые взносы ранее указанных дат, при расчете авансов (налога) по УСН или патента нужно подать заявление о зачете (резервировании) этих взносов на ЕНС

После того как налогоплательщик подаст такое заявление, уплаченные страховые взносы будут «отложены» на ЕНС и на них можно будет уменьшить размер налога по УСН или патент

Зачет положительного сальдо производится по правилам ст. 78 НК:

- распорядиться можно только суммой положительного сальдо ЕНС

- если на ЕНС недостаточно средств, то налогоплательщику будет отказано в зачете, а если средства есть, но в меньшей сумме, чем указано в заявлении, то зачет будет произведен в частично

- срок проведения зачета – один день с даты поступления от налогоплательщика заявления

- произведенный ранее зачет можно отменить, подав заявление об его отмене

Обратите внимание: зачет страховых взносов возможен только на сумму положительного сальдо ЕНС. Чтобы узнать актуальное сальдо ЕНС, нужно запросить в ИФНС справку о состоянии ЕНС (запрос по форме КНД1114237 утвержден приказом ФНС от 14.11.22 № ЕД-7-19/1086@)

Подача заявления на зачет страховых взносов по форме КНД1150057 в ФНС

Заявление на зачет подается в налоговую по месту учета организации или ИП. По НК РФ заявление может быть составлено на бумаге и направлено по почте, подано лично, через представителя по доверенности или передано в электронном формате по каналам ТКС либо через личный кабинет ан сайте ФНС. Но, ФНС настаивает на подаче заявлений исключительно в электронном формате. Форма и электронный формат заявления утверждены приказом ФНС от 30.11.22 № ЕД-7-8/1133@

В личном кабинете на сайте ФНС для индивидуального предпринимателя и юридического лица теперь можно подать заявление о зачете положительного сальдо на ЕНС, в том числе в счет будущей уплаты конкретного налога (сбора, страхового взноса)

Для пользователя личного кабинета ИП предусмотрены два способа:

- выбрать раздел «Жизненные ситуации», затем перейти в раздел «Распорядиться сальдо ЕНС» и выбрать заявление

- на главной странице в ЛК ИП перейти в меню, нажать кнопку «Все сервисы» и в блоке «Единый налоговый счет» выбрать заявление

Для пользователя личного кабинета ЮЛ предусмотрены два способа:

- выбрать в меню пункт «Заявления. Запросы», затем в разделе «ЕНС» выбрать заявление

- на главной странице ЛК ЮЛ в блоке «Заявления. Запросы» перейти в раздел «ЕНС» и выбрать заявление

Образец заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов и (или) налогового агента по форме КНД1150057 в 2023 году

У нас часто заказывают

База знаний о ЕНП и ЕНС

Заявление о зачете страховых взносов в счет уплаты налога по ПСН и УСН в 2023 году

Заявление о зачете страховых взносов в счет уплаты налога по ПСН и УСН в 2023 году