Microsoft Excel дает пользователю целый инструментарий для анализа финансовой деятельности предприятия, проведения статистических расчетов и прогнозирования.

Встроенные функции, формулы, надстройки программы позволяют автоматизировать львиную долю работы. Благодаря автоматизации пользователю нужно только подставлять новые данные, а на их основе автоматически будут формироваться готовые отчеты, которые многие составляют часами.

Пример финансового анализа предприятия в Excel

Задача – изучение результатов финансовой деятельности и состояния предприятия. Цели:

- оценить рыночную стоимость фирмы;

- выявить пути эффективного развития;

- проанализировать платежеспособность, кредитоспособность.

Основываясь на результатах финансовой деятельности, руководитель вырабатывают стратегию дальнейшего развития предприятия.

Анализ финансового состояния предприятия подразумевает

- анализ баланса и отчета о прибылях и убытках;

- анализ ликвидности баланса;

- анализ платежеспособности, финансовой стабильности предприятия;

- анализ деловой активности, состояния активов.

Рассмотрим приемы анализа балансового отчета в Excel.

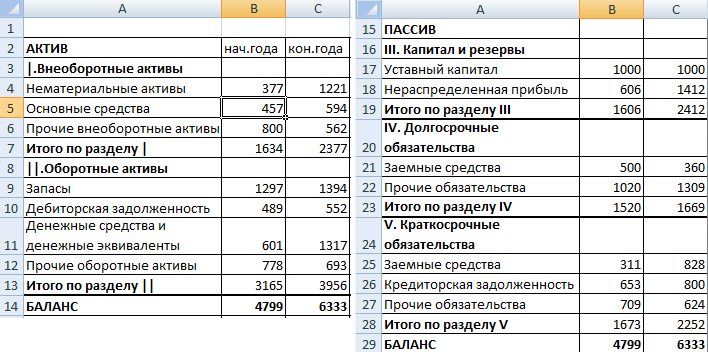

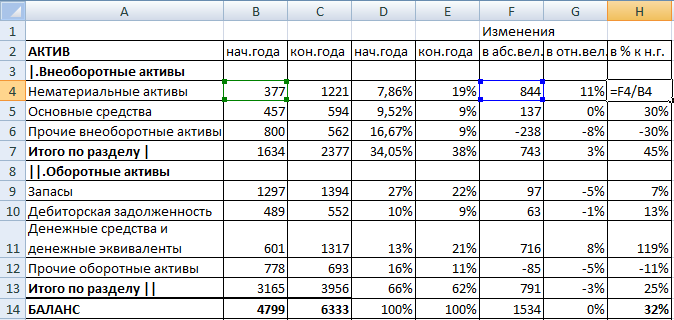

Сначала составляем баланс (для примера – схематично, не используя все данные из формы 1).

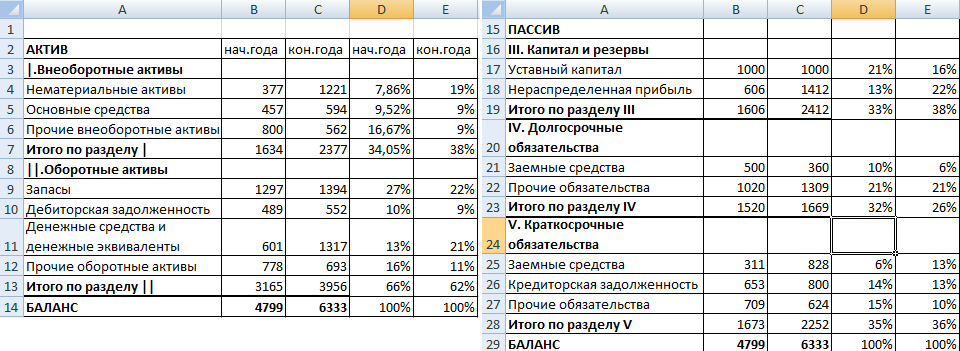

Проанализируем структуру активов и пассивов, динамику изменений величины статей – построим сравнительный аналитический баланс.

- Представим значения на начало и на конец года в виде относительных величин. Формула: =B4/$B$14 (отношение значения на начало года к величине баланса на начало года). По такому же принципу составляем формулы для «конца года» и «пассива». Копируем на весь столбец. В новых столбцах устанавливаем процентный формат.

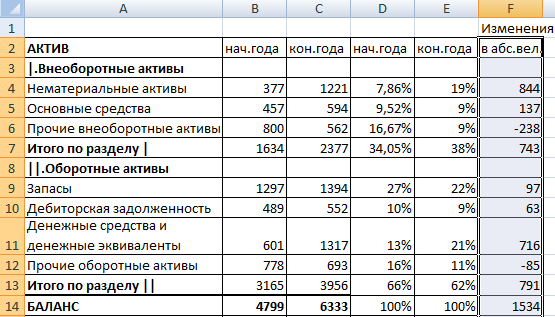

- Проанализируем динамику изменений в абсолютных величинах. Делаем дополнительный расчетный столбец, в котором отразим разницу между значением на конец года и на начало.

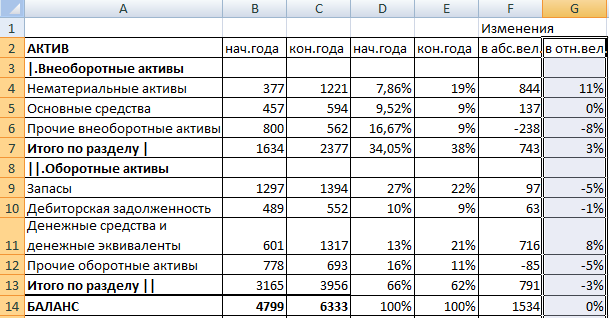

- Покажем изменения в относительных величинах. В новом расчетном столбце найдем разницу между относительными показателями конца года и начала.

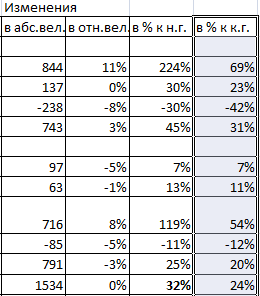

- Чтобы найти динамику в процентах к значению показателя начала года, считаем отношение абсолютного показателя к значению начала года. Формула: =F4/B4. Копируем на весь столбец.

- По такому же принципу находим динамику в процентах для значений конца года.

С помощью простейших формул мы отобразили динамику по статьям баланса. Таким же образом можно сравнивать балансы разных предприятий.

Какие результаты дает аналитический баланс:

- Валюта баланса в конце отчетного периода стала больше в сравнении с начальным периодом.

- Внеоборотные активы приращиваются с более высокими темпами, чем оборотные.

- Собственный капитал предприятия больше, чем заемный. Причем темпы роста собственного превышают динамику заемного.

- Кредиторская и дебиторская задолженность приращиваются примерно в одинаковом темпе.

Статистический анализ данных в Excel

Для реализации статистических методов в программе Excel предусмотрен огромный набор средств. Часть из них – встроенные функции. Специализированные способы обработки данных доступны в надстройке «Пакет анализа».

Рассмотрим популярные статистические функции.

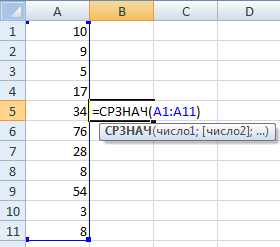

- СРЗНАЧ – Среднее значение – рассчитывает выборочное или генеральное среднее. Аргумент функции – набор чисел, указанный в виде ссылки на диапазон ячеек.

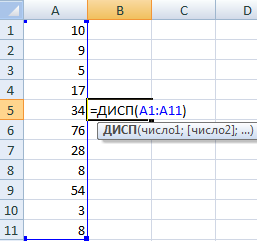

- ДИСП – для вычисления выборочной дисперсии (без учета текстовых и логических значений); ДИСПА – учитывает текстовые и логические значения. ДИСПР – для вычисления генеральной дисперсии (ДИСПРА – с учетом текстовых и логических параметров).

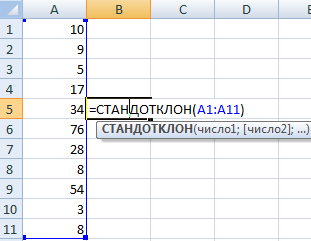

- Для нахождения квадратного корня из дисперсии – СТАНДОТКЛОН (для выборочного стандартного отклонения) и СТАНДОТКЛОНП (для генерального стандартного отклонения).

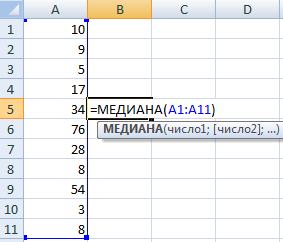

- Для нахождения моды совокупности данных применяется одноименная функция. Разделяет диапазон данных на две равные по числу элементов части МЕДИАНА.

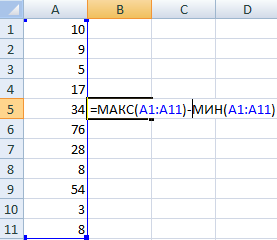

- Размах варьирования – это разность между наибольшим и наименьшим значением совокупности данных. В Excel можно найти следующим образом:

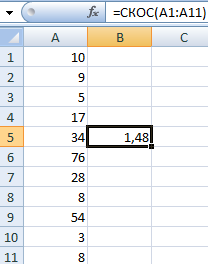

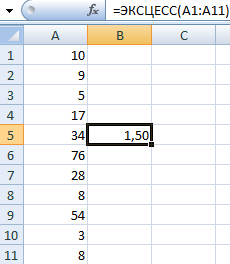

- Проверить отклонение от нормального распределения позволяют функции СКОС (асимметрия) и ЭКСЦЕСС. Асимметрия отражает величину несимметричности распределения данных: большая часть значений больше или меньше среднего.

В примере большая часть данных выше среднего, т.к. асимметрия больше «0».

ЭКСЦЕСС сравнивает максимум экспериментального с максимумом нормального распределения.

В примере максимум распределения экспериментальных данных выше нормального распределения.

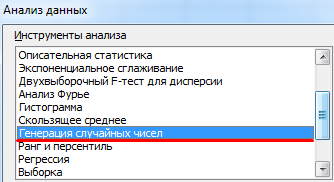

Рассмотрим, как для целей статистики применяется надстройка «Пакет анализа».

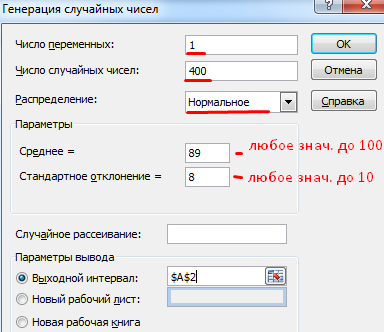

Задача: Сгенерировать 400 случайных чисел с нормальным распределением. Оформить полный перечень статистических характеристик и гистограмму.

- Открываем меню инструмента «Анализ данных» на вкладка «Данные» (если данный инструмент недоступен, то нужно подключить настройку анализа ). Выбираем строку «Генерация случайных чисел».

- Вносим в поля диалогового окна следующие данные:

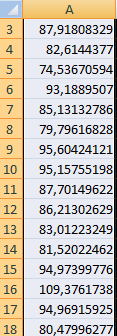

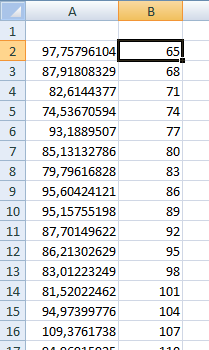

- После нажатия ОК:

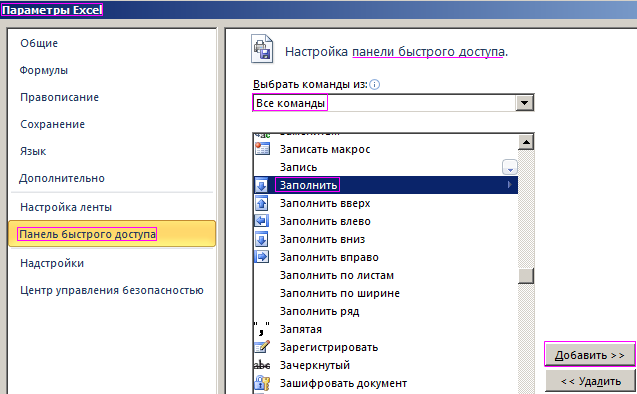

- Зададим интервалы решения. Предположим, что их длины одинаковые и равны 3. Ставим курсор в ячейку В2. Вводим начальное число для автоматического составления интервалов. К примеру, 65. Далее нужно сделать доступной команду «Заполнить». Открываем меню «Параметры Excel» (кнопка «Офис»). Выполняем действия, изображенные на рисунке:

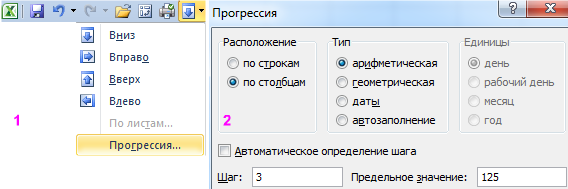

- На панели быстрого доступа появляется нужная кнопка. В выпадающем меню выбираем команду «Прогрессия». Заполняем диалоговое окно. В столбце В появятся интервалы разбиения.

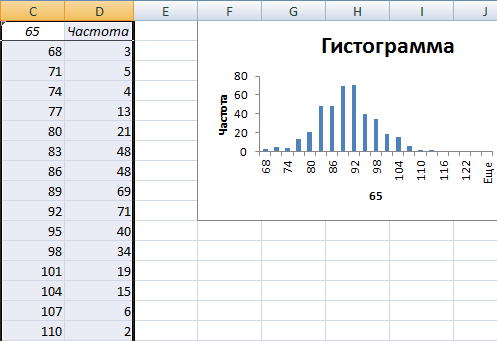

- Первый результат работы:

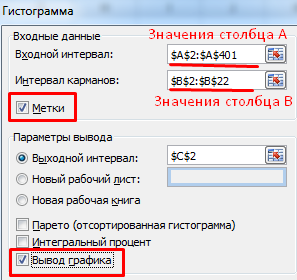

- Снова открываем список инструмента «Анализ данных». Выбираем «Гистограмма». Заполняем диалоговое окно:

- Второй результат работы:

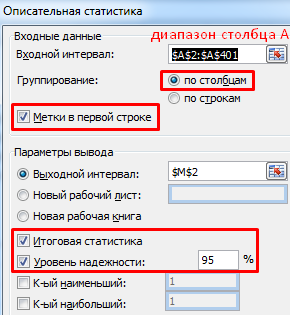

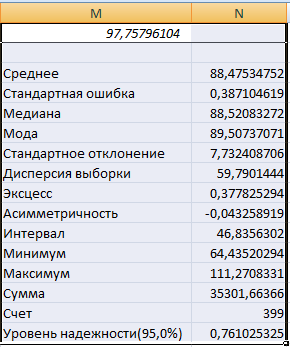

- Построить таблицу статистических характеристик поможет команда «Описательная статистика» (пакет «Анализ данных»). Диалоговое окно заполним следующим образом:

После нажатия ОК отображаются основные статистические параметры по данному ряду.

Скачать пример финансового анализа в Excel

Это третий окончательный результат работы в данном примере.

Шаблоны Excel для финансового анализа позволяют нам быть в курсе финансовой ситуации компании. При управлении компанией нужно не только делать вычисления в Excel, но и собирать синтетизированные данные в расчётные листы и анализировать их, чтобы знать, в каком положении находится компания и какие решения должны быть приняты и какие путями нужно идти. Кроме того, есть множество шаблонов в Excel для скачивания, так что не нужно уметь пользоваться Excel на уровне эксперта.

Элементы расчётного листа для финансового анализа

Одним из основных элементов шаблонов Excel, которые мы должны принять во внимание для финансового анализа являются отношения или финансовые показатели. Они позволяют нам знать финансовую ситуацию, в которой находится наша компания в определённый момент времени и с этой целью, мы также нуждаемся в финансовых функциях Excel. Все это то, что должно присутствовать если мы решим создать с помощью программы Excel наш собственный шаблон или если мы предпочтём скачать уже готовый шаблон. Характеристиками расчётных листов для финансового анализа являются:

- Данные баланса по общим данным

- Данные по состоянию прибылей и убытков

- Анализ отношений / финансовых показателей: показателей ситуации, финансовых показателей, экономических показателей, коммерческих показателей , технических показателей

- Диаграмма как результат отношений/ финансовых показателей.

Образец финансового анализа в Excel для скачивания

Для того чтобы понять, как что-либо сделать, лучше всего иметь образец для консультации, такой как образец расчётных листов для финансового анализа. Здесь вы можете найти шаблон для бесплатного скачивания с различными расчётными листами, так что вы можете анализировать легко и просто финансовое состояние вашей компании.

Шаблон финансового анализа для скачивания в Excel

Этот образец финансового анализа в шаблоне Excel позволяет нам рассчитать и проанализировать финансовое состояние предприятия на основании отношений или финансовых показателей. Нужно только скачать шаблон в Excel и заполнить его.

Финансово-экономический анализ предприятия

Конечно же, тема финансово-экономического анализа предприятий, особенно в части касающейся оценки кредитоспособности и рисков

неплатежеспособности в сфере банковского кредитования, хорошо изучена, систематизирована, унифицирована и доступно представлена

как в профессиональной, так и популярной литературе, а также Интернете. Но мы все же для полноты изложения нашей рубрики

«управление финансами» коснемся, по крайней мере, основ этой темы.

Пример реально действующей системы комплексной оценки финансово-экономического состояния предприятия или

будущего инвестиционного проекта/стартапа с расчетом всех ключевых финансовых и инвестиционных показателей можно посмотреть,

скачав универсальную финансовую модель поколения 4.0 для анализа всевозможных инвестпроектов и принятия решений о их кредитовании

ниже в синей рамке.

СКАЧАТЬ

ФИНМОДЕЛЬ С ФИНАНСОВО-ЭКОНОМИЧЕСКИМ АНАЛИЗОМ ИНВЕСТПРОЕКТА

Также все нижеизложенные в настоящем разделе формулы расчета коэффициентов и показателей финансово-хозяйственной деятельности

предприятия аккумулированы нами в следующем Excel-файле, в котором читатель может самостоятельно заполнить стандартные бухгалтерские

финансовые формы отчетности (баланс, финансовый результат, движение ДС) своего предприятия и с легкостью получить расчеты классических

финансовых коэффициентов, тем самым самостоятельно провести, так называемый, экспресс-анализ финансово-экономического состояния предприятия:

СКАЧАТЬ

Финансово-экономический анализ с формулами

В качестве примера в конце раздела будет представлен этот же файл, только заполненный конкретными финансовыми данными гипотетической компании,

где можно будет, изменяя те или иные входящие данные бухгалтерского баланса, отчета о финансовых результатах и отчета о движении денежных средств,

посмотреть, что происходит со значениями финансовых показателей.

Начнем с понятия ликвидность. Под ликвидностью мы будем здесь понимать способность предприятия расплачиваться точно в срок и

в полном объеме по своим обязательствам перед кредиторами, поставщиками, бюджетом, сотрудниками предприятия и т.д.

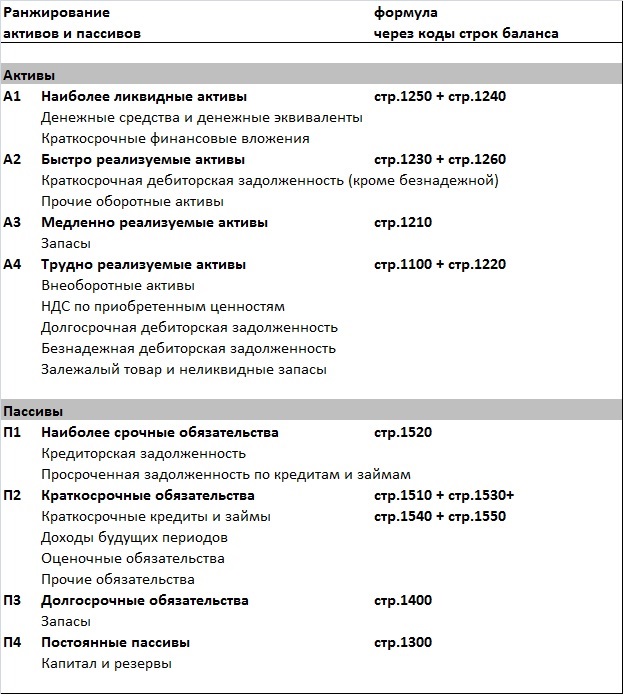

Для анализа и оценки ликвидности активы баланса компании обычно ранжируют по степени ликвидности,

а пассивы в части обязательств – по срочности и «важности» погашения.

Степень ликвидности активов определяется скоростью их преобразования в денежные средства и уровнем потери их балансовой стоимости

при срочном преобразовании в деньги. Денежные средства обладают абсолютным уровнем ликвидности, финансовые вложения

(депозиты, веселя коммерческих банков и т.п.) чуть меньшим уровнем ликвидности, поскольку, например, при досрочном снятии

денежных средств с банковского депозита, как правило, теряются начисленные проценты. Дебиторская задолженность,

которая не является безнадежной, обладает еще меньшим уровнем ликвидности, потому как, например, контрагент, который должен оплатить

с отсрочкой купленную продукцию у предприятия, может в какой-то момент испытывать финансовые трудности и не произвести

своевременно оплату (погашение дебиторской задолженности). Просроченная дебиторская задолженность теряет ликвидность зачастую

в следствие списания ее части (компания может «простить» часть своему контрагенту-должнику с целью получения по крайней мере «каких-то» наличных денег).

Для того чтобы готовая продукция «превратилась в живые деньги» для этого ее сначала необходимо продать, после чего формируется дебиторская задолженность,

и мы отправляемся на два предложения выше. Ну а внеоборотные активы и такие оборотные активы, как запасы, залежалый, не пользующийся спросом товар,

безнадежная дебиторская задолженность имеют, очевидно, самый низкий уровень ликвидности.

Наиболее срочными обязательствами являются просроченные обязательства (долги неоплаченные в срок), причем первостепенно перед

коммерческими банками, бюджетом и персоналом, потом перед поставщиками, поскольку с последними еще как-то можно договариваться

без существенного ущерба для репутации. Далее, по мере убывания срочности и «важности» – кредиторская задолженность, краткосрочные

кредиты и займы, резервы предстоящих расходов, прочие краткосрочные обязательства и, наконец, долгосрочные обязательства.

Представим в виде следующей таблицы ранжирование активов и пассивов баланса:

Говорят, что баланс является абсолютно ликвидным, если одновременно выполняются следующие четыре неравенства:

А1 >= П1;

А2 >= П2;

А3 >= П3;

А4 <= П4;

Заметим, что одновременное выполнение первых трех неравенств, автоматически влечет за собой выполнение четвертого.

Текущая ликвидность баланса характеризуется неравенством

А1 + А2 >= П1 + П2,

что свидетельствует о способности предприятия расплачиваться по своим текущим долгам в ближайшей перспективе относительно даты,

на которую сформирован анализируемый баланс.

Платежеспособность предприятия на более длительном периоде обеспечивается неравенством

А1 + А2 + А3 >= П1 + П2 + П3.

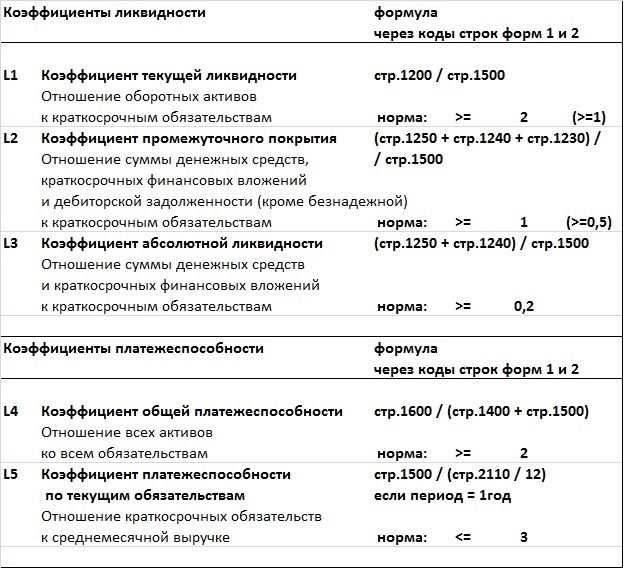

Также для оценки уровня ликвидности используются следующие коэффициенты:

Указанные нормативы «пришли» к нам с Запада, с, так сказать, развитых рынков. Получены они (нормативы) были следующим путем.

На протяжении значительного периода времени (несколько десятков лет) приведенные в таблице коэффициенты рассчитывались для большого

количества предприятий США и Западной Европы, причем в первую очередь для публичных компаний, то есть тех, чьи акции котировались на

известных мировых фондовых биржах. Далее для стабильно успешных компаний были рассчитаны средние уровни различных финансово-экономических

коэффициентов и эти статистически полученные уровни и были взяты в качестве нормативов или рекомендуемых значений для всех компаний,

которые обращались за заемными средствами в коммерческие банки и инвестиционные компании.

Но здесь необходимо отметить то, что, например, норматив «>=2» для коэффициента текущей ликвидности (L1) был получен

на основе изучения финансовой статистики крупных промышленных американских компаний, и применять его для любого предприятия

не имеет смысла. Допустим нам необходимо проанализировать ликвидность ООО, занимающегося исключительно торговой деятельностью,

с уставным капиталом в 10тыс.руб., краткосрочными кредитами (на срок до одного года) на пополнение оборотного капитала в среднем

в размере 1млн.руб., ежемесячной выручкой 500тыс.руб. и чистой маржой (процент отношения чистой прибыли к выручке) в 5%.

Тогда получаем ежегодный прирост собственного капитала в размере 300тыс.руб., и срок выхода на норму в «2 раза» по коэффициенту

текущей ликвидности, равный трем годам и четырем месяцам, при условии, что вложения во внеоборотные активы в течение всего этого

срока будут отсутствовать.

Короче говоря, необходимо учитывать, что нормативы или рекомендуемые значения для тех или иных финансово-экономических показателей

должны иметь, как минимум, отраслевой характер.

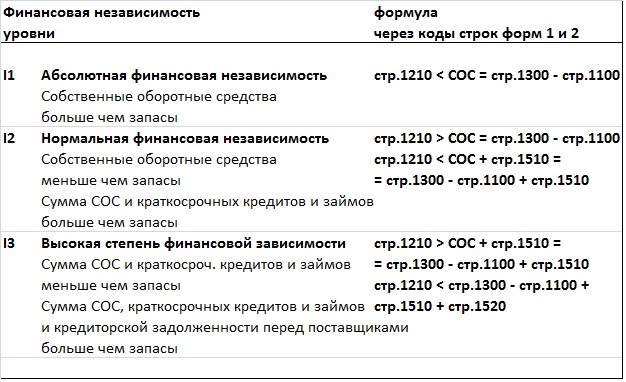

Ну а мы переходим к анализу финансовой устойчивости. Важнейшим показателем при анализе финансовой устойчивости предприятия

является объем собственных оборотных средств (СОС), который в сравнении с различными типами оборотных активов и краткосрочных

обязательств дает понимание об уровне финансовой независимости компании, т.е. независимости от внешних источников заимствования.

Объем собственных оборотных средств рассчитывается, как разность собственного капитала и внеоборотных активов или как следующая

формула через коды строк бухгалтерского баланса:

СОС = стр.1300 – стр.1100.

Если разность СОС — стр.1200 = 0 или близко к нулю, что встречается крайне редко, то это означает полную финансовую независимость

предприятия, или то, что все активы финансируются за счет собственного капитала.

Уровень достаточности/недостаточности финансирования запасов (стр.1210 баланса) за счет собственных оборотных средств определяет

уровень финансовой независимости/зависимости компании. Представим градацию уровней финансовой независимости в виде следующей таблицы:

Отметим, что в случае высокого уровня финансовой зависимости компании (I3), если на покрытие запасов помимо СОС,

краткосрочных кредитов и краткосрочной кредиторской задолженности перед поставщиками необходима еще и кредиторская задолженность

перед бюджетом и персоналом, то положение предприятия с точки зрения финансовой независимости считается критическим.

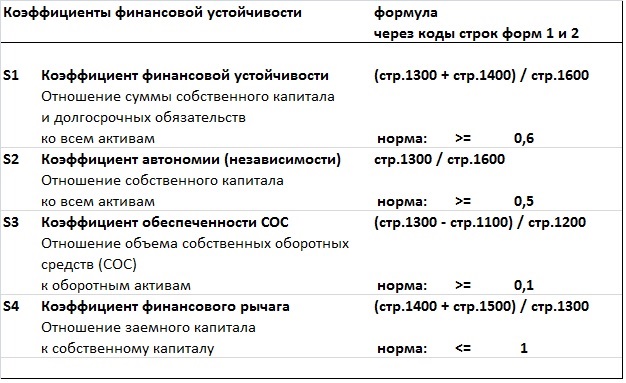

Приведем таблицу основных коэффициентов финансовой устойчивости/независимости предприятия:

Отметим, что норматив для коэффициента финансового рычага, который еще называют коэффициентом финансового левериджа,

прямо вытекает из норматива для коэффициента автономии.

Наконец мы переходим к, пожалуй, самому важному блоку финансово-экономических показателей для коммерческого предприятия,

а именно показателям, характеризующим коммерческую эффективностьдеятельности предприятия, то есть уровень прибыльности или

рентабельности, а также характеризующим оборачиваемость (эффективность управления) или уровень деловой активности менеджеров.

Эффективность, в т.ч. коммерческой деятельности, это понятие относительное, поэтому для того чтобы полноценно оценить

финансовый результат (понять много или мало заработало прибыли предприятие) за тот или иной период необходимо проанализировать

финансовую отдачу на один вложенный рубль в виде собственного капитала, заемных средств, себестоимости, различных типов расходов и т.п.,

в зависимости от типа заказчика (пользователя) данного анализа – топ-менеджеры или собственники компании, инвесторы или кредиторы и т.д.

Ключевым показателем эффективности, которым владеет каждый коммерсант и который всегда контролируется на предприятии

в рамках текущей операционной деятельности, а также с которым напрямую связаны такие составляющие управленческого процесса,

как управление себестоимостью и ценообразованием, является рентабельность проданной продукции (R) равная процентному отношению

валовой прибыли к себестоимости продаж за период или выражая через коды строк формы 2 (отчет о прибылях и убытках):

R = стр.2100 / стр.2120.

Часто, особенно в торговых компаниях, можно встретить понятие рентабельность продаж или маржа, под которым понимается

отношение валовой прибыли к выручке за период

стр.2100 / стр.2110,

но также под этим понятием иногда скрывается и отношение маржинальной прибыли к выручке

(стр.2100 – стр.2210) / стр.2110,

которое часто используют финансисты в контексте расчета точки безубыточности, и отношение операционной прибыли или прибыли от продаж к выручке

стр.2200 / стр.2110,

короче говоря, в каждом конкретном случае необходимо выяснять, о чем идет речь, при употреблении в разговорах и аналитических отчетах

тех или иных финансово-экономических понятий.

В финансовой науке показатель рентабельность продаж чаще определяется, как отношение валовой прибыли к выручке (вторая из приведенных выше формул):

ROS = (Return On Sales) = стр.2100 / стр.2110.

Общая экономическая эффективность определяется через процентное отношение чистой прибыли за период к среднему уровню суммарных активов,

рентабельность активов или экономическая рентабельность:

ROA = (Return On Assets) =

= стр.2400 / ((стр.1600 на начало периода + стр.1600 на конец периода)/2).

Для акционеров и инвесторов важными показателями эффективности являются рентабельность собственного капитала

(чистая прибыль к собственному капиталу) и рентабельность инвестиций или инвестиционного капитала

(EBITDA к сумме собственного капитала

и долгосрочных обязательств) соответственно:

ROE = (Return On Equity) =

= стр.2400 / ((стр.1300 на начало периода + стр.1300 на конец периода)/2),

ROIC = (Return On Invested Capital) =

= стр.2200 / (((стр.1300 + стр.1400) на нач. пер. + (стр.1300 + стр.1400) на кон. пер.)/2).

Эффективность текущей деятельности операционного блока предприятия оценивается маржинальной рентабельностью рабочего (оборотного)

капитала равной отношению маржинальной прибыли к объему оборотного капитала (оборотных активов):

ROWC = (Return On Working Capital) =

= (стр.2100 — стр.2210) / ((стр.1200 на начало периода + стр.1200 на конец периода)/2).

Также в зависимости от поставленных задач финансового анализа рассчитывают рентабельности различных сочетаний активов,

используя различные типы прибыли.

Как мы уже отмечали

ранее, помимо уровня рентабельности продаж крайне важным

показателем является время, за которое предприятие реализует продукцию с такой рентабельностью или в более широком смысле –

период оборачиваемости оборотных активов. Дело в том, что оборотные активы «перетекают» в рамках замкнутого операционного цикла из одного

состояния в другое: денежные средства в сырье, материалы и т.п. активы, которые формируют себестоимость, и преобразуются в готовую продукцию,

готовая продукция при продаже преобразуется в дебиторскую задолженность, дебиторская задолженность при ее погашении покупателями преобразуется

в денежные средства и т.д. В данном контексте выделяют три основных цикла коммерческого предприятия:

финансовый цикл – это период между оттоком денежных средств и дальнейшим их притоком или возвратом в полном объеме

плюс/минус заработанные/потерянные денежные средства в результате операционной деятельности предприятия;

производственный цикл – это период между поступлением в собственность предприятия сырья и материалов или моментом формирования

себестоимости продукции и реализацией продукции;

операционный цикл – это производственный цикл плюс период между реализацией продукции и поступлением денежных средств,

в счет оплаты проданной продукции, то есть, забегая вперед, это производственный цикл плюс период оборачиваемости дебиторской задолженности.

В случае если для анализа эффективности ведения дел менеджерами предприятия кроме стандартной бухгалтерской отчетности у нас больше

ничего нет, то используются следующие формулы расчета оборачиваемости или деловой активности.

Оборачиваемость товарных запасов за Период рассчитывается, как отношение выручки за Период к среднему уровню товарных запасов за Период:

ОбТЗ = стр.2110 / ((стр.1210 на нач.пер. + стр.1210 на кон.пер.)/2).

Также еще считают этот показатель через себестоимость проданной продукции за Период, тогда в числителе этой формулы будет

фигурировать строка 2120 отчета о прибылях и убытках.

Оборачиваемость дебиторской задолженности за Период рассчитывается, как отношение выручки за Период

к среднему уровню дебиторской задолженности за Период:

ОбДЗ = стр.2110 / ((стр.1230 на нач.пер. + стр.1230 на кон.пер.)/2).

Оборачиваемость кредиторской задолженности за Период рассчитывается, как отношение закупок за Период к среднему уровню кредиторской

задолженности за Период, но в бухгалтерской отчетности величины закупок в явном виде нет, поэтому можно рассматривать

в качестве объема закупок величину:

себестоимость продаж за Период + ТЗ на конец Периода – ТЗ на начало Периода,

тогда формула для оборачиваемости кредиторской задолженности за период будет иметь следующий вид:

ОбКЗ = (стр.2120 + стр.1210 на кон.пер. – стр.1210 на нач.пер.) /

/ ((стр.1520 на нач.пер. + стр.1520 на кон.пер.)/2).

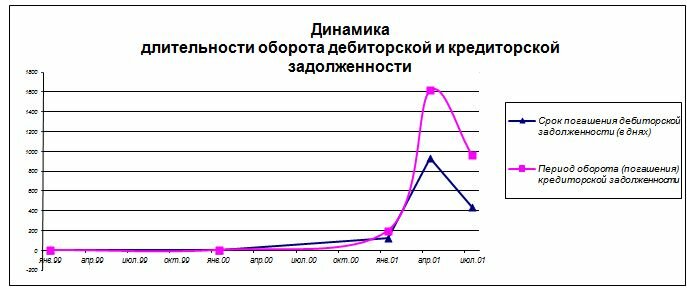

Период оборачиваемости (P), выраженный в днях, рассчитывается как обратная величина к показателю оборачиваемости с

коэффициентом равным количеству дней в периоде. Формулы периода оборачиваемости товарных запасов, дебиторской и

кредиторской задолженностей выглядят следующим образом:

P(ОбТЗ) = кол-во дней в периоде / ОбТЗ,

P(ОбДЗ) = кол-во дней в периоде / ОбДЗ,

P(ОбКЗ) = кол-во дней в периоде / ОбКЗ.

В терминах периодов оборачиваемости длина финансового цикла (ФЦ) в днях имеет следующее представление:

ФЦ = P(ОбТЗ) + P(ОбДЗ) — P(ОбКЗ).

Мы несколько раз акцентировали внимание на том, кто является заказчиком анализа финансово-хозяйственной деятельности

предприятия и какой информацией для анализа располагает аналитик. Если это только бухгалтерские отчеты, то необходимо отметить,

какой может быть погрешность рассчитываемых финансово-экономических показателей, т.е. на сколько может отличаться полученная

информация от реального положения дел в компании.

Для примера рассмотрим показатель периода оборачиваемости товарных запасов. Пусть компания 15 января 2014 года приобрела

для перепродажи некий товар (далее – Товар) за 100 руб. и смогла его продать только 15 ноября 2014 года за 120руб.,

причем за 2014 год больше она (компания) ничего не продала, т.е. выручка за 2014 год равна 120руб. Если компания производственная,

то можно считать, что она произвела Товар в январе и в среднем себестоимость в 100 руб. сформировалась 15 января.

С точки зрения физического смысла понятия период оборачиваемости товарных запасов период оборачиваемости нашего

Товара – это количество дней между продажей (15.11.14) и покупкой (15.01.14) Товара, равное 304 дням.

Теперь посмотрим, какой результат мы получим, применяя формулу расчета периода оборачиваемости товарных запасов для трех периодов:

за 2014г., за 4-ый квартал 2014г. и за ноябрь 2014г.

Количество дней в 2014 году равно 365, выручка за 2014 год равна 120 руб., товарные запасы как на начало 2014 года,

так и на конец, равны нулю, таким образом, получаем:

P(ОбТЗ) = 365 / (120 / ((0 + 0)/2)),

т.е. при расчете оборачиваемости мы получаем деление на ноль, а значит невозможность адекватного применения формулы оборачиваемости.

Отметим, что в случае проведения подобных расчетов внутри компании, когда есть доступ к первичным документам или к учетной информационной

системе предприятия, вместо среднего уровня товарных запасов на начало и конец периода, сотрудники компании используют среднедневные

уровни товарных запасов за период, тогда получается что 304 дня в году средние остатки товарных запасов были равны 100 рублям,

а в оставшихся 61 днях – 0 рублей. Следовательно, средние товарные запасы за год составили:

(100*304 + 0*61) / 365 = 83,3руб.

В этом случае период оборачиваемости товарных запасов равен:

365 / (120 / 83,3) = 253,3 дня,

что существенно не совпадает с реальным периодом оборачиваемости в 304 дня. Но если в формуле оборачиваемости вместо выручки

в числителе мы возьмем себестоимость, то получим необходимый результат:

ОбТЗ = себестоимость проданной за период продукции / средние товарные запасы за период =

= 100 / 83,3 = 1,2;

P(ОбТЗ) = 365 / ОбТЗ = 365 / 1,2 = 304 дня.

Таким образом, можно утверждать, что целесообразнее использовать в формуле оборачиваемости товарных запасов в числителе не выручку,

а себестоимость проданной продукции:

ОбТЗ = стр.2120 / ((стр.1210 на нач.пер. + стр.1210 на кон.пер.)/2).

Пусть теперь в качестве периода взят 4-ый квартал 2014г. Количество дней в периоде равно 92, себестоимость продаж за период

равна 100 руб., остаток товарных запасов на начало периода (01.10.14) равен 100 руб., на конец – 0 руб.

Рассчитаем период оборачиваемости товарных запасов за 4-ый квартал 2014 года:

92 / (100 / ((100 + 0)/2)) = 92 / (100/50) = 92 / 2 = 46 дней << 304 дней,

что существенно меньше реального периода оборачиваемости в размере 304 дней. Очевидно, что если мы в качестве периода рассмотрим

ноябрь 2014 года, то формула нам даст еще более отличный от реальности результат, а именно 15 дней.

Проблема здесь в том, что формула расчета оборачиваемости товарных запасов на основе исключительно бухгалтерской отчетности

не учитывает то, когда были куплены эти запасы и если они были куплены задолго до начала исследуемого периода, то формула

дает существенно искаженную информацию. В этом случае необходимо, как минимум, запрашивать отчет от менеджмента компании о

возрасте товарных остатков на начало и конец периода, а также проданных товаров за период.

Автору приходилось сталкиваться с такой проблемой. На одном из предприятий информационная система рассчитывала финансовый цикл

для определения кассовых разрывов и их сроках как раз на основе приведенных здесь «классических» формул.

В один из периодов оказалось так, что компании по факту не хватает существенного объема оборотных средств,

хотя информационная система показывала, что должно хватать. В результате детального анализа ситуации оказалось,

что финансовый цикл, который рассчитывался в рамках учетной системы, оказался вдвое меньше чем реальный,

в результате чего пришлось срочно привлекать дополнительные банковские кредиты, причем из-за срочности ставки оказались выше, чем обычно.

Обратим здесь лишь внимание на то, что у этой компании было два акционера, которые в процессе выявления указанной выше проблемы

успели обвинить как друг друга, так и топ-именеджеров компании в воровстве денег, что в последствие крайне плохо сказалось на

общем уровне корпоративного климата.

Позже мы приведем пример, как правильно рассчитывать финансовый цикл и периоды оборачиваемости, основываясь на данных из

первичных документов, а также как необходимо настраивать автоматизированный управленческий учет, чтобы не вводить руководство

в замешательство.

Конечно же, возникает вопрос о том, как все-таки относиться к результатам расчетов на основе бухгалтерской отчетности.

Известно, что банки или инвестиционные компании для принятия решений о финансировании производят соответствующие расчеты

как минимум за пять кварталов, а, например, для ритейла еще и в ежемесячной разбивке. Суть такой необходимости состоит в том,

чтобы оценить не сами коэффициенты или показатели финансово-хозяйственного анализа, а их динамику, то есть еще одним из

важнейших направлений анализа является анализ темпов роста тех или иных финансово-экономических показателей. В связи с чем,

приведем здесь ключевое соотношение, которое определяет эффективность развития предприятия:

Т(ЧП) > Т(В) > Т(А) > 1,

где через Т(ЧП), Т(В) и Т(А) обозначены темпы роста чистой прибыли, валовой выручки и (совокупных) активов соответственно:

Т(ЧП) = стр.2400 текущего периода / стр.2400 предыдущего периода;

Т(В) = стр.2110 текущего периода / стр.2110 предыдущего периода;

Т(А) = стр.1600 на конец периода / стр.1600 на начало периода.

В заключение данного раздела кратко опишем методику анализа кредитоспособности предприятий, которая обычно используется

коммерческими банками, как экспресс-анализ кредитоспособностипотенциального заемщика.

Для определения кредитоспособности компании в рассмотрение берется некоторый набор ключевых финансово-экономических показателей,

например, четыре показателя K1, K2, K3 и K4, соответственно равные коэффициенту текущей ликвидности (L1),

коэффициенту промежуточного покрытия (L2), коэффициенту абсолютной ликвидности (L3) и коэффициенту автономии (S2),

определение и формулы расчетов этих коэффициентов см. выше.

Для значений каждого показателя из состава ключевых (в нашем случае K1, K2, K3 и K4) вводится ранжирование

по степени риска (чем ниже ранг, тем выше риск). Например, мы хотим использовать три степени риска:

Ранг3 – безрисковый;

Ранг2 – средний риск;

Ранг1 – высокий риск;

причем для показателя K1, коэффициента текущей ликвидности, ранжирование определяется следующим образом:

Ранг3, если K1 >= 2;

Ранг2, если 1 <= K1 < 2;

Ранг1, если K1 < 1;

для показателя K2, коэффициента промежуточного покрытия:

Ранг3, если K2 >= 1;

Ранг2, если 0,5 <= K2 < 1;

Ранг1, если K2 < 0,5;

для показателя K3, коэффициента абсолютной ликвидности:

Ранг3, если K3 >= 0,2;

Ранг2, если 0,15 <= K3 < 0,2;

Ранг1, если K3 < 0,15;

для показателя K4, коэффициента автономии:

Ранг3, если K4 >= 0,5;

Ранг2, если 0,4 <= K4 < 0,5;

Ранг1, если K4 < 0,4.

Далее для каждого из показателей K1, K2, K3 и K4 определяем его «вес» (v1, v2, v3 и v4) в системе выбранных показателей таким образом,

чтобы вес каждого был от нуля до единицы, и сумма всех весов равнялась единице:

0 < vi < 1, для каждого i = 1,2,3,4;

v1 +v2 + v3 + v4 = 1.

Наконец считаем итоговый показатель кредитоспособности (K) по формуле:

K = v1*Ранг(K1) + v2*Ранг(K2) + v3*Ранг(K3) + v4*Ранг(K4),

и определяем ранг кредитоспособности предприятия в соответствии, например, со следующей шкалой:

Ранг3 (безрисковая зона), если K >= 2,5;

Ранг2(зона среднего риска), если 1,5 <= K < 2,5;

Ранг1(зона высокого риска), если K < 1,5.

В кредитной политике банка может быть прописан следующий регламент принятия решений о кредитовании предприятий:

если предприятие имеет ранг 3 кредитоспособности, то кредит выдается, возможно, с какими-либо преференциями, например,

без залога и с более низкой ставкой, чем для прочих заемщиков; если предприятие имеет ранг 2 кредитоспособности,

то кредит выдается на общих условиях с полным обеспечением и ставкой, зависящей от качества обеспечения; если предприятие

попало в ранг 1, то возможно ставится сразу запрет на выдачу кредитов таким заемщикам, либо кредит может быть выдан только

после проведения более глубокого и детального анализа финансово-хозяйственной ситуации у обратившегося за кредитом предприятия.

Вообще говоря, анализ финансово-хозяйственного состояния компаний на основе бухгалтерской отчетности является крайне

недостаточным по многим причинам, одной из которых является тот факт, что анализируются прошлые периоды деятельности

и не берутся в учет перспективы развития, что является важным при инвестировании на длительный период. Поэтому в следующем

разделе мы окунемся в, так называемый, инвестиционный анализ.

Для иллюстрации и практического применения всего того набора формул, которые были изложены в данном разделе приводим конкретный

пример анализа финансово-хозяйственной деятельности предприятия в виде следующего Excel-файла:

СКАЧАТЬ

Пример финансово-экономического анализа

Читать далее —

Период оборачиваемости продаж и товарных запасов

Управление финансами

-

Предел потребительского спроса

-

Финансовая стратегия

-

Бюджетирование продаж и закупок

-

Финансовый поток и структура финансового цикла

-

Маржинальный отчет о прибылях и убытках P&L

-

Типовые финансово-хозяйственные операции. Баланс

-

Учет расходов в трех формах финансовой отчетности

-

Отражение бизнес-процесса в балансе предприятия

-

Эффективность операционной деятельности. EBITDA

-

БДДС-Финансовый поток-Кассовые разрывы-Cash Flow

-

Итоговый БДР. Итоговый прогнозный баланс

-

Примеры классических форм бухгалтерской отчетности

-

Финансово-экономический анализ предприятия

-

Период оборачиваемости продаж и товарных запасов

-

Разработка финансовой модели ритейла в EXCEL

-

Инвестиционная модель в EXCEL с NPV-анализом

-

Финмодель инвестпроекта в EXCEL, версия 2.0

-

Финансовые модели бюджетирования

Шаблоны для прибылей и убытков помогают отслеживать доходы компании

Упростите свою работу, используя шаблон отчета о прибылях и убытках, чтобы контролировать доходы и расходы компании. Вам доступны все необходимые инструменты, включая отчет о доходах, анализ безубыточности, шаблон отчета о прибылях и убытках, а также балансовый отчет с финансовыми показателями.

Шаблон отчета о прибылях и убытках предоставляет сведения, требующиеся для спокойствия и уверенности. Просто укажите доходы и расходы в шаблоне отчета о прибылях и убытках, чтобы рассчитать прибыли компании по месяцам или за год, а также процентное изменение с прошлого периода.

Шаблоны отчетов о прибылях и убытках в Excel легко и использовать и настраивать для любого бизнеса без необходимости получения диплома бухгалтера.

Вы можете открыть и изменить шаблон отчета о прибылях и убытках, чтобы добавить название и логотип компании для создания профессионально оформленных документов, которые можно отправлять руководителям, партнерам, инвесторам и финансовым учреждениям. Скачайте бесплатный шаблон отчета о прибылях и убытках, чтобы начать отслеживать финансовые показатели компании.

Перейти к содержанию

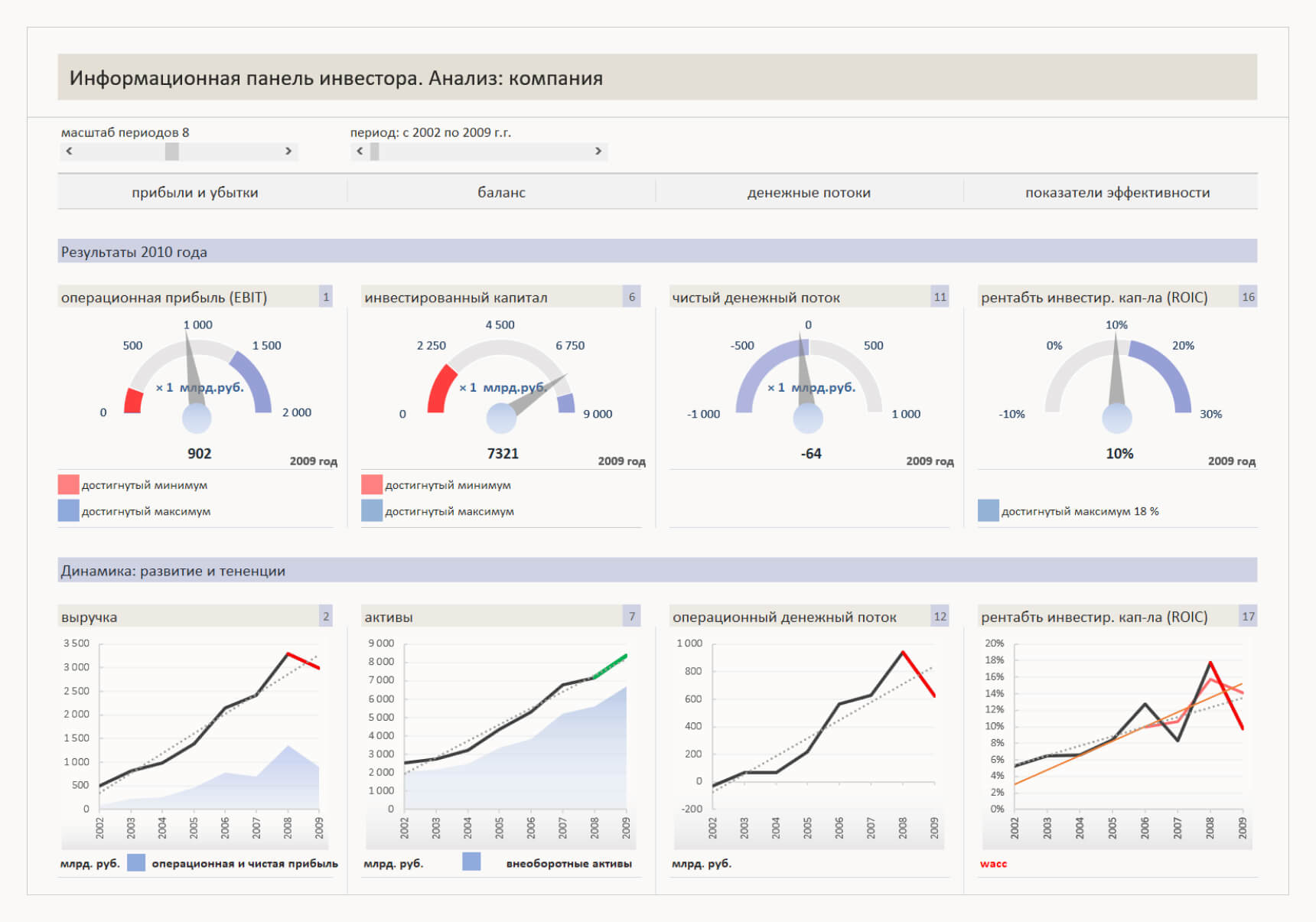

Анализ компании по данным отчетности

Интересный факт: я, автор блога про Power BI и Excel – по образованию не айтишник, а экономист. С большим опытом работы финансовым директором и консультантом по бюджетированию. Финансовый анализ – моя любимая тема. Также это является причиной, почему я так люблю наглядную управленческую отчетность и Dashboard-ы.

Дело в том, что финансовые отчеты и показатели требуют определенной подготовки от того, кто их смотрит. Я еще ни разу не встречал директора, который бы начал решительно что-то делать после слов: «У нас коэффициент текущей ликвидности равен 0,473».

Чтобы руководителям было удобнее читать и анализировать финансовые результаты, данные нужно приводить в удобный вид. Попробую неакадемическим языком описать основные показатели и представить их на одной информационной панели в виде графиков и диаграмм.

В файле приведен пример данных одной условной компании. На первой странице – отчет-Dashboard, на второй – поле для ввода данных: Доходы и расходы, Активы, обязательства и капитал, а на третьей – вычисления. Положительная или отрицательная динамика последнего периода окрашивается зеленым или красным цветом соответственно. Для расчета используются формулы и макросы.

Показатели деятельности обычно анализируют в динамике, с данными за несколько периодов. Рассмотрим подробно, как их рассчитать и проанализировать.

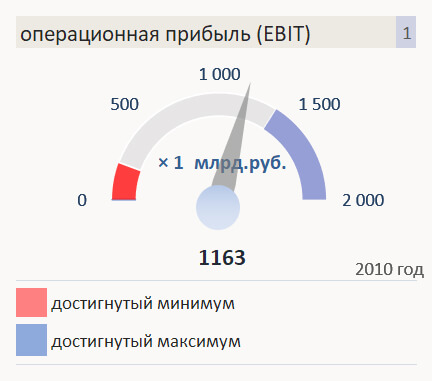

Анализ прибыли и убытков

Данные для анализа прибыли берутся из одноимённого отчёта — о прибыли и убытках (далее ОПиУ или P&L). В нём есть несколько показателей, на которые аналитики, собственники и руководители обращают внимание при оценке результатов деятельности.

Операционная прибыль – это прибыль от основной (обычной) деятельности компании. Она рассчитывается как разница между выручкой без НДС и расходами по обычной деятельности. Если сопоставлять с российской отчетностью, операционная прибыль соответствует показателю Прибыль от продаж в Отчете о финансовых результатах (строка 2200).

Иногда под операционной прибылью понимают аббревиатуру EBIT (Earnings Before Interest and Taxes), или по-русски: прибыль до уплаты процентов и налогов. Хотя, если взглянуть строго, они отличаются тем, что EBIT включает доходы и расходы, не связанные с операционной деятельностью.

EBIT = Прибыль (убыток) до налогообложения (строка 2300) + Проценты к уплате (строка 2330).

Выручка в глазах некоторых собственников и руководителей является, пожалуй, главным показателем. Иногда главнее прибыли. Потому что ассоциируется с деньгами, и её легче всего понять и проконтролировать. В классической отчетности выручка оценивается по начислению и без косвенных налогов. Однако на практике руководитель для управленческих целей может попросить налоги не вычитать. В любом случае сумма берется из ОПиУ, строка 2110.

Выручку анализируют практически во всех разрезах: по контрагентам, товарам, городам, менеджерам, в динамике, в сравнении с планами и так далее. Анализ динамики, особенно по годам, корректнее проводить с учетом уровня инфляции.

Выручка и прибыль… если посмотреть на оба показателя на графике, видно, что они растут. При этом важно, чтобы прибыль по темпам роста опережала выручку. Как это увидеть? В основном все аналитические показатели «настроены» на результативные показатели: доходы, прибыли, рентабельность.

Если картинку «перевернуть» и посмотреть на долю расходов в выручке, откроется альтернативное видение – если эта доля растет, значит рост прибыли отстает от доходов, и наоборот. Да, конечно, нужно помнить, что необоснованное значительное сокращение расходов компании может привести к убыткам в долгосрочной перспективе (например, можно сэкономить на закупке сырья и показать высокую эффективность, но не долго).

Как говорили ранее, показатели чистой прибыли (строка 2400 Отчета о финансовых результатах) и операционной прибыли отличаются за счет налогов, доходов и расходов от неосновной деятельности. Чистая прибыль — это тоже один из главных показателей, на который пристально смотрит директор.

Нужно держать в голове, что на итоговую прибыль компании влияют ОНО и ОНА – отложенные налоговые обязательства и активы, что отрывает его от связи с денежным потоком. Столкнувшись с большой чистой прибылью, будьте готовы как аналитики, ответить на вопрос руководства, почему нет денег на то, чтобы заплатить с нее налоги.

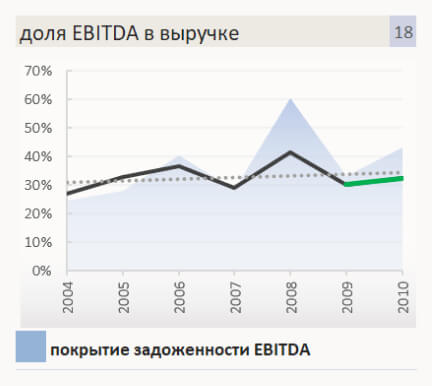

Показатель EBITDA (Earnings before interest, taxes, depreciation and amortization) — прибыль до вычета расходов по выплате процентов, налогов, и начисленной амортизации.

Главный показатель эффективности компаний. По крайней мере таким кажется, судя по тому, как часто его пытаются посчитать. Он возник во времена убыточности софтверных компаний, когда амортизация компьютеров «съедала» всю прибыль. Чтобы заинтересовать инвесторов, аналитики придумали показатель без главной статьи расходов.

Показатель EBITDA рассчитывают по отчетности МСФО, в РСБУ его возможный аналог по данным ОПиУ:

EBITDA = Прибыль до налогообложения (строка 2300) + Проценты уплаченные (строка 2330) — Проценты к получению (строка 2320) + Амортизация основных средств (которой, кстати, в ОПиУ нет — есть в приложениях к бухгалтерской отчетности).

Функция EBITDA — показать, сколько денег компания может теоретически направить на покрытие задолженности, так как амортизация — это не реальные платежи, при нулевой прибыли налог на прибыль в теории тоже будет нулевым, а проценты по кредиту могут быть теоретически снижены при смене собственника или источников финансирования.

Сравнение численности персонала и выручки показывает эффективность управления компанией с точки зрения ее организационной структуры — компенсируется ли рост численности персонала увеличением выручки и полученной прибыли.

Вроде просто и даже примитивно, но на совещаниях этот показатель может вызвать неприязнь к аналитику со стороны менеджеров среднего звена. А также неприязнь к менеджерам среднего звена со стороны руководства. В любом случае центром схождения взглядов будет аналитик.

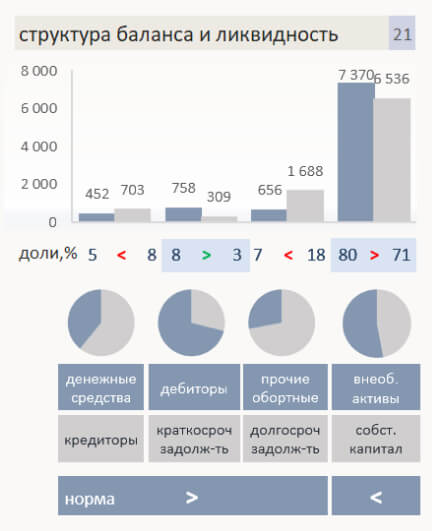

Анализ баланса

Анализ активов, обязательств и капитала проводится по балансу.

Активы — это ресурсы, контролируемые компанией в результате прошлых событий, от которых компания ожидает экономической выгоды в будущем (почти по МСФО). Существует много различных классификаций активов, половина из которых повторяется, а вторая печалит разум руководителей и собственников. Самое полезное – разделить активы на оборотные и внеоборотные.

Внеоборотные активы — строка 1100 баланса, нематериальные активы, основные средства, незавершённое строительство. К оборотным активам (строка 1200) относят запасы, НДС по приобретённым ценностям, дебиторскую задолженность, денежные средства.

Если у компании постоянно растут внеоборотные активы, а оборотные остаются на одном уровне, скорее всего руководство коллекционирует здания. Как раз это видно на графике – рост активов компании за счет увеличения внеоборотных активов, при примерно одинаковом уровне оборотных активов.

Вместе с анализом активов проводят анализ источников их финансирования. На графике показана динамика изменения инвестированного капитала.

По данным РСБУ Инвестированный капитал = Собственный капитал (строка 1300 баланса) + Долгосрочные обязательства (строка 1400).

Также можно рассчитать, как совокупные активы минус краткосрочные обязательства — получится аналог чистых активов. Долгосрочные обязательства считаются «безопасными» для финансирования в долгосрочной перспективе.

Рентабельность инвестированного капитала (ROIC) показывает отдачу инвестированных средств в деятельность компании.

ROIC = Чистая прибыль / Инвестированный капитал.

На графике рентабельность инвестированного капитала приведена в сопоставлении с средневзвешенной стоимостью капитала WACC за аналогичный период. WACC – показатель, напоминающий, что у капитала, даже собственного, есть процентная стоимость и инвесторы надеются что-то получить (подробнее о WACC: «Сколько стоит собственный капитал компании»).

Собственные оборотные средства, или рабочий капитал – это величина, на которую оборотные активы компании превышают ее краткосрочные обязательства. Используется для оценки возможности предприятия рассчитаться по краткосрочным обязательствам, реализовав все оборотные активы.

Собственные оборотные средства = Оборотные активы (строка 1200 баланса) – Краткосрочные обязательства (строка 1500).

Если верить литературе, собственные оборотные средства компании должны быть положительными. На практике, если они отрицательные, сотрудники компании должны чувствовать себя немного тревожно… А так – ничего страшного.

Доля обязательств в активах, наверное, больше всего показывает долгосрочную платежеспособность. Аналогов этого показателя много: финансовый леверидж, коэффициент финансовой зависимости или независимости (смотря что в числителе и знаменателе).

Все эти показатели сводятся к тому, что активы делят на обязательства, или собственный капитал на активы, или наоборот… В итоге мы получаем «разные» показатели, которые говорят об одном: если руководство не будет контролировать займы и кредиты, возможно начнутся проблемы и будут приходить гневные письма от кредиторов и банков.

Период оборота оборотных активов = Оборотные активы (строка 1200 баланса) / Выручка (строка 2110 Отчета о финансовых результатах) * длительность периода, дни.

С показателями оборачиваемости все просто: нужно выручку (или себестоимость) на что-то разделить и посмотреть, что получится. Чем быстрее оборачиваемость, тем лучше.

При анализе структуры баланса и ликвидности сравниваются активы, сгруппированные по степени их ликвидности (наиболее ликвидные активы А1, быстро реализуемые А2, медленно реализуемые А3 и труднореализуемые активы А4), с обязательствами по пассиву, сгруппированными по срокам их погашения (наиболее срочные обязательства П1, краткосрочные пассивы П2, долгосрочные пассивы П3 и капитал и резервы П4).

В финансовом анализе рассчитываются различные показатели ликвидности, такие как коэффициент абсолютной ликвидности, коэффициент текущей ликвидности и так далее…

…Так нужно было написать, потому что так требует классика.

По сути к коэффициентам ликвидности нужно относиться осторожно. Они, с одной стороны, нацелены на снижение финансовых рисков. С другой – с точки зрения ликвидности, самая идеальная компания та, которая откажется от бесплатной кредиторской задолженности, выдаст всем беспроцентные кредиты в виде «дебиторки», осмотрительно заполнит склады на год вперед, остановит деятельность, чтобы деньги с расчетного счета не уходили и покажет самые лучшие значения коэффициентов. Это, конечно, сарказм.

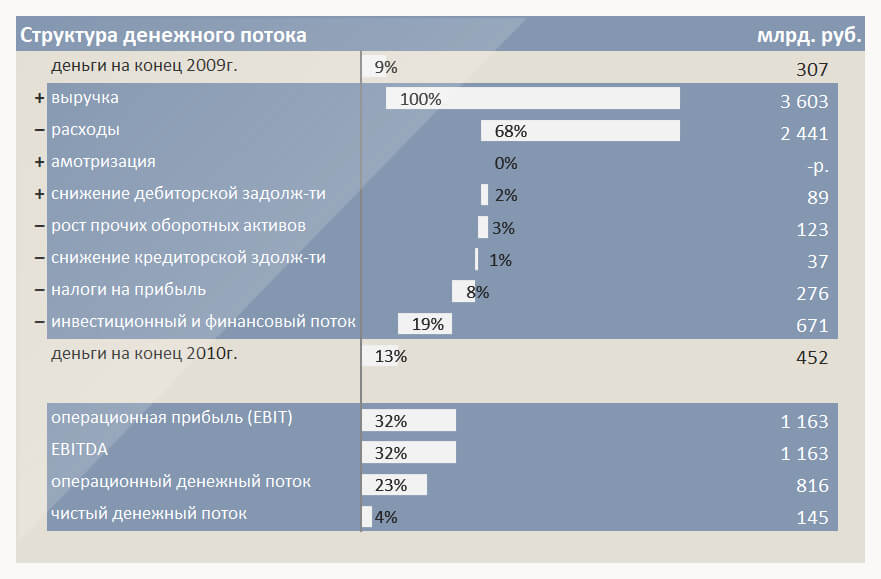

Анализ денежных потоков компании

Анализ денежных потоков прямым методом проводится по отчету о движении денежных средств. При анализе денежных потоков косвенным методом устанавливается взаимосвязь между прибылью и изменением остатка денежных средств, и используются данные Баланса и ОПиУ.

Деятельность компании разделяется на:

— операционную (текущую),

— инвестиционную – связанную с покупкой и продажей основных средств и нематериальных активов,

— финансовую деятельность – получение и погашение кредитов и займов, выплата дивидендов и финансовые вложения.

Операционный денежный поток – это деньги, которые проходят по счетам в рамках основной деятельности (оплата от покупателей, оплаты поставщикам, выплата заработной платы, расчеты с бюджетом, и т.д.)

Если денежный поток от операционной деятельности отрицательный, это не значит, что компания «работает в минус». Но в любом случае нужно контролировать, чтобы эта ситуация не стала хронической в долгосрочной перспективе.

Чистый денежный поток (Net cash flow) – это сумма всех денежных притоков и оттоков компании (сумма денежных потоков от операционной, инвестиционной и финансовой деятельности).

Это самый удобный показатель для пускания пыли в глаза. Если операционный поток отрицательный, инвестиционный – тоже, то собственнику не остается ничего кроме как взять кредит или перенаправить средства из другого бизнеса на покрытие минусов. То есть у собственника будет отток денег, а чистый денежный поток компании при этом будет положительным. Поэтому компании в годовых отчетах любят показывать его инвесторам.

Свободный денежный поток FCF (Free cash flow) – то, ради чего создается бизнес. Это деньги, которые инвесторы могут извлечь из оборота безболезненно – деньги, оставшиеся после оплаты всех потребностей компании.

FCF — это как раз та величина, которую дисконтируют при оценке стоимости бизнеса методом DCF (discounted cash flow) для расчета NPV.

Свободный денежный поток рассчитывается как разница между операционным денежным потоком и расходами на пополнение оборотных средств и капитальные нужды:

Показатель Free cash flow встречается в годовых отчетах крайне редко, и вот почему. Давайте построим отчет о движении денежных средств для компании по следующим операциям:

+ Поступления от покупателей 20 000

— Оплаты поставщикам 15 000

— Инвестиции 7 000

+ Кредит в банке 2 000

+ Получено от инвестора 1 000

В примере показано, что Net cash flow имеет положительное значение благодаря тому, что компания взяла кредит и получила деньги от инвестора. Free cash flow показывает, как компания работала на инвестора. Какой из этого следует вывод? Большинство методик оценки эффективности нацелены на оценку деятельности компании. В то время как главной мерой является то, какую отдачу компания дает учредителю.

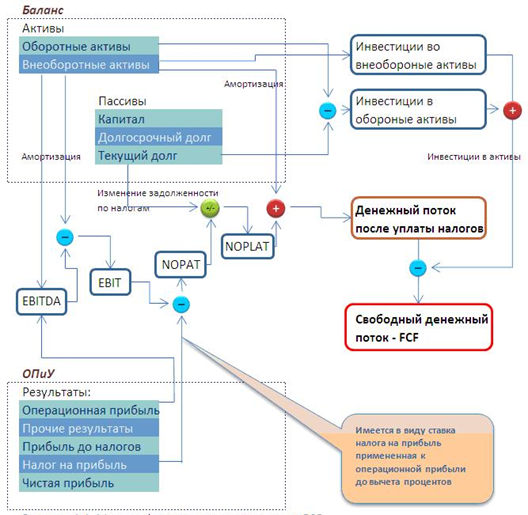

На рисунке ниже показано, как можно рассчитать Free cash flow по данным ОПиУ и баланса.

Итак, все приведенные выше показатели способны, с одной стороны, как-то охарактеризовать компанию, а с другой – вызвать вопросительный взгляд на лице руководства и собственников. Особенно если перед этим вы им все-таки сказали, что денег на налог на прибыль не хватает. Все потому что нет ясности и не показана связь Прибыли, Баланса и Денег.

Показать эту связь можно, используя косвенный ДДС (отчет о Движении денежных средств).

Он строится так: к прибыли прибавляем амортизацию, корректируем на изменения статей в балансе и получаем денежный поток. При этом четко видно, за счет чего в компании нехватка денежных средств.

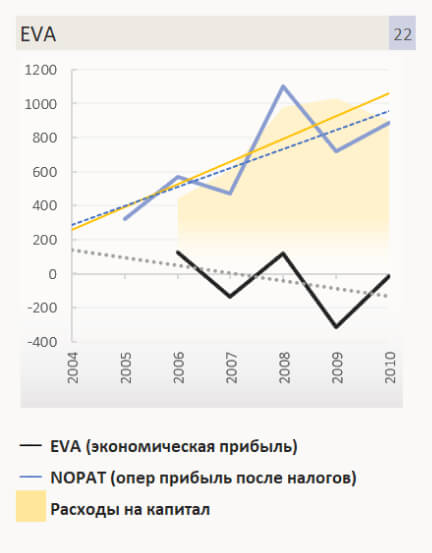

Стоимость компании

До сих пор мы говорили про эффективность, измеряемую «бухгалтерской» прибылью. Рассматривали заработанную прибыль, но не сопоставили ее с тем, сколько нужно заработать. То есть не учли расходы на капитал и не посчитали экономическую прибыль.

Наиболее известной моделью расчета экономической прибыли является экономическая добавленная стоимость EVA:

EVA = Прибыль за вычетом налогов – Инвестированный капитал • WACC

Это абсолютный аналог показателя NPV. Он дает такой же результат (при правильной оценке), но при этом рассчитывается по привычной нам отчетности.

Вверх

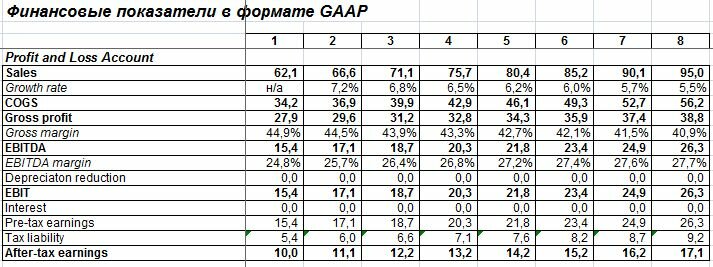

Электронные таблицы Excel финансового анализа Репина В.В. вычисляют движения денежных средств, прибыль-убыток, изменения задолженности, изменения запасов, динамику изменения статей баланса, финансовые показатели в формате GAAP. Позволят провести коэффициентный финансовый анализ предприятия.

Скачать финансовый анализ в Excel Репина

Таблицы Excel для проведения финансового анализа от Малахова В.И. позволяют рассчитать баланс в процентной форме, оценку эффективности управления, оценку финансовой (рыночной) устойчивости, оценку ликвидности и платежеспособности, оценку рентабельности, деловой активности, положения предприятия на РЦБ, модель Альтмана. Строятся диаграммы актива баланса, динамики выручки, динамика валовой и чистой прибыли, динамика задолженности.

Скачать финансовый анализ в excel Малахова

Таблицы Excel Попова А.А. позволят провести финансовый анализ: рассчитать деловую активность, платежеспособность, рентабельность, финансовую устойчивость, агрегированный баланс, провести анализ структуры активов баланса, коэффициентный и динамический анализ на основе 1 и 2 формы бухгалтерской отчетности предприятия.

Скачать финансовый анализ в Excel Попова

Таблицы Excel финансового анализа предприятия Зайковского В.Э. позволяют на основе 1 и 2 форм внешней бухгалтерской отчетности произвести расчет банкротства предприятия по модели Альтмана, Таффлера и Лиса, оценить финансовое состояние предприятия по показателям ликвидности, финансовой устойчивости, состоянию основных средств, оборачиваемости активов, рентабельности. Помимо этого находят связь между неплатежеспособностью предприятия с задолженностью государства перед ним. Имеются графики изменения активов и пассивов предприятия во времени.

Скачать финансовый анализ в Excel Зайковского

Анализ в Excel Маслова В.Г. позволит провести спектр балльного анализа финансового состояния. Спектр балльный метод является наиболее надежным методом финансово-экономического анализа. Его суть заключается в проведении анализа финансовых коэффициентов путем сравнения полученных значений с нормативными величинами, используется при этом система «разнесения» этих значений по зонам удаленности от оптимального уровня. Анализ финансовых коэффициентов производится путем сравнения полученных значений с рекомендуемыми нормативными величинами, играющими роль пороговых нормативов. Чем удаленнее значение коэффициентов от нормативного уровня, тем ниже степень финансового благополучия и выше риск попадания в категорию несостоятельных предприятий.

Скачать финансовый анализ в Excel Маслова

Модуль финансовый анализ для MS Excel

Позволяет получить общую оценку о степени устойчивости интересуемого предприятия на основании стандартной сводной отчетности о его деятельности.

Оценка финансово-хозяйственной деятельности

В калькуляторе оценки финансово-хозяйственной деятельности организации реализована возможность расчета следующих групп финансовых коэффициентов, позволяющих произвести:

- оценку имущественного положения организации;

- оценку капитала организации;

- оценку финансовой устойчивости и уровня самофинансирования;

- оценку платежеспособности организации;

- оценку деловой активности организации;

- оценку финансовой устойчивости на основании бальной оценки показателей.

Для получения системы показателей оценки финансово-хозяйственной деятельности предприятия необходимо ввести данные бухгалтерского баланса (форма № 1, форма № 2, форма № 5 и т.п.).

Скачать оценку финансово-хозяйственной деятельности организации в Excel

Практическая работа №14

Тема: Анализ в MS Excel

финансового состояния предприятия на основании данных баланса.

Цель: — изучение технологии расчета активов и пассивов

баланса, анализ финансового состояния предприятия в электронных таблицах.

Вид

работы: фронтальный

Время

выполнения: 2 часа

Задания к практической работе

Задание

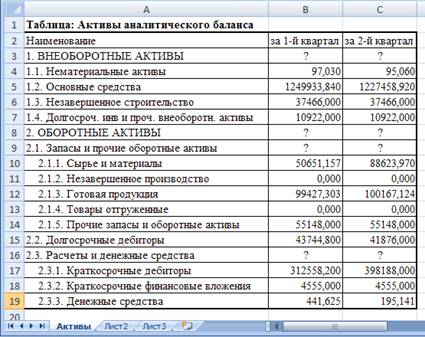

1. Создать таблицу активов

аналитического баланса.

Краткая справка. В структуре активов баланса выделяют две группы:

оборотные активы (запасы, сосредоточенные в сырье, незавершенном производстве,

готовой продукции; дебиторская задолженность и денежные средства предприятия) и

внеоборотные активы (основные средства, нематериальные активы; незавершенное

строительство и долгосрочные инвестиции).

Ход работы

1.

Откройте редактор электронных

таблиц Microsoft Excel и создайте новую

электронную книгу.

2.

На Листе 1 создайте таблицу

активов баланса по образцу (Рис. 1).

Рисунок 1 – Таблица

расчета активов баланса

3.

Произведите расчеты в таблице

активов баланса в столбце B.

Краткая справка. Формулы

для расчета в ячейках столбца B:

Внеоборотные активы (ячейка B3)

= СУММ(B4:B7);

Запасы и прочие оборотные активы (B9)

= СУММ(B10:B14);

Расчеты и денежные средства (B16)

= СУММ (B17:B19);

Оборотные активы (B

+ B15 + B16.

4.

Скопируйте набранные формулы в

столбец C.

5.

Переименуйте Лист 1 электронной

книги, присвоив ему имя «Активы».

6.

Сохраните созданную электронную

книгу с именем «Анализ баланса».

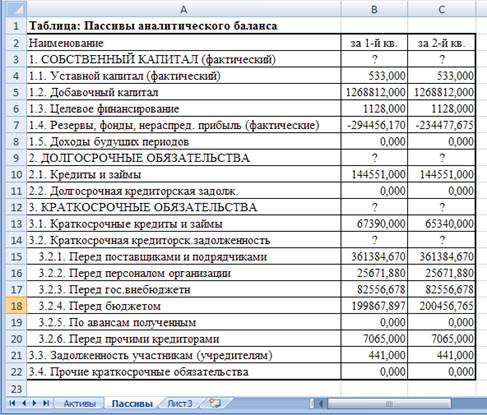

Задание

2. Создать таблицу пассивов

аналитического баланса.

Краткая справка. В

структуре пассивов баланса выделяют следующие группы: собственный капитал,

долгосрочные обязательства и краткосрочные обязательства.

Ход работы

1.

На Листе 2 файла «Анализ баланса»

создайте таблицу пассивов баланса по образцу (рис. 2).

Рисунок 2 – Таблица

расчета пассивов баланса

2.

Произведите расчеты в таблице

пассивов баланса в столбце B.

Краткая справка.

Формулы для расчета в ячейках столбца B:

Собственный капитал (B3) =

СУММ(B4:B8);

Долгосрочные обязательства (B9)

= СУММ (B10:B11);

Краткосрочная кредиторская задолженность (B14)

= СУММ(B15:B20);

Краткосрочные обязательства (B12)

= B13 + B14 + B21

+ B22.

Скопируйте

набранные формулы в столбец C.

3.

Переименуйте Лист 2 электронной

книги, присвоив ему имя «Пассивы».

4.

Сохраните созданную электронную

книгу.

Задание

3. Создать таблицу агрегированного

аналитического баланса.

Данные с листов «Активы» и «Пассивы» позволяют

рассчитать агрегированный аналитический баланс.

Ход работы

1.

На Листе 3 создайте таблицу

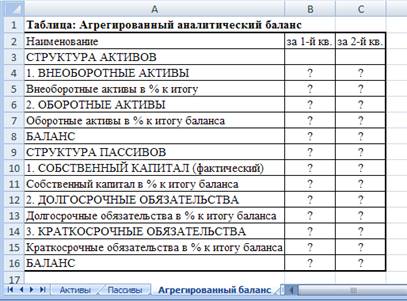

агрегированного аналитического баланса по образцу (Рис. 3).

Рисунок 3 – Таблица

расчета агрегированного аналитического баланса

2.

Произведите расчеты в таблице

агрегированного аналитического баланса.

Формулы для расчета в ячейках столбца B:

Внеоборотные активы (B4) = Активы!B3;

Оборотные активы (B6) = Активы!B8

Баланс (B

Внеоборотные активы, % к итогу (B5) =

B4/B8;

Оборотные активы, % к итогу баланса (B7) =

B6/B8;

Собственный капитал (B10) = Пассивы!B3;

Долгосрочные обязательства (B12) =Пассивы!B9;

Краткосрочные обязательства (B14) =Пассивы!B12;

Баланс (B16) = B10+B12+B14;

Собственный капитал, % к итогу баланса (B11)

= B10/B16;

Долгосрочные обязательства, % к итогу баланса (B13)

= B12/B16;

Краткосрочные обязательства, % к итогу баланса (B15)

= B14/B16.

3.

Скопируйте набранные формулы в

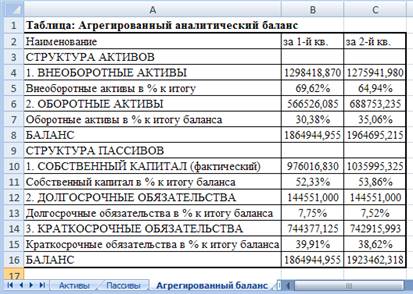

столбец C. Ваша электронная таблица примет вид как на рис. 4.

Рисунок 4 –

Агрегированный аналитический баланс

4.

Переименуйте Лист 3 электронной

книги, присвоив ему имя «Агрегированный баланс».

5.

Сохраните созданную электронную

книгу.

Задание

4. Создать таблицу расчета

реформированного аналитического баланса 1

Краткая справка.

Реформированный аналитический баланс 1 предназначен для анализа эффективности

деятельности предприятия. В нем активы предприятия собраны в две группы:

производственные и непроизводственные активы.

Обязательства предприятия также разделены на две

группы: финансовые и коммерческие обязательства. При этом коммерческие

обязательства переносятся из пассивов в активы со знаком «-». Таким образом, в

реформированном аналитическом балансе 1 рассчитываются чистые активы, которые

очищены от коммерческой и кредиторской задолженностей и используются при

анализе эффективности деятельности предприятия. Внеоборотные активы предприятия

рассчитываются как сумма производственных внеоборотных активов и прочих

внеоборотных активов.

Ход работы

1.

На Листе 4 электронной книги «Анализ

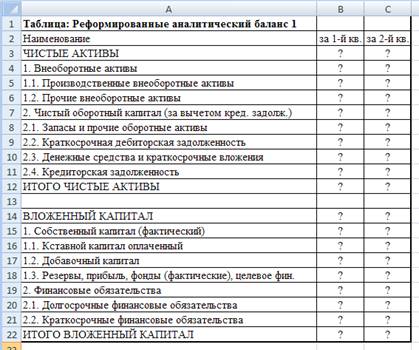

баланса» создайте таблицу реформированного аналитического баланса 1 по образцу

(рис.5).

Рисунок – 5. Таблица

реформированного аналитического баланса 1

2.

Произведите расчеты в таблице

реформированного аналитического баланса 1. Используйте данные листов «Активы» и

«Пассивы».

Формулы для расчета в ячейках столбца B:

Производственные внеоборотные активы (B5)

=Активы!B5+Активы!B6+Активы!B15;

Прочие внеоборотные активы (B6) =Активы!B4+Активы!B7;

Внеоборотные активы (B4)=B5 + B6;

Запасы и прочие оборотные активы (B

=Активы!B9;

Краткосрочная дебиторская задолженность (B9) =Активы!B17;

Денежные средства и краткосрочные вложения (B10)

=Активы!B18+Активы!B19;

Кредиторская задолженность (B11) = — (Пассивы!B14+Пассивы!B21);

Чистый оборотный капитал (B7) =СУММ(B8:B11);

ИТОГО ЧИСТЫЕ АКТИВЫ (B12) = B4 + B7.

Уставной капитал оплаченный (B16) = Пассивы!B4;

Добавочный капитал (B17) = Пассивы!B5;

Резервы, прибыль, фонды (фактические), целевое

финансирование (B18) =Пассивы!B6+Пассивы!B7;

Собственный капитал (фактический) (B15)

=СУММ(B16:B18);

Долгосрочные финансовые обязательства (B20)

=Пассивы!B9;

Краткосрочные кредиты и займы (B21)

=Пассивы!B12;

Финансовые обязательства (B19) =СУММ(B20:B21);

ИТОГО ВЛОЖЕННЫЙ КАПИТАЛ (B22) = B15 +

B19.

3.

Скопируйте набранные формулы в

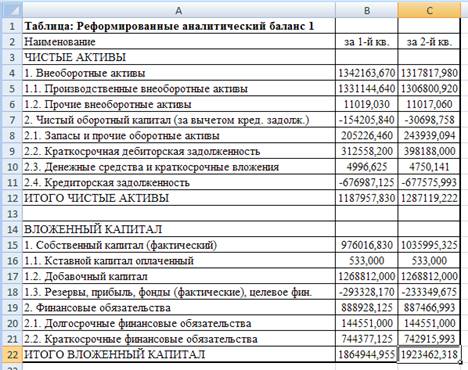

столбец C. Ваша электронная таблица примет вид как на рис. 6.

Рисунок – 6.

Реформированный аналитический баланс 1

4.

Переименуйте лист электронной

книги, присвоив ему имя «Реформированный баланс 1».

5.

Сохраните созданную электронную

книгу.

Задание

5. Создать таблицу расчета

реформированного аналитического баланса 2.

Краткая справка. Реформированный

аналитический баланс 2 предназначен для анализа финансовой устойчивости и

платежеспособности предприятия. В нем активы предприятия сгруппированы на

внеоборотные и оборотные, т. е. по принципу ликвидации, а обязательства – по

признаку продолжительности использования, т. е. времени, в течение которого

предприятие может пользоваться теми или иными источниками средств.

Внеоборотные активы предприятия, как и в

реформированном аналитическом балансе 1, рассчитываются как сумма

производственных внеоборотных активов и прочих внеоборотных активов.

Ход работы

1.

На Листе 5 электронной книги «Анализ

баланса» создайте таблицу реформированного аналитического баланса 2 по образцу

(рис.7).

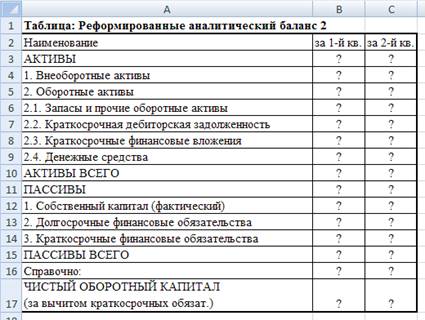

Рисунок 7 – Таблица

реформированного аналитического баланса 2

2.

Произведите расчеты

реформированного аналитического баланса 2. Используйте данные листов «Активы»,

«Пассивы» и «Реформированный баланс 1».

Формулы для расчета в столбце B:

Внеоборотные активы (B4) =

‘Реформированный баланс 1’!B4

Запасы и прочие оборотные активы (B6)

= ‘Реформированный баланс 1’!B8;

Краткосрочная дебиторская задолженность (B7)

= ‘Реформированный баланс 1’!B9;

Краткосрочные финансовые вложения (B

=Активы!B18;

Денежные средства (B9) =Активы!B19;

Оборотные активы (B5) =СУММ(B6:B9);

АКТИВЫ ВСЕГО (B10) =B4+B5;

Собственный капитал (фактический) (B12)

= ‘Реформированный баланс 1’!B15;

Долгосрочные финансовые обязательства (B13)

= ‘Реформированный баланс 1’!B20;

Краткосрочные финансовые обязательства (B14)

=Пассивы!B12;

ПАССИВЫ ВСЕГО (B15) =СУММ(B12:B14);

ЧИСТЫЙ ОБОРОТНЫЙ КАПИТАЛ (B17) =B5-B14.

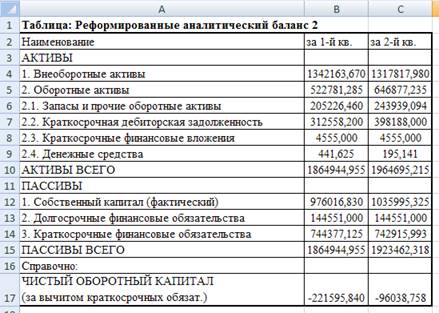

Таблица 8 –

Реформированный аналитический баланс 2

3.

Скопируйте набранные формулы в

столбец C.

4.

Ваша электронная таблица примет

вид как на рис. 8.

5.

Переименуйте лист электронной

книги, присвоив ему имя «Реформированный баланс 2».

6.

Сохраните созданную электронную

книгу.

Задание

6. Рассчитать показатели финансовой

устойчивости предприятия на основе данных таблицы «Реформированный баланс 2».

Результаты

расчетов оформить в виде таблицы.

Краткая справка.

Формулы для расчета:

Уровень

собственного капитала = Собственный капитал/Всего пассивов;

Коэффициент

покрытия внеоборотных активов собственным капиталом = Собственный

капитал/Внеоборотные активы;

Коэффициент

покрытия внеоборотных активов собственным и долгосрочным заемным капиталом =

(Собственный капитал + Долгосрочные обязательства)/Внеоборотные активы;

Отношение

величины чистого оборотного капитала к сумме активов = Чистый оборотный капитал

(за вычетом краткосрочных обязательств)/Всего активов.

Задание

7. Рассчитать параметры ликвидации

предприятия на основе данных таблицы «Реформированный баланс 2». Результаты расчетов

оформить в виде таблицы.

Краткая справка.

Формулы для расчета:

Коэффициент покрытия = Оборотные активы/Краткосрочные

обязательства;

Промежуточный коэффициент покрытия = (Оборотные активы

– Запасы и прочие оборотные активы)/Краткосрочные обязательства;

Абсолютная ликвидность = Денежные

средства/Краткосрочные обязательства.