Новая версия таблицы

«Оценка стоимости бизнеса»

версия 2.1 от 8 июля 2021

Оценка выполняется в рамках трех основных подходов

- Доходный подход

Двумя методами - Рыночный (сравнительный) подход Новое в версии 2.0

Тремя методами - Затратный (имущественный) подход Новое в версии 2.0

Тремя методами

Меня зовут Владимир Прохоров (ИП Прохоров В.В., ОГРНИП 311645410900040), я занимаюсь экономическими расчетами более 20 лет. С 1992 по 2008 год работал программистом и начальником отдела IT в банках и коммерческих организациях. Имею большой опыт в разработке программного обеспечения для банковских систем и бухгалтерии. С 2008 года разрабатываю Excel-таблицы экономическиой и управленческой тематики.

Со мной можно связаться по почте v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru), по телефону +7 927 055 9473, ВКонтакте vk.com/vvprokhorov

Я предлагаю Вам мощную и наглядную Excel-таблицу для оценки стоимости бизнеса в рамках трех основных подходов.

Посмотрите подробнее в Демо-версии

В рамках доходного подхода

- Расчет коэффициента бета для метода CAPM.

- Расчет ставок дисконтирования: Безрисковой, По методу CAPM, Кумулятивной, WACC.

- Расчет ставок капитализации Гордона, Инвуда, Хосхальда, Ринга.

- Оценка стоимости методом дисконтированных потоков.

- Оценка стоимости методом капитализации по моделям Гордона, Инвуда, Хосхальда, Ринга.

- Расчет итоговой стоимости с учетом поправок на Стоимость избыточных активов, Недостаток (избыток) оборотного капитала, Скидку на недостаточную ликвидность.

Новое в версии 2.1:

- В рамках доходного подхода изменен способ расчета по модели Гордона. Теперь можно брать доход за последний прогнозный период или за последний постпрогнозный период путем установки переключателя.

- Добавлена возможность работы на Mac в Excel 2011, 2016, 365.

Новое в версии 2.0:

В рамках рыночного (сравнительного) подхода

- Оценка стоимости методом рынка капитала.

- Оценка стоимости методом сделок.

- Оценка стоимости методом отраслевых коэффициентов.

- Расчет итоговой стоимости с учетом поправок на Стоимость избыточных активов, Недостаток (избыток) оборотного капитала, Скидку на недостаточную ликвидность.

В рамках затратного (имущественного) подхода

- Оценка стоимости методом чистых активов.

- Оценка методом ликвидационной стоимости, упорядоченная ликвидация.

- Оценка методом ликвидационной стоимости, форсированная ликвидация.

- Расчет итоговой стоимости с учетом поправок на Стоимость избыточных активов, Недостаток (избыток) оборотного капитала, Скидку на недостаточную ликвидность.

Таблица включает 28 расчетных листов и 4 листа подробных пояснений.

Посмотрите подробнее в Демо-версии

Вы можете получить Excel-таблицу «Оценка стоимости бизнеса», заплатив 4990 руб. одним из указанных ниже способов.

За эти деньги Вы получаете огромную экономию времени и сил. Вы получаете отличный рабочий инструмент, который освобождает от сложной кропотливой работы, дает возможность сосредоточиться на результате.

Отзывы, вопросы, пожелания и другая переписка по поводу этой и других моих таблиц в гостевой книге сайта »»

Я гарантирую:

- Доставка в течение от нескольких минут до нескольких часов после прихода платежа. Сроки прохождения платежа для различных способов оплаты см. ниже.

- Все таблицы заполнены данными, которые служат примером и помогают понять логику работы.

- Таблицы снабжены подробными пояснениями по заполнению и работе.

- Отвечаю на любые вопросы по работе с таблицами. Конечно, предполагается что вы знакомы с предметной областью и имеете базовые навыки работы с Excel.

При выходе новой версии:

- Стоимость обновления зависит от того, насколько увеличивается функциональность новой версии таблицы.

- Сообщения о новых версиях получают только подписчики рассылки. Форма подписки внизу страницы.

Если Вам нужно сделать оценку бизнеса и вы хотите сосредоточиться на особенностях этого бизнеса, а не на хитростях вычислений, советую заказать таблицу прямо сейчас, потому что цена на нее периодически повышается, в сентябре 2012 года она стоила всего 595 руб.

Таблица «Оценка стоимости бизнеса»

Вариант для Windows: 4990 руб.

Вариант для Mac и Windows: 5988 руб.

Таблицы работают в Excel для Windows (Excel 2007, 2010, 2013, 2016, 365) и Mac (Excel 2011, 2016, 365). В ОpenOffice не работают.

Телефон для вопросов оплаты и доставки +7 927 055 9473

почта v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru)

Видео инструкция по оформлению заказа и оплате

Откроется в новом окне

Способы оплаты:

- Robokassa. Сервис приема платежей в интернете. Можно оплачивать используя компьютер (телефон) или через терминалы приема платежей и салоны связи.

- Карты Visa, MasterCard, Maestro, Мир

- Интернет-клиент Альфа-Банк, Русский Стандарт, Промсвязьбанк и др.

- Электронные деньги Яндекс.Деньги, QIWI, WebMoney, Wallet One (W1), Элекснет

- Терминалы

- Салоны связи Евросеть, Связной

Robokassa высылает электронный чек согласно 54-ФЗ «О применении контрольно-кассовой техники».

- Банк. Можно оплачивать через Сбербанк Онлайн, сервисы интернет-клиент других банков или через кассу любого банка.

На расчетный счет 40802810556000029171

Индивидуальный предприниматель Прохоров Владимир Викторович,

ИНН 645400330452,

КПП 0 (у ИП нет реквизита КПП, если требуется ввести — вводите 0),

ПОВОЛЖСКИЙ БАНК ПАО СБЕРБАНК,

кор.сч. 30101810200000000607,

БИК 043601607.

Обратите внимание, что указание формы собственнсти (Индивидуальный предприниматель) является обязательным.После оформления заказа можно распечатать счет для юр. лиц

или квитанцию по форме ПД-4 для физ. лиц.Также можно получить счет, написав на v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru).

В назначении платежа обязательно указывайте номер счета, например:

По счету № … За электронные таблицы «Оценка стоимости бизнеса». Без НДС.При платежах не из России в начале назначения платежа укажите код валютной операции {VO10100}

Например, назначение платежа:

{VO10100} По счету № … За электронные таблицы «Оценка стоимости бизнеса». Без НДС.

Где VO — заглавные латинские буквы, 10100 — цифры. Фигурные скобки обязательны. Пробелы внутри фигурных скобок не допускаются.

Доставка:

Cсылка на скачивание таблиц будет отправлена на указанный в заказе e-Mail после поступления денег. Придет письмо с темой «Вы оплатили счет №…». Если его долго нет, проверьте папку СПАМ.

Для способа 1 (Robokassa) письмо со ссылкой отправляется автоматически, сразу после поступления денег. Обычное время поступления денег — минуты. Сервис Robokassa высылает электронный чек согласно 54-ФЗ «О применении контрольно-кассовой техники».

Для способа 2 (Банк) письмо со ссылкой отправляется после поступления платежа на расчетный счет. Время поступления денег от нескольких часов до 2 рабочих дней, обычно, в пределах рабочего дня. Юридическим лицам и ИП высылаю pdf-копии накладной по форме Торг 12. Оригинал накладной высылается по запросу, в запросе укажите, пожалуйста, почтовый адрес.

Если нужны еще какие-либо документы, прошу согласовать этот вопрос ДО ОПЛАТЫ.

Дальнейшая переписка по поводу полученных таблиц

Дальнейшая переписка по поводу полученных таблиц (вопросы по работе с таблицами, обновления и т.п.) происходит через адрес, на который были отправлены таблицы. При переписке по эл.почте сохраняйте, пожалуйста, историю переписки, т.е. включайте в ответ все предыдущие письма и ответы на них. При этом помещайте Ваше сообщение вверху (перед историей).

Владимир Прохоров, 8 июля 2021

P.S.

Если вы хотите получить рабочую версию одной таблицы и демо-версии всех остальных моих таблиц, подпишитесь на ознакомительную серию из 9 писем с кратким описанием таблиц

Вы получаете:

- Рабочую версию таблицы «Учет доходов и расходов». Ссылка на скачивание в первом письме.

- Демо-версии всех моих таблиц: Оценка стоимости бизнеса, Платежный календарь, Себестоимость, Инвестиции, Фин.анализ МСФО, Фин.анализ РСБУ, Точка безубыточности, Анализ ассортимента, Диаграмма Ганта, Личное планирование. Ссылка на скачивание в первом письме.

- Скидку 40% (4706 руб.) на комплект из пяти моих таблиц. Как получить скидку — во втором письме.

- Скидку порядка 20% на отдельные таблицы. Как получить скидку — в письме с описанием конкретной таблицы.

- Скидку 20% на новые таблицы. Срок действия скидки трое суток с момента отправки письма о новой таблице.

- Сообщения о новых таблицах.

- Сообщения о новых версиях таблиц.

- Сообщения об акциях скидок. Обычно срок действия скидки трое суток с момента отправки письма о скидке.

- Сообщения об исправленных вариантах при обнаружении ошибок.

Кроме этого, прошу учесть, что извещения об акциях скидок и выходе новых версий получают только подписчики. Никаких специальных объявлений на сайте не делается.

Некоторые письма рассылки будут содержать предложения с ограниченным сроком, поэтому рекомендую подписаться на тот адрес, который вы регулярно просматриваете.

Не рекомендую подписываться на корпоративные почтовые ящики, т.к. есть вероятность что почтовый сервер посчитает рассылку спамом.

Вводите адрес способом копирования/вставки. При ручном вводе велика вероятность ошибки. Я это вижу по адресам подписчиков ***@gmai.com, ***@gmail.ru, ***@mall.ru и подобным. Сколько опечаток делают в той части адреса, которая стоит до @, трудно представить.

Если письмо с подтверждением подписки не пришло в течение нескольких минут — адрес с ошибкой или письмо попало в спам.

Посмотрите полный список таблиц

Финансовый анализ. Главная страница

© 2008-2023 ИП Прохоров В.В. ОГРНИП 311645410900040

QBV — оценка стоимости бизнеса (проекта) в Excel за 5 минут от Жданова Василия и Жданова Ивана

|

QBV — простой и удобный инструмент оценки бизнеса и проектов в Excel за 5 минут с открытыми расчетами и пояснениями. Жданов Василий, к.э.н. |

|

До конца акции и повышения цен осталось:

Загрузка таймера

Стоимость 10000 2100 руб.

Основные преимущества программы QBV

Все самое необходимое для оценки бизнеса саккумулировано в одной программе, начиная от расчетов ставки дисконтирования и безрисковой ставки, кончая моделями расчетов

Пошаговая структура расчетов не даст вам запутаться в подходах к оценке бизнеса

Все расчеты прозрачны и имеют детальные пояснениями и разъяснения, опережая ваши возникающие вопросы

Расчет производится без макросов и скрытых функций, что делает программу более гибкой и адаптивной под ваши задачи

Какие подходы и методики используются в программе QBV?

Доходный подход оценки бизнеса

1. Расчет ставок дисконтирования: безрисковой, по методу CAPM, кумулятивной, WACC

2. Оценка стоимости методом капитализации по моделям Инвуда, Хосхальда, Ринга

3. Расчет ставок капитализации Инвуда, Хосхальда, Ринга

4. Оценка стоимости методом капитализации с использованием модели Гордона

5. Оценка стоимости бизнеса методом дисконтированных потоков

Затратный подход оценки бизнеса

1. Оценка стоимости методом чистых активов.

2. Оценка методом ликвидационной стоимости (упорядоченная ликвидация + форсированная ликвидация)

Рыночный (сравнительного) подход оценки бизнеса

1. Оценка стоимости методом рынка капитала

2. Оценка стоимости методом отраслевых коэффициентов

Видео об основных возможностях программы

Оценка бизнеса по 3 подходам (доходному, затратному и сравнительному).

+ 3 метода расчета безрисковой ставки.

+ Автоматизированные расчеты ставок дисконтирования по методу WACC, CAPM (+ расчет коэффициента бета), кумулятивному, Гордона.

+ Оценка стоимости по методу капитализации.

+ Оценка ставки капитализации по Рингу, Хосхальду, Инвуду

+ Оценка стоимости бизнеса по методу чистых активов по балансу.

+ Оценка стоимости по методу дисконтирования денежных доходов.

+ Расчет стоимости бизнеса по методу ликвидационной стоимости имущества.

+ Расчет стоимости бизнеса по методу сделок.

+ Оценка стоимости бизнеса по методу отраслевых коэффициентов.

Все методы подробно расписаны, имеются пояснения и примеры расчета. Нет макросов, все формулы открыты.

Купить

Стоимость 10000 2100 руб.

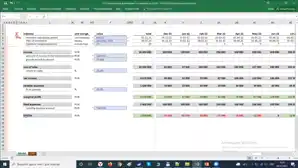

Общий вид программы QBV (скриншоты)

Авторы QBV

Отзывы о наших продуктах

Как заказать QBV

|

Шаг 1. Внизу данной страницы нажмите на кнопку «Купить Excel-таблицу» Шаг 2. Далее перед вам появится страница. На ней введите ваше имя, email и нажмите |

|

Шаг 3. Выберите удобный для Вас способ Шаг 4. Оплатите программу выбранным способом (инструкции будут даны). |

|

Шаг 5. Ссылка на скачивание программы придет в автоматическом письме после успешной оплаты. Шаг 6. Скачайте программу и пользуйтесь |

Купить

Оценка стоимости бизнеса и проектов в один клик в Excel. Для покупки вам потребуется ввести email, на который после оплаты придет ссылка на скачивание. За небольшие деньги вы получаете сэкономленное время и готовый инструмент.

До конца акции и повышения цен осталось:

Загрузка таймера

Еще отзывы

Для оценки стоимости собственных средств и рентабельности обыкновенной акции применяется модель Гордона. Ее еще называют формулой для расчета дивидендов постоянного роста.

Так как от скорости увеличения дивидендных выплат предприятия зависит рост его стоимости. Рассмотрим формулу модели в Excel на практических примерах.

Модель Гордона: формула в Excel

Задача модели – оценить стоимость собственных средств, их доходность, ставку дисконтирования для инвестиционного проекта. Формула Гордона применяется только в следующих случаях:

- экономическая ситуация стабильна;

- ставка дисконтирования больше темпа прироста дивидендных выплат;

- предприятие имеет устойчивый рост (объем производства и продаж);

- фирма свободно обращается к финансовым ресурсам.

Формула для оценки рентабельности собственного капитала по модели Гордона – пример расчета:

r = D1/P0 + g

- r – доходность собственных средств предприятия, ставка дисконтирования;

- D1 – дивиденды в следующем периоде;

- P0 – цена акций на данном этапе развития компании;

- g – средний темп прироста дивидендных выплат.

Чтобы найти размер дивидендов на следующий период, их нужно увеличить на средний темп прироста. Формула примет вид:

r = (D0 * (1 + g))/P0 + g

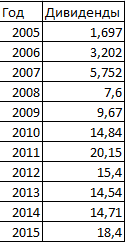

Оценим доходность акций ОАО «Мобильные ТелеСистемы» с помощью модели Гордона. Составим таблицу, где первый столбец – год выплаты дивидендов, второй – дивидендные выплаты в абсолютном выражении.

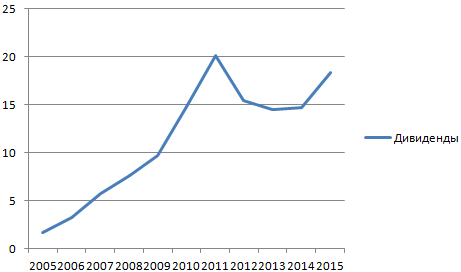

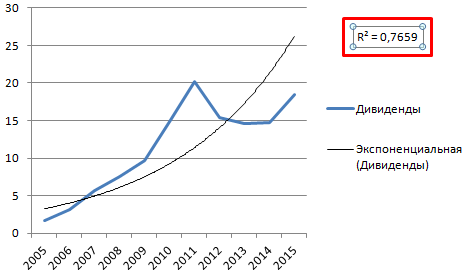

Формула Гордона «работает» при определенных условиях. Поэтому сначала проверим, что значения дивидендов подчиняются экспоненциальному закону распределения. Построим график:

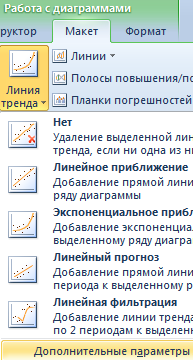

Для проверки добавим линию тренда с величиной достоверности аппроксимации. Для этого:

- Щелкаем по графику, чтобы сделать его активным и выбираем «Работа с диаграммами»-«Макет»-«Линия тренда»-«Дополнительные параметры»

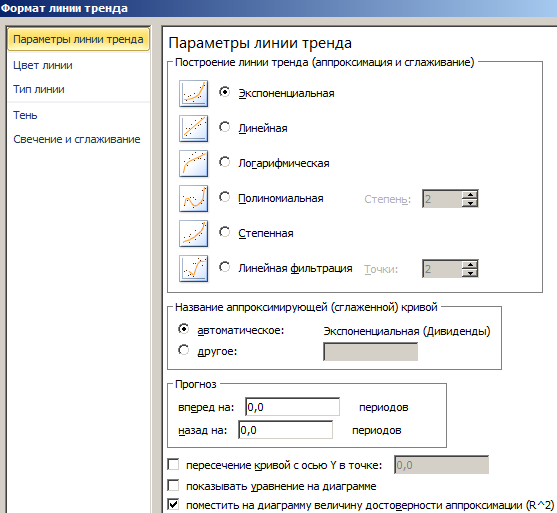

- В окне «Формат линии тренда» отмечаем параметр «Экспоненциальная» и «поместить на диаграмму величину достоверности аппроксимации (R^2)».

Теперь четко видно, что данные диапазона «Дивиденды» подчиняются экспоненциальному закону распределения. Достоверность – 77%.

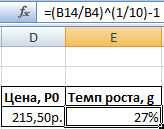

Теперь узнаем текущую стоимость обыкновенной акции ОАО «Мобильные ТелеСистемы». Это 215,50 рублей.

- Рассчитаем среднегодовой темп роста дивидендных выплат. Воспользуемся формулой сложных процентов, т.к. цена изменяется. Установим для ячейки процентный формат и введем формулу: =(B14/B4)^(1/10)-1. Где В14 – последнее значение дивидендов, В4 – начальное значение в анализируемом диапазоне.

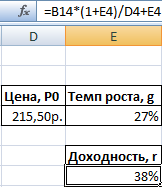

- Рассчитаем ожидаемую доходность обыкновенной акции ОАО «МТС». Введем формулу: =B14*(1+E4)/D4+E4. Где В14 – последнее значение дивидендных выплат, Е4 – среднегодовой темп роста, D4 – текущая стоимость обыкновенной акции.

Таким образом, ожидается доходность акции ОАО «Мобильные ТелеСистемы» в размере 38%.

Метод оценки бизнеса на основе модели Гордона в Excel

Стоимость инвестиционного объекта в начале следующего периода, по формуле Гордона, равняется сумме текущих и всех будущих ежегодных денежных потоков. Величина годового дохода капитализируется – формируется стоимость бизнеса. Это важно учитывать при оценке стоимости компании.

Расчет ставки капитализации по модели Гордона в Excel производится по упрощенной схеме:

FV = CF (1+n) / (DR – t)

Суть формулы в оценке стоимости бизнеса практически та же, как в случае расчета будущей доходности акции. Для определения стоимости бизнеса берутся несколько иные показатели:

- FV – величина собственного капитала;

- CF (1+n) – ожидаемые денежные потоки;

- DR – ставка дисконтирования;

- t – темп прироста денежных потоков в остаточном периоде.

Разницу в знаменателе уравнения (DR – t) называют нормой капитализации. Иногда для обозначения долгосрочного темпа роста денежных потоков используется буква g.

Как рассчитать элементы формулы:

- t = темп роста цен * темп изменения объемов производства;

- DR принимается равной рентабельности собственного капитала;

- 1/(DR – t) – коэффициент к доходу.

Чтобы оценить бизнес по модели Гордона, необходимо найти произведение доходов и коэффициента.

скачать формулу Гордона в Excel

Формула модели используется для оценки инвестиционных объектов и бизнеса в условиях устойчивого экономического роста. Для отечественного рынка характерна изменчивость, из-за чего применение модели приводит к искажению результатов.

Шаблон оценки бизнеса с расчетом экономической добавленной стоимости

Это шаблон бизнес-оценки с расчетом экономической добавленной стоимости. Шаблон, который может использоваться LibreOffice онлайн, OpenOffice, офисным пакетом Microsoft (Word, Excel, Powerpoint) или Office 365.

ИНФОРМАЦИЯ

Загрузите или отредактируйте шаблон Business Valuation Template с расчетом добавленной экономической стоимости, действительный для LibreOffice онлайн, OpenOffice, офисного пакета Microsoft (Word, Excel, Powerpoint) или Office 365.

Оцените бизнес или инвестиционное предложение, включая оценку бухгалтерского воздействия и экономической добавленной стоимости с подробной разбивкой компонентов расчета.

Шаблон для бесплатной загрузки Шаблон оценки бизнеса с расчетом добавленной экономической стоимости, интегрированный с веб-приложениями OffiDocs

Примеры финмоделей

Финмодель создания сети магазинов

подробности:

- Представленная финмодель предназначена для расчета ключевых показателей инвестиционных бизнес-проектов по созданию торговых сетей в виде сети магазинов, причем продуктовых или Non-Food-дискаунтеров не имеет значения — модель носит универсальный характер;

- Горизонт расчетов до 10 лет с ежемесячной детализацией;

- В финансовой модели рассчитываются основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п.;

- Фаза капитальных затрат может включать в себя до четырех очередей запуска магазинов сети, причем в рамках каждой очереди можно задавать любое количество создаваемых магазинов;

- В финмодели предусмотрен импорт, т.е. учитываются таможенные пошлины и ввозной НДС, а также сопутствующие этому расходы и операционные сроки;

Перейти к скачиванию финмодели…

Финмодель разработки онлайн сервиса

подробности:

- Представленная финмодель предназначена для расчета ключевых показателей инвестиционных бизнес-проектов по созданию интерактивных онлайн сервисов — модель носит универсальный характер;

- Горизонт расчетов до 10 лет с ежемесячной детализацией;

- В финансовой модели рассчитываются основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п.;

- Фаза капитальных затрат при необходимости может включать в себя создание производства аппаратов, которые продаются потенциальным подписчикам для возможности подключения к разрабатываемому онлайн сервису. Таким образом, в модель заложено два источника доходов: от продажи устройств (аппаратов) и от продажи годовых подписок на сервис;

- В финмодели предусмотрен автоматический, «по нажатию кнопки» анализ чувствительности ключевых показателей инветпроекта к изменениям выручки и постоянных расходов;

Перейти к скачиванию финмодели…

Финмодель инвестпроекта с презентацией

подробности:

- Представленная финмодель предназначена для расчета экономической эффективности инвестиционных бизнес-проектов, связанных со строительством баз отдыха в виде совокупности коттеджей или вилл, а также связанных с эксплуатацией таких объектов недвижимости и их дальнейшей продажей;

- Горизонт расчетов до 15 лет с ежемесячной детализацией;

- В финансовой модели рассчитываются как основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п., так и показатели, аналогичные ключевым показателям отельного бизнеса: ADR (чистый доход от номерного фонда на один проданный номер);

- В финмодели учитывается огромное количество всевозможных вариаций и параметров, таких как налоговый режим, сезонность, заполняемость и т.п.;

Перейти к скачиванию финмодели…

Финмодель медицинского центра

подробности:

- Представленная финансовая модель предназначена для расчета ключевых показателей инвестиционных бизнес-проектов строительства и эксплуатации медицинских центров;

- Горизонт расчетов до 20 лет с ежемесячной детализацией;

- В финансовой модели рассчитываются как основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п., так и показатели, аналогичные ключевым показателям отельного бизнеса: ADR (чистый доход от номерного фонда на один проданный номер) и REVPAR (чистый доход от номерного фонда на один номер отеля);

Перейти к скачиванию финмодели…

Инвестмодель 3 источника финансирования, в.3.2

подробности:

- Представленная инвестиционная модель имеет универсальный характер. Она может использоваться как для бизнес-проектов торгового типа, так и для производства, оказания услуг, выполнения работ;

- Горизонт расчетов до 15 лет с ежемесячной детализацией;

- В модели реализована возможность гибкого моделирования источников финансирования проекта;

- Выбор системы налогообложения: ОСНО, УСН-6%, УСН-15%, льготный;

- Все компоненты отчета о прибылях и убытках добавляются блочно во взаимосвязи с отчетом о движении денежных средств и балансом;

- Операционные расходы разделяются на себестоимостные, прямые, переменные и постоянные;

- Автоматический учет всех основных налогов: НДС, налог на имущество, налог на прибыль, взносы в соцфонды;

- Возможность задания всех компонент финансового цикла: оборачиваемости готовой продукции в продажах, сырья и материалов в готовой продукции, товарных запасов, дебиторской и кредиторской задолженностей;

- Учитываются различные схемы задания динамики изменения тех или иных показателей;

- Отчеты PL, CF и BS в ежемесячной и ежегодной детализациях;

- Производится расчет ключевых инвестиционных показателей IRR, NPV, ROI, WACC, FCF и т.д.;

- Производится расчет оценки стоимости проекта (компании, бизнеса);

Перейти к скачиванию финмодели…

Инвестмодель с анализом чувствительности, в.3.1

подробности:

- Представленная инвестиционная модель имеет универсальный характер. Она может использоваться как для бизнес-проектов торгового типа, так и для производства, оказания услуг, выполнения работ;

- Горизонт расчетов до 30 лет с ежемесячной детализацией;

- В модели реализована возможность гибкого моделирования по трем сценариям;

- Предусмотрена возможность проведения анализа чувствительности инвестиционного проекта по любым комбинациям наборов исходных и итоговых показателей;

- Выбор системы налогообложения: ОСНО, УСН-6%, УСН-15%, льготный;

- Все компоненты отчета о прибылях и убытках добавляются блочно во взаимосвязи с отчетом о движении денежных средств и балансом;

- Операционные расходы разделяются на себестоимостные, прямые, переменные и постоянные;

- Автоматический учет всех основных налогов: НДС, налог на имущество, налог на прибыль, взносы в соцфонды;

- Возможность задания всех компонент финансового цикла: оборачиваемости готовой продукции в продажах, сырья и материалов в готовой продукции, товарных запасов, дебиторской и кредиторской задолженностей;

- Учитываются различные схемы задания динамики изменения тех или иных показателей;

- Отчеты PL, CF и BS в ежемесячной и ежегодной детализациях;

- Производится расчет ключевых инвестиционных показателей IRR, NPV, ROI, WACC, FCF и т.д.;

- Производится расчет оценки стоимости проекта (компании, бизнеса);

Перейти к скачиванию финмодели…

Инвестмодель универсальная, в.3.0

подробности:

- Представленная инвестиционная модель имеет универсальный характер. Она может использоваться как для бизнес-проектов торгового типа, так и для производства, оказания услуг, выполнения работ;

- Горизонт расчетов до 30 лет с ежемесячной детализацией;

- Выбор системы налогообложения: ОСНО, УСН-6%, УСН-15%, льготный;

- Все компоненты отчета о прибылях и убытках добавляются блочно во взаимосвязи с отчетом о движении денежных средств и балансом;

- Операционные расходы разделяются на себестоимостные, прямые, переменные и постоянные;

- Автоматический учет всех основных налогов: НДС, налог на имущество, налог на прибыль, взносы в соцфонды;

- Возможность задания всех компонент финансового цикла: оборачиваемости готовой продукции в продажах, сырья и материалов в готовой продукции, товарных запасов, дебиторской и кредиторской задолженностей;

- Учитываются различные схемы задания динамики изменения тех или иных показателей;

- Отчеты PL, CF и BS в ежемесячной и ежегодной детализациях;

- Производится расчет ключевых инвестиционных показателей IRR, NPV и ROI;

Перейти к скачиванию финмодели…

Финмодель инвестпроекта версия 2.0

подробности:

- срок моделирования от 1 года до 20 лет;

- инвестиции в производственную инфраструктуру;

- 4-ре типа капвложений: земля, строительство, оборудование, транспорт с привязкой к цеховой детализации;

- до 3-ех цехов с возможностью их включения/выключения;

- номенклатура готовой продукции до 28-ми позиций с привязкой к цеховой детализации;

- подробная себестоимостная структура: до 50-ти ингредиентов для каждой номенклатурной позиции;

- 2 подхода формирования бюджета продаж: коммерческий через торговую наценку и маркетинговый через среднерыночный чек;

- расчет однопараметрического коммерческого риска

- без коэффициентов оборачиваемости:

- прямой расчет финансового потока через отсрочки платежей;

- подробное структурирование расходной части: постоянные / переменные / производственные / коммерческие / управленческие расходы

- основные отчеты PL, CF, BS;

- функциональный и маржинальный P&L;

- кредитование кассовых разрывов Cash Flow — овердрафт;

- NPV-анализ, расчет IRR методом дихотомии;

- возможность масштабирования по любым направлениям.

Перейти к скачиванию финмодели…

Финансовая модель отеля

подробности:

- Представленная финансовая модель предназначена для расчета ключевых показателей инвестиционного бизнес-проекта строительства и эксплуатации отеля;

- Горизонт расчетов до 20 лет с ежемесячной детализацией;

- В финмодели рассчитываются как основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п., так и ключевые показатели отельного бизнеса: ADR (чистый доход от номерного фонда на один проданный номер) и REVPAR (чистый доход от номерного фонда на один номер отеля);

Перейти к скачиванию финмодели…

Финмодель строительства многоквартирных домов

подробности:

- Представленная финансовая модель предназначена для моделирования строительной деятельности по возведению многоэтажных многоквартирных жилых комплексов;

- Горизонт расчетов 5 лет с ежемесячной детализацией;

- В настоящей финмодели предлагается пример строительства жилого комплекса с 9-тью многоэтажными домами (корпусами) по технологии «монолит-кирпич»;

- Для каждого корпуса можно независимо выбирать класс жилья (эконом/комфорт/комфорт+), количество этажей для каждого подъезда, высоту квартир, начало и окончание строительства корпуса и т.д.;

- В модели учтен ФЗ-214, т.е. поступление денежных средств от покупателей квартир производится с учетом применения ЭСКРОУ-счетов;

- Производится разделение учета строительства по блокам: фундаментные работы, строительство каркаса, кровли и фасадные работы, подключение к сетям, благоустройство и т.п.;

- Используется подробный сметный учет как материалов, так и строительно-монтажных работ;

Перейти к скачиванию финмодели…

Инвестмодель стартапа: производство и ритейл

подробности:

- Настоящая инвестмодель ориентирована на стартапы, доходность которых может иметь экспоненциальный характер роста, поэтому финансирование такие проекты стремятся получать, например, в венчурных фондах;

- Горизонт моделирования до 24 лет, детализация расчетов — месяц;

- Инвестиции распределяются на три инвестиционных раунда: 1-ый раунд предполагает инвестиционный транш в старт проекта, 2-ой инвестраунд – это финансирование формирования высокоэффективного сервиса с целью повышения конверсии каналов привлечения клиентов и, наконец, 3-ий транш инвестиций направляется на создание конкурентных преимуществ и «захват рынка», т.е. вложения в рекламу и маркетинг;

- Вводится нормировка эффективности инвестиционных вложений в виде стоимости повышения конверсии на одну десятую процентного пункта и размера маркетинговых затрат для «захвата» одного процентного пункта рынка сбыта;

- Предлагается возможность смешанного финансирования проекта: инвестор+кредитор (задается кредитное плечо LTV), и производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;

Перейти к скачиванию финмодели…

Инвестмодель стартапа: онлайн услуги

подробности:

- Данная инвестиционная модель ориентирована на амбициозные современные стартапы для получения финансирования, например, в венчурных фондах;

- Горизонт расчетов до 24 лет, минимальный период/шаг расчетов — месяц;

- Предусмотрено три инвестиционных раунда: 1-ый инвестиционный раунд предполагает вложения в старт проекта, 2-ой инвестраунд – это финансирование разработки высокоэффективного сервиса с целью максимизации конверсии и, наконец, 3-ий транш инвестиций направляется на «захват рынка», т.е. вложения в рекламу и маркетинг;

- Вводится нормировка эффективности инвестиционных вложений в виде стоимости повышения конверсии на одну десятую процентного пункта и размера маркетинговых затрат для «захвата» одного процентного пункта рынка сбыта;

- Предлагается возможность смешанного финансирования проекта: инвестор+кредитор (задается кредитное плечо LTV), и производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;

Перейти к скачиванию финмодели…

Финмодель инвестиции в складские комплексы

подробности:

- Предлагаемая финансовая модель разработана для принятия инвестиционных решений по приобретению складских комплексов с целью их сдачи в аренду, инвестиционного развития, повышения капитализации и дальнейшей продажи через некоторое наперед заданное пользователем количество лет;

- Горизонт расчетов до 45 лет, минимальный период — месяц;

- Расчеты детализируются по типам складских и офисных помещений, а также парковочных мест;

- Капитализация рассчитывается классически через NOI (чистый операционный доход) от сдачи помещений в аренду деленное на ставку капитализации;

- Через анализ чувствительности производится расчет и сравнение шести сценариев по любым наборам показателей;

- Предлагается возможность смешанного финансирования проекта: инвестор+кредитор (задается кредитное плечо LTV), по которым рассчитывается WACC (средневзвешенная стоимость капитала), которая в том числе используется в качестве ставки дисконтирования для расчета NPV проекта;

- Производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;

Перейти к скачиванию финмодели…

Инвестмодель открытия нового магазина сети

подробности:

- Эта финансовая модель предназначена для детального расчета инвестиционной привлекательности выбранного объекта недвижимости под создание нового магазина уже существующей ритейл-сети;

- Инвестиционная модель предназначена для осуществления поддержки процессов принятия решений по приобретению прав на объект недвижимости под открытие нового магазина;

- Горизонт моделирования до 25 лет, детализация расчетов — месяц;

- Подробное задание таких параметров как траффик, конверсия, сезонные факторы, доходы на душу населения, учет конкурентов, три типа магазинов по формату, региональные факторы, бэк-маржа и фронт-маржа, шесть методов расчета товарооборота, различные схемы арендных платежей, учет системы налогообложения (ОСНО,УСН-6,УСН-15), переменные/постоянные издержки и т.д. и т.п.;

- Модель носит универсальный характер;

- Отчеты PL и CF в ежегодной и ежемесячной детализации;

- Производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;

Перейти к скачиванию финмодели…

Финмодель проекта блокчейн платформы

подробности:

- Данная финансовая модель подходит для современных IT-стартапов, связанных с выпуском собственных криптовалют (токенов) в рамках коммерческих платформ работающих на основе блокчеин-технологий, которые предлагают для потребителей различные smart-контракты и в целом услуги цифровизации бизнеса;

- Горизонт моделирования до 25 лет, детализация расчетов — месяц;

- Предполагается четыре вида доходов: инвестиции в токены, продажи сертификатов узла, доходы от транзакций, доходы от продажи smart-контрактов;

- Возможна детализация шард до 10-ти типов;

- Производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;;

Перейти к скачиванию финмодели…

Инвестмодель ритейла: импорт и продажи в России

подробности:

- Эта инвестиционная модель предназначена для детального расчета инвестиционной привлекательности создания бизнеса по импорту продукции широкого потребления из-за границы в Россию и продажи в России через все возможные каналы продаж;

- Пользователь выбирает самостоятельно какие каналы продаж и с какого момента будет использовать: B2B, собственные онлайн точки, интернет-сайт, социальные сети и т.п.;

- Горизонт моделирования 5 лет, детализация расчетов — месяц;

- Подробное задание таких параметров как траффик, конверсия, сезонные факторы, условия оплат заказчиков и поставщикам, таможенные сборы, логистика, операционные периоды «до границы» и «после границы», выбор валюты, учет системы налогообложения (ОСНО,УСН-6,УСН-15), переменные/постоянные издержки и т.д. и т.п.;

- Модель носит универсальный характер;

- Отчеты PL, CF и BS в ежемесячной детализации в рамках одной вкладки (удобный выбор через фильтр);

- Производится расчет ключевых инвестиционных показателей IRR, TV, NPV и ROI;

Перейти к скачиванию финмодели…

Финмодель микро кредитной компании B2B займы

подробности:

- Назначение настоящей финансовой модели – рассчитать инвестиционную привлекательность открытия микро кредитной компании, основная деятельность которой заключается в предоставлении займов организациям (B2B-кредитование) на короткий срок;

- Горизонт моделирования до 30 месяцев, детализация расчетов — месяц;

- В финмодели предусмотрены четыре тарифа предоставления займов, для каждого из которых пользователь задает ежемесячное количество займов, средний размер займа, средний срок займа, средний риск дефолта по платежам заемщиков, среднее количество месяцев дефолта, среднюю ежемесячную ставку по займам;

Перейти к скачиванию финмодели…

Финмодель производства полимерных покрытий

подробности:

- Представленная финансовая модель предназначена для расчета инвестиционной привлекательности и финансово-экономической эффективности создания производства полимерных покрытий (чешуи), получаемых из базальта путем плавления в печи и разбрызгивания струи базальта на центрифуге;

- Моделируется технологический процесс, включающий в себя последовательную производственную линию плавления базальта в печи плавления, выход товарной чешуи после сортировки в центрифуге и смешивания (дисольверная) со смолой;

- Горизонт моделирования до 8 лет, детализация расчетов — месяц;

- Подробное задание таких параметров как потребление электроэнергии, дебета печи, доли выгорания базальта, составов полимерного покрытия и наливных полов и т.п., а также условия оплат заказчиков и поставщикам, учет системы налогообложения (ОСНО,УСН-6,УСН-15), переменные/постоянные издержки и т.д. и т.п.;

- Финмодель носит универсальный характер и применима для подобных производственных процессов;

- Отчеты PL, CF и BS в ежемесячной детализации в рамках одной вкладки;

- Производится расчет ключевых инвестиционных показателей IRR, PBP, NPV, ROI, WACC, оценки рыночной стоимости по методу Гордона и т.д.;

Перейти к скачиванию финмодели…

Финмодель добыча полезных ископаемых

подробности:

- Предлагаемая финансовая модель разработана для инвестиционного анализа проектов добычи полезных ископаемых;

- Горизонт расчетов до 24 лет, минимальный период — месяц;

- Расчеты детализируются по нескольким месторождениям полезных ископаемых, в модели по умолчанию заданы три месторождения;

- Инвестиционный проект добычи полезных ископаемых разбит на три этапа: предпроектный/геологоразведка, инвестиционный/добыча полезных ископаемых и операционный/продажа (например, драгоценных металлов и камней);

- Операционный этап полностью отражает процесс организации сезонных работ: непосредственно добычи, обработки, сортировки, оценки, комплектации лотов и продажи полезных ископаемых, в т.ч. на экспорт;

- Учитываются налоговые льготы, если проект осуществляет резидент территории опережающего развития;

- Производится расчет и сравнение двух сценариев: осуществление операционной деятельности полностью собственными силами и передача части функций на аутсорсинг;

- Предлагается возможность смешанного финансирования проекта: инвестор+кредитор (рассчитывается кредитное плечо LTV);

- Производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;

Перейти к скачиванию финмодели…

Инвестмодель для производственных проектов

подробности:

- Предлагаемая финансовая модель разработана для инвестиционного анализа различных производственных бизнес-проектов. в модели можно выбрать из выпадающего списка тип проекта; Офисный центр, Торговый центр, Складской центр, Малое производство, Спорткомплекс;

- Горизонт расчетов до 30 лет, минимальный период — месяц;

- Расчеты детализируются по огромному количеству показателей;

- Предлагается возможность смешанного финансирования проекта: инвестор+кредитор (рассчитывается кредитное плечо LTV);

- Производится расчет ключевых инвестиционных показателей IRR, PP, WACC, NPV и ROI;

Перейти к скачиванию финмодели…

Инвестмодель с анализом чувствительности, в.3.3

подробности:

- Представленная инвестиционная модель имеет универсальный характер. Она может использоваться как для бизнес-проектов торгового типа, так и для производства, оказания услуг, выполнения работ;

- Горизонт расчетов до 11 лет с ежемесячной детализацией;

- В модели реализована возможность гибкого моделирования по трем сценариям;

- Предусмотрена возможность проведения анализа чувствительности инвестиционного проекта по любым комбинациям наборов исходных и итоговых показателей;

- Выбор системы налогообложения: ОСНО, УСН-6%, УСН-15%, льготный;

- Все компоненты отчета о прибылях и убытках добавляются блочно во взаимосвязи с отчетом о движении денежных средств и балансом;

- Операционные расходы разделяются на себестоимостные, прямые, переменные и постоянные;

- Автоматический учет всех основных налогов: НДС, налог на имущество, налог на прибыль, взносы в соцфонды;

- Возможность задания всех компонент финансового цикла: оборачиваемости готовой продукции в продажах, сырья и материалов в готовой продукции, товарных запасов, дебиторской и кредиторской задолженностей;

- Учитываются различные схемы задания динамики изменения тех или иных показателей;

- Отчеты PL, CF и BS в ежемесячной и ежегодной детализациях;

- Производится расчет ключевых инвестиционных показателей IRR, NPV, ROI, WACC, FCF и т.д.;

- Производится расчет оценки стоимости проекта (компании, бизнеса);

Перейти к скачиванию финмодели…

Простая универсальная инвестмодель бизнес-проекта

подробности:

- Предлагаемая инвестиционная модель носит универсальный характер и предназначена для экспресс-оценки бизнес-проектов, стартапов и т.п.;

- Горизонт расчетов до 16 лет, минимальный период — год;

- Детализация налоговой нагрузки в модели опущена. Общая налоговая нагрузка по всем налогам вынесена за EBITDA и задается через %нт от выручки;

- В инвестмодели также опущен учет оборачиваемости, поэтому до EBITDA PL=CF, в т.ч. поскольку НДС также вынесен за пределы операционной деятельности;

- Формат P&L маржинальный;

- Выручка детализирована по доходам от четырех видов продукции, также блоками можно добавлять любое дополнительное количество продуктов для реализации, аналогично с расходами;

- Для каждого вида продукции задается количество продаж с учетом различных на выбор темпов роста (линейный, геометрический и экспоненциальный) и средний чек с учетом ежегодной индексации;

- Производится расчет ключевых инвестиционных показателей IRR, NPV и ROI;

Перейти к скачиванию финмодели…

Инвестмодель строительства отеля с инфраструктурой

подробности:

- Представленная инвестиционная модель предназначена для планирования капитализации инвестирования в бизнес-проекты строительства отелей и гостиничных отдыхательно-развлекательных инфраструктур;

- Горизонт расчетов до 10 лет с ежемесячной детализацией;

- В качестве операционных доходов в финмодели рассматриваются следующие источники: продажи номеров в отеле и койко-мест, сдача отдельно стоящих домов-коттеджей, сдача мест в кемпинге, продажа блюд в кафе и ресторанах развлекательной зоны, почасовая и посуточная сдача бань и зон барбекю, прочие доходы от спортзала, магазина сувениров и развлекательных программ;

- В инвестмодели рассчитываются как основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п., так и все ключевые финансовые формы отчетности, а именно Бюджет доходов и расходов (прогнозный P&L), Бюджет движения денежных средств (прогнозный Cash Flow) и Прогнозный баланс (Balance Sheet);

- Модель позволяет достаточно детализированно задавать и управлять расходной частью, а также структурой финансового цикла через детализированное задание всевозможных периодов оборачиваемости;

Перейти к скачиванию финмодели…

Строительный инвестиционный калькулятор

подробности:

- срок моделирования от 1-ого до 72-х месяцев (6 лет);

- направление бизнеса — например, строительство многоквартирного жилого дома;

- инвестиционный период + период продаж;

- учитывается вступление в действие 218-ФЗ с 01.07.2018г. (10%собств.средств);

- продажи квартир, машиномест и сдача в аренду нежылых помещений прогнозируются линейным методом с одним локальным пиком, который задает пользователь;

- отдельно рассчитываются затраты на материалы и строительно-монтажные работы;

- затраты на материалы и СМР распределяются на НДСные и безНДСные, а также оплату наличными;

- реализация в виде финансового калькулятора P&L и CashFlow;

- расчет инвестпоказателей NPV, PP;

- расчет кассового разрыва и его кредитование через банковский овердрафт.

Перейти к скачиванию финмодели…

Финмодель инвестпроекта создания финансовой биржи

подробности:

- срок моделирования от 1-ого до 25-ти лет;

- инвестиционный период от 1-ого до 200 месяцев;

- направление бизнеса — валютная биржа, комиссия за оборот валют;

- реализация в виде финансового калькулятора CashFlow;

- расчет инвестпоказателей IRR, NPV, PP;

- два источника финансирования: инвестиции и кредитование операционной деятельности;

Перейти к скачиванию финмодели…

Операционная модель ритейла

подробности:

- классический ритейл с детализацией по направлениям бизнеса, регионам и товарным категориям;

- принцип бюджетирования «сверху вниз»;

- аутсорсинг логистических услуг;

- покупка-продажа товаров и товарооборот;

- отчет о возрастной структуре стока;

- экономика на один заказ;

- функциональный и маржинальный P&L;

- расчет точки безубыточности;

- и т.д.

Перейти к скачиванию финмодели…

Финансовая модель торговой деятельности

подробности:

- классический ритейл с детализацией по направлениям бизнеса, регионам и товарным категориям

- принцип бюджетирования «сверху вниз»

- аутсорсинг логистических услуг

- расчет Cash Flow, кассовых разрывов и их кредитование через овердрафт

- отчет о возрастной структуре стока

- экономика на один заказ

- функциональный и маржинальный P&L

- расчет оборачиваемостей и финансового цикла

- управленческий баланс

- расчет точки безубыточности

- и т.д.

Перейти к скачиванию финмодели…

Финмодель строительной компании

подробности:

- это МОДЕЛЬ ДВА в ОДНОМ: финмодель + полноценная модель бюджетирования строительной деятельности;

- период моделирования/бюджетирования 2 года;

- детализация по объектам строительства;

- удобные бюджетные формы;

- основные отчеты P&L, Cash Flow и Balance выведены на один лист и выбираются через фильтр;

- предусмотрено изготовление полуфабрикатов с давальческим сырьем;

- строительно-монтажные работы моделируются и бюджетируются как своими силами, так и подрядными организациями

- и многое другое

Перейти к скачиванию финмодели…

Финансовая модель интернет-магазина

подробности:

- срок моделирования 1 год в ежемесячной разбивке

- базовое распределение GMV учитывает ежедневное распределение траффика

- основные отчеты PL, CF, BS, FF, SF компактно в одной вкладке

- учитываются скидки и объемы реинвестирования в оборот

- для расчета траффика и бюджета маркетинговых расходов учитываются основные каналы онлайн-маркетинга: SEO, платный траффик, CRM; также учитывается возвращаемость клиентов

- фулфилмент финансовый и операционный с 5-тью уровнями отмен: при подтверждении заказа, при закупке товаров у поставщика, при складской обработке, при доставке и возвраты «по закону»

- и т.д… с возможностью гибких настроек

Перейти к скачиванию финмодели…

Финмодель универсальной торговой компании

подробности:

- срок моделирования от 1-ого до 25-ти месяцев

- система налогообложения УСН(15%)

- каналы продаж — интернет-магазин, оффлайн-магазин, соцсети, B2B(опт)

- воронка продаж: трафик-конверсия-фулфилмент-заказы-товары-закупки-продажи

- перепродажа и аутсорсинг производства

- классические отчеты: SF-движение стока, PL-отчет о финрезультатах, CF-движение денег, BS-Баланс

- ежедневные расчеты

Перейти к скачиванию финмодели…

Финмодель проекта повышения энергоэффективности

подробности:

- срок моделирования от 1-ого до 25-ти лет

- инвестиционный период от 1-ого до 200 месяцев

- направление бизнеса — инвестиционные вложения, например, в энергоэффективность и получение комиссии с экономического эффекта заказчика

- расчет капзатрат в энергоконтракт

- пообъектный расчет энергоэффективности

- учет индексации тарифов на электроэнергию

- реализация в виде финансового калькулятора CashFlow

- расчет инвестпоказателей IRR, NPV, ROI, PI, DPP

- два источника финансирования: инвестиции и кредитование операционной деятельности через банковский овердрафт

Перейти к скачиванию финмодели…

Инвестиционная модель

подробности:

- срок моделирования 10 лет

- инвестиции в производственную инфраструктуру

- производство товаров широкого потребления

- автоматическое добавление производственных модулей

- коэффициенты оборачиваемости

- основные отчеты PL, CF, BS

- функциональный и маржинальный P&L

- кредитование кассовых разрывов Cash Flow

- NPV-анализ, расчет IRR методом дихотомии

- и т.д.

Перейти к скачиванию финмодели…

Инвестиционная модель базы отдыха (услуги)

подробности:

- срок моделирования 7 лет

- инвестиции в инфраструктуру базы отдыха: беседки для отдыха двух типов, веревочный парк, пункт проката

- предоставление услуг аренды беседок и активного отдыха

- выбор системы налогообложения: ОСНО, УПП(6%), УПП(15%), ИП

- сценарный анализ: выбор из трех сценариев по ключевым маркетинговым kpi (траффик, конверсия)

- основные отчеты PL, CF, BS для каждой системы налогообложения

- раздельный учет для каждой категории услуг

- NPV-анализ, расчет IRR, расчет окупаемости инвестиций всеми возможными способами

- возможность гибкой донастройки под фактический проект

Перейти к скачиванию финмодели…

Инвестмодель «Производство и продажи»

подробности:

- срок моделирования от 1-ого до 37-ми месяцев

- цеховое производство готовой продукции для продажи

- автоматическое масштабирование производства (добавление цехов) в зависимости от плана продаж/закупок

- каналы продаж — интернет-магазин, оффлайн-магазин, соцсети, B2B(опт)

- воронка продаж: трафик-конверсия-фулфилмент-заказы-товары-закупки-продажи

- источники финансирования: инвестиции под капзатраты и кредитование операционной деятельности

- классические отчеты: SF-движение стока, PL-отчет о финрезультатах, CF-движение денег, BS-Баланс

- ежедневные расчеты

Перейти к скачиванию финмодели…

Операционная модель онлайн ритейла

подробности:

- сценарное моделирование онлайн продаж GMV

- маркетинговый сценарий: траффик, конверсия

- сценарии коммерческих подразделений: количество заказов, средний чек

- сценарный анализ по изменениям базовых KPI

- бюджет расходов онлайн маркетинга

- детализация по каналам привлечения траффика

- учет фулфилмента при расчетах операционного процесса

- и т.д.

Перейти к скачиванию финмодели…

Простая финмодель интернет-магазина одежды

подробности:

- срок моделирования 2 года в ежемесячной разбивке

- сезонное распределение траффика

- расчет и кредитование посредством овердрафта кассовых разрывов

- учет себестоимости пошива и продвижения коллекций

- для расчета траффика и бюджета маркетинговых расходов учитываются такие каналы онлайн-маркетинга, как соцсети, SEO, платный траффик

- и т.д… с возможностью гибких настроек

Перейти к скачиванию финмодели…

Финансовая модель магазина (товары+услуги)

подробности:

- срок моделирования до 3-х лет

- детализация продаж на 4 товарные категории, каждая товарная категория разделяется на 5-ть товарных групп

- возможность включения 3-х видов услуг

- подробные условия работы с поставщиками

- учет ретро-бонусов

- покупка и амортизация торгового и прочего оборудования

- расчет точки безубыточности

- расчет кассовых разрывов и их кредитования через привлечение овердрафта

- балансовый контроль

- и т.д.

Перейти к скачиванию финмодели…

Финмодель лизингового калькулятора

подробности:

- срок моделирования от 1-ого до 360-ти месяцев (30ть лет)

- направление бизнеса — продажа машин и оборудования в лизинг

- рассчет аннуитетных ежемесячных платежей

- расчет КАСКО и еще 5ти допуслуг в лизинговом договоре

- расчет эффективной ставки

- расчет для клиента графика погашения кредита

- расчет и сравнение с эффективной ставкой конкурентной лизинговой компании

Перейти к скачиванию финмодели…

Лизинговый калькулятор для потока оплат

подробности:

- срок моделирования неограничен

- направление бизнеса — приобретение кратного количества транспортных средств или оборудования в лизинг

- расчет аннуитетных ежемесячных платежей для любого графика оплат оборудования накопительным итогом

- учет операционного денежного потока от эксплуатации приобретаемого оборудования

- учет баллона и отсрочки по выплате тела лизингового кредита

- расчет итогового денежного потока и кассового разрыва по проекту

- ежегодное и ежеквартальное представление итоговых расчетов в отдельной вкладке

- представление математического вывода формулы аннуитета лизинговых платежей

Перейти к скачиванию финмодели…

Финансовая модель оборачиваемости товарных запасов

подробности:

- Финмодель предназначена для расчета комплексной оборачиваемости товарных запасов

- В модели задаются два потока движения товаров: входящий поток в виде операций закупки и поток выбытия в виде операций продаж товаров

- Потоки закупки и выбытия товарных запасов стыкуются по правилу FIFO для идентификации момента времени входа выбывающего товара или товара, находящегося на складе на конце рассматриваемого периода

- В модели рассчитываются две компоненты комплексного показателя оборачиваемости товарных запасов, а именно период оборачиваемости товарных запасов за заданный период и возраст товарных остатков на конец этого периода

- Также период оборачиваемости рассчитывается как для натурального движения товаров, что называется операционным периодом оборачиваемости, так и для финансового движения — финансовый период оборачиваемости

- Дополнительно в модели для полноты картины эффективности продаж и управления складом рассчитываются показатели маржинальности продаж и эффективной маржи или, что тоже самое, внутренней нормы доходности IRR

- В представленной здесь финмодели добавлена вкладка с дашбордом, в которой рассчитываются показатели эффективности в разрезе товарных категорий, а также рассчитывается необходимый объем средств, который требуется направить на очередную закупку товара у поставщиков с целью поддержания продаж в ближайшей перспективе

- Производится оценка стоимости залежалого, неликвидного товара, а также возрастная структура стока

Перейти к скачиванию финмодели…

Наше обучающее видео

Rutube:

Финансовая модель поколения 4.0

Rutube:

Система контроля за корректностью финмодели в EXCEL

Rutube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Rutube:

Баланс, прибыль, деньги и финотчеты BS PL CF

Rutube:

Организация системы управленческого учета в EXCEL

Rutube:

Курс обучения финансовому моделированию в Excel. Часть1

Вконтакте:

Финансовая модель поколения 4.0

Вконтакте:

Система контроля за корректностью финмодели в EXCEL

Вконтакте:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Вконтакте:

Баланс, прибыль, деньги и финотчеты BS PL CF

Вконтакте:

Организация системы управленческого учета в EXCEL

Вконтакте:

Курс обучения финансовому моделированию в Excel. Часть1

YouTube:

Финансовая модель поколения 4.0

YouTube:

Система контроля за корректностью финмодели в EXCEL

YouTube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

YouTube:

Баланс, прибыль, деньги и финотчеты BS PL CF

YouTube:

Организация системы управленческого учета в EXCEL

YouTube:

Курс обучения финансовому моделированию в Excel. Часть1

С НАМИ ЭФФЕКТИВНЕЕ!

Совместимость

Windows95, Windows 98, Windows ME, Windows NT, Windows 2000, Windows XP, Windows 2003, Windows Vista, Windows 7

Описание

Оценка стоимости предприятия Программа позволяет применить следующие методы оценки стоимости предприятия-бизнеса:

1.Имущественный метод оценки: определяется стоимость восстановления или замещения активов с учётом стоимости займов и ликвидационной стоимости внереализационных активов.

2.Доходный метод оценки, включающий:

-метод прямой капитализации прибыли (применяется в основном для предприятий, имеющих значительные объекты недвижимости и земельные участки).

-метод дисконтирования денежных потоков (DCF–Discounting Cash Flow, основан на определении текущей оценки ожидаемого чистого денежного потока).

3. Метод средней оценки: определяется взвешенная стоимость предприятия-бизнеса по всем трём указанным выше методам (наиболее объективная оценка).

Отличия программы от других подобных программ:

высокая открытость, адаптируемость к любой системе отчётности и простота в обслуживании.

Программа Оценка стоимости предприятия-бизнеса предназначена как для начинающих бизнесменов, так и профессионалов в финансах. При этом пользователю предлагается просто вводить конкретные данные из отчёта о прибылях и убытках и баланса его предприятия или проекта, остальные вычисления производятся автоматически.

Версии

Если у вас есть информация о доступных версиях программы, вы можете отправить ее нам.

Шаблоны Excel для финансового анализа позволяют нам быть в курсе финансовой ситуации компании. При управлении компанией нужно не только делать вычисления в Excel, но и собирать синтетизированные данные в расчётные листы и анализировать их, чтобы знать, в каком положении находится компания и какие решения должны быть приняты и какие путями нужно идти. Кроме того, есть множество шаблонов в Excel для скачивания, так что не нужно уметь пользоваться Excel на уровне эксперта.

Элементы расчётного листа для финансового анализа

Одним из основных элементов шаблонов Excel, которые мы должны принять во внимание для финансового анализа являются отношения или финансовые показатели. Они позволяют нам знать финансовую ситуацию, в которой находится наша компания в определённый момент времени и с этой целью, мы также нуждаемся в финансовых функциях Excel. Все это то, что должно присутствовать если мы решим создать с помощью программы Excel наш собственный шаблон или если мы предпочтём скачать уже готовый шаблон. Характеристиками расчётных листов для финансового анализа являются:

- Данные баланса по общим данным

- Данные по состоянию прибылей и убытков

- Анализ отношений / финансовых показателей: показателей ситуации, финансовых показателей, экономических показателей, коммерческих показателей , технических показателей

- Диаграмма как результат отношений/ финансовых показателей.

Образец финансового анализа в Excel для скачивания

Для того чтобы понять, как что-либо сделать, лучше всего иметь образец для консультации, такой как образец расчётных листов для финансового анализа. Здесь вы можете найти шаблон для бесплатного скачивания с различными расчётными листами, так что вы можете анализировать легко и просто финансовое состояние вашей компании.

Шаблон финансового анализа для скачивания в Excel

Этот образец финансового анализа в шаблоне Excel позволяет нам рассчитать и проанализировать финансовое состояние предприятия на основании отношений или финансовых показателей. Нужно только скачать шаблон в Excel и заполнить его.