По итогам 2022 года отчетность по УСН подается по прежней форме. Как должна быть заполнена налоговая декларация по УСН за 2022 год? Скачать бланк в Excel , посмотреть образец и примеры заполнения декларации для ИП и организации, ознакомиться с порядком заполнения, в том числе нулевой можно в этом материале.

«Заплати налоги и живи спокойно» — это не только расхожее выражение, но и необходимое (хотя и не всегда достаточное ) условие для долгосрочного и плодотворного функционирования организации или ведения хозяйственной деятельности индивидуальным предпринимателем. Введение упрощенного режима налогообложения дало возможность многим хозяйствующим субъектам работать именно на упрощенной системе налогообложения ( УСН ).

Вызвано это тем, что отчетность при УСН существенно упрощается: меньше налогов, значительно снижаются затраты на составление и обработку различной отчетности, экономится время, снижаются риски наложения штрафных санкций фискальными органами и , в конечном итоге, это сберегает деньги и нервы..

ВНИМАНИЕ: С 01.01.2023 года срок сдачи годовой отчетности по УСН изменен с 31 на 25 марта для юридических лиц и с 30 на 25 апреля для предпринимателей. Учитывая, что 25.03.2023 — суббота, срок сдачи для юрлиц смещается на 27.03.2023

Форма декларации УСН за 2022 год не изменилась.

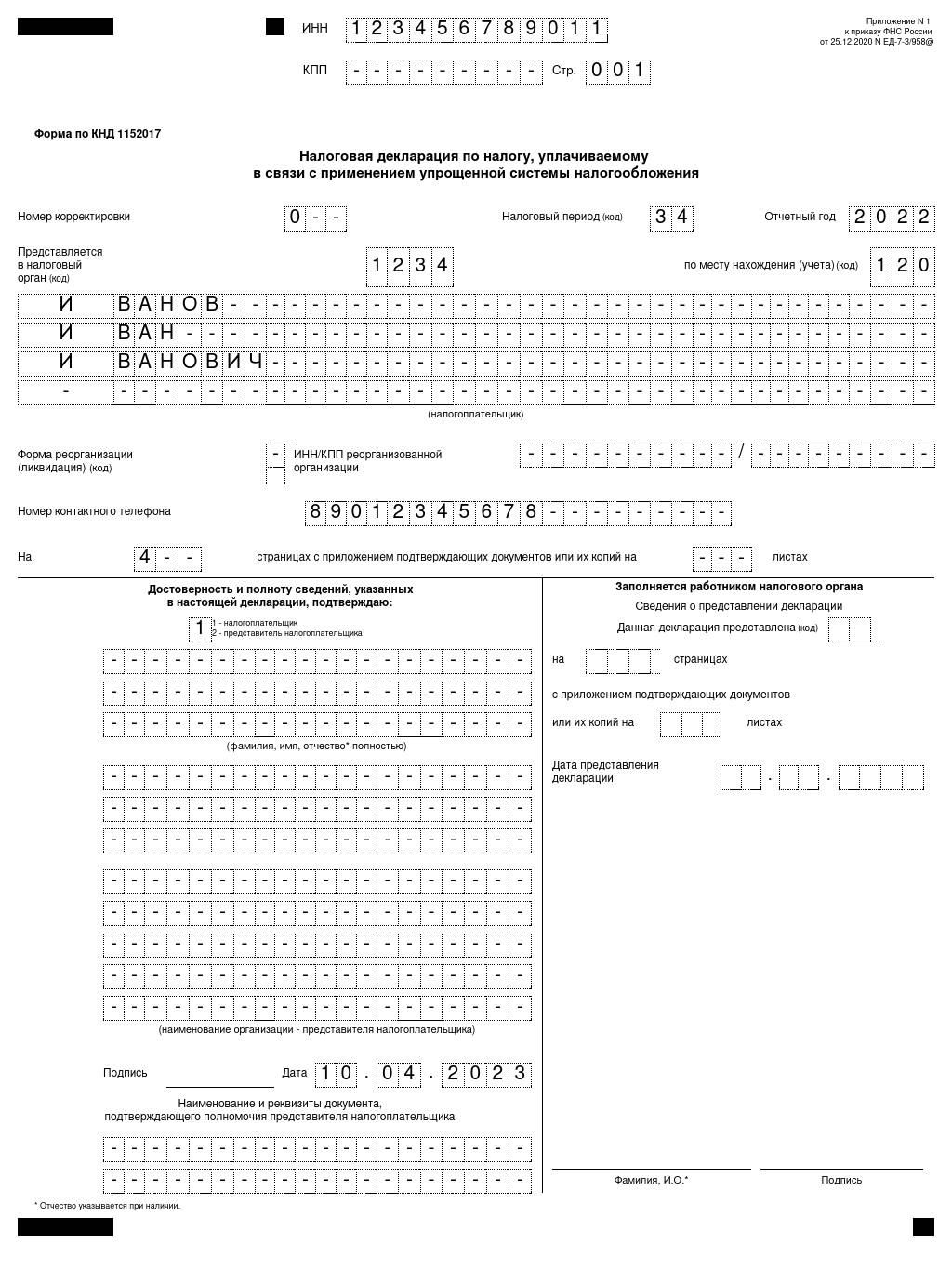

Налоговая декларация по УСН за 2022 год должна быть сдана в налоговые органы всеми организациями и индивидуальными предпринимателями, которые применяли «упрощёнку» в 2022 году. Форма декларации по УСН за 2022 год, порядок её заполнения и электронный формат установлены в приказе ФНС от 25.12.2020 N ЕД-7-3/958@ (форма по кнд 1152017). Этот приказ вступил в силу ещё в начале 2021 года, но впервые по ней упрощенцы отчитывались в 2022 году за 2021 год (п.2 Приказа ФНС от 25.12.2020 N ЕД-7-3/958@).

Скачать новый бланк декларации УСН за 2022 год в в excel или pdf можно по ссылкам, расположенных ниже на этой странице.

Немаловажно знать, как правильно заполнить декларацию. В том числе с учетом всех последних изменений законодательства.

УСН предусматривает 2 вида налогообложения, один из которых вы должны были выбрать:

- УСН «доходы» по ставке 6 %

- УСН «доходы минус расходы» по ставке 15 %

ВНИМАНИЕ: Обращаем особое внимание на то, что приведенный бланк используется как для организаций, так и для индивидуальных предпринимателей. Как с объектом «доходы», так и с объектом «доходы минус расходы». В зависимости от выбранной системы заполняются разные разделы формы.

Если выбран режим «Доходы», то заполняется:

- Титульный лист

- Раздел 1.1

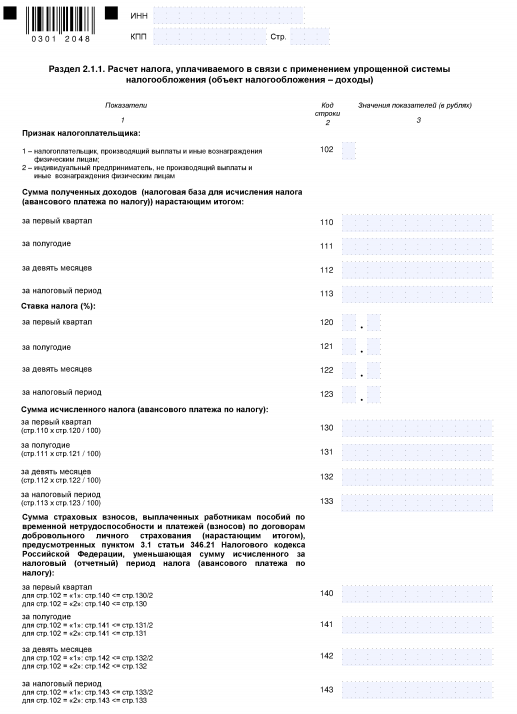

- Раздел 2.1.1.

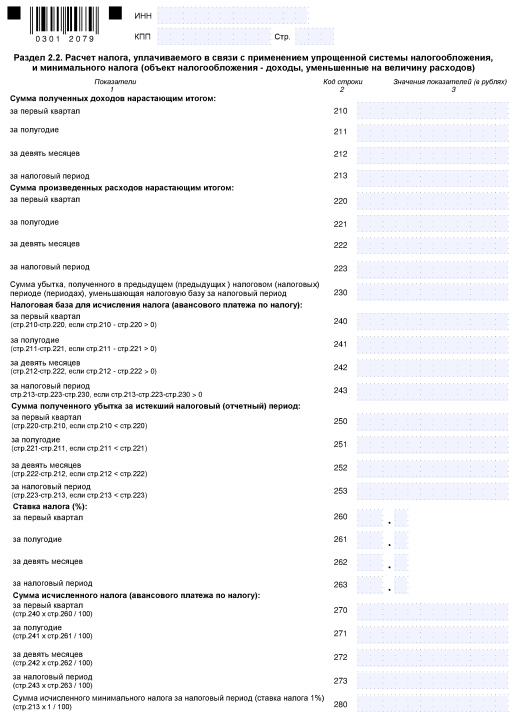

Если выбран режим «Доходы, уменьшенные на величину расходов», то заполняется:

- Титульный лист

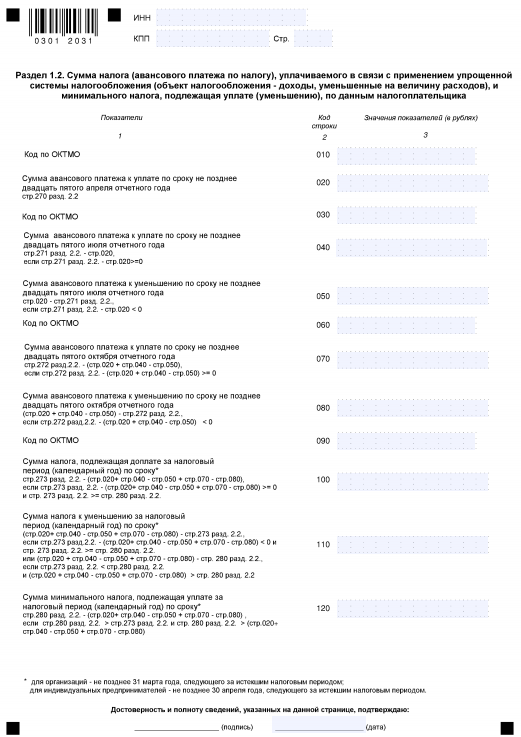

- Раздел 1.2

- Раздел 2.2

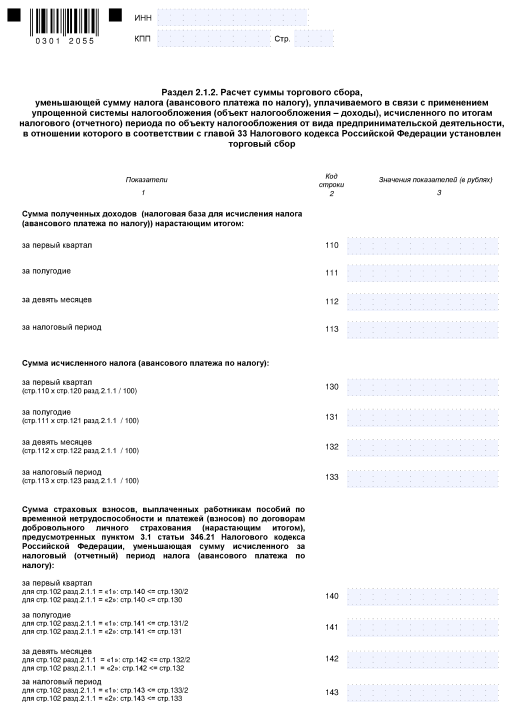

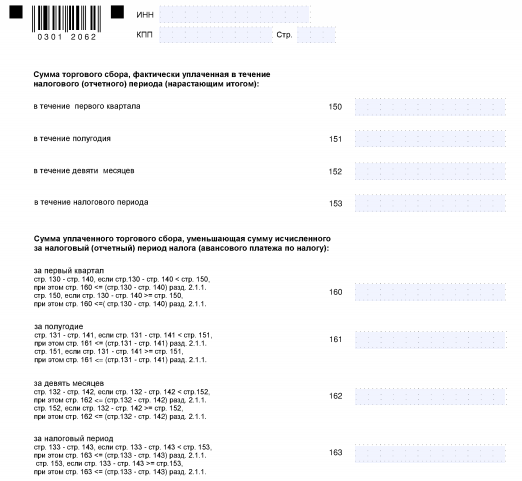

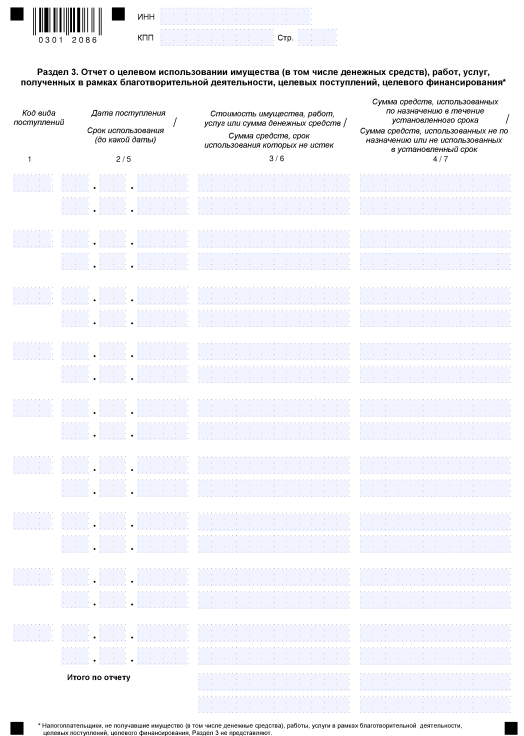

Вне зависимости от выбранного режима плательщики Торгового сбора заполняют Раздел 2.1.2, а ИП или юридические лица, получающие целевое финансирование, заполняют ещё и Раздел 3.

Декларация УСН – 2022

Налог по УСН по повышенной ставке платят те упрощенцы, у которых в соответствии с п. 1.1, 2.1 ст. 346.20 НК РФ:

— доходы, рассчитанные нарастающим итогом с начала года, превысили 150 млн руб., но не превысили 200 млн руб.;

— среднесписочная численность работников составила более 100 человек, но не более 130 человек;

— или произошло и то, и другое.

Налогоплательщики с объектом «доходы» при таких обстоятельствах начиная с того квартала, когда произошло превышение, платят налог по ставке 8%, а с объектом «доходы минус расходы» — по ставке 20%.

Если организации (или ИП) на УСН пришлось в 2022 году применять более высокую ставку налога, то в декларации ей нужно будет указать код признака ставки «2». Если же в течение всего 2022 года «упрощенец» считал налог только по одной (базовой) ставке, то он ставит код признака «1».

Соответствующий код указывается в п.п.5.2, 7.2 Порядка заполнения декларации, утв. Приказом ФНС от 25.12.2020 N ЕД-7-3/958@, (далее – Порядка):

— в строке 101 раздела 2.1.1 при объекте «доходы»;

— в строке 201 раздела 2.2 при объекте «доходы, уменьшенные на величину расходов».

Ставки налога в декларации по УСН за 2022 год

Ставки налога в декларации за каждый отчетный период и за год указываются отдельно:

— в строках 120-123 раздела 2.1.1 при объекте «доходы»

— в строках 260-263 раздела 2.2 при объекте «доходы минус расходы».

В указанных строках при необходимости указывается повышенная ставка – 8% или 20% или пониженная региональная.

Связано это с тем, что ставка может измениться в течение года по многим причинам. Например, если организация полгода работает в регионе, где вправе применять более низкую ставку (в соответствии с законодательством субъекта РФ), а затем переезжает в другой регион, где права на пониженную ставку уже не имеет. В этом случае организация должна применять разные ставки в течение года.

Теперь правомерность применения региональной ставки необходимо подтверждать в декларации. Для этого заполняется строка 124 раздела 2.1.1 либо строка 264 раздела 2.2 в зависимости от объекта налогообложения правилам п.п. 5.6, 7.15 Порядка.

В первой части, состоящей из 7 знакомест, нужно указать код, обозначающий «тип уменьшения ставки» (Приложение №5). Если применяется пониженная ставка, то:

— от 1% до 6% при объекте «доходы», используется код 3462010;

— от 5% до 15% при объекте «доходы минус расходы», используется код 3462020;

— от 3% до 6% или от 3% до 15% на территории республики Крым или в городе Севастополе, используется код 3462030;

— 0% для впервые зарегистрированных ИП, ведущих деятельность в производственной, социальной и некоторых других сферах, используется код 3462040.

Во второй части строки, состоящей из 12 знакомест, указывается статья, пункт и подпункт регионального закона, которым установлена пониженная ставка. На каждый «показатель» отводится по 4 знакоместа, свободные заполняются нулями.

В форме декларации учитывается возможность уменьшения единого налога на сумму торгового сбора.

См. Образец заполнения декларации УСН «доходы» за 2022 год

См. Образец заполнения декларации УСН за 2022 год «доходы минус расходы»

Декларация по УСН 2022: скачать бланк

Организации и ИП, использующие упрощённую систему налогообложения, должны отчитываться по форме декларации, утвержденной приказом ФНС от 25.12.2020 N ЕД-7-3/958@

Нулевая отчетность по УСН

Положения законодательных актов РФ определяют обязанность каждого хозяйствующего субъекта (организацию или индивидуального предпринимателя) сдавать отчетность в налоговые органы даже если деятельность не ведется. В этом случае сдается так называемая «нулевая» отчетность.

Основные правила при заполнении декларации.

При заполнении декларации по УСН надо обратить внимание на следующие моменты:

Декларация по УСН может быть заполнена на компьютере при помощи специальных бухгалтерских программ, сервисов или excel, а также от руки на бумажном бланке черной ручкой . Каждый лист, из которых состоит документ, должен иметь свой порядковый номер.

Все числовые сведения, которые записываются в декларацию, необходимо указывать в целых рублях, с округлением копеек по правилам математики. Если какие-то строки на листе не заполняются, либо данные, которые нужно записать в графу равны нулю, то в ней ставится знак «-».

При внесении информации нужно помнить, что нужно записать данные в графы, содержащие суммы авансов по налогу. При этом необходимо учитывать, что здесь указываются суммы не те, которые были реально уплачены, а полученные на основе расчета за определенный период.

При этом лучше всего сначала полностью внести сведения в листы раздела 2, а уже дальше возвратиться к разделу 1.

После того, как отчет полностью сформирован, его листы можно скреплять простой канцелярской скрепкой. Использование степлера нежелательно.

Декларация ИП на УСН за 2022 год

Большое количество отечественных индивидуальных предпринимателей перешло на использование или уже применяют упрощенную систему налогообложения. Это вызвано теми преимуществами, которые предлагает система: минимальное количество налогов, небольшим количеством отчетов, а также проста расчетов сумм налога, подлежащего к уплате. Использование упомянутой системы обязывает ИП представлять отчетность УСН за 2022 год.

В соответствии с действующим законодательством индивидуальный предприниматель должен сдавать только одну декларацию в год независимо от выбранного объекта налогообложения: либо это доходы, либо доходы минус расходы. Подчеркнем, что несмотря на необходимость уплаты ежеквартальных авансовых платежей, декларация ИП УСН за 2022 год подается однократно.

В тех случаях, когда предприниматель использует труд наемных работников, то ему необходимо представлять налоговую декларацию по форме 6-НДФЛ по всем наемным работникам, которым он платил заработную плату и удерживал подоходный налог. Больше никакой другой отчетности ИП не предоставляет за исключением случаев, когда предприниматель должен платить какие-либо специальные налоги, например, акцизы.

Сроки сдачи отчетности ИП на УСН

Сроки сдачи отчетности УСН одинаковы для всех индивидуальных предпринимателей независимо от вида деятельности, а также количества сотрудников или объекта налогообложения.

Как уже отмечалось выше, срок сдачи отчетности ИП установлен 25 апреля. Срок подачи сведений о среднесписочной численности — до 20 января, крайний срок подачи налоговых деклараций по подоходному налогу на сотрудников – до 1 апреля.

Датой представления Декларации в налоговый орган считается:

- дата получения декларации налоговым органом в случае ее представлении лично либо через представителя;

- дата отправки декларации по почте с описью вложения ;

- дата отправки по телекоммуникационным каналам, зафиксированная в подтверждении специализированного оператора связи, при ее передаче по телекоммуникационным каналам связи.

Допускается заполнение декларации как машинописным, так и рукописным способом с использованием чернил синего или черного цвета, при этом исправление ошибок с помощью средств для коррекции не допускается. Возможна распечатка декларации на принтере.

Налогоплательщики на УСН , которые выбрали объектом налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на:

- сумму страховых взносов на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование;

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которые уплачены в данном налоговом периоде.

Декларация ООО на УСН 2022 год

Отчетность организаций на этом режиме налогообложения существенно уменьшается по сравнению с другими режимами. Налоговая декларация ООО на УСН за 2022 год сдается всего один раз за весь год, а весь налоговый учет заключается в ведении книги учёта доходов и расходов. В отличие от режима ОСНО , организации освобождаются от уплаты налога на прибыль, налога на имущество, НДС и имеют ряд льгот.

Срок подачи декларации для юридических лиц — 27 марта 2023 года, поскольку 25.03.2023 — суббота, то срок сдачи для организаций переносится на 27.03.2023

С целью подтверждения основного вида деятельности по тарифам страховых взносов на травматизм все организации в срок до 15 апреля надо предоставить в свое отделение ФСС подборку необходимой документации. В ряде филиалов ФСС просят, чтобы ООО на УСН прикладывали к заявлению и справке -подтверждению письмо, написанное в свободной форме. В нем должно быть отражено, что организация использует «Упрощенку» и считает доходы по книге учета доходов и расходов. Юридически эта просьба не является законной, но её исполнение снимает ненужные вопросы и упрощает общение с чиновниками ФСС.

Все организации, применяющие УСН, обязаны вести бухгалтерский учет. При этом Закон N 402-ФЗ и НК РФ не требует представления в налоговые органы какой-либо промежуточной бухгалтерской отчетности, организации обязаны представлять в налоговые органы только годовую бухгалтерскую отчетность в срок не позднее трех месяцев после окончания отчетного года.

Коды налоговых периодов

| Наименование | Код |

| Календарный год | 34 |

| Последний налоговый период при реорганизации (ликвидации) |организации | 50 * |

| Последний налоговый период при переходе на иной режим налогообложения | 95 |

| Последний налоговый период при прекращении предпринимательской деятельности | 96 ** |

* Данный код также применяется для обозначения последнего налогового периода при прекращении деятельности в качестве индивидуального предпринимателя;

** Данный код также применяется для обозначения последнего налогового периода при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система.

Коды места представления декларации в налоговый орган, коды форм реорганизации (ликвидации) организации, коды, определяющие способ представления декларации, а также коды имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования, которые требуются при заполнении налоговой декларации можно скачать здесь.

Отчётность в органы статистики

Организации, применяющие УСН , наряду с остальными обязаны отчитываться в органах статистики.

Большинство «упрощенцев» относятся к малым или микропредприятиям.

Малыми являются организации, у которых одновременно выполняются следующие условия

- доля участия других юридических лиц, которые не считаются субъектами малого и среднего бизнеса, в уставном капитале не превышает 25%;

- средняя численность работников за предшествующий год не превышает 100 человек;

- объем выручки (без учета НДС) за предшествующий год не превышает 400 млн. руб.

К микропредприятиям относятся организации, у которых:

- доля участия других юридических лиц, которые не считаются субъектами малого и среднего бизнеса, в уставном капитале не превышает 25%;

- средняя численность работников за предшествующий год не превышает 15 человек;

- объем выручки (без учета НДС) за предшествующий год не превышает 60 млн. руб.

Необходимо обратить внимание на следующее:

Получив письменное требование из территориальных органов статистики, хозяйствующий субъект обязан заполнить и представить им в установленные сроки статистические сведения.

ИП по итогам 2022 года должны будут представить в территориальные органы Росстата форму №1-ИП. Срок — не позднее 1 марта 2023 года.

Малые предприятия не освобождены от статистических отчетов и ежеквартально представляют форму №ПМ «Сведения об основных показателях деятельности малого предприятия».

Ее заполняют нарастающим итогом за период с начала года и представляют в отделение статистики не позднее 29-го числа месяца, следующего за отчетным кварталом.

Микропредприятия сдают форму №МП (микро) «Сведения об основных показателях деятельности микропредприятия». По ней должны отчитываться все микропредприятия, кроме тех, кто занимается сельскохозяйственной деятельностью. Форма №МП (микро) является годовой.

Малые торговые предприятия дополнительно сдают ежеквартальную форму №ПМ-торг (утверждена приказом Росстата от 19.07.2011 №328 )

ИП, занимающиеся торговлей в розницу сдают годовую форму №1-ИП (торговля) (утверждена приказом Росстата от 12.05.2010 №185 ).

Книга доходов и расходов УСН

Для расчета налогов все налогоплательщики, которые применяют УСН, обязаны вести учет доходов и расходов. Этот учёт ведется в книге учета доходов и расходов организаций и ИП, Порядок заполнения которой, а также её форма утверждена Министерством Финансов РФ.

Книга учёта доходов и расходов при УСН должна регулярно заполняться в течении всего отчетного периода. В неё в хронологическом порядке производятся все записи из первичных документов, которые отражают все производимые хозяйственные операции. Заполнение книги можно вести как на бумажном носителе, так и в электронном виде. Если документ ведется на бумаге, то следует внимательно ознакомиться с правилами его заполнения.

Если книга учета доходов и расходов в течении отчетного периода велась в электронном виде, то после окончания отчетного периода она должна быть распечатана , пронумерована и прошнурована. На последней странице Книги должно быть указано количество содержащихся в ней страниц. Это количество страниц подтверждается подписью руководителя организации (индивидуального предпринимателя ) и скрепляется печатью организации (ИП, если у него имеется печать ).

Организации и ИП на упрощенке отправляют декларацию по УСН, чтобы отчитаться перед ИФНС за налоговый период. Ее сдают независимо от объекта налогообложения, финансового результата за календарный год, основного вида деятельности и других характеристик.

Кто обязан отчитываться

Итоговая декларация по упрощенной системе налогообложения — отчет, который сдают все налогоплательщики на УСН. Причем статус плательщика не играет никакой роли: заполнять НД на упрощенке обязаны как организации, в том числе некоммерческие, так и индивидуальные предприниматели.

Может пригодиться: все отчеты ООО и ИП на УСН

Отметим, что объект обложения не влияет на обязанность отчитываться. Субъекты, выбравшие систему «доходы», заполняют и сдают декларацию в те же сроки, что и плательщики, выбравшие систему «доходы минус расходы». Но для каждой группы субъектов чиновники предусмотрели индивидуальные правила того, как заполняется отчетная форма.

У пользователей скачать бесплатно программу для декларации УСН с официального сайта ИФНС в 2023 г. не получится. Отчет заполняют в бухгалтерской программе налогоплательщика, на бланках в формате pdf и excel или в личном кабинете на сайте ФНС. Но для скачивания доступна другая налоговая программа — Tester: ее используют для логического контроля перед отправкой отчетности в ИФНС.

Какой бланк использовать

С отчетности за 2021 год применяется новый бланк по КНД 1152017. Вы сможете скачать бесплатно бланк декларации УСН за 2022 год в xls ниже. Этот бланк декларации и инструкция по его заполнению утверждены Приказом ФНС № ЕД-7-3/958@ от 25.12.2020. А вот с отчетности за 2023 год надо применять новый бланк декларации по упрощенке (Приказ ФНС № ЕД-7-3/1036@ от 01.11.2022).

И индивидуальные предприниматели, и организации на упрощенке используют КНД 1152017. Документ передают в ФНС по месту регистрации налогоплательщика.

С 2023 года и организации, и ИП платят налог по упрощенке в составе единого налогового платежа. В связи с переходом на ЕНП поменяли сроки уплаты налога. Организации перечисляют годовой платеж по УСН до 28 марта следующего года, ИП — до 28 апреля.

Отчет заполняют ежегодно, но по УСНО предусмотрены авансовые платежи, причем уплачивать их придется ежеквартально. С 2023 года изменили и срок перечисления аванса по упрощенке — 28-ое число месяца, следующего за отчетным кварталом. Если налогоплательщик неверно исчислит авансовый платеж либо перечислит деньги в бюджет с опозданием, налоговики применят санкции.

Особенности заполнения

Порядок заполнения документа зависит от выбранного объекта налогообложения:

|

Объект |

Что заполнять |

|---|---|

|

«Доходы» |

Титульный лист Раздел № 1.1 Раздел № 2.1 Раздел № 2.1.1 заполняется в обязательном порядке, а № 2.1.2 обязателен к заполнению, если субъект уплачивает торговый сбор по видам деятельности. Раздел № 3 (при использовании целевого финансирования — п. 1 и п. 2 ст. 251 НК РФ) |

|

«Доходы минус расходы» |

Титульный лист. Раздел № 1.2 Раздел № 2.2 Раздел № 3 (при использовании целевого финансирования — п. 1 и п. 2 ст. 251 НК РФ) |

Пошаговая инструкция: как заполнить налоговую декларацию 2022 ИП (УСН)

Когда сдавать

Сроки сдачи налоговой отчетности по упрощенке зависят от категории налогоплательщика. С 2023 года сроки сдачи отчета изменились:

- организации отчитываются до 25 марта года, следующего за отчетным;

- индивидуальные предприниматели отчитываются до 25 апреля года, следующего за отчетным.

Организации отчитываются за 2022 г. до 27.03.2023, поскольку 25.03.2023 выпадает на субботу. Индивидуальным предпринимателям надо отчитаться за 2022 г. до 25.04.2023.

Если субъект утратил право на применение упрощенного режима, то ему придется отчитаться раньше. Например, ИП принял решение о прекращении деятельности либо организация нарушила обязательные условия (п. 4 ст. 346.13 НК РФ). Срок сдачи в таком случае следующий:

- до 25-го числа месяца, следующего за отчетным кварталом, в котором налогоплательщик утратил право на применение УСНО;

- до 25-го числа месяца, следующего за месяцем, в котором была прекращена деятельность на упрощенке, о чем было подано соответствующее уведомление в ИФНС.

Отчет сдают на бумажном носителе либо отправляют по защищенным каналам связи. При отправке в электронном виде отчетность следует подписать электронной подписью.

Вам в помощь образцы, бланки для скачивания

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Внимание! С отчетности за 2023 год применяется форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в редакции Приказа ФНС России от 01.11.2022 N ЕД-7-3/1036@.

При этом ФНС России сообщает, что налоговым органам надлежит обеспечить прием представляемых с 3 апреля 2023 года (даты вступления Приказа ФНС России от 01.11.2022 N ЕД-7-3/1036@) налоговых деклараций по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, за 2022 год как по форме без учета внесенных указанным приказом изменений, так и по форме в редакции указанного приказа.

Применяется — с отчетности за 2021 год

Утверждена — Приказом ФНС России от 25.12.2020 N ЕД-7-3/958@

Срок сдачи:

— по общему правилу — организации — не позднее 25 марта года, следующего за истекшим налоговым периодом, индивидуальные предприниматели — не позднее 25 апреля года, следующего за истекшим налоговым периодом;

— при прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения — не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному в налоговый орган в соответствии с пунктом 8 статьи 346.13 НК РФ, указанная деятельность прекращена;

— при утрате права на применение упрощенной системы налогообложения — не позднее 25-го числа месяца, следующего за кварталом, в котором на основании пункта 4 статьи 346.13 НК РФ налогоплательщик утратил право применять упрощенную систему налогообложения

Скачать форму налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения >>>

Материалы по заполнению налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— Приказ ФНС России от 25.12.2020 N ЕД-7-3/958@

— Готовое решение: Как организации заполнить декларацию по УСН

— Готовое решение: Как ИП заполнить декларацию по УСН за 2021 г. и последующие периоды

— Готовое решение: Как заполнить и сдать декларацию по УСН при ликвидации организации и закрытии ИП

— Готовое решение: Как заполнить и сдать декларацию по УСН при ликвидации автономного учреждения

— Готовое решение: Как заполнить декларацию по УСН, если получен убыток

— Готовое решение: Как заполнить декларацию по УСН при смене адреса

— Готовое решение: Как заполнить декларацию по УСН при отсутствии доходов

— Готовое решение: Уточненная декларация по УСН

— Готовое решение: Нулевая декларация по УСН

— «Годовой отчет — 2022» (под ред. В.И. Мещерякова) («Агентство бухгалтерской информации», 2022)

— «Годовой отчет. Упрощенная система налогообложения — 2022» (под общ. ред. д. э. н. Ю.А. Васильева) («БиТуБи», 2022)

— Статья: Декларация по УСНО — 2022 (Максимова А.С.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: Отдельные вопросы представления отчетности за налоговый период — 2022 год (Галина Е.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: Новая форма декларации по УСН за 2021 год: что нужно учесть (Кравченко И.В.) («Главная книга», 2022, N 2)

— Статья: Нулевая декларация по УСНО (Гусаров Д.Ю.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2022, N 3)

— Статья: Декларация по УСНО за 2021 год: на что обратить внимание при ее заполнении? (Гришина О.П.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2021, N 12)

— Статья: Декларация по УСНО — 2021 (Новикова С.Г.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2021, N 10)

— Статья: Декларирование бюджетным и автономным учреждением полученных доходов (Новикова С.) («Ревизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учреждений», 2021, N 10)

— Статья: С 2021 года — новая декларация на УСНО (Сухов А.Б.) («Бухгалтер Крыма», 2021, N 3)

— Статья: Новая форма декларации по УСНО (Кораблева Н.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2021, N 4)

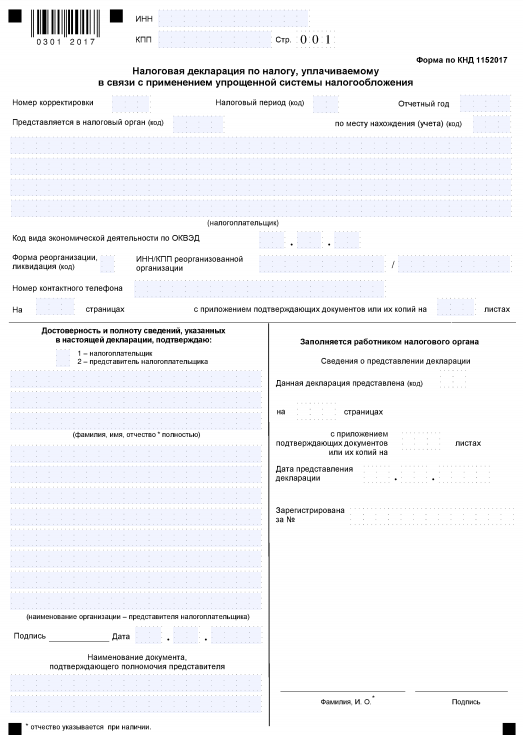

Архивные формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2016 год до отчетности за 2021 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2014 год до отчетности за 2016 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2011 год до отчетности за 2014 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2009 год до отчетности за 2011 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за I квартал 2007 года до отчетности за 2009 год

—————————————-

Содержание

Содержание

1.

Декларация по УСН за 2021 год: срок сдачи

2.

Какой заполнять бланк за 2021 год (скачать)

3.

Состав декларации УСН и что заполнять

4.

Примеры заполнения декларации по УСН для ИП за 2021 год

5.

Общие правила заполнения декларации УСН

6.

Заполнения титульного листа

7.

Заполнение Раздела 1.1

8.

Заполнение раздела 1.2

9.

Заполнение раздела 2.1.1

10.

Заполнение раздела 2.1.2

11.

Заполнение Раздела 2.2

12.

Заполнение раздела 3

Наш телеграм

ИП, применявшие в 2021 г. упрощенную систему налогообложения, должны сдать в 2022 г. декларацию по УСН за 2021 г. Причем даже отсутствие доходов в 2021 г. или применение нулевой ставки налога при УСН не освобождает от этой обязанности.В этой статье представлена методичка, которая поможет разобраться, как правильно выглядит образец заполнения декларации по УСН за 2021 год для ИП, чтобы не было претензий при сдаче в налоговую. Это пошаговая инструкция с основными правилами и порядком, как заполнить декларацию по упрощённой системе налогообложения, а также пример заполнения декларации за 2021 год для ИП «доходы» и “доходы минус расходы”.

Срок сдачи декларации по УСН разный для организаций и ИП (п. 1 ст. 346.19, подп. 1, 2 п. 1 ст. 346.23 НК РФ):

- организации должны сдать декларацию по УСН 2021 не позднее 31.03.2022;

- ИП должны сдать декларацию по УСН 2021 не позднее 4 мая 2022 г.

Какой заполнять бланк за 2021 год (скачать)

С 20 марта 2021 года действует приказ ФНС России от 25.12.2020 № ЕД-7-3/958, который утвердил новую форму декларации по УСН (КНД 1152017), а также порядок её заполнения и электронный формат сдачи в налоговую. Именно этот бланк в 2022 году нужно представить ИП в качестве декларации по УСН за 2021 год. Мы можете скачать его в формате Excel для заполнения.

Состав декларации УСН и что заполнять

Декларация по упрощённой системе для ИП за 2021 год состоит из первого листа и шести разделов:

|

ЧАСТЬ |

НАЗВАНИЕ |

| Первый лист | Титульный |

| Раздел 1.1 | Сумма налога/авансового платежа (объект «доходы»), к уплате (уменьшению) по данным налогоплательщика |

| Раздел 1.2 | Сумма налога/авансового платежа (объект «доходы минус расходы») и минимального налога к уплате (уменьшению) по данным налогоплательщика |

| Раздел 2.1.1 | Расчет налога (объект «доходы») |

| Раздел 2.1.2 | Расчет суммы торгового сбора, уменьшающей налог/авансовый платеж (объект «доходы»), исчисленного по итогам налогового (отчетного) периода |

| Раздел 2.2 | Расчет налога и минимального налога (объект «доходы, уменьшенные на расходы») |

| Раздел 3 | Отчет о целевом использовании имущества (в т. ч. денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования |

Сразу скажем, что этот бланк заполняют и упрощенцы с объектом «доходы», и с объектом «доходы минус расходы».

При объекте «доходы» заполняют титульный лист, разделы 1.1 и 2.1.1 (а также разд. 2.1.2 при уплате торгового сбора в Москве и разд. 3 при получении целевых средств).

При объекте «доходы минус расходы» – титульный лист, разделы 1.2 и 2.2 (а также разд. 3 в случае получения целевых средств).

Кроме того, для правильного заполнения декларации по УСН за 2021 год очень важна последовательность заполнения её разделов. Причём она никак не связана с их нумерацией. Какую последовательность нужно соблюдать для объекта “доходы” и “доходы минус расходы” смотрите в КонсультантПлюс:

Декларацию по УСН за 2021 с объектом “доходы” заполните в такой последовательности… (читать далее).

Примеры заполнения декларации по УСН для ИП за 2021 год

Оформив бесплатный демодоступ к системе Консультант плюс, вы можете посмотреть образец заполнения декларации по УСН для ИП 2021:

- при объекте «доходы» – здесь;

- про объекте «доходы за вычетом расходов» – здесь.

Далее рассмотрим порядок заполнения каждой из частей отчётности по УСН за 2021 год ИП. Но сначала общие требования к оформлению декларации.

Общие правила заполнения декларации УСН

Рубли, копейки и другие показатели

Все значения стоимостных показателей ИП указывают в полных рублях:

- менее 50 копеек (0,5 единицы) – отбрасывают;

- 50 копеек и более – округляют до полного рубля.

Поля заполняют значениями текстовых, числовых, кодовых показателей слева направо, начиная с первого (левого) знакоместа.

При заполнении полей на компьютере значения числовых показателей выравнивают по правому (последнему) знакоместу.

Текст заполняют ЗАГЛАВНЫМИ ПЕЧАТНЫМИ символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк. Это прямая линия посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не нужно заполнять все знакоместа соответствующего поля, в остальных в правой части поля проставляют прочерк.

ПРИМЕР

При указании организацией 10-значного ИНН в этом поле из 12 знакомест показатель заполняют следующим образом:

«7722002117– ».

При сдаче декларации, подготовленной с использованием программного обеспечения, при распечатке допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений показателей не должны изменяться.

Для печати – шрифт Courier New 16 – 18 пунктов.

Нумерация страниц

Страницы декларации имеют сквозную нумерацию с титульного листа и вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов.

Порядковый номер страницы записывают в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Номер страницы (поле «Стр.»), имеющий 3 знакоместа, записывают, например, так: для первой страницы – «001», для десятой страницы – «010».

Цвет чернил

При заполнении используют чернила черного, фиолетового или синего цвета.

Недопустимы:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать на бумажном носителе и скрепление листов декларации, приводящее к порче бумажного носителя.

Заполнения титульного листа

При заполнении титульного листа необходимо указать:

|

РЕКВИЗИТ |

КАК ЗАПОЛНЯТЬ |

| ИНН

КПП |

Который присвоен тем налоговым органом, в который сдаёте декларацию. Заполняют в верхней части каждой страницы

Для ИП ИНН и КПП по месту нахождения указывают согласно Свидетельству о постановке на учет в налоговом органе. |

| Номер корректировки | При сдаче:

Есть ли специальный порядок заполнения уточнённой декларации по УСН за 2021 год, смотрите в КонсультантПлюс: Уточненную декларацию подайте обязательно, если в первичной у вас занижен налог к уплате из-за ошибки или неполного отражения сведений. Читать полностью. |

| Налоговый период | За который представляете декларацию. Берут из Приложения № 1 к Порядку:

|

| Отчетный год | За который заполняете декларацию |

| Представляется в налоговый орган (код) | Код ИФНС, в который сдаёте декларацию, согласно документам о постановке на учет в налоговом органе (свидетельство) |

| По месту нахождения (учета) (код) | Код места сдачи декларации в налоговый орган по месту учета налогоплательщика. Берут из Приложения № 2 к Порядку:

|

| Налогоплательщик | Полное наименование:

|

| Код вида экономической деятельности | Берут из Общероссийского классификатора видов экономической деятельности – ОКВЭД2 |

| Код формы реорганизации (ликвидации) | Берут из Приложения № 3 к Порядку:

|

| ИНН/КПП реорганизованной организации | Соответственно ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения.

Если декларация сдаётся не за реорганизованную организацию, ставят прочерки. |

| Номер контактного телефона налогоплательщика | Нет специальных требований |

| Количество страниц | На которых составлена декларация |

| Количество листов подтверждающих документов или их копий | Включают документы или их копии, подтверждающие полномочия представителя (в случае сдачи представителем налогоплательщика), приложенных к декларации |

| Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю | В случае подтверждения:

При сдаче декларации организацией в поле «фамилия, имя, отчество полностью»:

ИП ставит только подпись и дату. При сдаче представителем – физлицом:

При сдаче представителем – юрлицом:

В поле «наименование организации – представителя налогоплательщика» указывают:

В поле «Наименование документа, подтверждающего полномочия представителя» – вид документа, подтверждающего полномочия представителя (обычно это доверенность). |

Как видно, предприниматели заполняют титул с учётом ряда нюансов. Все особенности, как ИП заполнить титульный лист в декларации по УСН, смотрите в КонсультантПлюс:

Титульный лист заполните так же, как это делают организации, но с учетом следующего (разд. III Порядка заполнения декларации по УСН): … (читать далее).

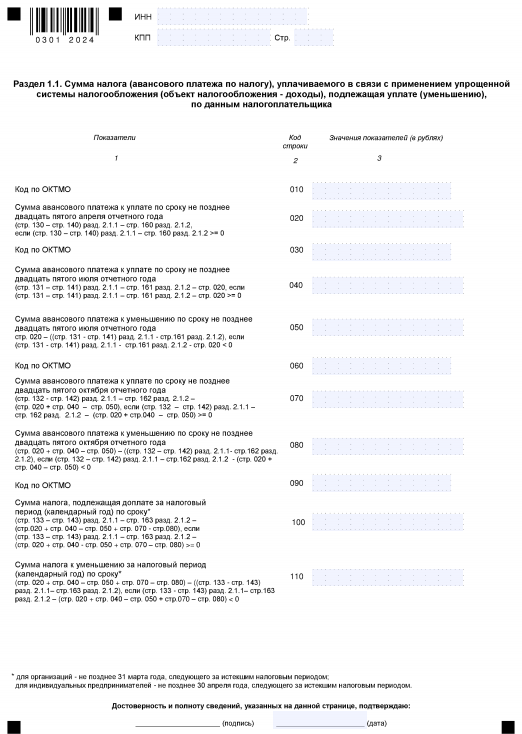

Заполнение Раздела 1.1

Заполняют только при объекте налогообложения «доходы».

| СТРОКА | КАК ЗАПОЛНЯТЬ |

| 010, 030, 060, 090 | Это код по ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования по месту нахождения организации (месту жительства ИП).

При заполнении кода по ОКТМО из 8 знаков остальные три свободные знакоместа оформляют прочерками. Например, для ОКТМО 12445698 записывают «12445698—». По строке 010 заполняют обязательно, а по строкам 030, 060 и 090 – только при смене места нахождения организации (места жительства ИП). Если налогоплательщик не менял место постановки на учет в налоговом органе, по строкам 030, 060 и 090 ставят прочерки. |

| 020 | См. формулу на бланке декларации УСН.

В дополнение к суммам уменьшения можно уменьшить авансовый платеж за 1 квартал на торговый сбор, уплаченный в течение 1 квартала. Показатель указывают, если его значение больше или равно нулю. |

| 040 | См. формулу на бланке декларации УСН.

В дополнение к суммам уменьшения можно уменьшить авансовый платеж за полугодие на торговый сбор, уплаченный в течение полугода. Указывают, если значение больше или равно нулю. |

| 050 | См. формулу на бланке декларации УСН.

Заполняют при отрицательной разнице между авансовым платежом за полугодие и авансом за 1 квартал. |

| 070 | См. формулу на бланке декларации УСН.

В дополнение к суммам уменьшения можно уменьшить авансовый платеж за 9 месяцев на торговый сбор, уплаченный в течение 9 месяцев. Указывают, если значение больше или равно нулю. |

| 080 | См. формулу на бланке декларации УСН.

Заполняют при отрицательной разнице между авансовым платежом за 9 месяцев и суммой ранее исчисленных авансовых платежей по налогу. |

| 100 | С учетом ранее исчисленных авансовых платежей.

В дополнение к суммам уменьшения можно уменьшить авансовый платеж за налоговый период на торговый сбор, уплаченный в течение этого периода. Указывают, если значение больше или равно нулю. |

| 110 | Указывают при отрицательной разнице между налогом за налоговый период и ранее исчисленными авансовыми платежами. |

Не забудьте в конце раздела 1.1 подтвердить достоверность и полноту сведений подписью и датой.

Заполнение раздела 1.2

Заполняют только с объектом доходы, уменьшенные на расходы.

| СТРОКА | КАК ЗАПОЛНЯТЬ |

| 010, 030, 060, 090 | Код по ОКТМО по месту нахождения организации (по месту жительства ИП).

Порядок заполнения смотрите выше для раздела 1.1. |

| 020 | См. формулу на бланке декларации УСН. |

| 040 | См. формулу на бланке декларации УСН. |

| 050 | См. формулу на бланке декларации УСН.

Заполняют при отрицательной разнице между авансовым платежом за полугодие и им же за 1 квартал. |

| 070 | Определяют путем уменьшения суммы исчисленного авансового платежа по налогу за 9 месяцев.

См. формулу на бланке декларации УСН. Данный показатель указывают, если его значение больше или равно нулю. |

| 080 | См. формулу на бланке декларации УСН.

Заполняют при отрицательной разнице между авансовым платежом за 9 месяцев и суммой ранее исчисленных авансов. |

| 100 | С учетом ранее исчисленных авансовых платежей.

См. формулу на бланке декларации УСН. Указывают, если значение больше или равно нулю и значение показателя по строке 273 раздела 2.2 больше или равно строке 280 раздела 2.2. |

| 110 | См. формулу на бланке декларации УСН. |

| 120 | См. формулу на бланке декларации УСН.

Если минимальный налог к уплате за налоговый период (стр. 280 разд. 2.2) меньше авансовых платежей по строкам 020, 040, 070 раздела 1.2 за вычетом авансов к уменьшению по строкам 050 и 080 раздела 1.2, по строке 120 проставляют прочерк. |

Если по итогам налогового периода минимальный налог (стр. 280 разд. 2.2) больше исчисленного в общем порядке налога за налоговый период (стр. 273 разд. 2.2), возникает обязанность уплатить минимальный налог по УСН (1% от полученных доходов – стр. 213 разд. 2.2).

Не забудьте в конце раздела 1.2 подтвердить достоверность и полноту сведений подписью и датой.

Заполнение раздела 2.1.1

Раздел 2.1.1 заполняют только упрощенцы с объектом «доходы».

| СТРОКА | КАК ЗАПОЛНЯТЬ |

| 102 | Одно из двух значений:

|

| 110 – 113 | Порядок определения доходов установлен ст. 346.15 НК РФ.

При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период по строкам 110, 111 и 112 повторяют по строке 113. |

| 120 – 123 | Ставка налога, установленная ст. 346.20 НК РФ.

При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период по строкам 120, 121 и 122 повторяют по строке 123. |

| 130 | Сумма авансового платежа исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания 1 квартала.

См. формулу на бланке декларации УСН. |

| 131 | Сумма авансового платежа исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания полугодия.

См. формулу на бланке декларации УСН. |

| 132 | Сумма авансового платежа исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания 9 месяцев.

См. формулу на бланке декларации УСН. |

| 133 | Сумма налога исходя из ставки и налоговой базы (полученных доходов), определяемой нарастающим итогом с начала налогового периода до его окончания.

См. формулу на бланке декларации УСН. При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период по строкам 130, 131 и 132 повторяют по строке 133. |

| 140 – 143 | См. формулы на бланке декларации УСН.

ИП «доходы», не производящий выплаты и иные вознаграждения физлицам (по коду строки 102 указан признак «2») отражает по строкам 140-143 сумму уплаченных страховых взносов в ПФР и ФФОМС в фиксированном размере, уменьшающую налог (авансовые платежи). На данных ИП не распространяется ограничение в виде 50% от суммы исчисленного налога (авансового платежа). Сумма страховых взносов, уплаченных в налоговом (отчетном) периоде и относящихся к нему по строкам 140-143 не должна быть больше исчисленного налога (авансовых платежей) по строкам 130-133. При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период по строкам 140, 141 и 142 повторяют по строке 143. |

Иногда необходимо заполнить и сдать так называемую нулевую декларацию по УСН – когда нет показателей, которые нужно в ней отразить. Например, потому, что вы не вели деятельность. Как заполнить нулевку по УСН, узнайте из КонсультантПлюс:

Если такую декларацию не сдать, то вас могут оштрафовать и заблокировать счета, даже несмотря на то, что налога к уплате нет и бюджет не пострадал.

Смотреть готовое решение полностью.

Заполнение раздела 2.1.2

Заполняют при объекте «доходы» только в случае ведения видов предпринимательской деятельности, в отношении которых установлен торговый сбор (гл. 33 НК РФ).

| СТРОКА | КАК ЗАПОЛНЯТЬ |

| 110 – 143 | Заполняют как строки 110-113, 120-123, 130-133, 140-143 раздела 2.1.1.

См. формулы на бланке декларации УСН. По строкам 110-143 раздела 2.1.1 указывают показатели только по виду предпринимательской деятельности, в отношении которого установлен торговый сбор. Значения строк 110-143 раздела 2.1.2 включают в значения строки 110-143 раздела 2.1.1. В случае ведения только вида предпринимательской деятельности, в отношении которого уплачивается торговый сбор, значения строк 110-143 раздела 2.1.2 повторяют по строкам 110-143 раздела 2.1.1. |

| 150 – 153 | Нарастающим итогом сумма торгового сбора, фактически уплаченная в течение налогового (отчетного) периода. |

| 160 – 163 | Сумма уплаченного торгового сбора, уменьшающая налог (авансовый платеж), исчисленный за налоговый (отчетный) период.

См. формулы на бланке декларации УСН. Если налог (авансовый платеж) за налоговый (отчетный) период (стр. 130-133 разд. 2.1.2), уменьшенный на страховые взносы, выплаченные работникам пособия по временной нетрудоспособности и платежи (взносы) по договорам добровольного личного страхования (стр. 140-143 разд. 2.1.2), меньше фактически уплаченной в налоговом (отчетном периоде) суммы торгового сбора (стр. 150-153 разд. 2.1.2), то значения по строкам 160-163 раздела 2.1.2 – это разница, соответственно, строк 130-133 раздела 2.1.2 и строк 140-143 раздела 2.1.2. Если налог (авансовый платеж) за налоговый (отчетный) период (стр. 130-133 разд. 2.1.2), уменьшенный на страховые взносы, выплаченные работникам пособия по временной нетрудоспособности и платежи (взносы) по договорам добровольного личного страхования (стр. 140-143 разд. 2.1.2), больше или равен фактически уплаченной в налоговом (отчетном периоде) суммы торгового сбора (стр. 150-153 разд. 2.1.2), то значения по строкам 160-163 раздела 2.1.2 соответственно равны строкам 150-153 раздела 2.1.2. При этом сумма уплаченного торгового сбора, уменьшающая налог (авансовый платеж), исчисленная за налоговый (отчетный период) по строкам 160-163, не может быть больше налога (авансовых платежей), (стр. 130-133 разд. 2.1.1), уменьшенной на страховые взносы, выплаченные работникам пособия по временной нетрудоспособности и платежи (взносы) по договорам добровольного личного страхования (стр. 140-143 разд. 2.1.1). При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период по строкам 160, 161 и 162 повторяют по строке 163. |

Заполнение Раздела 2.2

Заполняют только налогоплательщики с объектом доходы, уменьшенные на расходы.

| СТРОКИ | КАК ЗАПОЛНЯТЬ |

| 210 – 213 | Указывают суммы полученных доходов нарастающим итогом за 1 квартал, полугодие, 9 месяцев, налоговый период (год).

Порядок определения доходов установлен ст. 346.15 НК РФ. При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период (строки 210, 211 и 212) повторяют по строке 213. |

| 220 – 223 | Суммы расходов нарастающим итогом за 1 квартал, полугодие, 9 месяцев, налоговый период (год).

Порядок определения расходов установлен ст. 346.16 НК РФ. При исчислении налоговой базы можно включить в расходы разницу между суммой уплаченного минимального налога и налога, исчисленного в общем порядке, за предыдущий период. При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период (строки 220, 221 и 222) повторяют по строке 223. |

| 230 | Сумма убытка, полученного в предыдущем (предыдущих) налоговом периоде, уменьшающая базу за налоговый период. |

| 240 | Налоговая база для исчисления авансового платежа за 1 квартал.

См. формулу на бланке декларации УСН. |

| 241 | Налоговая база для авансового платежа за полугодие.

См. формулу на бланке декларации УСН. |

| 242 | Налоговая база для авансового платежа за 9 месяцев.

См. формулу на бланке декларации УСН. |

| 243 | Налоговая база для исчисления налога за налоговый период.

См. формулу на бланке декларации УСН. При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период строки 243 равен показателю за последний отчетный период строк 240, 241, 242, уменьшенному на сумму убытка, полученного в предыдущем (предыдущих) налоговом периоде по строке 230. Если убыток предыдущих налоговых периодов, на которую уменьшаете налоговую базу, равен налоговой базе за истекший налоговый период, строка 243 равна нулю. |

| 250 | Сумма убытка, полученного за 1 квартал.

См. формулу на бланке декларации УСН. |

| 251 | Сумма убытка за полугодие.

См. формулу на бланке декларации УСН. |

| 252 | Сумма убытка, полученного за 9 месяцев.

См. формулу на бланке декларации УСН. |

| 253 | Сумма убытка за налоговый период.

См. формулу на бланке декларации УСН. При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период строк 250, 251 и 252 повторяют по строке 253. |

| 260 – 263 | Действующая в отчетном (налоговом) периоде ставка налога – 15%. Либо ставка, установленная законом региона.

При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период строк 260, 261 и 262 повторяют по строке 263. |

| 270 | Сумма авансового платежа исходя из ставки налога и налоговой базы, определяемой нарастающим с начала налогового периода до окончания 1 квартала.

См. формулу на бланке декларации УСН. При получении за 1 квартал убытков – ставят прочерк. |

| 271 | Сумма авансового платежа исходя из ставки налога и налоговой базы, определяемой нарастающим с начала налогового периода до окончания полугодия.

См. формулу на бланке декларации УСН. При получении за полугодие убытков – прочерк. |

| 272 | Сумма авансового платежа исходя из ставки налога и налоговой базы, определяемой нарастающим с начала налогового периода до окончания 9 месяцев.

См. формулу на бланке декларации УСН. При получении за 9 месяцев убытков – прочерк. |

| 273 | Сумма налога исходя из ставки и налоговой базы, определяемой нарастающим с начала налогового периода до его окончания.

См. формулу на бланке декларации УСН. При получении по итогам налогового периода убытков – прочерк. При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период строк 270, 271 и 272 повторяют по строке 273. |

| 280 | Сумма исчисленного за налоговый период минимального налога.

См. формулу на бланке декларации УСН. |

Если ваши расходы превысили полученный доход, имеет место убыток. Как заполнить декларацию по УСН, если получен убыток, разобрано в КонсультантПлюс:

Ваши доходы и расходы, сумму полученного убытка отразите в разд. 2.2. В нем рассчитайте платежи за каждый отчетный (налоговый) период. Затем на его основе заполните разд. 1.2.

Читать консультацию целиком.

Заполнение раздела 3

Заполняют налогоплательщики, получившие:

- средства целевого финансирования;

- целевые поступления;

- другие средства, указанные в п. 1 и 2 ст. 251 НК РФ.

В раздел 3 не включают субсидии автономным учреждениям.

Исходя из видов полученных целевых средств выбирают соответствующие им наименования и коды. Их берут из Приложения № 5 к Порядку и переносят в графу 1.

| ВИД ПОЛУЧЕННЫХ ЦЕЛЕВЫХ СРЕДСТВ | КОД ДЛЯ ГРАФЫ 1 |

| Целевое финансирование в виде: | |

| грантов | 010 |

| инвестиций, полученных при проведении инвестиционных конкурсов (торгов) в порядке, установленном законодательством РФ | 020 |

| инвестиций, полученных от иностранных инвесторов на финансирование капитальных вложений производственного назначения, при условии использования их в течение одного календарного года с момента получения | 030 |

| средств дольщиков и (или) инвесторов, аккумулированных на счетах организации-застройщика | 040 |

| средств, полученных из фондов поддержки научной, научно-технической, инновационной деятельности, созданных в соответствии с Федеральным законом от 23.08.1996 № 127-ФЗ «О науке и государственной научно-технической политике», на осуществление конкретных научных, научно-технических программ и проектов, инновационных проектов | 060 |

| средств, поступивших на формирование фондов поддержки научной, научно-технической, инновационной деятельности, созданных в соответствии с этим ФЗ | 070 |

| средств, получаемых медицинскими организациями, осуществляющими медицинскую деятельность в системе обязательного медицинского страхования, за оказание медицинских услуг застрахованным лицам от страховых организаций, осуществляющих обязательное медицинское страхование этих лиц | 110 |

| средств собственников помещений в многоквартирных домах, поступающих на счета осуществляющих управление многоквартирными домами товариществ собственников жилья, жилищных, жилищно-строительных кооперативов и иных специализированных потребительских кооперативов, управляющих организаций, а также на счета специализированных некоммерческих организаций, которые осуществляют деятельность, направленную на обеспечение проведения капитального ремонта общего имущества в многоквартирных домах, на финансирование проведения ремонта, капитального ремонта общего имущества многоквартирных домов | 112 |

| Целевые поступления на содержание некоммерческих организаций и ведение ими уставной деятельности: | |

| взносы учредителей (участников, членов) | 120 |

| доходы в виде безвозмездно полученных некоммерческими организациями работ (услуг), выполненных (оказанных) на основании соответствующих договоров | 130 |

| пожертвования, признаваемые таковыми в соответствии с гражданским законодательством Российской Федерации | 140 |

| отчисления на формирование в установленном ст. 324 НК РФ порядке резерва на проведение ремонта, капитального ремонта общего имущества, которые производятся товариществу собственников жилья, жилищному кооперативу, садоводческому, садово-огородному, гаражно-строительному, жилищно-строительному кооперативам или иному специализированному потребительскому кооперативу их членами | 141 |

| целевые поступления на формирование фондов поддержки научной, научно-технической, инновационной деятельности, созданных в соответствии с Федеральным законом «О науке и государственной научно-технической политике» | 150 |

| имущество, имущественные права, переходящие некоммерческим организациям по завещанию в порядке наследования | 160 |

| средства, предоставленные на осуществление уставной деятельности некоммерческих организаций из: | |

|

170 |

|

171 |

|

172 |

|

173 |

| средства и иное имущество, имущественные права, полученные на осуществление благотворительной деятельности | 180 |

| поступления от собственников созданным ими учреждениям | 220 |

| средства, поступившие профсоюзным организациям в соответствии с коллективными договорами (соглашениями) на проведение профсоюзными организациями социально-культурных и других мероприятий, предусмотренных их уставной деятельностью | 260 |

| средства, полученные структурными организациями Общероссийской общественно-государственной организации «Добровольное общество содействия армии, авиации и флоту России» (ДОСААФ России): | |

| от федерального органа исполнительной власти, уполномоченного в области обороны; | 270 |

| другого органа исполнительной власти (кроме указанного по коду 270) по генеральному договору | 271 |

| целевые отчисления от организаций, входящих в структуру ДОСААФ России, используемые в соответствии с учредительными документами на подготовку в соответствии с законодательством Российской Федерации граждан по военно-учетным специальностям, военно-патриотическое воспитание молодежи, развитие авиационных, технических и военно-прикладных видов спорта | 280 |

| средства, полученные некоммерческими организациями безвозмездно на обеспечение ведения уставной деятельности, не связанной с предпринимательской деятельностью, от созданных ими в соответствии с законодательством Российской Федерации структурных подразделений (отделений), являющихся налогоплательщиками (далее – структурные подразделения (отделения), перечисленные структурными подразделениями (отделениями) за счет целевых поступлений, поступивших им на содержание и ведение уставной деятельности | 281 |

| средства, полученные структурными подразделениями (отделениями) от создавших их в соответствии с законодательством Российской Федерации некоммерческих организаций, перечисленные некоммерческими организациями за счет целевых поступлений, полученных ими на содержание и ведение уставной деятельности | 282 |

| имущество (включая денежные средства) и (или) имущественные права, которые получены религиозными организациями на осуществление уставной деятельности | 290 |

| денежные средства, недвижимое имущество, ценные бумаги, полученные некоммерческими организациями на формирование или пополнение целевого капитала, которые осуществляются в порядке, установленном Федеральным законом от 30.12.2006 № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций» | 321 |

| денежные средства, полученные некоммерческими организациями – собственниками целевого капитала от управляющих компаний, осуществляющих доверительное управление имуществом, составляющим целевой капитал, в соответствии с указанным ФЗ | 322 |

| денежные средства, полученные некоммерческими организациями от специализированных организаций управления целевым капиталом в соответствии с указанным ФЗ | 323 |

| имущественные права в виде права безвозмездного пользования государственным и муниципальным имуществом, полученные по решениям органов государственной власти и органов местного самоуправления некоммерческими организациями на ведение ими уставной деятельности | 324 |

| Средства и иное имущество, полученные в виде безвозмездной помощи (содействия) в порядке, установленном Федеральным законом от 04.05.1999 № 95-ФЗ «О безвозмездной помощи (содействии) Российской Федерации и внесении изменений и дополнений в отдельные законодательные акты Российской Федерации о налогах и об установлении льгот по платежам в государственные внебюджетные фонды в связи с осуществлением безвозмездной помощи (содействия) Российской Федерации» | 340 |

| Основные средства и нематериальные активы, безвозмездно полученные в соответствии с международными договорами Российской Федерации, а также в соответствии с законодательством Российской Федерации атомными станциями для повышения их безопасности, используемые для производственных целей | 350 |

| Имущество, полученное государственными и муниципальными учреждениями по решению органов исполнительной власти | 360 |

| Имущество, безвозмездно полученное государственными и муниципальными образовательными учреждениями, а также негосударственными образовательными учреждениями, имеющими лицензии на право ведения образовательной деятельности, на ведение уставной деятельности | 380 |

| Основные средства, полученные организациями, входящими в структуру ДОСААФ России (при передаче их между двумя и более организациями, входящими в структуру ДОСААФ России), использованные на подготовку граждан по военно-учетным специальностям, военно-патриотическое воспитание молодежи, развитие авиационных, технических и военно-прикладных видов спорта в соответствии с законодательством Российской Федерации | 390 |

| Средства и иное имущество, полученные унитарными предприятиями от собственника имущества этого предприятия или уполномоченного им органа | 400 |

| Имущество (включая денежные средства) и (или) имущественные права, полученные религиозной организацией в связи с совершением религиозных обрядов и церемоний и от реализации религиозной литературы и предметов религиозного назначения | 410 |

| Иные полученные целевые средства, не учитываемые при определении налоговой базы в соответствии со ст. 251 НК РФ | 500 |

В Раздел 3 переносят данные предыдущего налогового периода по полученным, но не использованным целевым средствам:

- срок использования которых не истек;

- по которым нет срока использования.

При этом:

- в графе 2 указывают дату поступления целевых средств на счета или в кассу либо дату получения имущества (работ, услуг), имеющих срок использования;

- в графе 3 – размер средств, срок использования которых в предыдущем налоговом периоде не истек, а также неиспользованных целевых средств, не имеющих срока использования, отраженных в графе 6 за предыдущий налоговый период.

Далее приводят данные о целевых средствах, полученных в налоговом периоде, за который заполняют раздел 3.

Графы 2 и 5 заполняют:

- благотворительные организации;

- некоммерческие организации – при получении целевых средств, предоставленных передающей стороной с указанием срока использования;

- коммерческие организации – получившие средства целевого финансирования согласно п. 1 ст. 251 НК РФ, по которым установлен срок использования.

Указанные в графе 7 доходы включают во внереализационные в момент, когда получатель фактически использовал их не по целевому назначению (нарушил условия получения).

По строке «Итого по отчету» указывают итоговые суммы по соответствующим графам 3, 4, 6 и 7.

-

Предыдущая запись

- Следующая запись

Декларация УСН за 2022 год изменений не претерпела. Последние новшества в бланке были связаны с возможностью применять новые ставки при превышении выручки и количества сотрудников сверх лимитов. С 2023 года меняются сроки сдачи отчета в ФНС. Рассмотрим, в какие сроки сдавать отчет в 2023 года за 2022 год, а также разъясним, как правильно заполнить отчет.

На каком бланке сдавать декларацию по УСН за 2022 год?

Бланк декларации по УСН утвержден приказом ФНС №ЕД-7-3/958@ от 25.12.2020. Скачать бланк можно в начале данной статьи.

Лимиты по УСН на 2022 — 2023 годы

Лимит УСН на 2022 и на 2023 отчетные годы увеличен на коэффициент-дефлятор. Рассмотрим, превышение каких лимитов приведёт к слету с упрощенки.

Подробнее

Последние изменения коснулись титульного листа:

- изменился штрих-код: был – 0301 2017, стал – 0301 3014;

- не нужно указывать код ОКВЭД.

При заполнении разделов 2.1.1 и 2.2 необходимо выбрать признак, определяющий, применяются повышенные ставки или нет. Признак 2 проставляется в том случае, если:

- доходы находятся в диапазоне свыше 150 до 200 млн рублей за год;

- средняя численность – свыше 100 до 130 человек.

Порядок заполнения декларации по УСН

Как заполнить титульный лист?

Как и при сдаче декларации за предыдущие периоды, проставляются значения:

- при сдаче первичного отчета номер заполняется «000», соответственно по первой корректировке – «001», по второй – «002» и так далее;

- налоговый период «034» – годовая;

- период – 2022;

- номер ИФНС заполняется тот, куда представляется декларация;

- налогоплательщики, применяющие УСН, не относятся к категории крупнейших, поэтому код по месту учета будет «210»;

- наименование организации пишется полностью, как записано в уставе, предприниматель заполняет данные, указанные при регистрации в качестве ИП так же полностью, а не фамилию с инициалами;

- окошко ОКВЭД отсутствует.

Подтвердить достоверность сведений может руководитель компании (ИП) или прочее доверенное лицо. В последнем случае вносятся данные доверенности.

Какие данные понадобятся для заполнения декларации?

Бланк КУДиР

Посмотреть

Скачать

Основание для внесения данных декларации УСН за 2022 год – Книга учета доходов и расходов, являющаяся налоговым регистром для упрощенцев. Какие данные потребуются?

- Выручка , которая формируется из доходов, полученных в результате реализации продукции собственного производства и покупных товаров плюс внереализационные доходы, формирующиеся на основании КУДиР по УСН

- Если налогоплательщик применяет УСН, учитывая доходы и расходы, то понадобятся сведения о расходах, подтвержденных документально, которые также отражаются в КУДиР по УСН.

- Налоговая ставка . Она зависит от выбранного объекта. При сдаче декларации за 2022 год нужно обратить внимание, есть ли превышение доходов свыше 150 до 200 млн рублей и средней численности свыше 100 до 130 человек.

- Юридическим и физическим лицам, применяющим УСН с объектом «Доходы», понадобятся данные о страховых взносах за сотрудников, уплаченных в 2022 году.

Декларация для налогоплательщиков, применяющих объект «Доходы»

В разделе о полученных доходах декларации УСН за 2022 в строке 101 указывается признак применения ставки налога в течение отчетного периода:

- признак 1 – обычная ставка в течение всего года;

- признак 2 – переход на более высокую ставку из-за завышенных показателей по доходу и численности.

В стр. 102 указывается код, означающий, имеет налогоплательщик наемных сотрудников или работает один.

- 1 – с наемными сотрудниками;

- 2 – без наемных сотрудников.

В стр. 110–113 указываются доходы, рассчитанные нарастающим итогом за весь отчетный период, в 120–123 – ставка упрощенного налога.

Стр. 124 заполняется теми, кто применяет пониженную налоговую ставку, установленную в субъектах, где зарегистрирован налогоплательщик.

Стр. 130–133 – суммы налога на упрощенной системе, 140–143 – страховые взносы, уплаченные в 2022 году.

Раздел 2.1.2 заполняют упрощенцы, зарегистрированные в Москве, где действует торговый сбор.

В разделе 1.1 содержится информация о сумме налога, который должен быть уплачен поквартально. В программе 1С этот раздел формируется автоматически после заполнения 2.1.1 и 2.1.2.

Как правильно заполнить УСН декларацию с объектом налогообложения «Доходы», мы рассказывали здесь.

Декларация для налогоплательщиков, применяющих объект «Доходы минус расходы»

В отчете тоже появилась новая строка 201, в которой проставляется код в зависимости от того, применял налогоплательщик обычную или повышенную ставку:

- 1 – не применял;

- 2 – применял.

В стр. 210–213 показываются доходы за 2022 год, 220–223 – предназначены для отражения расходов за весь период. Стр. 230 предназначена для информации о полученных убытках прошлых лет. Их можно зачесть при исчислении налогооблагаемой базы.

Стр. 240–242 содержат информацию о налогооблагаемой базе поквартально, в 213 строке ставится годовая сумма по тому же показателю.

В строках 250–253 показывается полученный в результате хозяйственной деятельности убыток в разрезе кварталов. С 260 по 263 проставляются ставки налога. При применении пониженных, принятых в регионе налогоплательщика, основание указывается в 264 строке.

Стр. 270–273 предназначены для указания сумм рассчитанного налога исходя из доходов, расходов и ставки налога.

Стр. 280 показывает сумму минимального налога, равного 1 % от годового дохода, отраженного по строке 213. Если в итоге он получается больше исчисленного за год, то необходимо применить его.

Данные о начисленных суммах налога поквартально отражаются в разделе 1.2. В нем, помимо квартальных и годового показателей, имеется информация о минимальном налоге (1 % от дохода), который необходимо заплатить, если годовой показатель оказался меньше его.

Пошаговый алгоритм заполнения декларации УСН «доходы минус расходы» подготовили эксперты «КонсультантПлюс». Получите пробный демодоступ к справочно-правовой системе и бесплатно переходите в Готовое решение.

Документ подписывается руководителем, ИП, доверенным лицом (при наличии доверенности) , страницы нумеруются. Большинство налогоплательщиков сдают ее в электронном виде. Однако есть возможность представить ее на бумажном носителе или отправить ценным письмом с описью вложения, если численность сотрудников не превышает 100 человек.

Сроки сдачи декларации по УСН за 2022 год

Как мы уже отмечали в начале статьи, сроки сдачи декларации по УСН, начиная с 2023 года изменились на 25 марта для юрлиц и 25 апреля для ИП. Напомним, ранее юрлица отчитывались до 31 марта, а ИП до 30 апреля.

Если отчетная дата выпадает на выходной или нерабочий день, она сдвигается на следующую первую рабочую дату. 25.03.2023 — суббота. Следовательно, срок сдачи отчета для юрлиц смещается на 27.03.2023 года. Если налогоплательщик прекращает деятельность или утрачивает право применения УСН, то декларация сдается в следующем месяце, не позднее 25 числа.

Итоги

Бланк декларации по УСН утвержден приказом ФНС России от 25.12.2020 № ЕД-7-3/958@. Упрощенцы с объектом «Доходы», а так же те, кто применяет объект «Доходы минус расходы» применяют один и тот же бланк, но разные разделы. Подтверждением показателей является книга доходов и расходов, которую нужно сдать в ФНС по запросу инспектора, проводящего камералку.