05.01.2023

Новая форма 2-НДФЛ

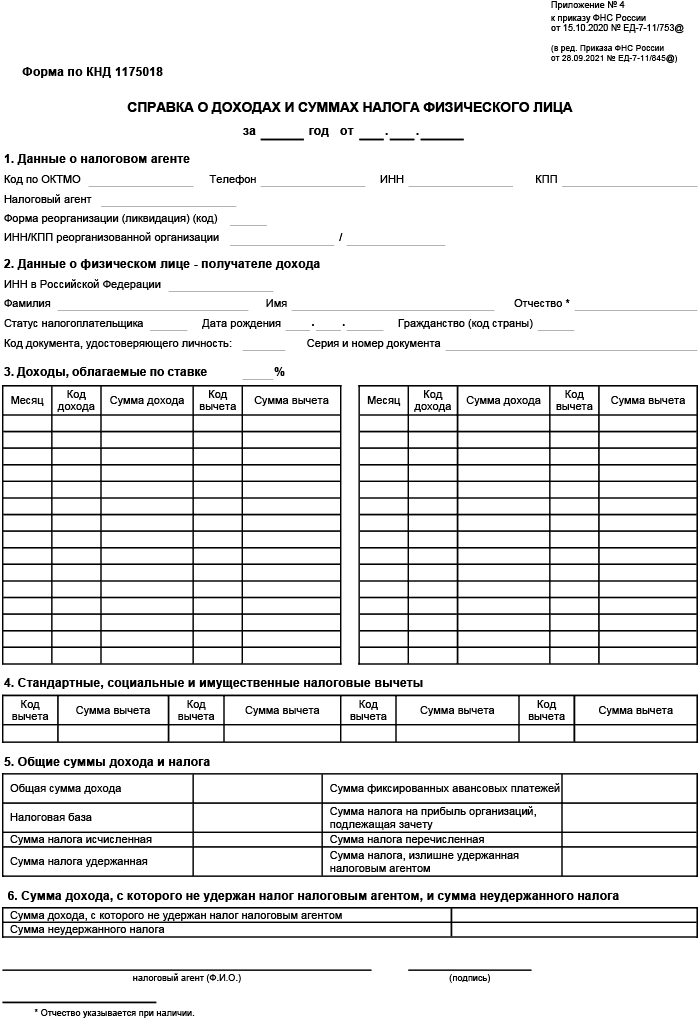

Новая форма 2-НДФЛ (форма по КНД 1175018) утверждена Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц» (вместе с «Порядком заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)»), в редакции Приказа ФНС России от 28.09.2021 № ЕД-7-11/845@ и Приказа ФНС России от 29.09.2022 № ЕД-7-11/881@.

Начало действия документа: с отчетности за первый квартал 2021 года.

Начало действия последней редакции: с отчета за первый квартал 2023 года.

Код формы по КНД: 1175018.

Скачать Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ (pdf)

Скачать Приказ ФНС России от 28.09.2021 № ЕД-7-11/845@ (pdf)

Скачать Приказ ФНС России от 29.09.2022 № ЕД-7-11/881@ (pdf)

Об изменениях согласно приказу от 29.09.2022 № ЕД-7-11/881@

— данный приказ не внес изменений в Приложение № 4 (форму 2-НДФЛ), изменилась форма 6-НДФЛ.

Скачать форму 6-НДФЛ на этой странице.

Коды доходов и вычетов в справке 2-НДФЛ

Коды доходов и вычетов для заполнения справки 2-НДФЛ утверждены также приказами ФНС.

Смотреть здесь: доходы и вычеты. Источник 1: ФНС: www.nalog.ru

Новости

Новое от 18.09.2020: ФНС в письме от 02.09.2020 № БС-4-11/14113@ сообщает, что работодатель вправе выбрать любой способ выдачи работникам справок о полученных ими доходах и удержанных суммах НДФЛ.

Новое от 10.02.2020: ФНС РФ в письме от 03.02.2020 № БС-4-11/1617@ привела особенности заполнения справок 2-НДФЛ и расчета 6-НДФЛ в случае закрытия обособленного подразделения организации.

Новое от 27.12.2019: ФНС РФ в письме от 12.12.2019 № БС-4-11/25600@ уточнила, куда необходимо сдавать справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ в случае ликвидации (закрытия) обособленного подразделения.

Новое от 30.09.2019: Согласно Федеральному закону от 29.09.2019 № 325-ФЗ с 1 января 2020 года вступают в силу поправки в статью 230 НК РФ, которые изменяют порядок представления работодателями отчетности по НДФЛ. Об основных изменениях:

- Сокращено количество работодателей, имеющих право представлять отчетность по НДФЛ на бумаге. Согласно новым изменениям при численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять справки 2-НДФЛ и расчеты 6-НДФЛ на бумажных носителях (ранее было до 25). То есть, что работодатели с численностью работников более 10 человек должны будут отчитываться по НДФЛ исключительно в электронной форме.

- Статья 230 НК РФ дополняется новыми положениями, которые разрешают налоговым агентам, имеющим несколько обособленных подразделений на территории одного муниципального образования, уплачивать НДФЛ и отчитываться по этому налогу по месту нахождения одного из своих подразделений.

- Перенесен срок сдачи годовых сведений по форме 6-НДФЛ и 2-НДФЛ с 1 апреля на 1 марта.

- Начиная с отчетности за 2021 год поправки предусматривают упразднение отдельной формы 2-НДФЛ. Предполагается, что данные формы 2-НДФЛ за 2021 год и последующие годы, будут представляться в составе расчета 6-НДФЛ.

Новое от 10.06.2019: ФНС РФ в письме от 22.05.2019 № БС-4-11/9619@ уточнила, как заполняются формы 2-НДФЛ и 6-НДФЛ при ликвидации подразделений (закрытия обособленного подразделения).

Новое от 03.02.2018: ФНС РФ разъясняет, можно ли и как получить справку 2-НФДЛ для самозанятых (Напоминает: что справки 2-НДФЛ физ. лицам по их заявлениям выдают налоговые агенты. Таким образом, плательщик налога на профессиональный доход не может получить справку 2-НФДЛ с указанием сумм дохода, полученных им при применении специального налогового режима для самозанятых. Справку о доходах налогоплательщика налога на профессиональный доход можно сформировать в веб-кабинете «Мой налог» в разделе «Настройки», далее «Справки»).

Новое от 10.09.2018: ФНС РФ в письме от 17.08.2018 N ПА-4-11/15942 сообщает, что представление в налоговый орган справки 2-НДФЛ без указания ИНН физического лица еще не образует состава правонарушения (не всегда грозит штрафом).

Новое от 23.08.2018: ФНС РФ в письме от 15.08.2018 N ПА-4-11/15802@ уточнила, как в форме 2-НДФЛ необходимо отражать данные о налоговом агенте.

Новое от 05.07.2018: ФНС РФ в письме от 26.06.2018 № БС-4-11/12266@ уточнила, как в формах 6-НДФЛ и 2-НДФЛ отражаются доходы физических лиц в виде дивидендов.

Новое от 05.04.2018: ФНС России в письме от 27.03.2018 № ГД-4-11/5667@ сообщает, как формируются корректирующие справки 2-НДФЛ за прошлые периоды при изменении персональных данных работников.

Новое от 25.01.2018: ФНС России в письме от 17.01.2018 № ГД-4-11/582@ рассказала, как должен заполнять и представлять форму 2-НДФЛ правопреемник реорганизованной компании (за реорганизованную фирму должен отчитываться правопреемник).

Новое от 16.01.2018: ФНС России в письме от 29.12.2017 № ГД-4-11/26889@ сообщила, надо ли уточнять сданную в налоговый орган справку 2-НДФЛ, если у работника изменилась фамилия или иные персональные данные.

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Применяется — с отчетности за 2021 год

Утверждена — Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@

Скачать форму справки о доходах и суммах налога физического лица:

— в MS-Excel

Образец заполнения справки о доходах и суммах налога физического лица >>>

Архивные формы справки о доходах и суммах налога физического лица:

— справка о доходах и суммах налога физического лица за 2018, 2019, 2020 год

—————————————-

Перейти к содержимому

Скачать бланк справки о доходах физических лиц по форме 2-НДФЛ

Январь 2023

Форма 2-НДФЛ 2023

Форма справки 2-НДФЛ утверждена: Приказом Федеральной Налоговой Службы России от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц» (вместе с «Порядком заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)»), в редакции Приказов ФНС России от 28.09.2021 № ЕД-7-11/845@ и от 29.09.2022 № ЕД-7-11/881@.

Начало действия документа: с отчетности за первый квартал 2021 года.

Начало действия последней редакции: с отчета за первый квартал 2023 года.

Код формы по КНД: 1175018.

Скачать бланк формы 2-НДФЛ:

Справка 2-НДФЛ (XLS)

Введена ли новая форма справки 2 НДФЛ за 2022 год для сотрудников? Когда и какие изменения внесены в форму последний раз? Кто, когда и кому подает форму? Какой должна быть справка 2 ндфл 2022 год для сотрудников? Новый бланк скачать бесплатно можно по ссылкам в этом материале

Начнем с того, что такого понятия, как «справка 2 НДФЛ» начиная с 2021 года не существует в качестве самостоятельного документа. Она стала частью годового расчета 6-НДФЛ. Вместо справки 2 ндфл используется две разные справки о доходах физических лиц, имеющие новую форму— для ИФНС и граждан:

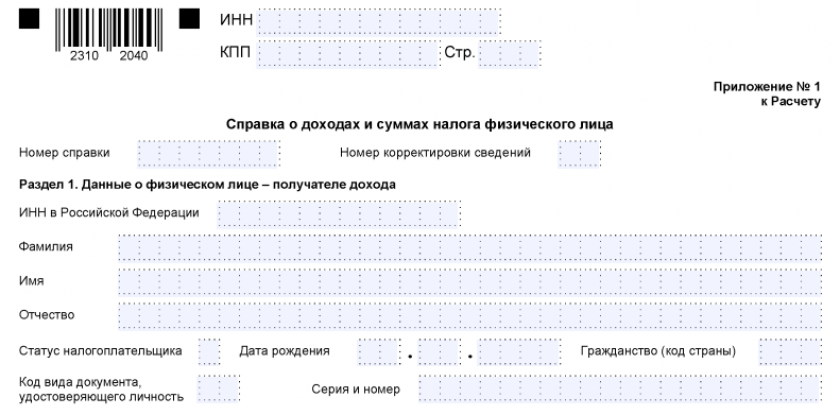

- для подачи в налоговую инспекцию

- «Справка о доходах и суммах налога физического лица». Этот документ является приложением №1 к Расчету по форме 6-НДФЛ (код КНД 1151100), утвержденной Приказом ФНС от 28.09.2021 № ЕД-7-11/845@. Обращаем внимание, что эта форма является новой и используется для сдачи расчета за год. Справка заполняется и подается в налоговую службу только при подаче Расчета за год.

- для выдачи сотрудникам

- «Справка о доходах и суммах налога физического лица». Этот документ является приложением №4 к приказу ФНС России от 15.10.2020 № ЕД-7-11/753@ (в ред. Приказа ФНС России от 28.09.2021 № ЕД-7-11/845@). Эта форма также является новой и имеет код по КНД 1175018.

Справка 2 НДФЛ 2022 для сотрудников

По запросу работника работодатель обязан выдать заполненную «справку о доходах и суммах налога физического лица» в 3-дневный срок (ст.62 ТК РФ). При увольнении справка выдается в день расчета.

Итак, справка 2 ндфл в 2022 году (новая форма) для сотрудников теперь называется «Справка о доходах и суммах налога физического лица». От той справки, что использовалась ранее, новая отличается тем, что Приказом № ЕД-7-11/845@ изменен раздел 5 и добавлен раздел 6.

Скачать новую справку в формате pdf или excel можно по ссылке ниже:

Актуальная форма справки выглядит следующим образом:

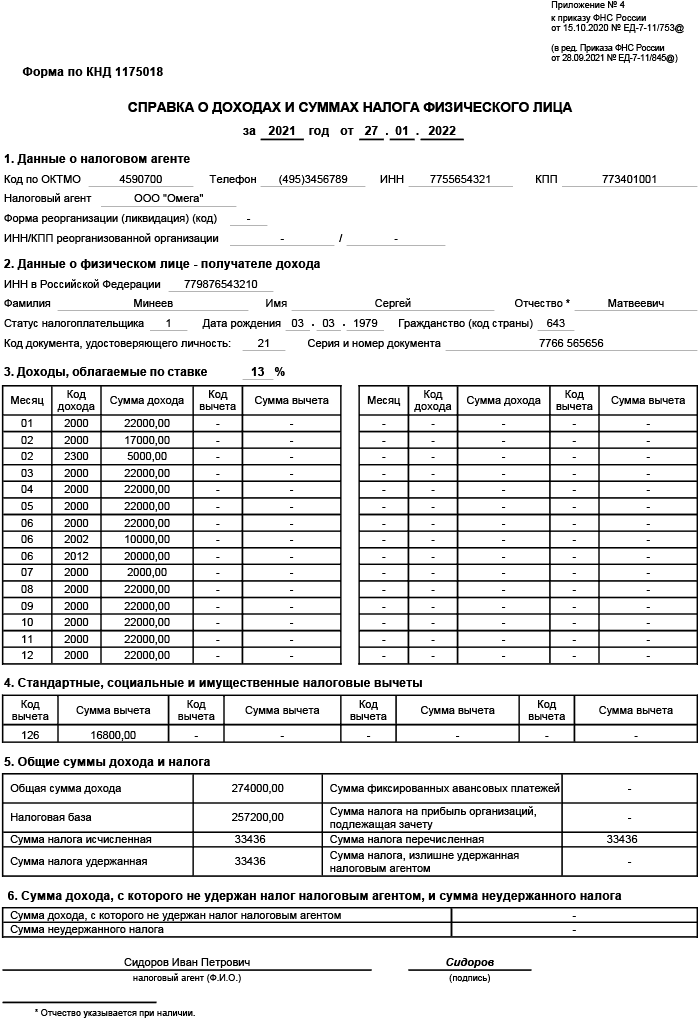

Справка 2 ндфл за 2022 год для сотрудников — образец

По каждой налоговой ставке формируется отдельный документ.

Готовую справку нельзя исправлять, в т.ч корректирующими средствами. Для распечатки нужно использовать черные и синие, фиолетовые оттенки чернил, но не цветные.

Числовые показатели доходов и вычетов указывают в рублях с копейками, налог – в целых рулях. Суммовые данные не могут принимать отрицательные значения.

При подготовке Справки работодатель сначала заполняет данные по организации:

- ОКТМО;

- телефон;

- ИНН и КПП;

- наименование.

Если прошла реорганизация, ставится код преобразования (из Приложения 4 к порядку заполнения) и вписываются ИНН, КПП реорганизованной компании.

Затем указываются данные физического лица, получающего справку:

- фамилия, имя, отчество;

- статус налогоплательщика: резидент РФ (1) или нет(2);

- дата рождения;

- код страны гражданства (643 – для России);

- код удостоверяющего личность документа (наиболее распространенный — паспорт РФ, код 21), вписывается его серия и номер.

После чего в форме 2-НДФЛ 2021 года для сотрудников указывают сведения о доходах и вычетах. Суммы отражаются в разрезе:

- кодов;

- периодов получения (начисления).

Для доходов значение кода выбирается из Приложения № 1, для вычетов – из Приложения 2 приказа ФНС от 10.09.2015 № ММВ-7-11/387@ в редакции приказа № ММВ-7-11/820 от 24.10.2017. Приказом ФНС России от 28.09.2021 N ЕД-7-11/844@ добавлены новые коды доходов и вычетов в приложения №1 и №2 к приказу ФНС РФ ОТ 10.09.2015 № ММВ-7-11/387@.

Актуальные коды доходов и вычетов рассмотрены в статье «Код в справке 2 НДФЛ 2022 год : доход и вычет»

4 раздел 2-НДФЛ для сотрудника в 2022 году предназначен, как и прежде, для стандартных, социальных и имущественных вычетов, которые записываются одной суммой за весь период.

В разделе 5 указываются итоговые суммы — доходов, вычетов и по налогу.

В разделе 6 указывается сумма дохода, с которого не удержан налог налоговым агентом, и сумма не удержанного налога.

Подписывает документ уполномоченный представитель компании, ФИО которого расшифровывается. При наличии печати на 2-НДФЛ для сотрудника ставится ее оттиск.

Как правило, Справку готовит бухгалтер, который заносит все данные в 2-НДФЛ для сотрудника., образец которой показан ниже:

2-НДФЛ 2022-2023 годов — с заполнением этой справки хоть раз сталкивался практически каждый бухгалтер. В последнее время эта форма менялась несколько раз, причем с отчетности за 2021 год кардинально. В статье мы расскажем об актуальной в 2022-2023 годах форме 2-НДФЛ и подскажем, где взять бланк и образец ее заполнения.

Справка по форме 2 НДФЛ: назначение

Форма 2-НДФЛ — раньше именно так именовалась справка о доходах физлица и НДФЛ с них, которую подавали в ИФНС и выдавали работнику. Потом аббревиатуру «2-НДФЛ» из формы убрали, но название за справкой в обиходе сохранилось. С 2021 года справка о доходах для налоговой больше не является самостоятельным документом, а сдается в составе годового расчета 6-НДФЛ. Но бухгалтеры продолжают говорить о ней «2-НДФЛ». Как впрочем и о справке, которая выдается сотрудникам. Сохраним эту традицию и мы.

Итак, справкой 2-НДФЛ налоговый агент сообщает в налоговый налоговый орган сведения о выплаченных физлицам доходах, а также об исчисленном, удержанном из них и уплаченном в бюджет НДФЛ (п. 2 ст. 230 НК РФ).

Кроме того, справкой о доходах агент сообщает инспекции и работнику о невозможности удержать с человека налог и указывает его сумму (п. 5 ст. 226 НК РФ). Эту же справку выдают работнику для подтверждения величины его доходов по месту работы.

О сроках выдачи справки по запросу работника читайте в статье «Не выдали сотруднику справку 2-НДФЛ? Ждите судебное разбирательство».

Сколько действует справка 2-НДФЛ? Ответ на этот вопрос можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Справка 2-НДФЛ за 2022 — 2023 годы

С включением справки 2-НДФЛ в состав расчета 6-НДФЛ ее форма изменилась. Актуальная форма справки (и расчета 6-НДФЛ в целом) утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Форма отчета за 2022 год дополнительно скорректирована Приказом от 28.09.2021 N ЕД-7-11/845@, а форма отчетности за 1 квартал 2023 года — Приказом от 29.09.2022 № ЕД-7-11/881@.

Отдельная форма, используемая для выдачи сотрудникам, содержится в первом из указанных приказов. Использовать необходимо ее в актуальной редакции. Скачать оба бланка вы можете бесплатно, кликнув по нужной картинке ниже.

Здесь для вас доступна справка 2-НДФЛ для налоговой инспекции:

2-НДФЛ для налоговой в 2022-2023 годах

Скачать

Заполнить ее вам поможет образец от «КонсультантПлюс». Посмотреть его можно бесплатно, оформив пробный доступ к системе.

А ниже, кликнув по картинке, вы можете скачать справку 2-НДФЛ для работника:

Бланк 2-НДФЛ для работников

Скачать

Образец заполнения этой справки также можно посмотреть в «КонсультантПлюс», бесплатно, оформив пробный доступ к системе.

Где взять/скачать образец формы 2-НДФЛ за 2020 год?

2-НДФЛ за 2020 год утверждена приказом ФНС от 02.10.2018 № ММВ-7-11/566@. Его нужно использовать для подачи уточненок, а также для выдачи работникам за период 2020 года.

Важно! Рекомендации от «КонсультантПлюс»

Как исправить ошибку в справке 2-НДФЛ

Уточненная справка 2-НДФЛ подается, если вам нужно что-то исправить в справке 2-НДФЛ, например код или сумму дохода физлица.

Если же необходимо отменить ранее поданную справку, например, из-за того, что сдали ее не в ту инспекцию или не на того человека, представьте аннулирующую справку.

Оформить и подать корректировки вам поможет Готовое решение от К+. Пробный доступ бесплатен.

А скачать бланки, применяемые для отчетности за 2020 год, можно на нашем сайте. Это форма предназначена для уточненной отчетности перед налоговиками:

Скачать бланк 2-НДФЛ за 2020 год для ИФНС

Смотрите также образец заполнения справки 2-НДФЛ для ИФНС:

Скачать образец заполнения справки 2-НДФЛ для ФНС

А это бланк формы 2-НДФЛ для работника, скачайте его ниже по ссылке:

Скачать бланк формы 2-НДФЛ для работника

И образец заполнения формы 2-НДФЛ для сотрудника:

Скачать справку 2-НДФЛ для работника

Итоги

Справки 2-НДФЛ за 2022-2023 год подавайте в составе годового расчета 6-НДФЛ по форме, утвержденной приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в обновленной редакции. Форму для выдачи работникам надо брать из него же.

Справка по форме 2-НДФЛ — это документ, который необходим, чтобы отчитаться по итогам года о доходах, выплаченных работникам. В 2022 году такой отчет сдают в последний раз, в будущем его объединят с расчетом по форме 6-НДФЛ.

На основании приказа ФНС России от 02.10.2018 № ММВ-7-11/566@, существуют две разные формы 2-НДФЛ: одна используется для сдачи отчетности в ИФНС, а вторая — для выдачи обратившимся физическим лицам. В статье рассмотрим порядок заполнения справки 2-НДФЛ за 2020 год для Налоговой службы. Про бланк и порядок выдачи сведений о доходах сотрудникам читайте в отдельном материале.

В следующем году отчитываться отдельно о выплатах физлицам не придется, поскольку приказ ФНС России от 02.10.2018 № ММВ-7-11/566@ утрачивает силу с отчетности за 2022 год. Налоговики решили, что налоговым агентам будет удобнее сдавать такие сведения в составе расчета 6-НДФЛ. Как и сейчас, отчитываться придется только раз в год, несмотря на то, что расчет 6-НДФЛ квартальный.

Какой бланк использовать

Федеральным законом от 29.09.2019 № 325-ФЗ предусмотрено, что сегодня справку о доходах отдельно не сдают. Но за 2020 год отчитаться следует по прежним правилам, а бланк брать тот, что предусмотрен приказом ФНС России от 02.10.2018 № ММВ-7-11/566@. Отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2-НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078. Бланк справки состоит из вводной части, двух разделов и одного приложения и выглядит так:

Образец заполнения

Теперь рассмотрим, как заполняется справка 2-НДФЛ на примере ООО «Clubtk.ru». Организация сдает отчет на работника Воронова А.В. Для его заполнения необходимо следовать инструкции:

- В общих сведениях все довольно просто: ИНН, КПП, наименование организации или ИП, отчетный год, код ИФНС, код реорганизации и ИНН, КПП реорганизованной организации, код ОКТМО, телефон.

- Номер справки — это порядковый номер направленной в отчетном периоде формы.

- Признак (1, 2, 3, 4) — указывают в зависимости от оснований сдачи документа.

- Номер корректировки: 00 — первичная, 99 — аннулирующая. Все остальные от 01 до 98 — корректирующие отчеты.

- Данные о налогоплательщиках указывают из имеющихся у налогового агента документов.

- В разделе «Ставка налога» необходимо указать процент, по которому удержан НДФЛ. На сегодняшний день существуют четыре ставки: 13, 15 и 30 и 35%, но в 2020 году действовали только три (15% с суммы дохода, превышающей 5 млн руб., введена с 2021 года). Наиболее распространена ставка 13%. Применяется она для работников, имеющих статус резидента РФ.

- Сведения о суммах дохода и рассчитанном, удержанном налоге берут за весь отчетный период.

- Коды вычетов проставляются с учетом приказа ФНС России от 10.09.2015 № ММВ-7-11/387@. Посмотрите наш пример справки 2-НДФЛ, в нем код вычета 126, поскольку у работника есть ребенок.

- Код вида уведомления (при условии, что выдано уведомление):

- цифру 1 ставят, если налогоплательщику выдано уведомление о праве на имущественный вычет;

- цифру 2, если налогоплательщику выдано уведомление о праве на социальный вычет;

- цифру 3, если налоговому агенту выдано уведомление, подтверждающее право на уменьшение подоходного налога на фиксированные авансовые платежи.

- Приложение заполняется по месяцам, в которых выплачивался доход или предоставлялся вычет.

Если компания начала работать не с начала года или не выплачивала какой-то период вознаграждения физлицам, она сдает справку с указанием сведений только за те месяцы, когда имелись выплаты или предоставлялись вычеты. В таком случае порядок заполнения бланка и образец 2-НДФЛ за 10 месяцев или другой срок идентичны.

Дивиденды в справке

Если компания в 2020 году выплачивала дивиденды учредителям — физическим лицам, то на них тоже необходимо составить справки и сдать их в ИФНС. Код дохода по дивидендам в отчете — 1010, а код вычета (при условии, что он предоставлялся) — 601. Ставка налога меняется:

- 13%, если участник — резидент;

- 15%, если участник — нерезидент РФ.

Если учредитель компании, получивший дивиденды, является резидентом РФ и одновременно получает заработную плату в компании, то дивиденды следует отразить в том же разделе 2, что и остальные доходы. Заполнять отчет отдельно в этом случае нет необходимости.

Кто обязан сдавать справки

Образец новой справки 2-НДФЛ необходим всем налоговым агентам, которые обязаны отчитываться в ИФНС. Ими являются организации, индивидуальные предприниматели, иные лица, в соответствии со статьей 226 НК РФ, которые выплачивают доход физическому лицу, являющемуся налогоплательщиком, работники, находящиеся с организацией в трудовых отношениях, работающие по договору подряда, иные граждане. Такое лицо обязано исчислить, удержать налог у налогоплательщика и перечислить его в бюджет.

Форма для сдачи в ИФНС заполняется по каждому физическому лицу.

Каждый налоговый агент обязан обеспечить учет доходов, выплаченных физическим лицам, предоставленных им вычетов, исчисленных и удержанных налогов. Для этого составляется налоговый регистр. Открывается он сразу при приеме сотрудника на работу. Регистр разрабатывается и утверждается самостоятельно налоговым агентом и содержит сведения:

- о физическом лице, его идентификационных данных (Ф.И.О., дата рождения, паспортные данные, ИНН);

- видах и суммах доходов;

- предоставленных вычетах;

- суммах исчисленного, удержанного и перечисленного налогов;

- датах удержания налога и его перечисления в бюджет, реквизитах платежных документов.

Данные именно этого налогового регистра используют для заполнения форм. Обратите внимание: если организация выплачивала сотруднику только пособие, не облагаемое НДФЛ (например, по уходу за ребенком до 1,5 лет), то справку в ИФНС сдавать не нужно.

Форматы сдачи

Когда численность компании составляет несколько человек, то 2-НФДЛ можно сдать в налоговую инспекцию на бумаге. Если число физических лиц, получивших доход в компании, превысило 10 человек, то сдавать отчет придется только в электронном виде (п. 2 ст. 230 НК РФ) по телекоммуникационным каналам связи.

Для подготовки отчетов используется бесплатное ПО ФНС «Налогоплательщик ЮЛ». Чтобы отправить электронный отчет в ИФНС в электронном виде, необходимо заключить договор с уполномоченным оператором связи, получить электронно-цифровую подпись и установить программное обеспечение.

Как проверить справку перед сдачей в налоговую в электронном виде? Для этого достаточно скачать на официальном сайте ИФНС бесплатную программу Tester. Установив ее на своем компьютере, проверяют файл, отправляемый в ИФНС, на соответствие формату предоставления отчета в электронном виде.

Сроки сдачи отчета

Заполнить и предоставить 2-НДФЛ в налоговую инспекцию следует не позднее 1 марта года, следующего за отчетным. Поскольку это последняя дата, когда налоговые агенты передают сведения о доходах физического лица, исчисленном, удержанном и перечисленном налогах в бюджет (п. 2 ст. 230 НК РФ). В этом случае в поле «Признак» указывают цифру 1.

Если налоговый агент не смог удержать налог при выплате дохода и в течение всего налогового периода, то он обязан предоставить в налоговую отчет, указав в поле «Признак» цифру 2. Сделать это необходимо до 1 марта следующего года (п. 5 ст. 226 НК РФ). Обратите внимание, что порядок предоставления в налоговые органы таких сведений представлен в приложении № 4 к приказу ФНС России от 02.10.2018 № ММВ-7-11/566@.

За несвоевременную сдачу отчета предусмотрена ответственность в размере 200 руб. за каждую справку (п. 1 ст. 126 НК РФ), то есть за форму, составленную на отдельного сотрудника. Одновременно введена ответственность за предоставление справок с недостоверными сведениями. За каждый некорректный отчет придется заплатить штраф в размере 500 руб. (ст. 126.1 НК РФ) и избежать его удастся только в том случае, если налоговый агент выявит и исправит ошибку до обнаружения ее налоговым органом.

Как отчитываются сейчас за прошлые годы

Если понадобится сдать сведения за прошлые периоды, налоговая требует использовать формы, действовавшие в этот период:

- для отчетности за 2019 и 2018 гг. используйте бланк из приказа ФНС России от 02.10.2018 № ММВ-7-11/566@;

- за 2017 год отчитайтесь по форме, утвержденной приказом ФНС России от 17.01.2018 № ММВ-7-11/19@;

- в 2015-2016 годах использовалась форма из приказа ФНС России от 30.10.2015 № ММВ-7-11/485@.

Нормативная база

Приказ ФНС России от 02.10.2018 № ММВ-7-11/566@ «Об утверждении формы сведений о доходах физических лиц и суммах налога на доходы физических лиц, порядка заполнения и формата ее предоставления в электронной форме, а также порядка предоставления в налоговые органы сведений о доходах физических лиц и суммах налога на доходы физических лиц и сообщения о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога на доходы физических лиц»

Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и предоставления, формата предоставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц» (вместе с «Порядком заполнения и предоставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)»)

Перейти к содержанию

На чтение 1 мин Просмотров 13к. Опубликовано 17.02.2022

Справка 2-НДФЛ нужна для передачи в налоговую информации о выплаченном доходе физическим лицам, а также об уплаченном с них НДФЛ.

Бланки справки 2-НДФЛ актуальны на 2022 год.

Действуют с 2022 года приказом ФНС России от28.09.2021 № ЕД-7-11/845@. В этом приказе также были введены новые пункты: налог на прибыль, подлежащий зачету при выплате дивидендов и 6 раздел, в который вошла информация о размере дохода, с которого не был удержан налог. Впрочем, она не отличается от привычной 2-НДФЛ.

Коды доходов и вычетов от ФНС.

Скачать бесплатно справку 2-НДФЛ

Справка о доходах физических лиц по форме 2-НДФЛ — pdf — xls — заполненный образец (xls)

Справка 2-НДФЛ для сотрудников — заполненный образец (xls)

В справке 2-НДФЛ отражали сведения о доходах физических лиц и уплаченном налоге. С 2021 года у нее новое название, форма и правила оформления. Теперь по требованию работника или при его увольнении работодатели выдают справку о доходах и суммах налога физлица.

Для чего нужна справка о доходах

Функция, которую выполняет справка о доходах физического лица, — информирование уполномоченных органов и организаций (например, банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

До 2021 года этот документ назывался 2-НДФЛ, и, кроме выдачи на руки работникам, налоговые агенты ежегодно оформляли его и сдавали в ИФНС на всех сотрудников организации. Теперь ситуация изменилась. Отдельной 2-НДФЛ больше не существует. Для отчетности ее включили в состав расчета 6-НДФЛ. Приказом ФНС № ЕД-7-11/753@ от 15.10.2020 утверждена новая форма справки 2-НДФЛ в 2022 году для выдачи на руки налогоплательщикам. Хоть документ и носит другое название — «Справка о доходах и суммах налога физического лица», его функционал, назначение и требования к его выдаче не изменились.

Как получить справку о доходах в 2023 году

По нормам Трудового кодекса РФ работодатели обязаны выдать работнику документ о доходах:

- при увольнении вместе с трудовой книжкой и остальными документами;

- в любой момент по запросу — на изготовление документа дается 3 дня после получения заявления (ст. 62 ТК РФ).

Никаких других оснований для изготовления справки 2-НДФЛ для сотрудника в 2023 году у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

Обратите внимание, что срок сдачи 2-НДФЛ истек 01.03.2021 и больше направлять этот документ в ИФНС не требуется. Он теперь включен в состав расчета 6-НДФЛ в виде приложения № 1.

Бланк расчета и приложения к нему утверждены Приказом ФНС России № ЕД-7-11/753@ от 15.10.2020. Отдельная отчетность 2-НДФЛ в 2023 году для налоговых агентов не предусмотрена.

При запросе работником, в том числе уже уволенным, сведений о заработной плате и удержанном налоге за прошлые периоды организация выдает документ по форме, которая действовала в тот период. Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Образец заявления для получения сведений о доходах

По нормам ТК РФ письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, то проще окажется доказать правоту.

Написать заявление о выдаче 2-НДФЛ при увольнении в 2023 году разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

Генеральному директору ООО «PPT.ru»

Петрову П.П.

от экспедитора Савельева С.С.

Заявление

Прошу выдать мне справку о доходах и суммах НДФЛ за январь — март 2023 г.

25.04.2023 Савельев

Коды доходов и вычетов

Федеральная налоговая служба Приказом № ММВ-7-11/820 от 24.10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

|

Вид дохода |

Код |

|---|---|

|

Заработная плата |

2000 |

|

Пособие по временной нетрудоспособности (по больничному) |

2300 |

|

Выплаты отпускных при оформлении ежегодного оплачиваемого отпуска |

2012 |

|

Сумма компенсации за неиспользованный отпуск |

2013 |

|

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях |

2014 |

|

Премия |

2002 |

|

Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей в соответствии с законом № 2300-1 от 07.02.1992 |

2301 |

|

Сумма списанного безнадежного долга |

2611 |

|

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях |

3023 |

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Например, стандартный вычет на ребенка обозначают кодом 126. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, то тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20 % от этой суммы по статье 123 НК РФ.

Полный перечень кодов вычетов приведен в приложении к Приказу ФНС № ММВ-7-11/387@ от 10.09.2015.

Читайте также: как отразить больничный в справке 2-НДФЛ

Как выглядит справка в 2023 году

ФНС утвердила новую форма и правила заполнения 2-НДФЛ в 2023 году Приказом № ЕД-7-11/881@ от 29.09.2022, его применяют с отчетности за 1-й квартал 2023 г. Напоминаем, что для выдачи работникам действует не 2-НДФЛ, а справка о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ.

Алгоритм заполнения документа:

- Указать период и дату выдачи справки о доходах.

- Вписать данные налогового агента (организации) — наименование, код ОКПО, ИНН, номер телефона, адрес.

- Отразить данные налогоплательщика — ФИО, ИНН, дату рождения, реквизиты и код документа, удостоверяющего личность, код статуса налогоплательщика.

- Привести действующую ставку налога — в примере стандартные 13 %.

- Привести в разделе 3 коды полученных налогоплательщиком доходов за каждый месяц (в примере зарплата — код 2000).

- Сообщить об использованных вычетах с указанием их кодов.

- Указать общие суммы выплат и удержанного налога.

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.

Может пригодиться: как получить справку о доходах через Госуслуги

Исправление ошибок

Если справочные документы в составе расчета 6-НДФЛ содержат ошибку, то налоговый агент оформляет уточненную форму. В поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. д. (в зависимости от того, какая по счету корректировка).

Если в справочном документе допущена ошибка, то сдается полная уточненная форма 6-НДФЛ, а не один лист. Если исправления вносятся только в расчет 6-НДФЛ, то подавать в составе корректировки справки по налогоплательщикам не требуется.

Подробнее: как заполнить форму 6-НДФЛ

Вам в помощь образцы, бланки для скачивания

Дидух Юлия

бухгалтер, юрист

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Все статьи автора