Содержание

- Новая форма расчета

- Состав и обязательные разделы

- Таблица. Разделы новой формы РСВ

- Заполняем РСВ за 1 квартал 2023 года на примере

- Таблица 2. Расчет взносов за работника для заполнения РСВ

- Титульный лист

- Раздел 3

- Подраздел 1 Раздела 1

- Раздел 1

Начиная с 1 квартала 2023 года работодатели должны сдавать РСВ на новом бланке. Расскажем, как его заполнять, и приведем образец для работодателей из категории МСП.

Новая форма расчета

С 2023 года страховые взносы за работников, кроме взносов на травматизм, начисляются по совокупному тарифу. В связи с этим пришлось корректировать форму РСВ. С 2023 года применяется бланк, утвержденный приказом ФНС от 29.09.2022 № ЕД-7-11/878@ (КНД 1151111). Тем же документом утверждены правила его заполнения.

Обратите внимание! РСВ за 2022 год нужно подавать на старом бланке из приказа ФНС от 06.10.2021 № ЕД-7-11/875@. О порядке его заполнения рассказано в этой статье. Новая форма РСВ применяется с 1 квартала 2023 года.

Важно! РСВ теперь нужно подавать в новые сроки – до 25 числа первого месяца после окончания периода. То есть в общем случае до 25 января (за прошлый год), до 25 апреля, 25 июля и до 25 октября.

Состав и обязательные разделы

Новая форма РСВ включает 4 раздела с подразделами и приложениями. Какие из них заполняет конкретная компания, зависит от ее деятельности и вида тарифа – льготный или обычный.

Таблица. Разделы новой формы РСВ

| Раздел / Подраздел | Что отражается или для кого предназначается |

|---|---|

| Титульный лист | Заполняют все |

| Раздел 1 | Сводные данные за период. Заполняют все |

| Подраздел 1 | Расчет взносов на обязательное страхование по единому тарифу. Заполняют все |

| Подраздел 2 | Расчет взносов на ОПС по дополнительному тарифу |

| Подраздел 3 | Расчет взносов с выплаты летным экипажам, а также для компаний угольной промышленности |

| Приложение 1 | Для сфер IT и радиоэлектроники |

| Приложение 2 | Для НКО на УСН |

| Приложение 3 | Для производителей анимационной продукции |

| Приложение 4 | Для организаций, выплачивающих вознаграждения ученикам за деятельность в студенческих отрядах |

| Раздел 2 | Для глав КФХ |

| Подраздел 1 | Расчет взносов за главу и членов КФХ |

| Раздел 3 | Сведения о застрахованных лицах. Заполняют все |

| Раздел 4 | Для организаций, выплачивающих вознаграждения в пользу прокуроров, судей, сотрудников СК РФ |

В основном компаниям из сферы малого и среднего предпринимательства предстоит заполнять в форме РСВ такие листы: титульный, Раздел 1, Подраздел 1 к нему, а также Раздел 3. Это минимальный набор листов расчета.

Заполняем РСВ за 1 квартал 2023 года на примере

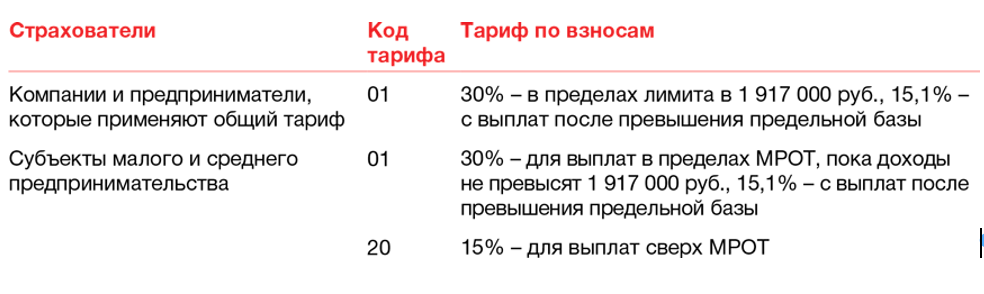

Субъект малого бизнеса ООО «Ивушка» платит взносы по пониженному тарифу, как и все прочие субъекты МСП. Ставки такие:

- с выплаты в пределах МРОТ – 30%;

- с выплаты свыше МРОТ – 15%.

Данные для заполнения РСВ:

- МРОТ на начало 2023 года – 16 242 рублей;

- количество работников в ООО – 1, только директор;

- в расчетном периоде работник получал лишь зарплату в сумме 100 000 рублей в месяц, никаких других выплат ему не производилось.

За январь работник получил 100 000 рублей. Считаем взносы так:

- сумма 16 242 рубля облагается по тарифу 30%, то есть 16 242 / 100×30 = 4 872,6 рублей;

- остальное облагается по тарифу 15%, то есть (100 000 – 16 242) / 100×15 = 12 563,7 рублей;

- итого взносов за месяц 4 872,6 + 12 563,7 = 17 436,3 рублей.

За прочие месяцы суммы будут те же, так как показатели не менялись. Поскольку мы заполняем форму за 1 квартал, то данные за период и последние 3 месяца будут совпадать.

Важно! При формировании расчета за другие периоды 2023 года не забудьте, что РСВ заполняется не поквартально, а за 1 квартал, полугодие, 9 месяцев и год. Это значит, что суммы отражаются с начала года, а не с начала квартала.

В Таблице 2 собраны данные для формирования обновленной формы РСВ 2023 года.

Таблица 2. Расчет взносов за работника для заполнения РСВ

| январь | февраль | март | Всего за 1 квартал | ||

|---|---|---|---|---|---|

| 1 | Облагаемая выплата, в том числе: | 100000 | 100000 | 100000 | 300000 |

| 2 | – в пределах МРОТ | 16242 | 16242 | 16242 | 48726 |

| 3 | – свыше МРОТ (стр. 1 – стр. 2) | 83758 | 83758 | 83758 | 251274 |

| 4 | Взносы по единому тарифу: | 17436,3 | 17436,3 | 17436,3 | 52308,9 |

| 5 | – в пределах МРОТ (стр. 2 х тариф 30%) | 4872,6 | 4872,6 | 4872,6 | 14617,8 |

| 6 | – свыше МРОТ (стр. 3 х тариф 15%) | 12563,7 | 12563,7 | 12563,7 | 37691,1 |

Далее расскажем, как формировать РСВ за 1 квартал 2023 года по новой форме и вспомним основные правила ее заполнения. Вносить данные будем в таком порядке: титульный лист, Раздел 3, затем Подраздел 1 Раздела 1 и последним – сам Раздел 1.

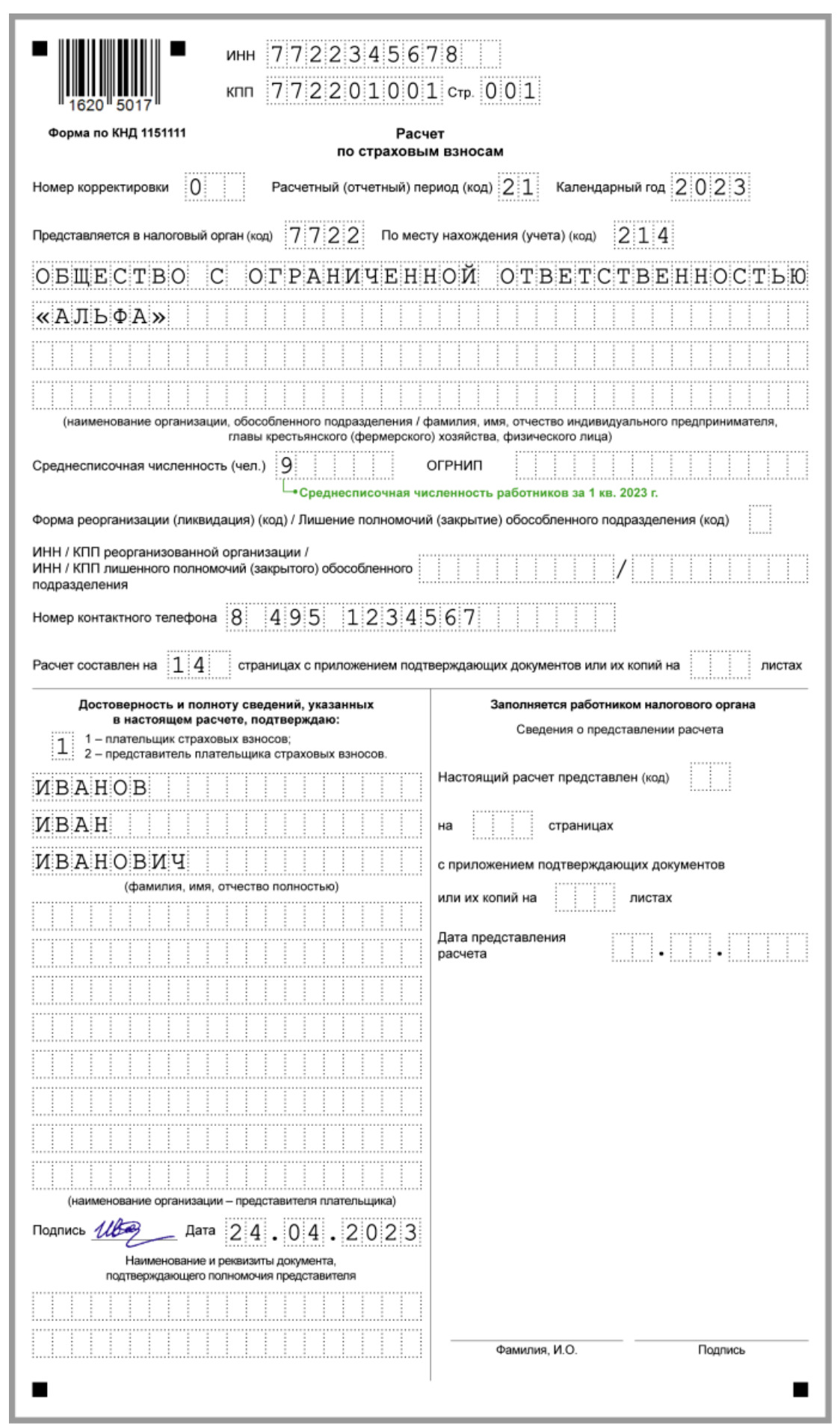

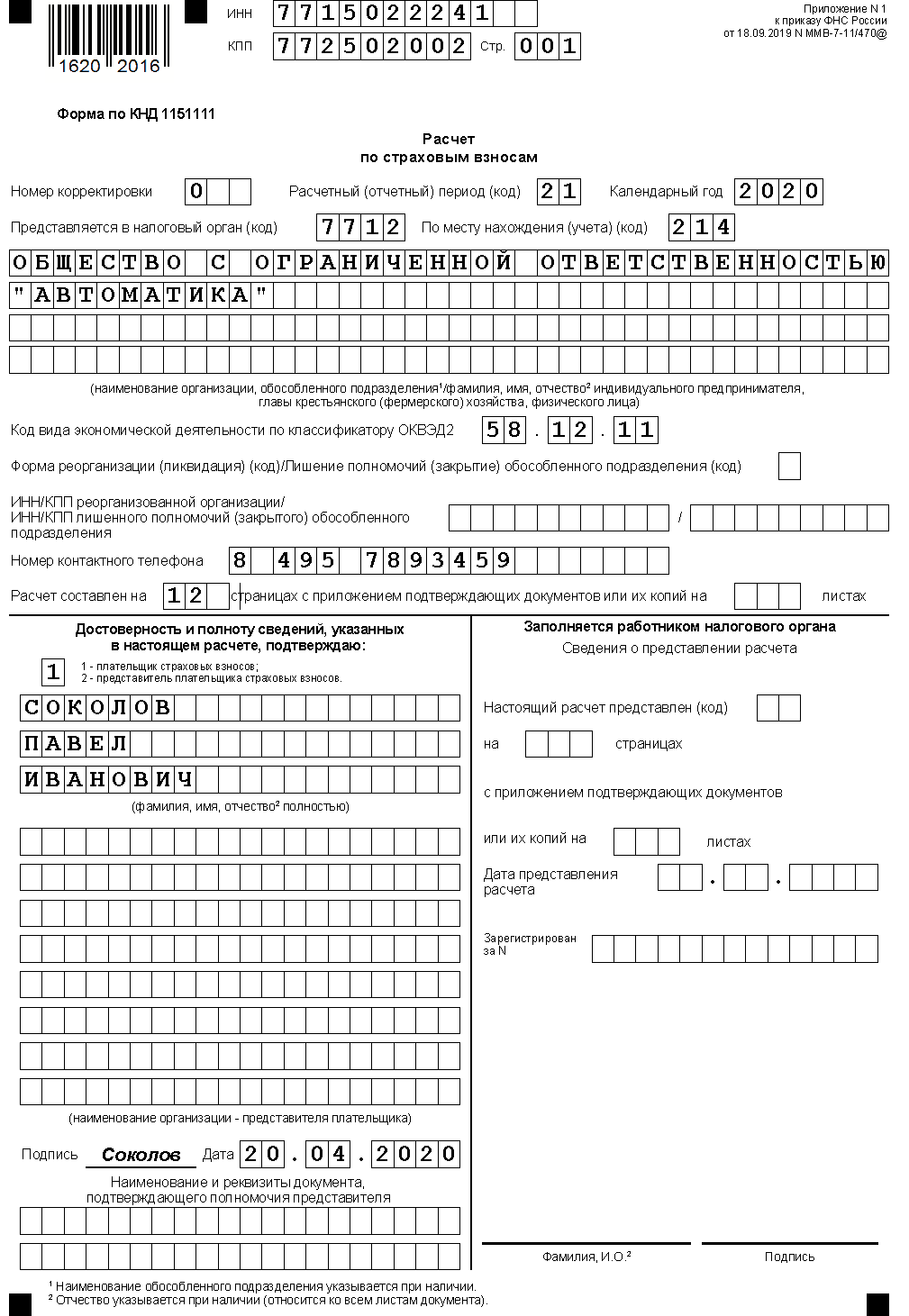

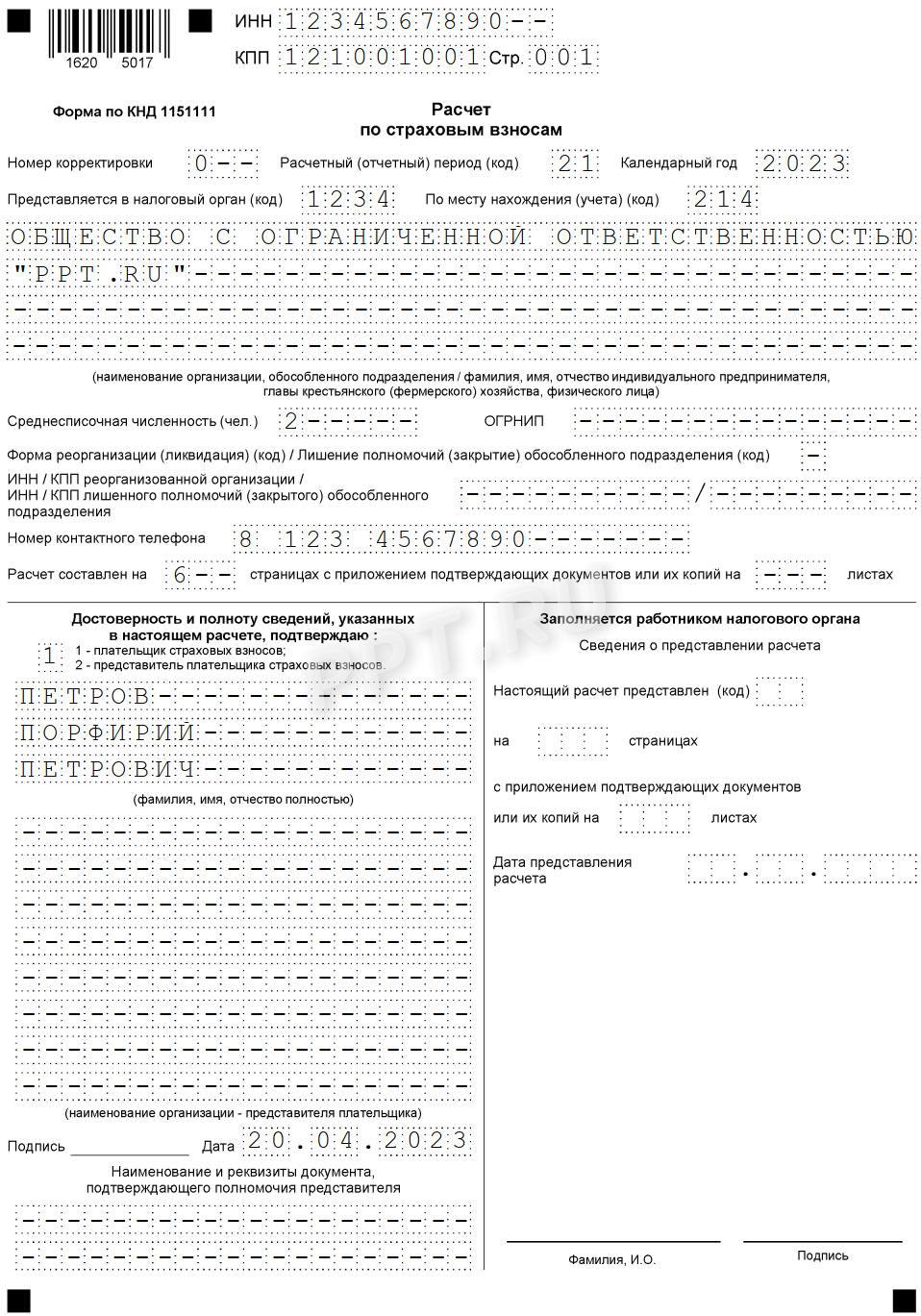

Титульный лист

Первый лист новой формы РСВ заполняется также, как титульные листы прочих отчетов и деклараций, и очень похож на титул старой формы. Но есть одно отличие: появилось поле для ОГРНИП, заполняют которое ИП и главы КФХ.

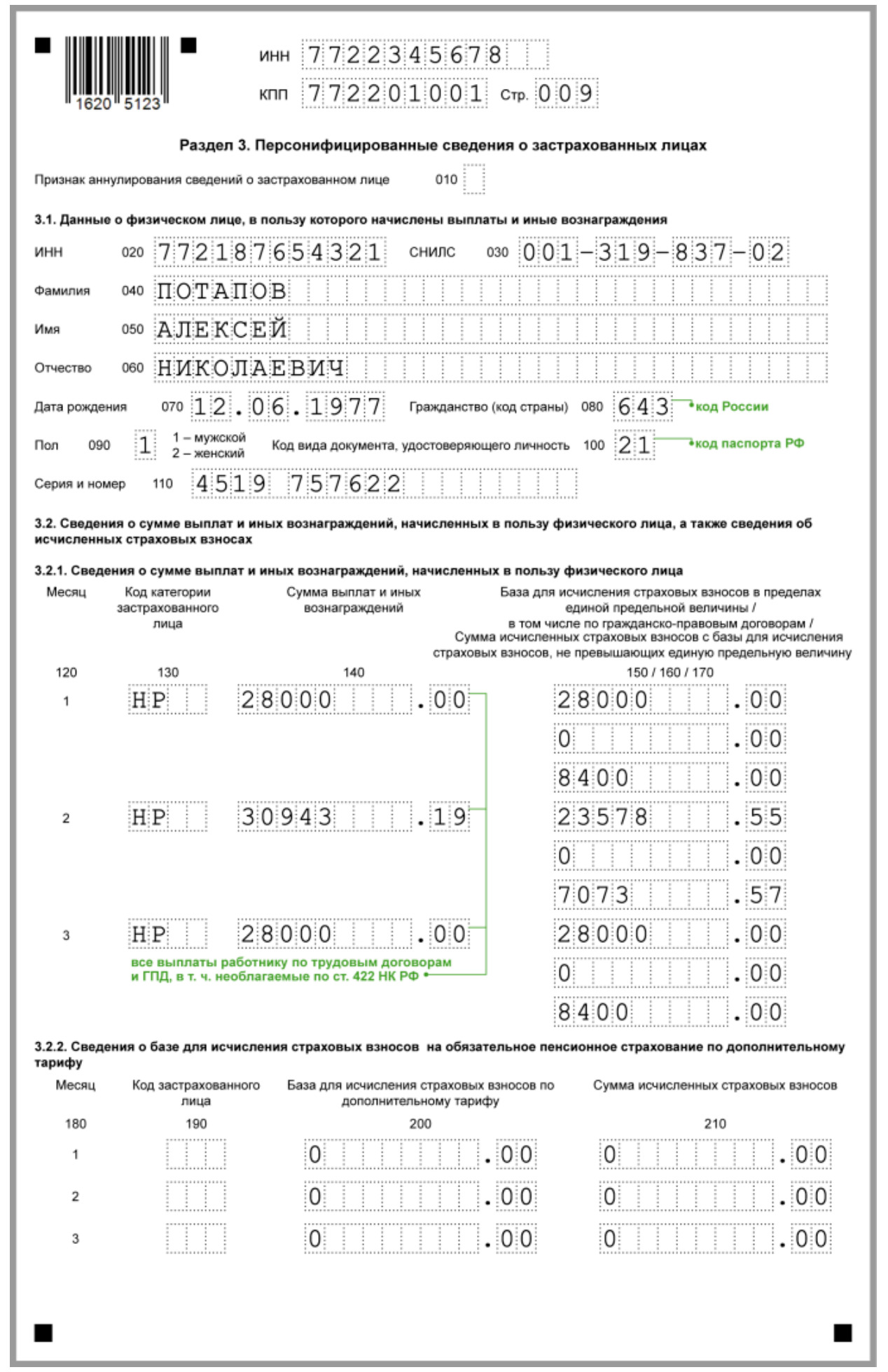

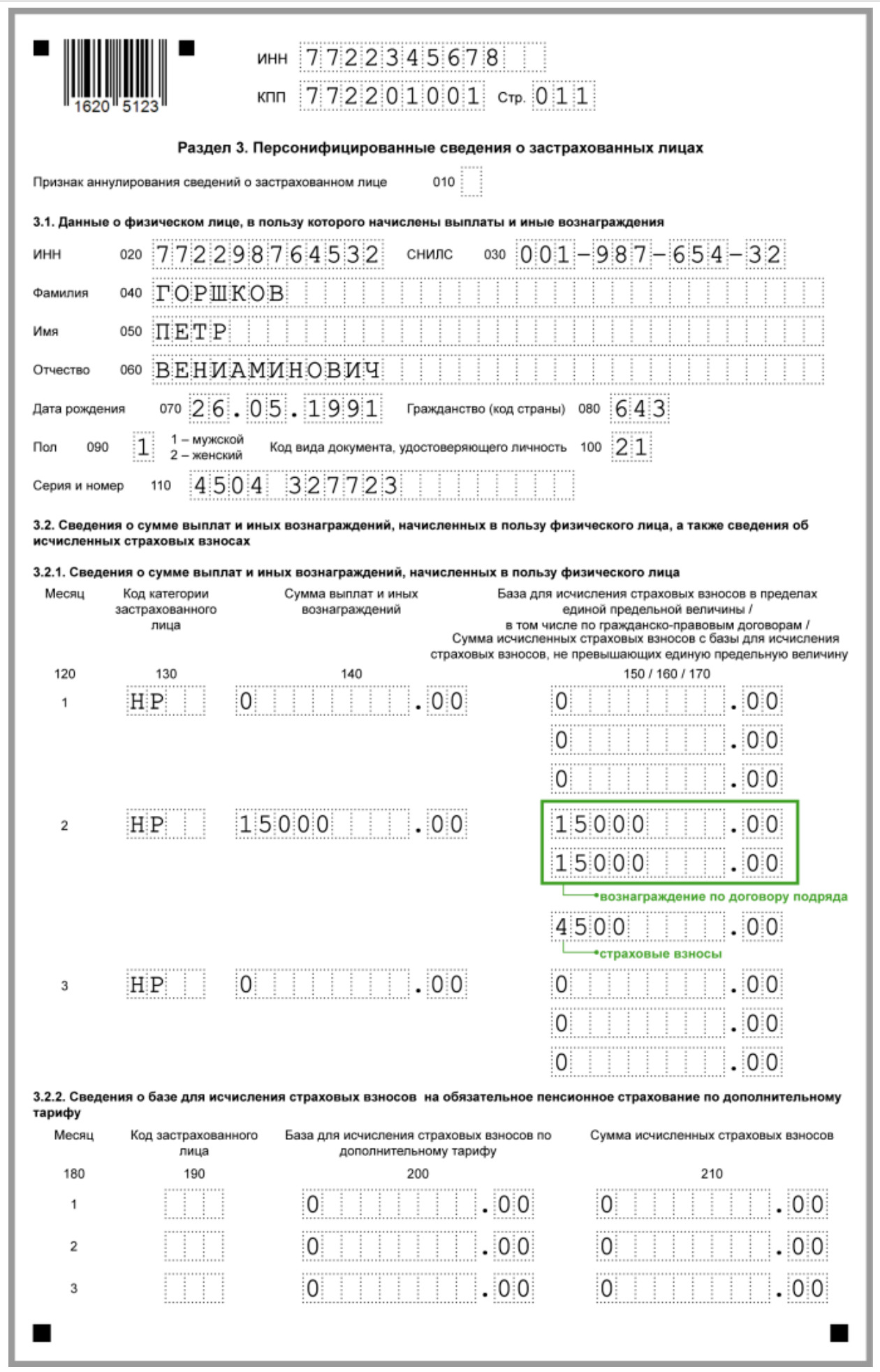

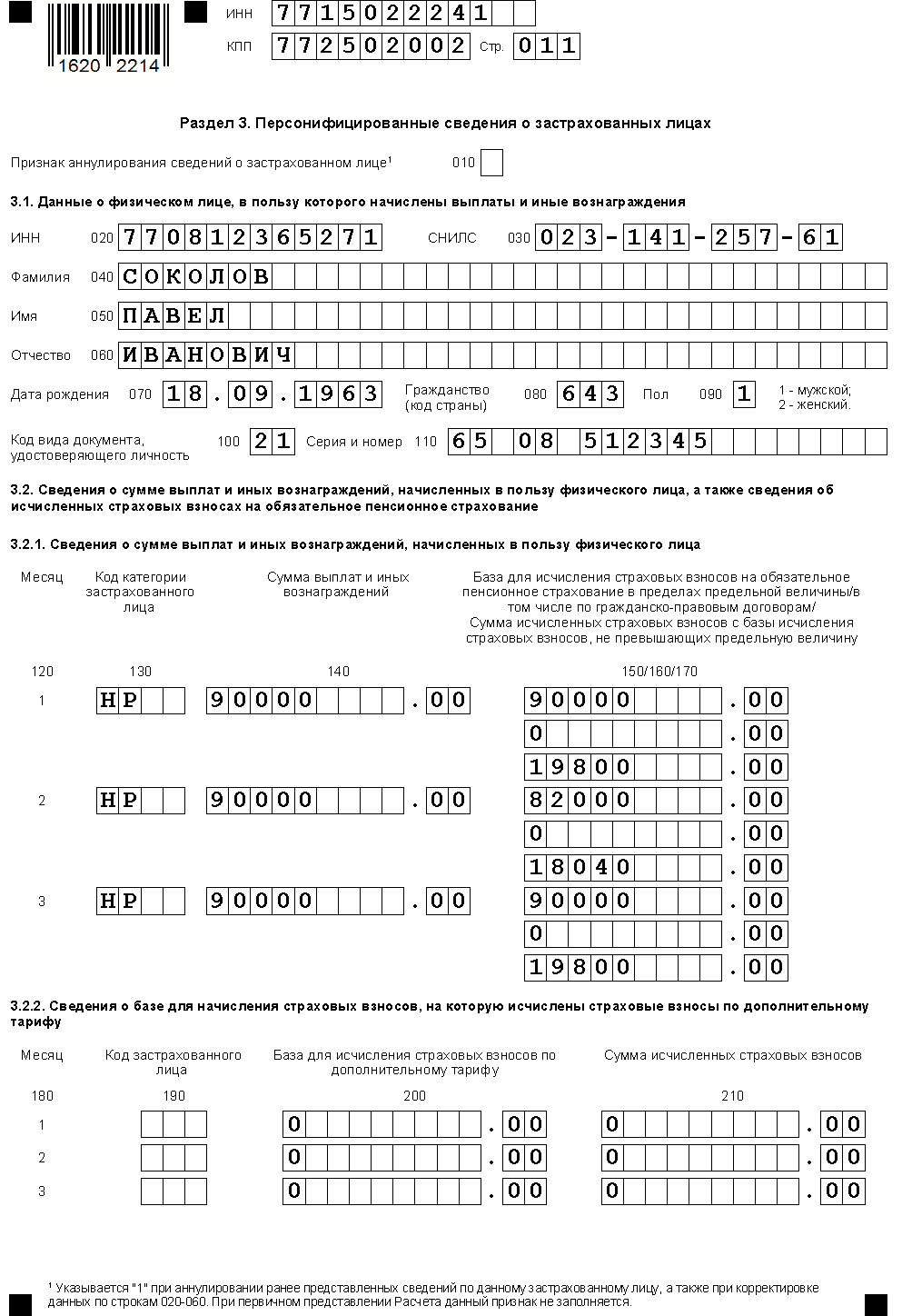

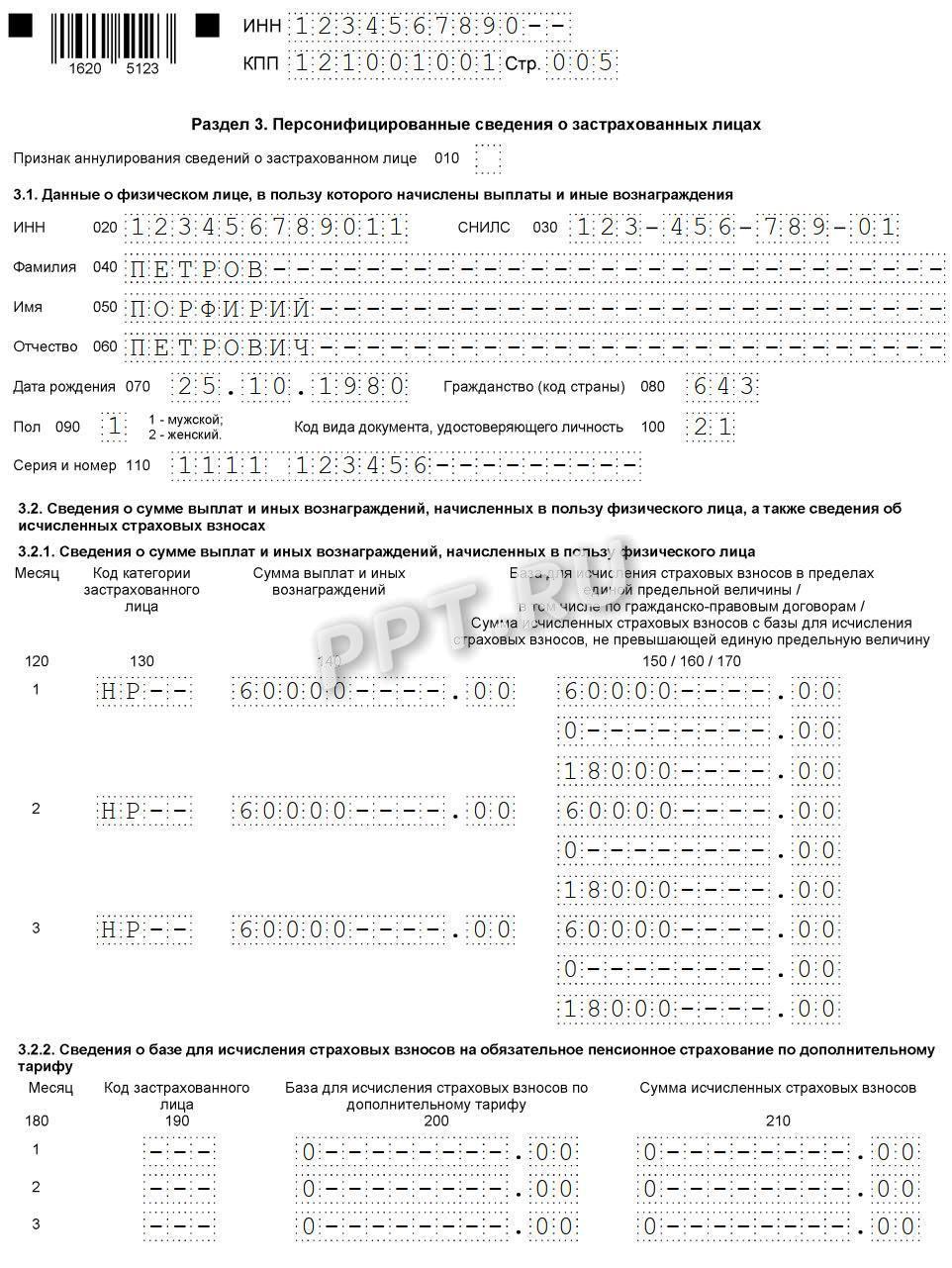

Раздел 3

В разделе 3 нужно указать сведения о работнике, включая суммы выплат и взносов. Мы укажем данные за январь, февраль и март и за весь первый квартал. При заполнении расчета за полугодие здесь нужно будет отразить данные за апрель, май и июнь и за 6 месяцев (а не 2 квартал).

Важно! Субъект МСП, который платит взносы по пониженному тарифу, в отношении каждого работника заполняет данный раздел два раза: по взносам с выплаты в пределах МРОТ и свыше МРОТ.

Поле 010 при первичной подаче не заполняется. Оно предназначено для отмены сведений.

Блоки 3.1 заполним одинаково в обоих Разделах З. В полях блока укажем персональные данные работника. Поле 080 предназначено для кода гражданства по классификатору ОКСМ, для россиян это 643. В поле 100 укажем код вида документа из Приложения № 6 к Порядку заполнения формы, для паспорта РФ – код 21. Серию и номер нужно вписать через пробел, знак «№» не вносится.

Блоки 3.2.1 будут отличаться. Первый вариант заполним в отношении выплат в пределах МРОТ, второй – в отношении выплат свыше МРОТ.

На первом листе раздела 3 в первой строке блока 3.2.1 укажем данные за январь:

- 130 – код категории застрахованного лица НР (Приложение № 7 к Порядку), он означает, что взносы с этой суммы начисляются по основному тарифу;

- 140 – сумма выплаты за месяц в пределах МРОТ, то есть 16242;

- 150 – база для расчета взносов в пределах лимита – снова 16242;

- 160 – сумма выплат по договорам ГПХ, в нашем случае ее нет;

- 170 – сумма взносов 4872,6.

Таких строк из полей 130-170 заполним еще две – за февраль и март.

Блок 3.2.2 заполнять не будем, поскольку по дополнительному тарифу взносы мы не начисляем.

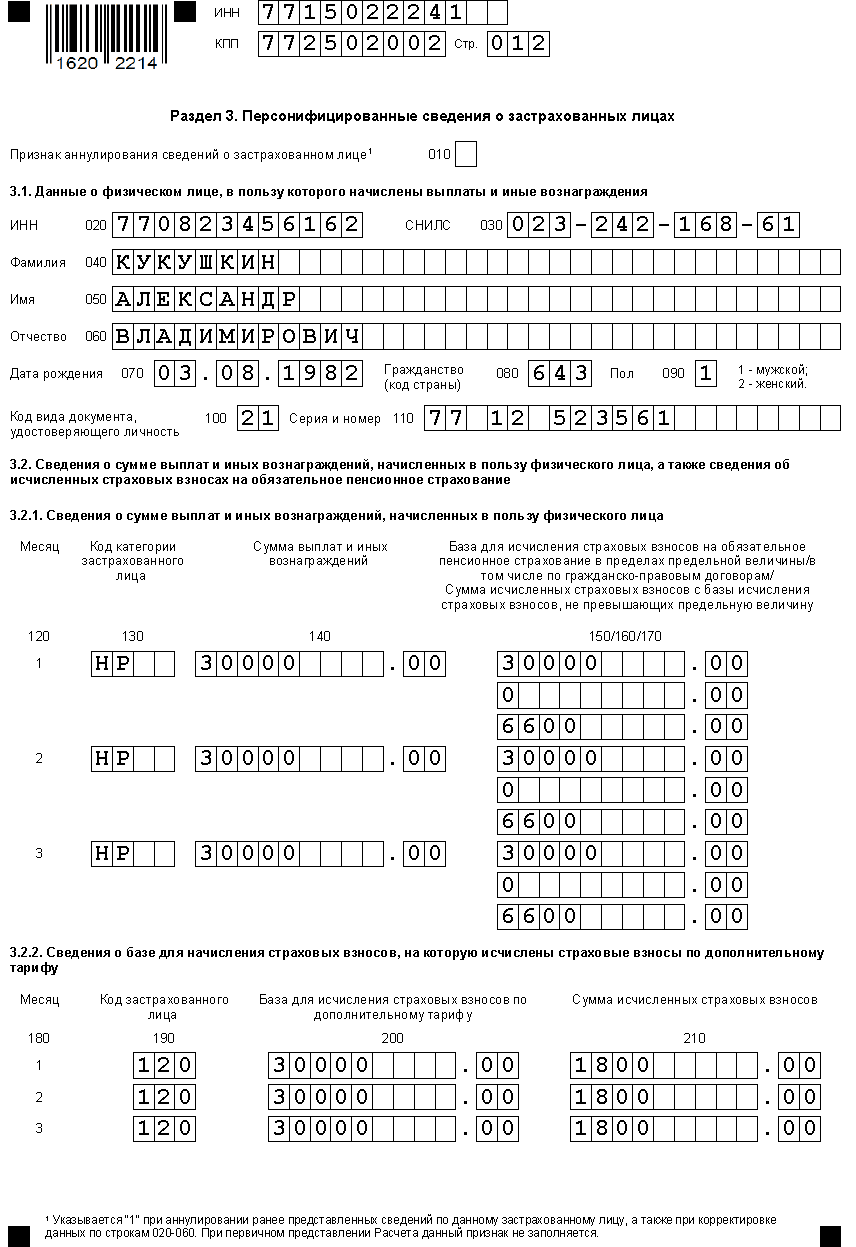

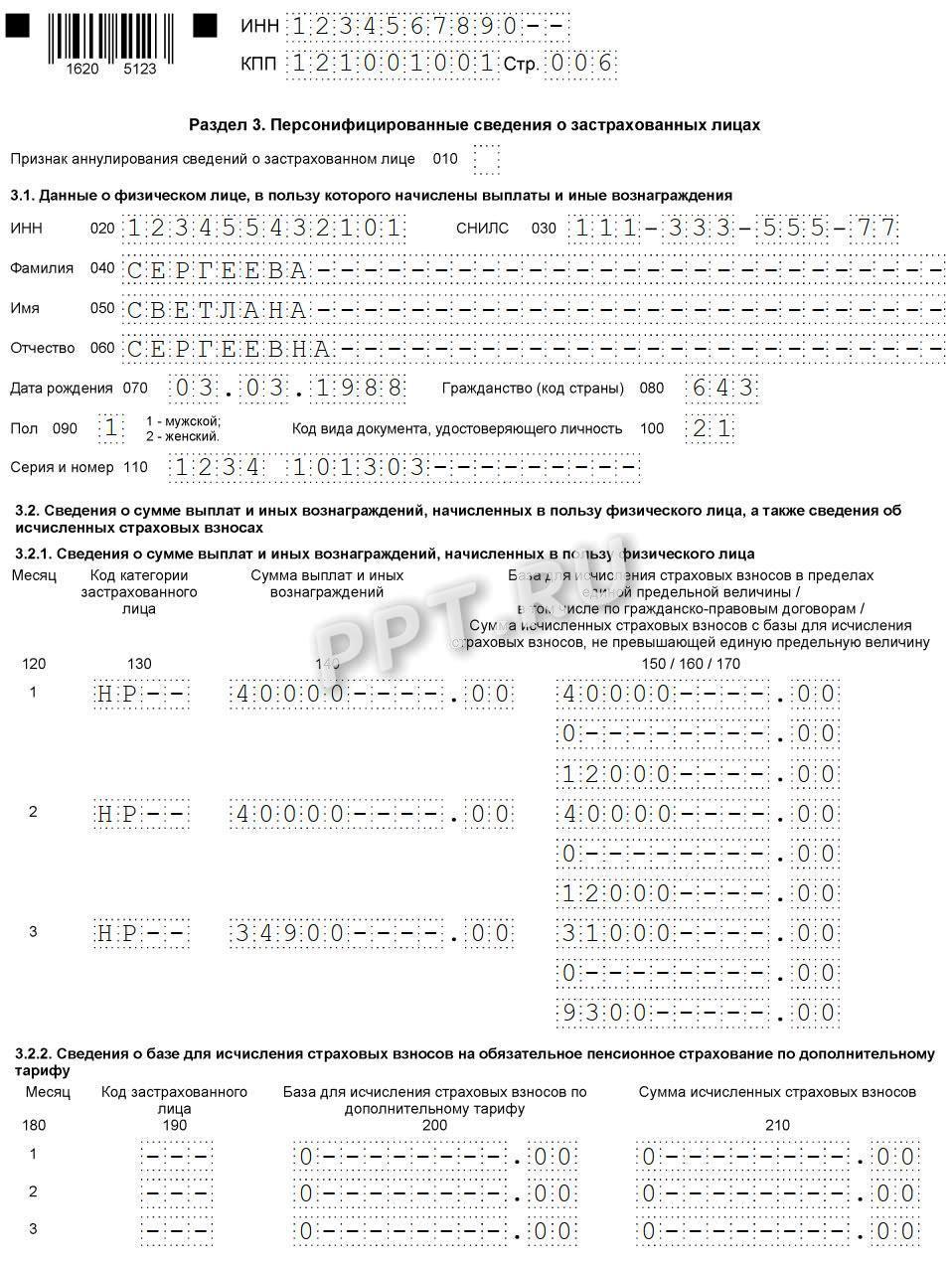

На втором листе раздела 3 в каждой строке блоке 3.2.1 отразим иные показатели:

- 130 – код МС, означающий, что применяется тариф для МСП с выплаты свыше МРОТ;

- 140 – сумма выплаты за месяц свыше МРОТ, это 83758;

- 150 – база для расчета взносов в пределах лимита, у нас это опять 83758;

- 160 – выплат по ДГПХ нет (нули);

- 170 – сумма взносов за месяц 12563,7.

Обратите внимание! Тем же приказом № ЕД-7-11/878@ (Приложение 2) утвержден другой самостоятельный отчет: «Персонифицированные сведения о физических лицах». Это форма по КНД 1151162. Он подается в ИФНС ежемесячно вместо формы СЗВ-М. Названия этого отчета и Раздела 3 РСВ идентичны, но путать их не надо! Форма КНД 1151162 содержит больше информации, и данные в ней представлены более детально. Конечно же, одинаковые сведения в этих отчетах (ИНН, СНИЛС, ФИО, сумма выплат за месяц) должны совпадать.

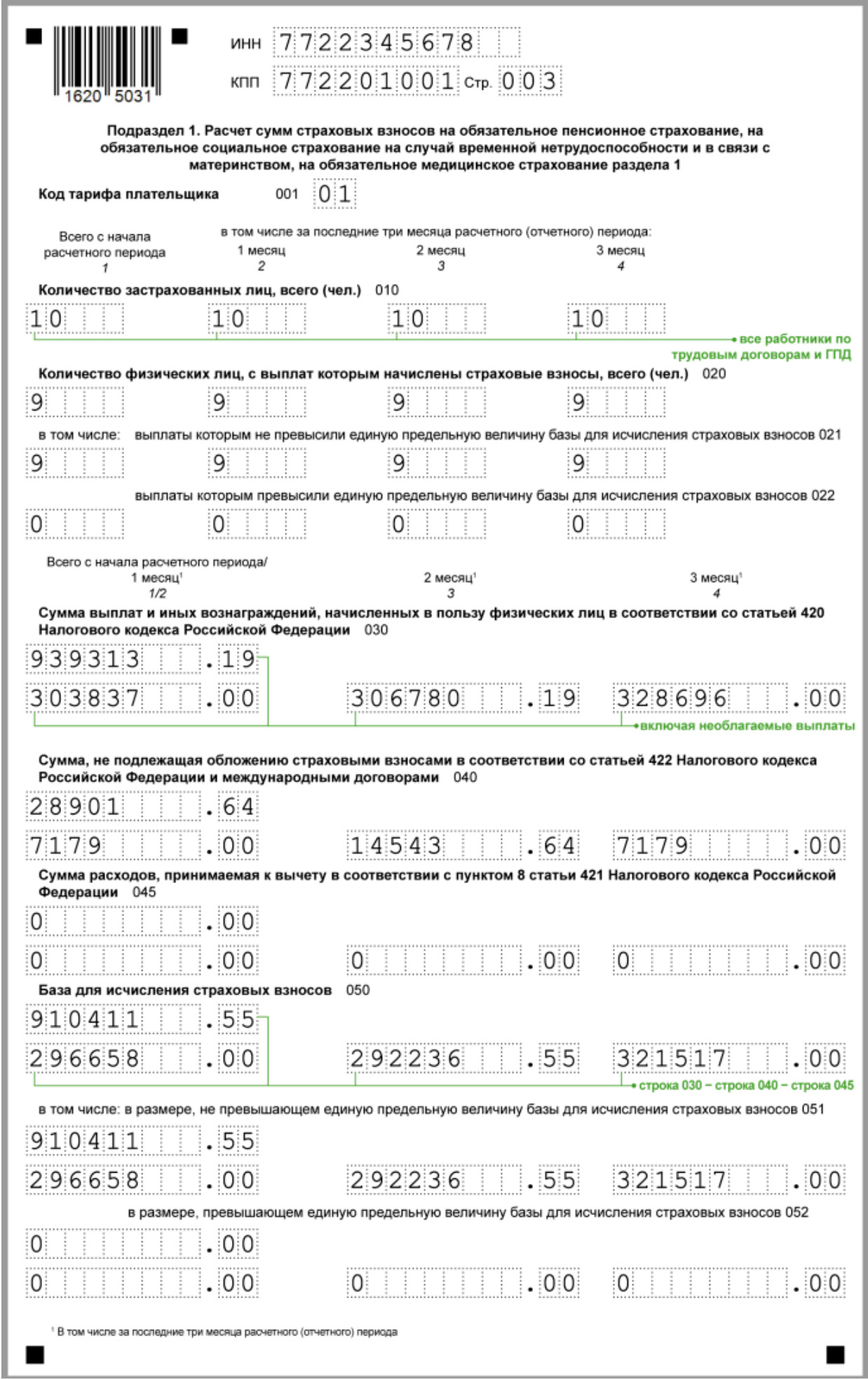

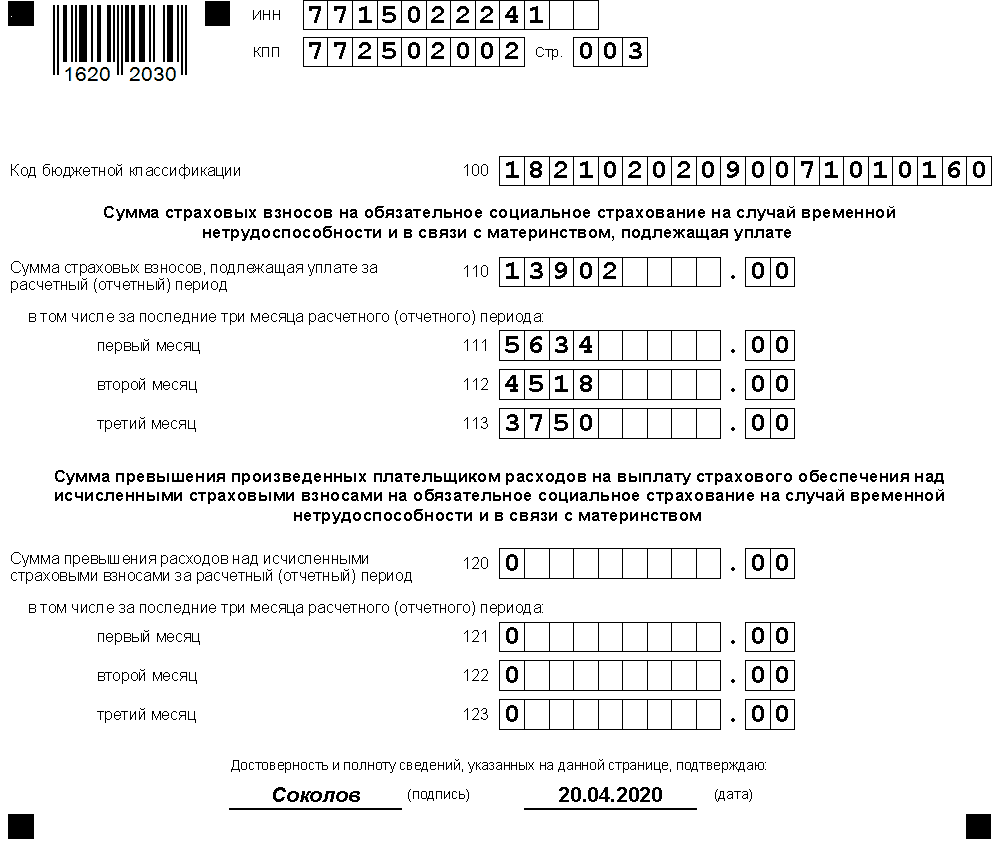

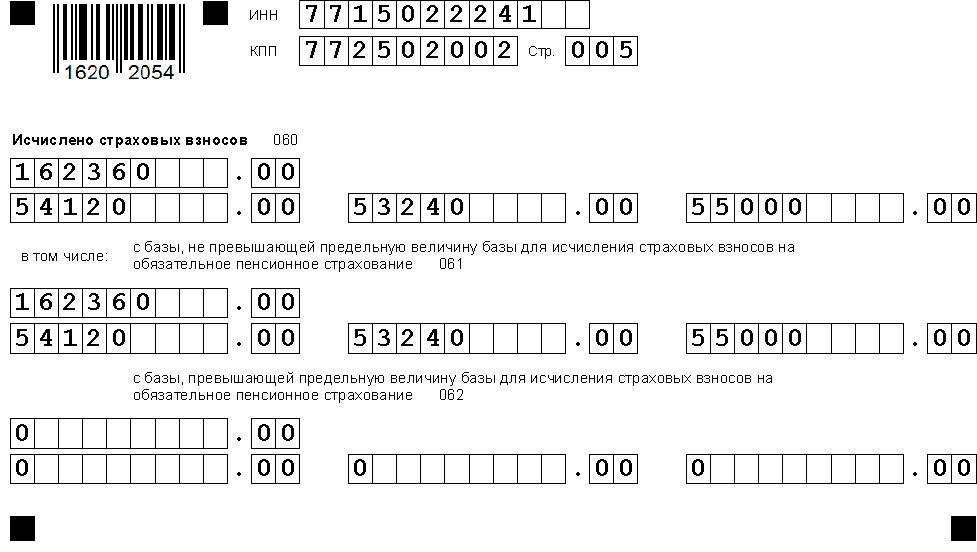

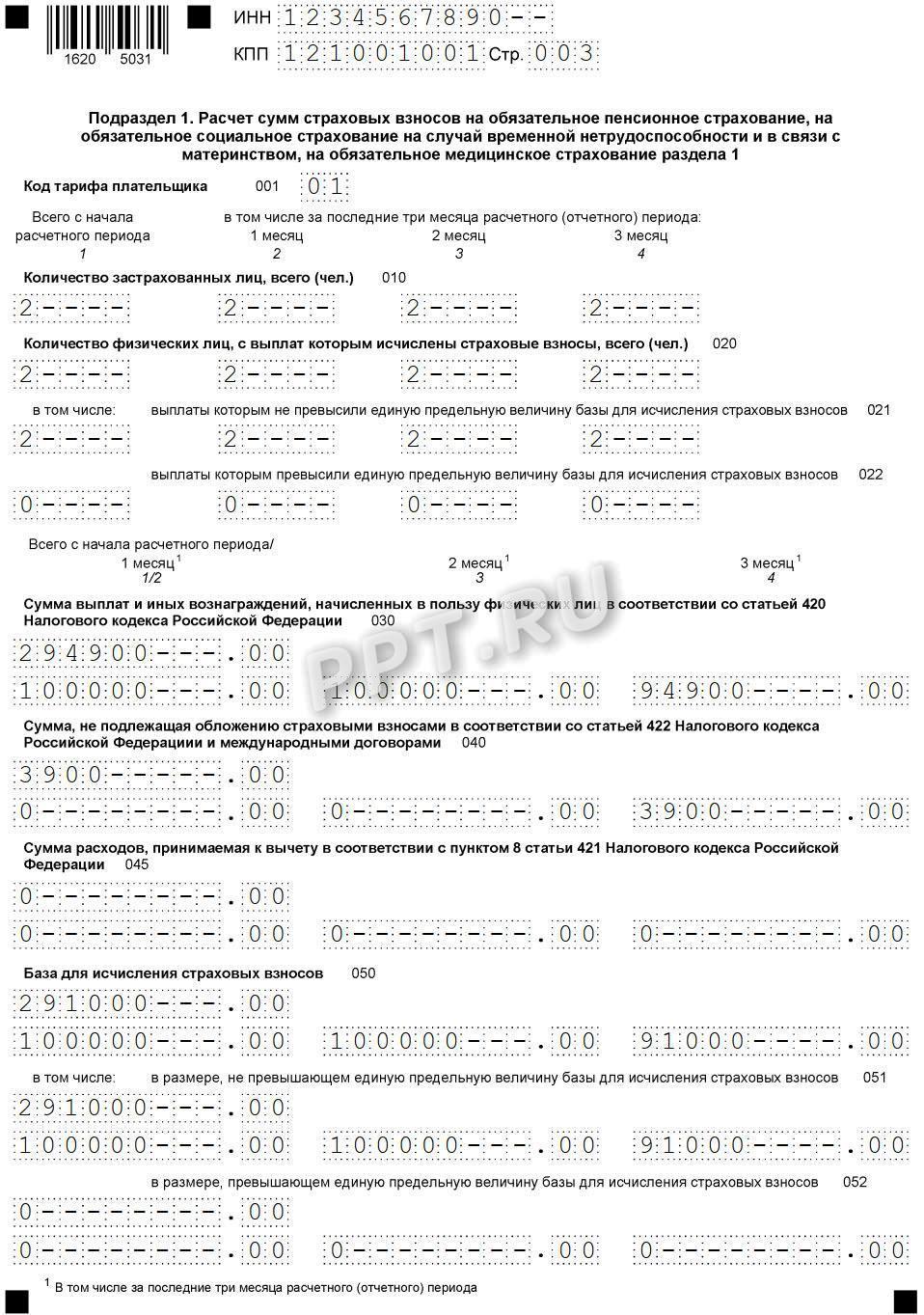

Подраздел 1 Раздела 1

Подраздел 1 заполняется также в разрезе тарифа, но не на каждого застрахованного, а в целом за период. Это значит, что Подразделов 1 тоже будет два, потому что наше ООО начисляет взносы по двум тарифам: с выплат до МРОТ и свыше МРОТ.

Первый лист Подраздела 1 заполним данными по выплатам в пределах МРОТ. У нас один работник, но если их несколько, нужно сложить суммы выплат по всем физлицам в пределах МРОТ за соответствующий период.

В полях первого листа Подраздела 1 укажем:

- 001 – код тарифа плательщика 01 (Приложение № 5 к Порядку), он означает основной тариф взносов 30%;

- 010 – количество застрахованных лиц, в нашем примере 1. В следующих двух строках также укажем 1, так как с выплаты работнику начисляем взносы, а база для их начисления не превышает предельный размер. В строке 022 укажем нули, поскольку выплат сверх лимита базы нет;

- 030 – сумма, с которой начисляются взносы по тарифу в пределах МРОТ. В верхнем поле – сумма за квартал, то есть 48726, в нижних – по месяцам, то есть 16242;

- 040 – сумма, не облагаемая взносами (у нас нулевые показатели);

- 045 – вычет по пункту 8 статьи 421 НК РФ (впишем нули);

- 050 – база по взносам за квартал и по месяцам, в нашем случае как в строке 030;

- 051 – в том числе в пределах предельной базы (вновь дублируем цифры из строки 030, поскольку у нас нет выплат выше предельной базы);

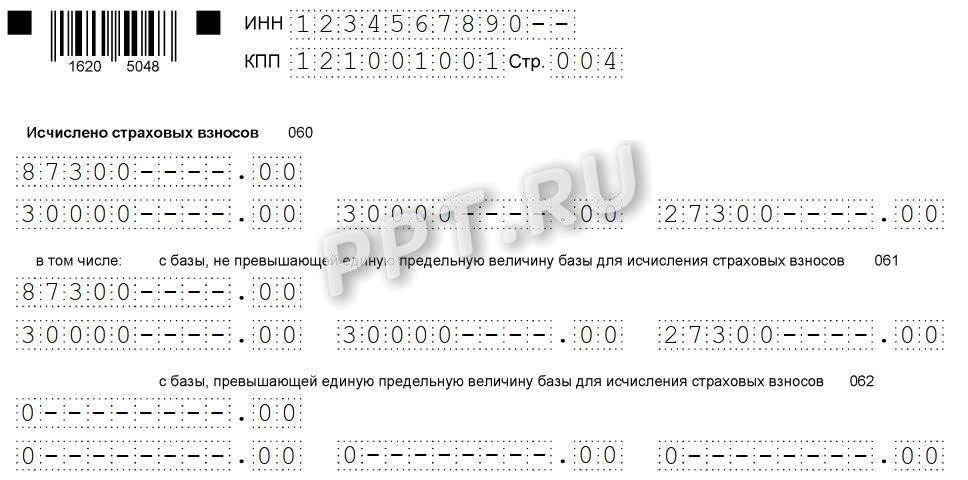

- 060 – исчисленные взносы за период, то есть 14617,8, и за каждый месяц из трех последних – 4872,6;

- 061 – сумма взносов с выплаты в пределах лимита (здесь мы дублируем строку 060);

- 062 – взносы с базы, превышающей лимит (отражаем нулевые значения).

Второй лист Подраздела 1 заполним данными по выплатам свыше МРОТ. В строке 001 укажем код 20 из Приложения № 5 к Порядку, то есть тариф для МСП.

Принцип заполнения второго листа такой же, но нужно указать данные выплаты свыше МРОТ:

- в строках 030, 050 и 051 укажем суммы, с которых рассчитывали взносы. За квартал – 251274, за каждый отдельный месяц – 83758;

- в строках 060 и 061 – соответствующие суммы взносов. За квартал 37691,1, помесячно – 12563,7.

Остальные поля заполним также, как в первом Подразделе 1.

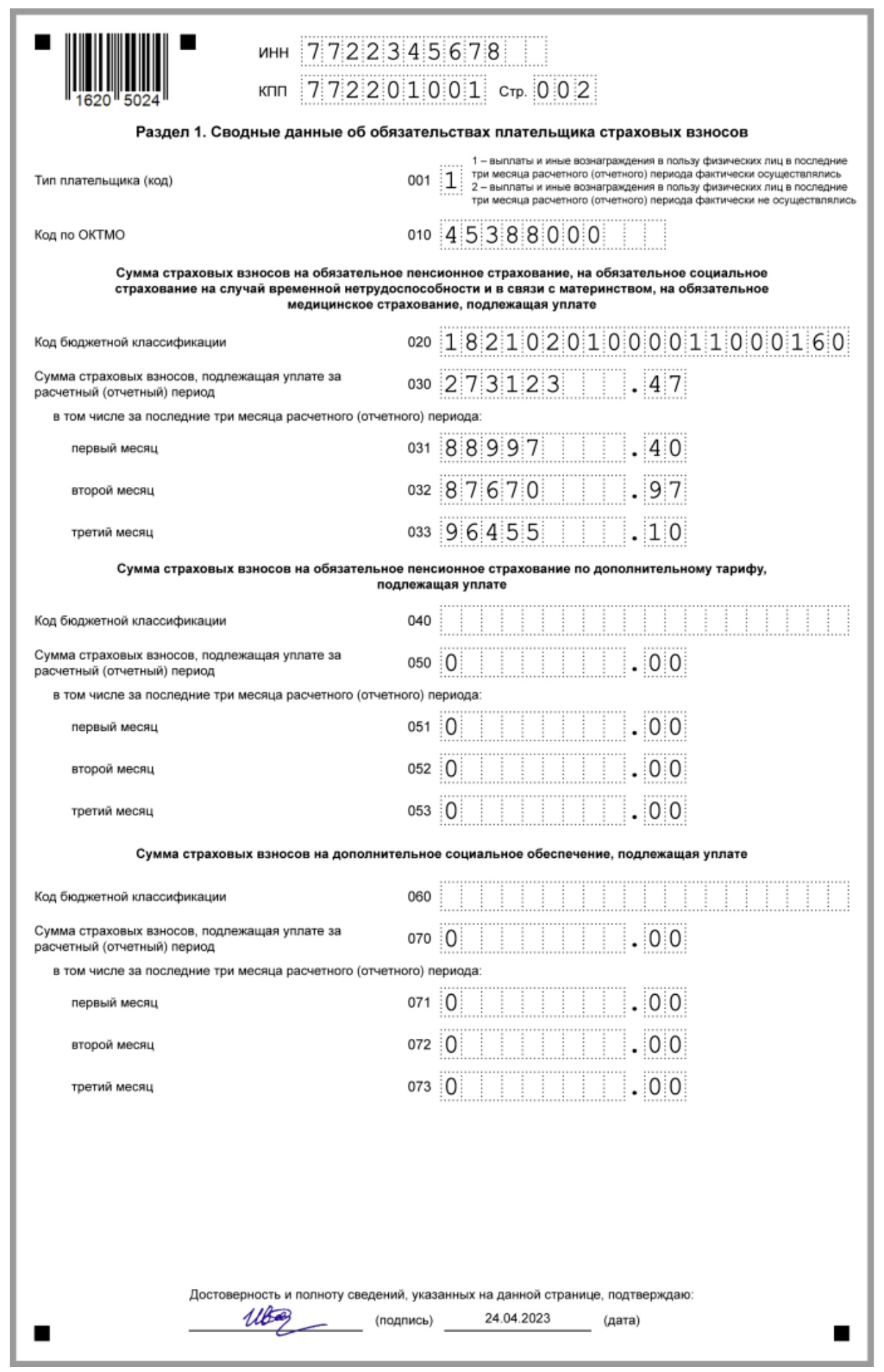

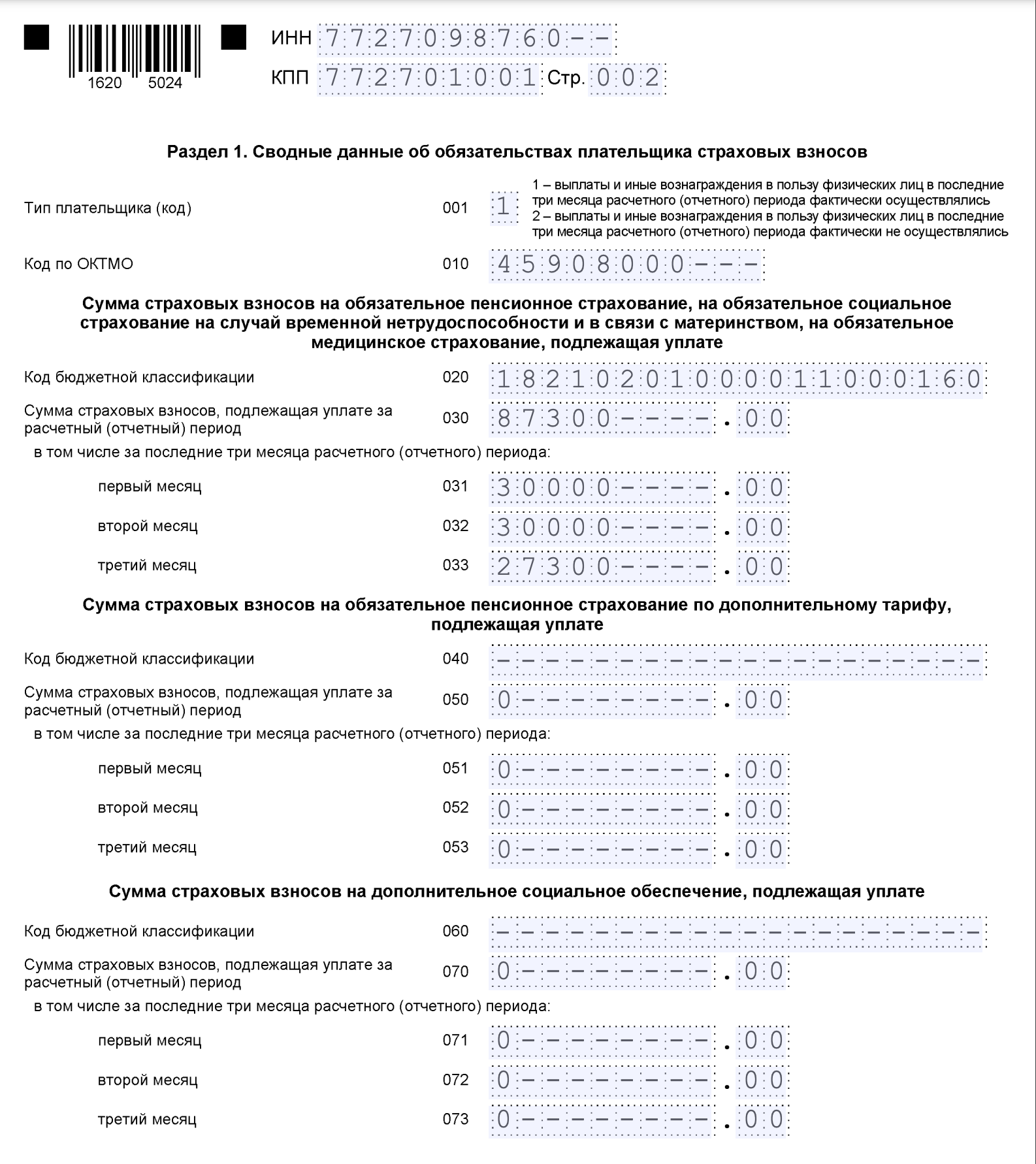

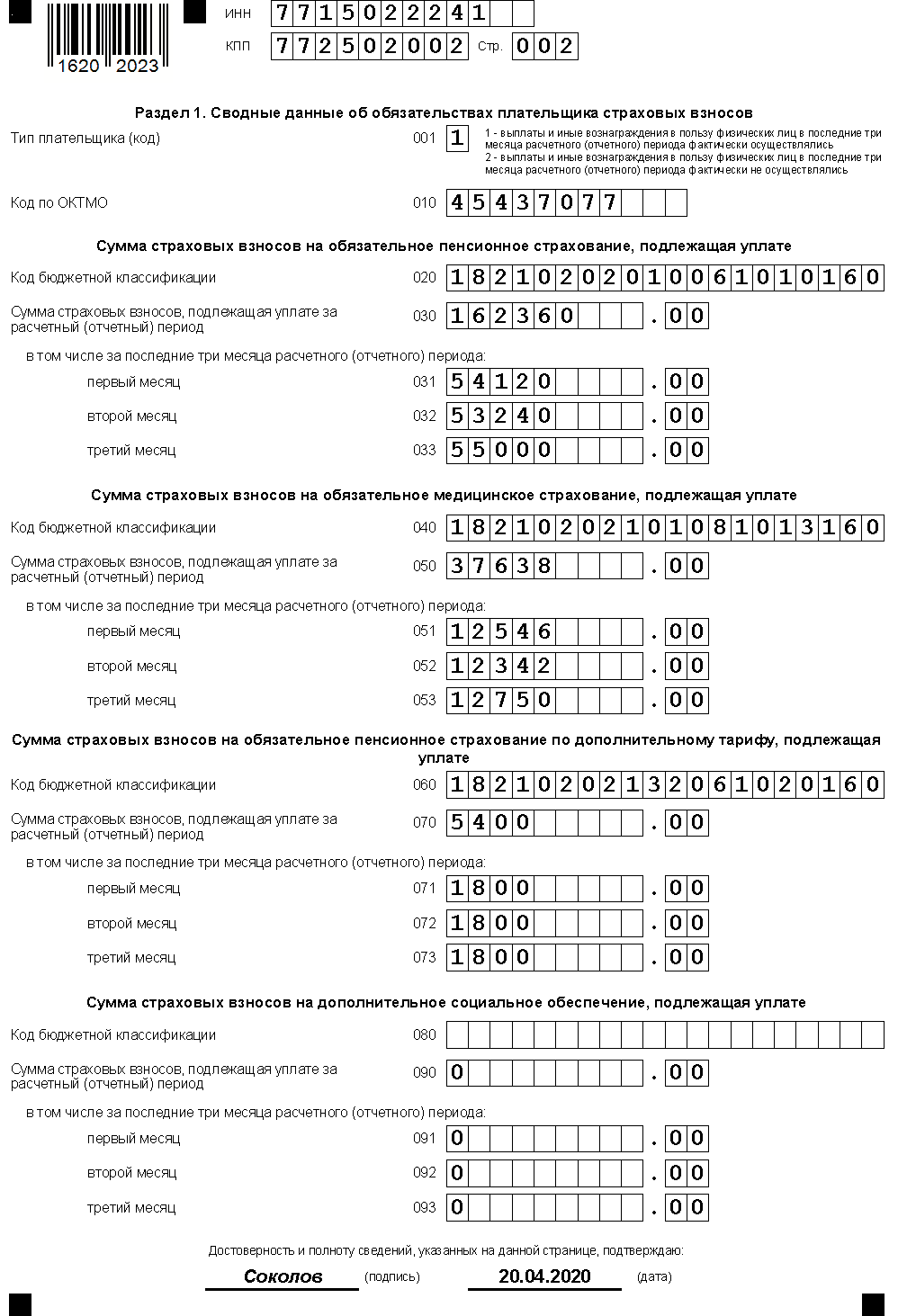

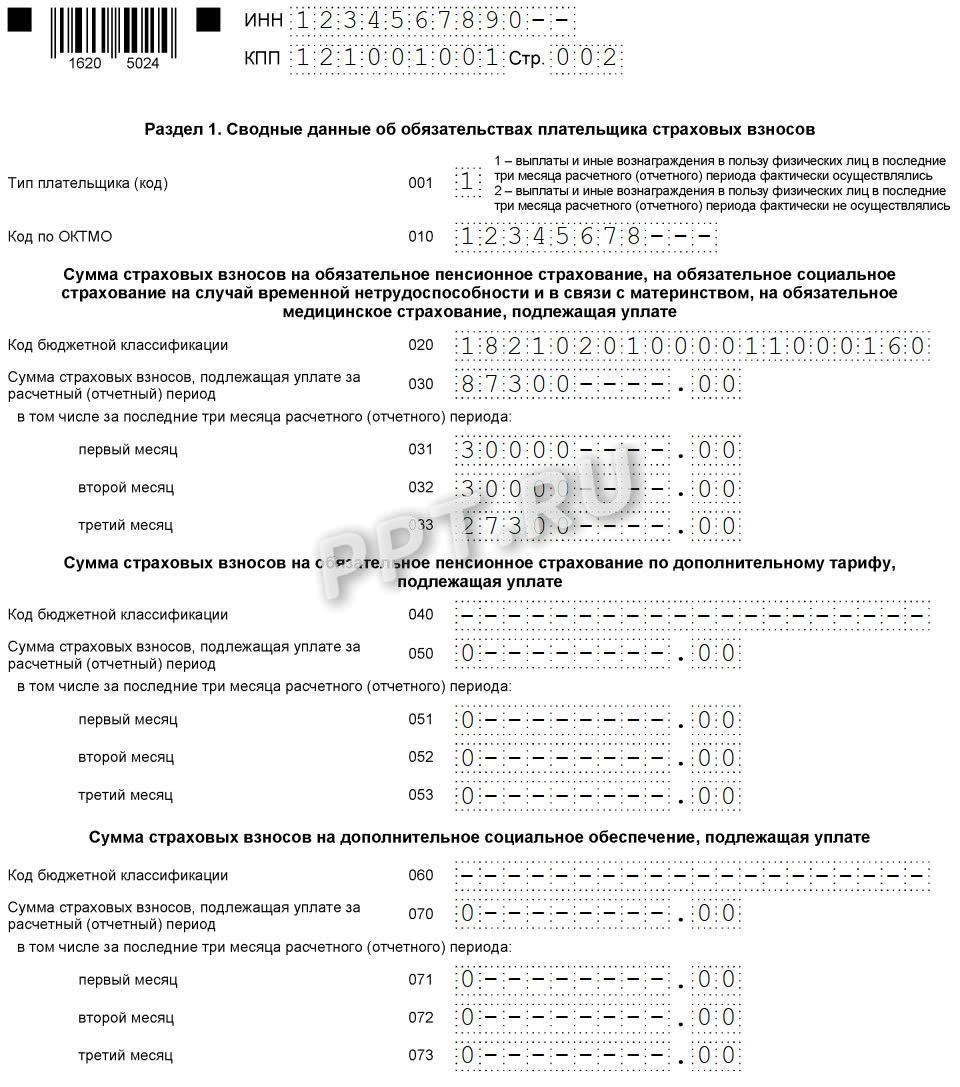

Раздел 1

Осталось внести данные в Раздел 1. Он будет единственным, поскольку содержит итоги всех расчетов.

В строке 001 указываем код плательщика 1, поскольку ООО «Ивушка» выплачивало деньги физлицам.

В строке 010 вписываем ОКТМО, в строке 020 – КБК.

Обратите внимание! Теперь страховые взносы, кроме взносов на травматизм, нужно платить на единый налоговый счет. Но в 2023 году действует переходный период: компании могут перечислять их напрямую, то есть по старым правилам. Однако список КБК изменился, актуальные коды – в приказе Минфина № 75н от 17.05.2022.

В строке 030 отражаем сумму страховых взносов за весь период, которая складывается из взносов с выплаты в пределах МРОТ и взносов с выплаты свыше МРОТ: 14617,8 + 37691,1 = 52308,9.

В строках 031-033 показатели считаем также, как и в строке 030, но взносы берем за каждый из трех месяцев отдельно: 4872,6 + 12563,7 = 17436,3.

Остальные строки будут без показателей.

Готовую форму РСВ подписываем на титульном листе и внизу Раздела 1. Не забудьте тут же указать дату заполнения.

Новая форма РСВ с периодов 2023 года – скачать образец

По какой форме заполнять расчет по страховым взносам за 1 квартал 2023 года? Какой срок сдачи РСВ по итогам 1 квартала? Как заполнять разделы расчета? Отвечаем на вопросы и приводим примеры заполнения квартальной отчетности по страховым взносам при обычных и пониженных тарифах. Также вы сможете скачать пример заполнения нулевого РСВ за 1 кв.2023.

Расчет по страховым взносам за 1 квартал 2023 года нужно представлять на новом бланке. Новая форма утверждена Приказом ФНС России от 29.09.2022 N ЕД-7-11/[email protected]

Основные изменения в форме РСВ связаны с начислением взносов по единому тарифу. В новой форме расчета по страховым взносам объединили строки, в которых указывают взносы на ОПС, ОМС и страхование по ВНиМ. Из-за объединения структура расчета изменилась: ряда подразделов больше нет, а у других теперь иные номера. Подробнее см. “Что изменилось в РСВ с 2023 года“.

Обязательные листы нового РСВ в 2023 году:

- титульный лист;

- разд. 1;

- подраздел 1;

- разд. 3.

Остальные листы – только для отдельных плательщиков, например для тех, кто платит взносы по доптарифу.

ШПАРГАЛКА: КТО И КАКОЙ РАЗДЕЛ РСВ ДОЛЖЕН ЗАПОЛНЯТЬ

Состав новой формы РСВ-2023

Новая форма состоит из четырех разделов:

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов – глав крестьянских (фермерских) хозяйств»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах»;

- раздел 4 «Сводные данные об обязательствах плательщиков страховых взносов, указанных в пункте 6.1. статьи 431 НК РФ». Этот новый раздел большинству работодателей заполнять не нужно. Ведь он посвящен страховым взносам с выплат в пользу прокуроров, сотрудников Следственного комитета РФ, судей федеральных судов и мировых судей.

Срок сдачи РСВ за первый квартал в 2023 году

Подать РСВ за I квартал нужно не позднее 25.04.2023 (п. 7 ст. 431 НК РФ).

При нарушении срока представления РСВ работодателю грозит штраф (п. 1 ст. 119 НК РФ).

Нулевой РСВ-1 за 1 квартал

Работодатель, у которого по каким-либо причинам отсутствовали выплаты в пользу работников в I квартале, все равно должен подать РСВ за этот период (Письмо Минфина России от 28.07.2022 N 03-15-05/73009).

При подаче нулевого РСВ работодатель включает в состав расчета (п. 3.2 Порядка):

- титульный лист;

- раздел 1 с указанием в строке 001 кода «2» (без подразделов и приложений);

- раздел 3.

Титульный лист

На титульном листе приведите среднесписочную численность работников за 1 квартал 2023 г., рассчитанную в обычном порядке, дробное значение округлите до целого. Код расчетного периода – 21.

Раздел 3

Раздел 3 заполните на каждого работника, числившегося у вас в 1 квартале. Код категории застрахованного лица для граждан РФ – НР. Коды для иностранцев: временно пребывающие – ВПНР, временно проживающие – ВЖНР.

В графе 140 укажите все доходы работника – облагаемые и необлагаемые. Не показывайте только дивиденды и другие выплаты, не являющиеся объектом обложения по ст. 420 НК РФ.

Выплаты по ГПД в разд. 3 покажите и в графе 150, и в графе 160.

Подраздел 1

В подразделе 1 укажите выплаты и взносы по всей организации – за каждый из последних 3 месяцев и нарастающим итогом с начала года. В отдельных строках приведите выплаты сверх предельной базы и взносы с них. Количество застрахованных лиц – это все работники организации, в том числе по ГПД.

Образец заполнения РСВ за 1 квартал 2023 года

Приведем возможный пример заполнения РСВ-1 за 1 квартал 2023 года на следующих условиях.

Каким способом передать расчет в ИФНС

Если численность физлиц, в пользу которых работодателем были произведены выплаты, за расчетный период превышает 10 человек, то такому работодателю нужно сдать РСВ в электронном виде по ТКС с использованием УКЭП (п. 10 ст. 431 НК РФ).

Если же численность физлиц, получивших выплаты от работодателя, не превышает указанный выше лимит, то работодатель самостоятельно выбирает способ подачи расчета: либо на бумаге, либо в электронном виде.

РСВ по обособленным подразделениям

Если у организации есть обособленное подразделение, то сдача РСВ за 1 квартал 2023 года зависит от того, открыт ли этой “обособке” счет в банке и производит ли она начисление и выплату доходов работникам (п. 7 ст. 431 НК РФ).

Если оба этих условия выполняются, то в ИФНС по месту нахождения головной организации сдается РСВ в части работающих в ней сотрудников, а в ИФНС по месту нахождения ОП сдается расчет в части работников этого обособленного подразделения. В этом случае не забудьте указать в расчете правильный КПП: в расчете головного предприятия – КПП организации, в расчете обособленного подразделения – его КПП.

Выводы

Обновленный титульный лист заполняйте в прежнем порядке

Если в I квартале начисляли выплаты работникам и исполнителям, включите в расчет титульный лист, раздел 1, подраздел 1 раздела 1 и раздел 3. Даже если вы не вели деятельность в I квартале, все равно представьте отчетность, включите в нее титульный лист, раздел 1 без подразделов и приложений, а также раздел 3.

Если в штате нет сотрудников, отчитайтесь за руководителя-учредителя. На титульном листе будут те же сведения, что и в прежнем РСВ.

Не разбивайте взносы по видам страхования

В разделе 1 покажите сводные данные по взносам без разбивки по видам страхования. Тариф взносов теперь единый. В общем случае он составляет 30 процентов с выплат в пределах лимита, 15,1 — с выплат сверх предельной величины (п. 3 ст. 425 НК). Налоговики сами будут распределять платежи на пенсионное, медицинское и социальное страхование.

В РСВ больше нет отдельного приложения для временно пребывающих иностранцев. Раньше выплаты таким работникам облагались социальными взносами по тарифу 1,8 процента вместо 2,9. Сейчас вы платите за них по единому тарифу.

- В поле 001 подраздела 1 отразите код тарифа. Для компаний, которые платят по общему тарифу, код 01. Малые и средние компании используют сразу два тарифа, поэтому заполняют два подраздела 1 по каждому коду.

- В строке 010 отразите общее количество застрахованных — это сотрудники, подрядчики и исполнители по договорам ГПХ.

- В новой строке 021 подраздела 1 отразите количество застрахованных, которые получили доходы в пределах лимита, в строке 022 — количество работников, которые получили доходы сверх предельной базы.

- В строке 051 запишите облагаемые выплаты в пределах лимита, а в строке 052 — сверх предельной базы по взносам.

- В подразделе 2 приведите расчет взносов по доптарифам. Если применяли несколько доптарифов, подраздел 2 заполните по каждому основанию.

В разделе 3 отражайте общую сумму взносов

В разделе по-прежнему заполняйте персонифицированные сведения по всем застрахованным в последние три месяца отчетного периода. Это должны быть те же работники, на которых вы подаете сведения персонифицированного учета. В новом бланке изменилось наименование подраздела 3.2 и строк 150–170.

В подразделе 3.2.1 указывайте не только пенсионные взносы, а все страховые взносы по единому тарифу в пределах лимита в 1,917 млн руб. Если в I квартале в пользу застрахованного вы не начисляли никакие выплаты и вознаграждения, не заполняйте подраздел 3.2.

Код застрахованного по общему тарифу — «НР». Если заполняете отчеты для малой или средней компании, в строке 130 подраздела 3.2.1 раздела 3 в отношении выплат, не превышающих МРОТ, впишите код категории «НР» («ВЖНР» или «ВПНР»). Для выплат сверх МРОТ — код «МС» («ВЖМС» или «ВПМС»).

Видео по теме

Важные документы

Образец заполнения РСВ за 1 кв.2023 (из Консультант+)

Скачать документ

Нулевой РСВ за 1 кв.2023 (пример заполнения)

Скачать документ

Введена ли новая форма? Когда и что изменилось в ней в последний раз? С отчетности за какой период необходимо использовать новую форму расчета? Где можно скачать бесплатно форму РСВ в удобном для заполнения формате? Как заполнить РСВ за 1 квартал 2020 года: образец заполнения , а также ссылки для скачивания — в этом материале.

Предыдущий год ознаменовался множественностью изменений российского законодательства в части администрирования, начисления и сроков сдачи отчетности по страховым взносам. Подобные изменения законов всегда приводят к изменению сопутствующих форм, бланков, деклараций и тому подобных документов. В случае со страховыми взносами также произошел ряд изменений.

Форма расчета по страховым взносам не остается неизменной. И этот год не стал исключением. Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, порядок ее заполнения и электронный формат (приказ ФНС от 18.09.19 № ММВ-7-11/470@). Впервые применить измененный бланк нужно при сдаче отчетности за первый квартал 2020 года. Об этом говорится в п.3 приказа «Настоящий приказ вступает в силу начиная с представления расчета по страховым взносам за первый расчетный (отчетный) период 2020 года.»

РСВ : новая форма за 1 квартал 2020 года скачать в excel

Закончился очередной отчетный период и надо сдавать РСВ за 1 кв. 2020 года. Новая форма введена с 1 квартала 2020 года, поэтому сдавать расчет необходимо по форме, которая утверждена приказом ФНС России от 18.09.19 № ММВ-7-11/470@. Эта форма является актуальной.

Скачать бланк расчета по страховым взносам за 1 квартал 2020 года ( Форма по КНД 1151111) в формате PDF

или

скачать новую форму РСВ за 1 квартал 2020 года в Excel.

Бланк расчета содержит три раздела. Наиболее объёмным является первый раздел, посвященный расчетам. Однако, если в организации большое количество работников, то большим будет раздел 3, содержащий персонифицированные сведения о застрахованных лицах.

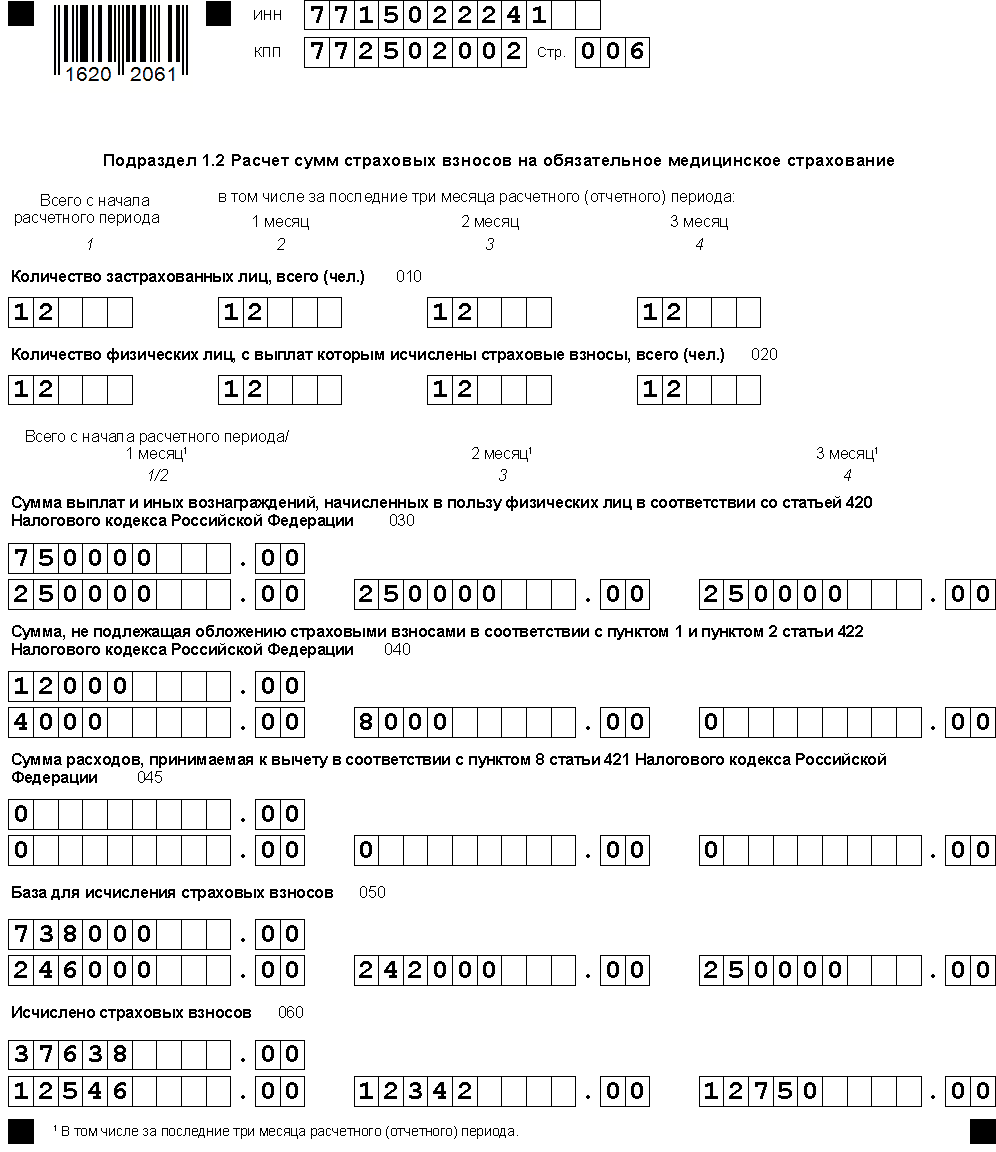

В состав формы включаются:

- Общая информация о страхователе.

- Расчет пенсионных страховых взносов (подраздел 1.1).

- Расчет медицинских страховых взносов (подраздел 1.2).

- Расчет социальных страховых взносов.

- Расходы на такие социальные страховые взносы, как временная потеря трудоспособности и материнство.

- Сведения о выплатах, которые были финансированы федеральным бюджетом.

- Персонифицированные сведения о застрахованных лицах.

Чтобы правильно произвести расчеты по взносам, надо использовать актуальные на момент расчета ставки. Для обязательного пенсионного страхования это 22%, для обязательного медицинского страхования – 5,1%, а для обязательного социального страхования – 2,9%.

Не все страхователи обязаны заполнять второй раздел. Он касается только глав фермерских или крестьянских хозяйств.

Раздел 3 содержит информацию о каждом застрахованном лице, за которого начисляются и уплачиваются взносы предприятием. Данные содержат персональные сведения и включают расчеты для взносов за каждое отдельное лицо. Наряду с разделами подлежит заполнению и титульный лист, на котором указываются данные об организации, количестве листов и сведения об отчетном периоде. На каждой странице расчета указывается ИНН и КПП страхователя.

Порядок заполнения и сдачи РСВ

Подробная инструкция по заполнению расчета со всеми приложениями приведена в приказе ФНС от 18.09.19 № ММВ-7-11/470@. Скачать эту инструкцию можно в конце страницы.

Повреждение страниц расчета и корректировка записей в нем не допускаются. При заполнении в бумажном варианте надо использовать печатные буквы, написанные черными или синими чернилами. Если расчет заполняется на компьютере, то при последующей его распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных (пустых) знакомест. В общем, правила оформления практически ничем не отличаются от оформления других документов, предназначенных для подачи в налоговую службу. Разрешено подавать расчет в двух вариантах: на бумажном носителе либо в электронной форме. Но первый вариант разрешен только организациям с численностью до 10 сотрудников включительно. Обратите внимание на изменения — раньше разрешалось до 25 сотрудникам. В этом случае расчет можно принести лично или отправить по почте заказным письмом.

Очень важным моментом при расчете является то, чтобы чтобы данные раздела 1 и раздела 3 совпадали. При выявлении несовпадения налоговики отчет не примут.

По срокам сдачи нет различия в том, в какой форме сдается отчетность. Для письменного и электронного варианта установлен один срок — 30 число месяца, следующего за отчетным периодом (ст. 431 НК РФ). В 2020 году эти сроки распределились следующим образом:

- За первый квартал – 30 апреля.

- За полугодие – 30 июля .

- За 9 месяцев – 30 октября.

- За 2020 год – 01 февраля 2021 года.

Ниже представлен расчет по страховым взносам за 1 квартал 2020 года: образец заполнения для организации на общей системе налогообложения.

Скачать Образец заполнения расчета по страховым взносам за Ⅰ кв. 2020 г. для организации в формате PDF .

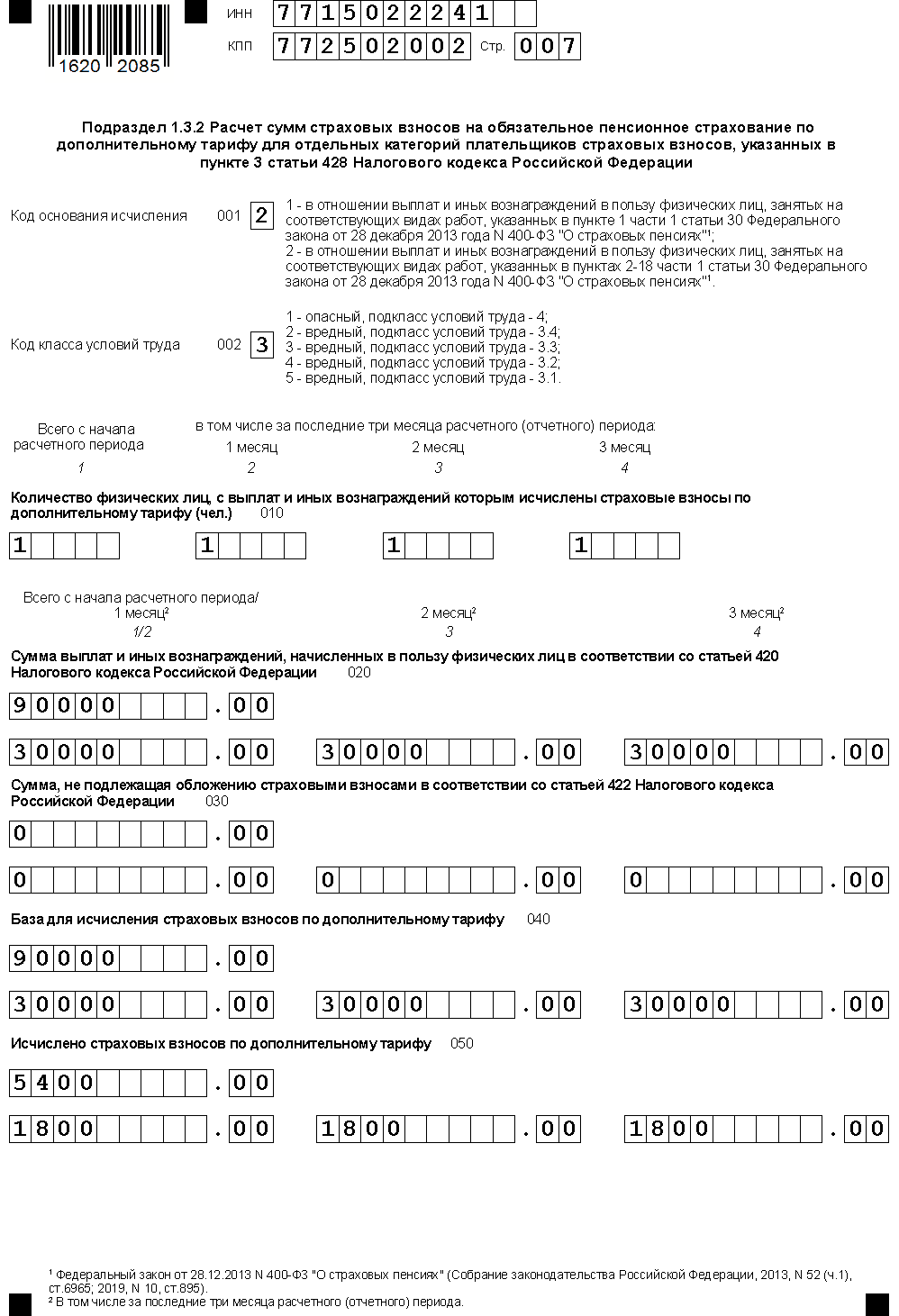

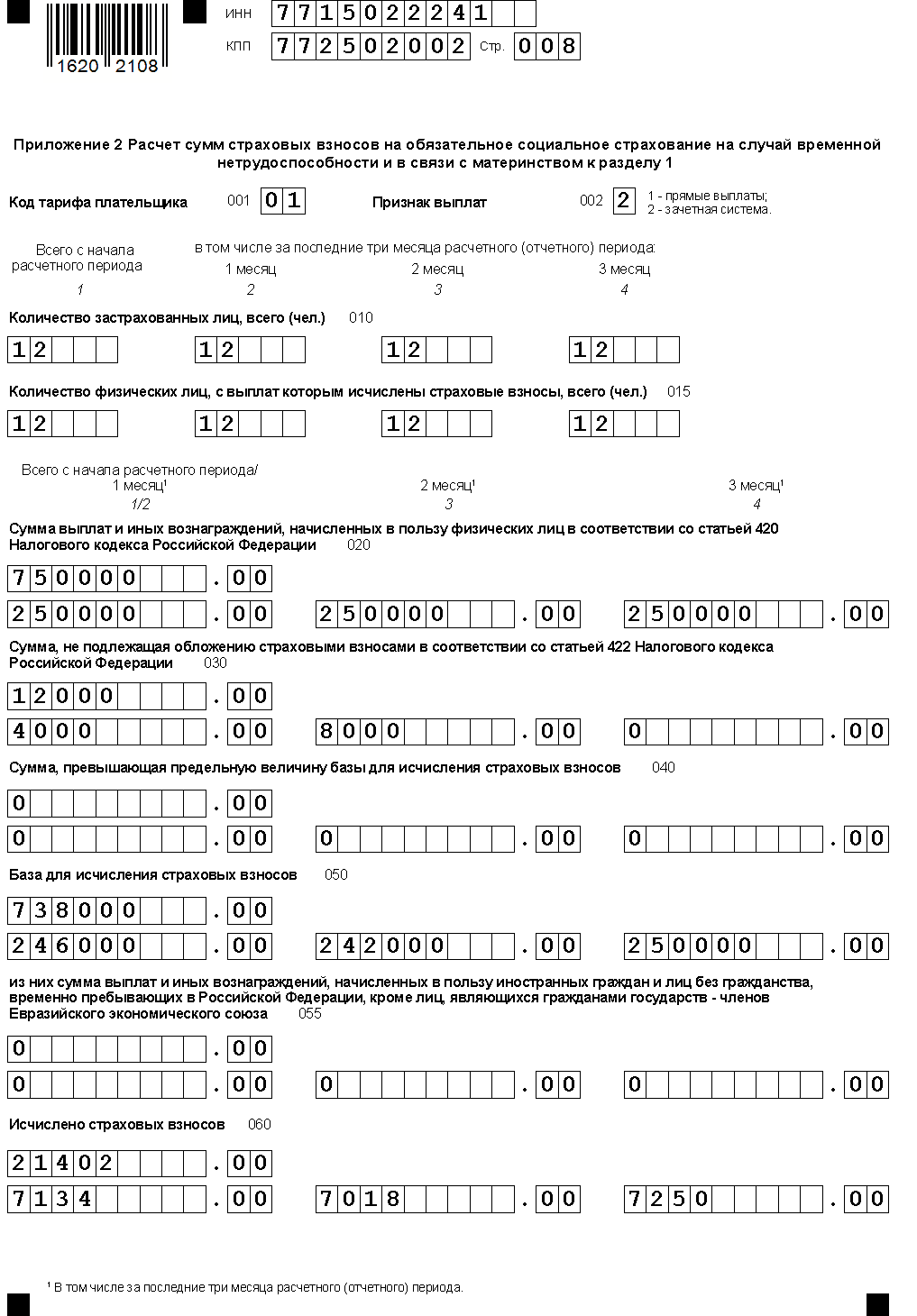

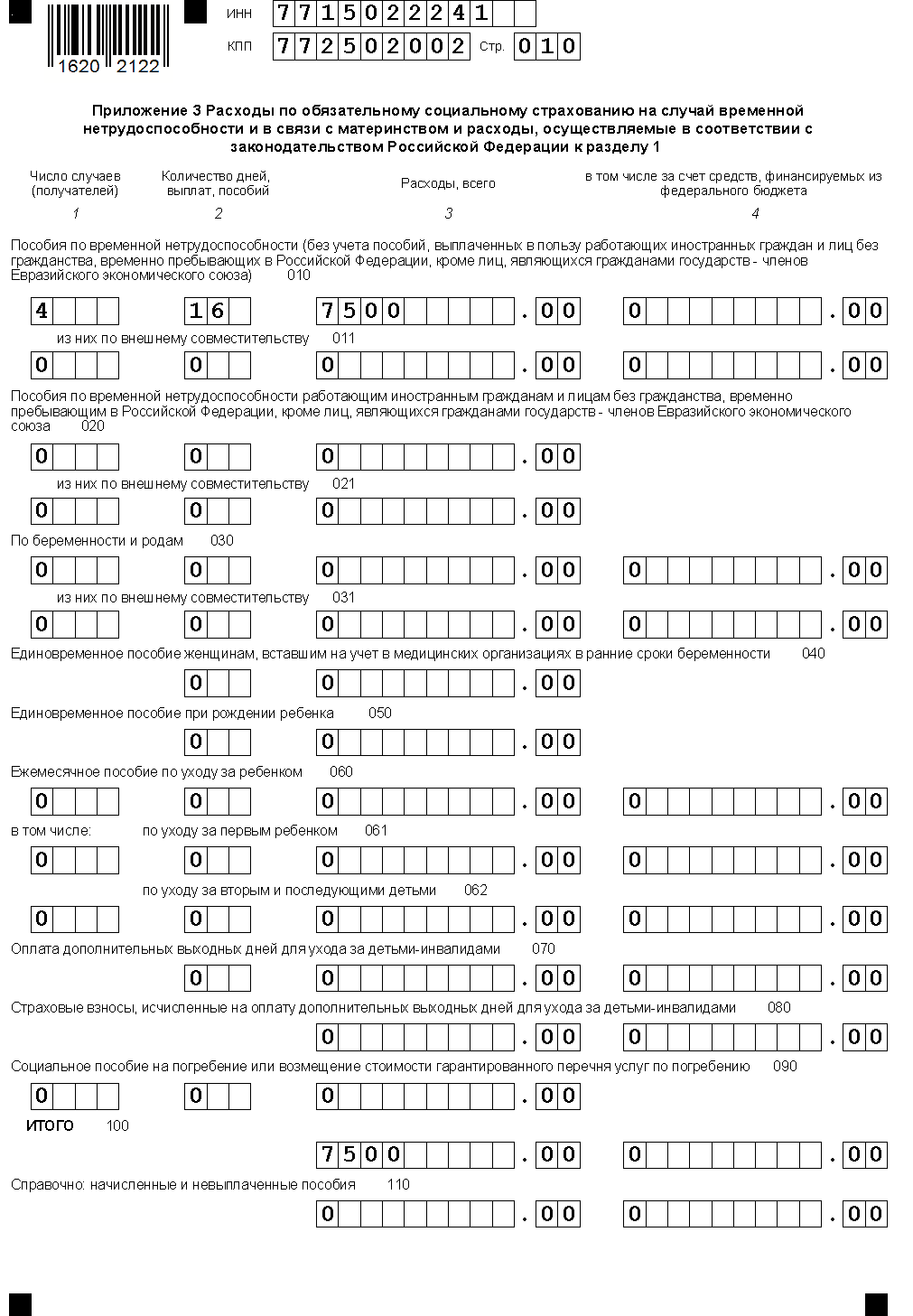

В качестве исходных данных для расчета используем следующие:

Среднесписочная численность сотрудников организации составила 12 человек. Один из сотрудников – Кукушкин А.В. — работает в тяжелых условиях , относящихся к списку 2, утвержденному постановлением Кабинета Министров СССР от 26 января 1991 № 10. Этот факт отражен в разделе 3 на стр.15

Организация в Ⅰ кв. оплатила 4 больничных листа за 16 дней болезни.

В Ⅰ кварт. были осуществлены выплаты, приведенные ниже :

- в 1 месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 4000 р.

- во втором месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 8000 р.

- в третьем месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 0 р.,

- Всего за квартал : 750000 р., в том числе не облагаемые страхвзносами — 12000 р.

Суммы начисленных страховых взносов отражены в таблице:

|

Страховые взносы |

В ПФР , руб. |

В ФСС, руб. |

В ФФОМС , руб. |

|---|---|---|---|

|

ИТОГО, и в том числе за: |

162360 |

21 402 |

37 638 |

|

1 месяц |

54120 |

7134 |

12 546 |

|

2-й месяц |

53240 |

7018 |

12 342 |

|

3-й месяц |

55000 |

7250 |

12750 |

По дополнительному тарифу на финансирование страховой части трудовой пенсии (6%) начислено :

|

Фамилия |

В Пенсионный фонд РФ по дополнительному |

|---|---|

|

Кукушкин, всего, и в том числе за: |

5400 (90000 х 6%) |

|

1-й месяц |

1800 (30000 х 6%) |

|

2-й месяц |

1800 (30000 х 6%) |

|

3-й месяц |

1800 (30000 х 6%) |

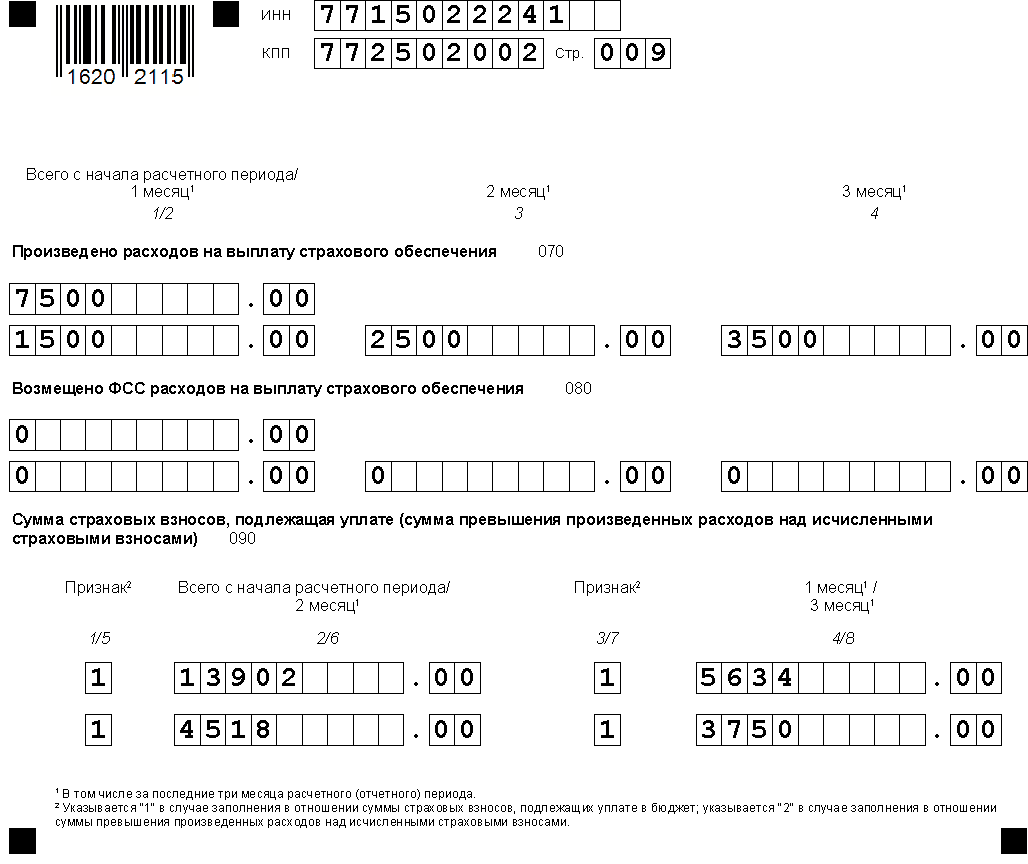

Компанией были произведены расходы на обязательное социальное страхование (руб.):

|

Месяц |

Вид |

Сумма |

Возмещено |

|

1 месяц квартала |

Пособие по |

1500 |

0 |

|

2-й месяц квартала |

Пособие по |

2500 |

0 |

|

3-й месяц квартала |

Пособие по |

3500 |

0 |

|

Итого за кв. |

7500 |

0 |

Сумма страховых взносов в фонд социального страхования к уплате составила в последнем квартале:

|

Месяц |

Сумма, руб. |

|

1-й мес. кварт. |

5634 (7134 – 1500 + 0) |

|

2-й мес. кварт. |

4518 (7018 – 2500 + 0) |

|

3-й мес. кварт. |

3750 (7250 – 3500 + 0) |

|

Итого за кв. |

13902 (21402 – 7500 + |

Образец расчета по страховым взносам представлен за Ⅰкв. 2020 года и в нем отражены выплаты и начисления за период январь-март.

Следует обратить внимание на то, что в качестве примера раздел 3 заполнен только на двух сотрудников, но при сдаче отчета он должен быть заполнен на всех застрахованных лиц.

Пример заполнения расчета по страховым взносам год выглядит следующим образом:

Ещё Пример расчета по страховым взносам за 1 кв. 2020 года.

Образец заполнения декларации по ЕНВД в ФНС за Ⅰ кварт. 2020 года

При заполнении расчета по страховым взносам нужно учитывать коды бюджетной классификации (кбк) на 2020 год.

Посмотреть новые кбк по страховым взносам на 2020 год можно здесь.

В новой форме расчета по страховым взносам страхователи показывают начисления и выплаты по страхованию работников. Сведения за 1-й квартал следует отправить до 25.04.2023.

По какой форме сдают РСВ

Действующий бланк расчета по страховым взносам и правила заполнения РСВ разрабатывает и утверждает Федеральная налоговая служба. ФНС администрирует страхвзносы на ОПС, ОМС и ВНиМ, туда же надо предоставлять ежеквартальную отчетность по этим обязательствам.

С отчетности за 1-й квартал 2023 года применяется новая форма расчета по страховым взносам: за 1 квартал 2023 года отчитываемся на бланке из Приказа ФНС № ЕД-7-11/878@ от 29.09.2022. В отчете поменяли штрихкоды, внесли технические правки. Но основные изменения касаются перехода на ЕНП и уплаты страхвзносов на ОПС, ОМС и ВНиМ по единому тарифу. Напоминаем, что с 2021 года страхователи самостоятельно платят только пособие на погребение и суммы за первые три дня по больничному. Все остальные социальные выплаты и пособия работникам перечисляет Социальный фонд России.

С отчетности за 1 квартал 2023 заполняем новый расчет по страховым взносам из Приказа ФНС России № ЕД-7-11/878@ от 29.09.2022: скачать бесплатно форму расчета по страховым взносам в excel в 2023 году не получится, ФНС разработала бланк в рdf-формате. В обновленном бланке учли правила расчетов с учетом единого налогового платежа.

Кто и в какие сроки подает РСВ

РСВ обязаны сдавать все налогоплательщики, которые перечисляли зарплату и иные выплаты работникам за отчетный период (ст. 431 НК РФ). Сдавать расчет необходимо ежеквартально. С 2023 года сроки изменились: отправляйте форму до 25-го числа месяца, который следует после окончания квартала (п. 7 ст. 431 НК РФ). Если дата выпадает на выходной, то сдача переносится на следующий рабочий день.

Сроки сдачи отчетности РСВ в 2023 году:

- за 2022 год — до 25.01.2023;

- за 1-й квартал 2023 г. — до 25.04.2023;

- за 2-й квартал 2023 г. — до 25.07.2023;

- за 3-й квартал 2023 г. — до 25.10.2023;

- за 2023 год — до 25.01.2024.

С 2023 года страховые взносы платят в составе единого налогового платежа. Перечислять деньги на единый налоговый счет через ЕНП надо ежемесячно, до 28-го числа следующего месяца.

Отчет по страхвзносам направляется и в том случае, если в компании числятся наемные работники, но в отчетном периоде вознаграждение им не платили. Если не было начислений и выплат, то подается нулевой расчет по страховым взносам (письмо ФНС № ГД-4-11/6190@ от 02.04.2018). Сдавайте ЕРСВ и тогда, когда в компании есть один собственник (без трудового договора), который взял на себя обязанности гендиректора, а других сотрудников нет.

Если в организации трудятся больше 10 работников, то сдавайте отчет в электронном виде и подписывайте файл усиленной квалифицированной электронной подписью (п. 10 ст. 431 НК РФ). Определить стоимость отчетности РСВ невозможно, т. к. налогоплательщики отчитываются по страховым взносам без взимания платы. Не получится и скачать бланк бесплатно (расчет по страховым взносам) в 2023 году в excel: используйте для заполнения pdf-формат.

Как заполнить новую форму РСВ

Обязательные разделы для заполнения РСВ:

- титульный лист;

- раздел 1;

- подраздел 1.1 раздела 1;

- раздел 3.

Пошаговая инструкция, как заполнить расчет по страховым взносам за 1 квартал 2023 года страхователям:

Шаг 1. Оформляем титульный лист. Вносим регистрационные сведения о страхователе и информацию об отчете:

- ИНН и КПП;

- номер корректировки;

- код налогового периода (за 1 квартал — 21);

- календарный год;

- код ИФНС;

- код места нахождения или учета;

- среднесписочная численность сотрудников;

- номер телефона;

- ответственное лицо страхователя и дата заполнения расчета.

Шаг 2. Заполняем раздел 1 и указываем сводную информацию об обязательствах плательщика страхвзносов.

Шаг 3. Формируем подраздел 1.1 раздела 1. В нем приводится расчет страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и обязательное медицинское страхование. Количество листов подраздела 1.1 зависит от количества применяемых тарифов.

Шаг 4. Формируем раздел 3. Приводим персонифицированные сведения о каждом застрахованном лице работодателя-страхователя.

Общее количество заполненных листов РСВ зависит от числа застрахованных лиц. У страхователей больше нет возможности скачать бесплатно бланк формы по КНД 1151111 за 1 квартал 2023 года в excel, но они смогут бесплатно заполнить форму отчета на сайте ФНС. Плательщики отправляют отчет в ФНС, подписав его электронной подписью.

Есть ли ответственность за несдачу РСВ

Отчетность принимает ИФНС. Расчет по страховым взносам подается в территориальную инспекцию по месту регистрации налогоплательщика. Если не сдать РСВ вовремя или проигнорировать сдачу отчетности, придется платить штраф — 5% от суммы неуплаченных страховых взносов (п. 1 ст. 119 НК РФ). Минимальный штраф в размере 1000 рублей назначают за просрочку нулевой РСВ. Платят 1000 рублей и те, кто вовремя перечислил деньги в бюджет, но опоздал со сдачей декларации (п. 2 ст. 119 НК РФ).

С 01.07.2021 изменились правила блокировки счетов за просроченный РСВ (368-ФЗ от 09.11.2020). Налоговики допускают опоздание на 20 рабочих дней, а не на 10 (ч. 3 ст. 76 НК РФ). А за 14 дней перед предполагаемой датой блокировки ФНС отправляет налогоплательщику уведомление о приостановлении операций на расчетном счете.

Штрафуют и за некорректный формат предоставления отчетности (ст. 119.1 НК РФ). Если предприятие с численностью персонала больше 10 человек отправляет РСВ на бумаге, то ему придется заплатить штраф 200 рублей.

Какой бланк РСВ использовать

В 2023 году действует новая форма расчета по страховым взносам: за 1 квартал 2023 года заполняем бланк из Приказа ФНС № ЕД-7-11/878@ от 29.09.2022. Код по КНД — 1151111. Расчет состоит из титульного листа и трех разделов (с учетом приложений), всего 15 листов.

Бланк, инструкция и порядок заполнения РСВ в 2023 году сильно изменились. Связано это и с установлением единого тарифа соцвзносов, и с новыми сроками предоставления отчетности.

Актуальный шаблон печати РСВ для страхователей в 2023 году:

Невозможно скачать бланк расчета по страховым взносам для заполнения в Excel, ФНС предусмотрела два общедоступных формата: в формате PDF и TIF.

Когда сдавать расчет в 2023 г.

До 01.01.2023 РСВ сдавали не позднее 30-го числа месяца, который следует за отчетным периодом. Отчитывались 4 раза за год — за 1-й квартал, за полугодие, за 9 месяцев и за год.

С 2023 года сроки сдачи РСВ изменились. С 1 января 2023 года для всех плательщиков становится обязательным Единый налоговый платеж и вводятся единые сроки платежей и отчетности (237-ФЗ от 14.07.2022). Отчеты сдаем 25-го числа, перечисляем деньги 28-го числа. Расчет по страховым взносам по-прежнему предоставляем в ИФНС ежеквартально, но уже в новые сроки — до 25-го числа следующего месяца после отчетного квартала. Изменения начнут действовать с начала 2023 года. То есть РСВ за 1-й квартал сдаем до 25.04.2023.

В 2023 г. установлен единый тариф по страховым взносам. Основной тариф — 30 %. Более нет разделения тарифной ставки на ОПС, ОМС и ОСС.

Сроки сдачи РСВ в 2023 году такие:

- за 4-й квартал 2022 г. (за год) — до 25.01.2023;

- за 1-й квартал 2023 г. — до 25.04.2023;

- за полугодие — до 25.07.2023;

- за 9 месяцев — до 25.10.2023;

- за 2023 год — до 25.01.2024.

Условия для заполнения расчета

Рассмотрим пример заполнения отчета по страховым взносам за 1 квартал 2023 года для бюджетной организации. ГБОУ «ДОД СДЮСШОР “АЛЛЮР”» применяет ОСНО. Для исчисления установлены общие ставки налогообложения и общие тарифы страхового обеспечения. Среднесписочная численность — 2 работника. В отчетном квартале показатель не менялся.

Как заполнить РСВ

За 2023 год расчет заполняют в соответствии с приказом № ЕД-7-11/878@.

Мы покажем пошагово, как заполнить и как выглядит РСВ (в ПФР не сдают, только в ФНС) в 2023 году.

Шаг 1. Титульный лист

На титульном листе указываем информацию об организации: ИНН и КПП (отражаются на всех страницах отчета), наименование, ФИО руководителя, номер телефона. В поле «Номер корректировки» ставим 0, если расчет предоставляем в первый раз за отчетный период, либо устанавливаем следующий по порядку номер корректировки. Указываем код ИФНС и код местонахождения.

На титульном листе отражается среднесписочная численность. Отдельную форму сведений о среднесписочной численности по состоянию на 1 января ФНС отменила.

Шаг 2. Переходим в третий раздел расчета РСВ

Здесь необходимо заполнить персонифицированные сведения обо всех застрахованных лицах в организации, по каждому сотруднику отдельно.

Поскольку отчет РСВ — это расчет по страховым взносам, начисленным всем застрахованным лицам в организации, третий раздел (первый лист и окончание) заполняется на каждого работника отдельно! Общий размер начислений и страховых взносов по каждому работнику соответствует суммам 1 и 2-го разделов. Если имеются расхождения в заполнении, то налоговики не примут отчет! Не примут его, если обнаружены ошибки в персональных данных работников.

Обязательные показатели для заполнения РСВ в части 3.1:

- ИНН работника;

- СНИЛС;

- ФИО;

- дата рождения;

- пол;

- гражданство.

Для граждан России устанавливаем значение 643 (строка 120), код страны установлен постановлением Госстандарта от 14.12.2001 № 529-ст. Код вида документа (строчка 100) выбираем в соответствии с приложением № 6 к Порядку заполнения (Приказ ФНС России № ЕД-7-11/878@). Код паспорта гражданина РФ — 21, указываем серию и номер паспорта (либо сведения иного документа).

Заполняем часть 3.2 третьего раздела страхового расчета: в поле «месяц» устанавливаем порядковый номер месяца начисления зарплаты. Прописываем код категории застрахованного лица. В соответствии с приложением № 8 ФНС России № ЕД-7-11/878@ «наемный работник» — значение НР. Затем приводим помесячную разбивку начисленных вознаграждений за труд.

Если у одного из работников превышена сумма предельной базы для начисления страховых взносов, то заполняем часть 3.2.2, руководствуясь предельным значением для СВ в 2023 г., — 1 917 000,00 рубля на одного работника.

Актуальный образец заполнения формы РСВ за 1 квартал 2023 года — раздел 3.

Шаг 3. Переходим в подраздел 1 РСВ

В подразделе 1 РСВ указываем код тарифа плательщика (приложение № 5 к порядку заполнения):

- 01 — для плательщиков, применяющих основной тариф страховых взносов;

- 06 — для плательщиков из сферы ИТ;

- 10 — для НКО (за исключением государственных и муниципальных бюджетных учреждений).

Затем указываем суммарные значения раздела 3 РСВ.

Вначале отражаем численность людей:

- общую;

- число тех, кому осуществлялись начисления, включаемые в базу для расчета;

- у кого сформировалось превышение предельной величины базы.

Затем размеры начислений и страховых взносов по тому же принципу, что и численность.

В полях 010 (численность физлиц) и 020 (численность физлиц, кому осуществлялись выплаты, с которых начислены страховые взносы) устанавливаем значение 2 (человека). Поле 021 не заполняем, в нем указывается численность физлиц, у кого произошло превышение лимита базы для начисления.

Поле 030 — общая сумма начислений, 040 — сумма необлагаемых выплат, 045 — сумма вычетов по п. 8 ст. 421 НК РФ, 050 — база для исчисления страховых взносов определяется разницей полей 030 и (040 + 045).

Необлагаемые выплаты (стр. 040) устанавливаются ст. 422 НК РФ и включают в себя:

- государственные пособия федерального, регионального и местного уровней;

- компенсации и возмещения, установленные государством, в пределах нормативов;

- единовременные денежные выплаты в виде материальной помощи (при смерти близкого родственника, при стихийных бедствиях и ЧС);

- материальную помощь при рождении ребенка в пределах до 50 000,00 рубля, суммы сверх указанного лимита облагаются налогами;

- материальную помощь в размере 4000 рублей. Сумма, превышающая лимит, облагается в установленном порядке;

- размеры страховых отчислений, в том числе на дополнительное страхование;

- прочие выплаты.

Поле 051 — сумма начислений, превышающая предельную величину базы.

Поля 060, 061 и 062 — начисленные взносы ОПС. 060 — общие (итоговые и являются суммой строк 061 и 062), 061 — без превышения лимита, 062 — с превышением лимита.

Шаг 4. Заполняем раздел 1 (сводные данные) расчета по страховым взносам

В первом разделе указываем сумму, подлежащую уплате. Заполняем ОКТМО. При наличии взносов по доптарифу на пенсионное или социальное страхование, указываем данные обособленно.

В 2023 году установлен единый КБК для единого страхового тарифа 18210201000011000160. Указываем КБК, итог за расчетный период (квартал) и за каждый месяц.

КБК в отчете по страх. взносам отражаем в соответствии с Приказом Минфина от 17.05.2022 № 75н (ред. 22.11.2022).

Может пригодиться:

- как заполнить нулевой расчет по страховым взносам;

- как сдать корректирующий отчет по страховым взносам.

Как оштрафуют за нарушения

Если не предоставить расчет страховых взносов или нарушить срок сдачи, то последует административная ответственность и штрафные санкции.

Если нарушены сроки сдачи РСВ (за 1-й квартал 2023 г. — до 25.04.2023), то начислят штраф в размере 1000 рублей или 5 % от исчисленных страховых взносов в расчетном периоде за каждый полный или неполный месяц просрочки.

С 01.07.2021 увеличился допустимый период просрочки по РСВ — с 10 до 20 рабочих дней. Если в течение указанного времени не предоставить отчетность, то налоговая заблокирует счета (ч. 3 ст. 76 НК РФ). По новым правилам перед блокировкой налоговики предупреждают нарушителей: отправляют уведомление за 14 дней до предполагаемой даты приостановления работы счетов.

Если обнаружатся ошибки или расхождения в РСВ при заполнении, то считается, что отчет фактически не предоставили. Исправления разрешается внести в течение 5 рабочих дней с момента получения уведомления ИФНС. В абз. 2 и 3 п. 7 ст. 431 НК РФ определено: после внесения изменений датой сдачи РСВ признается день, когда форма отправлена в первый раз.

Читайте также: как применяют контрольные соотношения для РСВ

Перейти к содержанию

Расчёт по страховым взносам

На чтение 2 мин Просмотров 11.3к. Опубликовано 07.05.2022

Расчёт по страховым взносам по форме 1151111 (РСВ) – сводная отчётность в налоговые органы, отражающая выплаты по страховым взносам на пенсионное, медицинское и социальное страхование.

Отчёт сдают все юридические лица и ИП, даже если не имеют в штате сотрудников (отправляют нулевые РСВ).

Периодичность сдачи – раз в квартал. Срок сдачи — до 30 числа месяца, следующего за отчётным кварталом.

С 2020 года РСВ в обязательном порядке сдают в электронном виде те, у кого в штате больше 10 сотрудников. Также изменился сам бланк РСВ.

За несвоевременную сдачу РСВ — штраф 5% от суммы взносов, которые указаны в РСВ. Он начисляется за каждый просроченный месяц. Сумма штрафа — не меньше 1 тыс. руб. и не больше 30% от суммы взносов. Также налоговая может заблокировать расчётный счёт.

Как заполнять?

Бланк имеет унифицированную форму КНД – 1151111 и состоит из 24 страниц. Но каждое подотчётное лицо заполняет только соответствующие страницы.

При этом обязательные для заполнения следующие разделы:

- Титульный лист;

- раздел 1, где приводятся сводные данные по взносам (подразделы 1.1, 1.2 и приложения 1 и 2);

- раздел 3, где прописываются сведения о каждом сотруднике.

Остальные разделы заполняются, если были определённые случаи, или отличается вид деятельности. Например, если были больничные, заполняется приложение 2 к разделу 1.

Самый удобный способ составления РСВ – использовать специальное приложение. Это может быть 1С, Налогоплательщик ЮЛ или другие похожие программы. Можно и вручную заполнить бланк через компьютер. Заполнять от руки не рекомендуется.

Скачать расчёт по страховым взносам бесплатно

Бланк расчёта по страховым взносам — xls

Заполненный образец расчёта по страховым взносам — xls

Страхователи ежеквартально сдают в ФНС расчет по страховым взносам. Он объединяет данные о начислениях на ОПС, ОМС и ВНиМ. За 1-й квартал 2023 года отчитываемся по-новому — до 25.04.2023.

Отчет РСВ

В 2023 году действует новая форма расчета по страховым взносам: за 1 квартал 2023 года отчитываемся на бланке, утвержденном Приказом ФНС России № ЕД-7-11/878@ от 29.09.2022. РСВ — это расчет по трем существующим обязательным страховым взносам работодателей, кроме платежей по профзаболеваниям и несчастным случаям на производстве. В форме КНД 1151111 объединили взносы на ОПС, ОМС и ВНиМ.

Сроки сдачи РСВ

Из Приказа № ЕД-7-11/878@ следует расшифровка, что такое РСВ — это ежеквартальный расчет по страховым взносам, который сдают страхователи. Если работодатель не платит зарплату, то он все равно сдает расчет.

Подробнее: как правильно заполнить нулевой расчет по страховым взносам.

В соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ расчет по страховым взносам сдают все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу.

С 1 января 2023 года ввели единый налоговый платеж. Страховые взносы на ОПС, ОМС и ВНиМ будем платить по единому тарифу и только через ЕНП, то есть одной платежкой. Заплатить страхвзносы надо до 28-го числа. Изменили и сроки сдачи отчетности: с 2023 года по РСВ отчитываемся до 25-го числа месяца, который следует после отчетного квартала.

Если дата отчетности выпадает на выходной, то последний день приемки переносят на следующий рабочий. Если не успеть, то последуют санкции за несвоевременную отправку.

В таблице — сроки сдачи РСВ в 2023 году.

| Отчетный период | Срок сдачи |

|---|---|

| За 2022 год | До 25.01.2023 |

| За 1-й квартал 2023 года | До 25.04.2023 |

| За 2-й квартал 2023 года | До 25.07.2023 |

| За 3-й квартал 2023 года | До 25.10.2023 |

| За 2023 год | До 25.01.2024 |

Если среднесписочная численность сотрудников страхователя более 10 человек, то они отчитываются по форме РСВ только в электронном виде (п. 10 ст. 431 НК РФ). Работодатели с численностью 10 и менее человек вправе отчитаться как в электронной, так и в бумажной форме.

Способы доставки отчета в налоговый орган ничем не отличаются от других форм и деклараций:

- направить в электронном формате по каналам ТКС;

- предоставить в ИФНС лично или через представителя;

- отправить по почте заказным письмом.

Отчетность обособленных подразделений

Если у плательщика страховых взносов существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотрудникам, то за каждое подразделение сдает головная организация или выбранное ОП, о котором необходимо проинформировать налоговую инспекцию.

Головная организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ. Для этого используется заявление, форма которого утверждена Приказом ФНС России № ЕД-7-14/632@ от 04.09.2020. Отдельно не урегулировано заполнение отчета РСВ для филиалов — действует обычная инструкция.

Головная организация не включает в расчет сведения о выплатах сотрудникам и взносах, начисленных ее подразделениями. Сведения о среднесписочной численности работников предоставляют в составе расчета по месту нахождения организации.

Бланк РСВ

За 1-й квартал 2023 года отчитываемся на бланке из Приказа ФНС № ЕД-7-11/878@ от 29.09.2022.

В новом отчете 15 листов. Из Приказа № ЕД-7-11/878@ видно, что в себя включает РСВ в 2023 году:

- титульный лист;

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах».

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице указано, что включать в расчет страхователям, которые перечисляли зарплату и другие выплаты физлицам.

| Категория страхователя | Что заполнить в расчете |

|---|---|

| Все страхователи — плательщики страховых взносов (юрлица и ИП, кроме глав крестьянских хозяйств) |

|

| Кроме того, должны заполнить: | Дополнительно к вышеперечисленному: |

| Если начисляли взносы на ОПС по дополнительным тарифам | Подраздел 2 раздела 1 |

| Если применяли отдельные виды пониженных тарифов страховых взносов | Приложения 1–4 к разделу 1 |

Правила заполнения отчета РСВ

В приложении № 3 к Приказу № ЕД-7-11/878@ приведена инструкция по заполнению расчета:

- страницы необходимо пронумеровать сквозным способом;

- при заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New размером 16–18;

- округлять стоимостные показатели в отчете не нужно, указываются рубли и копейки.

Если показатель в поле отсутствует, то поставьте прочерки; при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа.

Как заполнить расчет: пошаговая инструкция

Бланк достаточно объемный, поэтому рассмотрим, как заполнить РСВ за 1 квартал 2023 года, по шагам.

Шаг 1. Титульный лист с информацией об организации

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов или ФИО индивидуального предпринимателя. Без ошибок заполняем код расчетного периода. В отчетности за 1-й квартал 2023 года указываем код 21. Вписываем номер телефона и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

Шаг 2. Раздел 1 со сводными данными об обязательствах плательщика страхвзносов

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по страхвзносам. Начисленные суммы приводятся помесячно, отдельно по:

- Взносам на ОПС, ОМС и ВНиМ по единому тарифу.

- Взносам на ОПС по дополнительному тарифу.

- Взносам на дополнительное социальное обеспечение.

Внизу страницы необходимо поставить подпись и дату заполнения.

Шаг 3. Подраздел 1 с расчетом сумм страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование раздела 1

Определяем количество застрахованных лиц в каждом месяце отчетного квартала — на последнюю дату месяца. Показываем общее число застрахованных лиц и число физлиц, с выплат которым начисляли страховые взносы по применяемому тарифу.

Для заполнения кода тарифа плательщика выбирают один из показателей:

- 01 — для плательщиков, которые применяют основной тариф страхвзносов;

- 06 — плательщики, которые осуществляют деятельность в области информационных технологий;

- 10 — плательщики из числа НКО на УСН и пр.

Затем страхователи указывают построчно:

- В строке 030 — сумму начисленных выплат, которые признают объектом обложения страхвзносами.

- В строке 040 — суммы, которые не облагаются страхвзносами.

- В строке 045 — суммы, которые принимают к вычету при исчислении базы.

- В строке 050 — базу для исчисления страхвзносов. Базу рассчитывают так: из строки 030 вычитают строку 040 и строку 045 подраздела 1.

- В строке 051 — базу для исчисления страхвзносов с сумм выплат, которые не превышают по каждому застрахованному лицу единую предельную величину.

- В строке 052 — базу для исчисления с сумм выплат, которые превышают единую предельную величину.

- В строке 060 — сумму исчисленных страховых взносов. Из нее выделяют: в строке 061 — взносы с базы, не превышающие предельную величину, а в строке 062 — взносы с превышения.

Шаг 4. Раздел 3 с персонифицированными сведениями о застрахованных лицах

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое застрахованное лицо заполняется отдельный лист. Необходимо указать ФИО, ИНН, СНИЛС, пол и дату рождения по каждому застрахованному лицу. Обязательны и сведения о гражданстве и документе, удостоверяющем личность (его код и номер). Затем идет информация о сумме выплат и исчисленных взносах.

У пользователей есть возможность бесплатно заполнить онлайн-расчет по страховым взносам — в личном кабинете налогоплательщика на сайте ФНС России. Но для этого требуется квалифицированная электронная подпись.

Актуальный пример заполнения РСВ за 1 квартал 2023 года для страхователей.

Ошибки и штрафы за несдачу РСВ

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет сдан не вовремя. За просрочку придется заплатить 5 % от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ, — не более 30 % от суммы взносов, подлежащих уплате, но и не менее 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно назначат штраф в 1000 рублей.

Кроме того, налоговики вправе заблокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты в срок (ст. 76 НК РФ).

Особенности уточненного расчета РСВ

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент статья 81 НК РФ. Листы, в которых указаны правильные сведения, в уточненке подаются без изменений. Особое внимание следует обратить на раздел 3: если корректируете его, то подайте сведения только на тех сотрудников, по которым надо исправить информацию (п. 1.2 приложения № 3 к Приказу № ЕД-7-11/878@).

В некоторых случаях ошибки, допущенные страхователем, приводят к тому, что отчетность признана неподанной. Это произойдет, если за отчетный период совокупная сумма страховых взносов не совпадет с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС обязан уведомить страхователя о том, что его отчет не принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой признают первоначальную дату предоставления расчета.

Готовим отчет РСВ в бухгалтерских программах

РСВ включен во все программы и сервисы ведения бухгалтерского и налогового учета: «Контур», «Бухгалтерия», 1С и др.

Может пригодиться:

- как сделать корректировку РСВ;

- штрафы за несдачу РСВ и отчетности в ПФР;

- образец заполнения РСВ с возмещением из ФСС.