Как оформить регистр по сомнительным долгам?

Уважаемые коллеги, доброе утро!

Руководитель дал задание начислять резервы по сомнительным долгам в налоговом учете. И для этого попросил разработать в Excel реестр (регистр). В программе ничего делать не надо. 1с у нас нет. Так вот, в Excel сделала такие колонки: контрагент, договор, документ-основание (в нашем случае счет-фактура), срок оплаты, дебиторка на 30.09.2018, далее сомнительная задолженность и подпункты (до 45 дней, 45-90, свыше 90), итого сомнительная задолженность, сумма резерва по НУ. Внизу сноска: остаток неиспользованного резерва на конец периода.

Мне кажется, что чего то не хватает…может кто то делает такие регистры, подскажите, как более грамотно оформить.

Заранее спасибо!!

p4ellka, я бы еще добавил колонку «общий период просрочки», т.к. долги сроком более 3-х лет нужно списывать на основании истечения срока давности,

Еще не лишним будет колонка «статус контрагента» (действующий, банкротство, ликвидация), в НУ резерв создается только исходя из количества дней просрочки, но не лишним будет отслеживать «зависшие» долги на предмет ликвидации должника для своевременного списания.

Заполнить путевой лист со всеми обязательными реквизитами в специальном сервисе

IvanAudit, спасибо большое!!

Резерв сомнительных долгов создается в:

- БУ – обязательно при наличии сомнительной задолженности (п. 70 Приказа Минфина от 29.07.1998 N 34н, ПБУ 21/2008);

- НУ – добровольно, при наличии условий для формирования резерва (ст. 266 НК РФ):

- задолженность – в связи с реализацией товаров, работ, услуг;

- срок задолженности > 45 дней с даты истечения срока оплаты;

- не обеспечена гарантией, залогом, поручительством;

- встречная задолженность контрагента не покрывает ее.

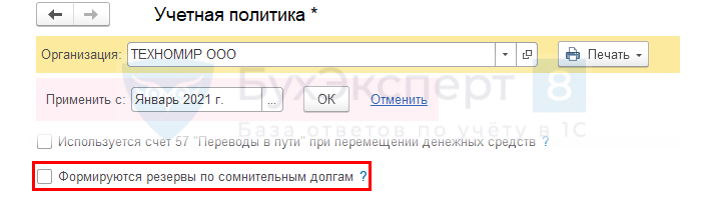

Главное – Учетная политика

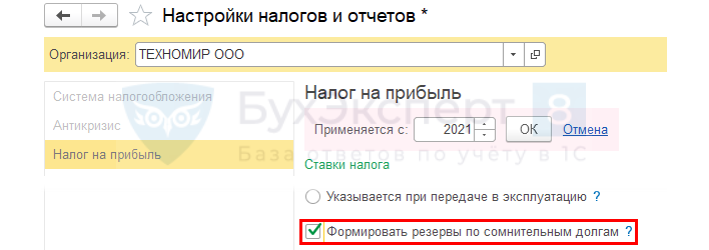

Налоги и отчеты

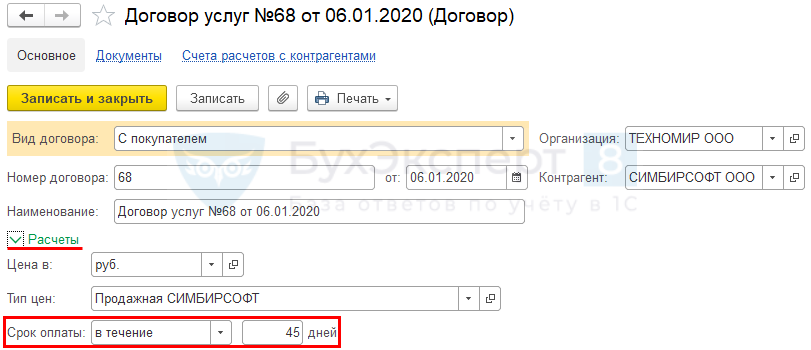

Срок оплаты, после которого задолженность – просроченная

Договор с покупателем

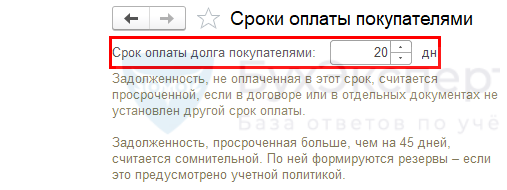

Если в договоре срок не установлен

Администрирование – Параметры учета – Сроки оплаты покупателями

Операции – Закрытие месяца – Расчет резервов по сомнительным долгам

Сентябрь

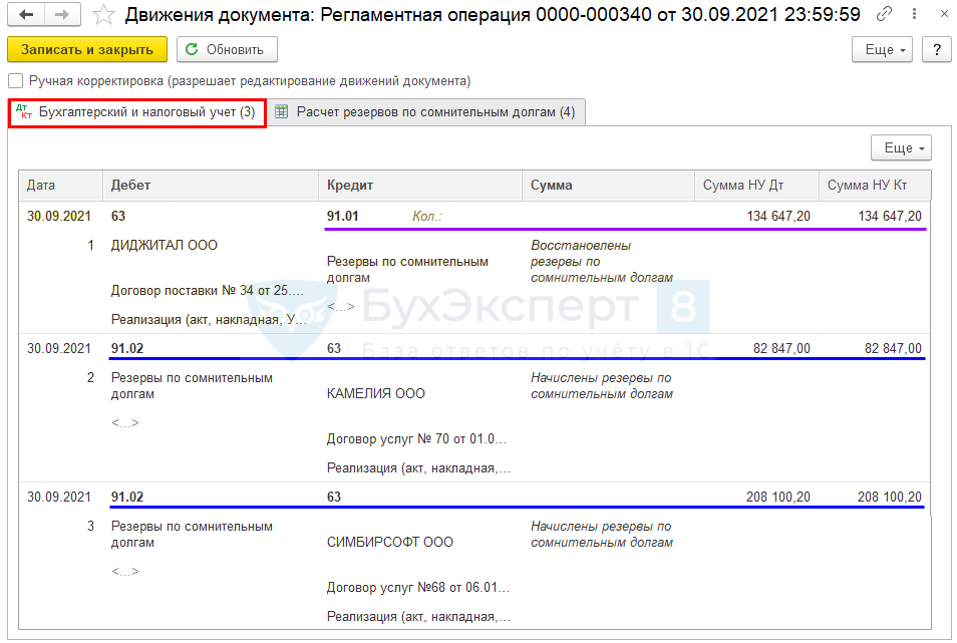

Проводки

Следует проверить

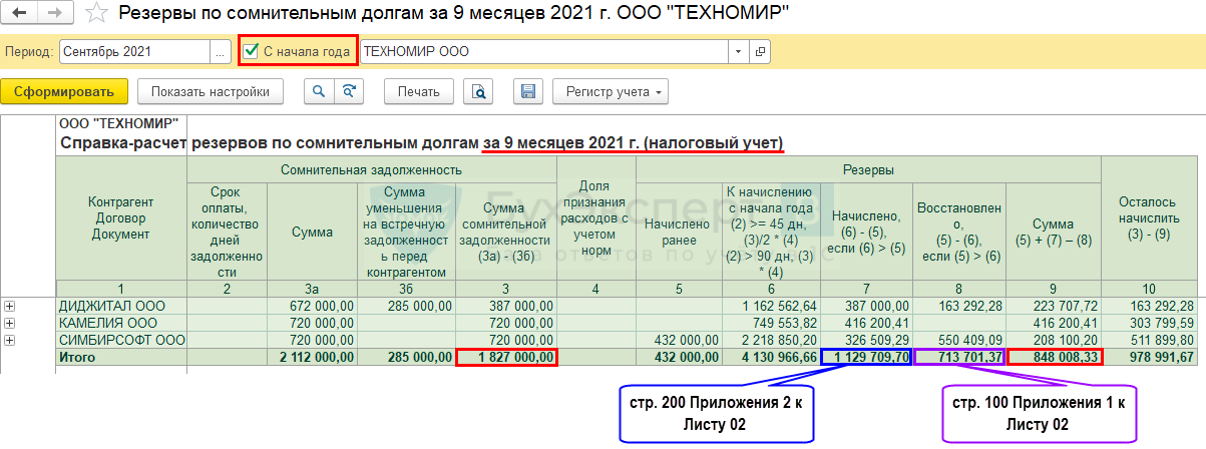

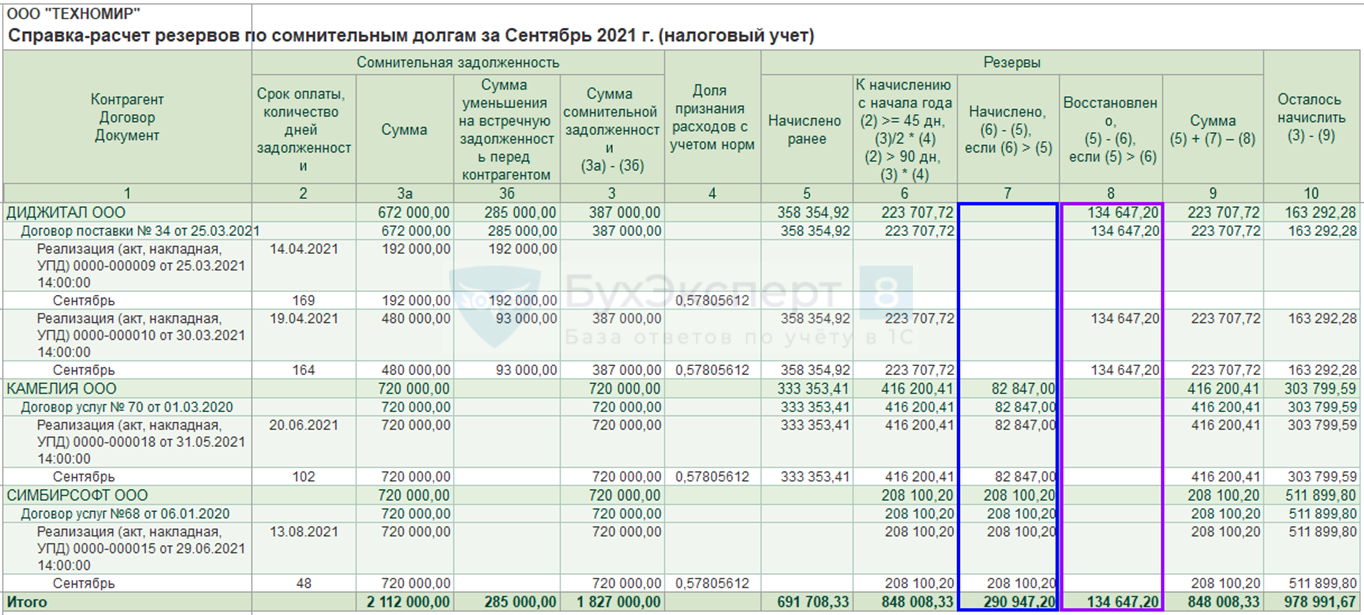

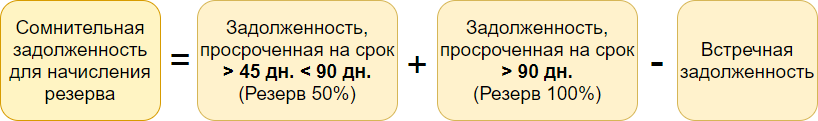

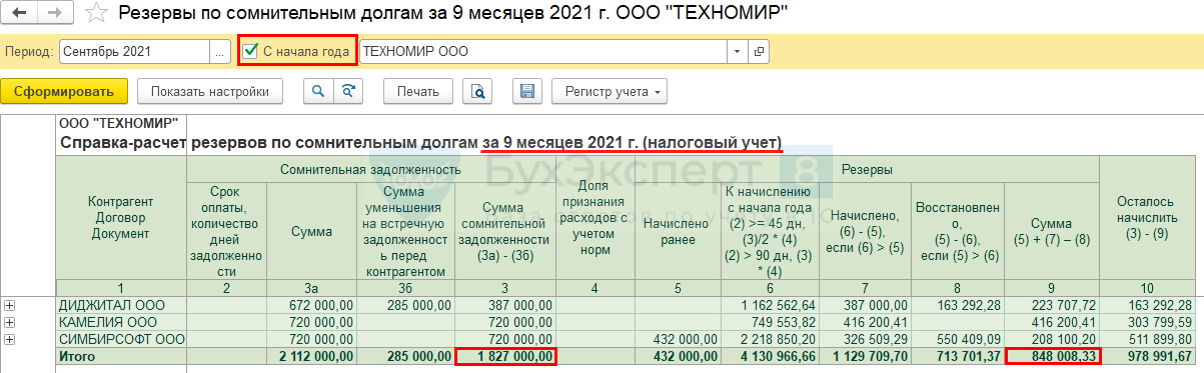

1. Размер сомнительной задолженности для НУ

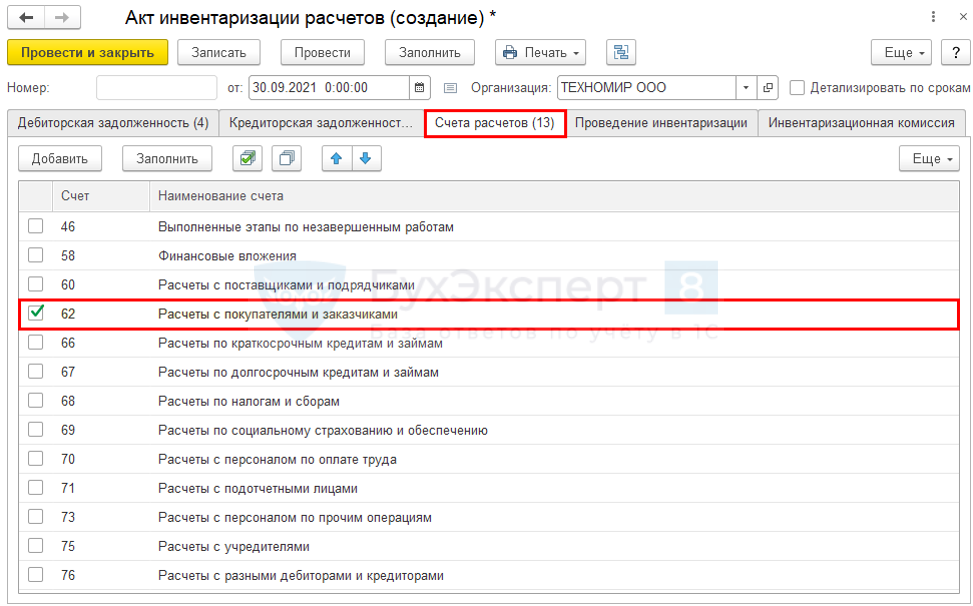

Продажи – Акты инвентаризации расчетов

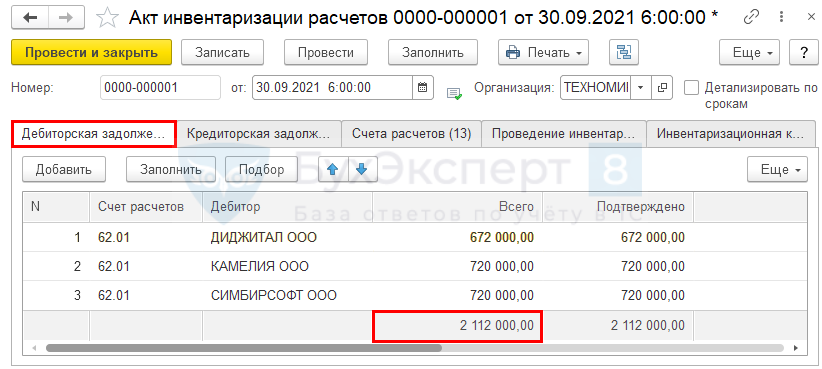

Вкладка Дебиторская задолженность

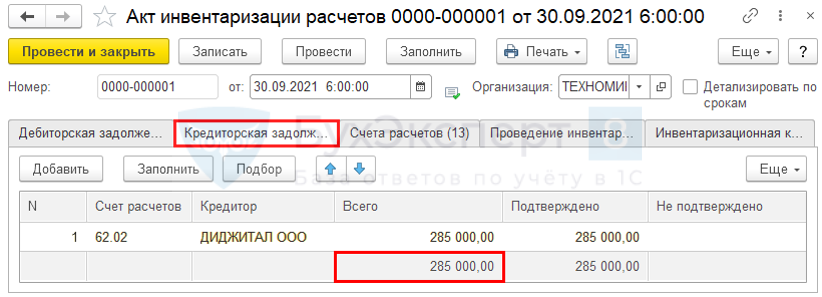

Вкладка Кредиторская задолженность

Контроль: 2 112 000 – 285 000 = 1 827 000 руб.

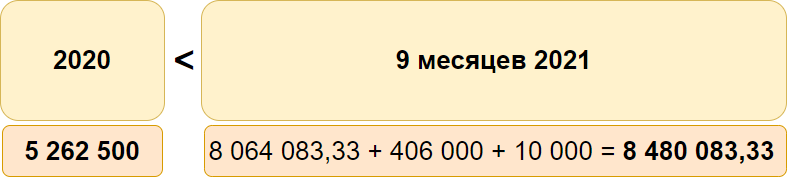

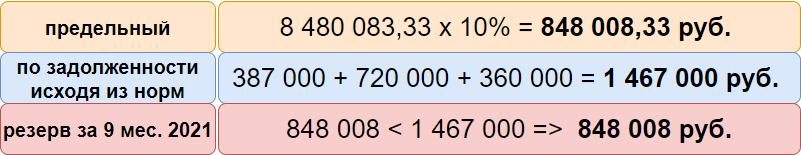

2. Размер предельной суммы резерва с учетом ограничения

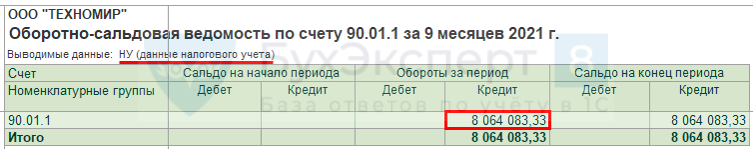

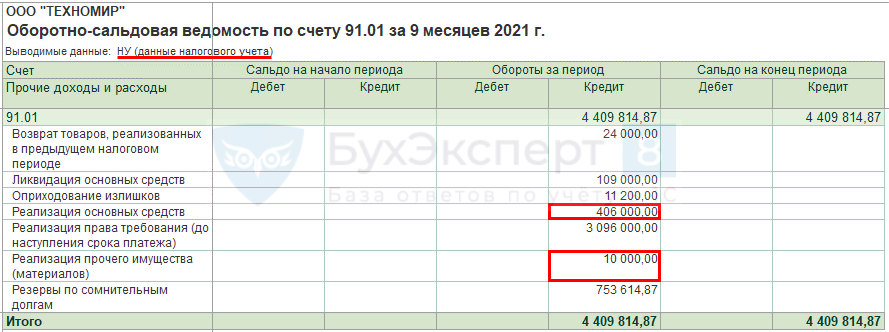

10% от оборота (НУ) Кт 90.01.1, 91.01 по статьям с видом Реализация основных средств, Реализация прочего имущества

- в течение налогового периода, максимальный из оборотов:

- за предыдущий налоговый период;

- за текущий отчетный период;

- за налоговый период текущего года.

Отчеты – Оборотно-сальдовая ведомость по счету

90.01.1

91.01

Контроль

Обороты

Резерв

Операции – Закрытие месяца – Расчет резервов по сомнительным долгам

См. также:

- Создание резерва по сомнительным долгам: пошаговый план от Минфина

- Дебиторку по лицензионным договорам не надо включать в налоговый резерв по сомнительным долгам

- Списание безнадежного долга, не вошедшего в резерв в НУ, за счет резерва

- Рег. операция Расчет резервов по сомнительным долгам

- Учетная политика по учету резервов по сомнительным долгам

- [21.10.2021 запись] Декларация по налогу на прибыль за 9 месяцев 2021 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…

Анализ данных 1С необходим для эффективного управления предприятием. Одним из ключевых показателей успешности бизнеса является оборачиваемость активов и обязательств. Расчет удобно проводить в Excel. Давайте рассмотрим возможности системы на конкретном примере.

Пример бизнес анализа в Excel на основе данных 1С

Анализ оборачиваемости дебиторской задолженности

Для использования возможностей Excel, необходимо правильно сформировать исходные данные. Мы предлагаем взять за основу оборотно-сальдовую ведомость в разрезе контрагентов. Анализ оборачиваемости дебиторской задолженности нужно делать по данным ОСВ счета 62. Развернутая оборотно-сальдовая ведомость содержит информацию о входящих остатках по каждому покупателю на начало периода, обороты за год (отгружено/оплачено), конечное сальдо расчетов.

На основе данных бухгалтерского счета 62 «Расчеты с покупателями и заказчиками» мы составляем новую таблицу со следующими колонками:

- Среднегодовой остаток задолженности, руб.

- Период оборачиваемости, дн.

- Проверка на предмет того, есть ли контрагент в списке банкротов.

- Резерв по сомнительным долгам, руб.

В результате будет сформирована сводная диаграмма прогнозных сроков погашения дебиторской и кредиторской задолженности, на которой видно насколько отличаются их графики погашения и когда именно возникает дефицит денежных средств.

Такая сводная диаграмма — это один из способов расчета финансового цикла на основе данных бухгалтерского учета.

Среднегодовой остаток задолженности

Данный показатель рассчитывается как среднее от показателей сальдо начального и сальдо конечного за период. К примеру, для контрагента №1 эта величина считается так:

Формула – (F9-G9+B9-C9)/2;

В цифровом выражении – (49 548,42-0+0-25 297,77)/2;

Результат 12 125 руб. (округляем до целого без копеек).

Далее копируем формулу и «протягиваем» ее для всех ячеек таблицы.

Период оборачиваемости дебиторской задолженности

Показатель представляет собой отношение среднегодового сальдо (мы его рассчитали выше и поставили значения в столбец I таблицы результатов) к выручке периода (выручка отражается проводкой: Дт сч. 62 Кт сч. 90 и указана в столбце D таблицы данных), скорректированное на длину периода (в нашем случае это 365 дн., но может быть и 366).

Формула выглядит так: I9/D9*365 (результат получается в днях).

Давайте рассчитаем данный показатель для 1-ого контрагента: 12 125/517 208,51х365 = 8,5567521=9 (округляем до целого значения).

«Протягиваем» формулу для всех ячеек. В некоторых клетках получаем данные: #ДЕЛ/0! Ошибка в выдаче связана с отсутствием данных о выручке по ряду контрагентов. Реализации по ним просто не было, а деление на 0 невозможно. В любом случае, по ним получается, что период оборачиваемости более года, значит, логично поставить в таблице результатов в колонке «Период оборота» значение 366 дн. Для этого корректируем формула следующим образом:

=ЕСЛИОШИБКА(I9/D9*365;366)

Теперь по контрагентам с нулевой выручкой в столбце I стоит значение 366.

Наличие в списке банкротов

Мы постарались автоматизировать и процедуры проверки компаний на наличие в списке банкротов. Для этого на отдельном листе в Ecxel ведется перечень организаций-банкротов из числа контрагентов поставщика. Названия компаний должны быть идентичный как в таблице данных, так и в перечне банкротов. Тогда можно легко использовать функцию ВПР для заполнения столбца L таблицы результатов.

Формула выглядит так: =ВПР(А9;банкроты!А:А;1;0)

Функция ВПР выдает название контрагента, если находит его в списке банкротов. Чтобы вместо названия или значения #Р/Д получить да/нет, дополнительно используем функции ЕСЛИ или ЕНД.

Откорректированная формула будет следующей: =ЕСЛИ(ЕНД(ВПР(А9;банкроты!А:А;1;0));«нет»;«да»)

Расчет резерва по сомнительным долгам

Финансовая модель в excel рассчитывает резерв сомнительных к получению долгов с учетом следующих критериев отбора:

- Если контрагент уже признан банкротом, значит, возраст и период оборота его долга для бизнес анализа уже значения не имеет;

- Если контрагент не признан банкротом, но период оборота его долга превышает 180 дней, по нему начисляется резерв.

В данном примере бизнес анализа используется допущение, что все договоры с покупателями и заказчиками являются типовыми и имеют отсрочку внесения платежа сроком до 60 дней.

Тогда формула расчета резерва выглядит так: =если(или(J9>180;К9=«да»);F9;0)

Для унификации формулы ставим значение 180 в ячейку L4, тогда уточненная формула будет иметь вид: =если(или(J9>$L4$;К9=«да»);F9;0)

Теперь аналогично проведем анализ оборачиваемости кредиторской задолженности. Наша цель: сопоставить скорость оборота дебиторского и кредиторского долга.

Анализ оборачиваемости кредиторской задолженности

Расчет показателей оборачиваемости КЗ проводим аналогично ДЗ, но за основу берем ОСВ по сч. 60 в разрезе поставщиков. В таблице результатов заполняем только 2 показателя:

- Среднегодовой остаток кредиторской задолженности, руб.

- Период оборота, дней

Период оборота в данном случае равен отношению среднегодового остатка КЗ к объему закупок или, другими словами, кредитовому обороту (столбец E таблицы данных листа поставщики!).

Система бизнес анализа на основе диаграмм в Excel

Готовые значения используем для построения наглядной диаграммы. Цель – проанализировать скорость погашения ДЗ и КЗ на основе параметров оборачиваемости. Исходные данные берем из таблиц результатов на листах покупатели и поставщики.

Для покупателей ранжируем периода погашения долга следующим образом: 30-60-90-120-180-260 дн. Для поставщиков: 30-60-90-120-180-360. Отдельно заполняем диаграмму для сомнительного долга, под который создан резерв. Это период оборота 180-360 дн. и свыше 360 дн. Обратите внимание, размер сомнительного долга необходимо исключить из общей величины ДЗ. Во всех случаях используем формулу: СУММЕСЛИ. При заполнении диаграммы для поставщиков, вычитаем долг предыдущего периода из общей КЗ. Например, нужно получить сумму долга со сроком 60-90 дней, нужно из общей суммы задолженности < 90 дней вычесть сумму долга < 60 дней.

Что же мы получили в итоге на диаграмме?

Скорость оборота характеризует прогноз поступлений от покупателей и платежей кредиторам. Если вычесть сумму платежей в оплату ДЗ из суммы КЗ к перечислению в разрезе периодов погашения задолженности, получим прогноз дефицита денежных средств.

Выводы для нашего конкретного примера:

Хотя дебиторский долг превышает кредиторскую задолженность, в периоде 31-60 дней возникает дефицит денег в размере 48 млн. руб.

Порядок создания резерва по сомнительным долгам в налоговом учете

Резервы по сомнительным долгам создают организации, являющиеся плательщиками налога на прибыль (пп. 7 п. 1 ст. 265, ст. 266 НК РФ).

При формировании резерва нужно действовать следующим образом (п.4 ст.266 НК РФ).

Шаг 1. На последнее число отчетного (налогового) периода провести инвентаризацию дебиторской задолженности. Результаты инвентаризации оформить актом по форме, разработанной организацией самостоятельно с учетом положений ст. 9 закона № 402-ФЗ, либо с использованием унифицированной формы ИНВ-17, утвержденной постановлением Госкомстата России от 18.08.1998 № 88.

При анализе дебиторской задолженности нужно определить долги, которые в соответствии с п. 1 ст. 266 НК РФ признаются сомнительными, и на основании которых будет создаваться резерв.

Под сомнительным долгом понимается задолженность, возникшая при реализации товаров (выполнении работ, оказании услуг), не погашенная в предусмотренный договором срок и не обеспеченная залогом, поручительством, банковской гарантией. То есть, если имеется залог или поручительство, то по такой задолженности нельзя создать резерв, даже если поручитель является банкротом (письма Минфина России от 10.07.2015 № 03-03-06/39756, от 14.01.2013 № 03-03-06/1/7).

С 2017 года прямая норма НК РФ устанавливает включать в резерв только часть задолженности, которая не покрыта встречным долгом этого же контрагента. То есть если у компании есть встречное обязательство перед контрагентом-должником, то сомнительным долгом считается только та сумма, которая превышает величину этого обязательства. При этом уменьшение таких долгов на кредиторку хозсубъекта осуществляется начиная с первой по времени возникновения задолженности (п. 1 ст. 266 НК РФ).

См. также: «Минфин пояснил, как формируется «сомнительный» резерв при наличии встречной кредиторки».

Следует отметить, что при создании резерва по сомнительным долгам организация не должна учитывать те суммы дебиторской задолженности, которые возникли в период применения системы налогообложения, отличной от общей, например ЕНВД (письмо Минфина России от 21.12.2012 № 03-11-06/3/90).

См. также:

- «Учитывать ли выданный аванс в «сомнительном» резерве?»;

- «Застрахованный долг не может быть сомнительным».

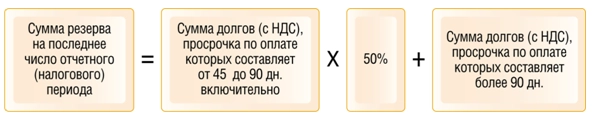

Шаг 2. По каждому сомнительному долгу определить процент отчислений и рассчитать общую расчетную сумму отчислений (РСО) по следующему принципу:

- если с момента возникновения сомнительного долга прошло более 90 дней, то задолженность в полной сумме (100%) включается в резерв,

- если срок сомнительной задолженности составляет от 45 до 90 дней (включительно), то в резерв отчисляется 50% от суммы долга,

- если задолженность возникла менее 45 дней назад, то по ней резерв не создается.

Шаг 3. Определить предельную сумму отчислений в резерв по формуле:

ПСО = В × 10%,

где В – для резерва по итогам налогового периода — сумма выручки от реализации товаров (работ, услуг, имущественных прав), полученная по итогам налогового периода; для резерва, который формируют по итогам отчетного периода, – наибольшая величина из сумм: выручка за прошлый год или за текущий отчетный период;

10% — ограничение суммы создаваемого резерва (4 ст. 266 НК РФ).

Ограничение может составлять менее 10% от суммы выручки (постановление ФАС Северо-Кавказского округа от 25.10.2004 № Ф08-5008/2004-1902А). Организация вправе самостоятельно выбрать нормативный процент, и он должен быть закреплен в учетной политике. Обычно решение об установлении меньшего норматива принимается, когда отчисления в резерв по общему нормативу в 10% могут привести к получению убытка или нулевого финансового результата (например, при высокой выручке, но небольшой прибыли).

Шаг 4. Провести сравнение расчетной суммы отчислений (РСО) и предельной суммы отчислений (ПСО), т.е. результаты действий (2) и (3):

- если РСО ≥ ПСО, то в резерв нужно включить сумму отчислений, соответствующих ПСО.

- если РСО < ПСО, то в резерв включается сумма отчислений, соответствующая РСО.

Рассчитанную сумму отчислений включить в состав внереализационных расходов на последнее число отчетного (налогового) периода (п. 3 ст. 266, подп. 7 п. 1 ст. 265, подп. 2 п. 7 ст. 272 НК РФ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы рассчитали резерв по сомнительным долгам в налоговом учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

ОБРАТИТЕ ВНИМАНИЕ! За счет резерва списывается любой безнадежный к взысканию долг вне зависимости от того, участвовал он в формировании резерва или нет.

Подробности см. здесь.

Формирование резерва по сомнительным долгам в бухгалтерском учете

Следует отметить, что все действия, приведенные выше, применяются при создании резерва по сомнительным долгам для целей налогового учета. При формировании резерва в бухгалтерском учете действуют другие правила.

Например, в бухучете нет никаких ограничений по величине формируемого резерва, также не имеют значения сроки возникновения сомнительных долгов (п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н). В связи с применением подобных ограничений в налоговом учете (наличие долгов со сроком возникновения менее 90 календарных дней, либо превышение расчетной величины отчислений в резерв над 10% суммы выручки), в бухгалтерском учете возможно появление вычитаемых временных разниц, приводящих к образованию отложенного налогового актива (п. 8, 11, 14 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н).

Бухгалтерская сомнительная задолженность – это «дебиторка», не обеспеченная гарантиями, которая не погашена или с большой вероятностью не будет погашена в установленный договором срок. При наличии такой задолженности организация обязана создавать резерв (п. 70 приказа Минфина от 29.07.1998 № 34н).

В отличии от четко прописанного алгоритма определения сомнительной задолженности и размеров отчислений в резерв по ним в налоговом учете (проценты от количества дней просрочки), порядок расчета бухгалтерского резерва компания должна разработать сама и утвердить в учетной политике. Величина резерва будет зависеть от финансового состояния должника и оценки вероятности, что долг будет погашен полностью или частично (п. 70 приказа Минфина от 29.07.1998 № 34н).

Пример

При инвентаризации дебиторской задолженности, проведенной по состоянию на 31.03.2022, организацией были выявлены сомнительные долги:

- долг № 1 — задолженность заказчика за оказанные услуги в размере 17 700 руб., (в т. ч. НДС 2 950 руб)., срок платежа по договору – 18 марта;

- долг № 2 — задолженность покупателя за поставленную продукцию в размере 70 800 руб. (в т. ч. НДС 11 800 руб.), срок платежа — 12 января;

Выручка от реализации продукции (работ, услуг) за 1 квартал 2022 года составила 2 714 000 руб., за 2021 год – 500 000 руб.

Бухгалтеру нужно рассчитать сумму отчислений в резерв по сомнительным долгам на 1 квартал.

Что нужно сделать

1. Определить расчетную сумму отчислений в резерв (РСО).

|

Номер долга |

Сумма долга, руб. |

Срок платежа по договору |

Срок долга по состоянию на 31 марта, количество календарных дней |

Процент отчислений в резерв |

Сумма отчислений в резерв, руб. (гр. 2 × гр. 5) |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

№ 1 |

17 700 |

18 марта |

Менее 45 дней |

0 |

0 |

|

№ 2 |

70 800 |

12 января |

от 45 до 90 |

50 |

35 400 |

|

Итого за 1 квартал |

35 400 |

2. Предельная сумма отчислений в резерв (ПСО) составляет:

2 714 000 руб. × 10% = 271 400 руб.

3. Сравнив расчетную сумму отчислений (РСО) с предельной суммой отчислений (ПСО):

35 400 руб. < 271 400 руб.,

бухгалтер пришел к выводу, что к внереализационным расходам за 1 квартал надо отнести расчетную сумму отчислений в резерв в размере 35 400 руб.

В бухучете оба долга были признаны сомнительными, по ним в полной сумме был создан резерв. В связи с этим в учете образовалась вычитаемая временная разница, которая привела к образованию отложенного налогового актива в сумме 10 620 руб. = ((17 700 + 70 800) – 35 400) × 20% (п. 14 ПБУ 18/02). Отложенный налоговый актив отражается проводкой: Дебет 09 «Отложенные налоговые активы» Кредит 68 «Расчеты по налогам и сборам».

Когда нужно восстанавливать резерв по сомнительным долгам, разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Итоги

В налоговом учете создание резерва по сомнительным долгам – право организации. Если принято решение создавать резерв, то в НК РФ довольно четко прописан алгоритм его формирования. Бухгалтерский резерв обязаны создавать все, у кого есть непогашенная задолженность, которая, по мнению компании, не будет оплачена. Порядок расчета отчислений в резерв нужно разработать самостоятельно и прописать в учетной политике для целей бухгалтерского учета.

Источники:

- Налоговый кодекс РФ

- постановление Госкомстата России от 18.08.1998 № 88

- положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н

- ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 N 114н

Когда и кем создается резерв по сомнительным долгам в бухгалтерском учете

Резервы по сомнительным долгам обязательны в бухгалтерском учете для всех организаций.

Сомнительным признается долг перед вашей организацией, который с высокой вероятностью не будет погашен полностью или частично (п. 70 Положения по бухучету N 34н, Письма Минфина от 27.05.2016 N 03-03-06/1/30504, от 14.01.2015 N 07-01-06/188, от 27.01.2012 N 07-02-18/01). Это может быть либо нарушение должником срока оплаты, либо Вы получили информацию о финансовых проблемах Вашего должника.

Резервы по сомнительным долгам создаются в момент признания задолженности сомнительной.

В учетной политике по бухгалтерскому учету не стоит прописывать, что организация создает или не создает резерв по сомнительным долгам. Но организации необходимо утвердить порядок определения суммы резерва в своей учетной политике, так как в нормативных документах по бухгалтерскому учету процесс оценки возможности погашения долга не прописан.

Так же надо учесть, что в составе дебиторской задолженности могут учитываться:

- задолженность покупателей,

- заказчиков,

- поставщиков,

- подрядчиков,

- прочих должников,

- задолженность учредителей,

- работников по оплате труда,

- по подотчетным суммам.

То есть это та задолженность, которая присутствует на счетах 62, 60, 68, 69, 71, 73, 75, 76. Сомнительным долгом может признаваться задолженность заемщика по выданному вами займу, отраженная на субсчете 58-03 «Предоставленные займы» (Приложение к Письму Минфина от 22.01.2016 N 07-04-09/2355).

Кроме того, отражается не предъявленная к оплате начисленная выручка по договорам строительного подряда, длительность выполнения которых составляет более одного отчетного года или сроки начала и окончания которых приходятся на разные отчетные годы (в сумме, исчисленной исходя из договорной стоимости или из размера фактически понесенных расходов, которые за отчетный период считаются возможными к возмещению) (п. п. 1, 2, 17, 23 Положения по бухгалтерскому учету «Учет договоров строительного подряда» (ПБУ 2/2008), утвержденного Приказом Минфина России от 24.10.2008 N 116н, Приложение к Письму Минфина России от 29.01.2014 N 07-04-18/01).

Резервы сомнительных долгов создаются по любой дебиторской задолженности, признаваемой организацией сомнительной (не только по задолженности покупателей и заказчиков за продукцию, товары, работы и услуги). В то же время если в отношении просроченной дебиторской задолженности на отчетную дату имеется уверенность в погашении, то резерв по данному долгу не создается (Письмо Минфина России от 27.01.2012 N 07-02-18/01).

Проводки для резерва по сомнительным долгам

Создание резерва в любом случае оформляется бухгалтерской справкой, в которой приводится расчет резерва.

И вне зависимости от выбранного способа расчета отчислений в резерв его создание (доначисление) отражается проводкой:

Дебет 91-2 «Прочие расходы» Кредит 63 «Резервы по сомнительным долгам»- На дату создания (увеличения) резерва.

Дебет 63»Резервы по сомнительным долгам» Кредит 91-1»Прочие доходы» — На дату восстановления резерва в части погашенного долга.

Дебет 63»Резервы по сомнительным долгам» — Кредит 62 (60, 76, 58-3) — На дату списания безнадежного долга за счет резерва.

Создание резерва по сомнительным долгам

Создание резерва по сомнительным долгам в бухгалтерском учете позволяет показать реальную картину финансового положения дел в организации.

Таким образом, необходимо в учетной политике по бухгалтерскому учету определить порядок создания резерва. (п. 7 ПБУ 1/2008).

Можно закрепить следующие способы:

1. Интервальный способ;

2. Экспертный способ;

3. Статистический способ.

1.Интервальный способ. Размер отчислений в резерв рассчитывается ежеквартально (ежемесячно) в процентах от суммы долга в зависимости от длительности просрочки, например, как в налоговом учете. Данный метод позволяет сблизить бухгалтерский и налоговый учет и определять размер отчислений в резерв по каждому сомнительному долгу пропорционально периоду просрочки.

Поскольку за основу здесь берутся правила создания резерва как в налоговом учете, то удобнее воспользоваться следующим алгоритмом:

|

Срок неисполнения обязательств, дней |

Действия |

| Менее 45 | Не создавать |

| От 45 до 90 | В объеме 50% от суммы долга |

| Свыше 90 | На полную сумму долга |

При неиспользовании резервов в течение года, идущего за годом их отражения в учете, они должны быть списаны 31 декабря на счет 91, субсчет «Прочие доходы».

Резервы по сомнительным долгам в бухгалтерском учете складываются по итогам инвентаризации дебиторской задолженности на конец года (иного отчетного периода).

Например.

По результатам инвентаризации задолженности покупателей на 31.12.2016 в ООО «Ромашка» выявлено следующее:

|

Покупатели |

Срок оплаты |

Сумма долга, руб. |

Период неисполнения обязательств, дней |

Категория задолженности |

| ИП Иванов И. И. | 15.01.2017 | 15 600 | — | Неоплаченная |

| ИП Петров П. П. | 30.11.2016 | 84 888 | 31 | Сомнительная |

| ИП Сидоров С. Н. | 13.11.2016 | 56 400 | 53 | Сомнительная |

| ООО «Ромашка» | 05.11.2016 | 148 354 | 56 | Просроченная |

| ООО «Лютик» | 01.08.2016 | 246 742 | 152 | Сомнительная |

Итак, как видим по долгу ИП Иванова И. И. резерв не начисляется, так как не наступил еще срок оплаты. По долгу ИП Петров П.П. задолженность хоть и является сомнительной, но просрочка менее 45 дней, поэтому резерв тоже не начисляется. По ИП Сидоров С.Н.,ООО «Ромашка» и ООО «Лютик» резерв создается, так как данные задолженности попадают в категорию сомнительных.

В результате созданы резервы:

|

Покупатели |

Сумма резерва |

Алгоритм расчета |

| ИП Сидоров С. Н. | 28 200 = 56 400 × 50% | В объеме 50% от суммы долга, так как просрочка оплаты в интервале 45–90 дней |

| ООО «Ромашка» | 74 177 = 148 354 × 50% | |

| ООО «Лютик» | 246 742 | В полной сумме, так как просрочка платежа более 90 дней |

| Итого | 349 119 | — |

Резерв начисляется общей сумой на 31.12.2016 года:

Дебет 91-2 — Кредит 63 —349 119,00 руб.

2.Экспертный способ. Резерв создается по каждому сомнительному долгу в сумме, которая, по мнению организации, с высокой вероятностью не будет погашена.

Например. ООО «Ромашка» 13 ноября 2016 г. отгрузило товары ООО «Лютик» на сумму 118 000 руб., включая НДС. Согласно договору оплата товара должна быть произведена в течение 10 дней с момента отгрузки.

Учетной политикой для целей бухучета ООО «Ромашка» предусмотрено, что «сомнительный» резерв формируется ежемесячно исходя из оценки каждого долга.

Поскольку оплата от ООО «Лютик» до конца ноября 2016 г. не поступила, то ООО «Ромашка» признало эту задолженность в полном объеме сомнительной и приняло решение о создании резерва. Расчет был отражен в бухгалтерской справке.

13 декабря 2016 г. ООО «Лютик» погасило долг в неполном объеме за поставленный ей товар, перечислив в адрес ООО «Ромашка» 80 000 руб.

В бухучете ООО «Ромашка» будут сделаны следующие проводки:

На 30 ноября 2016 г.:

Дебет 91-2 Кредит 63- 118 000 руб. — создан резерв по сомнительным долгам.

На 31 декабря 2016 г.:

Дебет 63 Кредит 91-1-80000 руб. — резерв по сомнительной задолженности уменьшен на величину погашения дебиторской задолженности.

Обратите внимание! Если бы в учетной полите по бухучету ООО «Ромашка» было написано, что создание резерва отражается ежеквартально, то тогда на конец квартала не было бы просроченной задолженности и производить данные бухгалтерские записи не надо.

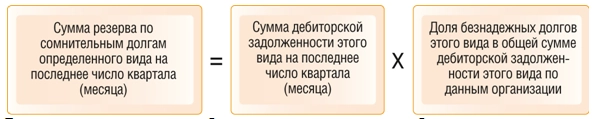

3.Статистический способ. Наиболее трудоемкий вариант это определять размер отчислений в резерв по статистике данных организации за несколько налоговых периодов как долю долгов, которые остаются непогашенными, к общей сумме дебиторской задолженности. Рассчитывать величину резерва нужно ежеквартально (ежемесячно).

Например, доля не оплаченных покупателями товаров, работ, услуг в общей сумме задолженности покупателей.

На последнее число каждого квартала (месяца) величина резерва определяется по формуле:

Если при статистическом способе полученная величина резерва больше величины резерва, созданного на последнее число предыдущего квартала (месяца), то надо включить разницу между ними в прочие расходы (доначислить резерв). Если же меньше — включить разницу между ними в прочие доходы (восстановить резерв).

Например.

ООО «Ромашка» провела инвентаризацию и определила, что за последние 3 года 2% от отгруженных товаров покупателями не оплачены. В связи, с чем организация создает резерв по сомнительным долгам. В учетной политике соответственно прописано создание резерва статистическим способом.

По состоянию на 01.01 остаток непогашенной дебиторской задолженности составляет 0 руб.

31 марта непогашенная задолженность за отгруженные товары составляет 10 млн. руб., следовательно, остаток резерва 200 000,00 руб.(10 млн.*2%)

На 31.03 Сальдо Кредит 63 — 200 тыс.руб.остаток резерва;

На 30.06 Дебет 91-2 — Кредит 63 — 300 тыс.руб. доначислили резерв;

На 30.09 Дебет 63 — Кредит 91-1 — 100 тыс.руб. восстановили резерв;

На 31.12 Дебет 63 — Кредит 62 — 400 тыс.руб. списан безнадежный долг за счет резерва;

На 31.12 Дебет 91-2 — Кредит 62 — 200 тыс.руб. списана часть безнадежного долга не покрытая резервом ;

На 31.12 Дебет 91-2 — Кредит 63 — 388 тыс.руб. создан резерв по сомнительным долгам.

При применение интервального или экспертного способа возможны следующие варианты:

- если долг, под который создавался резерв будет признан безнадежным , то он списывается за счет резерва. Если получится так, что суммы резерва будет недостаточно, то часть долга, не покрытая резервом, списывается в прочие расходы;

- если долг, под который создавался резерв будет погашен, то сумма резерва восстанавливается, т.е. включается в прочие доходы.

При применении статистического способа возможны следующие варианты:

- если безнадежным признается долг того вида, по которому создавался резерв, долг списывается за счет резерва. Если суммы резерва недостаточно, часть долга, не покрытая резервом, списывается в прочие расходы;

- если безнадежным признается долг того вида, по которому резерв не создавался, а также при погашении любой задолженности, то величина резерва не корректируется.

Так же необходимо учесть, что при создании резерва по сомнительным долгам, прежде чем остановить свой выбор на том или ином способе создания резерва необходимо четко все таки понимать с какой целью, помимо того, что формирование «сомнительного» резерва в бухучете является обязательным, он создается.

Очевидно, что если компании нужен баланс, для того чтобы, к примеру, получить кредит в банке, то чрезмерное создание резерва может сделать баланс не совсем «красивым» по экономическим и финансовым показателям. Хотя надо всегда помнить о том, что бухгалтерский учет всегда должен отражать реальную картину на предприятии и ни в коем случае не приукрашивать реальную действительность, так как бухучет представляет собой формирование полной и достоверной информации о деятельности организации (п.4 приказа Минфина РФ от 29.07.1998 N 34н).

Отражение резерва по сомнительным долгам в бухгалтерской отчетности

В бухгалтерской отчетности сомнительные долги отражаются так (п. 35 ПБУ 4/99, п. 38 ПБУ 19/02):

- в виде задолженности заемщика по возврату выданного вами займа — по строке 1240 баланса за минусом резерва;

- в виде другой сомнительной задолженности, в т.ч. задолженности заемщика по уплате процентов по займу, — по строке 1230 баланса за минусом резерва.

Отчисления в резерв по сомнительным долгам отражаются по строке 2350 «Прочие расходы» отчета о финансовых результатах (п. 11 ПБУ 10/99).

Таким образом, в бухгалтерском учете одновременно отражаются:

- и сомнительные долги в полной сумме;

- и сумма созданного резерва.

В бухгалтерском балансе в результате создания резерва:

- дебиторская задолженность уменьшается либо на всю сумму сомнительного долга, либо на ее часть;

- на ту же величину уменьшается нераспределенная прибыль.

Списание долгов за счет резерва на показатели бухгалтерской отчетности не влияет.

Штрафы

Как обычно любой бухгалтер задает себе вопрос, а что будет, если я не буду создавать резервы по сомнительным долгам в бухгалтерском учете? На начисление налогов это не влияет, следовательно, оштрафовать меня не могут. Это не совсем так.

На основании ст. 15.11 КоАП РФ установлена ответственность за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, для должностных лиц организации в виде штрафа в размере от 5000 до 10 000 руб. (повторное нарушение от 10 000 до 20 000 рублей или дисквалификацию на срок от одного года до двух лет.)

Под грубыми нарушениями понимаются в данном случае искажение любой статьи (строки) бухгалтерской отчетности не менее чем на 10%.

Так же согласно ст. 120 НК РФ, грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода, при отсутствии признаков налогового правонарушения, предусмотренного п. 2 ст. 120 НК РФ, влечет взыскание штрафа в размере 10 000 руб. Те же деяния, если они совершены в течение более одного налогового периода, влекут взыскание штрафа в размере 30 000 руб.,

Под грубым нарушением в данном случае понимается систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в отчетности хозяйственных операций налогоплательщика.

Срок, в течение которого могут оштрафовать за грубые нарушения бухгалтерии, увеличен до двух лет, таким образом, штраф за 2 года может составить до 60 000,00 руб. только за нарушение по одной статье в бухгалтерском учете.

Резервы по сомнительным долгам в налоговом учете

В отличие от бухгалтерского резерва резерв по сомнительным долгам в налоговом учете напрямую связан с формированием налогооблагаемой базы.

Итак, если в бухгалтерском учете в учетной политике не надо прописывать о том, что резерв по сомнительным долгам создается, то в учетной политике по налоговому учету обязательно надо указать создаете вы резервы или нет (Письмо УФНС по г. Москве от 20.06.2011 N 16-15/059211@.2).

Какие организации могут создавать резервы по сомнительным долгам в налоговом учете?

Организациям, плательщики налога на прибыль, признающие доходы и расходы методом начисления, предоставлено право создавать резервы по сомнительным долгам в порядке, установленном ст. 266 НК РФ. Таким образом, при применении УСН, а также иных спецрежимов, резервы по сомнительным долгам не создаются.

Необходимо учесть, что в налоговом учете определение сомнительной задолженности отличается от определения в бухгалтерском учете.

С 1 января 2017 г. были внесены изменения в п. 1 ст. 266 НК РФ. См. Федеральный закон от 30.11.2016 N 401-ФЗ.

Пункт 1 ст. 266 НК РФ гласит, что сомнительным долгом признается любая задолженность, возникшая в связи с реализацией товаров (выполнением работ, оказанием услуг), если она не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией. Т.е. это не любая дебиторская задолженность, как это имеет место быть для бухгалтерского учета.

Таким образом, имеющуюся дебиторскую задолженность вы можете признать сомнительным долгом, если она одновременно удовлетворяет следующим критериям.

1. Задолженность возникла в связи с реализацией товаров (выполнением работ, оказанием услуг).

2. Задолженность не погашена в сроки, установленные договором.

3. Задолженность не обеспечена залогом, поручительством, банковской гарантией.

При соблюдении всех этих условий задолженность признается сомнительной. При этом не имеет значения, принимались ли меры по ее взысканию или нет.

Например, неважно, направлены ли контрагенту претензии, поданы ли в суд исковые заявления и т.п. Задолженность продолжает считаться сомнительной и в случае возбуждения в отношении нее исполнительного производства (см., например, Письмо Минфина России от 18.03.2011 N 03-03-06/1/148).

По сомнительной задолженности в налоговом учете имеется много разъяснений финансового ведомства, а также имеется судебная практика.

Так, например, по мнению Минфина и некоторых судов задолженность не должна признаваться сомнительной:

1. по предоплате, когда поставщик не отгрузил товар, не оказал услуги в соответствии с договором (Письма Минфина России от 04.09.2015 N 03-03-06/2/51088, от 08.12.2011 N 03-03-06/1/816, от 30.06.2011 N 07-02-06/115, от 17.06.2009 N 03-03-06/1/398). Такая же позиция встречается и в судебной практике.

2. по штрафным санкциям за нарушение условий договора (Письма Минфина России от 23.10.2012 N 03-03-06/1/562 (п. 4), от 15.06.2012 N 03-03-06/1/308, от 29.09.2011 N 03-03-06/2/150 (п. 2), от 23.09.2010 N 03-03-06/1/612, от 19.03.2010 N 03-03-06/2/52);

3. по взысканным арбитражным судом суммам процентов за пользование чужими денежными средствами (Письмо Минфина России от 24.07.2013 N 03-03-06/1/29315);

4. по договорам займа (Письма Минфина России от 04.02.2011 N 03-03-06/1/70, от 12.05.2009 N 03-03-06/1/318).

5. по приобретенным правам требования (Письма Минфина России от 23.10.2012 N 03-03-06/1/562 (п. 4), от 12.05.2009 N 03-03-06/1/318). Аналогичной позиции придерживаются и суды;

6. в виде невыплаченных сумм за уступленное право требования по расчетам за отгруженные товары (Определение Конституционного Суда РФ от 19.11.2015 N 2554-О). Арбитражные суды приходят к такому же выводу.

Важно! Если задолженность образовалась по причинам, не связанной с реализацией (по договору займа, уступки права требования, договору о предоставлении обеспечения и т.д.), она не может считаться сомнительной и, следовательно, участвовать в формировании резерва.

Взаимозависимость покупателя с продавцом не может стать поводом для отказа в создании резерва. Но при совокупности обстоятельств, свидетельствующих о проявлении недобросовестности компании, суд может поддержать решение налоговой инспекции о необоснованном завышении расходов на сумму созданного резерва. (Определение ВС РФ от 29.04.2016 г. №304-КГ16-3795, Постановление АС Западно-Сибирского округа от 15.02.2016 г. №А03-1025/2015).

Создание резерва по сомнительным долгам в налоговом учете

Сумма резерва по сомнительным долгам определяется следующим образом:

- со сроком возникновения свыше 90 календарных дней в сумму создаваемого резерва включается полная сумма выявленной на основании инвентаризации задолженности;

- со сроком возникновения от 45 до 90 календарных дней (включительно) в сумму резерва включается 50 процентов от суммы задолженности;

- со сроком возникновения до 45 дней — не увеличивает сумму создаваемого резерва.

Сумма резерва не может превышать норматив (п. 4 ст. 266 НК РФ), т.е. не может превышать 10 процентов от выручки отчетного (налогового) периода.

Перед созданием резерва по сомнительным долгам необходимо провести инвентаризацию дебиторской и кредиторской задолженности на последнее число каждого отчетного (налогового) периода и оформить ее результаты актом (ИНВ-17) (п. 4 ст. 266 НК РФ, Письмо Минфина от 23.05.2016 N 03-03-06/2/29297).

1.На последнее число каждого отчетного (налогового) периода необходимо определить сумму резерва по формуле (п. 4 ст. 266 НК РФ, Письмо Минфина от 03.08.2010 N 03-03-06/1/517):

Долг, который учитывается при расчете резерва, уменьшается на кредиторскую задолженность перед тем же контрагентом (п. 1 ст. 266 НК РФ).

Например, если контрагент должен вам 700 000 руб., а вы ему — 150 000 руб., то при расчете резерва учитывайте только разницу в сумме 550 000 руб. (700 000 руб. — 150 000 руб.).

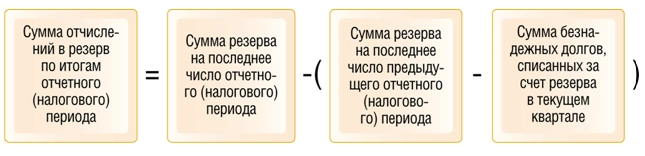

2.На последнее число каждого отчетного (налогового) периода необходимо рассчитать сумму отчислений в резерв по формуле (п. 5 ст. 266 НК РФ):

3. Возможны следующие варианты:

- Если сумма отчислений в резерв равна нулю, то ничего делать не нужно.

- Если сумма отчислений в резерв — положительное число, то сумму отчислений в резерв необходимо включить во внереализационные расходы на последнее число текущего отчетного (налогового) периода (пп. 7 п. 1 ст. 265, п. 3 ст. 266 НК РФ, Письмо Минфина от 23.05.2016 N 03-03-06/2/29297).

- Если сумма отчислений в резерв — отрицательное число, то эту сумму надо включить во внереализационные доходы на последнее число текущего отчетного (налогового) периода (п. 7 ст. 250, п. 5 ст. 266 НК РФ).

Резерв по сомнительным долгам может быть использован организацией лишь на покрытие убытков от безнадежных долгов, признанных таковыми в порядке, установленном ст. 266 НК РФ (п. 4 ст. 266 НК РФ).

Следовательно, когда сомнительные долги переходят в разряд безнадежных, они учитываются в счет резерва, а не признаются убытками на основании пп. 2 п. 2 ст. 265 НК РФ.

4. По состоянию на 31 декабря текущего года необходимо рассчитать сумму резерва и отчислений в резерв в обычном порядке (п. 5 ст. 266 НК РФ).

5. Возможны следующие варианты:

- Продолжать формировать резерв по сомнительным долгам в следующем году. В этом случае остаток резерва переносится на следующий год.

- Если решено не формировать резерв по сомнительным долгам в следующем году. Тогда необходимо внести изменения в учетную политику и включить остаток резерва во внереализационные доходы текущего года.

Важно! Если оба резерва создаются по разным правилам, то между бухгалтерским и налоговым учетом появятся временные разницы (п. 8 ПБУ 18/02, утв. Приказом Минфина России от 19.11.02 № 114н). В этом случае необходимо обратиться к ПБУ 18/02, чтобы отразить отложенные налоговые активы (ОНА) и обязательства (ОНО).

Сравнительная таблица резерва по сомнительным долгам в бухгалтерском и налоговом учете

|

Правила для целей бухгалтерского учета |

Правила для целей налогового учета |

| Все организации не зависимо от системы налогообложения | Организации, применяющие метод начисления |

| В учетной политике не прописываем, создаем или нет резерв | В учетной политике обязательно прописываем, создаем или нет резерв |

| Резерв обязателен, если есть сомнительная дебиторская задолженность | Бухгалтер сам решает, создавать резерв или нет |

| Отчисления в резерв — это прочие расходы (п. 11 ПБУ 10/99). Их отражают по дебету счета 91 и кредиту счета 63 | Суммы отчислений в резерв компания учитывает в составе внереализационных расходов |

| Сомнительной считается любая дебиторская задолженность, которая не погашена в сроки, установленные договором (или же будет просрочена с высокой вероятностью), и при этом не обеспечена гарантиями | Формировать резерв можно только по задолженности, которая связана с реализацией товаров (работ, услуг). Есть и другие обязательные условия |

| Размер резерва по каждому долгу бухгалтер определяет самостоятельно исходя из методов, закрепленных в учетной политике | Проценты отчислений в резерв установлены НК РФ |

| Общая сумма резерва не ограничена | Общий размер резерва не может превышать 10% от выручки |