Для чего нужны налоговые регистры

Регистры налогового учета служат для обобщения сведений, необходимых для расчета тех или иных налогов. Они, во-первых, помогают налоговикам контролировать полноту уплаты налогов налогоплательщиками, а во-вторых, позволяют самим налогоплательщикам проверять правильность осуществляемых ими расчетов по тому или иному виду налогового обязательства и упрощают формирование налоговых отчетов.

ВАЖНО! Несмотря на то, что налоговое законодательство обязывает налогоплательщиков создавать и вести такие регистры, их формы не утверждены законодательно, а потому каждое предприятие (или ИП) обязано самостоятельно разработать структуры применяемых налоговых регистров, при этом очень желательно утвердить их учетной политикой.

Налоговые регистры должны отвечать следующим общим требованиям:

- непрерывное формирование учетных налоговых данных в хронологической последовательности;

- осуществление полного раскрытия порядка формирования налоговой базы;

- простота восприятия информации, отраженной в регистре, и удобство его заполнения;

- ведение в бумажном или электронном виде.

Подробнее о том, как вести налоговые регистры, см. в статье «Ведение аналитических регистров налогового учета (формы)».

Что касается налоговых регистров по НДФЛ, ст. 230 НК РФ устанавливает для них свои специфические критерии. Подобный регистр должен включать:

- информацию, позволяющую однозначно идентифицировать налогоплательщика;

- его статус;

- виды выплачиваемых ему доходов и их суммы;

- виды и суммы предоставленных вычетов;

- суммы, уменьшающие налоговую базу;

- даты выплаты дохода, удержания и уплаты НДФЛ.

О требованиях, предъявляемых к регистрам по НДФЛ, читайте в статье «Как ведется регистр налогового учета по НДФЛ?».

Ответственность за формирование налоговых регистров несут сотрудники, которые их составляют и подписывают. Они же отвечают за сохранность этих документов и за обеспечение невозможности доступа к ним посторонних лиц. Вносить исправительные записи в регистр может только ответственный сотрудник. При этом он обязан заверить корректирующую запись своей подписью, проставить дату внесения корректировки и привести соответствующие пояснения.

Пример налогового регистра для 6-НДФЛ см. в типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

Что представляет собой бланк 6-НДФЛ

Налоговые агенты обязаны заполнять отчетную форму — 6-НДФЛ. С 2021 года эта форма кардинально обновлена приказом ФНС РФ от 15.10.2020 № ЕД-7-11/753@ (в этом же документе можно найти и порядок ее заполнения). А с отчетности за 1 квартал 2023 г. произошло очередное обновление благодаря Приказу ФНС России от 29.09.2022 № ЕД-7-11/881@.

При заполнении 6-НДФЛ за 1 квартал 2023 год воспользуйтесь инструкциями от экспертов КонсультантПлюс. Если у вас нет доступа к справочно-правовой системе, получите пробный демо-доступ бесплатно.

Скачать бланк 6-НДФЛ актуальной формы можно здесь.

Каковы особенности этого отчета:

- Заполняется 6-НДФЛ не в разрезе данных по каждому налогоплательщику, а по всем налогоплательщикам-физлицам, которым был выплачен доход налоговым агентом, в целом (п. 1 ст. 80 НК РФ).

- Данные по удержанным и выплаченным физлицам доходам фиксируются нарастающим итогом с начала года (п. 1 ст. 230 НК РФ).

- Периодичность сдачи — ежеквартально.

- Основание заполнения формы — данные налогового учета, содержащиеся в регистрах (п. 1 ст. 230 НК РФ).

О том, где и как заполнить данную форму онлайн, читайте в статье «Можно ли заполнить форму 6-НДФЛ онлайн?».

Какие данные необходимы для формирования 6-НДФЛ

Для того чтобы понять, как составить налоговый регистр для формирования данного отчета, рассмотрим, какую информацию содержит бланк 6-НДФЛ, и разберем его состав.

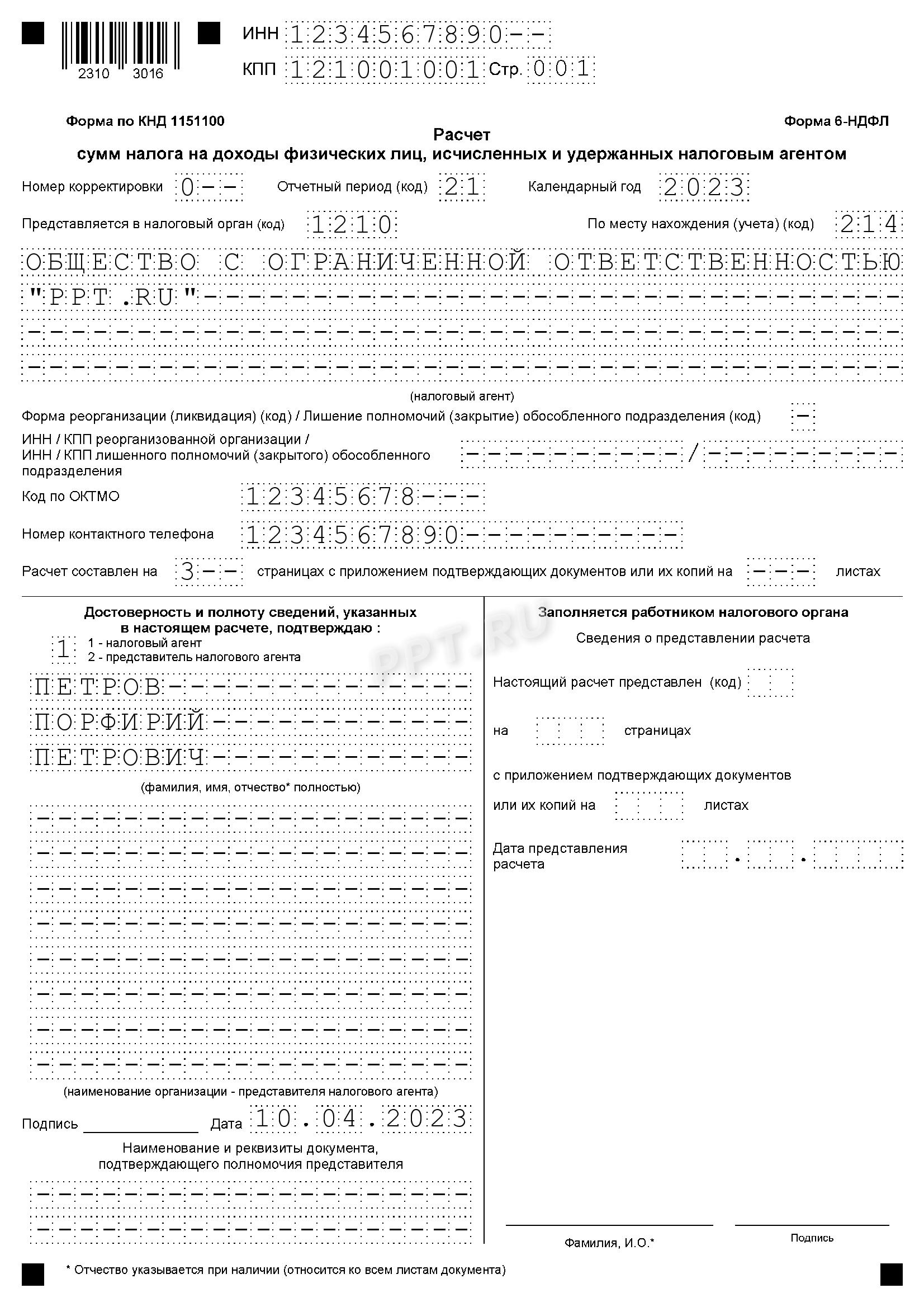

6-НДФЛ включает:

- титульный лист;

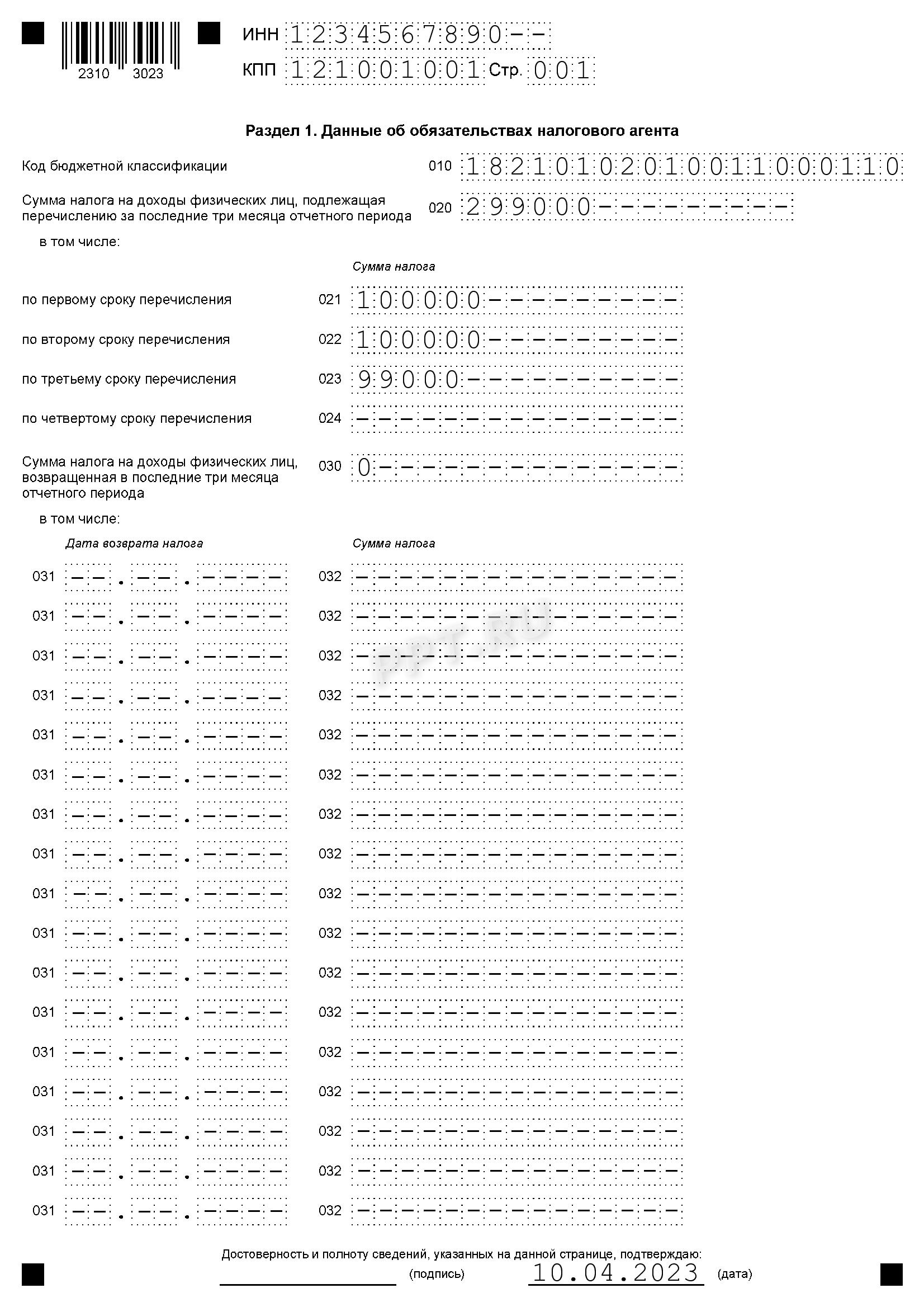

- раздел 1 под названием «Данные об обязательствах налогового агента»;

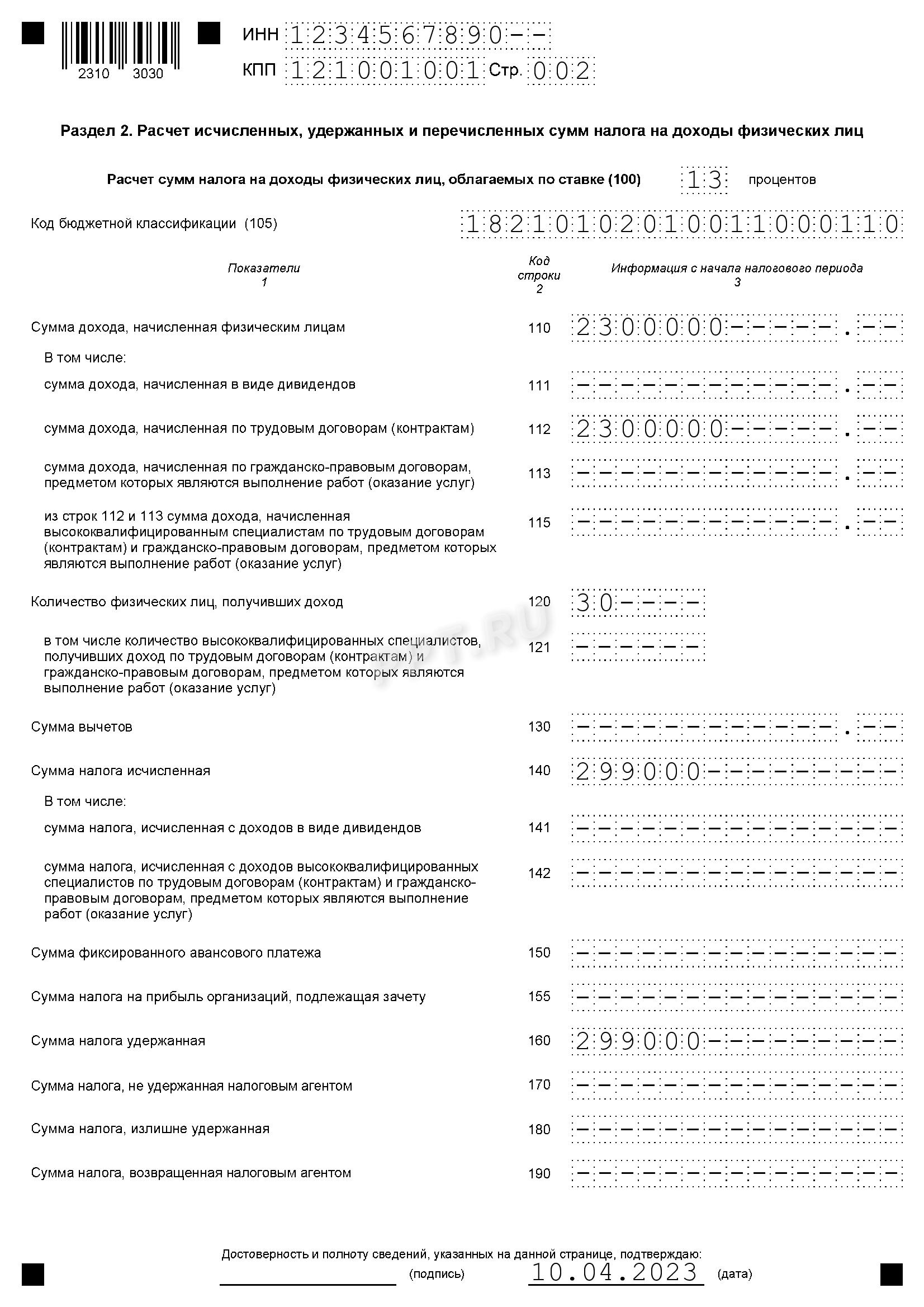

- раздел 2, называемый «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц».

Для заполнения титула формы понадобятся:

- Реквизиты налогового агента (его название, ИНН, КПП).

- Реквизиты реорганизованной организации и формы ее реорганизации (для правопреемников).

- Период, за который составляется отчет.

- Код налоговой инспекции, в которую необходимо направить расчет (для организаций — в ФНС по месту их нахождения, для ИП — по месту жительства или по месту осуществления деятельности (для вмененщиков и тех ИП, что работают на патенте)).

- Код ОКТМО в соответствии с Общероссийским классификатором территорий муниципальных образований ОК 033-2013 (приказ Росстандарта от 14.06.2013 № 159-ст). Организации проставляют код той территории, на которой они расположены, а ИП — той, на которой проживают или осуществляют деятельность.

Для оформления раздела 1 нам потребуются:

- информация о периоде удержания налога, соответствующем первому, второму, третьему или четвертому сроку сроку уплаты НДФЛ (п. 6 ст. 226 НК РФ);

- суммы удержанного налога с физлиц к перечислению по конкретному сроку платежа.

Для заполнения раздела 2 нам необходимы:

- размер ставок НДФЛ, по которым исчисляется налог;

- суммы начисленных всем физлицам доходов;

- суммы вычетов по НДФЛ;

- размер налога, исчисленного и удержанного;

- количество физлиц, получивших доход от налогового агента.

Разобравшись с перечнем информации, которая нам понадобится для формирования отчета 6-НДФЛ, перейдем к разработке формы налогового регистра для него.

Лучше понять порядок расчета НДФЛ вам поможет материал «Практические задачи по НДФЛ с решениями».

Пример заполнения отчета по форме 6-НДФЛ за год можно найти тут.

Как составить налоговый регистр для учета НДФЛ

В 2023 году вы можете использовать для формирования расчета 6-НДФЛ тот же регистр, что ранее использовали для справок 2-НДФЛ, имеющий следующую структуру:

|

Сведения учетного регистра |

Комментарии по заполнению |

|

Информация для идентификации налогоплательщика |

Приводим перечень данных о работающих сотрудниках:

|

|

Перечень доходов |

Для каждого вида дохода должно быть предусмотрено свое поле, в которое заносится особый цифровой код, соответствующий виду дохода. Коды берутся из приказа ФНС от 10.09.2015 № MMB-7-11/387@. По необлагаемым НДФЛ доходам данные отражать необязательно. Облагаемые НДФЛ доходы, имеющие пределы необложения налогом, фиксируются в регистре на общих основаниях, поскольку они могут накапливаться в течение года |

|

Перечень вычетов |

Вычеты фиксируются в регистре с приведением соответствующих кодов. Перечень кодов см. в приказе ФНС от 10.09.2015 № MMB-7-11/387@ |

|

Суммы доходов |

Указываем суммы, начисленные до налогообложения и уменьшения на вычеты |

|

Даты выплаты доходов |

В данном поле указывается дата выплаты доходов в соответствии с нормами ст. 223 НК РФ |

|

Статус налогоплательщика |

В данном поле указывается, к какому виду лиц относится налогоплательщик исходя из его резидентства в РФ |

|

Дата / период удержания НДФЛ |

Указываем день фактического удержания налога |

|

Дата перечисления НДФЛ |

Заполняем в соответствии с платежными документами |

|

Реквизиты платежного документа |

Указываем номер, дату и сумму платежки на уплату НДФЛ |

|

Сумма НДФЛ |

Фиксируем сумму рассчитанного и удержанного налога |

Бланк регистра, сформированного в рассмотренной выше структуре, вы можете скачать по ссылке ниже:

Альтернативный вариант налогового регистра по НДФЛ за 2022 год подготовлен экспертами КонсультантПлюс. Если у вас нет доступа к этой системе, получите его бесплатно на пробной основе.

Составляем налоговый регистр для отчета 6-НДФЛ

Сформированный выше регистр в силу особенностей формы 6-НДФЛ (их мы рассмотрели ранее) использовать для ее заполнения не всегда удобно. А вот составить на его основе «персональный» регистр именно для 6-НДФЛ очень просто.

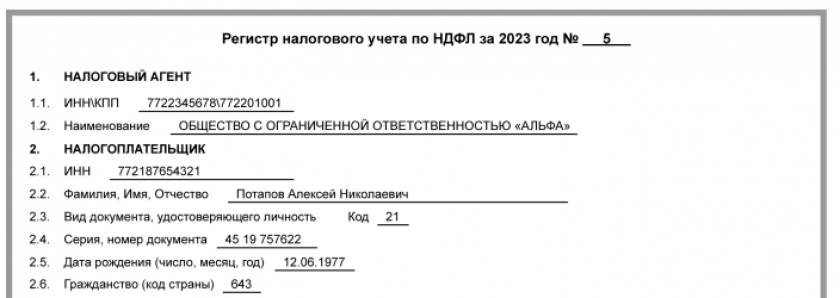

Представляем вам заполненный образец налогового регистра для формы 6-НДФЛ, актуальной в 2023 году. При необходимости вы его можете скачать:

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

Главное при заполнении расчета 6-НДФЛ — аккуратно перенести данные из налоговых регистров по НДФЛ. Поэтому если налоговый учет в порядке, то и заполнить расчет 6-НДФЛ будет несложно …

Как правильно заполнить расчет, рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Напомним, что с 1 января 2023 г. правила удержания и перечисления НДФЛ изменились.

Удержание НДФЛ

Если до конца 2022 года мы удерживали НДФЛ лишь при окончательном расчете, то с 1 января 2023 г. удерживать налог приходится и при выплате аванса, и при выплате зарплаты за вторую половину месяца. Связаны данные новшества с внесением изменений в НК РФ, а именно — отменой нормы из п. 2 ст. 223 НК РФ, т.е. для удержания НДФЛ с аванса теперь действуют общие для всех выплат правила — необходимо удерживать НДФЛ с каждой выплаты доходов в пользу сотрудников. Таким образом, в каждом месяце появилась как минимум одна дополнительная строка, в которой нужно будет отразить удержание НДФЛ с выплаченного аванса, если же зарплата выплачивается более двух раз в месяц, то соответственно и строк будет больше.

Перечисление НДФЛ

Перечислять НДФЛ в бюджет в 2023 году нужно до 28 числа. Месяц будет зависеть от периода, в котором выплачивается доход и соответственно удерживается налог (периоды длятся с 23 числа одного месяца по 22 число следующего месяца). Эта дата — общая для всех бюджетных платежей, которые в совокупности будут формировать единый налоговый платеж. Платежное поручение также будет единым. Но для декабрьско-январских выплат действуют дополнительные платежные даты:

- последний рабочий день года — для налога, удержанного с 23 по 31 декабря;

- 28 января — для налога, удержанного с 1 по 22 января.

О том, как изменятся сроки уплаты НДФЛ и сдачи соответствующей отчетности в 2023 году, читайте в этом материале.

Эксперты КонсультантПлюс подготовили образец регистра по НДФЛ, применяемый в 2023 году. Вы можете скачать его бесплатно, кликнув по картинке ниже:

Налоговый регистр по НДФЛ

Скачать

Особенности наложения ответственности за несоставление или некорректное составление регистра для 6-НДФЛ

Отсутствие налоговых регистров законодательство РФ рассматривает как грубое нарушение правил учета доходов и расходов, наказываемое штрафом (ст. 120 НК РФ) в размере 10 000–40 000 руб. в зависимости от того, сколько длилось правонарушение и как оно повлияло на размер налоговой базы (письмо ФНС России от 29.12.2012 № АС-4-2/22690). Арбитры в данном случае — на стороне контролеров. Однако не в тех случаях, когда налоговики превышают свои полномочия.

Не получится оштрафовать налогоплательщика:

- За использование регистров по НДФЛ, формы которых не утверждены учетной политикой. Однако стоит понимать, что составлять максимально полную учетную политику — в интересах самого налогоплательщика, ведь она является мощным оружием в спорах с налоговыми контролерами по вопросам применения налоговых регистров. Поэтому мы настоятельно рекомендуем вам закрепить форму регистра для 6-НДФЛ в локальном нормативном документе.

ВАЖНО! Налоговые регистры, предусмотренные учетной политикой налогоплательщика, обязательны к составлению. В противном случае штраф по ст. 120 НК РФ будет совершенно обоснован.

- За неполное заполнение регистра. Ситуация выглядит так. Налоговики, найдя незаполненные поля регистра, утвержденного учетной политикой или рекомендованного ФНС, объявляют его недействительным в силу того, что он не обеспечивает полноту и корректность учета. А раз регистр недействителен, то фактически его нет — за это, как мы выяснили, положен штраф. Однако недействительным можно признать только тот налоговый регистр, в котором отсутствуют обязательные реквизиты — для НДФЛ они приведены в ст. 230 НК РФ (мы их перечислили выше). Отсутствие «необязательных» данных в налоговом регистре не может служить для признания его отсутствующим у налогоплательщика.

- За непредставление налогоплательщиком «построчных» налоговых регистров. Речь идет о ситуации, когда ФНС запрашивает налогоплательщика регистр, необходимый для расшифровки той или иной строки отчета. Однако подобное требование контролеров незаконно, поскольку НК РФ не накладывает на налогоплательщиков обязанности построчного ведения налоговых регистров. Важно лишь, чтобы регистр достоверно отражал данные, необходимые для расчета налоговой базы.

Вам также может понадобиться информация об ответственности за неуплату НДФЛ — см. материал «Какая ответственность предусмотрена за неуплату НДФЛ?».

Итоги

Требования к перечню информации, которая должна быть отражена в налоговом регистре для заполнения 6-НДФЛ, перечислены в ст. 230 НК РФ. Привлечь к ответственности налогоплательщика за неведение регистра по НДФЛ можно только в том случае, если в регистре отсутствуют обязательные реквизиты, или в случае несоставления регистра, предусмотренного учетной политикой.

Все нюансы заполнения формы 6-НДФЛ вы найдете в нашей рубрике «Расчет 6-НДФЛ».

Добавить в «Нужное»

Налоговые агенты по НДФЛ обязаны вести учет полученных от них физлицами доходов за налоговый период, предоставленных физлицам налоговых вычетов, исчисленных и удержанных сумм НДФЛ (абз. 1 п. 1 ст. 230 НК РФ). Учет этих показателей налоговый агент ведет в регистрах налогового учета. О налоговых регистрах для формы 6-НДФЛ расскажем в нашей консультации.

Форма налогового регистра – на свое усмотрение

Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@, утвердившим форму Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), а также Порядок его заполнения, форма налогового регистра для 6-НДФЛ не установлена. Более того, в НК указано, что формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов налоговые агенты разрабатывают самостоятельно (абз. 2 п. 1 ст. 230 НК РФ). Необходимо при этом, чтобы налоговые регистры по НДФЛ содержали следующие сведения:

- данные, позволяющие идентифицировать налогоплательщика (к примеру, по аналогии с данными о физическом лице-получателе дохода в справке 2-НДФЛ);

- вид выплачиваемых налогоплательщику доходов, предоставленных налоговых вычетов, а также расходов и сумм, уменьшающих налоговую базу (в соответствии с кодами видов доходов и вычетов, утв. Приказом ФНС от 10.09.2015 № ММВ-7-11/387@);

- суммы дохода и даты их выплаты;

- статус налогоплательщика;

- даты удержания и перечисления НДФЛ, реквизиты соответствующего платежного документа.

Добавляем к обязательным сведениям дополнительные

Для составления и проверки правильности заполнения формы 6-НДФЛ указанные выше сведения можно дополнить следующими показателями:

- ставка НДФЛ;

- сумма исчисленного и удержанного налога (по соответствующему виду дохода);

- сумма фиксированного авансового платежа (по «патентным» иностранцам, самостоятельно уплачивающим НДФЛ);

- сумма НДФЛ, не удержанная налоговым агентом;

- сумма НДФЛ, возвращенная налоговым агентом;

- дата фактического получения дохода;

- установленный срок перечисления налога по НК.

Таким образом, дополнив обязательные сведения в налоговом регистре по НДФЛ приведенными выше, можно обеспечить удобный источник для составления формы 6-НДФЛ, а также сверки данных, отраженных в Расчете. Естественно, удобство этого регистра будет достигнуто только в условиях автоматизированной обработки данных, отраженных в регистрах, при автоматической группировке и сортировке внесенных сведений.

Если же налоговый регистр с обязательными сведениями для целей НДФЛ налоговый агент и так заполняет, но хочет завести дополнительный регистр только для 6-НДФЛ, то в нем ему необходимо отразить лишь те сведения, которые необходимы для заполнения Расчета.

Пример налогового регистра для 6-НДФЛ

Налоговый регистр для 6-НДФЛ может выглядеть так.

Форум для бухгалтера:

Вести налоговый регистр по НДФЛ должны все компании. Форма документа законодательно не утверждена, поэтому каждый налоговый агент разрабатывает ее самостоятельно. В нашей статье можно ознакомиться с правилами разработки и заполнения регистра, а также скачать пример заполнения документа.

Заполнение налогового регистра по НДФЛ в 2023 году

Организация ведет регистр по НДФЛ отдельно по каждому физическому лицу, в отношении которого является налоговым агентом по НДФЛ. В документе на основании аналитических регистров учета и первичных документов отражают данные по налогоплательщику за весь календарный год (пп. 3 п. 3 ст. 24, ст. 216, п. 1 ст. 230 НК РФ).

Компании ведут такой учет в отношении доходов, выплаченных физлицам (п. п. 1, 2 ст. 226, п. 1 ст. 230 НК РФ):

• по трудовым договорам;

• гражданско-правовым договорам на выполнение работ, оказание услуг;

• авторским договорам;

• договорам купли-продажи (мены) ценных бумаг, если другое правило не установлено п. 2 ст. 226.1 НК РФ.

При ведении регистра данные в нем нужно отражать помесячно и нарастающим итогом с начала года (п. 3 ст. 226, п. 1 ст. 230 НК РФ):

• доходы – отдельно по каждому коду и по каждой дате выплаты;

• вычеты – отдельно по каждому коду.

Суммы доходов и вычетов отражают в рублях и копейках, так же как эти показатели отражаются в расчете по форме 6-НДФЛ.

Показатели в иностранной валюте отражают в рублях по курсу Банка России (п. 5 ст. 210 НК РФ):

• на дату фактического получения — для показателей доходов;

• на дату фактического осуществления расходов — для показателей к вычету.

Сумма НДФЛ отражается в полных рублях, то есть суммы до 50 копеек отбрасываются, а суммы в 50 копеек и более округляются до полного рубля (п. 6 ст. 52 НК РФ).

Если компания не ведет налоговый учет по НДФЛ, инспекция может оштрафовать ее за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения (ст. ст. 120, 216 НК РФ):

• на 10 тыс. рублей — если нет регистров за один календарный год;

• на 30 тыс. рублей — если нет регистров более чем за один календарный год.

Если из-за отсутствия налогового регистра была занижена налоговая база по НДФЛ, то штраф за нарушение правил учета составит 20 процентов от суммы неуплаченного налога, но не менее 40 тыс. рублей (п. 3 ст. 120 НК РФ). За неуплату (неполную уплату) налога установлена отдельная ответственность — штраф 20 процентов от неуплаченной суммы (ст. 123 НК РФ).

Если не представить налоговые регистры по требованию инспекции, может быть наложен штраф в размере 200 рублей за каждый не представленный в установленный срок документ (пп. 4 п. 3 ст. 24, п. 4 ст. 93, п. 1 ст. 126 НК РФ).

Должностных лиц компании могут привлечь к административной ответственности и оштрафовать на сумму от 300 до 500 рублей (примечание к ст. 2.4, ч. 1 ст. 15.6 КоАП РФ).

Образец заполнения налогового регистра по НДФЛ в 2023 году

С января 2023 года заработали новые правила уплаты НДФЛ, которые нужно учитывать, заполняя регистр. Налог теперь нужно платить раз в месяц по итогам расчетного периода. Причем такой период не равен календарному месяцу. Всего периодов 13, а именно 11 интервалов с 23-го числа одного месяца по 22-е число следующего плюс два особых периода – с 1 по 22 января и с 23 по 31 декабря.

Общий срок уплаты налога — не позднее 28-го числа текущего месяца. Существуют и особые сроки:

• для выплат за период с 23 по 31 декабря — не позднее последнего рабочего дня календарного года;

• для выплат за период с 1 по 22 января — не позднее 28 января.

Кроме того, удерживать НДФЛ сейчас нужно при каждой выплате заработной платы, в том числе и с аванса.

Платить налог в общем случае нужно посредством ЕНП. Потому больше не нужно отражать в регистре реквизиты платежек на уплату налога.

По ссылке можно скачать Образец заполнения налогового регистра по НДФЛ в 2023 году.

Скачать бланк налогового регистра по НДФЛ

Утвержденной формы налогового регистра по НДФЛ нет. Поэтому ее компания разрабатывает самостоятельно (п. 1 ст. 230 НК РФ). В регистре ведется учет (пп. 3 п. 3 ст. 24, п. 1 ст. 230 НК РФ):

• доходов, начисленных и выплаченных физлицам;

• предоставленных им налоговых вычетов, а также сумм, которые уменьшают налоговую базу;

• исчисленного, удержанного и перечисленного с таких доходов НДФЛ.

Количество применяемых организацией регистров налоговым законодательством не ограничено, поэтому можно предусмотреть:

• отдельную форму регистра на каждый вид выплачиваемых доходов;

• единую форму регистра, учитывающую все возможные виды доходов.

Для ведения налогового учета по НДФЛ желательно разработать такую форму регистра, которая:

• была удобной в использовании, то есть, простой в заполнении, наглядной, чтобы на ее основе можно было легко заполнить отчетность по НДФЛ, своевременно отследить излишне удержанный НДФЛ и так далее;

• учитывала особенности налогового агента и его работников-налогоплательщиков, в частности, количество и налоговый статус сотрудников, виды выплачиваемых им доходов и прочее;

• отражала все обязательные сведения.

Форму регистра по НДФЛ рекомендуем утвердить в качестве приложения к учетной политике.

В документ нужно включить данные (п. 1 ст. 230 НК РФ):

• о физлице-налогоплательщике (Ф.И.О., ИНН, реквизиты документа, удостоверяющего личность, статус налогового резидентства);

• доходах, выплаченных физлицу: вид и код дохода, сумма дохода, дата фактического получения дохода;

• предоставленных вычетах: вид и код вычета, его сумма, а также сведения о расходах и суммах, уменьшающих налоговую базу по НДФЛ;

• исчисленном и удержанном НДФЛ: сумма налога, дата его удержания.

Для учета доходов физлиц, у которых часто меняется налоговый статус (иностранцы либо граждане РФ, которые часто выезжают за границу), целесообразно выделить в регистре отдельную таблицу или поле с данными об их статусе по каждому месяцу налогового периода.

Дополнительно в регистре можно указать сведения:

• о налоговом агенте;

• о сумме дохода с прошлого места работы — для работников, принятых на работу не с начала года — чтобы правильно рассчитать стандартные вычеты;

• любую другую информацию, необходимую налоговому агенту.

Не отражаются в налоговом регистре доходы (ст. 217, п. п. 1, 2 ст. 227, пп. 2 п. 1, п. 2 ст. 228 НК РФ):

• не облагаемые НДФЛ (за исключением доходов, освобождаемых от налогообложения в пределах норм);

• выплаченные физлицу за приобретенное у него имущество (имущественные права), так как в этом случае физлицо само исчисляет и уплачивает налог. Исключение составляют доходы по договорам купли-продажи (мены) ценных бумаг, если иное не предусмотрено п. 2 ст. 226.1 НК РФ;

• выплаченные индивидуальному предпринимателю или лицу, которое занимается частной практикой, так как в этом случае физлицо также само исчисляет и уплачивает налог;

• выплаченные плательщику НПД (п. 8 ст. 2 Закона от 27.11.2018 № 422-ФЗ).

При этом доходы, которые облагаются НДФЛ частично, отражаются в регистре в полной сумме. Это нужно для того, чтобы отслеживать необлагаемый лимит и, в случае его превышения, включать часть дохода, которая вышла за пределы, в налоговую базу.

Сгруппировать сведения в регистре налогового учета по НДФЛ нужно так, чтобы на их основании можно было заполнить расчет 6-НДФЛ. Например, их можно отразить в следующем порядке:

|

Сведения, отражаемые в регистре |

Данные, отражаемые в разделе налогового регистра |

Где в отчетности по НДФЛ отражаются данные из регистра |

| О налоговом агенте |

— наименование; — ИНН/КПП; — ОКТМО организации |

Титульный лист расчета 6-НДФЛ |

| О налогоплательщике |

— Ф.И.О. физического лица; — ИНН (при наличии); — дата рождения; — гражданство (с кодом страны); — вид, код, серия и номер документа, удостоверяющего личность; — статус (резидент/нерезидент) налогоплательщика |

Раздел 1 Приложения № 1 к расчету 6-НДФЛ |

| Доходы |

— вид и код дохода; — сумма дохода |

Поля 110 — 113, 115 разд. 2 расчета 6-НДФЛ Приложение № 1 к расчету 6-НДФЛ Приложение к справке |

| — сумма дохода, с которого не удержан налог | Раздел 4 Приложения № 1 к расчету 6-НДФЛ | |

| О предоставленных вычетах |

— вид и код вычета; — сумма вычета; — реквизиты уведомления, подтверждающего право на вычет, код налогового органа, который его выдал |

Раздел 3 Приложения № 1 к расчету 6-НДФЛ Поле 130 разд. 2 расчета 6-НДФЛ Приложение к справке |

| НДФЛ | — исчисленный налог |

Поля 140 — 142 разд. 2 расчета 6-НДФЛ Раздел 2 Приложения № 1 к расчету 6-НДФЛ |

| — удержанный налог, в том числе с разбивкой по сроку перечисления |

Поля 020 — 024 разд. 1 расчета 6-НДФЛ Поле 160 разд. 2 расчета 6-НДФЛ Раздел 2 Приложения № 1 к расчету 6-НДФЛ |

|

| — излишне удержанный |

Поле 180 разд. 2 расчета 6-НДФЛ Раздел 2 Приложения № 1 к расчету 6-НДФЛ |

|

| — НДФЛ, возвращенный налоговым агентом: сумма налога и дата возврата | Поля 030 — 032 разд. 1 расчета 6-НДФЛ Поле 190 разд. 2 расчета 6-НДФЛ | |

| — сумма налога, не удержанная налоговым агентом |

Поле 170 разд. 2 расчета 6-НДФЛ Раздел 4 Приложения № 1 к расчету 6-НДФЛ |

|

| Суммы фиксированных авансовых платежей работников-иностранцев |

— суммы платежа, на которые уменьшается исчисленный налог; — реквизиты уведомления, подтверждающего право на уменьшение налога на фиксированные авансовые платежи, код налогового органа, который его выдал |

Поле 150 разд. 2 расчета 6-НДФЛ Раздел 2 Приложения № 1 к расчету 6-НДФЛ Раздел 3 Приложения № 1 к расчету 6-НДФЛ |

| Сумма налога на прибыль организаций, подлежащая зачету в соответствии с п. 3.1 ст. 214 НК РФ | — сумма налога |

Поле 155 разд. 2 расчета 6-НДФЛ Раздел 2 Приложения № 1 к расчету 6-НДФЛ |

По ссылке можно скачать Бланк налогового регистра по НДФЛ.

Как правило, используют регистр, который предлагают разработчики бухгалтерских программ.

Нужно ли распечатывать регистры налогового учета по НДФЛ

Налоговым законодательством не установлена обязанность оформления регистров исключительно на бумаге. Поэтому вести их можно как в бумажном, так и в электронном виде.

Регистры можно не распечатывать и хранить в электронном виде, если они подписаны электронной подписью. Если возможности подписать регистр электронной подписью нет, то его нужно распечатать, подписать и хранить в бумажном варианте. Налоговым периодом по НДФЛ признается календарный год, поэтому распечатывать документ достаточно раз в год по истечении налогового периода. При необходимости можно это делать ежемесячно или ежеквартально. В любом случае срок распечатки нужно закрепить в учетной политике компании.

Регистры, заверенные электронной подписью необходимо распечатывать по требованию налоговой инспекции, поскольку передать их в электронной форме не получится.

Срок хранения налоговых регистров по НДФЛ

Срок хранения налоговых регистров по НДФЛ составляет пять лет (пп. 8 п. 1 ст. 23 НК РФ).

Где и как хранить документы – в структурных подразделениях, работающих с ними, или в специально отведенном для этого помещении, решает руководитель компании. Главное — обеспечить условия, при которых регистры не подвергаются риску случайной утраты и внесения в них изменений и несанкционированных исправлений.

Как составить налоговый регистр по НДФЛ

Налоговое законодательство регламентирует обязанность работодателей в специальных налоговых регистрах/карточках вести учет (пп. 3 п. 3 ст. 24, п. 1 ст. 230 НК РФ):

- всех доходов, начисленных и выплаченных физлицам;

- предоставленных им налоговых вычетов и сумм, которые уменьшают налогооблагаемую базу;

- налога исчисленного, удержанного и перечисленного с таких доходов.

Законодательно утвержденной формы НДФЛ-ной карточки нет.

Организация самостоятельно разрабатывает регистр по НДФЛ и порядок отражения в нем данных.

Утвержденную форму рекомендуем закрепить в качестве приложения к учетной политике.

При разработке такого отчета за основу можно взять утратившую силу форму карточки 1-НДФЛ, дополнив необходимыми реквизитами и убрав информацию, которая не требуется организации.

Как ведется регистр налогового учета

Вести учет в регистре необходимо отдельно по каждому физлицу, в отношении которого работодателем производятся выплаты и в отношении которого он является налоговым агентом по НДФЛ по:

- трудовым договорам;

- гражданско-правовым договорам на выполнение работ, оказание услуг;

- авторским договорам;

- договорам купли-продажи (мены) ценных бумаг, если не предусмотрено иное.

Данные отражаются по налогоплательщику за весь календарный год помесячно нарастающим итогом с начала года:

- доходы — отдельно по каждому коду и по каждой дате выплаты;

- вычеты — отдельно по каждому коду.

Отражение доходов и вычетов в регистре производится в рублях и копейках, также как и показатели отражаются в расчете по форме 6-НДФЛ. Сумма НДФЛ отражается в полных рублях (суммы до 50 коп. отбрасываются, суммы в 50 коп. и более округляются до полного рубля) (п. 6 ст. 52 НК РФ).

Показатели в иностранной валюте отражаются в регистре в рублях по курсу Банка России (п. 5 ст. 210 НК РФ):

- по доходам — на дату их фактического получения;

- по вычетам — на дату фактического осуществления расходов.

Способ ведения НДФЛ-ной карточки законодательно не регламентирован, поэтому допускается ведение как в бумажном, так и в электронном виде.

Сведения из карточки по НДФЛ используются для заполнения расчета 6-НДФЛ. В связи с этим при разработке формы документа сведения бланка аналитического регистра налогового учета по НДФЛ необходимо сгруппировать наглядно и информационно емко в соответствии со структурой формы 6-НДФЛ для правильного учета доходов, вычетов и сумм НДФЛ.

Возможный вариант структуры представлен в таблице.

| Раздел сведений, отражаемых в регистре | Перечень отражаемых данных |

|---|---|

| Налоговый агент |

|

| Налогоплательщик |

|

| Доходы |

|

| Предоставленные вычеты |

|

| НДФЛ: | |

| исчисленный | сумма налога |

| удержанный | |

| перечисленный | |

| излишне удержанный | |

| возвращенный налоговым агентом |

|

| неудержанный | сумма налога |

| Суммы фиксированных авансовых платежей работников-иностранцев |

|

| Сумма налога на прибыль организаций, подлежащая зачету в соответствии с п. 3.1 ст. 214 НК РФ | размер налога |

Если работодатель не ведет налоговый учет по НДФЛ, то инспекция вправе оштрафовать его за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения (ст. 120, 216 НК РФ). Размеры штрафов указаны в таблице.

| Размер штрафа | Нарушение |

|---|---|

| 10 000 руб. | Нет регистров за один календарный год |

| 30 000 руб. | Нет регистров более чем за один календарный год |

| 20 % от суммы неуплаченного налога, но не менее 40 000 руб. | В результате отсутствия документа произошло занижение налогооблагаемой базы по НДФЛ (п. 3 ст. 120 НК РФ) |

| От 20 до 40 % от суммы недоимки | Неуплата/неполная уплата налога (ст. 122 НК РФ) |

| 200 руб. за каждый не представленный в установленный срок документ | Непредставление документов по требованию ФНС (пп. 4 п. 3 ст. 24, п. 4 ст. 93, п. 1 ст. 126 НК РФ) |

| Административная ответственность: от 300 до 500 руб. должностных лиц (примечание к ст. 2.4, ч. 1 ст. 15.6 КоАП РФ). |

Образец регистра налогового учёта НДФЛ

Образец оформления НДФЛ-ной карточки рассмотрим на следующем примере:

В 2022 г. ГБОУ ДОД СДЮСШОР «АЛЛЮР» ежемесячно начисляло работнику Петрову П.П. (резидент РФ) зарплату в размере 50 000 руб. Выплаты производятся два раза в месяц (22-го числа текущего месяца и 7-го числа следующего месяца).

Выплаты за февраль — в размере 36 842,11 руб., работник брал больничный с 8 по 14 февраля (7 дней); за август — в размере 28 260,87 руб., работник в отпуске с 8 по 21 августа (14 дней).

Дополнительно работнику выплачены следующие доходы:

22.02.2022 — пособие по временной нетрудоспособности в размере 4931,52 руб.;

07.04.2022 — материальная помощь в размере 7000 руб.;

05.08.2022 — отпускные за август в размере 23 422,56 руб.

Работнику предоставляется стандартный вычет на ребенка в размере 1400 руб. Прав на иные стандартные вычеты у сотрудника нет.

Вот каким образом следует заполнять бланки налогового учета по НДФЛ по условиям примера. Показываем только заполненные разделы. Полный вариант документа предлагаем скачать в формате Word.

Нажмите на картинку, чтобы увеличить ее.

С отчета за 1-й квартал 2023 года изменились правила заполнения отчета 6-НДФЛ и его форма. Узнаем, как заполнить бланк в соответствии с новыми требованиями законодательства.

Форма отчета 6-НДФЛ

Приказом ФНС России № ЕД-7-11/881@ от 29.09.2022 внесены изменения в бланк и порядок заполнения 6-НДФЛ в 2023 году для налоговых агентов. Форма и инструкции к расчету утверждены Приказом ФНС № ЕД-7-11/753@ от 15.10.2020.

Еще в 2021 году в расчет включили справку о доходах и суммах налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (бывшая форма 2-НДФЛ). Но сдавать этот раздел следует только по итогам года в составе приложения № 1 к расчету.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально. С 2023 года действует новая форма расчета 6-НДФЛ в редакции Приказа ФНС № ЕД-7-11/881@ от 29.09.2022. В каком формате и как заполнять новую форму 6-НДФЛ в 2023 г., зависит от численности сотрудников (п. 2 ст. 230 НК РФ, Письмо ФНС России от 09.12.2019 № БС-4-11/25215@):

- в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 11 человек и более;

- если организация отчитывается менее чем за 10 человек (включительно), то форму разрешат сдать на бумажном носителе.

В новой форме поменялся и раздел 1, в котором теперь отражается информация по срокам перечисления (первому, второму, третьему и четвертому). Подробнее — в Приказе ФНС России от 15.10.2020 № ЕД-7-11/753@ в редакции от 29.09.2022.

Сумма налога указывается в рублях, а сумма дохода — в рублях и копейках.

Сроки сдачи отчетности

Форму в 2022 г. направляли в ФНС не позже последнего дня месяца, идущего за отчетным кварталом. Сроки сдачи в 2023 году изменились.

Актуальная таблица сроков сдачи 6-НДФЛ в 2023 году поквартально:

|

Расчетный период |

Последний срок сдачи |

|---|---|

|

За 1-й квартал 2023 года |

До 25.04.2023 |

|

За 2-й квартал 2023 года |

До 25.07.2023 |

|

За 3-й квартал 2023 года |

До 25.10.2023 |

|

За 2023 год |

До 26.02.2024 |

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей, по нормам п. 1.2 ст. 126 НК РФ. Должностное лицо, отвечающее за непредоставление в срок отчетности по налогу на доходы физических лиц, оштрафуют на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

По ст. 76 НК РФ налоговая служба вправе заблокировать банковские счета налогового агента, который не сдал отчет.

С 01.07.2021 правила блокировки изменились. Теперь ФНС должна предупредить об этой мере за 14 дней, а блокировать счет можно, если отчет не сдан через 20 рабочих дней после окончания срока, а не через 10, как было до сих пор.

В случае установления недостоверности сведений в расчете организацию оштрафуют на 500 рублей (п. 1 ст. 126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков.

Неправомерная сдача отчета на бумажном носителе вместо электронной формы грозит штрафом в 200 рублей (ст. 119.1 НК РФ).

Изменения в 6-НДФЛ, которые необходимо учесть в 2023 году

Для правопреемников реорганизованных компаний действует обязанность сдавать форму 6-НДФЛ, если сама фирма до окончания реорганизации этого не сделала. Такой порядок заполнения следует соблюдать организации-правопреемнику:

- указать ИНН и КПП налогового агента в верхней части титульного листа;

- использовать код 215 в реквизите «По месту нахождения (учета) (код)»;

- в реквизите «Налоговый агент» отметить название реорганизованного лица или его обособленного подразделения;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» указать одно из значений: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация;

- указать «ИНН/КПП реорганизованной компании».

На титульном листе формы указывают полные реквизиты документа, подтверждающего полномочия представителя.

Компании, имеющие обособленные подразделения, вправе выбирать налоговую инспекцию для сдачи отчетности, если головная организация и обособленные подразделения расположены в разных муниципальных образованиях. Им необходимо уведомить все ФНС, в которых они стоят на учете, о своем выборе, направив не позднее 1-го числа налогового периода уведомление по форме, утвержденной Приказом ФНС № ММВ-7-11/622@ от 06.12.2019.

ФНС России выпустила разъясняющее Письмо № ЗГ-3-11/125@ от 11.01.2023 по порядку заполнения расчета. В соответствии с Федеральный закон от 14.07.2022 N 263-ФЗ, п. 2 ст. 223 НК РФ утратил силу с 1 января 2023 г. С 2023 г. дата получения дохода равна дню выплаты дохода. На основании п. 4 ст. 226 НК РФ при выплате дохода агенты удерживают начисленную сумму НДФЛ.

Если аванс выплачен 30 декабря 2022 г., а зарплата — 16 января 2023 г., то зарплату за первую половину декабря 2022 г. и налог отражают в разделе 2 расчета за 2022 г. и в приложении № 1 к расчету за 2022 г. Налог, удержанный 16 января 2023 г. при выплате зарплаты за декабрь 2022 г., отражают в 1 разделе расчета за 1-й квартал 2023 г. Зарплата за вторую половину декабря, которую перечислили 16 января 2023 г., и сумма налога отражаются в разделе 1 и 2 расчета за 1-й квартал 2023 г. и в приложении № 1 к расчету за 2023 г. Так, зарплата за вторую половину декабря 2022 г., которая перечислена 16 января 2023 г., отражается в отчете за 1-й квартал 2023 года.

Пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1 квартал 2023

Хотя отчет действует уже не первый год, его оформление по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуются разъяснения. Специально для них разберем действия по шагам.

Документ состоит из следующих разделов:

- Титульный лист.

- Раздел 1 (отражаются сроки перечисления налога и удержанные суммы за последние 3 месяца отчетного периода).

- Раздел 2 (сведения формируются нарастающим итогом).

- Приложение 1 (заполняется только в отчете за 4-й квартал и содержит сведения о доходах каждого сотрудника, аналогичные отражавшимся ранее в справках 2-НДФЛ).

Вот инструкция по заполнению 6-НДФЛ в 2023 году с примерами за 1-й квартал 2023 г.

Титульный лист

Поскольку 6-НДФЛ — это налоговый отчет, необходимо указать все обязательные реквизиты для ИФНС. Пишем полное название налогового агента. В соответствующих полях указываются ИНН и КПП организации, сдающей отчет. Если отчет сдается филиалом, то указывается КПП филиала. Указываем номер корректировки. Если форма сдается первый раз за отчетный период, то в поле «Номер корректировки» отражаются нули.

Корректировка подразумевает изменение сведений, переданных в ФНС. Уточнение расчета по соответствующему отчетному периоду указывается номером корректировки: —1, —2. —3 и т.д.

Период предоставления отчета — квартал, за который отчитывается работодатель:

- 1-й квартал — код 21;

- полугодие — код 31;

- 9 месяцев — код 33;

- год — код 34.

Коды для организаций, осуществляющих передачу сведений на этапе реорганизации (ликвидации), указаны в приложении 1 приказа.

Налоговым периодом является календарный год, за который предоставляются сведения. В поле проставляются соответствующие 4 цифры (в 1-м квартале — 2023). Затем в строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

- первые две цифры — номер региона;

- вторые две цифры — код инспекции.

Отчетность направляется в ИФНС по месту нахождения организации или ее обособленного подразделения. ИП сдают отчет в налоговую по месту жительства или осуществления деятельности.

Код «По месту нахождения (учета)» помогает определить, какая организация сдает отчетность. Полный перечень кодов содержится в приложении 2 к приказу.

Наиболее распространенные для организаций:

- по месту учета — 214;

- по месту учета обособленного подразделения — 220.

ИП тоже указывают специальные коды:

- по месту жительства — 120;

- по месту осуществления деятельности — 320.

Указываем код ОКТМО (муниципального образования) и номер телефона налогоплательщика. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того МО, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО.

Раздел 1

Раздел 1 с отчета за 1-й квартал 2023 г. выглядит иначе. В нем указываются суммы по срокам перечисления и удержанный налог за последние три месяца отчетного периода. Правила заполнения отчета объясняют, какие суммы нужно отражать в строке 030 раздела 1 расчета 6-НДФЛ: возвращенные налоговым агентом налогоплательщику.

Информацию указывают так:

- поле 010 — КБК;

- поле 020 — общая сумма исчисленного по срокам налога к уплате. Далее в строках 021–024 — детальная расшифровка;

- поле 030 — сумма НДФЛ, возвращенного работникам в 1-м квартале 2023 г.;

- поле 031 — дата возврата, поле 032 — возвращенная сумма.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, то необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде. Вот образец, как заполнить декларацию 6-НДФЛ за 1 квартал 2023 года (раздел 1).

Раздел 2

Ставки налога на доходы работников по трудовым договорам и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13, 15, 30 и 35 % (стр. 100). В 2023 году действует повышенная ставка 15 % для больших доходов (свыше 5 млн рублей в год). Наш пример, как заполнить 6-НДФЛ за 1 квартал 2023 года, предусматривает использование ставки НДФЛ 13 %. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ. КБК продублируйте в поле 105.

Действующие правила заполнения 6-НДФЛ (для чайников) предписывают заполнять раздел нарастающим итогом с начала года. В строке 110 указывают общую сумму начисленной заработной платы работников за январь — март (с учетом разъяснений налоговой по Письму № ЗГ-3-11/125@ от 11.01.2023 в связи с новыми правилами удержания НДФЛ в 2023 году) и все полученные отпускные, больничные и другие доходы без уменьшения на налог и вычеты. Отдельный пример заполнения отпускных отсутствует, их включают в общую массу вознаграждений работников. Сумму вычетов указывают в строке 130, а исчисленный НДФЛ — в 140.

В строке 160 указывают сумму удержанного налога. Она не всегда совпадает с суммой НДФЛ в строке 140. В поле 170 укажите сумму НДФЛ, которую невозможно удержать. Например, налог с подарка физлицу, которое не получает постоянных денежных доходов в организации.

НДФЛ с зарплаты в 2022 г. перечислялся не позже следующего дня после выплаты заработной платы работникам. А вот налог с отпускных и больничных разрешено было уплатить не сразу. Главное — успеть до конца того месяца, в котором они были выплачены сотрудникам (ст. 226 НК РФ). С 2023 г. правила поменялись: например, в январе 2023 г. исчисленные суммы за период с 1 по 22 января 2023 г. необходимо уплатить до 28 января 2023 г. Далее периоды считаются так: с 23 января по 22 февраля и так до конца года. Особый срок — с 23 декабря 2023 года по 31 декабря 2023 г.

Оформляя отчет в 2023 г., проследите за тем, какие новые поля включает в себя расчет 6-НДФЛ и что в них указать. Следите, чтобы все ячейки в нем были заполнены. В ячейках без значений ставятся прочерки.

На титульном листе это правило тоже действует. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками.

Бывшая справка 2-НДФЛ в составе расчета

Приложение № 1 к расчету содержит справку о доходах физических лиц (бывшая 2-НДФЛ). Работодателям не следует заполнять справки на всех сотрудников ежеквартально, их сдают только по итогам года (пример заполнения 6-НДФЛ со справками 2-НДФЛ за 1 квартал 2023 г. отсутствует, так как в состав отчета за 1-й квартал 2023 года приложение 1 со справками не включают). Пустое приложение ежеквартально подавать не надо. В справке о доходах и суммах налога физического лица по итогам 2023 года укажите:

- порядковый номер справки;

- номер корректировки сведений, для первичной указываются нули;

- данные о физлице — его ИНН, ФИО, статус плательщика (например, 1 — резидент), дата рождения и гражданство (643 — РФ), код вида документа (21 — паспорт гражданина РФ), серия и номер документа;

- ставку налога (13, 15 % и т. д.);

- КБК;

- общую сумму дохода за 2023 г., налоговую базу для расчета налога, сумму вычетов (при наличии) и исчисленный, удержанный и перечисленный НДФЛ;

- если есть неудержанные суммы, то отразите их в разделе 4.

Подробнее: как заполнить справку о доходах для выдачи работнику

Нулевой 6-НДФЛ

Обязанность сдавать в налоговый орган по месту своего учета расчет по форме 6-НДФЛ возникает, если налогоплательщик признается налоговым агентом, то есть осуществляет выплаты в пользу физических лиц. Если в течение отчетного периода доходы работникам не начисляются и не выплачиваются, то предоставлять отчет не нужно. Об этом ФНС проинформировала в Письме № БС-4-11/4901 от 23.03.2016.

Если в течение календарного года была хоть одна выплата в пользу физического лица, имеющая характер оплаты труда, больничного, материальной помощи, вознаграждения за оказанные услуги (выполненные работы) в рамках выполнения гражданского договора, то отчет составляется. Поскольку форма заполняется нарастающим итогом, в дальнейшем показатели из первого, второго и третьего кварталов будут сохраняться накопительным образом. Нулевого 6-НДФЛ не существует в принципе, в отчете все равно будут сведения хотя бы об одной выплате.

Может пригодиться:

- как отразить материальную помощь в 6-НДФЛ;

- как отразить больничный в 6-НДФЛ;

- какие контрольные соотношения использовать для проверки 6-НДФЛ и 2-НДФЛ.

Если в прошлом году организация была налоговым агентом, а в текущем отчетном периоде по каким-то причинам перестала выплачивать доходы работникам, то отчет в налоговый орган подавать нет необходимости. Хотя компания не обязана объяснять налоговикам, с чем связана утрата статуса налогового агента, рекомендуется отправить в ИФНС письмо о непредоставлении 6-НДФЛ, составленное в произвольной форме.

Подробнее: как заполнить нулевой отчет 6-НДФЛ.

Заполнить форму 6-НДФЛ онлайн

Заполнить отчет онлайн есть возможность на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и др. Некоторые сайты позволяют это делать безвозмездно, но обычно сервисы требуют небольшой платы до 1000 рублей. Скачать бесплатно бланк новой формы 6-НДФЛ в 2023 году в Excel не получится, в сети легко вы найдете бланк в формате PDF.

Вам в помощь образцы, бланки для скачивания

Добрый день уважаемые профессионалы

столкнулась с тем что мне нужно сдать отчет 6 ндфл .

Предыдущий бухгалтер сказала что для проверки правильности начисления ндфл

пользуется эксель расчетом который ведет с начала года, для проверки со всеми выплатами и начислениями,

но этот файл к сожалению не оставила 😭

Может у кого то есть пример или образец что туда должно входить как эта таблица должна выглядеть … ?

пожалуйста поделитесь примером в интернете не могу найти…

Здравствуйте,

не нужно придумывать велосипед… Открывайте excel, первый столбец — месяц начисления по нарастающей (Янв, Фев, Март…), см. скриншот. Вы можете сами придумать таблицу, чтобы Вам было удобно сверять цифры.

Рассчитывайте зарплату, взносы и НДФЛ по действующему МРОТ

г. Новосибирск193 989 баллов

Добрый день.

Цитата (Анжелика и Король):Может у кого то есть пример или образец что туда должно входить как эта таблица должна выглядеть … ?

Она может выглядеть, как угодно. Главное — НДФЛ нужно рассчитывать в соответствии с п. 3 ст. 226 НК.

Вот один из вариантов: https://www.buhonline.ru/blanks-documents/documents/54

Цитата (Елена Ил):не нужно придумывать велосипед…

Я правильно поняла, в вашей таблице НДФЛ рассчитывается в целом по организации? И не нарастающим итогом, а каждый месяц отдельно?

Цитата (Sveto4Divny):Я правильно поняла, в вашей таблице НДФЛ рассчитывается в целом по организации? И не нарастающим итогом, а каждый месяц отдельно?

Здравствуйте, все правильно помесячно и в целом по организации. В excel можно просуммировать ячейки нужного периода и будет Вам нарастающий итог.

г. Новосибирск193 989 баллов

Цитата (Елена Ил):Здравствуйте, все правильно помесячно и в целом по организации.

НДФЛ — это налог физического лица, а не организации, он персонифицирован.

НДФЛ по организации — это сумма налога каждого физического лица.

Цитата (Елена Ил):В excel можно просуммировать ячейки нужного периода и будет Вам нарастающий итог.

Мне — не надо. И другим не советуйте. Вы, видимо, не представляете, как считается нарастающий итог.

НДФЛ за январь= (доход за январь — вычеты за январь) * 13%

НДФЛ за февраль= ((доход за январь+доход за февраль) — (вычеты за январь+вычеты за февраль)) * 13% — налог за январь

НДФЛ за март= ((доход за январь-март) — (вычеты за январь-март)) * 13% — налог за январь-февраль

и т. д.

И так по каждому физическому лицу.

Ваша таблица — она для чего? Сумма исчисленного налога за каждый месяц весьма приблизительно имеет отношение к правильно исчисленному налогу.

Сдайте электронную отчетность во все контролирующие органы через интернет

Sveto4Divny,

Здравствуйте, эта таблица для проверки отчета 6-НДФЛ (как озвучила изначально автор), а не для расчета НДФЛ по каждому сотруднику.

Для расчета НДФЛ существуют другие таблицы и расчетные ведомости, в том числе по нарастающей.

г. Новосибирск193 989 баллов

Цитата (Елена Ил):эта таблица для проверки отчета 6-НДФЛ (как озвучила изначально автор), а не для расчета НДФЛ по каждому сотруднику.

Тогда следует иметь в виду, что в отчёте должна быть точная сумма НДФЛ, и она будет отличаться от той, которую вы получите в сводной таблице.

То есть суммы весьма приблизительные.

Цитата (Sveto4Divny):эта таблица для проверки отчета 6-НДФЛ

Да, извиняюсь, не верно сформулировала вопрос, необходима таблица для проверки 6 ндфл

Подготовить, проверить и сдать бухгалтерскую отчетность в ИФНС через интернет

Налоговые агенты обязаны вести регистры по налогу на доходы физических лиц. Учетный документ заводят на каждого сотрудника. Локальные бланки налогового учета по НДФЛ каждый агент разрабатывает самостоятельно.

Как составить налоговый регистр по НДФЛ

Ведение регистра по подоходному налогу — прямая обязанность работодателей. Налоговые агенты регистрируют сведения по каждому физлицу, которому выплачивают доход.

Поскольку унифицированного бланка аналитического регистра налогового учета по НДФЛ нет, каждый работодатель сам разрабатывает такой документ с учетом организационно-правовой формы и других потребностей. Обычно за основу берут форму 1-НДФЛ — утративший силу документ из приказа МНС РФ № БГ-3-04/583 от 31.10.2003. При составлении локального регистра надо учесть все требования из ст. 230 НК РФ.

Разработайте такую учетную форму по подоходному налогу, которая отвечает условиям:

- Она проста в заполнении и удобна в использовании. У бухгалтера не возникает путаницы при ее заполнении.

- Она наглядна. На ее основании легко заполнить расчет 6-НДФЛ и вовремя отследить излишне удержанный НДФЛ.

- Она учитывает особенности работодателя и его работников. В ней отражаются все обязательные сведения. Информация детализируется и по статусу резидентства сотрудников, и по видам доходов, и по другим показателям.

В налоговом регистре ведут учет (пп. 3 п. 3 ст. 24, п. 1 ст. 230 НК РФ):

- начисленных и выплаченных доходов;

- налоговых вычетов, сумм уменьшения налогооблагаемой базы;

- исчисленного, удержанного и перечисленного в бюджет НДФЛ.

Количество регистров никак не ограничено — ни в НК РФ, ни в других законах. Если есть необходимость, то ведите отдельную форму регистра по каждому виду дохода. Единая регистрационная форма по всем выплатам тоже не запрещена.

Формальный вид налоговый агент разрабатывает сам. Как и любой регистрационный документ, форму по НДФЛ утверждают в учетной политике, хотя это и необязательно. В регистр включают сведения о:

- налогоплательщике — его ФИО, ИНН, адрес, статус резидентства;

- налоговом агенте — его название, ИНН и КПП, ОКТМО;

- выплаченных доходах — вид и код дохода, сумма выплат до вычетов и с учетом вычетов, дата получения и выплаты доходов;

- вычетах — вид и код вычета, величина, сведения о расходах и уменьшении налогооблагаемой базы по НДФЛ;

- начисленном и удержанном подоходном налоге — его сумма, дата удержания и перечисления в бюджет, реквизиты платежных поручений, подтверждающих оплату;

- доходе с прошлого места работы, если приняли сотрудника не с начала года — для расчета стандартных вычетов.

Некоторые доходы не надо показывать в регистрационных документах (ст. 217, п. 1, 2 ст. 227, пп. 2 п. 1, п. 2 ст. 228 НК РФ):

- не облагаемые подоходным налогом, кроме тех, что освобождены от налогообложения в пределах норм;

- выплаченные физлицу за покупку имущества или имущественных прав, физлицо самостоятельно рассчитывает и платит налог по сделкам купли-продажи (кроме покупки, продажи и мены ценных бумаг — п. 2 ст. 226.1 НК РФ);

- доходы ИП и тех, кто занимается частной практикой, предприниматели и частники сами рассчитывают и платят налог.

А вот выплаты с частичным налогообложением необходимо указывать в регистре в полной сумме. Это делают, чтобы отследить необлагаемый лимит и включать часть поступлений в облагаемую базу, если лимит превышен.

По группам расчета 6-НДФЛ

На основании регистрационных документов заполняют расчет 6-НДФЛ. Для корректного заполнения сведения в регистре по подоходному налогу группируют в соответствии со структурой расчета.

Сформируйте группы:

- Налоговый агент. Укажите его наименование, ИНН и КПП, ОКТМО.

- Налогоплательщик. Напишите ФИО физлица, ИНН, дату рождения, гражданство, код, серию и номер паспорта, статус резидента.

- Доходы. Вид, код и сумма дохода до и после уменьшения на вычеты и НДФЛ.

- Предоставленные вычеты. Отразите вид, код и сумму вычета, реквизиты уведомления от ИФНС.

- Подоходный налог. Рассчитайте исчисленный, удержанный, перечисленный, излишне удержанный, возвращенный работодателем, не удержанный НДФЛ.

- Сумма фиксированных авансовых платежей по работникам-инстранцам. Укажите суммы платежа, на которые уменьшается начисленный налог и реквизиты уведомления с подтверждением права уменьшения НДФЛ на фиксированные авансовые платежи.

- Сумма налога на прибыль, подлежащая зачету (п. 3.1 ст. 214 НК РФ). Определите сумму, которую надо зачесть.

По форме 1-НДФЛ

Форма 1-НДФЛ уже устарела, но ее части используют как основу для регистра. Некоторые положения в исходном бланке не соответствуют действующему НК РФ, их надо заменить — убрать неактуальные сведения и дополнить новыми.

Удалите из карточки 1-НДФЛ разделы:

- 6 «Общая сумма налога по итогам налогового периода»;

- 7 «Сведения о доходах, налогообложение которых осуществляется налоговыми органами» — организация не является агентом по таким доходам и не ведет налоговый учет (п. 1 ст. 230 НК РФ);

- 8 «Результаты перерасчета налога за предшествующие налоговые периоды»;

- 9 «Сведения о предоставлении справок».

Остальные разделы 1-НДФЛ актуализируйте:

- В разделе 1 приведите сведения об агенте, только замените ОКАТО на ОКТМО.

- В разделе 2 укажите сведения о налогоплательщике. Если работник — иностранец или нерезидент, то включите в него таблицу с отражением помесячной информации о статусе резидентства работника. А вот адрес налогоплательщика включать необязательно.

- В разделе 3 скорректируйте заголовок. К примеру, назовите его «Доходы налогового резидента, предусмотренные пп. 9 п. 2.1 ст. 210 НК РФ (основная налоговая база), и доходы налогового нерезидента (за исключением доходов от долевого участия в организации (дивидендов)), облагаемые по ставкам 13, 15 и 30 %, налоговые вычеты и сумма налога». Дополните новыми строками с датой получения и перечисления дохода, удержания и перечисления налога. Предусмотрите реквизиты платежного документа. Включите имущественные и социальные вычеты. Еще удалите из раздела старые коды стандартных вычетов, они изменились. Есть и другие изменения: внимательно изучите форму 1-НДФЛ и скорректируйте в соответствии с актуальной редакцией НК РФ.

- В разделе 4 укажите доходы от долевого участия в деятельности организации, которые облагаются по ставкам 13 или 15 %, и сумму налога. Дополните строками для кода, даты получения и выплаты дохода, даты удержания и перечисления НДФЛ и реквизитов платежки. Введите строки для отражения налога по ставкам 13 и 15 % и строку для налога на прибыль, подлежащего зачету.

- В разделе 5 удалите сведения о доходах в форме призов и выигрышей. Дополните строками для даты получения и перечисления доходных выплат, удержания и перечисления НДФЛ и реквизитов платежки.

И обязательно добавьте в регистр новые разделы:

- «Доходы налогового резидента, предусмотренные п. 2.1 ст. 210 НК РФ (за исключением доходов, указанных в пп. 1, 9 п. 2.1 ст. 210 НК РФ), облагаемые по ставкам 13%, 15%»;

- «Доходы налогового резидента, облагаемые по ставке 13%, предусмотренной п. 1.1 ст. 224 НК РФ».

Как вести регистр по НДФЛ

Регистры ведут как в бумажной, так и в электронной форме. Документ заполняют отдельно по каждому физлицу, для которого организация является налоговым агентом по подоходному налогу. В нем отражаются сведения по налогоплательщику за весь календарный год (пп. 3 п. 3 ст. 24, ст. 216, п. 1 ст. 230 НК РФ).

Учет ведут по доходам, выплаченным:

- по трудовым договорам;

- гражданско-правовым договорам на выполнение работ, оказание услуг;

- авторским договорам;

- договорам купли-продажи, мены ценных бумаг (если другой порядок не предусмотрен п. 2 ст. 226.1 НК РФ).

Сведения отражают помесячно — нарастающим итогом с начала года (п. 3 ст. 226, п. 1 ст. 230 НК РФ). Доходные поступления отражают отдельно по каждой выплате и каждому коду, вычеты — по каждому коду. Все суммы прописывают в рублях и копейках, как и в расчете 6-НДФЛ.

Если же выплаты работнику произвели в иностранной валюте, то их отражают в регистре в рублях по курсу Центробанка (п. 5 ст. 210 НК РФ):

- доходные показатели — на дату фактического получения денег;

- показатели по расходам — на дату их осуществления (п. 13 ст. 214.1 НК РФ).

Подоходный налог прописывают без копеек: суммы до 50 копеек отбрасываются, а после 50 копеек округляют до полного рубля (п. 6 ст. 52 НК РФ).

Как накажут за отсутствие регистра по НДФЛ

Если не вести налоговый учет по НДФЛ, то вас оштрафуют за грубое нарушение правил учета доходов, расходов и объектов налогообложения (ст. 120, 216 НК РФ). Штрафы такие:

- 10 000 рублей — если нет регистров по работникам за один календарный год;

- 30 000 рублей — если нет учетных документов по работникам за несколько лет.

А если из-за отсутствия регистра агент занизил налоговую базу по НДФЛ, то к нему применят другое взыскание — штраф в 20 % от суммы неуплаченного подоходного налога, но не меньше 40 000 рублей (п. 3 ст. 120 НК РФ). А за неполную уплату или неуплату НДФЛ придется заплатить от 20 до 40 % недоимки (ст. 122 НК РФ).

Когда налоговики запрашивают регистры для проверки, а агент их не предоставляет, организации грозит штраф в 200 рублей за каждый неподанный документ (пп. 4 п. 3 ст. 24, п. 4 ст. 93, п. 1 ст. 126 НК РФ). А должностных лиц привлекут к административной ответственности по ч. 1 ст. 15.6 КоАП РФ: их оштрафуют на сумму от 300 до 500 рублей.

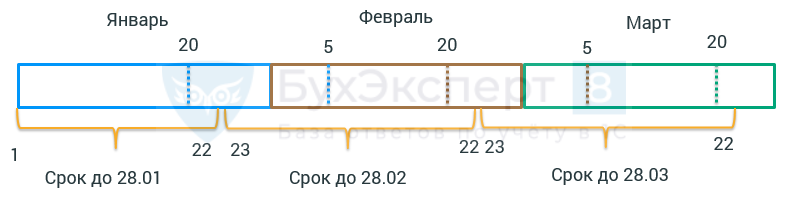

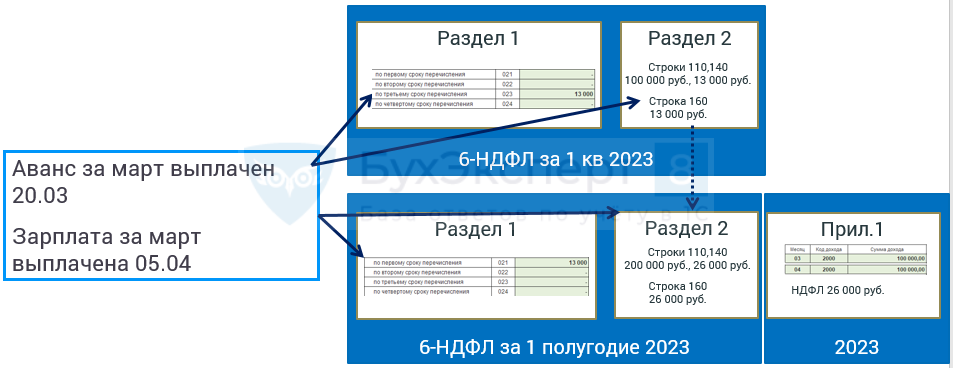

Дата выплаты аванса 20 число, дата выплаты зарплаты 5 число

Содержание

- Дата выплаты аванса 20 число, дата выплаты зарплаты 5 число

- Дата выплаты аванса 25 число, дата выплаты зарплаты 10 число

- Дата выплаты аванса 15 число, дата выплаты последнее число месяца

- НДФЛ с доходов, выплаченных 22 / 23 числа

- Доход (отпускные, больничные, премии, расчет уволенных) выплачен 22.03

- Доход (отпускные, больничные, премии, расчет уволенных) выплачен 23.03

- Натуральный доход в 6-НДФЛ

Дата выплаты аванса 20 число, дата выплаты зарплаты 5 число

Крон-Ц — дата выплаты аванса 20 число, дата выплаты зарплаты 5 число.

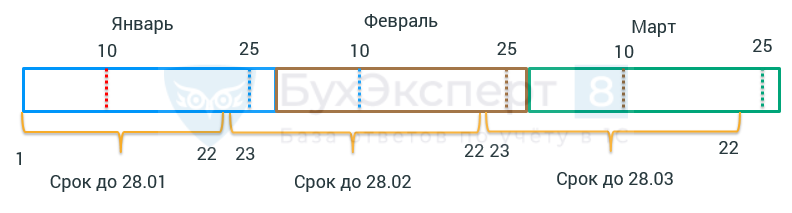

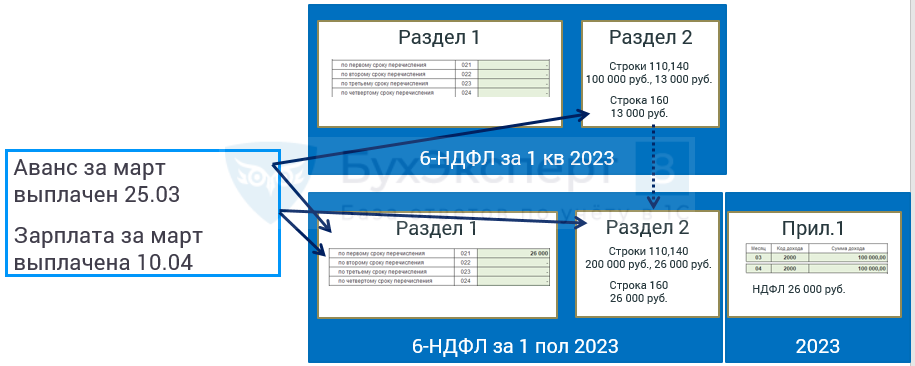

Дата выплаты аванса 25 число, дата выплаты зарплаты 10 число

Крон-Ц Волгоград — дата выплаты аванса 25 число, дата выплаты зарплаты 10 число.

Дата выплаты аванса 15 число, дата выплаты последнее число месяца

Крон-Ц Калининград — дата выплаты аванса 15 число, дата выплаты последнее число месяца.

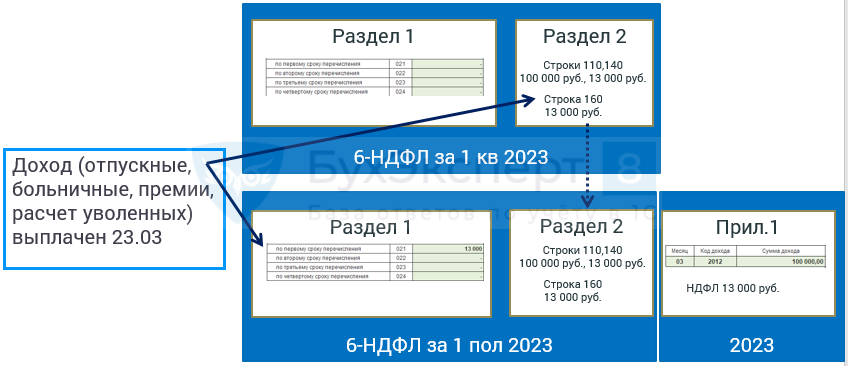

НДФЛ с доходов, выплаченных 22 / 23 числа

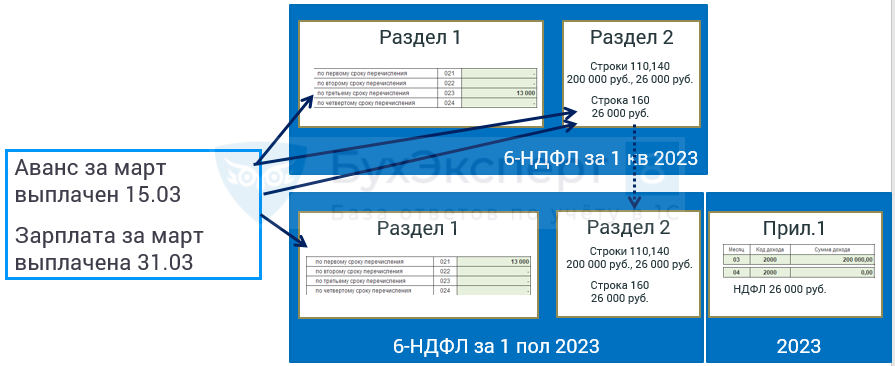

1 квартал 2023

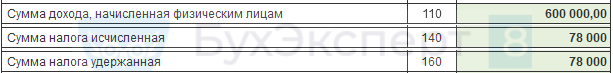

Доход (отпускные, больничные, премии, расчет уволенных) выплачен 22.03

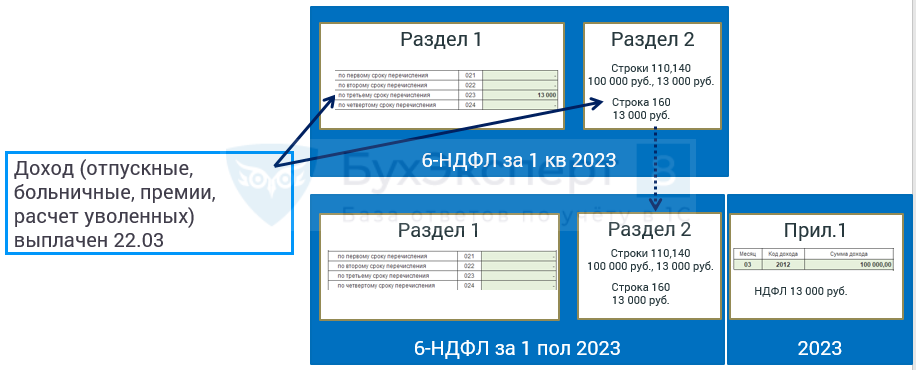

Доход (отпускные, больничные, премии, расчет уволенных) выплачен 23.03

См. также:

- НДФЛ в ЗУП 3.1 — Часть 6: Практикум отчетность по НДФЛ и страховым взносам 2023

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(10 оценок, среднее: 4,70 из 5)

Загрузка…

Назад к статье

Отчеты, документы, обработки

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье