Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Еще…Меньше

БС — одна из финансовых функций, возвращающая будущую стоимость инвестиции на основе постоянной процентной ставки. В функции БС можно использовать как периодические постоянные платежи, так и единый общий платеж.

Воспользуйтесь средством Excel Formula Coach для расчета будущей стоимости серии платежей. При этом вы узнаете, как использовать функцию БС в формуле.

Excel Formula Coach также можно использовать для расчета будущей стоимости единого общего платежа.

Синтаксис

БС(ставка;кпер;плт;[пс];[тип])

Дополнительные сведения об аргументах функции БС и других функциях, связанных с аннуитетами, см. в описании функции ПС.

Аргументы функции БС описаны ниже.

-

Ставка — обязательный аргумент. Процентная ставка за период.

-

Кпер — обязательный аргумент. Общее количество периодов платежей по аннуитету.

-

Плт — обязательный аргумент. Выплата, производимая в каждый период; это значение не может меняться в течение всего периода выплат. Обычно аргумент «плт» состоит из основного платежа и платежа по процентам, но не включает других налогов и сборов. Если он опущен, аргумент «пс» является обязательным.

-

Пс — необязательный аргумент. Приведенная к текущему моменту стоимость, т. е. общая сумма, которая на текущий момент равноценна ряду будущих платежей. Если аргумент «пс» опущен, предполагается значение 0. В этом случае аргумент «плт» является обязательным.

-

Тип Необязательный. Число 0 или 1, обозначающее срок выплаты. Если аргумент «тип» опущен, предполагается значение 0.

|

Тип |

Выплата |

|---|---|

|

0 |

В конце периода |

|

1 |

В начале периода |

Замечания

-

Убедитесь, что единицы измерения аргументов «ставка» и «кпер» используются согласованно. При ежемесячных выплатах по четырехгодичному займу из расчета 12 процентов годовых используйте значение 12%/12 в качестве аргумента «ставка» и 4*12 — в качестве аргумента «кпер». При ежегодных платежах по тому же займу используйте значение 12% в качестве аргумента «ставка» и 4 — в качестве аргумента «кпер».

-

Все аргументы, которым соответствуют выплачиваемые денежные средства (например, сберегательные вклады), представляются отрицательными числами, а получаемые (например, дивиденды) — положительными.

Примеры

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

|

Данные |

Описание |

|

|---|---|---|

|

0,06 |

Годовая процентная ставка |

|

|

10 |

Количество платежей |

|

|

-200 |

Объем платежей |

|

|

-500 |

Стоимость на текущий момент |

|

|

1 |

Платежи осуществляются в начале периода (0 означает, что платежи осуществляются в конце периода) |

|

|

Формула |

Описание |

Результат |

|

=БС(A2/12; A3; A4; A5; A6) |

Будущая стоимость инвестиций при условиях, указанных в ячейках A2:A5. |

2 581,40 ₽ |

Пример 2

|

Данные |

Описание |

|

|---|---|---|

|

0,12 |

Годовая процентная ставка |

|

|

12 |

Количество платежей |

|

|

-1000 |

Объем платежей |

|

|

Формула |

Описание |

Результат |

|

=БС(A2/12; A3; A4) |

Будущая стоимость инвестиций при условиях, указанных в ячейках A2:A4. |

12 682,50 ₽ |

Пример 3

|

Данные |

Описание |

|

|---|---|---|

|

0,11 |

Годовая процентная ставка |

|

|

35 |

Количество платежей |

|

|

-2000 |

Объем платежей |

|

|

1 |

Платежи осуществляются в начале года (0 означает конец года) |

|

|

Формула |

Описание |

Результат |

|

=БС(A2/12; A3; A4;; A5) |

Будущая стоимость инвестиций с условиями, указанными в ячейках A2:A4. |

82 846,25 ₽ |

Пример 4

|

Данные |

Описание |

|

|---|---|---|

|

0,06 |

Годовая процентная ставка |

|

|

12 |

Количество платежей |

|

|

-100 |

Объем платежей |

|

|

-1000 |

Стоимость на текущий момент |

|

|

1 |

Платежи осуществляются в начале года (0 означает конец года) |

|

|

Формула |

Описание |

Результат |

|

=БС(A2/12; A3; A4; A5; A6) |

Будущая стоимость инвестиций при условиях, указанных в ячейках A2:A5. |

2 301,40 ₽ |

Нужна дополнительная помощь?

Рассчитаем Будущую стоимость инвестиции для различных способов начисления процента: по формуле простых процентов, сложных процентов и формуле аннуитета.

Будущая стоимость (Future Value), является суммой, в которую в будущем превратится определенная сумма денег, инвестированная ранее под известную процентную ставку. Она рассчитывается на базе концепции стоимости денег во времени: деньги, доступные в настоящее время, стоят больше, чем та же самая сумма в будущем, вследствие их потенциала обеспечить доход. Расчет Будущей стоимости, также как и

Приведенной (Текущей) стоимости

важен, так как, платежи, осуществленные в различные моменты времени, можно сопоставлять (сравнивать, складывать, вычитать) лишь после приведения их к одному временному моменту.

Будущая стоимость инвестиций зависит от того, каким методом начисляются проценты:

простые проценты

,

сложные проценты

или

аннуитет

(в

файле примера

приведено решение задачи для каждого из методов).

Простые проценты

Сущность метода начисления по простым процентам состоит в том, что проценты начисляются в течение всего срока инвестиции на одну и ту же сумму (проценты, начисленные за предыдущие периоды, не капитализируются, т.е. на них проценты в последующих периодах не начисляются).

При начислении простых процентов формула для расчета будущей стоимости (FV) инвестиций имеет следующий вид:

FV = PV * (1+i*n)

где PV —

настоящая (приведенная) стоимость

(сумма, которая инвестируется в настоящий момент и на которую начисляется процент); i — процентная ставка

за период

начисления процентов (например, если проценты начисляются раз в год, то годовая; если проценты начисляются ежемесячно, то за месяц (=годовая ставка/12)); n – количество периодов времени, в течение которых начисляются проценты.

Как видно из формулы FV (в MS EXCEL используется аббревиатура БС) это ни что иное, как

наращенная сумма

с использованием простых процентов. Про вычисление наращенной суммы при постоянной и переменной ставке можно прочитать в статье

Простые проценты в MS EXCEL

.

Примечание

. В MS EXCEL нет отдельной функции для расчета Будущей стоимости по методу Простых процентов. Функция

БС()

используется только для расчета в случае сложных процентов и аннуитета. Хотя, указав в качестве аргумента Кпер значение 1, а в качестве ставки указать i*n, то можно заставить

БС()

рассчитать Будущую стоимость и по методу простых процентов (см.

файл примера

).

Сложные проценты

При использовании сложных ставок процентов процентные деньги, начисленные после каждого периода начисления, присоединяются к сумме долга. Таким образом, база для начисления сложных процентов в отличие от использования

простых процентов

изменяется в каждом периоде начисления. Присоединение начисленных процентов к сумме, которая послужила базой для их начисления, называется капитализацией процентов. Иногда этот метод называют «процент на процент» (см.

файл примера

). Формула для расчета Будущей стоимости в случае начисления по сложным процентам имеет следующий вид:

FV = PV * (1+i)^n

где PV —

настоящая (приведенная) стоимость

(сумма, которая инвестируется в настоящий момент и на которую начисляется процент); i — процентная ставка

за период

начисления процентов (например, если проценты начисляются раз в год, то годовая; если проценты начисляются ежемесячно, то за месяц). Предполагается, что процентная ставка не изменяется в течение всего срока инвестирования; n – количество периодов времени, в течение которого начисляются проценты.

Про вычисление Будущей стоимости по сложным процентам можно прочитать в статье

Сложные проценты в MS EXCEL

. В этой статье разобраны случаи применения функции

БС()

и формула капитализации m раз в год. В статье

Сложные проценты в MS EXCEL. Переменная ставка

разобраны случаи применения функции

БЗРАСПИС()

для расчета будущей стоимости при переменной ставке. В статье

Непрерывные проценты

Будущая стоимость рассчитывается при непрерывном начислении процентов.

Аннуитет

Если, помимо начальной инвестиции, через равные периоды времени производятся дополнительные равновеликие платежи (дополнительные инвестиции), то расчет Будущей стоимости существенно усложняется См. статью

Аннуитет. Определяем в MS EXCEL Будущую Стоимость

.

В случае, если сумма начальной инвестиции =0 и нужно определить Будущую стоимость периодических равновеликих платежей, то это можно сделать по формуле (см.

файл примера

):

FV = PMT * (((1+i)^n)-1) / i

где PMT – размер платежа при аннуитете; i — процентная ставка

за период

начисления процентов (например, если проценты начисляются раз в год, то годовая; если проценты начисляются ежемесячно, то за месяц). В формуле предполагается, что проценты начисляются в конце периода; n – количество периодов времени, в течение которых начисляются проценты (и делаются платежи).

В этом руководстве показано, как использовать функцию FV в Excel для определения будущей стоимости серии периодических платежей и одного единовременного платежа.

Создание ваших личных и корпоративных финансов требует тщательного планирования. Одним из важнейших факторов успеха является понимание того, насколько инвестиции, сделанные сегодня, вырастут в будущем. Это называется будущей стоимостью инвестиций, и этот учебник научит вас рассчитывать ее в Excel.

Будущая стоимость (FV) является одним из ключевых показателей финансового планирования, определяющим стоимость текущего актива в будущем. Другими словами, FV измеряет, сколько будет стоить данная сумма денег в определенное время в будущем.

Обычно расчет FV основан на ожидаемых темпах роста или норме прибыли. Когда деньги помещаются на сберегательный счет с заранее определенной процентной ставкой, определить будущую стоимость довольно просто. БС инвестиций в акции, облигации или другие ценные бумаги может быть трудно точно рассчитать из-за изменчивой нормы прибыли.

К счастью, Microsoft Excel предоставляет специальную функцию, которая выполняет всю математику за кулисами на основе указанных вами аргументов.

Функция Excel FV

FV — это финансовая функция Excel, которая возвращает будущую стоимость инвестиций на основе фиксированной процентной ставки. Он работает как для серии периодических платежей, так и для единовременного платежа.

Функция доступна во всех версиях Excel 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 и Excel 2007.

Синтаксис FV следующий:

БС(ставка, кпер, плт, [pv], [type])

Где:

- Ставка (обязательно) — процентная ставка за период. Если вы платите один раз в год, укажите годовую процентную ставку; если вы платите каждый месяц, то вы должны указать ежемесячную процентную ставку и так далее.

- Кпер (обязательно) — общее количество периодов выплат за время существования аннуитета.

- Pmt (необязательно) — постоянная сумма, выплачиваемая каждый период. Должен быть выражен отрицательным числом. Если он опущен, предполагается, что он равен 0, а пв аргумент должен быть включен.

- Pv (необязательно) — текущая стоимость инвестиций. Должен быть представлен отрицательным числом. Если этот параметр опущен, по умолчанию он равен 0, а пмт аргумент должен быть включен.

- Тип (необязательно) — указывает, когда осуществляются платежи:

- 0 или опущен (по умолчанию) — в конце периода (обычный аннуитет)

- 1 — на начало периода (аннуитетный платеж)

4 вещи, которые нужно помнить о функции Excel FV

Чтобы правильно построить формулу FV на листах и избежать распространенных ошибок, помните об этих примечаниях по использованию:

- Для любых притоков, таких как дивиденды или другие доходы, используйте положительные числа. Для любых оттоков, таких как депозиты на сберегательный или инвестиционный счет, используйте отрицательные числа.

- Если текущая стоимость (пв) равен нулю или опущен, сумма платежа (пмт) должен быть включен, и наоборот.

- оценивать Аргумент может быть выражен в процентах или десятичном числе, например, 8% или 0,08.

- Чтобы получить правильную будущую стоимость, вы должны соответствовать Например а также оценивать. Например, если вы делаете 3 ежегодных платежа по годовой процентной ставке 5%, используйте 3 для Например и 5% для оценивать. Если вы делаете серию ежемесячных инвестиций сроком на 3 года, то используйте 3*12 (всего 36 платежей) для Например и 5%/12 для оценивать.

Базовая формула будущей стоимости в Excel

В этом примере показано, как использовать функцию FV в Excel в ее простейшей форме для расчета будущей стоимости с учетом периодической процентной ставки, общего количества периодов и постоянной суммы платежа за период.

- Периодическая процентная ставка (оценивать): С2

- Количество периодов (Например): С3

- Сумма к оплате (пмт): С4

Допустим, вы собираетесь делать ежегодный платеж в размере 1000 долларов в течение 10 лет с годовой процентной ставкой 6%. Предполагается, что это обычный аннуитет, при котором все платежи производятся в конце года.

Чтобы найти будущее значение, настройте функцию FV следующим образом:

=ФВ(С2, С3, С4)

Обратите внимание, что пмт является отрицательным числом, потому что эти деньги выплачиваются.

Если платеж представлен положительным числом, не забудьте поставить знак минус прямо перед пмт аргумент:

=ФВ(С2, С3, -С4)

Как рассчитать будущую стоимость в Excel — примеры формул

Базовая формула Excel FV очень проста, верно? Теперь давайте посмотрим, как настроить его для обработки нескольких наиболее распространенных сценариев.

Формула FV для периодических платежей

При инвестировании денег посредством серии регулярных сбережений часто бывает так, что вам предоставляется годовая процентная ставка и срок инвестирования, определенный в годах, тогда как платежи должны производиться еженедельно, ежемесячно, ежеквартально или раз в полгода. В таких ситуациях очень важно, чтобы оценивать а также Например единицы должны быть согласованы.

Чтобы преобразовать годовую процентную ставку в периодическую, разделите годовую ставку на количество периодов в году:

- Ежемесячные платежи: оценивать = годовая процентная ставка / 12

- Квартальные платежи: оценивать = годовая процентная ставка / 4

- Полугодовые платежи: оценивать = годовая процентная ставка / 2

Чтобы получить общее количество периодов, умножьте срок в годах на количество периодов в году:

- Ежемесячные платежи: Например = нет. лет * 12

- Квартальные платежи: Например = нет. лет * 4

- Полугодовые платежи: Например = нет. лет * 2

Теперь давайте посмотрим, как это работает на практике. Предположим, вы ежемесячно инвестируете 200 долларов в течение 3 лет с годовой процентной ставкой 6%. Исходные данные вводятся в эти ячейки:

- Годовая процентная ставка (B2): 6%

- Количество лет (B3): 3

- Ежемесячный платеж (В4): -200

- Периодов в году (B5): 12

Чтобы рассчитать будущую стоимость этих инвестиций, формула в B7 выглядит следующим образом:

=БС(В2/В5, В3*В5, В4)

Как показано на изображении ниже, та же самая формула одинаково хорошо определяет будущую стоимость на основе ежеквартальных сбережений:

Формула FV для единовременных инвестиций

Если вы решите инвестировать деньги в качестве единовременного единовременного платежа, формула будущей стоимости будет основываться на текущей стоимости (пв), а не периодическая оплата (пмт).

Итак, мы настроили наши образцы данных следующим образом:

- Годовая процентная ставка (C2): 7%

- Количество лет (C3): 5

- Текущая стоимость (C4): -1000

Формула для расчета будущей стоимости инвестиций:

=FV(C2, C3, ,C4)

Обратите внимание, что:

- Сумма инвестиций (пв) — отрицательное число, потому что это отток.

- пмт аргумент равен 0 или опущен.

Если периоды начисления сложных процентов для ваших инвестиций не являются годовыми, то для точного определения будущей стоимости вам необходимо внести следующие коррективы в формулу:

- За оцениватьразделите годовую процентную ставку на количество периодов начисления процентов в году.

- За Напримерумножьте количество лет на количество периодов начисления процентов в году.

В качестве примера, давайте найдем будущую стоимость вышеупомянутых инвестиций с процентной ставкой, начисляемой ежемесячно. Для этого делим годовую процентную ставку (С2) на 12 и умножаем количество лет (С3) на 12:

=БС(С2/12, С3*12, ,С4)

или же

=FV(C2/C5, C3*C5, ,C4)

Где C5 — количество периодов начисления процентов в год:

Получите будущую стоимость для разных периодов начисления сложных процентов

Чтобы сравнить объем роста, вызванный различными периодами начисления сложных процентов, вам необходимо предоставить различные оценивать а также Например к функции ФВ.

Чтобы все расчеты выполнялись по одной формуле, выполните следующие действия:

- Введите количество периодов начисления сложных процентов в год в поле B2.

- Расположите свои данные, как показано на изображении ниже.

- Введите следующую формулу в C2 и перетащите ее вниз через C6:

=БС($F$2/B2, $F$3*B2, ,$F$4)

Обратите внимание, что мы блокируем ссылки на годовую процентную ставку ($F$2), количество лет ($F$3) и сумму инвестиций ($F$4) знаком доллара ($), чтобы они не сместились при копировании. вниз по формуле.

Сделать калькулятор будущей стоимости в Excel

Если ваша цель — создать универсальный калькулятор FV, который работает как для периодических, так и для единовременных платежей с любым типом аннуитета, вам нужно будет использовать функцию Excel FV в ее полной форме.

Для начала выделите ячейки для всех аргументов, включая необязательные, как показано на скриншоте ниже. Затем определите аргументы следующим образом:

- Оценивать (периодическая процентная ставка): B2/ B7 (годовая процентная ставка / периоды в год)

- Например (общее количество периодов оплаты): B3*B7 (количество лет * периодов в году)

- Пмт (сумма периодического платежа): B4

- Пв (начальные инвестиции): B5

- Тип (когда должны быть произведены платежи): B6

- Периоды начисления процентов в год: B7

Сложив аргументы вместе, мы получим следующую формулу:

=БС(В2/В7, В3*В7, В4, В5, В7)

Предположим, вы хотите накопить немного денег на ремонт своего дома через 5 лет. Вы вносите 3000 долларов на свой сберегательный счет с ежемесячной процентной ставкой 7%. Кроме того, вы собираетесь добавлять 100 долларов в начале каждого месяца. Сколько денег будет на вашем сберегательном счете через 5 лет? Согласно нашему калькулятору Excel FV — около 11 500 долларов.

При настройке калькулятора будущей стоимости для других пользователей следует учитывать несколько моментов:

- Оба пмт а также пв должны быть отрицательными числами, потому что они представляют отток. Если в соответствующие ячейки вписаны положительные числа, то непосредственно в формуле перед этими аргументами ставится знак минус.

- Если пмт равен нулю или опущен, обязательно укажите текущее значение (пв) наоборот.

- За тип, рассмотрите возможность создания раскрывающегося списка, чтобы разрешить только значения 0 и 1. Это поможет вам предотвратить случайные ошибки, которые могут совершить пользователи.

- Периоды начисления процентов в год ячейка (B7) должна содержать число, отличное от нуля, иначе формула вернет ошибку #DIV/0. Если процентная ставка начисляется ежегодно, введите 1 в эту ячейку.

Функция Excel FV не работает

Если формула FV приводит к ошибке или дает неправильный результат, по всей вероятности, это будет одно из следующих.

#ЦЕННОСТЬ! ошибка

Может произойти, если один или несколько аргументов не являются числовыми. Чтобы исправить ошибку, проверьте, отформатированы ли какие-либо числа, указанные в вашей формуле, как текст. Если да, то преобразуйте текстовые значения в числа.

Функция FV возвращает неправильное будущее значение

Если возвращаемая будущая стоимость отрицательна или намного ниже ожидаемой, скорее всего, либо пмт или же пв аргумент или оба аргумента представлены положительными числами. Помните, что для всех исходящих платежей должны использоваться отрицательные числа.

Вот как можно рассчитать будущую стоимость ренты в Excel. Я благодарю вас за чтение и надеюсь увидеть вас в нашем блоге на следующей неделе!

Практическая рабочая тетрадь для скачивания

Формула будущей стоимости в Excel (файл .xlsx)

Вас также могут заинтересовать:

Функция FV — это финансовая функция в Excel, которая определяет будущую стоимость инвестиций, взносов или запланированных платежей на основе периодических постоянных платежей с фиксированной процентной ставкой. Эта функция FV также может рассчитать будущие значения единовременной выплаты в Excel.

Синтаксис и аргументы функции

БС (ставка, кол-во, вып., [Pv], [тип])

(1) Оценить: Необходимые. Процентная ставка за период. Это постоянно на протяжении всей жизни инвестиции.

Допустим, вы получаете годовую процентную ставку 6%, вы можете изменить его следующим образом:

- Для полугодовых платежей вам необходимо преобразовать его в полугодовую процентную ставку: 3% (= 6% / 2);

- Для ежеквартальных выплат вам необходимо конвертировать ее в квартальную процентную ставку: 1.5% (= 6% / 4);

- Для ежемесячных выплат вам необходимо конвертировать ее в ежемесячную процентную ставку: 0.5% (= 6% / 12).

(2) Кпер: Необходимые. Общее количество периодов выплат. Предположим, вам нужно заплатить за 3 лет, вы можете изменить его следующим образом:

- Для ежеквартальных платежей общее количество периодов платежей составляет 12 (= 3 * 4);

- Для ежемесячных платежей общее количество периодов платежей составляет 36 (= 3 * 12).

(3) ПМТ: Необходимые. Постоянная оплата в каждом периоде. Это закреплено на всю жизнь инвестирования.

(4) Пв: Необязательный. Текущая стоимость ваших инвестиций или единовременный платеж в настоящее время. Если он не указан, функция FV рассчитает его как 0.

(5) Тип: Необязательный. Значение указывает время платежа. Есть два типа:

- 0 или не указано: платеж в конце каждого периода;

- 1: выплата в начале каждого периода.

Возвращаемое значение

Численная величина.

Функция FV вернет будущую стоимость инвестиции на основе периодических постоянных платежей и фиксированной процентной ставки.

Примечания по использованию

(1) Процентная ставка: Убедитесь, что процентная ставка соответствует срокам выплаты.

(2) Постоянная выплата в каждый период: если для вывода средств, должно быть отрицательным; в то время как для полученных денежных средств он должен быть положительным.

Примеры формул

Пример 1. Рассчитайте будущую стоимость паушальных инвестиций в Excel

Предполагая, что в настоящее время на вашем банковском счете есть 10,000 XNUMX долларов. Теперь вы хотите сохранить деньги в виде срочного депозита в размере 3 лет, а его годовая сложная процентная ставка составляет 5%. По этому депозиту будут начисляться проценты ежегодно. Теперь вы можете применить функцию FV, чтобы легко узнать, сколько денег вы получите от срочного депозита через 3 года.

В этом примере приведенная стоимость, которую вы заплатите, составляет 10,000 5 долларов, процентная ставка — 3%, периоды выплат — 0, а платеж за период — XNUMX. Вы можете рассчитать будущую стоимость этой единовременной инвестиции с помощью одной из формул ниже.:

= FV (C5; C6,0; -C4)

= FV (5%; 3,0; -10000)

Пример 2: Расчет будущей стоимости аннуитета

Предположим, вы планируете купить аннуитетный продукт сейчас. В этом аннуитетном продукте вам нужно заплатить $2,500 в год с фиксированной годовой процентной ставкой 6%, и его жизнь 30 лет. Если вы купите этот аннуитетный продукт, сколько денег вы сможете получить обратно через 30 лет?

В примере приведенная стоимость равна 0, процентная ставка по аннуитету — 6.00%, периоды выплат — 30, а выплаты составляют 2,500 долларов в год. Поэтому вы можете применить одну из формул ниже легко вычислить будущую стоимость вашего аннуитета.

= FV (C4; C5; -C6,0; C7)

= БС (6%; 30; -2500; 0; 0)

Пример 3: Расчет будущей стоимости постоянных ежемесячных платежей

Допустим, вы собираетесь ежемесячно откладывать деньги на продолжение обучения. Вы планируете экономить $500 в месяц, а годовая процентная ставка составляет 4%, и вы будете выполнять этот план за 5 лет. Таким образом, вы также можете применить FV future, чтобы рассчитать, сколько основной суммы и процентов вы получите от этого плана.

В этом примере приведенная стоимость — 0, процентная ставка — 4.00% / 12, периоды выплат — 12 * 5, ежемесячный платеж — 500.00 долларов США, поэтому вы можете использовать формулу = БС (4% / 12, 5 * 12, -500, 1) Чтобы выяснить суть принципа и интереса:

=FV(C5/C7,C6*C7,-C8,C9)

= БС (4% / 12, 5 * 12, -500, 1)

Лучшие инструменты для работы в офисе

Kutools for Excel — Помогает вам выделиться из толпы

Хотите быстро и качественно выполнять свою повседневную работу? Kutools for Excel предлагает 300 мощных расширенных функций (объединение книг, суммирование по цвету, разделение содержимого ячеек, преобразование даты и т. д.) и экономит для вас 80 % времени.

- Разработан для 1500 рабочих сценариев, помогает решить 80% проблем с Excel.

- Уменьшите количество нажатий на клавиатуру и мышь каждый день, избавьтесь от усталости глаз и рук.

- Станьте экспертом по Excel за 3 минуты. Больше не нужно запоминать какие-либо болезненные формулы и коды VBA.

- 30-дневная неограниченная бесплатная пробная версия. 60-дневная гарантия возврата денег. Бесплатное обновление и поддержка 2 года.

Вкладка Office — включение чтения и редактирования с вкладками в Microsoft Office (включая Excel)

- Одна секунда для переключения между десятками открытых документов!

- Уменьшите количество щелчков мышью на сотни каждый день, попрощайтесь с рукой мыши.

- Повышает вашу продуктивность на 50% при просмотре и редактировании нескольких документов.

- Добавляет эффективные вкладки в Office (включая Excel), точно так же, как Chrome, Firefox и новый Internet Explorer.

Комментарии (0)

Оценок пока нет. Оцените первым!

Функция БС в Excel рассчитывает будущую стоимость инвестиции при условии, что процентная ставка является константой (не меняется с течением времени), и возвращает соответствующее значение. Функцию можно использовать в случаях, когда по окончанию срока выполняется единый платеж, а также при разбиении общей суммы на несколько фиксированных платежей.

Примеры использования финансовой функции БС в Excel

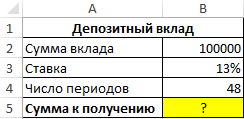

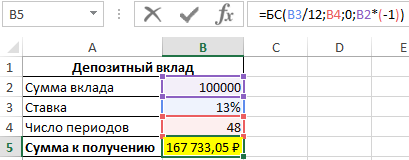

Пример 1. Вкладчик сделал депозит с ежемесячной капитализацией на сумму 100 000 рублей под 13% годовых сроком на 4 года. Какую сумму средств он сможет снять со своего депозитного счета по окончанию действия договора с банком?

Исходные данные:

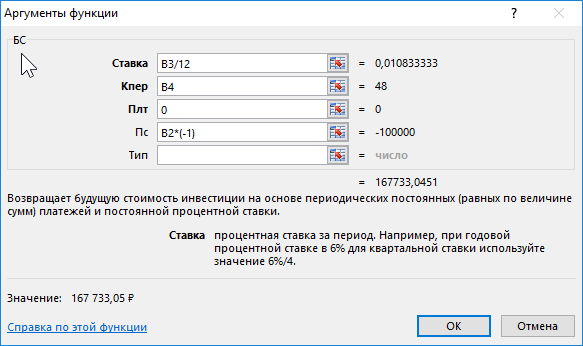

Формула для расчета:

Описание аргументов:

- B3/12 – ставка за период (капитализация выполняется ежемесячно);

- B4 – число периодов капитализации вклада;

- 0 – сумма выплаты за период капитализации (неизвестная величина в рамках данной задачи, поэтому значение 0);

- B2*(-1) – начальная сумма вклада (инвестиция, которая должна являться отрицательным числом).

Результаты расчета:

Спустя 4 года вкладчик получит 167 733 рубля.

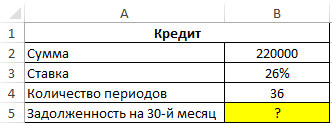

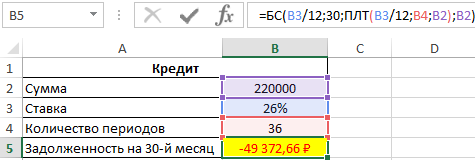

Расчет суммы долга по кредиту по состоянию на 30-й период погашения

Пример 2. Заемщик взял кредит в банке под 26% годовых на сумму 220 000 рублей сроком на 3 года с ежемесячным фиксированным платежом. Какой будет сумма задолженности заемщика по окончанию 30-го периода выплат?

Исходные данные:

Формула для расчета:

=БС(B3/12;30;ПЛТ(B3/12;B4;B2);B2)

Описание аргументов:

- B3/12 – месячная процентная ставка;

- 30 – номер периода для расчета остатка задолженности;

- ПЛТ(B3/12;B4;B2) – функция, возвращающая сумму ежемесячного платежа;

- B2 – тело кредита.

Полученный результат:

Фактическая задолженность за кредит по окончанию 30-го месяца составит примерно 49372 рубля.

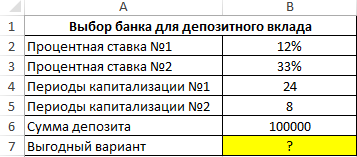

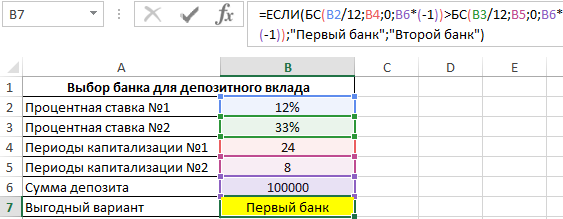

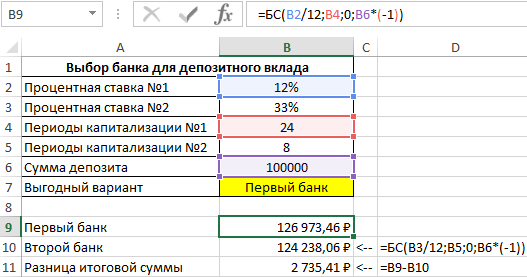

Сравнительный инвестиционный анализ условий депозита в банке

Пример 3. Вкладчик получил предложения по депозитному вкладу от двух банков с различными условиями:

- Ставка – 12% годовых, капитализация – ежемесячная.

- Ставка – 33% годовых, капитализация – ежеквартальная.

Определить, какое из предложений является более выгодным, если сумма вклада – 100000 рублей, срок действия договора – 2 года.

Исходные данные:

Формула для расчета:

С помощью функции ЕСЛИ определяем, в каком случае будущая стоимость окажется больше и возвращаем соответствующее значение. Полученный результат:

Выведем результаты расчетов функций БС и разницу сумм:

Как видно, несмотря на высокую годовую ставку, первый банк сделал более выгодное предложение, поскольку по условиям предложенного договора капитализация является ежемесячной. То есть, чем чаще происходит капитализация, тем быстрее увеличивается сумма вклада.

Особенности использования финансовой функции БС в Excel

Функция БС используется наряду с прочими финансовыми функциями (ПС, ПЛТ, КПЕР и другими) и имеет следующий синтаксис:

=БС(ставка;кпер;плт;[пс];[тип])

Описание аргументов:

- ставка – аргумент, принимающий числовое или процентное значение ставки за указанный период. Обязательный для заполнения. Если по условию используется годовая ставка, необходимо выполнить пересчет по следующей формуле: R=Rg/n, где Rg – годовая ставка, n – число периодов.

- кпер – числовое значение, характеризующее число периодов оплаты. Аргумент обязателен для заполнения. Если кредит был взят на период 3 года, выплаты по которому должны производиться каждый месяц, аргумент кпер должен принять значение 3*12=36 (12 – месяцы в году).

- плт – числовое значение, характеризующее фиксированную сумму выплаты за каждый период. Аргумент обязателен для заполнения. Если выплата за период является неизвестной величиной, аргумент плт может принимать значение 0, но при этом следующий аргумент задается явно.

- [пс] – приведенная стоимость на данный момент. Например, когда заемщик берет кредит у финансовой организации, тело кредита является приведенной на текущий момент стоимостью. По умолчанию аргумент [пс] принимает значение 0, а плт должен иметь отличное от нуля значение.

- [тип] – числовое значение, характеризующее тип выплат: в конце или начале периода. Принимает только два значения: 0 (если явно не указан) и 1.

Примечание 1:

- При указании аргумента ставка можно использовать процентный формат данных (например 17%) и числовой аналог (0,17).

- Расходные операции (текущая стоимость, выплата за период) должны быть указаны со знаком «-», то есть являться отрицательными числами.

- Функция БС использует в расчетах следующую формулу:

- Данная функция может быть использована для расчета баланса на конец периода и остаточной суммы задолженности по кредиту на текущий момент.

- Если процентная ставка меняется со временем, для расчетов следует использовать формулу БЗРАСПИС.

- Аргументы функции могут являться числовыми значениями или текстовыми данными, которые могут быть преобразованы в числа. Если один или несколько аргументов функции БС принимают текстовые строки, не содержащие числовые значения, будет возвращен код ошибки #ЗНАЧ!.

Примечание 2: функция БС также применяется для определения остатка задолженности по кредиту с аннуитетным графиком выплат, при этом дополнительные проценты и комиссии учтены не будут. Аннуитетный график предполагает фиксированную сумму погашения для каждого периода выплат (состоит из процентов и тела кредита).