Расчетный листок по заработной плате

⏬Расчетный листок по заработной плате — документ доступен для скачивания с нашего сайта. Воспользуйтесь прямыми ссылками для загрузки. Скачайте пример заполнения и пустой бланк в форматах для открытия в программах Word и Excel. Распечатайте и заполните правильный образец документа. Во избежании ошибок используйте инструкцию по заполнению.

Размер файла: 37,5 Kb. Скачиваний: 1002057. Формат документа: doc

Расчетный листок по заработной плате – документ, который составляется перед получением зарплаты. Выдается работнику вместе с суммой, которую он заработал в течении определенного периода. Составляется в одном варианте. Готовить другие экземпляры не имеет смысла.

Расчетный листок – это таблица, в которую заносятся все основные сведения о зарплате, включая данные об авансовых платежах, премии и других компенсаций. Отдельно также отображаются взносы в ПФР. Обязательно включаются данные о работнике – его ФИО, должность и табельный номер.

Листок составляется не только в момент выдачи заработка, но и в случаях увольнения. Документ фиксирует факт оплаты труда. Стоит отметить, что изготовление расчетных бумаг – обязанность, а не право работодателей.

Интересные материалы по теме:

- Справка 182н за 2019 год — бланк и образец заполнения

- Заявление о включении в реестр требований кредиторов

- Форма заявки на поставку товара — образец и пустой бланк

Расчетный листок — это уведомление о начисленной и подлежащей выплате заработной плате. Форма документа не установлена законодательно, и ее разработкой предприятию придется заниматься самостоятельно. Многие компании пользуются формой, предлагаемой специализированными программами для бухгалтерского учета, но у организаций с небольшой численностью не всегда есть такая возможность. Им важно понимать, как разработать и утвердить такой бланк.

Когда выдается расчетный листок по заработной плате

Расчетный листок работодатель должен выдавать ежемесячно каждому работнику после начисления и перед выплатой зарплаты. Трудовой кодекс обязывает работодателя предоставлять каждому сотруднику в письменной форме информацию о видах начислений, их размере, о видах и суммах удержаний, а также о сумме, подлежащей выплате. Обязанность по выдаче информации о зарплате, как правило, возлагается на бухгалтерию.

Бланк и информация в нем должны быть представлены в таком виде, чтобы было понятно, за что произведено начисление (оклад, премия), какое время оплачено работнику, а какое нет, должны быть указаны дни простоев, отсутствия на работе по любой причине (отпуск, болезнь, прогулы), какие произведены удержания и какую сумму в результате сотрудник получит на руки.

Утверждение формы расчетного листка

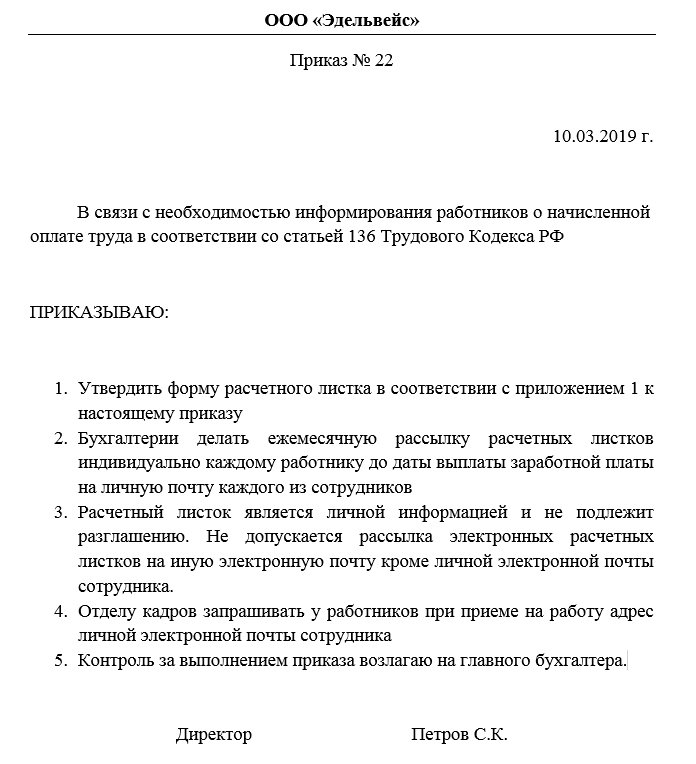

Форма применяемого в организации бланка для информирования сотрудников о зарплате должна быть утверждена приказом или другим распорядительным документом руководителя.

Для утверждения бланка используйте следующий образец приказа.

Приказ об утверждении формы расчетного листка (образец)

Трудовой кодекс не содержит ограничений на метод извещения работника о начислениях и удержаниях. Информация может быть передана сотруднику не только в бумажной, но и в электронной форме. Недавно это подтвердило Министерство труда в письме № 14-1/ООГ-1560 от 21.02.2017. Для применения электронной формы извещения эту возможность следует прописать в локальном акте компании.

Разработать утверждаемый образец формы расчетного листка необходимо самостоятельно (а можно скачать образец расчетных листков по зарплате из открытых источников). Он в обязательном порядке должен содержать следующие разделы:

- начислено;

- удержано;

- выплачено;

- к выплате (либо задолженность работодателя/работника).

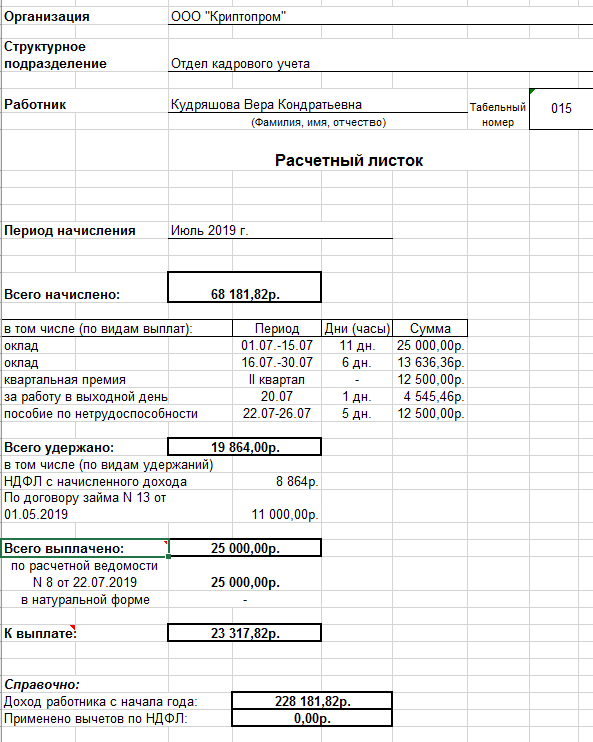

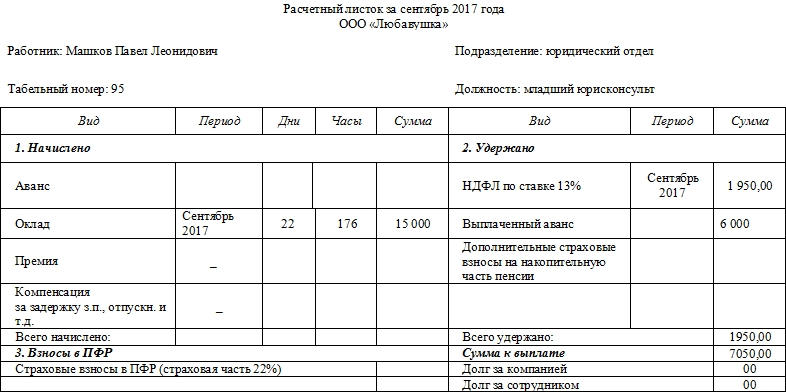

Образец расчетного листка

В случае необходимости бланк можно дополнить. Например, указав количество отработанных часов при почасовой оплате, или сведениями о тарифной ставке.

Налог на доходы физических лиц

В обязательном порядке сотруднику должна быть предоставлена информация о сумме удержания налога на доходы физических лиц (НДФЛ) из суммы оплаты труда. Ставка налога составляет 13 % от облагаемого дохода.

Часто у сотрудников возникают вопросы о порядке удержания налога из заработной платы. Обывателю сложно понять, какие выплаты облагаются налогом, а какие нет.

Общий облагаемый доход в расчетном листке можно рассчитать, вычтя из итоговой суммы начисленных выплат суммы, которые выплачиваются работодателем, но не облагаются налогом. К часто встречающимся из них относятся:

- пособие по беременности и родам;

- выходное пособие;

- командировочные расходы (за исключением суточных более 700 руб. при поездках внутри страны и 2500 при поездках за рубеж);

- материальная помощь (частично).

Вопреки представлениям многих работников, налог на доходы удерживается из оплаты больничных листов, а также из компенсации за неиспользованный отпуск, которую выплачивают при увольнении.

Если у вас есть дети в возрасте до 18 лет или в возрасте до 24, обучающиеся на дневной форме обучения в образовательных учреждениях с государственной аккредитацией, то вам положен стандартный налоговый вычет на каждого ребенка, на который будет уменьшен облагаемый налогом доход. При этом на первого и второго ребенка вы получите вычет в размере 1400 рублей, и 3000 на третьего и каждого последующего.

Для того чтобы получить вычет, работник должен написать заявление на имя работодателя и приложить к нему копию свидетельства о рождении ребенка, справку об обучении (если ребенок старше 18 лет).

В заключение еще раз напомним о необходимости разработки простого и понятного для рядового работника порядка информирования об оплате труда. Не стоит относиться к этому формально. Это позволит избежать многих вопросов и конфликтных ситуаций.

Образец расчетного листка по зарплате в экселе

Приказ для электронного расчетного листка

Образец расчетного листка по зарплате

Расчетный листок по заработной плате – это специальный документ, которым работодатель извещает работника о составных частях оплаты труда, начисленной за месяц. Утвердить бланк необходимо приказом по предприятию. За отсутствие расчетки организации грозит административное наказание, поэтому рекомендуем фиксировать получение сотрудниками документа на руки.

Какая информация указывается в документе

Обязанность работодателей информировать трудящихся о зарплате закреплена в статье 136 ТК РФ.

В письменной форме администрация должна сообщить каждому работнику:

- о составных частях зарплаты, которая выплачивается за отработанный период;

- о размерах и основаниях произведенных удержаний;

- об общей сумме выплат.

Унифицированного бланка уведомления не существует, поэтому форма расчетного листка утверждается и вводится в действие локальным нормативным актом руководителя. Допускается использовать типовые образцы.

При подготовке извещений удобнее использовать бланк в формате excel, который автоматически рассчитывает суммы:

Сроки выдачи

Заработная плата по закону выплачивается не реже, чем два раза в месяц — каждые пятнадцать дней. При выплате первой половины зарплаты документ выдавать не нужно. Подготовьте документы к дню выдачи зарплаты (вторая половина).

Исключений не предусмотрено. Даже если работник отправляется в отпуск в середине расчетного периода. Допускается выдать отчетный лист в последний день работы перед отпуском, если работник обратится с просьбой об этом письменно.

Если работник увольняется, то подготовить уведомление обязательно к последнему рабочему дню вместе с трудовой книжкой и справкой по форме №182н. Дополнительно работник вправе затребовать и другие документы, например, выписку из приказа об увольнении.

Способы передачи

Со штатными работниками проблем не возникает. В день перечисления зарплаты раздайте расчетки на руки. Факт вручения завизируйте в специальном учетном журнале. Получатель ставит подпись и дату получения.

Если работника нет на месте в день зарплаты, то расчетка по зарплате выдается в том порядке, который согласован с ним заранее. Допустимы следующие варианты:

- По доверенности получит другое лицо. Придется подготовить доверенность на получение документа и (или) заработной платы. Способ используется редко, так как более проблематичный, в сравнении с другими.

- Направление по почте заказным письмом с описью вложений. Почему заказным с описью? Опись является подтверждением того, что работнику направлен конкретный документ. При условии, что он направлен в установленные сроки, опись вложения подтверждает факт исполнения требования законодательства. За почтовые услуги придется платить.

- По электронной почте. Самый простой, быстрый и бесплатный способ передачи, который до недавнего времени считался неправомерным. Но ситуация изменилась. Отправку по электронной почте обязательно предусмотреть для всех работников, а не только для отсутствующих или дистанционных. Это небольшая, но все-таки экономия.

Просто так отказаться от выдачи бумажных листков в пользу электронных нельзя. Необходимо такое решение закрепить в коллективном договоре, трудовом договоре с сотрудником либо в отдельном локальном нормативном акте организации. Такое мнение выразил Минтруд России в Письме от 21.02.2017 №14-1/ООГ-1560, определив, что отправка документа по электронной почте не противоречит положениям закона (ст. 136 ТК РФ). Если сотруднику требуется расшифровка кодов в расчетном листе, то он вправе обратиться за ней через электронную почту.

Не забудьте, что документ содержит персональные данные о заработной плате, поэтому передавать документ через третьих лиц недопустимо.

Ответственность за невыдачу

За невыдачу предусмотрены санкции, которые установлены статьей 5.27 п. 4 КоАП РФ:

|

За что штраф |

Для кого предусмотрены |

Сумма штрафных санкций |

|---|---|---|

|

За невыдачу РЛ или нарушение правил их выдачи |

для организаций |

от 30 000 до 50 000 руб. |

|

для руководителя и бухгалтера |

от 1000 до 5000 руб. |

|

|

для предпринимателя |

от 1000 до 5000 руб. |

|

|

За повторную невыдачу РЛ |

для организаций |

от 50 000 до 70 000 руб. |

|

для руководителя и бухгалтера |

от 10 000 до 20 000 руб. |

|

|

для предпринимателя |

от 10 000 до 20 000 руб. |

|

|

для руководителей компаний |

возможная дисквалификация с должности от года до трех лет |

490

Публикаций

2324

Дней на портале

0

Комментариев

Автор месяца

Илющенко Анна

Что такое ФЗП (фонд заработной платы) — это денежные средства, предназначенные для выплат сотрудникам, связанных с выполнением трудовых обязанностей. Узнаем, как он рассчитывается и чем отличается от фонда оплаты труда.

Читать дальше

Каждый день появляется огромное количество нормативных актов и разъяснений. Охватить все невозможно, но самые важные и полезные изменения в законодательстве за несколько прошедших недель мы собрали в одну статью. Из обзора вы узнаете:

- в каких случаях по одинаковым должностям можно поставить разные оклады;

- как расследовать и учитывать профзаболевания;

- как обосновать срочность трудового договора при временном переводе и пр.

Читать дальше

Чиновники постоянно придумывают новые требования и правила, обновляют законодательство. Успеть проследить за всем невозможно, поэтому мы собрали наиболее важные разъяснения, судебные решения, актуальные нормативные акты и планируемые изменения в общий обзор. Из него вы узнаете:

- почему работодатель не сможет вернуть выплаченное выходное пособие;

- за что в период кризиса московские чиновники готовы платить работодателям;

- зачем необходимо наладить взаимодействие между порталом госулуг и внутренними информсистемами организаций.

Читать дальше

Показать еще

Формирование расчетного листка происходит всегда перед выдачей заработной платы. Этот документ является обязательным и выдается на руки сотруднику вместе с заработанными деньгами.

ФАЙЛЫ

Скачать пустой бланк расчётного листка .docСкачать образец расчётного листка .doc

Что такое расчетный листок

Расчетный листок – это документ, в который вносится подробная информация обо всех начислениях, причитающихся работнику. Сюда включаются все составляющие зарплаты:

- оклад,

- проценты,

- премии,

- бонусы,

- компенсации и т.п. выплаты,

- также сведения об отчислениях во внебюджетные фонды.

Таким образом, расчетный листок предоставляет работнику полную картину о его заработной плате.

Роль документа

Ценность расчетного листка переоценить невозможно – он позволяет работнику предприятия точно понять, из чего формируется его заработная плата, а также, в некоторых случаях вовремя увидеть нестыковки начисления зарплаты с условиями конкретного трудового договора или требованиями законодательства. При выявлении таких фактов сотрудник может обратиться за прояснением спорных или неясных моментов в бухгалтерию предприятия, а если дело дойдет до конфликта, то пойти за восстановлением справедливости в инспекцию по труду или суд.

Обязанность или право

Некоторые работодатели пренебрегают формированием расчетных листков, будучи уверенными в том, что они имеют право обходиться без них. Это в корне неверно – законодательство Российской Федерации обязывает каждого работодателя извещать подчиненных о составляющих их заработной платы.

Для кого необходимо делать расчетный лист

Расчетный лист нужно делать для всех работников без исключения – тех, кто работает в штате, совместителей, временных сотрудников, сезонников и т.д.

Когда следует формировать документ

Расчетный листок нужно делать за несколько дней до зарплатных выплат, выдавать же его можно также заранее или в день выдачи заработной платы. При этом, следует помнить о том, что обычно выдача зарплаты делится на два этапа, в разницей в две недели — так вот расчетный листок должен предоставляться сотрудникам в день получения ими «окончаловки», когда все необходимые суммы уже подсчитаны.

Надо сказать, что расчетный лист касается только заработной платы, поэтому формировать его для выдачи, например, отпускных не нужно.

При увольнении расчетный листок делать следует обязательно (он передается увольняющемуся в его последний рабочий день вместе с заработной платой).

Нужно ли делать расчетные листки, если зарплата перечисляется на карту

Расчетный лист должен составляться вне зависимости от того, каким именно образом происходит выдача заработанных денег – наличкой в кассе организации или на карту. То же самое касается и выдачи зарплаты доверенному лицу работника – если представитель предоставляет нотариально заверенную доверенность, работодатель обязан отдать ему и расчетный лист и все причитающиеся доверителю деньги.

Кто составляет расчетный лист

Расчетный лист составляет специалист отдела бухгалтерии, т.е. сотрудник, который имеет полные данные обо всех полагающихся тому или иному работнику выплатах. Что характерно, заверять лист подписью руководителя компании или хотя бы даже самого бухгалтера необязательно, как и проставлять на нем печать.

Связано это с тем, что лист носит сугубо информационный характер, иными словами, он никак не подтверждает факт получения именно той суммы заработной платы, которая в нем была обозначена к выплате.

А вот что касается работника организации, то он в получении расчетного листка расписаться должен. Для этого бухгалтер или кассир может предоставить ему специальный бланк под названием «лист выдачи расчетных листков».

Образец расчётного листка

С 2013 года стандартные унифицированные формы большинства первичных бухгалтерских документов отменены, как и обязанность по их использованию. Теперь представители предприятий и организаций имеют право разрабатывать собственные бланки документов, утверждаемые в их учетной политике, или использовать ранее общеупотребимые шаблоны.

Вне зависимости от того, какой именно вариант будет выбран работодателем, документ по своей структуре должен соответствовать нормам делопроизводства, а по тексту – правилам русского языка.

Порядок оформления

- Вначале листка записывают:

- название предприятия,

- должность,

- ФИО работника,

- период, за который составляется документ (обычно это один месяц),

- подразделение, в котором трудится работник,

- его табельный номер.

- Далее идет основная часть, которая выглядит в виде таблицы из нескольких разделов.

- В первый вносятся все виды начислений за период (оклад, премия, компенсации, проценты и т.д.). Все данные сюда вписываются с указанием количества дней и часов, подлежащих к оплате по тому или иному виду начислений.

- Во второй раздел включается все, что касается налоговых удержаний.

- В третий – информация о взносах во внебюджетные фонды.

- Далее указывается сумма выданного аванса и сведения о дополнительных страховых взносах.

- После всех подсчетов, в завершении документа пишется общий размер удержаний и зарплата, подлежащая к выплате. Если у предприятия перед работником есть долг или наоборот — работник должен работодателю, сведения об этом также нужно внести в расчетный листок.

При необходимости бланк можно дополнить и другой информацией, например, сведениями о ведомости, по которой будет производиться выплата, дате выдачи заработной платы и т.п.

Правила формирования расчётного листка

Как к содержанию расчетного листка, так и к его оформлению, законодательство не предъявляет ровно никаких требований: его можно писать на обычном листе или на фирменном бланке организации. Расчетные листки допускается оформлять от руки или печатать на компьютере – конечно, на сегодняшний день распространен именно второй способ. Документ пишут в единственном экземпляре.

Как передать работнику расчётный лист

Расчетный лист можно передать работнику лично из рук в руки в бухгалтерии или кассе организации непосредственно при получении денег или через средства электронной связи или доверенное лицо.

Для чего нужен расчетный листок по заработной плате?

В соответствии с положениями ст. 136 ТК РФ работодатель обязан письменно информировать работника о том, каким образом рассчитана его заработная плата. А именно о том, как учтены при ее исчислении оклад, надбавки, различные удержания и прочие показатели.

На уровне федеральных нормативных актов не определено, каким образом должно осуществляться такое информирование (за исключением указанного предписания предоставлять информацию работнику в письменном виде). На практике это происходит посредством предоставления работнику расчетного листка по зарплате. В нем отражаются все необходимые сведения.

Листок может быть представлен в бумажном или электронном виде (письмо Минтруда России от 21.02.2017 № 14-1/ООГ-1560). При этом порядок применения электронного способа выдачи листков (например, посредством отправки на корпоративный e-mail сотрудника) должен быть закреплен в трудовом договоре или локальном нормативе.

Можно ли выдать расчетный личток с помощью мессенджера? Мнение Роструда на этот счет вы найдете в нашей статье.

Выдавать листок достаточно при выплате последней части зарплаты (после всех выплаченных авансов). Отдельный расчетный лист оформляется при увольнении.

Расчетный лист и персональные данные

В расчетном листе по заработной плате отражаются данные о доходах физического лица. Такие данные относятся к персональным и не могут быть разглашены без разрешения гражданина (ст. 7 закона «О персональных данных» от 27.07.2006 № 152-ФЗ).

Таким образом, бухгалтер или другой ответственный сотрудник, предоставляющий (рассылающий) работникам расчетные листы, будет лицом, ответственным за неразглашение сведений, отражаемых в таких листах. Данная функция ответственного сотрудника может быть закреплена в локальном положении о персональных данных.

Безопасная с точки зрения закона 152-ФЗ передача расчетных листов по заработной плате может быть осуществлена:

- если листки бумажные — в отдельном кабинете (в бухгалтерии) при поочередном его посещении сотрудниками;

- если листки электронные — посредством их отправки на e-mail, принадлежность которого конкретному лицу достоверно установлена.

Не лишним будет запросить у работника отдельное разрешение на обработку персональных данных, представленных сведениями о доходах — несмотря на то, что в соответствии с подп. 2.3 п. 2 ст. 10 закона 152-ФЗ работодателям можно не запрашивать разрешение на обработку персональных данных наемных работников. Дело в том, что доступ работодателя к таким данным может потребоваться и после увольнения работника (например, при подготовке запрошенной им справки об удержаниях).

Организовать оборот расчетных листков на предприятии с учетом требований законодательства о защите персональных данных и иных норм — ответственная задача. Изучим, на что предприятию имеет смысл обратить внимание при ее решении.

Порядок оборота расчетных листков в организации: нюансы

Внимания заслуживают следующие обстоятельства:

1. Расчетные листки хранятся не менее 6 лет, а при отсутствии лицевых счетов (ст. 295 Перечня Росархива):

- 50 лет — если документы окончены делопроизводством после 01.01.2003;

- 75 лет — если документы окончены делопроизводством до 01.01.2003.

2. Учет выдачи листков можно вести, используя отдельный журнал. В нем работники могут удостоверять факт получения расчетного документа своей подписью.

Однако при рассылке расчетных листов в электронном виде их получение может подтверждаться только при использовании квалифицированной ЭЦП — как аналога собственноручной подписи (п. 1 ст. 6 закона «Об электронной подписи» от 06.04.2011 № 63-ФЗ).

На практике это может означать отправление работником бухгалтеру копии файла расчетного листа, которая подписывается применяемой в фирме криптографической программой.

Порядок применения ЭЦП, как мы отметили выше, закрепляется в отдельных положениях трудового договора или локального норматива, регламентирующего оплату труда на предприятии. В частности, в таких положениях может быть указано, что при неиспользовании ЭЦП работнику следует явиться в бухгалтерию и получить бумажный вариант листка.

3. Форму расчетного листа работодатель утверждает:

- с учетом мнения профсоюза, если он учрежден;

- в соответствии с локальными нормативами, регулирующими оборот кадровых документов.

Важно! «КонсультантПлюс» предупреждает

Применение не утвержденной работодателем формы расчетного листка является нарушением трудового законодательства и может повлечь ответственность по ч. 1 ст. 5.27 КоАП РФ (аналогичное мнение высказано Верховным Судом РФ в Постановлении от 23.12.2010 N 75-АД10-3), а в случае совершения такого нарушения повторно — по ч. 2 ст. 5.27 КоАП РФ.

Подробнее смотрите в К+.

Нарушения при выдаче расчетных листков: какие санкции получит работодатель

Если работодатель не выдаст расчетный лист в установленный срок, то Трудинспекция получит право оштрафовать (п. 1 ст. 5.27 КоАП РФ):

- должностное лицо работодателя — на 1000–5000 руб.;

- работодателя как юрлицо — на 30 000–50 000 руб.

Если работодатель допустит нарушения в части обеспечения законного оборота персональных данных (представленных в данном случае сведениями о доходах сотрудников), то инспекторы ФСТЭК могут оштрафовать работодателя по различным основаниям, прописанным в ст. 13.11 КоАП РФ. Например, если они решат, что работодатель использовал персональные данные работника в неустановленных целях, то могут применить санкции по п. 1 ст. 13.11 КоАП РФ в виде:

- штрафа на должностное лицо — в сумме 5000–10 000 руб.;

- штрафа на юридическое лицо — в сумме 30 000–50 000 руб.

Как мы уже отметили выше, применение неустановленной формы расчетного листка приравнивается к его неприменению. Но как должен выглядеть документ? На какие форматы ориентироваться работодателю?

Как выглядит расчетный листок и где можно скачать образец?

Унифицированной формы документа, о котором идет речь, федеральным законодательством не утверждено. В целях включения данной формы в кадровый документооборот работодатель вправе задействовать собственные бланки. При этом их нужно составлять, учитывая тот факт, что в нем должен приводиться перечень сведений, поименованных в ст. 136 ТК РФ.

Внимание! Образец от «КонсультанПлюс»

Смотрите образец приказа об утверждении формы расчетного листка с его образцом в приложении. Пробный доступ в К+ предоставляется бесплатно.

Общераспространенным можно назвать формат расчетного листка, в котором указываются:

1. Расчетный месяц.

2. Ф. И. О., должность получателя зарплаты, подразделение, в котором он работает.

3. Сведения о суммах, из которых складывается зарплата. Например:

- об окладе;

- о надбавках;

- о премиях.

4. Сведения об НДФЛ.

5. Сведения об удержаниях (например, алиментах по исполнительному листу).

6. Сведения о выданных авансах.

7. Сведения о сумме, которая подлежит выплате по состоянию на конец расчетного месяца (с учетом аванса и удержаний).

Отметим, что в отношении расчетного листка законом не установлено требований по его заверению подписью какого-либо из ответственных лиц фирмы-работодателя или печатью. Но документироваться могут, как мы уже знаем, факты получения расчетных листов работниками.

Скачать бланк расчетного листка по заработной плате вы можете на нашем сайте — по ссылке ниже.

Скачать бланк

Итоги

Расчетный листок при выплате зарплаты выдается каждому работнику — в бумажном или электронном виде. Использование листков бухгалтерией регламентируется законодательством о защите персональных данных. За невыдачу листков и за нарушения конфиденциальности отражаемых в них сведений предусмотрены штрафы.

Узнать больше о применении расчетных листков вы можете в статьях:

- «Унифицированная форма № Т-51 — расчетная ведомость»;

- «Расчет зарплаты работникам — порядок и формула».

Расчетный листок по заработной плате бланк

В настоящее время каждый работодатель обязан выдавать бланк расчетного листа.

Независимо от того как он получает заработные средства наличным или безналичным способом.

Это предусмотрено законодательством для прозрачности системы оплаты.

Порядок оформления расчетного листа

Сейчас, как правило, для бухгалтерского отчета компании и предприятия пользуются системами 1С.

Навигация в 1С:

- необходимо открыть панель навигации – нажать на сотрудника и заработная плата – ответ по зарплате открывается список ответов – нажать на расчетный листок.

Система 1С существенно облегчает бухгалтерскую деятельность. Ее надежность уже давно проверена множеством крупных и мелких компаний.

Так как законом предусмотрено, что заработную плату работодатель делит на две части и выдает так же два раза в месяц, из которой одна выдача является авансовой.

Соответственно и выдается два расчетных листка

Содержание листка (бланка) по заработной плате

- Различные удержания (налог по оплате и тому подобные вычеты)

- Расчетные суммы ( должностной оклад, премии, за вредность и тому подобные надбавки)

- Информация о работнике и его таб. Номер

- Расчетный период оплаты

- Часы, отработанные работником

- Порядок выдачи

- При получении денежных средств, если они выдаются в кассе

- При получении заработных средств по безналичному расчету определяется день когда необходимо прийти работнику в бухгалтерию за расчетным листком ( как правило следующий рабочий день после получения средств)

- При получении бланка работник расписывается в книге выдачи.

Виды З/П

Сдельная – за выполнения определенного объема работы ( соответственно сумма заработной платы может отличатся, у работников находящихся на одной и той же должности).

Повременная – за отработанное время и проделанную им работу.

Вывод

Хотелось бы отметить, что бланки обязан выдавать каждый работодатель.

Нужно знать, что за не выдачу работодателем расчетного листка работнику, к работодателю применяются штрафные санкции.

Кроме того руководитель предприятия обязан организовать ведение журнала учета выдачи расчетных листков. С помощью такого бланка можно рассчитывать все свои переработки, свою полную оплату труда.

Так как этот лист как раз и необходим, чтобы работодатель не обманывал своего работника. Хотя с введением новых правил и законов работодатель найдет другие лазейки, с помощью которых сможет обмануть своего работника.

По-этому, будьте бдительны и регулярно сверяйте свой бланк с полученной зарплатой. Ведь как говориться в пословице — доверяй, но проверяй.

Ниже расположен типовой бланк и образец расчетного листка по заработной плате, вариант которого можно скачать бесплатно.

Читать документ далее

Актуально на: 5 марта 2021 г.

0

При выплате заработной платы работодатель обязан письменно информировать работника о том, что именно было начислено работнику и какие суммы удержаны (ст. 136 ТК РФ). Делается это путем вручения расчетного листка.

Форма расчетного листка

Законодательством не утверждена единая форма расчетного листка. В ТК РФ указано, что работодатель разрабатывает форму расчетного листка самостоятельно с учетом мнения представительного органа работников (ст. 136 ТК РФ).

Вместе с тем, в ТК сказано, что в расчетном листке должна содержаться следующая информация:

- составные части зарплаты, причитающейся работнику за период;

- иные суммы, начисленные работнику, в том числе денежная компенсация за задержку зарплаты;

- размер и основания произведенных удержаний;

- общая денежная сумма, подлежащая выплате.

Форму расчетного листка, применяемую в организации, нужно утвердить приказом руководителя.

Расчетные листки по зарплате: как правильно выдавать

Зарплату нужно выплачивать не реже чем каждые полмесяца (ст. 136 ТК РФ), однако расчетный листок достаточно выдавать лишь с окончательным расчетом, ведь составные части заработной платы при выплате аванса еще не известны (Письмо Минтруда от 24.05.2018 № 14-1/ООГ-4375).

Расчетные листки можно выдавать на бумаге. В этом случае лучше вручать их под роспись. Для подтверждения факта вручения работнику расчетного листка можно:

- или предусмотреть отрывную часть, на которой работник будет расписываться;

- или вести журнал учета выдачи расчетных листков.

Кроме того, Минтруд не возражает против того, чтобы расчетные листки рассылались работникам по электронной почте (Письмо Минтруда от 23.10.2018 № 14-1/ООГ-8459). Только такой способ передачи нужно закрепить в трудовом или коллективном договоре, либо в ЛНА организации.

Сколько хранить расчетные листы

Расчётные листки составляются на основании других документов – расчетно-платежных ведомостей, платежных поручений, исполнительных листов и т.д. Поэтому можно сделать вывод, что хранить сами расчетные листки законодательство не обязывает. Но поскольку этот вопрос законодательством не урегулирован, безопаснее хранить расчетные листки (п. 295 Перечня типовых управленческих архивных документов, утв. Приказом Росархива от 20.12.2019 № 236):

- 6 лет, если лицевые счета на работников ведутся;

- 50/75 лет, если лицевые счета не ведутся.

Расчетный листок по зарплате: образец

Приведем образец расчетного листка по заработной плате:

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Ответственность за отсутствие расчетных листков

Поскольку обязанность работодателя составлять расчетные листки предусмотрена ТК РФ, то их отсутствие может быть квалифицировано как нарушение трудового законодательства. Это грозит работодателю штрафом на должностных лиц и ИП-работодателей в размере от 1 000 до 5 000 рублей, на работодателей-юридических лиц – от 30 000 до 50 000 рублей и повышенные штрафы при повторном нарушении (ч. 1, 2 ст. 5.27 КоАП РФ).