Почему важно иметь под рукой калькулятор вкладов

Если вы думаете сделать вклад, то важно понять, какой доход вы получите к концу срока. Кроме того, важно понимать какая сумма процентов будет выплачиваться каждый месяц. Эти проценты можно тратить и деньги будут работать на вас.

Loading …

Еще одной важной причиной держать калькулятор вкладов всегда под рукой является необходимость проверки вашего банка. Банк не всегда верно считает и выплачивает проценты по вкладу. Чтоб проверить банк, нужно иметь независимый инструмент для расчета дохода по депозиту.

? Скачать калькулятор вкладов в Excel

Ссылка на калькулятор представлена ниже.

Данный калькулятор подходит для расчета вкладов ВТБ, Сбербанка, банка Тинькофф, Райффайзенбанка и других банков РФ.

Скачать калькулятор в Excel можно по ссылке Калькулятор вкладов Excel.

Максим прошел «Тест: Грамотный вкладчик» и набрал 10 баллов.

Профессиональные калькуляторы вкладов

Мы рекомендуем скачать себе на телефон профессиональные мобильные калькуляторы вкладов.

Ниже представлены 2 калькулятора вкладов, которые можно установить на свой телефон. После их установки не нужен Excel. Да и расчёт получается точнее, т.к. есть учёт курсов валют и ключевой ставки ЦБ.

Бесплатный калькулятор вкладов для Windows 10

- Точный расчет вклада любого банка РФ

- Учет пополнений и снятий

- Возможность посчитать несколько вкладов

- Абсолютно бесплатен

- Понятная и подробная статистика

- Возможность учесть фиксированную и плавающую ставку, неснижаемый остаток, макс. дату пополнения

Банковский калькулятор вкладов для Андроид

- Подходит для расчета вкладов любого банка: Тинькофф, Сбербанка, ВТБ, МКБ

- Учитывает при расчете налоги и ставку рефинансирования

- Есть возможность задать пополнения и снятия

- Удобный график выплат и возможность посмотреть ваш доход на сегодня

- Возможность учитывать несколько вкладов и знать сколько денег всего

Основные возможности, которые предоставляет калькулятор вкладов в Excel

- Расчет вклада с помесячной и годовой капитализацией

- Расчет валютных и рублевых вкладов.

- Расчет суммы вклада в конце срока

- Расчет процентов по вкладу.

- Учет налогов, если ставка по вкладу превышает ставку, установленную ЦБ.

- Достоинства данного калькулятора — что его можно использовать офлайн, т.е. без выхода в интернет.

Калькулятор вкладов онлайн — расчет вкладов со множеством параметров.

Калькулятор вкладов поможет вам правильно выбрать вклад. Просто нужно посчитать и сравнить несколько вкладов. Доходность какого будет лучше, тот и выбрать.

Если у вас один рублевый вклад, а один валютный, то придется провести конверсию по курсу ЦБ.

Также доступна онлайн версия депозитного калькулятора — калькулятор вкладов онлайн

Онлайн версия калькулятора является достаточно точной и позволяет посчитать различные вклады при различных условиях. К примеру вклады могут иметь плавающую ставку в зависимости от сроков — чем больше срок, тем выше ставка.

Калькулятор позволяте получить результаты расчета в Excel файле. Это полноценный Excel 2003. Можно распечатать ваши расчеты для похода в банк.

Все это можно рассчитать с помощью онлайн версии кредитного калькулятора, просто задаете номер дня и новую ставку.

Далее нажимаем рассчитать и получаем график платежей по вкладу и сумму к получению. Аналогично, если сумма вклада зависит от суммы — устанавливаем переключатель «Плавающая в зависимости от размера» для процентной ставки. Отдельный интерес составляет учет налогов — все вклады, ставка по которым превышает ставку рефинансирования ЦБ + 5 процентов. Для них происходит начисление налога по вкладу в размере 35 процентов от налогооблогаемой части.

Читайте также: Налоги на вклад: как они начисляются? Пример расчета

Следует отменить, что с налогов по ставке 35 процентов нельзя получить налоговый вычет на ипотеку, т.е. хотя это налоги на ваши доходы, которые являются официальными. Банк сам отчисляет налог и автоматически уменьшает доход по вкладу на сумму налогов.

Однако нужно внимательно проверять банк — рассчитывать вклад с помощю указанного выше депозитного калькулятора. Оставляйте свои пожелания к калькулятору вкладов. Все ваши пожелания будут учитываться в доработках .

Популярные вопросы по вкладам

Как рассчитать проценты по вкладу в банке?

Для расчета нужно сумму вклада умножить на число дней, в течение которого был открыт вклад, умножить на ставку по депозиту, деленную на 100%. Полученную сумму нужно разделить на число дней в году(365 или 366). Проще воспользоваться универсальным калькулятором вкладов на нашем сайте.

Что такое процентная ставка по вкладу

Процентная ставка по вкладу — это число, которое определяет доходность вклада. Чем она выше, тем больше доходность. Различают простую и эффективную ставку по вкладу. Ставка по вкладам зависит от ключевой ставки ЦБ.

Что такое капитализация процентов по вкладу?

Капитализация процентов по вкладу — это плюсование процентов, которые начислены за каждый период, к сумме вклада. К примеру, вы положили вклад на 1000 р и получили через месяц доход 10 р, эти 10 рублей плюсуются к сумме вклада — 1000 + 10 = 1010.

На новую сумму вклада начисляются проценты. Значит в следующем месяце вы получите больше.

Что значит проценты не капитализируются?

Проценты не капитализируются — это значит проценты не прибавляются к сумме вклада каждый месяц. Обычно они выплачиваются на определенный счет в виде дохода. Их можно снимать и пользоваться этими деньгами. С одной строны это хорошо, сразу получаешь доход. С другой — плохо, т.к. доход по вкладу не растет

Дмитрий Тачков

Работник банка или другого фин. учреждения

Подробнее

Создатель проекта, финансовый эксперт

Привет, я автор этой статьи и создатель всех калькуляторов данного проекта. Имею более чем 3х летний опыт работы банках Ренессанс Кредит и Промсвязьбанк. Отлично разбираюсь в кредитах, займах и в досрочном погашении. Пожалуйста оцените эту статью, поставьте оценку ниже.

Полезное по теме

- Вклады с досрочным снятием. Расчет суммы вклада при досрочном снятии.

- Блог банкира — популярно о финансах с интересом.

- Зачем банки привлекают вклады?

- Расчет вклада без капитализации. Формулы и пример расчета.

В предыдущем посте я обещала облегчить вашу учетную участь и рассказать вам о том, как обычный Excel может помочь с выбором депозита. Причем, выгодного вам, а не только банку. Обещала – выполняю. Следуя моей инструкции, вы легко сможете определить, какие условия по банковским вкладам принесут вам наибольший доход.

За расчет потенциальной доходности в Microsoft Excel отвечает специальная функция БС (Будущая Стоимость (Future Value (FV) – о ней мы говорили здесь). Для того, чтобы ее вызвать, нажмите на символ f x , слева от строки ввода значений и адресов ячеек.

В открывшемся Мастере функций в строке поиска функций введите БС и нажмите Ввод. Кликните мышью на подсвеченной синим цветом строке БС, как показано ниже.

Составляющим формулы расчета будущей стоимости FV = PV(1+r)n в Excel соответствуют следующие функции:

| Общее название | Функция в Excel | Краткое описание |

|---|---|---|

| FV (Future Value) | БС (Будущая Стоимость) | Будущая сумма вклада |

| PV (Present Value) | ПС (Текущая Стоимость) | Текущая стоимость вклада |

| n | КПЕР (Количество Периодов) | Число периодов начисления процентов по вкладу |

| r | СТАВКА | Процентная ставка по вкладу |

Заполняем (вручную или указав адреса соответствующих ячеек) поля данными из нашего примера. Напомню, что мы решили открыть депозит, разместив на нем 10 000 рублей сроком 5 лет и под 10% годовых.

Ставку по вкладу указываем в виде десятичной дроби, т.е. 10% превратятся в 0,1. В Кпер ставим количество лет – у нас вклад на 5 лет, значит 5. Поле Плт оставляем пустым. В поле ПС начальную сумму вклада указываем со знаком “минус”, т.к. мы эти деньги отдаем, а не получаем.

Поле Тип заполняем с учетом того, как производится выплата процентов по нашему вкладу:

- если в конце срока (на языке финансистов такой поток платежей называется постнумерандо), то ставим “0” или оставляем поле пустым;

- если в начале срока (на языке финансистов такой поток платежей называется пренумерандо), то ставим “1”.

В случае если проценты по вкладу начисляются ежемесячно или ежеквартально, то в поле Ставка годовую процентную ставку следует разделить на 12 или 4 соответственно в виде десятичной дроби. Вместе с этим нужно внести изменения в Кпер, пересчитав количество выплат: при ежемесячном начислении в течение 5 лет ставим 60 (12 мес. х 5 лет); при квартальном – 20 (4 кв. х 5 лет).

А теперь: внимание – вопрос. Как изменится доходность нашего вклада в случае начисления банком сложных процентов в конце каждого месяца, а не года, как мы считали до этого, на протяжении 5 лет? Давайте посмотрим. Напомню, до этого у нас получалась сумма в размере 16 105 руб. Заполняем поля и нажимаем “ОК”.

Получаем 16 453 рубля. Как видите, разница 343 рубля. А главное: чем больше сумма вашего вклада и время его размещения, тем ощутимей будет прибавка. Такова магия сложных процентов. Отсюда – вывод. Проценты по вашему вкладу должны:

- капитализироваться;

- капитализироваться ежемесячно.

Чем чаще начисляются проценты и добавляются к сумме вашего вклада, тем лучше работают ваши деньги. Кстати, хотите узнать, как скоро ваш вклад удвоится? Нет ничего проще. Воспользуйтесь правилом 72.

- Разделите число 72 на предлагаемую банком процентную ставку, и вы получите то число лет, которое нужно для увеличения ваших вложений в 2 раза.

А сейчас (барабанная дробь) испытайте чувство гордости за себя. Потому что теперь вы можете рассчитать это в Excel. Для этого вызовите функцию Кпер, заполните данные из нашего примера (10% годовых, 5 лет, выплата процентов в конце года) и добавьте в поле БС ожидаемую сумму вклада в размере 20 000 руб. (10 000 руб. х 2). Вуаля!

А еще есть правило волшебной двадцатки. Суть его в том, что для обеспечения завтра того уровня дохода, к которому вы привыкли сегодня, вам нужна сумма в 20 раз превышающая ваш годовой доход. Посчитайте и впечатлитесь полученной цифрой.

Но, как гласит народная мудрость, о деньгах и здоровье вспоминают тогда, когда они заканчиваются. И часто бывает так, что изменить что-либо уже поздно. Стоит ли рисковать? Когда все, что вам нужно сделать – это подумать о завтра сегодня.

- Если у вас есть вопросы, пишите их в комментариях ниже, я вам отвечу. Также вы всегда можете обратиться ко мне за консультацией, пройти мои курсы и вебинары.

Обучение торговле на бирже

Рассмотрим

схему с многократными взносами или

выплатами.

Поток

платежей, все члены которого имеют

одинаковую величину R

и разделены

равными промежутками времени, называют

постоянной

рентой.

Один

из возможных вариантов такого потока

{-Р, -R, -R, …, -R, S},

т.е. начальный

взнос Р и

последующие выплаты R

дают в итоге S.

Если платежи

производятся в конце периодов, то ренту

называют обыкновенной,

или постнумерандо.

Если же платежи

происходят в начале периодов, то ренту

называют пренумерандо.

Для

расчетов используется формулы:

Р

— современное

значение.

S

— будущее

значение.

R

— периодическая

выплата.

r

— процентная

ставка за период.

n

— количество

периодов.

type

— тип ренты, если type

= 0 или опущен,

то рента постнумерандо (выплата в конце

периода), если type

= 1, то рента

пренумерандо (выплата в начале периода).

|

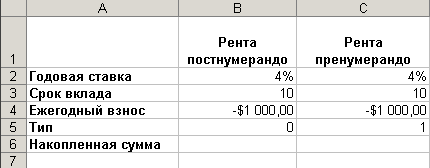

Задача На |

Решение.

-

Перейдите

новый лист и переименуйте его в Задача

5. Для проведения

расчетов создайте таблицу согласно

рис. 9.

Рис.9.

-

Если

платежи осуществляются в конце периодов

(рента постнумерандо), то тип = 0 (или его

можно опустить). В этом случае формула

для расчета накопленной суммы будет:

=БС(B2;B3;B4;;B5)

или = БС(

4%;10; -1000), где

ПЛТ (выплата за каждый период)=-1000 $. -

Если

же сумма вносится в начале года (рента

пренумерандо), то формула принимает

вид: =БС(C2;C3;C4;;C5)

или = БС( 4%;10;

-1000; ;1). -

Сравните

полученные результаты и сделайте вывод.

-

Сохраните

изменения в файле Финансовые

расчеты.xls.

|

Задача

Рассматриваются |

Примечание.

Для расчетов

создайте на новом листе Задача

6 таблицу согласно

рис. 10.

Рис.10.

Сравните

полученные результаты и сделайте вывод.

Сохраните изменения в файле Финансовые

расчеты.xls.

|

Задача За |

Решение.

-

Перейдите

новый лист и переименуйте его в Задача

7. Для проведения

расчетов создайте таблицу согласно

рис. 11.

Рис.

11.

-

Ставку

за квартал в ячейке С3рассчитайте

самостоятельно. -

Для

расчета срока вклада воспользуемся

новой финансовой функцией КПЕР,

которая возвращает общее количество

периодов выплаты для инвестиции на

основе периодических постоянных выплат

и постоянной процентной ставки.

Синтаксис функции кпер.

КПЕР(ставка;плт;пс;бс; тип)

СТАВКА—

процентная ставка за период.

ПЛТ —

выплата, производимая в каждый период;

это значение не может меняться в течение

всего периода выплат. Обычно платеж

состоит из основного платежа и платежа

по процентам и не включает налогов и

сборов.

ПС—

приведенная к текущему моменту стоимость

или общая сумма, которая на текущий

момент равноценна ряду будущих платежей.

БС—

требуемое значение будущей стоимости

или остатка средств после последней

выплаты. Если аргумент БС опущен, то он

полагается равным 0.

Тип—

число 0 или 1, обозначающее, когда должна

производиться выплата.

-

Рассчитаем

срок вклада, если начисление процентов

производится в конце каждого года. Для

этого в ячейку В5 введите формулу:

=КПЕР(B3;;B2;B4)или=КПЕР(15%;;-75000;200000).

В данном случае аргументПЛТопущен, т.к. не производится никаких

дополнительных вкладов. -

Аналогичным

образом в ячейке С5 рассчитайте срок

вклада, если начисление процентов

производится по кварталам. Обратите

внимание, что в данном случае результатом

расчета будет количество кварталов.

Поэтому полученный результат необходимо

разделить на 4. -

Сравните

полученные результаты и сделайте вывод.

-

Сохраните

изменения в файле Финансовые

расчеты.xls.

|

Задача

Ссуда |

Примечание.

Для расчетов

создайте на новом листе Задача

8 таблицу согласно

рис. 12.

Рис.12.

Сохраните

изменения в файле Финансовые

расчеты.xls.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

|

s.kernoga Пользователь Сообщений: 44 |

Прошу помочь решить проблемку в табличке Excel (в ячейках, выделенных зеленым цветом). Табличку прилагаю. |

|

iba2004 Пользователь Сообщений: 1034 |

Здравствуйте! |

|

Пытливый Пользователь Сообщений: 4587 |

Честно говоря — не понял, в чем проблема. Кому решение нужно — тот пример и рисует. |

|

s.kernoga Пользователь Сообщений: 44 |

в примере 12 месяцев от 28/09/12 д.б. 28/09/13 — 1 или всё же 05/10/13 В ячейке с числом 05/10/13 стоит, наверное некорректная формула расчета 12-ти месяцев = A4+D4*31 |

|

iba2004 Пользователь Сообщений: 1034 |

=ДАТАМЕС(A4;D4)-1 |

|

Пытливый Пользователь Сообщений: 4587 |

Корректная формула для расчета конца периода: Кому решение нужно — тот пример и рисует. |

|

Pelena Пользователь Сообщений: 1416 |

Воспользуйтесь финансовой функцией БС, в ячейку F4 |

|

s.kernoga Пользователь Сообщений: 44 |

Помогите пожалуйста |

|

Pelena Пользователь Сообщений: 1416 |

Если проценты начисляются ежемесячно, то формула для F4 |

|

Pelena Пользователь Сообщений: 1416 |

С автоматическим заполнением по годам |

|

s.kernoga Пользователь Сообщений: 44 |

А можно итоговую сумму писать без р. |

|

Pelena Пользователь Сообщений: 1416 |

Формат ячейки — числовой, лучше с разделителями |

|

s.kernoga Пользователь Сообщений: 44 |

ДАТАМЕС(A4;D4)-1 это вроде бы подходит. |

|

s.kernoga Пользователь Сообщений: 44 |

И как вставить формулу для сортировки по годам ? |

|

s.kernoga Пользователь Сообщений: 44 |

Спасибо — помогли разобраться 1)с датой окончания вклада и 2)с суммой накоплений. |

|

Pelena Пользователь Сообщений: 1416 |

Я же файл приложила немного раньше, посмотрите в ячейке F4 |

|

iba2004 Пользователь Сообщений: 1034 |

Простите, вклады без капитализации? Я правильно понял? Эта формула не совсем верна, ИМХО, т.к. в месяцах разное количество дней. =B5+B5*C5/100/12*D5 Так ведь? |

|

Pelena Пользователь Сообщений: 1416 |

ТС наоборот говорит, что проценты капитализируются ежемесячно |

|

s.kernoga Пользователь Сообщений: 44 |

СПАСИБО, всем кто принял участие в ответах на мои вопросы. Особенно Pelena. Жаль, что ваши светлые талантливые умы могут помочь лишь мне и ещё десятку зашедших на форум, а не сотням миллионов жителей страны и их гостям. |

|

iba2004 Пользователь Сообщений: 1034 |

2 Pelena |

|

Pelena Пользователь Сообщений: 1416 |

iba2004, спорить не буду, я в банковском деле не специалист, функция БС работает (цитата) «при условии периодических равных платежей и постоянной процентной ставки». Если проценты начисляются ежедневно, то, наверное, нужна другая формула, например, |

|

Pelena Пользователь Сообщений: 1416 |

С последней формулой поторопилась. Правильнее так |

|

Guest Гость |

#23 26.10.2012 23:27:45 2 Pelena |

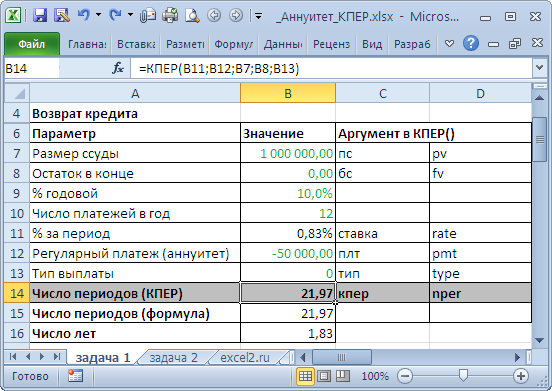

Рассчитаем в MS EXCEL сколько времени потребуется для погашения кредита в случае равных ежемесячных платежей (по аннуитетной схеме). Процентная ставка и величина платежа — известны, начисление процентов за пользование кредитом – ежемесячное. Также в статье разберем случай накопления вклада.

Аннуитетная схема

предусматривает погашение кредита периодическими равновеликими платежами (как правило, ежемесячными), которые включают как выплату основного долга, так и процентный платеж за пользование кредитом. Такой равновеликий платеж называется аннуитет. В аннуитетной схеме погашения предполагается неизменность процентной ставки по кредиту в течение всего периода выплат. В статье

Аннуитет. Расчет периодического платежа в MS EXCEL. Погашение ссуды (кредита, займа)

показано как рассчитать величину регулярной суммы для погашения кредита или ссуды. Расчет количества периодов, необходимых для погашения кредита произведем сначала с помощью финансовой функции MS EXCEL КПЕР(), затем приведем расчет с помощью эквивалентной формулы (см.

файл примера

).

Функция КПЕР(ставка; плт; пс; [бс]; [тип])

позволяет вычислить количество периодов, через которое

текущая сумма вклада

(пс) станет равной заданной сумме (бс) при известной процентной ставке за период (ставка) и известной величине пополнения вклада (плт). Бс (

будущая стоимость

) может быть =0 или опущена. Тип – это число 0 или 1, обозначающее, когда должна производиться выплата (и соответственно начисление процентов): 0 – в конце периода, 1 – в начале. Также функцию

КПЕР()

можно использовать для определения количества периодов, необходимых для погашения долга по ссуде.

Примечание

. Обзор всех функций аннуитета

найдете здесь

.

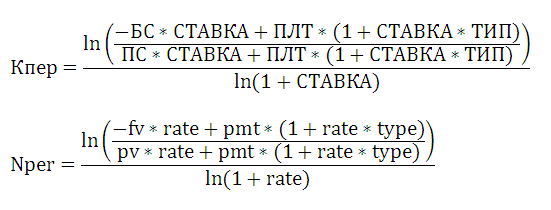

Эквивалентная формула для расчета количества периодов:

Если ставка равна 0, то: Кпер = (Пс + Бс) /ПЛТ

Задача1

Сколько времени потребуется для погашения кредита 1 млн. рублей в случае равных ежемесячных взносов. Начисление процентов за пользование кредитом – ежемесячное, годовая процентная ставка = 10%. Ежемесячный платеж 50 000р.

Решение

1

Так как погашение кредита производится ежемесячно (12 раз в году), то ставка за период составит 10%/12. Формула

=КПЕР(10%/12;-50000;1000000;0;0)

вернет количество периодов, после которых кредит будет возвращен в полном размере. Знак минус перед 2-м аргументом функции (величина ежемесячного платежа) показывает, что разнонаправленные денежные потоки должны иметь разные знаки (+1000000 – это деньги, которые

банк

дал

нам, -50000 – это деньги, которые мы

возвращаем банку

). Конечно, можно и наоборот: деньги, которые банк дал нам учитывать со знаком минус, а те деньги, которые мы отдаем банку учитывать со знаком +. Формула вернет 21,97, т.е. потребуется 22 месяца, чтобы полностью вернуть 1 млн. руб., возвращая ежемесячно по 50 тыс. руб. (последний платеж будет несколько меньше, о том, как его рассчитать – читайте ниже).

Расчет последнего платежа

При расчете количества периодов погашения ссуды может получиться нецелое количество периодов. В этом случае, последний платеж будет несколько меньше, чем предыдущие. Найдем величину этого платежа. Учтем, что в последнем периоде нам будет необходимо погасить оставшуюся задолженность и заплатить % банку (% от суммы оставшейся задолженности). Найдем сначала количество полных периодов

=ЦЕЛОЕ(КПЕР(10%/12;-50000;1000000;0;0))

и поместим результат в ячейку G21. Чтобы вычислить сколько было погашено основной суммы долга за все целые периоды можно использовать формулу

=СУММПРОИЗВ(ОСПЛТ(10%/12;СТРОКА(ДВССЫЛ(«1:»&G21)); КПЕР(10%/12;-50000;1000000;0;0);1000000;0;0))

(Альтернатива –

используйте функцию

ОБЩДОХОД()

)

Примечание

. Сумму платежа, идущую на оплату основной суммы долга в один определенный период, можно вычислить с помощью функции

ОСПЛТ()

. Складывая результат

ОСПЛТ()

для всех целых периодов с помощью функции

СУММПРОИЗВ()

получим сколько было погашено основной суммы долга.

Далее вычтем из суммы кредита выплаченную сумму за все целые периоды (с учетом знаков). Затем вычислим проценты за последний период = СУММПРОИЗВ(…)*10%/12 Сложим остаток основной суммы долга и проценты за последний (неполный) период (см.

файл примера

). В результате получим -48487,18р. (это несколько меньше регулярного платежа -50000р.)

Если функция КПЕР() возвращает ошибку

В некоторых случаях функция

КПЕР()

возвращает значение ошибки #ЧИСЛО! Разобраться, почему это происходит, можно, вспомнив альтернативную формулу (см. выше). Понятно, что логарифм числа может быть вычислен только для положительного числа, а это означает, что величина платежа ПЛТ должна быть больше величины ежемесячных процентов начисляемых на остаток тела кредита, т.е. больше ПС*СТАВКА (это справедливо только при БС=0 и ТИП=0). Оно и понятно, нам нужно ежемесячно не только оплачивать проценты, но и возвращать основную сумму долга.

Количество периодов, через которое будет погашено 80% кредита

Сколько времени потребуется, чтобы погасить кредит не полностью, а например, на 80%? Записав формулу

=КПЕР(10%/12;-50000;1000000;-1000000*(1-80%);0)

получим, что для этого потребуется 17,88 периодов (месяцев). Величину БС = -1000000*(1-80%) мы нашли пользуясь тождеством для аннуитета (справедливо, если Тип=0): СУММ(ОСПЛТ(за все периоды)) + ПС + БС = 0 Из условий задачи ПС = 1000000 (начальная сумма кредита), выплаченная сумма кредита, т.е. СУММ(ОСПЛТ(за все периоды)) равна -1000000*80%. Решая уравнение, получим, что БС = -1000000*(1-80%). БС в данном случае – это непогашенная сумма кредита (конечно, чтобы найти, что БС=20% от суммы кредита, не требует использования тождества. Но важен знак БС).

Задача2

Рассчитать, через сколько времени вклад размером 200 000 руб. достигнет 1 000 000 руб., если годовая процентная ставка по вкладу 10% годовых, начисление процентов производится ежеквартально, также ежеквартально вклад пополняется на 10 000 руб.

Решение2

Так как взносы и начисление процентов происходит ежеквартально (4 раза в год), то ставка за период составит 10%/4. Формула

=КПЕР(10%/4;-10000;-200000;1000000;0)

вернет количество периодов, после которых вклад достигнет 1 млн. руб., т.е. 34,31 квартал (см.

файл примера, лист Задача2

).