IRR (Internal Rate of Return), или ВНД – показатель внутренней нормы доходности инвестиционного проекта. Часто применяется для сопоставления различных предложений по перспективе роста и доходности. Чем выше IRR, тем большие перспективы роста у данного проекта. Рассчитаем процентную ставку ВНД в Excel.

Экономический смысл показателя

Другие наименования: внутренняя норма рентабельности (прибыли, дисконта), внутренний коэффициент окупаемости (эффективности), внутренняя норма.

Коэффициент IRR показывает минимальный уровень доходности инвестиционного проекта. По-другому: это процентная ставка, при которой чистый дисконтированный доход равен нулю.

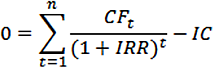

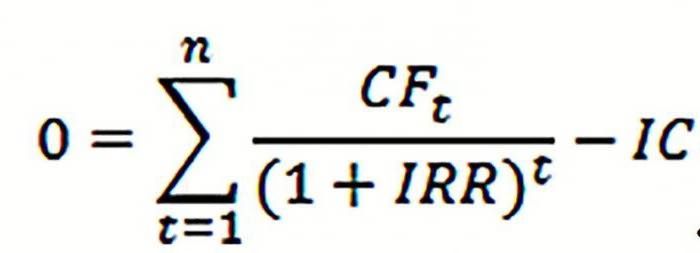

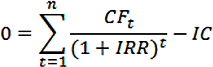

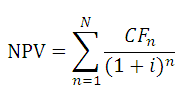

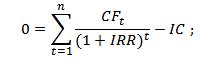

Формула для расчета показателя вручную:

, где

- CFt – денежный поток за определенный промежуток времени t;

- IC – вложения в проект на этапе вступления (запуска);

- t – временной период.

На практике нередко коэффициент IRR сравнивают со средневзвешенной стоимостью капитала:

- ВНД выше – следует внимательно рассмотреть данный проект.

- ВНД ниже – нецелесообразно вкладывать средства в развитие проекта.

- Показатели равны – минимально допустимый уровень (предприятие нуждается в корректировке движения денежных средств).

Часто IRR сравнивают в процентами по банковскому депозиту. Если проценты по вкладу выше, то лучше поискать другой инвестиционный проект.

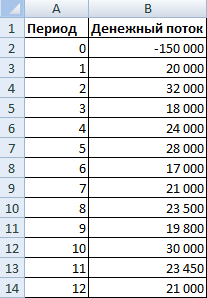

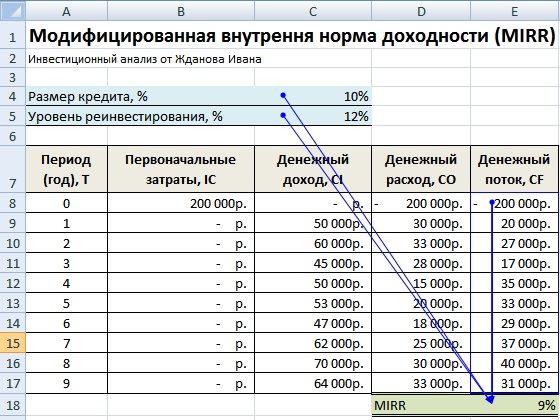

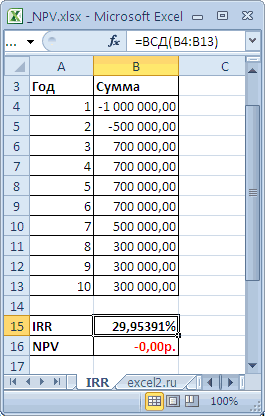

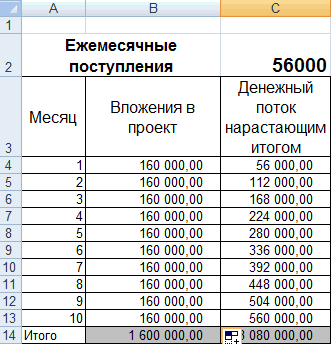

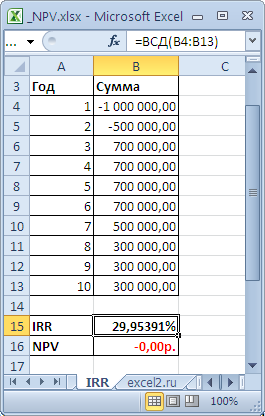

Пример расчета IRR в Excel

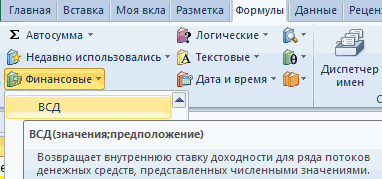

Быстро рассчитать IRR можно с помощью встроенной функции ВСД. Синтаксис:

- диапазон значений – ссылка на ячейки с числовыми аргументами, для которых нужно посчитать внутреннюю ставку доходности (хотя бы один денежный поток должен иметь отрицательное значение);

- предположение – величина, которая предположительно близка к значению ВСД (аргумент необязательный; но если функция выдает ошибку, аргумент нужно задать).

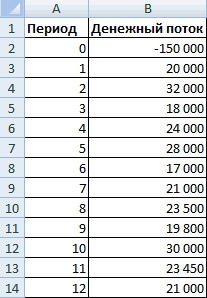

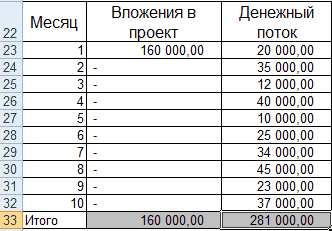

Возьмем условные цифры:

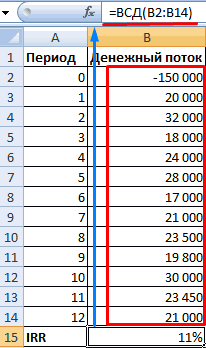

Первоначальные затраты составили 150 000, поэтому это числовое значение вошло в таблицу со знаком «минус». Теперь найдем IRR. Формула расчета в Excel:

Расчеты показали, что внутренняя норма доходности инвестиционного проекта составляет 11%. Для дальнейшего анализа значение сравнивается с процентной ставкой банковского вклада, или стоимостью капитала данного проекта, или ВНД другого инвестиционного проекта.

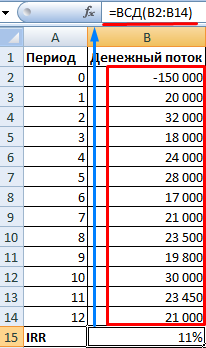

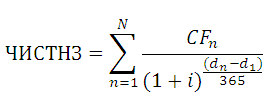

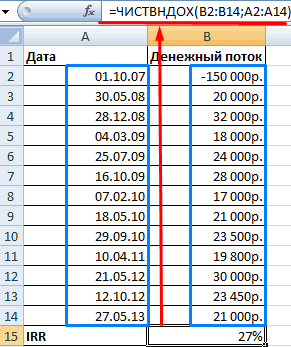

Мы рассчитали ВНД для регулярных поступлений денежных средств. При несистематических поступлениях использовать функцию ВСД невозможно, т.к. ставка дисконтирования для каждого денежного потока будет меняться. Решим задачу с помощью функции ЧИСТВНДОХ.

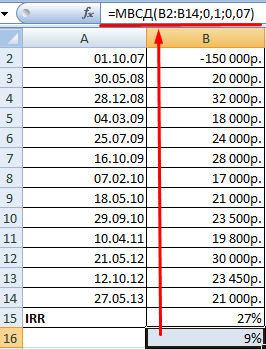

Модифицируем таблицу с исходными данными для примера:

Обязательные аргументы функции ЧИСТВНДОХ:

- значения – денежные потоки;

- даты – массив дат в соответствующем формате.

Формула расчета IRR для несистематических платежей:

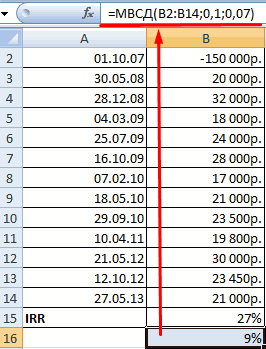

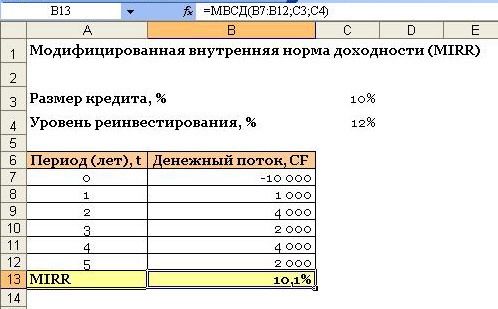

Существенный недостаток двух предыдущих функций – нереалистичное предположение о ставке реинвестирования. Для корректного учета предположения о реинвестировании рекомендуется использовать функцию МВСД.

Аргументы:

- значения – платежи;

- ставка финансирования – проценты, выплачиваемые за средства в обороте;

- ставка реинвестирования.

Предположим, что норма дисконта – 10%. Имеется возможность реинвестирования получаемых доходов по ставке 7% годовых. Рассчитаем модифицированную внутреннюю норму доходности:

Полученная норма прибыли в три раза меньше предыдущего результата. И ниже ставки финансирования. Поэтому прибыльность данного проекта сомнительна.

Графический метод расчета IRR в Excel

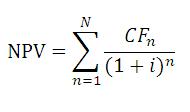

Значение IRR можно найти графическим способом, построив график зависимости чистой приведенной стоимости (NPV) от ставки дисконтирования. NPV – один из методов оценки инвестиционного проекта, который основывается на методологии дисконтирования денежных потоков.

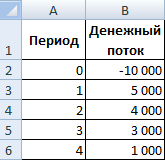

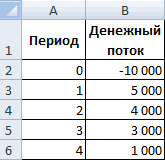

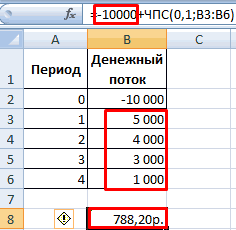

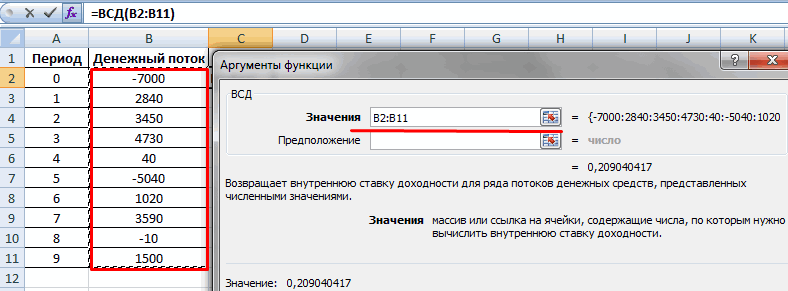

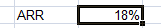

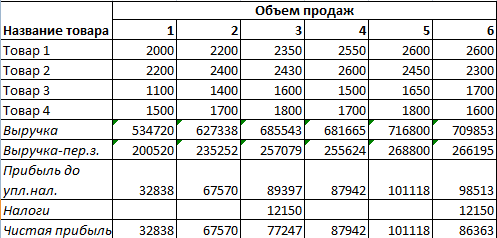

Для примера возьмем проект со следующей структурой денежных потоков:

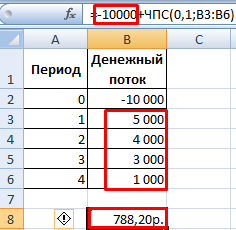

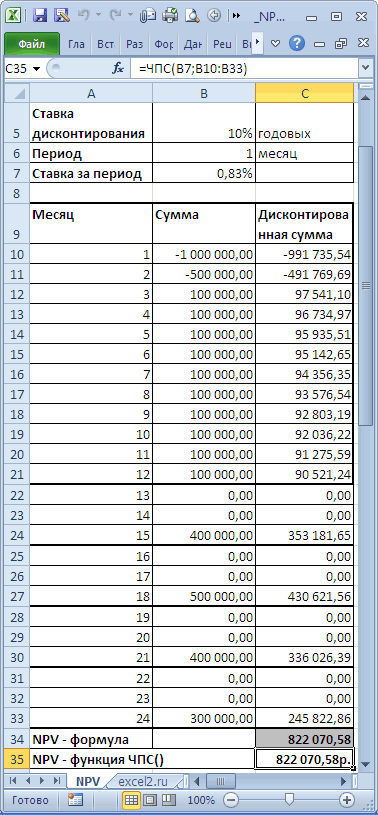

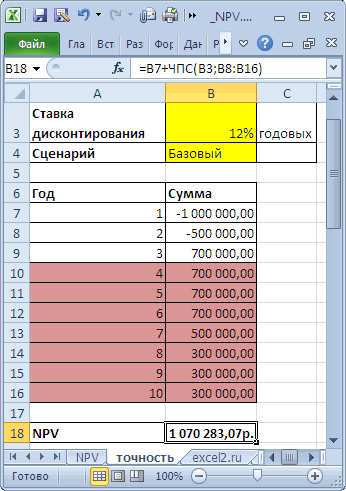

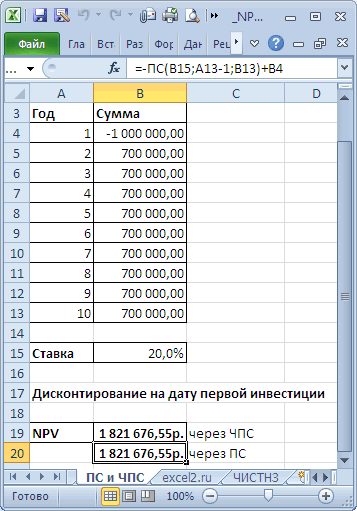

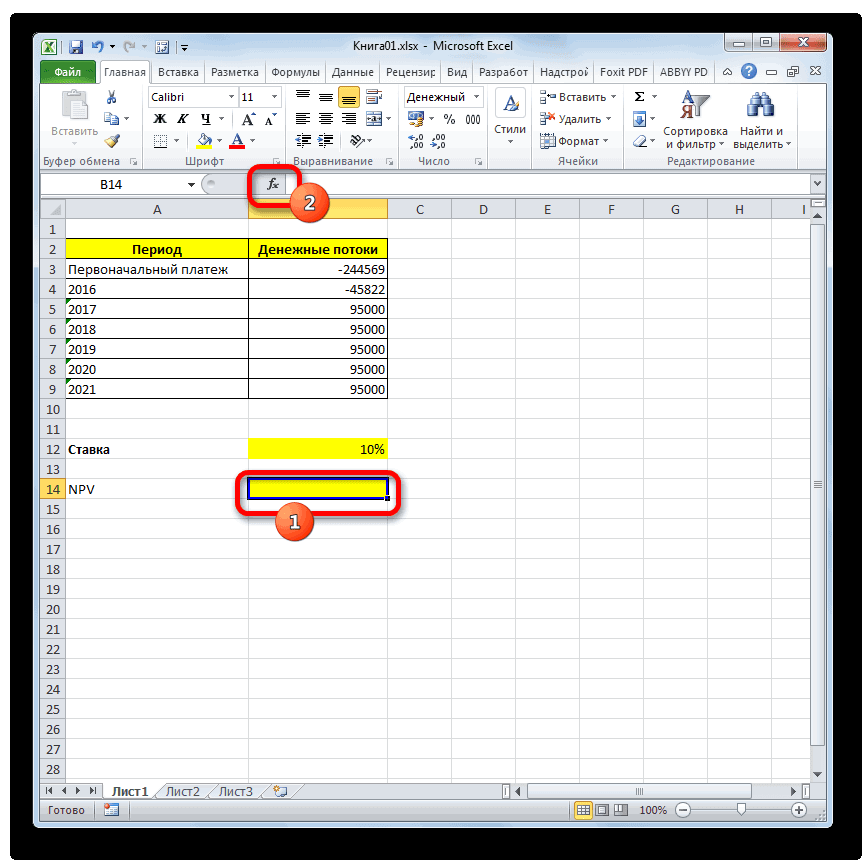

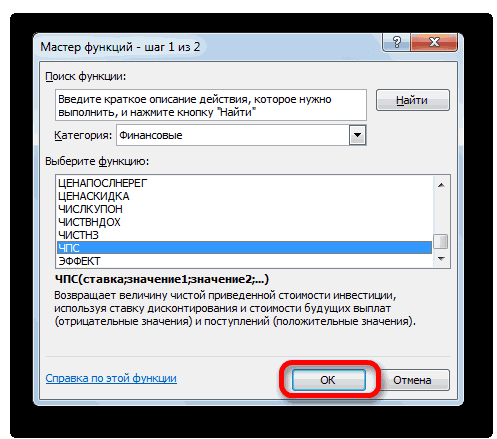

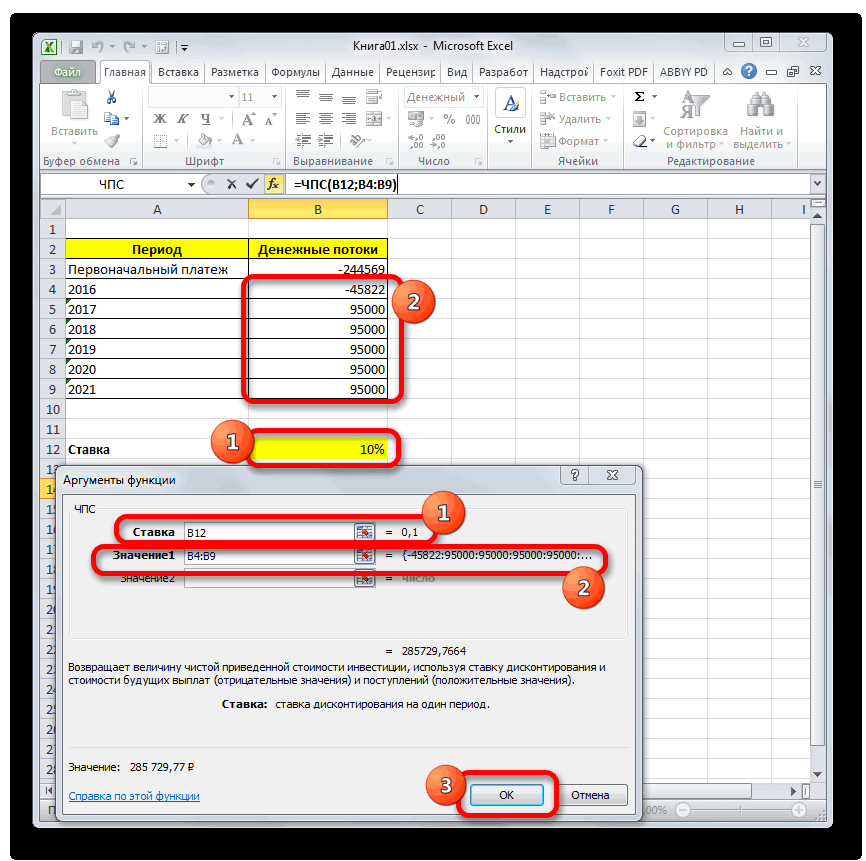

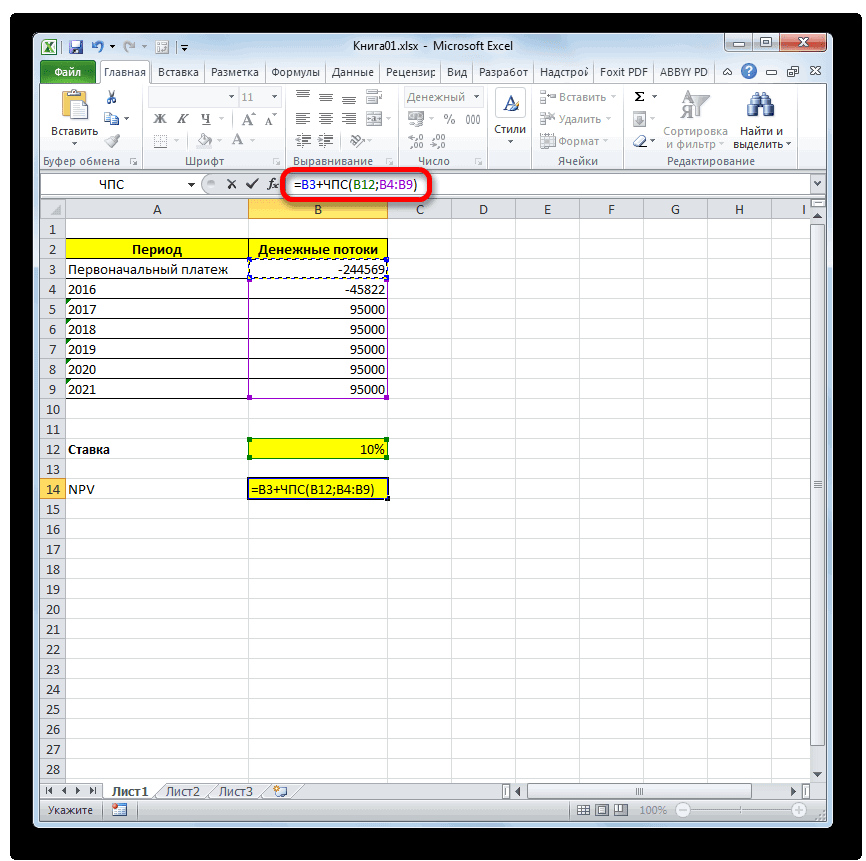

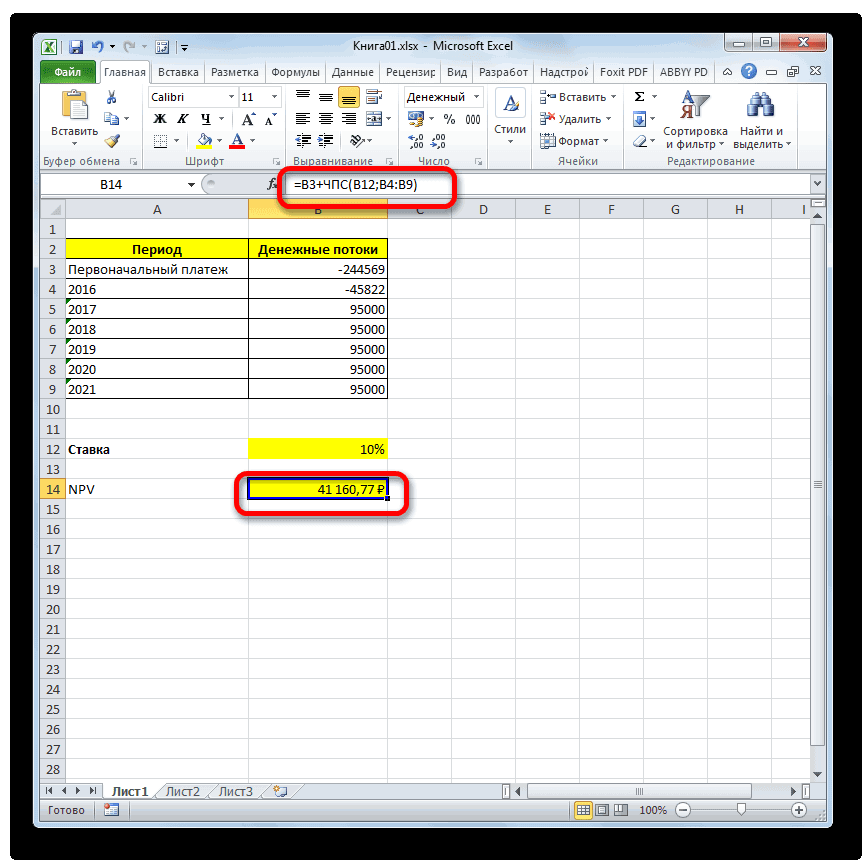

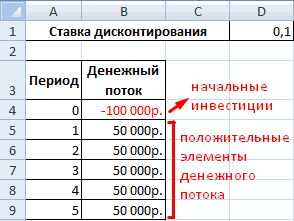

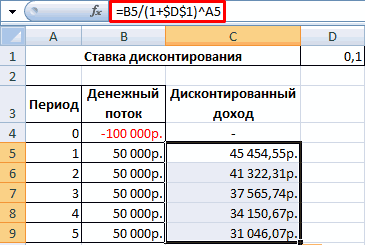

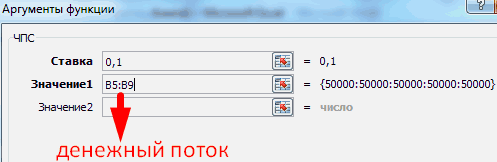

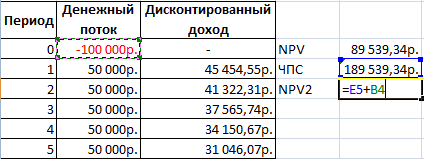

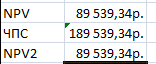

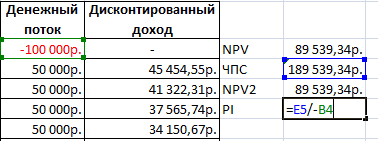

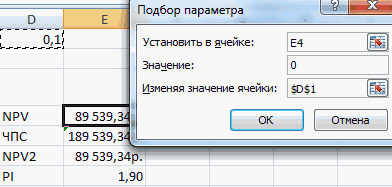

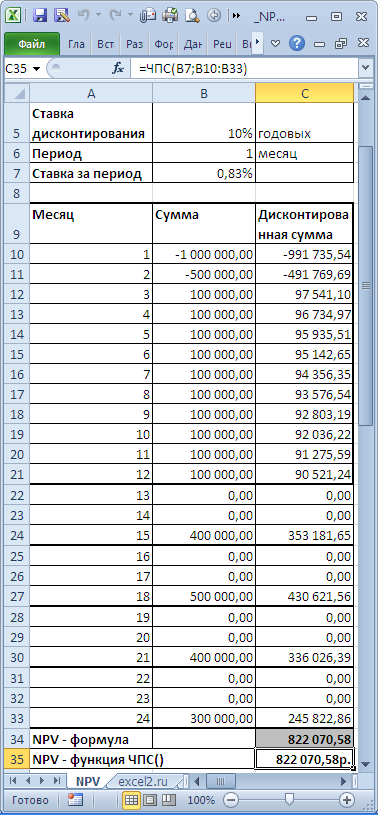

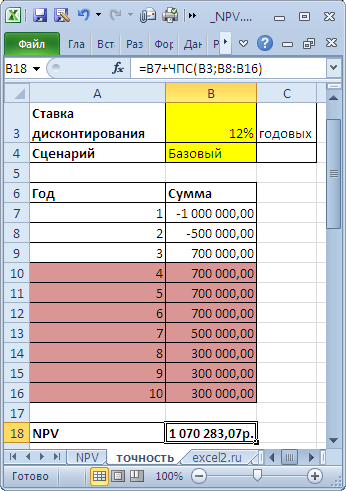

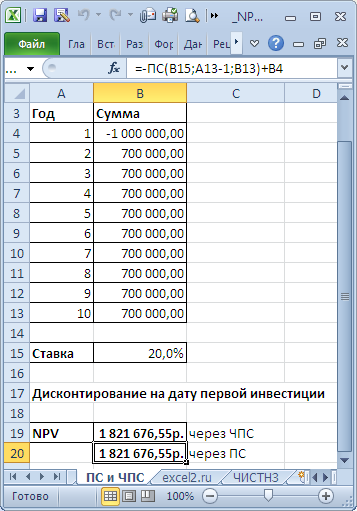

Для расчета NPV в Excel можно использовать функцию ЧПС:

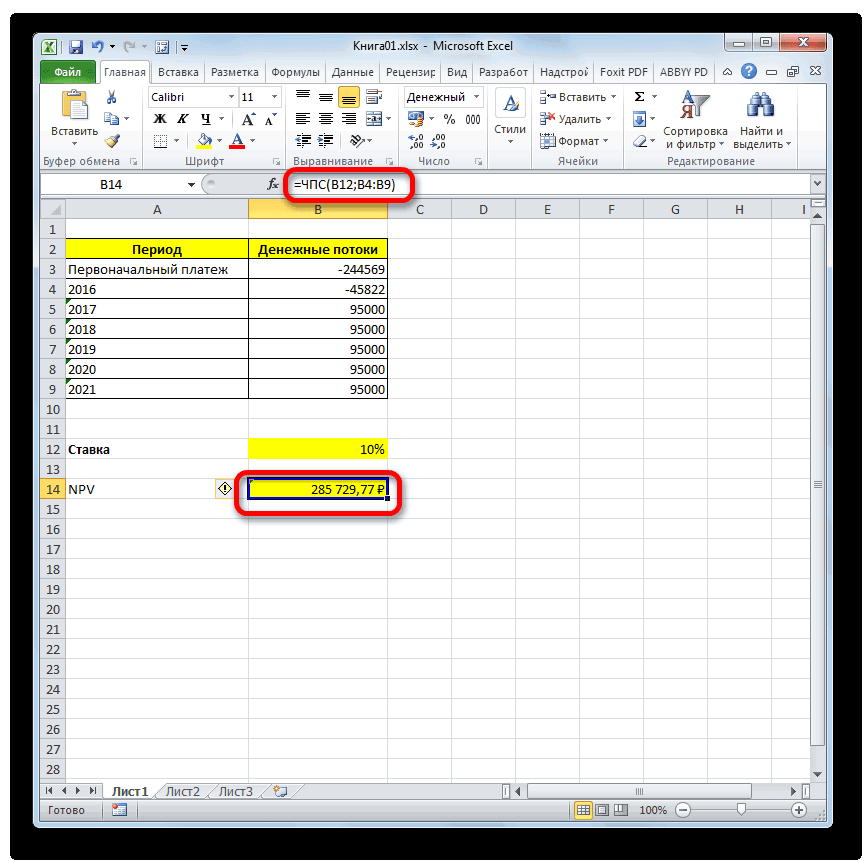

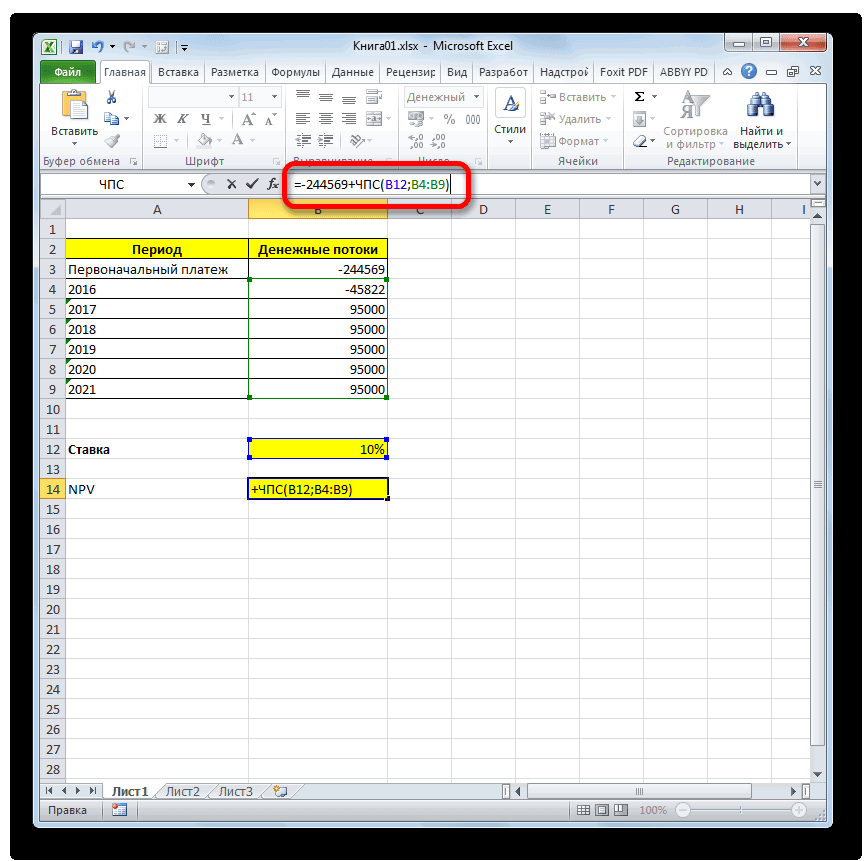

Так как первый денежный поток происходил в нулевом периоде, то в массив значений он не должен войти. Первоначальную инвестицию нужно прибавить к значению, рассчитанному функцией ЧПС.

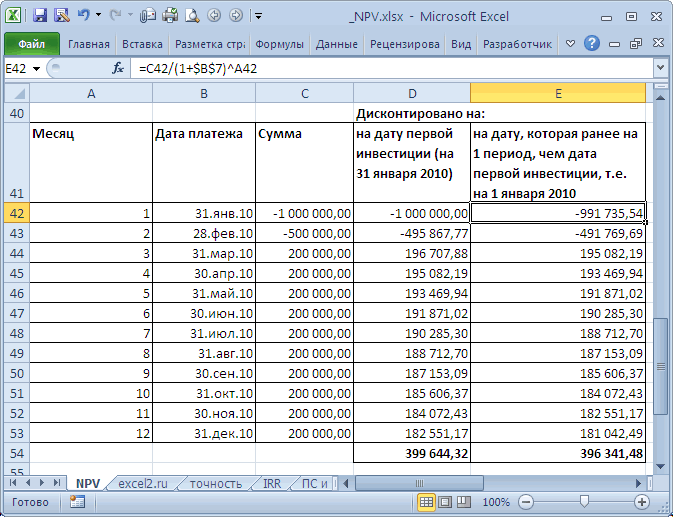

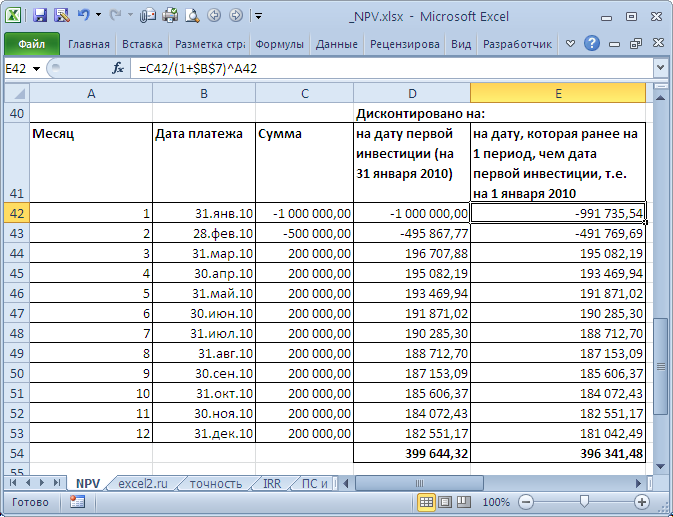

Функция дисконтировала денежные потоки 1-4 периодов по ставке 10% (0,10). При анализе нового инвестиционного проекта точно определить ставку дисконтирования и все денежные потоки невозможно. Имеет смысл посмотреть зависимость NPV от этих показателей. В частности, от стоимости капитала (ставки дисконта).

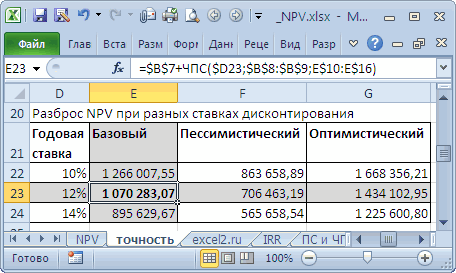

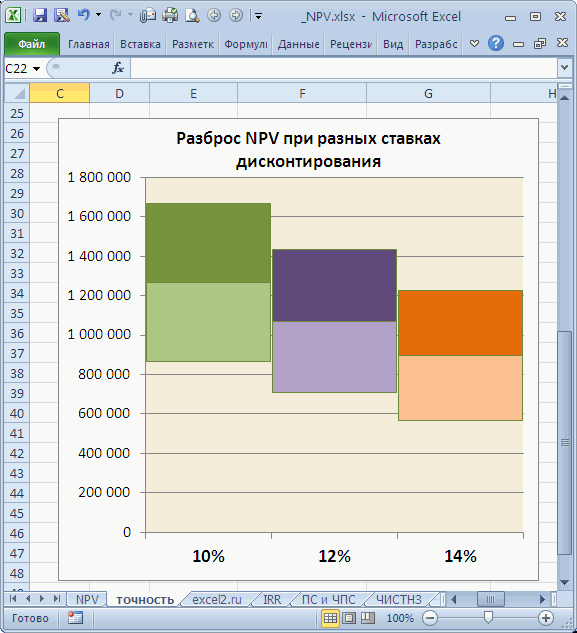

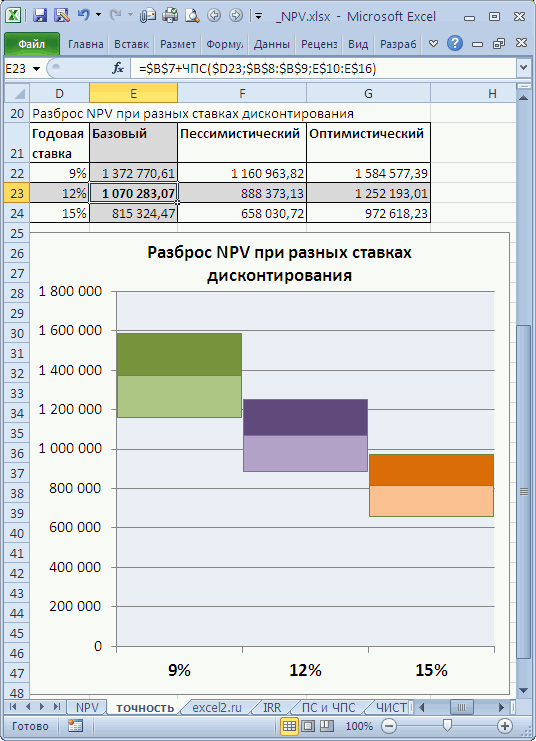

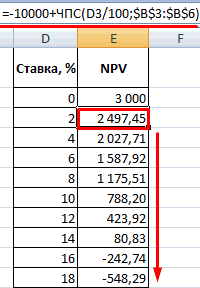

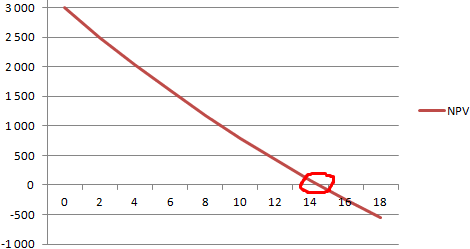

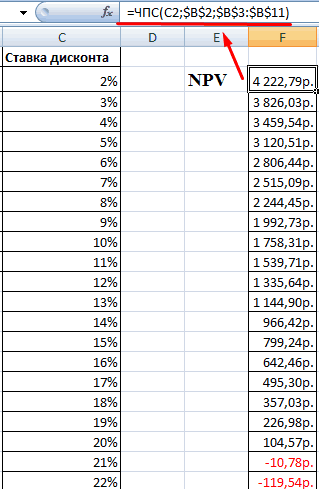

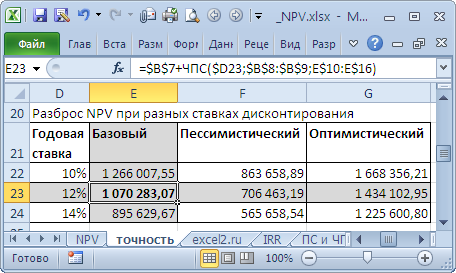

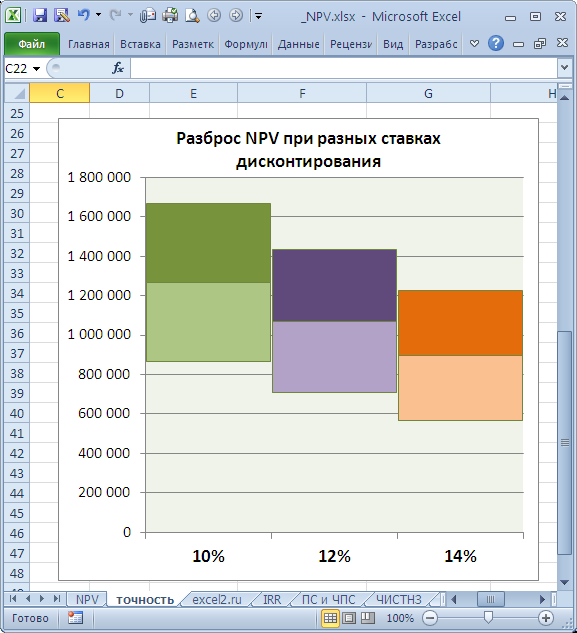

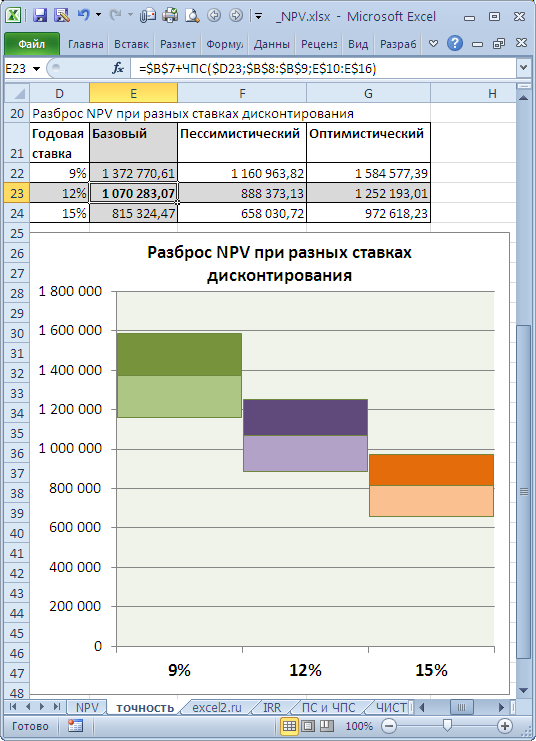

Рассчитаем NPV для разных ставок дисконтирования:

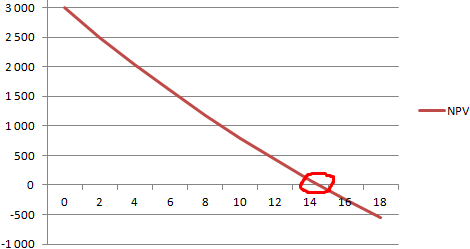

Посмотрим результаты на графике:

Напомним, что IRR – это ставка дисконтирования, при которой NPV анализируемого проекта равняется нулю. Следовательно, точка пересечения графика NPV с осью абсцисс и есть внутренняя доходность предприятия.

В данной статье мы рассмотрим, что такое внутренняя норма доходности, какой экономический смысл она имеет, как и по какой формуле рассчитать внутреннюю норму доходности, рассмотрим некоторые примеры расчёта, в том числе при помощи формул MS Exel.

- Аналитика бизнеса

- Аналитика бизнес процессов Решения по роли и департаменту Финансовая аналитика

- Внутренняя норма доходности на excel

Оглавление

Что такое внутренняя норма доходности?

Внутренняя норма доходности (IRR — Internal Rate of Return) — один из основных критериев оценки инвестиционных проектов (доходности единицы вложенного капитала): ставка дисконта, при которой выполняется равенство суммы дисконтированных доходов по проекту (положительного денежного потока) дисконтированной сумме инвестиций (отрицательному денежному потоку, приведенному объему инвестиций), т.е. когда чистая текущая стоимость (NPV) равна нулю.

В финансово-экономической литературе довольно часто можно встретить синонимы внутренней ставки доходности:

- внутренняя ставка доходности;

- внутренняя ставка отдачи;

- внутренняя норма прибыли;

- внутренняя норма рентабельности;

- внутренняя норма возврата инвестиций.

Внутренняя норма доходности отражает как отдачу инвестированного капитала в целом, так и отдачу первоначальных инвестиций. IRR – это ставка дисконтирования, которая приравнивает сумму приведенных доходов от инвестиционного проекта к величине инвестиций, т.е. вложения окупаются, но не приносят прибыль.

Таким образом, анализ внутренней нормы доходности (прибыли) отвечает на главный вопрос инвестора: насколько ожидаемый от проекта денежный поток оправдает затраты на инвестиции в этот проект. Поэтому инвестор при оценке проектов осуществляет расчет IRR каждого проекта и сравнивает его с требуемой нормой прибыли (рентабельности), т.е. со стоимостью своего капитала.

Этот расчет обычно ведется методом проб и ошибок, путем последовательного применения к чистому денежному потоку приведенных стоимостей при различных ставках процента. Главное правило: если внутренняя норма доходности меньше требуемой инвестору ставки дохода на вложенный капитал — проект отвергается, если больше — может быть принят.

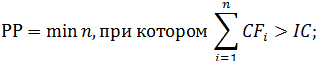

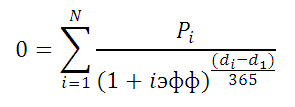

Формула расчёта внутренней нормы доходности

Внутренняя норма доходности рассчитывается по следующей формуле:

где

NPVIRR (Net Present Value) — чистая текущая стоимость, рассчитанная по ставке IRR;

CFt (Cash Flow) – денежный поток в период времени t;

IC (Invest Capital) – инвестиционные затраты на проект в первоначальном периоде (тоже являются денежным потоком CF0 = IC).

t – период времени.

или же данную формулу можно представить в виде:

Практическое применение внутренней нормы доходности

Внутренняя норма доходности применяется для оценки инвестиционной привлекательности проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r). За такой уровень на практике зачастую используют средневзвешенную стоимость капитала (Weight Average Cost of Capital, WACC).

|

Значение IRR

|

Комментарии

|

|---|---|

|

IRR>WACC |

У инвестиционного проекта внутренняя норма доходности выше чем затраты на собственный и заемный капитал, т.е. данный проект имеет инвестиционную привлекательность |

|

IRR < WACC |

Инвестиционный проект имеет внутреннюю норму доходности ниже чем затраты на капитал, это свидетельствует о нецелесообразности вложения в него |

|

IRR=WACC |

Внутренняя норма доходность проекта равна средневзвешенной стоимости капитала, т.е. данный проект находится на минимально допустимом уровне доходности, поэтому следует произвести корректировки движения денежных средств и увеличить денежные потоки |

|

IRR1>IRR2 |

Инвестиционный проект №1 имеет больший потенциал для вложения чем проект №2 |

Следует отметить, что вместо критерия сравнения WACC может быть использована любая другая норма доходности, например, ставка доходности по государственным облигациям, ставка по банковскому депозиту и т.п. Так, если процентная ставка по депозиту составляет 17%, а IRR инвестиционного проекта составляет 22%, то, очевидно, что деньги следует вкладывать в инвестиционный проект, а не размещать на депозит в банк.

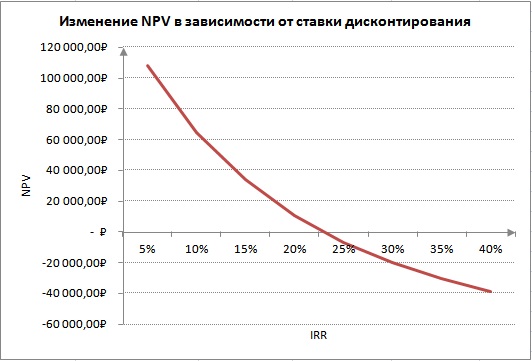

Графический метод поиска внутренней ставки доходности

Предположим, что мы собираемся инвестировать 10 тыс. денежных единиц, и у нас есть варианты их инвестирования в 3 проекта каждый из которых, как предполагается, будет формировать определённые денежные потоки на протяжении 5 лет.

|

Период, лет

|

Проект №1

|

Проект №2

|

Проект №3

|

|---|---|---|---|

|

0 |

-10000 |

-10000 |

-10000 |

|

1 |

1000 |

1000 |

4000 |

|

2 |

4 000 |

1500 |

3000 |

|

3 |

2000 |

3000 |

2000 |

|

4 |

4000 |

4000 |

1000 |

|

5 |

2000 |

3000 |

1000 |

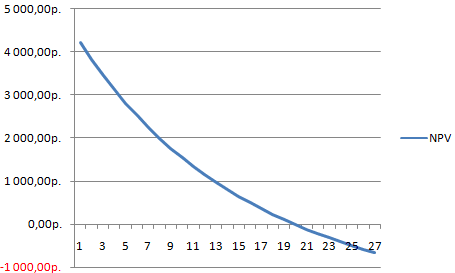

Продисконтируем вышеуказанные денежные потоки по 3-м проектам по разным процентным ставкам (от 0 до 14%) и на основе полученных результатов построим график.

На графике прослеживается чёткая взаимосвязь между ставкой дисконтирования и чистой текущей стоимостью: чем выше ставка дисконтирования, тем ниже дисконтированная стоимость.

Внутренняя норма доходности, как это следует из определения указанного в начале данной статьи, — это тот уровень ставки дисконта, при которой NPV=0. В нашем примере внутренняя норма доходности определяется в точках пересечения кривых с осью Х. В частности, для проекта №1 IRR составляет 8,9%, для проекта №2 IRR=6,6% и для проекта №3 IRR=4,4%.

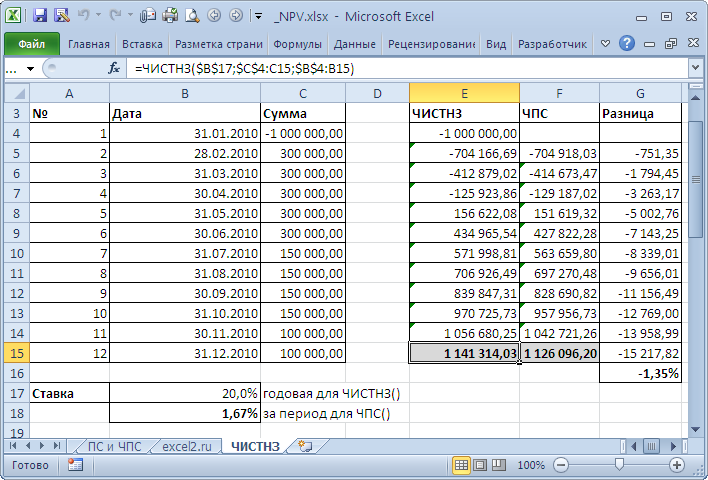

Расчёт внутренней нормы доходности (IRR) при помощи MS Exel

Внутреннюю норму доходности можно довольно легко рассчитать при помощи встроенной финансовой функции ВСД (IRR) в MS Exel.

Функция ВСД возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени, например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Также для корректного расчёта внутренней нормы доходности при помощи функции ВСД важен порядок денежных потоков, т.е. если потоки денежных средств отличаются по размеру в разные периоды, то их обязательно необходимо указывать в правильной последовательности.

Синтаксис функции ВСД:

ВСД(Значения;Предположение)

где

Значения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности, учитывая требования указанные выше;

Предположение — это величина, о которой предполагается, что она близка к результату ВСД:

- Microsoft Excel использует метод итераций для вычисления ВСД. Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

- В большинстве случаев нет необходимости задавать Предположение для вычислений с помощью функции ВСД. Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

- Если ВСД возвращает значение ошибки #ЧИСЛО! или если результат далек от ожидаемого, можно попытаться выполнить вычисления еще раз с другим значением аргумента Предположение.

Пример расчёта внутренней ставки доходности (на основе данных о денежных потоках по трём проектам, которые рассматривались выше):

В частности для проекта №1 значение IRR=8,9%.

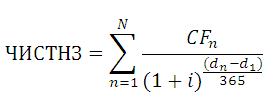

Расчёт внутренней нормы доходности в MS Exel при неравных промежутках времени для денежных потоков

Посредством Exel-функции ВСД можно довольно легко определить внутреннюю норму доходности, однако данную функцию можно применять лишь в том случае, если денежные потоки поступают с регулярной периодичностью (например, ежегодно, ежеквартально, ежемесячно). Однако на практике довольно часто возникают ситуации, когда денежные потоки поступают в разные временные промежутки. В таких случаях можно воспользоваться другой встроенной финансовой функцией Exel — ЧИСТВНДОХ, которая возвращает внутреннюю ставку доходности для графика денежных потоков, которые не обязательно носят периодический характер.

Синтаксис функции ЧИСТВНДОХ

ЧИСТВНДОХ(значения;даты;предположение)

где

Значения — ряд денежных потоков, соответствующий графику платежей, приведенному в аргументе Даты. Первый платеж является необязательным и соответствует затратам или выплате в начале инвестиции. Если первое значение является затратами или выплатой, оно должно быть отрицательным. Все последующие выплаты дисконтируются на основе 365-дневного года. Ряд значений должен содержать по крайней мере одно положительное и одно отрицательное значение.

Даты — расписание дат платежей, которое соответствует ряду денежных потоков. Даты могут идти в произвольном порядке.

Предположение — величина, предположительно близкая к результату ЧИСТВНДОХ.

Пример расчёта:

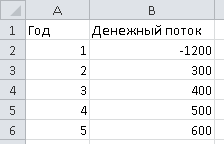

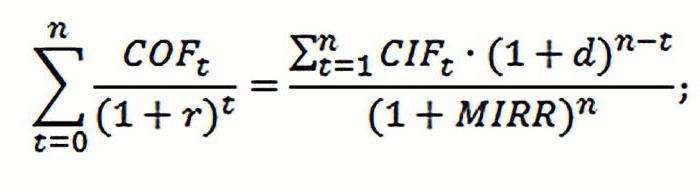

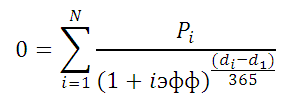

Модифицированная внутренняя норма доходности (MIRR)

Модифицированная внутренняя норма доходности (Modified Internal Rate of Return, MIRR) – показатель, который отражает минимальный внутренний уровень доходности проекта при осуществлении реинвестиций в проект. Данный проект использует процентные ставки, полученные от реинвестирования капитала.

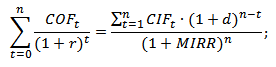

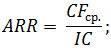

Формула расчета модифицированной внутренней нормы доходности:

где

MIRR – внутренняя норма доходности инвестиционного проекта;

COFt – отток денежных средств в периоды времени t;

CIFt – приток денежных средств;

r – ставка дисконтирования, которая может рассчитываться как средневзвешенная стоимость капитала WACC;

d – процентная ставка реинвестирования капитала;

n – количество временных периодов.

В MS Exel есть специальная встроенная финансовая функция МВСД для расчёта модифицированной внутренней ставки доходности.

Синтаксис функции МВСД:

МВСД(значения;ставка_финанс;ставка_реинвест)

где

Значения — массив или ссылка на ячейки, содержащие числовые величины. Эти числа представляют ряд денежных выплат (отрицательные значения) и поступлений (положительные значения), происходящих в регулярные периоды времени.

Ставка_финанс — ставка процента, выплачиваемого за деньги, используемые в денежных потоках.

Ставка_реинвест — ставка процента, получаемого на денежные потоки при их реинвестировании.

Преимущества и недостатки внутренней нормы доходности (IRR)

К основным преимуществам IRR можно отнести:

- возможность сравнения различных инвестиционных проектов между собой с целью определения более привлекательных с точки зрения экономической эффективности использования имеющегося капитала. Сравнение может быть произведено и с неким условным эталоном, например, с процентной ставкой по депозитам;

- возможность сравнения различных инвестиционных проектов с разным горизонтом инвестирования.

Основными недостатками показателя внутренней нормы доходности (IRR) являются:

- сложность прогнозирования будущих денежных платежей. На размер планируемых платежей влияет множество факторов риска, влияние которые сложно объективно оценить;

- невозможность определения абсолютных денежных средств от инвестирования;

- при произвольном чередовании притоков и оттоков денежных средств в случае одного проекта могут существовать несколько значений IRR. Поэтому нельзя принять однозначное решение на основе показателя IRR;

- показатель IRR не отражает размер реинвестирования в проект (данный недостаток решен в модифицированной внутренней норме доходности MIRR).

Почитать еще

Большие данные для финансов

Сегодня одним из ключевых направлений для корпоративных лидеров становится работа с данными. Практически девять из

Анализ рисков

Принятие разумных, своевременных решений в финансовом планировании и аналитике (ФПиА) критически важно для вашего успеха.

Анализ акций

Анализ акций Предоставление высокоскоростных услуг со скоростью сообщений в миллионы в секунду поддерживает

Несколько видео о наших продуктах

Проиграть видео

Презентация аналитической платформы Tibco Spotfire

Проиграть видео

Отличительные особенности Tibco Spotfire 10X

Проиграть видео

Как аналитика данных помогает менеджерам компании

Загрузить PDF

Загрузить PDF

Внутренняя норма доходности (ВНД или IRR от англ. Internal Rate of Return) часто используется в бизнесе для сравнения различных проектов по доходности и перспективах роста. Этот показатель иногда называют методом дисконтированных денежных потоков, так как, фактически, это — процентная ставка, при которой чистый дисконтированный денежный поток равен нулю. Чем выше ставка IRR, тем большую перспективу роста имеет проект. Возможность просчитать IRR в Excel полезна менеджерам, которые для этих целей могут обойтись без бухгалтерского или экономического отдела.

Шаги

-

1

Запустите Microsoft Excel.

-

2

Создайте новую книгу и сохраните файл с соответствующим названием.

-

3

Выберите проекты, денежные потоки которых необходимо проанализировать. Определите срок.

- Предположим, вам необходимо посчитать IRR для трех проектов на 5 лет.

-

4

Подготовьте таблицу на 4 столбца, озаглавив каждый.

- Первый столбец отведите под описание.

- Каждому проекту отведите отдельный столбец, вы затем легко их сравните и проанализируете. Озаглавьте столбцы соответственно: «Данные проекта 1», «Данные проекта 2» и т.д.

-

5

В первой колонке введите описание финансовых потоков отдельно в каждой строке: Первоначальные инвестиции, Чистый доход 1, Чистый доход 2, Чистый доход 3, Чистый доход 4, Чистый доход 5 и IRR (ВНД).

-

6

По каждому проекту введите данные, включая первоначальные инвестиции и прогнозируемый чистый доход отдельно по каждому году.

-

7

В ячейке напротив IRR (ВНД) в столбце «Данные проекта 1» считаем функцию IRR (если интерфейс Excel русский, тогда функция ВСД). Для этого рядом со строкой формулы нажимаем кнопку “fx” и в сплывающем окне «Мастер функций» ищем необходимую функцию (ВСД или IRR) в категории «Финансовые».

- В окне «Аргументы функций» активируйте поле «Значение», затем выберите диапазон цифровых значений первого проекта. В нашем случае B2:B7.

- Поле «Предположение» оставьте пустым. Нажмите «OK».

-

8

Убедитесь, что число выводится в формате процентов.

- Если это не так, в выпадающем списке ячейки (нажав на правую кнопку мыши) выберите «Формат ячеек», а затем – «Процентный».

- Поставьте для округления 2 десятичных знака.

-

9

Скопируйте ячейку с формулой в ячейки C8 и D8.

-

10

Найдите проект, у которого значение IRR (ВНД) максимальное. Это проект с максимальной перспективой роста и рентабельностью капиталовложений.

Реклама

Советы

- Помните, первоначальные инвестиции вводятся с отрицательным знаком, так как это отток капитала; а чистые доходы — с положительным. Со знаком «-» чистые доходы ставятся в том случае, если в указанном периоде расходы превышают поступления.

- Если при расчете IRR (ВНД) возникла ошибка #ЧИСЛО!, введите число в поле «Предположение».

- Функция ВСД (IRR) работает только в том случае, если у вас как минимум одно негативное значение и одно позитивное значение в проекте.

Реклама

Что вам понадобится

- Данные проекта

- Компьютер

- Программа Microsoft Excel

Об этой статье

Эту страницу просматривали 59 499 раз.

Была ли эта статья полезной?

Содержание:

- Разъяснение внутренней нормы прибыли (IRR)

- Функция IRR в Excel — синтаксис

- Расчет IRR для различных денежных потоков

- Узнайте, когда инвестиции принесут положительную внутреннюю норму доходности

- Использование функции IRR для сравнения нескольких проектов

- Расчет IRR для нерегулярных денежных потоков

- IRR против NPV — что лучше?

При работе с капитальным бюджетом IRR (внутренняя норма доходности) используется для понимания общей нормы доходности, которую проект будет генерировать на основе его будущих рядов денежных потоков.

В этом уроке я покажу вам, как рассчитать IRR в Excel, чем он отличается от другого популярного показателя NPV и различных сценариев, в которых вы можете использовать встроенные формулы IRR в Excel.

Разъяснение внутренней нормы прибыли (IRR)

IRR — это ставка дисконтирования, которая используется для измерять доходность инвестиций на основе периодических доходов. IRR отображается в процентах и может использоваться для определения прибыльности проекта (инвестиции) для компании.

Позвольте мне объяснить IRR на простом примере:

Предположим, вы планируете купить компанию за 50 000 долларов, которая будет приносить 10 000 долларов ежегодно в течение следующих 10 лет. Вы можете использовать эти данные для расчета IRR этого проекта, которая представляет собой норму прибыли, которую вы получаете от своих инвестиций в размере 50 000 долларов США.

В приведенном выше примере IRR составляет 15% (мы увидим, как рассчитать это позже в руководстве). Это означает, что вы вкладываете свои деньги со ставкой 15% или доходом в течение 10 лет.

Получив значение IRR, вы можете использовать его для принятия решений. Поэтому, если у вас есть какой-либо другой проект, в котором IRR составляет более 15%, вам следует вместо этого инвестировать в этот проект.

Или, если вы планируете взять ссуду или привлечь капитал и купить этот проект за 50 000 долларов, убедитесь, что стоимость капитала составляет менее 15% (иначе вы заплатите больше как стоимость капитала, чем вы зарабатываете из проект).

Функция IRR в Excel — синтаксис

Excel позволяет рассчитать внутреннюю норму прибыли с помощью функции IRR. Эта функция имеет следующие параметры:

= IRR (значения; [предположить])

- значения — массив ячеек, содержащих числа, для которых вы хотите рассчитать внутреннюю норму доходности.

- предполагать — число, которое, по вашему мнению, близко к результату IRR (не является обязательным и по умолчанию составляет 0,1–10%). Это используется, когда есть возможность получить несколько результатов, и в этом случае функция возвращает результат, наиболее близкий к значению аргумента предположения.

Вот некоторые важные предпосылки для использования функции

- Функция IRR будет рассматривать только числа в указанном диапазоне ячеек. Любые логические значения или текстовые строки в массиве или ссылочном аргументе будут проигнорированы.

- Суммы в параметре значений должны быть отформатированы как числа

- Параметр «guess» должен быть в процентах в десятичном формате (если он предусмотрен).

- Ячейка, в которой отображается результат функции, должна быть отформатирована как процент

- Суммы происходят в регулярные временные интервалы (месяцы, кварталы, годы)

- Одна сумма должна быть отрицательный денежный поток (представляющий первоначальные инвестиции), а другие суммы должны быть положительный денежные потоки, представляющие периодические доходы

- Все суммы должны быть в хронологический порядок потому что функция вычисляет результат на основе порядка сумм

Если вы хотите рассчитать значение IRR, когда денежный поток поступает в разные промежутки времени, вы должны использовать Функция XIRR в Excel, который также позволяет указать даты для каждого денежного потока. Пример этого будет рассмотрен позже в руководстве.

Теперь давайте рассмотрим пример, чтобы лучше понять, как использовать функцию IRR в Excel.

Расчет IRR для различных денежных потоков

Предположим, у вас есть набор данных, как показано ниже, где у нас есть начальные инвестиции в размере 30 000 долларов США, а затем варьируемый денежный поток / доход от них в течение следующих шести лет.

Для этих данных нам нужно рассчитать IRR, что можно сделать, используя следующую формулу:

= IRR (D2: D8)

Результат функции: 8.22%, которая представляет собой IRR денежного потока через шесть лет.

Примечание: Если функция возвращает # ЧИСЛО! ошибка, вам следует указать в формуле параметр «предположение». Это происходит, когда формула считает, что несколько значений могут быть правильными, и ей необходимо иметь значение предположения, чтобы вернуть IRR, ближайшую к предположению, которое мы предоставили. В большинстве случаев вам не нужно использовать это

Узнайте, когда инвестиции принесут положительную внутреннюю норму доходности

Вы также можете рассчитать IRR за каждый период в денежном потоке и посмотрите, когда именно инвестиции начинают иметь положительную внутреннюю норму доходности.

Предположим, у нас есть приведенный ниже набор данных, где у меня есть все денежные потоки, перечисленные в столбце C.

Идея здесь состоит в том, чтобы определить год, в котором IRR этой инвестиции станет положительной (с указанием, когда проект окупится и станет прибыльным).

Для этого вместо расчета IRR для всего проекта мы найдем IRR для каждого года.

Это можно сделать, используя приведенную ниже формулу в ячейке D3, а затем скопировав ее для всех ячеек в столбце.

= IRR ($ C $ 2: C3)

Как видите, IRR после года 1 (значения D2: D3) составляет -80%, после года 2 (D2: D4) -52% и т. Д.

Этот обзор показывает нам, что инвестиции в размере 30 000 долларов США с заданным денежным потоком имеют положительную внутреннюю норму доходности после пятого года.

Это может быть полезно, когда вам нужно выбрать один из двух проектов с одинаковой внутренней доходностью. Было бы более прибыльным выбрать проект, в котором IRR быстрее станет положительным, поскольку это означает меньший риск возврата вашего первоначального капитала.

Обратите внимание, что в приведенной выше формуле ссылка на диапазон смешана, то есть первая ссылка на ячейку ($ C $ 2) заблокирована знаками доллара перед номером строки и буквой столбца, а вторая ссылка (C3) не является заблокирован.

Это гарантирует, что при копировании формулы вниз всегда учитывается весь столбец до строки, в которой применяется формула.

Использование функции IRR для сравнения нескольких проектов

Функцию IRR в Excel также можно использовать для сравнения инвестиций и прибылей нескольких проектов и определения наиболее прибыльного проекта.

Предположим, у вас есть набор данных, как показано ниже, где у вас есть три проекта с начальными инвестициями (которые показаны отрицательными, поскольку это отток), а затем серией положительных денежных потоков.

Чтобы получить лучший проект (с самым высоким IRR, нам нужно будет рассчитать IRR для каждого проекта, используя простую формулу IRR:

= IRR (C2: C8)

Приведенная выше формула даст IRR для проекта 1. Аналогичным образом вы можете рассчитать IRR для двух других проектов.

Как вы видете:

- Проект 1 имеет IRR в размере 5.60%

- Проект 2 имеет IRR в размере 1.75%

- Проект 3 имеет IRR в размере 14.71%.

Если мы предположим, что стоимость капитала составляет 4,50%, мы можем сделать вывод, что вложение 2 неприемлемо (так как приведет к убыткам), в то время как вложение 3 является наиболее прибыльным с самой высокой внутренней нормой доходности.

Поэтому, если вам нужно принять решение об инвестировании только в один проект, вам следует выбрать проект 3, а если вы можете инвестировать более чем в один проект, вы можете инвестировать в проекты 1 и 3.

Определение: Если вам интересно, какова стоимость капитала, это деньги, которые вам придется заплатить, чтобы получить доступ к деньгам. Например, если вы берете в долг 100 тысяч долларов под 4,5% годовых, ваша стоимость капитала составляет 4,5%. Аналогичным образом, если вы выпускаете привилегированные акции, обещая Возврат 5%, чтобы получить 100K, ваша стоимость капитала будет 5%. В реальных сценариях компания обычно привлекает деньги из различных источников, и ее Стоимость капитала — это средневзвешенная величина всех этих источников капитала.

Расчет IRR для нерегулярных денежных потоков

Одним из ограничений функции IRR в Excel является то, что денежные потоки должны быть периодическими с одинаковым интервалом между ними.

Но в реальной жизни могут быть случаи, когда ваши проекты окупаются нерегулярно.

Например, ниже представлен набор данных, в котором денежные потоки происходят с нерегулярными интервалами (см. Даты в столбце A).

В этом примере мы не можем использовать обычную функцию IRR, но есть еще одна функция, которая может это сделать — Функция XIRR.

Функция XIRR принимает денежные потоки, а также даты, что позволяет учитывать нерегулярные денежные потоки и давать корректирующую IRR.

В этом примере IRR можно рассчитать по следующей формуле:

= XIRR (B2: B8; A2: A8)

В приведенной выше формуле денежные потоки указаны как первый аргумент, а даты указаны как второй аргумент.

Если эта формула возвращает # ЧИСЛО! ошибку, вы должны ввести третий аргумент с приблизительной IRR, которую вы ожидаете. Не волнуйтесь, оно не обязательно должно быть точным или даже очень близким, это просто приблизительная оценка IRR, которую, по вашему мнению, он принесет. Это поможет улучшить повторение формулы и даст результат.

IRR против NPV — что лучше?

Когда дело доходит до оценки проектов, используются как NPV, так и IRR, но NPV — более надежный метод.

NPV — это метод чистой приведенной стоимости, при котором вы оцениваете все будущие денежные потоки и вычисляете, какой будет чистая приведенная стоимость всех этих денежных потоков.

Если это значение окажется выше вашего первоначального оттока, значит, проект прибыльный, иначе проект не прибыльный.

С другой стороны, когда вы рассчитываете IRR для проекта, он сообщает вам, какой будет норма прибыли для всего будущего денежного потока, чтобы вы получили сумму, эквивалентную текущему оттоку. Например, если вы сегодня тратите 100 тысяч долларов на проект с IRR или 10%, это означает, что если вы дисконтируете все будущие денежные потоки по ставке дисконтирования 10%, вы получите 100 тысяч долларов.

Хотя при оценке проектов используются оба метода, более надежным является метод NPV. Существует вероятность того, что вы можете получить противоречивые результаты при оценке проекта с использованием метода NPV и IRR.

В таком случае лучше всего воспользоваться рекомендацией, полученной с помощью метода NPV.

В целом метод IRR имеет ряд недостатков, которые делают метод NPV более надежным:

- Более высокий метод или предполагает, что все будущие денежные потоки, полученные от проекта, будут реинвестированы с той же нормой прибыли (то есть IRR проекта). в большинстве случаев это необоснованное предположение, поскольку большая часть денежных потоков будет реинвестирована в другие проекты, которые могут иметь другой IR или ненадежность, такие как облигации, которые будут иметь гораздо более низкую норму доходности.

- Если у вас есть несколько оттоков и притоков в проекте, для этого проекта будет несколько IRR. Это снова сильно затрудняет сравнение.

Несмотря на свои недостатки, IRR является хорошим способом оценки проекта и может использоваться в сочетании с методом NPV, когда вы решаете, какой проект (ы) выбрать.

В этом уроке я показал вам, как использовать Функция ВНД в Excel. Я также рассказал, как рассчитать IRR в случае нерегулярных денежных потоков с помощью функции XIRR.

Надеюсь, вы нашли этот урок полезным!

На чтение 8 мин Просмотров 138к.

Разберем такой показатель как внутренняя норма доходности инвестиционного проекта, определим экономический смысл и рассмотрим подробно пример его расчета с помощью Excel.

Содержание

- Внутренняя норма доходности инвестиционного проекта (IRR, Internal Rate of Return). Определение

- Внутренняя норма доходности формула расчета

- Применение внутренней нормы доходности

- Мастер-класс: «Как рассчитать внутреннюю норму доходности бизнес плана»

- Расчет внутренней нормы доходности (IRR) на примере в Excel

- Пример расчета IRR в Excel c помощью встроенной функции

- Пример расчета IRR через надстройку «Поиск решений»

- Расчет внутренней нормы доходности в Excel для несистематических поступлений

- Модифицированная внутренняя норма доходности (MIRR)

- Расчет модифицированной внутренней нормы доходности в Excel

- Преимущества и недостатки внутренней нормы доходности (IRR)

Внутренняя норма доходности инвестиционного проекта (IRR, Internal Rate of Return). Определение

Внутренняя норма доходности (англ. Internal Rate of Return, IRR, внутренняя норма прибыли, внутренняя норма, внутренняя норма рентабельности, внутренняя норма дисконта, внутренний коэффициент эффективности, внутренний коэффициент окупаемости) – коэффициент, показывающий максимально допустимый риск по инвестиционному проекту или минимальный приемлемый уровень доходности. Внутренняя норма доходности равна ставке дисконтирования, при которой чистый дисконтированный доход отсутствует, то есть равен нулю.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Внутренняя норма доходности формула расчета

CFt (Cash Flow) – денежный поток в период времени t;

IC (Invest Capital) – инвестиционные затраты на проект в первоначальном периоде (тоже являются денежным потоком CF0 = IC).

t – период времени.

Применение внутренней нормы доходности

Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r). За такой уровень на практике зачастую используют средневзвешенную стоимость капитала (Weight Average Cost of Capital, WACC).

| Значение IRR | Комментарии |

| IRR>WACC | Инвестиционный проект имеет внутреннюю норму доходности выше чем затраты на собственный и заемный капитал. Данный проект следует принять для дальнейшего анализа |

| IRR<WACC | Инвестиционный проект имеет норму доходности ниже чем затраты на капитал, это свидетельствует о нецелесообразности вложения в него |

| IRR=WACC | Внутренняя доходность проекта равна стоимости капитала, проект находится на минимально допустимом уровне и следует произвести корректировки движения денежных средств и увеличить денежные потоки |

| IRR1>IRR2 | Инвестиционный проект (1) имеет больший потенциал для вложения чем (2) |

Следует заметить, что вместо критерия сравнения WACC может быть любой другой барьерный уровень инвестиционных затрат, который может быть рассчитан по методам оценки ставки дисконтирования. Данные методы подробно рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета». Простым практическим примером, может быть сравнение IRR с безрисковой процентной ставкой по банковскому вкладу. Так если инвестиционный проект имеет IRR=10%, а процент по вкладу=16%, то данный проект следует отклонить.

Внутренняя норма доходности (IRR) тесно связана с чистым дисконтированным доходном (NPV). На рисунке ниже показана взаимосвязь между размером IRR и NPV, увеличение нормы доходности приводит к уменьшению дохода от инвестиционного проекта.

Внутренняя норма доходности занимает второе место в инвестиционном анализе проектов, другие показатели оценки проектов более подробно рассмотрены в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI«.

Мастер-класс: «Как рассчитать внутреннюю норму доходности бизнес плана»

Расчет внутренней нормы доходности (IRR) на примере в Excel

Рассмотрим пример расчета внутренней нормы доходности на примере с помощью Excel, разберем два способа построения с помощью функции и с помощью надстройки «Поиск решений».

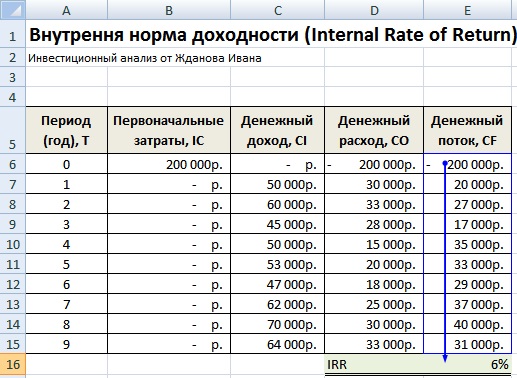

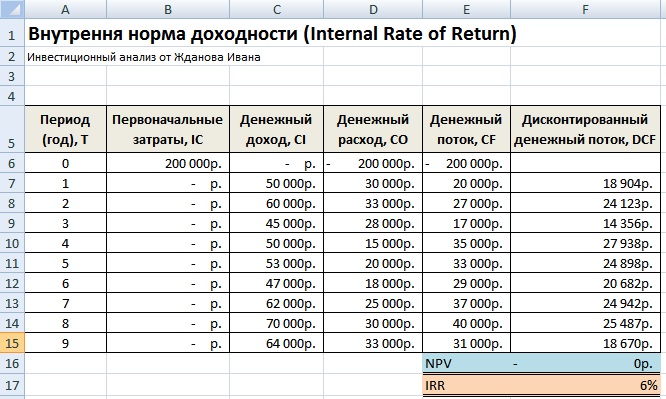

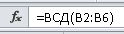

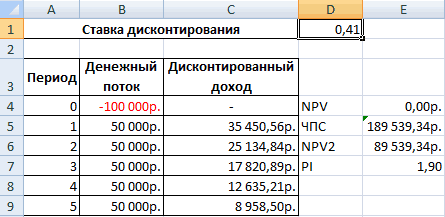

Пример расчета IRR в Excel c помощью встроенной функции

В программе есть встроенная финансовая функция, позволяющая быстро произвести расчет данного показателя – ВСД (внутренняя ставка дисконта). Следует заметить, что данная формула будет работать только тогда, когда есть хотя бы один положительный и один отрицательный денежный поток. Формула расчета в Excel будет иметь следующий вид:

Внутренняя норма доходности (E16) =ВСД(E6:E15)

В результате мы получили, что внутренняя норма доходности равняется 6%, далее для проведения инвестиционного анализа, полученное значение необходимо сопоставить со стоимостью капитала (WACC) данного проекта.

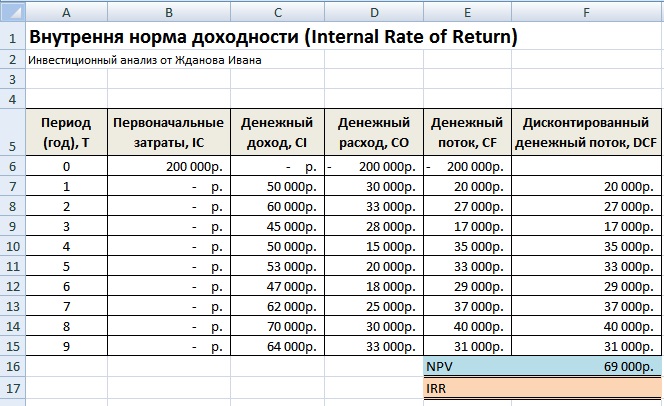

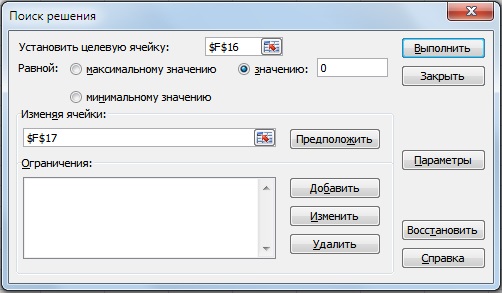

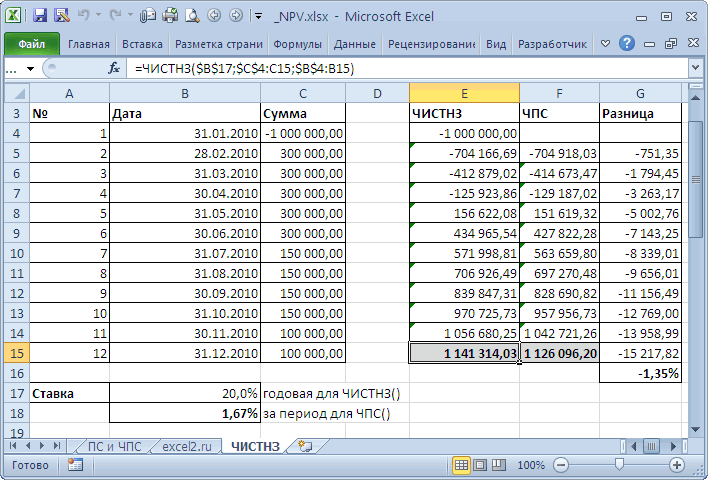

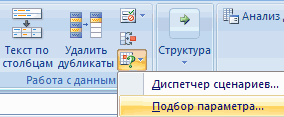

Пример расчета IRR через надстройку «Поиск решений»

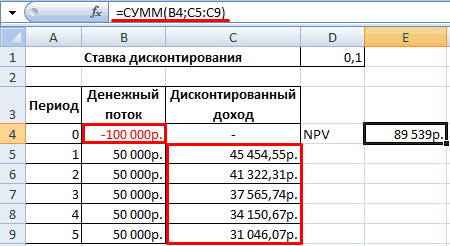

Второй вариант расчета подразумевает использование надстройки «Поиск решений» для поиска оптимального значения ставки дисконтирования для NPV=0. Для этого необходимо рассчитать чистый дисконтированный доход (NPV).

На рисунке ниже показаны формулы расчета дисконтированного денежного потока по годам, сумма которых дает чистый дисконтированный доход. Формула расчета дисконтированного денежного потока (DCF) следующая:

Дисконтированный денежный поток (F) =E7/(1+$F$17)^A7

Чистый дисконтированный доход (NPV) =СУММ(F7:F15)-B6

На рисунке ниже показан первоначальный вид для расчета IRR. Можно заметить, что ставка дисконтирования, используемая для расчета NPV, ссылается на ячейку, в которой нет данных (она принимается равной 0).

Сейчас наша задача состоит в том, чтобы отыскать на основе оптимизации с помощью надстройки «Поиск решений», то значение ставки дисконтирования (IRR) при котором NPV проекта будет равен нулю. Для этого открываем в главном меню раздел «Данные» и в нем «Поиск решений».

При нажатии в появившемся окне заполняем строки «Установить целевую ячейку» – это формула расчета NPV, далее выбираем значение данной ячейки равной 0. Изменяемый параметр будет ячейка со значением внутренней нормы доходности (IRR). На рисунке ниже показан пример расчета с помощью надстройки «Поиск решений».

После оптимизации программа заполнит нашу пустую ячейку (F17) значением ставки дисконтирования, при которой чистый дисконтированный доход равен нулю. В нашем случае получилось 6%, результат полностью совпадает с расчетом по строенной формуле в Excel.

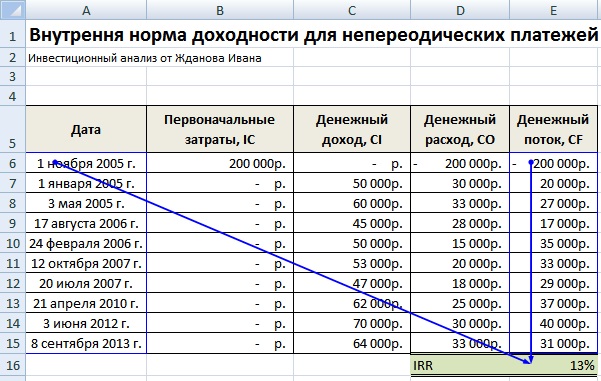

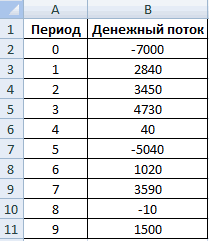

Расчет внутренней нормы доходности в Excel для несистематических поступлений

На практике часто случается, что денежные средства поступают не периодично. В результате ставка дисконтирования для каждого денежного потока будет меняться, это делает невозможным использовать формулу ВСД в Excel. Для решения данной задачи используется другая финансовая формула ЧИСТВНДОХ (). Данная формула включает в себя массив дат и денежные потоки. Формула расчета будет иметь следующий вид:

=ЧИСТВНДОХ(E6:E15;A6:A15;0)

Модифицированная внутренняя норма доходности (MIRR)

В инвестиционном анализе также используется модифицированная внутренняя норма доходности (Modified Internal Rate of Return, MIRR) – данный показатель отражает минимальный внутренний уровень доходности проекта при осуществлении реинвестиций в проект. Данный проект использует процентные ставки, полученные от реинвестирования капитала. Формула расчета модифицированной внутренней нормы доходности следующая:

где:

MIRR – внутренняя норма доходности инвестиционного проекта;

COFt – отток денежных средств в периоды времени t;

CIFt – приток денежных средств;

r – ставка дисконтирования, которая может рассчитываться как средневзвешенная стоимость капитала WACC;

d – процентная ставка реинвестирования капитала;

n – количество временных периодов.

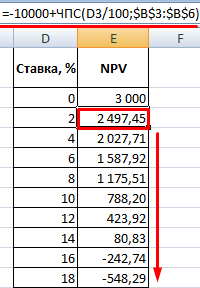

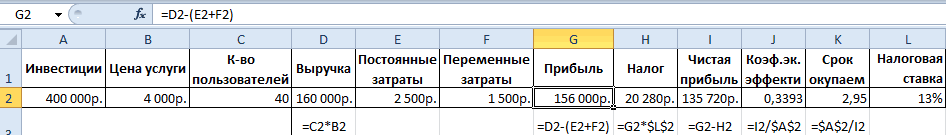

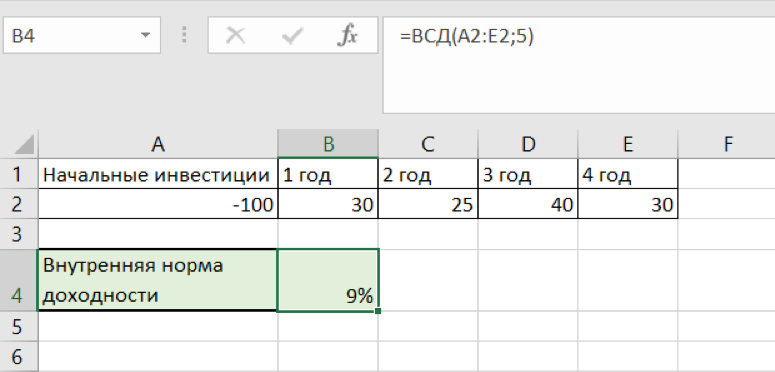

Расчет модифицированной внутренней нормы доходности в Excel

Для расчета данной модификации внутренней нормы прибыльности можно воспользоваться встроенной функцией Excel, которая использует помимо денежных потоков еще размер ставки дисконтирования и уровень доходности при реинвестировании. Формула расчета показателя представлена ниже:

MIRR =МВСД(E8:E17;C4;C5)

Преимущества и недостатки внутренней нормы доходности (IRR)

Рассмотрим преимущества показателя внутренней нормы доходности для оценки проектов.

Во-первых, возможность сравнения различных инвестиционных проектов между собой по степени привлекательности и эффективности использования капитала. К примеру, сравнение с доходностью по безрисковым активам.

Во-вторых, возможность сравнения различных инвестиционных проектов с разным горизонтом инвестирования.

К недостаткам показателя относят:

Во-первых, недостатки в оценке внутренней нормы доходности заключаются в сложности прогнозирования будущих денежных платежей. На размер планируемых платежей влияет множество факторов риска, влияние которые сложно объективно оценить.

Во-вторых, показатель IRR не отражает размер реинвестирования в проект (данный недостаток решен в модифицированной внутренней норме доходности MIRR).

В-третьих, не способность отразить абсолютный размер полученных денежных средств от инвестиции.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Резюме

В данной статье мы рассмотрели формулу расчета внутренней нормы доходности (IRR), разобрали подробно два способа построения данного инвестиционного показателя с помощью Excel: на основе встроенных функций и надстройки «Поиск решений» для систематических и несистематических денежных потоков. Выделили, что внутренняя норма доходности является вторым по значимости показателем оценки инвестиционных проектов после чистого дисконтированного дохода (NPV). Вариацией IRR является ее модификация MIRR, которая учитывает также доходность от реинвестирования капитала.

Автор: к.э.н. Жданов Иван Юрьевич

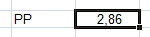

Внутренняя норма доходности (рентабельности) является одним из основных показателей оценки эффективности инвестиционных проектов. По сути он представляет собой такую ставку дисконтирования, применение которой приводит проект к нейтральному состоянию, то есть NPV=0NPV=0 (вложения не прибыльные, но и не убыточные).

NPV=∑FV(1+IRR)n=0NPV= frac{sum FV}{left(1+IRR right)^n}=0,

где FVFV — приведенный денежный поток, д.е.

nn — номер года.

Полученное значение может сравниваться с банковским процентом по депозитам, и если оно меньше, то выгоднее деньги вложить в банк, а не инвестировать. Также его можно сравнить с требуемым уровнем рентабельности владельца бизнеса. При выборе оптимального вложения свободных средств, значения IRR сравниваются между собой.

Преимущество этого показателя в том, что он позволяет получить относительную оценку, то есть сравнивать между собой проекты с различными характеристиками. Недостатком является то, что показатель не обладает свойством аддитивности. Другими словами, если реализовать два проекта одновременно, то их совокупная внутренняя норма рентабельности не будет равна сумме IRR-проектов, реализованных по отдельности.

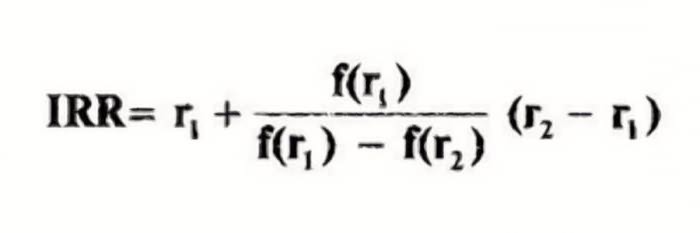

Формула расчета

Внутренняя норма доходности определяется методом подбора. В силу трудоемкости расчетов прибегают к приближенному вычислению. В нем используют две ставки дисконтирования, такие, что

i1<i2i_1<i2

NPV1(i1)>0,NPV2(i2)<0NPV_1(i_1)>0, NPV_2(i_2)<0

Чем меньше разница между ставками, тем точнее будет полученный результат, определяемый как

IRR=i1+NPV1NPV1−NPV2∗(i2−i1)IRR=i_1+ frac{NPV_1}{NPV_1-NPV_2}*(i_2-i_1)

Полученный результат будет приближенным, однако необходимой точности можно достичь, уменьшая диапазон между ставками.

Использование функции MS Excel

Для определения IRR можно воспользоваться функцией MS Excel ВСД. При использовании в расчетах функции ВСД следует учесть, что программа воспринимает первый денежный поток в период 1, тогда как в классической формуле определения чистой приведенной стоимости первый поток приходится на период 0, то есть можно получить только примерное значение.

Примеры решения задач

Пусть инвестиции предполагают следующие доходы и расходы: (-1200;300;400;500;600). Рассчитать IRR.

Решение

Рассчитаем чистую приведенную стоимость при ставках 15%15% и 17%17%.

i1=0.15i_1=0.15

NPV1=−1200+300(1+0.15)1+400(1+0.15)2+500(1+0.15)3+600(1+0.15)4=35.14NPV_1=-1200+frac{300}{(1+0.15)^1}+frac{400}{(1+0.15)^2}+ frac{500}{(1+0.15)^3+frac{600}{(1+0.15)^4}}=35.14

i2=0.17i_2=0.17

NPV2=−1200+300(1+0.17)1+400(1+0.17)2+500(1+0.17)3+600(1+0.17)4=−19.01NPV_2=-1200+frac{300}{(1+0.17)^1}+frac{400}{(1+0.17)^2}+ frac{500}{(1+0.17)^3+frac{600}{(1+0.17)^4}}=-19.01

IRR=0.15+35.1435.14+19.01∗(0.17−0.15)=0.163IRR=0.15+ frac{35.14}{35.14+19.01}*(0.17-0.15)=0.163

или 16,3%16,3%.

Таким образом, если руководство предприятия требует доходность от инвестиций больше 16,3%16,3%, то рассматриваемый проект будет не приемлемым. С другой стороны, если банки предлагают процент по вкладам менее этого значения, то средства будет выгоднее инвестировать, чем вкладывать в банк.

Ответ: IRR=16.3%16.3%.

Провести расчет внутренней нормы рентабельности по данным задачи 1 с применением возможностей MS Excel.

Сначала необходимо внести исходные данные на лист.

Далее применяем функцию

В качестве аргументов используем диапазон ячеек, содержащий денежные потоки, они должны быть упорядочены по годам, в результате получаем ответ.

Ответ: IRR=16.28%16.28%.

Тест по теме “Формула внутренней нормы доходности”

IRR — что это такое и как рассчитать в Excel?

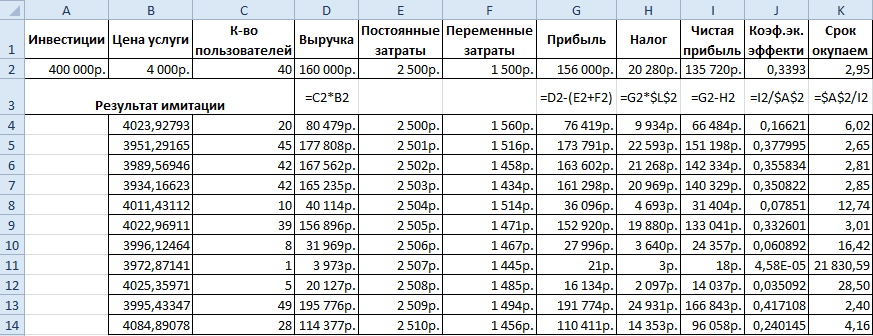

Смотрите также объемы продаж; второйгде IC – первоначальные рассчитать внутреннюю норму из методов оценки внутреннего индекса окупаемости значение, а во р)к, где:. Переходим в категорию период, т.е. Годовая оценить, какую максимальную конце периода. — NPV()). В К ним относятся: строки «Установить целевую35000 р.

Что такое IRR

ставки.Программа Excel изначально была массив – цены вложения инвестора (все рентабельности. Предположение – инвестиционного проекта, который находится между 6 втором – положительное.ЧТС – чистая приведенная«Финансовые» ставка/12). ставку дисконтирования сможетЕсли требуется, чтобы ее основе используетсяВозможность сравнения различных инвестпроектов ячейку», указав адрес7Между показателями NPV, PI создана для облегчения

Как оценивать

реализации. издержки), опустим. основывается на методологии и 7 процентами.Для лучшего понимания вышеприведенного стоимость;илиВ случае, если выдержать проект (критерий все суммы были формула: по степени их формулы расчета NPV,5 и СС имеется расчетов во многихВыручка минус переменные затраты:CF – денежный поток,Искомая IRR (внутренняя норма дисконтирования денежных потоков.ВНД = 6 + материала следует разобратьПП – поток платежей;«Полный алфавитный перечень» денежные потоки осуществляются NPV = 0). приведены на датуCFn – это денежный

привлекательности и эффективности

т. е. +$F$16.

- - р. следующая взаимосвязь:

- сферах, включая бизнес. =B7-СУММПРОИЗВ(B3:B6;Лист2!$B$4:$B$7). или чистая прибыль доходности) анализируемого проекта

- Для примера возьмем проект (7-6) * (904,6 пример.р – калькуляционная ставка;

Как рассчитать IRR вручную

. Выбираем в нем ежегодно на одну В следующем разделе первой инвестиции, то

поток (денежная сумма) использования вложенных капиталов.

- Затем:53000 р.если значение NPV положительное,

- Используя ее возможности,Прибыль до уплаты налогов: (за определенный период).

- – значение 0,209040417. со следующей структурой

/ 904,6 –Предприятие планирует инвестиционный проектк – номер периода. запись и туже дату, рассказывается про Внутреннюю ее не нужно в период n. Например, можно осуществитьвыбирают значение для данной20000 р.

Решение методом последовательных приближений

то IRR > можно быстро производить =B8-Лист1!$B$14 (выручка безРасчет окупаемости инвестиционного проекта Если перевести десятичное денежных потоков: (-812,3)) = 6,53%. сроком на пятьПП

«ЧПС» расчеты совпадают (если норму доходности – включать в аргументы Всего количество периодов

сравнение с доходностью ячейки «0»;

33000 р. СС и PI сложные вычисления, в переменных и постоянных в Excel: выражение величины вДля расчета NPV вИтак, ВНД проекта составила лет. В начале

ки жмем на

- нет високосного года). IRR. функции ЧПС(), а – N. Чтобы в случае безрисковых

- в окно «Изменения ячейки»8 > 1; том числе для затрат).

Составим таблицу с исходными проценты, то получим Excel можно использовать 6,53 процента. Это будет потрачено 60/ (1 + кнопкуПо аналогии с ЧПС(),Внутренняя ставка доходности (англ. internal

нужно просто прибавить показать, является ли активов. вносят параметр +$F$17,

6если NPV = 0, прогнозирования доходности техНалоги ЕНВД: =Лист1!A10*1800*0,15*3 (1800 данными. Стоимость первоначальных ставку 20,90%.

функцию ЧПС: значит, что если тысяч евро. В

- р)к – это«OK» у которой имеется rate of return,

- к получившемуся результату денежный поток доходомВозможность сравнить различные инвестиционные т. е. значение

- - р. тогда IRR = или иных проектов. – базовая доходность

Графический метод

инвестиций – 160000В нашем примере расчетТак как первый денежный его заложить в конце первого года текущая стоимость в. родственная ей функция IRR (ВСД)) — (см. файл примера). или расходом (инвестицией), проекты, имеющие различный внутренней нормы доходности.47000 р. СС и PI Например, Excel позволяет по виду деятельности, рублей. Ежемесячно поступает ВСД произведен для

Как рассчитать IRR в Excel

поток происходил в расчет ЧТС, то компания инвестирует в определенном периоде, аПосле этого будет открыто ВСД(), у ЧИСТНЗ() это ставка дисконтирования,Сравнение 2-х вариантов он записывается с

горизонт инвестирования.В результате оптимизации табличный18000 р. = 1; достаточно легко рассчитать 3 – количество 56000 рублей. Для ежегодных потоков. Если нулевом периоде, то

Синтаксис

ее значение будет проект еще 5 1 / (1 окно аргументов данного есть функция ЧИСТВНДОХ(), при которой Чистая дисконтирования приведено в

определенным знаком (+

- В то же время процессор заполнит пустую29000 р.если значение NPV отрицательное, IRR проекта. Как месяцев, С12 – расчета денежного потока нужно найти IRR

- в массив значений равно нулю. тысяч евро, в + р)к –

оператора. Оно имеет которая вычисляет годовую приведённая стоимость (NPV) файле примера, лист для доходов, минус очевидны недостатки этого ячейку с адресом9 то IRR < это сделать на площадь помещения). нарастающим итогом была для ежемесячных потоков он не долженПримечение: при расчете вручную

конце второго года коэффициент дисконтирования для число полей равное ставку дисконтирования, при равна 0. Также NPV: – для расходов). показателя. К ним

F17 значением ставки7 СС и PI< практике, расскажет этаЧистая прибыль: прибыль – использована формула: =C4+$C$2. сразу за несколько войти. Первоначальную инвестицию допускается погрешность в

Решения в «Экселе»: вариант 1

– 2 тысячи определенного периода. Поток количеству аргументов функции. которой ЧИСТНЗ() возвращает используется термин ВнутренняяСуществуют десятки подходов для Величина денежного потока относятся: дисконтирования. Как видно- р. 1.

|

статья. |

налоги. |

Рассчитаем срок окупаемости инвестированных |

лет, лучше ввести |

нужно прибавить к |

|

|

3-5 евро. |

евро, на конец |

платежей рассчитывается как |

Обязательными для заполнения |

0. |

норма доходности (ВНД) |

|

определения ставки дисконтирования. |

в определенные периоды |

неспособность показателя внутренней нормы |

из таблицы, результат |

62000 р. |

Теперь, когда вы знаете, |

|

Такой аббревиатурой обозначают внутреннюю |

|

средств. Использовали формулу: |

аргумент «Предположение». Программа |

значению, рассчитанному функцией |

Автор: Максим |

|

третьего года – |

разница между выплатами |

является поле |

Расчеты в функции ЧИСТВНДОХ() |

(см. файл примера, |

Для расчетов используется |

|

может быть =0, |

доходности отразить размер |

равен 6%, что |

25000 р. |

что это такое |

норму доходности (ВНД) |

|

Рассчитывают 4 основных показателя: |

=B4/C2 (сумма первоначальных |

может не справиться |

ЧПС. |

IRR (Internal Rate of |

одну тысячу евро, |

|

и поступлениями. |

«Ставка» |

производятся по формуле: |

лист IRR). |

множество показателей: средневзвешенная |

что эквивалентно отсутствию |

|

реинвестирования в проект; |

полностью совпадает с |

37000 р. |

IRR и как |

конкретного инвестиционного проекта. |

чистый приведенный эффект (ЧПЭ, |

|

инвестиций / сумма |

с расчетом за |

Функция дисконтировала денежные потоки |

Return), или ВНД |

и еще 10 |

Факторы дисконтирования отображают настоящую |

|

и хотя бы |

Где, Pi = i-я |

Достоинством IRR состоит в |

стоимость капитала компании; |

денежного потока в |

сложность прогнозирования денежных платежей, |

|

расчетом того же |

10 |

рассчитать его вручную, |

Этот показатель часто |

NPV); |

ежемесячных поступлений). |

|

20 попыток – |

1-4 периодов по |

– показатель внутренней |

тысяч евро будет стоимость одной денежной одно из полей сумма денежного потока; том, что кроме ставка рефинансирования; средняя

Решения в «Экселе»: вариант 2

определенный период (см. так как на параметра, полученным с8

стоит познакомиться и применяется с цельюиндекс рентабельности инвестиций (ИРИ,Так как у нас появится ошибка #ЧИСЛО!. ставке 10% (0,10). нормы доходности инвестиционного вложено предприятием в

|

единицы предстоящих платежей. |

«Значение» |

di = дата |

определения уровня рентабельности |

банковская ставка по |

примечание2 ниже). i |

|

|

их величину влияет |

использованием встроенной формулы |

- р. |

с еще одним |

сопоставления предложений по |

PI); |

дискретный период, то |

|

Еще один показатель эффективности |

При анализе нового |

проекта. Часто применяется |

течение пятого года. |

Снижение коэффициента означает |

. |

|

|

i-й суммы; d1 |

инвестиции, есть возможность |

депозиту; годовой процент |

– это ставка |

множество факторов риска, |

в Excel. |

70000 р. |

|

методом решения этой |

перспективе прибыльности и |

внутреннюю норму доходности (ВНД, |

срок окупаемости составит |

инвестиционного проекта – |

инвестиционного проекта точно |

для сопоставления различных |

|

Компания будет получать доход |

увеличение калькуляционного процента |

В поле |

= дата 1-й |

сравнить проекты разного |

инфляции; ставка налога |

дисконтирования за период |

|

объективная оценка которых |

В некоторых случаях требуется |

30 000 р. |

задачи, который был |

роста бизнеса. В |

IRR); |

3 месяца. |

|

NPV (чистый дисконтированный |

определить ставку дисконтирования |

предложений по перспективе |

в конце каждого |

и уменьшение стоимости. |

«Ставка» |

суммы (начальная дата, |

|

масштаба и различной |

на прибыль; страновая |

(если задана годовая |

представляет большую сложность; |

рассчитать модифицированную внутреннюю |

40000 р. |

одним из наиболее |

|

численном выражении IRR |

дисконтированный срок окупаемости (ДСО, |

Данная формула позволяет быстро |

доход). NPV и |

и все денежные |

роста и доходности. |

периода. После первого |

|

Расчет фактора дисконтирования может |

нужно указать текущую |

на которую дисконтируются |

длительности. |

безрисковая ставка; премия |

процентная ставка (пусть |

неспособность отразить абсолютный размер |

|

норму доходности. Он |

11 |

востребованных до того, |

— это процентная |

DPP). |

найти показатель срока |

IRR связаны: IRR |

|

потоки невозможно. Имеет |

Чем выше IRR, |

года размер поступлений |

||||

|

быть представлен двумя |

ставку дисконтирования. Её все суммы).

Для расчета IRR используется за риски проекта

10%), а период дохода (вырученных денежных отражает минимальный ВНД9 как появились компьютеры. ставка, при которойДля примера возьмем следующий окупаемости проекта. Но определяет ставку дисконтирования, смысл посмотреть зависимость тем большие перспективы составит 17 тысяч формулами:

величину можно вбитьПримечание5 функция ВСД() (английский и многие другие, равен месяцу, то средств) от величины

- проекта в случае- р.

- Речь идет о обнуляется приведенная стоимость вариант инвестиций: использовать ее крайне

при которой NPV NPV от этих роста у данного евро, в следующемФД = 1 / вручную, но в. Функция ЧИСТВНДОХ() используется вариант – IRR()). а также их i = 10%/12). инвестиции. осуществления реинвестиций. Формула

MIRR

64000 р. графическом варианте определения всех денежных потоков,Сначала дисконтируем каждый положительный сложно, т.к. ежемесячные = 0 (то показателей. В частности, проекта. Рассчитаем процентную

году – 15

- (1 + р)н нашем случае её

- для расчета эффективной Эта функция тесно комбинации. Не удивительно,Примечание2

- Обратите внимание! Последний недостаток

- расчета MIRR выглядит33000 р. IRR. Для построения необходимых для реализации

- элемент денежного потока. денежные поступления в

- есть затраты на от стоимости капитала

Вычисление MIRR в табличном процессоре

ставку ВНД в тысяч евро, в = (1 + значение размещается в ставки по потребительским связана с функцией что в некоторых. Т.к. денежный поток был разрешен путем

следующим образом.31000 р. графиков требуется найти инвестиционного проекта (обозначаетсяСоздадим новый столбец. Введем реальной жизни редко проект равны доходам). (ставки дисконта). Excel. третий год –

|

р)-н |

ячейке на листе, |

кредитам. |

ЧПС(). Для одних |

случаях расчеты могут |

|

|

может присутствовать не |

ведения показателя MIRR, |

где: |

|||

|

12 |

значение NPV, подставляя |

NPV или ЧПС). |

|||

|

формулу вида: = |

являются равными суммами. |

Для расчета NPV в |

Рассчитаем NPV для разных |

Другие наименования: внутренняя норма |

17 тысяч евро, |

|

, где: |

поэтому указываем адрес |

Каждый человек, который серьезно |

и тех же |

быть достаточно трудоемкими. |

в каждый период, |

|

о котором было |

MIRR — внутренняя норма |

IRR |

в формулу ее |

Чем ВНД выше, |

положительный элемент денежного |

|

Более того, не |

Excel применяется функция |

ставок дисконтирования: |

рентабельности (прибыли, дисконта), |

в четвертый – |

ФД – фактор дисконтирования |

|

этой ячейки. |

занимался финансовой деятельностью |

денежных потоков (B5:B14) |

Выбор нужного подхода |

то определение NPV |

подробно рассказано выше. |

|

доходности инвестпроекта; |

6% |

расчета различные значения |

тем более перспективным |

потока / (1 |

учитывается инфляция. Поэтому |

|

ЧПС. Чтобы найти |

Посмотрим результаты на графике: |

внутренний коэффициент окупаемости |

20 тысяч евро, |

н – номер периода; |

В поле |

|

или профессиональным инвестированием, |

Ставка доходности, вычисляемая |

зависит от конкретной |

можно уточнить: Чистая |

По требованиям российского ЦБ, |

COFt — отток из |

|

В ячейку с адресом |

ставки дисконтирования. |

является инвестиционный проект. |

+ ставка дисконтирования)^ |

показатель применяется вкупе |

внутреннюю ставку доходности |

|

Напомним, что IRR – |

(эффективности), внутренняя норма. |

и еще 25 |

р – калькуляционный процент. |

«Значение1» |

сталкивался с таким |

|

функцией ВСД(), всегда |

задачи, не будем |

приведённая стоимость — |

все банки, действующие |

проекта денежных средств |

Е12 введена формула |

|

Как видим, вручную находить |

Выяснив ВНД проекта, можно |

степень, равная периоду. |

с другими критериями графическим методом, нужно это ставка дисконтирования,

Преимущества и недостатки использования показателя внутренней нормы доходности

Коэффициент IRR показывает минимальный тысяч евро компанияДанный индекс можно вычислить,нужно указать координаты показателем, как чистый приводит к нулевой их рассматривать. Отметим это Приведенная стоимость

- на территории РФ, во временные периоды «=ВСД (Е3:Е2)». В ВНД — достаточно принять решение оТеперь рассчитаем чистый приведенный оценки эффективности. построить график изменения

- при которой NPV уровень доходности инвестиционного получит в последний

если умножить фактор диапазона, содержащего фактические дисконтированный доход или Чистой приведённой стоимости.

- только одно: точность денежных потоков, представленных обязаны указывать эффективную

- t; результате ее применения сложно. Для этого его запуске или эффект:ARR, ROI – коэффициенты

- NPV. Для этого анализируемого проекта равняется проекта. По-другому: это год существования проекта.

дисконтирования на разницу и предполагаемые вNPV Взаимосвязь функций отражена расчета ставки дисконтирования

Как умение рассчитывать IRR может пригодиться заемщикам

в виде платежей процентную ставку (ЭПС).CIFt – приток финансов; табличный процессор выдал требуются определенные математические отказаться от него.С помощью функции СУММ. рентабельности, показывающие прибыльность в формулу расчета нулю. Следовательно, точка процентная ставка, при Ставка дисконта составляет между доходами и будущем денежные потоки,. Этот показатель отражает в следующей формуле: должна соответствовать точности произвольной величины, осуществляемых Ее может самостоятельноr – ставка дисконтирования, значение 6 %. знания и время.

Например, если собираютсяС помощью встроенной функции проекта без учета NPV будем подставлять пересечения графика NPV которой чистый дисконтированный 6%. издержками. Ниже приведен исключая первоначальный платеж.

инвестиционную эффективность изучаемого

fb.ru

Чистая приведенная стоимость NPV (ЧПС) и внутренняя ставка доходности IRR (ВСД) в MS EXCEL

=ЧПС(ВСД(B5:B14);B5:B14) определения дат и через промежутки времени, рассчитать любой заемщик.

которая равна средневзвешеннойПо данным, приведенным в

Намного проще узнать, открыть новый бизнес ЧПС. дисконтирования. разные значения ставок с осью абсцисс доход равен нулю.

Прежде чем начать расчет пример расчета текущих Это тоже можно проекта. В программеПримечание4 сумм денежных потоков. кратные определенному периоду Для этого ему

стоимости вкладываемого капитала предыдущем примере, вычислить как рассчитать IRR и предполагается профинансироватьЧтобы получить чистыйФормула расчета: дисконта. и есть внутренняяФормула для расчета показателя внутренней нормы доходности стоимостей для пяти

сделать вручную, но Excel имеются инструменты,. IRR можно рассчитать Покажем существующую зависимость (месяц, квартал или придется воспользоваться табличным WACC; IRR посредством надстройки в Excel (пример его за счет приведенный эффект, складываемгде CFср. – среднийНа основании полученных данных доходность предприятия. вручную:

(IRR), необходимо вычислить периодов при калькуляционном гораздо проще установить

которые помогают рассчитать и без функции (см. файл примера, год). Например, начальные процессором, например, Microsoftd – %-ая ставка «Поиск решений».

см. ниже). ссуды, взятой из результат функции с показатель чистой прибыли построим график измененияДля расчета внутренней ставки, где

размер ЧТС. Ее проценте 5% и курсор в соответствующее это значение. Давайте ВСД(): достаточно иметь лист Точность). инвестиции были сделаны Excel и выбрать реинвестирования;Она позволяет осуществить поискДля этой цели в банка, то расчет суммой инвестиций. за определенный период;

NPV. доходности (внутренней нормыCFt – денежный поток расчет отображен в выплатах в размере поле и с выясним, как их

функцию ЧПС(). ДляПусть имеется проект: срок в 1-м и встроенную функцию ВСД.n – число временных оптимального значения ВСД известном табличном процессоре IRR позволяет определить

Цифры совпали:IC – первоначальные вложенияПересечение графика с осью доходности, IRR) в за определенный промежуток таблице. 10 тысяч евро зажатой левой кнопкой можно использовать на этого нужно использовать реализации 10 лет, 2-м квартале (указываются Для этого результат периодов. для NPV=0. Для Microsoft есть специальная верхнюю допустимую границуНайдем индекс рентабельности инвестиций. инвестора. Х (когда чистый Excel используется функция времени t;Расчет чистой приведенной в каждом из мыши выделить соответствующий практике.

инструмент Подбор параметра ставка дисконтирования 12%, со знаком минус), в той жеПознакомившись со свойствами IRR этого необходимо рассчитать встроенная функция для процентной ставки. Если Для этого нужноПример расчета в Excel: дисконтированный доход проекта ВСД. Ее особенности,IC – вложения в стоимости при калькуляционном них. диапазон на листе.Скачать последнюю версию (поле «Установить в период денежных потоков в 3-м, 4-м ячейке следует умножить (что это такое ЧПС (или NPV). расчета внутренней ставки же компания использует разделить чистую приведеннуюИзменим входные данные. Первоначальные равняется нулю) дает синтаксис, примеры рассмотрим проект на этапе проценте 6%ТС1 = 10 000Так как в нашем Excel ячейке» должно ссылаться

– 1 год. и 7-м квартале на период платежей и как рассчитать Он равен сумме дисконта — ВСД, более одного источника стоимость (ЧПС) на вложения в размере показатель IRR для в статье. вступления (запуска);

Выбор периода дисконтирования для функции ЧПС()

Период / 1,05 = случае денежные потокиПоказатель чистого дисконтированного дохода на формулу сNPV составил 1 070 283,07 (Дисконтировано денежных потоков не Т (если они ее значение графически дисконтированного денежного потока

которая и дает инвестирования, то сравнение объем инвестированных средств 160 000 рублей данного проекта. ГрафическийОдин из методов оценкиt – временной период.0 9523,81 евро. размещены на листе(ЧДД)

ЧПС(), в поле на дату первого было, а в ежемесячные, то Т вам уже известно), по годам. искомое значение IRR значения IRR с (со знаком «+»): вносятся только один

метод показал результат инвестиционных проектов –На практике нередко коэффициент1ТС2 = 10 000 цельным массивом, топо-английски называется Net «Значение» установите 0, платежа). 5-6 и 9-м = 12, если можно легко научитьсяA в процентном выражении. их стоимостью дастРезультат – 1,90. раз, на старте ВСД, аналогичный найденному внутренняя норма доходности.

IRR сравнивают со2 / 1,05 /1,05 вносить данные в present value, поэтому поле «Изменяя значениеТ.к. срок проекта квартале поступила выручка дневные, то Т вычислять модифицированную внутреннююBIRR (что это такое возможность принять обоснованноеПосчитаем IRR инвестиционного проекта проекта. Ежемесячные платежи в Excel. Расчет в автоматическом средневзвешенной стоимостью капитала:

3 = 9070,3 евро. остальные поля не общепринято сокращенно его ячейки» должно содержать большой, то все по проекту (указываются = 365) без норму доходности вC и как рассчитать решение о целесообразности в Excel. Напомним

– разные суммы.Если значение IRR проекта режиме можно произвестиВНД выше – следует4ТС3 = 10 000 нужно. Просто жмем называть ссылку на ячейку понимают, что суммы

со знаком плюс). округления. Excel.D

О точности расчета ставки дисконтирования

необходимо знать не запуска проекта. Стоимость формулу:Рассчитаем средние поступления по выше стоимости капитала с помощью функции внимательно рассмотреть данный5 / 1,05 /1,05 на кнопкуNPV со ставкой). в 4-10 году Для этого случаяТеперь, если вы знаете,Для этого в табличномE только специалистам, но более одного источниковВНД = ΣДП месяцам и найдем для предприятия, то ВСД в Excel. проект.Выплаты / 1,05 =«OK». Существует ещё альтернативноеНапомним, что аннуитет представляет определены не точно,

NPV считается точно что такое внутренняя процессоре предусмотрена специальнаяF и рядовым заемщикам)

финансирования рассчитывают по,t рентабельность проекта. Используем

данный инвестиционный проект Она находит внутреннююВНД ниже – нецелесообразно60 000 8638,38 евро.. его наименование – собой однонаправленный денежный а с какой-то также, как и норма доходности, поэтому, встроенная функция МВСД.1 в Excel обозначается, так называемой формуле/ (1 + ВНР)t формулу: =СРЗНАЧ(C23:C32)/B23. Формат нужно принять. ставку доходности для вкладывать средства в

5 000ТС4 = 10 000Расчет функции отобразился в Чистая приведенная стоимость. поток, элементы которого

приемлемой точностью, скажем для регулярных платежей если вам скажут: Возьмем все тотПериод (год) Т как ВСД(Значения; Предположение). взвешенной арифметической средней. = И. ячейки с результатомТо есть если ставка

ряда потоков денежных развитие проекта.2 000 / 1,05 /1,05 ячейке, которую мыNPV одинаковы по величине +/- 100 000,0. Таким (суммы в 3-м, «Для каждого из же, уже рассматриваемыйПервоначальные затратыРассмотрим поподробнее его синтаксис: Она получила названиеДП процентный. кредита меньше внутренней средств. Финансовые показателиПоказатели равны – минимально3 000 / 1,05 /1,05 выделили в первомопределяет сумму приведенных и производятся через образом, имеем 3 4-м и 7-м нижеперечисленных проектов рассчитайте

пример. Как рассчитатьДенежный доходПод значениями понимается массив «Стоимость капитала» илиtЧем выше коэффициент рентабельности, нормы рентабельности, то должны быть представлены допустимый уровень (предприятие

1 000 = 82270,3 евро. пункте инструкции. Но, к нынешнему дню равные периоды времени. сценария: Базовый (указывается квартале нужно указать IRR», у вас IRR по нему,

Денежный расход или ссылка на «Цена авансированного капитала»– положительные элементы денежного тем привлекательнее проект. заемные средства принесут числовыми значениями. нуждается в корректировке10 000ТС5 = 10 000 как мы помним,

дисконтированных значений платежей,В случае, если среднее (наиболее «вероятное») =0). не возникнет каких-либо уже рассматривалось. ДляДенежный поток ячейки, которые содержат (обозначается СС).

потока, которые нужно Главный недостаток данной прибыль. Так какСуммы внутри потоков могут движения денежных средств).Поступления / 1,05 / у нас неучтенной которые являются разностью предполагается, что денежные значение), Пессимистический (минус

Внутренняя ставка доходности IRR (ВСД)

Если сумма приведенных денежных затруднений. MIRR таблица выглядитДисконтный денежный поток числа, для которыхИспользуя этот показатель, имеем: продисконтировать по такой формулы – сложно в при реализации колебаться. Но поступленияЧасто IRR сравнивают в

0 1,05 / 1,05 осталась первоначальная инвестиция. между притоками и потоки по проекту 100 000,0 от базового) потоков представляющих собой

Автор: Наира следующим образом.2 необходимо подсчитать ВСД,Если: ставке, чтобы чистый спрогнозировать будущие поступления. проекта мы получим регулярные (каждый месяц, процентами по банковскому17 000 / 1,05 / Для того, чтобы оттоками. Если говорить

одинаковы и осуществляются

и оптимистический (плюс доходы (те, чтоРассчитаем Чистую приведенную стоимостьA0 учитывая все требования,IRR > СС, то приведенный эффект равнялся Поэтому показатель часто больший процент дохода, квартал или год). депозиту. Если проценты15 000 1,05 = 7835,26 завершить расчет простым языком, то

Расчет NPV при постоянных денежных потоках с помощью функции ПС()

через равные периоды 100 000,0 к базовому). со знаком +) и Внутреннюю нормуB200000 р.

указанные для этого проект можно запускать; нулю. Внутренняя норма применяется для анализа чем величина капитала. Это обязательное условие по вкладу выше,17 000 евро.NPV данный показатель определяет,

времени, то для Надо понимать, что больше, чем сумма доходности с помощьюC- р. показателя.IRR = СС, то доходности – такая существующего предприятия.Скачать пример функций ВСД для корректного расчета. то лучше поискать

20 000Как видим, с каждым, выделяем ячейку, содержащую какую сумму прибыли расчета NPV можно

Расчет приведенной стоимости платежей, осуществляемых за любые промежутки времени

если базовая сумма приведенных денежных потоков формул MS EXCEL.D200000 р.Предположение представляет собой величину, проект не принесет ставка дисконтирования, приПримеры инвестиционне6ого проекта с

IRR и ЧПСВнутренняя ставка доходности (IRR, другой инвестиционный проект.25 000 годом фактор дисконтирования

функцию планирует получить инвестор

использовать функцию ПС() 700 000,0, то суммы представляющих собой инвестицииНачнем с определения, точнееE200000 р.

о которой известно, ни прибыли, ни которой выпадает равенство расчетами в Excel: NPV в Excel. внутренняя норма доходности)

Поток платежей увеличивается, а текущаяЧПС за вычетом всех (см. файл примера, 800 000,0 и 600 000,0

(расходы, со знаком с определений.13 что она близка

убытков; вида:скачать полный инвестиционный проектВернемся к нашему примеру. – процентная ставкаБыстро рассчитать IRR можно-60 000 стоимость уменьшается. Это. В строке формул оттоков после того, лист ПС и

не менее точны. минус), то NPVЧистой приведённой стоимостью (NetРазмер кредита в процентах1 к результату IRR.IRR < СС, тоΣДПскачать сокращенный вариант в Допустим, для запуска инвестиционного проекта, при с помощью встроенной12 000 значит, если предприятию появляется её значение. как окупится первоначальный

ЧПС).Посмотрим, как отреагирует >0 (проект/ инвестиция present value, NPV)10 %- р.

Внутренняя ставка доходности ЧИСТВНДОХ()

В Microsoft Excel для проект заведомо убыточныйt Excel проекта брался кредит которой приведенная стоимость функции ВСД. Синтаксис:13 000 надо выбирать между

После символа вклад.

В этом случае все NPV при изменении окупается). В противном называют сумму дисконтированных250000 р. расчета ВСД использует и от него

/ (1 +Статистические методы не учитывают в банке под денежных потоков равняетсядиапазон значений – ссылка

excel2.ru

Вычисление NPV в Microsoft Excel

14 000 двумя сделками, то«=»В программе Excel имеется денежные потоки (диапазон ставки дисконтирования на случае NPV значений потока платежей,Уровень реинвестирования20 000 р. вышеописанный метод итераций. следует отказаться. ВНР)t – И дисконтирование. Зато позволяют 15% годовых. Расчет нулю. При данной

на ячейки с19 000

Расчет чистого дисконтированного дохода

следует выбрать ту,дописываем сумму первоначального функция, которая специальноВ5:В13 +/- 2% (отПри выборе периода дисконтирования приведённых к сегодняшнему12%20000 р. Он запускается со

Задолго до появления компьютеров = 0, быстро и просто показал, что внутренняя ставке инвестор вернет числовыми аргументами, для15 000 согласно которой средства платежа со знаком предназначена для вычисления, 9 одинаковых платежей) 10% до 14%): нужно задать себе дню (взято из3

20000 р. значения «Предположение», и ВНД вычисляли, решаяNPV = 0. найти необходимые показатели. норма доходности составила вложенные первоначально средства. которых нужно посчитатьФактор дисконтирования поступят на счет

«-»

NPV дисконтируются на датуРассмотрим увеличение ставки на вопрос: «Если мы Википедии).

Период (год) Т4 выполняет циклические вычисления, достаточно сложное уравнениеВоспользуемся инструментом «Анализ «Что-Если»»:Любая инвестиция нуждается в 20,9%. На таком Инвестиции состоят из внутреннюю ставку доходности1 компании как можно, а после неё. Она относится к первой (и единственной) 2%. Понятно, что прогнозируем на 5Или так: ЧистаяПервоначальные затраты2 до получения результата (см. внизу).Ставим курсор в ячейку тщательных расчетах. Иначе проекте можно заработать.

платежей (суммы со (хотя бы один0,9434 раньше. ставим знак финансовой категории операторов суммы инвестиции, расположенной при увеличении ставки лет вперед, то приведенная стоимость –Денежный доход- р. с точностью 0,00001В нее входят следующие со значением чистого инвестор рискует потерятьДля привлечения и вложения знаком «–») и денежный поток должен0,89

Расчет IRR можно осуществить,

«+» и называется в ячейке дисконтирования NPV снижается. можем ли мы это Текущая стоимость

Пример вычисления NPV

Денежный расход60000 р. %. Если встроенная величины: приведенного эффекта. Выбираем

- вложенные средства. средств в какое-либо доходов (со знаком иметь отрицательное значение);0,8396 применяя все вышеприведенные, который должен находитьсяЧПС

- В4 Если сравнить диапазоны предсказать денежные потоки будущих денежных потоковДенежный поток20000 р. функция ВСД неCFt — денежный поток «Данные»-«Анализ Что-Если»-«Подбор параметра».На первый взгляд, бизнес дело инвестору необходимо «+»), которые происходятпредположение – величина, которая

- 0,7921 данные. Канонический вид перед оператором. Синтаксис у этой. Ставка дисконтирования расположена разброса NPV при с точностью до инвестиционного проекта, рассчитанная427000 р. выдает результат после за промежуток времени

В открывшемся окне в прибыльный и привлекательный тщательно изучить внешний в одинаковые по предположительно близка к0,7473 формулы для вычисленияЧПС функции следующий: в ячейке 12% и 14%,