Первый урок по калькуляторам и расчетам в Microsoft Excel будет посвящен созданию расчета страхового платежа по ОСАГО. Данный калькулятор может быть использован страховыми агентами и сотрудниками продажного подразделения.

Шаг 1. Создаем базу

На новой странице (Коэффициенты) создаем таблицы с параметрами, условиями и значениями коэффициентов. Все коэффициенты действенны на 29.10.2014.

Шаг 2. Создаем таблицу с параметрами ОСАГО

Создаем новую страницу «Расчет ОСАГО», на которой создаем таблицу с параметрами страхования:

- Место регистрации автомобиля;

- Тип транспортного средства;

- Стаж вождения;

- Статус страхователя;

- Срок страхования.

А также список условий для каждого параметра.

Шаг 3. Создаем выпадающий список значений параметра

Создаем значения в виде выпадающего списка для каждого параметра:

- Переходим на вкладку «Данные»;

- Устанавливаем курсор в месте, где должен быть выпадающий список (C2);

- Выбираем в вкладке «Работа с данными» функцию «Проверка данных»;

- В открывшемся окне на вкладке «Параметры», выбираем «Тип данных» «Список»;

- В строке «Источник» указываем диапазон данных (Все условия параметра);

- Нажимаем «ОК»

Итак, у нас создана таблица с параметрами и условиями страхования ОСАГО.

Шаг 4. Создаем таблицу критериев для отбора коэффициента значения.

Для того чтобы извлекать коэффициенты, необходимые для расчета страхового платежа ОСАГО, по каждому параметру с выбранным значением, будем использовать функцию Excel «БИЗВЛЕЧЬ». Для этого подготовим массив с критериями отбора отдельной таблицей, где сверху будет указан параметр, а снизу будет подтягиваться выбранное значение.

Значение параметра будет подтягиваться с таблицы на странице «Расчет ОСАГО» из выпадающего списка. Значение подтягивается простой функцией:

- Устанавливаем курсор, где необходимо установить значение;

- Нажимаем клавишу «=» на клавиатуре;

- Указываем путь к значению (выпадающий список).

Таким образом, заполняем всю таблицу с критериями.

Шаг 5. Извлекаем коэффициенты значений

Для того чтобы извлечь коэффициент для каждого значения, будем использовать функцию «БИЗВЛЕЧЬ».

- Устанавливаем курсор на ячейку в которое хотим извлечь коэффициент;

- Нажимаем кнопку «Вставить функцию»;

- Выбираем Категорию «Работа с базой данных»;

- Выбираем функцию «БИЗВЛЕЧЬ»;

- В открывшемся окне:

- В строку «База_данных» вносим диапазон таблицы, вместе с заголовками, из которой хотим извлечь коэффициент;

- В строке «Поле» указываем ячейку заголовка таблицы по которому будет производится поиск. В нашем случае «Коэффициент»;

- В строку «Критерий» указываем критерий поиска (Заголовок столбца и значение). Например, Заголовок столбца «Место регистрации автомобиля», а значение «Житомир».

Таким образом, извлекаем для каждого выбранного значения параметра свой коэффициент.

Шаг 6. Расчет страхового платежа.

После того, как были извлечены для каждого значения коэффициент, рассчитываем страховой платеж по ОСАГО путем умножения базового страхового платежа 180 грн. на все коэффициенты.

Шаг 7. Оформление калькулятора ОСАГО

Скрываем все не нужные столбцы и строки, а также «листы», чтобы не вводили в заблуждение. Оформляем таблицу по собственному желанию и вкусу. Выделяя заголовки, параметры и значения шрифтом или цветом.

В таблицах, которые использовались для расчета и извлечения данных, можно менять значения, но не удаляя и не добавляя столбцы и строки. В противном случае расчет может быть не корректным.

Расчет страхового платежа ОСАГО готов к использованию. Рассчитать ОСАГО становится легко и просто за какие-то полминуты драгоценного времени.

людей нашли эту статью полезной. А Вы?

По какой форме заполнять расчет по страховым взносам за 1 квартал 2023 года? Какой срок сдачи РСВ по итогам 1 квартала? Как заполнять разделы расчета? Отвечаем на вопросы и приводим примеры заполнения квартальной отчетности по страховым взносам при обычных и пониженных тарифах. Также вы сможете скачать пример заполнения нулевого РСВ за 1 кв.2023.

Расчет по страховым взносам за 1 квартал 2023 года нужно представлять на новом бланке. Новая форма утверждена Приказом ФНС России от 29.09.2022 N ЕД-7-11/[email protected]

Основные изменения в форме РСВ связаны с начислением взносов по единому тарифу. В новой форме расчета по страховым взносам объединили строки, в которых указывают взносы на ОПС, ОМС и страхование по ВНиМ. Из-за объединения структура расчета изменилась: ряда подразделов больше нет, а у других теперь иные номера. Подробнее см. “Что изменилось в РСВ с 2023 года“.

Обязательные листы нового РСВ в 2023 году:

- титульный лист;

- разд. 1;

- подраздел 1;

- разд. 3.

Остальные листы – только для отдельных плательщиков, например для тех, кто платит взносы по доптарифу.

ШПАРГАЛКА: КТО И КАКОЙ РАЗДЕЛ РСВ ДОЛЖЕН ЗАПОЛНЯТЬ

Состав новой формы РСВ-2023

Новая форма состоит из четырех разделов:

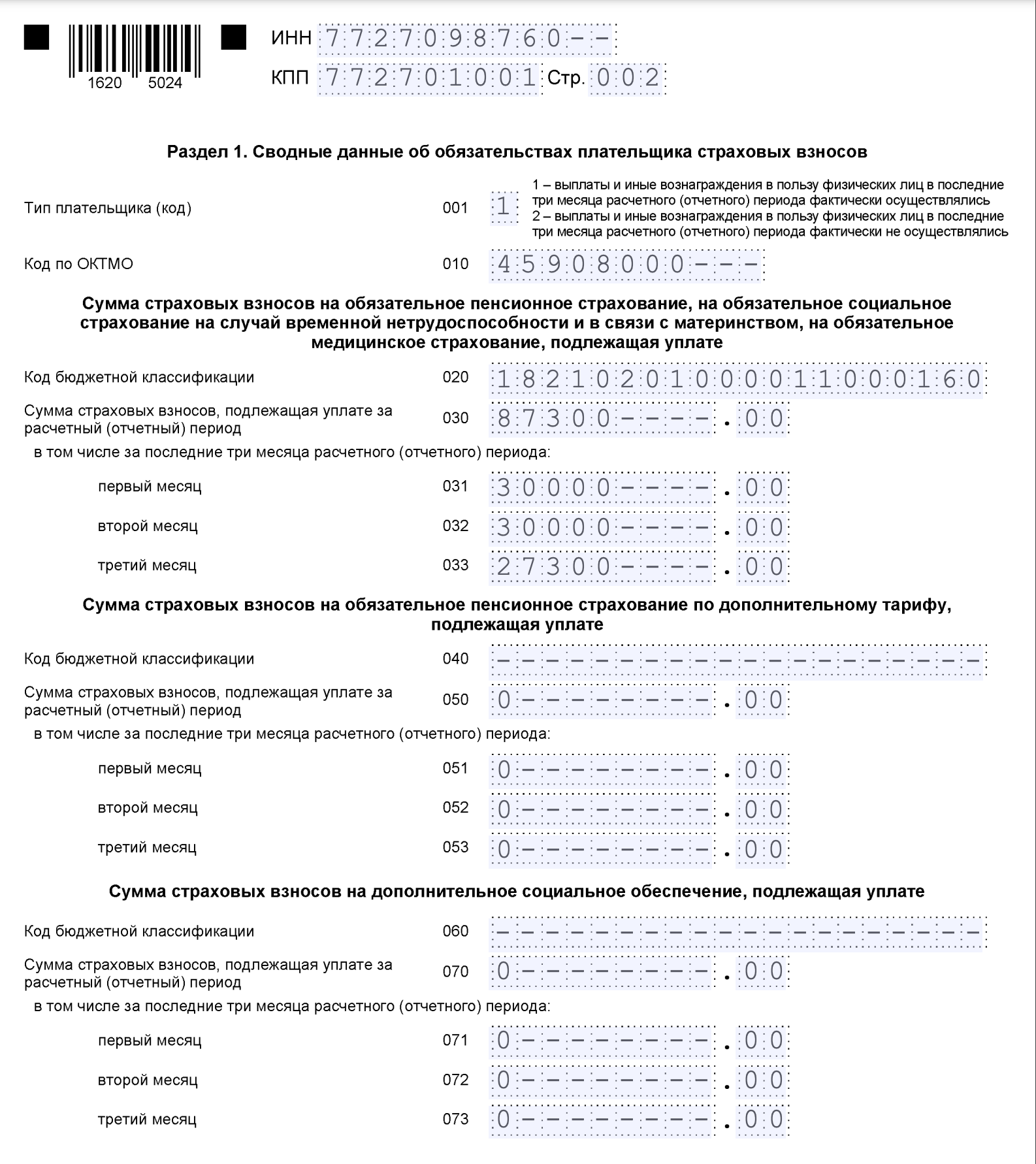

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов – глав крестьянских (фермерских) хозяйств»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах»;

- раздел 4 «Сводные данные об обязательствах плательщиков страховых взносов, указанных в пункте 6.1. статьи 431 НК РФ». Этот новый раздел большинству работодателей заполнять не нужно. Ведь он посвящен страховым взносам с выплат в пользу прокуроров, сотрудников Следственного комитета РФ, судей федеральных судов и мировых судей.

Срок сдачи РСВ за первый квартал в 2023 году

Подать РСВ за I квартал нужно не позднее 25.04.2023 (п. 7 ст. 431 НК РФ).

При нарушении срока представления РСВ работодателю грозит штраф (п. 1 ст. 119 НК РФ).

Нулевой РСВ-1 за 1 квартал

Работодатель, у которого по каким-либо причинам отсутствовали выплаты в пользу работников в I квартале, все равно должен подать РСВ за этот период (Письмо Минфина России от 28.07.2022 N 03-15-05/73009).

При подаче нулевого РСВ работодатель включает в состав расчета (п. 3.2 Порядка):

- титульный лист;

- раздел 1 с указанием в строке 001 кода «2» (без подразделов и приложений);

- раздел 3.

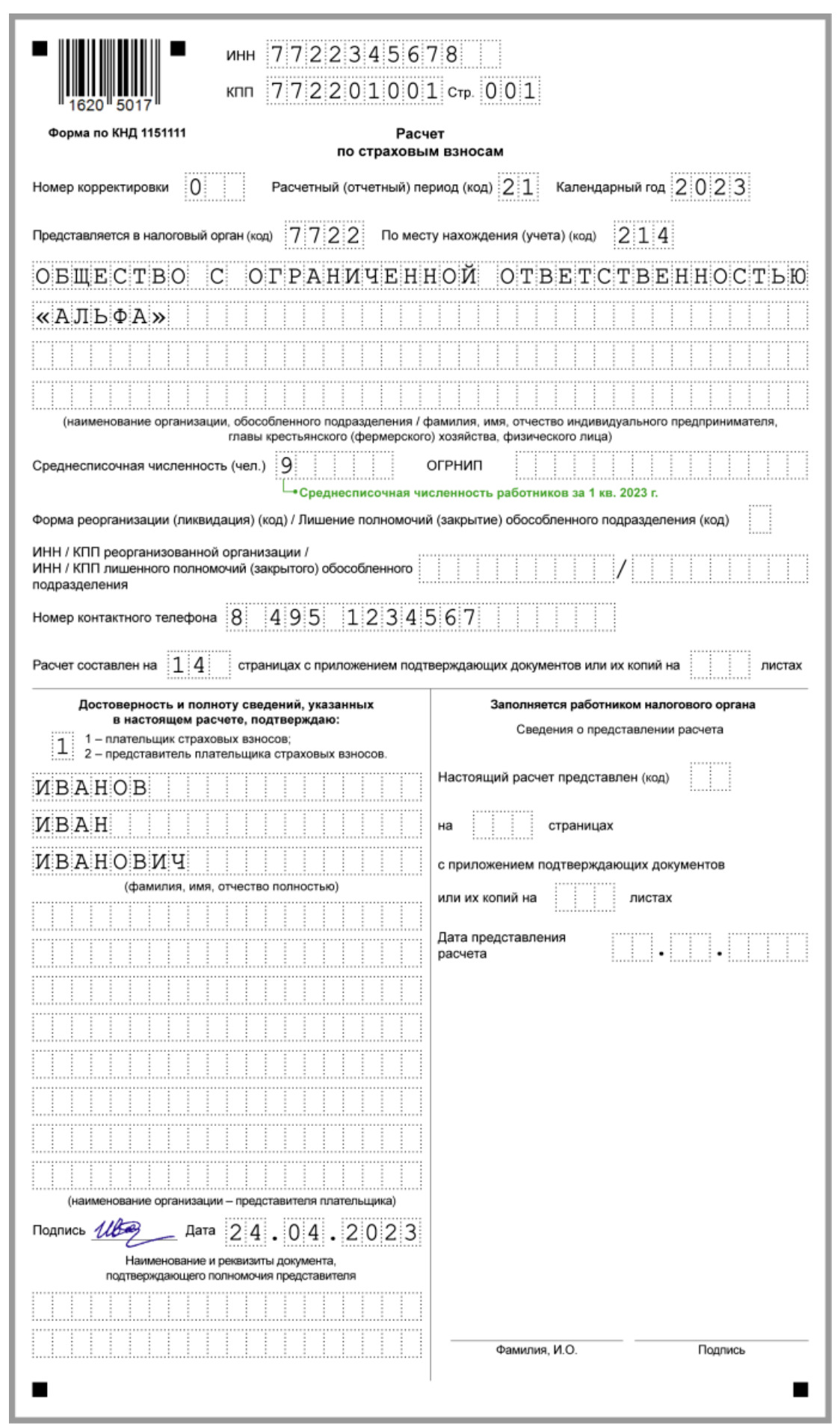

Титульный лист

На титульном листе приведите среднесписочную численность работников за 1 квартал 2023 г., рассчитанную в обычном порядке, дробное значение округлите до целого. Код расчетного периода – 21.

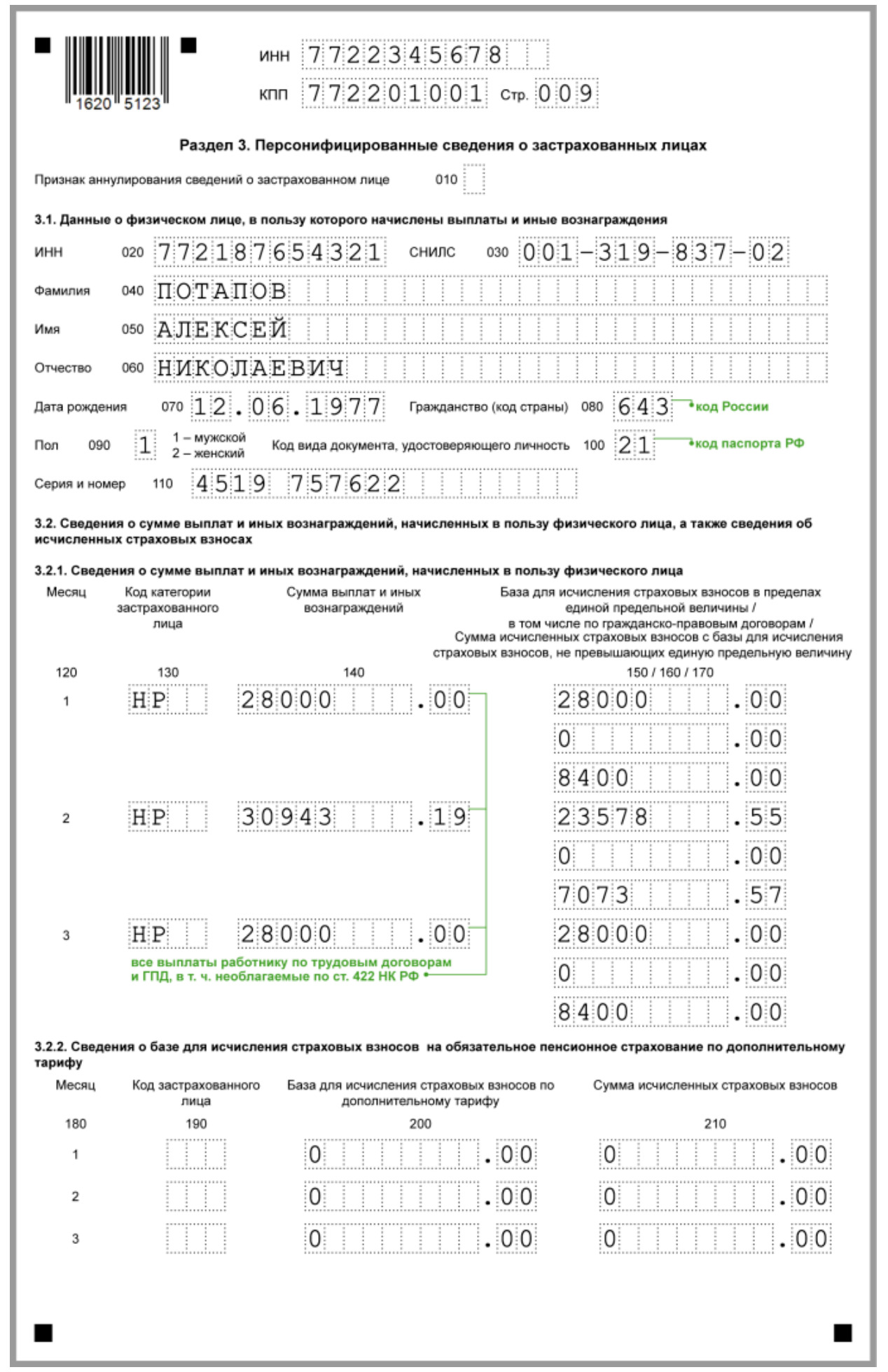

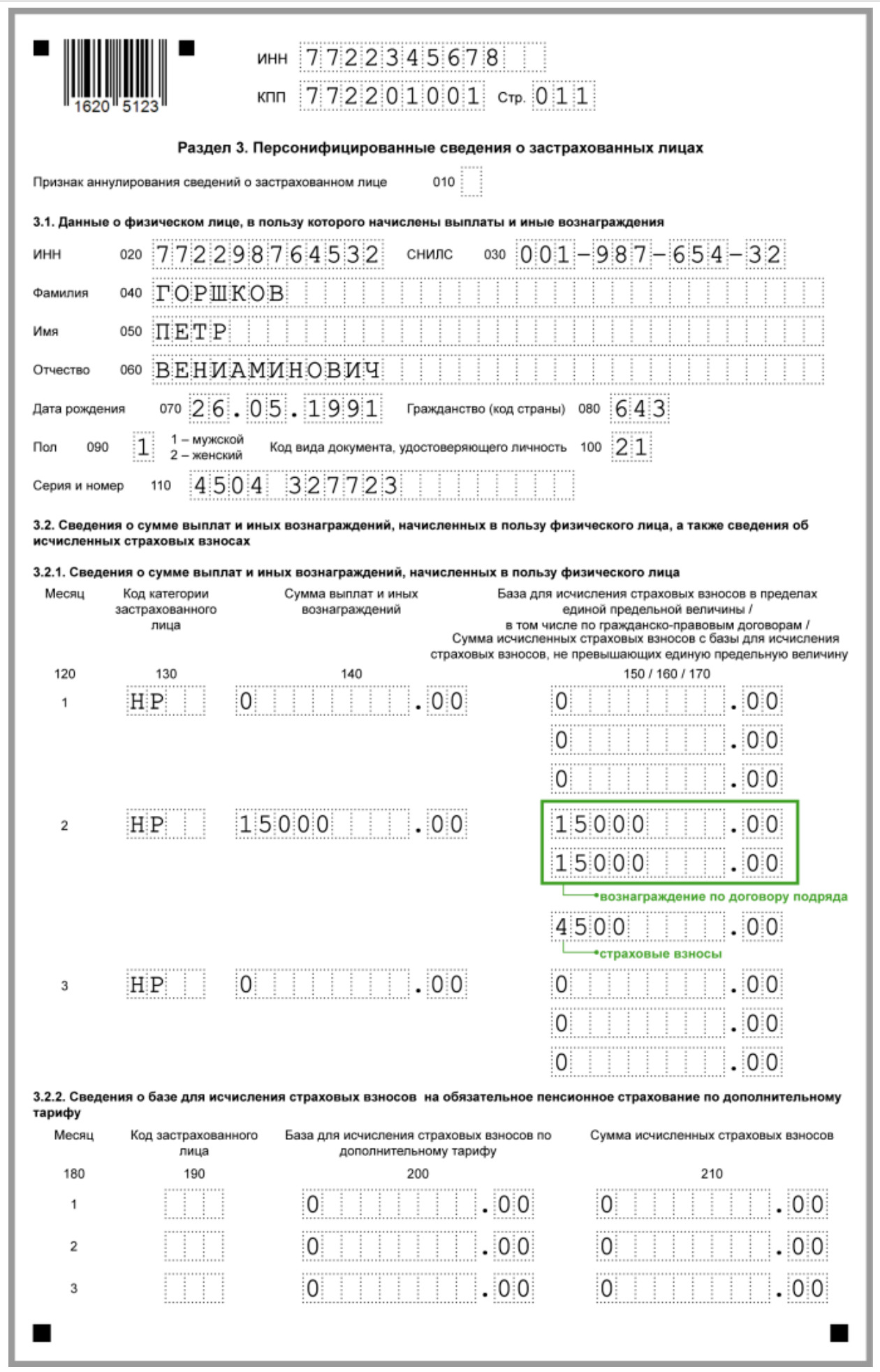

Раздел 3

Раздел 3 заполните на каждого работника, числившегося у вас в 1 квартале. Код категории застрахованного лица для граждан РФ – НР. Коды для иностранцев: временно пребывающие – ВПНР, временно проживающие – ВЖНР.

В графе 140 укажите все доходы работника – облагаемые и необлагаемые. Не показывайте только дивиденды и другие выплаты, не являющиеся объектом обложения по ст. 420 НК РФ.

Выплаты по ГПД в разд. 3 покажите и в графе 150, и в графе 160.

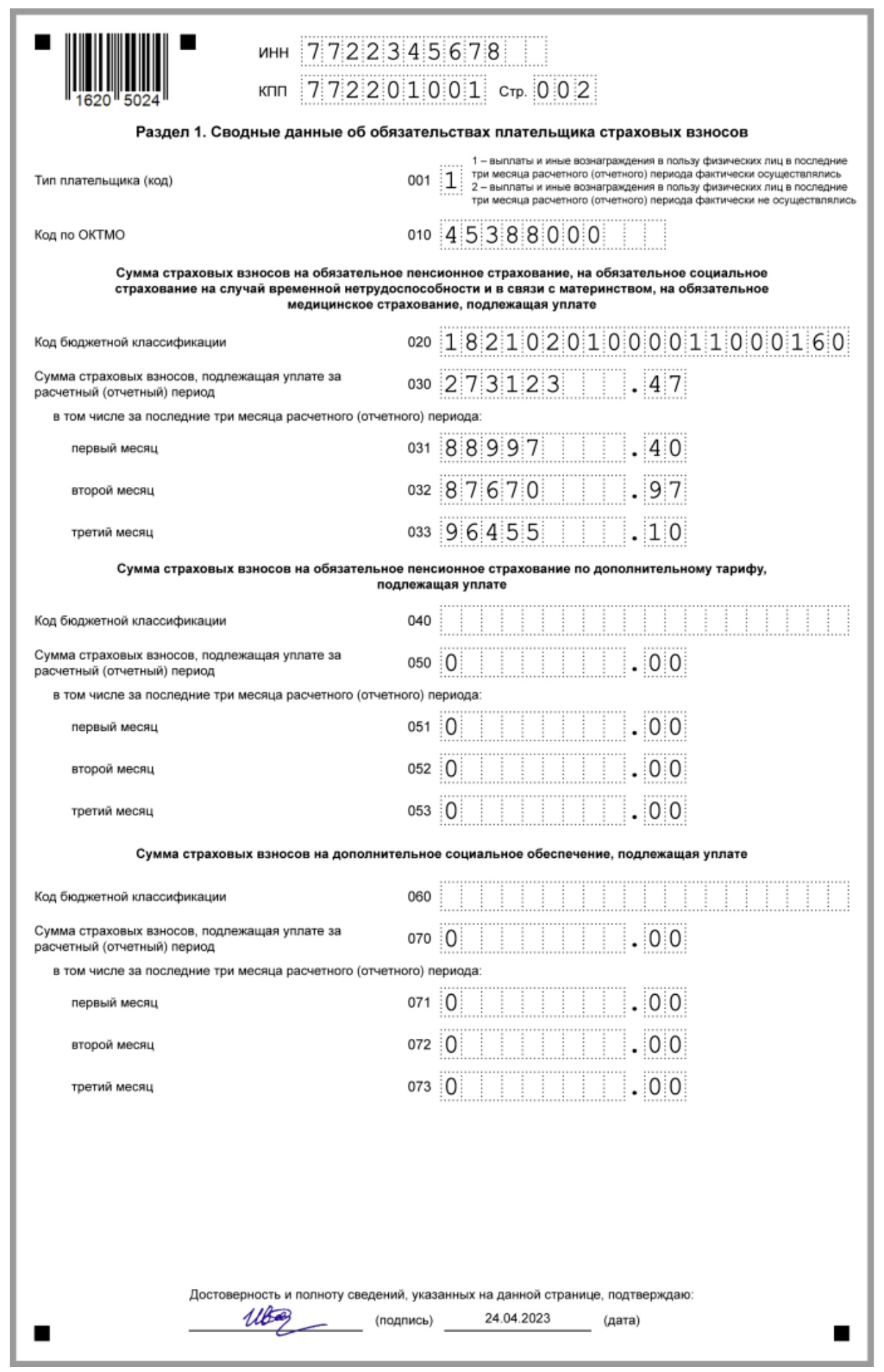

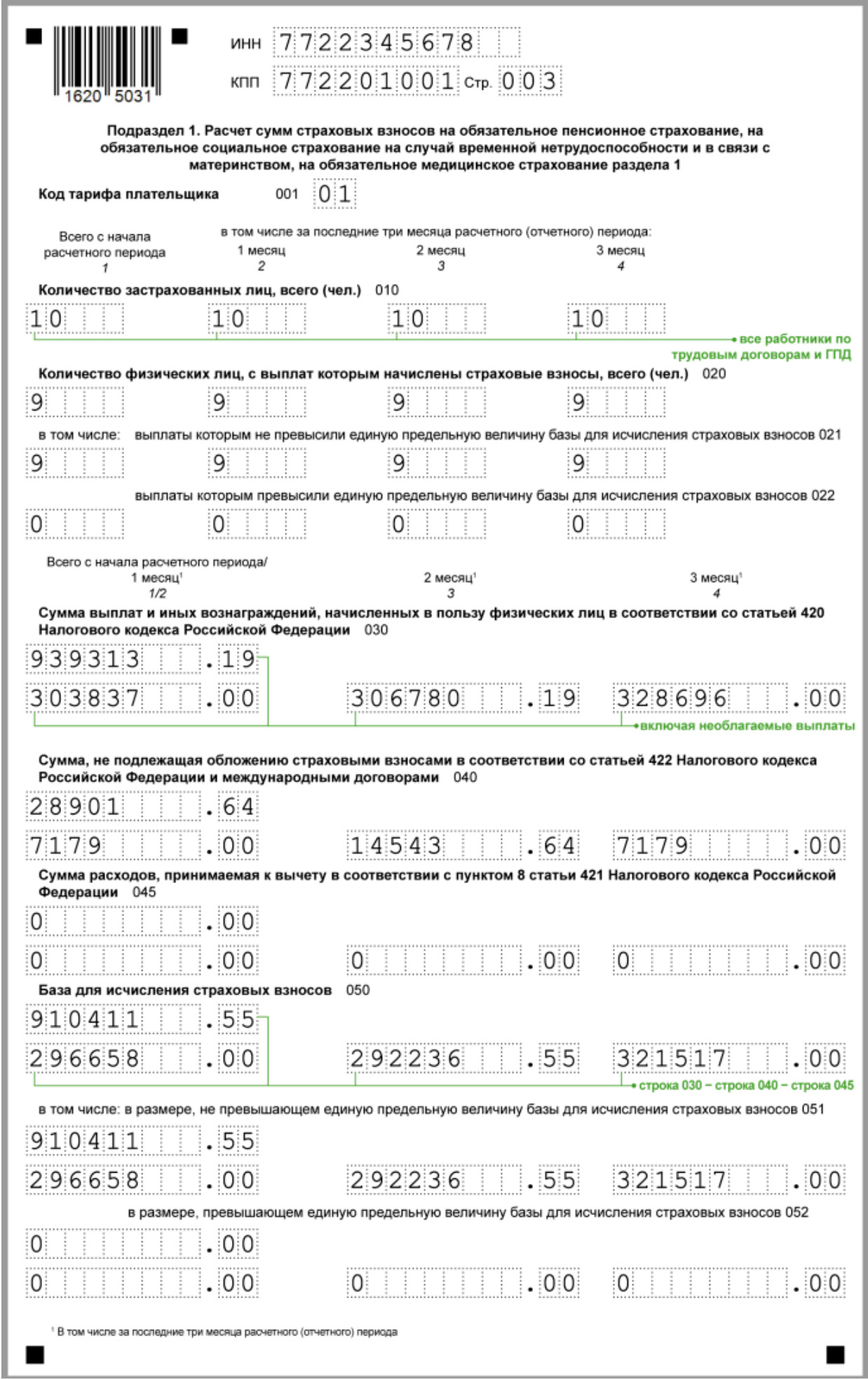

Подраздел 1

В подразделе 1 укажите выплаты и взносы по всей организации – за каждый из последних 3 месяцев и нарастающим итогом с начала года. В отдельных строках приведите выплаты сверх предельной базы и взносы с них. Количество застрахованных лиц – это все работники организации, в том числе по ГПД.

Образец заполнения РСВ за 1 квартал 2023 года

Приведем возможный пример заполнения РСВ-1 за 1 квартал 2023 года на следующих условиях.

Каким способом передать расчет в ИФНС

Если численность физлиц, в пользу которых работодателем были произведены выплаты, за расчетный период превышает 10 человек, то такому работодателю нужно сдать РСВ в электронном виде по ТКС с использованием УКЭП (п. 10 ст. 431 НК РФ).

Если же численность физлиц, получивших выплаты от работодателя, не превышает указанный выше лимит, то работодатель самостоятельно выбирает способ подачи расчета: либо на бумаге, либо в электронном виде.

РСВ по обособленным подразделениям

Если у организации есть обособленное подразделение, то сдача РСВ за 1 квартал 2023 года зависит от того, открыт ли этой “обособке” счет в банке и производит ли она начисление и выплату доходов работникам (п. 7 ст. 431 НК РФ).

Если оба этих условия выполняются, то в ИФНС по месту нахождения головной организации сдается РСВ в части работающих в ней сотрудников, а в ИФНС по месту нахождения ОП сдается расчет в части работников этого обособленного подразделения. В этом случае не забудьте указать в расчете правильный КПП: в расчете головного предприятия – КПП организации, в расчете обособленного подразделения – его КПП.

Выводы

Обновленный титульный лист заполняйте в прежнем порядке

Если в I квартале начисляли выплаты работникам и исполнителям, включите в расчет титульный лист, раздел 1, подраздел 1 раздела 1 и раздел 3. Даже если вы не вели деятельность в I квартале, все равно представьте отчетность, включите в нее титульный лист, раздел 1 без подразделов и приложений, а также раздел 3.

Если в штате нет сотрудников, отчитайтесь за руководителя-учредителя. На титульном листе будут те же сведения, что и в прежнем РСВ.

Не разбивайте взносы по видам страхования

В разделе 1 покажите сводные данные по взносам без разбивки по видам страхования. Тариф взносов теперь единый. В общем случае он составляет 30 процентов с выплат в пределах лимита, 15,1 — с выплат сверх предельной величины (п. 3 ст. 425 НК). Налоговики сами будут распределять платежи на пенсионное, медицинское и социальное страхование.

В РСВ больше нет отдельного приложения для временно пребывающих иностранцев. Раньше выплаты таким работникам облагались социальными взносами по тарифу 1,8 процента вместо 2,9. Сейчас вы платите за них по единому тарифу.

- В поле 001 подраздела 1 отразите код тарифа. Для компаний, которые платят по общему тарифу, код 01. Малые и средние компании используют сразу два тарифа, поэтому заполняют два подраздела 1 по каждому коду.

- В строке 010 отразите общее количество застрахованных — это сотрудники, подрядчики и исполнители по договорам ГПХ.

- В новой строке 021 подраздела 1 отразите количество застрахованных, которые получили доходы в пределах лимита, в строке 022 — количество работников, которые получили доходы сверх предельной базы.

- В строке 051 запишите облагаемые выплаты в пределах лимита, а в строке 052 — сверх предельной базы по взносам.

- В подразделе 2 приведите расчет взносов по доптарифам. Если применяли несколько доптарифов, подраздел 2 заполните по каждому основанию.

В разделе 3 отражайте общую сумму взносов

В разделе по-прежнему заполняйте персонифицированные сведения по всем застрахованным в последние три месяца отчетного периода. Это должны быть те же работники, на которых вы подаете сведения персонифицированного учета. В новом бланке изменилось наименование подраздела 3.2 и строк 150–170.

В подразделе 3.2.1 указывайте не только пенсионные взносы, а все страховые взносы по единому тарифу в пределах лимита в 1,917 млн руб. Если в I квартале в пользу застрахованного вы не начисляли никакие выплаты и вознаграждения, не заполняйте подраздел 3.2.

Код застрахованного по общему тарифу — «НР». Если заполняете отчеты для малой или средней компании, в строке 130 подраздела 3.2.1 раздела 3 в отношении выплат, не превышающих МРОТ, впишите код категории «НР» («ВЖНР» или «ВПНР»). Для выплат сверх МРОТ — код «МС» («ВЖМС» или «ВПМС»).

Видео по теме

Важные документы

Образец заполнения РСВ за 1 кв.2023 (из Консультант+)

Скачать документ

Нулевой РСВ за 1 кв.2023 (пример заполнения)

Скачать документ

Методика РАССЧЕТА

СТРАХОВЫХ СУММ И СТРАХОВЫХ ТАРИФОВ по КОМПЛЕКСНОМУ ИПОТЕЧНОМУ СТРАХОВАНИЮ.

1.

Определение страховых сумм.

Страховая сумма

определяется в размере выданного кредита увеличенного на n %* (n % —

годовая процентная ставка, либо 10% в зависимости от требований

банка-кредитора) по следующим страховым рискам:

А) По

страхованию имущества и риска утраты права собственности

Б) По

страхованию жизни, здоровья и трудоспособности

2. ОПРЕДЕЛЕНИЕ ГОДОВОЙ ТАРИФНОЙ СТАВКИ ПО

СТРАХОВАНИЮ имуществА (КВАРТИРЫ И

СТРОЕНИЯ)

НА

ПАКЕТ СТРАХОВЫх РИСКОВ:

·

ПОЖАР, УДАР МОЛНИИ,

ВЗРЫВ БЫТОВОГО ГАЗА;

·

ЗАЛИВ;

·

СТИХИЙНЫЕ БЕДСТВИЯ;

·

ПАДЕНИЯ ЛЕТЕТЕЛЬНЫХ

АППАРАТОВ;

·

ПРОТИВОПРАВНЫЕ ДЕЙСТВИЯ

ТРЕТЬИХ ЛИЦ.

Вид имущества |

Базовая |

|

|

1. Конструктивные |

0,25 |

|

|

2. Конструктивные |

0,38 |

|

|

3. Конструктивные |

Каменные |

0,55 |

|

Смешанные |

0,65 |

|

|

Деревянные |

0,7 |

3. ОПРЕДЕЛЕНИЕ

ГОДОВОЙ ТАРИФНОЙ СТАВКИ ПО СТРАХОВАНИЮ ЖИЗНИ, ЗДОРОВЬЯ

и ТРУДОСПОСОБНОСТИ ЗАЕМЩИКА.

Страховые риски:

(а) смерть Заемщика по любой причине;

(б) утрата трудоспособности Заемщиком (постоянная и/или

временная).

Расчет

тарифа производится следующим образом:

Определяется

базовая тарифная ставка в зависимости от пола, возраста и страховых рисков.

|

Возраст |

Смерть |

Смерть + постоянная утрата с назначением |

Смерть + постоянная утрата с назначением + временная утрата |

|

МУЖЧИНЫ |

|||

|

от 20 до 30 лет |

0,30 |

0,40 |

0,45 |

|

от 30 до 45 лет |

0,35 |

0,45 |

0,50 |

|

от 45 до 50 лет |

0,40 |

0,50 |

0,55 |

|

ЖЕНЩИНЫ |

|||

|

от 20 до 30 лет |

0,25 |

0,30 |

0,35 |

|

от 30 до 45 лет |

0,30 |

0,35 |

0,40 |

|

от 45 до 50 лет |

0,35 |

0,45 |

0,45 |

4. ОПРЕДЕЛЕНИЕ

ГОДОВОЙ ТАРИФНОЙ СТАВКИ ПО СТРАХОВАНИЮ РИСКА УТРАТЫ ПРАВА СОБСТВЕННОСТИ

(ТИТУЛ).

Страховые случаи:

(а) вступившее в законную силу решение суда о

признании сделки, в результате которой возникло право собственности Заемщика

(Залогодателя), недействительной.

(б) вступившее в законную силу решение суда об

истребовании имущества от добросовестного приобретателя – Заемщика

(Залогодателя).

|

Срок страхования |

Тариф |

|

1. |

0,5% |

|

3 года |

0,3% |

|

от 10 лет и более |

0,25% |

Начиная с 2023 года страховые взносы на обязательное пенсионное страхование, социальное страхование на случай временной нетрудоспособности и в связи с материнством, на медицинское страхование, заменены единым тарифом страховых взносов. На практике это означает, что теперь работодателям нет необходимости исчислять и уплачивать страховые взносы отдельно в каждый фонд. Достаточно единожды рассчитать взнос с выплат сотрудника по трудовому договору или с выплат физического лица по гражданско — правовому договору и сформировать один общий платежный документ на уплату взносов в бюджет в целом по организации.

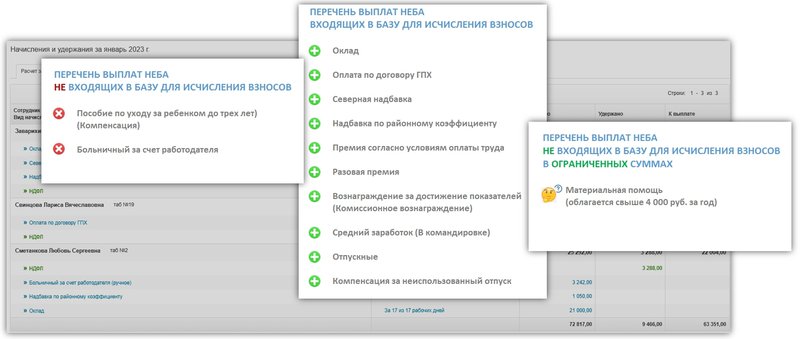

Что необходимо учесть, переходя к расчетам

- Нужно проверить базу для исчисления взносов, так как не все выплаты облагаются страховыми взносами. На рисунке ниже можно увидеть перечни с видами выплат, подлежащих и не подлежащих обложению в сервисе. Полный список сумм, которые не облагаются страховыми взносами приведен в ст. 422 НК РФ.

- Согласно п. 1 ст. 421 НК РФ, учет выплат по сотруднику (физическому лицу, выполняющему работы по договору гражданско — правового характера) должен вестись нарастающим итогом с начала календарного года. Т.е. для того, чтобы рассчитать взносы с выплат и вознаграждений, нужно учесть все суммы, начисленные в пользу физического лица, начиная с начала года по месяц расчета включительно.

- С 2023 года понятие предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование и на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством заменено новым понятием единой предельной величины базы. Если до 2023 года, базу для исчисления страховых взносов по физическому лицу, начисленную с начала года, необходимо было сравнивать с предельной величиной, установленной отдельно для Пенсионного фонда РФ и Фонда социального страхования РФ, то теперь достаточно сравнить ее только с одной предельной величиной, ежегодно устанавливаемой Правительством РФ. Для сумм, превышающих единую предельную величину, как и ранее, действуют пониженный ставки тарифов страховых взносов.

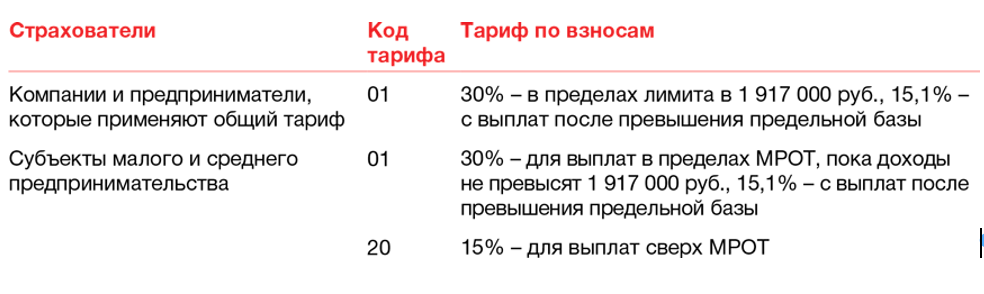

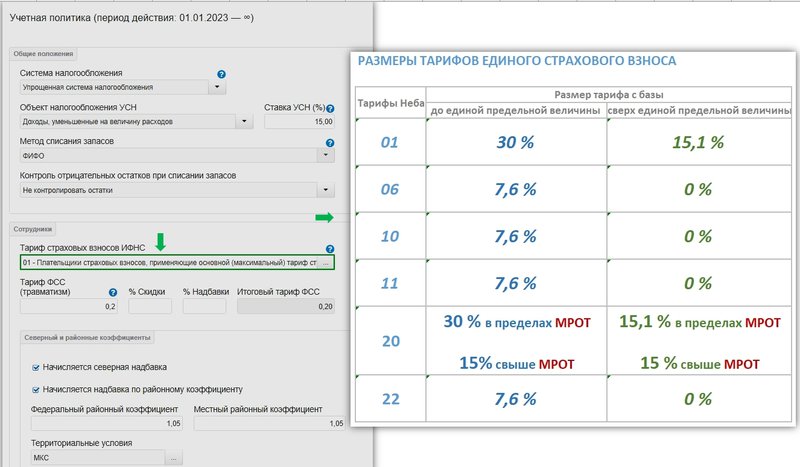

- При расчете страховых взносов, нужно учесть размеры тарифов, установленные с 2023 года в ст. 425 НК РФ и в ст. 427 НК РФ — для плательщиков, применяющих пониженные тарифы. Новые ставки тарифов, используемых в сервисе, приведены на рисунке ниже.

Алгоритм расчета

- Сумма начисленная всего: просуммировать все начисления из документов Расчета заработной платы по физическому лицу за период с начала года по месяц (включительно), в котором необходимо исчислить страховые взносы.

- Сумма необлагаемая всего: просуммировать все выплаты из документов Расчета заработной платы, которые не облагаются страховыми взносами, либо не облагаются в ограниченных размерах, по физическому лицу за период с начала года по месяц (включительно), в котором необходимо исчислить страховые взносы. Особое внимание уделить суммам материальной помощи: если материальная помощь превысила 4 000,00 руб., то в необлагаемую часть принять только 4 000,00 руб.

- База всего (для исчисления страховых взносов) = Сумма начисленная всего — Сумма необлагаемая всего.

- База до предельной величины всего: сравнить сумму полученной Базы всего с размером предельной величины в году, за который осуществляется расчет взносов. В базу до предельной величины включается база, которая эту предельную величину не превысила.

- если База всего превысила предельную величину, то:

База сверх предельной величины всего = База всего — База до предельной величины всего.

- Страховые взносы до предельной величины всего = База до предельной величины всего * Размер тарифа с базы до предельной величины.

- Страховые взносы сверх предельной величины всего = База сверх предельной величины всего * Размер тарифа с базы сверх предельной величины.

- Страховые взносы начислено ранее до предельной величины: просуммировать все суммы начисленные по единому тарифу страховых взносов с базы до превышения из документов Расчета заработной платы по физическому лицу за период с начала года до месяца, в котором необходимо исчислить страховые взносы.

- Страховые взносы начислено ранее сверх предельной величины: просуммировать все суммы начисленные по единому тарифу страховых взносов с базы сверх предела из документов Расчета заработной платы по физическому лицу за период с начала года до месяца, в котором необходимо исчислить страховые взносы.

- Страховые взносы начислено в этом месяце до предельной величины = Страховые взносы до предельной величины всего — Страховые взносы начислено ранее до предельной величины.

- Страховые взносы начислено в этом месяце сверх предельной величины = Страховые взносы сверх предельной величины всего — Страховые взносы начислено ранее сверх предельной величины.

Особенный тариф

Тариф, применяемый плательщиками страховых взносов, признаваемых субъектами малого или среднего предпринимательства (тариф «20») имеет свои особенности расчета взносов. Выделенную из документов Расчета заработной платы: базу всего, базу до предельной величины и базу сверх предельной величины, необходимо разделить на базу, состоящую из сумм не превышающих минимального размера оплаты труда (МРОТ), установленного ст. 1 Федерального закона от 19.06.2000 № 82 — ФЗ и базу, превышающую МРОТ, применив к ним соответствующие размеры тарифов страховых взносов. В остальном, к тарифу применим алгоритм расчета, приведенный выше.

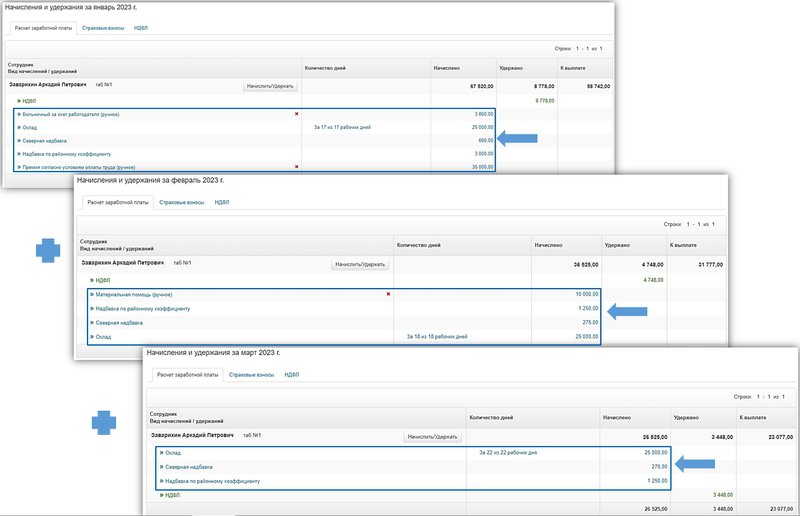

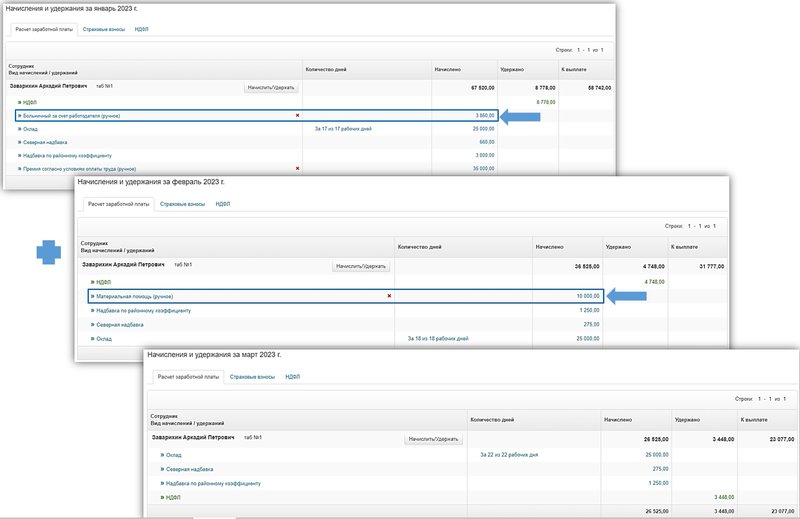

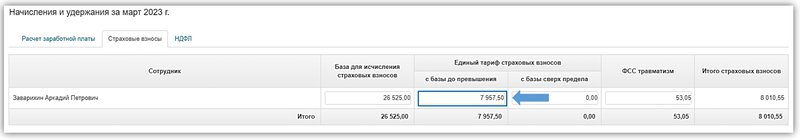

Пример

ООО «Сириус» осуществляет деятельность в области информационных технологий и применяет в 2023 году льготный тариф страховых взносов для IT — компаний (тариф «06»). Заварихин А.П. является ведущим разработчиком компании. По трудовому договору ему установлен оклад в размере 150 000,00 руб. Кроме того, по условиям договора Заварихину А.П. положена ежеквартальная премия в размере оклада. Бухгалтеру ООО «Сириус» необходимо рассчитать суммы начисленные по единому страховому тарифу с выплат Заварихину А.П. в мае 2023г.

За период с января 2023 года по май 2023 года Заварихину А.П. начислено:

- Январь 2023г.: оклад — 150 000,00 руб., премия за 4 квартал 2022 года — 150 000,00 руб., итого — 300 000,00 руб.

- Февраль 2023г.: оклад — 150 000,00 руб.

- Март 2023г.: оклад — 150 000,00 руб., материальная помощь — 25 000,00 руб., итого — 175 000,00 руб.

- Апрель 2023г.: за отработанное время (по окладу) — 75 000,00 руб., больничные за счет работодателя 9 800,00 руб., премия за 1 квартал 2023 года — 150 000,00 руб., итого -234 800,00 руб.

- Май 2023г.: оклад — 150 000,00 руб.

Таким образом, Сумма начисленная всего за период январь — май 2023 года составила: 1 009 800,00 руб.

Сумма необлагаемая всего составила: в марте 2023 г. — 4 000,00 руб. из общей суммы материальной помощи в размере 25 000,00 руб., в апреле 2023 г. — 9 800,00 руб. больничные за счет работодателя, итого 13 800,00 руб.

База всего = 1 009 800,00 руб. — 13 800,00 руб. = 996 000,00 руб.

Единая предельная величина базы в 2023 году, установленная Постановлением Правительства РФ от 25.11.2022г. № 2143, составляет 1 917 000,00 руб.

База всего, начисленная по сотруднику за период с января 2023г. по май 2023г., в размере 996 000,00 руб. не превысила единой предельной величины. Значит она же и является Базой до предельной величины всего.

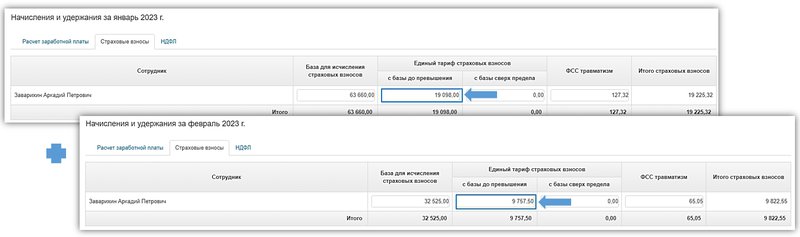

Размер тарифа с базы до единой предельной величины для плательщиков страховых взносов, применяющих тариф «06», составляет 7,6%.

Тогда Страховые взносы до предельной величины всего за период с января по май 2023г.г. по Заварихину А.П., составили:

996 000,00 руб. * 7,6% = 75 696,00 руб.

За период с января 2023 года по апрель 2023 года с выплат Заварихину А.П. были начислены страховые взносы:

- Январь 2023г.: 22 800,00 руб.

- Февраль 2023г.: 11 400,00 руб.

- Март 2023г.: 12 996,00 руб.

- Апрель 2023г.: 17 100,00 руб.

Итого Страховых взносов начислено ранее до предельной величины (с января по апрель 2023 года): 64 296,00 руб.

Следовательно в апреле 2023 года бухгалтер ООО «Сириус» должен начислить:

Страховых взносов начислено в этом месяце до предельной величины = 75 696,00 руб. — 64 296,00 руб. = 11 400,00 руб.

Расчет по страховым взносам в ИФНС

Достаточно часто причиной отказа в приеме Расчета по страховым взносам, ФНС указывает расхождение между суммами текущего расчета и расчетов за предыдущие отчетные периоды.

Использование вышеприведенного алгоритма, основанного на принципах расчетов нарастающим итогом с начала года, позволит избежать подобных формулировок в отказе.

|

Здравствуйте, подскажите, пожалуйста как можно сделать расчёт страховой премии в эксель? Формула расчёт в приложении |

|

|

Owlet Пользователь Сообщений: 191 |

Viktor Popov, Вы бы файлик с примером исходных данных сделали, быстрее бы дело пошло |

|

В этом и проблема, что у меня затык с переносом этих формул в эксель Изменено: vikttur — 07.05.2021 13:11:03 |

|

|

Viktor Popov Пользователь Сообщений: 6 |

#4 07.05.2021 12:51:32 Я начал делать, но затык в сумме множеств Прикрепленные файлы

|