На чтение 9 мин Просмотров 138к.

Средневзвешенная стоимость капитала (англ. WACC, Weighted Average Cost of Capital, аналог: средневзвешенная цена капитала) применяется для оценки доходности капитала компании, нормы прибыльности инвестиционного проекта и бизнеса. В статье мы рассмотрим как происходит расчет средневзвешенной стоимости капитала WACC в Excel с использованием модели оценки капитальных активов (CAMP) и на основе финансовой отчетности и баланса.

Содержание

- Формула расчета средневзвешенной стоимости капитала

- Направления применения средневзвешенной стоимости капитала

- Сложности применения метода WACC на практике

- Методы расчета доходности собственного капитала

- Пример №1. Расчет WACC в Excel на основе модели CAPM

- Расчет WACC для компаний ЗАО

- Пример №2. Расчет WACC по балансу в Excel

- Модификация формулы WACC

Формула расчета средневзвешенной стоимости капитала

Суть WACC заключается в оценке стоимости (доходности) собственного и заемного капитала компании. В собственный капитал входят: уставной капитал, резервный капитал, добавочный капитала и нераспределенной прибыли. Уставной капитал -это капитал внесенный учредителями. Резервный капитал — это денежные средства предназначенные для покрытия убытков и потерь. Добавочный капитал — это денежные средства полученные в результате переоценки имущества. Нераспределенная прибыль — это денежные средства полученные после вычета всех выплат и налогов.

Формула расчета средневзвешенной стоимости капитала WACC следующая:

где: re — доходность собственного капитала организации;

rd — доходность заемного капитала организации;

E/V, D/V – доля собственного и заемного капитала в структуре капитала компании. Сумма собственного и заемного капитала формирует капитал компании (V=E+D);

t – процентная ставка налога на прибыль.

Направления применения средневзвешенной стоимости капитала

Модель WACC используется в инвестиционном анализе как ставка дисконтирования в расчетах показателей эффективности инвестиционного проекта: NPV, DPP, IP. (⊕ 6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI)

В стратегическом управлении для оценки динамики изменения стоимости организации. Для этого WACC сопоставляется с рентабельностью активов (ROA). Если WACC>ROA, то экономическая добавленная стоимость (EVA) уменьшается и компания «теряет» стоимость. Если WACC<ROA, то добавленная стоимость компании растет.

| Индикатор | Пояснение | Стоимость компании |

| WACC>ROA | Компания развивается и увеличивает свою стоимость | EVA ↑ |

| WACC<ROA | Затраты на капитал превышают эффективность управления, стоимость компании уменьшается | EVA ↓ |

В оценке сделок слияния и поглощения М&А. Для этого WACC компании после слияния сравнивают с суммой WACC всех компаний до объединения.

В оценке бизнеса, как ставка дисконтирования в оценке ключевых показателей бизнес плана.

Применения модели WACC можно разбить на два направления: для оценки ставки дисконтирования и для оценки эффективности управления капиталом компании. Более подробно про методы расчета ставки дисконтирования читайте в статье: → 10 методов расчета ставки дисконтирования.

Сложности применения метода WACC на практике

Рассмотрим основные проблемы использования подхода оценки средневзвешенной цены капитала:

- Сложность оценки ожидаемой доходности собственного капитала (Re). Так как существует множество способов ее оценки (прогнозирования), результаты могут сильно варьироваться.

- Невозможность рассчитать значения WACC для убыточных компаний или находящихся в стадии банкротства.

- Сложности применения метода WACC для оценки цены капитала стартапов и венчурных проектов. Так как компания еще не имеет устойчивых денежных поступлений и прибыли, сложно прогнозировать доходность собственного капитала. Для решения данной проблемы разработаны экспертные и бальные методы оценки.

Методы расчета доходности собственного капитала

Самым сложным в расчете показателя WACC является расчет доходности собственного капитала (Re). Существует множество различных подходов в оценке. В таблице ниже рассмотрены ключевые модели оценки результативности собственного капитала и направления их применения ↓

| Методы и модели | Направления применения |

| Модель Шарпа (CAPM) и ее модификации:

· MCAPM · Модель Фамы и Френча · Модель Кархарта |

Применяется для оценки доходности собственного капитала для компаний имеющих эмиссии обыкновенных акций на фондовом рынке |

| Модель Гордона (модель дивидендов постоянного роста) | Применяется для компаний имеющих выпуски обыкновенных акций с дивидендными выплатами |

| На основе рентабельности капитала | Применяется для компаний, не имеющих выпусков акций на фондовом рынке, но с открытой финансовой отчетностью (например для ЗАО) |

| На основе премии за риск | Применяется для оценки эффективности собственного капитала стартапов и венчурных бизнесов |

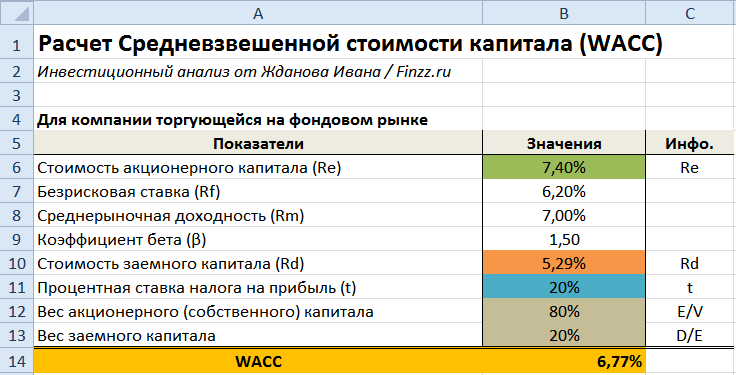

Пример №1. Расчет WACC в Excel на основе модели CAPM

Для корректного расчета доходности собственного капитала в модели WACC с помощью модели оценки капитальных активов (CAPM или модель Шарпа) необходимо наличие эмиссии обыкновенных акций на фондовом рынке (ММВБ или РТС), другими словами акции должны иметь достаточно волатильные котировки на рынке. Более подробно про расчет по модели CAPM читайте в статье: → Модель оценки капитальных активов – CAPM (У. Шарпа) в Excel.

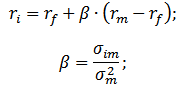

Стоимость акционерного (собственного) капитала организации рассчитывается по модели CAPM по формуле:

где:

r – ожидаемая доходность собственного капитала компании;

rf – доходность по безрисковому активу;

rm – доходность рыночного индекса;

β — коэффициент бета (чувствительность изменения доходности акции к изменению доходности индекса рынка);

σim – стандартное отклонение изменения доходности акции от изменения доходности рыночного индекса;

σ2m – дисперсия доходности рыночного индекса.

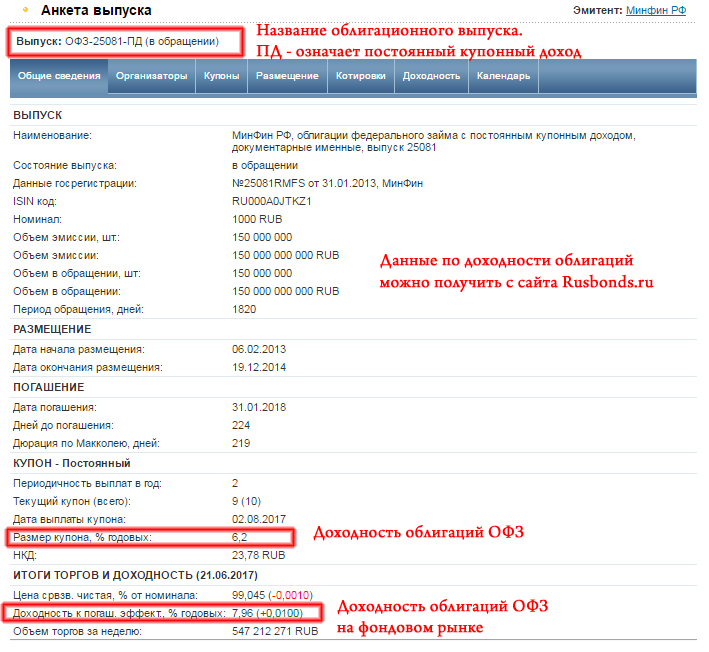

Доходность по безрисковому активу (Rf) может быть взята как доходность государственных облигаций ОФЗ. Данные доходности облигаций можно посмотреть на сайте rusbonds.ru. Для расчета мы будем использовать купонный доход 6,2%. На рисунке ниже показана карточка облигаций ОФЗ-ПД ⇓

Среднерыночная доходность (Rm) представляет собой среднюю доходность рыночного индекса РТС или ММВБ (на сайте Московской биржи → Посмотреть архив данных индекса). Нами был взята доходность в размере 7%.

Коэффициент бета показывает чувствительность и направленность изменения доходности акции к доходности рынка. Данный показатель рассчитывается на основе доходностей индекса и акции. Более подробно про расчет коэффициента бета читайте в статье: → Расчет коэффициента бета в Excel. В нашем примере коэффициент бета равен 1.5, что означает высокую изменчивость акции по отношению к рынку. Формула расчета стоимости собственного (акционерного) капитала следующая:

Стоимость собственного капитала = B7+B9*(B8-B7)

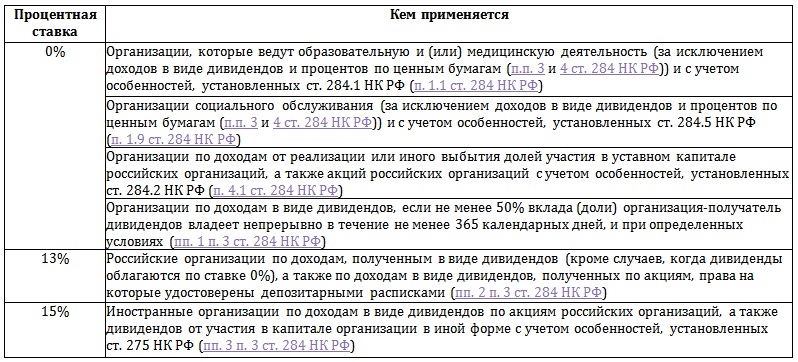

Стоимость заемного капитала (Rd) — представляет собой плату за пользованием заемными денежными средствами. Данное значение мы можем получить на основе баланса компании, пример расчета данных значений разобран ниже. Процентная ставка налога на прибыль составляет 20%. Ставка налога на прибыль может меняться в зависимости от вида деятельности компании.

Различные ставки налога на прибыль

Вес акционерного и заемного капитала были в примере взяты за 80 и 20% соответственно. Формула расчета WACC следующая:

WACC = B6*B12+(1-B11)*B13*B10

Скачать пример расчета средневзвешенной стоимости капитала WACC по модели CAPM в Excel

Расчет WACC для компаний ЗАО

В одном из этапов расчета средневзвешенной цены капитала необходимо рассчитать прогнозируемую доходность собственного капитала (Re), которая, как правило, рассчитывается с помощью модели CAPM. Для корректного применения данной модели необходимо наличие торгуемых на рынке обыкновенных акций. Так как компании ЗАО не имеют публичных эмиссии акций, то оценить доходность капитала рыночным способом невозможно. Поэтому доходность собственного капитала может быть оценена на основе финансовой отчетности – коэффициента ROE (рентабельность собственного капитала). Данный показатель отражает какую норму прибыли создает собственный капитал компании. В результате Re = ROE

Формула расчета WACC будет модифицирована.

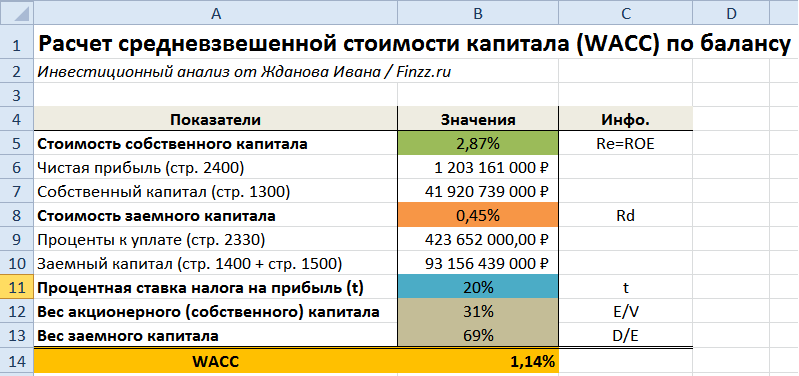

Пример №2. Расчет WACC по балансу в Excel

Разберем пример расчета WACC по балансу организации. Данный подход применяется когда компания не имеет эмиссии обыкновенных акций на фондовом рынке или они низковолатильны, что не позволяет на основе рыночного подхода оценить доходность (эффективность) капитала компании.

Оценку будем проводить на основе баланса ОАО КАМАЗ. Несмотря на то что данная компания имеет обыкновенные акции их волатильность на рынке слишком слабая, чтобы можно было адекватно оценить доходность собственного капитала по модели CAPM.

Баланс организации можно скачать с официального сайта или → скачать Финансовая отчетность ОАО КАМАЗ в формате .PDF. Первый параметр формулы — стоимость собственного капитала, которая будет рассчитываться как рентабельность собственного капитала организации. Формула расчета следующая:

Чистая прибыль отражается в строке 2400 в отчете о финансовых результатах, размер собственного капитала в строке 1300 бухгалтерского баланса. Вносим данные в Excel.

Стоимость собственного капитала = B6/B7

На следующем этапе необходимо рассчитать стоимость заемного капитала, которая представляет собой плату за пользование заемными средствами, другими словами процент который организация платит за привлеченные денежные средства. Проценты уплаченные на конец отчетного года представлены в строке 2330 бухгалтерского баланса, величина заемного капитала представляет собой сумму долгосрочных и краткосрочных обязательств (строка 1400 + строк 1500) в отчете о финансовых результатах. Формула расчета стоимости заемного капитала следующая:

Стоимость заемного капитала =B9/B10

На следующем этапе вносим значения процентной ставки налога. Размер налога на прибыль составляет 20%. Для расчета долей собственного и заемного капитала необходимо применить уже имеющие данные и формулы:

Вес собственного капитала = B7/(B7+B10)

Вес заемного капитала = B10/(B7+B10)

WACC = B5*B12+(1-B11)*B13*B8

Скачать пример расчета средневзвешенной стоимости заемного капитала WACC по балансу в Excel

Модификация формулы WACC

Рассмотрим один из вариантов модификации формулы расчета средневзвешенной стоимости капитала. Если организация имеет привилегированные и обыкновенные акции на фондовом рынке, то формула расчета WACC видоизменяется:

где:

E/V – доля обыкновенных акций в собственности организации;

P/V – доля привилегированных акций в собственности компании;

D/V – доля заемного капитала (Сумма E+P+D=V);

Re – доходность обыкновенных акций;

Rp – доходность привилегированных акций;

Rd – стоимость заемного капитала;

t – налог на прибыль.

Резюме

Модель средневзвешенной стоимости (цены) капитала WACC актуально применять при расчете по финансовой отчетности, так как в этом случае доходность собственного капитала рассчитывается по балансу. Если для расчета доходности собственного капитала применяется методы CAPM, модель Гордона и т.д., то значение WACC будет искажено и не будет иметь практического применения. Метод, как правило, используется для оценки уже существующих бизнесов, проектов и компаний и менее применим для оценки стартапов.

For discounted cash flow analysis, the discount rate refers to the interest rate used when calculating the net present value (NPV) of an investment. It represents the time value of money.

NPV is a core component of corporate budgeting and is a comprehensive way to calculate whether a proposed project will add value or not.

For this article, when we look at the discount rate, we will be solving for the rate that results in the NPV equaling zero. Doing so allows us to determine the internal rate of return (IRR) of a project or asset.

Key Takeaways

- The discount rate is the interest rate used to calculate net present value.

- It represents the time value of money.

- Net present value can help companies to determine whether a proposed project may be profitable.

- Net present value is essential to corporate budgeting.

- For an NPV of zero, Excel can find the internal rate of return and use that as the discount rate.

Discount Rate

First, let’s examine each step of NPV in order. The formula is:

NPV = ∑ {After-Tax Cash Flow / (1+r)^t} — Initial Investment

Broken down, each period’s after-tax cash flow at time t is discounted by some rate, shown as r. The sum of all these discounted cash flows is then offset by the initial investment, which equals the current NPV. Any NPV greater than $0 is a value-added project.

In the decision-making process relating to competing yet comparable projects, a project with the highest NPV should tip the scale toward its selection.

The IRR is the discount rate that makes the NPV of future cash flows equal to zero.

The NPV, IRR, and discount rate are all connected concepts. With an NPV, you know the amount and timing of cash flows. You also know the weighted average cost of capital (WACC), which is designated as r when solving for the NPV. With an IRR, you know the same details, and you can solve for the NPV expressed as a percentage return.

The question is, what is the discount rate that sets the IRR to zero? This is the same rate that will give the NPV a value of zero. As you will see below, if the discount rate equals the IRR, then the NPV is zero. Or to put it another way, if the cost of capital equals the return of capital, then the project will break even and have an NPV of 0.

=RATE (nper, pmt, pv, [fv], [type], [guess])

The Excel formula for calculating the discount rate. It’s often used to calculate the interest rate for a loan or to determine the rate of return required to meet a particular investment objective.

Calculating the Discount Rate in Excel

In Excel, you can solve for the discount rate in two ways:

- You can find the IRR and use that as the discount rate, which causes NPV to equal zero.

- You can use What-If analysis, a built-in calculator in Excel, to solve for the discount rate that equals zero.

Method One

To illustrate the first method, we will take our NPV/IRR example. Using a hypothetical outlay, our WACC risk-free rate, and expected after-tax cash flows, we’ve calculated an NPV of $472,169 with an IRR of 57%.

We’ve already defined the discount rate as a WACC that causes the IRR to equal 0. So, we can just take our calculated IRR and put it in place of WACC to get the NPV of 0. That calculation is shown below:

Method Two

Let’s now look at the second method, using Excel’s What-If calculator. This assumes that we did not calculate the IRR of 57%, as we did above, and have no idea what the correct discount rate is.

To get to the What-If solver, go to the Data Tab —> What-If Analysis Menu —> Goal Seek. Then simply plug in the numbers and Excel will solve for the correct value. When you select «OK,» Excel will recalculate WACC to equal the discount rate that makes the NPV zero (57%).

Discount Factor

When working with the discount rate, you may come across the discount factor, as well. They aren’t the same thing although they may be used together in calculations. The discount factor, when multiplied by a cash flow value, discounts that value and provides a present value.

It’s used by Excel to shed added light on the NPV formula and the impact that discounting can have.

Here’s a comparison of the discount rate and the discount factor.

Discount Rate

- Along with time period, it’s used in the formula that calculates the discount factor.

- It represents the time value of money.

- It’s a rate of return determined by a company.

- It’s used in the calculation of present value.

Discount Factor

- As the discount rate increases due to compounding over time, the discount factor increases.

- It facilitates audits of a discounted cash flow model.

- It illustrates the effect of compounding.

- It’s an alternative to using the XNPV and XIRR functions in Excel.

What Is the Formula for the Discount Rate?

The formula for calculating the discount rate in Excel is =RATE (nper, pmt, pv, [fv], [type], [guess]).

What Does the Discount Rate Indicate?

The discount rate represents an interest rate. In discounted cash flow analysis, it’s used in the calculation of the present value of future money. It can tell you the amount of money you’d need today to earn a certain amount in the future.

What Is Net Present Value?

It’s the difference between the present value of cash flows and the present value of cash outlays. It’s used by businesses for corporate budgeting and can help them determine the potential profitability of a proposed project or investment.

The weighted average cost of capital (WACC) is a financial metric that shows what the total cost of capital is for a firm. Rather than being dictated by a company’s management, WACC is determined by external market participants and signals the minimum return that a corporation would take in on an existing asset base. Companies that don’t demonstrate an inviting WACC number may lose their funding sources who are likely to deploy their capital elsewhere.

Key Takeaways

- The weighted average cost of capital (WACC) is a financial metric that reveals what the total cost of capital is for a firm.

- The cost of capital is the interest rate paid on funds used for financing operations plus the cost of equity returned to investors through net proift.

- Companies fund operations either through debt or equity, where each source has its own associated cost.

- Companies without an inviting WACC number risk losing their funding sources, who are likely to bring their dollars elsewhere.

- WACC is a highly industry-specific metric; it is most useful to compare the calculation across companies within the same sector.

All companies must finance their operations, and this funding either comes from debt, equity, or a combination of the two. Each source has a certain cost associated with it. When analyzing different financing options, calculating the WACC provides the company with its financing cost which is then used to discount the project or business in a valuation model.

WACC Formula

WACC is calculated with the following equation:

WACC: (% Proportion of Equity * Cost of Equity) + (% Proportion of Debt * Cost of Debt * (1 — Tax Rate))

The proportion of equity and proportion of debt are found by dividing the total assets of a company by each respective account. Since all assets are financed via equity or debt, total equity plus total liabilities should equal 100%. This assumes any operating liabilities like accounts payable are excluded.

The cost of equity is the return an investor demands for their holding of shares of the company. This if often distributed as a dividend to ownership from the profits of a company. The cost of debt is the prevailing interest rate charged by a lender. As the company incurs more debt, the rate charged by the lender will likely increase as the company’s risk profile will also increase. There is a tax shield impact of interest charged on debt, therefore the cost of debt is reduced by potential tax benefits.

Corporations rely on WACC figures to determine which to see projects are worthwhile. Projects with projected returns higher than WACC calculations are profitable, while projects with returns less than the WACC earn less than the cost of the financing used to run the project.

Calculating WACC in Excel

Calculating WACC is a relatively straightforward exercise. As with most financial modeling, the most challenging aspect is obtaining the correct data with which to plug into the model.

-

Obtain appropriate financial information of the company you want to calculate the WACC for. You will need the company’s balance sheet, and you need to transfer the company’s equity and the company’s debt into Excel. You will also need public share information as well as prior year annual report information.

-

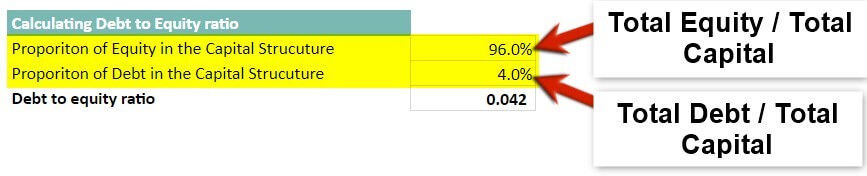

Determine the debt-to-equity proportion. Divide each category by the sum of the two categories. To find the equity proportion, divide the total equity by the sum of total equity and total det. Alternatively, divide total debt by the sum of total equity and total debt to find the debt proportion.

-

Determine the cost of equity. The cost of equity is found by dividing the company’s dividends per share by the current market value of stock. Then, if applicable, add the growth rate of dividends.

-

Multiply the equity proportion (Step 2) by the cost of equity (Step 3). This it the company’s proportional cost of equity.

-

Determine the cost of debt. This is the prevailing interest rate required by lenders in exchange for issuing loans. The interest rate will vary from company to company due to varying levels of risk.

-

Determine the company’s tax rate. This can be estimated by looking at prior-year annual reports or identifying the most current tax tables for companies.

-

Multiply the proportion of debt (Step 2) by the cost of debt (Step 5). Then, multiply this product by (1 — tax rate). This is the company’s proportional cost of debt.

-

Add Step 4 and Step 7. This is the company-wide weighted cost of capital.

WACC Example

The following illustration exemplifies the data needed to estimate a company’s WACC:

Again, much of this information is sourced from external reporting. Account balances are found on the company’s balance sheet. The after-tax cost of debt may be sourced from the debt disclosures contained in a company’s filings. After setting up your Excel workbook, you can easily calculate future WACC figures by revising any input variable.

High WACC vs. Low WACC

Each WACC is high or low depending on the industry. Some sectors like start-up technology companies are dependent on raising capital via stock, while other sectors like real estate have collateral to solicit lower-cost debt.

High WACC calculations mean a company is being charged more for the financing it has received. This often means the company is riskier as lenders are charging higher interest or investors require higher returns for the risk they’re taking on. Low WACC calculations means the company may be more stable, established, or safer: investors and creditors are charging the company less for funds.

What Does WACC Tell You?

WACC tells you the blended average cost a company incurs for external financing. It is a single rate that combines the cost to raise equity and the cost to solicit debt financing.

What Does a High WACC Mean?

A high WACC means it is more expensive for a company to issue additional shares of equity or raise funds through debt. Higher WACC calculations often means a company is more risky to invest in as investors and creditors both demand higher returns in exchange for higher risk incurred.

What Is the Formula for WACC?

The formula for WACC is the prorated cost of equity combined with the prorated cost of debt (after factoring in tax benefits):

WACC: (% Proportion of Equity * Cost of Equity) + (% Proportion of Debt * Cost of Debt * (1 — Tax Rate))

Ставка дисконтирования — это процентная ставка, используемая при расчете чистой приведенной стоимости (NPV) инвестиции. NPV — это ключевой компонент корпоративного бюджетирования и исчерпывающий способ рассчитать, принесет ли предлагаемый проект добавленную стоимость или нет. В этой статье, когда мы посмотрим на ставку дисконтирования, мы будем решать такую ставку, чтобы NPV равнялась нулю. Это позволяет нам определить внутреннюю норму доходности (IRR) проекта или актива.

Учетная ставка

Во-первых, давайте рассмотрим каждый шаг NPV по порядку. Формула:

NPV = ∑ {денежный поток после налогообложения / (1 + r) ^ t} — первоначальные инвестиции

В разбивке по каждому периоду денежный поток после налогообложения в момент t дисконтируется по некоторой ставке, обозначенной буквой r. Затем сумма всех этих дисконтированных денежных потоков компенсируется первоначальными инвестициями, которые равны текущей чистой приведенной стоимости. Любая ЧПС, превышающая 0 долларов, является проектом с добавленной стоимостью. В процессе принятия решений среди конкурирующих проектов, наличие самого высокого NPV должно иметь большое значение для выбора, если проекты сопоставимы.

Краткий обзор

IRR — это ставка дисконтирования, которая делает NPV будущих денежных потоков равной нулю.

NPV, IRR и ставка дисконтирования — все взаимосвязанные понятия. Используя NPV, вы знаете сумму и сроки денежных потоков, а также средневзвешенную стоимость капитала (WACC), которая обозначается как r при вычислении NPV. Используя IRR, вы знаете те же детали и можете рассчитать NPV, выраженную в процентах доходности.

Большой вопрос: какова ставка дисконтирования, при которой IRR устанавливается на ноль? Это та же самая ставка, при которой NPV будет равна нулю. Как вы увидите ниже, если ставка дисконтирования равна IRR, то NPV равна нулю. Или, другими словами, если стоимость капитала равна возврату капитала, тогда проект будет безубыточным и будет иметь чистую приведенную стоимость, равную 0.

= СТАВКА (кол-во, п.п., pv, [fv], [тип], [предположение])

Формула Excel для расчета ставки дисконтирования — часто используется для расчета процентной ставки по ссуде или определения нормы прибыли, необходимой для достижения конкретной инвестиционной цели.

Расчет ставки дисконтирования в Excel

В Excel вы можете вычислить ставку дисконта несколькими способами:

- Вы можете найти IRR и использовать ее в качестве ставки дисконтирования, в результате чего NPV будет равна нулю.

- Вы можете использовать анализ «Что если», встроенный калькулятор в Excel, чтобы найти ставку дисконтирования, равную нулю.

Чтобы проиллюстрировать первый метод, мы возьмем наш пример NPV / IRR. Используя гипотетические затраты, нашу безрисковую ставку WACC и ожидаемые денежные потоки после налогообложения, мы рассчитали NPV в размере 472 169 долларов США с IRR 57%.

Поскольку мы уже определили ставку дисконтирования как WACC, которая заставляет IRR равняться 0, мы можем просто взять нашу рассчитанную IRR и поместить ее вместо WACC, чтобы увидеть NPV равную 0. Эта замена показана ниже:

Давайте теперь рассмотрим второй метод, используя калькулятор Excel «Что, если». Это предполагает, что мы не рассчитали IRR в 57%, как это было сделано выше, и не знаем, какова правильная ставка дисконтирования.

Чтобы перейти к решателю «Что, если», перейдите на вкладку «Данные» -> «Меню анализа« что, если »» -> «Поиск цели». Затем просто введите числа, и Excel найдет правильное значение. Когда вы нажмете «ОК», Excel пересчитает WACC, чтобы равняться ставке дисконтирования, которая делает NPV равной нулю (57%).

WACC средневзвешенная стоимость капитала

Формула расчета

Wacc, средневзвешенная стоимость капитала — это средняя процентная ставка по всем источникам финансирования, используемым для обеспечения текущей деятельности компании или для осуществления инвестиционного проекта. При расчете учитывается удельный вес каждого источника финансирования в общем объеме финансирования.

Учет собственных средств при расчете WACC

Если одним из источников финансирования служат собственные средства, часто допускается ошибка — их стоимость считается равной нулю. Я это вижу по переписке с покупателями одной из моих excel-таблиц Расчет инвестиционных проектов.

При этом логика рассуждений такая: это наши собственные деньги, за их использование не надо платить, значит их стоимость равна нулю. На самом деле не учитывают важное обстоятельство.

Рассмотрим это на примере некоторого инвестиционного проекта «A». Если мы вложили в проект «A» собственные средства, значит мы не можем использовать вложенную сумму для извлечения дохода каким-либо иным способом. Например, как минимум, можно было бы положить ее на депозит в банке. Можно было бы вложить эту сумму денег в другой (альтернативный) проект «B».

Таким образом, получается, если мы вложили собственные средства в инвестиционный проект «A», мы отказались от всех других альтернативных способов получения дохода на сумму этих вложенний, и не получили соответствующие доходы. Доходность этих альтернативных вложений как раз и будет стоимостью собственных средств. Как оценить доходность альтернативных вложений это отдельный вопрос, но как минимум, она равна безрисковой ставке, ставке доходности по государственным ценным бумагам.

Стоимость долей капитала

Может определяться различными способами:

- Доходность альтернативного вложения. Например, существует другой вариант вложения — депозит с гарантированной доходностью или другой инвестиционный проект.

- Вложение собственного капитала с известной доходностью. Например, собственник бизнеса знает, что капитал приносит X% годовых. Вкладывая деньги в новое дело, он хочет иметь доход не менее этих X%.

- Привлечение капитала с требуемой доходность. Иными словами, сторонний инвестор хочет иметь заранее оговоренную доходность на свои вложения.

- Вложения привлекаются на платной основе. Например, банковский кредит.

Часто WACC используется как ставка дисконтирования при оценке эффективности инвестиций, в случае, когда привлекаются средства из разных источников с разной стоимостью.

Чтобы инвестиционный проект был прибыльным, значение WACC должно быть меньше IRR — внутренней нормы доходности.

Термин средневзвешенная стоимость означает, что для определения средней стоимости привлеченного капитала мы должны учесть долю каждого источника. То есть, мы вычисляем не среднее арифметическое значение, а средневзвешенное. В качестве веса используется доля в общей сумме.

На всякий случай поясню на примере почему нельзя взять среднее арифметическое.

Пример.

Расчет среднего арифметического и средневзвешенного значения.

Общая сума инвестиций 1′000′000 руб. Из них:

- первая часть, 100′000 руб., получена на условиях 10% годовых,

- вторая часть, 900′000 руб., получена на условиях 20% годовых.

Рассчитаем среднюю стоимость капитала.

Среднее арифметическое:

(10% + 20%)/2 = 15%

Средневзвешенное (WACC):

(0.1 * 10% + 0.9*20%) = 19%

Где 0.1 и 0.9 — доли первой и второй части инвестиций в общей сумме.

Видим, что получившие средние значения отличаются весьма существенно, причем, из соотношения долей инвестиций интуитивно понятно, что реальная стоимость капитала должна быть близка к 20%. Значение WACC дает нам 19%.

Wacc, средневзвешенная стоимость капитала, формула расчета

WACC = W1*C1 + W2*C2+…+Wk*Ck

Где:

Cn — стоимость инвестиций привлеченных из источника n.

Wn — доля в общей сумме инвестиции из источника n.

Wn = In/(I1 + I2 +…+ Ik)

Ij — сумма инвестиций из источника j.

Налоговый щит

Если плату за привлеченные инвестиции, например, процентные выплаты по кредиту, можно отнести на расходы, т.е. исключить из налогооблагаемой базы налога на прибыль, появляется эффект налогового щита. В нашем случае стоимость соответствующей доли инвестиций будет уменьшаться в (1-Tp) раз. Где Tp – ставка налога на прибыть в десятичном выражении.

Эффектом налогового щита обладают кредиты банков.

Формула расчета средневзвешенной стоимости капитала (Wacc) с учетом налогового щита

WACC = W1*C1 + …+Wi*Ci + (1-Tp)*(Wi+1*Ci+1 +…+ Wk*Ck)

Где:

Инвестиции из источников 1, …,i не обладают налоговым щитом.

(1-Tp) налоговый щит.

Инвестиции из источников i+1, …,k обладают налоговым щитом.

Пример расчета средневзвешенной стоимости капитала (Wacc)

Инвестиции в сумме 2′250′000 руб. получены из 4-х источников, ставка налога на прибыль 20%:

- 1′000′000 руб. Собственные средства, доходность собственных средств 22%

- 250′000 руб. Сторонний инвестор, требуемая доходность 20%

- 500′000 руб. Ссуда банка «А» под 16% годовых

- 500′000 руб. Ссуда банка «B» под 17% годовых

WACC = 17.87%

What is the WACC Formula?

The term “WACC” is the acronym for a weighted average cost of capital (WACC), a financial metric that helps calculate a firm’s cost of financing by combining the cost of debt and the cost of equity structure. Simply put, the WACC formula helps companies determine how much they should pay to use someone else’s money to invest in their business.

It is a complex formula that takes the percentage of a company’s capital that comes from debt and multiplies it by the cost of that debt. Similarly, it takes the percentage of capital that comes from equity (when people buy company shares) and multiplies it by the cost of that equity. Finally, it adds those two numbers to get the company’s WACC. This value indicates the minimum rate of return that a company needs to generate to compensate both shareholders and lenders.

Formula for WACC

WACC = (Weightage of Equity * Cost of Equity) + (Weightage of Debt * Cost of Debt) * (1 – Tax Rate)

OR

WACC = (E/V) * Re + (D/V) * Rd * (1 – T)

Where:

- E is the market value of the company’s equity

- D is the market value of the company’s debt

- V is the total market value of the company (E + D)

- E/V is the weightage of the equity

- D/V is the weightage of the debt

- Re is the cost of equity

- Rd is the cost of debt

- T is the corporate tax rate

How to Calculate the WACC Formula? – Explained

#1 Calculate Equity’s Market Value

Determine the market value of the company’s equity (E). It is the company’s total number of outstanding shares multiplied by the current market price per share.

#2 Calculate Debts’ Market Value

Determine the market value of the company’s debt (D). It is the outstanding amount of debt the company owes to its creditors, such as bonds, loans, or other financial obligations. It is present in a company’s balance sheet.

#3 Add Both Market Values

Determine the total market value of the company (V). It is the sum of the market value of equity and the market value of debt (V = E + D).

#4 Find the Cost of Equity

Calculate the cost of equity (Re). It is the return shareholders require based on the company’s equity riskiness. One commonly used method to calculate Re is the Capital Asset Pricing Model (CAPM), which considers the risk-free rate, the market risk premium, and the company’s beta.

#5 Find the Cost of Debt

Determine the cost of debt (Rd). It is the interest rate a company pays banks and other lenders on its debt. Its calculation includes dividing the interest expense by the total debt outstanding.

#6 Evaluate the Capital Structure

Determine the proportion of debt and equity in the company’s capital structure. Each financing source’s weight is in the company’s total capital structure. The computation of the weight of debt is D/V, and the equity weight is E/V.

#7 Consider Tax Deductions

Adjust the cost of debt for tax deductions by multiplying it by the complement of the corporate tax rate (1 – Tc). It reduces the cost of debt, as interest payments are tax-deductible.

#8 Compute WACC

Plug in the values for each of these components into the WACC formula:

WACC = (E/V x Re) + (D/V x Rd x (1 – Tc))

Variables Affecting the WACC Formula

- Capital structure: The proportion of debt and equity financing used to fund a company’s operations influence the weighting of their respective cost of capital in the WACC formula.

- Cost of Equity: There are many factors, including the risk-free interest rate, the company’s beta, and the expected market rate of return, that can influence the cost of equity.

- Cost of Debt: Factors such as prevailing market interest rates, the creditworthiness of the company, and the collateral or securities the company pledges to the lender, affect the borrowing costs.

- Corporate Tax Rate: Interest payments are tax deductible, so the tax rates a business pays on its income can affect borrowing costs.

- Market Risk Premium: The expected rate of return in the market can affect the cost of investing in stocks. It is because investors expect higher returns from investing in stocks than from risk-free investments such as government bonds.

- Industry Risks: Companies operating in high-risk industries such as technology and biotech may have higher capital costs due to the uncertainty of future cash flows.

- Economic Conditions: General economic conditions such as inflation, interest rates, and general market volatility can affect a company’s cost of capital.

WACC Formula Excel Examples

You can download this WACC Formula Excel Template here – WACC Formula Excel Template

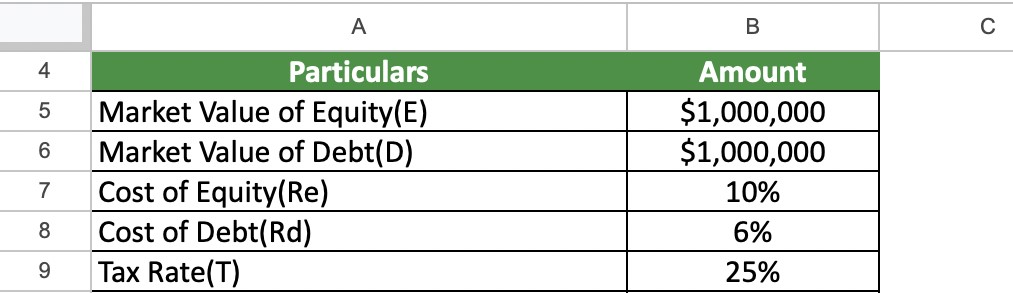

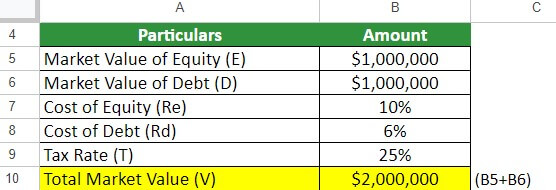

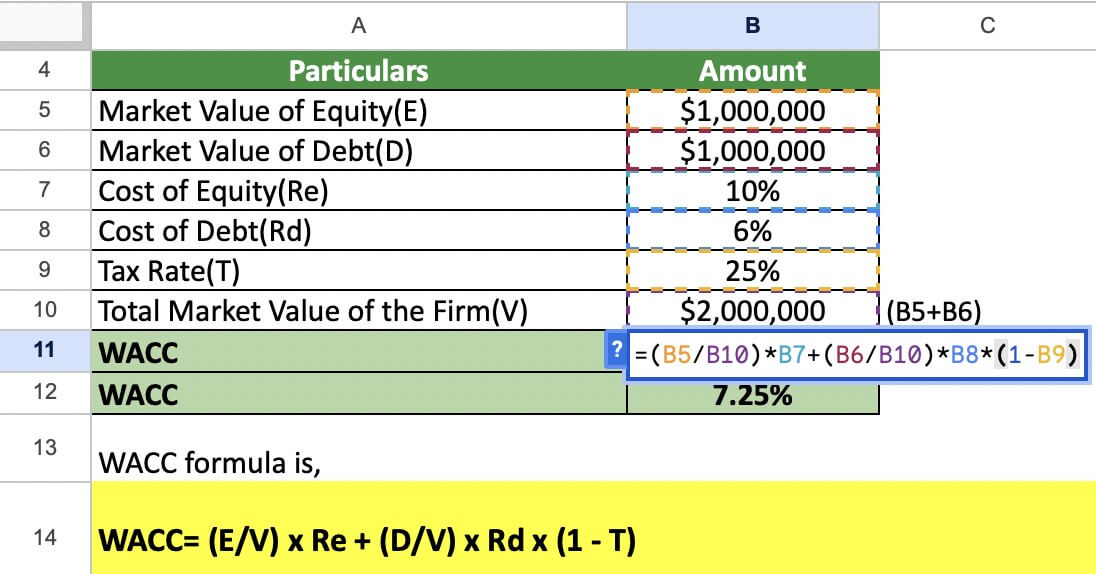

Example #1

Company ABC has a capital structure of 50% equity and 50% debt. The company’s equity cost is 10%, while the cost of debt is 6%. The company’s tax rate is 25%. What is the WACC for the company if the market value of equity and the market value of debt are both $1000,000?

Given,

Solution:

Step #1: Calculate the Firm’s Total Market Value (V)

Market Value (V) = Market Value of Equity (E) + Market Value of Debt (D)

=$1000,000 + $1000,000

= $2000,000

Step #2: Substitute all the Information in the Formula

WACC = (E/V) * Re + (D/V) * Rd * (1 – T)

= ($1000,000/$2000,000) * 10 + ($1000,000/$2000,000) * 6 * (1-25)

=7.25%

WACC for company ABC is 7.25%.

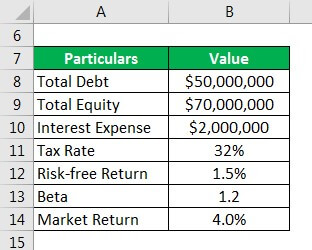

Example #2

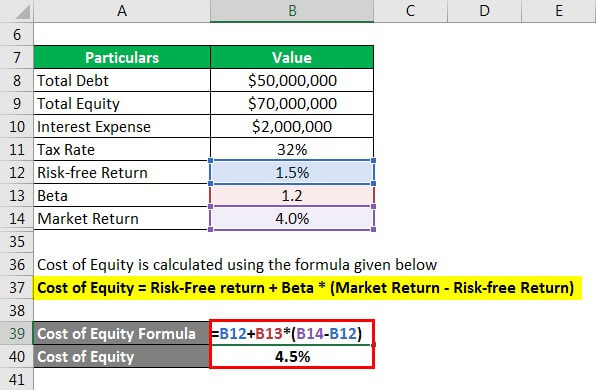

During FY22, DCF Inc’s real estate investment generated a return of 5.5%. As per their latest annual report, the company has an outstanding debt of $50.0 million and common equity valued at $70.0 million. It also has incurred $2.0 million interest expense on its debt. On the other hand, the risk-free rate of return, market return, and beta are 1.5%, 4.0%, and 1.2x, respectively. Calculate WACC using the given information and check whether the 5.5% investment return exceeds the cost of capital if the tax rate is 32%.

Given,

Solution:

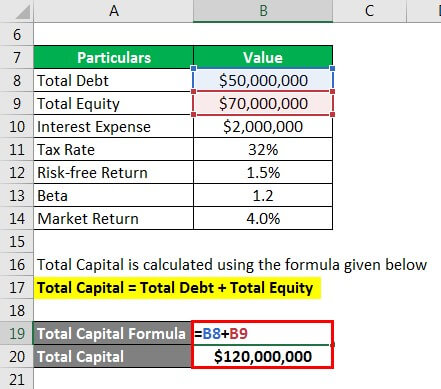

Step #1: Calculate the Total Capital Using the Formula

Total Capital = Total Debt + Total Equity

= $50,000,000 + $70,000,000

= $120,000,000

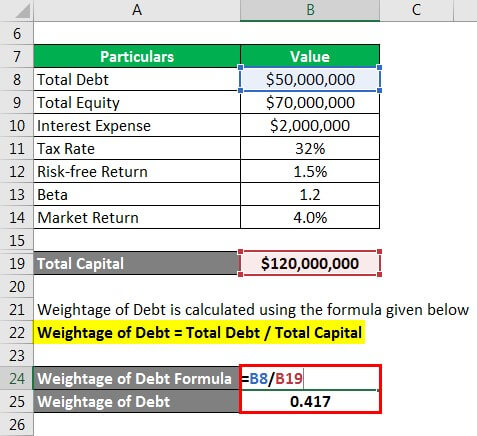

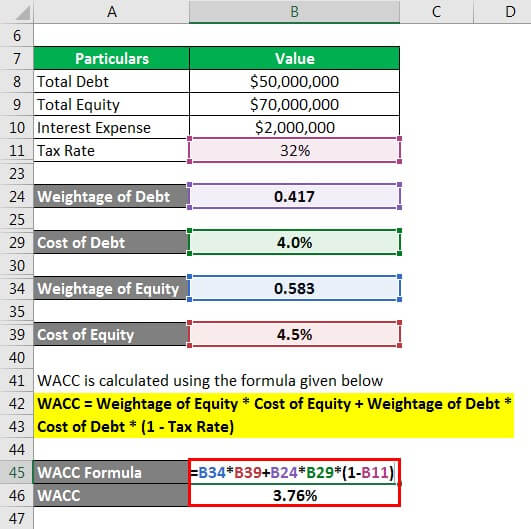

Step #2: Calculate the Weightage of Debt Using the Formula

Weightage of Debt = Total Debt / Total Capital

= $50,000,000 / $120,000,000

= 0.417

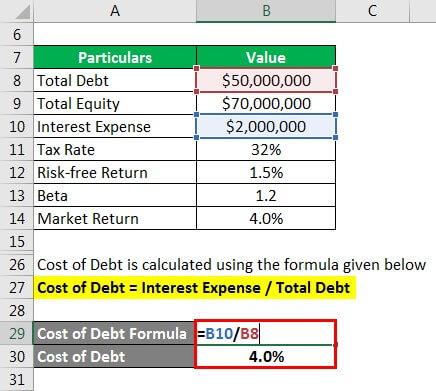

Step #3: Calculate the Cost of Debt Using the Formula

Cost of Debt = Interest Expense / Total Debt

= $2,000,000 / $50,000,000

= 4.0%

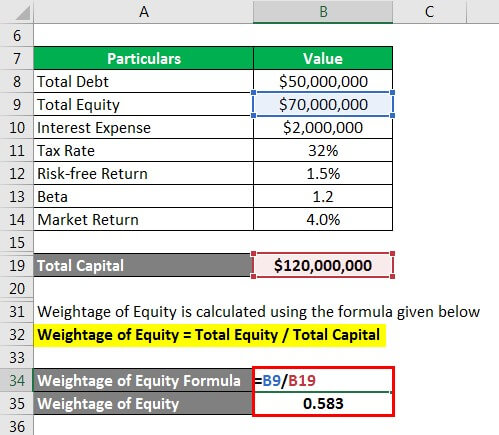

Step #4: Calculate the Weightage of Equity Using the Formula

Weightage of Equity = Total Equity / Total Capital

= $70,000,000 / $120,000,000

= 0.583

Step #5: Calculate the Cost of Equity Using the Formula

Cost of Equity = Risk-Free return + Beta * (Market Return – Risk-free Return)

= 1.5% + 1.2 * (4.0% – 1.5%)

= 4.5%

Step #6: Calculate the WACC Using the Formula

WACC = Weightage of Equity * Cost of Equity + Weightage of Debt * Cost of Debt * (1 – Tax Rate)

= 0.583 * 4.5% + 0.417 * 4.0% * (1 -32%)

= 3.76%

As per the given information, the WACC is 3.76%, comfortably lower than the investment return of 5.5%. Hence, it is a good idea to raise the money and invest.

Example #3

Using its annual report, let us calculate the weighted average of the cost of capital (WACC) for Apple Inc.

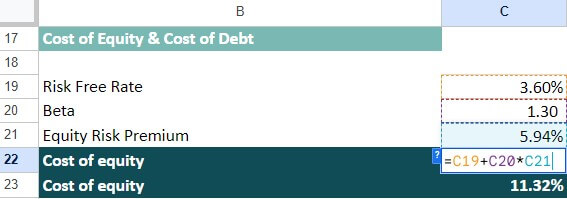

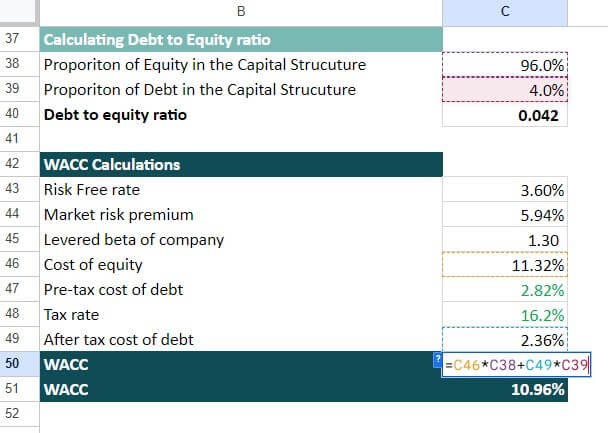

Step #1: Determine the Cost of Equity

The cost of equity formula is:

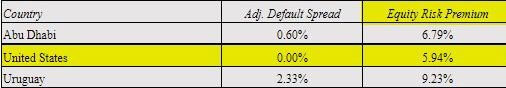

Ke = Risk Free Rate (Rf) + Equity Risk premium (Rm – Rf) * Beta

1. For a Risk-free rate, we use a 10-year Treasury Rate of 6 as of 29 March 2023.

(Source: Bankrate)

2. For 2023, the United States Equity Risk Premium (Rm – Rf) is 94%.

(Source: Stern NYU EDU)

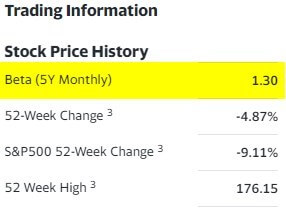

3. According to yahoo finance, the Beta for Apple Inc., as per the trends of the last 5 years, is 30

(Source: Yahoo Finance)

4. Therefore, the cost of equity is:

Ke = Risk Free Rate (Rf) + Equity Risk premium (Rm – Rf) * Beta

= 3.6 + 5.94 * 1.3

= 11.32 %

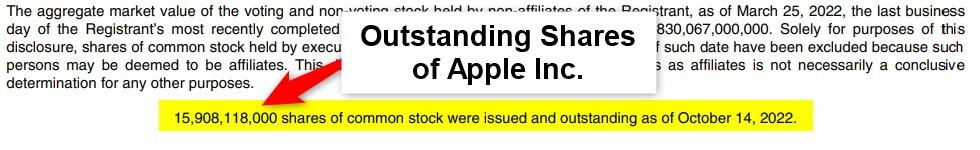

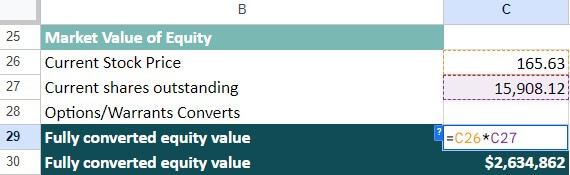

Step #2: Calculate the weightage of equity and debt:

1. Total Equity = Number of shares outstanding x current price

The current share price of Apple’s stock is 165.63. Moreover, we can find the number of shares outstanding in the company’s annual report. It is 15,908,118,000, i.e.15,908.118 million shares.

Total Equity = Number of shares outstanding x current price

= 15,908.118 * 165.63

= 2,634,862

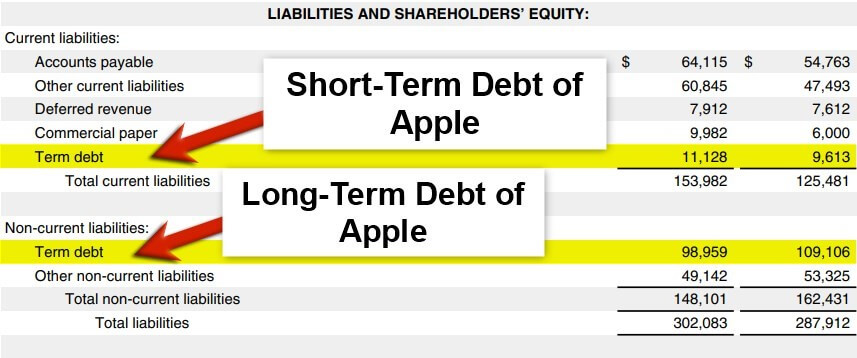

2. Total Debt = Short-Term Debt + Long-Term Debt

We can find the short and long-term debt in a company’s balance sheet. Apple’s Short term debt is 11,128 million, and Long term debt is 98,959 million for 2022.

Total Debt = Short-Term Debt + Long-Term Debt

= 11,128 + 98,959

= 110,087 million

3. Calculate the weightage of equity and weightage of debt

Weightage of Equity = Total Equity / (Total Debt + Total Equity)

= 2,634,862 / (110,087 + 2,634,862)

= 96%

Weightage of Debt = Total Debt / (Total Debt + Total Equity)

= 110,087 / (110,087 + 2,634,862)

= 4%

Step #3: Calculate the WACC of Apple Inc.

1. Calculate the Pre-tax Cost of Debt.

While performing financial modeling of Apple Inc, we can find out the interest rate on long-term liabilities during the creation of its Debt Schedule. This interest rate is the pre-cost of debt. In our case, the pre-tax cost of debt comes to 2.82%. We explain the detailed calculation in the comprehensive Financial Modeling Course.

We would need the tax rate to calculate the after-tax cost of debt. The tax rate can be calculated by dividing the taxes by the company’s pre-tax income. Apple’s taxes in 2022 were $19,300, and income before tax was $119,103.

Tax Rate = Income Tax / Income Before Taxes

= (19,300 /119,103)

= 16.2%

2. Calculate the After-Tax Cost of Debt

After-Tax Cost of Debt = Pre-Tax Cost of Debt * (1-Tax Rate)

= 2.82 * (1 – 16.2)

= 2.36%

3. Calculate the weighted average cost of capital (WACC)

WACC = E/V * Ke + D/V * Kd * (1 – Tax Rate)

Weightage of Equity * Cost of Equity + Weightage of Debt * After-Tax Cost of Debt

= 96 * 11.32 + 4 * 2.36

= 10.96%

We determine that Apple’s WACC is 10.96%. The industry average for the sector is 8.3% with 1.2% deviations. It indicates that Apple’s WACC is higher than the industry average. It further signifies that Apple pays a higher cost of capital to investors and lenders than the other companies in the industry.

Tips for Interpreting the WACC Formula

- Compare the WACC to the company’s return on invested capital (ROIC): If the company’s ROIC is higher than its WACC, it suggests that the company is generating a return on its investments that exceeds its cost of capital. It is generally viewed as positive and may indicate that the company is creating value for its shareholders.

- Understand the components of the WACC: The WACC calculation includes the cost of equity, the cost of debt, and the weight of each element in the company’s capital structure. Understanding the computation of each component and how they contribute to the overall WACC can help interpret the results.

- Consider the company’s risk profile: The cost of capital is directly related to the level of risk associated with a company’s operations. Companies operating in higher-risk industries or with a higher level of leverage may have a higher cost of capital. Therefore, it is essential to consider the company’s risk profile when interpreting the WACC.

- Compare the WACC to industry benchmarks: It can be helpful to compare a company’s WACC to industry benchmarks to understand how it performs relative to its peers. Suppose a company’s WACC is significantly higher than its peers. In that case, it may indicate that the company is facing higher capital costs due to specific factors such as poor credit rating or higher debt levels.

- Be mindful of limitations: As discussed earlier, the WACC formula has certain limitations. Therefore, it is crucial to consider these limitations when interpreting the results and to use the WACC as a starting point for further analysis rather than relying solely on it for decision-making.

Relevance and Use of WACC Formula

It is essential to understand the concept of the WACC formula as it plays a vital role in financial management decisions. The formula’s primary purpose is to assess the overall cost of funds based on the contribution of debt and equity in the company’s capital structure.

Typically, a company’s management uses the formula to evaluate if they should purchase a new asset with equity, debt, or a mix of both. On the other hand, investors and creditors use it to evaluate if it is worth investing in or lending a loan to an entity. A higher WACC means the investment is less likely to create value, and investors might look for other prospects.

Limitations of the WACC Formula

The following are the limitations of the WACC formula:

- Assumptions: This formula uses several assumptions, including capital structure, business environment, etc. However, in practice, these assumptions may differ from the actual value of those aspects.

- Calculation Difficulties: These include subjective assumptions regarding the cost of debt, cost of equity, and capital structure. As a result, these estimates do not reflect the company’s true cost of capital. Moreover, it is difficult to accurately calculate the cost of capital.

- Unavailability of Data: The formula relies on accurate and up-to-date data on a company’s capital structure, interest rates, and market risk. In case of unavailability of this data, the final calculator might be inaccurate.

- No consideration of project risks: It assumes that all projects the company undertakes have the same level of risk. In reality, different projects carry different levels of risk, which can affect the actual cost of capital for those projects.

- No consideration of external factors: It does not account for external factors such as government policies, regulatory changes, or market conditions that may impact a company’s cost of capital.

- Ignore company-specific factors: It assumes that all companies in the same industry have the same cost of capital. In contrast, companies have specific characteristics that affect their cost of capital, such as brand value, management expertise, or market position.

WACC Formula Calculator

| Market Value of the Company (E) | |

| Market Value of the Company’s Debt (D) | |

| Total Market Value of the Company (V) | |

| The cost of equity (Re) | |

| The cost of debt (Rd) | |

| Tax Rate (T) | |

| Weighted Average Cost of Capital (WACC) | |

| WACC = | (E/V x Re) + (D/V x Rd x (1 — T)) |

| = | (0/0 * 0) + (0/0 x 0 x (1 — 0)) = 0 |

Frequently Asked Questions (FAQs)

Q1. What is WACC in simple terms?

Answer. WACC calculates the amount a company spends to obtain finances for its business operations. Essentially, it means that the company must earn from its investments to pay returns to its investors.

Q2.What does a 12% WACC mean?

Answer. A 12% WACC implies that the business must earn a minimum 12% return to satisfy the investors. If the company makes more than 12%, it creates value for its shareholders, but if it earns less than 12%, it destroys value for its shareholders.

Q3. What is a good WACC formula value?

Answer. A good WACC value differs from industry to industry depending on a company’s risk profile and the prevailing market conditions. Generally, a lower WACC value indicates that a company is generating higher returns and may be more profitable, while a higher value suggests lower profitability.

Recommended Articles

This was an EDUCBA guide to WACC Formula. To learn more, please read the recommended articles,

- Gearing Formula

- Cost of Capital Formula

- Debt to Equity Ratio Formula

- Interpretation of Debt to Equity Ratio