Расчёт программы лояльности, наш подход: Power BI + 400 таблиц в Excel

Наша команда бизнес-аналитиков умеет собирать данные о бизнесе: количестве и суммах покупок, клиентах и их лояльности, кампаниях и вложенных бюджетах — в единый отчёт, и на цифрах разбираться, что происходит в маркетинге и продажах.

Эта работа позволяет посмотреть на бизнес с точки зрения реальных данных. В том числе — рассчитать финансовую модель программы лояльности, которая будет поддерживать бизнес-цели.

Такой проект мы осуществили в прошлом году.

Команда проекта

Выбрали тип программы лояльности

У бренда такая продукция, что клиенты покупают не часто и в основном на не очень большие суммы — около 2000 рублей. В таком случае самый удачный тип программы лояльности — рост скидки в зависимости от накопленной суммы покупок.

Для этого типа нужно посчитать:

- при каких суммах скидка будет расти;

- какие будут скидки;

- стартовая сумма, при которой клиент вступает в программу лояльности;

- сколько дополнительной прибыли бизнесу может принести такая программа лояльности.

Чтобы эти расчёты произвести, нужно прежде всего собрать данные о транзакциях и клиентах, об их взаимодействии с брендом.

Проанализировали данные о клиентах и покупках

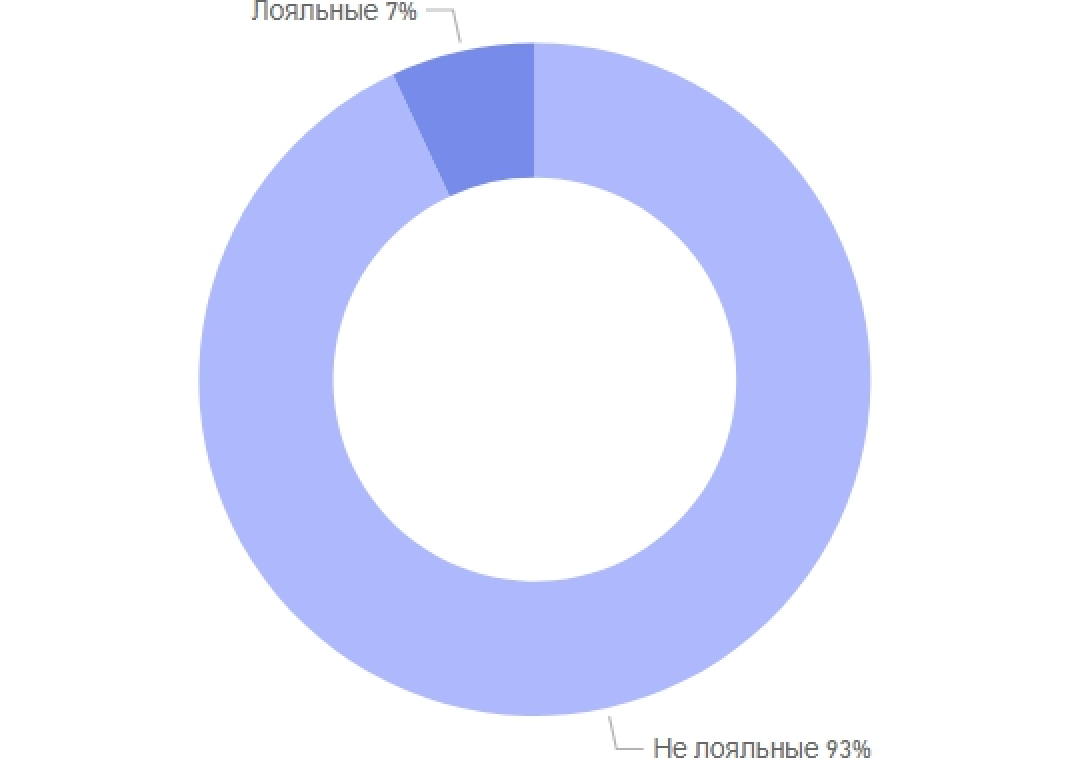

Мы выгрузили данные о покупках из онлайн-магазина и офлайн-касс и на их основе нашли соотношение лояльных и нелояльных клиентов:

За лояльных принимали тех, кто покупал больше одного раза.

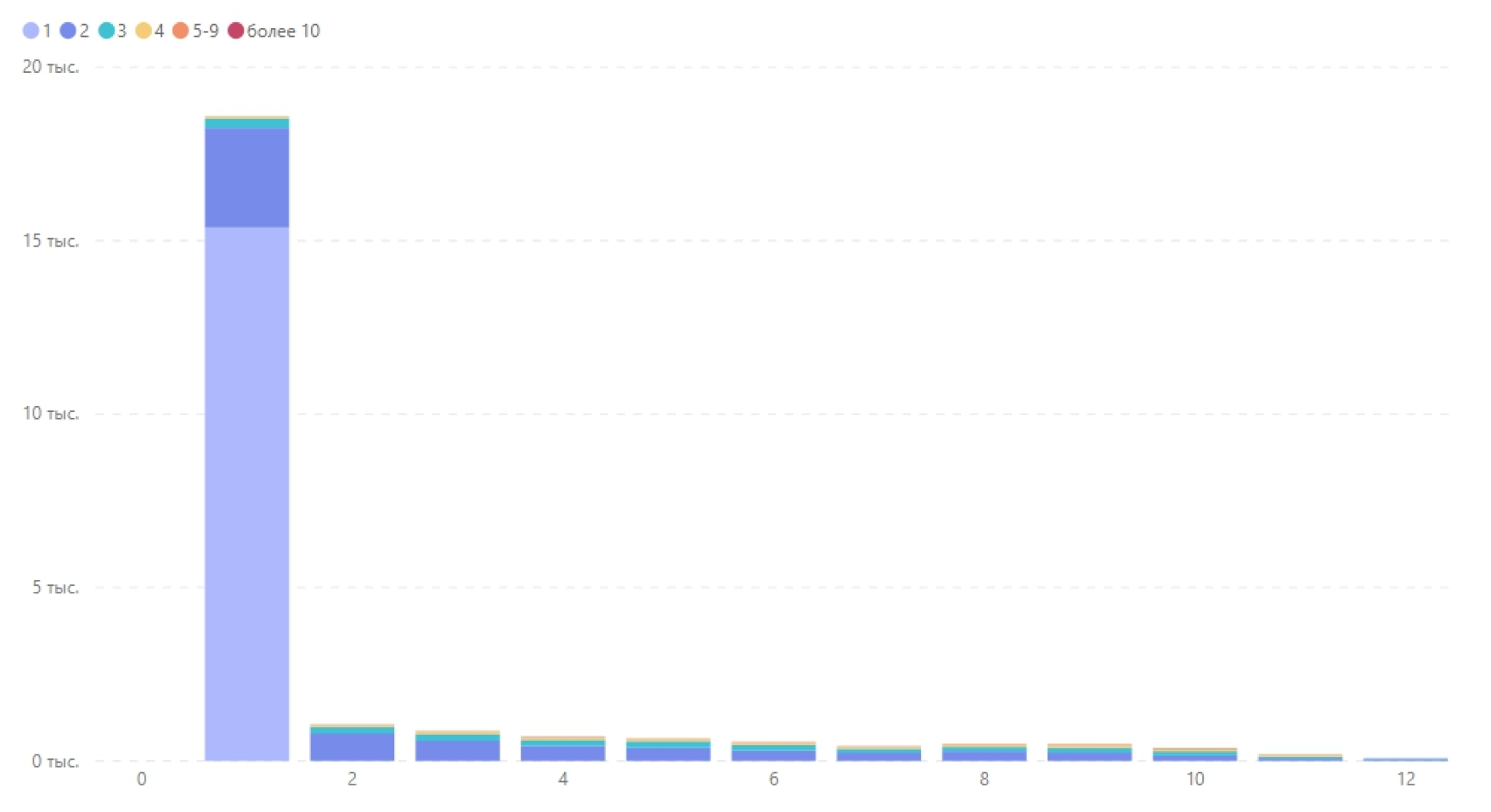

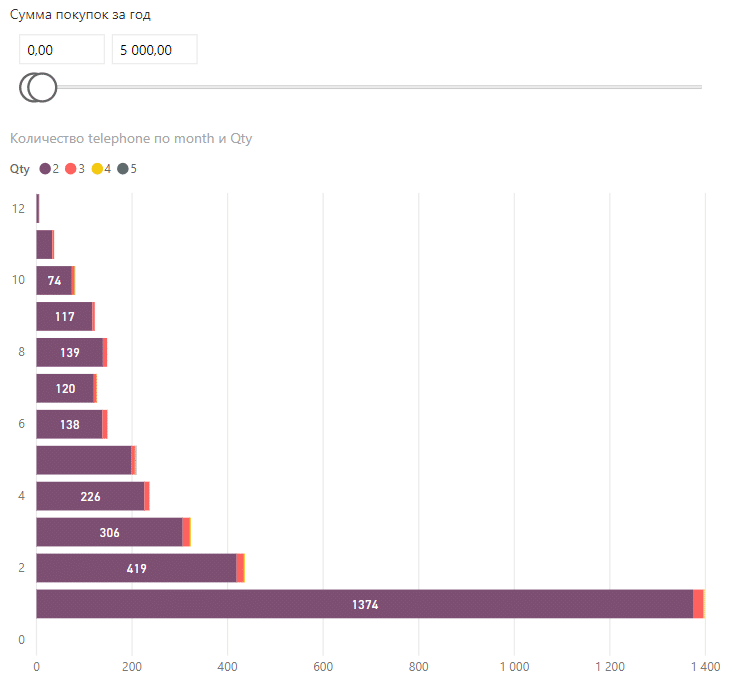

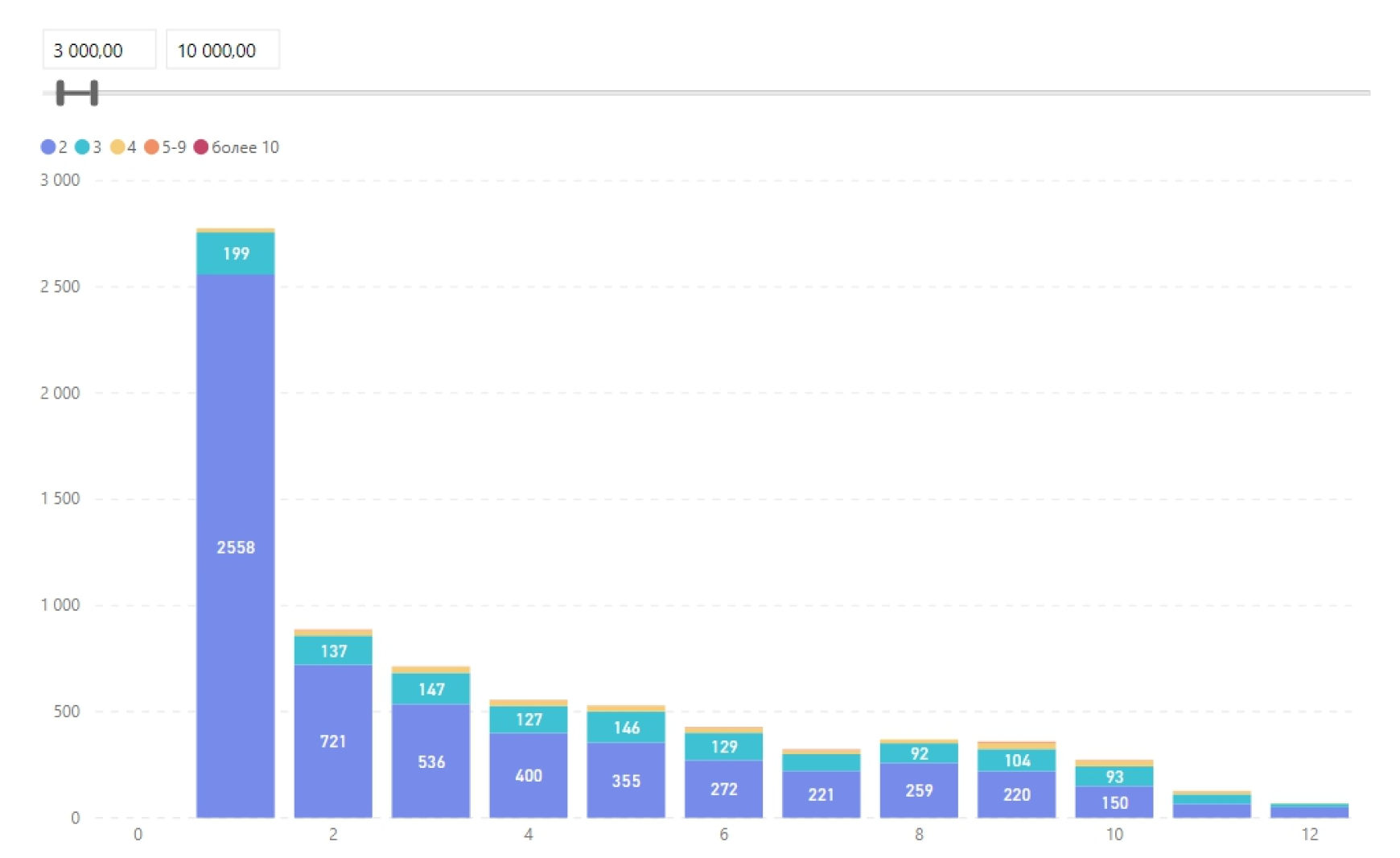

А дальше разложили их на более детальный график — рассмотрели временной промежуток между покупками, чтобы видеть, как часто клиенты совершают покупки:

По горизонтали — длительность между первой и последней покупкой, по вертикали — количество клиентов. Цвет означает количество покупок.

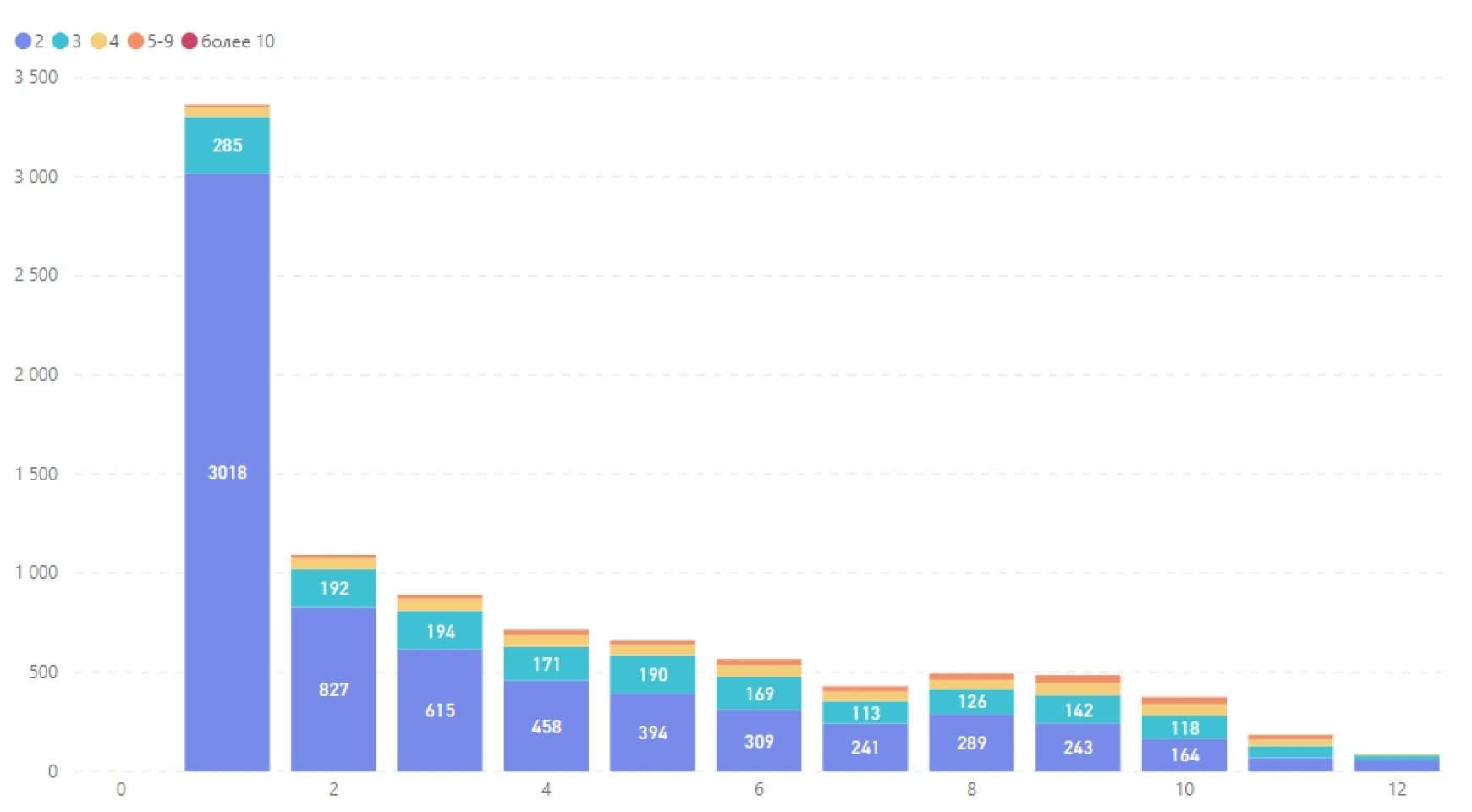

Потом уже рассмотрели лояльных по количеству покупок и временному промежутку между покупками:

Здесь на столбцы добавили точное количество клиентов. Теперь детально видно поведение лояльных клиентов. Читается следующим образом. Сиреневый сегмент — те, кто покупал дважды: 3018 клиента совершили две покупки за один месяц, 827 — две покупки за два месяца, 615 — за три и так далее. Бирюзовый сегмент: 285 клиентов совершили три покупки за один месяц, 192 — три покупки за два месяца, 194 — три покупки за три месяца.

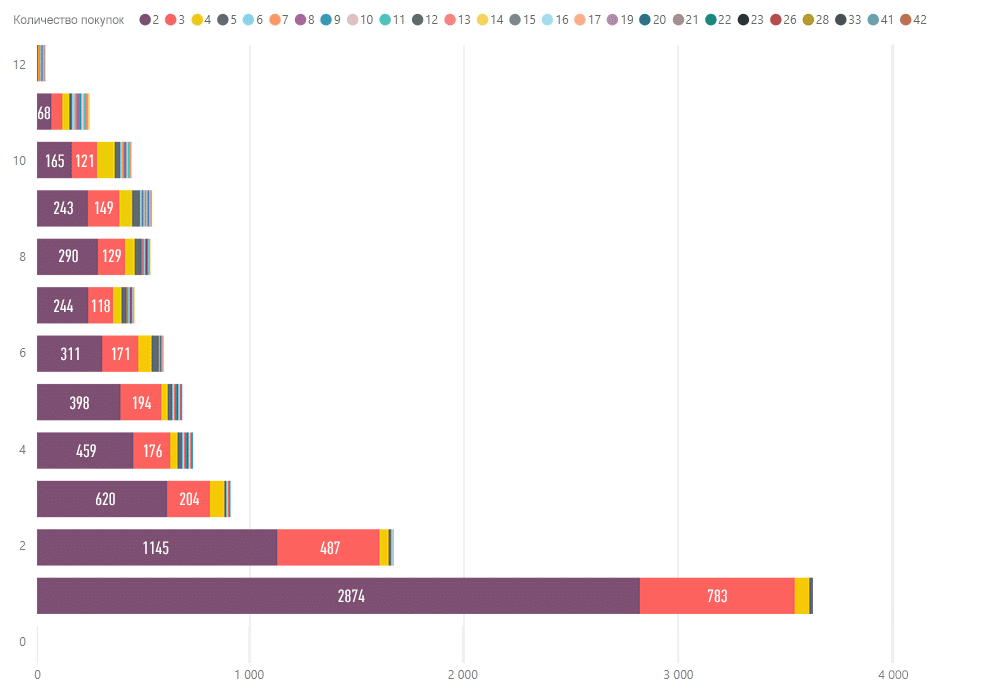

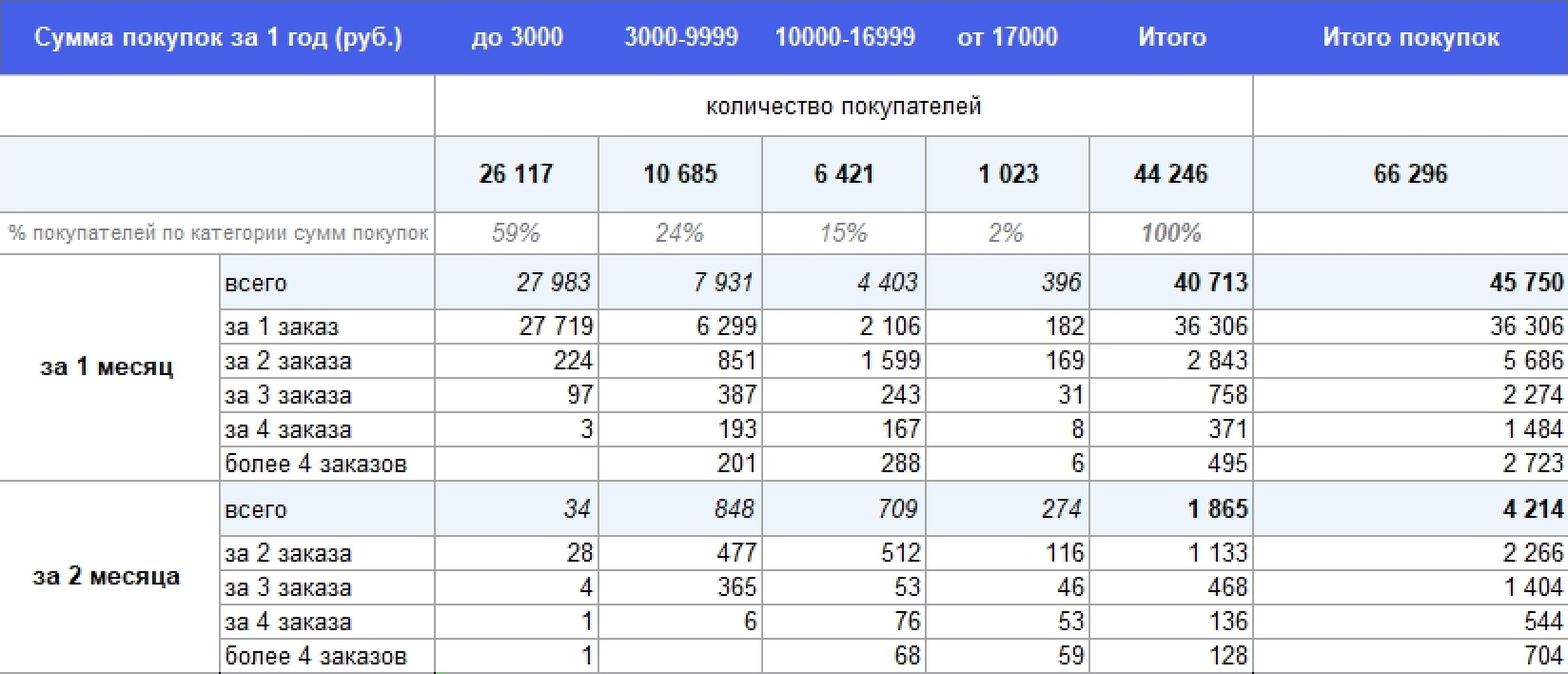

Отдельный фильтр позволял узнать количество лояльных клиентов с определёнными суммами покупок:

Построили прогноз продаж

У нас были данные:

- количество клиентов в прошлый период за каждый месяц;

- тенденция продаж;

- какой процент клиентов сколько покупок совершает.

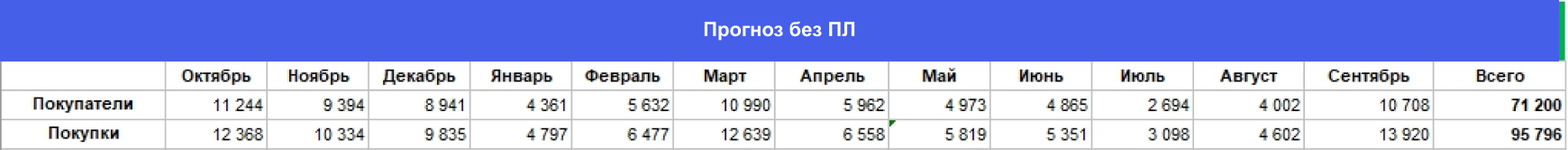

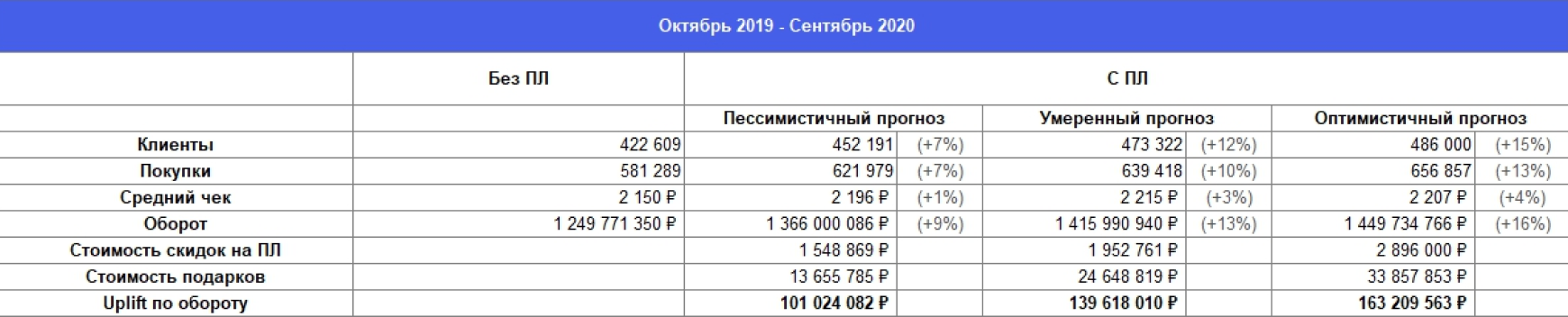

Из этих данных мы собрали прогноз на период с октября 2019 по сентябрь 2020 — как раз тогда, когда новая программа лояльности должна быть внедрена.

Это был «голый» прогноз — какими будут продажи, если не внедрять программу лояльности.

Прикинули возможные финансовые модели

Следующий шаг — гипотеза по поводу сумм покупок и процентов скидок.

На основе этой гипотезы мы потом будем рассчитывать, сколько дополнительной прибыли принесёт программа лояльности бизнесу.

Гипотезу мы продумывали вместе с клиентом. Она основывается на позиционировании и цене продукции. Если бренд премиальный, то суммы для получения карты лояльности и шаги для переходав новый статус будут высокими, если бренд демократичный, то и суммы будут небольшими.

Мы с клиентом выбрали три варианта для расчёта:

Модель программы лояльности №1 |

||||

|

Скидка Суммы перехода в новый статус: |

0% 0 – 2 999 руб. |

5% 3 000 – 9 999 руб. |

10% 10 000 – 16 999 руб. |

15% от 17 000 руб. |

Модель программы лояльности №2 |

||||

|

Скидка Суммы перехода в новый статус: |

5% 0 – 2 999 руб. |

7% 3 000 – 9 999 руб. |

12% 10 000 – 16 999 руб. |

15% от 17 000 руб. |

Модель программы лояльности №3 |

||||

|

Скидка Суммы перехода в новый статус: |

5% 0 – 2 999 руб. |

10% 3 000 – 9 999 руб. |

15% 10 000 – 16 999 руб. |

20% от 17 000 руб. |

Однако в расчёте надо учитывать, сколько новых клиентов придёт. Мы не знаем точно, какой будет прирост, но можем предположить из прогнозных данных. Чтобы наши предположения работали лучше, мы предположили три варианта притока новых клиентов: пессимистичный, умеренный и оптимистичный.

Однако это может зависеть и от скидок тоже. Возможно, чем больше скидка, тем больше клиентов придёт. Поэтому в зависимости от модели гипотезы приток может быть разным:

То есть, каждую модель мы в результате просчитывали в трёх вариантах: пессимистичном, умеренном и оптимистичном. Плюс отдельно для онлайна и офлайна, поскольку динамика продаж в них различалась.

Посчитали количество клиентов в потенциальных статусах программы лояльности

Уже имеющиеся данные по клиентам, покупкам и суммам покупок мы разложили по статусам потенциальных программ лояльности. Теперь мы понимали, какой процент людей на каких статусах находится:

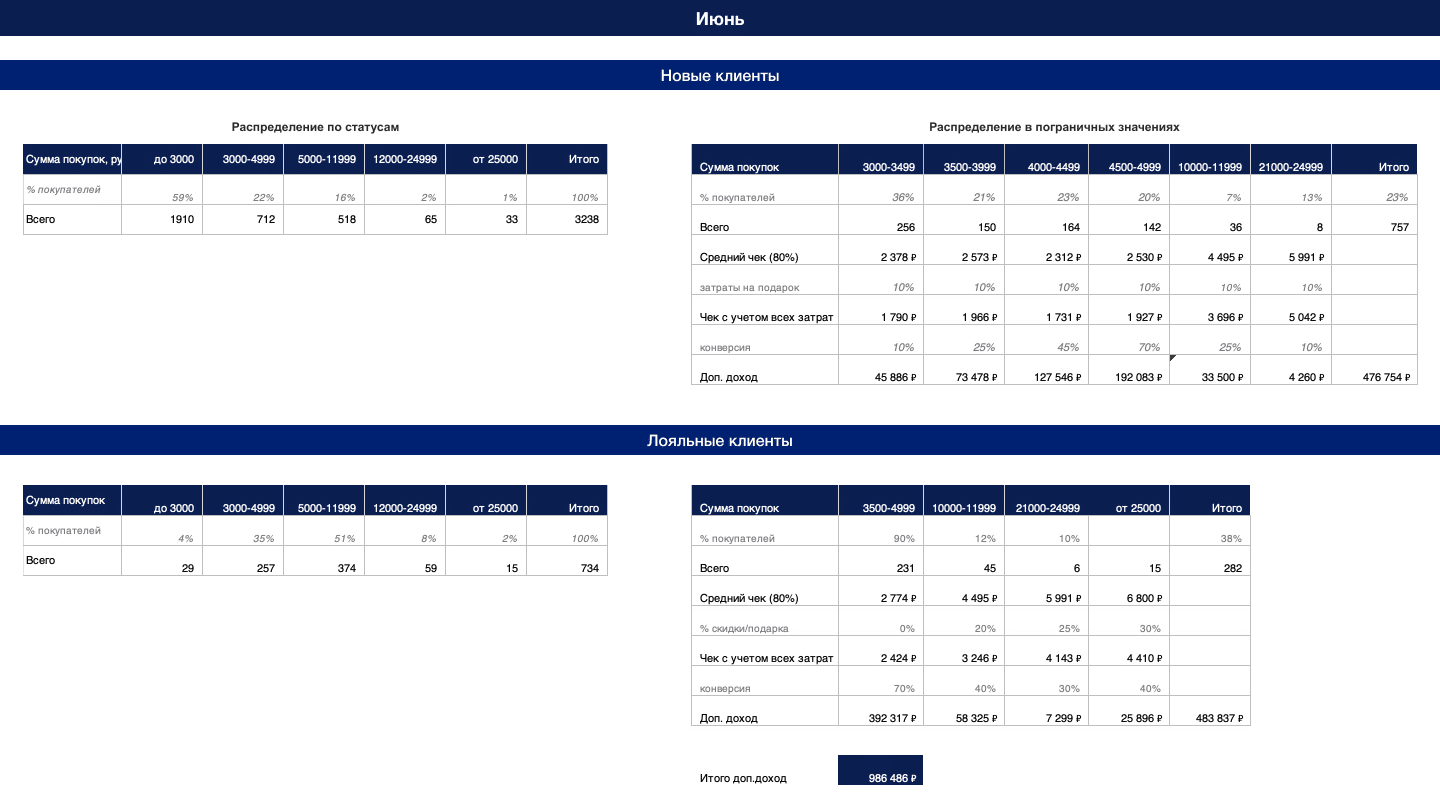

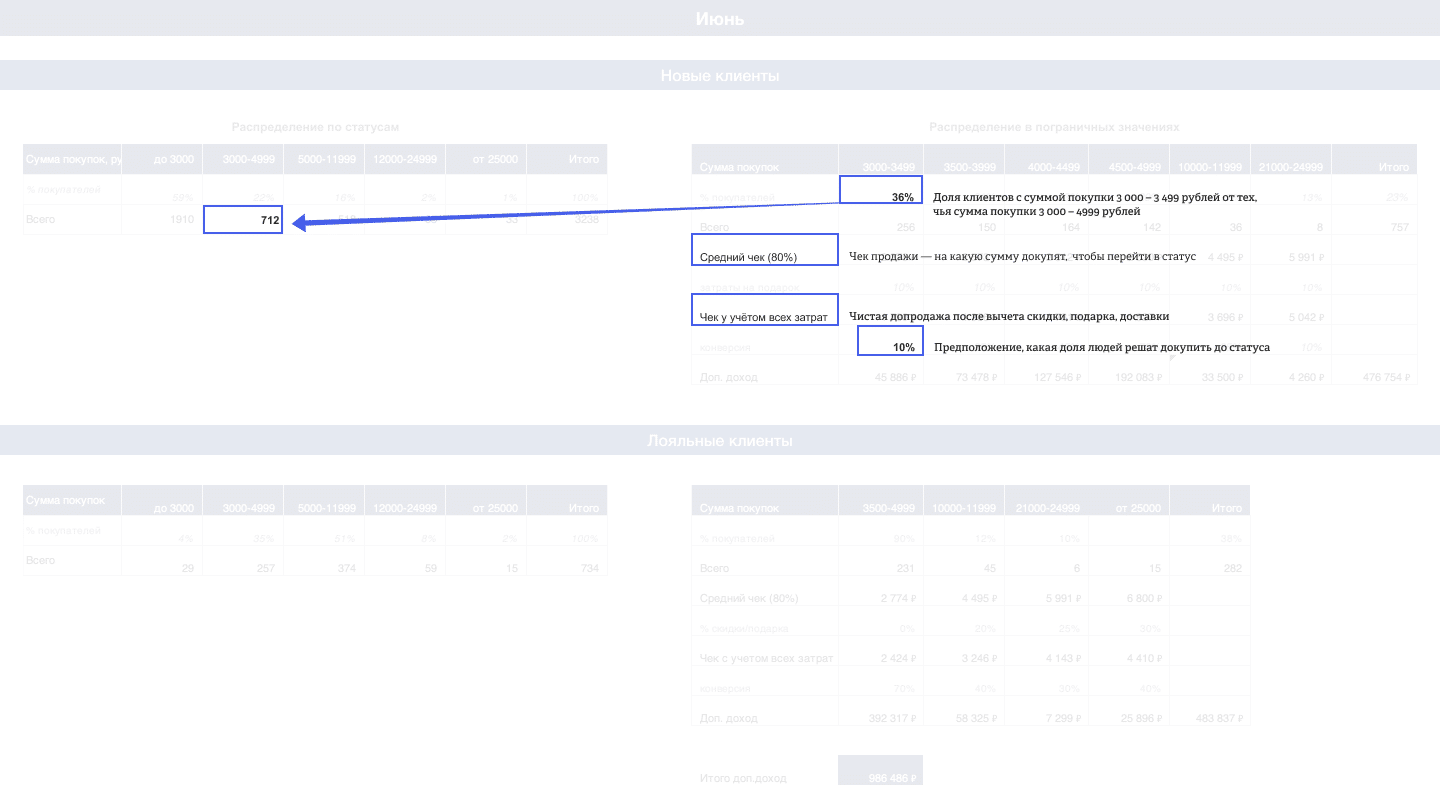

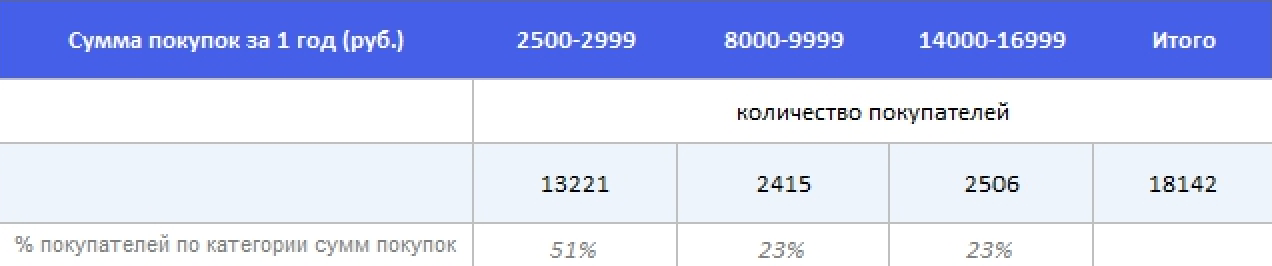

Выделили группы тех, кому нужно докупить совсем немного, чтобы перейти в новый статус

В выделенных группах людей есть те, кто совсем далёк от нового статуса, и те, кто близок к получению скидки. Например, статус начинается с 3000 рублей, а покупатель потратил 700 рублей — такой покупатель далёк от получения статуса. Те, кто потратил 2800 рублей, гораздо ближе к скидке. Их проще сконвертировать в новый статус. Так что мы выделили группы клиентов по признаку близости к статусам:

Чем больше клиент покупал, тем он лояльнее. Те, кто уже купил на 15 000 рублей, лояльнее, чем те,у кого накопилось 2400 рублей. Им допродать проще, поэтому шаги приближения к статусам тем крупнее, чем выше статус.

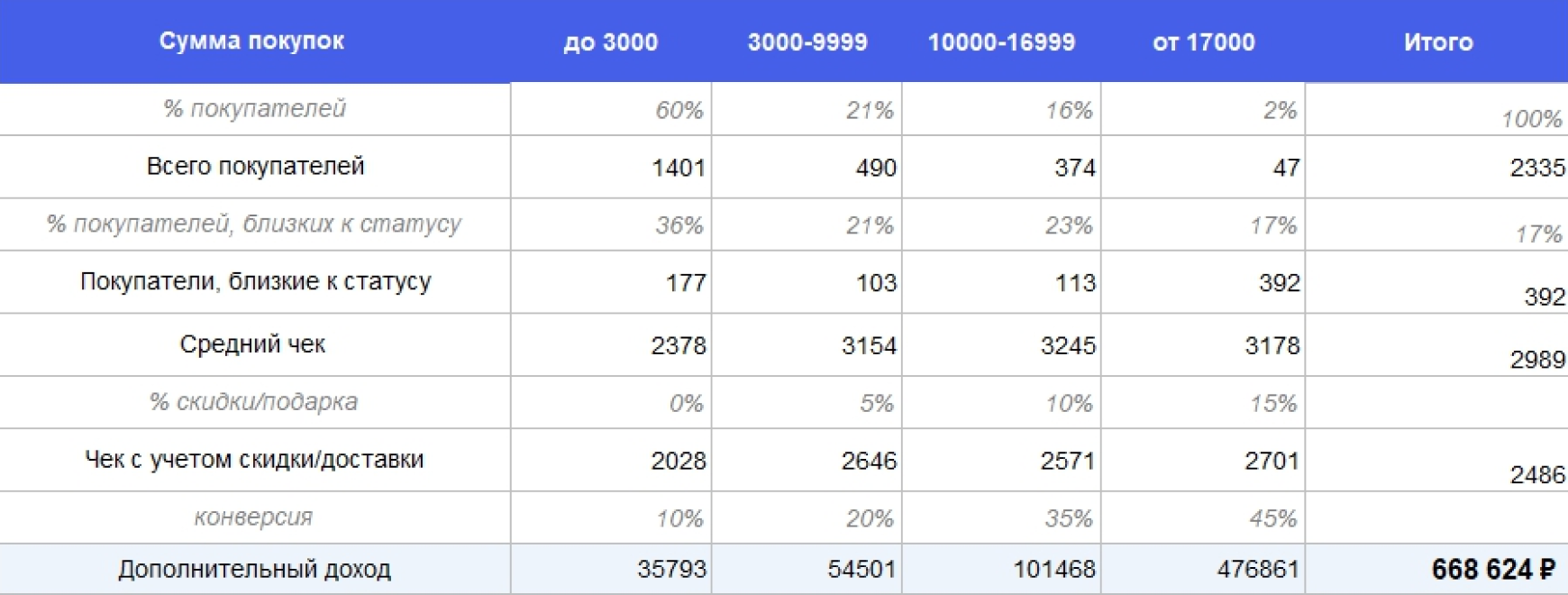

Спрогнозировали дополнительный доход от внедрения программы лояльности

Заключительная часть — посчитать аплифт — какой дополнительный доход может получить компания от внедрения программы лояльности.

Для этого в таблицу собрали данные:

- проценты клиентов на разных шагах близости к статусам;

- абсолютное количество клиентов на разных шагах близости к статусам;

- предполагаемый средний чек допродажи;

- предполагаемый средний чек допродажи за вычетом стоимости подарка, скидки и доставки;

- предполагаемая конверсия — сколько клиентов захотят докупить, чтобы перейти в статус.

Эти расчёты мы провели по месяцам для каждого варианта программы лояльности в трёх прогнозах (пессимистический, умеренный, оптимистический), отдельно для офлайна и онлайна. В результате получили аплифт по месяцам на будущий период для каждого варианта.

Плюс отдельно брали покупки до 4000 рублей, по ним считали аплифт сразу за год. Хотя 4000 рублей не даёт статуса, этим клиентам полагается подарок, поэтому их тоже надо было учесть.

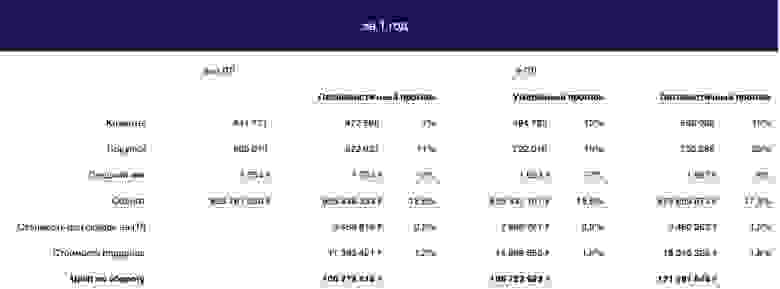

Выбрали самую выгодную финансовую модель программы лояльности

В результате мы получили прогноз, какой аплифт можно ждать от всех предполагаемых вариантов программы лояльности. Прогнозы оборота и продаж с программами лояльности мы сравнили с прогнозом без них и смогли выбрать самый выгодный вариант:

Под словом «выгодный» мы понимаем соотношение затрат на подарки, скидки и доставку и аплифт.

Поскольку расчёты — это только прогноз, работа на них не заканчивается. После внедрения нужно следить, как новая программа лояльности работает для клиента и насколько она совпадает с прогнозом, а при необходимости вносить изменения.

Результат

101 024 082 рублей

такой аплифт даст рассчитанная программа лояльности при пессимистичном развитии событий

400 таблиц в Excel

потребовалось для расчёта

Как рассчитать финансовую модель программы лояльности

Время на прочтение

9 мин

Количество просмотров 6.8K

В этом году мы впервые считали финансовую модель программы лояльности. Чтобы программа лояльности действительно работала, к проекту нужно подходить очень скрупулёзно.

Типы программ лояльности

- Начисление баллов — за каждую покупки клиент получает баллы, которые потом может потратить.

- Получение кэшбэка — то же самое, что с баллами, только за покупки клиенты получают кэшбэк, обычно в виде купона на какую-то сумму, которую можно использовать исключительно у того же ритейлера.

- Карточки с отметками — при первой покупке клиент получает карточку, при каждой следующей — на неё ставятся штампики, наклеиваются стикеры или пробиваются дырочки. Когда карточка заполнена, покупатель получает либо вознаграждение, либо карточку со скидкой.

- Многоуровневая система скидок — при достижении определённых сумм покупок клиент переходит на новые статусы. Больше статус — выше скидка.

- Вознаграждения у партнёров — за покупки клиент получает скидки / баллы, которые может использовать у партнёров бренда.

- Платные бонусы — клиент платит за то, чтобы участвовать в программе лояльности. За оплату получает быструю / бесплатную доставку, дополнительные скидки и т.д.

- Комбинация вознаграждений — такие программы называют гибридными. Например, балльная система + многоуровневая система, когда в зависимости от уровня за покупки начисляется разное количество баллов: выше уровень — больше баллов.

- Немонетарные вознаграждения. Лояльные клиенты получают нематериальные бонусы. Например, встреча с капитаном для постоянного пассажира авиакомпании.

В статье разбираем расчёты для варианта 4 из списка, в котором скидка растёт в зависимости от накопленной суммы покупок.

Собрать данные за предыдущие периоды

Программы лояльности существуют, чтобы стимулировать клиентов покупать больше. Если без программы лояльности они купили бы на 3600 рублей, а с программой — на 4000, компания на этом зарабатывает. Но бывает так, что программу лояльности посчитали и внедрили, но фиг поймёшь, почему люди покупают: то ли потому что они и так лояльные и готовы покупать, то ли программа лояльности действительно их стимулирует.

Поэтому в расчётах важно построить два прогноза:

- какими бы были продажи без программы лояльности;

- какую прибавку к продажам даст программа лояльности.

Для этого нужны ретроспективные данные о продажах.

В первую очередь надо проанализировать, как идут продажи без программы лояльности — выгрузить данные и изучить их. Здесь есть особенности.

- Продажи в онлайне и офлайне могут отличаться. Придётся отдельно выгружать данные о покупках в интернет-магазине и в оффлайн-магазинах. Если, конечно, у клиента есть и то, и другое. Извините, плохая новость: считать программу лояльности тоже придётся отдельно для офлайна и онлайна.

- Важны данные не только о покупках, но и о клиентах. Поскольку программа лояльности нацелена на мотивацию покупателей, неправильно считать только количество проданных юнитов. Надо собирать данные о клиентах, о том, как они покупают, на какие суммы, сколько раз за какой срок, сколько из них возвращаются. В онлайне с этим обычно нет проблем, а в офлайне далеко не все данные о покупках привязаны к покупателям.

- Скорее всего, данные придётся обрабатывать, вряд ли вы получите их в идеальном виде: дублирование покупок или слишком большие суммы от оптовиков — это всё придётся чистить.

Изучить поведение покупателей

Данные собрали и почистили. Дальше можно получить из них ценную информацию:

- общее количество клиентов;

- количество лояльных, которые покупали больше одного раза, и количество «одноразовых» клиентов;

- на какие суммы покупают клиенты.

Для наглядности мы собрали вот такую диаграмму в Power BI. На ней видно соотношение лояльных клиентов и «одноразовых»:

А потом более пристально рассматриваем лояльных: на какие суммы покупают, сколько раз, в какие сроки.

По вертикали здесь — период, за который клиенты совершали покупки; цифры на столбцах и длина столбца означают количество клиентов, цвет — количество покупок.

Как понимать эту диаграмму:

- 2874 клиента совершили 2 покупки за один месяц, 783 клиента — 3 покупки за один месяц;

- 1145 клиентов совершили 2 покупки за два месяца, а 487 — 3 покупки за два месяца;

- и так далее.

Суммы покупок можно было задавать отдельным фильтром:

В будущем эти данные переложили в таблицу, но об этом позже.

На основе данных построить прогноз без программы лояльности

Прогноз отвечает на вопрос, как будут выглядеть продажи, если оставить, всё как есть. В нашем случае, продажи в офлайне росли, а в онлайне падали. На тенденцию прошлого года накладываем данные о лояльных / «одноразовых» клиентах и суммах покупок и получаем прогноз на следующий год:

В этом пункте нюанс такой: нужно учитывать тенденцию прошлого периода и сезонность. Нельзя рассчитывать программу лояльности, предполагая, что продажи будут расти. Надо смотреть на реальные цифры и строить прогноз, исходя из них.

Предположить модель программы лояльности

В начале работы, когда мы ещё не знаем, какую программу выберем: какой тип, как будут начисляться скидки и при каких условиях, — надо что-то предположить, иначе считать будет нечего. В нашем примере — тип, когда скидка растёт в зависимости от суммы покупок. Для него мы предположили четыре модели начисления скидок.

Но, как мы уже говорили, нельзя исходить только из предположения, что продажи будут расти, а новые клиенты — приходить толпами. Поэтому мы предположили три варианта прироста количества клиентов: пессимистичный, умеренный и оптимистичный. Но, возможно, что количество новых клиентов будет зависеть от скидки. Поэтому эти прогнозы менялись в зависимости от модели начисления скидки.

Мы считали 4 модели программы лояльности в трёх вариантах (пессимистичный, умеренный, оптимистичный) отдельно для офлайна и онлайна:

Но примеры мы, конечно, будем приводить только для одной модели, в онлайне.

Посчитать, сколько клиентов уже находятся на предполагаемых статусах программы лояльности

У нас есть данные о клиентах и покупках, у нас есть модель программы лояльности. Теперь нужно переложить данные на программу лояльности. Собираем таблицу и рассчитываем, какой процент клиентов на каких статусах программы лояльности уже находится и как этот процент будет меняться по месяцам:

На самом деле значения в ней рассчитаны на 12 месяцев, но здесь показаны только два, чтобы не грузить вас лишней информацией. Главное, на что надо обратить внимание, — проценты клиентов в разных статусах. Статусы начинаются с 5000 рублей, но до 3000 мы считали тоже, потому что при покупке на 3000 покупатель получает подарок.

Посчитать, сколько клиентов легко мотивировать на переход в новый статус

Следующий шаг — проверить, сколько клиентов находится в пограничных значениях статусов. Это те покупатели, кому нужно докупить совсем немного до подарка или перехода в новый статус. То есть, если клиент уже купил на 2800 рублей, то допродать ему ещё что-нибудь до 3000 будет легко — доплати всего 200 рублей и получишь подарок. Это мы и называем пограничными значениями.

Но одно дело, когда клиент купил на 700 рублей. Тогда вряд ли вы сможете убедить его купить ещё на 2300 рублей ради подарка. Зато если он купил на 23 000 рублей, то купить ещё на 2000 и получить скидку побольше для него не так сложно.

Поэтому для разных статусов считаем разные пограничные значения. Для первого статуса, который начинается с 5000 рублей, пограничных значений несколько: мы находим долю клиентов, которые находятся в диапазонах сумм 3500–3999 рублей, 4000–4499 рублей, 4500–4999 рублей. Для последнего статуса, начинающегося с 25 000 рублей, диапазон один — 21000–24999 рублей.

Спрогнозировать аплифт от программы лояльности

А здесь статья начинает напоминать фильм «Волк с Уолл-Стрит». Смотришь-смотришь, сюжет наполнен множеством событий, тебе уже кажется, что кино подходит к концу, а потом — раз — и сцена крушения вертолёта, с которой фильм начинался. И ты понимаешь, что всё это время смотрел предысторию.

Так вот, всё, что было описано до настоящего момента, было предысторией к главной цели — расчёту аплифта. То есть, какую прибавку к обороту даст программа лояльности.

Нюансы при расчёте аплифта

- Надо вычитать цену подарка и скидку. Например, вы доводите клиента с покупкой на 2030 рублей до 3000 рублей, стимулируете его подарком. Происходит это в онлайне. Он потратил на 970 рублей больше, чем без программы лояльности. Но и вы потратили деньги на подарок и доставку. В нашем примере стоимость подарка не более 5% (к данному чеку — 150 рублей) от покупки, стоимость доставки — 350 рублей. Чтобы посчитать аплифт к чеку, надо вычесть 350 и 150 рублей из 970 рублей = 470 рублей. 470 рублей от 2030 23% — аплифт к чеку.

- Средний чек допродажи будет меньше, чем общий средний чек. Аплифт рассчитывается, исходя из чека допродажи, а не среднего чека вообще. То есть, важно, не на какую сумму купил покупатель, а какую сумму он потратил дополнительно, чтобы перейти в новый статус. Дополнительные траты, ясное дело, будут меньше, чем трата на покупку вообще. Мы считали средний чек допродажи как 80% от общего среднего чека.

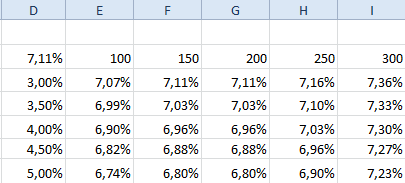

Расчёты по месяцам выглядели так:

Немного пояснений:

Левые таблицы вспомогательные, в них — распределение клиентов по статусам. В правых — распределение клиентов в близких к статусам значениях. В зависимости от того, к какому статусу и насколько близко они находятся, мы предполагаем разную конверсию в переход в новый статус.

Средний чек допродажи, как уже говорили, считаем за 80% от обычного среднего чека. Из него вычитаем стоимость подарка, процент скидки, а в онлайне ещё и доставку.

Количество клиентов на разных шагах близости к новому статусу умножаем на средний чек и на предполагаемую конверсию. Получаем, на какую сумму сможем допродать — аплифт.

Всё это мы рассчитывали:

- для 4 моделей программы лояльности;

- 3 прогнозов привлечения новых клиентов (пессимистический, умеренный, оптимистический);

- отдельно для офлайна и онлайна;

- 12 месяцев на каждую модель, отдельно по новым и лояльным;

- отдельно — категория клиентов до 3000 рублей, они считались сразу за год, не по месяцам.

Получилось 312 таблиц в экселе.

Это были расчёты по месяцам, но, чтобы выбрать оптимальную модель программы лояльности, надо собрать все данные в годовой прогноз. Так что для каждой модели ПЛ мы суммировали эти значения и составили прогноз на год в пессимистическом, умеренном и оптимистическом варианте. И сравнили с прогнозом без программы лояльности.

В этой таблице данные по офлайн и онлайн суммированы.

Выбрать оптимальную модель

А дальше, если вы считали несколько моделей, остаётся только выбрать оптимальную: наибольший аплифт при наименьших затратах на поощрения клиентов.

В наших расчётах выигрывает вот такая:

Скидки 0%, 10%, 15%, 20%, при суммах 5000 рублей, 12000 рублей и 25000 рублей.

Напутствие

Мы описали только один вариант расчёта только для одного типа программы лояльности. С другими типами будут другие сложности, но принципы везде одни и те же:

- Расчёты должны быть максимально скрупулёзными, а то и прогореть недолго.

- Рассчитывать программу лояльности надо на реальных данных и учитывать тенденции продаж предыдущего периода.

- В онлайне паттерны отличаются от офлайна, считать модель ПЛ надо по отдельности.

- Надо учитывать цену подарков, которые мотивируют на переходы в новые статусы, а в онлайне, может быть, придётся учитывать ещё и доставку;

- После расчёта финмодели работа не заканчивается, поскольку любой прогноз — это гипотеза. Внедряем, проверяем, как работает, сбываются ли прогнозы. Возможно, что-то изменится, поэтому потребуется изменить и саму модель.

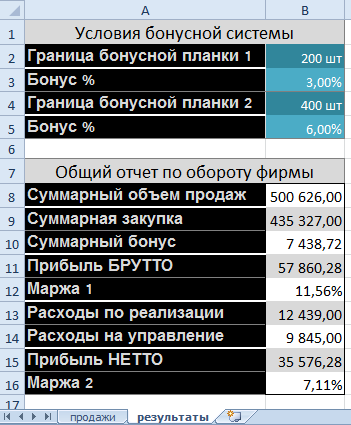

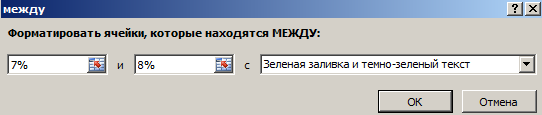

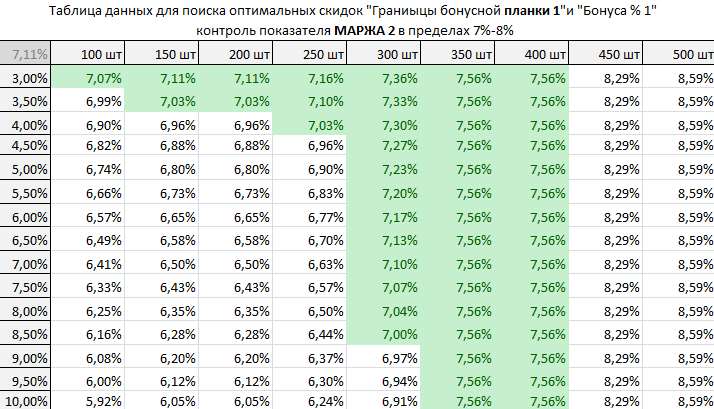

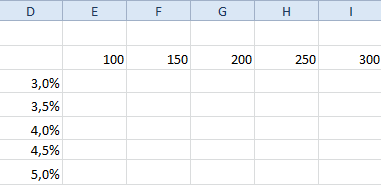

Чтобы подобрать оптимальные значения, от которых зависит результат вычислений, нужно создать таблицу данных в Excel. Для легкого усвоения информации приведем, конкретный пример таблицы данных.

Крупному клиенту необходимо сделать хорошую скидку, которую может позволить себе предприятие. Размер скидки зависит от покупательной способности клиента. Создадим матрицу чисел для быстрого выбора лучших комбинаций условий скидок.

Использование таблицы данных в Excel

Таблица данных – это симулятор работает по принципу: «а что если?» способом подстановки значений для демонстрации всех возможных комбинаций. Симулятор наблюдает за изменением значений ячеек и отображает, как эти изменения повлияют на конечный результат в показателях модели программы лояльности. Таблицы данных в MS Excel позволяет быстро анализировать целый набор вероятных результатов модели. При настройке всего только 2-ух параметров можно получить сотни комбинаций результатов. После чего выбираем самые лучшие из них.

Этот инструмент обладает неоспоримыми преимуществами. Все результаты отображаются в одной таблице на одном листе.

Создание таблицы данных в Excel

Для начала нам нужно построить 2 модели:

- Модель бюджета фирмы и условия бонусной системы. Чтобы построить такую табличку прочитайте предыдущею статью: как создать бюджет в Excel.

- Схему исходных данных на подобии «Таблицы Пифагора». Строка должна содержать количественные граничные значения для бонусов, например, все числа от 100 до 500 кратные 50-ти. А процентные бонусы в приделах от 3,0% до 10,0% кратные 0,5%.

Внимание! Ячейка (в данном случае D2) пересечения строки и столбца с заполненными значениями должна быть пустой. Как на рисунке.

Теперь в ячейку пересечения D2 вводим формулу такую же, как и для вычисления показателя «Маржа 2»:=B15/B8 (числовой формат ячейки – %).

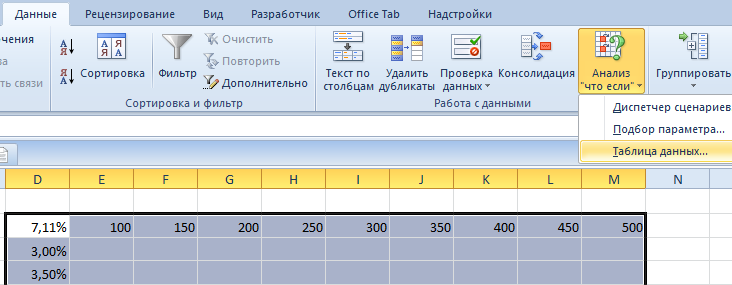

Далее выделяем диапазон ячеек D2:M17. Теперь чтобы создать таблицу данных следует выбрать закладку «Данные» раздел инструментов «Работа с данными» инструмент «Анализ: что если» опция «Таблица данных».

Появится диалоговое окно для введения параметров:

- Верхнее поле заполняем абсолютной ссылкой на ячейку с граничной планкой бонусов количества $B$2.

- В нижнее поле ссылаемся на значение ячейки границ процентных бонусов $B$3.

Внимание! Мы рассчитываем оптимальные скидки для количественной границы 1 при текущих показателях границы 2. Для расчета скидок количественной границы 2 в параметрах следует указывать ссылки на $B$4 и $B$5 – соответственно.

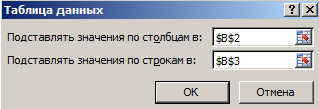

Нажимаем ОК и вся таблица заполняется показателями результатов «Маржа 2» при соответствующих условиях бонусных систем. У нас перед глазами сразу 135 вариантов (всем вариантам следует установить формат ячеек в %).

Анализ что если в Excel таблицы данных

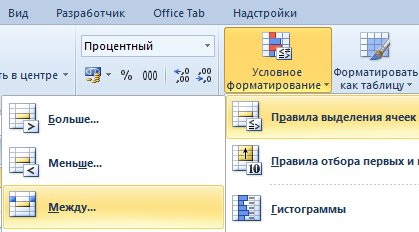

Для анализа с помощью визуализации данных добавим условное форматирование:

- Выделяем полученные результаты результаты, а это диапазон ячеек E3:M17.

- Выбираем инструмент: «Главная»-«Условное форматирование»-«Правила выделения ячее»-«Между».

Указываем границы от 7% до 8% и задаем желаемый формат.

Теперь нам прекрасно виден коридор для нашей прибыли, из которого нам нельзя выходить для сохранения прибыли в определнных пределах. Мы можем легко управлять соотношенем количества и скидки и баллансировать между выгодой для клиента и продавца. Для этого условное форматирование позволяет нам сделать выбор данных из таблицы Excel по критериям.

Таким образом, мы рассчитали оптимальные скидки для границы 1 при текущих условиях границы 2 и ее бонуса.

Бонус 2 и уровень для границы 2 аналогичным способом рассчитываем. Только не забудьте указать в параметрах правильные ссылки $B$4 и $B$5 – соответственно.

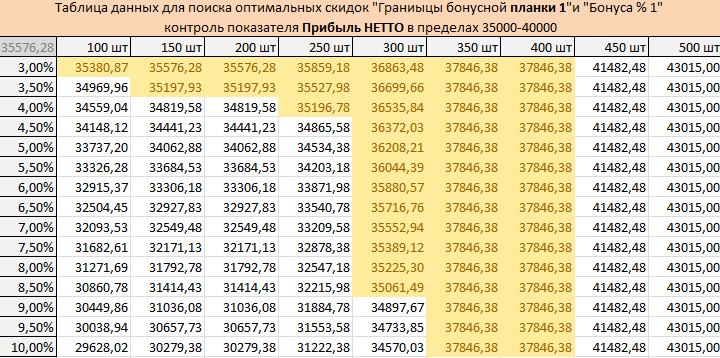

Таким же самым способом мы можем построить матрицу для показателя «Прибыль НЕТТО». И сделать для него желаемое условное форматирование. Отметить контроль прибыли при условном форматировании можно в пределах 35 000-40 000.

Теперь вы можете быстро и безошибочно заложить в бюджет самые оптимальные скидки, которые привлекают клиентов и не приносят ущербу предприятию.

Скачать пример таблицы данных для скидок (образец в Excel).

При переговорах с клиентами очень часто поднимается вопрос о лояльности, бонусах и скидках. В таких случаях можно быстро построить матрицу для установки нескольких границ скидок при двух условиях. Это прекрасный инструмент с точки зрения изменений двух его параметров. Он быстро предоставляет много важной и полезной информации, в ясной, простой и доступной форме.

В ПОМОЩЬ МАРКЕТОЛОГУ

Расчет эффективности присоединения к программе лояльности (БЕСПЛАТНО)

Дата выпуска: 16 марта 2006

Срок предоставления работы: 1 день

ID: 47080

Описание

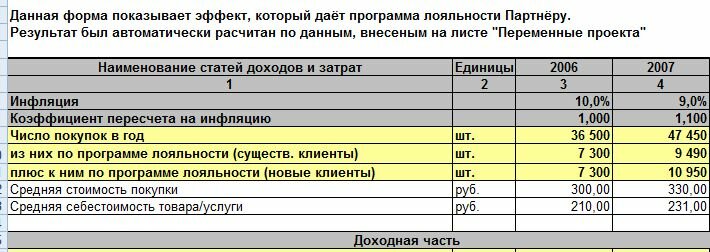

Шаблон в виде двух простых форм в виде таблиц Excel, предназначенных для подсчёта эффективности программы лояльности. При изменении переменных ячеек происходит перерасчёт во всём документе, результат анализа отображается на приведённом в шаблоне графике.

Таким образом, шаблон расчёта может быть полезен для принятия решения о целесообразности проведения программы лояльности.

Авторы шаблона — Анастасия Прокопьева и Олег Саунин.

Развернуть

Статья, 12 апреля 2023

РБК Исследования рынков

Ключевые факторы при покупке мебели

Согласно результатам исследования рынка мебели, фактор цены по-прежнему является определяющим при выборе и принятии решения о покупке мебели.

Так, 64,1% респондентов отметили характеристику, как ключевую. Однако по сравнению с прошлым годом данный показатель сократился на 10 п.п. Половина опрошенных россиян отметили важным фактором – привлекательный внешний вид. Доля покупателей у этого показателя также сократилась (-6 п.п.), достигнув отметки 51%. Отмечается сокращение значимости многих факторов, на что могло повлиять потребительское настроение россиян в 2022 году. По сравнению с прошлым годом, потребитель стал менее требовательным, поскольку в условиях нестабильности времени на принятие решения о совершении покупки мебели стало значительно меньше. При том выросла доля выбранных ответов у такого показателя, как «Долговечность службы» товара, что особенно важно в текущих условиях неопределенности, + 4 п.п., соответственно. В целом, исходя из показателей динамики за последний год, практичная составляющая характеристик покупаемой мебели превалирует над внешним аспектом.

Показать еще

Написано admin в 16 февраля, 2012. Опубликовано в Управление маркетингом / Продажи

Расчёт может быть полезен для принятия решения о целесообразности проведения программы лояльности. Подразумевается такая программа, в которой участвует несколько компаний, под руководством либо третьей стороны, либо одной из них.

Робот считает, что Вас это тоже может заинтересовать:

- Экономический эффект от ускорения оборачиваемости капитала. Расчеты в Excel

- Расчет налогооблагаемой прибыли в Excel

- Оценка эффективности использования заемного капитала. Эффект финансового рычага (левериджа). Анализ в Excel

- Калькулятор NPV (ЧДД) в Excel. Анализ CF денежного потока

- Расчет доли рынка в Excel

Теги:excel, Маркетинг, расчет, Экономическая эффективность

Trackback с вашего сайта.