Все ближе дата обязательного перехода на ФСБУ 25/2018. Учитывая разъяснения Минфина, переходить на него придется довольно большому числу участников рынка долгосрочной аренды и лизинга. В этой статье разберем особенности учета неоперационной аренды и лизинга у получателя таких услуг по ФСБУ 25/2018. Расчеты по приведенной стоимости для арендатора и лизингополучателя по ФСБУ 25/2018 с 2022 года для бухгалтерского учета аренды (лизинга) на примере и с формулами Excel.

Получатель лизинга или услуг по аренде должен применять в учете те же базовые принципы, что и тот, кто предоставляет объект в лизинг или аренду.

Подробно о том, зачем нужно отражение по дисконтированной стоимости, мы рассказали в первых разделах статьи: “ФСБУ 25/2018: расчеты по приведенной стоимости у арендодателя и лизингодателя с 2022 года и как удобнее считать в Excel“.

Рекомендуем арендаторам тоже ознакомиться.

Здесь же мы только сформулируем кратко, что должен показать пользователю отчетности по ФСБУ арендатор или лизингополучатель.

В отчетности нужно раскрыть, что взять объект в лизинг или аренду для арендатора выгоднее, чем взять кредит и купить такой же объект.

Из этого вытекают и все нюансы расчетов по ФСБУ 25/2018 для арендаторов и лизингополучателей.

Как определить ставку дисконтирования арендатору

Поскольку арендатор (далее будем понимать в широком смысле – как арендатора и по финансовой аренде, он же лизингополучатель) отталкивается от альтернативного варианта – взять кредит и купить аналог вместо аренды или лизинга – то и в качестве ставки дисконтирования ему достаточно взять ставку по банковским кредитам. Только следует помнить, что кредиты надо выбирать сопоставимые по сумме и сроку пользования объектом аренды (лизинга).

Если подобные привлеченные кредиты уже есть на момент заключения договора аренды – ставку надо брать по ним. Если своих кредитов нет – нужно взять те, которые можно было бы взять (например, в банках, в которых размещены счета, или в банках, которые специализируются на выдаче таких кредитов). О таких вариантах написано в п. 15 ФСБУ 25/2018.

Как посчитать первоначальную оценку обязательства по аренде

Обязательство по аренде у арендатора (лизингополучателя) представляет собой кредиторскую задолженность по уплате лизинговых платежей в будущем.

Первоначальная оценка обязательства (ПОО) – это суммарная дисконтированная стоимость платежей по договору на дату получения предмета лизинга (п. 10 и 14 ФСБУ 25/2018, п. 3 информационного сообщения Минфина России от 25.01.2019 № ИС-учет-15).

Для арендатора должно соблюдаться равенство:

ПОО = ПСЛП = СС предмета – Авансы (выплаченные) – НЛС

Где:

- ПСЛП – приведенная стоимость будущих лизинговых платежей;

- СС предмета – справедливая стоимость предмета аренды (стоимость покупки лизингодателем при лизинге);

- НЛС – негарантированная ликвидационная стоимость

Таким образом, первоначальную величину обязательства по лизингу можно рассчитать прямым путем (без дисконтирования будущих платежей) по формуле (п. 3 и 6 Рекомендации Р-65/2015-КпР “Ставка дисконтирования”):

ПОО = Стоимость приобретения предмета лизингодателем – Авансы

Напомним, что все значения фигурируют без НДС.

Если переход права собственности на предмет аренды не предусмотрен или неизвестна негарантированная ликвидационная стоимость, обязательство по аренде вычисляют как приведенную стоимость будущих лизинговых платежей.

ПОО = Н / (1 + r) + Н / (1 + r)2 + … + Н / (1 + r)t

Где:

- П – приведенная стоимость лизинговых платежей;

- Н – номинальная величина одного лизингового платежа без НДС;

- r – ставка дисконтирования за период;

- t – количество периодов до последнего платежа.

По сути предлагается каждый лизинговый платеж отдельно дисконтировать и сложить результаты.

Пример

Пусть заключен договор лизинга, по которому 01.01.2022 передан предмет. Лизингополучатель платит ежеквартально, в начале квартала. Для упрощения расчетов примем, что выкупной стоимости отдельно нет. По завершении договора предмет лизинга остается у лизингополучателя.

Лизингодатель купил предмет за 1 млн руб.

Лизингополучатель платит ежеквартально, до 5-го числа первого месяца квартала – 105 000 рублей.

Срок договора – 3 года.

(этот пример – зеркальный приведенному в статье про расчеты для лизингополучателя, на которую дана ссылка выше)

Лизингополучатель может последовать указаниям ФСБУ и действовать «прямым» методом – продисконтировать каждый платеж, взяв ставку дисконтирования по банковским кредитам.

Пусть ставка банков 11,5% годовых. Для дисконтирования ежеквартальных платежей ее нужно сделать ставкой для квартала:

11,5% / 4 = 0,02875

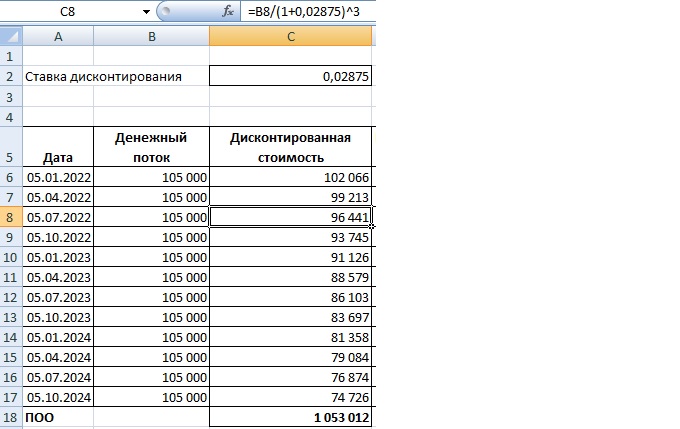

Далее вносим формулы в таблицу платежей в Excel.

Сумма, получившаяся по всем дисконтированным платежам, – это и есть первоначальная оценка обязательства по аренде.

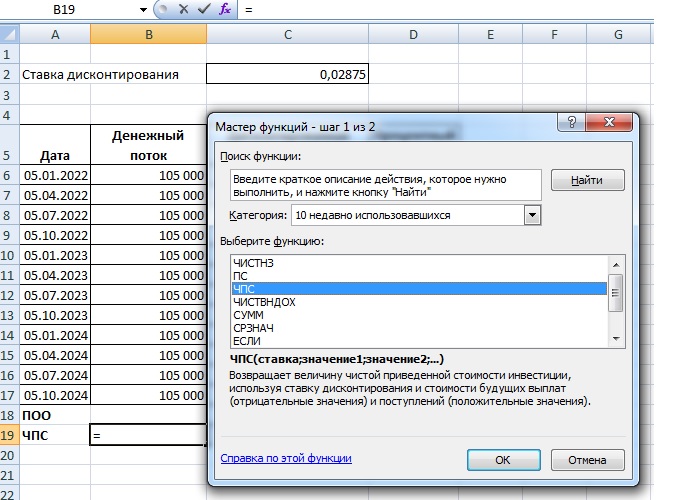

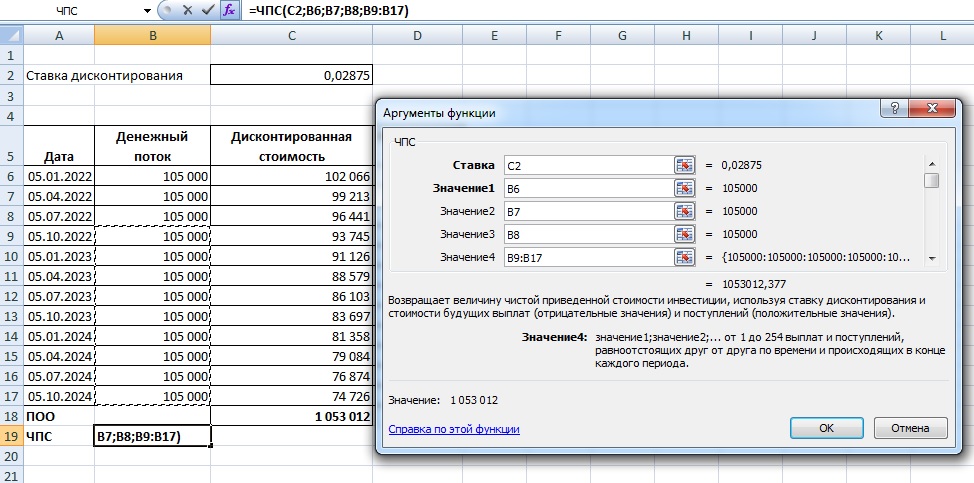

Есть возможность не вычислять ее по каждому платежу, а воспользоваться формулой ЧПС.

Обратите внимание, как вносить значения: первые 3 ячейки – первые 3 значения из списка, а далее можно вносить суммой, выделяя нужный диапазон.

Получившийся по ЧПС результат – тот же, что и при обсчете каждого платежа в отдельности.

Таким же образом можно обсчитать по ЧПС стоимость обязательства на любую конкретную дату, учитывая в формуле платежи, которые еще не уплатили.

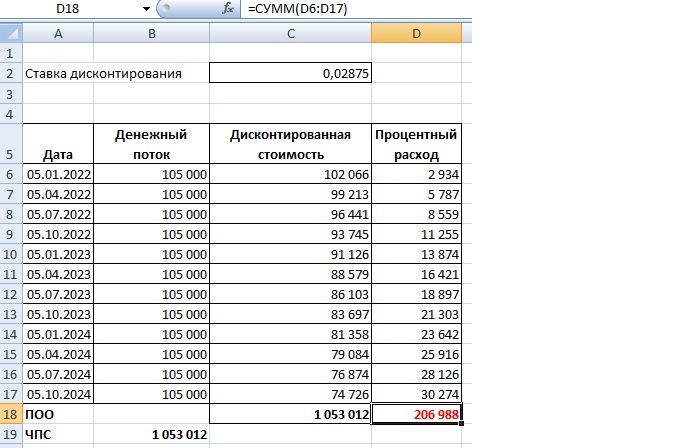

Из расчетов легко вычислить и процентный расход, подлежащий учету у арендатора.

У арендодателя сумма процентного дохода по примеру – 260 000 рублей.

У арендатора – 206 988 рублей. Остаток «уходит» в приведенную стоимость предмета аренды.

Именно так получают данные для сравнения. В нашем примере фактическая стоимость предмета у лизингодателя – 1 000 000, а для лизингополучателя после дисконтирования предмет стоит на 1 053 012 (есть переплата 53 012). Что как раз и покажет пользователю, что сделка для лизингополучателя невыгодна. И рациональнее было бы взять кредит у банка и купить аналогичный предмет.

Расчет величины права пользования активом

Получатель арендованного (лизингового) имущества объектом ОС его не признает. Вместо этого, по ФСБУ 25/2018 ему надо в активах в противовес обязательству по аренде признать право пользования активом (ППА).

ППА при этом тоже учитывают на счете 01 (отдельном субсчете) по фактической стоимости, которую формируют на счете 08.

В ППА включают (п. 13 ФСБУ 25/2018):

- ПОО (его мы уже научились определять);

- авансы по договору, перечисленные до даты получения предмета договора включительно;

- расходы, связанные с поступлением предмета и приведением его в состояние, пригодное для использования;

- оценочное обязательство в связи с предстоящими расходами на демонтаж предмета лизинга, его перемещение, восстановление окружающей среды, если возникновение такого обязательства обусловлено получением лизингового имущества.

Проще говоря, берем ПОО, корректируем на величину денег, которые к моменту передачи предмета уже уплачены, добавляем расходы, которые уже понесли или можем понести в будущем в связи с этим предметом. Получаем ППА для признания.

Напомним, что НДС везде исключают и в расчет берут только «чистые» суммы.

Подводим итоги

Арендатору для вычислений по ФСБУ 25/2018 достаточно знать банковскую ставку по кредиту, который он мог бы взять для покупки аналогичного объекта, и видеть условия договора.

Дисконтирует арендатор только поток своих будущих платежей по аренде. Для этого ему наиболее подходит формула ЧПС в Excel.

Требования ФСБУ 25/2018 вводят новые реалии в работу бухгалтеров. Разберем, что такое дисконтирование платежей, как рассчитать приведенную стоимость будущих платежей и в чем особенности учета аренды земли

Что такое дисконтирование платежей

Согласно новому стандарту, арендатор признает предмет аренды (п. 10 ФСБУ 25/2018) как право пользования активом (ППА) на отдельном счете бухгалтерского учета и как обязательство по аренде также на отдельном счете.

Обязательство по аренде, в свою очередь, оценивается как сумма приведенной стоимости будущих арендных платежей на дату оценки.

Чтобы определить приведенную стоимость будущих платежей, надо дисконтировать их номинальные величины, а для этого — понять, что такое дисконтирование.

Разберем на конкретных цифрах.

Вы идете в банк и кладете на сберегательный счет под 7% годовых 100 000 руб. Проценты начисляются в конце срока, на который внесен вклад. Не трудно посчитать, что через год остаток на вашем счете будет равен 107 000 руб. (100 000 + 100 000 х 7%).

А теперь обратная ситуация: вы берете у банка заем и через год должны отдать 107 000 руб. Вопрос: какую сумму займа дает вам банк, чтобы получить обратно 107 000, учитывая, что ставка банка по аналогичным займам 10%?

107 000 = Х + Х х 10%

107 000 = Х (1 + 0,1)

107 000 = 1,1Х

Х = 107 000/ 1,1

Х = 97 272,73 (округляем до двух знаков после запятой)

Это и будет дисконтированная стоимость будущего денежного потока. Банк вам выдаст 97 272,73 руб.

Если говорить в целом, то дисконтирование — это расчет сегодняшней стоимости арендных платежей. Причем рассчитать их стоимость нужно так, чтобы к концу срока аренды были выполнены все обязательства по оплате согласно цене, указанной в договоре.

Иными словами, вам надо рассчитать, какую сумму следует получить на срок действия договора аренды под определенную процентную ставку, чтобы заемные средства вместе с процентами равнялись сумме арендных обязательств.

На практике для расчета приведенной стоимости обязательства применяют ставку, по которой арендатор мог бы привлечь заемные средства на срок, аналогичный периоду аренды. Это право у нас есть согласно п. 14, 15 ФСБУ 25/2018.

Сумма заемных средств — «тело» долга — и будет являться приведенной стоимостью. Остальная часть обязательств по аренде — процентами. Их нужно распределить между периодами.

- Важно: когда мы дисконтируем, мы идем от будущего к сегодняшнему дню.

Дисконтированная стоимость — это текущая стоимость будущего денежного потока, ее еще называют приведенной стоимостью, от глагола «приводить». Говоря простыми словами, приведенная стоимость — это будущая денежная сумма, приведенная к текущему моменту.

В интернете есть много рекомендаций и формул для расчета дисконтированной стоимости, но они хороши только для простых расчетов, когда обязательства по аренде исполняются не ежемесячно, а в конце срока аренды.

В ситуации, когда в договоре указаны ежемесячные платежи и сам срок аренды более 5–7 лет, рассчитать приведенную стоимость можно, используя функции Excel.

Как это сделать, вы узнаете на вебинаре «ФСБУ 25/2018: с чем столкнулись организации. Опыт главбуха». Расскажем, как использовать Excel для расчета как ставки дисконтирования, так и дисконтированной суммы обязательств.

Единственно правильного метода, как выбрать ставку дисконтирования, нет. По сути, ставка означает лишь то, как конкретный эксперт прогнозирует, насколько деньги подешевеют за один год или насколько выгоден проект, который позволяет заработать в будущем определенную сумму.

- Выбор ставки — предмет профессионального суждения.

Согласно ФСБУ 25/2018 «Бухгалтерский учет аренды» и МСФО (IFRS) 16 «Аренда», при формировании стоимости инвестиции в аренду и обязательства по аренде ставку дисконтирования принимают равной той, что указана в договоре аренды (если она легко определяется — фактическая), либо той, по которой арендатор уже привлекает или планирует привлечь заемные средства на срок, аналогичный сроку аренды.

Как рассчитать приведенную стоимость будущих арендных платежей

Величина зависит от количества периодов дисконтирования и определяется путем дисконтирования номинальных величин будущих платежей по формуле:

ПC = Н1/(1+R)^1 + Н2/(1+R)^2 +…..+ Нn(1+R)^n

Вебинар по ФСБУ 25/2018

Опыт главного бухгалтера. Практические примеры. Полезные функции Excel при расчетах

Программа вебинара

Где:

- ПС — приведенная стоимость,

- Н — платеж,

- R — ставка дисконтирования за период,

- n — количество периодов.

Если мы имеем дело с аннуитетными, то есть равными платежами, то ставку можно определить в Excel с помощью функции «Ставка».

В чем особенности учета аренды земли

Упрощенный и общий порядок учета

Стоимость земельных участков, как правило, велика, а срок их аренды — длительный. Поэтому учитывать операции по аренде земли в упрощенном порядке в основном могут организации, которые вправе вести упрощенный бухучет.

Если у организации нет такого права, необходимо применять общий порядок: при получении участка в аренду признать ППА и обязательство по аренде.

В налоговом учете арендную плату за земельный участок либо включают в первоначальную стоимость строящегося на нем объекта ОС, либо учитывают в составе прочих расходов, связанных с производством и реализацией.

Упрощенный порядок бухгалтерского учета возможен при соблюдении условий:

- Срок аренды не превышает 12 месяцев.

- Рыночная стоимость земельного участка не превышает 300 000 руб., при этом он приносит экономические выгоды преимущественно независимо от других активов.

- Организация вправе применять упрощенные способы ведения бухгалтерского учета.

Это сказано в п. 11, 12 ФСБУ 25/2018 «Бухгалтерский учет аренды», п. 4 Информационного сообщения Минфина России от 25.01.2019 № ИС-учет-15.

При применении упрощенного порядка (п. 4 Информационного сообщения № ИС-учет-15) следует учитывать, что:

- Полученный в аренду земельный участок отражается на забалансовом счете 001 «Арендованные основные средства».

- Арендные платежи учитываются в себестоимости продукции, работ или услуг, стоимости внеоборотных активов или в текущих расходах периода равномерно или с применением другого подхода, который отражает характер использования экономических выгод от земельного участка.

- Сумма госпошлины за регистрацию договора аренды включается в себестоимость продукции, работ или услуг, стоимость внеоборотных активов или в текущие расходы периода.

- При возврате земельного участка арендодателю его стоимость списывается с забалансового счета 001.

Бухгалтерские проводки могут быть такими:

- Д 001 — арендованный земельный участок учтен за балансом в оценке, указанной в договоре аренды.

- Д 08 К 76 — арендная плата включена в стоимость капитальных вложений (иные вложения во внеоборотные активы). Такая проводка делается ежемесячно в течение срока аренды, если арендуемый земельный участок вы используете при создании ОС и иных внеоборотных активов.

- Д 20 (44 и пр.) — арендная плата включена в себестоимость товара, работ или услуг, если арендуемый земельный участок вы используете при производстве или продаже продукции, реализации товаров, выполнении работ, оказании услуг.

- Д 91.2 К 76 — арендная плата отнесена на прочие расходы (в иных случаях).

- К 001 — земельный участок списан с забалансового учета по окончании срока аренды.

Признание права пользования активом (ППА) и обязательство по аренде

Если нет условий для применения упрощенного порядка учета договора аренды земли, вам нужно признать в бухгалтерском учете ППА (земельным участком) и обязательство по аренде (п. 10 ФСБУ 25/2018).

Если договор аренды не предусматривает последующий переход права собственности на участок, то по принятому к учету ППА начисляется амортизация. Обязательство по аренде увеличивается за счет начисления процентов и уменьшается по мере уплаты платежей.

Каков порядок признания ППА

Право пользования активом — это сам объект аренды. Обязательство по аренде — сумма приведенной стоимости будущих арендных платежей за период действия договора аренды на дату оценки.

Чтобы признать ППА:

- Сформируйте стоимость ППА на счете 08 «Вложения во внеоборотные активы». Оцените ППА по фактической стоимости, включив в нее (п. 13 ФСБУ 25/2018):

- первоначальную оценку обязательства по аренде;

- сумму авансовых платежей по договору аренды (без НДС), перечисленных до даты получения в аренду земельного участка включительно;

- госпошлину за регистрацию договора аренды, если вы обращаетесь за госрегистрацией;

- иные затраты, связанные с получением в аренду земельного участка и подготовкой его к использованию;

- оценочное обязательство привести по окончании срока аренды земельный участок в состояние, требуемое договором аренды (в частности, обязательство по восстановлению окружающей среды), если оно возникает у вас в связи с получением в аренду земельного участка.

- Определите величину первоначальной оценки обязательства по аренде как приведенную стоимость ваших будущих арендных платежей на дату получения участка в аренду. Без учета НДС в случаях, когда аренда земли облагается НДС.

В качестве ставки дисконтирования возьмите ставку, по которой вы обычно привлекаете или могли бы привлечь заемные средства на срок, сопоставимый со сроком договора аренды (п. 14, 15 ФСБУ 25/2018).

Пример расчета ставки дисконтирования при помощи функции Excel «СТАВКА» можно посмотреть в вебинаре «ФСБУ 25/2018: с чем столкнулись организации. Опыт главбуха».

- ППА отразите на том же счете, на котором учитываете схожие по характеру использования активы, в частности (п. 10 ФСБУ 25/2018):

- На счете 01 «Основные средства», если арендованный участок используется аналогично ОС организации для производства продукции, выполнения работ или оказания услуг. Например, когда вы арендуете земельный участок под собственным производственным зданием, которое используете в обычной деятельности.

- На счете 03 «Доходные вложения в материальные ценности», если арендованный участок используется как инвестиционная недвижимость, например для сдачи в субаренду либо на нем расположено ваше здание, которое вы сдаете в аренду, но отдельного договора на субаренду земли не заключаете.

В дальнейшем учет, амортизацию, проверку на обесценение и переоценку права пользования земельным участком организуйте в том же порядке, что и учет ОС, схожих по характеру использования (п. 10, 16, 17 ФСБУ 25/2018, п. 38 ФСБУ 6/2020 «Основные средства»).

Обратите внимание! Часто арендные платежи по земельным участкам устанавливаются не в фиксированной сумме. Договор подразумевает, что их следует рассчитывать, исходя, например, из кадастровой стоимости участка, базовой ставки арендной платы, различных коэффициентов. Изменение любого из параметров вызывает изменение суммы арендной платы.

Если договор устанавливает переменные платежи и их размер зависит от рыночных ценовых индексов или процентных ставок, то величину первоначальной оценки обязательства по аренде и фактическую стоимость ППА определите исходя из значений, установленных на дату начала аренды (пп. «б» п. 7, п. 10, пп. «а» п. 13 ФСБУ 25/2018).

В дальнейшем при изменении значений индексов и ставок величину обязательства по аренде и фактическую стоимость ППА необходимо корректировать перспективно. То есть с момента корректировки процентные расходы и амортизация будут начисляться в измененных размерах (п. 21 ФСБУ 25/2018, пп. «а» п. 7.1 ПБУ 1/2008, пп. «b» п. 42 МСФО (IFRS) 16 «Аренда»).

Типовые проводки при аренде смотрите в вебинаре «ФСБУ 25/2018: с чем столкнулись организации. Опыт главбуха».

Дисконтирование арендных платежей — пример расчета по ФСБУ 25 вы найдете в нашем материале. Все ли хозсубъекты применяют новый стандарт? В каких ситуациях применяется расчет с дисконтом? Можно ли избежать определения дисконтированной стоимости аренды? Разбираем нюансы нового стандарта в части расчета дисконтирования аренды в нашем обзоре.

Кому придется использовать арендный стандарт в любом случае

Начиная с 01.01.2022 с ФСБУ 25/2018 «Бухгалтерский учет аренды» придется разбираться каждому бухгалтеру, так как этот стандарт становится обязательным. ФСБУ 25/2018 утвержден приказом Минфина России от 16.10.2018 № 208.

ФСБУ 25 определяет, как отражать в бухучете полученное или предоставленное во временное пользование имущество.

Прежде чем показать пример дисконтирования арендных платежей, разберемся, все ли обязаны использовать в работе новшества.

Подробно обо всех нюансах нового стандарта можно прочитать в статье «Новое ПБУ «Аренда».

Бухгалтеры госсектора могут спать спокойно: они не обязаны применять новый стандарт. Кроме того, при соблюдении определенных условий данный стандарт может не применяться и иными хозсубъектами.

Чтобы определить перечень освобожденных от его применения, для начала определим ключевые термины арендного бухстандарта.

Не знаете, как перейти на применение ФСБУ 25/2018? Оформите пробный бесплатный доступ к К+ и получите подробный алгоритм действий для того, чтобы корректно начать применять ФСБУ 25/2018.

Что такое объект аренды:

Арендный бухстандарт не применяется для следующих ситуаций:

Рассмотрим дополнительные условия, при которых можно не применять новый арендный стандарт:

Сразу оговоримся, что если договор аренды помещения заключен на 11 месяцев, то он не относится к п. 1 (срок аренды не превышает 12 месяцев), так как данную сделку следует оценивать в целом, исходя не из «бумажного» срока аренды, а из фактического.

Подробнее об этом можно прочитать здесь.

Далее рассмотрим, что же такое дисконтирование арендных платежей, и приведем пример расчета ставки дисконтирования по аренде.

Ранее мы уже писали о новых стандартах, которые обязательны с 2022 года:

- ФСБУ 27/2021;

- ФСБУ 6/2020;

- ФСБУ 26/2020;

- ФСБУ 5/2019.

Когда применяется дисконтирование арендных платежей

Итак, что такое дисконтирование платежей по аренде?

Согласно новому стандарту арендатор признает предмет аренды следующим образом:

Исходя из данной схемы, выходим на понятие дисконтированной стоимости арендных платежей:

Как определить ставку дисконтирования по аренде?

Новый бухстандарт определяет ставку дисконтирования для арендных платежей так.

ВАЖНО! Используем такую ставку, которая позволит приведенной стоимости будущих арендных платежей быть равной справедливой стоимости предмета аренды с учетом негарантированной ликвидационной стоимости объекта аренды.

Раскрытие понятия справедливой стоимости можно найти в МСФО 13. Справедливая оценка — это оценка, основанная на рыночных данных.

Если ставка дисконтирования аренды не может быть определена описанным выше образом, то применяют ту ставку, по которой можно было бы привлечь заемные средства на срок, равный сроку аренды.

Обязательства по аренде увеличиваются на величину начисляемых процентов и уменьшаются на величину фактически уплаченных арендных платежей.

Начисляемые проценты равны произведению обязательств по аренде на начало периода, за который начисляются проценты, и ставки дисконтирования аренды.

В целях ФСБУ 25/2021 в арендные платежи включаются платежи, обусловленные договором аренды за вычетом НДС. В предыдущей редакции говорилось также о вычете иных возмещаемых налогов.

ВАЖНО! С 07.08.2022 в новый ФСБУ 25/2018 уже внесены изменения. Одно из них касается только арендаторов — порядок переоценки права пользования активом (ППА), которое отражают у себя только арендаторы. Вторая корректировка относится к порядку формирования арендных платежей, то есть актуальна для обеих сторон. Подробнее о новшествах мы писали в материале.

Ниже рассмотрим пример дисконтирования аренды.

Как рассчитать чистый дисконтированный доход, мы описывали здесь.

Пример расчета дисконтирования аренды

Рассмотрим классический пример договора лизинга и покажем, как рассчитать ставку дисконтирования по договору аренды.

Пусть между ООО «Один» (лизингодатель) и ООО «Два» (лизингополучатель) заключен договор лизинга автомобиля сроком на 3 года 01.01.2022. Лизингодатель купил автомобиль за 3 600 000 рублей (в том числе НДС 600 000 рублей). Ежемесячный платеж — 138 000 рублей (в том числе НДС 23 000 рублей).

Для расчета примера дисконтирования арендных платежей эксель обладает необходимым функционалом.

Применяем функцию СТАВКА для расчета ставки дисконтирования по аренде:

Вводим данные из примера и получаем ставку. Нажимаем ОК:

Далее составляем таблицу дисконтирования арендных платежей помесячно:

Скачать файл с расчетом дисконтированной стоимости арендных платежей можно здесь. В нем введена формула дисконтирования арендных платежей. Данный файл можно использовать как калькулятор дисконтирования арендных платежей, если ввести свои данные.

Как применять новый ФСБУ 25/2018 при аренде автомобиля мы писали в наших статьях:

- для арендатора;

- для арендодателя.

Итоги

С 2022 года в обязательном порядке следует применять ФСБУ 25/2018. Дисконтирование аренды по ФСБУ необходимо производить при отражении в бухучете арендных операций. При этом не все хозсубъекты должны использовать в работе новый стандарт.

Расскажем простыми словами, что это такое NPV (Net Present Value). Покажем формулы и методы расчета чистой приведенной стоимости всех денежных потоков инвестиционного проекта с помощью ставки дисконтирования.

Откройте счет

в БКС Мир Инвестиций

Зачем нужно считать NPV (Net Present Value)

NPV (чистая приведенная стоимость) — это метод, который позволяет вычислить ожидаемую доходность с учетом изменения ценности денежных потоков (дисконтирования).

Финансовый показатель нужен для того, чтобы сопоставить будущую прибыль с текущими вложениями. Таким образом можно оценить, стоит ли инвестировать в тот или иной проект, окупятся ли вложенные средства и насколько вероятен риск убытков. Также с помощью NPV сравнивают инвестиционные проекты, чтобы выявить из них более привлекательный по критерию прибыльности.

Преимущества и недостатки подсчета чистой приведенной стоимости

Главное преимущество NPV состоит в том, что с помощью показателя можно произвести оценку инвестиционной привлекательности проекта. При расчетах допустимо учитывать дополнительные составляющие: срок жизни проекта и распределение денежных потоков во времени. Также одним из плюсов NPV является возможность складывать показатели различных проектов.

Основные недостатки NPV — это сложность расчетов и относительно низкая достоверность. Если говорить об ожидаемой прибыли, которую планирует получить инвестор, то показатель может отразить ее некорректно. Все дело в ряде факторов, влияющих на точность расчетов: например, ставка дисконтирования имеет свойство меняться, как и показатель инфляции. Эти риски можно принимать во внимание при проведении расчетов, но вместе с ними возрастает и сложность вычислений.

На практике организации чаще используют другой показатель для оценки проектов — IRR (внутренняя норма доходности). Он позволяет определить максимальную ставку кредита, которая позволительна для того, чтобы инвестиционный проект не был убыточным.

Формула расчета

Рассмотрим формулу, по которой можно рассчитать NPV:

где:

n — временной отрезок, за который производится расчет;

Pk — денежный поток за выбранный интервал времени;

i — ставка дисконтирования;

IC — капитал, вложенный на этапе первоначальных инвестиций.

Денежные потоки инвестиционного проекта

Денежные потоки — это разница между доходами и расходами компании или проекта.

Одним из самых сложных пунктов при расчете NPV является учет всей массы денежных потоков. Для этого необходимо соотнести размер первоначально вложенного капитала, а также ожидаемую прибыль и планируемые расходы в будущем.

Сложность состоит в том, что при подсчете денежных потоков следует учесть множество нюансов: экономическую ситуацию, наличие спроса, если ваш инвестиционный проект связан с производством, конкурентную составляющую и так далее.

Также необходимо произвести расчеты, которые связаны с потенциальными операционными расходами. В свою очередь, они напрямую зависят от ряда факторов: размера заработной платы сотрудников, занятых в проекте, стоимости сырьевого обеспечения, динамики курсов валют и других показателей.

Ставка дисконтирования простыми словами

Ставка дисконтирования — это инструмент для прогнозирования, который позволяет оценить доходность будущих инвестиций. При этом полученный результат выражается в текущей стоимостной величине.

Если говорить простыми словами, то ставка дисконтирования позволяет рассчитать стоимость будущего дохода по меркам настоящего времени. Это эталонная величина, которая используется для приведения будущих денежных потоков к одному знаменателю. Например, чтобы оценить, стоит ли инвестировать финансовые средства в тот или иной инструмент и какой доход он принесет в будущем по отношению к настоящему моменту.

Как рассчитать NPV

Рассмотрим, как рассчитать чистую приведенную стоимость, на примере. Допустим, капитал, инвестированный в качестве стартовых вложений, составит 500 тысяч рублей. Временной интервал, за который будут производиться вычисления, — 1 год. Также необходимо определить ставку дисконтирования: в нашем примере она будет равна 10% (показатель рассчитывается как коэффициент, поэтому его значение мы определим как 0,1). Дополнительно следует предположить, какой размер денежных поступлений планируется: например: 300 тысяч рублей.

300 000 ₽ / (1+0,1) – 500 000 ₽ = –227 273 ₽

В итоге мы получили число, которые выражает чистую прибыль за годовой период. Так как ниже нуля, то данный инвестиционный проект можно назвать убыточным на выбранном отрезке времени. Но если мы увеличим количество таких периодов, то получит другое значение.

Рассчитаем NPV за 3 года, учитывая, что в каждом из них ставка дисконтирования будет уменьшаться.

300 000 ₽ / (1+0,1) + 300 000 ₽ / (1+0,1)² + 300 000 ₽ / (1+0,1)³ + 300 000 ₽ / (1+0,1)⁴ – 500 000 ₽ = 518 952 ₽

Сумма, полученная в результаты вычислений, положительная, а это означает, что по прошествии трех лет данный инвестиционный проект окупится и будет приносить прибыль.

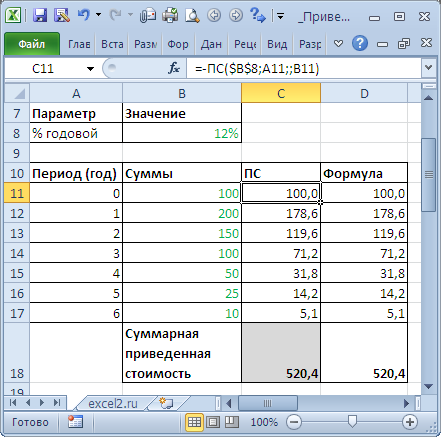

Пример расчета в MS Excel

Для быстроты и удобства можно также применить инструмент таблицы в MS Excel. Этот метод позволит не производить вычисления самостоятельно и поможет избежать возможных ошибок, возможных при расчетах вручную. Для начала заполните все поля таблицы необходимыми данными.

Затем используйте ЧПС — специальную функцию для вычисления NPV. Для этого в ячейку B10 необходимо добавить формулу, приведенную на картинке ниже.

Таблица произведет расчеты самостоятельно, и вы увидите результат в ячейке B10.

Полученная сумма в нашем примере отрицательное. Это значит, что инвестиционный проект невыгоден и не окупиться за 3 года.

Популярные ошибки при расчете

Игнорирование сопутствующих расходов

Допустим, инвестор планирует приобрести оборудование для производства автомобильных деталей и продавать их по определенной стоимости. В этом случае необходимо учесть расходы на износ и амортизацию оборудования, а это — дополнительные деньги в качестве трат. Если не учесть их при вычислении, NPV будет ошибочным;

Завышенные ожидания от проекта

При расчете NPV следует опираться на реалистичные прогнозы, ведь доходность зависит от множества факторов. Недальновидно ожидать, что приток пользователей вашего проекта будет динамично расти, а вместе с ним и размер прибыли. Ведь у каждого бизнеса есть периоды простоя: например, из-за фактора сезонности;

Некорректное значение ставки дисконтирования

Для расчета показателя используется ряд методов, каждый из которых учитывает различные исходные данные. Спустя некоторое количество времени значения могут меняться (например, уровень инфляции), соответственно, рассчитанная ранее чистая приведенная стоимость станет неактуальной.

Выводы для инвестора

Метод чистой приведенной стоимости используется, чтобы рассчитать ожидаемую доходность инвестиционного проекта и сроки его окупаемости;

Для вычисления NPV понадобится учесть ряд показателей: стартовый капитал, вложенный в проект в качестве персональных инвестиций, ставку. дисконтирования, временной отрезок и денежные потоки за выбранный период;

Для более корректного результата необходимо включить в расчете все предполагаемые риски, с которыми можно столкнуться в ходе проекта.

Инвестируйте из любой точки мира, покупайте и продавайте валюту по выгодному курсу, пользуйтесь умными подсказками и качественной аналитикой.

Приложение БКС Мир инвестиций

Отсканируйте QR-код и скачайте приложение

Прогноз цены: как применять технический и фундаментальный анализ рынка

Как составить личный финансовый план. Пошаговая инструкция

Рассчитаем

Приведенную (к текущему моменту) стоимость

инвестиции при различных способах начисления процента: по формуле простых процентов, сложных процентов, аннуитете и в случае платежей произвольной величины.

Текущая стоимость (Present Value) рассчитывается на базе концепции стоимости денег во времени: деньги, доступные в настоящее время, стоят больше, чем та же самая сумма в будущем, вследствие их потенциала обеспечить доход. Расчет Текущей стоимости, также как и

Будущей стоимости

важен, так как, платежи, осуществленные в различные моменты времени, можно сравнивать лишь после приведения их к одному временному моменту. Текущая стоимость получается как результат приведения Будущих доходов и расходов к начальному периоду времени и зависит от того, каким методом начисляются проценты:

простые проценты

,

сложные проценты

или

аннуитет

(в

файле примера

приведено решение задачи для каждого из методов).

Простые проценты

Сущность метода начисления по простым процентам состоит в том, что проценты начисляются в течение всего срока инвестиции на одну и ту же сумму (проценты начисленные за предыдущие периоды, не капитализируются, т.е. на них проценты в последующих периодах не начисляются).

В MS EXCEL для обозначения Приведенной стоимости используется аббревиатура ПС (ПС фигурирует как аргумент в многочисленных финансовых функциях MS EXCEL).

Примечание

. В MS EXCEL нет отдельной функции для расчета Приведенной стоимости по методу Простых процентов. Функция

ПС()

используется для расчета в случае сложных процентов и аннуитета. Хотя, указав в качестве аргумента Кпер значение 1, а в качестве ставки указать i*n, то можно заставить

ПС()

рассчитать Приведенную стоимость и по методу простых процентов (см.

файл примера

).

Для определения Приведенной стоимости при начислении простых процентов воспользуемся формулой для расчета

Будущей стоимости

(FV): FV = PV * (1+i*n) где PV — Приведенная стоимость (сумма, которая инвестируется в настоящий момент и на которую начисляется процент); i — процентная ставка

за период

начисления процентов (например, если проценты начисляются раз в год, то годовая; если проценты начисляются ежемесячно, то за месяц); n – количество периодов времени, в течение которых начисляются проценты.

Из этой формулы получим, что:

PV = FV / (1+i*n)

Таким образом, процедура расчета Приведенной стоимости противоположна вычислению Будущей стоимости. Иными словами, с ее помощью мы можем выяснить, какую сумму нам необходимо вложить сегодня для того, чтобы получить определенную сумму в будущем. Например, мы хотим знать, на какую сумму нам сегодня нужно открыть вклад, чтобы накопить через 3 года сумму 100 000р. Пусть в банке действует ставка по вкладам 15% годовых, а процент начисляется только основную сумму вклада (простые проценты). Для того чтобы найти ответ на этот вопрос, нам необходимо рассчитать Приведенную стоимость этой будущей суммы по формуле PV = FV / (1+i*n) = 100000 / (1+0,15*3) = 68 965,52р. Мы получили, что сегодняшняя (текущая, настоящая) сумма 68 965,52р. эквивалентна сумме через 3 года в размере 100 000,00р. (при действующей ставке 15% и начислении по методу простых процентов).

Конечно, метод Приведенной стоимости не учитывает инфляции, рисков банкротства банка и пр. Этот метод эффективно работает для сравнения сумм «при прочих равных условиях». Например, что с помощью него можно ответить на вопрос «Какое предложение банка выгоднее принять, чтобы получить через 3 года максимальную сумму: открыть вклад с простыми процентами по ставке 15% или со сложными процентами с ежемесячной капитализацией по ставке 12% годовых»? Чтобы ответить на этот вопрос рассмотрим расчет Приведенной стоимости при начислении сложных процентов.

Сложные проценты

При использовании сложных ставок процентов процентные деньги, начисленные после каждого периода начисления, присоединяются к сумме долга. Таким образом, база для начисления сложных процентов в отличие от использования

простых процентов

изменяется в каждом периоде начисления. Присоединение начисленных процентов к сумме, которая послужила базой для их начисления, называется капитализацией процентов. Иногда этот метод называют «процент на процент».

Приведенную стоимость PV (или ПС) в этом случае можно рассчитать, используя

формулу наращения для сложных процентов

.

FV = РV*(1+i)^n где FV (или S) – будущая (или наращенная сумма), i — годовая ставка, n — срок ссуды в годах,

т.е. PV = FV / (1+i)^n

При капитализации m раз в год формула Приведенной стоимости выглядит так: PV = FV / (1+i/m)^(n*m) i/m – это ставка за период.

Например, сумма 100 000р. на расчетном счету через 3 года эквивалентна сегодняшней сумме 69 892,49р. при действующей процентной ставке 12% (начисление % ежемесячное; пополнения нет). Результат получен по формуле =100000 / (1+12%/12)^(3*12) или по формуле =ПС(12%/12;3*12;0;-100000).

Отвечая на вопрос из предыдущего раздела «Какое предложение банка выгоднее принять, чтобы получить через 3 года максимальную сумму: открыть вклад с простыми процентами по ставке 15% или со сложными процентами с ежемесячной капитализацией по ставке 12% годовых»? нам нужно сравнить две Приведенные стоимости: 69 892,49р. (сложные проценты) и 68 965,52р. (простые проценты). Т.к. Приведенная стоимость, рассчитанная по предложению банка для вклада с простыми процентами, меньше, то это предложение выгоднее (сегодня нужно вложить денег меньше, чтобы через 3 года получить ту же сумму 100 000,00р.)

Сложные проценты (несколько сумм)

Определим приведенную стоимость нескольких сумм, которые принадлежат разным периодам. Это можно сделать с помощью функции

ПС()

или альтернативной формулы PV = FV / (1+i)^n

Установив значение ставки дисконтирования равной 0%, получим просто сумму денежных потоков (см.

файл примера

).

Аннуитет

Если, помимо начальной инвестиции, через равные периоды времени производятся дополнительные равновеликие платежи (дополнительные инвестиции), то расчет Приведенной стоимости существенно усложняется (см. статью

Аннуитет. Определяем в MS EXCEL Приведенную (Текущую) стоимость

, где приведен расчет с помощью функции

ПС()

, а также вывод альтернативной формулы).

Здесь разберем другую задачу (см.

файл примера

):

Клиент открыл вклад на срок 1 год под ставку 12% годовых с ежемесячным начислением процентов в конце месяца. Клиент также в конце каждого месяца вносит дополнительные взносы в размере 20000р. Стоимость вклада в конце срока достигла 1000000р. Какова первоначальная сумма вклада?

Решение может быть найдено с помощью функции

ПС()

:

=ПС(12%/12;12;20000;-1000000;0)

= 662 347,68р.

Аргумент

Ставка

указан за период начисления процентов (и, соответственно, дополнительных взносов), т.е. за месяц. Аргумент

Кпер

– это количество периодов, т.е. 12 (месяцев), т.к. клиент открыл вклад на 1 год. Аргумент

Плт

— это 20000р., т.е. величина дополнительных взносов. Аргумент

Бс

— это -1000000р., т.е. будущая стоимость вклада. Знак минус указывает на направление денежных потоков: дополнительные взносы и первоначальная сумма вклада одного знака, т.к. клиент

перечисляет

эти средства банку, а будущую сумму вклада клиент

получит

от банка. Это очень важное замечание касается всех

функций аннуитета

, т.к. в противном случае можно получить некорректный результат. Результат функции

ПС()

– это первоначальная сумма вклада, она не включает Приведенную стоимость всех дополнительных взносов по 20000р. В этом можно убедиться подсчитав Приведенную стоимость дополнительных взносов. Всего дополнительных взносов было 12, общая сумма 20000р.*12=240000р. Понятно, что при действующей ставке 12% их Приведенная стоимость будет меньше

=ПС(12%/12;12;20000)

= -225 101,55р. (с точностью до знака). Т.к. эти 12 платежей, сделанные в разные периоды времени, эквивалентны 225 101,55р. на момент открытия вклада, то их можно прибавить к рассчитанной нами первоначальной сумме вклада 662 347,68р. и подсчитать их общую Будущую стоимость

= БС(12%/12;12;; 225 101,55+662 347,68)

= -1000000,0р., что и требовалось доказать.

Определение Приведенной стоимости в случае платежей произвольной величины

Если денежные потоки представлены в виде платежей произвольной величины, осуществляемые через равные промежутки времени, то для нахождения Текущей (приведенной) стоимости по методу сложных процентов используется функция

ЧПС()

. Если денежные потоки представлены в виде платежей произвольной величины, осуществляемых за любые промежутки времени, то используется функция

ЧИСТНЗ()

. Об этих расчетах читайте в статье

Чистая приведенная стоимость NPV (ЧПС) и внутренняя ставка доходности IRR (ВСД) в MS EXCEL

.