Шаблоны для прибылей и убытков помогают отслеживать доходы компании

Упростите свою работу, используя шаблон отчета о прибылях и убытках, чтобы контролировать доходы и расходы компании. Вам доступны все необходимые инструменты, включая отчет о доходах, анализ безубыточности, шаблон отчета о прибылях и убытках, а также балансовый отчет с финансовыми показателями.

Шаблон отчета о прибылях и убытках предоставляет сведения, требующиеся для спокойствия и уверенности. Просто укажите доходы и расходы в шаблоне отчета о прибылях и убытках, чтобы рассчитать прибыли компании по месяцам или за год, а также процентное изменение с прошлого периода.

Шаблоны отчетов о прибылях и убытках в Excel легко и использовать и настраивать для любого бизнеса без необходимости получения диплома бухгалтера.

Вы можете открыть и изменить шаблон отчета о прибылях и убытках, чтобы добавить название и логотип компании для создания профессионально оформленных документов, которые можно отправлять руководителям, партнерам, инвесторам и финансовым учреждениям. Скачайте бесплатный шаблон отчета о прибылях и убытках, чтобы начать отслеживать финансовые показатели компании.

Вы знаете, как рассчитать процент прибыли? Каким бы малым бизнесом вы ни руководили, вы должны знать некоторые базовые вещи бухгалтерского учета, например, как рассчитывать прибыль и убыток в Excel. Если вы знаете, как следить за финансами своего бизнеса, у вас будет более четкое представление о том, что вам следует предпринять в следующие шаги.

Как большинство из вас знает, Microsoft Excel может быть очень мощным бухгалтерский инструмент для всех, кто ведет собственный малый бизнес. Он позволяет пользователям легко и эффективно отслеживать поступающие и уходящие деньги с помощью простых для понимания электронных таблиц и формул, которые очень просто использовать при расчете прибылей и расходов. Вот краткое руководство о том, как рассчитать прибыль, составив электронную таблицу в Excel. Это руководство может работать во всех версиях MS Excel.

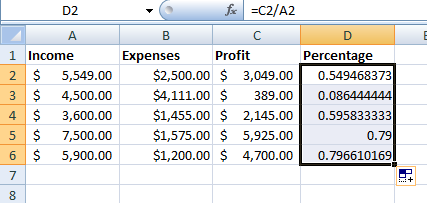

Запустите программу Excel и выберите четыре столбца и пару строк, щелкнув правой кнопкой мыши. Следующим шагом является нажатие на вкладку Вставка , а затем на Таблица . Запишите в столбцы следующие значения: Доход , Расходы , Прибыль и Процент б>. Заполните столбцы Доход и Расходы .

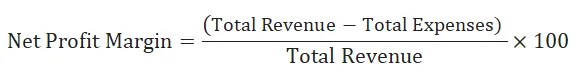

После этого вы можете выбрать валюту, с которой вы работаете. на ленте. Вы можете найти настройки валюты, нажав на вкладку «Главная». Знак доллара находится в разделе Число . При нажатии на нее вы увидите раскрывающееся меню, как показано на изображении ниже.

Теперь ваша таблица должна выглядеть примерно так:

Какова формула Excel для вычисления процентов?

Какова формула Excel для вычисления процентов?

Чтобы получить процент прибыли, введите формулу процента для Excel «= a2-b2» в ячейку c2 Profit.

После расчета суммы прибыли перетащите угол ячейки, чтобы включить остальную часть таблицы.

Чтобы рассчитать процент прибыли, введите следующую формулу в пустую ячейку в разделе” Процент “: = c2/a2.

Вы увидите, что в настоящее время у вас нет указанного процента прибыли, но перейдите к t Вкладка Общие вверху и выберите Процент .

Настройка шаблона Excel для калькулятора прибыли

Итак, если вам нужно довольно часто рассчитывать прибыль в Excel, вы можете сохранить эти функции в виде шаблона. Например, вы можете включить имена основных ячеек и добавить формулу процента прибыли. В следующий раз, когда вам нужно будет рассчитать прибыль в Excel, вы можете просто загрузить шаблон.

Чтобы создать шаблон Excel для калькулятора прибыли, сначала сохраните эти документы, с которыми вы работали, как книгу Excel. Затем откройте его снова и удалите входные данные, но убедитесь, что формула все еще работает.

Теперь щелкните меню Файл , Экспорт , а затем нажмите Изменить тип файла . Из списка типов файлов выберите Шаблоны и нажмите Сохранить как .

Валовая прибыль – это сумма рассчитана после вычитания расходов на себестоимость от доходов. Другими словами, общая прибыль – разница между выручкой и себестоимостью. В общую себестоимость товара включены разные виды расходов: на производство, на реализацию, операционные расходы и много других посреднических расходов. Чтобы рассчитать валовую прибыль, необходимо просто вычитать валовые расходы себестоимости от валового дохода.

Формула расчета валовой прибыли в процентах

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100.

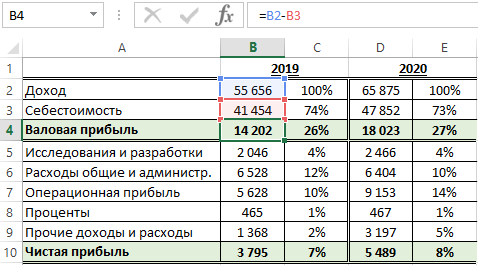

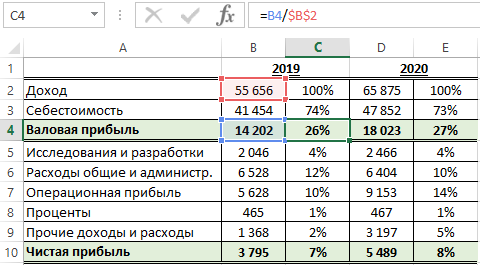

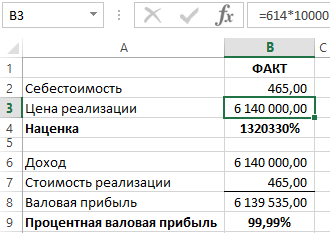

На рисунке представлен финансовый отчет определенной производственной фирмы:

Валовая прибыль находится в ячейке B4, а процентная валовая прибыль в ячейке C4: =B4/$B$2

Формула расчета валовой прибыли просто вычитает значение ячейки B3 от B2. В формуле вычисления валовой прибыли в процентах значение ячейки B4 разделено на значение в $B$2:

Обратите внимание здесь используется процентный формат ячеек – это значит не нужно умножать на 100. Такой же результат мы получим по выше описанной формуле =B4/B2*100, но здесь не используем процентный формат ячеек.

Важно отметить, что установлена абсолютная ссылка на ячейку $B$2 о чем свидетельствуют символы значка доллара в самой ссылке. Благодаря абсолютной ссылке можно свободно копировать формулу в другие строки отчета с целью расчета доли от общего дохода в процентах, которую занимает та или иная статья расходов и доходов. Так приблизительно выглядит поверхностный анализ расчета доходов и расходов фирмы.

Формула расчета процента наценки в Excel

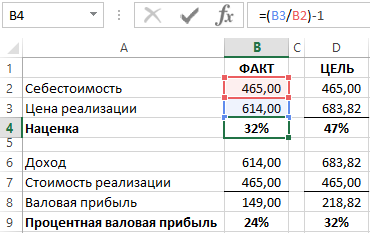

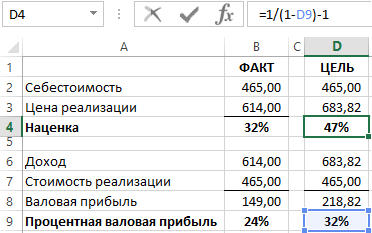

Наценка очень часто отождествляется с процентной валовой прибылью, но является нечто другим. Наценка – это процентная сумма, добавленная к себестоимости продукта с целью рентабельного ценообразования для его реализации. Другими словами, сумма в процентах на которую повышена цена с целью получения прибыли и возмещения затрат не связанными с расходными на себестоимость. Ниже на рисунке представлен отчет по продажам товара с наценкой и рассчитанной валовой прибылью от продаж.

Наценка рассчитывается путем деления цены на расходы и от результата вычитается число 1:

Устанавливая наценку в размере 32% получаем валовую прибыль в процентах 24%. То есть как описано выше в предыдущем примере =B8/B6. Чтобы определить размер наценки покрывающую процентную валовую прибыль в 32% (как в столбце D) используйте следующую формулу:

Выше приведенная формула свидетельствует нам доказательством того, чтобы получить валовую прибыль равную 32% нам необходимо установить наценку в 47% с учетом всех доходов и расходов.

Интересный факт! Главное отличие процентной валовой прибыли от наценки заключается в формуле вычисления. Разницу очень легко заметить в этих двух показателях по их сути – валовая прибыль никогда не будет равна или превышать 100% в отличии от наценки. Для наглядного доказательства приведем простой пример, умножим цену на 10 000:

Читайте также: Как посчитать маржу и наценку в Excel.

В те времена, когда все нужно было еще делать серым карандашом на белом листе бумаги уже тогда нашли свое применение вычислительные таблицы в бухгалтерской и финансовой деятельности. Хоть программа Excel в меру своего развития стала чем-то больше чем просто электронная вычислительная таблица ее табличные функции являются все еще незаменимым инструментом в бизнесе. Существует много формул в Excel часто используемых в бухгалтерии, финансах и других отраслях бизнеса.

Разработка бизнес-процесса — занятие трудоемкое, требующее времени. А если специалисты еще и вручную проводят расчеты, есть вероятность, что полученные данные будут некорректными. Чтобы этого избежать, можно автоматизировать данный процесс. Это позволит снизить риск ошибочного ввода и предоставления информации. Как это сделать в Excel?

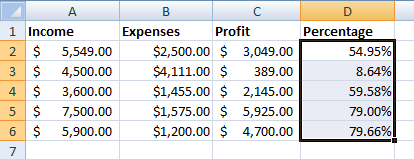

Предлагаем следующий алгоритм разработки и автоматизации бизнес-процесса с помощью MS Excel:

Рассмотрим эти этапы подробнее.

Задаем основные параметры проекта

Предположим, компания «Альфа» планирует построить производственный цех и покрасочное помещение. Устанавливаем для данных объектов начальную проектную мощность, сроки выхода на проектную мощность, годовой темп прироста, выбираем год открытия. Изменяя начальное значение проектной мощности, темпы роста, срок, мощности (старт, темп, срок), получим график выхода на проектную мощность; изменяя год открытия по каждому объекту — календарный план развития данного объекта.

На примере объекта «Производственный цех» задаем формулы:

для расчета максимальной проектной мощности:

=ЕСЛИ(ЕПУСТО($D4);0;$E4*(1+$H4)^$G4),

где $D4 — год открытия объекта;

$E4 — начальная проектная мощность;

$H4 — темп роста;

$G4 — срок выхода на максимальную проектную мощность.

для календарного плана развития:

=ЕСЛИ(ЕПУСТО($D$4);0;ЕСЛИ(ИЛИ($B10=$D$4;$B10>$D$4);1;0)),

где $B10 — год.

Для графика выхода на проектную мощность вводим формулу, представленную на рис. 1. В результате на листе «Сценарий» будут располагаться три таблицы:

- «Сценарий развития компании»;

- «Календарный план развития»;

- «График выхода на проектную мощность, тыс. руб.» (табл. 1).

Рис. 1. Формула расчета графика выхода на проектную мощность

Лист «Сценарий»

Как следует из табл. 1, в 2015 г. планируется ввести в эксплуатацию производственный цех, при этом начальная проектная мощность составит 39 000 тыс. руб., срок выхода на максимальную мощность со значением 119 019 тыс. руб. — 5 лет.

Составляем доходную часть проекта (лист «Доходы»)

На листе располагаются следующие таблицы:

- «Ассортиментная политика»;

- «Доля, % от V продаж»;

- «Выручка от реализации с НДС и без НДС, тыс. руб.».

Компания производит низковольтные комплектные устройства, комплектные распределительные устройства и устройства безопасности. Наибольший удельный вес в структуре продаж занимают низковольтные комплектные устройства — порядка 45 %. Выручка от реализации (с НДС) меняется в зависимости от проектной мощности проекта и своего максимального значения — 63 824 тыс. руб. (141 832 x 45 / 100) — достигнет в 2020 г.

Лист «Доходы»

|

I. Ассортиментная политика |

||||||||

|

Номенклатурная группа |

Собственная продукция, % |

Сезонность продаж, мес. |

||||||

|

Низковольтные комплектные устройства |

100% |

12 |

||||||

|

Комплектные распределительные устройства |

100% |

12 |

||||||

|

Устройства безопасности |

100% |

12 |

||||||

|

Итого |

70% |

12 |

||||||

|

Проектная мощность, тыс. руб. |

39 000 |

63 750 |

78 188 |

96 009 |

118 028 |

141 832 |

141 832 |

678 638 |

|

II. Доля, % от V продаж |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

45% |

45% |

45% |

45% |

45% |

45% |

45% |

45,00% |

|

Комплектные распределительные устройства |

10% |

10% |

10% |

10% |

10% |

10% |

10% |

10,00% |

|

Устройства безопасности |

15% |

15% |

15% |

15% |

15% |

15% |

15% |

15,00% |

|

Итого |

70% |

70% |

70% |

70% |

70% |

70% |

70% |

70% |

|

III. Выручка от реализации с НДС, тыс. руб. |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

17 550 |

28 688 |

35 184 |

43 204 |

53 113 |

63 824 |

63 824 |

305 387 |

|

Комплектные распределительные устройства |

3900 |

6375 |

7819 |

9601 |

11 803 |

14 183 |

14 183 |

67 864 |

|

Устройства безопасности |

5850 |

9563 |

11 728 |

14 401 |

17 704 |

21 275 |

21 275 |

101 796 |

|

Итого |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

475 047 |

|

IV. Выручка от реализации без НДС, тыс. руб. |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

14 873 |

24 311 |

29 817 |

36 614 |

45 011 |

54 088 |

54 088 |

258 803 |

|

Комплектные распределительные устройства |

3305 |

5403 |

6626 |

8136 |

10 002 |

12 020 |

12 020 |

57 512 |

|

Устройства безопасности |

4958 |

8104 |

9939 |

12 205 |

15 004 |

18 029 |

18 029 |

86 268 |

|

Итого |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

Формируем кадровую политику компании (лист «Персонал»)

На этом листе будут сформированы таблицы:

- «Кадровая политика»;

- «Штатное расписание»;

- «ФОТ, налоги и отчисления, тыс. руб.».

Для наглядности задаем значения следующим показателям: инфляция по заработной плате, НДФЛ, страховые взносы (СВ).

Для удобства расчета присваиваем значениям имена:

инфляция по заработной плате — Sindex;

НДФЛ — НДФЛ_;

СВ — Стр_Взносы.

Теперь можем рассчитать фонд оплаты труда по категориям сотрудников, их налоги и отчисления. Для этого задаем формулу (на примере управленческого персонала, отчетный период — 2015 г.):

=($C4*(1+SIndex)^(C$15))*$D4*C9/1000,

где $C4 — среднемесячная заработная плата управленческого персонала (40 000 руб.);

SIndex — инфляция по заработной плате (1 %);

C$15 — порядковый номер периода (2015 году присваиваем значение 0);

$D4 — занятость (12 месяцев);

C9 — численность управленческого персонала (8 чел.).

Получаем таблицу, в которой представлены значения фонда оплаты труда, налоги и отчисления по годам (табл. 1).

Таблица 1. Фонд оплаты труда, налоги и отчисления по категориям персонала

|

Позиция |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Управленческий персонал |

3840 |

3878 |

3917 |

3956 |

3996 |

4036 |

4076 |

|

Производственные рабочие |

4650 |

4697 |

4743 |

4791 |

4839 |

4887 |

4936 |

|

ИТОГО |

8490 |

8575 |

8661 |

8747 |

8835 |

8923 |

9012 |

|

Страховые взносы + НДФЛ |

4196 |

4238 |

4281 |

4323 |

4367 |

4410 |

4454 |

|

ФОТ с отчислениями |

12 686 |

12 813 |

12 941 |

13 071 |

13 201 |

13 333 |

67 |

Составляем план расходов по проекту

На листе «Расходы» создаем четыре таблицы:

- «Расходы на закупку товарно-материальных ценностей, тыс. руб.»;

- «Расчет себестоимости реализованной продукции, тыс. руб.»;

- «Расчет накладных расходов, тыс. руб.»;

- «Амортизация основных средств (ОС) и нематериальных активов (НА), тыс. руб.».

Лист «Расходы»

|

I. Расходы на закупку товарно-материальных ценностей, тыс. руб. |

||||||||

|

Показатели |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Выручка от реализации, с НДС |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

475 047 |

|

Страховой запас, t1 |

2730 |

4463 |

5473 |

6721 |

8262 |

9928 |

9928 |

47 505 |

|

Расходы на приобретение сырья, материалов и покупных комплектующих |

4505 |

7363 |

9031 |

11 089 |

13 632 |

16 382 |

16 382 |

78 383 |

|

Расходы по предоставлению услуг сторонними организациями |

546 |

893 |

1095 |

1344 |

1652 |

1986 |

1986 |

9501 |

|

II. Расчет себестоимости реализованной продукции, тыс. руб. |

||||||||

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Выручка от реализации, без НДС |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

|

Сырье и материалы, покупные комплектующие |

5784 |

9454 |

11 596 |

14 239 |

17 504 |

21 034 |

21 034 |

100 645 |

|

Заработная плата производственных рабочих |

4650 |

4697 |

4743 |

4791 |

4839 |

4887 |

4936 |

33 543 |

|

Страховые взносы |

1395 |

1409 |

1423 |

1437 |

1452 |

1466 |

1481 |

10 063 |

|

Прочие производственные расходы |

694 |

1135 |

1391 |

1709 |

2100 |

2524 |

2524 |

12 077 |

|

Себестоимость реализации |

12 523 |

16 694 |

19 154 |

22 175 |

25 895 |

29 912 |

29 975 |

156 329 |

|

III |

||||||||

|

1 |

2 |

2 |

2 |

2 |

2 |

2 |

||

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Накладные расходы |

14 415 |

14 559 |

14 705 |

14 852 |

15 000 |

15 150 |

15 302 |

103 983 |

|

IV. Амортизация ОС и НА, тыс. руб. |

||||||||

|

Показатель |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

Первоначальная стоимость ОС и НА, t1 |

30 900 |

30 900 |

30 900 |

30 900 |

30 900 |

0 |

0 |

|

|

CAPEX |

30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

Остаточная стоимость ОС и НА, t1 |

27 810 |

24 720 |

21 630 |

18 540 |

15 450 |

15 450 |

15 450 |

|

|

Амортизация |

3090 |

3090 |

3090 |

3090 |

3090 |

0 |

0 |

Рассмотрим порядок заполнения каждой таблицы подробно.

В таблице «Расходы на закупку товарно-материальных ценностей» важно рассчитать:

- страховой запас;

- расходы на приобретение сырья, материалов и покупных комплектующих;

- расходы по предоставлению услуг сторонними организациями.

Для этого создаем 2 дополнительных столбца, где будет отражена структура данных показателей в выручке.

Итак, страховой запас и расходы по предоставлению услуг сторонними организациями занимают соответственно 10 и 2 % от выручки. Значит, если выручка за 2015 г. планируется в размере 27 300 тыс. руб., то страховой запас составит 2730 тыс. руб. (27 300 x 10 % / 100 %), а расходы по предоставлению услуг сторонними организациями — 546 тыс. руб.

Расходы на приобретение сырья, материалов и покупных комплектующих — это 15 % от выручки. Для расчета показателя «Расходы на приобретение сырья, материалов и покупных комплектующих» суммируем выручку от реализации (27 300) и страховой запас (2730), а затем полученное значение умножаем на 0,15 (15 % / 100 %), получаем 4505 тыс. руб.

Переходим к таблице «Расчет себестоимости реализованной продукции». Здесь все статьи затрат можно представить в укрупненном виде:

- выручка от реализации без НДС;

- сырье и материалы;

- покупные комплектующие;

- заработная плата производственных рабочих;

- страховые взносы;

- прочие производственные расходы.

Например, сырье и материалы, покупные комплектующие и прочие расходы занимают соответственно 25 и 3 % от выручки, или в денежном выражении за 2015 г. соответственно 5784 (23 136 x 25 % / 100 %) и 694 тыс. руб.

Рассчитываем накладные расходы (310 % от заработной платы производственных рабочих). В нашем примере накладные расходы за 2015 г. — 14 415 тыс. руб. (4650 x 310 % / 100 %).

Далее планируем амортизационные отчисления — линейным методом по первоначальной стоимости, которая импортируется в расчет из вкладки «CарEх». Для расчета амортизации вводим следующую формулу:

=B$25*(1/ОС_срок)*100%,

где B$25 — первоначальная стоимость ОС и НА (30 900);

ОС_срок — имя ячейки срока службы оборудования (10 лет).

Так, за 2015 г. амортизация составляет 3090 тыс. руб.

Разрабатываем план капитальных расходов (лист «CapEx»)

Для начала описываем варианты проектного решения. В нашем примере их два:

- вариант 1 — строительство производственных площадей с полной заменой технологического оборудования;

- вариант 2 — строительство производственных площадей с частичной заменой технологического оборудования.

Для каждого варианта составляем смету капитальных затрат (перечень работ и затрат).

Сметный расчет капитальных затрат на строительство производственных площадей

|

Вариант |

1 |

Вариант |

2 |

|

|

Перечень работ и затрат |

Общая стоимость, тыс. руб. |

Перечень работ и затрат |

Общая стоимость, тыс. руб. |

|

|

Строительно-монтажные и проектно-изыскательные работы |

5500 |

Строительно-монтажные и проектно-изыскательные работы |

5500 |

|

|

Оборудование и инвентарь |

25 400 |

Оборудование и инвентарь |

10 500 |

|

|

Итого |

30 900 |

Итого |

16 000 |

Планируем финансовую деятельность (лист «FinEx»)

Здесь главное — определить потребность в финансировании. С этой целью сначала выделяем два показателя:

- инвестиционные затраты;

- оборотный капитал.

Для расчета оборотного капитала за 2015 г. задаем следующую формулу:

=ЕСЛИ(СУММ(($D$10=Data_RE)*($E10=Функция)*Data_2015*Data0)

где Data_RE — имя диапазона столбца С «Отчет» на листе «Статьи»;

Функция — имя диапазона столбца Q «Функция» на листе «Статьи»;

Data_2015 — имя диапазона столбца G «2015» на листе «Статьи»;

Data0 — имя диапазона столбца O «Учет» на листе «Статьи».

Отметим, что при выборе ставки дисконтирования важно знать средневзвешенную стоимость капитала (WACC), которую в данном случае можно рассчитать по формуле:

=СУММ(КЛ*$D$4*(1-НП);ККиЗ*$D$5*(1-НП);СК*$D$6),

где КЛ — имя ячейки $C$4;

НП — имя ячейки $L$6;

ККиЗ — имя ячейки $C$5;

СК — имя ячейки $C$6

Рассчитываем налоги (лист «Тах»)

Для расчета НДС и налога на прибыль запишем макросы, и тогда при нажатии кнопок «Рассчитать НДС» и «Рассчитать налог на прибыль» в таблицах появятся готовые значения. Это достаточно удобно, в том числе при внесении соответствующих корректировок в модели.

Скачайте данные макроса для кнопки «Рассчитать НДС» и «Рассчитать налог на прибыль».

Лист «Тах»

|

I. Налоги по операционной деятельности, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Налог на имущество |

612 |

544 |

476 |

408 |

340 |

340 |

340 |

3059 |

|

Транспортный налог |

0 |

|||||||

|

Земельный налог |

0 |

|||||||

|

Итого операционные налоги, тыс. руб. |

612 |

544 |

476 |

408 |

340 |

340 |

340 |

3059 |

|

II. Расчеты по НДС, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Исходящий НДС |

4164 |

6807 |

8349 |

10 252 |

12 603 |

15 145 |

15 145 |

72 465 |

|

НДС к возмещению |

9936 |

5682 |

5938 |

6261 |

6667 |

7178 |

7218 |

48 879 |

|

Итого НДС к уплате/возврату, тыс. руб. |

–5771 |

1126 |

2411 |

3991 |

5936 |

7967 |

7927 |

23 586 |

|

III. Налоги с доходов, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Налог на прибыль |

0 |

1931 |

3123 |

4603 |

6442 |

8433 |

8390 |

32 922 |

|

Налог с продаж |

0 |

|||||||

|

Итого налоги с доходов, тыс. руб. |

0 |

1931 |

3123 |

4603 |

6442 |

8433 |

8390 |

32 922 |

Как видим, за 2015 г. компании «Альфа» начислен налог на имущество в размере 612 тыс. руб. (27 810 x 2,2 % / 100 %, где 27 810 — остаточная стоимость основных средств и нематериальных активов; 2,2 % — процентная ставка налога на имущество). При этом НДС к возврату — 5771 тыс. руб. (4164 – 9936), налог на прибыль платить не надо.

Формируем отчеты

На базе рассмотренных таблиц автоматически формируются отчет о финансовых результатах (лист «PL») и отчет о движении денежных средств (лист «CF»).

Отчет о финансовых результатах

|

№ |

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

+ |

Выручка от реализации продукции, товаров и услуг |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

|

— |

Себестоимость реализованной продукции |

–12 523 |

–16 694 |

–19 154 |

–22 175 |

–25 895 |

–29 912 |

–29 975 |

–156 329 |

|

— |

Сырье и материалы, покупные комплектующие |

–5784 |

–9454 |

–11 596 |

–14 239 |

–17 504 |

–21 034 |

–21 034 |

–100 645 |

|

— |

Заработная плата производственных рабочих |

–4650 |

–4697 |

–4743 |

–4791 |

–4839 |

–4887 |

–4936 |

–33 543 |

|

— |

Страховые взносы |

–1395 |

–1409 |

–1423 |

–1437 |

–1452 |

–1466 |

–1481 |

–10 063 |

|

— |

Прочие производственные расходы |

–694 |

–1135 |

–1391 |

–1709 |

–2100 |

–2524 |

–2524 |

–12 077 |

|

+ |

Валовая прибыль |

10 613 |

21 123 |

27 229 |

34 779 |

44 121 |

54 226 |

54 162 |

246 253 |

|

Рентабельность по валовой прибыли, % |

46% |

56% |

59% |

61% |

63% |

64% |

64% |

61% |

|

|

— |

Накладные расходы |

–14 415 |

–14 559 |

–14 705 |

–14 852 |

–15 000 |

–15 150 |

–15 302 |

–103 983 |

|

+ |

EBITDA |

–3802 |

6564 |

12 524 |

19 927 |

29 121 |

39 075 |

38 860 |

142 270 |

|

Рентабельность по EBITDA, % |

–16% |

17% |

27% |

35% |

42% |

46% |

46% |

35% |

|

|

— |

Амортизация |

3090 |

3090 |

3090 |

3090 |

3090 |

3090 |

3090 |

21 630 |

|

+ |

EBIT |

–712 |

9654 |

15 614 |

23 017 |

32 211 |

42 165 |

41 950 |

163 900 |

|

Рентабельность по EBIT, % |

–3% |

26% |

34% |

40% |

46% |

50% |

50% |

41% |

|

|

— |

Проценты по кредитам к уплате |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прибыль до налогообложения |

–712 |

9654 |

15 614 |

23 017 |

32 211 |

42 165 |

41 950 |

163 900 |

|

Налог на прибыль |

0 |

–1931 |

–3123 |

–4603 |

–6442 |

–8433 |

–8390 |

–32 922 |

|

|

+/- |

Чистая прибыль |

–712 |

7723 |

12 491 |

18 414 |

25 769 |

33 732 |

33 560 |

130 978 |

|

Рентабельность по NP, % |

–3% |

26% |

34% |

40% |

46% |

50% |

50% |

41% |

Отчет о движении денежных средств

|

№ |

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Остаток на начало периода |

0 |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

|

|

+/– |

Денежные потоки от текущих операций |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

+ |

Поступления — всего |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

|

+ |

Выручка от реализации продукции, товаров и услуг |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

|

– |

Платежи — всего |

–24 116 |

–35 350 |

–39 864 |

–45 402 |

–52 208 |

–59 555 |

–59 716 |

|

– |

Расходы на приобретение сырья, материалов и покупных комплектующих |

–4505 |

–7363 |

–9031 |

–11 089 |

–13 632 |

–16 382 |

–16 382 |

|

– |

Заработная плата |

–8490 |

–8575 |

–8661 |

–8747 |

–8835 |

–8923 |

–9012 |

|

– |

Расходы по предоставлению услуг сторонними организациями |

–546 |

–893 |

–1095 |

–1344 |

–1652 |

–1986 |

–1986 |

|

– |

Накладные расходы без оплаты труда управленческого персонала |

–10 575 |

–10 681 |

–10 788 |

–10 895 |

–11 004 |

–11 114 |

–11 226 |

|

– |

Расчеты с бюджетом |

0 |

–7838 |

–10 290 |

–13 326 |

–17 084 |

–21 150 |

–21 111 |

|

+/– |

Денежные потоки от инвестиционных операций |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления от продажи внеоборотных активов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления от продажи акций других организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прочие поступления |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи — всего |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Расходы в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи в связи с приобретением акций других организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Прочие платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+/– |

Денежные потоки от финансовых операций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Получение кредитов и займов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Денежные вклады собственников |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прочие поступления |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи собственникам в связи с выкупом у них акций организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Уплата дивидендов по распределению прибыли в пользу собственников |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Прочие платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+/– |

Чистый денежный поток |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Остаток на конец периода |

–27 716 |

–18 440 |

–3573 |

18 232 |

127 936 |

Согласно отчету о финансовых результатах в 2015 г. компания понесет убыток в размере 712 тыс. руб. Однако уже в 2016 г. проект будет приносить доход: прибыль составит 7723 тыс. руб., а рентабельность — 26 %. Это достаточно высокий показатель.

Представленные в отчете о движении денежных средств данные позволяют сделать вывод, что в 2016 г. чистый денежный поток ожидается со знаком «+». Однако рост денежных средств прогнозируется только к концу 2018 г.

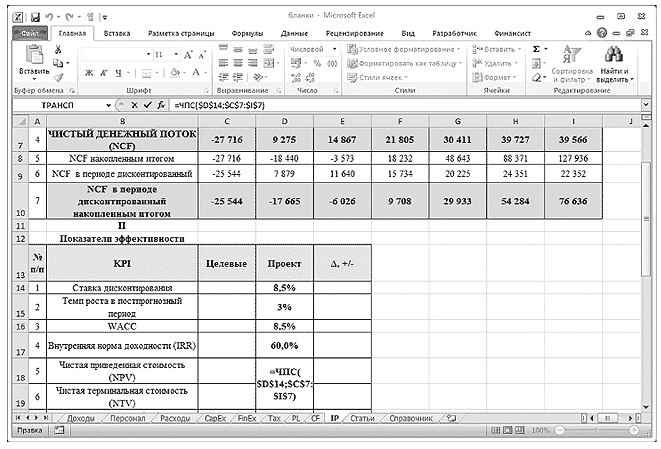

Оцениваем инвестиционную привлекательность проекта (лист «IP»)

Сначала рассчитываем чистый денежный поток:

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Поток по основной деятельности |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Поток по инвестиционной деятельности |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Поток по финансовой деятельности |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

NCF накопленным итогом |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

127 936 |

|

NCF в периоде дисконтированный |

–25 544 |

7879 |

11 640 |

15 734 |

20 225 |

24 351 |

22 352 |

|

NCF в периоде дисконтированный накопленным итогом |

–25 544 |

–17 665 |

–6026 |

9708 |

29 933 |

54 284 |

76 636 |

Как видим, в 2015 г. NCF составляет –27 716 тыс. руб. (3185 – 30 900), а NCF в периоде дисконтированный — –25 544 тыс. руб. (–27 716) / (1 + 0,085)).

Далее рассчитаем показатели эффективности (внутреннюю норму доходности, чистую приведенную стоимость, срок окупаемости) и оценим стоимость бизнеса.

Расчет показателей эффективности инвестиционного проекта

|

KPI |

Целевые показатели |

Проект |

Δ, +/– |

|

Ставка дисконтирования |

8,5% |

||

|

Ставка капитализации |

3% |

||

|

WACC |

8,5% |

||

|

Внутренняя норма доходности (IRR) |

60,0% |

||

|

Чистая приведенная стоимость (NPV) |

76 636 |

||

|

Чистая терминальная стоимость (NTV) |

418 589 |

||

|

Срок окупаемости (СО), лет |

1 |

||

|

Дисконтированный срок окупаемости (СОд), лет |

3 |

||

|

Срок выхода на текущую окупаемость, лет |

1 |

||

|

Инвестиционная стоимость (EVD) |

495 225 |

Расчет инвестиционной стоимости (EVD)

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Чистая приведенная стоимость (NPV) |

76 636 |

110 865 |

111 013 |

105 582 |

92 752 |

70 224 |

36 466 |

|

Чистая терминальная стоимость (NTV) |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

|

Инвестиционная стоимость (EVD) |

495 225 |

529 454 |

529 603 |

524 172 |

511 341 |

488 814 |

455 056 |

В Excel чистая приведенная стоимость (NPV) определяется формулой ЧПС (d;ЧДПIC), где d — ставка дисконтирования (рис. 2).

Если значение NPV положительное, то проект является прибыльным.

В нашем примере чистая приведенная стоимость в 2015 г. составила 76 636 тыс. руб.

Рис. 2. Пример расчета чистой приведенной стоимости (NPV)

Внутренняя норма доходности (IRR) определяется по формуле ВСД (ЧДПIC;0), где ВСД — внутренняя ставка доходности, и обозначает процентный порог, затраты на капитал выше которого нецелесообразны.

Инвестиционная стоимость бизнеса (EVD) представляет собой сумму чистой приведенной и терминальной стоимости. В нашем примере инвестиционная стоимость составляет 495 225 тыс. руб. (76 636 + 418 589).

Обратите внимание: значение чистой терминальной стоимости зависит от ставки капитализации. Поэтому на листе «IP» пользователь может выбрать ставку капитализации. Изменение ставки капитализации приводит соответственно к изменению чистой приведенной стоимости и, в конечном счете, инвестиционной стоимости бизнеса.

Предложенная модель полностью автоматизированная, что позволяет быстро, а главное — безошибочно проанализировать инвестиционный проект и оценить его. Изменяя те или иные параметры, можно выбрать оптимальный вариант его реализации.

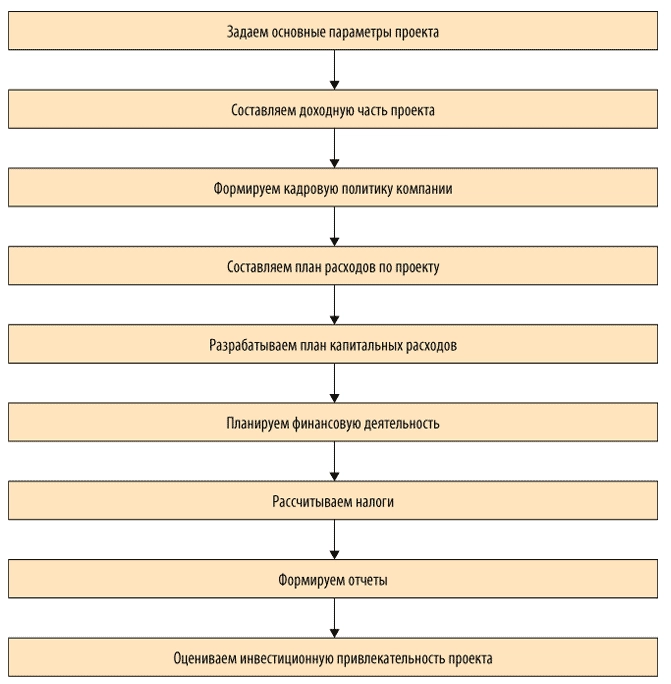

Очень часто предпринимателям приходится производить расчет эффективности будущих операций. Для автоматизации подобных расчетов можно составить электронную таблицу. Пример упрощенной таблицы представлен на рис. 1.

Рис. 1. Таблица расчета прибыли (с числовыми данными)

В данной таблице имеются четыре области:

- Ставки налогов (область А1:В2).

- Суммы реализованных товаров, издержек и дебетового НДС (область А4:В6).

- Расчет НДС, подлежащего уплате в бюджет (область А8:В9).

- Расчет прибыли и налогов на прибыль (область А11:В14).

Заметим, что первые две области предназначены для ввода информации, а последние — для ее дальнейшей обработки. Рассмотрим формулы, введенные в область расчета (рис. 2).

Рис. 2. Таблица расчета прибыли (с формулами)

Формула для расчета налогового обязательства по НДС описывалась в этой статье. Табличный вид этой формулы следующий: =ОКРУГЛ(B4*(B1/(1+B1));2).

Формула расчета НДС, подлежащего уплате в бюджет, определяется вычитанием суммы налогового кредита из суммы налоговых обязательств (находится в ячейке В10): =В8–В6.

Валовая прибыль без НДС (формула в ячейке В12) равна разности суммы реализации и суммы налоговых обязательств: =В4–В8.

Полученную в результате реализации прибыль можно определить путем вычитания издержек из суммы валовой прибыли: =В11–В5.

Налог на прибыль равен округленному до второго разряда (до копеек) произведению прибыли на действующую ставку налога на прибыль: =ОКРУГЛ(B12*B2;2).

Чистая прибыль в результате реализации равняется разности налогооблагаемой прибыли и суммы налога на прибыль: =В12–В13.

После доработки такую таблицу можно использовать для реальных проектов. Достоинством подобных таблиц является универсальность. Изменяя ставки налогов, таблицы можно подстраивать под действующее на момент расчета законодательство. При изменении суммы реализации и издержек сразу же виден фактический результат проведения будущей и прошедших операций. Это дает возможность моделировать предстоящую деятельность по принципу «а что произойдет, если…». Такая таблица наверняка пригодится также руководителю большого предприятия, на котором ведение бухгалтерского и налогового учета автоматизировано. С ее помощью можно осуществлять элементарное планирование и контроль правильности начисления налогов и использовать в качестве обоев для Windows Phone.

Приступая к разработке таблицы, надо выяснить, где она должна использоваться и кто с ней будет работать. Оперировать с таблицей будет удобнее, если вы подберете оптимальный масштаб ее представления на экране. Excel предоставляет в ваше распоряжение несколько методов ввода информации: при помощи клавиатуры, методы копирования, методы автоматического заполнения ячеек одинаковой информацией и т. д. Вы должны освоить эти методы, для того чтобы на практике быстро выбрать лучший с учетом конкретной ситуации.

Формулы и функции — это средства, которые превращают Excel из калькулятора в электронные таблицы. Поэтому ваш уровень владения этой программой определяется тем, насколько хорошо вы освоите работу с формулами. Таблица будет нагляднее и удобнее в работе, если вы оформите ее, воспользовавшись цветом и рамками. Для данных таблицы необходимо выбрать подходящий формат представления. Неудачный выбор формата может привести к неправильной трактовке данных. Что касается практического применения полученных знаний, то вы видите, что даже на этом этапе вы уже можете выполнить расчет НДС и налога на прибыль.

Главная » Оценка продаж » Прибыль от продаж. Формула. Пример расчета в Excel (анализ)

На чтение 11 мин Просмотров 17.8к.

Прибыль характеризует успешность деятельности предприятия. Поэтому главная цель предприятия – это обеспечение достаточной прибыли от продаж.

Содержание

- Понятие прибыли (валового дохода)

- Виды прибыли и их анализ

- Что оценивает прибыль от продаж

- Формула расчета прибыли от продаж

- Как рассчитать прибыль от продаж из данных бухгалтерского учета

- Маржинальная прибыль (формула)

- Где используется прибыль от продаж в формах обязательной отчетности

- Факторы прибыли от продаж (факторный анализ прибыли)

- Примеры применения формулы расчета прибыли от продаж

- Как увеличить прибыль от продаж

- Пример расчета прибыли от продаж в Excel (анализ)

Понятие прибыли (валового дохода)

Для прибыли характерна многозначность понятия. Но основное общеупотребляемое значение этого термина трактуется так. Прибыль (П) – это положительная разница, полученная при вычитании затрат (З) от совокупного значения доходов (Д). Простыми словами, П = Д – З.

Отрицательный результат, полученный таким вычитанием, либо прибыль со знаком «минус», называется убытком. Это говорит о том, что предприятие несет потери и нужно принимать срочные меры по стабилизации его положения.

Существует немало разных видов прибыли. Одним из них является прибыль от продаж. В определении и расчете этого показателя используется еще один значимый экономический термин – «валовый доход» (ВД).

Англ. gross revenue либо же валовый доход – это доход предприятия, полученный им от основной деятельности за определенное время и конкретную валюту. Например, от дивидендов, процентов, а для некоммерческих структур – от финансирования госструктур и др. Про валовый доход говорят, к примеру, так: «за 2019 г. компания получила ВД = 35 млн руб.». В зарубежной экономической практике используются синонимы этого термина: «оборот», «выручка».

Виды прибыли и их анализ

Понятие «прибыль» (англ. profit, gain, return) многовариативно. У него несколько значений, которые отличаются. Среди них, помимо рассматриваемой прибыли от продаж, выделим другие основные виды прибыли:

- Бухгалтерская – разница учитываемых доходов и расходов. Зависит от МСФО, РСБУ, т. е. применяемых стандартов.

- Экономическая – совокупный доход, который остался после вычета всех издержек. Ее сумму можно определить путем вычета дополнительных затрат от бух. прибыли.

- Валовая – один из переходных видов прибыли, отображающих разницу выручки и себестоимости реализованного товара (услуги).

- Чистая – часть балансовой прибыли, оставшейся после удержания всех обязательных бюджетных отчислений.

Важно! Балансовая – прибыль до налогообложения, отображаемая в бух. отчетности, которую предприятие получило от основной и прочей деятельности.

- Прибыль до налогообложения (= операционная) – совокупный доход предприятия до вычета налогов и процентов.

Анализ прибыли предполагает изучение, расчет как минимум значений этих 5 показателей. При этом сам анализ производится комплексно и может быть:

- Горизонтальным: изучение изменений, которые произошли с показателями в отчетном периоде.

- Вертикальным: исследование того, как изменилась структура этих же показателей за рассматриваемый период.

- Факторный: какие факторы повлияли на рост (снижение) продаж и финансовый итог деят-ти.

- Анализ рентабельности с целью выяснения уровня прибыльности предприятия.

- Анализ порога рентабельности для определения точки безубыточного объема производства, так называемый зоны безопасности (когда выручка от реализации = совокупным издержкам, а прибыль при этом = 0).

Таким путем выясняют рациональность инвестиций, эффективность деят-ти предприятия в целом. Затем, исходя из этого, оценивают долгосрочную «благополучную» перспективу предприятия. В анализе используют данные, взятые из баланса, финотчета и фин. плана предприятия.

Что оценивает прибыль от продаж

Показатель (Пп) оценивает размер прибыли, полученной предприятием от основной деятельности за конкретный период времени. В эту величину включают все поступления, как безналичные, так и наличные. А используется он в непосредственной увязке с потреблением средств и инвестициями.

Зачастую некоторые экономисты проводят аналогию прибыли от продаж с операционной прибылью. При этом имеют в виду прибыль от операций, операционной деят-ти. Этим толкование показателя Пп не ограничивается. Рассмотрим его более широко, чтобы понять предметно, где и что он оценивает.

«Продажи», по сути, могут заменяться «реализацией». Но употребляются они более общо, подразумевая все продажи, при которых извлекают прибыль. Например, по операциям в торговле, от сделок по договорам реализации продукции, а также договорам по оказанию услуг, выполнению работ. При этом размер получаемой прибыли:

- показывает разницу затрат и доходов;

- стимулирует продуктивность работы, в целом развитие предприятия;

- позволяет оценить эффективность его деятельности.

Формула расчета прибыли от продаж

Прибыль от продаж (Пп) – результирующий показатель хоз. деятельности, значение которого фиксируется в финотчете и рассчитывается по формуле. Его определяет разница, полученная при вычитании ВД и затрат, потраченных на продажу продукции: Пп = ВП – Ру – Рк (1).

Пояснения: ВП – валовая прибыль, Ру – расходы управленческие, а Рк, соответственно, коммерческие. Как видно из формулы, в расчете участвуют совокупные значения показателей по основной деятельности. Значение ВП рассчитывают так: ВП = В – СБ (2). Пояснения: В – выручка, СБ – себестоимость.

Результат расчета Пп может быть как положительным, так и отрицательным. В первом случае – это хороший результат, свидетельствующий об эффективной в той либо иной степени деятельности предприятия. Во втором, где результат расчета Пп = значение со знаком «минус», результат означает, что предприятие несет убытки (Пу).

Как рассчитать прибыль от продаж из данных бухгалтерского учета

При расчете значения показателя Пп данным способом задействуется субсч. 90-1 (Выручка, В) и субсч. 90-2 (Себестоимость товара, услуг, работ, затрат, СБ): Пп = КТ субсч. 90-1 – ДТ субсч. 90-2 (3).

Особенности расчета. В рамках аналитического учета требуется разбивка по счетам всех видов расходов. Сам учет должен предусматривать такую возможность, причем с выделением отдельно:

- коммерч. затрат (на упаковку, перевозку, хранение, продажу);

- управлен. затрат (на содержание администрации, управленцев).

Маржинальная прибыль (формула)

Англ. contribution margin, что в переводе означает маржинальная прибыль либо доход (МП), – это разница выручки от продаж (В) и переменных расходов (Рп): МП = В – Рп (4).

Говоря о маржинальной прибыли, подразумевает предельный совокупный рост средств от продажи продукции. При достижении точки безубыточности МП = постоянным расходам (fixed cost, FC либо TFC). Это означает, что объем продаж таков, что предприятие прибыли не получает, но при этом его постоянные затраты покрываются за счет этой самой маржинальной прибыли. Она же служит источником для новой прибыли. Переменными расходами (variable cost, VC) являются те, которые зависят от объем выпуска, например:

- зарплата персонала;

- суммы, которые пошли на закупку сырья;

- оплата за воду, газ, электроэнергию и др.

Переменные противопоставляют постоянным затратам. В купе все вместе они образуют общие расходы. Как принято, расширение производства способствует росту МП и снижению Рп.

Где используется прибыль от продаж в формах обязательной отчетности

Поскольку прибыль от продаж (Пп) считается результирующим показателем и характеризует финансовый итог, то отображают его в финотчете по строке 2200. Данная форма отчетности предназначена для фиксации именно финансовых результатов за соответствующий период. Актуальная форма финотчета (ОКУД 0710002) утверждена Приказом Минфина РФ № 66н от 02.07.2010 (акт. ред. от 19.04.2019).

Кроме Пп в финотчете отображают данные по ВП (строка 2100), Ру (строка 2220), Рк (строка 2210). Отсюда формула для расчета Пп по балансу будет следующей: Пп (с.2200) = с. 2100 – с. 2210 – с. 2220 (5).

В бух. балансе показатель Пп не фигурирует, т. к. баланс выполняет иные задачи. Он группирует данные по пассивам и активам, характеризуя финансовое состояние предприятия на определенную дату.

Факторы прибыли от продаж (факторный анализ прибыли)

Прибыль от продаж признают главным источником финансирования и, одновременно, источником дохода для разных бюджетов. Чтобы определить, как увеличить прибыль, нужно выяснить, какие факторы оказывают на нее преобладающее влияние. А их достаточно много. Среди внутренних факторов влияния следуют отметить:

- ассортимент (преобладание товаров с высокой рентабельностью повысят Пп);

- значение СБ (при росте СБ показатель Пп падает);

- стоимость продукции (выше стоимость, выше и Пп);

- коммерч. затраты (например, на рекламу);

- затраты на продажу товара, на содержание администрации;

- объем реализуемой продукции.

Важно! При высокой рентабельности, росте продаж, Пп повысится. Увеличение объема реализуемой продукции при низкой рентабельности приведет к обратному эффекту – снижению Пп.

Среди внешних факторов, которые влияют на Пп лишь косвенно, выделяют:

- ситуацию на рынке (цены на сырье, материалы);

- амортизационные отчисления;

- деятельность конкурентов;

- климат (может спровоцировать непредсказуемые ситуации);

- госрегулирование, денежно-кредитную, налоговую политику.

Анализ показателя Пп включает также всестороннее изучение доходов за конкретный отчетный период:

- от обычной деят-ти;

- от участия в др. организациях;

- % к получению;

- прочие доходы.

В процессе их исследования анализируют общий уровень доходов, преобладание конкретных видов, отмечают произошедшие изменения и причины этих изменений. Затем на основе этого делают выводы об эффективности работы, финансовой устойчивости предприятия и необходимости принятия тех либо иных мер.

Важно! Проанализировать этот показатель можно в программе «ФинЭкАнализ». Для этого используется блок «Анализ фин. результатов».

Примеры применения формулы расчета прибыли от продаж

Пример 1. Задача: рассчитать значение Пп за отчетный период с использованием следующих условных данных:

- количество продукции, реализованной за период: 3 000 шт.;

- стоимость 1 ед. товара в среднем: 4 100 руб.;

- СБ 1 ед. товара = 2 500 руб.;

- затраты на продажу (ЗТ): 993 000 руб.

Последовательность расчетов:

- Калькуляция значения В: 3 000 * 4 100 = 12 300 000 руб.

- Калькуляция совокупного значения СБ: 2 500 * 3 000 = 7 500 000 руб.

- Калькуляция значения Пп: В – СБ – ЗТ = 12 300 000 – 7 500 000 – 993 000 = 3 807 000 руб.

Результат показывает, что в отчетном периоде у предприятия убытка не было. Пп = 3 807 000 руб., это значение со знаком «плюс», свидетельствует об эффективности его работы.

Пример 2. Предприятием за отчетный период продано: Оп = 2 500 шт. товара. Стоимость 1 ед. товара: Цт = 1 200 руб. Общая себестоимость проданной продукции: СБ = 1 500 000 руб. Задача: исходя из этих условных данных, рассчитать значение Пп. Калькуляцию производим по формуле Пп = Оп * Цт – СБ = 2 500 * 1 200 – 1 500 000 = 1 500 000 руб.

Как увеличить прибыль от продаж

Каждое предприятие разрабатывает и внедряет свою финансовую стратегию. Разработанный финансовый курс, как должно, рассчитан на перспективу и предполагает выполнение ряда крупномасштабных задач. Все они нацелены на достижение наилучшего финансового результата, т. е. на максимизацию прибыли от продаж.

Для этого прибегают к разным способам увеличения прибыли (Пп), и к поиску резервов для ее роста. Чаще всего стараются нарастить объем продаж (сбыта), т. к. данный путь – самый продуктивный. Рассмотрим основные способы увеличения Пп:

- Снижение себестоимости товара, сокращение издержек при одновременном увеличении объема продаж. Этот вариант, хоть и не гарантирует роста Пп, но при снижении именно косвенных расходов, все же дает определенные подвижки. Основные трудности его применения могут быть связаны с повышением цен от поставщиков, а также снижением качества производимого товара при одновременном снижении его стоимости.

- Уменьшение продажной цены на товар. Суть его заключается в необходимости привлекать как можно больше покупателей и увеличивать таким путем продажи. Чтобы добиться этого, следует привлекать наемных работников, размер заработка которых будет зависеть напрямую от финансового итога, полученной прибыли. Т. е. чем она больше, тем больше заработок.

- Экономия ресурсов предприятия – более эффективный способ по сравнению с предыдущими. Оптимизация затрат позволяет увеличить Пп, положительно сказывается на условиях труда персонала, качестве товара и отображается на его стоимости.

- Автоматизация, механизация производства всегда дает хорошие результаты. Их применение освобождает работников от тяжелых, трудоемких операций, экономит материалы, энергию, сырье, повышает производительность труда и рентабельность производства. Себестоимость продукции снижается, а ее качество улучшается.

Подытоживая, выделим оптимальные способы, которые реально позволяют увеличить прибыль:

- Реализация качественного товара по высокой цене (дает прирост Пп на 25%). Такая стоимость может обосновываться, например, известным брендом, надежностью производителя, положительными отзывами клиентов. Т. е. это «качество, проверенное временем».

- Продажа комплектов, сопутствующих товаров, которые дополняют уже купленный. Они могут помогать пользоваться им, скрывать его недостатки, заменять какие-то детали и т. п. Например, к планшету можно предложить покупку гарнитуры и чехла.

- Как можно большее количество продаж. Клиентам предлагают продукцию по принципу: «купите два – три товара и получите еще одну скидку, кешбэк». Такой вариант «работает» на распродажах и при продаже новой продукции.

- Использование дисконта. При помощи дисконтных карт привлекают постоянных клиентов. Поэтому предполагаемое снижение прибыли компенсируется постепенно увеличением количества клиентов, ростов продаж и прибыли.

Немаловажное значение имеет и установление контакта с покупателями в любых ситуациях и условиях. Заинтересованность, проявленная продавцом в решении проблемы, вызывает чувство единения, располагает покупателя. Оставаясь с покупателем «на одной волне», можно быстрее добиться успеха.

Пример расчета прибыли от продаж в Excel (анализ)

Для автоматизации расчетов прибыли от продаж можно составить и использовать таблицу Excel. В качестве образца приведем ее упрощенный вариант. Предложенная далее таблица включает два блока:

- Первый содержит информацию по показателям, которые участвуют в расчетах (стр. 2–5).

- Второй – формулы и результаты расчетов по ним: для значения В, общей СБ, Пп (стр. 7–9).

Все данные для калькуляции вместе с ее результатами, указанные в этой таблице, взяты из примера 1 (см. выше).

Прибыль от продаж

- Формула чистой прибыли

Формула чистой прибыли (содержание)

- Формула чистой прибыли

- Калькулятор чистой прибыли

- Формула чистой прибыли в Excel (с шаблоном Excel)

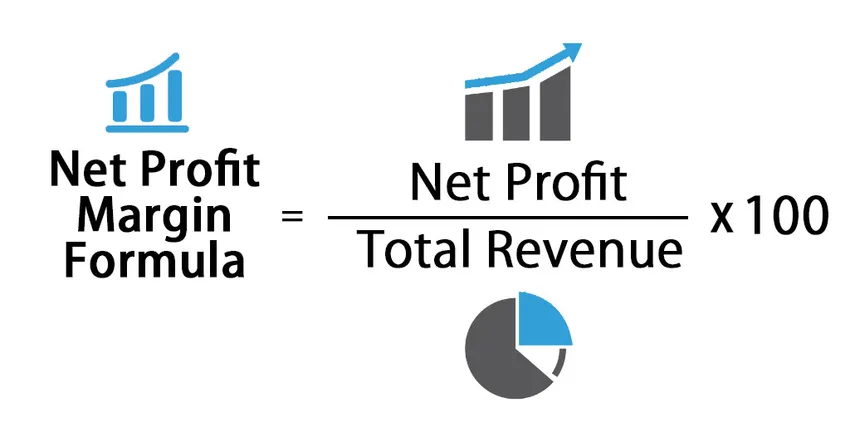

Формула чистой прибыли

ИЛИ

Маржа чистой прибыли получена из счета прибылей и убытков компании или фирмы, где общий доход и расходы компании учитываются под разными заголовками. Маржа чистой прибыли относится к проценту от общей выручки после всех расходов компании, которые включают операционные расходы, проценты и налоги и дивиденды по привилегированным акциям от общей выручки.

Или,

Маржа прибыли — это бухгалтерский расчет, который измеряет финансовое состояние бизнеса. Это одна из тщательно проанализированных финансовых формул. Маржа чистой прибыли — это коэффициент рентабельности, который измеряет сумму чистого дохода, полученного с общей выручкой, полученной в течение определенного периода времени (ежеквартально, полугодово или ежегодно).

Пример формулы чистой прибыли

Давайте разберемся с расчетом чистой прибыли на примере.

Вы можете скачать этот шаблон чистой прибыли здесь — Шаблон чистой прибыли

Мы рассмотрели отчет о прибылях и убытках компании XYZ за 2016 финансовый год для расчета чистой прибыли:

|

Счет прибылей и убытков компании ABC за год, закончившийся 31 марта 2018 года |

|

| Частности | Сумма (в INR) |

| Общий доход | 500 |

| Минус: стоимость проданных товаров (COGS) | 400 |

| Валовая прибыль | 100 |

| Минус: операционные расходы | 50 |

| Операционная прибыль (EBIT) | 50 |

| Минус: процентные расходы | 10 |

| Прибыль до налогообложения (PBT) | 40 |

| Минус: налоговые расходы | 10 |

| Чистая прибыль | 30 |

На основании приведенных финансовых показателей мы можем рассчитать маржу чистой прибыли за 2016 финансовый год по формуле:

Общий доход = 500 рупий

Чистая прибыль = 30 рупий

Расчет чистой прибыли по формуле:

- Чистая прибыль = (Чистая прибыль ⁄ Общая выручка) х 100

- Чистая прибыль = (30 рупий / 500 рупий) х 100

- Чистая прибыль = 6, 00%

Компания заработала 6, 00% чистой прибыли по сравнению с общей выручкой в 2018 финансовом году.

объяснение

Маржа чистой прибыли является важным показателем рентабельности, который измеряет прибыль компании по сравнению с общим объемом продаж за определенный период и выражается в процентах (%). Более высокая маржа чистой прибыли означает, что компания более эффективно конвертирует продажи в фактическую прибыль и наоборот. Чистая прибыль может быть положительной в случае чистой прибыли или отрицательной в случае чистых убытков.

Расчет чистой прибыли должен иметь некоторые важные детали из отчета о прибылях и убытках компании (счет прибылей и убытков):

- Чистый объем продаж или общий доход . Чистый объем продаж — это доход от продаж, который исключает доходы от продаж, уплаченные акцизные сборы и надбавки и т. Д. времени.

- Общие расходы: Общие расходы компании относятся к общим расходам, понесенным в ходе ведения бизнеса за определенный период времени. Она включает в себя закупки сырья, комиссионные / скидки, постоянные расходы (аренда, страхование, лицензионные сборы, коммунальные услуги и т. Д.) И переменные расходы (реклама, расходы на доставку, электроэнергию и т. Д.), А также налоговые и процентные расходы для компании.

- Чистая прибыль:

Чистый доход (прибыль) = Валовой доход или Общий доход — Общие расходы.

Во многих случаях валовой доход совпадает с общим доходом. Тем не менее, он может отличаться с некоторыми исключениями; например, опционы на акции, предоставляемые руководителям компании. В этом примере мы считаем, что валовой доход и выручка от продаж совпадают. Чтобы получить чистый доход за определенный период, например квартал, полугодие или год, мы вычитаем из общего дохода / выручки все бизнес-расходы за тот же период. Они включают все операционные расходы, проценты, налоговые платежи и дивиденды по привилегированным акциям, если таковые имеются. Оставшаяся прибыль называется чистой прибылью за период.

Значение и использование формулы чистой прибыли

- Норма чистой прибыли используется внутренним руководством для определения будущих решений относительно источника дохода и использования средств.

- Как правило, снижение рентабельности чистой прибыли может привести к большим проблемам для компаний в управлении расходами или недостаточным продажам.

- Инвесторы хотели бы знать, зарабатывает ли компания достаточно денег, чтобы распределить дивиденды. Один из показателей, на который они будут смотреть, — это прибыль компании.

- Маржа чистой прибыли отражает процент от общей прибыли, полученной компанией, которая увеличивает чистую стоимость компании, сохраняя ее в бизнесе.

- Это соотношение говорит о положении компании в отрасли. Всегда, бизнес с более высокой чистой рентабельностью продолжается в течение более длительного периода времени и является лидером отрасли.

- Это помогает руководству объявлять дивиденды, цены на продукты, расширение рынка и т. Д. На основе чистой прибыли.

- Маржа прибыли очень полезна при сравнении компаний в аналогичных отраслях. Более высокая норма прибыли указывает на более прибыльную компанию, которая лучше контролирует свои расходы по сравнению с конкурентами.

- Чистая прибыль также полезна для кредиторов или аналитиков, чтобы узнать о кредитоспособности компании, рассчитав возможности обслуживания долга или процентов.

Калькулятор чистой прибыли

Вы можете использовать следующий калькулятор чистой прибыли

| Чистая прибыль | |

| Общий доход | |

| Формула чистой прибыли | |

| Формула чистой прибыли = |

|

||||||||||

|

Формула чистой прибыли в Excel (с шаблоном Excel)

Здесь мы сделаем тот же пример формулы чистой прибыли в Excel. Это очень легко и просто. Вы должны предоставить два входа: чистая прибыль и общий доход

Вы можете легко рассчитать маржу чистой прибыли, используя формулу в предоставленном шаблоне

Чистая маржа прибыли за 2016 финансовый год рассчитывается по формуле

Маржа чистой прибыли за 2017 финансовый год рассчитывается по формуле

Рекомендуемые статьи

Это было руководство к формуле чистой прибыли. Здесь мы обсуждаем его использование вместе с практическими примерами. Мы также предоставляем вам Калькулятор чистой прибыли с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Калькулятор формулы прибыли от операционной прибыли

- Расчет формулы валовой прибыли

- Калькулятор коэффициента удерживания

- Непрерывная формула

- Руководство по формуле валового дохода

версия 1.0 от 28 апреля 2021

Предназначена для расчетов рентабельности продаж в торговле с учетом наценок, скидок, расходов включаемых в себестоимость (расходов на доставку и предпродажную подготовку, например, фасовку и т.п.), операционных и других расходов. Облегчает расчет доходности, сравнение и выбор оптимальных вариантов.

Расчеты выполняются по общепринятым в мировой практике методикам и не зависят от национального законодательства.

Посмотрите, может быть вам также будет полезна таблица Точка безубыточности. Рентабельность продаж

С 21.06.2022 входит в состав таблицы Расчеты с процентами

Таблица выполняет:

- Расчет прибыли и рентабельности с учетом наценки, расходов включаемых в себестоимость (РвС), скидки

- Расчет плана продаж в денежном выражении (выручки) и натуральном выражении (в штуках, метрах, килограммах) исходя из плана прибыли

- Расчет влияния скидки на цену, прибыль, рентабельность, план продаж

- Сравнение по рентабельности и прибыли двух вариантов формирования цены с разными наценками, РвС, скидками, операционными и другими расходами

- Расчет минимальных наценок при которых разные виды прибыли равны 0: валовая, операционная, до налогов, чистая, EBITDA

- Дополнительно: Расчет НДС, сумма с НДС, выделение НДС, сумма без НДС

- Дополнительно: Расчеты с простыми и сложными процентами

Меня зовут Владимир Прохоров (ИП Прохоров В.В., ОГРНИП 311645410900040), я занимаюсь экономическими расчетами более 20 лет. С 1992 по 2008 год работал программистом и начальником отдела IT в банках и коммерческих организациях. Имею большой опыт в разработке программного обеспечения для банковских систем и бухгалтерии. С 2008 года разрабатываю Excel-таблицы экономическиой и управленческой тематики.

Со мной можно связаться по почте v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru), по телефону +7 927 055 9473, ВКонтакте vk.com/vvprokhorov

Предлагаю вам простую и удобную таблицу для расчета рентабельности. Таблица содержит 2 листа пояснений, 4 листа расчетов рентабельности и 2 дополнительных листа расчетов c НДС (ставку можно менять), простыми и сложными процентами.

Расчеты рентабельности выполняются в нескольких вариантах, можете выбрать наиболее удобный.

Лист «Абс»

Расчет рентабельности на единицу товара.

РвС, наценка и скидка в абсолютных числах (деньгах).

Расчет прибыли и рентабельности (см. скриншот ниже) с учетом расходов включаемых в себестоимость (РвС), наценок и скидок.

РвС, наценка и скидка задаются на единицу товара в абсолютных числах (в деньгах).

На этом листе под прибылью понимается

валовая прибыль = выручка — себестоимость.

Задаем:

- Цену закупки

- Наценку

- Расходы включаемые в себестоимость (РвС)

- Скидку

- План по прибыли

Таблица рассчитывает:

- Цену продажи

- Себестоимость

- Прибыль на единицу товара

- Валовую рентабельность (маржу, Gross profit margin)

- Исходя из плана прибыли и рентабельности рассчитывает план продаж по выручке и план продаж в натуральном измерении (штуках, метрах и т.д.)

- Исходя из плана продаж в натуральном выражении расчитывает план закупок в денежном выражении.

Кроме того, таблица рассчитывает влияние скидки на перечисленные показатели.

Данные вводятся в ячейки с голубым фоном, все остальное рассчитывает таблица.

Видим, что скидка 5% приводит к уменьшению маржи (валовой рентабельности) на 4.47 процентных пункта, что по отношению к первоначальной марже равной 15%, составляет 29.82%. Иными словами, скидка 5% уменьшает рентабельность почти на треть. При новом уровне рентабельности, чтобы выполнить план продаж по прибыли надо увеличить план продаж по выручке на 42.5%, а план продаж в натуральном выражении на 50%.

Можно сказать, что результат неожиданный: делаем скидку 5%, а чтобы обеспечить ту же прибыль, надо продать товара на 50% больше. Хорошо, что мы это выяснили путем расчетов, а не на реальных продажах, понеся убытки. Но чтобы это выяснить, надо сделать много расчетов, которые не все умеют делать, если вы покупаете описываемую таблицу, она делает расчеты за вас.

Лист «Проц»

Расчет рентабельности на единицу товара.

РвС, наценка и скидка в процентах.

Расчеты выполняемые на этом листе аналогичны расчетам листа «Aбс», с тем отличием, что РвС, наценка и скидка задаются в процентах. Иногда удобнее задавать наценки, расходы и скидки в деньгах, а иногда в процентах.

В исходном варианте таблицы заданы значения аналогичные листу «Aбс». Так, на листе «Aбс» заданы цена закупки 1000 и наценка 200 (что соответствует 20%), а на листе «Проц» заданы цена закупки 1000 и наценка 20%, аналогично заданы проценты для РвС и скидки. Соответственно, результаты расчетов на обоих листах одинаковы. Это сделано чтобы показать что оба подхода равноправны и дают одинаковый результат. Вы можете на этих листах вводить разные наценки и скидки.

Лист «Сравнение 2»

Расчет и сравнение рентабельности двух вариантов.

На ранее описанных листах акцент был сделан на скидку, но часто бывает полезно сравнить два варианта с разными исходными данными: закупочными ценами, РвС, наценками и скидками. Этот вариант расчета выполняется на листе «Сравнение 2». Здесь также можно учитывать влияние операционных и других расходов из Отчета о прибылях и убытках (финансовых результатах).

Сделать сравнение двух вариантов может быть полезно во многих случаях. Рассчитаем, например, такой простой и популярный прием: делаем наценку побольше, а потом даем скидку. Т.е. якобы делаем скидку, а на самом деле не делаем, остаемся, как говорят «при своих».

Сделаем расчет для двух вариантов, первый вариант базовый, без использования этого приема, второй вариант с использованием приема.

Вариант 1: наценка 20%, скидка 0%.

Вариант 2: наценка 25%, скидка 5%.

На первый взгляд кажется, что Вариант 1 равносилен Варианту 2, посмотрим что покажет расчет.

Смотрим самый информативный столбец — столбец относительных изменений (Изменение — %%), видим что в Варианте 2:

- SAL1 (Выручка с учетом скидки) уменьшилась на 1.04%

- GPM (Валовая рентабельность, Gross profit margin) уменьшилась на 5.96%

- OPM (Операционная рентабельность, Operating profit margin) уменьшилась на 20%

- ROS (Рентабельность до налогов, Рентабельность продаж, Return on Sales) уменьшилась на 24.21%

- NPM (Рентабельность по чистой прибыли, Net profit margin) уменьшилась на 30.53%

Самый важный показатель — чистая прибыль уменьшилась на 31.25%.

Расчет показывает, что Вариант 2 приводит к большим потерям.

При подробном взгляде может возникнуть вопрос — почему прибыль уменьшилась сильнее, чем соответствующая рентабельность? Потому что прибыль = выручка * рентабельность. Т.к. выручка тоже уменьшилась, прибыль уменьшилась в большей степени, чем рентабельность.

Сделаем еще одну попытку. Вариант 1 — базовый, Вариант 2 уменьшим скидку.

Вариант 1: наценка 20%, скидка 0%.

Вариант 2: наценка 25%, скидка 4%.

Получилось именно то, что мы хотели. Предварительный расчет рентабельности позволяет принять правильное решение и избежать крупных убытков. Очень полезно иметь инструмент, позволяющий быстро и безошибочно выполнять такие расчеты.

Лист «Min Наценка»

Расчет минимальных наценок для валовой, операционной, чистой и других видов прибыли.

Здесь под минимальной наценкой понимаем такую наценку при которой прибыль равна 0. Так как, согласно ОПУ, есть несколько видов прибыли, таблица вычисляет несколько минимальных наценок.

Лист по своей структуре повторяет Отчет о прибылях и убытках (финансовых результатах).

Видим, что существующая наценка 20% близка к минимальной наценке для cамого важного показателя — чистой прибыли 16%. Иными словами, при существующей наценке и существующем уровне расходов имеем очень маленький запас доходности и небольшие неблагоприятные изменения могут привести к тому, что прибыль сменится убытками. Нужно подумать о повышении наценки и сокращении расходов. Хорошо это выяснить не путем реальных потерь, а путем расчетов.

Посмотрите подробнее в Демо-версии

Как получить таблицу

Если Вам нужен удобный инструмент для быстрого, легкого и наглядного расчета важнейших показателей доходности, если Вы не хотите утонуть в море кропотливых расчетов, Вы можете получить эту Excel-таблицу «Расчет рентабельности», заплатив 595 руб. одним из указанных ниже способов.

Вы получаете отличный рабочий инструмент, который сэкономит массу Вашего времени, освободит от сложной утомительной работы, даст возможность сосредоточиться на результате, а не на хитростях вычислений.

Отзывы, вопросы, пожелания и другая переписка по поводу этой и других моих таблиц в гостевой книге сайта »»

Я гарантирую:

- Доставка в течение от нескольких минут до нескольких часов после прихода платежа. Сроки прохождения платежа для различных способов оплаты см. ниже.

- Все таблицы заполнены данными, которые служат примером и помогают понять логику работы.

- Таблицы снабжены подробными пояснениями по заполнению и работе.

- Отвечаю на любые вопросы по работе с таблицами. Конечно, предполагается что вы знакомы с предметной областью и имеете базовые навыки работы с Excel.

При выходе новой версии:

- Стоимость обновления зависит от того, насколько увеличивается функциональность новой версии таблицы.

- Сообщения о новых версиях получают только подписчики рассылки. Форма подписки внизу страницы.

Таблица

«Расчет рентабельности»

Стоимость: 595 руб.

Таблицы работают в Excel для Windows (Excel 2007, 2010, 2013, 2016, 365) и Mac (Excel 2011, 2016, 365). В ОpenOffice не работают.

Телефон для вопросов оплаты и доставки +7 927 055 9473

почта v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru)

Видео инструкция по оформлению заказа и оплате

Откроется в новом окне

Способы оплаты:

- Robokassa. Сервис приема платежей в интернете. Можно оплачивать используя компьютер (телефон) или через терминалы приема платежей и салоны связи.

- Карты Visa, MasterCard, Maestro, Мир

- Интернет-клиент Альфа-Банк, Русский Стандарт, Промсвязьбанк и др.

- Электронные деньги Яндекс.Деньги, QIWI, WebMoney, Wallet One (W1), Элекснет

- Терминалы

- Салоны связи Евросеть, Связной

Robokassa высылает электронный чек согласно 54-ФЗ «О применении контрольно-кассовой техники».

- Банк. Можно оплачивать через Сбербанк Онлайн, сервисы интернет-клиент других банков или через кассу любого банка.

На расчетный счет 40802810556000029171

Индивидуальный предприниматель Прохоров Владимир Викторович,

ИНН 645400330452,

КПП 0 (у ИП нет реквизита КПП, если требуется ввести — вводите 0),

ПОВОЛЖСКИЙ БАНК ПАО СБЕРБАНК,

кор.сч. 30101810200000000607,

БИК 043601607.

Обратите внимание, что указание формы собственнсти (Индивидуальный предприниматель) является обязательным.После оформления заказа можно распечатать счет для юр. лиц

или квитанцию по форме ПД-4 для физ. лиц.Также можно получить счет, написав на v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru).

В назначении платежа обязательно указывайте номер счета, например:

По счету № … За электронные таблицы «Расчет рентабельности». Без НДС.При платежах не из России в начале назначения платежа укажите код валютной операции {VO10100}

Например, назначение платежа:

{VO10100} По счету № … За электронные таблицы «Расчет рентабельности». Без НДС.

Где VO — заглавные латинские буквы, 10100 — цифры. Фигурные скобки обязательны. Пробелы внутри фигурных скобок не допускаются.

Доставка:

Cсылка на скачивание таблиц будет отправлена на указанный в заказе e-Mail после поступления денег. Придет письмо с темой «Вы оплатили счет №…». Если его долго нет, проверьте папку СПАМ.

Для способа 1 (Robokassa) письмо со ссылкой отправляется автоматически, сразу после поступления денег. Обычное время поступления денег — минуты. Сервис Robokassa высылает электронный чек согласно 54-ФЗ «О применении контрольно-кассовой техники».

Для способа 2 (Банк) письмо со ссылкой отправляется после поступления платежа на расчетный счет. Время поступления денег от нескольких часов до 2 рабочих дней, обычно, в пределах рабочего дня. Юридическим лицам и ИП высылаю pdf-копии накладной по форме Торг 12. Оригинал накладной высылается по запросу, в запросе укажите, пожалуйста, почтовый адрес.

Если нужны еще какие-либо документы, прошу согласовать этот вопрос ДО ОПЛАТЫ.

Дальнейшая переписка по поводу полученных таблиц

Дальнейшая переписка по поводу полученных таблиц (вопросы по работе с таблицами, обновления и т.п.) происходит через адрес, на который были отправлены таблицы. При переписке по эл.почте сохраняйте, пожалуйста, историю переписки, т.е. включайте в ответ все предыдущие письма и ответы на них. При этом помещайте Ваше сообщение вверху (перед историей).

Владимир Прохоров, 28 апреля 2021

P.S.

Если вы хотите получить рабочую версию одной таблицы и демо-версии всех остальных моих таблиц, подпишитесь на ознакомительную серию из 9 писем с кратким описанием таблиц

Вы получаете:

- Рабочую версию таблицы «Учет доходов и расходов». Ссылка на скачивание в первом письме.

- Демо-версии всех моих таблиц: Оценка стоимости бизнеса, Платежный календарь, Себестоимость, Инвестиции, Фин.анализ МСФО, Фин.анализ РСБУ, Точка безубыточности, Анализ ассортимента, Диаграмма Ганта, Личное планирование. Ссылка на скачивание в первом письме.

- Скидку 40% (4706 руб.) на комплект из пяти моих таблиц. Как получить скидку — во втором письме.

- Скидку порядка 20% на отдельные таблицы. Как получить скидку — в письме с описанием конкретной таблицы.

- Скидку 20% на новые таблицы. Срок действия скидки трое суток с момента отправки письма о новой таблице.

- Сообщения о новых таблицах.

- Сообщения о новых версиях таблиц.

- Сообщения об акциях скидок. Обычно срок действия скидки трое суток с момента отправки письма о скидке.

- Сообщения об исправленных вариантах при обнаружении ошибок.

Кроме этого, прошу учесть, что извещения об акциях скидок и выходе новых версий получают только подписчики. Никаких специальных объявлений на сайте не делается.

Некоторые письма рассылки будут содержать предложения с ограниченным сроком, поэтому рекомендую подписаться на тот адрес, который вы регулярно просматриваете.

Не рекомендую подписываться на корпоративные почтовые ящики, т.к. есть вероятность что почтовый сервер посчитает рассылку спамом.