Все ближе дата обязательного перехода на ФСБУ 25/2018. Учитывая разъяснения Минфина, переходить на него придется довольно большому числу участников рынка долгосрочной аренды и лизинга. В этой статье разберем особенности учета неоперационной аренды и лизинга у получателя таких услуг по ФСБУ 25/2018. Расчеты по приведенной стоимости для арендатора и лизингополучателя по ФСБУ 25/2018 с 2022 года для бухгалтерского учета аренды (лизинга) на примере и с формулами Excel.

Получатель лизинга или услуг по аренде должен применять в учете те же базовые принципы, что и тот, кто предоставляет объект в лизинг или аренду.

Подробно о том, зачем нужно отражение по дисконтированной стоимости, мы рассказали в первых разделах статьи: “ФСБУ 25/2018: расчеты по приведенной стоимости у арендодателя и лизингодателя с 2022 года и как удобнее считать в Excel“.

Рекомендуем арендаторам тоже ознакомиться.

Здесь же мы только сформулируем кратко, что должен показать пользователю отчетности по ФСБУ арендатор или лизингополучатель.

В отчетности нужно раскрыть, что взять объект в лизинг или аренду для арендатора выгоднее, чем взять кредит и купить такой же объект.

Из этого вытекают и все нюансы расчетов по ФСБУ 25/2018 для арендаторов и лизингополучателей.

Как определить ставку дисконтирования арендатору

Поскольку арендатор (далее будем понимать в широком смысле – как арендатора и по финансовой аренде, он же лизингополучатель) отталкивается от альтернативного варианта – взять кредит и купить аналог вместо аренды или лизинга – то и в качестве ставки дисконтирования ему достаточно взять ставку по банковским кредитам. Только следует помнить, что кредиты надо выбирать сопоставимые по сумме и сроку пользования объектом аренды (лизинга).

Если подобные привлеченные кредиты уже есть на момент заключения договора аренды – ставку надо брать по ним. Если своих кредитов нет – нужно взять те, которые можно было бы взять (например, в банках, в которых размещены счета, или в банках, которые специализируются на выдаче таких кредитов). О таких вариантах написано в п. 15 ФСБУ 25/2018.

Как посчитать первоначальную оценку обязательства по аренде

Обязательство по аренде у арендатора (лизингополучателя) представляет собой кредиторскую задолженность по уплате лизинговых платежей в будущем.

Первоначальная оценка обязательства (ПОО) – это суммарная дисконтированная стоимость платежей по договору на дату получения предмета лизинга (п. 10 и 14 ФСБУ 25/2018, п. 3 информационного сообщения Минфина России от 25.01.2019 № ИС-учет-15).

Для арендатора должно соблюдаться равенство:

ПОО = ПСЛП = СС предмета – Авансы (выплаченные) – НЛС

Где:

- ПСЛП – приведенная стоимость будущих лизинговых платежей;

- СС предмета – справедливая стоимость предмета аренды (стоимость покупки лизингодателем при лизинге);

- НЛС – негарантированная ликвидационная стоимость

Таким образом, первоначальную величину обязательства по лизингу можно рассчитать прямым путем (без дисконтирования будущих платежей) по формуле (п. 3 и 6 Рекомендации Р-65/2015-КпР “Ставка дисконтирования”):

ПОО = Стоимость приобретения предмета лизингодателем – Авансы

Напомним, что все значения фигурируют без НДС.

Если переход права собственности на предмет аренды не предусмотрен или неизвестна негарантированная ликвидационная стоимость, обязательство по аренде вычисляют как приведенную стоимость будущих лизинговых платежей.

ПОО = Н / (1 + r) + Н / (1 + r)2 + … + Н / (1 + r)t

Где:

- П – приведенная стоимость лизинговых платежей;

- Н – номинальная величина одного лизингового платежа без НДС;

- r – ставка дисконтирования за период;

- t – количество периодов до последнего платежа.

По сути предлагается каждый лизинговый платеж отдельно дисконтировать и сложить результаты.

Пример

Пусть заключен договор лизинга, по которому 01.01.2022 передан предмет. Лизингополучатель платит ежеквартально, в начале квартала. Для упрощения расчетов примем, что выкупной стоимости отдельно нет. По завершении договора предмет лизинга остается у лизингополучателя.

Лизингодатель купил предмет за 1 млн руб.

Лизингополучатель платит ежеквартально, до 5-го числа первого месяца квартала – 105 000 рублей.

Срок договора – 3 года.

(этот пример – зеркальный приведенному в статье про расчеты для лизингополучателя, на которую дана ссылка выше)

Лизингополучатель может последовать указаниям ФСБУ и действовать «прямым» методом – продисконтировать каждый платеж, взяв ставку дисконтирования по банковским кредитам.

Пусть ставка банков 11,5% годовых. Для дисконтирования ежеквартальных платежей ее нужно сделать ставкой для квартала:

11,5% / 4 = 0,02875

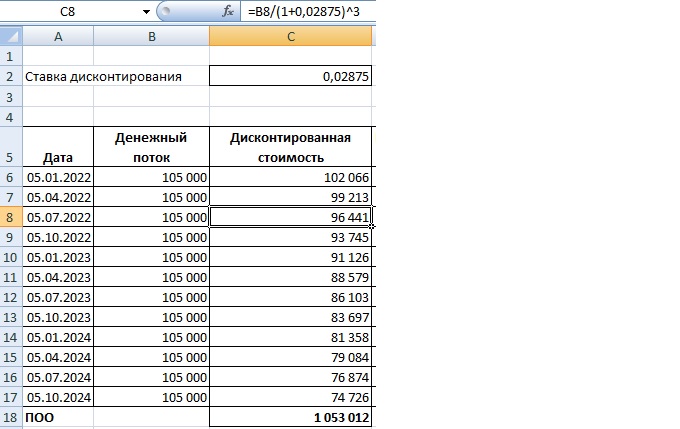

Далее вносим формулы в таблицу платежей в Excel.

Сумма, получившаяся по всем дисконтированным платежам, – это и есть первоначальная оценка обязательства по аренде.

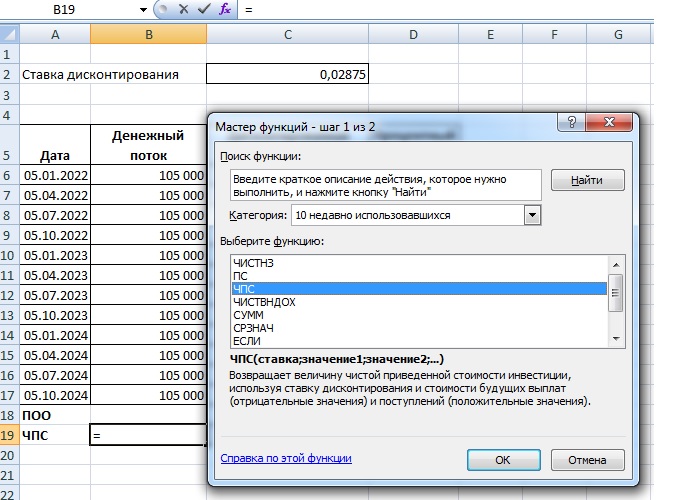

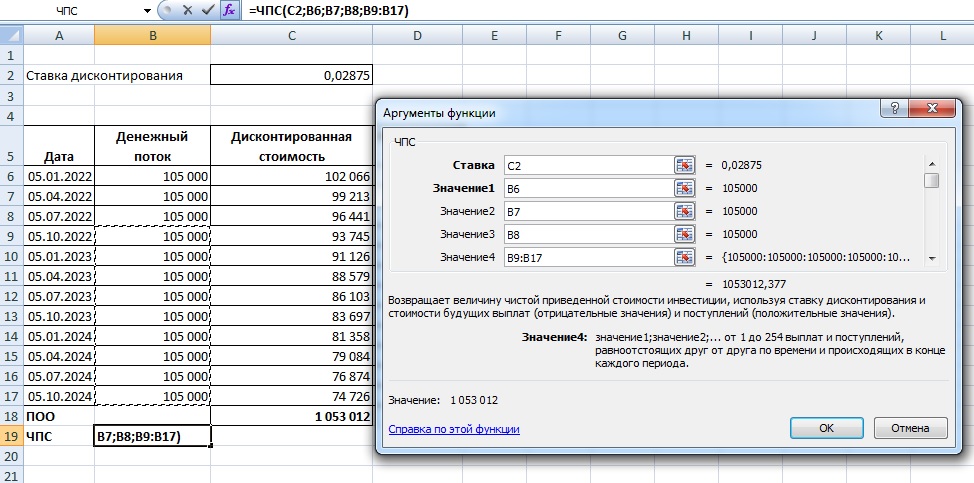

Есть возможность не вычислять ее по каждому платежу, а воспользоваться формулой ЧПС.

Обратите внимание, как вносить значения: первые 3 ячейки – первые 3 значения из списка, а далее можно вносить суммой, выделяя нужный диапазон.

Получившийся по ЧПС результат – тот же, что и при обсчете каждого платежа в отдельности.

Таким же образом можно обсчитать по ЧПС стоимость обязательства на любую конкретную дату, учитывая в формуле платежи, которые еще не уплатили.

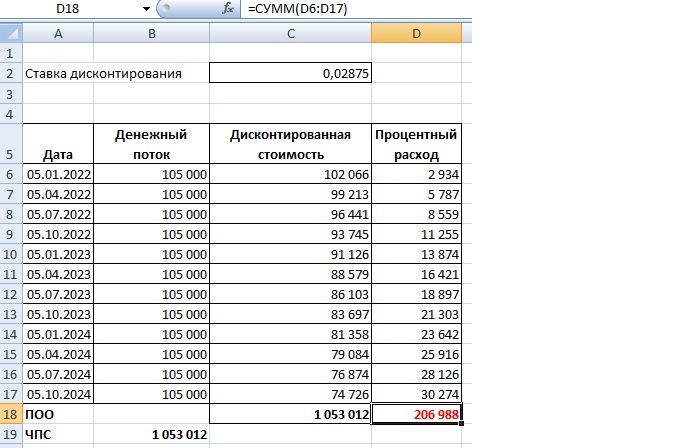

Из расчетов легко вычислить и процентный расход, подлежащий учету у арендатора.

У арендодателя сумма процентного дохода по примеру – 260 000 рублей.

У арендатора – 206 988 рублей. Остаток «уходит» в приведенную стоимость предмета аренды.

Именно так получают данные для сравнения. В нашем примере фактическая стоимость предмета у лизингодателя – 1 000 000, а для лизингополучателя после дисконтирования предмет стоит на 1 053 012 (есть переплата 53 012). Что как раз и покажет пользователю, что сделка для лизингополучателя невыгодна. И рациональнее было бы взять кредит у банка и купить аналогичный предмет.

Расчет величины права пользования активом

Получатель арендованного (лизингового) имущества объектом ОС его не признает. Вместо этого, по ФСБУ 25/2018 ему надо в активах в противовес обязательству по аренде признать право пользования активом (ППА).

ППА при этом тоже учитывают на счете 01 (отдельном субсчете) по фактической стоимости, которую формируют на счете 08.

В ППА включают (п. 13 ФСБУ 25/2018):

- ПОО (его мы уже научились определять);

- авансы по договору, перечисленные до даты получения предмета договора включительно;

- расходы, связанные с поступлением предмета и приведением его в состояние, пригодное для использования;

- оценочное обязательство в связи с предстоящими расходами на демонтаж предмета лизинга, его перемещение, восстановление окружающей среды, если возникновение такого обязательства обусловлено получением лизингового имущества.

Проще говоря, берем ПОО, корректируем на величину денег, которые к моменту передачи предмета уже уплачены, добавляем расходы, которые уже понесли или можем понести в будущем в связи с этим предметом. Получаем ППА для признания.

Напомним, что НДС везде исключают и в расчет берут только «чистые» суммы.

Подводим итоги

Арендатору для вычислений по ФСБУ 25/2018 достаточно знать банковскую ставку по кредиту, который он мог бы взять для покупки аналогичного объекта, и видеть условия договора.

Дисконтирует арендатор только поток своих будущих платежей по аренде. Для этого ему наиболее подходит формула ЧПС в Excel.

На чтение 14 мин Просмотров 39.2к. Опубликовано 07.09.2021

Расчет приведенной или дисконтированной стоимости может потребоваться в различных случаях. В том числе с 2022 года выполнять его придется всем бухгалтерам, у кого есть договоры аренды, признаваемой неоперационной, и лизинга. Постараемся рассказать простыми словами, что такое приведенная стоимость и как и зачем ее вычислять.

Содержание

- Дисконтирование простыми словами

- Зачем вообще это нужно

- Зачем берется банковская ставка

- Как определить ставку дисконтирования

- Как считать показатели для приведенной стоимости в Excel

- Функция ЧИСТВНДОХ

- Функция ЧИСТНЗ

- Дальнейшие вычисления для арендодателя

- Приведенная стоимость у арендатора

- Таблицы дисконтирования

- Бухгалтерские программы

Дисконтирование простыми словами

Рассмотрим пример

Банк сделал Васе персональное предложение по кредиту на сумму 200 тыс. руб. по ставке 10% годовых, сроком на год. Причем вернуть сумму с процентами можно всю сразу по завершении этого года.

Вася рассказал об этом своему другу Пете. И заметил, что все 200 тыс. руб. ему не нужны, но некоторой суммой он бы воспользовался. Петя предложил Васе взять весь кредит и ссудить часть суммы ему, а он, по прошествии года, вернет ее с такими же процентами.

Вася прикинул свои возможности и понял, что на возврат кредита он сможет набрать через год порядка 120 тыс. руб. Значит, вторую часть – еще 100 тысяч – должен к тому моменту вернуть Петя.

Сколько же нужно сегодня ссудить Пете под 10% годовых, чтобы через год он вернул 100 тысяч?

Считать нужно, исходя из формулы банковского (сложного) процента.

Например, общая сумма к возврату по Васиному кредиту:

S=200*(1+0,10)1 = 220

Степень 1 в формуле означает, что у кредита только один период выплаты – через год. Если бы срок был 2 года – в степень в формулу следовало бы поставить 2. И так далее.

Чтобы узнать, какая сумма, выданная под 10% годовых, через год превратиться в 220, нужно принять 200 тыс. руб. за Х и решить получившееся уравнение.

Х = 220/(1+0,10)1 = 200

А теперь Вася по той же методике посчитает, какая сумма превратится в 100 тыс. руб.

100/(1+0,10)1 = 90,91 тыс. руб.

Вася произвел дисконтирование и получил приведенную стоимость Петиной ссуды к возврату.

А мы запомним формулу дисконтирования:

К

ПС = ————-

(1+ r) t

ПС – приведенная (дисконтированная) стоимость

К – дисконтируемая сумма

r – процентная ставка

t – период кредитования

Зачем вообще это нужно

Продолжим пример

О том, что у Васи есть свободные средства, узнал Федя. Пришел к Васе и сказал:

— Инвестируй в мой бизнес свободные 100 тысяч и через 2 года я выплачу тебе 120 тысяч. Ты компенсируешь проценты, которые заплатишь банку по всему кредиту.

— Я подумаю, — сказал Вася и снова занялся подсчетами.

Потенциальный доход от вложения в бизнес Феди получится:

S=100*(1+ r)2 = 120

Решив уравнение, Вася выяснил, что на таких условиях он выдаст Феде деньги под 9,5% годовых. В то время как сам получит их под 10%. Да и воспользоваться ими сможет только через 2 года.

А вот, если Петя согласится взять еще 100 тысяч и вернуть через 2 года по ставке 10% годовых, то Вася получит:

S=100*(1+ 0,1)2 = 121 (побольше, чем от Феди).

В бытовых ситуациях, как у Васи из примера, можно обойтись базовыми формулами и не долгими подсчетами. Но что делать, если обсчитать надо большой и долгосрочный проект? Где много денежных потоков и двигаться они будут на отрезке времени длиннее, чем 1-2 года?

Есть два способа привести все потоки инвестпроекта к общему знаменателю, чтобы можно было сравнить разные проекты:

- Рассчитать будущую доходность от инвестируемой суммы и сравнить результат по разным проектам. Это будет процесс обратный дисконтированию и называется он компаундинг. (Примерно то, что сделал Вася, оценивая предложение Феди).

- Взять за основу прогнозные данные по получаемым в результате инвестирования денежным поступлениям и дисконтировать на текущий момент. Если, например, два проекта обещают поступления 1 миллион рублей через 3 года, но в результате приведения вложений оказалось, что в первый надо вложить 900 тысяч, а во второй 850, то второй проект можно рассматривать как более предпочтительный.

Зачем берется банковская ставка

Снова приведем пример

Костя выиграл в лотерею. После уплаты налогов у него остался 1 миллион рублей. Костя решил открыть свой бизнес – небольшое кафе. Арендовал помещение, купил оборудование, нанял персонал, сам за всем следил, практически в своем кафе поселился… Через год получил первую чистую прибыль – 50 тысяч рублей.

В то время как на момент открытия кафе можно было положить деньги в банк на депозит по 6% годовых. И получить по окончании года доход в 60 тысяч рублей, миллион обратно в свое распоряжение и все это не особо напрягаясь и с минимальными рисками.

С этим примером мы вплотную подошли к тому, для кого в идеале делается бухгалтерская отчетность по МСФО. А делается она для потенциальных инвесторов, которые, посмотрев на нее, должны принять решение: вложить свои деньги в эту компанию или проще отнести их в банк на депозит?

То есть инвестор, анализируя состояние дел компании по отчетности, подготовленной по принципам МСФО, оценивает выбор между двумя инвестиционными проектами – с компанией и с банком.

А, поскольку, в бухотчетности мы отражаем то, что есть именно на текущий момент, то для информативного отражения, например, расчетов по аренде и лизингу, мы пользуемся вторым способом, позволяющим сравнить разные проекты – дисконтированием. И из этих же соображений часто подставляем в формулу ставку дисконтирования – величину банковского процента.

Как определить ставку дисконтирования

Отметим, что в случае с долгосрочной арендой или лизингом у сторон сделки будет немного разный подход к оценке.

Арендатор (или лизингополучатель) должен показать, что для него взять объект в аренду или лизинг выгоднее, чем взять кредит и купить такой же объект. (Ну, или не выгоднее, и тогда отражение по приведенной стоимости даст убыток). Поэтому арендатор в качестве ставки для подстановки в формулу дисконтирования берет ставку, по которой он мог бы взять кредит на приобретение аналогичного объекта.

Если у арендатора уже есть подобные кредиты – можно опираться на ставку по ним. Если нет – нужно определять по какой ставке арендатор, на дату получения объекта, мог бы взять кредит с аналогичным сроком и обеспечением для приобретения примерно такого же.

Важно! В МСФО процесс выбора ставки дисконтирования гораздо более обусловлен и имеет несколько вариантов расчета. Причем выбранный вариант еще надо обосновать аудиторам. Российские ФСБУ, дублируя необходимость применения дисконтирования, пока не настолько усложнены и можно следовать общим предписаниям стандарта и логике.

У арендо- и лизингодателя ситуация больше похожа на ситуацию Кости, получившего миллион. У Кости заключен договор аренды, куплено оборудование и мебель. Как отбить обратно свой миллион, чтобы подумать, куда его дальше лучше вложить?

Продолжим пример

Костя нашел арендатора, который готов арендовать его кафе. Помещение, соответственно, пойдет в субаренду, а оборудование и мебель – в аренду от самого Кости. Договор заключен на 4 года, для упрощения расчетов примем, что арендатор рассчитывается сразу за год по 250 000 рублей. То есть, через 4 года Костя вернет свой миллион.

При этом у Кости уже есть вложения по объекту аренды:

480 000 – аренда (опять же, чтобы не перегружать пример, будем считать, что Костя оплатил всю сумму на 5 лет авансом);

280 000 – затраты на покупку оборудования и мебели;

40 000 – расходы на монтаж и обслуживание оборудования.

Итого можно определить стоимость инвестиционного вложения Кости – 800 тыс. руб.

То есть, следуя все тем же формулам, выполняется равенство:

800*(1+ r)4 = 1 000 000

Вот эта ставка r, при которой валовая стоимость инвестиции в аренду (будущий 1 миллион) равна справедливой стоимости вложений арендодателя (800 тысяч) и будет ставкой дисконтирования, которая нужна арендодателю. Зависящей от условий конкретного договора и позволяющей сравнивать его с другими подобными договорами.

Для полноты картины следует учесть, что оборудование и мебель, которые вернутся к Косте по окончании срока аренды, возможно, еще будут иметь какую-то ценность. Например, их можно будет продать как б/у, но еще годные к использованию. Поэтому, на практике, нужно эту ценность, называемую негарантированной ликвидационной стоимостью, оценить и добавить в равенство, приплюсовав к поступлениям от аренды.

Допустим, Костя договорился по окончании срока аренды помещения продать оптом находящееся в нем к тому моменту имущество (мебель и оборудование) за 50 000 рублей.

Тогда равенство для вычисления ставки дисконтирования примет вид

800*(1+ r)4 = 1 050 000 (1 000 000 + 50 000)

Отметим также, что на практике решить как уравнение подобное равенство для большого временного отрезка, а потом вычислить дисконтированные величины арендных платежей не так просто. Не всякий и не со всяким калькулятором справится. Поэтому далее мы поговорим о том, какие есть способы упростить расчеты.

Как считать показатели для приведенной стоимости в Excel

Традиционной палочкой-выручалочкой для бухгалтеров в случаях, когда надо дисконтировать, является Excel. В нем имеются функции как для расчета, например, ставки дисконтирования для арендодателя, так и для вычисления самих приведенных сумм.

Функция ЧИСТВНДОХ

С помощью этого средства как раз можно вычислить ставку внутренней доходности для арендодателя (лизингодателя).

Чтобы воспользоваться данным инструментом, нужно внести в лист Excel данные по датам и платежам договора. А в первой строке отразить величину инвестиционных вложений со знаком «-».

Возьмем данные из примера про сдачу в аренду Костиного кафе. Пусть кафе он передал арендатору 01.01.2022, а платит арендатор по истечении года. Для упрощения не станем учитывать негарантированную ликвидационную стоимость.

Далее ставим курсор в свободную ячейку и нажимаем на значок формул. Формула ЧИСТВНДОХ находится в разделе Финансовые. В англоязычном Excel она же называется XIRR.

Вносим данные для расчета, выделяя нужные области. На первое место ставим суммовые значения, на второе – даты

Далее жмем ОК и получаем ставку дисконтирования, с помощью которой арендодателю надо производить вычисления для отражения в отчетности договоров по ФСБУ 25/2018.

Важно!

Переписывать по датам обязательно нужно все платежи по условиям договора. Если у вас, к примеру, договор заключен на 5 лет с платежами ежемесячно, то придется заполнить 60 строк под каждый платеж.

А вот такие параметры как периодичность, аннуитетность – на точность вычислений не влияют. С помощью формулы можно рассчитывать ставку внутренней доходности и в случае, если платежи идут произвольно, и в случае, если их суммы не равные.

Функция ЧИСТНЗ

С помощью этой формулы, зная ставку дисконтирования, можно быстро вычислить чистую стоимость инвестиций в аренду на дату отражения в отчетности. Английская аббревиатура функции XNPV. Эта формула тоже больше подойдет для арендодателя (лизингодателя).

Для вычислений можно завести еще один столбец в табличке, которая получилась из платежей и их дат.

На момент передачи стоимость инвестиций принимаем равной справедливой стоимости вложений в объект аренды или лизинг. Скажем по секрету, что если объект ОС, передаваемый в аренду, учитывался с соблюдением правил приема на баланс, оценки и тестирования на обесценение, то его стоимость при передаче вполне можно считать справедливой.

А далее начинаем вычислять чистую стоимость инвестиций для каждого последнего дня года.

Важно! Если на дату, на которую определяется приведенная чистая стоимость инвестиций, приходится и дата платежа по договору, то сумму платежа нужно вычесть из значения, получившегося по формуле ЧИСТНЗ.

Выбираем значения, начиная от того, на дату которого считаем и далее до конца договора. Даты выбираем соответственно.

Вычитаем из получившегося по формуле значения сумму платежа по договору, чтобы получить справедливое значение на конец дня 31 декабря.

При наступлении следующей даты поступаем так же. Расчеты рекомендуется сохранить для каждого договора.

Дальнейшие вычисления для арендодателя

Используя полученные значения, арендодатель может определить величину дохода по процентам для отражения в учете по правилам ФСБУ 25/2018.

И получившаяся расчетная табличка целиком, на всякий случай.

Приведенная стоимость у арендатора

Описанный далее функционал больше подойдет арендаторам. Например, для вычисления приведенной стоимости платежей по договору.

В принципе, определив ставку дисконтирования, с помощью Excel можно производить расчеты и просто через формулы. Напомним, что значок степени в формуле Excel выставляется как комбинация «^число», например, чтобы возвести в 3-ю степень нужно ввести в формулу «^3».

Например, покажем, какая приведенная стоимость получится у платежей по договору у арендатора Костиного кафе. Допустим, что для покупки всего того, что он арендует у Кости, ему бы понадобилось взять кредит в банке по ставке 11,5% годовых.

Помним, что в данном случае дисконтируется каждый платеж. А t принимает значение количества периодов, оставшихся до платежа.

Если t выражено не в годах, а в более мелких периодах: кварталах или месяцах, то для подстановки в формулу дисконтирования нужно вычислить соответствующую периоду ставку исходя из годовой.

r = ((1 + годовая ставка/100)1/число периодов в году Х 100%

Например, при ежеквартальных платежах в степени будет 1/4

r = ((1 + годовая ставка/100)1/4 Х 100%

Также можно воспользоваться функцией ПС (приведенная стоимость, в английском PV). Помните, что она корректно работает только для единой процентной ставки и фиксированного размера периодического платежа.

Попробуем вычислить приведенную стоимость платежей по договору с помощью функции ПС

Ставка – указываем значение ставки за период платежа. Например, за квартал квартальную, рассчитав ее по предложенной выше формуле.

Кпер – количество периодов, за которые будут производятся платежи до конца договора. Мы вычисляем для всех платежей, поэтому ставим 4.

Плт – фиксированная сумма платежа за период. Если считаем поступления (например, от инвестиций), ставим значение с плюсом. Если считаем выплаты – ставим с минусом.

Бс – будущая стоимость. Желаемый остаток средств после завершения платежей. В данном случае он не нужен. Если ячейка не заполнена, программа автоматом считает 0.

Тип – характеристика выплаты: в начале периода – 1, в конце периода – 0. Если не заполнено, автоматически считается 0 (конец периода). У нас как раз конец периода, поэтому не заполняем.

Когда все внесено, нажимаем Ок.

Как видим, общая сумма дисконтированных платежей, рассчитанная по периодам, и сумма, полученная с помощью функции ПС одинаковы.

ЧПС – еще одна похожая функция. Удобна тем, что можно выбирать любые значения размера платежа из уже внесенных в таблицу.

Полученный результат совпадет с полученным по ПС и из сложения дисконтированных сумм каждого платежа.

Таблицы дисконтирования

Как вы, должно быть, уже успели заметить, дисконтированная сумма всегда меньше приводимой. И чем больше периодов дисконтирования, тем меньше итоговый результат.

То есть, можно сказать, что величина, которую мы дисконтируем, уменьшается в пропорции к количеству периодов и зависит от значения ставки.

Это давно подметили финансисты и высчитали закономерности для разных значений периодов и ставок. В результате мы можем пользоваться таблицами дисконтирования, которые есть в свободном доступе.

По вертикали в таких таблицах обычно идут периоды, а по горизонтали ставки. Единственный минус – ставки, как правило, выражены только в целых числах.

В остальном же работа с таблицами очень проста. Достаточно выбрать строку с нужным количеством периодов и столбец с нужным процентом, а на их пересечении будет ячейка с коэффициентом, на который надо умножить сумму, чтобы получить ее приведенное значение.

Вспомним Васю, который прикидывал, сколько денег дать Пете на 1 год под 10%, чтобы Петя вернул 100 тыс. руб.

Вася мог бы не проводить расчеты, а взять коэффициент из таблицы и умножить на него 100 000.

Бухгалтерские программы

На текущий момент (осень 2021 года) можно найти отдельно написанные программки, предназначенные для проведения вычислений, которые мы описали выше. Сделали их после появления ФСБУ 25/2018 для тех, кто хотел перейти на стандарт раньше установленного срока. Как вы понимаете, особенной популярностью это ПО не пользовалось. Даже то, которое коннектилось с 1С.

Что же касается 1С, то корректно работающий функционал для расчетов с приведенной стоимостью есть в 1С МСФО (там все настроено на МСФО и даже после внедрения ФСБУ логика расчетов все равно может отличаться) и в 1С Управление предприятием 2 (Бюджетирование лизинговых платежей).

Следует ожидать, что разработчики 1С отреагируют на необходимость ведения учета по ФСБУ 25/2018 и к 01.01.2022 появится необходимый функционал и в Бухгалтерии. Как только он появится – мы сразу же подготовим подробную инструкцию со скриншотами по работе с ним.

Автор материала:

Оксана Лим

К наиболее типичным методам финансового анализа можно отнести анализ затрат, период окупаемости инвестиций, денежный поток и внутрифирменный коэффициент окупаемости инвестиций. Каждый из этих методов мы рассмотрим далее.

Анализ затрат

Анализ затрат является довольно простым методом. В этом случае вы определяете стоимость производства продукта (которым в нашем случае является проект) и сопоставляете ее с ожидаемыми выгодами. Если выгоды перекрывают затраты, то, скорее всего, данный проект будет принят к исполнению.

При выполнении этого анализа не забывайте включить все затраты. Обычно сюда входит совокупная стоимость таких процессов, как практическая реализация проекта, текущая поддержка, сопровождение (техобслуживание), содержание соответствующего персонала, устранение проблем, которые не удалось решить в ходе выполнения проекта, и т.д. В этой методике полная стоимость проекта рассчитывается не по факту выполненных работ, а на основании результатов, полученных в итоге выполнения этого проекта, и только после того, как они будут внедрены в данной организации.

Период окупаемости инвестиций

Период окупаемости инвестиций — это количество времени, которое требуется для того, чтобы окупились первоначальные инвестиции в данный проект. Совокупная стоимость проекта сравнивается с получаемыми доходами и вычисляется время, которое требуется для того, чтобы полученные доходы превысили затраты на реализацию данного проекта. Когда выполняется сравнение двух или большего числа проектов сходного масштаба и сложности, как правило, выбирается проект с наименьшим периодом окупаемости инвестиций. У этого метода нет «универсальной» формулы, которая позволяла бы быстро найти требуемое решение. Если, например, себестоимость проекта равняется 100 000 долл., а ожидаемые доходы составляют 25 000 долл. в квартал, то период окупаемости инвестиций составит один год.

Дисконтированные (приведенные) денежные потоки

Если вам предложат 1 000 долл. сегодня или те же 1 000 долл. через два года, какой вариант вы предпочтете? Ответ предсказуем, поскольку вложив сейчас эту сумму в банк или какое-либо предприятие, через два года вы будете иметь с нее прибыль. Например, под 6% годовых такая инвестиция на двухлетний период составит 1 123,60 долл. (в нынешних долларах, разумеется).

Метод дисконтированного (приведенного) денежного потока сравнивает стоимость будущих денежных потоков с нынешними долларами. Иными словами, он выполняет операцию, противоположную той, которую мы только что объяснили. Зная, что ваш проект принесет через два года сумму, равную 1 123,60 долл. (это так называемая будущая стоимость — Future Value, или FV), вы бы смогли с помощью метода дисконтированного (приведенного) денежного потока определить нынешнюю стоимость этой суммы. Ответ, конечно же, таков: 1 000 долл.

Чтобы иметь представление о дисконтированных денежных потоках, вы должны знать стоимость соответствующих инвестиций в нынешних долларах, иначе говоря, приведенную стоимостью (Present Value, или PV), которая вычисляется следующим образом: PV=FV/(1+i)n. Эта формула говорит о том, что приведенная стоимость равняется будущей стоимости инвестиций, деленной на один, плюс процентная ставка, возведенная в степень, равную количеству периодов, на которые мы инвестируем нашу сумму.

Вам не нравится математика? Но это же так просто! В Excel предусмотрена встроенная функция для вычисления приведенной стоимости (наряду со множеством других функций, позволяющих выполнять финансовые расчеты). На рисунке ниже показана группа Function Library (Библиотека функций), предусмотренная на вкладке Formulas (Формулы), и часть списка финансовых функций, встроенных в Excel.

Рис. 1. Финансовые функции, представленные в библиотеке функций и перечень финансовых функций

Вернемся, однако, к нашей формуле для вычисления приведенной стоимости инвестиций. Выберите в списке функций элемент PV (в русифицированной версии Excel — ПС (Приведенная стоимость)). На экране появится диалоговое окно Function Arguments (Аргументы функции), показанное на рис. 2.

Рис. 2. Диалоговое окно Function Arguments для функции PV

Диалоговое окно Function Arguments предназначено для ввода значений отдельных элементов выбранной вами функции, которые необходимы для вычисления приведенной стоимости. В текстовом поле Rate (Ставка) этого диалогового окна следует ввести величину процентной ставки за определенный временной период. Вы можете ввести 6% или 0,06 (предполагается, что процент начисляется ежегодно по методу сложных процентов). Если бы процент начислялся ежеквартально (по тому же методу), тогда вам нужно было бы разделить указанную величину процентной ставки на 4, а затем ввести полученный результат в поле Rate (Ставка).

Ниже находится поле Nper (Кпер), в котором вводят количество временных периодов. Мы инвестируем нашу сумму на два года. Величина выплаты (поле Pmt (Плт)) равняется 0, поскольку мы не производим выплат по этой инвестиции, а просто хотим знать величину всей этой суммы в нынешних долларах. Далее находится поле FV (Бс), в котором вводят значение будущей стоимости. В нашем примере будущая стоимость инвестиции равняется -1 123,60 долл. Если в поле FV (Бс) ввести положительное число, то результат вычисления этой функции будет отрицательным. На рис. 3. показано диалоговое окно Function Arguments со значениями аргументов функции PV (Приведенная стоимость), введенных в соответствующие поля.

Рис. 3. Аргументы функции PV

Вместо числовых значений в полях диалогового окна Function Arguments (Аргументы функции) можно дать адрес ячейки, в которой введено нужное вам значение. Предположим, например, что в ячейке С1 введено число 0,06. В этом случае в текстовом поле Rate (Процентная ставка) диалогового окна Function Arguments достаточно указать только адрес упомянутой выше ячейки, т.е. С1. Непосредственно под текстовыми полями диалогового окна Function Arguments представлен результат наших вычислений функции PV (Приведенная стоимость). В нашем случае PV=1000. Помимо диалогового окна Function Arguments аргументы данной функции отображены в строке формул программы Excel, а также в активизированной ячейке (А1 в данном случае) (см. рис. 3.).

Как видите, сначала следует значение процентной ставки, затем количество периодов и будущая стоимость. Обратите внимание, что в данной функции отсутствует значение между двумя запятыми. Это означает, что один из аргументов функции равен нулю (в нашем случае величина выплаты (поле Pmt (Плт)). (В русифицированной версии программы Excel аргументы функций следует отделять друг от друга точкой с запятой (;)) Как только вы

щелкнете на кнопке ОК, в ячейке А1 появится результат вычисления функции, в нашем случае — 1 000 долл.

Для того чтобы воспользоваться функцией PV (ПС), не обязательно перебирать ряд интерфейсных элементов программы. Для этого достаточно просто ввести =pv() в ячейке А1. В результате ваших действий на экране появится экранная подсказка, в которой приведен синтаксис данной функции, т.е. сокращенные названия и очередность ее аргументов (рис. 4).

Рис. 4. Всплывающая подсказка с перечнем аргументов функции PV

Если вы не знаете точно, какие значения следует вводить в качестве аргументов функции, откройте окно справочной системы Excel. В единственном текстовом поле этого окна введите PV (ПС для русифицированной Excel) и нажмите клавишу Enter. Справочная система немедленно отобразит всю необходимую информацию по интересующей вас функции.

Если вы, как и большинство других пользователей, раздражаетесь из-за того, что окно справочной системы Excel время от времени скрывается за вашей электронной таблицей (когда вы пытаетесь выполнять пошаговые инструкции, приведенные в этом окне), выполните следующее: скопируйте, а затем вставьте информацию, представленную в окне справки, в электронную таблицу, а затем, когда вы введете нужные значения в формулу, удалите эту информацию.

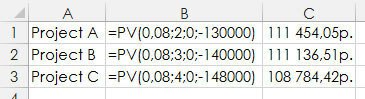

Допустим, что ваш комитет по отбору проектов рассматривает три проекта, из которых необходимо выбрать самый подходящий. Ожидается, что проект А принесет через два года 130 000 долл. прибыли; проект В — 140 000 долл. через три года; а проект С — 148 000 долл. через четыре года. Какому из этих проектов должен отдать предпочтение комитет, если свое решение он основывает лишь на использовании метода дисконтированного (приведенного) денежного потока, полагая, что процентная ставка равняется 8%? Самую высокую прибыль обеспечивает проект А. На рис. 5 показаны расчетные формулы по каждому проекту и полученные с их помощью результаты.

Рис. 5. Сравнение проектов с помощью метода дисконтированного (приведенного) денежного потока

Учет аренды у НКО – примеры расчета обязательства по аренде

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

НКО в форме фонда (общий режим). Источник доходов — субсидия из бюджета. Уставные цели: содействие инновационному развитию, участие в реализации стратегии научно-технологического развития в округе. Фонд арендует нежилое помещение под офис, договор аренды до 31.10.2024, стоимость 202 278,00 рублей, срок оплаты платежа — до 5 числа оплачиваемого (расчетного) календарного месяца. С 19.05.2022 аренда повысилась и стала 247 168,00 рублей. Фонд применяет правила ФСБУ 25/2018 с 01.01.2022 перспективным методом. Оплата за январь 2022 года была произведена 24.12.2021 — Дебет 60 Кредит 51 — 202 278,00 рублей (в связи со спецификой казначейского счета).

Есть ли пример расчета обязательства по аренде выше указанного договора, ППА, амортизации, процентов, с учетом увеличения стоимости аренды (ставка дисконтирования 10%), с описанием проводок?

Некоммерческая организация, осуществляющая деятельность в т.ч. за счет средств бюджета (субсидий), обязана применять ФСБУ 25/2018 в общем порядке — с определением права пользования активом, обязательства по аренде (далее — ППА и ОА), и с необходимостью пересмотра их величин при изменении условий договора аренды (в частности — арендной платы).

Расчет ППА и ОА

Практическое применение ФСБУ 25/2018 усложнено необходимостью определения финансовых показателей, которые определяются самостоятельно (ставка дисконтирования, справедливая стоимость предмета аренды, срок аренды и т.п.).

Обращаем внимание, что учетная политика организации должна обеспечивать, в частности, соблюдение требования рациональности, установленное абзацем 7 п. 6 ПБУ 1/2008 «Учетная политика организации», т.е. затраты на представление правдивой информации, не должны превышать полезность этой информации для пользователей. Смотрите также Рекомендацию Р-100/2019-КпР «Реализация требования рациональности».

В целях выполнения требования рациональности арендатор может рассчитывать ППА и ОА без учета точной даты уплаты каждого платежа. Например, исходить при расчете о ежемесячной/ежеквартальной уплате арендной платы.

Для договора аренды (не предусматривающего выкуп арендованного имущества), по нашему мнению, можно исходить из следующего:

1. Обязательство по аренде представляет собой кредиторскую задолженность по уплате арендных платежей в будущем и оценивается как суммарная приведенная стоимость этих платежей на дату оценки (п. 14 ФСБУ 25/2018, Информационное сообщение Минфина России от 25.01.2019 N ИС-учет-15). Состав арендных платежей приведен в п. 7 ФСБУ 25/2018 (п. 27 МСФО (IFRS) 16).

Арендными платежами являются «платежи, обусловленные договором аренды». При этом арендные платежи учитываются за вычетом НДС (п. 7 ФСБУ 25/2018).

Арендные платежи, уплаченные до даты признания договора аренды и расчета ОА (до 01.01.2022 в данном случае) не принимают участия при расчете ОА, но учитываются в стоимости ППА (как авансовые арендные платежи).

Для расчета приведенной стоимости используется ставка дисконтирования.

При этом должно соблюдаться равенство «начисленные проценты за весь период аренды плюс приведенная стоимость всех будущих платежей равно общая сумма будущих арендных платежей».

2. ППА рассчитывается по формуле (п. 13 ФСБУ 25/2018):

«ОА + авансовые арендные платежи + предварительные затраты арендатора + последующие затраты арендатора (оценочные обязательства по демонтажу и т.п.)».

Таким образом, в течение срока аренды арендатор в расходах будет признавать не расходы в виде арендной платы, а расходы в виде амортизации ППА и проценты, начисляемые на ОА.

В итоге за весь срок аренды (определенный арендатором самостоятельно, учитывая право на пролонгацию договора аренды) в расходах будет признана сумма, равная сумме всех арендных платежей за этот период.

Изменение арендной платы после расчета ППА и ОА

При изменении величины арендных платежей должны пересматриваться фактическая стоимость права пользования активом и величина обязательства по аренде (п. 21 ФСБУ 25/2018).

При этом (при необходимости) пересматривается и ставка дисконтирования — определяется новая ставка в соответствии с общими правилами, установленными пунктом 15 Стандарта (п. 22 ФСБУ 25/2018).

Изменение размера ОА и ППА при пересмотре суммы будущих арендных платежей признается изменением оценочных значений согласно п. 2 ПБУ 21/2008 (т.к. изменение связано с получением арендатором новой информации о размере арендной платы).

Согласно п. 4 ПБУ 21/2008 изменение оценочного значения (за исключением изменения, непосредственно влияющего на величину капитала организации), подлежит признанию в бухгалтерском учете путем включения в доходы или расходы организации (т.е. перспективно).

Поэтому не пересчитываются прошлые периоды, в которых амортизация ППА и начисление процентов на ОА осуществлялось исходя из ранее установленных ставок арендной платы и ставки дисконтирования.

В МСФО (IFRS) 16 «Аренда» изменения условий договора аренды, не предусмотренные изначальными условиями договора аренды, именуются как «модификация» (смотрите Приложение А «Определение терминов» Модификация договора аренды).

В случае изменения только арендных платежей (без увеличения сферы применения договора аренды за счет добавления права пользования одним или несколькими базовыми активами сферы) арендатор не рассматривает модификацию договора как новый договор, а изменяет ранее рассчитанные величины ППА и ОА (пункты 44 и 45 МСФО (IFRS) 16).

При этом на дату вступления в силу модификации договора аренды арендатор должен переоценить ОА путем дисконтирования пересмотренных арендных платежей с использованием пересмотренной ставки дисконтирования. Пересмотренная ставка дисконтирования определяется как процентная ставка, заложенная в договоре аренды, на протяжении оставшегося срока аренды, если такая ставка может быть легко определена, или как ставка привлечения дополнительных заемных средств арендатором на дату переоценки, если процентная ставка, заложенная в договоре аренды, не может быть легко определена (п. 45(с) МСФО (IFRS) 16).

При этом в МСФО (IFRS) 16 говорится о том, что переоценка ОА осуществляется «на дату вступления в силу модификации договора аренды», т.е. на дату подписания допсоглашения (иного документа) об изменении арендной платы.

В рассматриваемой ситуации на дату вступления в силу условий договора аренды о повышении арендной платы с 19.05.2022 арендатор должен:

1) определить и отразить в учете расходы, связанные с договором аренды исходя из ранее признанных величин ППА и ОА (начислить амортизацию ППА и проценты по день, предшествующий дате модификации договора). С учетом требования рациональности, полагаем, что датой модификации договора аренды для целей начисления этих сумм можно считать первый день квартала, месяца (например, 01.06.2022).

Т.е. по нашему мнению, не является рациональным начисление амортизации и процентов за первые 18 дней мая, и отдельное начисление амортизации ППА и процентов за период с 19 мая по конец расчетного периода исходя из новых величин ОА и ППА.

Таким образом, на 01.06.2022 фиксируется остаток суммы ППА и ОА (с учетом погашенных (уплаченных) сумм арендной платы по состоянию на 19.05.2022);

2) определить при необходимости новый срок договора аренды, новую ставку дисконтирования.

В рассматриваемом случае срок между расчетом первоначальной величины ППА и ОА и изменением арендной платы (что повлияло на оценку ППА и ОА) является незначительным (менее года). В связи с чем, по нашему мнению, арендатор может не пересматривать в данном случае ставку дисконтирования. И применить при расчете новой величины ОА и ППА ставку, применяемую ранее, при первоначальном признании договора аренды в учете.

3) арендные платежи, подлежащие уплате в течение оставшегося срока аренды, дисконтируются с применением новой ставки дисконтирования (если она была пересмотрена). Определяется новая сумма ОА (с учетом доплаты), корректируется ППА на сумму увеличения ОА.

4) амортизация ППА рассчитывается исходя из новой величины ППА и оставшегося срока аренды. Также определяется новая величина процентов, исходя из пересмотренного ОА. Таким образом, изменение величины арендных платежей влияет на расходы в виде амортизации и процентов в будущих периодах (т.е. перспективно).

Пример расчета:

Обращаем внимание, что ФСБУ 25/2018 не содержит примера или конкретного порядка расчета величин ППА, ОА при их первоначальном признании или при изменении, а также порядка определения величины процентов, устанавливая общие требования.

Ниже приведен пример расчета, учитывающий, в частности, следующее правило:

— сумма начисленных за весь период аренды процентов и амортизации ППА должна равняться сумме арендных платежей;

— проценты начисляются на остаток обязательства по аренде на начало того периода, за который они начисляются. Для периодов, за которые авансовый платеж уплачен до признания в учете ППА и ОА (до 01.01.2022), по нашему мнению, проценты не начисляются. В феврале 2022 проценты начисляются на сумму ОА, определенную при признании договора аренды в учете.

Первоначальное признание на 01.01.2022

В рассматриваемом случае будущая стоимость арендных платежей за 33 платежных периода (период ежемесячных платежей с февраля 2022 по октябрь 2024 года) составит 6 675 174 руб. (202 278 руб. х 33).

Приведенная стоимость 33 платежей по 202 278 руб. при ставке 0,83%/мес. (10% годовых) составит 5 814 970,92 руб.

Рассчитывается после построения в Excel таблицы — графика платежей за весь срок аренды. Например:

— январь 2022 — 0 руб. (ячейка С1) (т.к. уплачено авансом в декабре 2021 и не принимает участия в расчете ОА);

— февраль 2022 — 202 278 руб. (ячейка С2);

— март 2022 — 202 278 руб. (ячейка С3);

…

— октябрь 2024 — 202 278 руб. (ячейка С34).

Для расчета приведенной (дисконтированной) стоимости будущих арендных платежей может применяться функция «=ЧПС(ставка;C1:C34)».

Без формирования графика платежей может применяться функция «=ПС(ставка; количество периодов; платеж)».

Например, в данном случае при применении функции «ПС» для 33 ежемесячных платежей по 202 278 руб. (уплачиваются в начале месяца) при ставке 0,83%/мес. получаем сумму 5 814 970,92 руб. («=ПС(0,83%;33;-202 278)»). Что совпадает с расчетом выше.

Таким образом, величина ОА на начало 2022 года составит 5 814 970,92 руб. Величина ППА будет больше на сумму авансового платежа (202 278 руб.) и составит 6 017 248,92 руб.:

Дебет 01, субсчет «ППА» Кредит 76, субсчет «Обязательство по аренде»

— 5 814 970,92 руб. — принято к учету ППА и сформировано обязательство по аренде

и

Дебет 01, субсчет «ППА» Кредит 76 (или 60) «Расчеты по аренде»

— 202 278 руб. — авансовый платеж учтен в стоимости ППА.

Далее на сумму ОА начисляются проценты по ставке 0,83%/мес. (итоговая сумма начисленных процентов за период аренды по май 2022 должна составить 186 098,55 руб. (полагаем, что поскольку платеж за январь был оплачен авансом, то обязательство по аренде, на которое начисляются проценты, определяется на начало февраля 2022 года):

Дебет 91, субсчет «Прочие расходы» Кредит 76, субсчет «Обязательство по аренде»).

Остаток ОА на конец мая 2022 составит 5 191 957,47 руб. (5 814 970,92 руб. руб. — 809 112 руб. (уплаченных арендных платежей, учтенных при расчете ОА) + 186 098,55 руб.).

ППА в размере 6 017 248,92 руб. амортизируется равномерно в течение срока аренды (с января 2022 по октябрь 2024). Сумма амортизационных отчислений за период с января по май 2022 составит 884 889,55 руб. (176 977,91 руб.* 5 мес.). Остаток ППА на конец мая 2022 года составит 5 132 359,37 руб.

Пересмотр величины ОА в связи с увеличением арендной платы

Поскольку поступила информация об изменении арендных платежей, то лицу, ответственному за учет договоров аренды, необходимо пересмотреть величину ОА, исходя из будущей (приведенной) стоимости всех оставшихся арендных платежей в новом размере.

В данном случае (с учетом принципа рациональности) необходимо продисконтировать 29 арендных платежей (с июня 2022 по октябрь 2024) в размере 247 168 руб.

Новая величина ОА составит 6 344 168,64 руб., что на 1 152 211,17 руб. превышает остаток ОА, отраженный в учете до повышения арендной платы (5 191 957,47 руб.).

Изменение величины ОА относится на стоимость ППА:

Дебет 01 «ППА» Кредит 76, субсчет «Обязательства по аренде»

— 1 152 211,17 руб. — пересмотрено ОА в связи с увеличением арендной платы с 19.05.2022.

В итоге новая сумма ППА составит 6 284 570,54 руб. (5 132 359,37 руб. + 1 152 211,17 руб.).

Суммы начисленной в период с января по май 2022 амортизации ППА и процентов на ОА, рассчитанных исходя из ранее установленных ставок арендной платы, не изменяются (в силу п. 4 ПБУ 21/2008).

Оставшийся срок аренды — 29 мес. Новая сумма амортизации ППА составит 216 709,33 руб. (6 284 570,54 руб. / 29 мес.).

В итоге общая сумма начисленных за весь срок аренды процентов и амортизация ППА должна составить сумму уплаченных арендных платежей (7 976 984 руб. = 202 278 руб. х 4 мес. + 247 168 руб. х 29 мес.).

Надежда КЛАКЕВИЧ, директор ООО «АудитАрте»:

В №32 «Стройгазеты» от 26.08.2022 года мы начали знакомиться с самым сложным ФСБУ 25/2018, вступившим в действие с 1 января. Итак, мы определились, что ни СРО, ни застройщики как арендаторы не имеют права не применять ФСБУ 25/2018 за исключением двух случаев: если договор аренды заканчивается до 31 декабря 2022 года или договоры аренды подпадают под действие п.11-12 Стандарта — срок аренды не превышает 12 месяцев на дату передачи объекта или рыночная стоимость аналогичного нового объекта не превышает 300 тыс. рублей. Договоры, заканчивающиеся до 31.12.2022, краткосрочные и малоценные, продолжаем учитывать как и ранее, без применения ФСБУ 25/2018.

Для правильного применения ФСБУ 25/2018 в начале года необходимо было провести анализ каждого договора и каждого предмета аренды, соблюдая приоритет экономического содержания условий договора над его юридической формой (пп. 5, 11, 12 ФСБУ 25/2018, Квалификация аренды по IFRS-16 (Приложение В)).

Законодательно предусмотрены следующие методы перехода с 01.01.2022 на новый ФСБУ 25/2018:

1. Ретроспективно (пп. 49-50 ФСБУ 25/2018):

• стандартно — в отчетности пересчитываются показатели за все периоды, предшествующие отчетному;

• упрощенно — в отчетности пересчитываются показатели только на начало года, в котором осуществляется переход.

2. Перспективно (п. 52 ФСБУ 25/2018): корректировки не делаются, стандарт применяется только для новых фактов хозяйственной жизни и только организациями, имеющими право на упрощенный бухучет, СРО и застройщики права на упрощенный учет не имеют, так как подлежат обязательному аудиту.

При выборе метода перехода не используйте стандартный ретроспективный пересчет: он достаточно сложен, при этом для застройщиков и СРО не актуален. Решение закрепите в учетной политике: «Организация ретроспективно не отражает последствия изменения учетной политики в связи с началом применения ФСБУ 25/2018. Вместо ретроспективного пересчета, предусмотренного в пункте 49 ФСБУ 25/2018, организация признает единовременную основу для каждого договора аренды на 31 декабря 2021 года — право пользования активом и обязательство по аренде с отнесением разницы на нераспределенную прибыль».

По договорам аренды, подпадающим под действие ФСБУ 25/2018, необходимо применить альтернативный переход и признать право пользования активом (ППА) и обязательства по аренде (ОА) на 31.12.2021 года.

Переходные условия альтернативного метода для применения нового арендного стандарта указаны в п. 50 ФСБУ 25/2018. В соответствии с данным пунктом «арендатор может по каждому договору аренды единовременно признать на конец года, предшествующего году, начиная с которого применяется настоящий Стандарт, то есть на 31.12.2021 (отчетность за 2021 год не трогаем, меняются только входящие остатки на 01.01.2022), ППА и ОА с отнесением разницы на нераспределенную прибыль», для СРО на счет 86 «Целевые средства». Таким образом, по каждому договору, по которому принято решение применять ФСБУ 25/2018, необходимо признать ППА и ОА в величине арендных платежей, которые еще предстоит заплатить, после начала применения ФСБУ с 01.01.2022.

Если до применения Стандарта арендованное имущество учитывалось на балансе арендодателя, то в учете арендатора признаем ППА и ОА. Признание ППА и ОА:

А) Дебет 01 субсчет «ППА» Кредит 76 субсчет «Обязательство по аренде» — отражено ППА и ОА; Дебет 84 (86) Кредит 76 субсчет «Обязательство по аренде» — разница в сумме превышения ОА над стоимостью ППА отнесена на нераспределенную прибыль;

Б) или Дебет 01 субсчет «ППА» Кредит 84 (86) — разница в сумме превышения стоимости ППА над ОА отнесена на нераспределенную прибыль;

В) Кредит 001 — списано имущество по договору аренды с забалансового учета.

При этом ППА учитываем в том же порядке, что и основные средства, ОА учитываем по так называемому методу эффективной процентной ставки, который, по сути, выражается в регулярном начислении процентов и погашении обязательства по мере уплаты арендных платежей. На дату, на которую мы делаем переходную процедуру, в балансе появляются только два новых показателя — ППА и ОА, другие объекты бухгалтерского учета не пересчитываются.

В целях применения пункта 50 ФСБУ 25/2018 стоимость ППА принимается равной его справедливой стоимости, а стоимость ОА — приведенной стоимости остающихся неуплаченными арендных платежей, дисконтированных по ставке, по которой арендатор привлекал или мог бы привлечь заемные средства на сопоставимых с договором аренды условиях.

Рассмотрим условный пример по ФСБУ 25/2018 по самой распространенной ситуации для СРО и застройщиков — аренде офиса.

Условия примера: у Общества «Ассоциация Строитель» имел место договор аренды офиса, который закончился 01.05.2022. По данному договору до 01.05.2022 учет у Общества осуществлялся по-старому, без применения ФСБУ 25/2018.

28.04.2022 Обществом заключен договор аренды офиса с 01.05.2022 до 01.05.2025. Сумма арендных платежей в месяц составляет 166 200 рублей, за год — 1 994 400 рублей, НДС не облагается. Срок погашения арендных платежей — ежемесячно (не позднее последнего числа месяца).

В соответствии с условиями договора от 01.05.2022 «размер арендной платы меняется каждый год, начиная с первого дня первого месяца второго года (то есть с 01.05.2023), постоянная часть Арендной платы подлежит ежегодной индексации на показатель инфляции, но не более 5%.

Имеют место эксплуатационные и коммунальные платежи. Обеспечительный платеж в сумме 166 200 рублей находится у Арендодателя в течение всего срока аренды в качестве обеспечения исполнения обязательств по аренде и может быть удержан в любое время при наличии задолженности (неустоек, убытков и т. д.) с последующим восстановлением суммы Обеспечительного платежа. По окончании договора Обеспечительный платеж должен быть возвращен Арендодателю.

В договоре предусмотрен определенный порядок возврата помещений после окончания аренды, а именно демонтаж входных дверей и дополнительных перегородок.

Итак, у Общества с 01.05.2022 на балансе должны появиться ППА и ОА. Для оценки ОА необходимо определить: срок аренды, состав арендных платежей, первоначальное ОА, процентную ставку.

1. Изначально определяем срок аренды. Срок аренды рассчитывается, исходя из сроков и условий арендного договора (включая периоды, не предусматривающие арендных платежей), учитывая возможности изменения.

Течение срока аренды начинается с даты предоставления предмета аренды (п. 9 ФСБУ 25/2018). Срок аренды — оценочное значение, пересматриваемое в случае изменения факторов перспективно. В нашем случае срок аренды составляет 36 месяцев.

По срокам аренды необходимо пояснить два момента: по бессрочным договорам и договорам на 11 месяцев.

Бессрочные договоры аренды. Исходя из прямого прочтения норм ФСБУ 25/2018, в частности подп. 1 п. 5 ФСБУ 25/2018, к договорам, заключенным на неопределенный срок (бессрочным договорам), новые нормы неприменимы. Однако, даже если договором не определен срок пользования объектом аренды, контролирующие органы и аудиторы проанализируют условия договора с целью установления объекта учета аренды и могут признать неприменение норм ФСБУ ошибкой. Это следует из абз. 5 п. 6 ПБУ 1/2008, пп. 5 и 6 ФСБУ 25/2018 и решения 3 Рекомендации фонда НРБУ БМЦ от 17.12.2018 №Р-97/2018-КпР «Первое применение ФСБУ 25/2018».

Для определения срока аренды учитываются не только нормы договора, но и еще наличие достаточной уверенности в продлении или прекращении аренды, уместные факты и обстоятельства, которые приводят к возникновению экономического стимула для продления или прекращения аренды.

Своим клиентам мы рекомендуем не заключать бессрочные договоры или иметь дополнительные соглашения к таким договорам об установлении срока аренды. Если дополнительное соглашение не заключалось, срок можно определить экспертным путем, на основании заключения комиссии, закрепив результаты в локальном акте организации.

Для определения срока аренды можно опираться на примерный срок службы объекта аренды с учетом его состояния, обычный срок аренды, сложившийся на рынке, или наличие аналогичных договоров. Арендатор обязан по бессрочным договорам определить наиболее вероятный срок аренды, исходя из профессионального суждения, поскольку конкретных правил и разъяснений Минфин на сегодняшний день не дал.

Договоры на 11 месяцев. Очень многие арендаторы заключают договоры, чтобы избежать их государственной регистрации, на 11 месяцев, но в реальности такие договоры продлеваются или перезаключаются несколько раз. В первой части статьи мы определили, что установление срока договора аренды для целей ФСБУ 25/2018 — это оценочное (предполагаемое) значение, устанавливаемое в результате профессионального суждения (опыта) бухгалтера. При определении срока аренды учитываются (п. 9 ФСБУ 25/2018): срок, указанный в договоре (11 мес.); условия продления или сокращения срока; намерения по продлению или сокращению срока аренды.

Задайте себе и руководству вопросы о намерениях, ответы на которые помогут оценить планируемый срок аренды, если шансы продления договора велики (вы уже более 2 раз заключали новый договор с тем же арендодателем, осуществлен капитальный ремонт и т. д.), сразу рассчитайте предполагаемый срок аренды. Это будет оценочный срок для ведения учета по ФСБУ 25/2018. Применяя свое профессиональное суждение, согласуйте данный вопрос с аудиторами.

Итак, при определении срока аренды и в первом, и во втором случаях необходимо определить максимально приближенный к реальности наиболее вероятный срок аренды.

2. Арендные платежи для целей применения ФСБУ 25/2018. В первой части статьи дано понятие арендных платежей в соответствии с п. 7 ФСБУ 25/2018. Согласно условиям договора, определенные в твердой сумме платежи арендатора арендодателю, вносимые ежемесячно, составляют 166 200 рублей (без ежегодной индексации 5%). Коммунальные и эксплуатационные платежи в состав арендных платежей не включаются (пп. «б» п. 7, пп. «а» п. 13 ФСБУ 25/2018).

В нашем примере у Общества арендные платежи без НДС. Если вы на общей системе налогообложения и не используете освобождение от НДС, а в договоре арендные платежи с НДС, все равно у арендатора учитывают арендные платежи за минусом подлежащих возмещению сумм НДС. Это следует из п. 7 ФСБУ 25/2018. Отражайте эти суммы в обычном порядке проводкой: Дт 19 Кт 60 (76) — учтен входной НДС по арендной плате.

В новом стандарте не закреплено, как учитывать суммы входящего НДС неплательщикам этого налога. Минфин в своих разъяснениях указывает: сумма НДС не является частью арендных платежей, обусловленных договором аренды. Она не может считаться доходом арендодателя, поскольку подлежит уплате в бюджет (п. 3 ПБУ 9/99, утв. приказом Минфина от 06.05.1999 №32н). Сумму НДС, как и арендные платежи, нужно учесть на счете 76 «Расчеты с разными дебиторами и кредиторами», но не на субсчете «Арендные обязательства», а отдельно, например, на субсчете «Обязательства по НДС».

С 7 августа 2022 года вступили в силу уточнения, внесенные в ФСБУ 25/2018 «Бухгалтерский учет аренды» приказом Минфина от 29 июня 2022 г. №101н. Состав арендных платежей по новым правилам будет формироваться только с исключением сумм любого НДС, как возмещаемого, так и не возмещаемого (новая редакция абз. 1 п. 7 ФСБУ 25/2018). Согласно обновленному п. 7 ФСБУ 25/2018, в состав арендных платежей не включаются как возмещаемые, так и невозмещаемые суммы НДС, обусловленные договором аренды. Возмещаемый НДС подлежит вычету согласно нормам главы 21 НК РФ. В фактическую стоимость активов и услуг он не включается. Он будет значиться в стоимости услуг по аренде. Аренда — это услуга. Но в бухучете у арендатора возникает актив в виде ППА. Значит, невозмещаемый НДС тоже не должен включаться в бухучете у арендатора в стоимость ППА. А чтобы невозмещаемый НДС не попал в стоимость ППА, он не должен включаться в номинальную сумму будущих арендных платежей, а значит, и в сумму арендных обязательств. Таким образом, сумма НДС не является частью арендных платежей, обусловленных договором аренды. В расчете ППА и ОА она не участвует. Такие разъяснения давал Минфин еще в письме от 18.01.2022 №07-04-09/2185. Теперь соответствующая корректировка внесена в ФСБУ 25/2018 «Бухгалтерский учет аренды».

Прочих арендных платежей, предусмотренных п. 7 ФСБУ 25/2018, в нашем примере нет, но здесь необходимо более подробно остановиться на обеспечительном платеже. На текущий момент здесь больше вопросов, чем ответов. Коллеги считают, исходя из разъяснений Банка России по вопросам, связанным с применением Положения Банка России от 22.03.2018 №635-П «О порядке отражения на счетах бухгалтерского учета договоров аренды некредитными финансовыми организациями», что в случае, если обеспечительный платеж по экономической сущности не является задатком, авансом и не предназначен для зачета в счет причитающихся арендатору платежей по договору, указанный обеспечительный платеж по своему экономическому содержанию является прочими предоставленными средствами и отражается по дисконтированной стоимости. То есть мы включаем такой платеж в ОА и производим дисконтирование. И наоборот.

Проще говоря, в нашем примере обеспечительный платеж возвратный и не входит в расчет. Если обеспечительный платеж безвозвратный и включен в арендный платеж, то он входит в расчет ОА со всеми вытекающими.

3. Первоначально определяем ОА. ОА оцениваем на дату предоставления предмета аренды, у нас акт приема передачи предмета аренды 01.05.2022. В нашем примере дата начала использования и дата заключения договора одинаковые. ОА у арендатора представляет собой кредиторскую задолженность по уплате арендных платежей в будущем.

Первоначально ОА оценивается как сумма приведенной стоимости будущих арендных платежей на дату оценки. Мы берем на 01.05.2022 предмет аренды, например, офис, с условием, что платеж будет составлять 166 200 рублей в месяц. То есть за год мы заплатим 1 994 400 рублей. Срок действия договора 3 года. В соответствии с условиями договора осуществляется ежегодная индексация на показатель инфляции, но не более 5%. (Старайтесь избегать в договорах аренды «размытых» формулировок: если уровень инфляции в 2024 году будет 4%, придется на 31.12.2024 года заново рассчитывать ОА и ППА, что существенно усложняет расчеты по ФСБУ 25/2018).

Определяем сумму арендной платы за 3 года с учетом 5% индексации.

Всего сумма арендной платы составит 6 287 346 рублей. Эта сумма, уплаченная в 2022-м, не будет как деньги стоить столько же через три года, то есть обесценится. В этом весь смысл дисконтирования. Обобщая, можно сказать, что дисконтирование — это уменьшение денег в будущем (пп. 14, 15 ФСБУ 25/2018).

4. Определяем ставку дисконтирования. Разработчиками предложено несколько способов определения ставки дисконтирования.

Способ 1 — основной. Возьмите ставку, при использовании которой приведенная стоимость будущих арендных платежей и негарантированная ликвидационная стоимость (НГЛС) объекта станут равны его справедливой стоимости (п. 15 ФСБУ 25/2018). Найти эту стоимость достаточно проблематично: нужно применять оценочные знания, профсуждение. Сейчас все стремятся обосновать нулевую негарантированную ликвидационную стоимость, потому что пока у нас ее взять неоткуда.

Способ 2 — если способ 1 применить нельзя. В Рекомендации БМЦ Р-65/2015-КпР «Ставка дисконтирования» предлагается следующий вариант выбора: если первоначальная дисконтированная стоимость актива или обязательства может быть определена прямым путем, организация применяет фактическую ставку дисконтирования (способ 1). Если ставка дисконтирования не может быть определена прямым путем, применяется ставка, по которой арендатор привлекает или мог бы привлечь заемные средства. При изменении обязательства по аренде ставка дисконтирования пересматривается (п. 22 ФСБУ 25/2018).

На практике для расчета приведенной стоимости обязательства применяют второй способ определения ставки дисконтирования. Выбор ставки — предмет профессионального суждения. Организация может использовать ставку по заемным средствам на период аренды или фактическую ставку, по которой компания берет кредиты на срок, сопоставимый с длительностью аренды, либо применить оценочную величину. Также можно взять текущую ставку рефинансирования ЦБ и прибавить к ней несколько процентных пунктов с учетом кредитоспособности компании.

В нашем примере ставка дисконтирования на 01.05.2022 равна 10%.

В связи с тем, что все Стандарты разрабатываются с целью приближения к МСФО, для расчета дисконтирования формулу берем из МСФО (IAS) 16 «Аренда» (введен в действие приказом Минфина России от 11 июля 2016 года №111н).

Определяем ставку в день (можно определять за месяц), рассчитываем из годовой ставки по правилу сложных процентов. Ставка в день равна 0,000261158 = (1+10%)^(1/365) 1.

5. Расчет приведенной стоимости ОА (дисконтированный платеж). При определении приведенной стоимости ОА имеют место сложные расчеты, здесь необходимо правильно сформировать формулы для расчета с помощью функций Exсel. Лучше один раз разобраться с механизмом расчета и сформировать таблицу в Exсel, чтобы, подставив только ставку дисконтирования и сумму платежа, получить приведенную стоимость ОА.

Определяем дисконтированный (приведенный платеж) за каждый месяц в течение 3 лет аренды.

Определяем дисконтированный платеж за июнь 2022 года. Он равен 164 903,12 = 166 200/ (1+0,000261158 (ставка дневная))^(30), где 30 — количество дней от первого до второго платежа. По условиям примера срок погашения арендных платежей — ежемесячно в последний день месяца.

Определяем дисконтированный (приведенный платеж) за июль 2022 года: 163 573,65 = 166 200/ (1+0,000261158 (ставка дневная))^(61), где 61 — количество дней от первого до третьего платежа.

Определяем дисконтированный (приведенный платеж) за август 2022 года: 162 254,89 = 166 200/ (1+0,000261158 (ставка дневная))^(92), где 92 — количество дней от первого до четвертого платежа.

И так далее за каждый последующий месяц аренды.

В результате произведенных расчетов приведенная стоимость ОА за 3 года аренды составила 5 428 799,87 рублей. Таким образом, Общество должно признать ОА в сумме 5 428 799,87 рублей. Результаты расчетов приведенной стоимости ОА, по данным нашего примера:

Произведенные расчеты необходимо оформить «Справкой по расчету обязательств по аренде по ФСБУ 25/2018 на 01.05.2022». По окончании срока аренды арендное обязательство, начисленное в учете арендатора, будет погашено и будут выполнены все его обязательства перед арендодателем по договору аренды.

Справочно:

1. В качестве годовой взята ставка, по которой организация могла бы получить кредит на сопоставимых условиях (пп. 14, 15 ФСБУ 25/2018).

2. Для дисконтирования применяется ежедневная процентная ставка. Она определяется так: ((1 + годовая ставка / 100)^1/365 1) × 100%. Можно применять ежемесячную ставку, она будет определяться так: ((1 + годовая ставка / 100)^1/12 1) × 100%.

3. Коэффициент приведения номинальной суммы к фактической составляет 1/(1+ЕЖС)Т, где ЕЖС — ежедневная процентная ставка, а Т — количество дней от момента оценки до момента платежа. Если применять месячную ставку, то коэффициент приведения номинальной суммы к фактической составляет 1/(1+МС)Т, где МС — месячная процентная ставка, а Т — количество месяцев от момента оценки до момента платежа.

6. Расчет процентов и остатка обязательства. Как Вы обратили внимание, в вышеуказанной таблице есть расчет процентного расхода и остатка обязательств.

По условиям нашего примера платеж у нас ежемесячный, поэтому ежемесячно в течение срока аренды начисляются проценты, увеличивающие обязательство по аренде, а также уплачиваются арендные платежи, уменьшающие данное обязательство. Проценты исчисляются как произведение месячной процентной ставки на остаток задолженности по аренде на начало месяца. Начиная с первого месяца, их нужно начинать списывать. Проводка будет такая: Дебет 91 (20, 26, 86), Кредит 76 42 694,67 списаны проценты за первый месяц аренды.

Разберем расчет процентного расхода (ПР) на цифрах.

За июнь 2022 года ПР равен 42 694,67 = 5 428 799,87* ((1+0,000261158 (ЕЖС))^( 30 дней) 1), где 5 428 799,87 (столбец 6 в таблице) — ОА от момента оценки до момента платежа, на начало периода (общее значение за 3 года), 30 дней за июнь от момента оценки до момента первого платежа.

За июль 2022 года ПР равен 43 119,78 = 5 305 294,55* ((1+0,000261158 (ЕЖС))^( 31 день) 1), где 5 305 294,55 — ОА на начало периода, 31 день — период за июль месяц.

Расчет ПР помесячно за три года приведен в таблице, столбец 4.

Показатель столбца 5 определяется по простой формуле: ежемесячный платеж (столбец 2) минус процентный расход (столбец 4), за июнь 2022 года данный показатель составит 166 220 42 694,67 = 123 505,33. Расчет изменения обязательства производим за каждый месяц в течение 3 лет.

Ежемесячно начисляемые ПР (проценты) увеличивают ОА, а оплачиваемые арендные платежи уменьшают это же Обязательство.

Исходя из этого, определяем Остаток задолженности (ОЗ) ОА на конец каждого периода до конца аренды, то есть за все 3 года. Если вы все расчеты произвели правильно, то на конец срока аренды (30.04.2025) ОЗ станет равен нулю.

На конец периода ОА приведенную стоимость будущих арендных платежей определяют по формуле: Обязательство по аренде (приведенная стоимость будущих арендных платежей) на конец периода = Обязательство по аренде (приведенная стоимость будущих арендных платежей) на начало периода + Проценты Арендные платежи, уплаченные по графику.

Приведу пример расчета ОЗ за июнь 2022 года. Согласно данным таблицы, он равен ОЗ начало + ПР арендный платеж за месяц, или 5 305 294,55 = 5 428 799,87+42 694,67 166 200.

ОА корректируем ежемесячно (пп. 18-20 ФСБУ 25/2018), то есть увеличиваем на сумму процентов (отражаем в составе текущих расходов) и уменьшаем на сумму арендных платежей.

Изменение величины ОА ежемесячно отражаем следующими проводками:

Если до этого момента вам все понятно, значит, все самое трудное в ФСБУ 25/2018 уже позади.

7. Определяем ППА. На 01.05.2022 у Общества кроме ОА на балансе должно появиться ППА. В нашем примере имеют место затраты по установке входных дверей и дополнительных перегородок в сумме 450 000 рублей.

Фактическую стоимость ППА собираем на 08 счете в составе внеоборотных активов, простым языком ППА — это приведенная стоимость будущих арендных платежей плюс авансы плюс затраты плюс оценочные обязательства (п. 13 ФСБУ 25/2018).

ППА в нашем примере состоит:

• из первоначальной оценки ОА — 5 428 799,87 рублей;

• из арендных платежей, осуществленных на дату предоставления предмета аренды или до нее (авансы), у нас они равны нулю;

• из затрат, связанных с поступлением предмета аренды и доведением его до состояния, пригодного для использования (например, затраты по установке дверей 450 000);

• из оценочного обязательства по демонтажу, перемещению предмета аренды, а также восстановлению окружающей среды.

Здесь более подробно необходимо рассказать про расходы, которые можем понести в будущем, а именно про оценочное обязательство по демонтажу, перемещению предмета аренды, а также восстановлению окружающей среды после окончания аренды. В соответствии с договором, по окончанию аренды необходимо удалить дополнительные входные двери и дополнительные перегородки. Как определить оценочное обязательство по демонтажу? Мониторим рынок и определяем цену на данные услуги на 30.04.2025 — опять оценочное значение. Получаем оценочное обязательство по демонтажу в конце аренды условно в сумме 150 000 рублей. Отражаем в бухгалтерском учете ППА:

После формирования на счете 08 стоимость ППА переносится на счет 01 и подлежит амортизации в обычном порядке с использованием счета 02 с отнесением начисленной суммы амортизации на соответствующий счет затрат. Амортизация ППА начисляется линейным способом с месяца, следующего за месяцем принятия ППА к учету (у нас — с июня 2022 года) в размере 167 467 рублей (6 028 799 / 36) в месяц. По окончании договора аренды ППА будет полностью самортизировано. Его нужно будет списать с баланса.

В случае досрочного расторжении договора аренды (и по окончании договора) необходимо списать ППА и ОА (п. 23 ФСБУ 25/2018). Разница относится на прочие доходы или расходы.

Поправка, внесенная 7 августа 2022 года в ФСБУ 25/2018 «Бухгалтерский учет аренды» приказом Минфина от 29 июня 2022 года №101-н, должна обрадовать финансовых работников. Переоценка ППА стала необязательной, теперь это отдано на усмотрение компании как элемент учетной политики (новая редакция п. 16 ФСБУ 25/2018).

8. Правила пересмотра ППА и ОА. Фактическая стоимость ППА и величина ОА пересматриваются (п. 21 ФСБУ 25/2018): при изменении условий договора аренды; при изменении намерения продлевать или сокращать срок аренды, которое учитывалось ранее при расчете срока аренды; при изменении величины арендных платежей по сравнению с тем, как они учитывались при первоначальной оценке обязательства по аренде.

При изменении величины ОА пересматривается ставка дисконтирования, определяется новая ставка в соответствии с общими правилами, установленными пп. 15, 22 ФСБУ 25/2018.

В п. 21 ФСБУ 25/2018 указано, что изменение величины ОА относится на стоимость ППА:

• Дебет 01 ППА Кредит 76, субсчет «Обязательства по аренде» — увеличено и пересчитано ОА в связи с увеличением ожидаемых арендных платежей и/или ставки дисконтирования;

• или Дебет 76, субсчет «Обязательства по аренде» Кредит 01 ППА — уменьшено и пересчитано ОА в связи с уменьшением ожидаемых арендных платежей и/или ставки дисконтирования.

Периодичность пересмотра величины ОА и ППА не установлена. По нашему мнению, такой пересмотр должен осуществляться на дату изменения условий договора аренды, а также перед составлением бухгалтерской отчетности.

Причинами пересмотра величины ОА и ППА являются: официальный пересмотр договора аренды, перезаключение, пролонгация, досрочное расторжение или изменение оценок и допущений, применяемых при расчете, — намерение исполнить опцион на выкуп объекта, продлить, перезаключить действующий договор. Все это относится к вариантам изменения условий договора.

Изменение размера ОА и ППА при пересмотре суммы будущих арендных платежей и/или ставки дисконтирования признается изменением оценочных значений согласно п. 2 ПБУ 21/2008 (так как изменение связано с получением арендатором новой информации о размере арендной платы). Согласно п. 4 ПБУ 21/2008, изменение оценочного значения подлежит признанию в бухгалтерском учете путем включения в доходы или расходы организации (то есть перспективно). Поэтому не пересчитываются прошлые периоды, в которых амортизация ППА и начисление процентов на ОА осуществлялось, исходя из ранее установленных ставок арендной платы и ставки дисконтирования. Показатели, которые рассчитаны до даты изменения договора, не пересматриваются.

Мы разобрали самое сложное, с моей точки зрения, — ФСБУ. Из всех новых стандартов бухучета этот, пожалуй, вызывает больше всего вопросов и наиболее непривычен среднестатистическому российскому бухгалтеру.

Для получения расчета ППА и ОА по аренде в Excel и шаблона учетной политики на 2022 год с учетом требований всех новых ФСБУ можно обратиться на e-mail auditarte-director@mail.ru.

Функция ПС (Приведенная Стоимость) используется для вычисления текущей стоимости денге в Excel, но при условии, что все платежи (выплаты по инвестиционным дивидендам или оплата погашения по кредиту) будут равными суммами. На практике же часто случается, что суммы регулярных выплат бывают разными. Для решения данной задачи программа Excel предлагает функцию ЧПС (Чистая Приведенная Стоимость), которая позволяет вычислить чистую текущую стоимость инвестиций при разных суммах регулярных платежей.

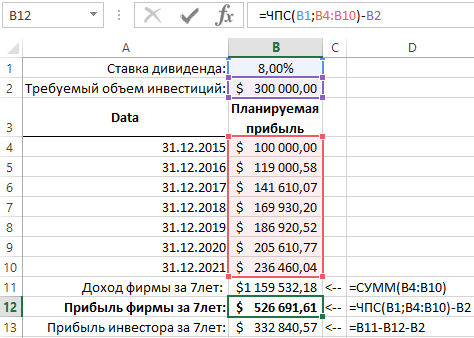

Пример анализа инвестиционного плана с функцией ЧПС в Excel

Допустим, молодое предприятие ищет инвестора, который проинвестирует его на сумму 300 000$. По договору предприятие обязуется на протяжении семи лет ежегодно выплачивать инвестору дивиденды. Оценка планируемой прибыльности предприятия за каждый год при данном объеме инвестиций на старте изображена в графике ниже на рисунке. Планируемая доходность данного инвестиционного проекта для инвестора составляет 8% годовых.

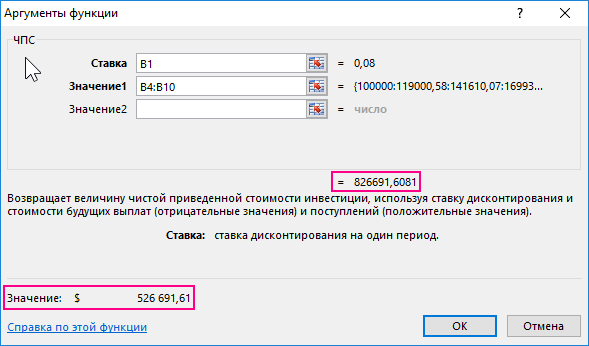

Чтобы проанализировать рациональность привлечения инвестиций под 8% годовых в данное предприятие используется функция ЧПС, которая вычисляет чистую текущую стоимость вложенных финансовых средств.

Функция ЧПС дисконтирует с определенной процентной ставкой каждую дивидендную выплату по отдельности подобно, как и функция ПС, но немного по-другому. В Функции ЧПС используется диапазон значений всех платежей будущих доходов, а не одна сумма платежа. Существенным отличием также является тот факт, что функция ЧПС не имеет аргумента «Количество периодов (Кпер)», так как количество указанных значений в диапазоне и определяет количество будущих платежей:

Хоть платежи могут иметь разные суммы, все же они должны выплачивается регулярно (в данном примере – ежегодно). Кроме того, также, как и в других финансовых функциях Excel вычисляющих стоимость денег во времени, процентная ставка должна соответствовать согласно периодами платежей (процентов годовых, ежемесячных или ежедневных). В данном примере принята процентная ставка 8% годовых, а регулярность платежей так же ежегодно – значит входящие данные согласованы между собой. Если бы дивиденды выплачивались ежеквартально, тогда необходимо было-бы использовать ежеквартальную процентную ставку (8%/4 – восемь процентов годовых разделить на 4 квартала, в результате получим 2% ежеквартальных).

Функция ЧПС возвращает для указанных доходов сумму 826 691,60$ уже с вычетом дивидендов, но без вычета начальных инвестиций, которые следует вернуть инвестору на его точке выхода по окончанию 7-ми летнего периода. Поэтому следует вычесть от полученной сумы 300 000$ (то есть 826 691,60-B2). Так как полученная сумма 632 840,57$ в результате вычислений является больше суммы инвестиций 300 000$ — значит инвестору стоит инвестировать с целью получить итоговую прибыль в размере 332 840,57$ заработав ее за 7 лет. Для собственников фирмы сделка также является прибыльной – за 7 лет они заработали 526 691,61$ при всех вычетных расходах на оплату дивидендов и после возврата основой суммы инвестиций инвестору. Все как в современном бизнесе – в выигрыше должны оставаться обе стороны.

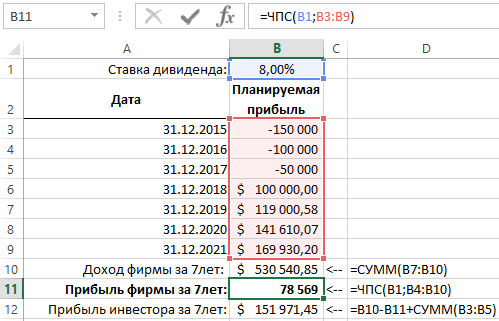

В предыдущем примере инвестору необходимо было в самом начале сделать большую инвестицию, чтобы в будущем получить прибыль. Функцию ЧПС можно также использовать и в других ситуациях. Например, инвестор должен делать инвестиционные взносы, разбитые на меньшие суммы вначале инвестирования, а под конец получать доходы от вложенных средств.

Анализ текущей стоимости денег при разных суммах взносов и выплат

Допустим, что вместо разового инвестиционного взноса 300 000$ можно вложить только 150 000$ в первом году, 100 000$ – во втором и 50 000$ – в третьем году. Суммы, которые будут инвестированы уменьшаются в меру развития предприятия так как с каждым годом оно может позволить себе использовать большую сумму рефинансирования своих собственных средств. На четвертый год не обязательно уже инвестировать, так как ожидается что предприятие буде уже на столько прибыльным, что будет иметь возможность начинать выплачивать дивиденды.

Ниже на рисунке изображен график инвестиционных взносов на протяжении 3-х лет и выплаты дивидендов на протяжении остальных 4-х лет. Используется та же функция ЧПС, что и в предыдущем примере изменены только входящие значения и нет вычитания в формуле, так как в аргументах функции уже используются отрицательные числа:

В первом примере инвестированная сумма не использовалась в вычислениях функции ЧПС. Просто итоговый результат вычисления сравнивался с объемом необходимых инвестиционных средств. В данном примере инвестированная сумма, разбитая на части и все они выражены отрицательными числами (расход), а суммы прибыли фирмы выражены положительными числами (приход).