ПСК (полная стоимость кредита) показывает действительную процентную ставку по кредитному займу. Ранее этот критерий называли эффективной процентной ставкой. Параметр учитывает не только основную сумму долга и проценты, но и практически все дополнительные платежи заемщика согласно условиям кредитного договора (комиссии, плата за кредитную карту, страховые взносы и премии, если страховка влияет на порядок выдачи кредитного займа). Не учитываются регистрационные сборы, пени, штрафы и другие платежи, не влияющие на размер и условия получения кредита.

Рассмотрим, как рассчитать ПСК с помощью средств Excel.

Формула расчета ПСК

С 1 сентября 2014 года действует новая формула для расчета полной стоимости кредита. Основание – ФЗ № 353 от 21.12.2013 г. «О потребительском кредите (займе)» (см. ст. 6 «Полная стоимость потребительского кредита (займа)»).

Для нового расчета ПСК законодатели установили формулу, которая в ряде зарубежных стран используется для нахождения эффективной годовой процентной ставки (APR, или Annual Percentage Rate).

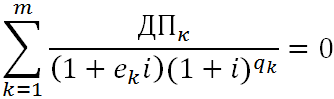

Сама формула:

ПСК = i * ЧБП * 100.

- ЧБП – число базовых периодов в календарном году. Длительность календарного года принимается равной 365 дней. При стандартном графике платежей с ежемесячными выплатами по системе «аннуитет» ЧБП = 12. Для ежеквартальных выплат этот показатель составит 4. Для ежегодных – 1.

- i – процентная ставка базового периода в десятичной форме. Находится способом подбора как самое меньшее положительное значение следующего уравнения:

Разберем составляющие:

- ДПк – величина k-ого денежного потока по договору займа. Сумма, предоставленная банком заемщику, включается в денежный поток со знаком «минус». Регулярные платежи по кредитному договору – со знаком «плюс».

- m – число платежей (количество сумм в денежном потоке).

- ek – период, выраженный в частях установленного базового периода, рассчитанный со времени завершения qk-ого периода до даты k-ого денежного платежа;

- qk – число базовых периодов с даты выдачи займа до k-ого денежного платежа;

- i – ставка базового периода в десятичной форме.

Покажем расчет на примере.

Пример расчета ПСК в Excel

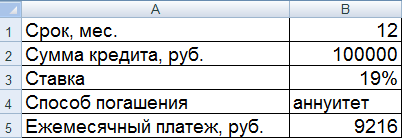

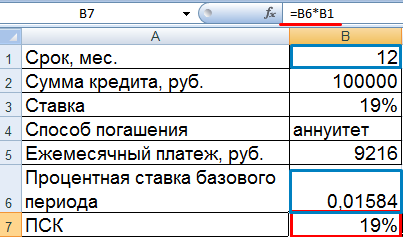

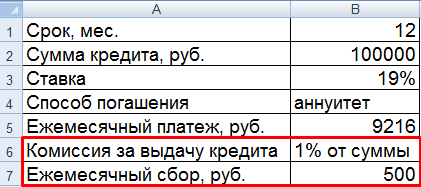

Заемщик берет 100 000 рублей 01.07.2016 под 19% годовых. Срок кредитования – 1 год (12 месяцев). Способ выплаты – аннуитет. Ежемесячный платеж – 9216 рублей.

Внесем входные данные в таблицу Excel:

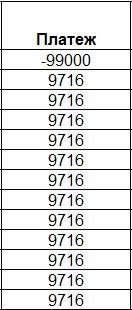

Сначала нам нужно рассчитать процентную ставку установленного базового периода (i). В Excel это можно сделать с помощью функции ВСД. Представим платежи по кредиту в виде денежного потока:

Произведем расчет:

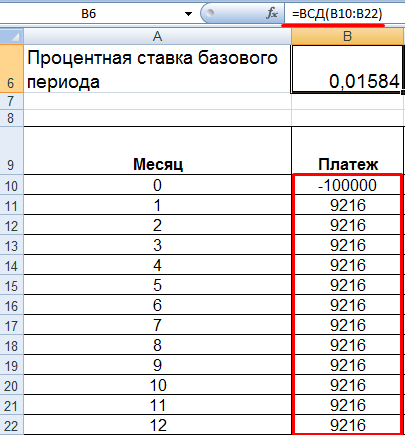

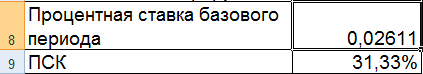

В нашем примере получилось, что i = 0,01584. Это месячный размер ПСК. Теперь можно рассчитать годовую величину полной стоимости кредита.

Формула расчета ПСК в Excel проста:

Для ячейки со значением установлен процентный формат, поэтому умножать на 100% нет необходимости. Мы просто нашли произведение срока кредита и процентной ставки базового периода.

Расчет по новой формуле показал ПСК, равный договорной процентной ставке. Впрочем, в данном примере заемщик не уплачивает кредитору дополнительные суммы (комиссии, сборы). Только проценты.

Рассмотрим другой пример, с дополнительными расходами.

Денежный поток, соответственно, изменится. Теперь заемщик получит на руки 99 000 рублей. А ежемесячный платеж из-за сбора увеличится на 500 рублей.

Процентная ставка базового периода и полная стоимость кредита значительно увеличились.

Это понятно, т.к. заемщик, кроме процентов, уплачивает кредитору комиссию и сбор. Причем сбор ежемесячный. Поэтому наблюдается такой заметный рост ПСК. Соответственно, стоимость кредитного продукта обойдется дороже.

Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Еще…Меньше

ПС — одна из финансовых функций, возвращающая приведенную (к текущему моменту) стоимость займа или инвестиции на основе постоянной процентной ставки. Функцию ПС можно применять как для периодических постоянных выплат (например, по ипотеке или другим займам), так и для будущей стоимости, являющейся целью инвестиции.

Воспользуйтесь средством Excel Formula Coach, чтобы найти ежемесячную стоимость (суммузайма), которую вы можете позволить себе. При этом вы узнаете, как использовать функцию ПС в формуле.

Или воспользуйтесь средством Excel Formula Coach, чтобы найти конечную стоимость цели финансовых инвестиций.

Синтаксис

ПС(ставка; кпер; плт; [бс]; [тип])

Аргументы функции ПС описаны ниже.

-

Ставка — обязательный аргумент. Процентная ставка за период. Например, если получен кредит на автомобиль под 10 процентов годовых и выплаты производятся ежемесячно, процентная ставка за месяц составит 10%/12 (0,83%). В качестве значения аргумента «ставка» нужно ввести в формулу 10%/12, 0,83% или 0,0083.

-

Кпер — обязательный аргумент. Общее число периодов платежей для ежегодного платежа. Например, если получен кредит на 4 года на покупку автомобиля и платежи производятся ежемесячно, то кредит имеет 4*12 (или 48) периодов. В качестве значения аргумента «кпер» в формулу нужно ввести число 48.

-

Плт Обязательный. Выплата, производимая в каждый период и не меняющаяся на протяжении всего периода ежегодного платежа. Обычно аргумент «плт» состоит из выплат в счет основной суммы и платежей по процентам, но не включает в себя другие сборы или налоги. Например, ежемесячная выплата по кредиту в размере 10 000 ₽ под 12 процентов годовых на 4 года составит 263,33 ₽. В качестве значения аргумента «плт» нужно ввести в формулу число -263,33. Если он опущен, аргумент «бс» является обязательным.

-

Fv Необязательный. Будущая стоимость или баланс, который вы хотите достичь после последнего платежа. Если значение «ок» опущено, предполагается значение 0 (например, будущая стоимость займа — 0). Например, если за 18 лет вы хотите сохранить 50 000 рублей для оплаты специального проекта, будущая стоимость — 50 000 рублей. Затем можно было бы точно определить процентную ставку и определить, сколько необходимо ежемесячно сохранять. Если аргумент «пс» опущен, необходимо включить аргумент «pmt».

-

Тип Необязательный. Число 0 или 1, обозначающее, когда должна производиться выплата.

|

Тип |

Когда нужно платить |

|

0 или опущен |

В конце периода |

|

1 |

В начале периода |

Замечания

-

Убедитесь, что единицы измерения аргументов «ставка» и «кпер» используются согласованно. При ежемесячных выплатах по четырехгодичному займу из расчета 12 процентов годовых используйте значение 12%/12 в качестве аргумента «ставка» и 4*12 — в качестве аргумента «кпер». При ежегодных платежах по тому же займу используйте значение 12% в качестве аргумента «ставка» и 4 — в качестве аргумента «кпер».

-

При расчете аннуитетов используются следующие функции:

|

ОБЩПЛАТ |

ОСПЛТ |

|

ОБЩДОХОД |

ПС |

|

БС |

СТАВКА |

|

БЗРАСПИС |

ЧИСТВНДОХ |

|

ПРПЛТ |

ЧИСТНЗ |

|

ПЛТ |

-

Аннуитет — это ряд выплат одинаковых денежных сумм, осуществляемых в течение длительного периода. Примерами аннуитета могут служить заем на покупку автомобиля или заклад. Дополнительные сведения см. в описаниях функций, связанных с аннуитетами. -

В функциях, связанных с аннуитетами, выплачиваемые денежные средства, например депозит на сбережения, представляются в виде отрицательных чисел, а получаемые, такие как чеки на дивиденды, — положительными. Например, банковский депозит на сумму 1000 ₽ будет представлен аргументом -1000 для вкладчика и аргументом 1000 — для банка.

-

В Microsoft Excel каждый из финансовых аргументов выражается через другие аргументы. Если ставка не равна 0, то,

Если ставка равна 0, то

(плт * кпер) + пс + бс = 0

Пример

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

|

Данные |

Описание |

|

|

500 000 ₽ |

Деньги, выплачиваемые по страховке в конце каждого месяца. |

|

|

8 % |

Процентная ставка по выплатам |

|

|

20 |

Число лет, по истечении которых деньги будут выплачены |

|

|

Формула |

Описание |

Результат |

|

=ПС(A3/12; 12*A4; A2; ; 0) |

Приведенная стоимость аннуитета в соответствии с условиями, указанными в диапазоне A2:A4. |

(59 777,15 ₽) |

Нужна дополнительная помощь?

Перед оформлением любого кредитного продукта рекомендуется воспользоваться специальными калькуляторами или программами, с помощью которых определяется полная стоимость кредита, ежемесячный платеж, переплата и другие параметры. Для этих целей актуально пользоваться специальным вычислительным и аналитическим инструментом, представленным программой Excel.

Если хорошо разобраться в функционале программы, то без проблем можно произвести расчеты по любому кредитному продукту, предлагаемому банковскими учреждениями. Для этого не нужно разбираться в сложных формулах или на калькуляторе рассчитывать проценты и переплату.

В статье расскажем как правильно сделать расчеты с помощью кредитного калькулятора Exel.

Содержание

- 1 Правила расчета в Ексель

- 1.1 Формулы расчета аннуитетных платежей

- 1.2 Расчет дифференцированных платежей

- 2 Этапы расчета процентов

- 3 Как определить полную стоимость займа

- 4 Полезное видео

- 5 Заключение

Правила расчета в Ексель

Перед началом расчета важно определиться, какую схему погашения долга предлагает кредитор. Для этого выбирается один из следующих вариантов:

- Аннуитетные выплаты. Такая схема считается наиболее распространенной, поэтому предлагается по потребительским займам, автокредитам или ипотечным займам. Предполагается, что заемщик ежемесячно вносит одинаковую сумму, которая не меняется с течением времени. По такому способу переплата считается довольно высокой, но при этом легко планировать свои расходы и доходы.

- Дифференцированная схема. При таком способе размер процентов полностью зависит от остатка долга, поэтому ежемесячно производится перерасчет. В первые месяцы сотрудничества заемщику приходится вносить наиболее крупные выплаты за счет наличия значительного долга. С течением времени плата существенно снижается. При таких условиях обеспечивается уменьшение переплаты.

Аннуитетная схема считается не только наиболее удобной для заемщика, но и выгодна каждому банковскому учреждению, представленному кредитором.

Полезно также почитать: Можно ли погасить потребительский кредит материнским капиталом

Формулы расчета аннуитетных платежей

Для расчета кредитов приходится пользоваться специальными формулами, с помощью которых определяется ежемесячный платеж и другие показатели.

Например, чтобы понять, какую сумму придется вносить ежемесячно по кредиту, применяется формула:

Сумма = коэффициент выплаты * размер кредита.

Для определения коэффициента платежа (аннуитета), применяется формула:

Коэффициент = (i * (1 + i)^n) / ((1+i)^n-1), где

- i – это месячная ставка, определяемая путем деления основной ставки на 12,

- n – период кредитования.

Чтобы не пользоваться этими громоздкими формулами, можно применять специальные функции программы Excel. Здесь существует особая функция, называемая ПЛТ. Она предназначена для расчета аннуитетных выплат.

Чтобы ею воспользоваться, выполняются следующие действия:

- Вводится основная информация по кредиту, представленная полученной заемной суммой, ставкой и сроком кредитования.

- Ниже формируется график погашения долга. В первом столбце указывается номер месяца, а второй предназначается для ежемесячных выплат.

- В первую ячейка столбца, предназначенного для расчета платежей, вводится формула, позволяющая определить плату на основании аннуитетной схемы. Для этого используется следующая формула: ПЛТ($B$3/12; $B$4; $B$2). Для закрепления ячейки рекомендуется пользоваться абсолютными ссылками. Допускается вводить вместо ссылок на ячейки с информацией непосредственные показатели, поэтому формула будет иметь следующий вид: =ПЛТ(15%/12; 48; 50000), где 15% — это годовая ставка процента, 48 — период кредитования в месяцах, а 50000 – размер займа.

После выполнения всех действий производится автоматический расчет. В ячейках, предназначенных для отображения ежемесячных аннуитетных платежей, появляются суммы, которые придется каждый месяц перечислять банку. Данные значения окрашиваются в красный цвет, а также отражаются со знаком минус, поскольку представлены расходом человека, так как эти суммы придется ежемесячно отдавать банковскому учреждению.

Расчет дифференцированных платежей

Если для погашения кредита выбирается дифференцированная схема, то размер основной задолженности распределяется по всему периоду кредитованию равными частями, а вот проценты начисляются исключительно на остаток, поэтому уменьшаются по мере погашения долга.

Чтобы определить размер выплаты по такой схеме, применяется стандартная формула:

Ежемесячный платеж = остаток долга / (число месяцев, оставшихся до погашения задолженности + остаток долга * месячная ставка)

Но можно не пользоваться этой громоздкой формулой, если применить уникальный функционал программы Excel.

Для этого выполняются следующие действия:

- Открывается программа Excel.

- Формируется график погашения задолженности на основании дифференцированных платежей, для чего указывается общий размер займа, ставка процента и период кредитования в месяцах. Для этих целей можно воспользоваться исходными данными, например, мужчина оформил потребительский кредит в размере 50 тыс. руб. на 4 года по ставке 15%.

- Составляется график погашения долга. Для этого используется 5 столбцов: номер месяца, остаток долга по займу, проценты, плата по основной задолженности и общая выплата за 1 месяц.

- За первый период погашения кредита остаток долга составляет 50 тыс. руб. В последующие месяцы для расчета данного показателя применяется следующая формула: ЕСЛИ(D10>$B$4;0;E9-G9). В этой формуле D10 – это месяц, за который производится расчет, а В4 – это срок кредитования. Е9 – остаток долга по займу в предыдущем месяце, а G9 – основной долг за прошлый период.

- Размер процентов рассчитывается путем умножения остатка долга за текущий период на ставку за 1 период. Для определения данной ставки нужно годовой процент разделить на 12. Поэтому для определения показателя применяется следующая формула: =E9*($B$3/12).

- Размер основного долга по займу определяется с помощью деления общей суммы займа на период кредитования: =ЕСЛИ(D9<=$B$4;$B$2/$B$4;0).

- Общий ежемесячный платеж. Он определяется путем складывания суммы процентов с основным долгом: =F8+G8.

Как только формулы будут внесены в необходимые столбцы, нужно скопировать их на всю таблицу, для чего учитывается 48 месяцев кредитования. На основании выполненных действий осуществляется автоматический расчет, позволяющий определить, какую сумму придется платить в тот или иной месяц.

Справка! Если сравнить показатели с аннуитетными выплатами, то переплата по дифференцированным платежам будет немного меньше, хотя в первые месяцы придется вносить крупные суммы.

Этапы расчета процентов

С помощью программы Excel можно определить не только размер ежемесячного платежа, но и общую сумму процентов. Это позволит выявить эффективную ставку. Для этих целей первоначально вводятся следующие данные:

К ежемесячным платежам относится:

Далее заполняется стандартная таблица:

Комиссия составляет 1%, причем она ежемесячно рассчитывается от общей кредитной суммы. Поэтому выплата по займу формируется путем сложения комиссии с аннуитетным платежом, состоящим из основного долга и процентов. Для расчета основной задолженности нужно из аннуитетного платежа вычесть проценты. Для определения процентов остаток долга умножается на месячную ставку.

На основании полученных сведений легко рассчитывается эффективная процентная ставка:

- гражданин оформил займ на сумму 50 тыс. руб.;

- в банк заемщик вернул 80397,72 руб., причем сюда входят проценты, основной долг и комиссия;

- переплата составляет 30397,72 руб.;

- процентная ставка равна: 30397,72/50000*100=60,8%, причем такой высокий показатель обусловлен комиссией в размере 1%, которая взималась на протяжении всех 36 месяцев;

- если не используется комиссия, то гражданин выплатит 62397,72 руб., поэтому переплата составит 12397,72 руб., а эффективная ставка снижается до 24,8%.

Поэтому перед оформлением кредита желательно рассчитать данный показатель, чтобы рассчитать целесообразность получения заемных средств по невыгодным условиям.

Как определить полную стоимость займа

По новым требованиям законодательства для определения полной стоимости кредита используется новая формула:

ПСК = ставка процента за базовый период (i) * число периодов за 1 календарный год (ЧБП) * 100

Например, мужчина оформил кредит на сумму 200 тыс. долларов на 1 год по ставке 22%. При этом ему пришлось внести единовременную комиссию 2,7 тыс. долларов.

Для определения полной стоимости займа формируется график:

Базовый период (БП) представлен интервалом времени, встречающимся в графике наиболее часто. На примере он представлен 28 днями. В этом случае число периодов составляет: 365/28=13. Только после этого рассчитывается ставка базового периода:

В результате легко рассчитывается полная стоимость кредита (ПСК), которая составляет 22%. Благодаря использованию новой формулы данный показатель равен годовой ставке по займу.

Полезно также почитать: Как встать на биржу труда через Госуслуги

Полезное видео

Наглядно посмотреть порядок расчета можно в видео:

Заключение

Перед оформлением любого займа рекомендуется рассчитать основные показатели по кредиту. К ним относятся не только ежемесячные платежи, но и полная стоимость, а также эффективная процентная ставка. Это позволит определить точную переплату, а также выявить наличие скрытых платежей.

В этой статье:

- 1 Расчет аннуитетных платежей по кредиту в Excel

- 1.1 Формула расчета процентов по кредиту в Excel

- 1.2 Расчет полной стоимости кредита в Excel

- 2 Расчет аннуитетных платежей по кредиту: формула, пример

- 2.1 Погашение задолженности по займу

- 2.2 Аннуитетные платежи

- 2.3 Как рассчитать размер платежа

- 2.4 Пример расчета аннуитетного платежа

- 2.5 Как облегчить проведение расчетов

- 2.6 Вычет средств, которые пойдут на погашение процентной ставки

- 2.7 Следует ли соглашаться на аннуитетное погашение займа

- 3 Формула расчета ежемесячного платежа по кредиту

- 3.1 Что такое ежемесячный платёж по кредиту

- 3.2 Полная стоимость кредита

- 3.3 Как рассчитывается ежемесячный платеж

- 3.4 Кредитный калькулятор

- 3.5 Советы по погашению

- 4 Рассчитать ежемесячный платеж — кредитный калькулятор онлайн

- 4.1 Кредитный калькулятор: расчёт платежей по кредиту онлайн

- 4.2 Примеры расчёта выплат по кредиту

- 5 Как посчитать ежемесячный платеж по кредиту?

- 5.1 Что такое ежемесячный платеж по кредиту?

- 5.2 Как рассчитываются ежемесячные платежи по кредиту?

- 5.3 Самостоятельный расчет, используя формулы

- 6 Как выполнить расчет размера ежемесячного взноса по кредиту

- 6.1 Как определяется такое понятие, как ежемесячный взнос по кредиту?

- 6.2 Способы определения размера взноса по ссуде

- 6.3 Выполнение расчетов при помощи формул

- 6.4 Дифференцированный порядок

- 6.5 Аннуитетная система

Excel – это универсальный аналитическо-вычислительный инструмент, который часто используют кредиторы (банки, инвесторы и т.п.) и заемщики (предприниматели, компании, частные лица и т.д.).

Быстро сориентироваться в мудреных формулах, рассчитать проценты, суммы выплат, переплату позволяют функции программы Microsoft Excel.

Ежемесячные выплаты зависят от схемы погашения кредита. Различают аннуитетные и дифференцированные платежи:

- Аннуитет предполагает, что клиент вносит каждый месяц одинаковую сумму.

- При дифференцированной схеме погашения долга перед финансовой организацией проценты начисляются на остаток кредитной суммы. Поэтому ежемесячные платежи будут уменьшаться.

Чаще применяется аннуитет: выгоднее для банка и удобнее для большинства клиентов.

Расчет аннуитетных платежей по кредиту в Excel

- Ежемесячная сумма аннуитетного платежа рассчитывается по формуле:

- А = К * S

- где:

- А – сумма платежа по кредиту;

- К – коэффициент аннуитетного платежа;

- S – величина займа.

Формула коэффициента аннуитета:

К = (i * (1 + i)^n) / ((1+i)^n-1)

- где i – процентная ставка за месяц, результат деления годовой ставки на 12;

- n – срок кредита в месяцах.

В программе Excel существует специальная функция, которая считает аннуитетные платежи. Это ПЛТ:

- Заполним входные данные для расчета ежемесячных платежей по кредиту. Это сумма займа, проценты и срок.

- Составим график погашения кредита. Пока пустой.

- В первую ячейку столбца «Платежи по кредиту» вводиться формула расчета кредита аннуитетными платежами в Excel: =ПЛТ($B$3/12; $B$4; $B$2). Чтобы закрепить ячейки, используем абсолютные ссылки. Можно вводить в формулу непосредственно числа, а не ссылки на ячейки с данными. Тогда она примет следующий вид: =ПЛТ(18%/12; 36; 100000).

Ячейки окрасились в красный цвет, перед числами появился знак «минус», т.к. мы эти деньги будем отдавать банку, терять.

Дифференцированный способ оплаты предполагает, что:

- сумма основного долга распределена по периодам выплат равными долями;

- проценты по кредиту начисляются на остаток.

- Формула расчета дифференцированного платежа:

- ДП = ОСЗ / (ПП + ОСЗ * ПС)

- где:

- ДП – ежемесячный платеж по кредиту;

- ОСЗ – остаток займа;

- ПП – число оставшихся до конца срока погашения периодов;

- ПС – процентная ставка за месяц (годовую ставку делим на 12).

Составим график погашения предыдущего кредита по дифференцированной схеме.

Входные данные те же:

Составим график погашения займа:

Остаток задолженности по кредиту: в первый месяц равняется всей сумме: =$B$2. Во второй и последующие – рассчитывается по формуле: =ЕСЛИ(D10>$B$4;0;E9-G9). Где D10 – номер текущего периода, В4 – срок кредита; Е9 – остаток по кредиту в предыдущем периоде; G9 – сумма основного долга в предыдущем периоде.

- Выплата процентов: остаток по кредиту в текущем периоде умножить на месячную процентную ставку, которая разделена на 12 месяцев: =E9*($B$3/12).

- Выплата основного долга: сумму всего кредита разделить на срок: =ЕСЛИ(D9

- Итоговый платеж: сумма «процентов» и «основного долга» в текущем периоде: =F8+G8.

Внесем формулы в соответствующие столбцы. Скопируем их на всю таблицу.

Сравним переплату при аннуитетной и дифференцированной схеме погашения кредита:

Красная цифра – аннуитет (брали 100 000 руб.), черная – дифференцированный способ.

Формула расчета процентов по кредиту в Excel

Проведем расчет процентов по кредиту в Excel и вычислим эффективную процентную ставку, имея следующую информацию по предлагаемому банком кредиту:

Рассчитаем ежемесячную процентную ставку и платежи по кредиту:

Заполним таблицу вида:

Комиссия берется ежемесячно со всей суммы. Общий платеж по кредиту – это аннуитетный платеж плюс комиссия. Сумма основного долга и сумма процентов – составляющие части аннуитетного платежа.

- Сумма основного долга = аннуитетный платеж – проценты.

- Сумма процентов = остаток долга * месячную процентную ставку.

- Остаток основного долга = остаток предыдущего периода – сумму основного долга в предыдущем периоде.

- Опираясь на таблицу ежемесячных платежей, рассчитаем эффективную процентную ставку:

- взяли кредит 500 000 руб.;

- вернули в банк – 684 881,67 руб. (сумма всех платежей по кредиту);

- переплата составила 184 881, 67 руб.;

- процентная ставка – 184 881, 67 / 500 000 * 100, или 37%.

- Безобидная комиссия в 1 % обошлась кредитополучателю очень дорого.

Эффективная процентная ставка кредита без комиссии составит 13%. Подсчет ведется по той же схеме.

Расчет полной стоимости кредита в Excel

Согласно Закону о потребительском кредите для расчета полной стоимости кредита (ПСК) теперь применяется новая формула. ПСК определяется в процентах с точностью до третьего знака после запятой по следующей формуле:

- ПСК = i * ЧБП * 100;

- где i – процентная ставка базового периода;

- ЧБП – число базовых периодов в календарном году.

Возьмем для примера следующие данные по кредиту:

Для расчета полной стоимости кредита нужно составить график платежей (порядок см. выше).

Нужно определить базовый период (БП). В законе сказано, что это стандартный временной интервал, который встречается в графике погашения чаще всего. В примере БП = 28 дней.

- Далее находим ЧБП: 365 / 28 = 13.

- Теперь можно найти процентную ставку базового периода:

- У нас имеются все необходимые данные – подставляем их в формулу ПСК: =B9*B8

Примечание. Чтобы получить проценты в Excel, не нужно умножать на 100. Достаточно выставить для ячейки с результатом процентный формат.

ПСК по новой формуле совпала с годовой процентной ставкой по кредиту.

Скачать кредитный калькулятор в Excel

Таким образом, для расчета аннуитетных платежей по кредиту используется простейшая функция ПЛТ. Как видите, дифференцированный способ погашения несколько сложнее.

Источник: https://exceltable.com/otchety/kalkulyator-rascheta-kredita

Расчет аннуитетных платежей по кредиту: формула, пример

Кредит выдается на условиях дальнейшего возвращения средств банку. Причем вместе с погашением задолженности заемщик должен оплачивать процентную ставку.

Несмотря на значимость последнего параметра, не менее важным в определении уровня переплаты является способ начисления платежей.

Следует разобраться, в чем разница между разными формами погашения займа и как рассчитать аннуитетный платеж по кредиту.

Погашение задолженности по займу

В 2016 году общая сумма задолженности населения по кредиту превышала в 10 000 миллиардов рублей. Большая часть банковских организаций обговаривает условия возвращения взятых взаймы средств перед их выдачей. Существует две основных формы погашения задолженности по займу:

- дифференцированными платежами;

- аннуитетными платежами.

Хотя большая часть заемщиков при выборе кредитной программы обращает основное внимание на размер процентной ставки и уже на основании данного параметра подбирает оптимальный заем, способ начисления процентов и погашения кредита также играет большую роль в окончательной его стоимости.

Дифференцированные платежи являются более выгодными для заемщика. В случае подобного способа возвращения средств, клиент одновременно погашает и «тело» кредита и процентную ставку. Благодаря этому, ежемесячные выплаты будут с каждым месяцев сокращаться, поскольку с каждым месяцев проценты начисляются на меньшую сумму (тело кредита уменьшается с каждым последующим платежом).

По очевидным причинам данная форма расчета имеет ряд положительных черт. Во-первых, клиент сразу начинает выплачивать тело кредита. Во-вторых, одновременно идет погашение процентной ставки.

В-третьих, благодаря постепенному уменьшению задолженности именно по телу займа, а не по процентам, конечная стоимость такого кредита ниже, нежели в случае с аннуитетными займами.

Но поскольку банковские организации заинтересованы в получении как можно более высокого дохода, чаще всего ими применяется график аннуитетных платежей.

Аннуитетные платежи

В случае с дифференцированными платежами заемщик сразу же начинает погашать тело займа. Чем меньше средств должен клиент банку, тем меньшая сумма процентной ставки насчитывается.

Это невыгодно финансовому учреждению, поскольку именно те средства, которые поступают за счет уплаты процентов, являются основным источником дохода таких организаций.

В случае с аннуитетными платежами ситуация выглядит иначе.

Аннуитетный заем предполагает погашение задолженности равными частями (чего нет при дифференцированном кредите). Положительной чертой такой формы выплат является возможность ежемесячного внесения небольшой постоянной суммы.

При дифференцированном кредите клиенту необходимо сразу вносить больше денег, но со временем платежи по займу уменьшаются.

Поскольку далеко не все граждане имеют возможность выделять большое количество денег со своего бюджета, аннуитетные займы пользуются большей популярностью среди населения.

Существует веская причина, по которой финансовые учреждения также отдают предпочтение аннуитетным кредитам.

При такой форме кредитования заемщик возвращает средства равными частями, однако первое время значительная часть денег идет на погашение процентов по кредиту, а не тела займа.

Расчет аннуитетных платежей по кредиту производится таким образом, что клиент сразу же вносит средства в счет уплаты процента, а на погашение самого займа уходит лишь определенная часть платежа, которая увеличивается со временем.

Поскольку в первый период значительная часть средств идет на погашение процентной ставки, начисляемой на остаток по кредиту, окончательная стоимость займа будет более высокой, нежели при дифференцированном займе. Причина тому – более медленное погашение тела займа, с которого и начисляются проценты.

Как рассчитать размер платежа

Как уже было сказано ранее, аннуитетная форма платежей предусматривает ежемесячное перечисление банку одинаковых сумм. При этом сам платеж можно разбить на две основные части:

- Первая часть идет на погашение процентов по займу. Размер этой части постепенно уменьшается, ближе к окончанию срока выплат.

- Вторая часть используется для возвращения «тела» кредита. При аннуитетной форме платежей данная часть постепенно увеличивается, достигая своего пика ближе к концу погашения займа.

Чтобы разобраться, как производить расчет аннуитетных платежей по кредиту, необходимо привести формулу. Ниже будет рассмотрена формула для расчета размера платежей, а также определения, какая часть средства идет на уплату процентов, а какая – непосредственно на погашение долга.

Формула для расчета довольного сложная. В ней учитывается множество параметров, некоторые из которых незнакомы обычному рядовому клиенту финансовых учреждений. Выглядит она следующим образом.

Показатели, приведенные в формуле, обозначают:

- Мп – месячный платеж по займу;

- Сз – общее количество средств, взятых взаймы;

- Мпс – размер месячной процентной ставки;

- Ск – срок займа (количество месяцев) когда будут начисляться проценты по нему.

Формула расчета аннуитетного платежа по кредиту, как уже было сказано, довольно сложная. Для того чтобы все высчитать, придется использовать калькулятор. Чтобы лучше понять, как рассчитать данный параметр, следует привести конкретный пример.

Пример расчета аннуитетного платежа

Для того чтобы произвести расчет, необходимо знать общую сумму займа, проценты по нему, месячную процентную ставку и общий срок, на который выдан кредит. В данном случае будут использоваться следующие параметры:

- Сумма займа – 40 тысяч рублей.

- Ставка – 22% годовых.

- Срок, на который взяты деньги, – 2 года (то есть 24 месяца).

- Прежде чем использовать формулу, необходимо установить значение еще одного параметра – месячной процентной ставки. Делается это следующим образом:

- Мпс = годовая процентная ставка / 100 / 12.

- В данном случае размер месячной процентов ставки будет следующим:

- 22 / 100 / 12 = 0, 0183.

- Расчет кредита с аннуитетными платежами с такими параметрами выглядит следующим образом:

- 40 000 х (0,0183 / (1 – (1 + 0,0183)-24)).

После проведения всех расчетов будет получена следующая сумма – 2075 рубля 13 копеек. Именно столько денег клиенту придется ежемесячно сплачивать для закрытия займа.

Зная окончательный размер платежа, легко вычислить, сколько денег будет переплачено после его окончательной выплаты. Для этого необходимо сумму, полученную ранее, умножить на срок кредита:

2075 * 24 = 49 803 рублей. Окончательная переплата будет составлять: 49 803 – 40 000 = 9 803 рублей.

Как облегчить проведение расчетов

Поскольку вручную производить вычисления довольно сложно, можно воспользоваться функционалом программы Excel, входящей в пакет ПО Microsoft Office от корпорации Microsoft. Среди функций, прописанных в ней, есть «ПЛТ», с помощью которой можно произвести необходимые вычисления.

Порядок действий довольно простой. Необходимо создать новую таблицу и в любой пустой ячейке прописать следующую формулу: «=ПЛТ(22%/12; 24; -40 000)». В данном случае:

- «=ПЛТ» – функция.

- 22%/12 – размер годовой процентной ставки.

- 24 – срок займа.

- -40 000 – сумма займа.

Знак «=» перед началом формулы имеет большое значение. Без него программа будет воспринимать введенное как простой текст и не произведет вычисления.

Все параметры необходимо вводить именно в том порядке, в котором они обозначены выше. Между ними обязательно должна стоять точка с запятой.

Несоблюдение данных правил может привести к ошибке во время вычислений. После введения данных необходимо нажать клавишу Enter.

Программа произведет расчет и выдаст результат, который будет соответствовать сумме, полученной в предыдущем примере. Использование Excel позволяет значительно сократить время вычислений и облегчает работу заемщику. Однако существует еще более просто способ расчета ежемесячного платежа.

Сегодня в Интернете размещено большое количество онлайн-калькуляторов, при помощи которых можно осуществить соответствующий расчет. Достаточно ввести необходимые данные (сумму займа, его срок и процентную ставку), после чего совершить операцию. Автоматическая система самостоятельно вычислит как размер месячного платежа, так и общую сумму выплат вместе с уровнем переплаты.

Вычет средств, которые пойдут на погашение процентной ставки

Заемщик также может самостоятельно рассчитать количество средств, которые взимаются в учет выплат по проценту. Для этого необходимо воспользоваться специальной формулой. Она гораздо проще предыдущей.

Как рассчитать проценты по кредиту при аннуитетных платежах? Необходимо умножить количество средств, которые еще нужно внести (то есть текущий размер задолженности по займу) на месячную процентную ставку.

В качестве примера стоит вычислить, какая часть из 2075 рублей (размер ежемесячного платежа, полученный ранее) тратится на уплату процентной ставки при первом платеже. В данном случае применяется следующая формула:

- Сз (сумма задолженности по кредиту) х Мпс.

Поскольку платеж будет первым, задолженность на момент его внесения составит 40 000 рублей. Соответственно, с 2075 рублей на уплату процента идет: 40 000*0,0183 = 732 рубля. Во втором платеже: 38657 (задолженность на момент произведения второй выплаты) * 0,0183 = 707 рублей.

Получив эти данные, заемщик может без проблем рассчитать, какая часть задолженности перед банком действительно погашается во время платежа.

Для этого достаточно от суммы платежа отнять ту часть, которая уходит на проценты. Проведя это действие, заемщик получит результат – 1343 рубля (2075 – 732).

При втором платеже в учет погашения тела долга уйдет 1368 р. (2075 – 707).

Соответственно, при первом переводе средств, несмотря на внесение 2075 рублей, чистый долг (без процентной ставки) уменьшится лишь на 1343 рубля и составит 38 657 р. Еще через месяц сумма задолженности уменьшится до 37 289 р. С течением времени на погашение тела будет выделяться больше средств, а на процентную ставку – меньше.

Такой подход к расчетам позволяет банку высчитывать процентную ставку с большей суммы, нежели при дифференцированных платежах.

Это, соответственно, повышает размер средств, которые в итоге будут перечислены в учет процентов, и растягивает в плане продолжительности процесс погашения основного долга.

То есть гражданин не только сплачивает больше денег в качестве процентной ставки, но и делает это на протяжении более длительного промежутка времени.

Следует ли соглашаться на аннуитетное погашение займа

Подобная форма погашения имеет свои преимущества. Как уже было сказано ранее, клиенту придется погашать заем путем ежемесячного перечисления небольших сумм. Поскольку в большинстве случаев в банк обращаются физические лица, не имеющие возможности выделить большое количество средств из семейного бюджета, аннуитетные платежи могут уменьшить финансовую нагрузку на гражданина.

Между тем, пример расчета аннуитетного платежа по кредиту, приведенный выше, показывает, что в таком случае заемщик значительно переплачивает. При параметрах, используемых в примере, окончательная стоимость займа будет превышать стоимость взятых взаймы средств приблизительно на десять тысяч рублей, что невыгодно для заемщика.

Дифференцированный заем сопровождается не такой большой переплатой. По этой причине он выглядит гораздо более привлекательным. Однако необходимо быть готовым к большим первым выплатам по займу (в некоторых случаях, многократно превышающим размер перечислений при аннуитетных платежах).

Таким образом, существует две основные формы расчета платежей по займу: дифференцированная и ануитетная. Вторая форма предполагает ежемесячное внесение фиксированной суммы.

Она позволяет уменьшить финансовую нагрузку на заемщика, но сопровождается значительными переплатами по кредиту.

Формулы, приведенные выше, дадут заемщику возможность предварительно вычислить все необходимые данные и принять решение о целесообразности взятия аннуитетного займа.

Источник: http://znatokdeneg.ru/uslugi-bankov/kredity/raschet-annuitetnyh-platezhej-po-kreditu-formula-primer.html

Формула расчета ежемесячного платежа по кредиту

Сегодня большинство людей реализуют свои цели, используя предложения банков. Это позволяет не ждать, а осуществить задуманное прямо сейчас. При этом возвращается задолженность равными ежемесячными платежами, благодаря чему можно с удобством планировать бюджет.

Вместе с тем,пользуясь банковским продуктом, важно понимать, как выглядит формула расчета кредита. Зная свои расходы на кредитные обязательства, клиент может с комфортом их выплачивать.

Главное, не переоценить свои возможности, чтобы избежать различных финансовых неприятностей.

Что такое ежемесячный платёж по кредиту

В жизни любого человека может возникнуть такая ситуация, когда необходимо потратить больше денег, нежели есть в наличии. Это могут быть абсолютно любые цели: необходимая покупка, отпуск, ремонт, непредвиденные траты и многое другое. С кредитом уже не нужно думать о том, где взять денежные средства, а в самое ближайшее время реализовать, то что было запланировано.

Кроме того, очень удобно, что погашение задолженности осуществляется равной ежемесячной суммой. Это просто и совсем не обременительно для бюджета. Кредитный платёж состоит из суммы основного долга и выплаты по процентам. Последнее начисляется на фактическую задолженность с первого дня предоставления банковского продукта.

Важно! Ежемесячный платеж по кредиту = сумма основного долга + выплата по процентам.

Для оформления кредита необходимо выполнить следующие действия:

- подать заявку на официальной странице или в отделении банка;

- подготовить и предоставить необходимые документы (паспорт, справку о подтверждении дохода и другие);

- дождаться финального решения банка;

- получить денежные средства.

На первом этапе оформления кредита будет рассчитан размер ежемесячного платежа исходя из процентной ставки, которая формируется банком на индивидуальной основе. Он представляет собой сумму денежных средств, которая обязательна к погашению в текущем месяце до крайнего срока погашения задолженности.

Важно! При выборе кредитного предложения обязательно обратите внимание на такие параметры, как наличие программы страхования, как при её отмене меняется процентная ставка, есть ли комиссии при досрочном погашении. Благодаря этому, вы сможете сэкономить собственные денежные средства.

При оформлении кредита нужно уточнить точную точную дату внесения ежемесячного платежа

Полная стоимость кредита

Под полной стоимостью кредита понимается расчетная процентная ставка, которая учитывает все траты заемщика по кредитным обязательствам. Расчет ПСК производится по формуле, предоставленной Центробанком Российской Федерации.

При расчете ПСК используются следующие характеристики кредита:

- затраты на оформление кредита;

- расходы на ведение и обслуживание счета;

- срок;

- сумма;

- процентная ставка;

- страховые взносы.

Максимальный размер ПСК получается при оплате обслуживания кредита, использовании кредита по стандартной процентной ставке и погашении задолженности в размере ежемесячного платежа в течение всего срока предоставления кредита. Таким образом, можно узнать, во сколько процентов кредит обойдется заемщику.

При положительном решении по кредиту, полная стоимость кредита рассчитывается банком уже с учетом одобренной индивидуальной суммы, процентной ставки и выбранным сроком. ПСК доводится до клиента при подписании кредитного договора.

Кроме того, очень удобно выводится формула погашения кредита в программе Exsel, где можно самостоятельно посчитать ПСК. Для этого необходимо произвести следующие действия:

- в два столбца внести данные по кредитным обязательствам: дата или количество платежей и ежемесячные суммы выплат;

- выбрать формулу ЧИСТВНДОХ (значения, даты), где указываются суммы и даты платежей. Полученное число умножаем на 100.

Ежемесячный платеж можно рассчитать самостоятельно

Как рассчитывается ежемесячный платеж

В большинстве случаев кредитная задолженность погашается равными аннуитетными платежами. Другими словами, когда процентная ставка начисляется на остаток задолженности, а остальное идет в погашение основного долга.

Важно! На сайте банка можно самостоятельно рассчитать ежемесячный платеж с помощью кредитного калькулятора.

Формула расчета ежемесячного платежа по кредиту выглядит следующим образом. В качестве примера возьмем 100000 рублей на 24 месяца, процентная ставка 21% годовых:

- Рассчитывается процентная ставка в месяц. 21%/12 месяцев/100 = 0,0175

- Вычисляется коэффициент аннуитета. (0,0175 *(1+0,0175)^24/((1+0,0175)^24 – 1) = 0,05136

- Считается аннуитетный ежемесячный платеж 0,05139*100000 = 5138,57 рублей.

- Исходя из размера ежемесячного платежа, легко рассчитать сумму переплаты по кредиту. В данном случае, она составит 23362,99 рублей.

Для примера расчета по кредиту возьмем те же условия, что и ранее (100000 рублей, 21% годовых, 24 месяца) и рассмотрим, как будет происходить его погашение на протяжении всего срока.

| Месяц | Ежемесячный платеж | Основной долг | Выплата по процентам | Остаток задолженности | Начало отчётного периода | Конец отчётного периода | Дней в месяце |

| 1 | 5138.57 | 3412.54 | 1726.03 | 96587.46 | 25 июня 2018 | 25 июля 2018 | 30 |

| 2 | 5138.57 | 3415.87 | 1722.70 | 93171.59 | 25 июля 2018 | 25 августа 2018 | 31 |

| 3 | 5138.57 | 3476.80 | 1661.77 | 89694.79 | 25 августа 2018 | 25 сентября 2018 | 31 |

| 4 | 5138.57 | 3590.41 | 1548.16 | 86104.38 | 25 сентября 2018 | 25 октября 2018 | 30 |

| 5 | 5138.57 | 3602.85 | 1535.72 | 82501.53 | 25 октября 2018 | 25 ноября 2018 | 31 |

| 6 | 5138.57 | 3714.57 | 1424.00 | 78786.96 | 25 ноября 2018 | 25 декабря 2018 | 30 |

| 7 | 5138.57 | 3733.36 | 1405.21 | 75053.60 | 25 декабря 2018 | 25 января 2019 | 31 |

| 8 | 5138.57 | 3799.94 | 1338.63 | 71253.66 | 25 января 2019 | 25 февраля 2019 | 31 |

| 9 | 5138.57 | 3990.70 | 1147.87 | 67262.96 | 25 февраля 2019 | 25 марта 2019 | 28 |

| 10 | 5138.57 | 3938.89 | 1199.68 | 63324.07 | 25 марта 2019 | 25 апреля 2019 | 31 |

| 11 | 5138.57 | 4045.58 | 1092.99 | 59278.49 | 25 апреля 2019 | 25 мая 2019 | 30 |

| 12 | 5138.57 | 4081.30 | 1057.27 | 55197.19 | 25 мая 2019 | 25 июня 2019 | 31 |

| 13 | 5138.57 | 4185.85 | 952.72 | 51011.34 | 25 июня 2019 | 25 июля 2019 | 30 |

| 14 | 5138.57 | 4228.75 | 909.82 | 46782.59 | 25 июля 2019 | 25 августа 2019 | 31 |

| 15 | 5138.57 | 4304.17 | 834.40 | 42478.42 | 25 августа 2019 | 25 сентября 2019 | 31 |

| 16 | 5138.57 | 4405.38 | 733.19 | 38073.04 | 25 сентября 2019 | 25 октября 2019 | 30 |

| 17 | 5138.57 | 4459.51 | 679.06 | 33613.53 | 25 октября 2019 | 25 ноября 2019 | 31 |

| 18 | 5138.57 | 4568.39 | 580.18 | 29055.14 | 25 ноября 2019 | 25 декабря 2019 | 30 |

| 19 | 5138.57 | 4620.35 | 518.22 | 24434.79 | 25 декабря 2019 | 25 января 2020 | 31 |

| 20 | 5138.57 | 4702.76 | 435.81 | 19732.03 | 25 января 2020 | 25 февраля 2020 | 31 |

| 21 | 5138.57 | 4809.34 | 329.23 | 14922.69 | 25 февраля 2020 | 25 марта 2020 | 29 |

| 22 | 5138.57 | 4872.41 | 266.16 | 10050.28 | 25 марта 2020 | 25 апреля 2020 | 31 |

| 23 | 5138.57 | 4965.10 | 173.47 | 5085.18 | 25 апреля 2020 | 25 мая 2020 | 30 |

| 24 | 5175.88 | 5085.18 | 90.7 | 0.00 | 25 мая 2020 | 25 июня 2020 | 31 |

| Итог | 123362.99 | 100000.00 | 23362.99 |

В таблице видно, что сумма ежемесячных выплат не меняется, меняется лишь размер основного долга и выплаты по процентам. Это обусловлено тем, что процентная ставка делится на 12 равных долей (по числу месяцев в году) и начисляется на остаток задолженности. В свою очередь, клиент вносит кредитный платеж, и задолженность уменьшается, а значит и сумма начисленных процентов становится меньше.

Кредитный калькулятор

Кредитный калькулятор – очень удобная вещь, знающая как рассчитать ежемесячный платёж по кредиту. Формула выводится в автоматическом режиме и позволяет рассчитать все важные параметры банковского продукта. Благодаря этому можно узнать возможный размер займа, и самое главное выбрать подходящий вариант кредита с удобным ежемесячным платежом.

Произведя все необходимые расчеты, клиент понимает на какой срок лучше взять кредит, определиться с ежемесячными выплатами, чтобы в дальнейшем избежать возможных неприятностей.

Важно! Максимальная сумма, которую банк может предоставить, зависит от индивидуальных особенностей клиента (кредитная история, размер дохода, способ его подтверждения и многих факторов).

При досрочном частичном погашении, сумма процентов подлежащих оплате снижается

Советы по погашению

Для экономии собственных денежных средств специалисты советуют как можно быстрее погасить кредит. Это позволит сэкономить на выплате процентов по кредитным обязательствам.

Рекомендации заемщикам:

- при оформлении кредита обращать внимание на возможные скрытые комиссии, а также подключение программы страхования. Эти показатели существенно увеличивают полную стоимость кредита, а соответственно повышают переплату;

- рассмотреть возможность рефинансирования кредитной задолженности в этом же или другом банке. Такой способ погашения действующего кредита очень популярен в последнее время, поскольку более низкая процентная ставка снижает переплату;

- все свободные средства направлять на погашение задолженности. Даже частичное досрочное погашение по кредитным обязательствам существенно снижает выплаты по процентам.

С помощью указанных советов можно существенно сэкономить собственные средства на выплате процентов. Зная как рассчитать кредитный платеж, каждый клиент может посчитать его размер и общую переплату по процентам. В современное время быть финансово грамотным – это не просто роскошь, а жизненная необходимость, тем более, когда речь идет о заемных средствах.

Источник: https://denegkom.ru/produkty-bankov/kredity/formula-rascheta-ezhemesyachnogo-platezha-po-kreditu.html

Рассчитать ежемесячный платеж — кредитный калькулятор онлайн

Как рассчитать ежемесячный платёж по кредиту?

По данным исследования Центрального банка России, проводимом среди заемщиков в первом квартале 2019 года, 64% из них с трудом справляются со своим кредитом. Связано это, в первую очередь, с неправильным распределением кредитной нагрузки.

Чтобы правильно рассчитать ежемесячный платеж по кредиту, нужно сначала понять, из чего он состоит. Если верить рекламным буклетам, выплата представляет собой совокупность основного долга и начисленной на него процентной ставки.

Это не так!

В зависимости от вида кредита, помимо названных выше составляющих, сумма ежемесячного платежа может включать в себя до 11 видов различных комиссий, страховой взнос, а также штрафы и пени.

Принципиальный момент – вид ежемесячного платежа. В 2000-х годах активно применялась дифференцированная схема выплат, сегодня же большее место на рынке отведено аннуитетной.

В первом случае процентная часть платежа постепенно уменьшается и, соответственно, он сам каждый месяц становится меньше.

Во втором – ежемесячная выплата остается постоянной весь срок кредита, меняется только размер ее составляющих.

Еще один пример банковской хитрости – изменяемая процентная ставка. Получая в банке наличные под 6,9% годовых, не удивляйтесь, если со второго года Вам придется платить 49,9%. К чудесам надо относится скептически.

Конечно, бывают и обратные примеры. Самый распространенный – снижение ключевой ставки по ипотеке. Когда Центральный банк принимает соответствующее решение, заемщик вправе обратиться в свой банк с ходатайством о снижении ставки по своей ипотеке.

Не стоит рассчитывать на честность банка, доверять рекламным вывескам и «особым» условиям кредитования. Кредитный калькулятор создан, чтобы помочь Вам взять ситуацию под свой контроль:

- Распределить финансовую нагрузку так, чтобы избежать встречи с коллекторами;

- Рассчитать ежемесячный платеж онлайн с учетом всех кредитных составляющих;

- Выбрать наилучшую кредитную программу;

- При необходимости запланировать досрочное погашение в также в «онлайне»;

- Узнать, сколько еще Вам осталось платить;

- Выявить скрытые комиссии.

Последний пункт реализуется просто: берете график платежей, выданный Вам банком, и сравнивайте его с нашим. Любые расхождения в пользу банка свидетельствуют о наличии скрытых комиссий. О том, как использовать калькулятор выплат по кредиту, читайте ниже.

Кредитный калькулятор: расчёт платежей по кредиту онлайн

Освоить наш кредитный калькулятор по платежу значительно проще, чем электронные таблицы и математические формулы.

Уточните размер всех комиссий и условия кредитования у кредитного менеджера – только так Вы получите правильный расчет.

Если необходимо только посчитать примерную сумму платежа и общую переплату, то будет достаточно 3-х основных показателей любого кредита: его сумма, процентная ставка и срок. Дату начала выплат можете указать любую.

Не знаете, какой вид платежа будет применяться? Оставьте селектор в положении «аннуитетный». Выдача дифференцированного кредита сегодня – большая редкость.

Нажмите кнопку «рассчитать» и получите примерные результаты расчета. Если Вам известно о кредите больше, используйте кредитный калькулятор по платежу со всеми его возможностями:

- Рассчитайте ежемесячные и единоразовые комиссии;

- Спрогнозируйте изменение процентной ставки;

- Посчитайте совершенные или планируемые досрочные выплаты.

Калькулятором предусмотрена возможность сохранения результатов расчета: распечатайте их, отправьте на e-mail, сохраните в виде электронной таблицы или получите прямую ссылку для сохранения в «онлайне». Если все данные введены корректно и месячная плата на графиках не совпадает – значит, банк что-то недоговаривает. О каких суммах может идти речь – читайте ниже.

Примеры расчёта выплат по кредиту

Калькулятор выплат по кредиту подходит для всех видов кредита, в том числе для ипотеки. В этой части статьи мы наглядно покажем, чего иногда могут стоить скрытые условия или комиссии. Сначала, рассчитаем ипотеку на рекламных условиях: сумма кредита – 2 000000 рублей, процентная ставка – 9,9%, срок – 240 месяцев.

Суммой кредита при ипотеке считают стоимость объекта кредитования минус первоначальный взнос. Фактически, если брать наш пример, где сумма первоначального взноса составляет 10%, полная стоимость объекта – 2 200 000 рублей.

В данном случае придется ежемесячно выплачивать банку 19 168 рублей, а общая переплата составит 2 600 346 рублей. Включим комиссии, которых не избежать:

- Оплата банковской ячейки для совершения аккредитива – 3 000 рублей;

- Обязательное страхование жизни – 12 000 рублей в год (1000 рублей в месяц);

- Комиссия за дистанционное обслуживание – 150 рублей ежемесячно.

Это неполный набор, с которым Вам придется столкнуться при оформлении ипотеки в большинстве банков России. Штрафы и пени за нарушение заемщиком финансовой дисциплины мы в расчет не берем, хотя исключать их на 100% тоже нельзя. Калькулятором учитываются все комиссии и штрафы в сумме, так удобнее.

Посмотрите на графу «ежемесячный платеж». Теперь он составляет 20 320 рублей, а переплата – 2 879 346 рублей, что почти на 300 тысяч больше результатов предыдущего расчета. Да и ежемесячная разница в 1100 рублей для большинства населения России весьма ощутима.

Важно отметить, что, как правило, к ипотечным программам банки применяют минимальный набор комиссий. Что касается потребительского и автокредитования, а в особенности кредита наличными, то там спектр несколько шире.

При этом принцип расчета любого вида кредита одинаков. Помните, что бесплатный сыр бывает только в мышеловке. Наш калькулятор основан на алгоритмах, используемых Центральным банком России, поэтому точность расчетов обеспечена.

От Вас требуется только внимательно заполнить его поля.

Источник: https://creditcalculator.ru/rasschitat-platezh-po-kreditu.html

Как посчитать ежемесячный платеж по кредиту?

Как рассчитать ежемесячный платеж по кредиту – один из самых актуальных вопросов среди заемщиков. Кредитование становится все более популярным. Ипотека, потребительский займ, автозайм разнятся по размеру учетной ставки, временного периода и размера кредитования.

Они имеют различный принцип расчета ежемесячных платежей. Предлагают несколько вариантов расчета ежемесячных платежей по сумме кредита. Первый – это узнать ежемесячную выплату с помощью калькуляции в режиме онлайн. Второй – определить ежемесячные платежи самостоятельно с помощью формул (будут приведены ниже).

Что такое ежемесячный платеж по кредиту?

Кредит обладает двумя важным характеристиками – платностью и возвратностью. Платность означает, что за предоставление денежных средств заемщик обязан выплачивать проценты, указанные в кредитном соглашении по сумме займа. Помимо начисленных процентов, заемщик должен произвести погашение к установленному сроку полный объем займа.

Крайний срок выплаты суммы платежей является важной особенностью любого кредитного соглашения. Совокупность процента и объема кредитования является основой для расчета выплат по погашению.

Какие составляющие требуется для того, чтобы правильно вычислить месячный платеж:

- Размер кредитования.

- Учетный процент.

- Временной период кредитования.

- График платежей.

- Банковский год. Каждое финучреждение устанавливает свою цифру – 360 дней либо 365 (в високосный год – 366).

Как рассчитываются ежемесячные платежи по кредиту?

Формула расчета при любых обстоятельствах основывается на сумме, указанной в соглашении, и графике, выданном после подписания договора. Сумму кредитования и график определяет специалист финучреждения. Сумму платежей вы получаете, просчитав их самостоятельно с помощью кредитного калькулятора, предоставленного на официальном сайте каждого финучрежедния, или вычислив по формуле.

Самостоятельный расчет, используя формулы

Для облегчения эти формулы предоставляются на многих сайтах. Расплачиваться можно либо аннуитетными платежами (одинаковыми в течение всего периода), либо дифференцированными платежами (основная сумма делится на равные доли, а учетный процент уменьшается – размер выплат выходит неодинаковый).

Источник: https://CreditSoviets.com/credit/ezhemesyachnyj-platezh/

Как выполнить расчет размера ежемесячного взноса по кредиту

Определение размеров итогового платежа по кредиту, который придется раз в месяц вносить гражданину в качестве обязательной выплаты, является важным этапом участия в кредитовании и существенным вопросом для любого заемщика. Кредитование стало крайне популярным в последние годы, поэтому порядок и особенности определения размера выплаты является очень существенной характеристикой.

Следует отметить, что существует несколько видов займа, принцип определения суммы ежемесячного платежа по кредиту у которых существенно различается. Прежде всего, речь идет о таких видах кредитования, как ипотека, автокредит или потребительская ссуда.

Сегодня различаются не только размеры учтенной ставки, но и период пользования ссудой, а также размеры займа.

В своей статье мы расскажем о том, как рассчитать ежемесячный платёж по кредиту, какую формулу для этого следует использовать и какие данные могут потребоваться для выполнения исчисления.

Как определяется такое понятие, как ежемесячный взнос по кредиту?

Прежде чем приступить к непосредственному описанию порядка проведения расчетов, стоит отметить, что существует два основных способа определения итогового показателя. Во-первых, определить размер взноса возможно при помощи онлайн-сервисов, а во-вторых, воспользоваться специальными формулами расчета кредита и самостоятельно осуществить исчисления.

Помимо указанного, стоит несколько слов сказать о том, что такое ежемесячный платеж по кредиту и какими существенными критериями он обладает. Две основных характеристики любой ссуды — это платность и возвратность.

В первом случае, средства вносятся за предоставление кредитором денежных средств во временное пользование. То есть, речь идет о начислении процентов, согласно учетной ставке, прописанной в кредитном соглашении.

Что касается возвратности, то заемщик обязан произвести оплату средств по договору, точно до указанного в соглашении момента. В совокупности, эти два критерия: срок и проценты, являются основными для проведения расчетов.

Дополнительно потребуется указать сумму, которая была взята в кредит, а также банковский год. В последнем случае, речь идет о периоде в 360 дней, или в 365, с учетом того, в каком финансовом учреждении изначально был оформлен займ.

Дополнительно стоит сказать и о способе погашения ссуды: аннуитетный или дифференцированный порядок.

Способы определения размера взноса по ссуде

Чтобы получить желаемый показатель, необходимо использовать специальную формулу или обратиться к онлайн-сервису. Впрочем, если заемщик не имеет представления о том, как это сделать, он может просто изучить график выплат, представленный ему в банке, при оформлении ссуды.

В этом документе есть все суммы, с учетом начисленных процентов и срока возврата займа. Как правило, ошибок в таком приложении не наблюдается, поскольку исчисления выполняются при помощи специализированной программы. Проведение всех расчетов контролирует специалист банка-кредитора.

С другой стороны, у заемщика могут возникнуть сомнения в том, верно ли были внесены начальные характеристики ссуды, с учетом которых и проводятся расчеты. Чтобы удостовериться в правильности расчетов, стоит самостоятельно проверить все исчисления, путем повторного расчета ежемесячного взноса. Далее рассмотрим действующие способы проведения исчислений по ссуде.

Выполнение расчетов при помощи формул

Чтобы воспользоваться данной методикой, для начала, стоит разобраться с тем, какие формулы подойдут для этого случая. Кроме того, необходимо знать порядок выполнения расчетов. В частности, речь идет об:

- внесение платы аннуитетными платежами;

- перечисление средств дифференцированными выплатами.

Дифференцированный порядок

В первом случае, выплаты буду одинаковыми, в течение всего периода и большая часть взноса пойдет на оплату процентной составляющей, а во втором, сумма будет делиться на равные доли, но основная часть средств будет зачисляться на оплату основного долга, тем самым процентные начисления по ссуде постепенно уменьшатся.

Формулы расчетов для каждого случая имеются, однако, заранее следует ответить, что для расчетов выплаты при дифференцированной системе, она крайне сложная и лучше воспользоваться специальным сервисом онлайн-калькулятором. Следует отметить, что выполнить расчет платежей таким образом можно лишь приблизительно, поскольку на размер итоговой суммы могут повлиять сопровождающие банковские расходы.

Аннуитетная система

Что касается аннуитетной системы, то здесь расчеты выполняются намного проще и воспользоваться стандартной формулой сможет даже человек, не имеющий опыта проведения таких вычислений.

Именно за прозрачность и точность такого расчета многие банковские учреждения именно его предпочитают использовать в качестве основного. Формула расчета достаточно проста: А=К*(П/(1+П)-М-1). Для полной ясности, приведем примерный расчет кредита.

Сумма займа составляет 100 тыс рублей, на один год. Ставка равна 10%. Выполняем расчет:

100 000 * (10/12 + (10/12/ (1+ (10/12)) – (12-1) = 100 000 * (0,83 +(0,83 (1,83) – 11 = 5 319 рублей

Иными словами, при кредите в 100 тыс. рублей на 12 месяцев, размер платежа составит порядка 5 319 рублей.

Правильно определить сумму платежа очень важно, поскольку этот параметр может существенно повлиять на решение по оформлению ссуды. Если размер взноса окажется слишком большим, то гражданин не сможет возвращать займ, а значит, из заемщиков быстро станет должником.

Источник: https://grazhdaninu.com/dolgi/raznoe-o-kreditah/ezhemesyachnyiy-platyozh.html

Кто как, а я считаю кредиты злом. Особенно потребительские. Кредиты для бизнеса — другое дело, а для обычных людей мышеловка»деньги за 15 минут, нужен только паспорт» срабатывает безотказно, предлагая удовольствие здесь и сейчас, а расплату за него когда-нибудь потом. И главная проблема, по-моему, даже не в грабительских процентах или в том, что это «потом» все равно когда-нибудь наступит. Кредит убивает мотивацию к росту. Зачем напрягаться, учиться, развиваться, искать дополнительные источники дохода, если можно тупо зайти в ближайший банк и там тебе за полчаса оформят кредит на кабальных условиях, попутно грамотно разведя на страхование и прочие допы?

Так что очень надеюсь, что изложенный ниже материал вам не пригодится.

Но если уж случится так, что вам или вашим близким придется влезть в это дело, то неплохо бы перед походом в банк хотя бы ориентировочно прикинуть суммы выплат по кредиту, переплату, сроки и т.д. «Помассажировать числа» заранее, как я это называю

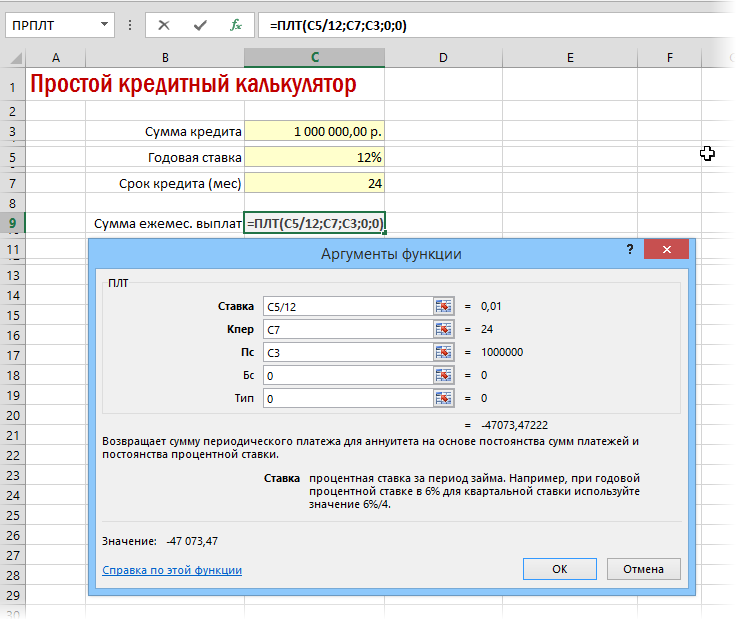

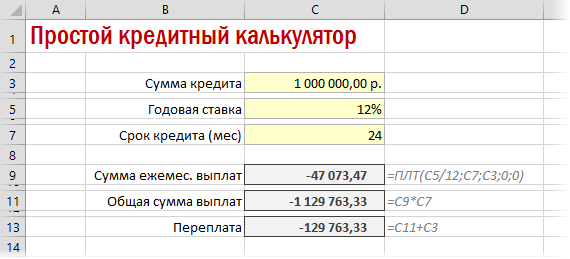

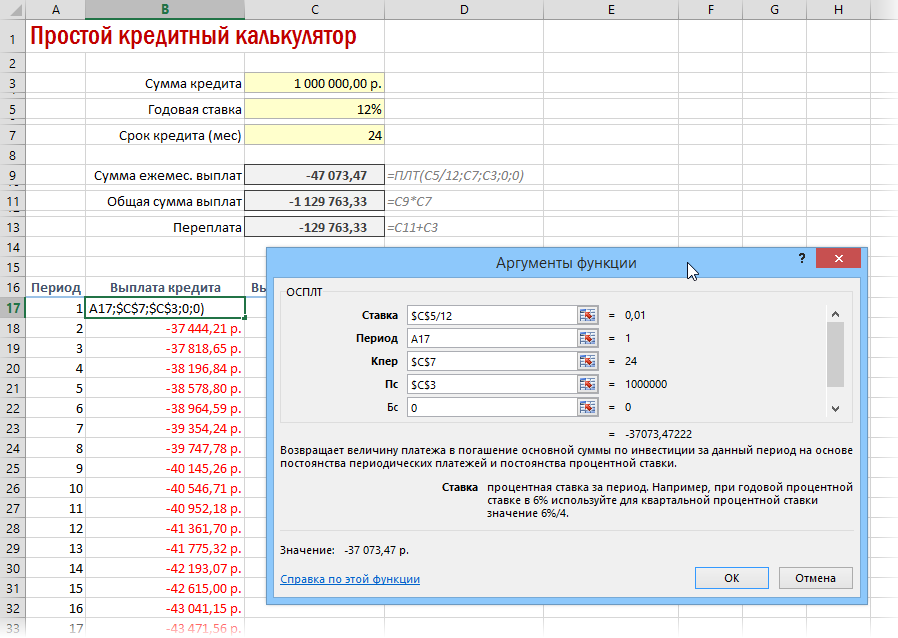

Вариант 1. Простой кредитный калькулятор в Excel

Для быстрой прикидки кредитный калькулятор в Excel можно сделать за пару минут с помощью всего одной функции и пары простых формул. Для расчета ежемесячной выплаты по аннуитетному кредиту (т.е. кредиту, где выплаты производятся равными суммами — таких сейчас большинство) в Excel есть специальная функция ПЛТ (PMT) из категории Финансовые (Financial). Выделяем ячейку, где хотим получить результат, жмем на кнопку fx в строке формул, находим функцию ПЛТ в списке и жмем ОК. В следующем окне нужно будет ввести аргументы для расчета:

- Ставка — процентная ставка по кредиту в пересчете на период выплаты, т.е. на месяцы. Если годовая ставка 12%, то на один месяц должно приходиться по 1% соответственно.

- Кпер — количество периодов, т.е. срок кредита в месяцах.

- Пс — начальный баланс, т.е. сумма кредита.

- Бс — конечный баланс, т.е. баланс с которым мы должны по идее прийти к концу срока. Очевидно =0, т.е. никто никому ничего не должен.

- Тип — способ учета ежемесячных выплат. Если равен 1, то выплаты учитываются на начало месяца, если равен 0, то на конец. У нас в России абсолютное большинство банков работает по второму варианту, поэтому вводим 0.

Также полезно будет прикинуть общий объем выплат и переплату, т.е. ту сумму, которую мы отдаем банку за временно использование его денег. Это можно сделать с помощью простых формул:

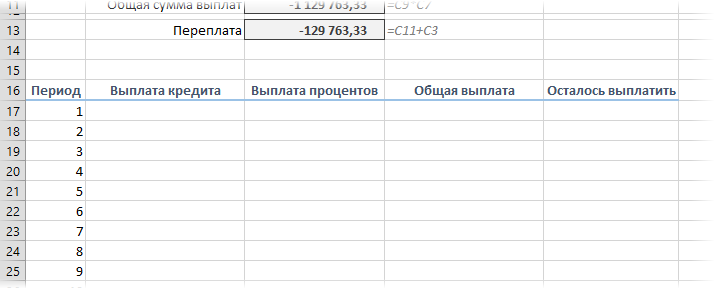

Вариант 2. Добавляем детализацию

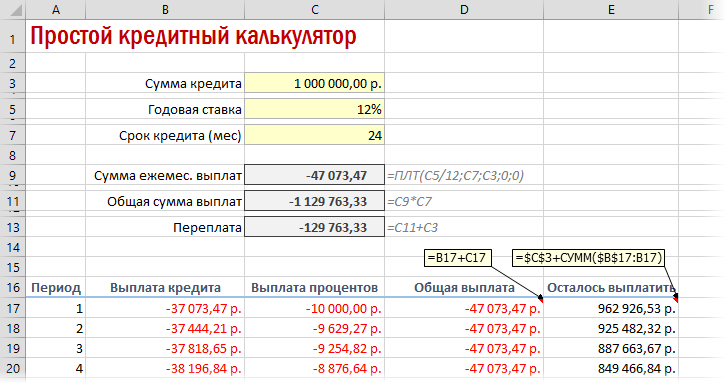

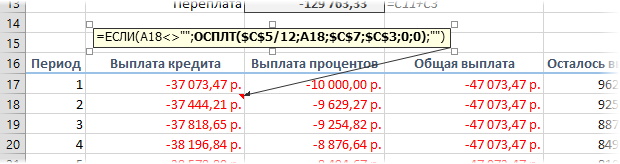

Если хочется более детализированного расчета, то можно воспользоваться еще двумя полезными финансовыми функциями Excel — ОСПЛТ (PPMT) и ПРПЛТ (IPMT). Первая из них вычисляет ту часть очередного платежа, которая приходится на выплату самого кредита (тела кредита), а вторая может посчитать ту часть, которая придется на проценты банку. Добавим к нашему предыдущему примеру небольшую шапку таблицы с подробным расчетом и номера периодов (месяцев):

Функция ОСПЛТ (PPMT) в ячейке B17 вводится по аналогии с ПЛТ в предыдущем примере:

Добавился только параметр Период с номером текущего месяца (выплаты) и закрепление знаком $ некоторых ссылок, т.к. впоследствии мы эту формулу будем копировать вниз. Функция ПРПЛТ (IPMT) для вычисления процентной части вводится аналогично. Осталось скопировать введенные формулы вниз до последнего периода кредита и добавить столбцы с простыми формулами для вычисления общей суммы ежемесячных выплат (она постоянна и равна вычисленной выше в ячейке C7) и, ради интереса, оставшейся сумме долга:

Чтобы сделать наш калькулятор более универсальным и способным автоматически подстраиваться под любой срок кредита, имеет смысл немного подправить формулы. В ячейке А18 лучше использовать формулу вида:

=ЕСЛИ(A17>=$C$7;»»;A17+1)

Эта формула проверяет с помощью функции ЕСЛИ (IF) достигли мы последнего периода или нет, и выводит пустую текстовую строку («») в том случае, если достигли, либо номер следующего периода. При копировании такой формулы вниз на большое количество строк мы получим номера периодов как раз до нужного предела (срока кредита). В остальных ячейках этой строки можно использовать похожую конструкцию с проверкой на присутствие номера периода:

=ЕСЛИ(A18<>»»; текущая формула; «»)

Т.е. если номер периода не пустой, то мы вычисляем сумму выплат с помощью наших формул с ПРПЛТ и ОСПЛТ. Если же номера нет, то выводим пустую текстовую строку:

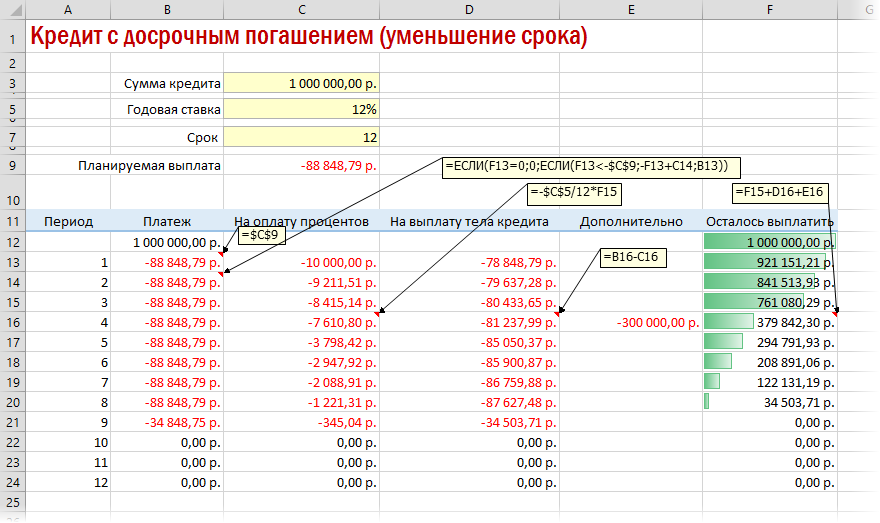

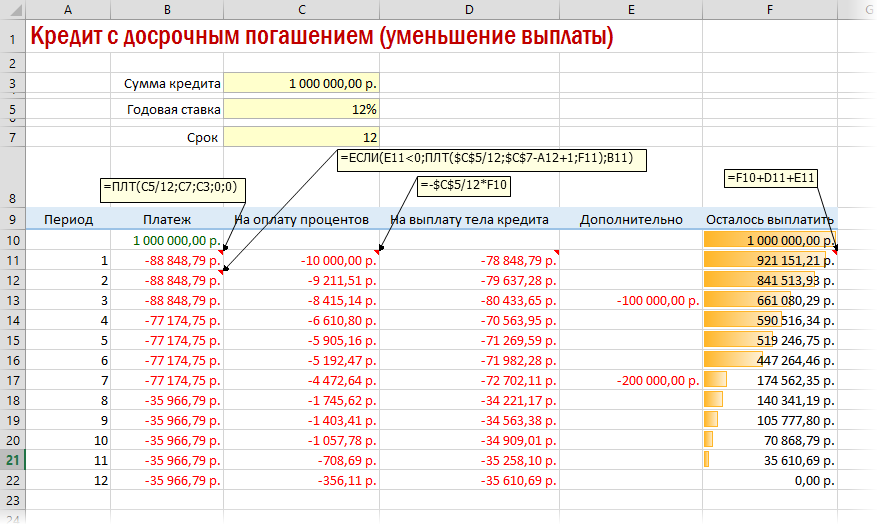

Вариант 3. Досрочное погашение с уменьшением срока или выплаты

Реализованный в предыдущем варианте калькулятор неплох, но не учитывает один важный момент: в реальной жизни вы, скорее всего, будете вносить дополнительные платежи для досрочного погашения при удобной возможности. Для реализации этого можно добавить в нашу модель столбец с дополнительными выплатами, которые будут уменьшать остаток. Однако, большинство банков в подобных случаях предлагают на выбор: сокращать либо сумму ежемесячной выплаты, либо срок. Каждый такой сценарий для наглядности лучше посчитать отдельно.

В случае уменьшения срока придется дополнительно с помощью функции ЕСЛИ (IF) проверять — не достигли мы нулевого баланса раньше срока:

А в случае уменьшения выплаты — заново пересчитывать ежемесячный взнос начиная со следующего после досрочной выплаты периода:

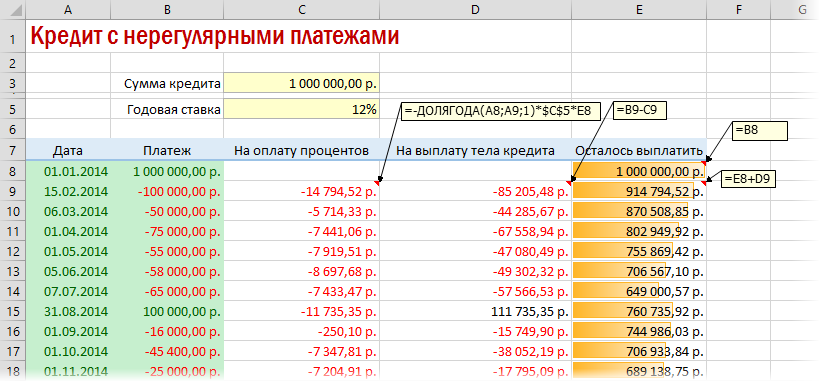

Вариант 4. Кредитный калькулятор с нерегулярными выплатами

Существуют варианты кредитов, где клиент может платить нерегулярно, в любые произвольные даты внося любые имеющиеся суммы. Процентная ставка по таким кредитам обычно выше, но свободы выходит больше. Можно даже взять в банке еще денег в дополнение к имеющемуся кредиту. Для расчета по такой модели придется рассчитывать проценты и остаток с точностью не до месяца, а до дня:

Предполагается что:

- в зеленые ячейки пользователь вводит произвольные даты платежей и их суммы

- отрицательные суммы — наши выплаты банку, положительные — берем дополнительный кредит к уже имеющемуся

- подсчитать точное количество дней между двумя датами (и процентов, которые на них приходятся) лучше с помощью функции ДОЛЯГОДА (YEARFRAC)

В наш век высоких технологий и автоматизации как-то неприлично вручную выполнять сложные расчёты. Хоть аннуитетные платежи рассчитать не так и трудно, но как говорит Юрий Ашер:

«Не надо напрягать свой мозг там, где это могут сделать за вас другие!»

В нашей ситуации к вам на помощь придут: компьютер и программа Microsoft Excel.

Хотим предупредить, что команда портала temabiz.com поставила перед собой цель не просто дать вам «халяву» в виде «экселевского» файла с готовыми расчетами. Нет, в этой публикации мы вас научим самостоятельно рассчитывать аннуитетные платежи, а также составлять в программе Excel графики погашения аннуитетных кредитов. Ну а для ленивых мы, конечно же, выложим готовые файлы кредитных калькуляторов.

Содержание

- Как рассчитать аннуитетный платеж в Excel

- Расчет в Excel суммы кредита для заданного аннуитетного платежа

- Кредитный калькулятор в Excel по расчету графика аннуитетных платежей

Как рассчитать аннуитетный платеж в Excel

Те, кто читал предыдущую публикацию, наверняка ещё долго будут с ужасом вспоминать формулу аннуитетного платежа. Но сейчас вы, дорогие друзья, можете облегчённо вздохнуть, ибо все расчёты за вас сделает программа Microsoft Excel.

Мы сделаем не просто файлик с одной циферкой. Нет! Мы разработаем настоящий инструмент, с помощью которого вы сможете рассчитать аннуитетный платёж не только для себя, но и для соседа, который ставит свою машину на детской площадке; прыщавого студента, который сутками курит в вашем подъезде; тётки, которая выгуливает свою собаку прямо под вашими окнами – короче, для всех особо одарённых. Кстати, можете поставить где-нибудь возле монитора купюроприёмник и брать с этой публики деньги.

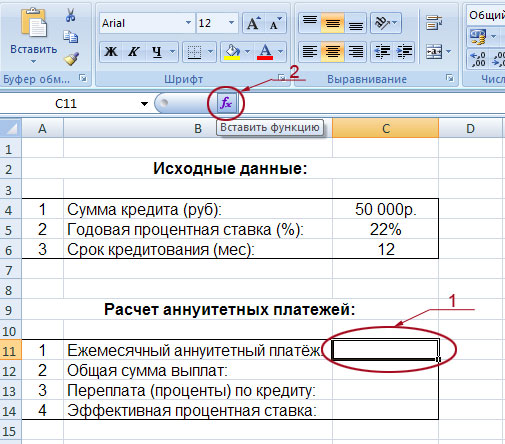

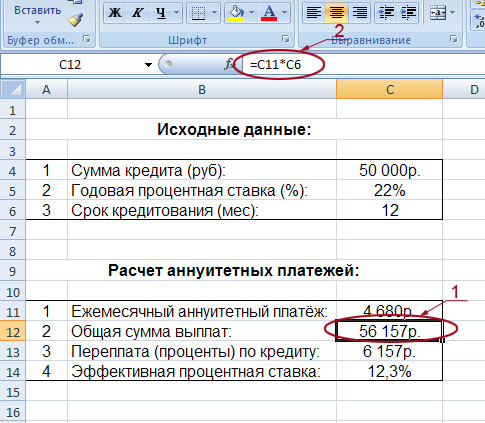

Давайте приступим к разработке нашего кредитного калькулятора. Смотрим на первый рисунок:

Итак, вы видите два блока. Один с исходными данными, а второй – с расчётами. Исходные данные (сумма кредита, годовая процентная ставка, срок кредитования) вы будете вводить вручную, а во втором блоке будут мгновенно появляться расчёты.

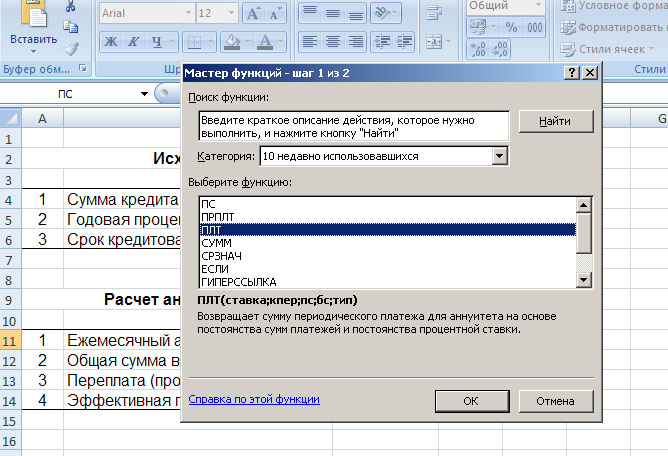

Начнём с расчёта ежемесячной суммы аннуитетного платежа. Для этого надо сделать активным окошко, в котором вы хотите видеть это значение (в нашем случае – это поле C11, на рисунке оно обведено и указано под номером 1). Далее слева от строки формул жмём на «fx» (на рисунке эта кнопка обведена и указана под номером 2). После этих действий у вас появится такая табличка:

Выбираем функцию «ПЛТ» и жмём «Ок». Перед вами появится таблица, в которую надо будет ввести исходные данные:

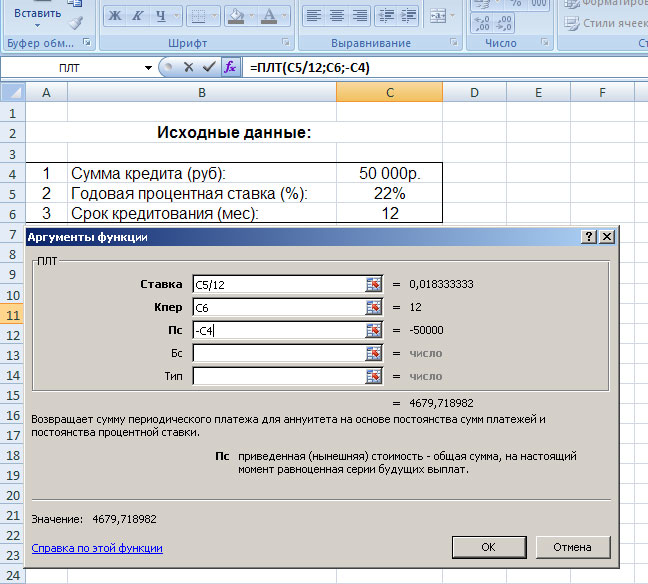

Здесь нам требуется заполнить три поля:

- «Ставка» – годовая процентная ставка по кредиту делённая на 12.

- «Кпер» – общий срок кредитования.

- «Пс» – сумма кредита (указывается со знаком минус).

Обратите внимание на то, что мы не вводим готовые цифры в эту таблицу, а указываем координаты ячеек нашего блока с исходными данными. Так, в поле «Ставка» мы указываем координаты ячейки, в которой будет вписываться вручную процентная ставка (C5) и делим её на 12; в поле «Кпер» указываются координаты ячейки, в которой будет вписываться срок кредитования (C6); в поле «Пс» – координаты ячейки в которой вписывается сумма кредита (C4). Так как сумма кредита у нас указывается со знаком минус, то перед координатой (C4) мы ставим знак минус.

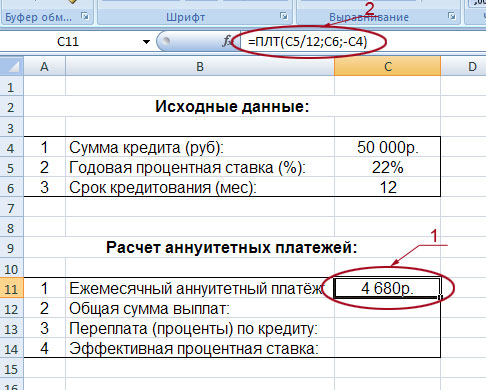

После того как исходные данные будут введены, жмём кнопку «Ок». В результате мы видим в блоке расчетов точное значение ежемесячного аннуитетного платежа:

Итак, в данный момент сумма нашего аннуитетного платежа составляет 4680 руб (на рисунке он обведён и указан под номером 1). Если вы будете менять сумму кредита, процентную ставку и общий срок кредитования, то автоматически будет меняться значение вашего аннуитетного платежа.

Кстати, обратите внимание на значение функции, обозначенное на рисунке под номером 2: =ПЛТ(C5/12;C6;-C4). Да, да, это и есть те самые координаты, которые мы вводили в таблицу, выбрав функцию «ПЛТ». По сути, вы могли бы не проделывать всех тех сложных телодвижений, которые показаны на втором и третьем рисунках. Можно было просто вписать в строке формул то, что там сейчас вписано.

Зная размер аннуитетного платежа несложно посчитать остальные значения нашего расчётного блока:

На рисунке наглядно показано, как рассчитана общая сумма выплат (обведена и указана под номером 1). Так как она равна сумме аннуитетного платежа (ячейка C11) умноженной на общее количество месяцев кредитования (ячейка C6), то мы и вписываем в строку формул следующую формулу: =C11*C6 (на рисунке она обведена и указана под номером 2). В результате мы получили значение 56 157 рублей.

Переплата по кредиту рассчитывается ещё проще. От общей суммы выплат (ячейка C12) надо отнять сумму кредита (ячейка C4). В строку вписываем такую формулу: =C12-C4. В нашем примере переплата равна: 6157 рублей.

Ну и последнее значение – эффективная процентная ставка (или полная стоимость кредита). Она рассчитывается так: общую сумму выплат (ячейка C12) делим на сумму кредита (ячейка C4), отнимаем единицу, затем делим всё это на срок кредитования в годах (ячейка C6 делённая на 12). В строке будет такая формула: =(C12/C4-1)/(C6/12). В нашем примере эффективная процентная ставка составляет 12,3%.

Всё! Вот таким нехитрым способом мы с вами составили в программе Microsoft Excel автоматический калькулятор расчета аннуитетных платежей по кредиту, скачать который можно ссылке ниже:

Расчет в Excel суммы кредита для заданного аннуитетного платежа

В чём «фишка» аннуитетной схемы погашения кредита? Правильно! Основная «фишка» в том, что заёмщик выплачивает кредит равными суммами на протяжении всего срока кредитования. С такой схемой очень удобно планировать свой бюджет. Например, вы готовы ежемесячно выделять на погашение кредита 5000 рублей. По вашим скромным подсчётам, такая нагрузка будет для вас не слишком обременительной. Естественно, у вас возникает закономерный вопрос: «А на какую сумму кредита я могу рассчитывать?» В общем, нам нужен новый кредитный калькулятор, у которого в исходных данных будет не сумма кредита, а величина аннуитетного платежа.

Что же, друзья, не будем терять время! Открываем программу Microsoft Excel и приступаем к разработке нашего кредитного калькулятора!

Итак, структура нового кредитного калькулятора почти не изменилась. Здесь также есть блок с исходными данными и блок с расчётами. Единственное изменение, это то, что в исходных данных мы вводим ежемесячный аннуитетный платёж, который готовы выплачивать, а в расчётах получаем сумму кредита, на которую мы можем рассчитывать. Собственно, она на нашем рисунке обведена и отмечена под номером 1.

Чтобы рассчитать сумму ожидаемого кредита надо воспользоваться функцией ПС, предварительно кликнув по ячейке, в которой мы хотим видеть свой расчёт (в нашем калькуляторе это ячейка с координатой C11). Вызвать функцию ПС можно нажав на знакомую вам кнопку «fx», которая находится слева от строки формул. В появившемся окне выбираем «ПС» и жмём «Ок». В открывшейся таблице вводим следующие данные:

- «Ставка» – годовая процентная ставка по кредиту делённая на 12 (в нашем случае: C5/12).

- «Кпер» – общий срок кредитования (в нашем калькуляторе, это ячейка с координатой C6).

- «Плт» – ежемесячный аннуитетный платёж, перед которым ставим знак минус (в нашем калькуляторе, это ячейка C4, перед данной координатой мы и ставим знак минус).

Жмём «Ок» и в ячейке С11 появилась сумма 53 422 руб. – именно на такой размер кредита может рассчитывать заёмщик, который готов на протяжении 12 месяцев ежемесячно выплачивать по 5000 руб.

Кстати, обратите внимание на данные в строке формул (на рисунке они обведены и указаны под номером 2). Вы всё правильно поняли, друзья! Да, это те данные, которые необходимы для расчёта суммы кредита в нашем калькуляторе: =ПС(C5/12;C6;-C4). Те самые параметры, которые мы вводили в таблице функции ПС.

Расчёт остальных показателей выполняется по такому же принципу, как и в предыдущем калькуляторе:

- Общая сумма выплат – это ежемесячный аннуитетный платёж (ячейка С4) умноженный на общий срок кредитования (ячейка С6). В строку формул вводим следующие данные: =C4*C6.

- Переплата (проценты) по кредиту – это общая сумма выплат (ячейка С12) минус сумма кредита (ячейка С11). В строку формул записываем: =C12-C11.

- Эффективная процентная ставка (или полная стоимость кредита) – это общая сумма выплат (ячейка С12) делённая на сумму кредита (ячейка С11) и минус единица. Затем всё это делим на срок кредитования, выраженный в годах (ячейка C6 делённая на 12). В строку формул записываем: = (C12/C11-1)/(C6/12).

Кстати, интересный момент. Вот в нашем примере, выплачивая ежемесячно в течение года по 5000 рублей, мы можем рассчитывать на сумму кредита равную 53 422 рубля. А что делать, если надо больше денег? Как вариант, можно увеличить срок кредитования. Если вместо 12 месяцев поставить 24, то сумма кредита увеличится до 96 380 рублей. Эти данные нам мгновенно выдал наш кредитный калькулятор, который вы можете скачать ссылке ниже:

Кредитный калькулятор в Excel по расчету графика аннуитетных платежей

Два предыдущих кредитных калькулятора очень удобны, но они выполняют краткие (общие) расчёты. А иногда заёмщику нужна расширенная информация – график ежемесячных аннуитетных платежей с детальной расшифровкой каждой выплаты (с указанием сумм, идущих на погашение процентов, и сумм, погашающих тело кредита). В общем, сейчас мы сделаем в программе Excel ещё один кредитный калькулятор, который будет автоматически рассчитывать график аннуитетных платежей. Щёлкаем мышкой по рисунку:

Перед вами расширенная и доработанная версия нашего первого кредитного калькулятора (того, который рассчитывает размер ежемесячного аннуитетного платежа по кредиту). Здесь кроме стандартных блоков с исходными данными и расчётами, появилась таблица, в которой детально расписаны все наши будущие ежемесячные выплаты. Таблица имеет пять колонок:

- 1. Месяцы. В этой колонке по порядку указаны номера месяцев, в которые будут осуществляться выплаты. Обратите внимание, что речь идёт не о календарных, а о порядковых номерах. То есть, если первая выплата припадает на сентябрь месяц, то ему присваивается порядковый номер «1», как первому месяцу, а не «9», как календарному.