Коэффициент обеспеченности запасов и затрат собственными средствами показывает долю запасов и затрат, финансируемую из собственных источников. Это один из показателей для определения финансовой устойчивости компании, индикатор состояния оборотного капитала. Представляет собой отношение величины собственных средств, покрывающих запасы и затраты, к стоимости последних.

Экономический смысл показателя и формула

Коэффициент обеспеченности материальных запасов и затрат отображает часть запасов и затрат, которые приобретаются за счет собственных источников. Показатель находится делением величины собственных средств на стоимостную оценку запасов и затрат.

Традиционная формула выглядит так:

Козсс = собственные оборотные средства / запасы.

Показатель в числителе называют еще «рабочим капиталом». Эта величина отображает, на сколько оборотные активы больше краткосрочных обязательств компании. Собственные оборотные средства показывают возможность фирмы погасить краткосрочные обязательства после продажи своих оборотных активов. То есть «рабочий капитал» — индикатор платежеспособности и финансовой стабильности предприятия.

Собственные оборотные средства представляют собой разность между мобильными активами и краткосрочной кредиторской задолженностью. Если расписать составные части «рабочего капитала», то несколько иначе будет выглядеть расчет коэффициента обеспеченности собственными средствами.

Формула:

Козсс = (ОА – КО) / запасы и затраты.

- ОА – оборотные активы,

- КО – краткосрочные обязательства.

Рассчитать значение в числителе можно и другим способом. Тогда формула коэффициента обеспеченности запасов собственными источниками финансирования будет выглядеть так:

Козсс = ((СК + ДО) – Воб.А)) / запасы и затраты.

- СК – собственный капитал,

- ДО – долгосрочные обязательства,

- Воб.А – внеоборотные активы.

В финансовой практике используют различные вариации расчетной формулы. В частности, в состав собственных оборотных средств включают задолженность учредителям по выплате дивидендов, доходы будущих периодов, резервы предстоящих платежей. Величина запасов может быть дополнена авансами поставщикам, незавершенным производством.

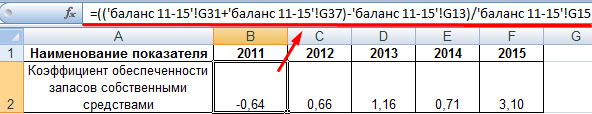

Расчет коэффициента обеспеченности запасов собственными средствами в Excel

Данные для расчета коэффициента берутся из бухгалтерского баланса. Преобразуем формулу:

Козсс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

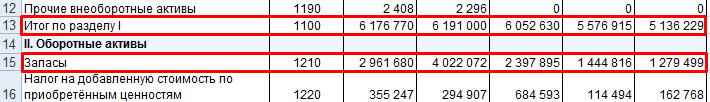

Из актива баланса нужны следующие цифры:

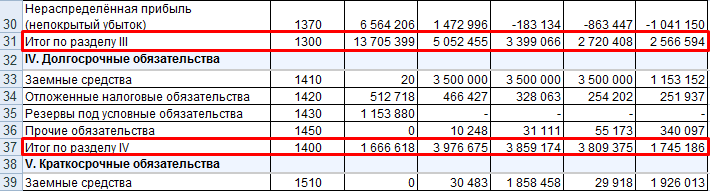

Из пассива такие строки, как:

Рассчитаем показатель за 5 отчетных периодов, с 2011 по 2015 гг:

Отрицательное значение коэффициента в 2011 году объясняется отрицательным значением показателя собственного оборотного капитала. В норме он должен быть выше нуля. То есть текущие активы должны превышать краткосрочные обязательства.

Отрицательное значение собственных оборотных средств указывает на финансовую нестабильность компании. Но такой критерий нельзя применить ко всем отраслям. Существуют предприятия, которые успешно функционируют даже с отрицательным показателем. Например, небезызвестная компания из отрасли быстрого питания, McDonalds. Сверхбыстрый операционный цикл почти сразу преобразует запасы в денежную выручку – отрицательное значение собственных оборотных средств не ощущается.

Коэффициент обеспеченности затрат собственными оборотными средствами – результат сопоставления последних с величиной запасов. Оптимальное условие и индикатор финансового благополучия – превышение собственного оборотного капитала над запасами.

Дело в том, что материальные запасы – наименее ликвидная часть оборотного капитала. Поэтому должны погашаться собственными средствами и/или за счет долгосрочных обязательств.

Коэффициент обеспеченности запасов собственными средствами и нормативное значение

Норма показателя находится в диапазоне 0,6-0,8. То есть 60-80% материальных запасов должно финансироваться посредством собственного капитала. Чем выше показатель, тем меньше нуждается организация в заемных средствах. Одним словом если коэффициент обеспеченности запасов собственными средствами выше нормы – выше финансовая стабильность компании, а если ниже нормы – возникает необходимость использования заемных финансовых средств.

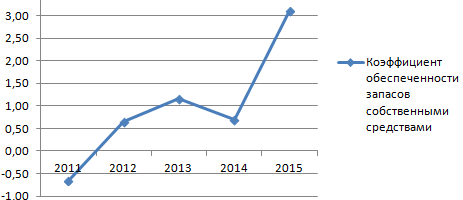

Вернемся к примеру. Динамика коэффициента на графике:

Расчет показывает, что с 2012 года запасы и затраты в достаточной мере обеспечиваются собственными источниками средств. Рост коэффициента положительно сказывается на финансовой устойчивости фирмы.

|

определение обеспеченности изделий |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

||||||||

Ответить |

Содержание

- Общий смысл

- Определение коэффициента

- Коэффициент автономии (финансовой независимости, концентрации собственного капитала в активах)

- Коэффициент финансовой зависимости

- Коэффициент соотношения заемных и собственных средств

- Коэффициент маневренности собственных оборотных средств (коэффициент маневренности собственного капитала)

- Расчет коэффициента обеспеченности запасов собственными средствами в Excel

- Коэффициент обеспеченности запасов собственными средствами – формула по балансу

- Коэффициент обеспеченности запасов и затрат собственными средствами

- Что показывает коэффициент обеспеченности материальных запасов?

- Расчет критериев финансовой устойчивости фирмы

- Примеры расчета коэффициента

- Магазин игрушек

- Студия веб-дизайна

- Нормативное значение

- Отрасли хозяйствования

- Как понимать значение анализа

- Объяснение сущности показателя

- Связанные материалы

- Направления решения проблемы нахождения показателя вне нормативных пределов

- Коэффициент обеспеченности собственными оборотными средствами. Экономическая сущность

- Как читать коэффициент обеспеченности собственными оборотными средствами?

- Коэффициент обеспеченности собственными оборотными средствами. Синонимы

- Норматив коэффициента

- Для чего необходимо рассчитывать КОСОС?

- Как рассчитать коэффициент покрытия долгов собственным капиталом

- Итоги

Общий смысл

Собственные оборотные средства (СОС) являются абсолютной величиной. Они показывают, сколько финансовых ресурсов из бесплатных источников формирования были направлены в оборот. Ведь заемный капитал в общем числе имущества компании не должен превышать определенного уровня.

Если операционная деятельность осуществляется только за счет платных источников финансирования, это говорит о невозможности организации в текущем периоде рассчитаться по своим обязательствам.

Это, в свою очередь, значительно снижает показатели ликвидности и финансовой устойчивости. Компания работает в убыток, т. к. в конце операционного периода чистая прибыль уйдет на уплату процентов за пользование капиталом кредиторов. А порой ее просто недостаточно для расчета по задолженности.

Поэтому собственные оборотные средства обязаны иметь положительное значение. Если цифра отрицательная, у компании наблюдается их недостаток.

Определение коэффициента

Вместе с коэффициентами платежеспособности (ликвидности) определяется показатель обеспеченности собственными ресурсами, находящимися в обороте. В отличие от предыдущего анализа, здесь уже рассматриваются процентные, или относительные, выражения.

Коэффициент обеспеченности собственными оборотными средствами находится так:

Кос = (Собственный капитал – Необоротные активы)/Оборотные активы

По балансу эта методика имеет приведенный ниже вид:

Кос = (с. 1300 – с. 1100)/ с. 1200

Если умножить результат на 100, можно представить его в виде процентов. Отрицательный результат говорит о неэффективной структуре баланса. Собственные финансовые источники должны быть в таком количестве, чтобы покрыть полностью необоротные активы и частично обеспечить операционную деятельность.

Поэтому отрицательное значение свидетельствует о неспособности предприятия покрыть даже свои необоротные активы.

Коэффициент автономии (финансовой независимости, концентрации собственного капитала в активах)

Характеризует независимость предприятия от заемных средств и показывает долю собственных средств в общей стоимости всех средств предприятия. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие:

Коэффициент автономии (независимости) = Собственный капитал / Активы

Ка = (стр. 490 + стр. 640 + стр.650) / стр. 700 форма №1

или

Ка =стр. 490 / стр. 700

По форме бухбаланса с 2011 года формула имеет вид: Ка = стр. 1300 / стр. 1600

Нормативным общепринятым значением показателя считается значение коэффициента автономии больше 0,5 но не более 0,7. Но необходимо учитывать то что, коэффициент независимости значительно зависит от отраслевой специфики (соотношения внеоборотных и оборотных активов). Чем выше у предприятия доля внеоборотных активов (производство требует значительного количества основных средств), тем больше долгосрочных источников необходимо для их финансирования, а это означает что, больше должна быть доля собственного капитала (выше коэффициент автономии).

Отметим что, в международной практике распространен показатель debt ratio (коэффициент финансовой зависимости), противоположный по смыслу коэффициенту автономии, но тоже характеризующий соотношение собственного и заемного капитала. Достаточно высоким уровнем коэффициента независимости в США и европейских странах считается 0,5-0,6. При этом сумма обязательств не превышает величины собственных средств, что обеспечивает кредиторам приемлемый уровень риска. В странах Азии (Япония, Южная Корея) достаточным считается значение 0,3. При отсутствии обоснованных нормативов данный показатель оценивается в динамике. Уменьшение значения свидетельствует о повышении риска и снижении финансовой устойчивости. Причем, с увеличением доли обязательств не только повышается риск их непогашения, кроме того, возрастают процентные расходы, и усиливается зависимость компании от возможных изменений процентных ставок.

Коэффициент финансовой зависимости

Коэффициент финансовой зависимости, характеризующий зависимость от внешних источников финансирования (т.е. какую долю во всей структуре капитала занимают заемные средства). Показатель широко применяется на западе. Показатель определяется как отношение общего долга (суммы краткосрочных обязательств и долгосрочных обязательств ) и суммарных активов.

Коэффициент финансовой зависимости = Обязательства / Активы

В соответствии с Приказом Минрегиона РФ от 17.04.2010 №173 коэффициент финансовой зависимости определяется по формуле:

Кфз = (Д0 + КО – Зу + Дбп + Р) / П

где,

Кфз – коэффициент финансовой зависимости;

Д0 – долгосрочные обязательства;

КО – краткосрочные обязательства;

Зу – задолженность перед учредителями;

Дбп – доходы будущих периодов;

Р – резервы предстоящих расходов;

П – пассивы.Кфз = (стр. 590 + стр. 690 – стр. 630 – стр. 640 – стр. 650) / стр. 700 ф. №1

Кфз = (стр. 1400 + стр. 1500 – Зу – стр. 1530 – стр. 1540) / стр. 1700

Отметим что, строка «Задолженность перед участниками (учредителями) по выплате доходов» (в прежней форме – код 630) исключена из новой формы, поскольку эта задолженность является кредиторской и может быть раскрыта в пояснениях к финансовой отчетности.

Рекомендуемое значение данного коэффициента должно быть меньше 0,8. Оптимальным является коэффициент 0.5 (т.е. равное соотношение собственного и заемного капитала). При значении показателя меньше 0,8 говорит о том, что обязательства должны занимать менее 80% в структуре капитала.

Коэффициент соотношения заемных и собственных средств

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных средств:

Коэффициент соотношения заемного и собственного капитала = Заемный капитал / Собственный капитал

Кзс = (стр. 590 + стр. 690 – стр. 640 – стр. 650) / (стр. 490 + стр. 640 + стр. 650) форма №1

или

Кзс = (стр.590 + стр.690) / стр.490

Кзс = (стр. 1500 + стр. 1400) / стр. 1300

Анализируют изменение значения показателя в динамике. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов. Рекомендуемое значение Кзс <0,7. Оптимальное соотношение заемных и собственных средств 0,5 < Кзс < 0,7. Превышение значения коэффциента значения 0,7, т.е. Кзс >0,7 сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнение.

Чем выше значение показателя, тем выше степень риска инвесторов, поскольку в случае невыполнения обязательств по платежам возрастает возможность банкротства.

Коэффициент маневренности собственных оборотных средств (коэффициент маневренности собственного капитала)

Данный коэффициент показывает, какая часть собственного оборотного капитала находится в обороте. Коэффициент маневренности должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств:

Коэффициент маневренности собственных оборотных средств = Собственные оборотные средства / Собственный капитал

Км = (стр. 490 – стр. 190) / стр. 490 форма №1

Км = (стр. 1300 – стр. 1100) / стр. 1300

Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования. Рекомендуемое значение коэффициента 0,2 – 0,5.

Расчет коэффициента обеспеченности запасов собственными средствами в Excel

Данные для расчета коэффициента берутся из бухгалтерского баланса. Преобразуем формулу:

Козсс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Из актива баланса нужны следующие цифры:

Из пассива такие строки, как:

Рассчитаем показатель за 5 отчетных периодов, с 2011 по 2015 гг:

Отрицательное значение коэффициента в 2011 году объясняется отрицательным значением показателя собственного оборотного капитала. В норме он должен быть выше нуля. То есть текущие активы должны превышать краткосрочные обязательства.

Отрицательное значение собственных оборотных средств указывает на финансовую нестабильность компании. Но такой критерий нельзя применить ко всем отраслям. Существуют предприятия, которые успешно функционируют даже с отрицательным показателем. Например, небезызвестная компания из отрасли быстрого питания, McDonalds. Сверхбыстрый операционный цикл почти сразу преобразует запасы в денежную выручку – отрицательное значение собственных оборотных средств не ощущается.

Коэффициент обеспеченности затрат собственными оборотными средствами – результат сопоставления последних с величиной запасов. Оптимальное условие и индикатор финансового благополучия – превышение собственного оборотного капитала над запасами.

Дело в том, что материальные запасы – наименее ликвидная часть оборотного капитала. Поэтому должны погашаться собственными средствами и/или за счет долгосрочных обязательств.

Коэффициент обеспеченности запасов собственными средствами – формула по балансу

Коэффициент обеспеченности запасов собственными средствами – показатель финансовой устойчивости предприятия, определяющий состояние оборотного капитала и отражающий долю запасов и затрат покрытых собственными средствами. Общая формула расчета коэффициента имеет следующий вид:

Распишем более подробно составные части собственного капитала предприятия.

Формула расчета коэффициента обеспеченности запасов собственными средствами по балансу.

Коэффициент обеспеченности запасов и затрат собственными средствами

В практике финансового анализа используют различные модификации данного коэффициента, где запасы дополняются затратами такими как: незавершенное производство и авансы поставщикам.

Что показывает коэффициент обеспеченности материальных запасов?

Рассматриваемый коэффициент относится к ключевым показателям финансовой устойчивости фирмы: он позволяет оценить, достаточно ли у предприятия оборотного капитала с точки зрения обеспечения оптимального уровня материальных запасов.

В общем случае коэффициент отражает отношение собственных оборотных средств фирмы к ее материальным запасам в анализируемый период. В свою очередь, собственные оборотные средства могут складываться из собственного капитала и долгосрочных обязательств, уменьшенных на внеоборотные активы. В ряде случаев к величине собственного капитала и долгосрочным обязательствам также добавляются доходы будущих периодов.

Возможен также вариант, при котором коэффициент будет рассматриваться как отношение разницы между оборотными активами и краткосрочными обязательствами к запасам.

Существует довольно много подходов и критериев, в соответствии с которыми определяется величина запасов в организации. Российские бухгалтеры при этом во многих случаях используют международный опыт и определяют структуру запасов, таким образом, в соответствии с критериями МФСО.

Расчет критериев финансовой устойчивости фирмы

Ежемесячный контроль за ключевыми экономическими показателями деятельности компании – залог ее стабильности. К базовым показателям относятся:

- критерий соотношения привлеченных и собственных средств;

- критерий финансовой стабильности;

- критерий маневренности;

- критерий капитализации;

- коэффициент обеспеченности запасов собственным капиталом;

- чистые активы

и ряд других показателей.

На больших предприятиях ведется ежемесячный анализ данных показателей, этим занимается внутренняя служба контроля. Если текущие значения отклоняются от плановых на существенную величину, тут же приводятся в действие механизмы стабилизации финансового состояния предприятия.

На средних и малых предприятиях служб внутреннего контроля, как правило, не существует. Финансовая устойчивость определяется в основном интуицией руководителя. А между тем оценка рисков, основанная на проверенном математическом аппарате, не так и сложна. Чтобы рассчитать обеспеченность материальных запасов собственными оборотными средствами и другие показатели, можно воспользоваться Методологическими рекомендациями по проведению анализа финансово-хозяйственной деятельности организаций (утв. Госкомстатом России 28.11.2002).

Примеры расчета коэффициента

Пример расчета прогноза изменения платежеспособности предприятия

Магазин игрушек

Собственный капитал = 500 000 руб. Сюда входят вложения собственника и доходы от торговых операций.

Внеоборотные активы = 300 000 руб. Сюда входит стоимость витрин, кассовой техники, прочего торгового оборудования.

Оборотные активы = 250 000 руб. Они состоят из находящегося в магазине и на складе товара, денежных остатков в кассе.

К = (500 000 — 300 000)/250 000 = 0,8

0,5< К < 1, следовательно, магазин игрушек финансово устойчив. Он легко может сформировать оборотные средства за счет имеющихся операционных доходов и собственных средств. Даже если продажи на какое-то время снизятся, организация сможет пополнять оборотный капитал за счет собственных источников финансирования

Студия веб-дизайна

Собственный капитал = 120 000 руб. Сюда включаются вложения собственников и доходы от выполненных заказов.

Внеоборотные активы = 90 000 руб. Сюда входит стоимость компьютеров, и сопутствующего оборудования.

Оборотные активы = 450 000 руб. Сюда входит дебиторская задолженность за выполненные заказы и средства на расчетном счете компании.

К = (120 000 — 90 000)/450 000 = 0,066

К< 0,1, следовательно, фирма не обладает финансовой устойчивостью. Это означает, что если, к примеру, клиенты не погасят дебиторскую задолженность или возникнут другие проблемы с пополнением оборотного капитала, фирма не сможет покрыть денежные потребность за счет собственных средств. Возможно, ей придется брать кредит или прибегать к другим источникам заемного финансирования. В любом случае, веб-студия может оказаться не в состоянии выполнять свои финансовые обязательства, например, платить зарплату программистам.

Нормативное значение

Количество собственных оборотных средств нормировано и установлено законодательно.

Если опираться на постановление РФ № 498 от 20 мая 1994 г., коэффициент обеспеченности собственными оборотными средствами должен быть больше 0,1 (10%).

Этот показатель позволяет сделать выводы о состоянии структуры баланса и ее соответствию требованиям организации финансово-экономической и основной деятельности каждого предприятия. В арбитражной практике этот коэффициент не употребляется, но рекомендуется для проведения оценки.

Значение нормативных показателей может варьироваться в зависимости от отрасли хозяйствования, но только в большую сторону.

Отрасли хозяйствования

Коэффициент обеспеченности оборотными средствами рекомендован несколько выше 10 % для целого ряда отраслей. Наиболее низкое минимальное значение этого коэффициента обеспеченности активов баланса оборотными средствами рекомендовано в области машиностроения, торговли и общепита, непроизводственных видов бытового обслуживания населения и ЖКХ. Норматив здесь равен 0,1.

Несколько выше минимальный уровень капитала собственного (0,15) должен быть для предприятий по производству стройматериалов, строительству, транспорта, радио, а также сбыта и материально-технического снабжения.

20% собственных пассивов должно покрывать активы таких предприятий, как химическая, металлообрабатывающая, машиностроительная, легкая промышленности, сельское хозяйство, наука и прочие отрасли хозяйствования.

Самый большой уровень покрытия активов баланса наблюдается в топливной промышленности и газоснабжении. Коэффициент обеспеченности собственными средствами здесь должен быть не меньше 0,3.

Как понимать значение анализа

Коэффициент обеспеченности, формула расчета которого была приведена выше, имеет свою трактовку. Так, если показатель в анализируемом периоде увеличился, это свидетельствует об увеличении финансовой стабильности компании, ее собственного капитала или уменьшении кредиторской задолженности.

Однако если коэффициент обеспеченности уменьшился, как было представлено в примере выше, это говорит о понижении финансовой устойчивости и собственного капитала. Иногда это происходит из-за увеличения в структуре баланса заемного капитала.

Ознакомившись с сущностью и методами расчета и трактовки такого инструмента, как коэффициент обеспеченности, каждый инвестор и управляющий компании может сделать выводы о целесообразности финансирования ее деятельности за счет заемного капитала. Представленный показатель говорит о стабильности и платежеспособности предприятия. Поэтому он так важен в анализе финансово-экономической, основной и инвестиционной деятельности каждой компании. Это поможет откорректировать пути развития предприятия и сделать его максимально привлекательным для инвесторов. Ведь именно они помогут расширить производственные возможности при правильном подходе к делу.

Объяснение сущности показателя

Коэффициент обеспеченности собственными оборотными средствами (Показатель обеспечения оборотных активов собственными средствами) – относится к группе показателей финансовой устойчивости и является индикатором способности компании финансировать оборотный капитал за счет собственных оборотных средств. Коэффициент рассчитывается как соотношение собственных оборотных средств к оборотным активам. Значение показателя демонстрирует долю собственных оборотных средств в сумме оборотных активов компании.

Связанные материалы

Нормативным значением является 0,1 и выше. Высокое значение говорит о финансовой устойчивости компании и способности проводить активную деятельность даже в условиях отсутствия доступа к заемным средствам и внешним источникам финансирования компании. И наоборот, значение ниже нормативного свидетельствует о значительной финансовой зависимости компании от внешних кредиторов. В условиях ухудшения рыночной ситуации компания, в таком случае, не сможет продолжить свою деятельность. Отрицательное значение показателя говорит о том, что весь собственный капитал и долгосрочные источники направлены на финансирование внеборотных активов и в компании нет долгосрочных средств для формирования собственного оборотного капитала.

Направления решения проблемы нахождения показателя вне нормативных пределов

Для повышения показателя можно оптимизировать структуру оборотных и внеоборотных активов, привлечь дополнительные средства собственников, изменить текущую дивидендную политику и реинвестировать чистую прибыль в компанию и т.д.

Коэффициент обеспеченности собственными оборотными средствами. Экономическая сущность

Данный коэффициент оценивает финансовую устойчивость предприятия в краткосрочной перспективе (именно поэтому он относится к группе коэффициентов «Ликвидности», а не «Финансовой устойчивости»).

Как читать коэффициент обеспеченности собственными оборотными средствами?

Если коэффициент обеспеченности собственными оборотными средствами растет, то это говорит о том, что:

- Увеличивается финансовая устойчивость предприятия.

- Увеличивается собственный капитал предприятия.

- Уменьшается кредиторская задолженность

Если коэффициент обеспеченности собственными оборотными средствами падает, то это говорит нам о том, что:

- Уменьшается финансовая устойчивость предприятия.

- Уменьшается собственный капитал.

Коэффициент обеспеченности собственными оборотными средствами. Синонимы

У данного коэффициента в литературе встречаются синонимы, чтобы лучше понимать, что речь идет об одном и том же коэффициенте желательно знать его синонимы: коэффициент обеспеченности собственным оборотным капиталом, Own Funds Ratio, Ratio of Own Working Capital.

Норматив коэффициента

Нормативное значение КОСОС – 0,1 (или 10% от оборотных активов). Это значение зафиксировано в Постановлении правительства РФ от 20.05.1994 как величина, характеризующая структуру баланса. При значении менее 0,1 структура баланса признается неудовлетворительной, а компания – близкой к банкротству. Также для оценки финансового положения компании находят коэффициент текущей ликвидности.

Если КОСОС больше 0,1, то это хороший знак, однако важно анализировать коэффициент в динамике. Если значение показателя постоянно падает и приближается к этому порогу, значит, дела организации идут все хуже, и постепенно снижается доля собственных оборотных средств в структуре капитала.

Таблица 1. Значение динамики коэффициента|

Рост |

Падение |

|---|---|

|

Увеличивается собственный капитал. |

Уменьшается собственный капитал. |

|

Растет финансовая устойчивость. |

Присутствует риск падения финансовой устойчивости. |

|

Рост числа платежеспособных контрагентов. |

Сокращается собственный капитал. |

|

Снижение кредиторской задолженности. |

Увеличение кредиторской задолженности. |

Чем выше показатель, тем лучше. Однако стоит понимать, что слишком высокая доля собственных средств говорит об осторожном подходе к заемному капиталу и игнорировании возможностей расширения и наращивания производства за счет привлеченных источников финансирования.

Значение коэффициента также может быть отрицательным. Это говорит о том, что все оборотные средства сформированы за счет кредитов и займов. И для некоторых сфер деятельности такое положение вещей может быть нормой.

Рассчитывать коэффициент необходимо, опираясь на среднестатистические данные по отрасли.

Для чего необходимо рассчитывать КОСОС?

Значение коэффициента представляет интерес для экономистов и руководителей предприятий. Оно позволит получить ответы на следующие вопросы:

- Есть ли дефицит оборотных средств?

- Не тянет ли вниз бизнес кредитное плечо?

- Есть ли у компании свои средства для обеспечения деятельности?

- Все ли в порядке у предприятия с платежеспособностью?

- Удовлетворительной ли является структура баланса?

- Нет ли опасности банкротства в обозримом будущем?

- Является ли эффективным управление оборотным капиталом?

- Сможет ли компания работать, если возникнут проблемы с привлечением кредитов и займов?

Регулярный анализ коэффициента в динамике позволяет выявить вероятные проблемы с ликвидностью, платежеспособностью и финансовой устойчивостью и вовремя предпринять меры по улучшению ситуации.

Как рассчитать коэффициент покрытия долгов собственным капиталом

В деятельности предприятия существенную роль играет реальная оценка зависимости от внешних источников финансов. Инструментом оценки здесь выступает коэффициент покрытия долгов, который рассчитывается по формуле:

Кпдсс = СК/ЗК

Если воспользоваться данными из баланса (формы 1), то выражение будет выглядеть так:

Кпдсс = 1300/(1400 + 1500)

Итоги

Коэффициент обеспеченности материальных запасов собственными средствами — показатель, относящийся к тем, что могут дать оценку текущему положению дел в компании: чем он выше, тем обычно устойчивее бизнес-модель предприятия. Но вполне возможно успешное развитие бизнеса даже при отрицательных его значениях — например, если предприятие выпускает продукцию с высоким коэффициентом оборачиваемости.

Источники

- https://BusinessMan.ru/new-sobstvennye-oborotnye-sredstva-primery-i-formula-rascheta-koefficient-obespechennosti-sobstvennymi-oborotnymi-sredstvami.html

- https://afdanalyse.ru/publ/finansovyj_analiz/fin_koefitcienti/analiz_finansovoj_ustojchivosti/3-1-0-22

- https://exceltable.com/otchety/koefficient-obespechennosti-zapasov-sobstvennymi-sredstvami

- https://finzz.ru/koefficient-obespechennosti-zapasov-sobstvennymi-sredstvami.html

- https://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/koefficient_obespechennosti_materialnyh_zapasov_sobstvennymi_sredstvami/

- https://ppt.ru/art/buh-uchet/koeff-zapasov

- https://bank-explorer.ru/finansy/koefficient-obespechennosti-sobstvennymi-istochnikami-finansirovaniya.html

- https://BusinessMan.ru/new-koefficient-obespechennosti-sobstvennyj-kapital.html

- https://domsoveti.ru/drugoe/obespechennost-sobstvennymi-sredstv.html

- https://finzz.ru/koefficient-obespechennosti-sobstvennymi-oborotnymi-sredstvami-raschet-na-primere-oao-akron.html

- https://moneymakerfactory.ru/spravochnik/koeffitsient-obespechennosti-oborotnyimi-sredstvami/

- https://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/koefficient_obespechennosti_sobstvennymi_oborotnymi_sredstvami/

Что показывает коэффициент обеспеченности материальных запасов?

Рассматриваемый коэффициент относится к ключевым показателям финансовой устойчивости фирмы: он позволяет оценить, достаточно ли у предприятия оборотного капитала с точки зрения обеспечения оптимального уровня материальных запасов.

В общем случае коэффициент отражает отношение собственных оборотных средств фирмы к ее материальным запасам в анализируемый период. В свою очередь, собственные оборотные средства могут складываться из собственного капитала и долгосрочных обязательств, уменьшенных на внеоборотные активы. В ряде случаев к величине собственного капитала и долгосрочным обязательствам также добавляются доходы будущих периодов.

Возможен также вариант, при котором коэффициент будет рассматриваться как отношение разницы между оборотными активами и краткосрочными обязательствами к запасам.

Существует довольно много подходов и критериев, в соответствии с которыми определяется величина запасов в организации. Российские бухгалтеры при этом во многих случаях используют международный опыт и определяют структуру запасов, таким образом, в соответствии с критериями МФСО.

Рассмотрим далее, как могут выглядеть формулы расчета нашего коэффициента.

Коэффициент обеспеченности материальных запасов: интерпретация

Оптимальная величина рассматриваемого коэффициента — 0,6–0,8. Это означает, что порядка 60–80% материальных запасов фирмы производится или закупается с помощью собственного капитала. Если данный показатель меньше, это может свидетельствовать о чрезмерной кредитной нагрузке на бизнес.

Если он больше, то, возможно, собственный капитал предприятия инвестируется не слишком эффективно (но это, конечно, очень спорная интерпретация, справедлива она разве что в тех случаях, когда ставки по кредитам существенно ниже рентабельности бизнеса).

Собственно тот факт, что у фирмы есть достаточный объем капитала для обеспечения необходимых объемов материальных запасов, снижает ее потребность в кредитах. В целом, чем выше рассматриваемый коэффициент, тем более инвестиционно привлекательным может быть предприятие.

В ряде случаев коэффициент может принимать также отрицательное значение. Как правило, это обозначает тот факт, что отрицателен и показатель оборотного капитала фирмы. Чаще всего данная ситуация возникает, если у фирмы высокая кредитная нагрузка, но в бизнес-модели компании может быть предусмотрена оперативная конвертация запасов в выручку — если их оборачиваемость характеризуется хорошей динамикой. Если это так, то отрицательный коэффициент обеспеченности в компании будет считаться нормой.

Таким образом, норматив по данному коэффициенту может определяться с учетом специфики бизнес-модели фирмы.

Коэффициент, расчет которого мы рассмотрели, лучше всего сравнивать в динамике. Например, используя данные по бухгалтерским балансам в разные годы. Просадка, фиксируемая в один период, может быть компенсирована резким ростом значения соответствующего показателя в другие временные промежутки, поэтому средняя его величина вполне может считаться соответствующей оптимальному уровню. Инвесторы, изучая показатели финансовой устойчивости, подобные коэффициенту обеспеченности запасов, как правило, принимают решения исходя из их рассмотрения в контексте сопоставления с результатами деятельности предприятия в разные периоды.

Коэффициент обеспеченности запасов собственным оборотным капиталом: индикаторы опасности

Данный показатель характеризует величину покрытия своими средствами материальных ресурсов, учетных на бухгалтерских счетах 10, 41 и 43. Для стабильной работы фирмы рациональное использование МПЗ способствует снижению себестоимости и росту рентабельности торгово-производственной деятельности. Кстати, совершенно необязательно для расчетов использовать калькулятор или Excel. Существуют специальные программные продукты, которыми пользуются, например, специалисты кредитных отделов банков или лизинговых компаний. В программе рассчитывается коэффициент обеспеченности запасов: формула по балансу, представленному вами вместе с другими документами на получение кредитных средств или предмета лизинга.

Если полученная цифра меньше единицы, то часть МПЗ компании получает за счет заемных средств. Это может свидетельствовать о том, что расходы на материальные ресурсы завышены, такое их количество не требуется для существующего производственного процесса. Добавим высокий процент просрочки по дебиторской задолженности и получим реальную угрозу неплатежей поставщикам. В таком случае ни кредита, ни лизинга вам не видать.

Если коэффициент обеспеченности запасов собственными источниками финансирования выше единицы, то, вероятно, фирма ощущает недостаток ресурсов для бесперебойной работы. И первый, и второй вариант не свидетельствуют о стабильности финансового состояния компании. Но рассматривать этот критерий как единственный нельзя, поскольку на него будут оказывать влияние и отрасль предпринимательской деятельности, и конкретная структура источников средств, и репутация предприятия, и оборачиваемость оборотных средств, и пр. Поэтому вердикт об устойчивости компании выносится по результатам оценки комплекса перечисленных выше показателей.

Экономический смысл показателя и формула

Коэффициент обеспеченности материальных запасов и затрат отображает часть запасов и затрат, которые приобретаются за счет собственных источников. Показатель находится делением величины собственных средств на стоимостную оценку запасов и затрат.

Традиционная формула выглядит так:

Козсс = собственные оборотные средства / запасы.

Показатель в числителе называют еще «рабочим капиталом». Эта величина отображает, на сколько оборотные активы больше краткосрочных обязательств компании. Собственные оборотные средства показывают возможность фирмы погасить краткосрочные обязательства после продажи своих оборотных активов. То есть «рабочий капитал» — индикатор платежеспособности и финансовой стабильности предприятия.

Собственные оборотные средства представляют собой разность между мобильными активами и краткосрочной кредиторской задолженностью. Если расписать составные части «рабочего капитала», то несколько иначе будет выглядеть расчет коэффициента обеспеченности собственными средствами.

Формула:

Козсс = (ОА – КО) / запасы и затраты.

- ОА – оборотные активы,

- КО – краткосрочные обязательства.

Рассчитать значение в числителе можно и другим способом. Тогда формула коэффициента обеспеченности запасов собственными источниками финансирования будет выглядеть так:

Козсс = ((СК + ДО) – Воб.А)) / запасы и затраты.

- СК – собственный капитал,

- ДО – долгосрочные обязательства,

- Воб.А – внеоборотные активы.

В финансовой практике используют различные вариации расчетной формулы. В частности, в состав собственных оборотных средств включают задолженность учредителям по выплате дивидендов, доходы будущих периодов, резервы предстоящих платежей. Величина запасов может быть дополнена авансами поставщикам, незавершенным производством.

Расчет критериев финансовой устойчивости фирмы

Ежемесячный контроль за ключевыми экономическими показателями деятельности компании – залог ее стабильности. К базовым показателям относятся:

- критерий соотношения привлеченных и собственных средств;

- критерий финансовой стабильности;

- критерий маневренности;

- критерий капитализации;

- коэффициент обеспеченности запасов собственным капиталом;

- чистые активы

и ряд других показателей.

На больших предприятиях ведется ежемесячный анализ данных показателей, этим занимается внутренняя служба контроля. Если текущие значения отклоняются от плановых на существенную величину, тут же приводятся в действие механизмы стабилизации финансового состояния предприятия.

На средних и малых предприятиях служб внутреннего контроля, как правило, не существует. Финансовая устойчивость определяется в основном интуицией руководителя. А между тем оценка рисков, основанная на проверенном математическом аппарате, не так и сложна. Чтобы рассчитать обеспеченность материальных запасов собственными оборотными средствами и другие показатели, можно воспользоваться Методологическими рекомендациями по проведению анализа финансово-хозяйственной деятельности организаций (утв. Госкомстатом России 28.11.2002).

Расчет коэффициента обеспеченности запасов собственными средствами в Excel

Данные для расчета коэффициента берутся из бухгалтерского баланса. Преобразуем формулу:

Козсс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Из актива баланса нужны следующие цифры:

Из пассива такие строки, как:

Рассчитаем показатель за 5 отчетных периодов, с 2011 по 2015 гг:

Отрицательное значение коэффициента в 2011 году объясняется отрицательным значением показателя собственного оборотного капитала. В норме он должен быть выше нуля. То есть текущие активы должны превышать краткосрочные обязательства.

Отрицательное значение собственных оборотных средств указывает на финансовую нестабильность компании. Но такой критерий нельзя применить ко всем отраслям. Существуют предприятия, которые успешно функционируют даже с отрицательным показателем. Например, небезызвестная компания из отрасли быстрого питания, McDonalds. Сверхбыстрый операционный цикл почти сразу преобразует запасы в денежную выручку – отрицательное значение собственных оборотных средств не ощущается.

Коэффициент обеспеченности затрат собственными оборотными средствами – результат сопоставления последних с величиной запасов. Оптимальное условие и индикатор финансового благополучия – превышение собственного оборотного капитала над запасами.

Дело в том, что материальные запасы – наименее ликвидная часть оборотного капитала. Поэтому должны погашаться собственными средствами и/или за счет долгосрочных обязательств.

Нормальное значение

Считается нормальным, если запасы организации хотя бы на 50% обеспечены собственными оборотными средствами (т.е. коэффициент должен быть 0,5 и более). Оптимальное значение: 60-80%.

Если все собственные средства организации вложены во внеоборотные активы (здания, сооружения, станки, транспорт и т.п.) и на запасы ничего не приходится, коэффициент окажется отрицательным, что говорит о крайне неустойчивом финансовом положении организации.

Коэффициент обеспеченности запасов и затрат: нормативные значения

Вариации показателя зависят от специфики деятельности.

Нормальными границами для него считаются 0,6-0,8, т.е. когда от 60% до 80% запасов сформировано за счет собственного капитала.

В целом значение выше 0,5 также является неплохим результатом.

Значения ниже 0,5 означают большую кредитную нагрузку, значительную долю наименее ликвидных (внеоборотных) активов.

Отрицательное значение коэффициента свидетельствует о том:

- что почти все средства фирмы вложены во внеоборотные активы (например, оборудование, сооружения, автомобили и другие основные средства). Финансовое положение в этом случае весьма неустойчиво и сопровождается низкой степенью ликвидности;

- что велика доля привлеченных средств по краткосрочным займам и кредитам. При этом, если запасы отличаются высоким темпом оборачиваемости, т.е. быстро реализуются и приносят доход, отрицательное значение может оказаться нормой.

Отдельное внимание при анализе стоит уделять динамике коэффициента за несколько периодов времени.

Зачем мне считать коэффициент обеспеченности собственными оборотными средствами ?

Его рассчитывают, чтобы оценить финансовую устойчивость бизнеса. КОСОС = 1 означает, что все оборотные активы могли быть куплены за свой счет. КОСОС = 0,01 — что только 1% оборотных активов профинансированы собственными средствами. Остальные куплены на заемные. В первом случае компания не зависит от внешнего финансирования, во втором случае — не выживет, если не сможет занять денег.

Иметь низкий КОСОС опасно. Даже если вы не собираетесь больше занимать. Прибыльная компания может быть куплена кредитором за бесценок, а убыточная — разориться.

Допустим, компания взяла кредит, закупила на эти деньги материалы и уверена, что произведенная продукция позволит вернуть долг и заработать прибыль. Но банк в кредитном договоре предусмотрел ковенанты

. Так называются условия, которые заемщик должен выполнять пока договор действует. Например, это может быть величина рентабельности продаж, прибыли, соотношение долга к прибыли. Ковенанты нарушены — банк потребовал досрочно погасить кредит. Нужно срочно где-то перекредитовываться. И не факт, что это получится.

Плюсы и минусы использования

Основные преимущества использования коэффициента покрытия:

- Доступность и простота расчета (необходимая информация имеется в открытом доступе);.

- Позволяет оценить правильность формирования структуры баланса.

- Позволяет получить общую информацию о финансовой устойчивости предприятия при проведении экспресс-анализа.

Основные недостатки коэффициента покрытия:

- Значение коэффициента показывает информацию только на отчетную дату и не учитывает динамические показатели деятельности предприятия.

- Для более правильного расчета коэффициента необходима дополнительная информация (управленческая отчетность или расшифровки к бухгалтерскому балансу).

- Недостаточность расчета коэффициента для отражения полной информации о финансовой устойчивости предприятия.

Экономический смысл показателя и формула

Коэффициент обеспеченности материальных запасов и затрат отображает часть запасов и затрат, которые приобретаются за счет собственных источников. Показатель находится делением величины собственных средств на стоимостную оценку запасов и затрат.

Традиционная формула выглядит так:

Козсс = собственные оборотные средства / запасы.

Показатель в числителе называют еще «рабочим капиталом». Эта величина отображает, на сколько оборотные активы больше краткосрочных обязательств компании. Собственные оборотные средства показывают возможность фирмы погасить краткосрочные обязательства после продажи своих оборотных активов. То есть «рабочий капитал» — индикатор платежеспособности и финансовой стабильности предприятия.

Собственные оборотные средства представляют собой разность между мобильными активами и краткосрочной кредиторской задолженностью.

Коэффициент обеспеченности запасов собственными средствами в Excel

Если расписать составные части «рабочего капитала», то несколько иначе будет выглядеть расчет коэффициента обеспеченности собственными средствами.

Формула:

Козсс = (ОА – КО) / запасы и затраты.

- ОА – оборотные активы,

- КО – краткосрочные обязательства.

Рассчитать значение в числителе можно и другим способом. Тогда формула коэффициента обеспеченности запасов собственными источниками финансирования будет выглядеть так:

Козсс = ((СК + ДО) – Воб.А)) / запасы и затраты.

- СК – собственный капитал,

- ДО – долгосрочные обязательства,

- Воб.А – внеоборотные активы.

В финансовой практике используют различные вариации расчетной формулы. В частности, в состав собственных оборотных средств включают задолженность учредителям по выплате дивидендов, доходы будущих периодов, резервы предстоящих платежей. Величина запасов может быть дополнена авансами поставщикам, незавершенным производством.

Расчет коэффициента обеспеченности запасов собственными средствами в Excel

Данные для расчета коэффициента берутся из бухгалтерского баланса. Преобразуем формулу:

Козсс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Из актива баланса нужны следующие цифры:

Из пассива такие строки, как:

Рассчитаем показатель за 5 отчетных периодов, с 2011 по 2015 гг:

Отрицательное значение коэффициента в 2011 году объясняется отрицательным значением показателя собственного оборотного капитала. В норме он должен быть выше нуля. То есть текущие активы должны превышать краткосрочные обязательства.

Отрицательное значение собственных оборотных средств указывает на финансовую нестабильность компании. Но такой критерий нельзя применить ко всем отраслям. Существуют предприятия, которые успешно функционируют даже с отрицательным показателем. Например, небезызвестная компания из отрасли быстрого питания, McDonalds. Сверхбыстрый операционный цикл почти сразу преобразует запасы в денежную выручку – отрицательное значение собственных оборотных средств не ощущается.

Коэффициент обеспеченности затрат собственными оборотными средствами – результат сопоставления последних с величиной запасов. Оптимальное условие и индикатор финансового благополучия – превышение собственного оборотного капитала над запасами.

Дело в том, что материальные запасы – наименее ликвидная часть оборотного капитала. Поэтому должны погашаться собственными средствами и/или за счет долгосрочных обязательств.

капитал

Похожие публикации

В бухгалтерском балансе организации представлено множество важных финансовых показателей, характеризующих бизнес компании, в том числе, это стоимость собственного капитала. На текущий момент существуют различные способы расчета такого показателя, как собственный капитал – это мы и рассмотрим ниже.

Один из основных способов расчета собственного капитала базируется на данных бухгалтерского баланса и указывается в строке 1300 «Итого по разделу 3». Он складывается из уставного, добавочного капитала (также возникшего при переоценке ОС), резервного фонда, а также нераспределенной прибыли.

В российском законодательстве нередко под понятием собственный капитал понимаются чистые активы, которые образуются из данных бухгалтерского баланса путем вычитания из активов компании (строка 1600) всех обязательств (строки 1400 и 1500), задолженности участников и прибавлением доходов будущих периодов. Данный способ помогает оценить участникам и инвесторам стоимость бизнеса.

Существует также метод определения собственного капитала для целей налогообложения, когда речь идет о расчете налога на прибыль и имеется контролируемая задолженность, то есть задолженность по займу или кредиту, когда лицо, выдавшее заем или обеспечение, является иностранной фирмой, владеющей более 20% уставного капитала заемщика (напрямую или косвенно).

Надо не забывать, что задолженность должна превышать больше чем в три раза величину собственного капитала. По таким заимствованиям проценты учитываются в расходах не в полном объеме, а в определенных рамках (правило «тонкой капитализации»). Когда мы рассчитываем собственный капитал для данного случая, то собственные средства в балансе – это строка 1300 «Итого по разд. Ш» плюс задолженность заемщика по налогам.

Отмечу, что когда речь идет о задолженности по налогам, то сюда не относится задолженность по взносам в фонды (Пенсионный фонд, Фонд социального страхования, Фонд обязательного медицинского страхования).

Коэффициент обеспеченности запасов собственными средствами и нормативное значение

Норма показателя находится в диапазоне 0,6-0,8. То есть 60-80% материальных запасов должно финансироваться посредством собственного капитала. Чем выше показатель, тем меньше нуждается организация в заемных средствах. Одним словом если коэффициент обеспеченности запасов собственными средствами выше нормы – выше финансовая стабильность компании, а если ниже нормы – возникает необходимость использования заемных финансовых средств.

Вернемся к примеру. Динамика коэффициента на графике:

Расчет показывает, что с 2012 года запасы и затраты в достаточной мере обеспечиваются собственными источниками средств. Рост коэффициента положительно сказывается на финансовой устойчивости фирмы.

Значение

Исследование значения показателя необходимо проводить в динамике за период не менее трех лет.

При этом стоит учитывать, что в отличие от многих относительных показателей данный коэффициент может принимать значение ниже 0.

Подобный случай на практике случается не часто и присущ компаниям с проблемами финансирования.

Нормативное

Стоит отметить, что рассматриваемый показатель используется только в российской практике финансового анализа. Измеритель был введен в 1994 году, и основной целью использования предполагалось определение несостоятельности.

Однако такой жесткий критерий является недосягаемой величиной для многих компаний. В данном контексте особенно актуальным представляется анализ показателя в динамике для выявления собственной тенденции изменений.

Если увеличился

Увеличение показателя является положительным сигналом для общей финансовой устойчивости и платежеспособности компании.

Подобная позитивная тенденция связана со многими факторами, некоторые из них:

- со снижением кредитного бремени;

- с увеличением доли собственного капитала;

- с улучшением показателей платежеспособности;

- с увеличением числа клиентов.

Если снижается

Если значение показателя существенно ниже нормы или имеет отрицательную тенденцию, то речь идет о снижении устойчивости предприятия и увеличении зависимости от кредитных ресурсов.

Такая негативная тенденция отражается в следующих аспектах:

- уменьшение собственного капитала;

- увеличение уровня риска потери финансовой устойчивости;

- увеличение уровня риска просрочки по кредитам.

Если отрицательный

На практике встречаются случаи, когда значение показателя становится меньше 0.

Хозяйственная деятельность такого предприятия осуществляется лишь за счет заемных источников, что свидетельствует о неустойчивом положении и может привести к банкротству.

Что показывает коэффициент быстрой ликвидности? Подробности и примеры расчета — в нашем материале. Что такое коэффициент оборачиваемости оборотных средств? Информация тут.

Каковы сроки выплаты заработной платы? Читайте здесь.

Возможные причины изменения

Любые колебания в финансовых показателях компании связаны со множеством факторов.

Так, на показатель в большей степени могут оказать влияние:

- уровень зависимости компании от кредиторов;

- этап жизненного цикла компании;

- рыночная ситуация;

- принадлежность к отрасли.

Также необходимо учитывать факторы внешней среды, способные в той или иной степени влиять на финансовое положение компании.

Нормальные источники формирование запасов

Расчет и оценка величины Собср по данным баланас

1. Собс.об.ср-ва = С.К. + Долгоср. Кредиты и займы – Вн.А. Сохр-е фин.устойчивости требует, чтобы часть СК явл-сь источников покрытия ТА, т.е. предп-е имело собс.ср-ва в обороте, ктр принято называть собс.обор.ср-ва.

2. . Коэф. Обесп. Соб. Ср. = Собср/ОбА(ТекА). (н/з: 0,1….0,5) Коэф.обеспеч.собст.ср-ми служит показателем наличия собс-х ср-в пред-я в обороте, что явл-ся необходимым для его фин.устойчивости. Чем выше значение показателя, тем лучше фин.состояние предп-я, тем больше у него возможностей в проведении независимой фин.политики. Если коэф.обеспеч-ти собс.ср-ми имеет значение менее 0,1, то структура баланса предп-я неудов-я

3. . Коэф.обеспеч. запасов собс-ми ср-ми = Соб.обор.ср-ва/ Запасы (н/з: 0,5… 0,8)

Запасы предп-я не менее чем на 50% д.б. сформированы за счет собст-х источников ср-в. Если запасы более чем в два раза превышают собс.обор.ср-ва, то это свидетельствует об ухудшении положения.

Такая ситуация означает, что имеет место непомерно высокая доля омертвления в запасах СК.

4. Коэф.соотношения запасов и собственных оборотных средств = Запасы/ Собст-е.обор-е средства (н/з: 1…..2)

5. Коэф.покрытия запасов норм-ми источ-ми их форм-я = Норм.источники форм-я запасов/ Запасы (н/з: )

Предп-е имеет неуст-е фин.положение, если коэф.покрытия запасов норм-ми источ-ми имеет значение менее 1. Это означает, что предп-е для покрытия части своих З привлекало источники, не являющиеся обоснованными.

Нормальные источники формирование запасов

6. Норм источ форм запасов = Собср+Кратк.кред и займы +Пост и подр.+Авансы получ. Как правило, для форм-я запасов предп-е помимо собст-х источников исп-ет также вполне обоснованные заем.источники покрытия З

Коэффициент обеспеченности запасов оборотным капиталом

Долгосрочный капитал = Собственный капитал + Долгосрочный заемный капитал

Оценка фин.устойчивости(коэф.упр-я ист-ми ср-в)

8. Коэф.рычага = Активы предп-я/ СК (н/з: 1…2) Характеризует соотношение А и СК. Чем больше значение этого показателя, тем больше заемных средств привлечено для финансирования активов, и тем выше риск.

9. Коэф.фин.устойчивости = Долгосрочный капитал/ Активы предприятия (н/з: 0,7)

характеризует долю тех источников финансирования, которые фирма может использовать длительное время.

10. Коэф.автономии (фин-й независимости) = СК/ Активы предприятия (н/з: 0,5…0,7)

Долю А, сформированных за счет СК, характеризует коэф.автономии (автономности). Высокий уровень этого коэф-та отражает стабильность финансовой структуры капитала, что является привлекательным для кредиторов.

11. Коэф.маневренности собс.ср-в = Собственные оборотные средства/ СК (н/з: 0,2….0,5)

Какая часть СК является источником покрытия обор-х ср-в предп-я показывает коэф.маневренности собст-х ср-в. С фин-й точки зрения, чем выше значение этого коэф-та, тем лучше фин-е состояние. Чем ближе значение этого коэф-та к верхней границе (0,5), тем больше возможностей для фин-го маневра у предп-я.

12. Коэф.долга = Заемный капитал/ СК (н/з: <0,7) Оценить фин-ю зависимость фирмы от внешних источников финан-я, а также охарактеризовать степень риска ее владельцев можно на основе коэф.долга. Он показывает, ск-ко заемных ср-в привлекло предп-е на 1 рубль вложенных в активы собс-х ср-в. Значение соотношения заемных и собс-х ср-в д.б. меньше 0,7. Превышение этого размера означает зависимость предп-я от внешних источников средств формирования имущества и потерю финансовой устойчивости (автономности).

Дата добавления: 2015-01-30; | Нарушение авторских прав

| 2 | 3 | 4 |

lektsii.net — Лекции.Нет — 2014-2018 год. (0.009 сек.) Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | -0.900 | -0.652 | -0.580 | -0.553 | -0.637 | -0.629 | -0.630 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | -0.566 | -0.310 | -0.338 | -0.324 | -0.318 | -0.366 | -0.396 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | -0.372 | -0.207 | -0.335 | -0.268 | -0.251 | -0.239 | -0.228 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | -0.255 | -0.263 | -0.226 | -0.197 | -0.217 | -0.166 | -0.216 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | -0.191 | -0.278 | -0.370 | -0.400 | -0.387 | -0.411 | -0.429 |

| Все организации | -0.248 | -0.282 | -0.353 | -0.355 | -0.351 | -0.365 | -0.385 |

Значения таблицы рассчитаны на основании данных Росстата