Расчет сумм НДФЛ и взносов в социальные фонды с помощью программы Excel для ежемесячной уплаты налогов с зарплаты работников и использования для подготовки и сдачи отчетности. Скачать файл с примером.

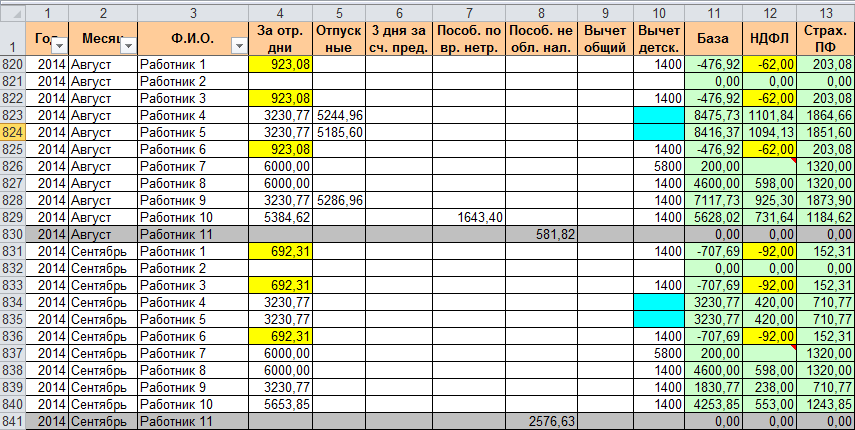

Основная таблица

Этим способом учета заработной платы, расчета сумм НДФЛ и взносов в Excel я пользовался в течение 10 лет вплоть до закрытия нашего предприятия. Он позволяет самостоятельно, без знания основ программирования, справиться с решением задач по учету заработной платы работников и уплатой НДФЛ и взносов, рассчитанных из нее.

Для такого учета на листе Excel создается таблица, в первой строке которой записываются названия колонок (граф). Строка заголовков закрепляется, чтобы всегда оставалась в поле зрения.

Каждый месяц на сотрудника заполняется одна строка с его начислениями и расчетом, которую условно можно разделить на четыре части. Я их вынес в названия первых четырех параграфов.

Период

Первую колонку называем «Год», а вторую «Месяц». Такое деление периода на две колонки необходимо для более удобного применения автофильтра. Формат ячеек во всех неденежных столбцах оставляем «Общий», в ячейках с денежными суммами устанавливаем формат «Числовой» с двумя знаками после запятой.

Учет заработной платы

Третью колонку называем «ФИО», а дальше в зависимости от тех начислений, которые вы отражаете в учете. У меня это следующие колонки (номер графы равен номеру пункта в списке):

- «За отр. дни» – начислено за отработанные дни или оклад;

- «Отпускные»;

- «3 дня за сч. пред.» – пособие по временной нетрудоспособности, начисленное за счет работодателя;

- «Пособ. по вр. нетр.» – пособие по временной нетрудоспособности, начисленное за счет ФСС;

- «Пособ. не обл. нал.» – государственные пособия, не облагаемые НДФЛ.

В названиях колонок можно указать коды доходов, которые будут служить подсказкой при подготовке отчетов по форме 2-НДФЛ.

Расчет НДФЛ

Для расчета НДФЛ нам необходимо определить базу налогообложения, для этого складываем все налогооблагаемые доходы (в нашем примере – это колонки 4, 5, 6 и 7) и вычитаем из них сумму стандартных налоговых вычетов. Чтобы рассчитать НДФЛ, добавляем еще три столбца:

- «Вычет детск.» – сумма стандартных налоговых вычетов на детей;

- «База» – налогооблагаемая база;

- «НДФЛ» – сумма исчисленного НДФЛ.

Раньше у меня была в таблице Excel еще одна колонка с вычетом общим (на скриншоте она под номером 9, в файле для скачивания ее нет), который по 2011 год предоставлялся всем работникам в размере 400 рублей. Вы можете добавить еще одну колонку с вычетами, если кому-то из ваших сотрудников предоставлены другие налоговые вычеты, или приплюсовать их к детским.

Сумму НДФЛ в размере 13% рассчитываем, умножив базу на 0,13. Округлять полученное значение в ячейке не нужно, так как начисленный НДФЛ округляется по каждому работнику за год. За каждый месяц, кроме декабря, общую сумму исчисленного НДФЛ при заполнении платежного поручения округляем до рублей, а при уплате за декабрь, сравниваем сумму уплаченного налога за 11 месяцев с суммой налога по всем отчетам 2-НДФЛ, и разницу между ними следует оплатить за декабрь. Обязательно сравните эту сумму с суммой налога, полученной за декабрь из таблицы Excel — разницы между ними или не будет, или будет очень небольшая.

Расчет взносов

Для расчета взносов в нашей таблице Excel используются следующие колонки:

- «Страх. ПФ» – взносы в ПФР на страховую часть пенсии;

- «ФФОМС» – взносы в Федеральный фонд обязательного медицинского страхования;

- «ФСС» – взносы в ФСС на страхование случаев временной нетрудоспособности и материнства;

- «НС и ПЗ» – взносы в ФСС на страхование несчастных случаев и профессиональных заболеваний.

Для расчета взносов в социальные фонды используется сумма начислений из колонок 4, 5 и 6, умноженная на соответствующий коэффициент.

Скачать пример

В примере для скачивания применены для расчета взносов в ПФР и ФОМС процентные ставки 2017 года (22% и 5,1% соответственно), НДФЛ в размере 13%, НС и ПЗ в размере 0,2%.

Скачать таблицу с примером расчета НДФЛ и взносов в Excel

Для выборки данных за определенный период по конкретному сотруднику используйте автофильтр. Если у вас, как у меня на скриншоте, вдруг начисление окажется меньше предоставленного вычета, учтите его в следующем периоде, когда доход превысит вычет. В течение года неиспользованные вычеты накапливаются, а 31 декабря сгорают.

Как рассчитать подоходный налог и страховые взносы в экселе?

В этой статье разберемся, как посчитать подоходный налог и страховые взносы в программе эксель. Расчет сделаем на конкретном примере.

Перед нами таблица, в которой указаны сотрудники и их заработная плата на руки, необходимо рассчитать подоходный налог и страховые взносы по каждому человеку.

Рассчитаем подоходный налог, для этого в ячейки «С3» пишем формулу: =B3/87%*13%, где B3 – заработная плата сотрудника. Копируем формулу по остальным сотрудникам.

Рассчитаем страховые взносы в ПФР, для этого в ячейки «D3» пишем формулу: =(B3+C3)*22%. Вставляем эту формулу по другим сотрудникам.

Рассчитаем страховые взносы в ФФОМС, пишем в ячейки «E3» формулу: =(B3+C3)*5,1%. Копируем формулу снова по другим сотрудникам.

Посчитаем страховые взносы в ФСС, в ячейки «F3» пишем формулу: =(B3+C3)*2,9%. Копируем формулу на других сотрудников.

Остается только посчитать итоговые значения по каждому столбцу:

Таким образом, мы быстро сделали расчет НДФЛ и страховых взносов, с использованием программы эксель.

Как рассчитывается налог Cess? Ставка за прекращение образования составляет 2 процентов от общая налогооблагаемая сумма, в то время как скидка на среднее и высшее образование составляет 1 процент от общей налогооблагаемой суммы, в результате чего совокупная ставка налога на образование составляет 3 процента от суммы налога. Чтобы рассчитать это, предположим, что человек зарабатывает 8 лакхов в год.

Какова формула налога с продаж? Формула расчета налога с продаж на товар или услугу: цена продажи х ставка налога с продаж, а при расчете общей стоимости покупки формула: общая сумма продажи = продажная цена + налог с продаж.

Похожие страницы:Блог

Какие есть 3 вида налогов?

Как найти среднюю точку между двумя точками?

Как вы делаете кадровые прогнозы?

Как найти начальную скорость, зная только время?

Дополнительно Как рассчитать налог по налоговой таблице?

Как рассчитать налогооблагаемую стоимость из налога? Как рассчитать налогооблагаемый налог на товары и услуги? Чтобы узнать налог на товары и услуги, включенный в выручку компании от статей, подлежащих налогообложению, вам нужно разделить выручку на 1+ применимую налоговую ставку. Допустим ставка налога 5%, тогда нужно разделить общую сумму поступлений на 1.05.

Что такое налог на прекращение?

Сессия форма налога, взимаемого государством с налога для определенных целей до тех пор, пока правительство не получит достаточно денег для этой цели. В отличие от обычных налогов и сборов, таких как акцизы и налог на доходы физических лиц, льгота взимается как дополнительный налог помимо существующего налога (налог на налог).

Налог с продаж добавляется или умножается на цену? Налоги с продаж добавляется к стоимости покупок. Налоги с продаж взимаются государственными и местными органами власти как средство увеличения доходов. Налог с продаж является разновидностью налога на потребление, поскольку налог применяется только к покупкам.

Как добавить 9 налогов к цене? Чтобы добавить налог к цене товара, умножьте стоимость на (1 + ставка налога с продаж в виде десятичной дроби).

Как узнать цену до вычета налогов?

Как работает декалькулятор налога с продаж

- Шаг 1: возьмите общую цену и разделите ее на единицу плюс налоговая ставка.

- Шаг 2: умножьте результат первого шага на ставку налога, чтобы получить сумму налога в долларах.

- Шаг 3: вычтите налоги, полученные на шаге 2, из общей цены.

- Цена до налогообложения = TP — [(TP / (1 + r) xr]

- TP = Общая цена.

Также Сколько налогов я плачу в процентах? Ставки и диапазоны подоходного налога

| Полоса | Налогооблагаемый доход | Ставка налога |

|---|---|---|

| Личное разрешение | До £ 12,570 | 0% |

| Основная ставка | £ От 12,571 50,270 до XNUMX XNUMX фунтов стерлингов | 20% |

| Более высокая ставка | £ 50,271 до £ 150,000 | 40% |

| Дополнительная ставка | свыше £ 150,000 | 45% |

Что такое пример налогооблагаемой стоимости?

Пример 1: «А» передает фен «Б», который является родственником «А». «А» не приняла во внимание поставку от «Б». Стоимость предложения на открытом рынке, то есть фена, составляет 2000 рупий. В этом случае стоимость предложения по налогу на товары и услуги будет равна рыночной стоимости продукта, т.е.

Сколько я перестану платить налогов? Подоходный налог для физических лиц моложе 60 лет

| подоходный налог | ставка налога |

|---|---|

| До 2.5 лакха рупий | Ноль |

| Свыше 2.50 лакха рупий — 5.00 лакха рупий | 5% от общего дохода, превышающего 2.5 лакха рупий + 4% стоп |

| Свыше 5 лакха рупий — 10 лакха рупий | 20% от общего дохода, который превышает 5 лакхов рупий + 12,500 4 рупий + XNUMX% цессии |

Как рассчитывается налог на 4 цессии?

Дополнительная скидка 4% на здравоохранение и образование будет применяться к сумме налога, рассчитанной, как указано выше.

.

Плиты подоходного налога для физических лиц в возрасте до 60 лет и венгерских форинтов.

| Плита подоходного налога | Лица моложе 60 лет – подоходный налог |

|---|---|

| 2.5 лакха-рупий. 5 лакхов | 5% |

| 5 лакхов рупий — 00 лакхов рупий | 20% |

| > 10.00 лакхов рупий | 30% |

Что такое 4%-ная скидка по налогу на прибыль?

Здоровье и Образование Cess : Пособие на здравоохранение и образование взимается по ставке 4% от суммы подоходного налога плюс надбавка. Примечание 1. Физическое лицо-резидент (чей чистый доход не превышает 5,00,000 87 XNUMX рупий) может воспользоваться скидкой в соответствии с разделом XNUMXA. Он вычитается из подоходного налога до расчета платы за образование.

Налог с продаж вычитается или добавляется? IRS позволяет вам вычесть фактические налоги с продаж, которые вы заплатили, при условии, что ставка налога не отличается от общей ставки налога с продаж в вашем регионе. Исключения составляют продукты питания, одежда и медикаменты.

Как добавить 6 налогов с продаж к цене? Рассчитать налог с продаж на продукт или услугу очень просто: просто умножьте стоимость товара или услуги на ставку налога. Например, если вы ведете свой бизнес в штате с 6% налогом с продаж и продаете стулья по 100 долларов каждое, вы должны умножить 100 долларов на 6%, что равняется 6 долларам, общей сумме налога с продаж.

Как добавить налог к цене в Южной Африке?

Как рассчитать НДС

- Важно: с 1 апреля 2018 года НДС составляет 15%.

- 14 разделить на 100% = 0.14. …

- Множитель равен 1.14.

- Р100 х 1.14 = Р14.

- Таким образом, НДС, который вы будете взимать с вашего продукта стоимостью 100 рандов, составит 14 рандов, что даст вам цену с учетом НДС в размере 114 рандов.

Какой налог на 10 долларов? Налог с продаж в США

| Область | Общий государственный налог с продаж | Максимальная налоговая ставка с местным / городским налогом с продаж |

|---|---|---|

| Арканзас | 6.50% | 11.63% |

| Калифорния | 7.25% | 10.50% |

| Колорадо | 2.90% | 10% |

| Коннектикут | 6.35% | 6.35% |

Что вы называете ценой до вычета налогов?

Общая цена, которую вы фактически платите за покупку, называется ценой брутто, а цена до уплаты налогов называется ценой брутто. чистая продажная цена.

Как рассчитать налог с продаж? Умножьте розничную цену на ставку налога

Ваша математика будет простой: [стоимость товара] x [процент в виде десятичной дроби] = [налог с продаж]. Это 100 долларов х . 05 = 5 долларов. Поскольку вы выяснили, что налог с продаж составляет 5 долларов, это означает, что общая сумма, которую вы заплатите, составит 105 долларов.

Сколько налогов вычитается?

Как рассчитать TDS для моей зарплаты?

| Плиты подоходного налога | Отчисления TDS | Налог к уплате |

|---|---|---|

| До 2.5 лакхов | Ноль | Ноль |

| От 2.5 лакха до 5 лакха | 10% из (5,00,00 рупий-2,50,00 рупий | Rs.25,000 |

| От 5 лакха до 6.33 лакха | 20% от (6,33,00-5,00,00 рупий) | Rs.26,600 |

Как узнать, должен ли я платить налоги? Определение налоговой задолженности может быть таким же простым, как подача или изменение налоговой декларации за предыдущий год. Связаться с IRS по телефону 1-800-829-1040. Вы можете позвонить в IRS, чтобы получить дополнительную информацию о непогашенном налоговом счете.

Какие налоговые ставки на 2021 год?

В 2021 налоговом году существует семь категорий федерального налогообложения: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Ваш статус регистрации и налогооблагаемый доход (например, ваша заработная плата) будут определять, в какой категории вы находитесь.

Расчет НДФЛ и взносов в Excel

Расчет сумм НДФЛ и взносов в социальные фонды с помощью программы Excel для ежемесячной уплаты налогов с зарплаты работников и использования для подготовки и сдачи отчетности. Скачать файл с примером.

Основная таблица

Этим способом учета заработной платы, расчета сумм НДФЛ и взносов в Excel я пользовался в течение 10 лет вплоть до закрытия нашего предприятия. Он позволяет самостоятельно, без знания основ программирования, справиться с решением задач по учету заработной платы работников и уплатой НДФЛ и взносов, рассчитанных из нее.

Для такого учета на листе Excel создается таблица, в первой строке которой записываются названия колонок (граф). Строка заголовков закрепляется, чтобы всегда оставалась в поле зрения.

Каждый месяц на сотрудника заполняется одна строка с его начислениями и расчетом, которую условно можно разделить на четыре части. Я их вынес в названия первых четырех параграфов.

Период

Первую колонку называем «Год», а вторую «Месяц». Такое деление периода на две колонки необходимо для более удобного применения автофильтра. Формат ячеек во всех неденежных столбцах оставляем «Общий», в ячейках с денежными суммами устанавливаем формат «Числовой» с двумя знаками после запятой.

Учет заработной платы

Третью колонку называем «ФИО», а дальше в зависимости от тех начислений, которые вы отражаете в учете. У меня это следующие колонки (номер графы равен номеру пункта в списке):

- «За отр. дни» – начислено за отработанные дни или оклад;

- «Отпускные»;

- «3 дня за сч. пред.» – пособие по временной нетрудоспособности, начисленное за счет работодателя;

- «Пособ. по вр. нетр.» – пособие по временной нетрудоспособности, начисленное за счет ФСС;

- «Пособ. не обл. нал.» – государственные пособия, не облагаемые НДФЛ.

В названиях колонок можно указать коды доходов, которые будут служить подсказкой при подготовке отчетов по форме 2-НДФЛ.

Расчет НДФЛ

Для расчета НДФЛ нам необходимо определить базу налогообложения, для этого складываем все налогооблагаемые доходы (в нашем примере – это колонки 4, 5, 6 и 7) и вычитаем из них сумму стандартных налоговых вычетов. Чтобы рассчитать НДФЛ, добавляем еще три столбца:

- «Вычет детск.» – сумма стандартных налоговых вычетов на детей;

- «База» – налогооблагаемая база;

- «НДФЛ» – сумма исчисленного НДФЛ.

Раньше у меня была в таблице Excel еще одна колонка с вычетом общим (на скриншоте она под номером 9, в файле для скачивания ее нет), который по 2011 год предоставлялся всем работникам в размере 400 рублей. Вы можете добавить еще одну колонку с вычетами, если кому-то из ваших сотрудников предоставлены другие налоговые вычеты, или приплюсовать их к детским.

Сумму НДФЛ в размере 13% рассчитываем, умножив базу на 0,13. Округлять полученное значение в ячейке не нужно, так как начисленный НДФЛ округляется по каждому работнику за год. За каждый месяц, кроме декабря, общую сумму исчисленного НДФЛ при заполнении платежного поручения округляем до рублей, а при уплате за декабрь, сравниваем сумму уплаченного налога за 11 месяцев с суммой налога по всем отчетам 2-НДФЛ, и разницу между ними следует оплатить за декабрь. Обязательно сравните эту сумму с суммой налога, полученной за декабрь из таблицы Excel — разницы между ними или не будет, или будет очень небольшая.

Расчет взносов

Для расчета взносов в нашей таблице Excel используются следующие колонки:

- «Страх. ПФ» – взносы в ПФР на страховую часть пенсии;

- «ФФОМС» – взносы в Федеральный фонд обязательного медицинского страхования;

- «ФСС» – взносы в ФСС на страхование случаев временной нетрудоспособности и материнства;

- «НС и ПЗ» – взносы в ФСС на страхование несчастных случаев и профессиональных заболеваний.

Для расчета взносов в социальные фонды используется сумма начислений из колонок 4, 5 и 6, умноженная на соответствующий коэффициент.

Скачать пример

В примере для скачивания применены для расчета взносов в ПФР и ФОМС процентные ставки 2017 года (22% и 5,1% соответственно), НДФЛ в размере 13%, НС и ПЗ в размере 0,2%.

Для выборки данных за определенный период по конкретному сотруднику используйте автофильтр. Если у вас, как у меня на скриншоте, вдруг начисление окажется меньше предоставленного вычета, учтите его в следующем периоде, когда доход превысит вычет. В течение года неиспользованные вычеты накапливаются, а 31 декабря сгорают.

2 комментария для “Расчет НДФЛ и взносов в Excel”

У Вас в примере расчета НДФЛ ошибка.

НДФЛ – без копеек.

Строки для указания сумм НДФЛ не предусматривают их отражение с копейками. Ведь специальных ячеек, разделенных от суммы в рублях точкой, Расчет 6-НДФЛ для сумм налога на содержит. И это не случайно: по общему правилу сумма налога исчисляется в полных рублях. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (п. 6 ст. 52 НК РФ). Это означает, что НДФЛ в Расчете указывается в полных рублях без копеек.

Здравствуйте, Владимир!

Если округлять НДФЛ каждый месяц, то накопительная сумма округленных месячных НДФЛ по итогам квартала и тем более года, как правило, немного не будет совпадать с фактической.

Содержание

- 0.1 Расчёт зарплаты в MS Excel для Windows

- 1 Отзывы о Расчёт зарплаты в MS Excel

- 2 Шаг № 1. Справочник распределения рабочих по цехам и разрядам.

- 3 Шаг № 3. Ведомость учёта отработанного времени.

- 4 Шаг № 4. Ведомость начислений зарплаты.

- 5 Шаги

- 6 Советы

Расчёт зарплаты в MS Excel — Представленная здесь электронная форма разработана для автоматизации процесса расчёта заработной платы по окладам. Теперь Вам не нужно выполнять рутинную монотонную работу, расчитывая заработную плату и налоги на неё, используя калькулятор.

Используя электронную форму «Расчёт зарплаты в MS Excel» Вам достаточно один раз внести список работников Вашей организации, оклады, должности и табельные номера. Расчёт зарплаты будет произведён автоматически.

Электронная форма «Расчёт зарплаты в MS Excel» разработана таким образом, что подоходный налог, единый социальный налог (пенсионное страхование, социальное страхование, медицинское страхование) расчитываются автоматически.

Автоматический расчёт налогов на зарплату (ПФ, соц. страх., мед. страх., п/н), автоматический расчёт накопительной и страховой частей трудовой пенсии индивидуально по каждому работнику и итогово (для отчётности) за любой отчётный период.

Абсолютно безопасно для вашего компьютера, вирусов и макросов нет.

отзывов: 5 | оценок: 25

Расчёт зарплаты в MS Excel для Windows

Отзывы о Расчёт зарплаты в MS Excel

Наредкость качественная программа для расчета зарплаты в excel. Огромное спасибо!

Хорошая программа для расчета заработной платы, используем её уже давно. Попользовавшись пробной версией, купили полную и стало еще лучше)

Очень удобная программа для расчета заработной платы в excel скачать бесплатно удалось безо всяких сложностей. Спасибо!

Написано бесплатно, а по факту только до 3-х человек .

24 сентября 2002 г.

для Писаревой Ж.Ю.

Ввести 15 фамилий рабочих с данными по отработанному времени. С помощью двух справочных таблиц должна автоматически заполняться ведомость начисления заработной платы с итоговыми данными. Привести круговую диаграмму распределения сумм зарплаты по цехам, автоматически корректируемую при изменении данных в исходной таблице. Определить разряд с максимальной суммарной заработной платой.

Шаг № 1. Справочник распределения рабочих по цехам и разрядам.

Запустим программу Microsoft Excel. Для этого нажимаем кнопку пуск находящуюся на панели задач, тем самым попадаем в Главное меню операционной системы Windows. В главном меню находим пункт и в открывшемся подменю находим программу Microsoft Excell.

Нажимаем и запускаем программу.

На рабочем листе размечаем таблицу под названием «Справочник распределения рабочих по цехам и разрядам». Таблица размещается начиная с ячейки «A19quot; по ячейку «D179quot; Эта таблица содержит четыре столбца: «Табельный номер», «ФИО9quot;, «Разряд9quot;, «Цех9quot; и семнадцать строк: первая — объединённые четыре ячейки в одну с названием таблицы, вторая — название столбцов, последующие пятнадцать для заполнения данными. Рабочая область таблицы имеет диапазон «A3:D179quot;.

Созданную таблицу заполняем данными.

Создаём таблицу «Справочник тарифов». Таблица располагается на рабочем листе с ячейки «A199quot; по ячейку «B269quot;. Таблица состоит из двух столбцов и восьми строк. Аналогично таблице, созданной ранее, в первой строке имеет название, во второй название столбцов а рабочая область таблицы с диапазоном «A21:B269quot; данные соотношения разряда к тарифной ставке.

Заполняем созданную таблицу исходными данными.

Шаг № 3. Ведомость учёта отработанного времени.

По аналогии с таблицей «Справочник распределения рабочих по цехам и разрядам» создаём таблицу «Ведомость учёта отработанного времени.». Таблица располагается на рабочем листе в диапазоне ячеек «F1:H179quot;. В таблице три столбца: «Табельный номер», «ФИО9quot; и «Отработанное время. (час)». Таблица служит для определения количества отработанного времени для каждого рабочего персонально.

Заполняем созданную таблицу исходными данными. Так как первые два столбца идентичны таблице «Справочник распределения рабочих по цехам и разрядам», то для эффективности используем ранее введённые данные. Для этого перейдём в первую таблицу, выделим диапазон ячеек «A3:B179quot;, данные которого соответствуют списку из табельных номеров и фамилий работников, и скопируем область в буфер обмена нажав соответствующую кнопку на панели инструментов.

Переходим во вновь созданную таблицу и встаём на ячейку «F39quot;. Копируем содержимое буфера обмена в таблицу начиная с текущей ячейки. Для этого нажимаем соответствующую кнопку на панели инструментов Microsoft Excell.

Теперь заполним третий столбец таблицы в соответствии с исходными данными.

Шаг № 4. Ведомость начислений зарплаты.

Эта таблица так же имеет два столбца идентичных предыдущей таблице. По аналогии создаём таблицу «Ведомость начислений зарплаты.»

Заполняем созданную таблицу исходными данными как в предыдущем варианте с помощью буфера обмена. Перейдём в таблицу "Ведомость учёта отработанного времени;», выделим диапазон ячеек «F3:G179quot;, данные которого соответствуют списку из табельных номеров и фамилий работников, и скопируем область в буфер обмена нажав соответствующую кнопку на панели инструментов.

Переходим во вновь созданную таблицу и встаём на ячейку «F219quot; и копируем данные из буфера обмена в таблицу начиная с текущей ячейки.

Теперь заполним третий столбец таблицы. Данные третьего столбца должны рассчитываться из исходных данных предыдущих таблиц и интерактивно меняться при изменении какого-либо значения. Для этого столбец должен быть заполнен формулами расчёта по каждому работнику. Начисленная зарплата рассчитываеться исходя из разряда рабочего, количества отработанного им времени. ЗП = ТАРИФ * ЧАСЫ. Для расчёта воспользуемся функцией Microsoft Excel «ВПР9quot;.

В ячейку «H219quot; вводим формулу «= ВПР( ВПР(F21;A3:D17;3) ;A21:B26;2) * ВПР(F21;F3:H17;3) «. В первом множителе функция ВПР (ВПР(ВПР(F21;A3:D17;3);A21:B26;2)) определяет тариф работника из таблицы «Справочник тарифов» (диапазон «A21:B269quot;). Для этого нам приходится пользоваться вложением функции ВПР (ВПР(F21;A3:D17;3). Тут функция возвращает нам тариф данного работника из таблицы «Справочник распределения рабочих по цехам и разрядам» (диапазон «A3:D179quot;) и подставляет это значение как искомое для первой функции ВПР.

Во втором множителе (ВПР(F21;$F$3:$H$17;3)) функция ВПР определяет отработанное работником время из таблицы «Ведомость начислений зарплаты» (диапазон «F3:H179quot;).

Для того чтобы применить автозаполнение к заполнению результирующего столбца введём формулу с абсолютными ссылками: «=ВПР(ВПР(F21;$A$3:$D$17;3);$A$21:$B$26;2)*ВПР(F21;$F$3:$H$17;3)9quot;.

Получили заполненный столбец результирующих данных.

Доброго времени суток, Друзья.

Как заполнить расчетную ведомость по заработной плате?

Какие начислять налоги на зарплату?

В какой программе вести расчет?

Вы попали по адресу. Продолжая тему Бухгалтерский учет расчетов с персоналом, сегодня мы рассмотрим практическое решение этой задачи.

Решим ее с помощью программы Excel. Ведение бухучета, а именно — Бухучет зарплатыl, для Вас станет делом пяти минут.

Скачайте таблицу, ссылка ниже, заполняйте свои данные, вносите фамилии работников, заработную плату, расчет готов.

Для следующего расчетного периода копируете, заполняете следующий месяц.

Посмотрите видео урок Бухучет зарплаты в Excel. Попробуйте – вам понравится.

Даю ссылку на ссылку на Расчетную ведомость начисления заработной платы за 2014,

Как справиться с проблемами начинающему главному бухгалтеру читайте здесь.

Получить книгу «Годовой отчет 2014»

Анекдот:

Два друга: Абрам и Иван.

Приходит Иван к другу, знает — того дома нет. Сара встречает.

— Слушай, Сара, давай я тебя обниму, четвертак дам.

— Обнимай, — после долгих умозаключений, соглашается Сара.

— Сара, давай я тебя поцелую, полтинник дам.

— Целуй, — Сара прикидует выигрыш.

— Сара, давай я тебя трахну, стольник с меня.

— Базара нет, деньги вперед.

Возвращается домой Абрам.

— Сара, Иван приходил?

— Да, милый.

— Зарплату мою приносил?

— Да, милый???

Вам теперь тоже доступен – бухгалтерский учет расчетов с персоналом. Удачи, Вам.

С наилучшими пожеланиями, Александр. на главную

Подпишись и получай статьи на почту. Узнавай все первым.

Формат электронной таблицы Microsoft Excel может быть полезным инструментом при использовании приложения для расчета заработной платы для сотрудников. Чтобы помочь владельцам бизнеса с расчетом заработной платы, Microsoft разработал шаблон, известный как калькулятор заработной платы для Excel, который можно скачать и использовать в своих интересах, если на вашем компьютере установлен Microsoft Excel. Шаблон содержит формулы и функции, уже встроенные в книгу, в которой вам нужно будет ввести данные платежной ведомости ваших сотрудников. Шаблон автоматически рассчитывает платежные квитанции и чистую заработную плату для сотрудников на основе введенных вами критериев.

Шаги

- Скачайте шаблон платежной ведомости для Excel.

- Распакуйте шаблон расчета платежной ведомости.

- Перейдите в ту папку компьютера, где сохранили шаблон, и откройте файл.

- Следуйте подсказкам по распаковке шаблона. Файл будет автоматически открыт в Excel.

- В зависимости от возможностей и версии операционной системы вашего компьютера, вам будет предложено нажать «Распаковать» или воспользоваться утилитой вроде Winzip для распаковки шаблона.

- Сохраните копию шаблона для использования в качестве вашей рабочей платежной ведомости.

- Наведите курсор на «Файл» на панели инструментов Excel, затем выберите «Сохранить как» чтобы сохранить копию шаблона как рабочую книгу для расчета заработной платы.

- Перейдите в папку на компьютере, в которой хотите разместить этот файл для будущего использования, и введите имя книги.

- Нажмите на «Сохранить», чтобы завершить процесс создания книги с платежной ведомостью.

- Подготовьте платежную ведомость для вашего предприятия.

Вы можете открыть вашу рабочую книгу в Excel.

- Заполните лист «Employee Information»(«Информация о персонале»). По умолчанию должен открыться именно этот лист. Вам будет предложено ввести имена работников, их ставку оплаты, а также налоговую информацию — такую как размеры удержаний и вычетов.

- Заполните лист «Payroll Calculator»(«Калькулятор заработной платы»). Для перехода на этот лист нажмите на вкладку «Payroll Calculator»(«Калькулятор заработной платы») в нижней части окна Excel. Вам будет предложено ввести информацию из табеля рабочего времени; такую как, сколько отработали ваши сотрудники, количество сверхурочной работы, количество отпускных часов и отсутствия по болезни.

- Получите доступ к заработной плате или платежным квитанциям ваших сотрудников.

- Нажмите на вкладку «Individual Pay Stubs»(«Индивидуальные расчетные квитанции»), которая расположена внизу сразу за вкладкой «Payroll Calculator»(«Калькулятор заработной платы»). Этот лист содержит формулы и функции, которые извлекают введенные вами данные и отображают их в виде платежных ведомостей для каждого сотрудника.

Советы

- Если вам нужна будет помощь в использовании указанного шаблона, нажмите на «Using This Template»(«Использование этого шаблона») в разделе помощи, расположенном на панели задач справа. Таким образом, вы сможете найти справочную информацию по конкретному запросу.

Информация о статье

Эту страницу просматривали 16 120 раза.

Была ли эта статья полезной?

НДФЛ — основной доход физических лиц и индивидуальных предпринимателей, который платится с дохода за отчетный период. Основными процентными ставками налога являются 13% и 30% (доходы резидентов и нерезидентов).

Ставки для НДФЛ могут быть следующими:

9% — Проценты по облигациям.

13% Дивиденды (до 2015 г. было 9%), доходы от трудовой деятельности.

15% Дивиденды, полученные от российских организаций физическими лицами налоговыми нерезидентами РФ.

30% Прочие доходы налоговых нерезидентов РФ.

35% Доход от выигрышей и призов.

Доходы, которые не облагаются НДФЛ:

- государственные социальные выплаты и пенсии;

- алименты;

- стипендии;

- доходы полученные по праву наследования и в результате дарения,

- гранды.

Если рассмотреть ИП, то НДФЛ платится с заработной платы наемных сотрудников, при получении доходов от основной деятельности и если выбрана система ОСНО. Индивидуальный предприниматель не платит НДФЛ если он находится на УСН или патентной системе.

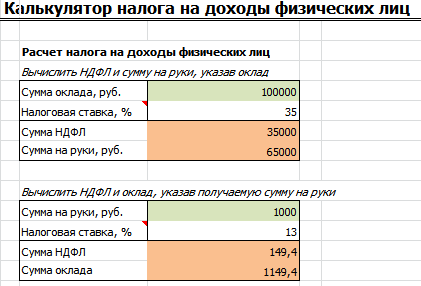

Рассмотрим калькулятор НДФЛ в Excel позволяющий провести все эти действия удобно и быстро.

Инструкция по пользованию калькулятора НДФЛ в Excel

Калькулятор налога на доходы физических лиц в Excel: внешний вид

Шаг 1. Введите сумму своего оклада

Шаг 2. Выберите налоговую ставку (9%, 13%, 15%, 30%, 35%)

Шаг 3. Произведется расчет суммы налога и сумма, которую вы получите на руки.

Также можно решить обратную задачу, можно посчитать общую сумму вашего оклада, зная сколько вы получили на руки.

Скачать калькулятор НДФЛ

Видео-урок. «Налог на доходы физических лиц: учет и начисление»

Видео-урок от эксперта сайта «Бухгалтерия для чайников» Натальи Васильевны Гандевой о плательщиках, ставках, вычетах для налога на доходы физических лиц. В видео разобраны 3 практических примера расчета.

Как посчитать подоходный налог в Экселе?

Как посчитать подоходный налог в Excel?

В ячейке F6 введите формулу =E6*D6, а затем перетащите маркер автозаполнения до появления отрицательных результатов. Смотрите скриншот: 4. Щелкните ячейку, в которую вы поместите подоходный налог, и просуммируйте все положительные числа в Налог столбец с формулой =SUM(F6:F8).

Как посчитать подоходный налог пример?

Вот правильный алгоритм расчета подоходного налога.

- Определите доход, облагаемый налогом. Его считают так: Сумма дохода — Налоговые вычеты = Сумма дохода, облагаемая налогом

- Рассчитайте сам налог. Это делают так: Сумма дохода, облагаемая налогом х 13% = Сумма налога

Как вычислить удержание в Экселе?

Удержание = Всего начислено х % Удержания, для этого в ячейке F5 наберите формулу = $F$4 * Е5. Формула для расчета столбца «К выдаче»: К выдаче = Всего начислено — Удержания.

Как в Экселе посчитать ндс 20?

Правильно посчитать НДС от суммы на калькуляторе очень просто: нужно сумму (или стоимость) без НДС умножить на 20 и разделить на 120. Это универсальная формула.

Как посчитать подоходный?

Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%. Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход.

Как рассчитать подоходный налог с зарплаты формула?

Формула расчета НДФЛ, согласно п. 1 ст. 225 НК РФ, выглядит следующим образом: Сумма НДФЛ = Налоговая база × Налоговая ставка.

Как считать в таблице Excel?

- Выделите ячейку, которую нужно вычислить. …

- На вкладке Формулы в группе Зависимости формул нажмите кнопку Вычислить формулу.

- Нажмите кнопку Вычислить, чтобы проверить значение подчеркнутой ссылки. …

- Продолжайте этот процесс, пока не будут вычислены все части формулы.

Как посмотреть все формулы в Excel?

Чтобы показать формулы в Excel нажмите Ctrl+'(апостроф). Формулы отобразятся, как показано на рисунке выше. Ячейки, связанные с формулой, выделены границами, совпадающими по цвету с ссылками, с целью облегчить отслеживание данных.

Как посчитать значения в таблице Excel?

Способы подсчета количества ячеек в диапазоне с данными

- СЧЁТЗ: подсчитывает количество непустых ячеек.

- СЧЁТ: подсчитывает количество ячеек, содержащих числа.

- СЧИТАТЬПУСТОТЫ: подсчитывает количество пустых ячеек.

- СЧЁТЕСЛИ: подсчитывает ячейки, отвечающие заданным условиям. Совет: Чтобы ввести нескольких условий, используйте вместо этого функцию СЧЁТЕСЛИМН.

Как посчитать ндс 20 формула?

Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле: НДС = НБ × Нст / 100, Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Как найти сумму без ндс если известна сумма ндс?

если известно значение без НДС, то его следует умножить на величину ставки и разделить на 100%; если известна итоговая сумма с учетом налога, для выделения НДС необходимо данное значение разделить на 120% и умножить на 20% соответственно.

Как правильно посчитать ндс в Экселе?

С применением программы Excel такое вычисление производится следующим образом:

- Выделить 1-ю ячейку столбца, в котором рассчитывается налог.

- Прописать указанную выше формулу, задав соответствующее число конечной суммы с включенным НДС. В данном случае выражение имеет вид: «=С3/118%*18%».

Щелкните ячейку, в которую вы поместите подоходный налог, и просуммируйте все положительные числа в Налог столбец с формулой =SUM(F6:F8).

Как рассчитать сумму подоходного налога?

Расчет подоходного налога (НДФЛ) с заработной платы

Стандартная ставка налога на доходы физических лиц – 13%, для нерезидентов – 30%. Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%. Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход.

Как рассчитать прибыль в Excel?

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100. Формула расчета валовой прибыли просто вычитает значение ячейки B3 от B2.

Как в Экселе посчитать ндс 20?

Правильно посчитать НДС от суммы на калькуляторе очень просто: нужно сумму (или стоимость) без НДС умножить на 20 и разделить на 120. Это универсальная формула.

Как посчитать 13% от зарплаты?

Для этого нужно общую сумму, от которой нужно выделить процент, разделить на 100, а результат умножить на 13. То есть если вы рассчитываете подоходный налог от заработной платы в 20 тыс. руб., получится 20000/100 х 13 = 2600 руб. Этот результат и составит 13%.

Как рассчитать заработную плату с учетом ндфл?

Формула расчета НДФЛ, согласно п. 1 ст. 225 НК РФ, выглядит следующим образом: Сумма НДФЛ = Налоговая база × Налоговая ставка.

Как посчитать прибыль в процентном соотношении?

Формула расчета валовой прибыли в процентах

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100. Обратите внимание здесь используется процентный формат ячеек – это значит не нужно умножать на 100.

Как посчитать прибыль в процентах в Excel?

Основная формула расчёта процента в Excel

- Запишите формулу =C2/B2 в ячейке D2 и скопируйте её вниз на столько строк, сколько это необходимо, воспользовавшись маркером автозаполнения.

- Нажмите команду Percent Style (Процентный формат), чтобы отображать результаты деления в формате процентов.

Как посчитать маржу?

Как посчитать маржинальность проекта в маркетинговом агентстве?

- Маржа — это финансовый показатель, который показывает процент прибыли компании в общей стоимости товара или услуги. …

- Маржа = Выручка — Себестоимость / Выручка х 100. …

- Маржинальность = Рентабельность

Как правильно посчитать ндс 20% от суммы?

Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле: НДС = НБ × Нст / 100, Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Как в excel отнять процент от числа?

Чтобы вычесть процент от какого-то определенного числа, сначала нужно посчитать абсолютное значение процента от заданного числа, и потом уже вычесть полученное значение от первоначального. В Эксель данное математическое действие выглядит следующим образом: = Цифра (ячейка) – Цифра (ячейка) * Процент (%).

Как правильно посчитать ндс в Экселе?

Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле: НДС = НБ * Нст / 100, где НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС (18 или 10 процентов).

Как посчитать 13 процентов ндфл?

Предположим, вы продали комнату за 950 тысяч рублей и хотите узнать, сколько от этой суммы составит НДФЛ. Воспользуемся простейшей формулой и получим: (950 000 / 100%) * 13% = 123 500 рублей Это и есть 13-процентный налог на добавленную стоимость.

Как прибавить 13 процентов к сумме?

Ч+13% = Ч + Ч*13/100, где

Ч — число исходное. Смотрите также универсальный калькулятор — прибавление процентов к числу (сумме).

Что такое 13 процентов от зарплаты?

По ставке 13 % облагаются все доходы граждан РФ — налоговых резидентов, которые не облагаются по другим ставкам. По ставке 15 % облагаются дивиденды, полученные от российских организаций физическими лицами, которые не являются налоговыми резидентами РФ.

У шаблонов Excel есть множество применений и они помогают нам решить любую задачу, благодаря многочисленным функциям Excel. Поэтому они идеально подходят для расчета заработной платы так как они позволяют включить в расчётные листы все данные, которые нам нужны, чтобы рассчитать валовой оклад и чистый оклад каждого месяца.

Как рассчитать заработную плату в Excel

Шаблон Excel для расчета заработной платы имеющийся в нашем распоряжении представляет собой один из лучших инструментов для ведения значительно более тщательного контроля за заработной платой. Чтобы узнать, как рассчитать заработную плату, нужно сделать следующие шаги:

- Установить выплаты по заработной плате

- Установить выплаты вне заработной платы

- Ввести отчисления работника или взносы, а также налог на прибыль физических лиц, авансы или стоимость полученных продуктов среди прочих

Кроме того, если вы хотите, вы можете использовать калькулятор расчета заработной платы, так что вы ничего не упустите и у вас всё будет под контролем.

Формат заработной платы в Excel бесплатно

Ниже доступен шаблон Excel для бесплатного скачивания с помощью которого можно рассчитать заработную плату, в котором вам только нужно заполнить соответствующие данные для каждого служащего. Определенно, гораздо более простой способ, чтобы погасить выплаты заработной платы без проведения бесконечных расчётов, это с помощью этого расчётного листа, подготовленного для использования.

Шаблон расчёта заработной платы для Excel

Откройте для себя функции этого шаблона Excel для заработной платы и начните организовывать ваши доходы. Научитесь рассчитывать заработную плату благодаря этому бесплатному расчётному листу и вы сможете управлять вашим валовым окладом в значительно более простой форме с помощью этого шаблона Excel.

Содержание

- — Как посчитать подоходный налог в Ексель?

- — Как правильно рассчитать подоходный налог?

- — Сколько процентов подоходный налог с зарплаты?

- — Как рассчитать максимальный доход в Excel?

- — Как посчитать подоходный налог 13%?

- — Как рассчитать подоходный налог с двумя детьми?

- — Как рассчитать налог от продажи недвижимости?

- — Нужно ли платить налог с продажи квартиры менее 1 млн?

- — Как обойти налог на недвижимость при продаже?

- — Как берется подоходный налог с зарплаты?

- — Сколько процентов подоходный налог если есть ребенок?

- — Можно ли вернуть 13% от зарплаты?

В ячейке F6 введите формулу =E6*D6, а затем перетащите маркер автозаполнения до появления отрицательных результатов. Смотрите скриншот: 4. Щелкните ячейку, в которую вы поместите подоходный налог, и просуммируйте все положительные числа в Налог столбец с формулой =SUM(F6:F8).

Как посчитать подоходный налог в Ексель?

Выберите ячейку, в которую вы поместите рассчитанный результат, введите формулу =B1*B2 (B1 — цена без налога, а B2 — ставка налога) и нажмите Enter ключ.

Как правильно рассчитать подоходный налог?

Стандартная ставка налога на доходы физических лиц – 13%, для нерезидентов – 30%. Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%. Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход.

Сколько процентов подоходный налог с зарплаты?

Ставки подоходного налога прописаны в налоговом кодексе (НК РФ). Основная ставка, которая применяется как “налог с зарплаты” — 13%. Например, вы устроились на работу, в договоре написано, что заработная плата составляет 50 000 р. Это значит, что на руки вы будете получать 50 000 -13% = 43 500 р.

Вот как найти максимальное значение в Excel:

- Поставьте курсор-ячейку в любое место.

- Перейдите в меню «Формулы».

- Нажмите «Вставить функцию».

- В списке выберите «МАКС». …

- В окне «Аргументы» введите адреса диапазона, максимальное значение которого вам нужно узнать. …

- Вместо адреса можно написать несколько чисел. …

- Нажмите «OK».

Как посчитать подоходный налог 13%?

Предположим, вы продали комнату за 950 тысяч рублей и хотите узнать, сколько от этой суммы составит НДФЛ. Воспользуемся простейшей формулой и получим: (950 000 / 100%) * 13% = 123 500 рублей Это и есть 13-процентный налог на добавленную стоимость.

Как рассчитать подоходный налог с двумя детьми?

За одного ребенка 1 400 х 13% = 182 рубля. За двоих детей (1 400 + 1 400) х 13% = 364 рубля. За троих детей (1 400 + 1 400 + 3 000) х 13% = 754 рубля. За четверых детей (1 400 + 1 400 + 3 000 + 3 000) х 13% = 1 144 рубля.

Как рассчитать налог от продажи недвижимости?

Если говорить о налоге по продаже квартиры, то он рассчитывается по простой формуле: (ДОХОД ОТ ПРОДАЖИ КВАРТИРЫ — 1 млн рублей) *13% = НДФЛ.

Нужно ли платить налог с продажи квартиры менее 1 млн?

Отменена подача налоговых деклараций при продаже недорогого жилья МОСКВА, 2 июля. /ТАСС/. Россияне смогут продать жилье стоимостью до 1 млн рублей или нежилое имущество стоимостью до 250 тыс. рублей, не подавая налоговые декларации, даже если они владели им меньше минимального срока.

Как обойти налог на недвижимость при продаже?

Чтобы не платить налог при продаже недвижимости, объект теперь должен находиться в собственности не менее пяти лет (вместо прежних трех). Исключение составляют квартиры, полученные по наследству, по договору дарения от близкого родственника или члена семьи либо в результате приватизации.

Как берется подоходный налог с зарплаты?

С каких доходов платится налог

Налог рассчитывается так: суммируем все доходы сотрудника; вычитаем из этой суммы официальные расходы; с полученного остатка взимаем налог 13, 15 или 30 %.

Сколько процентов подоходный налог если есть ребенок?

Что такое стандартный налоговый вычет за детей? Согласно налоговому законодательству с заработной платы удерживается НДФЛ в размере 13%. Если у Вас есть дети, Вы можете рассчитывать на льготы по уплате налога – с части вашей заработной платы налог удерживаться не будет.

Можно ли вернуть 13% от зарплаты?

Если работодатель удерживает с вашего дохода 13 % НДФЛ, значит, у вас есть право вернуть подоходный налог с заработной платы. Для оформления вычета нужно подать в налоговую декларацию документы, которые подтверждают ваше право на вычет. Можно получать вычет и через работодателя.

Интересные материалы:

Как подписать документ Эцп в Word 2016?

Как подписать документ Excel 2010 Эцп?

Как подписать документ Excel?

Как подписать документ jpg электронной подписью?

Как подписать документ Крипто Про?

Как подписать документ Криптопро CSP?

Как подписать документ квалифицированной электронной подписью?

Как подписать документ на Андроиде?

Как подписать документ на госуслугах?

Как подписать документ на сайте госуслуг?