Открыть эту статью в PDF

Назначение и принцип расчета LLCR

Loan Life Coverage Ratio, LLCR — показатель обеспеченности кредита будущими ожидаемыми денежными потоками проекта. Его часто применяют в проектном финансировании наряду с показателем DSCR, чтобы оценить риски привлекаемого долгового финансирования.

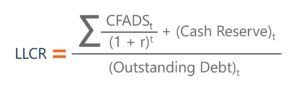

Формула расчета LLCR:

где:

NPV(CFADS) — чистая приведенная стоимость денежных потоков, доступных для обслуживания долга. Дисконтирование выполняется со ставкой дисконтирования, равной стоимости долга

Debt — сумма долга на момент расчета показателя

Если показатель LLCR имеет значение близкое к 1 — это означает, что практически все ожидаемые доходы от проекта предполагают использовать для погашения долга. Такая схема финансирования рискованна, так как даже незначительные колебания в доходах приведут к нарушению графика платежей по кредиту. Поэтому значение показателя LLCR обычно устанавливают на уровне 1,2 и выше — это оставляет проекту определенный запас прочности и гарантирует, что до определенного уровня отклонений от плана компания сможет выполнять свои обязательства по кредиту.

Сравнение DSCR и LLCR

Отличие LLCR от DSCR заключается в том, что LLCR охватывает в каждом периоде все платежи от текущего момента до окончания срока кредита, в то время как DSCR показывает только данные по текущему периоду. В результате у показателя LLCR есть свои преимущества и недостатки.

Преимущество LLCR — отражает весь прогноз по доходам и кредитным платежам. Это позволяет использовать его для оценки ликвидности и финансовой устойчивости компании. Показатель DSCR не «заглядывает» в будущие периоды, и даже если в перспективе у компании ожидается очень высокий уровень платежей по долгу, текущее значение DSCR может показывать отсутствие рисков.

Недостаток LLCR — демонстрируя общее покрытие долговых платежей доходами компании, он не указывает на ситуацию в каждом отдельном периоде. Общая сумма долга может быть не слишком большой для ожидаемых денежных потоков, и показатель LLCR будет достаточно высоким, но в отдельных периодах проекта запланированные суммы погашения будут превышать возможности компании. В связи с этим для планирования графика погашения применяют DSCR.

Пример расчета LLCR

LLCR обычно рассчитывается в модели проекта, подготовленной в Excel. Упрощенный пример такой модели можно загрузить здесь: llcr.xlsx

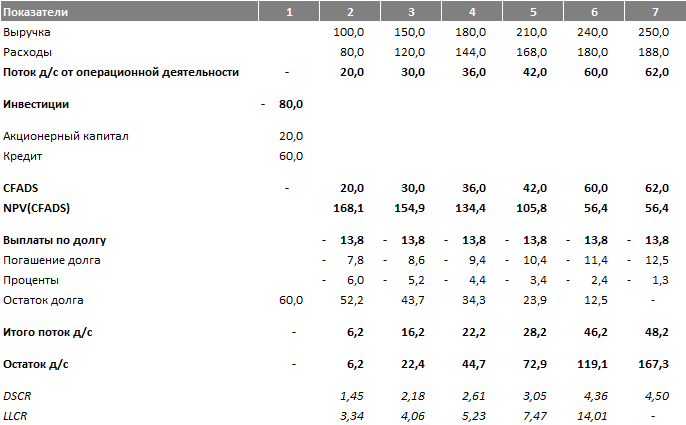

Вот как выглядит расчет:

Для каждого периода проекта вычисляют дисконтированные денежные потоки CFADS, при этом дисконтирование выполняют не к началу проекта, а к текущему периоду. Далее в каждом периоде вычисляют NPV этих денежных потоков, считая от текущего периода до конца срока кредита. Показатель LLCR будет равен этому значению NPV, деленному на остаток долга на начало периода.

Поскольку LLCR — распространенный финансовый показатель, в моделях «Альт-Инвест» предусмотрен автоматический расчет LLCR.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Спасибо, Вы зарегистрированы

на семинар «Альт-Инвест»!

Наш менеджер свяжется с Вами в ближайшее время.

Спасибо, Ваша заявка принята!

Мы отправили Вам письмо для проверки контактной информации на адрес info@alt-invest.ru.

Подтвердите, пожалуйста, свой адрес, и заявка будет направлена консультанту. После этого мы свяжемся с Вами для уточнения наиболее удобного времени и формата презентации.

Спасибо, Вы почти подписаны на новостную рассылку «Альт-Инвест»!

Мы отправили Вам письмо для подтверждения вашего e-mail на адрес info@alt-invest.ru.

Теперь проверьте почту.

Спасибо за интерес к нашим программам!

Мы отправили Вам письмо, где сказано как получить демо-версию, на адрес info@alt-invest.ru.

Теперь проверьте свою почту.

Коэффициенты финансовой устойчивости предназначены для анализа степени финансовых рисков проекта и, в отличие от показателей коммерческой эффективности, больше всего интересны банкам и прочим кредиторам.

Итак, что же это за показатели.

Самые распространённые следующие:

- коэффициент покрытия выплат по обслуживанию долга операционными денежными потоками (DSCR, debt service coverage ratio);

- коэффициент покрытия процентных выплат (ICR, interests coverage ratio);

- коэффициент покрытия долга денежными потоками, доступными для погашения долга, в период до погашения долга (LLCR, The Loan Life Coverage Ratio);

- долг/собственный капитал (D/E);

- долг/ EBITDA (D/EBITDA).

Данные показатели, в частности, необходимо рассчитывать при подаче заявки и финансовой модели в Фонд развития промышленности. Также показатели DSCR и LLCR упоминаются как необходимые при расчетах в «Методических указаниях по подготовке стратегического и комплексного обоснований инвестиционного проекта, а также по оценке инвестиционных проектов, претендующих на финансирование за счет средств Фонда национального благосостояния и (или) пенсионных накоплений, находящихся в доверительном управлении государственной управляющей компании, на возвратной основе№ (утверждены Приказом Минэкономразвития России от 14.12.2013 N 741).

Коэффициент покрытия выплат по обслуживанию долга операционными денежными потоками (DSCR)

Коэффициент покрытия выплат по обслуживанию долга операционными денежными потоками (DSCR) или сокращенно коэффициент покрытия кредитных выплат — один из наиболее часто используемых в проектном анализе коэффициентов финансовой устойчивости.

Формула расчета:

DSCR = CFADS / (P + I)

где:

CFADS (cash flow available for debt service) — денежные потоки проекта, доступные для обслуживания долга в данном расчетном периоде. Это достаточно важный показатель, который используется при расчете многих других коэффициентов финансовой устойчивости. CFADS рассчитывается как сумма потоков денежных средств по операционной и инвестиционной деятельности плюс привлеченные кредиты и займы, плюс взносы акционеров, минус дивиденды и прочие выплаты акционерам.

P (principal) — выплаты основной суммы (тела) долга;

I (interests) — проценты.

DSCR рассчитывается в течение срока задолженности и показывает, во сколько раз CFADS превышает обязательные выплаты по кредиту. DSCR рассчитывается в каждом периоде.

Значение коэффициента DSCR должно находиться в интервале 1,2-1,5. Значение коэффициента покрытия долга меньше единицы означает, что компания не имеет достаточного количества денег, чтобы оплатить текущие долговые обязательства. И чем больше риск проекта, тем кредиторы требуют большего значения коэффициента.

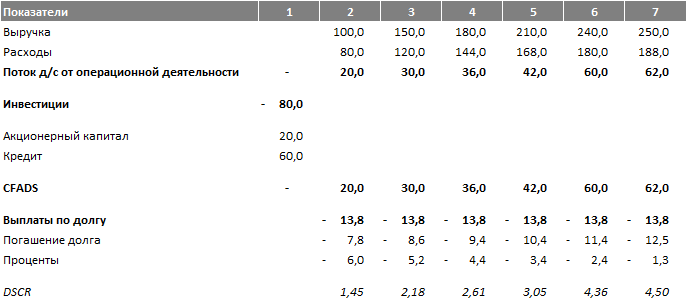

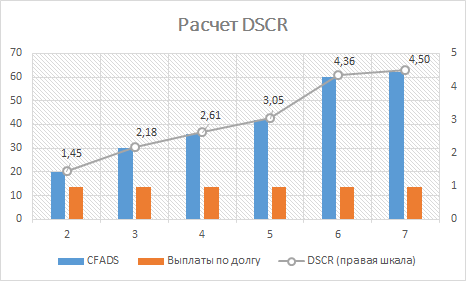

Ниже приведен пример расчета DSCR.

Коэффициент покрытия процентов (interest coverage ratio, ICR)

Еще один коэффициент, характеризующий способность компании обслуживать выплаты по займам.

Формула расчета:

ICR = EBIT / I

где:

EBIT — прибыль до выплаты процентов и налогов,

I — проценты.

Значение коэффициента ICR демонстрирует во сколько раз значение EBIT превышает сумму выплат по процентам. Рассчитывается в каждом периоде и значение должно быть более единицы, а лучше более 1,5.

Недостаток коэффициента заключается в ограниченности применения показателя EBIT, который не учитывает налоговые платежи, а также движения оборотного капитала, которые могут быть весьма значительны.

Коэффициент покрытия долга в период до погашения долга (LLCR)

В отличие от предыдущих двух коэффициентов, которые являются интервальными, то есть рассчитываются на основе данных определенного периода, коэффициент LLCR является кумулятивным, то есть рассчитываемые на основе всех будущих потоков денежных средств и остатка задолженности по кредиту.

Формула расчета:

LLCR = (PV(CFADS) + DSRA) / D

где:

PV(CFADS) — чистая приведенная стоимость будущих денежных потоков проекта, доступных для обслуживания долга (начиная от расчетного периода до конца действия кредитного договора). Ставка дисконтирования — стоимость заемного капитала;

DSRA — остаток денежных средств на расчетном счете на конец расчетного периода;

D — остаток долга на конец расчетного периода.

Коэффициент демонстрирует во сколько раз будущий дисконтированный денежный поток, доступный для обслуживания долга (CFADS) превышает размер непогашенного остатка долга. Чем значение коэффициента больше единицы, тем устойчивее проект.

[ddownload id=»656″ style=»link» text=»Скачать файл EXCEL с примером расчета DSCR и LLCR»]

Коэффициент Долг/Собственный капитал (D/E)

Коэффициент D/E (ebt to equity ratio) отражает соотношения заемного и собственного капитала проекта.

Формула расчета:

D/E = (Долгосрочная и краткосрочная задолженность) / Собственный капитал

Среднестатистическое соотношение для инвестиционных проектов составляет от 70/30 до 80/20. Чем выше риск проекта, тем более требуется собственных средств.

Коэффициент Долг/ EBITDA (D/EBITDA)

Коэффициент отношения долга к EBITDA (Debt/EBITDA ratio) – это показатель долговой нагрузки компании, отражающий ее способность платить по имеющимся обязательствам. Используется для оценки финансовой устойчивости и платежеспособности организации.

Формула расчета:

D/EBITDA = Совокупные обязательства / EBITDA

Показатель по смыслу близок к DSCR и ICR, с поправкой на недостатки использования значения EBITDA.

Rutube:

Финансовая модель поколения 4.0

Rutube:

Система контроля за корректностью финмодели в EXCEL

Rutube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Rutube:

Баланс, прибыль, деньги и финотчеты BS PL CF

Rutube:

Организация системы управленческого учета в EXCEL

Rutube:

Курс обучения финансовому моделированию в Excel. Часть1

Вконтакте:

Финансовая модель поколения 4.0

Вконтакте:

Система контроля за корректностью финмодели в EXCEL

Вконтакте:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Вконтакте:

Баланс, прибыль, деньги и финотчеты BS PL CF

Вконтакте:

Организация системы управленческого учета в EXCEL

Вконтакте:

Курс обучения финансовому моделированию в Excel. Часть1

YouTube:

Финансовая модель поколения 4.0

YouTube:

Система контроля за корректностью финмодели в EXCEL

YouTube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

YouTube:

Баланс, прибыль, деньги и финотчеты BS PL CF

YouTube:

Организация системы управленческого учета в EXCEL

YouTube:

Курс обучения финансовому моделированию в Excel. Часть1

The net present value of available cash divided by the total debt outstanding

What is the Loan Life Coverage Ratio (LLCR)?

The Loan Life Coverage Ratio (LLCR) is a metric used to gauge the ability of a project to completely cover its debt obligations. The LLCR is a very commonly used ratio to assess the potential risks of projects in project finance. This coverage ratio can be taken at any point in time of the project. It can be calculated by taking the net present value of all cash flow available for debt service (CFADS) up until the time of debt maturity and dividing it by the total outstanding debt at this given point in time.

Summary

The Loan Life Coverage Ratio (LLRC) is a commonly used metric in project finance.

- The LLRC is used to gauge a project’s ability to pay the total debt outstanding at a given point in time.

- The ratio is calculated by taking the net present value of cash flow available for debt service and dividing it by the total outstanding debt at the chosen time.

Why is the Loan Life Coverage Ratio (LLCR) Important?

Similar to the debt service coverage ratio (DSCR), the LLCR is an important ratio used in project finance. In any project finance undertaking, calculating both ratios is a standard step in assessing the project. However, unlike the DSCR, which measures the project’s ability to pay debt period-on-period, the LLCR takes into account multiple periods of cash flow available for debt service, as well as the entire amount of debt outstanding.

LLCR assesses the project’s ability to pay off all debt obligations based on the discounted projected cash flows. It gives a better estimation of the risk profile of the project as a whole.

How Do You Calculate the Loan Life Coverage Ratio (LLCR)?

The loan life coverage ratio is calculated by taking the net present value of cash flow available for debt service and adding any available cash in the cash reserve. We then take the number and divide it by the total outstanding debt in the given time.

The LLCR can be calculated at any time; however, the remaining CFADS must be discounted to the chosen point in time. The total outstanding debt used in the calculation must also correspond to this point in time.

Following is the equation for calculating the LLCR:

When calculating the LLCR, the ratio is generally calculated either annually, semi-annually, or quarterly over the remaining lifetime of the loan.

Loan Life Coverage Ratio (LLCR) – Worked Example

Let us take a look at a simple loan life coverage ratio example question. Shown below is the hypothetical cash available for debt service over the period of a project. The projected cash flows are discounted to a specific period in time each year and then totaled. The number divided by the total debt outstanding at the given time gives the LLCR.

If you would like to learn more about financial modeling, check out CFI’s Financial Modeling Courses.

Additional Resources

CFI is the official provider of the Financial Modeling and Valuation Analyst (FMVA)® certification program, designed to transform anyone into a world-class financial analyst.

In order to help you become a world-class financial analyst and advance your career to your fullest potential, these additional resources will be very helpful:

- Cash Flow Available for Debt Service (CFADS)

- Project Finance

- Debt Service Coverage Ratio (DSCR)

- Coverage Ratios

- See all commercial lending resources

Что такое Коэффициент покрытия срока ссуды — LLCR?

Коэффициент покрытия срока ссуды (LLCR) — это финансовый коэффициент, используемый для оценки платежеспособности фирмы или способности компании-заемщика погасить непогашенную ссуду. LLCR рассчитывается путем деления чистой приведенной стоимости (NPV) денежных средств, имеющихся для погашения долга , на сумму непогашенной задолженности.

LLCR аналогичен коэффициенту покрытия обслуживания долга (DSCR), но он чаще используется при проектном финансировании из-за его долгосрочного характера. DSCR фиксирует один момент времени, тогда как LLCR учитывает весь период ссуды .

Формула коэффициента покрытия срока ссуды (LLCR):

Как рассчитать коэффициент покрытия срока ссуды

LLCR можно рассчитать, используя приведенную выше формулу или сокращенный вариант: разделив чистую приведенную стоимость свободных денежных потоков проекта на приведенную стоимость непогашенной задолженности.

В этом расчете средневзвешенная стоимость долга представляет собой ставку дисконтирования для расчета чистой приведенной стоимости, а «денежные потоки» проекта — это, в частности, денежные потоки, доступные для обслуживания долга (CFADS).

О чем вам говорит коэффициент покрытия жизненного цикла ссуды?

LLCR — это коэффициент платежеспособности . Коэффициент покрытия срока ссуды — это показатель того, сколько раз денежные потоки проекта могут погасить непогашенный долг в течение срока ссуды. Коэффициент 1.0x означает, что LLCR находится на уровне безубыточности. Чем выше коэффициент, тем меньше потенциальный риск для кредитора.

В зависимости от профиля риска проекта кредитору иногда требуется резервный счет для обслуживания долга . В таком случае числитель LLCR будет включать остаток на резервном счете. Соглашения о проектном финансировании неизменно содержат ковенанты, определяющие уровни LLCR.

Ключевые выводы

Коэффициент покрытия срока ссуды (LLCR) — это финансовый коэффициент, используемый для оценки платежеспособности фирмы или способности компании-заемщика погасить непогашенную ссуду.

Коэффициент покрытия срока ссуды — это показатель того, сколько раз денежные потоки проекта могут погасить непогашенный долг в течение срока ссуды.

Чем выше коэффициент, тем меньше потенциальный риск для кредитора.

Разница между LLCR и DSCR

В корпоративных финансах коэффициент покрытия обслуживания долга (DSCR) является мерой денежного потока, доступного для погашения текущих долговых обязательств. Коэффициент определяет чистую операционную прибыль как кратную сумме долговых обязательств со сроком погашения в течение одного года, включая проценты, основную сумму, амортизационный фонд и арендные платежи. Однако DSCR фиксирует только один момент времени, в то время как LLCR допускает несколько периодов времени, что больше подходит для понимания ликвидности, доступной для кредитов на средние и длинные временные горизонты.

LLCR используется аналитиками для оценки жизнеспособности заданной суммы долга и, следовательно, для оценки профиля риска и связанных с этим затрат. У него менее непосредственное объяснение по сравнению с DSCR, но когда LLCR имеет значение больше единицы, это обычно является сильной гарантией для инвесторов.

Ограничения LLCR

Одним из ограничений LLCR является то, что он не улавливает слабые периоды, потому что он в основном представляет собой дисконтированное среднее значение, которое может сгладить грубые пятна. По этой причине, если у проекта есть стабильные денежные потоки с историей погашения кредита, хорошее практическое правило состоит в том, что LLCR должен быть примерно равен среднему коэффициенту покрытия обслуживания долга.

Коэффициент покрытия долга денежными потоками (LLCR) – это финансовый показатель, который используется для оценки платежеспособности компании, то есть способности заемщика погасить взятый кредит.

LLCR (Loan Life Coverage Ratio) рассчитывается путем деления чистой приведенной стоимости (ЧПС) денежных средств, доступных для погашения задолженности, на сумму непогашенного долга.

LLCR похож на коэффициент покрытия обслуживания долга (DSCR), но чаще используется в проектном финансировании, так как его можно применить к долгосрочным периодам. DSCR позволяет сделать оценку в конкретный момент времени, тогда как с помощью LLCR можно проанализировать весь срок кредитования.

Как рассчитать коэффициент покрытия долга денежными потоками

begin{aligned} &frac{sum_{t=s}^{s+n}frac{CF_t}{left(1 + iright)^t} + DR}{O_t}\ &textbf{Где:}\ &CF_t = text{денежные потоки, доступные для обслуживания долга в течение t-го года,}\ &t = text{временной период (год)}\ &s = text{количество лет, в течение которых, как ожидается, долг будет погашен,}\ &i = text{средневзвешенная стоимость капитала (WACC), выраженная в виде процентной ставки,} \&DR = text{резерв денежных средств, доступный для погашения долга (долговой резерв),}\ &left(text{резерв долга}right)\ &O_t = text{остаток непогашенной задолженности на момент расчета.}\ end{aligned}

LLCR можно рассчитать по приведенной выше формуле или еще проще: поделить ЧПС свободных денежных потоков проекта на чистую стоимость непогашенного долга.

При таком расчете средневзвешенная стоимость долга будет ставкой дисконтирования для расчета ЧПС, а под «денежными потоками проекта» имеются в виду денежные потоки, доступные для обслуживания долга (CFADS).

О чем может рассказать коэффициент покрытия долга денежными потоками?

LLCR – это коэффициент платежеспособности. Он показывает сколько раз денежные потоки проекта могут погасить оставшуюся часть задолженности в течение срока кредитования. Если коэффициент равен 1,0, то проект работает на уровне безубыточности. Чем выше коэффициент, тем меньше возможный риск для кредитора.

В зависимости от профиля риска проекта кредитору для обслуживания долга может потребоваться резервный счет. Тогда в числитель формулы LLCR нужно будет включить остаток на резервном счете. В договорах о финансировании проектов обязательно будут пункты, оговаривающие уровни LLCR.

Выводы

- LLCR – это финансовый показатель, который используется для оценки платежеспособности компании, то есть способности заемщика погасить взятый кредит.

- Он показывает сколько раз денежные потоки проекта могут погасить оставшуюся часть задолженности в течение срока кредитования.

- Чем выше коэффициент, тем меньше возможный риск для кредитора.

Разница между LLCR и DSCR

В области корпоративных финансов коэффициент покрытия обслуживания долга (DSCR) показывает объем денежных потоков, доступных для погашения текущих долговых обязательств. Этот показатель выражает чистый операционный доход как кратное долговых обязательств, подлежащих погашению в течение года, включая проценты, основную сумму долга, фонд погашения и арендные платежи. Однако DSCR сосредоточен только на одном конкретном моменте времени, а LLCR можно применить к нескольким временным промежуткам, что лучше подходит для оценки ликвидности по средне- и долгосрочным кредитам.

LLCR используется аналитиками для оценки устойчивости конкретной суммы долга и, следовательно, для оценки профиля риска и связанных с ним затрат. Польза этого показателя не такая явная, как у DSCR, но для инвесторов LLCR со значением больше единицы выглядит убедительно.

Одно из слабых мест LLCR – он не позволяет распознать периоды спада, поскольку представляет собой, главным образом, дисконтированное среднее значение, что может сглаживать неровности. Поэтому для выявления проектов с устойчивыми денежными потоками, погасившими не один кредит, есть надежное правило: LLCR должен быть примерно равен среднему DSCR.

Автор:

Laura McKinney

Дата создания:

9 Апрель 2021

Дата обновления:

12 Апрель 2023

Содержание

- Что такое коэффициент покрытия срока кредита (LLCR)?

- Формула для коэффициента покрытия ссуды (LLCR)

- Как рассчитать коэффициент покрытия срока кредита

- Что говорит вам коэффициент покрытия кредита?

- Разница между LLCR и DSCR

- Ограничения LLCR

Что такое коэффициент покрытия срока кредита (LLCR)?

Коэффициент покрытия срока кредита (LLCR) — это финансовый коэффициент, используемый для оценки платежеспособности фирмы или способности компании-заемщика погасить непогашенный кредит. LLCR рассчитывается путем деления чистой приведенной стоимости (NPV) денег, доступных для погашения долга, на сумму непогашенной задолженности.

LLCR похож на коэффициент покрытия обслуживания долга (DSCR), но он чаще используется в проектном финансировании из-за его долгосрочного характера. DSCR фиксирует один момент времени, в то время как LLCR учитывает весь период ссуды.

Формула для коэффициента покрытия ссуды (LLCR)

Ot ∑t = ss + n (1 + i) tCFt + DR, где: CFt = денежные потоки, доступные для обслуживания долга в год tt = период времени (год) s = количество лет Ожидается, что задолженность будет погашена обратно = средневзвешенная стоимость капитала (WACC), выраженная в виде процентной ставкиDR = денежный резерв, доступный для погашения долга (резерв долга) Ot = остаток задолженности на момент оценки

Как рассчитать коэффициент покрытия срока кредита

LLCR можно рассчитать по приведенной выше формуле или с помощью ярлыка: деление NPV свободных денежных потоков по проекту на текущую стоимость непогашенной задолженности.

В этом расчете средневзвешенная стоимость долга представляет собой ставку дисконтирования для расчета NPV, а «денежные потоки» проекта — более конкретно, денежные потоки, доступные для обслуживания долга (CFADS).

Что говорит вам коэффициент покрытия кредита?

LLCR — коэффициент платежеспособности. Коэффициент покрытия срока кредита является мерой того, сколько раз в течение денежных потоков проекта можно погасить непогашенную задолженность в течение срока кредита. Коэффициент 1,0x означает, что LLCR находится на уровне безубыточности. Чем выше коэффициент, тем меньше потенциальный риск для кредитора.

В зависимости от профиля риска проекта, иногда кредитору требуется резервный счет для обслуживания долга. В таком случае в числитель LLCR будет включен остаток на резервном счете. Соглашения о проектном финансировании неизменно содержат условия, которые определяют уровни LLCR.

Ключевые вынос

- Коэффициент покрытия срока кредита (LLCR) — это финансовый коэффициент, используемый для оценки платежеспособности фирмы или способности компании-заемщика погасить непогашенный кредит.

- Коэффициент покрытия срока кредита является мерой того, сколько раз в течение денежных потоков проекта можно погасить непогашенную задолженность в течение срока кредита.

- Чем выше коэффициент, тем меньше потенциальный риск для кредитора.

Разница между LLCR и DSCR

В корпоративных финансах коэффициент покрытия обслуживания долга (DSCR) является мерой денежного потока, доступного для оплаты текущих долговых обязательств. Коэффициент отражает чистую операционную прибыль как сумму долговых обязательств, подлежащих погашению в течение одного года, включая проценты, основную сумму, амортизационный фонд и арендные платежи. Тем не менее, DSCR фиксирует только один момент времени, в то время как LLCR учитывает несколько периодов времени, что больше подходит для понимания ликвидности, доступной для ссуд со средним и долгосрочным горизонтом.

LLCR используется аналитиками для оценки жизнеспособности данной суммы долга и, следовательно, для оценки профиля риска и связанных с этим затрат. Он имеет менее непосредственное объяснение по сравнению с DSCR, но когда LLCR имеет значение больше единицы, это обычно является сильным заверением для инвесторов.

Ограничения LLCR

Одним из ограничений LLCR является то, что он не выбирает слабые периоды, потому что он в основном представляет собой дисконтированное среднее, которое может сгладить грубые участки. По этой причине, если у проекта есть устойчивые денежные потоки с историей погашения кредита, хорошее эмпирическое правило заключается в том, что LLCR должен быть примерно равен среднему коэффициенту покрытия обслуживания долга.

What Is the Loan Life Coverage Ratio (LLCR)?

The loan life coverage ratio (LLCR) is a financial ratio used to estimate the solvency of a firm, or the ability of a borrowing company to repay an outstanding loan. LLCR is calculated by dividing the net present value (NPV) of the money available for debt repayment by the amount of outstanding debt.

LLCR is similar to the debt service coverage ratio (DSCR), but it is more commonly used in project financing because of its long-term nature. The DSCR captures a single point in time, whereas the LLCR addresses the entire span of the loan.

The Formula for the Loan Life Coverage Ratio (LLCR) Is

∑

t

=

s

s

+

n

C

F

t

(

1

+

i

)

t

+

D

R

O

t

where:

C

F

t

=

Cash-flows available for debt service at year t

t

=

The time period

(

year

)

s

=

The number of years expected to pay the debt back

i

=

The weighted average cost of capital

(

WACC

)

expressed as an interest rate

D

R

=

Cash reserve available to repay the debt

(

the debt reserve

)

O

t

=

The debt balance outstanding at the time of

evaluation

begin{aligned} &frac{sum_{t=s}^{s+n}frac{CF_t}{left(1 + iright)^t} + DR}{O_t}\ &textbf{where:}\ &CF_t = text{Cash-flows available for debt service at year t}\ &t = text{The time period}left(text{year}right)\ &s = text{The number of years expected to pay the debt back}\ &i = text{The weighted average cost of capital}left(text{WACC}right)\ &text{expressed as an interest rate}\ &DR = text{Cash reserve available to repay the debt}\ &left(text{the debt reserve}right)\ &O_t = text{The debt balance outstanding at the time of}\ &text{evaluation}\ end{aligned}

Ot∑t=ss+n(1+i)tCFt+DRwhere:CFt=Cash-flows available for debt service at year tt=The time period(year)s=The number of years expected to pay the debt backi=The weighted average cost of capital(WACC)expressed as an interest rateDR=Cash reserve available to repay the debt(the debt reserve)Ot=The debt balance outstanding at the time ofevaluation

How to Calculate the Loan Life Coverage Ratio

The LLCR can be calculated using the above formula, or by using a shortcut: dividing the NPV of project free cash flows by the present value of the debt outstanding.

In this calculation, the weighted average cost of debt is the discount rate for the NPV calculation and the project «cash flows» are more specifically the cash flows available for debt service (CFADS).

What Does the Loan Life Coverage Ratio Tell You?

LLCR is a solvency ratio. The loan life coverage ratio is a measure of the number of times over the cash flows of a project can repay an outstanding debt over the life of a loan. A ratio of 1.0x means that LLCR is at a break-even level. The higher the ratio, the less potential risk there is for the lender.

Depending on the risk profile of the project, sometimes a debt service reserve account is required by the lender. In such a case, the numerator of LLCR would include the reserve account balance. Project financing agreements invariably contain covenants that stipulate LLCR levels.

Key Takeaways

- The loan life coverage ratio (LLCR) is a financial ratio used to estimate the solvency of a firm, or the ability of a borrowing company to repay an outstanding loan.

- The loan life coverage ratio is a measure of the number of times over the cash flows of a project can repay an outstanding debt over the life of a loan.

- The higher the ratio, the less potential risk there is for the lender.

The Difference Between LLCR and DSCR

In corporate finance, the Debt-Service Coverage Ratio (DSCR) is a measure of the cash flow available to pay current debt obligations. The ratio states net operating income as a multiple of debt obligations due within one year, including interest, principal, sinking-fund and lease payments. However, DSCR captures just a single point in time, while LLCR allows for several time periods, which is more suitable for understanding liquidity available for loans of medium to long time horizons.

LLCR is used by analysts to assess the viability of a given amount of debt and consequently to evaluate the risk profile and the related costs. It has a less immediate explanation compared to DSCR, but when LLCR has a value greater than one, this is usually a strong reassurance for investors.

Limitations of LLCR

One limitation of the LLCR is that it does not pick up weak periods because it basically represents a discounted average that can smooth out rough patches. For this reason, if a project has a steady cash flows with a history of loan repayment, a good rule of thumb is that the LLCR should be roughly equal to the average debt service coverage ratio.