Анализ денежных потоков

Денежный поток, кэш-фло, кэш-флоу (от англ. Cash Flow) или поток наличных денег — одно из важнейших понятий современного финансового анализа, финансового планирования и управления финансами предприятия.

Денежный поток представляет собой разницу между денежными поступлениями и выплатами организации за определенный период времени. Чаще всего, за этот временной промежуток принимается финансовый год.

Для оценки изменения, динамики финансового положения предприятия составляется план движения денежных средств предприятия, учитывающий все поступления денежных средств и все платежи. Анализ денежных потоков используется для бюджетирования деятельности предприятия, при составлении бизнес-плана, разработке бюджета движения денежных средств.

Если численное значение денежного потока больше нуля — это показатель притока денежных средств. Если численное значение денежного потока меньше нуля, то имеет место отток денежных средств.

Положительный денежный поток формируют денежные средства, поступившие предприятию за соответствующий период. Это могут быть выручка от продажи товаров, поступление денежных средств за выполнение выполнения работ или оказание услуг. Отрицательный денежный поток формируют денежные средства, затрачиваемые предприятием в соответствующий период. Например, инвестиции, возврат кредита, затраты на сырьё, электроэнергию, материалы, оплату труда сотрудников, налоги и другие.

Грамотное управление денежными потоками чрезвычайно важно, т.к. способно снизить потребности в капитале, ускорив его обороты, а также выявить финансовые резервы внутри предприятия и тем самым снизить объемы внешних займов. Главная цель анализа и управления денежными потоками — рост объема положительного денежного потока и снижение объема отрицательного.

Почему анализ денежных потоков важен?

Если в компании не уделяется должного внимания анализу и управлению денежным потокам, то ей весьма сложно предсказывать возможные кассовые разрывы. Это приводит к тому, что в конце месяца у нее может не оказаться денег, чтобы оплатить текущие счета за поставки товара, аренду офиса, заработную плату сотрудников и даже на уплату налогов.

Регулярное возникновение кассовых разрывов приводит предприятие к проблемам как с поставщиками товаров и услуг, так и с клиентами. Поставщики, недовольные проблемами с оплатой, отменяют скидки, приостанавливают отгрузку товаров. Возникает товарный дефицит, клиенты не могут получить востребованный товар, и по этой причине не спешат оплатить счета за уже произведенные отгрузки и оказанные услуги. Растет дебиторская задолженность, что еще больше усугубляет финансовые проблемы с поставщиками. Возникает «замкнутый круг.» Такая ситуация резко сказывается на обороте предприятия, снижает его прибыльность и рентабельность.

Таким образом, неплатежеспособность предприятия возникает в тот момент, когда денежный поток становится отрицательным. Важно, что такая ситуация может возникнуть даже в том случае, когда формально предприятие остается прибыльным. Именно с этим связаны проблемы доходных, но неликвидных компаний, стоящих на грани банкротства.

Расчет денежных потоков в Excel

Какими же средствами автоматизации лучше воспользоваться для анализа и управлении денежными потоками предприятия? На этот вопрос каждый владелец предприятия отвечает себе сам.

Существует выбор между дорогими специализированными программами для учета движения денежных средств и созданием приложения для учета и анализа денежных потоков под свои требования при помощи Excel. Функционально большой разницы между этими вариантами нет.

У специализированных программ, возможно, более красивый интерфейс, обилие кнопочек и большое количество разных функции, некоторые из которых не используются никогда. Однако, у специализированных программ по учету денежных потоков есть несколько больших минусов. Во-первых, сроки разработки. Чаще всего, это несколько месяцев. Потом внедрение — еще пару месяцев. А если потребности учета изменяются, что бывает довольно часто — немалая сумма за добавление новых отчетов и обработок программистами.

У решений по учету денежных потоков, разработанных в Excel, перечисленные недостатки отсутствуют. Зато несомненными плюсами является гибкость решений, возможность оперативного изменения под изменяющиеся условия учета, возможность внесения небольших изменений самим пользователем, универсальность табличного редактора Excel. Нет такой задачи по учету, которую невозможно реализовать средствами Excel !

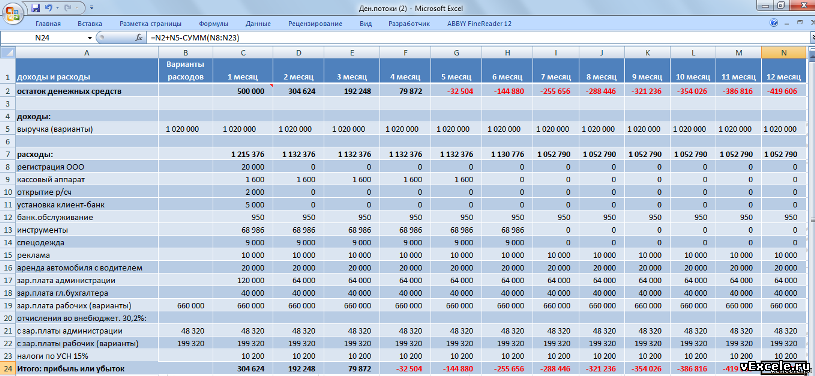

Скачайте бесплатно простое решение по учету и анализу денежных потоков в Excel. В файле Вы увидите готовую таблицу для учета и анализа денежных потоков ООО, находящегося на УСН.

Любые изменения в статьи доходов и расходов Вы можете или внести сами, или обратиться за помощью к эксперту по Excel.

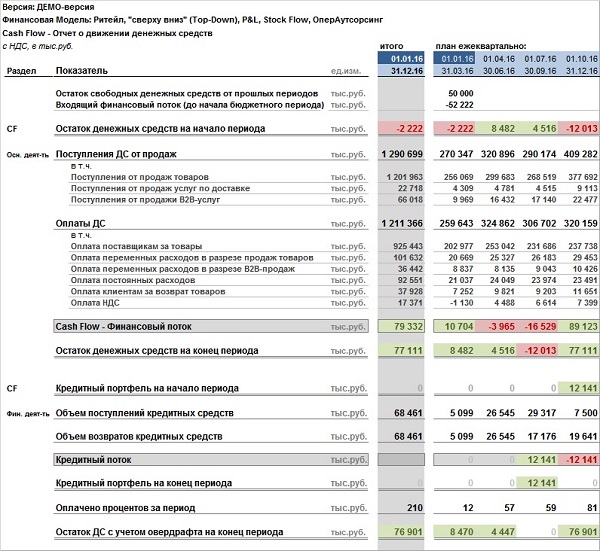

Так выглядит таблица учета и анализа денежного потока:

Скачать бесплатно

Кассовый разрыв

Причины и способы устранения

Кассовый разрыв — временный недостаток денежных средств предприятия для выполнения текущих платежей: оплаты товаров и услуг, выплаты зарплаты, уплаты налогов и т.п.

Причины кассового разрыва

- Недостатки финансового планирования:

- Отсутствует контроль дебиторской задолженности и не ведется работа по ее своевременному взысканию.

- Не организован учет взаиморасчетов с контрагентами, не согласованы сроки платежей и поступлений денежных средств.

- Крупные периодические платежи в близкие даты. Например, выплата по кредиту 24 числа и выплата зарплаты 25 числа.

- Непродуманная финансовая политика. Например, большие отсрочки платежей увеличивают риск изменения экономической ситуации покупателя, в том числе в худшую сторону.

- Непредвиденные платежи. Например, вследствие поломки оборудования.

- Отсутствие финансового резерва.

Способы выхода из кассового разрыва

- Ускорить получение оплаты от покупателей:

- Провести переговоры с несколькими крупными покупателями с целью получения предоплаты в счет будущих продаж. За это можно предложить дополнительную скидку.

- Провести работу по получению существующей дебиторской задолженности. Если продукция поставлялась с отсрочкой оплаты, можно предложить одноразовую скидку за оплату ранее оговоренного срока.

- Отложить несрочные расходы.

- Отсрочить оплату поставщикам. При необходимости провести переговоры о предоставлении разовой отсрочки платежа.

- Взять кредит.

- Пролонгировать существующий кредит, т.е. пересмотреть график погашения существующего кредита, перенести платеж по кредиту на более поздний срок.

- Перекредитовать существующий кредит — заменить один кредит другим. Альтернатива пролонгации кредита.

Меры по предотвращению кассовых разрывов

- Планировать бюджет расходов и доходов. Разработать критерии очередности платежей. Контролировать заявки на платежи.

- Вести платежный календарь.

- Сократить финансовый цикл.

- Найти дополнительные источники финансирования.

- Оптимизировать бизнес модель.

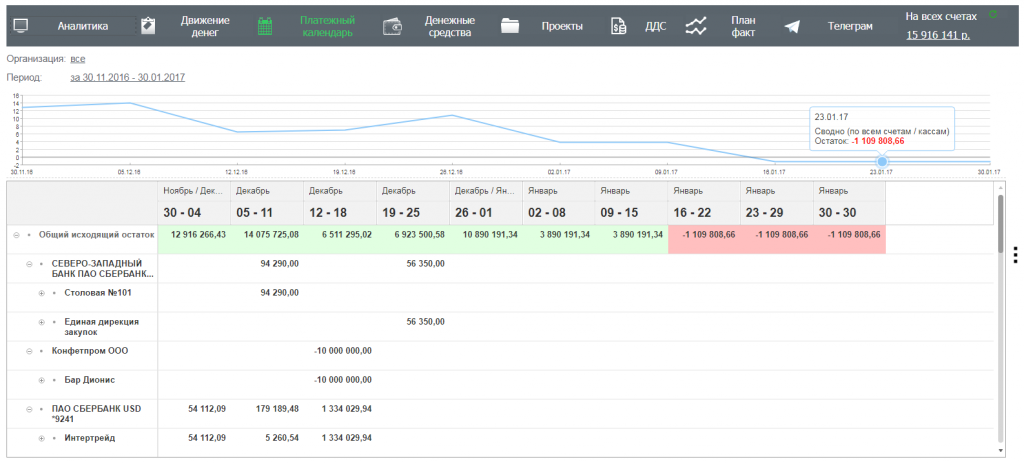

Платежный календарь

Кассовые разрывы возникают из-за разницы в датах поступлений и выплат денежных средств. Эту несогласованность можно устранить путем сведения в единую таблицу всех планируемых поступлений и расходов, что позволит рассчитывать на каждый день планируемые остатки. Подробнее про Платежный календарь.

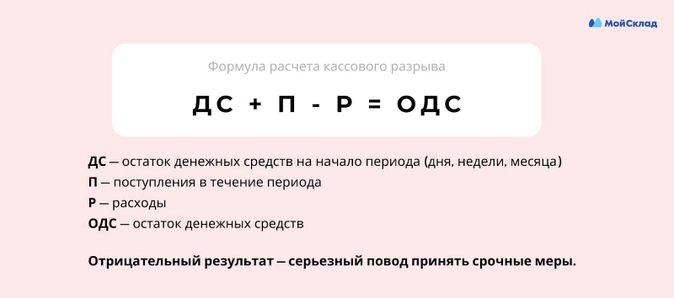

Формула кассового разрыва

Если на некоторую дату выплат запланировано больше, чем плановый остаток денег на начало дня плюс плановые поступления в этот день, то планируемый остаток на конец дня отрицательный.

Легче воспринимается в виде формулы:

[Остаток на конец дня] =

[Остаток на начало дня] +

+ [Поступления за день] — [Выплаты за день]

[Остаток на конец дня] < 0 Формула кассового разрыва

Необходимо ежедневно контролировать приход и расход денежных средств и своевременно вносить изменения в платежный календарь для оперативного принятия решений по проведению как плановых, так и срочных внеплановых платежей.

Так как платежный календарь — это инструмент ежедневного планирования и контроля, он должен отвечать следующим требованиям:

- Быть простым в использовании.

- Требовать минимального объема вводимых данных.

- Представлять получаемые результаты в наглядном виде, особенно, если намечается кассовый разрыв.

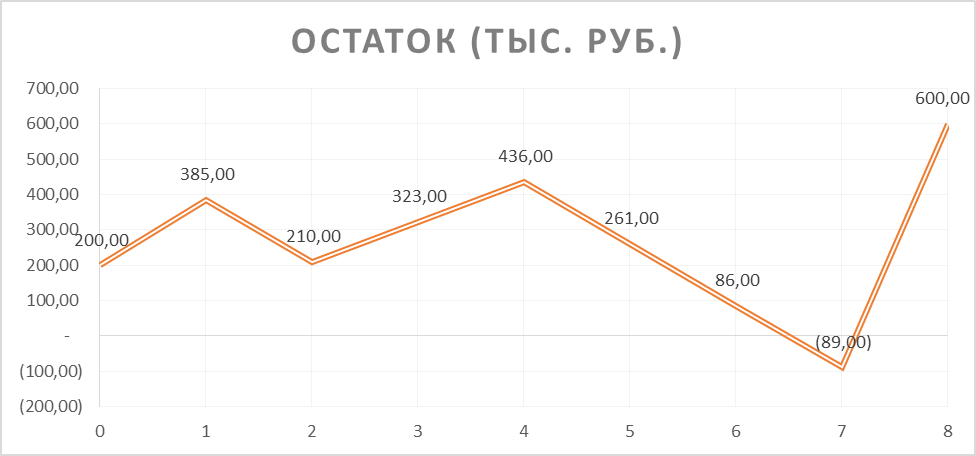

Пример. Платежный календарь в Excel

Ниже показан фрагмент таблицы: платежный календарь и соответствующие диаграммы на 31 день начиная с текущего. Сами платежные документы не показаны, они вводятся на других листах. Текущая (рабочая дата) на показанном фрагменте 7 декабря 2019 г.

Видно, что 23 декабря намечается кассовый разрыв.

Финансовый цикл

Финансовый цикл — период времени между оплатой поставщикам и получением денег от покупателей.

Одна из главных задач финансового менеджмента — сокращение финансового цикла до минимума. Чем короче финансовый цикл, тем быстрее оборачиваются денежные средства, тем быстрее компания получает прибыль и денежный поток для покрытия текущих расходов.

Управление финансовым циклом ведется по трем направлениям:

- Работа с дебиторской задолженностью:

- Ускорение получения оплат от покупателей, как стимул можно использовать скидки за досрочную оплату.

- Определение политики предоплат и отсрочек.

- Штрафные санкции за просрочку платежей и др.

- Работа с кредиторской задолженностью:

- Отсрочки оплаты, рассрочки платежей.

- Скидки за объем закупки и пр.

- Ускорение производственного процесса, сокращение сроков выполнения обязательств.

Дополнительные источники финансирования

Возможности устойчивой работы и развития компании в значительно мере определяются теми источниками финансирования, на которые может рассчитывать компания в своей деятельности, помимо собственной прибыли и средств учредителей.

Есть несколько дополнительных источников финансирования:

- Продажа непрофильных или неиспользуемых активов.

- Займы от учредителей.

- Кредиты банков.

- Товарные кредиты поставщиков.

- Привлечение инвесторов или продажа доли в капитале.

Бизнес-модель

Если кассовые разрывы происходят регулярно, возникает вопрос, что это — действительно временный недостаток средств или причина более серьезная — финансовая неустойчивость и риск банкротства компании? Если финансовое состояние неустойчиво — это веская причина пересмотреть бизнес-модель компании.

Если финансовое положение в целом устойчиво, но кассовые разрывы не редкость, это тоже причина посмотреть как организована бизнес-модель и выстроены бизнес-процессы, можно ли их сделать более эффективными.

По теме страницы

Карта сайта — Подробное оглавление сайта.

Что такое кассовый разрыв и как его избежать: простыми словами на примерах

Артур продает стройматериалы оптом. Клиент внес 50% предоплату за крупную поставку, а остальное обещал заплатить через неделю. Артур решает отремонтировать офис на этот аванс, ибо клиент постоянный, никогда не подводил. Проходит полмесяца – оплаты все еще нет, а уже пора оплатить аренду склада и выдать зарплату грузчику, только непонятно как. Что произошло?

Артур попал в кассовый разрыв.

В отличие от дефицита денег, кассовый разрыв – это не смертельно для бизнеса, любой предприниматель с ним справится. В этой статье разберем, как именно.

Избавиться от рутины и ошибок в учете поможет МойСклад. Есть бесплатный тариф без ограничений по времени.

-

Массовая загрузка и обновление товаров и цен.

-

Контроль остатков с уведомлениями, что товар заканчивается.

-

Автозаказы поставщикам на основании статистики продаж либо неснижаемого остатка.

-

Реальная прибыль по каждому товару с учетом возвратов, комиссий и прочих затрат.

-

Быстрый старт, обучение, поддержка 24/7.

Попробовать МойСклад

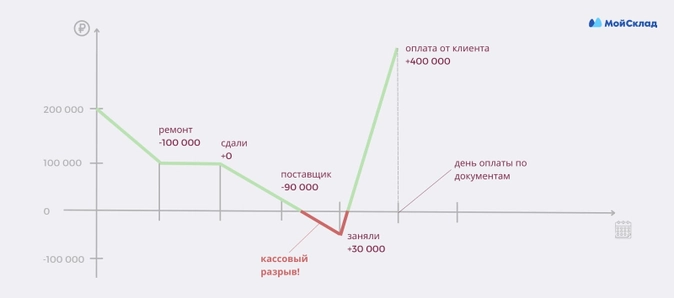

Что такое кассовый разрыв

Кассовый разрыв – простыми словами, это когда пришло время оплатить расходы бизнеса: зарплата, аренда или налоги, например, а средств на руках хватает только на аренду. Для оплаты остального нужно ждать, когда поступят еще деньги.

Говоря на языке финансов, кассовый разрыв – это когда компания прибыльная, но вам временно не хватает денег заплатить по обязательствам.

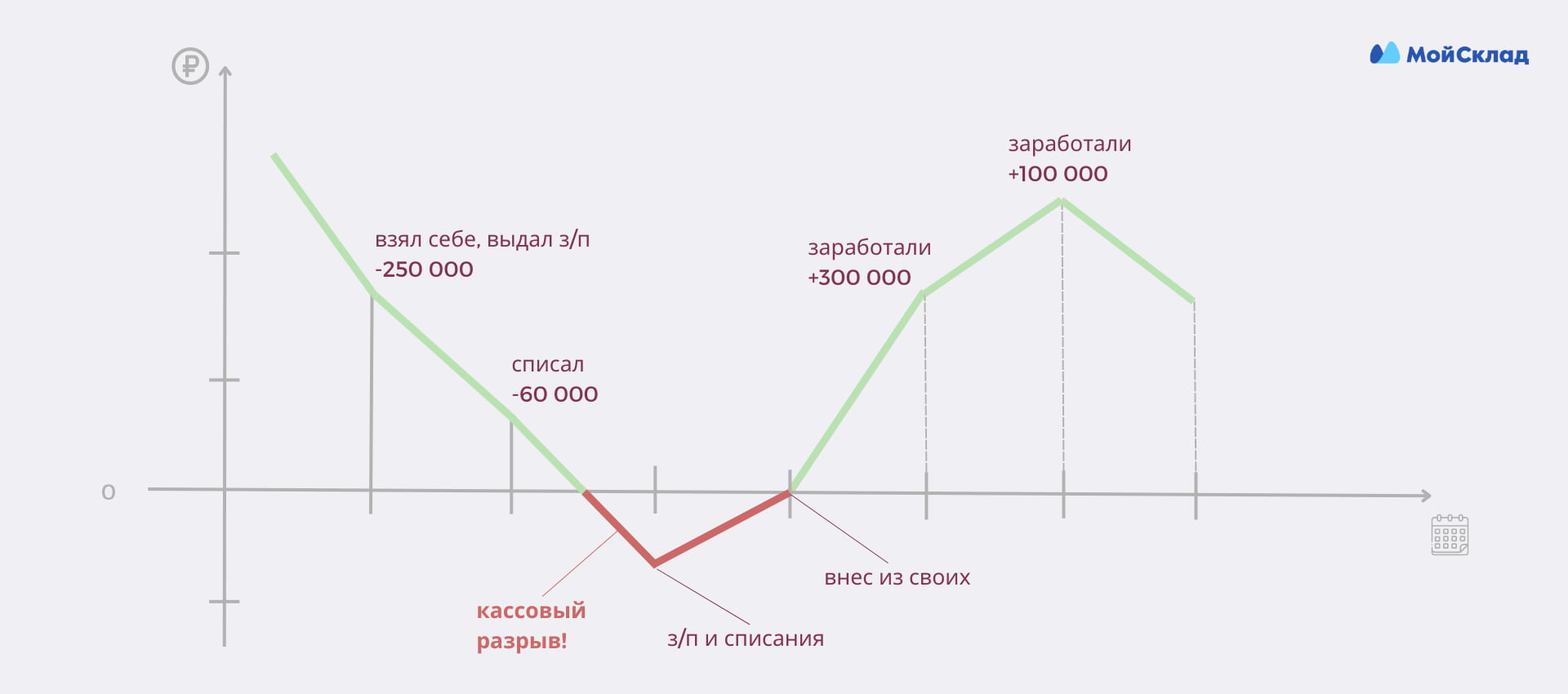

Чтобы увидеть кассовый разрыв, нужно вести учет денег (спойлер: это не просто табличка «приход минус расход»). Как минимум нужны отчеты: ОПиУ, ДДС, баланс, оборотный капитал. Если бизнес в целом прибыльный, это значит, что деньги где-то есть, нужно их только найти.

Часто они застревают в дебиторской задолженности или их вынимают из кассы до того, как выполнены обязательства и по документам они стали прибылью. Это приводит к кассовому разрыву.

Примеры, как попадают в кассовый разрыв

Рассмотрим несколько случаев на примере владельцев малого бизнеса.

Забрали себе в карман до того, как выполнили обязательства

Ситуация самая распространенная и часто встречается у новичков. Это как раз случай нашего Артура – не дождался, когда поставка физически окажется на складе клиента и он подтвердит это документально, внеся остаток. Вместо этого стал делать ремонт, когда в первую очередь нужно выполнить обязательства в бизнесе.

Деньги, которые заплатил клиент, становятся вашими не сразу. Их нужно считать не по фактическому приходу на счет, а по выполненным обязательствам – подписанным актам. Тогда вы не присвоите себе то, что по документам еще не ваше.

Также полезно прописывать в договоре штрафы за просрочку платежей – это будет мотивировать клиентов платить исправно, а вас убережет от кассового разрыва.

Неправильно посчитали расходы

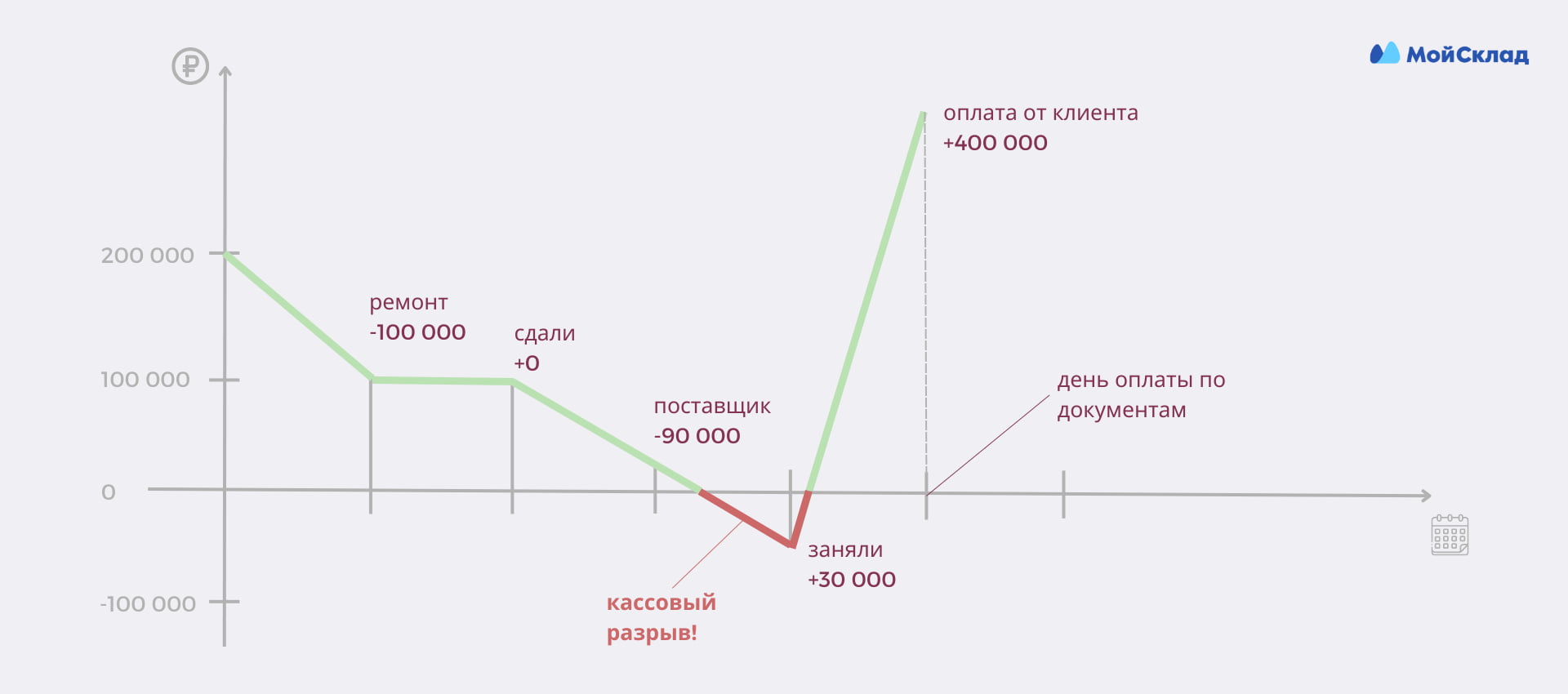

У Вадима типография. Пришел большой заказ на печать партии журналов для магазина косметики. Клиент просит отсрочку платежа на 30 дней после даты, когда будет сдан заказ. Навскидку на складе еще хватит материалов, а на счету лежат 200 тысяч.

Через пару дней бухгалтер напоминает, что надо платить за обслуживание станков 100 000 ₽. Вадим платит. Вместе с этим допечатывает партию и отправляет клиенту. Пошел отсчет 30 дней.

Через неделю надо платить 90 000 ₽ за бумагу, которую поставщик прислал месяц назад. Остается 10 000 ₽.

Еще через неделю день заработной и арендной платы за склад, а платить нечем. С сотрудниками можно договориться, но аренду нужно заплатить обязательно, иначе – штраф. Вадим вынимает из заначки 30 000 ₽.

Клиент наконец платит, а Вадим раздает долги и с облегчением выдыхает.

Случай Вадима – тоже типичная история. Если бы он вел платежный календарь, то увидел, что при такой большой отсрочке уже через полмесяца кончатся деньги. Тогда смог бы принять другое решение – дать отсрочку меньше, а у поставщика попросить себе времени на погашение больше.

А если бы Вадим пользовался МоимСкладом, то, кроме поступлений и расходов, контролировал бы еще остатки на складе. Не пришлось бы прикидывать в уме – под рукой всегда точные цифры. А в программе для выставления счетов он мог бы отслеживать статус платежа.

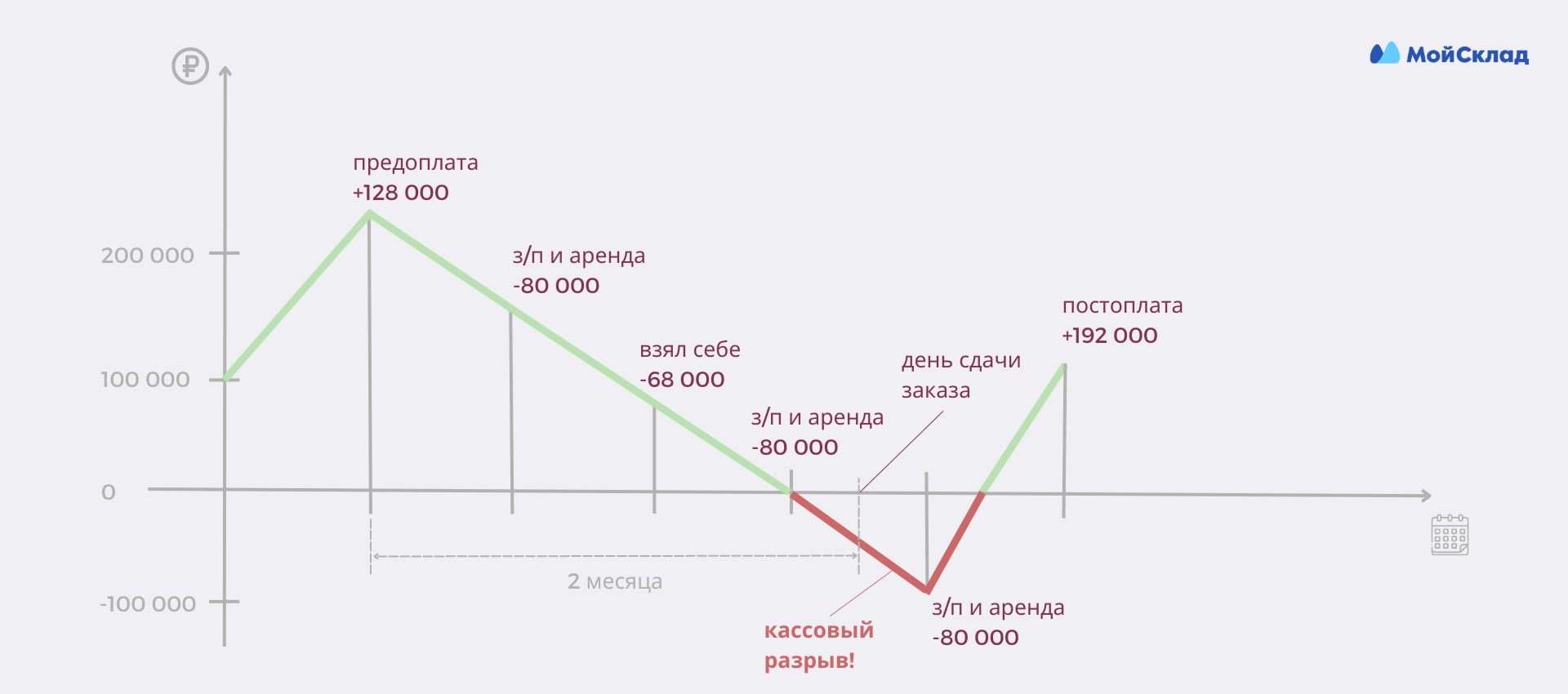

Работа по проекту затянулась

У Артема токарная мастерская по дереву. Клиент заказал у него 4 дизайнерских стола в офис, договорились сделать за 320 000 ₽. Предоплата – 40%, остальное после завершения. На старте работы у него на счету 100 000 ₽.

Пока искали дерево и делали часть столов, надо было заплатить подмастерью и дизайнеру по 60 000 ₽ и за аренду мастерской 20 000 ₽. Столько же Артем оставил на следующий месяц, а остальное забрал себе.

Через месяц, когда сделали 3 из 4 столов, он снова заплатил помощникам и за студию. Деньги кончились, но это пока не кассовый разрыв.

Клиент недоволен выбором дерева и качеством исполнения одного стола, надо переделывать. Работа затягивается, а уже время очередной зарплаты и аренды – платить не из чего. Вот это – кассовый разрыв.

Артем умоляет своих ребят войти в положение и закончить работу, они соглашаются, доделывают столы. Клиент выплачивает остаток. Из него с опозданием уходят деньги сотрудникам и за студию. На счету опять есть средства.

В проектном бизнесе важно следить за сроками выполнения и брать оплату за короткие этапы. Нужно прямо в договоре фиксировать дедлайн каждого этапа и строго следовать ему.

Так, проект на 2 месяца может стать прибыльным, а на 4 – уже убыточным. Постоянные расходы на зарплаты и офис постепенно «съедят» всю прибыль. Это также можно увидеть из платежного календаря.

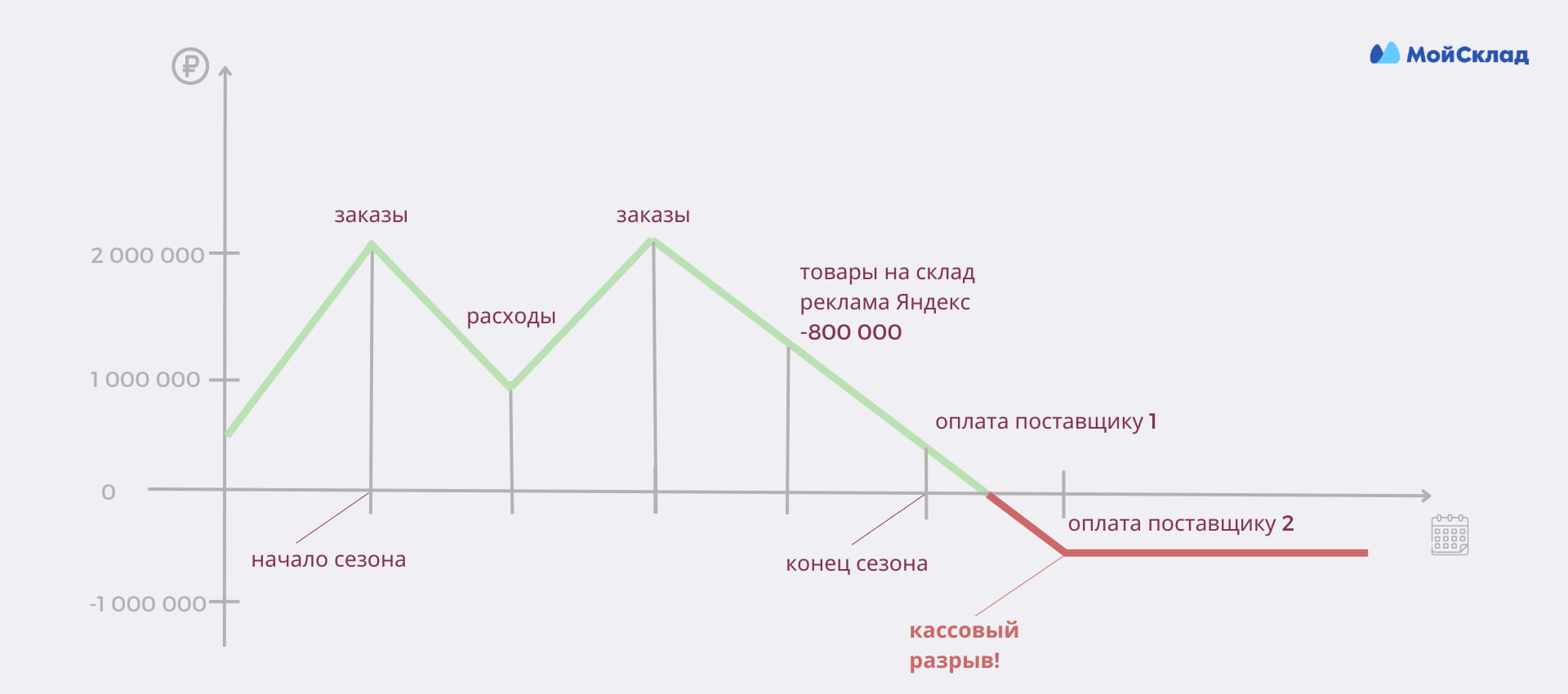

Расходы увеличились, а вы не заметили

У Василисы интернет-магазин морозильных ларей для мороженого. Дело к лету, скоро сезон: у нее куча заявок, продаж и денег. За этими кучами не заметила, как стоимость клика в рекламе выросла, и она заплатила Яндексу не 200 тысяч, как планировала, а 500. Но это не огорчило: деньги же все равно есть. На радостях закупила еще товара на склад и два айфона.

Заказы продолжают идти, а Василиса – тратить деньги и платить Яндексу на 300 тысяч больше. Сезон заканчивается. Приток денег падает, нужно расплачиваться с поставщиками, и вдруг деньги кончаются.

Василиса попала в кассовый разрыв, потому что за два месяца потратила на рекламу на 600 тысяч больше, чем планировала. Вместо прибыли получила убыток.

Перед стартом сезона нужно составить бюджет – это таблица будущих расходов и ответственных за них лиц. Так легче следить за выполнением плана, а в случае чего будет с кого спросить.

Во время сезона бдите – раз в неделю сверяйтесь с бюджетом. Если расходов больше плана, срочно реагируйте и воздержитесь от незапланированных трат.

Результат оценивайте не по количеству денег в кассе, а по росту или спаду чистой прибыли. И только когда рассчитаетесь по обязательствам, платите себе.

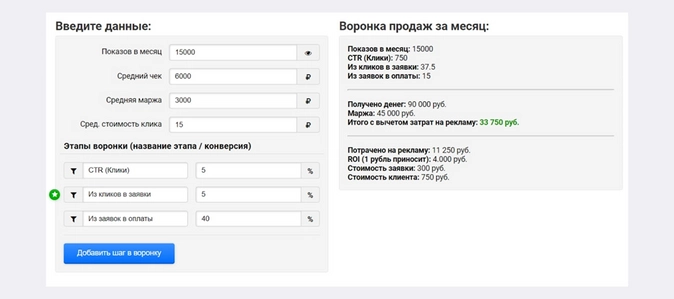

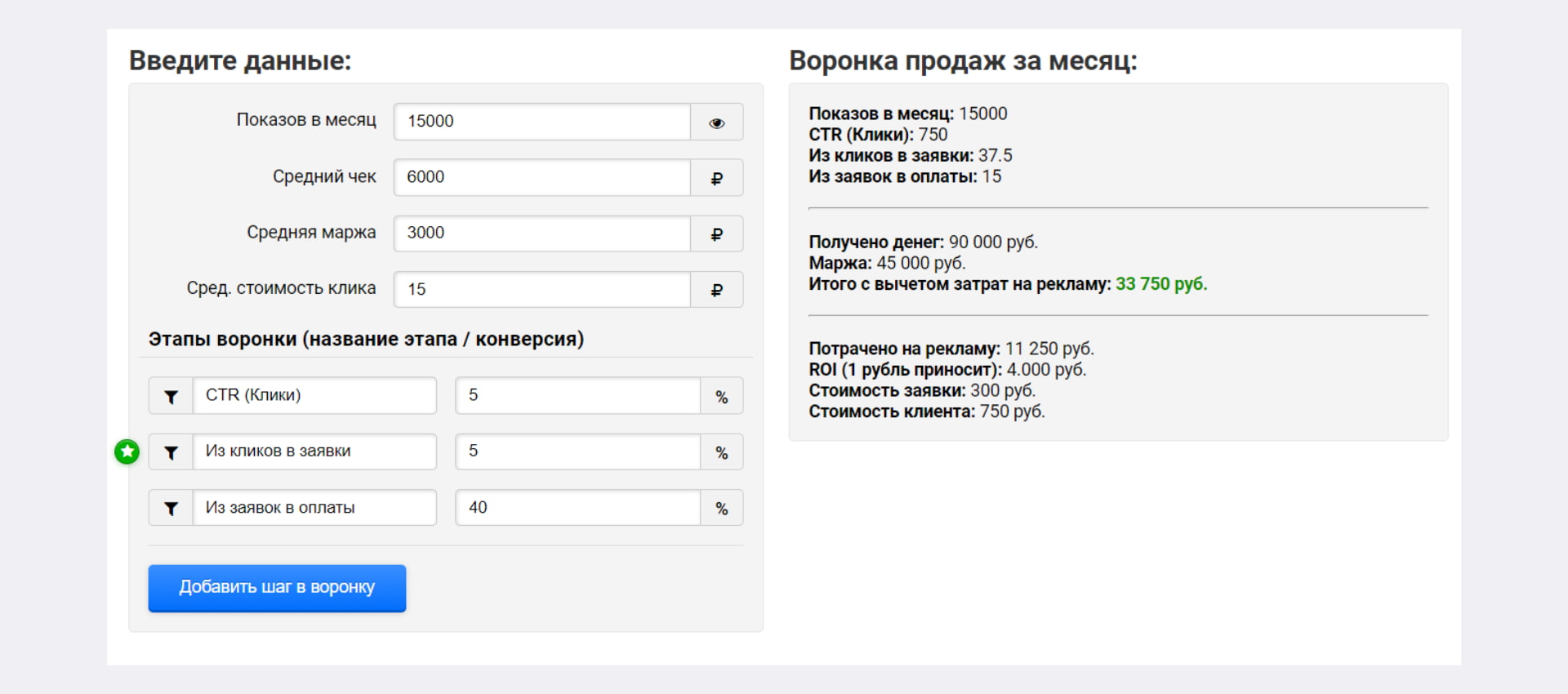

Что касается рекламы, внезапную открутку бюджета тоже можно предотвратить. Перед началом продаж посчитайте юнит-экономику – станет видно, сколько вы можете потратить на привлечение одного клиента.

Проверяйте рекламный кабинет и изменяйте стратегию, если бюджет превышен.

Например, можно воспользоваться онлайн-калькулятором воронки продаж. Вводите данные – тут же автоматически идет пересчет

Списали больше обычного

У Виктора Петровича небольшое кафе. Предположим, помещение в его собственности, за аренду он не платит. А друг с рынка поставляет продукты со скидкой. На протяжении года каждый месяц он списывает просрочки примерно на 60 тысяч – это заложено в бюджет. Себе платит каждый месяц 150 000 ₽ из прибыли, а повару Сене и официантке – по 50 000 ₽ зарплаты.

В середине месяца он как обычно взял себе 150 тысяч, выдал зарплату, а к концу месяца узнал, что в минусе на 60 тысяч. Чтобы выдать следующую зарплату сотрудникам, кладет в кассу из заначки и ищет «предателя».

Оказалось, что Сеня «насписывал» вдвое больше, чем обычно, а Виктор Петрович узнал об этом только в конце месяца.

Всегда оставляйте запас на случай, если сломается оборудование или сотрудники спишут товара больше, чем вы запланировали.

Также следите за списаниями. Назначьте за доплату ответственного, который раз в неделю будет проводить ревизию, или даже поставьте камеры. Если сотрудники будут знать, что вы или кто-то другой все проверяет, желание «забрать в карман» убавится.

Резюме: причины кассовых разрывов

Мы посмотрели несколько ситуаций. Причины, по которым предприниматели попадают в кассовый разрыв, разные.

Теперь переведем их на язык финансов:

-

не ведут платежный календарь,

-

вынимают деньги до того, как они станут прибылью,

-

не учитывают сезонность бизнеса,

-

ошибаются при планировании бюджета,

-

не контролируют закупки и запасы,

-

не прописывают в договоре условия выполнения обязательств,

-

не отслеживают дебиторскую задолженность.

У МоегоСклада есть интеграция с сервисом финучета «Финтабло». С ее помощью данные между двумя сервисами синхронизируются. После небольшой настройки отчеты ДДС и ОПиУ в «Финтабло» будут собираться автоматически.

Подключите приложение в МоемСкладе и ведите торговый и финансовый учет из одного окна.

Попробовать МойСклад

Восемь способов, как не доводить до кассового разрыва

Эти способы помогут контролировать все деньги, чтобы избежать кассового разрыва.

-

Завести платежный календарь. Это таблица, куда вы запишете будущие поступления и расходы. Календарь – простейший финансовый инструмент, который помогает компаниям следить за денежным потоком и вовремя реагировать на форс-мажоры.

-

Брать столько предоплаты, сколько хватит до конца проекта. Учтите все расходы и непредвиденные риски.

-

Давать клиентам отсрочки платежа, при которых у вас всегда будет хватать денег на выполнение обязательств перед поставщиками, сотрудниками и арендодателями.

-

Следить за сроками проекта. Когда сроки растягиваются, проект теряет в цене, а значит, уменьшается ваша прибыль.

-

Иметь деньги про запас. Всегда должны быть деньги на случай, если что-то пойдет не так: сломается станок или сотрудник «уйдет в загул». Когда растут продажи, смотрите не на рост денег в кассе, а ведите учет обязательств и считайте чистую прибыль.

-

Покупать себе айфон и макбук после того, как все посчитаете: выручку, чистую прибыль, будущие расходы и оставите на развитие бизнеса. Не забудьте про налоги, кредиты и амортизацию.

-

Определить приоритетность платежей. Решать, кому платить, а кто подождет, предстоит часто. Нужно понять, какие оплаты можно отложить, а по каким вас накажут, даже если просрочить всего на день. Разберитесь один раз, чтобы потом не задумываться всякий раз о важности платежа.

-

Стимулировать покупателей к предоплате. Небольшие скидки, бесплатная доставка или подарки помогут их склонить заплатить всю сумму или часть денег раньше. Что-то вы потеряете, но это лучше, чем оказаться в кассовом разрыве и в панике его устранять.

Формула для расчета кассового разрыва

Чтобы вовремя заметить кассовый разрыв, внесите формулу в табличку Excel и обновляйте все три значения хотя бы раз в месяц. Но проще это отслеживать с платежным календарем

Скорая помощь: что делать, если кассовый разрыв уже случился

Методы быстрого реагирования, если кассовый разрыв застал врасплох.

Отодвинуть оплаты

Позвоните поставщикам и договоритесь об отсрочке. Не стоит бояться, ведь вы для них – постоянный клиент. Вполне вероятно, у вас получится найти компромисс.

Также определите, какие поставщики вам жизненно необходимы. В период нехватки денег старайтесь платить понемногу, но часто. Этим вы покажете, что, несмотря на трудности, вы помните про партнеров и стараетесь выполнять обязательства.

Подвинуть ближе поступления или спросить долги

Проведите переговоры с клиентами. Возможно, удастся получить деньги раньше, чем было запланировано.

Другой вариант – спросить с клиентов долги. Вспомните, кто просрочил выплаты и насколько. Подумайте, что будете делать с теми, у кого просрочка 10 дней и 30 дней. Можно разослать письма с доказательствами существования долга, ежедневно обзванивать должников, остановить отгрузки, выслать письмо-претензию перед подачей иска в суд.

Но осторожно: передвигайте что-либо таким образом, чтобы подобное решение не вызвало кассовый разрыв в будущем. Опять же поможет платежный календарь.

Раздробить оплаты

Раздробив оплаты поставщикам, вы будете дольше с ними расплачиваться – а значит, денег на счетах будет оставаться больше. То же самое работает и для клиентов. Договоритесь разбить платежи – часть денег получите раньше.

Продать или сдать в аренду оборудование

Если у вас есть оборудование, используемое не на всю мощность, или временно свободные площади – продайте их или сдайте в аренду, чтобы покрыть кассовый разрыв.

Заранее просчитайте как продажу, так и сдачу в аренду. Учтите затраты и выгоды, связанные с владением активом, оцените реальный доход при сдаче в аренду, риски, налоговые выгоды или потери.

Рассчитаться не деньгами

Предложите контрагенту какую-либо услугу или товар вместо денег.

Воспользоваться факторингом

Если вы предоставляете клиентам отсрочки, то есть риск зарыть в них всю прибыль – деньги вы как бы заработали, но на счетах их пока нет. Если из-за этого случился кассовый разрыв, то выйти из него поможет факторинг.

Как правило, в факторинге участвуют три лица: ваша компания, покупатель и компания-фактор (банк или специальная организация).

Как это работает:

-

Отгрузили клиенту товар или оказали услуги. Теперь он вам должен денег.

-

Передаете акты фактору. Теперь клиент должен не вам, а этой компании.

-

Фактор перечисляет вам до 90% от суммы долга клиента прямо сейчас.

-

Клиент оплачивает свой долг фактору, а не вам.

-

Фактор перечисляет оставшуюся сумму за вычетом своей комиссии.

Проще говоря, вы продаете дебиторку и получаете сразу деньги, пусть и не все.

Воспользоваться овердрафтом

У некоторых мобильных операторов можно было уйти в минусовой баланс, но продолжать звонить. Потом вы пополняли счет – гасили минус и оплачивали услуги тарифа.

Овердрафт для компаний работает примерно так же. Его предоставляет банк, где у вас открыт счет. В зависимости от условий ваш расчетный счет может уходить в минус на установленный лимит. Затем в погашение долга будут сразу списываться все поступления на счет компании. Это полезная подушка при кассовых разрывах, так как деньги предоставляются быстро.

Запомните:

-

Прибыль считается не по фактическому приходу на счет, а по закрытым актам. Не вынимайте себе из кассы в карман до того, пока не расплатитесь по всем обязательствам.

-

Заведите платежный календарь, чтобы отслеживать доходы и расходы. Это самый простой и действенный инструмент против кассовых разрывов.

-

Перед стартом сезонных продаж заведите таблицу с бюджетом, где спланируете будущие расходы.

-

Считайте юнит-экономику, если планируете выделять деньги на рекламу. Это поможет не выходить за лимиты привлечения одного клиента.

-

Учитесь договариваться. Это поможет, так как порой с клиентами приходится решать вопросы о взаимных уступках.

-

Обезопасьте свои финансы с помощью договора: пропишите сроки платежей и штрафы за их просрочку – это дисциплинирует.

-

Следите сами или силами помощниками за движением средств в компании. Когда вы держите руку на пульсе, у сотрудников меньше соблазн вас обмануть.

В торговле важен не только объем выручки, но и стабильность спроса – как часто покупают те или иные товары. Это помогает лучше управлять закупками, чтобы не замораживать деньги в продукции, которую никто не покупает.

Если от кассовых разрывов помогает планирование финансов, то в управлении закупками – МойСклад.

Управление товарными запасами и закупками

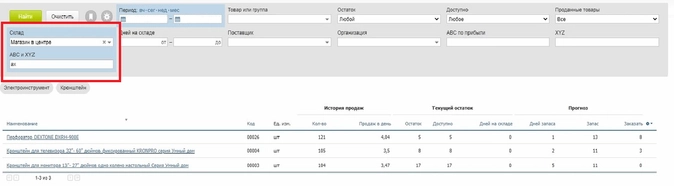

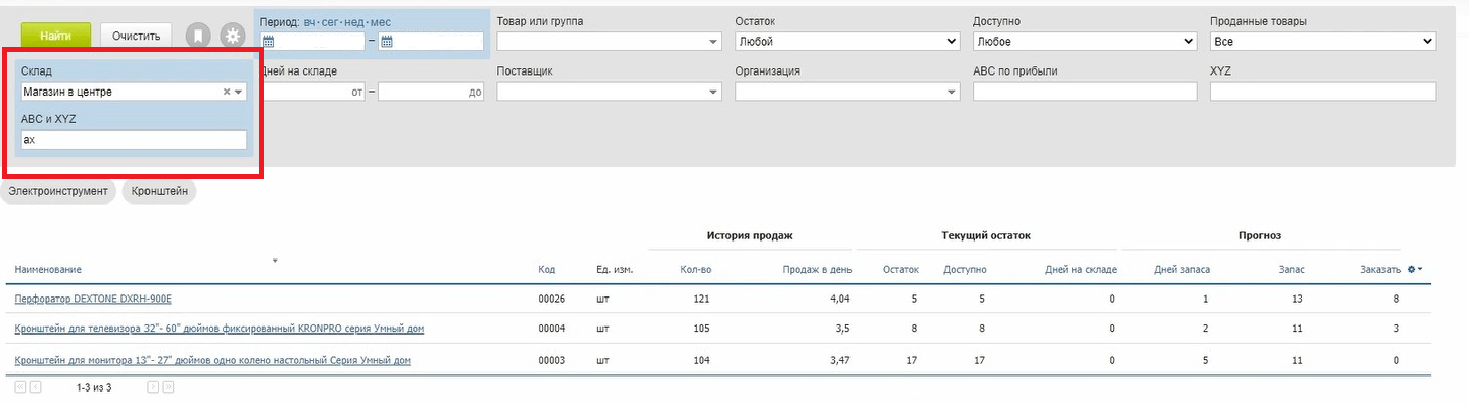

В МойСклад можно загрузить результаты сводного ABC / XYZ анализа из Excel и добавить соответствующие поля в характеристиках товаров. Это позволяет сортировать данные и строить прогноз по закупкам.

Когда и сколько нам необходимо закупить товаров той или иной категории:

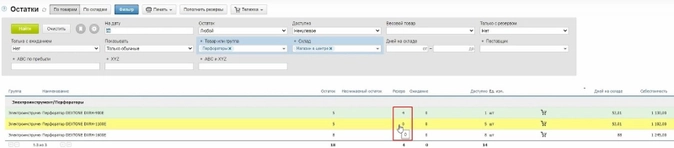

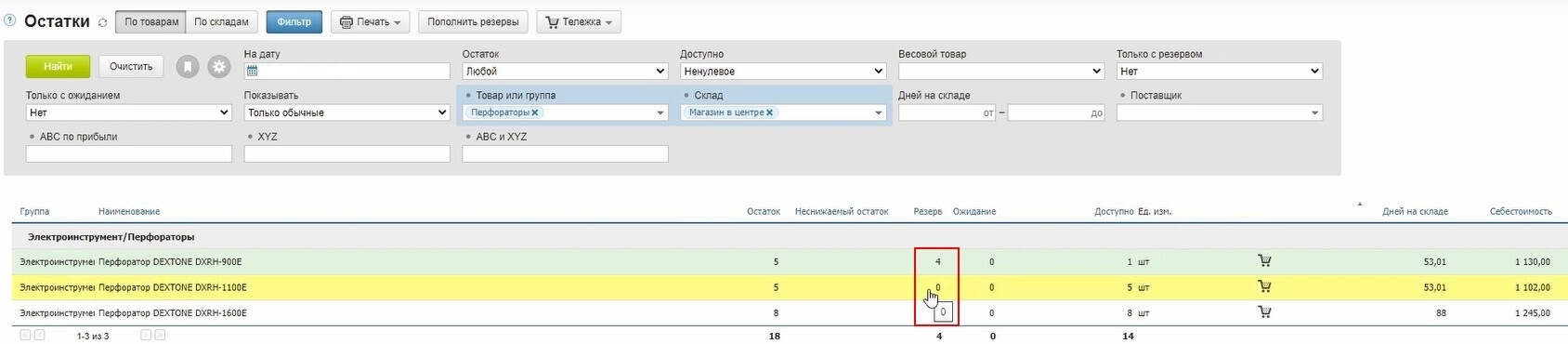

Работа с товарными запасами

Работа с товарными запасами происходит в автоматическом режиме. Вы задаете неснижаемый остаток, когда программа сама сделает заявку поставщику. Риск остаться без товара исключается.

Система умеет работать с резервами – особенно актуально для интернет-магазинов. Отложенные заказы до момента оплаты никто другой не купит.

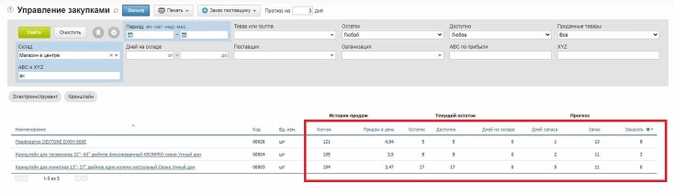

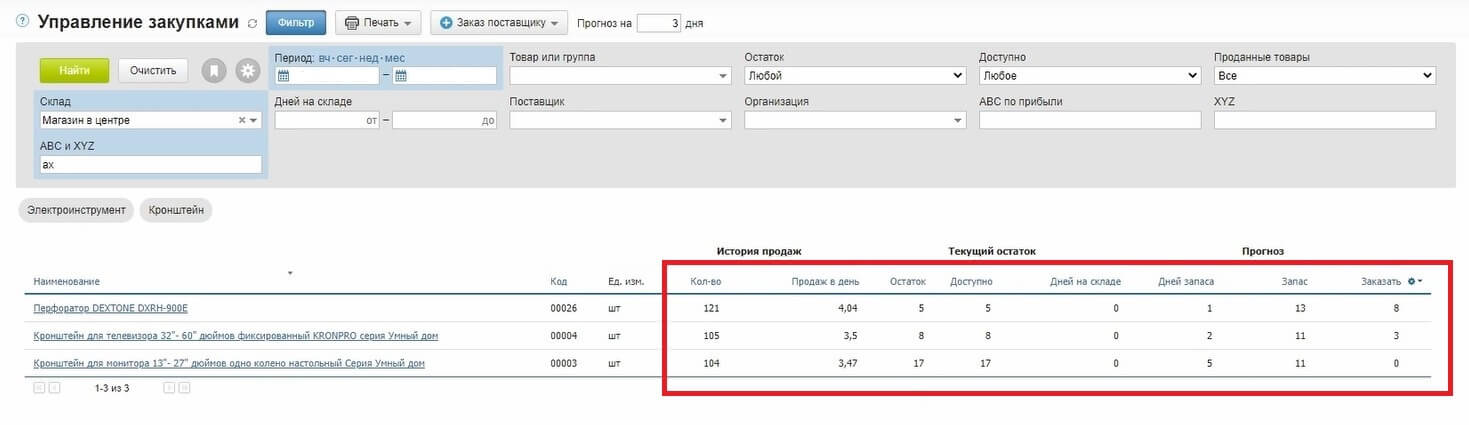

Управление закупками

Делайте точные заказы поставщикам. МойСклад прогнозирует на основе статистики продаж, сколько заказать товара и на какой срок его хватит.

МойСклад – это учет товаров, CRM и рабочее место кассира в комплекте.

-

Торгуйте в розницу, оптом, на маркетплейсах, через сайт и в соцсетях

-

Все заказы в одном окне, обработка до 90% быстрее, чем вручную

-

Автоматические заказы поставщикам на основании статистики продаж

-

Массовое обновление цен и товаров

-

Реальная прибыль и рентабельность по каждому товару

-

Поддержка маркировки

Быстрый старт, обучение, поддержка 24/7. Есть бесплатный тариф.

Реклама: ООО «Логнекс», ИНН: 7736570901

Артур продает стройматериалы оптом. Клиент внес 50% предоплату за крупную поставку, а остальное обещал заплатить через неделю. Артур решает отремонтировать офис на этот аванс, ибо клиент постоянный, никогда не подводил. Проходит полмесяца — оплаты все еще нет, а уже пора оплатить аренду склада и выдать зарплату грузчику, только непонятно как. Что произошло? Артур попал в кассовый разрыв.

В отличие от дефицита денег, кассовый разрыв — это не смертельно для бизнеса, любой предприниматель с ним справится. В этой статье разберем, как именно.

Избавиться от рутины и ошибок в учете поможет МойСклад. Есть бесплатный тариф без ограничений по времени.

Что такое кассовый разрыв

Кассовый разрыв — простыми словами, это когда пришло время оплатить расходы бизнеса: зарплата, аренда или налоги, например, а средств на руках хватает только на аренду. Для оплаты остального нужно ждать, когда поступят еще деньги.

Говоря на языке финансов, кассовый разрыв — это когда компания прибыльная, но вам временно не хватает денег заплатить по обязательствам.

Чтобы увидеть кассовый разрыв, нужно вести учет денег (спойлер: это не просто табличка «приход минус расход»). Как минимум нужны отчеты: ОПиУ, ДДС, баланс, оборотный капитал. Если бизнес в целом прибыльный, это значит, что деньги где-то есть, нужно их только найти.

Часто они застревают в дебиторской задолженности или их вынимают из кассы до того, как выполнены обязательства и по документам они стали прибылью. Это приводит к кассовому разрыву.

Примеры, как попадают в кассовый разрыв

Рассмотрим несколько случаев на примере владельцев малого бизнеса.

Забрали себе в карман до того, как выполнили обязательства

Ситуация самая распространенная и часто встречается у новичков. Это как раз случай нашего Артура — не дождался, когда поставка физически окажется на складе клиента и он подтвердит это документально, внеся остаток. Вместо этого стал делать ремонт, когда в первую очередь нужно выполнить обязательства в бизнесе.

Деньги, которые заплатил клиент, становятся вашими не сразу. Их нужно считать не по фактическому приходу на счет, а по выполненным обязательствам — подписанным актам. Тогда вы не присвоите себе то, что по документам еще не ваше.

Также полезно прописывать в договоре штрафы за просрочку платежей — это будет мотивировать клиентов платить исправно, а вас убережет от кассового разрыва.

Неправильно посчитали расходы

У Вадима типография. Пришел большой заказ на печать партии журналов для магазина косметики. Клиент просит отсрочку платежа на 30 дней после даты, когда будет сдан заказ. Навскидку на складе еще хватит материалов, а на счету лежат 200 тысяч.

Через пару дней бухгалтер напоминает, что надо платить за обслуживание станков 100 000 ₽. Вадим платит. Вместе с этим допечатывает партию и отправляет клиенту. Пошел отсчет 30 дней.

Через неделю надо платить 90 000 ₽ за бумагу, которую поставщик прислал месяц назад. Остается 10 000 ₽.

Еще через неделю день заработной и арендной платы за склад, а платить нечем. С сотрудниками можно договориться, но аренду нужно заплатить обязательно, иначе — штраф. Вадим вынимает из заначки 30 000 ₽.

Клиент наконец платит, а Вадим раздает долги и с облегчением выдыхает.

Случай Вадима — тоже типичная история. Если бы он вел платежный календарь, то увидел, что при такой большой отсрочке уже через полмесяца кончатся деньги. Тогда смог бы принять другое решение — дать отсрочку меньше, а у поставщика попросить себе времени на погашение больше.

А если бы Вадим пользовался МоимСкладом, то, кроме поступлений и расходов, контролировал бы еще остатки на складе. Не пришлось бы прикидывать в уме — под рукой всегда точные цифры. А в программе для выставления счетов он мог бы отслеживать статус платежа.

Работа по проекту затянулась

У Артема токарная мастерская по дереву. Клиент заказал у него 4 дизайнерских стола в офис, договорились сделать за 320 000 ₽. Предоплата — 40%, остальное после завершения. На старте работы у него на счету 100 000 ₽.

Пока искали дерево и делали часть столов, надо было заплатить подмастерью и дизайнеру по 60 000 ₽ и за аренду мастерской 20 000 ₽. Столько же Артем оставил на следующий месяц, а остальное забрал себе.

Через месяц, когда сделали 3 из 4 столов, он снова заплатил помощникам и за студию. Деньги кончились, но это пока не кассовый разрыв.

Клиент недоволен выбором дерева и качеством исполнения одного стола, надо переделывать. Работа затягивается, а уже время очередной зарплаты и аренды — платить не из чего. Вот это — кассовый разрыв.

Артем умоляет своих ребят войти в положение и закончить работу, они соглашаются, доделывают столы. Клиент выплачивает остаток. Из него с опозданием уходят деньги сотрудникам и за студию. На счету опять есть средства.

В проектном бизнесе важно следить за сроками выполнения и брать оплату за короткие этапы. Нужно прямо в договоре фиксировать дедлайн каждого этапа и строго следовать ему. Так, проект на 2 месяца может стать прибыльным, а на 4 — уже убыточным. Постоянные расходы на зарплаты и офис постепенно «съедят» всю прибыль. Это также можно увидеть из платежного календаря.

Расходы увеличились, а вы не заметили

У Василисы интернет-магазин морозильных ларей для мороженого. Дело к лету, скоро сезон: у нее куча заявок, продаж и денег. За этими кучами не заметила, как стоимость клика в рекламе выросла, и она заплатила Яндексу не 200 тысяч, как планировала, а 500. Но это не огорчило: деньги же все равно есть. На радостях закупила еще товара на склад и два айфона.

Заказы продолжают идти, а Василиса — тратить деньги и платить Яндексу на 300 тысяч больше. Сезон заканчивается. Приток денег падает, нужно расплачиваться с поставщиками, и вдруг деньги кончаются.

Василиса попала в кассовый разрыв, потому что за два месяца потратила на рекламу на 600 тысяч больше, чем планировала. Вместо прибыли получила убыток.

Перед стартом сезона нужно составить бюджет — это таблица будущих расходов и ответственных за них лиц. Так легче следить за выполнением плана, а в случае чего будет с кого спросить.

Во время сезона бдите — раз в неделю сверяйтесь с бюджетом. Если расходов больше плана, срочно реагируйте и воздержитесь от незапланированных трат.

Результат оценивайте не по количеству денег в кассе, а по росту или спаду чистой прибыли. И только когда рассчитаетесь по обязательствам, платите себе.

Что касается рекламы, внезапную открутку бюджета тоже можно предотвратить. Перед началом продаж посчитайте юнит-экономику — станет видно, сколько вы можете потратить на привлечение одного клиента. Проверяйте рекламный кабинет и изменяйте стратегию, если бюджет превышен.

Списали больше обычного

У Виктора Петровича небольшое кафе. Предположим, помещение в его собственности, за аренду он не платит. А друг с рынка поставляет продукты со скидкой. На протяжении года каждый месяц он списывает просрочки примерно на 60 тысяч — это заложено в бюджет. Себе платит каждый месяц 150 000 ₽ из прибыли, а повару Сене и официантке — по 50 000 ₽ зарплаты.

В середине месяца он как обычно взял себе 150 тысяч, выдал зарплату, а к концу месяца узнал, что в минусе на 60 тысяч. Чтобы выдать следующую зарплату сотрудникам, кладет в кассу из заначки и ищет «предателя».

Оказалось, что Сеня «насписывал» вдвое больше, чем обычно, а Виктор Петрович узнал об этом только в конце месяца.

Всегда оставляйте запас на случай, если сломается оборудование или сотрудники спишут товара больше, чем вы запланировали.

Также следите за списаниями. Назначьте за доплату ответственного, который раз в неделю будет проводить ревизию, или даже поставьте камеры. Если сотрудники будут знать, что вы или кто-то другой все проверяет, желание «забрать в карман» убавится.

Резюме: причины кассовых разрывов

Мы посмотрели несколько ситуаций. Причины, по которым предприниматели попадают в кассовый разрыв, разные. Теперь переведем их на язык финансов:

❌ не ведут платежный календарь,❌ вынимают деньги до того, как они станут прибылью,❌ не учитывают сезонность бизнеса,❌ ошибаются при планировании бюджета,❌ не контролируют закупки и запасы,❌ не прописывают в договоре условия выполнения обязательств,❌ не отслеживают дебиторскую задолженность.

У МоегоСклада есть интеграция с сервисом финучета «Финтабло». С ее помощью данные между двумя сервисами синхронизируются. После небольшой настройки отчеты ДДС и ОПиУ в «Финтабло» будут собираться автоматически.

Подключите приложение в МоемСкладе и ведите торговый и финансовый учет из одного окна.

8 способов, как не доводить до кассового разрыва

Эти способы помогут контролировать все деньги, чтобы избежать кассового разрыва.

Завести платежный календарь. Это таблица, куда вы запишете будущие поступления и расходы. Календарь — простейший финансовый инструмент, который помогает компаниям следить за денежным потоком и вовремя реагировать на форс-мажоры.

Брать столько предоплаты, сколько хватит до конца проекта. Учтите все расходы и непредвиденные риски.

Давать клиентам отсрочки платежа, при которых у вас всегда будет хватать денег на выполнение обязательств перед поставщиками, сотрудниками и арендодателями.

Следить за сроками проекта. Когда сроки растягиваются, проект теряет в цене, а значит, уменьшается ваша прибыль.

Иметь деньги про запас. Всегда должны быть деньги на случай, если что-то пойдет не так: сломается станок или сотрудник «уйдет в загул». Когда растут продажи, смотрите не на рост денег в кассе, а ведите учет обязательств и считайте чистую прибыль.

Покупать себе айфон и макбук после того, как все посчитаете: выручку, чистую прибыль, будущие расходы и оставите на развитие бизнеса. Не забудьте про налоги, кредиты и амортизацию.

Определить приоритетность платежей. Решать, кому платить, а кто подождет, предстоит часто. Нужно понять, какие оплаты можно отложить, а по каким вас накажут, даже если просрочить всего на день. Разберитесь один раз, чтобы потом не задумываться всякий раз о важности платежа.

Стимулировать покупателей к предоплате. Небольшие скидки, бесплатная доставка или подарки помогут их склонить заплатить всю сумму или часть денег раньше. Что-то вы потеряете, но это лучше, чем оказаться в кассовом разрыве и в панике его устранять.

Формула для расчета кассового разрыва

Скорая помощь: что делать, если кассовый разрыв уже случился

Методы быстрого реагирования, если кассовый разрыв застал врасплох.

Отодвинуть оплаты

Позвоните поставщикам и договоритесь об отсрочке. Не стоит бояться, ведь вы для них — постоянный клиент. Вполне вероятно, у вас получится найти компромисс.

Также определите, какие поставщики вам жизненно необходимы. В период нехватки денег старайтесь платить понемногу, но часто. Этим вы покажете, что, несмотря на трудности, вы помните про партнеров и стараетесь выполнять обязательства.

Подвинуть ближе поступления или спросить долги

Проведите переговоры с клиентами. Возможно, удастся получить деньги раньше, чем было запланировано.

Другой вариант — спросить с клиентов долги. Вспомните, кто просрочил выплаты и насколько. Подумайте, что будете делать с теми, у кого просрочка 10 дней и 30 дней. Можно разослать письма с доказательствами существования долга, ежедневно обзванивать должников, остановить отгрузки, выслать письмо-претензию перед подачей иска в суд.

Но осторожно: передвигайте что-либо таким образом, чтобы подобное решение не вызвало кассовый разрыв в будущем. Опять же поможет платежный календарь.

Раздробить оплаты

Раздробив оплаты поставщикам, вы будете дольше с ними расплачиваться — а значит, денег на счетах будет оставаться больше. То же самое работает и для клиентов. Договоритесь разбить платежи — часть денег получите раньше.

Продать или сдать в аренду оборудование

Если у вас есть оборудование, используемое не на всю мощность, или временно свободные площади — продайте их или сдайте в аренду, чтобы покрыть кассовый разрыв.

Заранее просчитайте как продажу, так и сдачу в аренду. Учтите затраты и выгоды, связанные с владением активом, оцените реальный доход при сдаче в аренду, риски, налоговые выгоды или потери.

Рассчитаться не деньгами

Предложите контрагенту какую-либо услугу или товар вместо денег.

Воспользоваться факторингом

Если вы предоставляете клиентам отсрочки, то есть риск зарыть в них всю прибыль — деньги вы как бы заработали, но на счетах их пока нет. Если из-за этого случился кассовый разрыв, то выйти из него поможет факторинг.

Как правило, в факторинге участвуют три лица: ваша компания, покупатель и компания-фактор (банк или специальная организация).

Как это работает:

- Отгрузили клиенту товар или оказали услуги. Теперь он вам должен денег.

- Передаете акты фактору. Теперь клиент должен не вам, а этой компании.

- Фактор перечисляет вам до 90% от суммы долга клиента прямо сейчас.

- Клиент оплачивает свой долг фактору, а не вам.

- Фактор перечисляет оставшуюся сумму за вычетом своей комиссии.

Проще говоря, вы продаете дебиторку и получаете сразу деньги, пусть и не все.

Воспользоваться овердрафтом

У некоторых мобильных операторов можно было уйти в минусовой баланс, но продолжать звонить. Потом вы пополняли счет — гасили минус и оплачивали услуги тарифа.

Овердрафт для компаний работает примерно так же. Его предоставляет банк, где у вас открыт счет. В зависимости от условий ваш расчетный счет может уходить в минус на установленный лимит. Затем в погашение долга будут сразу списываться все поступления на счет компании. Это полезная подушка при кассовых разрывах, так как деньги предоставляются быстро.

Запомнить

- Прибыль считается не по фактическому приходу на счет, а по закрытым актам. Не вынимайте себе из кассы в карман до того, пока не расплатитесь по всем обязательствам.

- Заведите платежный календарь, чтобы отслеживать доходы и расходы. Это самый простой и действенный инструмент против кассовых разрывов.

- Перед стартом сезонных продаж заведите таблицу с бюджетом, где спланируете будущие расходы.

- Считайте юнит-экономику, если планируете выделять деньги на рекламу. Это поможет не выходить за лимиты привлечения одного клиента.

- Учитесь договариваться. Это поможет, так как порой с клиентами приходится решать вопросы о взаимных уступках.

- Обезопасьте свои финансы с помощью договора: пропишите сроки платежей и штрафы за их просрочку — это дисциплинирует.

- Следите сами или силами помощниками за движением средств в компании. Когда вы держите руку на пульсе, у сотрудников меньше соблазн вас обмануть.

В торговле важен не только объем выручки, но и стабильность спроса — как часто покупают те или иные товары. Это помогает лучше управлять закупками, чтобы не замораживать деньги в продукции, которую никто не покупает.

Если от кассовых разрывов помогает планирование финансов, то в управлении закупками — МойСклад.

Управление товарными запасами и закупками

В МойСклад можно загрузить результаты сводного ABC / XYZ анализа из Excel и добавить соответствующие поля в характеристиках товаров. Это позволяет сортировать данные и строить прогноз по закупкам. Когда и сколько нам необходимо закупить товаров той или иной категории:

Работа с товарными запасами

Работа с товарными запасами происходит в автоматическом режиме. Вы задаете неснижаемый остаток, когда программа сама сделает заявку поставщику. Риск остаться без товара исключается.

Система умеет работать с резервами — особенно актуально для интернет-магазинов. Отложенные заказы до момента оплаты никто другой не купит.

Управление закупками

Делайте точные заказы поставщикам. МойСклад прогнозирует на основе статистики продаж, сколько заказать товара и на какой срок его хватит.

МойСклад — это учет товаров, CRM и рабочее место кассира в комплекте.

- Торгуйте в розницу, оптом, на маркетплейсах, через сайт и в соцсетях

- Все заказы в одном окне, обработка до 90% быстрее, чем вручную

- Автоматические заказы поставщикам на основании статистики продаж

- Массовое обновление цен и товаров

- Реальная прибыль и рентабельность по каждому товару

- Поддержка маркировки

Быстрый старт, обучение, поддержка 24/7. Есть бесплатный тариф.

Артур продает стройматериалы оптом. Клиент внес 50% предоплату за крупную поставку, а остальное обещал заплатить через неделю. Артур решает отремонтировать офис на этот аванс, ибо клиент постоянный, никогда не подводил. Проходит полмесяца — оплаты все еще нет, а уже пора оплатить аренду склада и выдать зарплату грузчику, только непонятно как. Что произошло? Артур попал в кассовый разрыв.

В отличие от дефицита денег, кассовый разрыв — это не смертельно для бизнеса, любой предприниматель с ним справится. В этой статье разберем, как именно.

Избавиться от рутины и ошибок в учете поможет МойСклад. Есть бесплатный тариф без ограничений по времени.

- Массовая загрузка и обновление товаров и цен.

- Контроль остатков с уведомлениями, что товар заканчивается.

- Автозаказы поставщикам на основании статистики продаж либо неснижаемого остатка.

- Реальная прибыль по каждому товару с учетом возвратов, комиссий и прочих затрат.

- Быстрый старт, обучение, поддержка 24/7.

Содержание

- Что такое кассовый разрыв

- Как попадают в кассовый разрыв: ситуации

- Как не доводить до кассового разрыва: 8 способов + подарок

- Формула для расчета кассового разрыва

- Что делать, если настиг кассовый разрыв: быстрые методы помощи

- Главные мысли

- Управление товарными запасами и закупками

Что такое кассовый разрыв

Кассовый разрыв — простыми словами, это когда пришло время оплатить расходы бизнеса: зарплата, аренда или налоги, например, а средств на руках хватает только на аренду. Для оплаты остального нужно ждать, когда поступят еще деньги.

Говоря на языке финансов, кассовый разрыв — это когда компания прибыльная, но вам временно не хватает денег заплатить по обязательствам.

Чтобы увидеть кассовый разрыв, нужно вести учет денег (спойлер: это не просто табличка «приход минус расход»). Как минимум нужны отчеты: ОПиУ, ДДС, баланс, оборотный капитал. Если бизнес в целом прибыльный, это значит, что деньги где-то есть, нужно их только найти.

Часто они застревают в дебиторской задолженности или их вынимают из кассы до того, как выполнены обязательства и по документам они стали прибылью. Это приводит к кассовому разрыву.

Примеры, как попадают в кассовый разрыв

Рассмотрим несколько случаев на примере владельцев малого бизнеса.

Забрали себе в карман до того, как выполнили обязательства

Ситуация самая распространенная и часто встречается у новичков. Это как раз случай нашего Артура — не дождался, когда поставка физически окажется на складе клиента и он подтвердит это документально, внеся остаток. Вместо этого стал делать ремонт, когда в первую очередь нужно выполнить обязательства в бизнесе.

Деньги, которые заплатил клиент, становятся вашими не сразу. Их нужно считать не по фактическому приходу на счет, а по выполненным обязательствам — подписанным актам. Тогда вы не присвоите себе то, что по документам еще не ваше.

Также полезно прописывать в договоре штрафы за просрочку платежей — это будет мотивировать клиентов платить исправно, а вас убережет от кассового разрыва.

Неправильно посчитали расходы

У Вадима типография. Пришел большой заказ на печать партии журналов для магазина косметики. Клиент просит отсрочку платежа на 30 дней после даты, когда будет сдан заказ. Навскидку на складе еще хватит материалов, а на счету лежат 200 тысяч.

Через пару дней бухгалтер напоминает, что надо платить за обслуживание станков 100 000 ₽. Вадим платит. Вместе с этим допечатывает партию и отправляет клиенту. Пошел отсчет 30 дней.

Через неделю надо платить 90 000 ₽ за бумагу, которую поставщик прислал месяц назад. Остается 10 000 ₽.

Еще через неделю день заработной и арендной платы за склад, а платить нечем. С сотрудниками можно договориться, но аренду нужно заплатить обязательно, иначе — штраф. Вадим вынимает из заначки 30 000 ₽.

Клиент наконец платит, а Вадим раздает долги и с облегчением выдыхает.

Случай Вадима — тоже типичная история. Если бы он вел платежный календарь, то увидел, что при такой большой отсрочке уже через полмесяца кончатся деньги. Тогда смог бы принять другое решение — дать отсрочку меньше, а у поставщика попросить себе времени на погашение больше.

А если бы Вадим пользовался МоимСкладом, то, кроме поступлений и расходов, контролировал бы еще остатки на складе. Не пришлось бы прикидывать в уме — под рукой всегда точные цифры. А в программе для выставления счетов он мог бы отслеживать статус платежа.

Работа по проекту затянулась

У Артема токарная мастерская по дереву. Клиент заказал у него 4 дизайнерских стола в офис, договорились сделать за 320 000 ₽. Предоплата — 40%, остальное после завершения. На старте работы у него на счету 100 000 ₽.

Пока искали дерево и делали часть столов, надо было заплатить подмастерью и дизайнеру по 60 000 ₽ и за аренду мастерской 20 000 ₽. Столько же Артем оставил на следующий месяц, а остальное забрал себе.

Через месяц, когда сделали 3 из 4 столов, он снова заплатил помощникам и за студию. Деньги кончились, но это пока не кассовый разрыв.

Клиент недоволен выбором дерева и качеством исполнения одного стола, надо переделывать. Работа затягивается, а уже время очередной зарплаты и аренды — платить не из чего. Вот это — кассовый разрыв.

Артем умоляет своих ребят войти в положение и закончить работу, они соглашаются, доделывают столы. Клиент выплачивает остаток. Из него с опозданием уходят деньги сотрудникам и за студию. На счету опять есть средства.

В проектном бизнесе важно следить за сроками выполнения и брать оплату за короткие этапы. Нужно прямо в договоре фиксировать дедлайн каждого этапа и строго следовать ему. Так, проект на 2 месяца может стать прибыльным, а на 4 — уже убыточным. Постоянные расходы на зарплаты и офис постепенно «съедят» всю прибыль. Это также можно увидеть из платежного календаря.

Расходы увеличились, а вы не заметили

У Василисы интернет-магазин морозильных ларей для мороженого. Дело к лету, скоро сезон: у нее куча заявок, продаж и денег. За этими кучами не заметила, как стоимость клика в рекламе выросла, и она заплатила Яндексу не 200 тысяч, как планировала, а 500. Но это не огорчило: деньги же все равно есть. На радостях закупила еще товара на склад и два айфона.

Заказы продолжают идти, а Василиса — тратить деньги и платить Яндексу на 300 тысяч больше. Сезон заканчивается. Приток денег падает, нужно расплачиваться с поставщиками, и вдруг деньги кончаются.

Василиса попала в кассовый разрыв, потому что за два месяца потратила на рекламу на 600 тысяч больше, чем планировала. Вместо прибыли получила убыток.

Перед стартом сезона нужно составить бюджет — это таблица будущих расходов и ответственных за них лиц. Так легче следить за выполнением плана, а в случае чего будет с кого спросить.

Во время сезона бдите — раз в неделю сверяйтесь с бюджетом. Если расходов больше плана, срочно реагируйте и воздержитесь от незапланированных трат.

Результат оценивайте не по количеству денег в кассе, а по росту или спаду чистой прибыли. И только когда рассчитаетесь по обязательствам, платите себе.

Что касается рекламы, внезапную открутку бюджета тоже можно предотвратить. Перед началом продаж посчитайте юнит-экономику — станет видно, сколько вы можете потратить на привлечение одного клиента. Проверяйте рекламный кабинет и изменяйте стратегию, если бюджет превышен.

Списали больше обычного

У Виктора Петровича небольшое кафе. Предположим, помещение в его собственности, за аренду он не платит. А друг с рынка поставляет продукты со скидкой. На протяжении года каждый месяц он списывает просрочки примерно на 60 тысяч — это заложено в бюджет. Себе платит каждый месяц 150 000 ₽ из прибыли, а повару Сене и официантке — по 50 000 ₽ зарплаты.

В середине месяца он как обычно взял себе 150 тысяч, выдал зарплату, а к концу месяца узнал, что в минусе на 60 тысяч. Чтобы выдать следующую зарплату сотрудникам, кладет в кассу из заначки и ищет «предателя».

Оказалось, что Сеня «насписывал» вдвое больше, чем обычно, а Виктор Петрович узнал об этом только в конце месяца.

Всегда оставляйте запас на случай, если сломается оборудование или сотрудники спишут товара больше, чем вы запланировали.

Также следите за списаниями. Назначьте за доплату ответственного, который раз в неделю будет проводить ревизию, или даже поставьте камеры. Если сотрудники будут знать, что вы или кто-то другой все проверяет, желание «забрать в карман» убавится.

Резюме: причины кассовых разрывов

Мы посмотрели несколько ситуаций. Причины, по которым предприниматели попадают в кассовый разрыв, разные. Теперь переведем их на язык финансов:

❌ не ведут платежный календарь,

❌ вынимают деньги до того, как они станут прибылью,

❌ не учитывают сезонность бизнеса,

❌ ошибаются при планировании бюджета,

❌ не контролируют закупки и запасы,

❌ не прописывают в договоре условия выполнения обязательств,

❌ не отслеживают дебиторскую задолженность.

У МоегоСклада есть интеграция с сервисом финучета «Финтабло». С ее помощью данные между двумя сервисами синхронизируются. После небольшой настройки отчеты ДДС и ОПиУ в «Финтабло» будут собираться автоматически.

Подключите приложение в МоемСкладе и ведите торговый и финансовый учет из одного окна.

8 способов, как не доводить до кассового разрыва

Эти способы помогут контролировать все деньги, чтобы избежать кассового разрыва.

Завести платежный календарь. Это таблица, куда вы запишете будущие поступления и расходы. Календарь — простейший финансовый инструмент, который помогает компаниям следить за денежным потоком и вовремя реагировать на форс-мажоры.

Брать столько предоплаты, сколько хватит до конца проекта. Учтите все расходы и непредвиденные риски.

Давать клиентам отсрочки платежа, при которых у вас всегда будет хватать денег на выполнение обязательств перед поставщиками, сотрудниками и арендодателями.

Следить за сроками проекта. Когда сроки растягиваются, проект теряет в цене, а значит, уменьшается ваша прибыль.

Иметь деньги про запас. Всегда должны быть деньги на случай, если что-то пойдет не так: сломается станок или сотрудник «уйдет в загул». Когда растут продажи, смотрите не на рост денег в кассе, а ведите учет обязательств и считайте чистую прибыль.

Покупать себе айфон и макбук после того, как все посчитаете: выручку, чистую прибыль, будущие расходы и оставите на развитие бизнеса. Не забудьте про налоги, кредиты и амортизацию.

Определить приоритетность платежей. Решать, кому платить, а кто подождет, предстоит часто. Нужно понять, какие оплаты можно отложить, а по каким вас накажут, даже если просрочить всего на день. Разберитесь один раз, чтобы потом не задумываться всякий раз о важности платежа.

Стимулировать покупателей к предоплате. Небольшие скидки, бесплатная доставка или подарки помогут их склонить заплатить всю сумму или часть денег раньше. Что-то вы потеряете, но это лучше, чем оказаться в кассовом разрыве и в панике его устранять.

Формула для расчета кассового разрыва

ДС + П — Р = ОДС

ДС — остаток денежных средств на начало периода (дня, недели, месяца)

П — поступления в течение периода

Р — расходы

ОДС — остаток денежных средств

Отрицательный результат — серьезный повод принять срочные меры.

Чтобы вовремя заметить кассовый разрыв, внесите формулу в табличку Excel и обновляйте все три значения хотя бы раз в месяц. Но проще это отслеживать с платежным календарем.

Скорая помощь: что делать, если кассовый разрыв уже случился

Методы быстрого реагирования, если кассовый разрыв застал врасплох.

Отодвинуть оплаты

Позвоните поставщикам и договоритесь об отсрочке. Не стоит бояться, ведь вы для них — постоянный клиент. Вполне вероятно, у вас получится найти компромисс.

Также определите, какие поставщики вам жизненно необходимы. В период нехватки денег старайтесь платить понемногу, но часто. Этим вы покажете, что, несмотря на трудности, вы помните про партнеров и стараетесь выполнять обязательства.

Подвинуть ближе поступления или спросить долги

Проведите переговоры с клиентами. Возможно, удастся получить деньги раньше, чем было запланировано.

Другой вариант — спросить с клиентов долги. Вспомните, кто просрочил выплаты и насколько. Подумайте, что будете делать с теми, у кого просрочка 10 дней и 30 дней. Можно разослать письма с доказательствами существования долга, ежедневно обзванивать должников, остановить отгрузки, выслать письмо-претензию перед подачей иска в суд.

Но осторожно: передвигайте что-либо таким образом, чтобы подобное решение не вызвало кассовый разрыв в будущем. Опять же поможет платежный календарь.

Раздробить оплаты

Раздробив оплаты поставщикам, вы будете дольше с ними расплачиваться — а значит, денег на счетах будет оставаться больше. То же самое работает и для клиентов. Договоритесь разбить платежи — часть денег получите раньше.

Продать или сдать в аренду оборудование

Если у вас есть оборудование, используемое не на всю мощность, или временно свободные площади — продайте их или сдайте в аренду, чтобы покрыть кассовый разрыв.

Заранее просчитайте как продажу, так и сдачу в аренду. Учтите затраты и выгоды, связанные с владением активом, оцените реальный доход при сдаче в аренду, риски, налоговые выгоды или потери.

Рассчитаться не деньгами

Предложите контрагенту какую-либо услугу или товар вместо денег.

Воспользоваться факторингом

Если вы предоставляете клиентам отсрочки, то есть риск зарыть в них всю прибыль — деньги вы как бы заработали, но на счетах их пока нет. Если из-за этого случился кассовый разрыв, то выйти из него поможет факторинг.

Как правило, в факторинге участвуют три лица: ваша компания, покупатель и компания-фактор (банк или специальная организация).

Как это работает:

- Отгрузили клиенту товар или оказали услуги. Теперь он вам должен денег.

- Передаете акты фактору. Теперь клиент должен не вам, а этой компании.

- Фактор перечисляет вам до 90% от суммы долга клиента прямо сейчас.

- Клиент оплачивает свой долг фактору, а не вам.

- Фактор перечисляет оставшуюся сумму за вычетом своей комиссии.

Проще говоря, вы продаете дебиторку и получаете сразу деньги, пусть и не все.

Воспользоваться овердрафтом

У некоторых мобильных операторов можно было уйти в минусовой баланс, но продолжать звонить. Потом вы пополняли счет — гасили минус и оплачивали услуги тарифа.

Овердрафт для компаний работает примерно так же. Его предоставляет банк, где у вас открыт счет. В зависимости от условий ваш расчетный счет может уходить в минус на установленный лимит. Затем в погашение долга будут сразу списываться все поступления на счет компании. Это полезная подушка при кассовых разрывах, так как деньги предоставляются быстро.

Запомнить

- Прибыль считается не по фактическому приходу на счет, а по закрытым актам. Не вынимайте себе из кассы в карман до того, пока не расплатитесь по всем обязательствам.

- Заведите платежный календарь, чтобы отслеживать доходы и расходы. Это самый простой и действенный инструмент против кассовых разрывов.

- Перед стартом сезонных продаж заведите таблицу с бюджетом, где спланируете будущие расходы.

- Считайте юнит-экономику, если планируете выделять деньги на рекламу. Это поможет не выходить за лимиты привлечения одного клиента.

- Учитесь договариваться. Это поможет, так как порой с клиентами приходится решать вопросы о взаимных уступках.

- Обезопасьте свои финансы с помощью договора: пропишите сроки платежей и штрафы за их просрочку — это дисциплинирует.

- Следите сами или силами помощниками за движением средств в компании. Когда вы держите руку на пульсе, у сотрудников меньше соблазн вас обмануть.

В торговле важен не только объем выручки, но и стабильность спроса — как часто покупают те или иные товары. Это помогает лучше управлять закупками, чтобы не замораживать деньги в продукции, которую никто не покупает.

Если от кассовых разрывов помогает планирование финансов, то в управлении закупками — МойСклад.

Управление товарными запасами и закупками

В МойСклад можно загрузить результаты сводного ABC / XYZ анализа из Excel и добавить соответствующие поля в характеристиках товаров. Это позволяет сортировать данные и строить прогноз по закупкам. Когда и сколько нам необходимо закупить товаров той или иной категории:

Работа с товарными запасами

Работа с товарными запасами происходит в автоматическом режиме. Вы задаете неснижаемый остаток, когда программа сама сделает заявку поставщику. Риск остаться без товара исключается.

Система умеет работать с резервами — особенно актуально для интернет-магазинов. Отложенные заказы до момента оплаты никто другой не купит.

Управление закупками

Делайте точные заказы поставщикам. МойСклад прогнозирует на основе статистики продаж, сколько заказать товара и на какой срок его хватит.

МойСклад — это учет товаров, CRM и рабочее место кассира в комплекте.

- Торгуйте в розницу, оптом, на маркетплейсах, через сайт и в соцсетях

- Все заказы в одном окне, обработка до 90% быстрее, чем вручную

- Автоматические заказы поставщикам на основании статистики продаж

- Массовое обновление цен и товаров

- Реальная прибыль и рентабельность по каждому товару

- Поддержка маркировки

Быстрый старт, обучение, поддержка 24/7. Есть бесплатный тариф.

Уважаемые посетители!

Перечень всех финансовых и инвестиционных моделей нашего сайта, которые можно бесплатно скачать,

Вы найдете здесь.

Крайне сложно переоценить роль доверия в нашей жизни, тем более в бизнесе.

Коммерсант, доверяя своему поставщику, производит предоплату за товар, который будет поставлен через определенное в договоре количество дней.

Или же отгружая готовую продукцию заказчику, доверяя ему по крайней мере на основании подписанного договора, надеется,

что оплата поступит своевременно, согласно подписанной в том же договоре отсрочке платежа.

Генеральный директор при утверждении бюджета компании, доверяя своему коммерческому директору, старается быть уверенным в том,

что необходимые объемы продукции будут проданы в течение бюджетного периода, и по окончании которого не будет стыдно отчитываться

перед акционерами и инвесторами предприятия.

Опираясь на Доверие, мы строим финансовые планы. А вот на что опирается наше Доверие?

В данном разделе читателю предлагается погружение в практические аспекты разработки финансовой модели бизнеса,

как одной из ключевых опор системы принятия как тактических, так и в некоторых случаях стратегических решений.

Мы начнем с построения финансовой модели ритейла. Причем сразу отметим, что типов финансовых модели одного и того же бизнеса

может быть несколько в зависимости от внутренней системы управления компанией и принципов организации бизнеса.

В любом случае владение методами финансового моделирования дает достаточно глубокое понимание того, каким образом подходить

к решению вопросов о выборе системы ключевых показателей эффективности (системы KPI) компании и, что самое главное, каким образом

на практике производить расчет целевых значений показателей системы KPI.

Например, в зависимости от системы управления процесс бюджетирования в компании может выстраиваться «сверху вниз» или «снизу в верх»,

а подход к управлению может быть функциональным или процессным. В зависимости от принципов организации бизнеса торговая компания может

у себя на балансе иметь собственную службу доставки, собственный склад, собственный кол-центр и т.д., или же «все это дело отдать на аутсорсинг».

Как раз учет таких нюансов будет отличать различные типы финансовых моделей одного и того же бизнеса.

Поэтому, чтобы внести большую определенность, и, как можно ближе быть к практике, мы начнем с описания методологии наиболее простой

финансовой модели розничной торговли, а именно финансовой модели ритейла с системой бюджетирования «сверху вниз» (Top-Down) и

с аутсорсингом основных операционных подразделений, таких как служба поддержки клиентов (кол-центр), входящая, складская и исходящая логистика.

Также мы опустим на начальном этапе учет внеоборотных активов, например, таких как основные средства, поскольку они, очевидно,

не играют существенной роли для создания финансовой модели торговой деятельности

Сразу выкладываем данную финансовую модель в виде EXCEL-файла, чтобы читателю было легче воспринимать описание методологии

финансового моделирования, к которому мы приступим чуть ниже. С целью удобства презентации и описания финансовой модели в нее для

примера внесены исходные данные во вкладках с начальными условиями.

СКАЧАТЬ

Финансовая модель ритейла Top-Down OutSource

EXCEL-файл с пустой, незаполненной финансовой моделью, т.е. с нулевыми входящими параметрами можно скачать в конце раздела.

Конечно же далее в разделах нашего сайта мы представим вниманию читателя описание как других типов финансовых моделей ритейла

(например, когда бюджетирование происходит «снизу вверх» и операционные подразделения не выведены в аутсорсинг),

так и финансовых моделей других направлений бизнеса, например, таких как продажа, монтаж и пуско-наладка оборудования, строительство,

эксплуатация недвижимости, производство наукоемкой продукции, производство продукции тяжелого машиностроения и т.п.

Со списком и описанием всех финансовых моделей, представленных на нашем сайте, можно ознакомиться

здесь, где их также можно бесплатно скачать.

Также сразу выкладываем урезанную версию финансовой модели ритейла в виде нижеследующего EXCEL-файла для коммерческих подразделений,

менеджеров отделов продаж, категорийных менеджеров и т.п. В данной версии отсутствует балансовый отчет (Balance Sheet),

вкладка с заданием финансовых условий («CF_условия») движения денежных средств и соответственно отчет о движении денежных средств (отчет Cash Flow).

Таким образом, на основе этой финансовой модели, как минимум, можно моделировать структуру доходной части (отчет P&L – прибыли и убытки),

а также объем и структуру товарооборота в разрезе направлений продаж и категорий товаров.

СКАЧАТЬ

Финмодель ритейла для коммерсантов Top-Down OutSource

EXCEL-файл с этой же, но только пустой, незаполненной финансовой моделью, т.е. с нулевыми входящими параметрами во вкладке «условия»

можно скачать в конце раздела.

Итак, приступим к описанию методологии финансового моделирования. Начнем с содержания нашей финансовой модели.

Поскольку модели представлены нами в виде EXCEL-файлов, то мы будем использовать такие структурные понятия EXCEL, как лист/вкладка,

ячейка, срока, столбец, формула и т.п. А читателю в связи с этим для лучшего понимания того, о чем идет речь, предлагаем систематически

заглядывать в скаченные EXCEL-файлы с финансовыми моделям.

Структура финансовой модели начинается с вкладки «оглавление», на которой представлено описание всех основных разделов,

где каждый раздел это отдельная вкладка.

Для удобства пользования финансовой моделью переход во все разделы организован посредством гиперссылок из оглавления,

а обратно в оглавление из каждого раздела можно перейти по гиперссылке, находящейся в левом верхнем углу каждого листа EXCEL-файла.

Все разделы в нашей финансовой модели разделяются на следующие группы:

— коммуникационно-методологические вкладки;

— вкладки с исходными данными — начальные условия финансовой модели;

— вкладки с расчетами – функционал финансовой модели;

— вкладки с отчетами – результат финансового моделирования.

К коммуникационно-методологическим вкладкам мы относим:

— «методология»;

— «детализации»;

— «разделы_методы»;

— «показатели».

Вкладка «методология» примерно повторяет содержание настоящего раздела сайта, только в более техническом виде.

Эта вкладка содержит полную информацию только в FULL-версии финансовой модели, которую мы как раз и продаем. Содержание этой вкладки может

оказаться крайне полезным для IT-специалистов Вашей компании, если, например, Вы решите самостоятельно внедрять нашу финансовую модель в

процесс управления финансами своей компании.

С помощью материалов листа «методология» можно, с одной стороны, разобраться, как адаптировать финансовую модель под конкретную

специфику вашего предприятия, например, добавить или удалить из рассмотрения товарную категорию или добавить еще какое-либо направление бизнеса,

допустим продажи в Белоруссии и Казахстане, или же рассчитывать точку безубыточности не по выручке, а по количеству товаров и т.д.

С другой стороны, можно использовать для написания технического задания на доработку автоматизированной системы управления в части

финансового моделирования бизнеса на базе корпоративной информационной системы.

Остальные три вкладки носят коммуникационный характер, который в полной мере раскроется при изложении всего задуманного в настоящем

разделе нашего сайта. Отметим лишь только что в случае если тот или иной показатель, используемый в финансовой модели и находящийся

в списке вкладки «показатели», должен иметь, по Вашему мнению, другое название, то смело меняйте его и автоматически везде,

где он встречается в модели, его название будет изменено на Ваше новое.

В полной FULL-версии финансовой модели вкладка «показатели» содержит Глоссарий с определениями и описанием всех входящих в модель показателей.

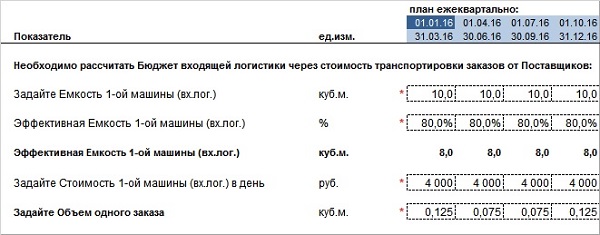

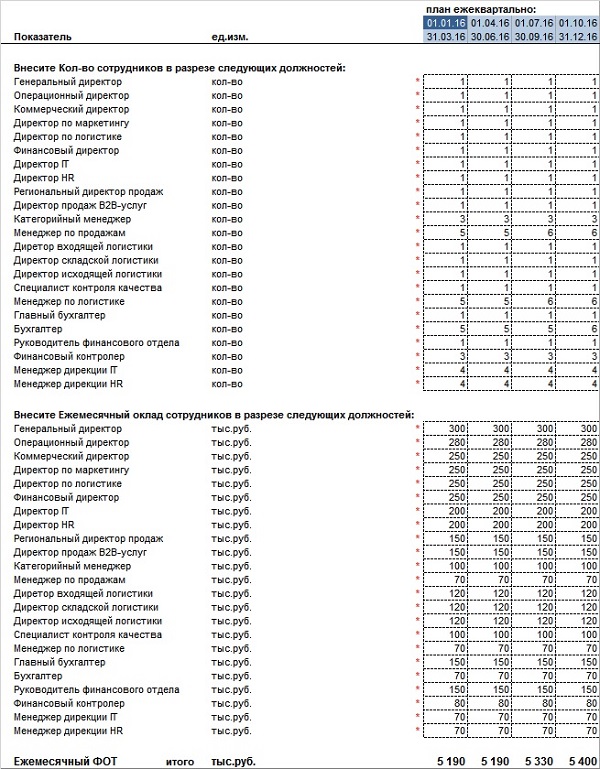

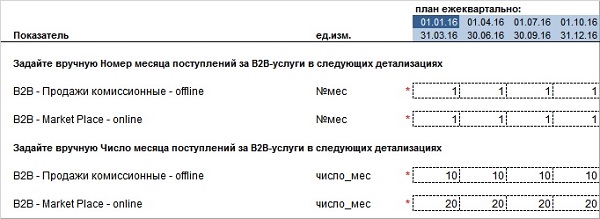

Вкладки с исходными данными

— «условия»;

— «CF_условия»;

как раз являются вкладками, куда пользователь вносит вручную все основные значения ключевых показателей финансовой модели.

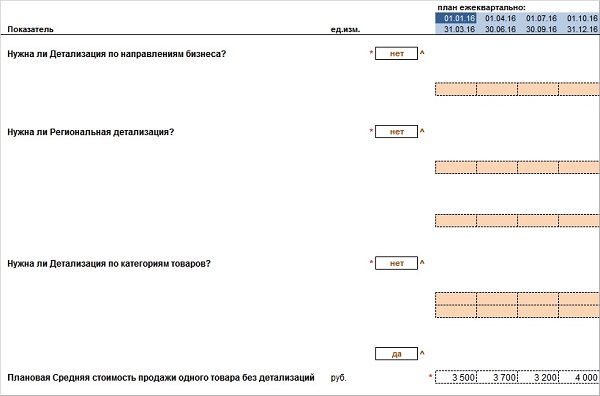

Для начала использования модели здесь необходимо учитывать следующие нюансы. Значения можно вносить только в ячейки, которые выделены

либо сплошной черной пограничной линией, либо пунктирной сплошной пограничной линией и в тоже время перед которыми стоит красная «звездочка»:

Причем отличие ячеек со сплошной линией от тех, которые выделены пунктирной линией, состоит в том, что для ячеек со сплошной

линией предусмотрен выпадающий список возможных значений, а в ячейки, выделенные пунктирной линией, Вы вносите значения вручную с клавиатуры.

Во многих случаях при неверном внесении данных во вкладки с начальными условиями будет появляться надпись красного цвета: «Ошибка!».

Поэтому будьте внимательны и при возникновении вопросов направляйте их нам, мы постараемся оперативно ответить.

Функционал финансовой модели сосредоточен в двух вкладках

— «расчеты»;

— «расчеты_ежедн»

и представляет собой системный набор EXCEL-формул, которые преобразуют начальные данные модели из вкладок «условия» в итоговые

отчетные данные вкладок с результатами финансовой модели, структурированными согласно управленческим формам финансово-экономической отчетности.

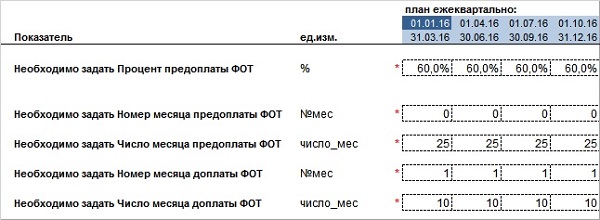

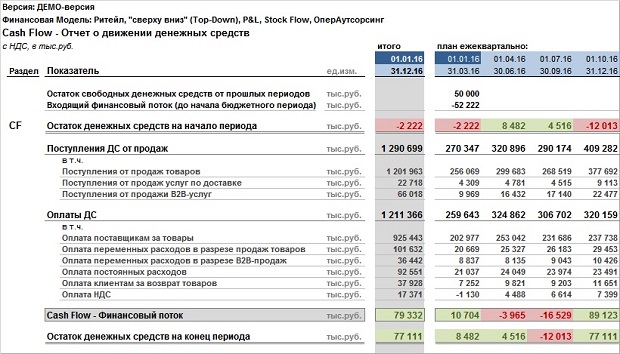

Наконец вкладки с отчетами финансовой модели – это вкладки с формами управленческой отчетности, которые автоматически заполняются

и пересчитываются при изменении начальных данных, которые в свою очередь обычно разделяются на две группы: стандартные формы финансовой

отчетности такие, как отчет о прибылях и убытках (P&L), отчет о движении денежных средств (Cash Flow) и прогнозный баланс (Balance Sheet),

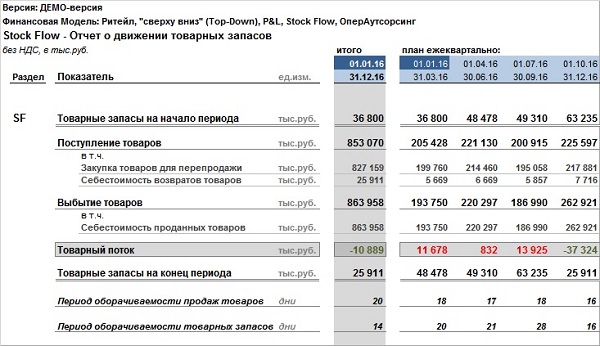

плюс к тому мы добавляем к этому списку отчет о движении товарных запасов (Stock Flow), как важный отчет для розничной торговли;

и дополнительные формы, которые предназначены для более детального и всестороннего раскрытия финансово-экономической информации

с учетом специфики того типа бизнеса, который формализуется в рамках финансовой модели. В качестве дополнительных форм отчетности в нашем случае

представлены следующие отчеты:

— «SF_age» – отчет о возрастной структуре товарных запасов;

— «Turnover» – отчет о товарообороте;

— «FinCycle» – расчет финансового цикла;

— «mPL» – маржинальный отчет о прибылях и убытках;

— «UE» – экономика на один проданный заказ.

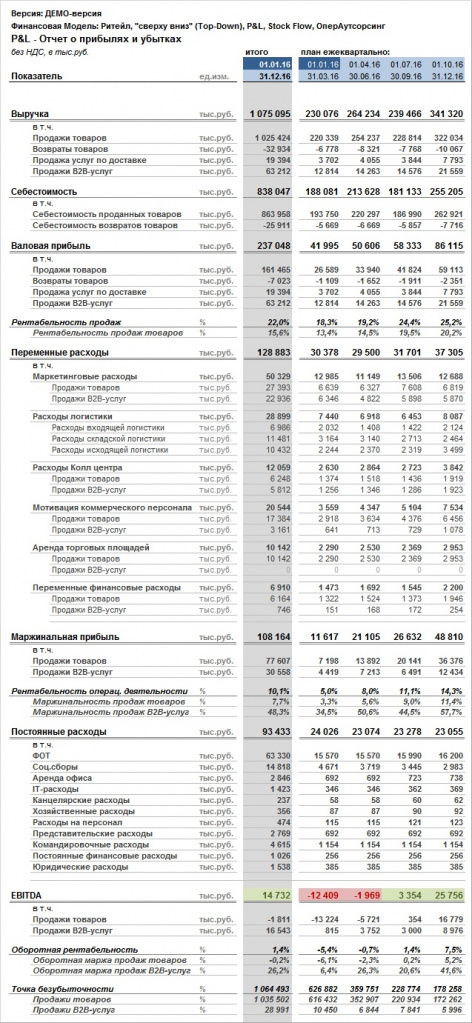

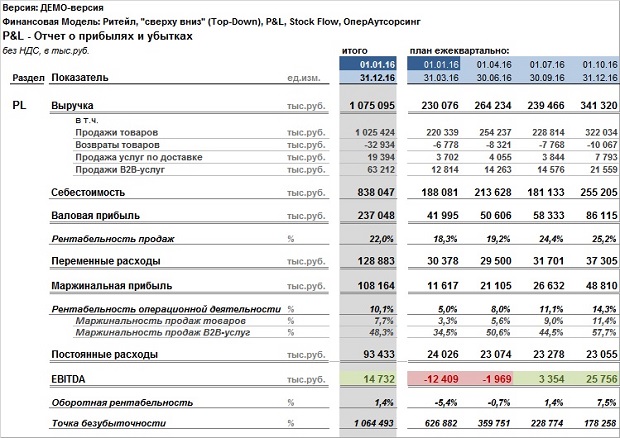

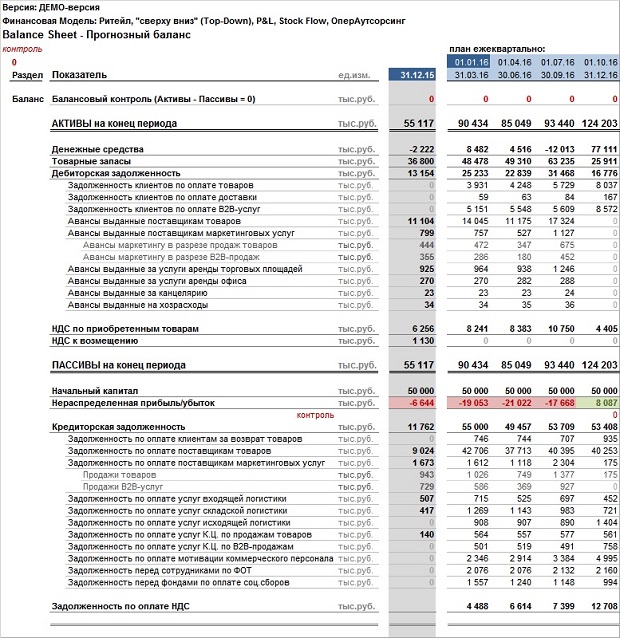

В качестве примера приведем здесь формат управленческого отчета о прибылях и убытках (отчет P&L),

который используется нами в финансовой модели:

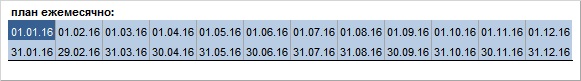

Начинаем моделирование бюджета продаж с указания срока бюджетирования или горизонта моделирования. В нашем случае мы предлагаем стандартное

моделирование на один год и для задания бюджетного периода достаточно во вкладке «условия» указать начальную дату бюджетного года.

Допустим это будет 2016 год, тогда вносим в соответствующую ячейку вручную с клавиатуры (ячейка с пунктирной границей) дату 01.01.16г.:

Далее задаем необходимую нам разбивку бюджетного года на периоды для учета динамики изменения ключевых показателей финансовой модели:

мы предлагаем выбрать либо ежеквартальную, любо ежемесячную разбивки. Допустим выбираем ежеквартальную динамику:

Обращаем внимание, что ячейка для выбора типа периодичности имеет сплошную границу, а это значит, что в качестве значений указанной

ячейки могут быть только значения из заданного «выпадающего» списка:

ежемесячно

или

ежеквартально.

Наводим курсор на ячейку, справа появляется кнопка для выбора, нажимаем на нее и выбираем необходимое значение – мы выбрали «ежеквартально».

В результате в заголовке столбцов значений автоматически появится разбивка на кварталы:

Или если Вы выберете «ежемесячно», то появится такая «шкала»:

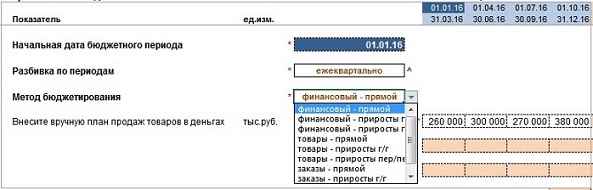

Приступаем к выбору метода бюджетирования. Во-первых, напомним, что мы изначально считаем, что система управления нашей компании

предполагает выстраивание процесса бюджетирования сверху вниз,

см.выше. Обычно при таком подходе укрупненно план продаж «устанавливается сверху» собственниками или крупными инвесторами.

Чаще всего это происходит либо утверждением собственниками конкретного объема продаж, выраженного в деньгах, на бюджетный год с

возможной разбивкой по периодам, либо через утверждение плановых процентов прироста объемов продаж бюджетного года по отношению к

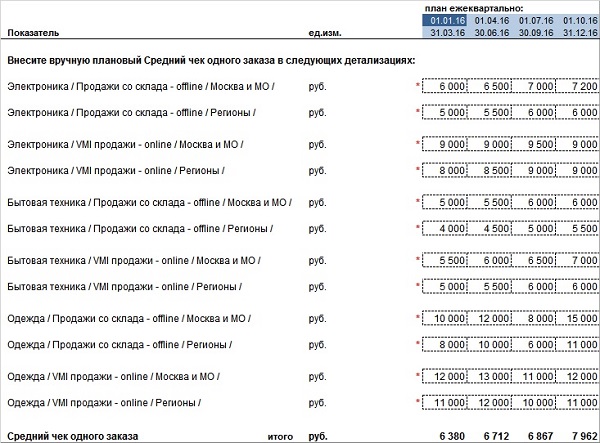

фактическим объемам продаж предыдущего года. Иногда бывает и так, что план объемов продаж утверждается не в деньгах, а в количестве

клиентских заказов или в количестве штук продаж товаров, параллельно сопровождаемый плановым средним чеком продаж или плановой средней

ценой продажи одного товара, что, кстати говоря, существенно лучше. Такой вот «план» спускается на плечи Генерального директора.

И далее «Вперед Топ-Менеджмент!»

В нашей финансовой модели предусмотрены три типа продаж:

— розничная продажа товаров/заказов (B2C);

— доходы от продажи услуг по доставке клиентских заказов;

— продажа B2B-услуг.

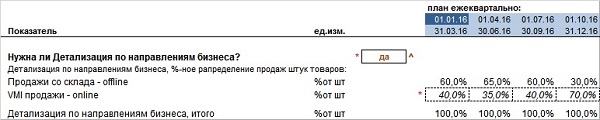

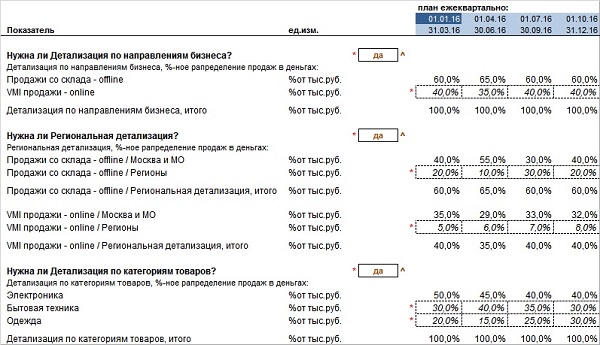

Причем B2C-продажи в свою очередь могут детализироваться в трех «измерениях»:

— детализация по направлениям бизнеса;

— региональная детализация;

— детализация по категориям товаров.

Для того чтобы наш пример не был тривиальным, но, с другой стороны, чтобы не был и слишком перегруженным, мы представили вариант,

когда у нашей гипотетической торговой компании может быть два бизнес-направления в части B2C-продаж:

— Продажи со склада (offline продажи);

— VMI-продажи (online продажи);

два региональных направления:

— продажи по Москве и Московской области;

— региональные продажи;

и три товарные категории:

— электроника;

— бытовая техника;

— одежда.

Под «продажами со склада» мы понимаем классические продажи из обычных offline-магазинов, под VMI-продажами – online продажи

через Интернет-магазин нашей компании, когда под клиентские заказы блокируется соответствующий сток у Поставщиков

(еще такие продажи называют Block Stock), подробнее о VMI-продажах можно прочитать

здесь.

С примерами операционных финансовых моделей бюджета онлайн продаж в виде EXCEL-файлов с точки зрения маркетинговых и коммерческих

подразделений онлайн ритейла, а также с возможностью сценарного анализа видений маркетингового и коммерческого департаментов можно

ознакомиться здесь.

В части B2B-продаж мы рассматриваем только возможность детализации по двум направлениям бизнеса, в нашем случае мы выбрали следующие направления:

— комиссионные продажи offline;

— продажи услуг Market Place online.

О том, что такое Market Place, можно прочитать

здесь.

Тем самым, структура выручки в нашей финансовой модели может иметь максимум четырнадцать комбинаций – двенадцать для непосредственно

продаж товаров и две комбинации для продаж B2B-услуг.

Конечно же если Вам необходимо добавить какие-либо дополнительные измерения детализации, например, добавить категории клиентов для

внедрения программы лояльности или дополнить какую-либо текущую детализацию, например, добавить еще несколько категорий товаров или

расширить региональную разбивку до федеральных округов, то это не сложно сделать преобразовав соответствующим образом выложенные здесь

финансовые модели либо самостоятельно, либо обратившись к нам с таким запросом.

А это значит, что в рамках нашего же ограничения на модель процесса бюджетирования (сверху вниз) необходимо,

чтобы наша финансовая модель после внесения в нее данных об утвержденных сверху объемов продаж могла распределить

эти объемы между всеми указанными выше четырнадцатью комбинациями.

Опишем, как все это реализовано в финансовой модели.

Для внесения в модель утвержденного плана продаж товаров верхнего уровня предлагается девять вариантов,

которые выбираются из выпадающего списка, как показано на рисунке:

Полный список методов бюджетирования следующий:

— финансовый-прямой;

— финансовый-приросты г/г;

— финансовый-приросты пер/пер;

— товары-прямой;

— товары-приросты г/г;

— товары-приросты пер/пер;

— заказы-прямой;

— заказы-приросты г/г;

— заказы-приросты пер/пер.

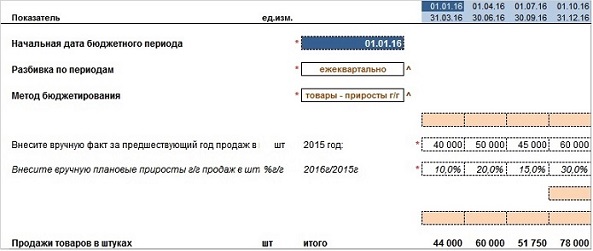

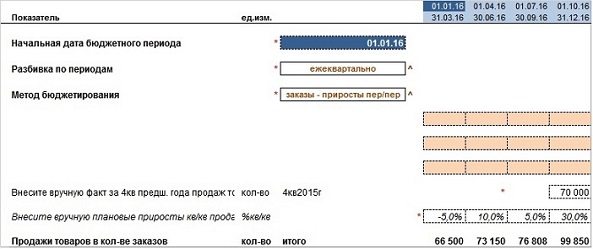

Финансовый метод бюджетирования продаж товаров предполагает внесение данных о плановых объемах продаж в разрезе кварталов/месяцев

(периодов) сразу в тысячах рублей. Метод бюджетирования «товары» предполагает внесение данных о продажах в штуках товаров,

соответственно метод «заказы» – в количестве заказов.

Дополнительные атрибуты метода «прямой», «приросты г/г» и «приросты пер/пер» означают способ задания объемов продаж:

«прямой» – задается вручную, внесением объемов продаж (в деньгах, в штуках товаров или в количестве заказов) непосредственно в план

бюджетного года для каждого периода;