Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Этот текст написал читатель в Сообществе. Бережно отредактировано и оформлено по стандартам редакции.

Я решил завести таблицу для отслеживания результата инвестиций на ИИС в мае 2020 года.

На ИИС я придерживаюсь четкого плана в противовес случайному характеру покупок на брокерском счете. Никогда особо не доверял различным сервисам по анализу инвестиций. Могу сравнить их со своей таблицей при надобности, но никогда не отдам анализ в чужие руки. Мне важно досконально понимать, как считается каждое число, и своя таблица в этом плане опережает все подобные сервисы.

Сам я работаю в сфере автоматизации, и потому таблица, по моему мнению, также должна быть полностью автоматизирована. Принципиально не хочу ничего вводить руками: знаю, что когда-нибудь забуду об этом или мне просто надоест. Основная часть информации подгружается благодаря OpenAPI Тинькофф Инвестиций. Почти все сделано с помощью скриптов. Формул — минимальное количество. Никаких брокерских отчетов загружать не надо.

Главная страница таблицы состоит из нескольких блоков:

- Состав портфеля. Показывает, сколько у меня сейчас акций, текущую и средние цены, прибыль/убыток, текущие пропорции и пропорции после покупки.

- Графики трендов и изменения цен за выбранный период.

- Общая информация по портфелю. Смотрю здесь, обгоняю ли я вообще инфляцию.

- График отдельно выбранного актива с минимальным техническим анализом.

Особенности таблицы

Киллер-фича моей таблицы — она рассчитывает, что и в каких количествах купить, чтобы соблюсти плановые пропорции. В идеале я вообще не должен тратить время на ее ведение, а только ежемесячно пополнять счет суммой, на которую буду покупать активы. Эта функция помогает придерживаться заданных пропорций автоматически — не нужно каждый раз думать, что покупать.

Для начала я составил план распределения активов в портфеле. У вас должна быть тактика, которой вы будете придерживаться, иначе это все бессмысленно. Для себя решил, что мой портфель будет состоять только из ETF:

- США (FXUS и FXIT) — 30%;

- развитые страны (Германия FXDE + FXDM) — 30%;

- развивающиеся страны (Россия TMOS, Китай FXCN) — 30%;

- евробонды FXRU — 5%;

- золото FXGD — 5.

Целевые пропорции указаны в столбце Target allocation. Столбец Current allocation показывает текущие пропорции в портфеле. Класс активов не имеет значения.

Моей задачей было написать алгоритм, следуя которому я мог бы покупать акции, максимально приближаясь к заветным пропорциям. Для этого я написал отдельный скрипт — WhatToBuy.js, который считывает текущие цены активов, их пропорции и доступный бюджет; а также ищет наибольшее отклонение от плановой доли актива и присуждает каждому активу приоритет для покупки.

В первую очередь алгоритм будет «покупать» активы с наибольшим отклонением — до тех пор, пока не восстановит заданные пропорции. Затем перейдет к следующему по приоритету активу и так по кругу, пока не кончится бюджет. Детально описывать не буду, при желании можно самому разобраться в коде.

Алгоритм довольно прост, но потребуются небольшие знания JavaScript. Результатом его работы станет точное указание, в каких количествах покупать тот или иной актив, сколько комиссии уйдет брокеру (Fee, строка 10) и сколько бюджета останется (Cash, строка 10).

Как сделать такую же таблицу

Я создавал таблицу на базе готового исходного кода. Низкий поклон этому человеку. Просто скопируйте код с этого сервиса и посмотрите, что и как работает. Если у вас есть навыки программирования, то вам не составит труда быстро адаптировать его под свои задачи.

Если навыков нет, то вкратце этот процесс добавления скрипта выглядит так:

- Открываете новую гугл-таблицу.

- Переходите в раздел Apps Script в меню «Расширения».

- Придумываете название проекта и вставляете скопированный код.

- Получаете в личном кабинете брокера OpenApi-токен и вставляете его в кавычках в строке 4, чтобы получилось const OPENAPI_TOKEN = «ваш токен».

- Сохраняете скрипт.

Этот скрипт добавляет в вашу таблицу функции, с помощью которых можно подгрузить ваши операции. Подробнее о функциях можно почитать также на странице исходного кода.

Если вас устроят доступные функции, то можно этим ограничиться и не лезть глубоко в код. Но чтобы вводить новые фишки, придется подтянуть навыки программирования и более основательно изучать документацию. В любом случае таблица будет индивидуальна для каждого человека, поэтому единой инструкции для всех нет.

Я также сделал шаблон своей таблицы, чтобы вы могли настроить его под себя. Можете сделать копию таблицы, в которой будут права на редактирование, — достаточно нажать File → Make a copy. Чтобы воспользоваться им, сначала нужно получить доступ к своему портфелю при помощи OpenApi Тинькофф Инвестиций. Это самый сложный этап, так как подразумевает совершение нескольких нетривиальных операций.

Для начала придется получить уникальный токен для работы со своим портфелем — программистом тут быть не надо. Весь процесс хорошо описан в документации по ссылке. Если вкратце, нужно зайти в настройки своего инвестиционного счета в браузере и выбрать внизу настроек пункт «Токен для OpenAPI».

В самой таблице порядок такой:

- Перейти в пункт меню Расширения → Apps Script.

- Скопировать токен из Тинькофф Инвестиций и вставить его вместо фразы Paste your token here.

- Сохранить скрипт и нажать на кнопку Refresh в основной таблице. Скорее всего, таблица попросит разрешение на выполнение скрипта — для этого нужно зайти в «Дополнительные настройки» → «Перейти на страницу скрипта» и дать разрешения.

Важно: если в вашем портфеле больше восьми активов, функция выдаст ошибку — ей просто не хватит строк. В этом случае нужно добавить нужное количество пустых строк ниже девятой — как только строк станет достаточно, данные подгрузятся автоматически. Еще в этом случае придется увеличить диапазоны в некоторых формулах ниже — по умолчанию они будут считать только диапазон со второй по девятую строку.

Результат

Таблица избавляет меня от случайных ошибок и мук выбора «чего бы купить». В целом помогает докупать подешевевшие активы и не покупать слишком дорого.

Мне, в принципе, скорее интересен сам результат программирования, чем результат инвестиций. Не могу остановиться и постепенно добавляю новые фишки. Побочным эффектом подучил JavaScript и «Эксель», наверное, пока это самая большая польза от этой таблицы.

Для оценки эффективности вложений нужно обязательно знать, какую доходность они принесут (или принесли). А если таких вложений много? Их нужно как то сравнить. Чтобы понять — что было более выгодным. И вообще, как можно рассчитать доходность портфеля имея различные вложения (вклады в банке, облигации, акции и прочее). На разные суммы и различные сроки?

Например, что более выгодно? Вложить 57 тысяч на 3 месяца и заработать 3 тысячи. Или инвестировать 75 000 на восемь месяцев и получить 5500?

Как узнать процент эффективной доходности портфеля, если в течение года было постоянное снятие и внесение средств?

Итак, поехали!

Содержание

- Считаем прибыль

- Годовая доходность в процентах

- Доходность с учетом движения средств

- Расчет доходности в Excel

Считаем прибыль

Самая простая и базовая формула для определения «выгодности» вложений.

Разность между конечной суммой и начальной образует чистую прибыль.

Чтобы вывести в процентном соотношении воспользуйтесь формулой:

Доходность = (чистая прибыль) / сумму вложения * 100%.

Пример.

Купили акции Газпрома на 10 000 рублей. Через год все продали за 13 000 тысяч.

Чистая прибыль составила 3 тысячи рублей (13 000 — 10 000).

Доходность вложений 30% (3 000 / 10 000) * 100%).

В этой формуле есть один существенный недостаток. Она позволяет рассчитать только абсолютную доходность. Без привязки к периоду, за который она была получена.

Мы могли заработать 30% за 1 год. А могли бы и за 5 лет.

Годовая доходность в процентах

Более правильно оценить прибыль вложений можно с помощью годовой доходности.

Если простыми словами, то годовая доходность показывает, сколько зарабатывает инвестор на каждый вложенный рубль за одинаковый период времени.

Общепринятая оценка «одинакового периода времени» — это один год. Все проценты доходности полученные за разные промежутки времени сводятся к годовой ставке доходности.

Как это выглядит на практике?

Вложили деньги в акции Сбербанка — 30 000 рублей. И в акции Газпрома — 50 000 рублей

Через полгода, после роста котировок Сбербанка, продали все за 36 тысяч рублей.

Газпром вы держали ровно год и скинули бумаги за 65 тысяч.

Итог: На Сбербанке вы заработали за полгода 6 тысяч. На Газпроме 15 тысяч, но за целый год.

Если считать по общей доходности, то чистая прибыль в процентах составила бы:

- Сбербанк — 6 тысяч или 20%;

- Газпром — 15 тысяч или 30%.

Для правильной оценки эффективности инвестиций нужно все перевести в годовые проценты:

Формула:

Доходность (% годовых) = (прибыль в % * 365 дней) / срок инвестиций в днях.

Доходность Сбербанка = 20% х 365 дня / 180 дней = 40% годовых

Доходность Газпрома = 30% х 365 / 365 = 30% годовых.

Более выгодными оказались инвестиции в акции Сбербанка.

Доходность с учетом движения средств

А как вывести общий результат, например за год?

Складывать все доходности не очень удобно и трудоемко.

Самый простой и очевидный вариант — зафиксировать стоимость портфеля на начало и конец года. И вычислить общую прибыль.

Пример. На начало года инвестор обладал капиталом в 200 тысяч рублей. За счет выгодных инвестиций, через год его портфель оценивался в 240 тысяч.

Чистая прибыль 40 000 рублей или 20% годовых.

В этой методике расчета доходности есть один существенный минус, который будет искажать реальные цифры. А по простому, делать их совсем не правильными.

За рассматриваемый период не учитываются возможные движения средств по счету или портфелю.

Что это за движения:

- ввод-вывод средств;

- получения прибыли «извне». Например, купонный доход по облигациям или дивиденды по акциям.

Из примера выше. Если за месяц до окончания годового периода инвестор вносил дополнительные 40 тысяч рублей. Как это скажется на результате? В абсолютных цифрах мы также имеем +40 тысяч прибыли или 20% годовых. Но по факту результата ноль.

Другой вариант. Через 1 месяц инвестор не внес, а снял 40 тысяч. В итоге почти целый год он оперировал суммой на 20% меньше первоначальной. И все равно заработал 40 тысяч прибыли.

Или в течение года выплачивались дивиденды, купоны. Были постоянное внесение и вывод средств со счета. Как тогда? Как определить реальную доходность?

Для расчета есть специальная формула расчета процентов в зависимости от даты и суммы движения средств. Но думаю большинство (наверняка все) не будут ее пользоваться. Она слишком сложная и громоздкая. Даже ее приводить здесь не буду.)))

Расчет доходности в Excel

Есть более простой вариант расчета процентов в таблице Эксель. Нам поможет формула ЧИСТВНДОХ.

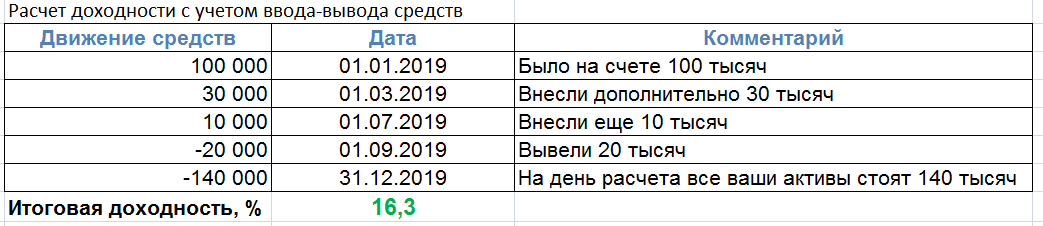

Все что нам нужно знать — это даты и суммы движений средств.

Как заполнить таблицу?

Нам нужны 2 колонки по движению денежных средств:

- сумма входящих и выходящих потоков

- Даты движений.

Все поступления на счет должны быть со знаком плюс. Снятия и прочие расходы обязательно со знаком минус. Конечная финальная сумма (на момент которой подсчитывается доходность) на счете тоже со знаком минус.

Вот как это выглядит на примере:

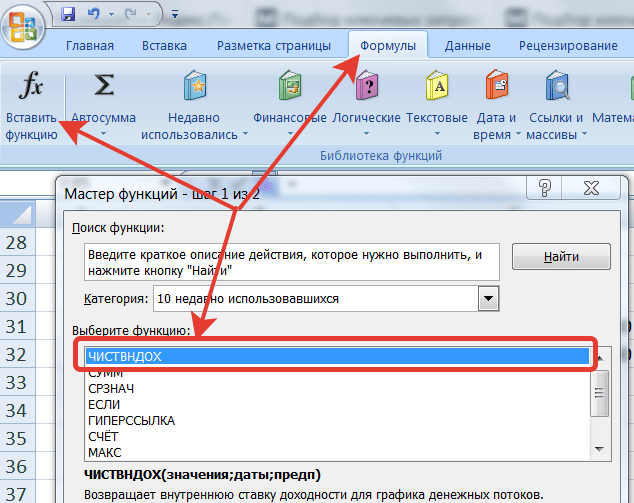

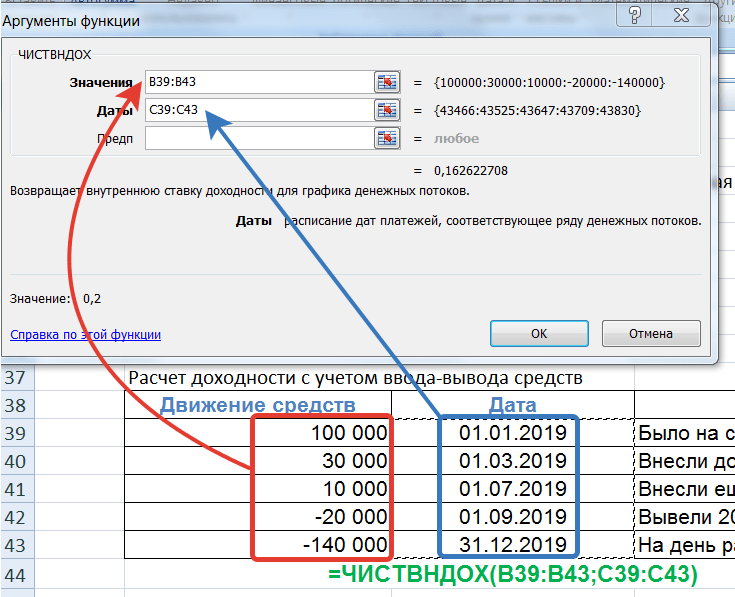

Как это сделать в Excel?

Вносим в таблицу собственные значения (по аналогии с примером выше).

Вызываем функцию ЧИСТВНДОХ.

В поля «Значение» и «Даты» вносим наши условия как на картинке ниже. Просто выделяя правой кнопкой мыши необходимый диапазон.

Саму формулу еще нужно умножить на 100. Дабы привести к более привычному нам виду. По умолчанию показывается не в процентах, в доле от единицы. В нашем случае — 0,16.

По ссылке, есть файл Excel с уже готовыми формулами, перечисленными в статье. Подставляете свои данные. Считаете прибыль. Радуйтесь (или огорчайтесь) полученной доходности.

Удачных инвестиций!

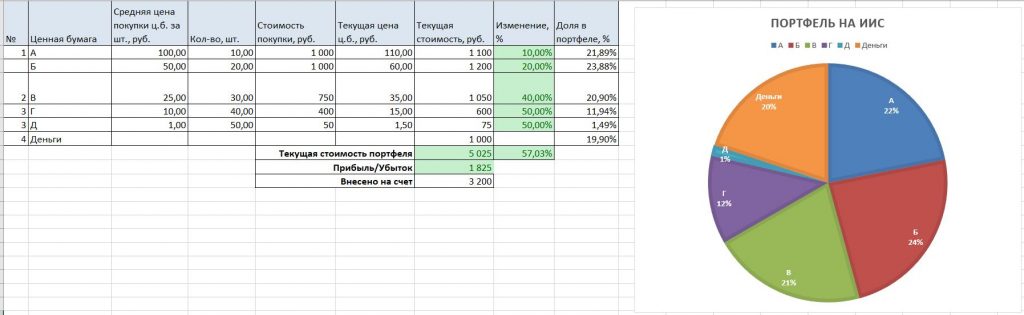

Скриншоты таблицы

1.Основная вкладка — Портфель

Здесь отмечаем свои покупки: сколько акций и по какой средней цене куплены. Котировки вы можете вписывать вручную. Или загрузить эту таблицу в гугл докс и вставлять их из гугл финанс.

Также здесь отмечаем общую сумму взносов на счет.

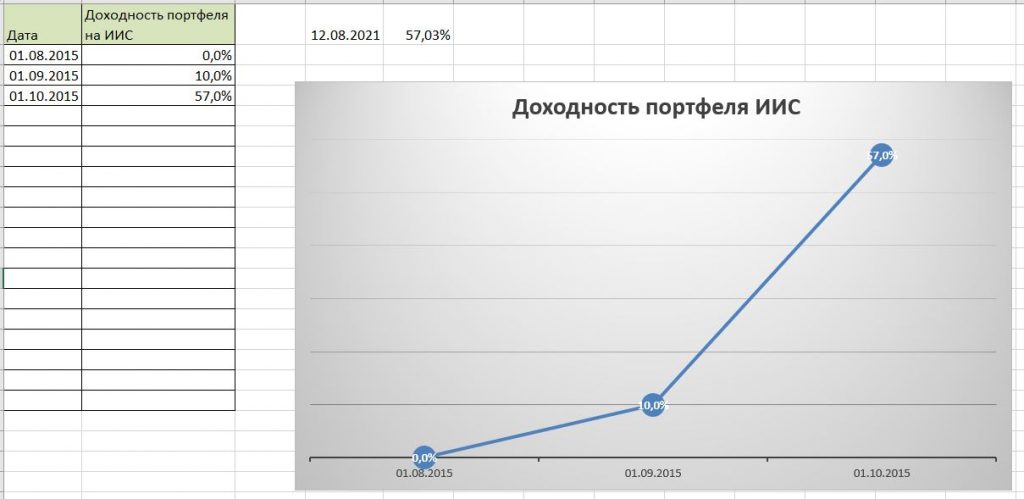

2. Вкладка «Графики»

В ней отмечаем даты и какая была доходность портфеля.

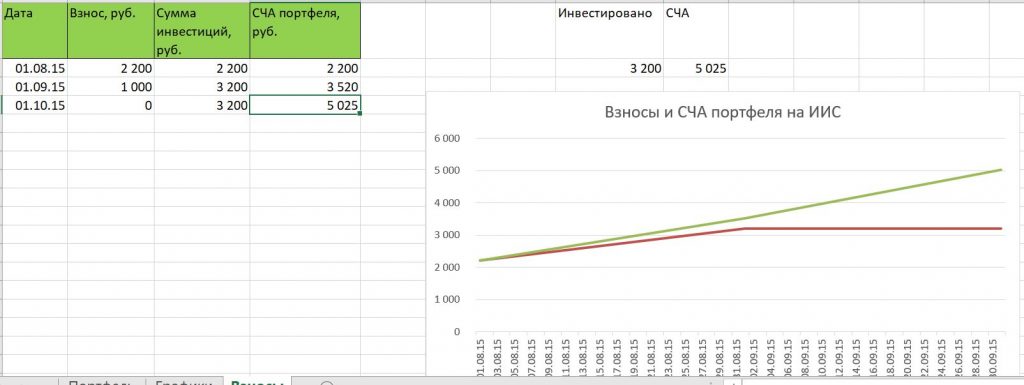

3. Вкладка «Взносы»

В ней указываем свои взносы и СЧА (стоимость портфеля).

таблица для формирования портфеля

таблица для учета инвестиций

таблица для расчета инвестиционного портфеля в excel

таблица для ведения инвестиционного портфеля

учет портфеля ценных бумаг в excel

таблица инвестиционного портфеля в excel

таблица для инвестиционного портфеля

пример учета инвестиционного портфеля в excel

В этой статье мы приводим ссылки и описание шести полезных файлов Excel, которые вы можете использовать для принятия инвестиционных решений или получения новых знаний в области инвестиций:

- Построение лестницы облигаций (актуальные обновляемые данные)

- Анализ качества эмитентов облигаций (актуальные обновляемые данные)

- 11 способов расчета доходности инвестиционного портфеля

- Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

- Калькулятор процентного риска облигаций

- Шаблон файла для оценки акций

Лестница облигаций

Лестница облигаций — это простая инвестиционная стратегия, позволяющая организовать удобные для инвестора денежные потоки и снизить риск изменения процентных ставок.

Вы определяете число ступеней лестницы (число лет, умноженное на число погашений облигаций каждый год), для каждой ступени находите подходящие для вас облигации и инвестируете в каждую ступень одинаковую сумму денег.

После погашения облигаций в каждой ступени вы выбираете, тратить деньги на свои обычные расходы (или инвестировать в другие альтернативы) и, таким образом, «укорачивать» лестницу или купить новые облигации (на срок в конце лестницы), достроив лестницу до целевого года погашения. Купоны вы можете использовать по своему желанию. Подробно о Лестнице облигаций мы писали здесь.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Видео по построению лестницы облигаций и отчету по качеству эмитента смотрите здесь.

Анализ качества эмитентов облигаций

Детальный анализ качества эмитентов облигаций как «со стороны» (долговая нагрузка, эффективность, стабильность), так и «внутри» (анализ качества баланса и качества прибыли). Этот отчет также позволят находить лучшие замены или аналоги для любых облигаций.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Для доступа на страницу с файлом может потребоваться очень быстрая регистрация.

11 способов расчета доходности инвестиционного портфеля

Все просто, если в вашем портфеле нет пополнений и выводов денег. Но, как правило, они есть и рассчитывая доходность двумя разными способами, вы можете получить абсолютно разные результаты, вплоть до того, что при одном методе расчета ваша доходность будет положительной, а при другом — отрицательной. И оба эти результата будут являться корректными.

Это файл представляет все 11 способов расчета доходности. Он не универсален для любого портфеля, но с его помощью и нашей подробной статьи вы легко сможете ориентироваться в основных способах расчета и применять их. Решение этой задачки в Telegram также поможет лучше разобраться в использовании различных подходов к расчетам.

Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

Если ваша инвестиционная цель — генерация периодического дохода (выплат), вы можете использовать отдельные акции и облигации, а можете фонды. Последние могут выплачивать доходы, а могут их реинвестировать. В случае реинвестирования, вы сможете реализовать свою цель только продавая часть паев на величину ожидаемого дохода.

Этот файл показывает, что такая стратегия более эффективна после учета налогов и временной стоимости денег, чем получение выплат. В решении этого кейса мы объясняем все подробно.

Калькулятор процентного риска облигаций

Облигации с различными характеристиками (срок, доходность, размер, число купонов и пр.) имеют разную чувствительность к изменению рыночных процентных ставок.

Это калькулятор позволяет вычислять процентное изменение цены облигаций в зависимости от изменения процентных ставок (есть формулы и подходы к аппроксимации сложных вычислений типа выпуклости). В конченом итоге, вы можете оценивать процентные риски и потенциальные доходности целых портфелей, как это сделали мы в решении этой задачки в Telegram.

Шаблон файла для оценки акций

Полноценный шаблон оценки акций по модели дисконтированных денежных потоков от профессора Сваминатана, 25 лет преподававшего в Cornell (University of Chicago). Конспекты лекций по оценке и анализу ценных бумаг также отличные.

Бонус: пример боевой оценки акций Tesla от Асвата Дамодарана, профессора финансов в Школе бизнеса Стерна при Нью-Йоркском университете (преподает корпоративные финансы и оценку капитала).

Читайте также:

- 8 лучших книг по анализу отчетности и оценке компаний

- 8 лучших книг для развития знаний об инвестициях

- Три факта об оценке активов

- Законы оценки: Разоблачение мифов и заблуждений

- Роль облигаций в инвестиционном портфеле

- BOND ETF. Первый настоящий фонд облигаций с затратами 0.4%

- и еще десятки полезных публикаций в нашем канале Telregram. Вот тут есть полный гид по каналу

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

Основные компоненты:

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

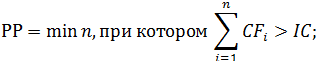

Срок окупаемости:

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

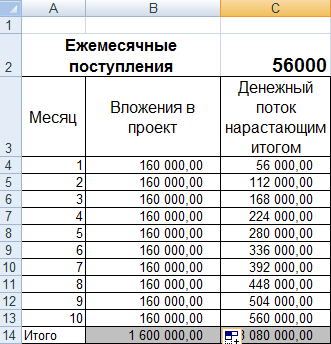

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

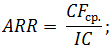

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

Формула расчета:

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

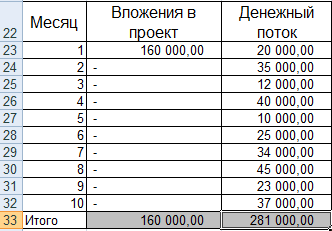

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

- скачать полный инвестиционный проект

- скачать сокращенный вариант в Excel

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.