Для оценивания финансово-хозяйственной деятельности организации формируются такие отчетные формы, как Баланс, Отчет о прибылях и убытках, о движении денежных средств. Это формы составляются в абсолютных величинах. Для оценки экономической эффективности используются экономические показатели. Рассчитаем основные финансовые коэффициенты с помощью средств Excel.

Анализ рентабельности

Для расчета коэффициентов экономической эффективности предприятия в Excel используем условные данные, характеризующие хозяйственную деятельность.

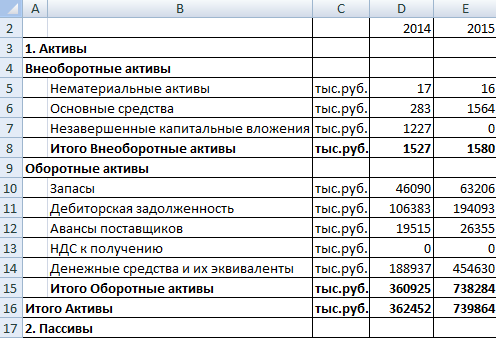

У нас есть баланс:

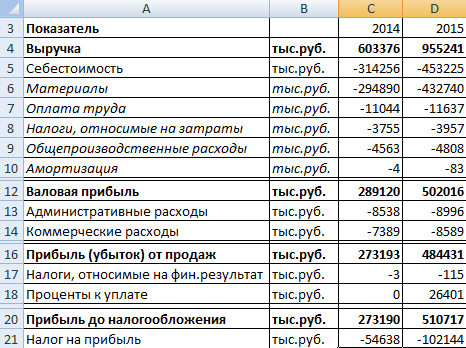

Отчет о прибылях и убытках с показателями за 2 года:

Рассчитаем коэффициенты эффективности работы предприятия.

Маржа валовой прибыли – показатель рентабельности, отражающий процентную долю прибыли в объеме продаж. Рассчитывается как частное валовой прибыли и выручки. Также показывает, есть ли у предприятия возможность снизить цену в ответ на изменившуюся ситуацию на рынке конкурентов. В финансовом анализе используется только в сочетании с таким показателем, как рентабельность операционной прибыли до погашения налоговых обязательств.

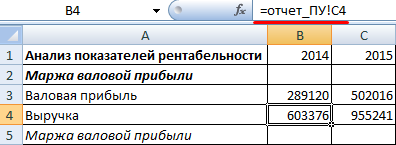

Для наглядности перенесем в таблицу «Анализ показателей рентабельности» необходимые для расчета маржи валовой прибыли данные:

Использованы ссылки на соответствующие ячейки в Отчете о прибылях и убытках.

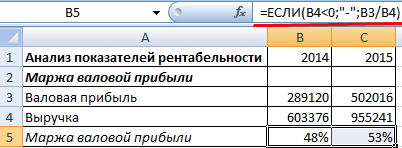

Формула для расчета маржи валовой прибыли:

* В ячейках для результатов установлен процентный формат.

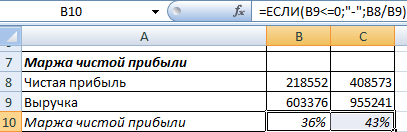

Маржа чистой прибыли – сопоставление чистой прибыли с выручкой – характеризует степень эффективности деятельности предприятия.

Перенесем необходимые для расчета данные из Отчета и найдем показатель маржи чистой прибыли:

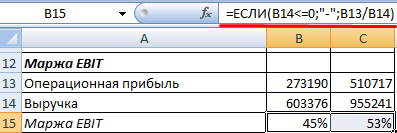

Рентабельность операционной прибыли до погашения налогов (маржа EBIT) – отношение операционной прибыли к выручке – показывает, насколько прибыльность фирмы зависит от объема продаж.

Расчет в Excel:

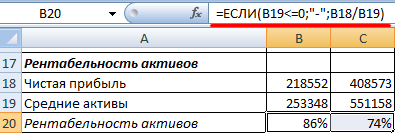

Эффективность активов – отношение чистой прибыли к величине всех активов – характеризует, насколько грамотно используется имущество предприятия.

Рассчитаем в Excel:

Для расчета средних активов берутся данные из баланса (строка «Итого Активы»). Необходимо найти среднее значение данных на начало периода и на конец периода ((показатель нг + показатель кг) /2).

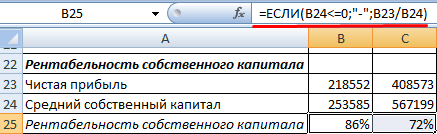

Рентабельность собственного капитала – сопоставление чистой прибыли со средним показателем собственного капитала – иллюстрирует эффективность использования капитала.

Данные для расчета и формула:

Это основные коэффициенты экономической эффективности предприятия.

Анализ ликвидности и финансовой устойчивости

В условиях рыночной экономики главная роль отводится финансовым ресурсам предприятия. Для оценки эффективности их использования применяются разные методы (расчет показателей рентабельности, анализ финансовых коэффициентов, оценка стоимости, структуры и движения капитала). Воспользуемся методом анализа финансовых коэффициентов.

Эффективность использования ресурсов предприятия характеризуют коэффициенты оценки финансовой устойчивости, платежеспособности, оборачиваемости активов и капитала.

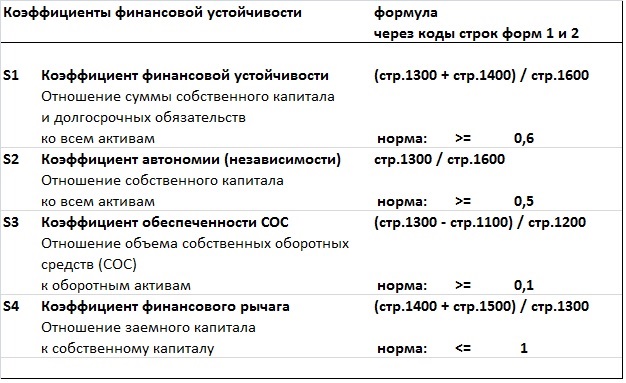

Коэффициенты оценки финансовой устойчивости:

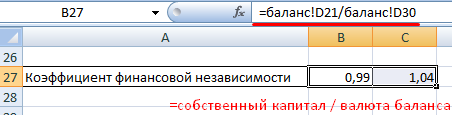

- Коэффициент финансовой независимости (норма – >=0,5).

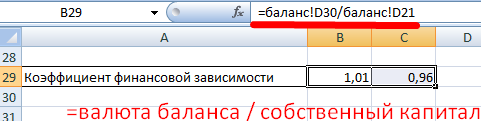

- Коэффициент финансовой зависимости (норма – <=2,0).

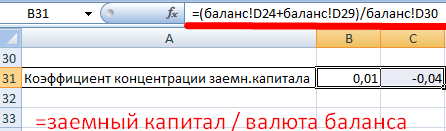

- Показатель концентрации заемного капитала (норма – <=0,5).

- Показатель задолженности (норма – <=1,0).

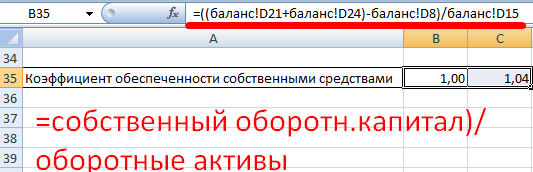

- Показатель обеспеченности собственными средствами (норма – >=0,1).

Анализ коэффициентов эффективности использования финансовых ресурсов ведется в динамике. Показатели сопоставляются с рекомендуемыми и с данными других организаций, работающих в смежной сфере.

Такой показатель, как ликвидность, характеризует способность предприятия производить необходимые расходы. Расчет коэффициентов предполагает сопоставление элементов оборотных активов с краткосрочными обязательствами.

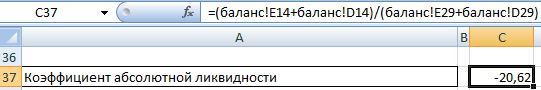

- Коэффициент абсолютной ликвидности (отношение денежных средств и краткосрочных вложений к текущим обязательствам). Величина денежных средств не покрывает краткосрочные обязательства.

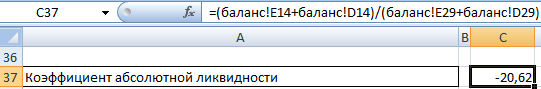

- Коэффициент срочной ликвидности (отношение высоколиквидных активов к текущим обязательствам). Предприятие не в состоянии быстро погасить краткосрочные обязательства оборотными активами.

Это одна из самых жестких оценок ликвидности организации.

На сегодняшний день разработано большое количество специализированных программных продуктов для проведения экономических расчетов, однако сотрудники финансово-экономических служб чаще всего пользуются табличным редактором Excel. Причина популярности данного инструмента — обширный функционал Excel и постоянное его развитие практически в каждой новой версии табличного редактора.

В рамках одной статьи невозможно рассмотреть все достоинства Excel, которые экономисты могут применить в своей работе, поэтому остановимся на анализе лучших функций редактора, используемых для решения экономических задач.

Для удобства восприятия материала сгруппируем эти функции в три блока:

1. Функционал расчетных формул в Excel.

2. Функционал Excel для обработки табличных данных.

3. Инструменты Excel для моделирования и анализа экономических данных.

ФУНКЦИОНАЛ РАСЧЕТНЫХ ФОРМУЛ В EXCEL

Расчетные формулы являются изначальным и основополагающим функционалом табличного редактора Excel, поэтому рассмотрим их в первую очередь.

Пакет встроенных расчетных формул включает в себя десятки наименований, но самыми востребованными в работе экономистов являются следующие формулы: ЕСЛИ, СУММЕСЛИ и СУММЕСЛИМН, ВПР и ГПР, СУММПРОИЗВ, СЧЕТЕСЛИ.

Решение экономической задачи с помощью формулы ЕСЛИ

Формула ЕСЛИ — расчетная функция Excel, которую наиболее часто используют для решения несложных экономических расчетов. Она относится к группе логических формул и позволяет рассчитать необходимые данные по условиям, заданным пользователями.

С помощью формулы ЕСЛИ можно сравнить числовые или текстовые значения по прописанным в формуле условиям.

Запись расчетной формулы в заданной ячейке в общем виде выглядит так:

=ЕСЛИ(логическое_выражение;[значение_если_истина];[значение_если_ложь]),

где логическое выражение — данные, которые нужно проверить/сравнить (числовые или текстовые значения в ячейках);

значение_если_истина — результат, который появится в расчетной ячейке, если значение будет верным;

значение_если_ложь — результат, который появится в расчетной ячейке при неверном значении.

Задача № 1. Предприятие реализует три номенклатурные группы продукции: лимонад, минеральная вода и пиво. С 01.09.2020 запланировано установить скидку в размере 15 % на пиво.

Чтобы сформировать новый прайс на продукцию, сохраняем ее перечень в виде таблицы Excel. В первом столбце таблицы отражена номенклатура всей продукции в алфавитном порядке, во втором — признак группы продукции.

Для решения задачи создаем в таблице третий столбец и прописываем в первой ячейке номенклатуры формулу: =ЕСЛИ(C4=»пиво»;15%;0).

Эту формулу продлеваем до конца перечня номенклатуры продукции. В итоге получаем сведения о продукции, на которую с сентября снизится цена (табл. 1).

В данном примере показано использование формулы ЕСЛИ для обработки текстовых значений в исходных данных.

Решение экономической задачи с помощью формулы СУММЕСЛИ

Формулы СУММЕСЛИ и СУММЕСЛИМН также используют для экономических расчетов, но они обладают более широкими возможностями для выборки и обработки данных. Можно задать не одно, а несколько условий отборов и диапазонов.

Задача № 2. На основе ведомости начисления заработной платы сотрудникам магазина нужно определить общую сумму зарплаты продавцов.

Чтобы решить эту задачу, сохраняем ведомость из учетной базы данных в виде таблицы Excel. В данном случае нам нужно не просто произвести выборку значений, но и суммировать их результат. Поэтому будем использовать более сложную разновидность формулы ЕСЛИ — СУММЕСЛИ.

Для решения задачи добавим внизу таблицы еще одну строку «Всего продавцы». В ее ячейке под суммой зарплаты, начисленной сотрудникам магазина, пропишем следующую формулу:=СУММЕСЛИ(C4:C13;»продавец»;D4:D13).

Таким образом мы задали условие, при котором табличный редактор обращается к столбцу с наименованием должностей (столбец С), выбирает в нем значение «Продавец» и суммирует данные ячеек с начисленной заработной платой из столбца D в привязке к этой должности.

Результат решения задачи — в табл. 2.

Решение экономической задачи с помощью формул ВПР и ГПР

Формулы ВПР и ГПР используют для решения более сложных экономических задач. Они популярны среди экономистов, так как существенно облегчают поиск необходимых значений в больших массивах данных. Разница между формулами:

- ВПР предназначена для поиска значений в вертикальных списках (по строкам) исходных данных;

- ГПР используют для поиска значений в горизонтальных списках (по столбцам) исходных данных.

Формулы прописывают в общем виде следующим образом:

=ВПР(искомое значение, которое требуется найти; таблица и диапазон ячеек для выборки данных; номер столбца, из которого будут подставлены данные; [интервал просмотра данных]);

=ГПР(искомое значение, которое требуется найти; таблица и диапазон ячеек для выборки данных; номер строки, из которой будут подставлены данные; [интервал просмотра данных]).

Указанные формулы имеют ценность при решении задач, связанных с консолидацией данных, которые разбросаны на разных листах одной книги Excel, находятся в различных рабочих книгах Excel, и размещении их в одном месте для создания экономических отчетов и подсчета итогов.

Задача № 3. У экономиста есть данные в виде таблицы Excel о реализации продукции за сентябрь в натуральном измерении (декалитрах) и данные о реализации продукции в сумме (рублях) в другой таблице Excel. Экономисту нужно предоставить руководству отчет о реализации продукции с тремя параметрами:

- продажи в натуральном измерении;

- продажи в суммовом измерении;

- средняя цена реализации единицы продукции в рублях.

Для решения этой задачи с помощью формулы ВПР нужно последовательно выполнить следующие действия.

Шаг 1. Добавляем к таблице с данными о продажах в натуральном измерении два новых столбца. Первый — для показателя продаж в рублях, второй — для показателя цены реализации единицы продукции.

Шаг 2. В первой ячейке столбца с данными о продажах в рублях прописываем расчетную формулу: =ВПР(B4:B13;Табл.4!B4:D13;3;ЛОЖЬ).

Пояснения к формуле:

В4:В13 — диапазон поиска значений по номенклатуре продукции в создаваемом отчете;

Табл.4!B4:D13 — диапазон ячеек, где будет производиться поиск, с наименованием таблицы, в которой будет организован поиск;

3 — номер столбца, по которому нужно выбрать данные;

ЛОЖЬ — значение критерия поиска, которое означает необходимость строгого соответствия отбора наименований номенклатуры таблицы с суммовыми данными наименованиям номенклатуры в таблице с натуральными показателями.

Шаг 3. Продлеваем формулу первой ячейки до конца списка номенклатуры в создаваемом нами отчете.

Шаг 4. В первой ячейке столбца с данными о цене реализации единицы продукции прописываем простую формулу деления значения ячейки столбца с суммой продаж на значение ячейки столбца с объемом продаж (=E4/D4).

Шаг 5. Продлим формулу с расчетом цены реализации до конца списка номенклатуры в создаваемом нами отчете.

В результате выполненных действий появился искомый отчет о продажах (табл. 3).

На небольшом количестве условных данных эффективность формулы ВПР выглядит не столь внушительно. Однако представьте, что такой отчет нужно сделать не из заранее сгруппированных данных по номенклатуре продукции, а на основе реестра ежедневных продаж с общим количеством записей в несколько тысяч.

Тогда эта формула обеспечит такую скорость и точность выборки нужных данных, которой трудно добиться другими функциями Excel.

Решение экономической задачи с помощью формулы СУММПРОИЗВ

Формула СУММПРОИЗВ позволяет экономистам справиться практически с любой экономической задачей, для решения которой нужно работать с несколькими массивами данных. Она обладает всеми возможностями рассмотренных выше формул, умеет суммировать произведения данных из списка до 255 источников (массивов).

Задача № 4. Есть реестр продаж различной номенклатуры продукции за сентябрь 2020 г. Нужно рассчитать из общего реестра данные о суммах реализации по основным номенклатурным группам продукции.

Чтобы выполнить задачу, добавим внизу реестра три новые строки с указанием групп продукции и пропишем в ячейке с будущими данными о продажах первой группы (пиво) следующую формулу: =СУММПРОИЗВ(((C4:C13=C16)*D4:D13)). Здесь указано, что в ячейке должно быть выполнено суммирование произведений значений диапазона ячеек столбца с наименованием групп продукции (C4:C13) с условием отбора наименования группы «Пиво» (С16) на значения ячеек столбца с суммами продаж (D4:D13).

Далее копируем эту формулу на оставшиеся две ячейки, заменив в них условия отбора на группу «Лимонад» (С17) и группу «Минеральная вода» (С18).

Выполнив указанные действия, получим искомое решение задачи в табл. 4.

Решение экономической задачи с помощью формулы СЧЕТЕСЛИ

Формула СЧЕТЕСЛИ используется не так широко, как предыдущие, но она выручает экономистов, если нужно минимизировать ошибки при работе с таблицами Excel. Эта формула удобна для проверки корректности вводимых данных и установке различного рода запретов, что особенно важно, если с данными работает несколько пользователей.

Задача № 5. Экономисту поручили провести корректировку справочника номенклатуры ТМЦ в учетной базе данных компании. Справочник долгое время не проверяли, данные в него вносили порядка 10 человек, поэтому появилось много некорректных и дублирующих наименований.

Чтобы повысить качество работы, приняли решение создать обновленный справочник в книге Excel, а затем сопоставить его с данными в учетной базе и исправить их. Проблема заключалась в том, что перечень номенклатуры составляет порядка 3000 наименований. Вносить его в книгу будут шесть человек, а это создает риск дублирования позиций.

Экономист может решить эту проблему с помощью формулы СЧЕТЕСЛИ. Нужно выполнить следующие действия:

- выбираем диапазон ячеек, куда будут вноситься наименования номенклатуры (В5:В3005);

- в меню редактора выбираем путь: Данные → Проверка данных;

- в появившемся диалоговом окне выбираем вкладку Параметры и указываем в выпадающем списке Тип данных вариант Другой;

- в строке Формула указываем: =СЧЕТЕСЛИ($В$5:$В$3005;В5)<=1;

- в диалоговом окне на вкладке Сообщение об ошибке вводим текст сообщения и нажимаем кнопку «ОК».

Если кто-либо из сотрудников будет пытаться ввести в указанный диапазон ячеек наименование ТМЦ, которое уже есть в диапазоне, у него это не получится. Excel выдаст сообщение в таком виде (рис. 1).

ФУНКЦИОНАЛ EXCEL ДЛЯ ОБРАБОТКИ ТАБЛИЧНЫХ ДАННЫХ

Помимо расчетных формул в табличном редакторе Excel присутствует набор инструментов, значительно облегчающих жизнь экономистам, которые работают с большими объемами данных. К наиболее популярным из них можно отнести функцию сортировки данных, функцию фильтрации данных, функцию консолидации данных и функцию создания сводных таблиц.

Решение экономической задачи с применением функции сортировки данных

Функционал сортировки данных позволяет изменить расположение данных в таблице и выстроить их в новой последовательности. Это удобно, когда экономист консолидирует данные нескольких таблиц и ему нужно, чтобы во всех исходных таблицах данные располагались в одинаковой последовательности.

Другой пример целесообразности сортировки данных — подготовка отчетности руководству компании. С помощью функционала сортировки из одной таблицы с данными можно быстро сделать несколько аналитических отчетов.

Сортировку данных выполнить просто:

- выделяем курсором столбцы таблицы;

- заходим в меню редактора: Данные → Сортировка;

- выбираем нужные параметры сортировки и получаем новый вид табличных данных.

Задача № 6. Экономист должен подготовить отчет о заработной плате, начисленной сотрудникам магазина, с последовательностью от самой высокой до самой низкой зарплаты.

Для решения этой задачи берем табл. 2 в качестве исходных данных. Выделяем в ней диапазон ячеек с показателями начисления зарплат (B4:D13).

Далее в меню редактора вызываем сортировку данных и в появившемся окне указываем, что сортировка нужна по значениям столбца D (суммы начисленной зарплаты) в порядке убывания значений.

Нажимаем кнопку «ОК», и табл. 2 преобразуется в новую табл. 5, где в первой строке идут данные о зарплате директора в 50 000 руб., в последней — данные о зарплате грузчика в 18 000 руб.

Решение экономической задачи с использованием функционала Автофильтр

Функционал фильтрации данных выручает при решении задач по анализу данных, особенно если возникает необходимость проанализировать часть исходной таблицы, данные которой отвечают определенным условиям.

В табличном редакторе Excel есть два вида фильтров:

- автофильтр — используют для фильтрации данных по простым критериям;

- расширенный фильтр — применяют при фильтрации данных по нескольким заданным параметрам.

Автофильтр работает следующим образом:

- выделяем курсором диапазон таблицы, данные которого собираемся отфильтровать;

- заходим в меню редактора: Данные → Фильтр → Автофильтр;

- выбираем в таблице появившиеся значения автофильтра и получаем отфильтрованные данные.

Задача № 7. Из общих данных о реализации продукции за сентябрь 2020 г. (см. табл. 4) нужно выделить суммы продаж только по группе лимонадов.

Для решения этой задачи выделяем в таблице ячейки с данными по реализации продукции. Устанавливаем автофильтр из меню: Данные → Фильтр → Автофильтр. В появившемся меню столбца с группой продукции выбираем значение «Лимонад». В итоге в табл. 6 автоматически остаются значения продаж лимонадов, а данные по группам «Пиво» и «Минеральная вода» скрываются.

Для применения расширенного фильтра нужно предварительно подготовить «Диапазон условий» и «Диапазон, в который будут помещены результаты».

Чтобы организовать «Диапазон условий», следует выполнить следующие действия:

- в свободную строку вне таблицы копируем заголовки столбцов, на данные которых будут наложены ограничения (заголовки несмежных столбцов могут оказаться рядом);

- под каждым из заголовков задаем условие отбора данных.

Строка копий заголовков вместе с условиями отбора образуют «Диапазон условий».

Порядок работы с функционалом консолидации данных

Функционал консолидации данных помогает экономистам в решении задач по объединению данных из нескольких источников в одну общую таблицу. Например, экономисты холдинговых компаний часто создают однотипные таблицы с данными по разным компаниям холдинга и им требуется предоставить руководству сводные данные о работе всей группы компаний. Для упрощения формирования сводных показателей как раз и подходит функционал консолидации данных.

Консолидация работает только с идентичными таблицами Excel, поэтому для успеха все объединяемые таблицы должны отвечать следующим требованиям:

- макеты всех консолидируемых таблиц одинаковые;

- названия столбцов во всех консолидируемых таблицах идентичные;

- в консолидируемых таблицах нет пустых столбцов и строк.

Работа с функционалом консолидации включает ряд последовательных действий:

1) открываем файлы со всеми таблицами, из которых собираемся консолидировать данные;

2) в отдельном файле, где будет находиться консолидированный отчет, ставим курсор на первую ячейку диапазона консолидированной таблицы;

3) в меню Excel открываем вкладки: Данные → Работа с данными → Консолидация;

4) в открывшемся диалоговом окне выбираем функцию консолидации (как правило, это «сумма», потому что нам требуется суммировать значения нескольких таблиц);

5) в диалоговом окне консолидации указываем ссылки на диапазоны объединяемых таблиц (диапазоны должны быть одинаковые);

6) если требуется автоматическое обновление данных консолидированной таблицы при изменении данных исходных таблиц, ставим галочку напротив «Создавать связи с исходными данными»;

7) завершаем консолидацию нажатием кнопки «ОК». В итоге получаем сводную структурированную таблицу, объединяющую данные всех исходных таблиц.

Решение экономической задачи с использованием функционала сводной таблицы для создания нового отчета

Функционал сводных таблиц позволяет сформировать различного рода отчеты из одного или нескольких массивов данных с возможностью обновления отчетных данных в случае изменения информации в исходных массивах. Используя сводные таблицы, можно быстро перенастроить параметры отчета.

Для создания сводной таблицы нужно зайти в меню Excel и вызвать Мастера сводных таблиц. В моей версии редактора это выполняется через Вставка → Сводная таблица, в некоторых версиях нужно выбрать Данные → Сводная таблица.

В появившемся диалоговом окне формируем параметры будущей таблицы:

- указываем исходную таблицу или диапазон ячеек Excel, откуда будут взяты данные для сводной таблицы. В последних версиях Excel также можно выбрать вариант обработки данных из внешних источников;

- указываем место, куда размещать создаваемый отчет сводной таблицы (новый лист, ячейки открытого листа);

- в открывшемся конструкторе отчета указываем, какие исходные данные будут выведены в строки и столбцы отчета, при необходимости настраиваем фильтры для показателей сводной таблицы и создаем новый отчет.

Задача № 8. Экономисту нужно создать отчет на основе реестра данных о реализации продукции за сентябрь 2020 г. В отчете должно быть два уровня группировки данных. На первом уровне нужно вывести итоги по группам продукции, на втором уровне — по ее номенклатурным позициям. Чтобы решить эту задачу, вызываем Мастера сводных таблиц. Указываем, что данные берем из ячеек табл. 4, а отчет будем размещать на новом листе книги Excel. В конструкторе отчета указываем, что в первой колонке отчета будут показатели групп и номенклатурных единиц продукции, во второй — данные о суммах реализации. После этого даем команду создать сводную таблицу. Результат — в табл. 7.

ИНСТРУМЕНТЫ EXCEL ДЛЯ МОДЕЛИРОВАНИЯ И АНАЛИЗА ЭКОНОМИЧЕСКИХ ДАННЫХ

Постоянное развитие функционала табличного редактора Excel привело к тому, что появилось много новых инструментов, которые могут помочь экономистам в решении выполняемых ими задач. К числу наиболее значимых можно отнести функцию «Поиск решения», пакет расширенного анализа данных и специализированные надстройки.

Решение экономической задачи с помощью надстройки «Поиск решения»

Функция «Поиск решения» позволяет найти наиболее рациональный способ решения экономической задачи математическими методами. Она может автоматически выполнить расчеты для задач с несколькими вводными данными при условии накладывания определенных ограничений на искомое решение.

Такими экономическими задачами могут быть:

- расчет оптимального объема выпуска продукции при ограниченности сырья;

- минимизация транспортных расходов на доставку продукции покупателям;

- решение по оптимизации фонда оплаты труда.

Функция поиска решения является дополнительной надстройкой, поэтому в стандартном меню Excel мы ее не найдем. Чтобы использовать в своей работе функцию «Поиск решения», экономисту нужно сделать следующее:

- в меню Excel выбрать путь: Файл → Параметры → Надстройки;

- в появившемся списке надстроек выбрать «Поиск решения» и активировать эту надстройку;

- вернуться в меню Excel и выбрать: Данные → Поиск решения.

Задача № 9. Туристической компании необходимо организовать доставку 45 туристов в четыре гостиницы города с трех пунктов прибытия при минимально возможной сумме затрат. Для решения задачи составляем таблицу с исходными данными:

1. Количество прибывающих с каждого пункта — железнодорожный вокзал, аэропорт и автовокзал (ячейки Н6:Н8).

2. Количество забронированных для туристов мест в каждой из четырех гостиниц (ячейки D9:G9).

3. Стоимость доставки одного туриста с каждого пункта прибытия до каждой гостиницы размещения (диапазон ячеек D6:G8).

Исходные данные, размещенные таким образом, показаны в табл. 8.1.

Далее приступаем к подготовке поиска решения.

1. Создаем внизу исходной таблицы такую же таблицу для расчета оптимального количества доставки туристов при условии минимизации затрат на доставку с диапазоном ячеек D15:G17.

2. Выбираем на листе ячейку для расчета искомой функции минимизации затрат (J4) и прописываем в ячейке расчетную формулу: =СУММПРОИЗВ(D6:G8;D15:G17).

3. Заходим в меню Excel, вызываем диалоговое окно надстройки «Поиск решения» и указываем там требуемые параметры и ограничения (рис. 2):

- оптимизировать целевую функцию — ячейка J4;

- цель оптимизации — до минимума;

- изменения ячейки переменных — диапазон ячеек второй таблицы D15:G17;

- ограничения поиска решения:

– в диапазоне ячеек второй таблицы D15:G17 должны быть только целые значения (D15:G17=целое);

– значения диапазона ячеек второй таблицы D15:G17 должны быть только положительными (D15:G17>=0);

– количество мест для туристов в каждой гостинице таблицы для поиска решения должно быть равно количеству мест в исходной таблице (D18:G18 = D9:G9);

– количество туристов, прибывающих с каждого пункта, в таблице для поиска решения должно быть равно количеству туристов в исходной таблице (Н15:Н17 = Н6:Н8).

Далее даем команду найти решение, и надстройка рассчитывает нам результат оптимальной доставки туристов (табл. 8.2).

При такой схеме доставки целевое значение общей суммы расходов действительно минимальное и составляет 1750 руб.

Пакет расширенного анализа данных

Пакет расширенного анализа данных применяют, если нужно исследовать различного рода статистические анализы, ряды данных, спрогнозировать тренды и т. д.

Пакет является надстройкой к Excel, устанавливается в основное меню аналогично функции поиска решений (Файл → Параметры → Надстройки → Пакет анализа). Вызвать его можно командой Данные → Анализ данных через диалоговое окно, в котором отражены все заложенные в надстройке виды анализа (рис. 3).

Специализированные надстройки для финансово-экономической работы

В последние годы значительно расширился перечень специализированных надстроек к табличному редактору Excel, которые могут использовать в своей работе экономисты. Практически все они бесплатные, легко устанавливаются самим пользователем.

Не будем останавливаться на таких надстройках, как Power Query, Power Pivot, Power Quick, так как они в большей степени используются в целях бизнес-аналитики, чем для решения экономических задач.

Есть и другие надстройки к Excel, которые могут облегчить работу специалистов финансово-экономических служб. Интерес представляют две бесплатные надстройки — «Финансист» и PowerFin.

Надстройку «Финансист» можно установить на свою версию Excel как в автоматическом, так и ручном режиме. В надстройке собрано много полезных для экономистов функций. Достаточно перечислить основные блоки данной надстройки:

- финансовые функции (ликвидность, платежеспособность, финансовая устойчивость, рентабельность, оборачиваемость, безубыточность продаж, отсрочка платежа, налоги и т. д.);

- работа с формулами;

- работа с текстом;

- работа с книгами и листами Excel;

- работа с ячейками Excel;

- поиск дубликатов и сравнение диапазонов данных;

- вставка дат и примечаний к диапазонам данных;

- загрузка курсов валют;

- создание выпадающих списков.

Надстройка PowerFin будет полезна прежде всего экономистам, которые работают с кредитами и инвестициями. Она без проблем устанавливается в меню надстроек Excel и имеет следующие функции:

- кредитный калькулятор (с функцией выведения калькулятора на лист, в том числе с возможностью автоматического формирования графика платежей);

- депозитный калькулятор для вычисления основных параметров инвестиций (с функцией выведения калькулятора на лист);

- вычисление требуемой процентной ставки исходя из первоначальной и будущей стоимости инвестиций;

- набор основных формул для расчета эффективности проекта: дисконтированного денежного потока, чистого денежного дохода, внутренней нормы доходности, срока окупаемости.

Статья опубликована в журнале «Планово-экономический отдел» № 10, 2020.

Финансово-экономический анализ предприятия

Конечно же, тема финансово-экономического анализа предприятий, особенно в части касающейся оценки кредитоспособности и рисков

неплатежеспособности в сфере банковского кредитования, хорошо изучена, систематизирована, унифицирована и доступно представлена

как в профессиональной, так и популярной литературе, а также Интернете. Но мы все же для полноты изложения нашей рубрики

«управление финансами» коснемся, по крайней мере, основ этой темы.

Пример реально действующей системы комплексной оценки финансово-экономического состояния предприятия или

будущего инвестиционного проекта/стартапа с расчетом всех ключевых финансовых и инвестиционных показателей можно посмотреть,

скачав универсальную финансовую модель поколения 4.0 для анализа всевозможных инвестпроектов и принятия решений о их кредитовании

ниже в синей рамке.

СКАЧАТЬ

ФИНМОДЕЛЬ С ФИНАНСОВО-ЭКОНОМИЧЕСКИМ АНАЛИЗОМ ИНВЕСТПРОЕКТА

Также все нижеизложенные в настоящем разделе формулы расчета коэффициентов и показателей финансово-хозяйственной деятельности

предприятия аккумулированы нами в следующем Excel-файле, в котором читатель может самостоятельно заполнить стандартные бухгалтерские

финансовые формы отчетности (баланс, финансовый результат, движение ДС) своего предприятия и с легкостью получить расчеты классических

финансовых коэффициентов, тем самым самостоятельно провести, так называемый, экспресс-анализ финансово-экономического состояния предприятия:

СКАЧАТЬ

Финансово-экономический анализ с формулами

В качестве примера в конце раздела будет представлен этот же файл, только заполненный конкретными финансовыми данными гипотетической компании,

где можно будет, изменяя те или иные входящие данные бухгалтерского баланса, отчета о финансовых результатах и отчета о движении денежных средств,

посмотреть, что происходит со значениями финансовых показателей.

Начнем с понятия ликвидность. Под ликвидностью мы будем здесь понимать способность предприятия расплачиваться точно в срок и

в полном объеме по своим обязательствам перед кредиторами, поставщиками, бюджетом, сотрудниками предприятия и т.д.

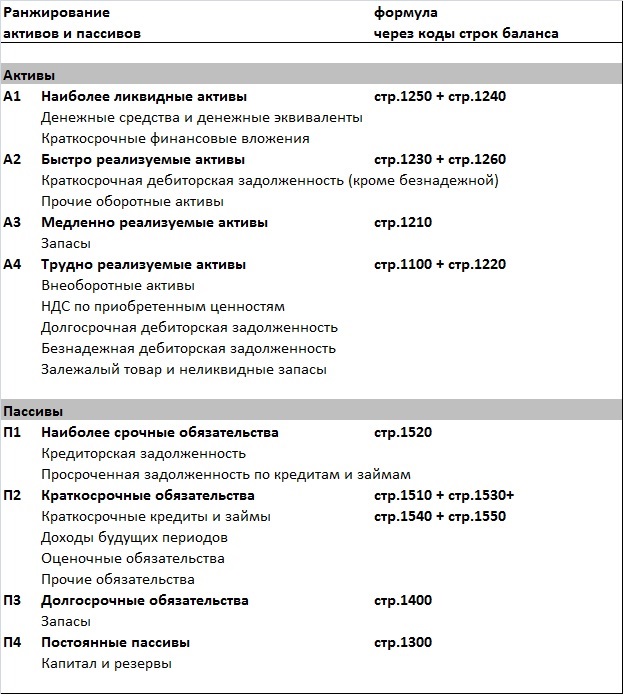

Для анализа и оценки ликвидности активы баланса компании обычно ранжируют по степени ликвидности,

а пассивы в части обязательств – по срочности и «важности» погашения.

Степень ликвидности активов определяется скоростью их преобразования в денежные средства и уровнем потери их балансовой стоимости

при срочном преобразовании в деньги. Денежные средства обладают абсолютным уровнем ликвидности, финансовые вложения

(депозиты, веселя коммерческих банков и т.п.) чуть меньшим уровнем ликвидности, поскольку, например, при досрочном снятии

денежных средств с банковского депозита, как правило, теряются начисленные проценты. Дебиторская задолженность,

которая не является безнадежной, обладает еще меньшим уровнем ликвидности, потому как, например, контрагент, который должен оплатить

с отсрочкой купленную продукцию у предприятия, может в какой-то момент испытывать финансовые трудности и не произвести

своевременно оплату (погашение дебиторской задолженности). Просроченная дебиторская задолженность теряет ликвидность зачастую

в следствие списания ее части (компания может «простить» часть своему контрагенту-должнику с целью получения по крайней мере «каких-то» наличных денег).

Для того чтобы готовая продукция «превратилась в живые деньги» для этого ее сначала необходимо продать, после чего формируется дебиторская задолженность,

и мы отправляемся на два предложения выше. Ну а внеоборотные активы и такие оборотные активы, как запасы, залежалый, не пользующийся спросом товар,

безнадежная дебиторская задолженность имеют, очевидно, самый низкий уровень ликвидности.

Наиболее срочными обязательствами являются просроченные обязательства (долги неоплаченные в срок), причем первостепенно перед

коммерческими банками, бюджетом и персоналом, потом перед поставщиками, поскольку с последними еще как-то можно договариваться

без существенного ущерба для репутации. Далее, по мере убывания срочности и «важности» – кредиторская задолженность, краткосрочные

кредиты и займы, резервы предстоящих расходов, прочие краткосрочные обязательства и, наконец, долгосрочные обязательства.

Представим в виде следующей таблицы ранжирование активов и пассивов баланса:

Говорят, что баланс является абсолютно ликвидным, если одновременно выполняются следующие четыре неравенства:

А1 >= П1;

А2 >= П2;

А3 >= П3;

А4 <= П4;

Заметим, что одновременное выполнение первых трех неравенств, автоматически влечет за собой выполнение четвертого.

Текущая ликвидность баланса характеризуется неравенством

А1 + А2 >= П1 + П2,

что свидетельствует о способности предприятия расплачиваться по своим текущим долгам в ближайшей перспективе относительно даты,

на которую сформирован анализируемый баланс.

Платежеспособность предприятия на более длительном периоде обеспечивается неравенством

А1 + А2 + А3 >= П1 + П2 + П3.

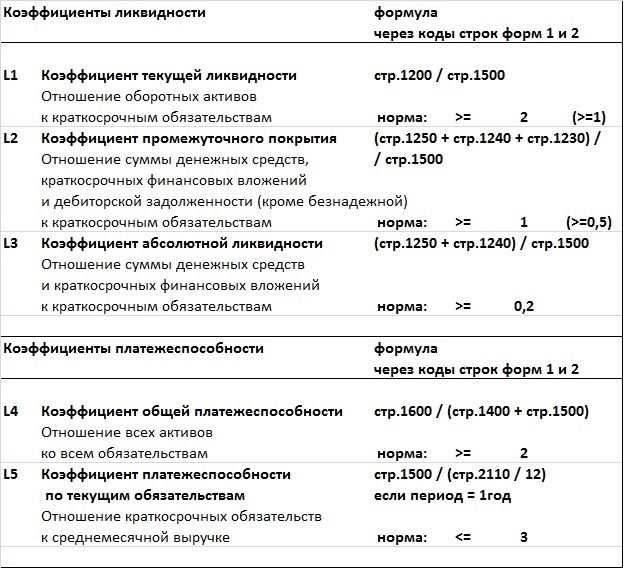

Также для оценки уровня ликвидности используются следующие коэффициенты:

Указанные нормативы «пришли» к нам с Запада, с, так сказать, развитых рынков. Получены они (нормативы) были следующим путем.

На протяжении значительного периода времени (несколько десятков лет) приведенные в таблице коэффициенты рассчитывались для большого

количества предприятий США и Западной Европы, причем в первую очередь для публичных компаний, то есть тех, чьи акции котировались на

известных мировых фондовых биржах. Далее для стабильно успешных компаний были рассчитаны средние уровни различных финансово-экономических

коэффициентов и эти статистически полученные уровни и были взяты в качестве нормативов или рекомендуемых значений для всех компаний,

которые обращались за заемными средствами в коммерческие банки и инвестиционные компании.

Но здесь необходимо отметить то, что, например, норматив «>=2» для коэффициента текущей ликвидности (L1) был получен

на основе изучения финансовой статистики крупных промышленных американских компаний, и применять его для любого предприятия

не имеет смысла. Допустим нам необходимо проанализировать ликвидность ООО, занимающегося исключительно торговой деятельностью,

с уставным капиталом в 10тыс.руб., краткосрочными кредитами (на срок до одного года) на пополнение оборотного капитала в среднем

в размере 1млн.руб., ежемесячной выручкой 500тыс.руб. и чистой маржой (процент отношения чистой прибыли к выручке) в 5%.

Тогда получаем ежегодный прирост собственного капитала в размере 300тыс.руб., и срок выхода на норму в «2 раза» по коэффициенту

текущей ликвидности, равный трем годам и четырем месяцам, при условии, что вложения во внеоборотные активы в течение всего этого

срока будут отсутствовать.

Короче говоря, необходимо учитывать, что нормативы или рекомендуемые значения для тех или иных финансово-экономических показателей

должны иметь, как минимум, отраслевой характер.

Ну а мы переходим к анализу финансовой устойчивости. Важнейшим показателем при анализе финансовой устойчивости предприятия

является объем собственных оборотных средств (СОС), который в сравнении с различными типами оборотных активов и краткосрочных

обязательств дает понимание об уровне финансовой независимости компании, т.е. независимости от внешних источников заимствования.

Объем собственных оборотных средств рассчитывается, как разность собственного капитала и внеоборотных активов или как следующая

формула через коды строк бухгалтерского баланса:

СОС = стр.1300 – стр.1100.

Если разность СОС — стр.1200 = 0 или близко к нулю, что встречается крайне редко, то это означает полную финансовую независимость

предприятия, или то, что все активы финансируются за счет собственного капитала.

Уровень достаточности/недостаточности финансирования запасов (стр.1210 баланса) за счет собственных оборотных средств определяет

уровень финансовой независимости/зависимости компании. Представим градацию уровней финансовой независимости в виде следующей таблицы:

Отметим, что в случае высокого уровня финансовой зависимости компании (I3), если на покрытие запасов помимо СОС,

краткосрочных кредитов и краткосрочной кредиторской задолженности перед поставщиками необходима еще и кредиторская задолженность

перед бюджетом и персоналом, то положение предприятия с точки зрения финансовой независимости считается критическим.

Приведем таблицу основных коэффициентов финансовой устойчивости/независимости предприятия:

Отметим, что норматив для коэффициента финансового рычага, который еще называют коэффициентом финансового левериджа,

прямо вытекает из норматива для коэффициента автономии.

Наконец мы переходим к, пожалуй, самому важному блоку финансово-экономических показателей для коммерческого предприятия,

а именно показателям, характеризующим коммерческую эффективностьдеятельности предприятия, то есть уровень прибыльности или

рентабельности, а также характеризующим оборачиваемость (эффективность управления) или уровень деловой активности менеджеров.

Эффективность, в т.ч. коммерческой деятельности, это понятие относительное, поэтому для того чтобы полноценно оценить

финансовый результат (понять много или мало заработало прибыли предприятие) за тот или иной период необходимо проанализировать

финансовую отдачу на один вложенный рубль в виде собственного капитала, заемных средств, себестоимости, различных типов расходов и т.п.,

в зависимости от типа заказчика (пользователя) данного анализа – топ-менеджеры или собственники компании, инвесторы или кредиторы и т.д.

Ключевым показателем эффективности, которым владеет каждый коммерсант и который всегда контролируется на предприятии

в рамках текущей операционной деятельности, а также с которым напрямую связаны такие составляющие управленческого процесса,

как управление себестоимостью и ценообразованием, является рентабельность проданной продукции (R) равная процентному отношению

валовой прибыли к себестоимости продаж за период или выражая через коды строк формы 2 (отчет о прибылях и убытках):

R = стр.2100 / стр.2120.

Часто, особенно в торговых компаниях, можно встретить понятие рентабельность продаж или маржа, под которым понимается

отношение валовой прибыли к выручке за период

стр.2100 / стр.2110,

но также под этим понятием иногда скрывается и отношение маржинальной прибыли к выручке

(стр.2100 – стр.2210) / стр.2110,

которое часто используют финансисты в контексте расчета точки безубыточности, и отношение операционной прибыли или прибыли от продаж к выручке

стр.2200 / стр.2110,

короче говоря, в каждом конкретном случае необходимо выяснять, о чем идет речь, при употреблении в разговорах и аналитических отчетах

тех или иных финансово-экономических понятий.

В финансовой науке показатель рентабельность продаж чаще определяется, как отношение валовой прибыли к выручке (вторая из приведенных выше формул):

ROS = (Return On Sales) = стр.2100 / стр.2110.

Общая экономическая эффективность определяется через процентное отношение чистой прибыли за период к среднему уровню суммарных активов,

рентабельность активов или экономическая рентабельность:

ROA = (Return On Assets) =

= стр.2400 / ((стр.1600 на начало периода + стр.1600 на конец периода)/2).

Для акционеров и инвесторов важными показателями эффективности являются рентабельность собственного капитала

(чистая прибыль к собственному капиталу) и рентабельность инвестиций или инвестиционного капитала

(EBITDA к сумме собственного капитала

и долгосрочных обязательств) соответственно:

ROE = (Return On Equity) =

= стр.2400 / ((стр.1300 на начало периода + стр.1300 на конец периода)/2),

ROIC = (Return On Invested Capital) =

= стр.2200 / (((стр.1300 + стр.1400) на нач. пер. + (стр.1300 + стр.1400) на кон. пер.)/2).

Эффективность текущей деятельности операционного блока предприятия оценивается маржинальной рентабельностью рабочего (оборотного)

капитала равной отношению маржинальной прибыли к объему оборотного капитала (оборотных активов):

ROWC = (Return On Working Capital) =

= (стр.2100 — стр.2210) / ((стр.1200 на начало периода + стр.1200 на конец периода)/2).

Также в зависимости от поставленных задач финансового анализа рассчитывают рентабельности различных сочетаний активов,

используя различные типы прибыли.

Как мы уже отмечали

ранее, помимо уровня рентабельности продаж крайне важным

показателем является время, за которое предприятие реализует продукцию с такой рентабельностью или в более широком смысле –

период оборачиваемости оборотных активов. Дело в том, что оборотные активы «перетекают» в рамках замкнутого операционного цикла из одного

состояния в другое: денежные средства в сырье, материалы и т.п. активы, которые формируют себестоимость, и преобразуются в готовую продукцию,

готовая продукция при продаже преобразуется в дебиторскую задолженность, дебиторская задолженность при ее погашении покупателями преобразуется

в денежные средства и т.д. В данном контексте выделяют три основных цикла коммерческого предприятия:

финансовый цикл – это период между оттоком денежных средств и дальнейшим их притоком или возвратом в полном объеме

плюс/минус заработанные/потерянные денежные средства в результате операционной деятельности предприятия;

производственный цикл – это период между поступлением в собственность предприятия сырья и материалов или моментом формирования

себестоимости продукции и реализацией продукции;

операционный цикл – это производственный цикл плюс период между реализацией продукции и поступлением денежных средств,

в счет оплаты проданной продукции, то есть, забегая вперед, это производственный цикл плюс период оборачиваемости дебиторской задолженности.

В случае если для анализа эффективности ведения дел менеджерами предприятия кроме стандартной бухгалтерской отчетности у нас больше

ничего нет, то используются следующие формулы расчета оборачиваемости или деловой активности.

Оборачиваемость товарных запасов за Период рассчитывается, как отношение выручки за Период к среднему уровню товарных запасов за Период:

ОбТЗ = стр.2110 / ((стр.1210 на нач.пер. + стр.1210 на кон.пер.)/2).

Также еще считают этот показатель через себестоимость проданной продукции за Период, тогда в числителе этой формулы будет

фигурировать строка 2120 отчета о прибылях и убытках.

Оборачиваемость дебиторской задолженности за Период рассчитывается, как отношение выручки за Период

к среднему уровню дебиторской задолженности за Период:

ОбДЗ = стр.2110 / ((стр.1230 на нач.пер. + стр.1230 на кон.пер.)/2).

Оборачиваемость кредиторской задолженности за Период рассчитывается, как отношение закупок за Период к среднему уровню кредиторской

задолженности за Период, но в бухгалтерской отчетности величины закупок в явном виде нет, поэтому можно рассматривать

в качестве объема закупок величину:

себестоимость продаж за Период + ТЗ на конец Периода – ТЗ на начало Периода,

тогда формула для оборачиваемости кредиторской задолженности за период будет иметь следующий вид:

ОбКЗ = (стр.2120 + стр.1210 на кон.пер. – стр.1210 на нач.пер.) /

/ ((стр.1520 на нач.пер. + стр.1520 на кон.пер.)/2).

Период оборачиваемости (P), выраженный в днях, рассчитывается как обратная величина к показателю оборачиваемости с

коэффициентом равным количеству дней в периоде. Формулы периода оборачиваемости товарных запасов, дебиторской и

кредиторской задолженностей выглядят следующим образом:

P(ОбТЗ) = кол-во дней в периоде / ОбТЗ,

P(ОбДЗ) = кол-во дней в периоде / ОбДЗ,

P(ОбКЗ) = кол-во дней в периоде / ОбКЗ.

В терминах периодов оборачиваемости длина финансового цикла (ФЦ) в днях имеет следующее представление:

ФЦ = P(ОбТЗ) + P(ОбДЗ) — P(ОбКЗ).

Мы несколько раз акцентировали внимание на том, кто является заказчиком анализа финансово-хозяйственной деятельности

предприятия и какой информацией для анализа располагает аналитик. Если это только бухгалтерские отчеты, то необходимо отметить,

какой может быть погрешность рассчитываемых финансово-экономических показателей, т.е. на сколько может отличаться полученная

информация от реального положения дел в компании.

Для примера рассмотрим показатель периода оборачиваемости товарных запасов. Пусть компания 15 января 2014 года приобрела

для перепродажи некий товар (далее – Товар) за 100 руб. и смогла его продать только 15 ноября 2014 года за 120руб.,

причем за 2014 год больше она (компания) ничего не продала, т.е. выручка за 2014 год равна 120руб. Если компания производственная,

то можно считать, что она произвела Товар в январе и в среднем себестоимость в 100 руб. сформировалась 15 января.

С точки зрения физического смысла понятия период оборачиваемости товарных запасов период оборачиваемости нашего

Товара – это количество дней между продажей (15.11.14) и покупкой (15.01.14) Товара, равное 304 дням.

Теперь посмотрим, какой результат мы получим, применяя формулу расчета периода оборачиваемости товарных запасов для трех периодов:

за 2014г., за 4-ый квартал 2014г. и за ноябрь 2014г.

Количество дней в 2014 году равно 365, выручка за 2014 год равна 120 руб., товарные запасы как на начало 2014 года,

так и на конец, равны нулю, таким образом, получаем:

P(ОбТЗ) = 365 / (120 / ((0 + 0)/2)),

т.е. при расчете оборачиваемости мы получаем деление на ноль, а значит невозможность адекватного применения формулы оборачиваемости.

Отметим, что в случае проведения подобных расчетов внутри компании, когда есть доступ к первичным документам или к учетной информационной

системе предприятия, вместо среднего уровня товарных запасов на начало и конец периода, сотрудники компании используют среднедневные

уровни товарных запасов за период, тогда получается что 304 дня в году средние остатки товарных запасов были равны 100 рублям,

а в оставшихся 61 днях – 0 рублей. Следовательно, средние товарные запасы за год составили:

(100*304 + 0*61) / 365 = 83,3руб.

В этом случае период оборачиваемости товарных запасов равен:

365 / (120 / 83,3) = 253,3 дня,

что существенно не совпадает с реальным периодом оборачиваемости в 304 дня. Но если в формуле оборачиваемости вместо выручки

в числителе мы возьмем себестоимость, то получим необходимый результат:

ОбТЗ = себестоимость проданной за период продукции / средние товарные запасы за период =

= 100 / 83,3 = 1,2;

P(ОбТЗ) = 365 / ОбТЗ = 365 / 1,2 = 304 дня.

Таким образом, можно утверждать, что целесообразнее использовать в формуле оборачиваемости товарных запасов в числителе не выручку,

а себестоимость проданной продукции:

ОбТЗ = стр.2120 / ((стр.1210 на нач.пер. + стр.1210 на кон.пер.)/2).

Пусть теперь в качестве периода взят 4-ый квартал 2014г. Количество дней в периоде равно 92, себестоимость продаж за период

равна 100 руб., остаток товарных запасов на начало периода (01.10.14) равен 100 руб., на конец – 0 руб.

Рассчитаем период оборачиваемости товарных запасов за 4-ый квартал 2014 года:

92 / (100 / ((100 + 0)/2)) = 92 / (100/50) = 92 / 2 = 46 дней << 304 дней,

что существенно меньше реального периода оборачиваемости в размере 304 дней. Очевидно, что если мы в качестве периода рассмотрим

ноябрь 2014 года, то формула нам даст еще более отличный от реальности результат, а именно 15 дней.

Проблема здесь в том, что формула расчета оборачиваемости товарных запасов на основе исключительно бухгалтерской отчетности

не учитывает то, когда были куплены эти запасы и если они были куплены задолго до начала исследуемого периода, то формула

дает существенно искаженную информацию. В этом случае необходимо, как минимум, запрашивать отчет от менеджмента компании о

возрасте товарных остатков на начало и конец периода, а также проданных товаров за период.

Автору приходилось сталкиваться с такой проблемой. На одном из предприятий информационная система рассчитывала финансовый цикл

для определения кассовых разрывов и их сроках как раз на основе приведенных здесь «классических» формул.

В один из периодов оказалось так, что компании по факту не хватает существенного объема оборотных средств,

хотя информационная система показывала, что должно хватать. В результате детального анализа ситуации оказалось,

что финансовый цикл, который рассчитывался в рамках учетной системы, оказался вдвое меньше чем реальный,

в результате чего пришлось срочно привлекать дополнительные банковские кредиты, причем из-за срочности ставки оказались выше, чем обычно.

Обратим здесь лишь внимание на то, что у этой компании было два акционера, которые в процессе выявления указанной выше проблемы

успели обвинить как друг друга, так и топ-именеджеров компании в воровстве денег, что в последствие крайне плохо сказалось на

общем уровне корпоративного климата.

Позже мы приведем пример, как правильно рассчитывать финансовый цикл и периоды оборачиваемости, основываясь на данных из

первичных документов, а также как необходимо настраивать автоматизированный управленческий учет, чтобы не вводить руководство

в замешательство.

Конечно же, возникает вопрос о том, как все-таки относиться к результатам расчетов на основе бухгалтерской отчетности.

Известно, что банки или инвестиционные компании для принятия решений о финансировании производят соответствующие расчеты

как минимум за пять кварталов, а, например, для ритейла еще и в ежемесячной разбивке. Суть такой необходимости состоит в том,

чтобы оценить не сами коэффициенты или показатели финансово-хозяйственного анализа, а их динамику, то есть еще одним из

важнейших направлений анализа является анализ темпов роста тех или иных финансово-экономических показателей. В связи с чем,

приведем здесь ключевое соотношение, которое определяет эффективность развития предприятия:

Т(ЧП) > Т(В) > Т(А) > 1,

где через Т(ЧП), Т(В) и Т(А) обозначены темпы роста чистой прибыли, валовой выручки и (совокупных) активов соответственно:

Т(ЧП) = стр.2400 текущего периода / стр.2400 предыдущего периода;

Т(В) = стр.2110 текущего периода / стр.2110 предыдущего периода;

Т(А) = стр.1600 на конец периода / стр.1600 на начало периода.

В заключение данного раздела кратко опишем методику анализа кредитоспособности предприятий, которая обычно используется

коммерческими банками, как экспресс-анализ кредитоспособностипотенциального заемщика.

Для определения кредитоспособности компании в рассмотрение берется некоторый набор ключевых финансово-экономических показателей,

например, четыре показателя K1, K2, K3 и K4, соответственно равные коэффициенту текущей ликвидности (L1),

коэффициенту промежуточного покрытия (L2), коэффициенту абсолютной ликвидности (L3) и коэффициенту автономии (S2),

определение и формулы расчетов этих коэффициентов см. выше.

Для значений каждого показателя из состава ключевых (в нашем случае K1, K2, K3 и K4) вводится ранжирование

по степени риска (чем ниже ранг, тем выше риск). Например, мы хотим использовать три степени риска:

Ранг3 – безрисковый;

Ранг2 – средний риск;

Ранг1 – высокий риск;

причем для показателя K1, коэффициента текущей ликвидности, ранжирование определяется следующим образом:

Ранг3, если K1 >= 2;

Ранг2, если 1 <= K1 < 2;

Ранг1, если K1 < 1;

для показателя K2, коэффициента промежуточного покрытия:

Ранг3, если K2 >= 1;

Ранг2, если 0,5 <= K2 < 1;

Ранг1, если K2 < 0,5;

для показателя K3, коэффициента абсолютной ликвидности:

Ранг3, если K3 >= 0,2;

Ранг2, если 0,15 <= K3 < 0,2;

Ранг1, если K3 < 0,15;

для показателя K4, коэффициента автономии:

Ранг3, если K4 >= 0,5;

Ранг2, если 0,4 <= K4 < 0,5;

Ранг1, если K4 < 0,4.

Далее для каждого из показателей K1, K2, K3 и K4 определяем его «вес» (v1, v2, v3 и v4) в системе выбранных показателей таким образом,

чтобы вес каждого был от нуля до единицы, и сумма всех весов равнялась единице:

0 < vi < 1, для каждого i = 1,2,3,4;

v1 +v2 + v3 + v4 = 1.

Наконец считаем итоговый показатель кредитоспособности (K) по формуле:

K = v1*Ранг(K1) + v2*Ранг(K2) + v3*Ранг(K3) + v4*Ранг(K4),

и определяем ранг кредитоспособности предприятия в соответствии, например, со следующей шкалой:

Ранг3 (безрисковая зона), если K >= 2,5;

Ранг2(зона среднего риска), если 1,5 <= K < 2,5;

Ранг1(зона высокого риска), если K < 1,5.

В кредитной политике банка может быть прописан следующий регламент принятия решений о кредитовании предприятий:

если предприятие имеет ранг 3 кредитоспособности, то кредит выдается, возможно, с какими-либо преференциями, например,

без залога и с более низкой ставкой, чем для прочих заемщиков; если предприятие имеет ранг 2 кредитоспособности,

то кредит выдается на общих условиях с полным обеспечением и ставкой, зависящей от качества обеспечения; если предприятие

попало в ранг 1, то возможно ставится сразу запрет на выдачу кредитов таким заемщикам, либо кредит может быть выдан только

после проведения более глубокого и детального анализа финансово-хозяйственной ситуации у обратившегося за кредитом предприятия.

Вообще говоря, анализ финансово-хозяйственного состояния компаний на основе бухгалтерской отчетности является крайне

недостаточным по многим причинам, одной из которых является тот факт, что анализируются прошлые периоды деятельности

и не берутся в учет перспективы развития, что является важным при инвестировании на длительный период. Поэтому в следующем

разделе мы окунемся в, так называемый, инвестиционный анализ.

Для иллюстрации и практического применения всего того набора формул, которые были изложены в данном разделе приводим конкретный

пример анализа финансово-хозяйственной деятельности предприятия в виде следующего Excel-файла:

СКАЧАТЬ

Пример финансово-экономического анализа

Читать далее —

Период оборачиваемости продаж и товарных запасов

Управление финансами

-

Предел потребительского спроса

-

Финансовая стратегия

-

Бюджетирование продаж и закупок

-

Финансовый поток и структура финансового цикла

-

Маржинальный отчет о прибылях и убытках P&L

-

Типовые финансово-хозяйственные операции. Баланс

-

Учет расходов в трех формах финансовой отчетности

-

Отражение бизнес-процесса в балансе предприятия

-

Эффективность операционной деятельности. EBITDA

-

БДДС-Финансовый поток-Кассовые разрывы-Cash Flow

-

Итоговый БДР. Итоговый прогнозный баланс

-

Примеры классических форм бухгалтерской отчетности

-

Финансово-экономический анализ предприятия

-

Период оборачиваемости продаж и товарных запасов

-

Разработка финансовой модели ритейла в EXCEL

-

Инвестиционная модель в EXCEL с NPV-анализом

-

Финмодель инвестпроекта в EXCEL, версия 2.0

-

Финансовые модели бюджетирования

Главная » Прочее » Финансовая модель в Excel пошаговый алгоритм и пример построения

На чтение 8 мин Просмотров 14.5к.

Финансовая стабильность предприятия во многом зависит от правильного планирования доходов и расходов. Но для этого нужно регулярно анализировать показатели, отражающие деятельность компании. Для удобства исследования составляют финансовую модель, включающую все факторы.

Содержание

- Понятие финансовой модели предприятия

- Порядок создания финансовой модели компании

- Пошаговый алгоритм формирования финансовой модели

- Задание исходных данных

- Составление плана расходов

- Формирование плана прибылей и убытков

- Создание прогноза оборота финансов

- Баланс

- Анализ результатов и детализация данных

- Формулы для расчета показателей

- Пример построения финансовой модели в Excel

Понятие финансовой модели предприятия

Финансовой моделью предприятия называют совокупность показателей деятельности компании. Зачастую, ее создают в специальных программах. Они помогают пересчитать конечные результаты в случае изменения исходных данных.

Для формирования структуры возможно использовать стандартную компьютерную программу Excel. С ее помощью можно регулярно проводить анализ, не затрачивая на расчеты лишнего времени. Достаточно один раз создать модель в виде таблиц, а затем просто менять исходные данные. Программа сама пересчитает конечные результаты.

Надо отметить, что при формировании конструкции используется масса показателей, точный перечень которых напрямую зависит от отрасли и специфики деятельности предприятия. Условно их можно поделить на 4 группы:

- Активы компании, то есть имущество, находящееся в ее владении.

- Пассивы фирмы, которые представляют собой финансовые обязательства.

- Финансовые обороты за рассчитываемый период.

- Прибыли и убытки.

Источниками информации служит привычный для всех российских компаний набор финансовой отчетности, который включает в себя баланс, отчет о прибылях и убытках, отчеты о движении денежных средств и о финансовых результатах.

Порядок создания финансовой модели компании

Финансовая модель помогает компании оценить результаты ее деятельности и определить факторы, которые повлияли на динамику тех или иных показателей. В ходе построения конструкции используется масса формул и данных. Для того, чтобы не запутаться в расчетах, в первую очередь, рекомендуется составить простую модель, которая характеризует взаимосвязь между внутренними и внешними факторами.

Формирование финансовой модели компании происходит в пять этапов:

- В первую очередь, определяют перечень исследуемых показателей, устанавливающих корреляцию между внутренними и внешними факторами.

- Второй этап связан непосредственно с построением финансовой модели. Если основа конструкции уже создана, можно переходить к следующему шагу.

- Далее, необходимо выявить реальные взаимосвязи. На основании полученных результатов подбираются формулы для последующих расчетов.

- Пятый этап связан с вводом исследуемых данных. Здесь важна внимательность. Даже одна ошибка может привести к искажению результатов всего анализа.

- В заключение, следует проанализировать полученные итоги.

Если анализ показал картину, недостаточную для полноценной оценки показателей, рекомендуется расширить модель путем дополнения исследуемых данных.

Пошаговый алгоритм формирования финансовой модели

Точная финансовая модель предприятия напрямую зависит от отрасли и специфики его работы. Однако алгоритм построения конструкции один для всех:

- задаем исходные данные;

- составляем план расходов, объем которых находится в динамике;

- формируем план прибылей и убытков;

- создаем прогноз оборота финансов;

- на основании плановых показателей подбиваем баланс;

- анализируем результаты, а в случае необходимости — расширяем модель.

Важно! Сама по себе финансовая конструкция предприятия представляет собой инструмент, при помощи которого аналитический отдел исследует результаты деятельности предприятия и выявляет взаимосвязь между факторами.

Задание исходных данных

Создание финансовой модели начинается с задания исходных данных. Приступать к формированию конструкции рекомендуется с ее простейших составляющих, например, плана продаж.

Составление плана расходов

Опираясь на исходные параметры, необходимо сформировать план затрат предприятия. Сюда можно включить все переменные расходы, например, сдельную заработную плату, коммунальные услуги, приобретение сырья и материалов и др. Ниже рекомендуется указать постоянные траты компании.

Формирование плана прибылей и убытков

После того, как все исходные значения созданы, можно приступать к формированию основных составляющих конструкции. План прибылей и убытков лучше всего размещать на следующем листе. Доходы можно расшифровать, например, по видам деятельности предприятия, товаров и услуг, а расходы – по статьям затрат.

Не рекомендуется насыщать отчет множеством показателей. Это усложняет восприятие, а соответственно, и анализ. Если появится необходимость расширить модель, исследование можно провести на отельной странице. Также в план доходов и расходов советуется включить показатели, отражающие рентабельность и общий объем выручки нарастающим итогом.

Создание прогноза оборота финансов

Далее, важно составить прогноз оборота финансов. Модель формируют на основании отчета о движении денежных потоков. Если компания оценивает только основную деятельность, тогда доходы и затраты по инвестиционной и финансовой работе можно опустить и создать конструкцию, учитывая лишь обороты финансов по операционной деятельности.

Баланс

Все рассчитанные данные нужно сгруппировать в одном месте. Для этого составляют баланс. С его помощью легче всего оценить экономическое положение компании и выявить взаимосвязь между показателями.

Анализ результатов и детализация данных

Внесенные данные в Excel – это еще не финансовая модель. Чтобы она стала таковой, информацию необходимо детализировать. Для этого прописываются формулы, которые помогут рассчитать результат показателя в автоматическом режиме.

После того, как простейшая финансовая модель составлена, можно приступать к оценке. Как правило, первоначальных данных для полного исследования не хватает. В таком случае, конструкцию расширяют. Зачастую добавляют данные, которые более подробно раскрывают образование тех или иных показателей. Например, доход можно поделить на выручку от основной, финансовой или инвестиционной деятельности или на поступления от реализации первого, второго, третьего и так далее видов товаров.

Формулы для расчета показателей

Для автоматического расчета показателей необходимо ввести формулы по следующему алгоритму:

- кликаем по окну, где будет отражаться результат;

- в верхней строке страницы вбиваем формулу, используя встроенные инструменты Excel;

- подтверждаем арифметическое выражение путем нажатия на клавишу Enter.

Данные действия нужно проделать с каждой ячейкой, в которой будет отражаться результат.

Для расчета показателей используются стандартные экономические формулы:

| Показатель | Стандартная экономическая формула | Расшифровка формулы |

| Выручка от реализации всех товаров (при формировании плана продаж) | Т1 + Т2 + … + Тн | Т1, Т2, Тн – виды товаров |

| Расходы (при составлении плана затрат) | Дп * ОР | Дп – доля затрат в совокупном доходе;

ОР – объем реализации |

| Доходы от основной деятельности | Т1 + Т2 + … + Тн | Т1, Т2, Тн – доход от реализации продукции по видам |

| Расходы от основной деятельности | Р1 + Р2 + … + Рн | Рй, Р2, Рн – расходы на производство и реализацию продукции по видам |

| Рентабельность продаж | Чд / Д * 100 | Чд – чистый доход;

Д – доход от реализации продукции |

| Сальдо на конец периода по основой деятельности (прогноз оборота финансов) | С1 + Д — Р | С1 – сальдо на начало периода;

Д – доходы; Р – расходы. |

| Актив баланса | П1 + П2 + .. + Пн | П1, П2, Пн – показатели по разделу баланса «Актив» |

| Пассив баланса | Пп1 + Пп2 + … + Ппн | Пп1, Пп2, Ппн – показатели по пассиву баланса |

Важно! В случае расширения модели потребуется узнать и другие формулы для расчета показателей.

Пример построения финансовой модели в Excel

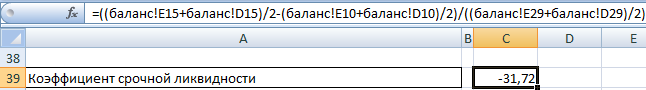

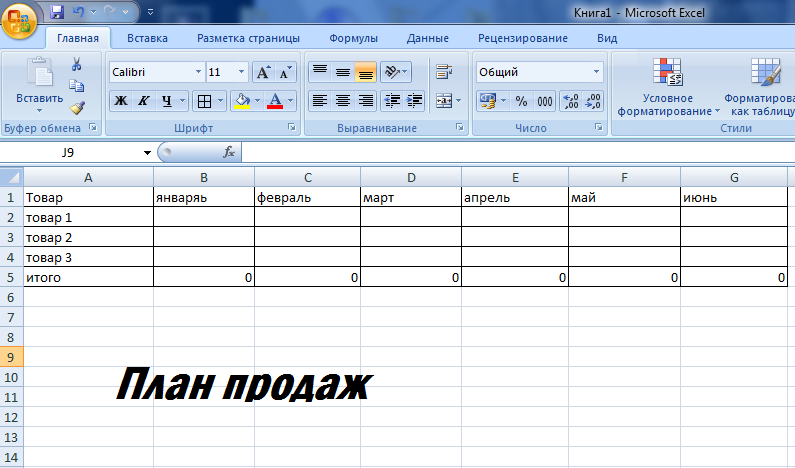

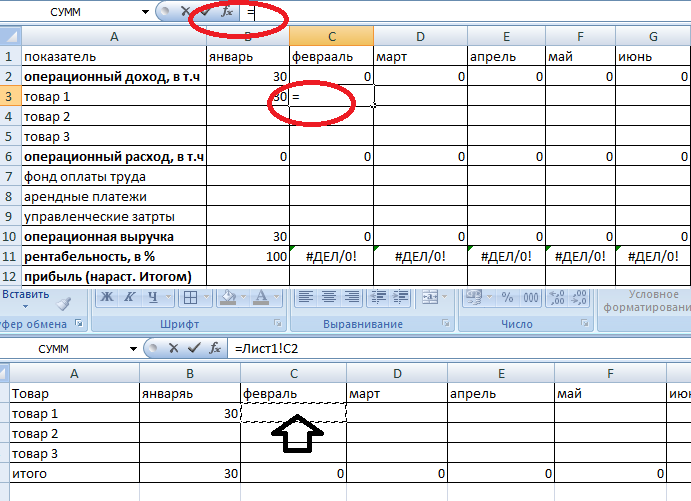

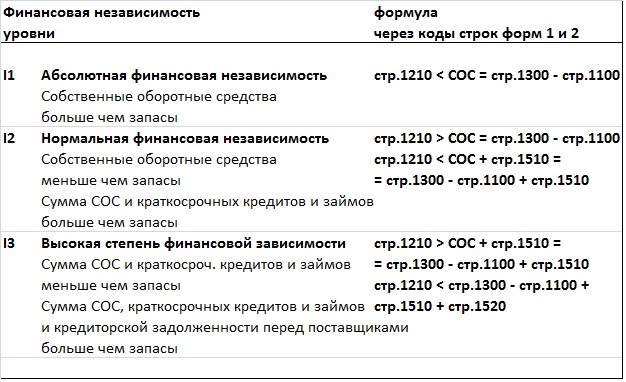

Для того, чтобы понять алгоритм построения финансовой модели Excel, рассмотрим пример по показателям компании, выпускающей 3 вида продукции. В первую очередь, построим план продаж. Для этого вбиваем в вертикальные ячейки наименование продукции, а в горизонтальные – название месяцев. Кликаем по ячейке, соответствующей пункту «Итог» и вбиваем формулу: =СУММ(B1;B2;B3).

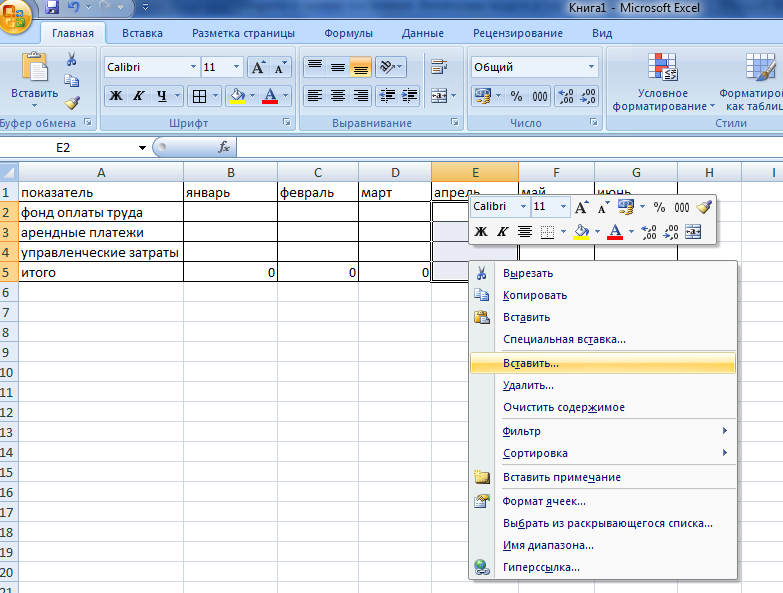

Далее формируем план расходов. Так же, как и в первом случае, вбиваем наименование показателей и вписываем формулы. Для облегчения и ускорения создания автоматизированной таблицы вбиваем арифметическое выражение для одного столбика, копируем пустые ячейки и вставляем их в следующий столбик.

На следующей странице необходимо создать план доходов и расходов. Здесь нужно вбить формулы для группы показателей:

- операционных доходов;

- операционных расходов;

- рентабельности;

- операционной выручки;

- прибыли.

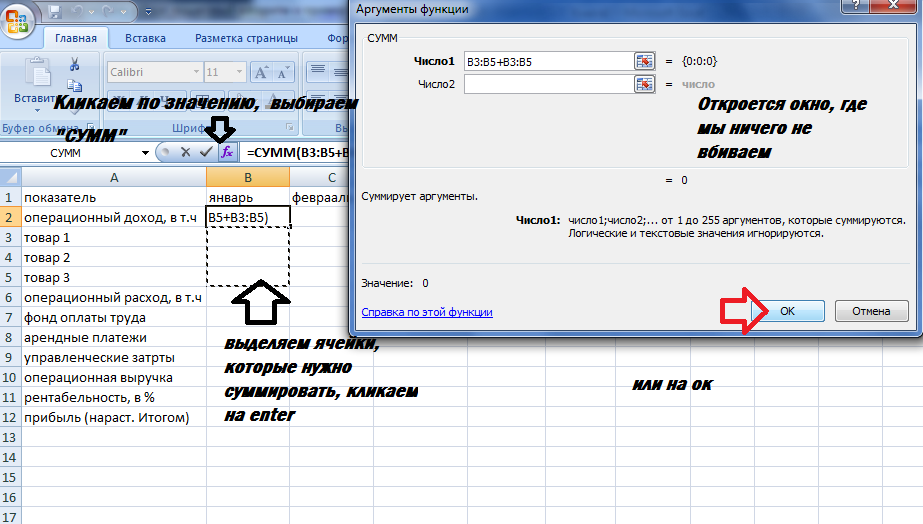

Чтобы ускорить процесс создания арифметических выражений для группы показателей, ставим курсор в ячейку, где будет отражаться результат, нажимаем по значку с формулами, выбираем значение «СУММ», выделяем ячейки, которые будут принимать участие в расчете показателя.

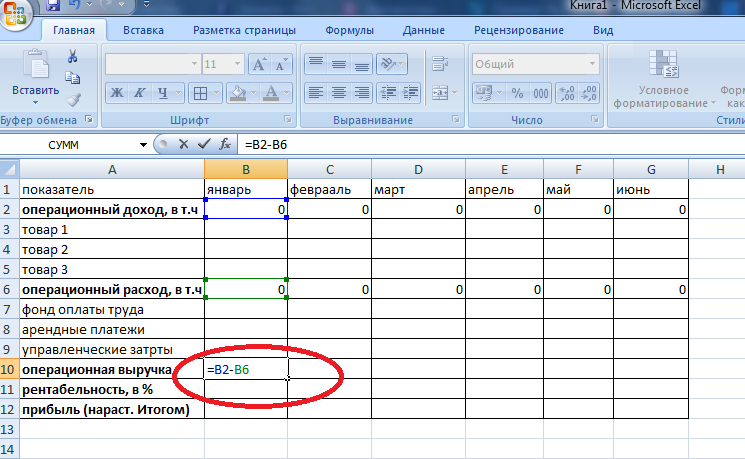

Операционная выручка – это разница между доходами от основной деятельности и расходами. Для ее определения ставим курсор в ячейку со значением и вписываем формулу =B2-B6. Чтобы не вводить арифметическое выражение для каждого месяца, просто копируем пустую ячейку, и вставляем формулы в последующие значения.

Рентабельность определяется как отношение между выручкой и доходом от основной деятельности, умноженное на сто. Для автоматического расчета результата вводим формулу =B10/B2*100.

Аналогично формируем на следующих страницах баланс и план финансовых оборотов. Но суть финансовой модели — в том, чтобы несколько раз не вводить одни и те же данные. Для этого информацию, содержащуюся на одной странице, нужно соединить с данными на остальных листах. Разберем пример объединения показателей на основании отчета доходов и расходов и плана продаж.

Выделяем на листе, на котором расположен отчет о прибылях и убытках, ячейку с товаром, ставим в строке специальной вставки знак равно. На первой странице, где содержится план продаж, кликаем по ячейке, с которой нужно объединить, и нажимаем Enter. Если в строке специальной вставки появится формула =Лист1!C2, значит, все сделано правильно. Теперь при вводе данных на одной странице они будут автоматически отображаться на другой.

В учебном пособии приведены материалы к заданиям для самостоятельного выполнения контрольных, лабораторных, практических работ, примеры и методика их решения. Предназначены для студентов, обучающихся по направлениям: 38.03.02 (080200.62) «Менеджмент» (профили: «Производственный менеджмент», «Финансовый менеджмент»), 38.03.01 (080100.62) «Экономика» (профили: «Финансы и кредит», «Экономика предприятия и организации») всех форм обучения, слушателей системы послевузовского образования, преподавателей. Рекомендовано УМО РАЕ по классическому университетскому и техническому образованию в качестве учебного пособия для студентов высших учебных заведений, обучающихся по направлениям подготовки: 38.03.02 (080200.62) – «Менеджмент», 38.03.01 (080100.62) – «Экономика».

Оглавление

1. Модели и методы финансово — экономических расчетов

1.1. Общие положения

Финансовые функции Excel предназначены для вычисления базовых величин, необходимых при проведении сложных финансовых расчетов. Их используют вместо финансовых уравнений. Они работают быстрее, чем введенные формулы, и с меньшей вероятностью ошибок.

Количественный финансовый анализ предполагает применение унифицированных моделей и методов расчета финансовых показателей.

В этом контексте, Microsoft Excel предоставляет широкий спектр функций для финансово-экономических расчетов: от нахождения выплат по процентам, реализации задач дисконтирования, посторения моделей расчета амортизации оборудования, анализа показателей ценных бумаг, регулярных выплат по займу до оценки эффективности капитальных вложений и инвестиций, моделирования финансово-экономических аспектов деятельности предприятия, фирмы и т.п.

Рис. 1. Обобщенная классификация финансовых функций

Условно методы финансовой математики делятся на две категории: базовые и прикладные. К базовым методам и моделям относятся:

— простые и сложные проценты. Простые проценты используются, как правило, в краткосрочных финансово-экономических операциях (продолжительностью до года). Базой для исчисления процентов за каждый период в этом случае служит исходная сумма сделки. Сложные проценты применяются в среднесрочных и долгосрочных финансовых операциях (более одного года), но могут применяться и в краткосрочных, если это вызвано объективной необходимостью (риски, высокий уровень инфляции и т.п.). При этом база для исчисления процентов за период включает в себя как исходную сумму сделки, так и сумму уже накопленных к этому времени процентов;

— расчет последовательностей (потоков) платежей. При проведении большинства финансовых операций возникают чередующиеся в течение ограниченного или неограниченного промежутка времени поступления и выплаты денежных средств. Поток состоит из отдельных элементов потока — платежей. Поступление денежных средств считают положительными платежами, а выплаты — отрицательными. Денежные потоки делятся:

— по распределению во времени: регулярные (периодические) и нерегулярные;

— по величине элементов: на постоянные и переменные.

Наращенная сумма может представлять собой общую сумму накопленной задолженности к концу срока, итоговый объем инвестиций, накопленный денежный резерв и т.д.

Современная стоимость характеризует приведенные к началу осуществления проекта затраты, капитализированный доход или чистую приведенную прибыль от реализации проекта и т.д.

К прикладным методам финансовых расчетов относятся:

— планирование и оценка эффективности финансово-кредитных операций;

— расчет страховых аннуитетов;

— планирование погашения долгосрочной задолженности;

— планирование погашения ипотечных ссуд и потребительских кредитов;

— финансовые расчеты по ценным бумагам;

— лизинговые, факторинговые и форфейтинговые банковские операции;

— планирование и анализ инвестиционных проектов и др.

Особенностью всех финансовых расчетов является временная ценность денег, то есть принцип неравноценности денег, относящихся к разным моментам времени. Деньги — это мера стоимости товаров и услуг. Предполагается, что полученная сегодня сумма обладает большей ценностью, чем ее эквивалент, полученный в будущем, то есть будущие поступления менее ценны, чем современные. Неравноценность одинаковых по абсолютной величине сумм связана, прежде всего, с тем, что имеющиеся сегодня деньги могут быть инвестированы и принести доход в будущем.

Основными понятиями финансовых методов расчета являются:

— процент — абсолютная величина дохода от предоставления денег в долг в любой его форме;

— процентная ставка — относительная величина дохода за фиксированный интервал времени, измеряемая в процентах или в виде дроби, которая используется в качестве измерителя уровня (нормы) доходности задачу — нахождение величины на заданный момент времени по ее известному или предполагаемому значению в будущем.

Ввиду ограниченного объема данного учебного пособия, теоретические вопросы описания методов, расчетов, способов, определений, а также и другие характеристики рекомендуется изучать в специальной литературе [7].

1.2. Специфика использования финансовых функций Excel

Финансовые функции Excel предназначены для вычисления базовых величин, необходимых при проведении сложных финансовых расчетов. Методика изучения и использования финансовых функций Excel требует соблюдения определенной технологии.

1. На рабочем листе в отдельных ячейках осуществляется подготовказначений основных аргументов функции.

2. Для расчета результата финансовой функции Excel курсор устанавливается в новую ячейку для ввода формулы, использующей встроенную финансовую функцию; если финансовая функция вызывается в продолжение ввода другой формулы, данный пункт опускается.

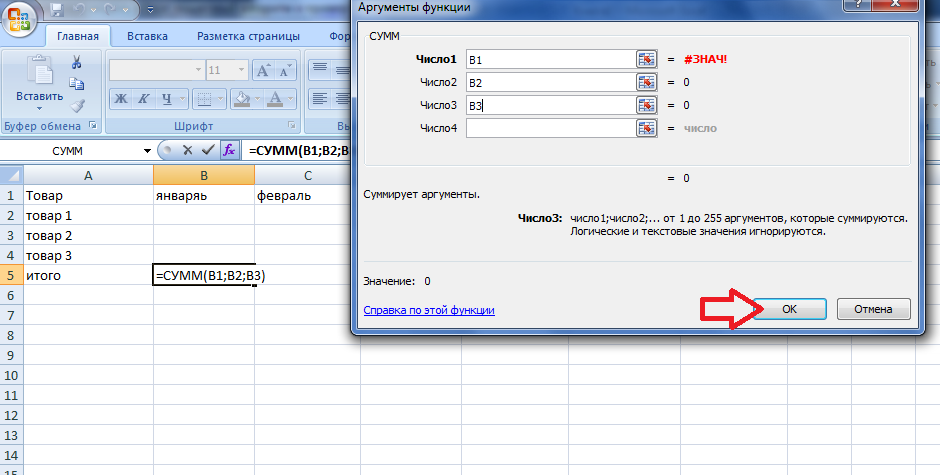

3. Осуществляется добавление финансовой функции на рабочий листс помощью команды Формулы, из библиотеки функций активизацией опции Финансовые функции или одновременным нажатием клавиш Shift-F3, а также нажатием одноименной кнопки fx — Вставить функцию на панели инструментов Стандартная.

4. Выполняется выбор категории Финансовые (рис. 2). В списке Категория содержится полный перечень доступных функций выбранной категории. Поиск функции осуществляется путем последовательного просмотра списка. Для выбора функции курсор устанавливается на имя функции. В нижней части окна приведен краткий синтаксис и справка о назначении выбираемой функции. Кнопка Справка по этой функции вызывает экран справки для встроенной функции, на которой установлен курсор. Кнопка Отмена прекращает работу опции Вставка функции. При нажатии на кнопку ОК осуществляется переход к работе с диалоговым окном выбранной функции.

Рис. 2. Экран вызова опции Вставка функции

В списке Категория содержится полный перечень доступных функций выбранной категории. Поиск функции осуществляется путем последовательного просмотра списка. Для выбора функции курсор устанавливается на имя функции. В нижней части окна приведен краткий синтаксис и справка о назначении выбираемой функции. Кнопка Справка по этой функции вызывает экран справки для встроенной функции, на которой установлен курсор. Кнопка Отмена прекращает работу опции Вставка функции. При нажатии на кнопку ОК осуществляется переход к работе с диалоговым окном выбранной функции.

5. Выполняется выбор в списке требуемой финансовой функции, в результате выбора появляется диалоговое окно для ввода аргументов (рис. 2). Для каждой финансовой функции существует регламентированный по составу и формату значений перечень аргументов.

6. В поля ввода диалогового окна можно вводить как ссылки на адреса ячеек, содержащих собственно значения аргументов, так и сами значения аргументов.

7. Если аргумент является результатом расчета другой встроеннойфункции Excel, возможно организовать вычисление вложенной встроенной функции путем вызова опции Вставка функции одноименной кнопкой, расположенной перед полем ввода аргумента.

8. Возможна работа с экраном справки, поясняющей назначение иправила задания аргументов функции; вызов справки осуществляется путем нажатия кнопки Справка по этой функции.

9. Для отказа от работы со встроенной функцией нажимается кнопка Отмена.

10. Завершение ввода аргументов и запуск расчета значения встроенной функции выполняется нажатием кнопки ОК.

При необходимости корректировки значений аргументов функции (изменения ссылок, постоянных значений и т.п.) необходимо установить курсор в ячейку, содержащую формулу, и вызвать кнопку fx — Вставить функцию. При этом появляется окно для редактирования (рис. 3).

Рис.3. Диалоговое окно ввода аргументов функции

Возможен вариант непосредственного ввода формулы, содержащей имена и параметры встроенных финансовых функций.

Формула начинается со знака =. Далее следует имя функции, а в круглых скобках указываются её аргументы в последовательности, соответствующей синтаксису функции. В качестве разделителя аргументов используется выбранный при настройке Windows разделитель, обычно это точка с запятой или запятая.

Безусловно, функцию можно ввести, набрав ее прямо в ячейке. Однако Microsoft Excel предоставляет на стандартной панели инструментов кнопку fx — Вставить функцию (см. рис. 4).

Рис. 4. Стандартная панель инструментов (кнопка Вставитьфункцию)

Специфика задания значений аргументов финансовых функций заключается в следующем:

— все аргументы, означающие расходы денежных средств, представляются отрицательными числами (например, ежегодные платежи), а аргументы, означающие поступления, представляются положительными числами (например, дивиденды);

— все даты как аргументы функции имеют числовой формат представления, например, дата 1 января 1995 года представлена числом 34700. Если значение аргумента типа дата берется из ячейки, то дата в ячейке может быть записана в обычном виде;

— для аргументов типа логический возможен непосредственный ввод констант типа ИСТИНА или ЛОЖЬ, либо использование встроенных функций аналогичного названия категории Логические

Конец ознакомительного фрагмента.