На чтение 11 мин Просмотров 30.7к.

Разберем: как проводится оценка акций, инвестиционных портфелей, паевых инвестиционных фондов и инвестиционных стратегий. Рассмотрим на практическом примере с использованием программы Excel как можно самостоятельно провести анализ акций и оценить эффективность инвестиций (инвестиционных портфелей). Предметом оценки эффективности управления выступают инвестиции, под которыми понимается широкий пласт различных производных финансовых инструментов: акции, облигации, фьючерсы, инвестиционные портфели, паевые инвестиционные фонды, хеджевые фонды, а также инвестиционные стратегии на фондовом рынке.

Содержание

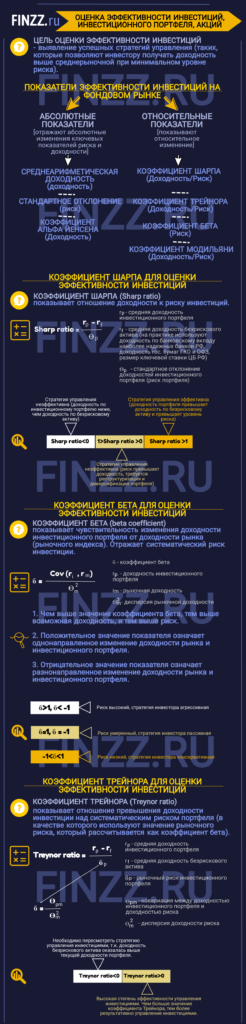

- Инфографика: Оценка эффективности инвестиций, инвестиционного портфеля, акций

- Показатели эффективности инвестиций на фондовом рынке

- Доходность инвестиций. Оценка и анализ акций

- Пример оценки доходности акций ОАО «Газпром» в Excel

- Прогнозирование доходности акции

- Оценка риска акции в Excel

- Оценка эффективности инвестиций. Коэффициент Шарпа

- Формула расчета коэффициента Шарпа

- Оценка эффективности инвестиций по коэффициенту Шарпа

- Пример расчета коэффициента Шарпа для оценки эффективности инвестиционного портфеля в Excel

- Коэффициент бета для оценки эффективности инвестиций

- Формула расчета коэффициента бета

- Оценка эффективности инвестиций по коэффициенту бета

- Оценка риска акций. Пример расчета коэффициента Бета в Excel

- Коэффициент Трейнора для оценки эффективности инвестиций

- Коэффициент Трейнора. Формула расчета

- Оценка эффективности инвестиций на основе коэффициента Трейнора

- Пример расчета коэффициента Трейнора для оценки эффективности инвестиционного портфеля в Excel

- Коэффициент Альфа Йенсена для оценки эффективности инвестиций

- Оценка инвестиционного портфеля на основе Альфы Йенсена

- Пример расчета коэффициента Альфа Йенсена для оценки эффективности инвестиционного портфеля в Excel

- Коэффициент Модильяни для оценки эффективности инвестиций

- Индекс Модильяни. Формула расчета

- Оценка коэффициента Модильяни

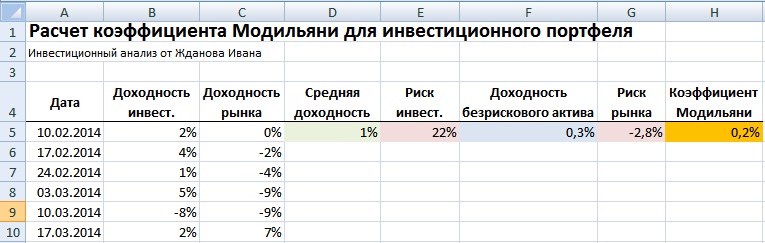

- Пример расчета коэффициента Модильяни для оценки эффективности инвестиций в Excel

Инфографика: Оценка эффективности инвестиций, инвестиционного портфеля, акций

Показатели эффективности инвестиций на фондовом рынке

Для оценки инвестиций на фондовом рынке используют различные коэффициенты эффективности управления, которые можно разделить на две группы: абсолютные показатели эффективности инвестиций и относительные. Так абсолютные показатели эффективности инвестиций отражают абсолютные изменения ключевых показателей риска и доходности. Относительные коэффициенты показывают относительное изменение. В инвестиционном анализе доходность и риск являются ключевыми параметрами оценки любой инвестиции. В таблице ниже приводится классификация коэффициентов по различным группам: типу показателя и характеру оценки.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

| Коэффициенты | Тип показателя | Характер оценки | |

| Относительные | Абсолютные | ||

| Среднеарифметическая доходность | Доходность | + | |

| Стандартное отклонение | Риск | + | |

| Коэффициент Шарпа | Доходность/Риск | + | |

| Коэффициент Трейнора | Доходность/Риск | + | |

| Коэффициент Бета | Риск | + | |

| Коэффициент Альфа Йенсена | Доходность | + | |

| Коэффициент Модильяни | Доходность/Риск | + |

Цель оценки эффективности инвестиций является определение успешных и результативных стратегий управления на фондовом рынке, которые позволяют получать доходность выше среднерыночной при минимальном уровне риска. Данные показатели используется для ранжирования и сопоставления между результатов управления портфелями. На основе коэффициентов принимаются дальнейшие решение об использовании стратегии и ее модификациях.

Доходность инвестиций. Оценка и анализ акций

Первый один из самых важных показателей инвестиции (акции, облигации, фьючерса и т.д.) является ее доходность. Она отражает привлекательность финансового инструмента для инвесторов. Для примера мы будем оценивать доходность акции. Так чем выше привлекательность акции, тем выше ее доходность и стоимость на фондовом рынке. Для того чтобы оценить доходность акций воспользуемся сервисом сайта finam.ru, который позволяет получить текущие котировки акций в режиме реального времени.

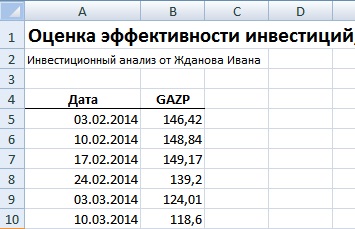

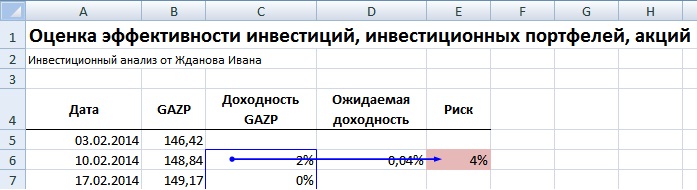

Пример оценки доходности акций ОАО «Газпром» в Excel

Рассмотрим оценку доходности акции ОАО «Газпром» (GAZP) в Excel. Были загружены недельные котировки за 31.01.2014 – 31.01.2015 г. Далее необходимо вставить котировки акций в таблицу, как представлено на рисунке ниже.

Для расчета доходности акции можно воспользоваться следующей формулой:

Доходность ОАО «Газпром» = (B6-B5)/B5

Второй вариант расчета доходности акции производится с помощью натурального логарифма доходностей. Расчет по данной формуле будет иметь аналогичный итоговый результат:

Доходность ОАО «Газпром» =LN(B6/B5)

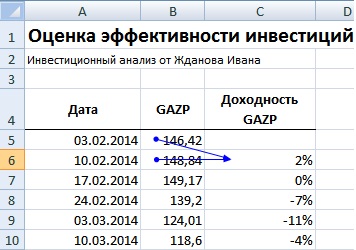

Прогнозирование доходности акции

Одним из самых простых способов прогнозирования доходности акций является использование математического ожидания. Для оценки будущей (ожидаемой) доходности акции используют среднеарифметическое значение прошлых доходностей.

На рисунке ниже показан результат расчета будущей доходности ОАО «Газпром» по данной модели. Формула оценки доходности будет следующая:

Доходность акции ОАО «Газпром» =СРЗНАЧ(C6:C56)

Оценка риска акции в Excel

Под риском акции подразумевается его волатильность или изменчивость (данную трактовку ввел Г.Марковиц). То есть чем больше чувствительность изменения котировок, тем выше риск акции. Для расчета риска необходимо рассчитать стандартное отклонение доходностей акции от среднего. На рисунке ниже представлена формула расчета стандартного отклонения доходностей акции ОАО «Газпром».

Оценка риска акции ОАО «Газпром» =СТАНДОТКЛОН(C6:C56)

Оценка эффективности инвестиций. Коэффициент Шарпа

Коэффициент Шарпа (англ. Sharp ratio) – самый распространенный коэффициент оценки эффективности инвестиций на фондовом рынке, был введен экономистом У. Шарпом в 1966г. Данный коэффициент используют для анализа акций, фьючерсов, инвестиционных портфелей, стратегий. Коэффициент Шарпа показывает отношение доходности к риску инвестиции.

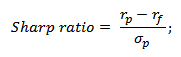

Формула расчета коэффициента Шарпа

Формула расчета коэффициента Шарпа следующая:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

σp – стандартное отклонение доходностей инвестиционного портфеля (риск портфеля).

Как видно, коэффициент Шарпа показывает отношение избыточной доходности инвестиционного портфеля к риску. За безрисковую доходность по активу, на практике, берут:

- Доходность по банковскому вкладу наиболее надежных банков РФ;

- Доходность государственных ценных бумаг (ГКО, ОФЗ);

- Размер ключевой ставки ЦБ РФ;

Экономический смысл заключается в том, что инвестору необходимо получить доходность выше, чем минимальный уровень иначе инвестиция не имеет смысла, поэтому происходит сравнение полученной доходности инвестиционного портфеля и безрисковой процентной ставки.

Оценка эффективности инвестиций по коэффициенту Шарпа

Рассмотрим более подробно анализ коэффициента Шарпа, чем выше значение показателя, тем более эффективно управляется инвестиционный портфель, тем более инвестционно привлекателен финансовый инструмент. В таблице ниже раскрывается анализ инвестиций на основе показателя Шарпа в зависимости от его значения.

| Значение коэффициента Шарпа | Оценка эффективности инвестиции |

| Sharp ratio >1 | Высокая степень эффективности управления инвестиционным портфелем, инвестициями |

| 1>Sharp ratio >0 | Уровень риска вложения в данную инвестицию выше, чем ожидаемый уровень доходности |

| Sharp ratio <0 | Вложение не целесообразно, так как доходность безрискового актива выше |

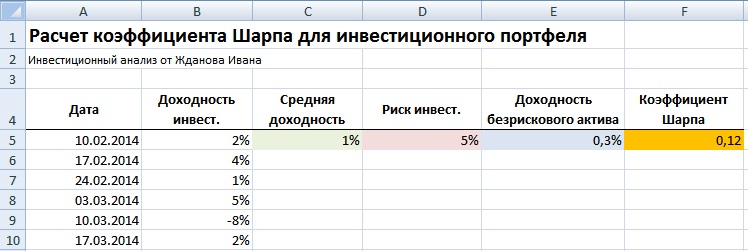

Пример расчета коэффициента Шарпа для оценки эффективности инвестиционного портфеля в Excel

Рассчитаем показатель Шарпа для инвестиционного портфеля. Для этого необходимо знать доходность по инвестиционному портфеля за определенный интервал времени. В данном примере рассматривался расчет для инвестиционного портфеля за период с 10.02.2014 по 17.03.2014 года по неделям. Формулы расчета следующие:

Средняя доходность инвестиционного портфеля =СРЗНАЧ(B5:B10)

Риск инвестиционного портфеля =СТАНДОТКЛОН(B5:B10)

Доходность безрискового актива = 15%/50. Данное значение соответствует средней доходности по банковскому вкладу (15%), поделенное на количество недель в году.

Коэффициент Шарпа =(C5-E5)/D5

На рисунке ниже представлены результаты расчета.

Коэффициент Шарпа составил 0,12 – это говорит о том, что данный портфель управляется довольно рискованно, то есть уровень риска выше, чем уровень доходности.

Коэффициент бета для оценки эффективности инвестиций

Коэффициент бета (англ. beta coefficient) – показывает чувствительность изменения доходности инвестиционного портфеля от доходности рынка (рыночного индекса). Данный коэффициент используется как самостоятельно, так и в модели оценки капитальных активов CAPM (Capital Assets Price Model). Коэффициент бета отражает систематический риск инвестиции.

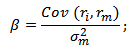

Формула расчета коэффициента бета

где:

β – коэффициент бета;

rp – доходность инвестиционного портфеля;

rm – рыночная доходность;

σ2m – дисперсия рыночной доходности.

Оценка эффективности инвестиций по коэффициенту бета

В таблице ниже показан пример анализа по коэффициенту бета инвестиции на фондовом рынке. Чем выше значение показателя, тем выше возможная доходность, но в тоже время и выше риск. Для каждого типа инвесторов подходит свое значение беты. Знак коэффициента отражает направление изменения доходности инвестиции. Положительное значение беты показывает однонаправленное изменение доходности рынка и инвестиционного портфеля, отрицательное наоборот противоположное направление.

| Значение показателя | Уровень риска акции | Стратегия инвестора |

| β > 1 β <-1 | Высокий | Агрессивная |

| β = 1 β=-1 | Умеренный | Пассивная |

| -1 < β < 1 | Низкий | Консервативная |

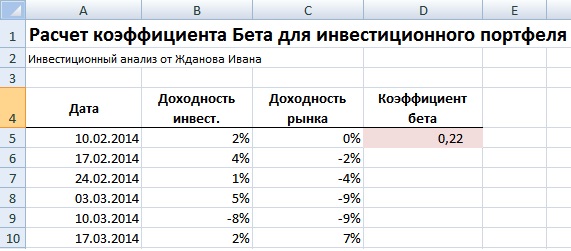

Оценка риска акций. Пример расчета коэффициента Бета в Excel

Для расчета коэффициента бета необходимо рассчитать ковариацию между доходностями инвестиционного портфеля и доходностями рыночного индекса (индекса РТС) и соотнести с дисперсией доходности рынка. Формула в Excel расчета следующая:

Коэффициент Бета =КОВАР(B5:B10;C5:C10)/ДИСП(C5:C10)

Коэффициент бета равен 0,22 – что показывает умеренный уровень рыночного риска для данного инвестиционного портфеля.

Коэффициент Трейнора для оценки эффективности инвестиций

Коэффициент Трейнора (англ. Treynor ratio) – показатель эффективности инвестиции (инвестиционного портфеля), который показывает отношение превышение доходности инвестиции над систематическим риском портфеля. В качестве систематического риска используют значение рыночного риска, который рассчитывается как коэффициент бета. Коэффициент бета отражает чувствительность изменения доходности инвестиций и доходности рынка (рыночного индекса). Показатель Трейнора используется многими инвестиционными компаниями для осуществления ранжирования качества управления финансовыми продуктами.

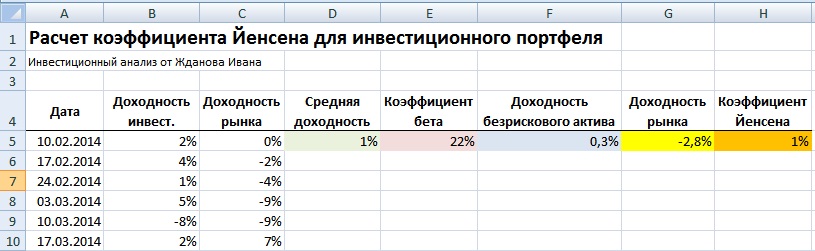

Коэффициент Трейнора. Формула расчета

где:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

βp – рыночный риск инвестиционного портфеля.

Формула расчета коэффициента бета следующая:

σpm – ковариация между доходностью инвестиционного портфеля и доходностью рынка;

σ2m – дисперсия доходности рынка.

Оценка эффективности инвестиций на основе коэффициента Трейнора

Данный показатель отражает отношение между превышением доходности инвестиционного портфеля и рыночным риском данного портфеля. Чем выше значение данного показателя, тем более результативно было управление инвестициями.

| Значение коэффициента Трейнора | Оценка эффективности инвестиции |

| Treynor ratio >0 | Высокая степень эффективности управления инвестиционным портфелем, инвестициями |

| Treynor ratio <0 | Необходимо пересмотреть стратегию управления инвестициями, так как доходность безрискового актива выше |

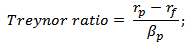

Пример расчета коэффициента Трейнора для оценки эффективности инвестиционного портфеля в Excel

Рассмотрим на примере расчет коэффициента Трейнора для оценки результативности инвестиционного портфеля. Данные использовались аналогичные как для расчета коэффициента Шарпа, отличие заключается в использовании доходности рыночного индекса (доходность рынка). На практике, доходность рынка соответствует доходность фьючерса на индекс (RTSI). Формулы расчета коэффициента Трейнора следующие:

Средняя доходность инвестиционного портфеля =СРЗНАЧ(B5:B10)

Коэффициент бета =КОВАР(B5:B10;C5:C10)/ДИСП(C5:C10)

Доходность безрискового актива =0,03% (Расчет аналогичен как при расчете коэффициента Шарпа)

На рисунке ниже показан итоговый результат оценки эффективности управления портфелем. Коэффициент Трейнора составил 0,02, что рыночный риск инвестиции довольно высок, но доходность была показана выше, чем по безрисковому активу.

Коэффициент Альфа Йенсена для оценки эффективности инвестиций

Коэффициент альфа Йенсена (англ. Jensen index) – размер превышения доходности инвестиционного портфеля над среднерыночной. Данный показатель был разработан Йенсеном в 1968 году и используется для оценки эффективности управления инвестиционными портфелями. Формула расчета коэффициента Альфы Йенсена следующая:

где:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

rf – среднерыночная доходность;

βp – рыночный риск инвестиционного портфеля.

Под среднерыночной доходностью подразумевают доходность рынка, которая равна доходности индекса РТС.

Оценка инвестиционного портфеля на основе Альфы Йенсена

Чем выше значение коэффициента Альфы Йенсена, тем эффективнее активная стратегия управления на пассивной (вложение в рыночный индекс). В таблице ниже показана оценка данного показателя.

| Значение коэффициента Йенсена | Оценка эффективности инвестиции |

| Jensen index >0 | Высокая эффективность и доходность управления инвестиционным портфелем. |

| Jensen index <0 | Низкая степень эффективности управления. Целесообразнее вложение в рыночный индекс (пассивная стратегия) |

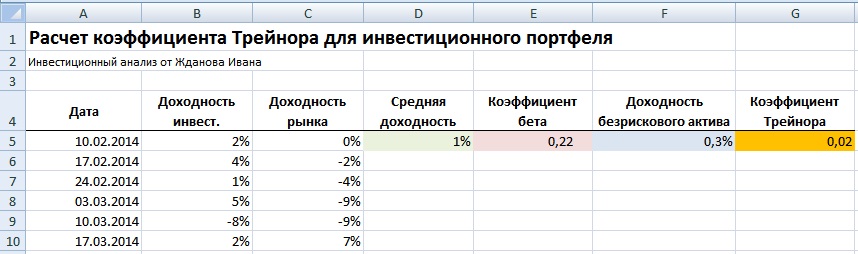

Пример расчета коэффициента Альфа Йенсена для оценки эффективности инвестиционного портфеля в Excel

Рассмотрим на примере расчет показателя Йенсена для инвестиционного портфеля. Данные по уровню доходности и уровням риска у нас уже есть. Формула в Excel будет иметь следующий вид:

Коэффициент Альфа Йенсена = D5-(F5+E5*(G5-F5))

Коэффициент Йенсена составил 0,01 (1%). Так как он имеет положительное значение, это говорит об эффективном управлении портфелем и получение доходности выше среднерыночной в среднем на 1%. Активная стратегия управления инвестициями оправдывает себя.

Коэффициент Модильяни для оценки эффективности инвестиций

Коэффициент Модильяни (аналог: индекс Модильяни, коэффициент М2) – показатель отражающий эффективность управления инвестиционным портфелем. Данный показатель был предложен Франко Модильяни в 1997 г. и позволяет сравнивать между собой различные инвестиционные портфели.

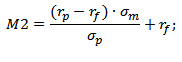

Индекс Модильяни. Формула расчета

где:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

βp – рыночный риск инвестиционного портфеля;

σm – стандартное отклонение доходности рынка;

σp – стандартное отклонение доходностей инвестиционного портфеля (риск портфеля).

Оценка коэффициента Модильяни

Чем выше значение коэффициента Модильяни, тем более результативно управлялся инвестиционный портфель по отношению к бенчмарку (безрисковому активу) при соответствующем уровне риска.

Пример расчета коэффициента Модильяни для оценки эффективности инвестиций в Excel

Для расчета коэффициента Модильяни будем использовать ранее полученные данные по доходностям инвестиционного портфеля и рынка. На рисунке ниже показан расчет коэффициента Модильяни для инвестиционного портфеля. Индекс Модильяни равен 0,2, что оценивает управление портфелем как успешное.

Резюме

В данной статье мы рассмотрели наиболее часто используемые показатели оценки эффективности инвестиций (инвестиционных портфелей, ПИФов и т.д.). На практическом примере рассчитали данные коэффициенты в Excel. Использование методов оценки позволяет выделить наиболее эффективные и результативные стратегии управления на фондовом рынке или пересмотреть и модифицировать уже существующие. Расчет коэффициентов позволяет минимизировать риски вложения в финансовые инструменты, применяйте их в своей инвестиционной практике.

Автор: к.э.н. Жданов Иван Юрьевич

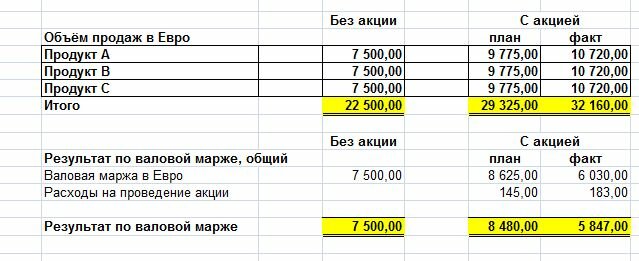

В прошлой статье «Определение оптимального расстояния распространения рекламных материалов от центра продаж в категории акций «кросс-промо»» одной из гипотез расчёта было отсутствие недополученной прибыли за счёт проведения акции.

Чаще всего для акций, которые предоставляют скидки для всех клиентов данная гипотеза не является верной, так как почти всегда существуют клиенты, которые купили бы акционный товар и без скидки.

Пусть в сети магазинов предоставляется скидка на апельсиновый сок марки «Добрый» (далее – акционный товар).

· В базовом варианте примем гипотезу, что себестоимость товара для магазина в период акции является неизменной. Другими словами, скидку предоставляет только магазин, поставщик скидку магазину не даёт.

Расчет экономических показателей (часть городов скрыта):

Так как мы знаем, что в результате проведения акции имелась недополученная прибыль, то значение прибыли рассчитанное как разница между выручкой и переменными затратами нельзя принимать за результат акции.

Для того, чтобы провести оценку акции нам необходимо перейти к показателям приростов. Приросты могут рассчитываться по следующим показателям: выручка, прибыль до налогообложения, количество заказов и др.

Рассмотрим систему показателей приростов. Для того, чтобы оценить приросты в результате проведения акции мы должны рассматривать группы товаров. Для нашего примера это могут быть следующие группы:

1. Группа товаров сок марки «Добрый»;

2. Группа товаров апельсиновый сок;

3. Группа товаров сок;

4. Группа товаров безалкогольные напитки.

Чем выше значения приростов показателей, тем лучше результаты акции.

Первый показатель прироста – прирост периода акции к предыдущему периоду:

Отношение показателя в период акции к периоду до акции (в том же количестве дней) – 1.

Но, если в спросе на товар имеется сезонность, то необходимо очистить прирост от сезонности. Для этого необходимо отношение показателя в период акции к периоду до акции в этом году разделить на отношение показателя в период акции к периоду акции год назад. То есть, второй показатель прироста – прирост в результате проведения акции с учетом сезонности:

Темп роста периода акции к предыдущему периоду/Темп роста периода акции к предыдущему периоду год назад – 1.

Как известно ситуация на рынке ритейла является не постоянной и поэтому, в тот момент, когда мы рассматриваем результативность акции, мы должны учитывать, как изменялись показатели с учетом сезонности относительно изменения товарооборота магазинов.

Третий показатель прироста – прирост с учетом сезонности и прироста товарооборота магазинов:

Темп роста с учетом сезонности акционной группы/Темп роста с учетом сезонности всего товарооборота – 1.

Еще одним важным показателем является изменение доли акционных товаров во всем товароообороте.

Изменение доли = Доля в группе по показателю в период акции – Доля в группе по показателю до акции.

Так как приросты показателей могут быть связаны не только с результатом действия акции, но и с другими факторами, то значение показателя прироста необходимо сравнивать с абсолютным значением показателя по акции. Например, если в результате акции выручка акционной группы приросла на 10% (1 млн. руб.), а по акции было продано товара только на 600 тыс. руб., то это значит, что вклад акции в прирост выручки не более 6%.

Результаты акции могут быть представлены в виде таблицы с использованием условного форматирования. В этом случае значительно ускоряют работу с данными именованные диапазоны и функция суммирования по нескольким условиям СУММЕСЛИМН ( ).

Как мы видим из таблицы, показатели прироста с учетом сезонности и прироста товарооборота меньше нуля, также на 0,3% сократилась доля акционных товаров в товароообороте по показателю выручки. Это значит, что несмотря на высокие значения прибыльности акции, рассчитанные стандартным способом, проведение акции не дало положительных экономических результатов.

В данной статье речь пойдет об оценке эффективности маркетинговых акций и взаимосвязях показателей. Будут рассмотрены следующие вопросы:

- влияние размера скидки и переменных затрат на прирост продаж и маржинальной прибыли;

- учет клиентов, дополнительно привлеченных по акции, в результатах акции;

- учет показателей сезонности для получения чистых показателей прироста;

- учет сопутствующих товаров для оценки совокупного эффекта акции.

ЭФФЕКТИВНОСТЬ МАРКЕТИНГОВЫХ АКЦИЙ

Под маркетинговой акцией мы подразумеваем фиксированную в процентах скидку на группу товаров.

На наш взгляд, цель маркетинговой акции одна — увеличить прибыль, а причин для ее проведения может быть несколько:

- продажа неликвидного товара. Хорошим примером являются распродажи старых коллекций магазинами одежды. Распродажа нужна, чтобы высвободить часть торгового зала для новой коллекции и не списывать при этом старый товар;

- сокращение потерь. В качестве примера можно привести скидки на товар с низким остаточным сроком годности в продуктовых сетях. Если принять тот факт, что торговая наценка на товар в среднем 25 %, то потеря одной единицы по себестоимости равна маржинальной прибыли, полученной с четырех единиц товара. Поэтому продажа части товара, по которому высок риск понести потери, по себестоимости может быть более выгодным решением, чем сохранять на него регулярную цену;

- увеличение продаж. Данный тип акций подразумевает, что у нас нет проблем с акционными товарами. Запустив акцию, мы хотим повысить уровень продаж и получить дополнительную прибыль.

Остановимся на последнем пункте и рассмотрим вариант предоставления скидки на весь ассортимент. Для примера примем следующие условия:

- цена товара без скидки — 1000 руб.;

- продажи — 1000 шт.;

- переменные затраты — 80 % от цены;

- скидка — 15 %.

Выручка:

- до проведения акции:

1000 руб. × 1000 шт. = 1 млн руб.;

- в период проведения акции:

1000 руб. × (100 % – 15 %) × 1000 шт. + (100 % + прирост продаж в штуках/%).

Чтобы выручка в период проведения акции была не меньше, чем до акции, нужно обеспечить прирост в 17,6 % продаж в штуках:

1000 руб. × (100 % – 15 %) × 1000 шт. × (100 % + прирост продаж в штуках/%) = 1 млн руб.

1000 шт. × (100 % + прирост продаж в штуках/%) = 1 млн руб. / 850

100 % + прирост продаж в штуках/% = 1000 / 850

Прирост продаж в штуках ≈ 17,6 %.

Рассмотрим, какой прирост продаж в штуках необходим для окупаемости акции с точки зрения маржинальной прибыли.

Маржинальная прибыль:

- до проведения акции:

(1000 руб. – 800 руб.) × 1000 шт. = 200 тыс. руб.;

- в период проведения акции:

(1000 руб. × (100 % – 15 %) – 800 руб.) × 1000 шт. (100 % + прирост продаж в штуках/%).

Приравняем к маржинальной прибыли до проведения акции, упростив левую часть уравнения:

50 руб. × 1000 шт. (100 % + прирост продаж в штуках/%) = 200 тыс. руб.

100 % + прирост продаж в штуках/% = 4

Прирост продаж в штуках/% = 3 шт. = 300 %.

На рисунке 1 показана зависимость между приростом продаж в штуках и приростом выручки и маржинальной прибыли в процентах при заданном размере скидки и доле переменных затрат в первоначальной цене.

Сравним, как изменяется точка безубыточности акции при изменяющихся параметрах процента скидки и маржи (рис. 2). Расчеты при других параметрах скидки и доли переменных затрат в цене аналогичны расчетам, приведенным выше.

Как видно на рис. 2, при изменении доли переменных затрат в цене с 80 до 50 % и скидке 15 % акция становится окупаемой при приросте продаж в штуках от 40 до 50 %.

При аналогичной доле переменных затрат и увеличении глубины скидки до 30 % требуется прирост продаж в штуках на 150 %, или в 2,5 раза.

Вывод: чем выше доля переменных затрат в цене, тем больший прирост продаж в штуках требуется для окупаемости акции. С этой точки зрения данная механика в большей степени подходит сфере услуг, где доля переменных затрат ниже, чем бизнесу с высокой долей себестоимости продукции.

Важный момент: в анализе эффективности акций необходимо дополнительно учитывать два момента:

- привлечение новых клиентов;

- покупку сопутствующих товаров.

ВЛИЯНИЕ ПРИВЛЕЧЕНИЯ НОВЫХ КЛИЕНТОВ НА ЭФФЕКТИВНОСТЬ АКЦИИ

Увеличение продаж в штуках возможно в двух случаях:

- покупки привлеченными акцией клиентами;

- рост количества покупок клиентами, которые пришли бы и без акции.

Если товарный бизнес может рассчитывать на рост потребления существующих клиентов, то сфере услуг это соответствует в меньшей степени (в парикмахерской нельзя подстричься дважды).

ОБРАТИТЕ ВНИМАНИЕ

Количество новых клиентов, пришедших в период акции, определить легко, если в розничной сети действуют карты лояльности.

Если есть наша акция и нет других промоактивностей, для определения количества новых клиентов можно использовать следующий показатель:

Новые клиенты по акции = NewT1 – TotalT1 × (NewT0 / TotalT0),

где New — новые клиенты;

Total — клиентов всего;

T1 — период акции;

T0 — период до акции.

Поясним расчет данного показателя на примере.

Допустим, в период акции к нам пришло 60 новых клиентов, в период до акции их было 25. Казалось бы, можно вычесть из 60 новых клиентов в период акции 25 новых клиентов в период до акции и получить 35 новых клиентов по акции. Однако так мы не учитываем сезонность наших продаж.

Для учета сезонности продаж скорректируем прирост новых клиентов на прирост клиентов в акционный месяц. Допустим, в период до акции было 250 клиентов, в период акции — 300.

Доля новых клиентов в период до акции составляет 10 % (25 / 250). Таким образом, мы можем предположить, что без проведения акции доля новых клиентов составляла бы те же 10 %, но уже от 300, то есть 30.

Можно считать, что дополнительно было привлечено 30 новых клиентов (60 – 30).

Если углубиться в цифры, то данное вычисление следует решать с помощью поиска решений.

Если мы говорим, что из 300 клиентов дополнительно привлекли 30, то количество клиентов, которые пришли бы без акции, будет равно не 300, а 270. При 270 клиентах, пришедших без акции, мы дополнительно привлекаем 33 клиента и т. д.

Важный момент: при незначительных колебаниях сезонности продаж для определения количества новых клиентов можно пользоваться просто разницей, а в случае с большими отклонениями — корректировать на долю новых клиентов.

В некоторых сферах возможна сезонность самого показателя доли новых клиентов, поэтому для расчета может понадобиться вычесть прирост долей новых клиентов акционного периода к доакционному в прошлом году.

Примерами таких бизнесов могут быть фитнес-клубы, в которых наблюдается приток новых клиентов, пообещавших себе начать заниматься спортом после новогодних праздников.

Зная, какое количество новых клиентов привлекла акция, можно рассчитать, какую маржинальную прибыль получим с дополнительно привлеченных клиентов в течение срока жизненного цикла клиента (life time value, LTV).

С помощью жизненного цикла клиента прогнозируем, какой доход получим от одного клиента в течение периода пользования услугами. Если срок жизненного цикла клиента достаточно велик, то для оценки акций кажется разумным использовать срок в течение года. Например, в салон красоты девушка-клиентка будет приходить на стрижку в среднем четыре раза в год. Допустим, доход с каждого посещения составит 500 руб.

Для оценки прироста маржи в период акций учитываем показатель LTV:

Эффект акции = Маржинальная прибыль акционного периода – Маржинальная прибыль доакционного периода + LTV дополнительно привлеченных клиентов в период акции.

Для учета сезонности разницу в маржинальной прибыли акционного и доакцинного периодов нужно скорректировать на показатели аналогичного периода прошлого года.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 2, 2019.

Эффективность чего-бы то ни было обычно показывают в процентах – рост продаж, производства, потребления и т.д. Поскольку «эффективные менеджеры» в основном использую Excel, то ниже будет небольшой урок, как это делать. Начнется он с небольшого курса математики 🙂

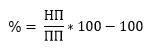

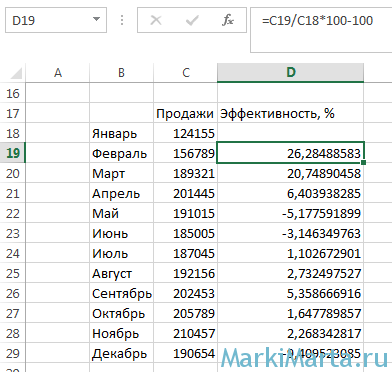

Расчет проводится по простой формуле:

где НП – новый показатель, ПП – предыдущий показатель

В принципе, для любого менеджера среднего звена этого должно быть достаточно, но все же напишу, как это сделать в Excel.

Для примера – данные об объемах продаж за месяц собраны в таблице, в которой данные за каждый месяц на новой строке (Рис.1). Тогда формула в Excel для расчета эффективности будет такой:

=C19/C18*100-100

Формулу можно разместить в столбце D и растянуть на все строки.

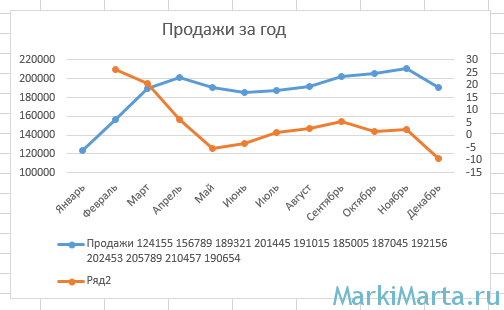

Рис.1. Таблица с данными о продажах

В дополнение добавьте графики Excel с двумя вертикальными осями в одной плоскости и вот доказательство эффективной работы 🙂

Рис.2. Эффективный график 🙂

No comments yet.

Написано admin в Февраль 16, 2012. Опубликовано в Управление маркетингом / Продажи

Форма представляет собой полностью сформированный и последовательный анализ по проведению рекламной акции. Анализ представлен в таблицах с подготовленными расчётными формулами.

Робот считает, что Вас это тоже может заинтересовать:

- Анализ динамики и структуры продаж в Excel. Анализ факторов, влияющих на продажи

- Прогнозирование объема реализации продукции (продаж) и анализ сезонности в Excel

- Прогрессивная форма стимулирования труда

- Составление обоснованного прогноза продаж с учетом сезонного фактора в Excel

- Отчет по продукции. Форма в Excel

Теги:excel, акции, анализ, Маркетинг, продажи, стимулирование

Trackback с вашего сайта.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

В данной статье покажется пример анализа акции по месяцам с помощью готовой excel таблицы. Также в конце статьи есть ссылка на готовую таблицу.

Идея заключается в закономерности роста акции на каком-то определенном отрезке времени. Ведь есть компании зависимые от сезонности, или общего состояния экономики государства; зависимые от времени года.

Естественно, всегда нужно учитывать риски, и входить в рынок только на основании данного анализа крайне не рекомендуется.

В примере будет использоваться акция «КАМАЗ»

Если в предыдущей статье «Анализ акции по дням недели» в примере ничего интересного не обнаружилось, то в данном примере получился очень хороший результат. Как выяснилось ниже, Камаз в феврале растет в 91% случаев.

[sc name=»reklama1″ ]

Поехали

Для начала сохраним месячный график из квика в файл «. txt»

Для этого правой клавишей мыши кликаем на цену и выбираем пункт «сохранить в файл», определяемся с местом и сохраняем:

Далее, в таблице выбираем «Данные», «Из текста». В открывшемся окне находим наш файл Камаза и нажимаем импорт. Все шаги делать также как описано в статье «Анализ акций по дням недели», до шага 3.

Так как я в екселе не совсем профессионал и формулы могу писать только по определенному алгоритму (не всегда простому), то на шаге 3, необходимо пропустить первых два столбца:

Нажимаем «Готово» и в следующем окне «Ок».

С помощью клавиш Ctrl+F выводим диалоговое окно поиска и замены и заменяем в столбцах от «C» до «G» точки на запятые:

И наконец, получается результат, для Камаза очень даже обнадеживающий:

Естественно, торговать только по этим значениям не следует, но как вид дополнительной информации и потенциального направления более чем…

Далее, удобно вносить хорошие акции в отдельную таблицу. Перейдите на вкладку «Итог» и увидите мои некоторые из анализов. Делал давно, поэтому лучше перепроверить.

[sc name=»reklama3″ ]

Напоминаю, что это является моими домыслами – не более, как, впрочем, и всё на этом сайте. Поэтому, применяйте под свою ответственность.

Скачать таблицу «Анализ акции по месяцам»

Ну и напоследок очень интересное видео, позовите детей:)

Далее покажу таблицу анализа ленты, мой вариант ловли «крупного игрока» на российской бирже.

Ваше мнение и результаты в комментариях приветствуются.

Статьи по теме:

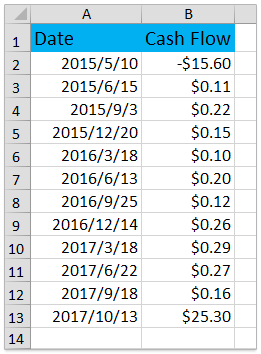

Предположим, вы купили акцию, получали дивиденды в течение нескольких лет, а затем продали акции. Теперь вы хотите рассчитать норму доходности этой акции, как бы вы могли это решить? Функция XIRR может легко это понять.

Рассчитать доходность акции в Excel

Рассчитать доходность акции в Excel

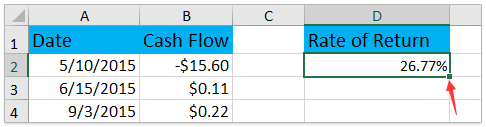

Например, вы приобрели акции 2015 мая 5 г. по 10 долларов США, продали их 15.60 октября 2017 г. по 10 долларов США и ежегодно получаете дивиденды, как показано на скриншоте ниже. Теперь я покажу вам, как легко рассчитать доходность акций по XIRR функция в Excel.

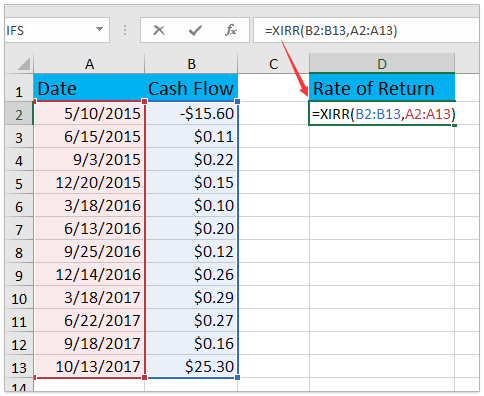

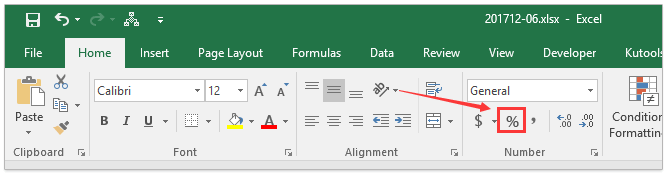

1. Выберите ячейку, в которую вы поместите результат расчета, и введите формулу = XIRR (B2: B13; A2: A13), и нажмите Enter ключ. Смотрите скриншот:

Внимание: В формуле = XIRR (B2: B13; A2: A13), B2: B13 — это О движении денежных средств столбец с записью денег, которые вы заплатили и получили, а A2: A13 — это Время колонка.

2. Не снимая выделения с результата расчета, нажмите кнопку Процентный стиль Кнопка на Главная и нажмите Увеличить десятичную дробь or Уменьшить десятичный кнопки для изменения десятичных знаков процента. Смотрите скриншот:

Теперь ставка доходности для акций рассчитана и показана в процентах. Смотрите скриншот:

Статьи по теме:

Лучшие инструменты для работы в офисе

Kutools for Excel Решит большинство ваших проблем и повысит вашу производительность на 80%

- Снова использовать: Быстро вставить сложные формулы, диаграммы и все, что вы использовали раньше; Зашифровать ячейки с паролем; Создать список рассылки и отправлять электронные письма …

- Бар Супер Формулы (легко редактировать несколько строк текста и формул); Макет для чтения (легко читать и редактировать большое количество ячеек); Вставить в отфильтрованный диапазон…

- Объединить ячейки / строки / столбцы без потери данных; Разделить содержимое ячеек; Объединить повторяющиеся строки / столбцы… Предотвращение дублирования ячеек; Сравнить диапазоны…

- Выберите Дубликат или Уникальный Ряды; Выбрать пустые строки (все ячейки пустые); Супер находка и нечеткая находка во многих рабочих тетрадях; Случайный выбор …

- Точная копия Несколько ячеек без изменения ссылки на формулу; Автоматическое создание ссылок на несколько листов; Вставить пули, Флажки и многое другое …

- Извлечь текст, Добавить текст, Удалить по позиции, Удалить пробел; Создание и печать промежуточных итогов по страницам; Преобразование содержимого ячеек в комментарии…

- Суперфильтр (сохранять и применять схемы фильтров к другим листам); Расширенная сортировка по месяцам / неделям / дням, периодичности и др .; Специальный фильтр жирным, курсивом …

- Комбинируйте книги и рабочие листы; Объединить таблицы на основе ключевых столбцов; Разделить данные на несколько листов; Пакетное преобразование xls, xlsx и PDF…

- Более 300 мощных функций. Поддерживает Office/Excel 2007-2021 и 365. Поддерживает все языки. Простое развертывание на вашем предприятии или в организации. Полнофункциональная 30-дневная бесплатная пробная версия. 60-дневная гарантия возврата денег.

Вкладка Office: интерфейс с вкладками в Office и упрощение работы

- Включение редактирования и чтения с вкладками в Word, Excel, PowerPoint, Издатель, доступ, Visio и проект.

- Открывайте и создавайте несколько документов на новых вкладках одного окна, а не в новых окнах.

- Повышает вашу продуктивность на 50% и сокращает количество щелчков мышью на сотни каждый день!

Комментарии (0)

Оценок пока нет. Оцените первым!

Время на прочтение

5 мин

Количество просмотров 6.5K

Акции и спецпредложения призваны стимулировать спрос, но не всегда результат оправдывает ожидания. В своем обзоре поделюсь семилетним опытом работы в сервисе автоматизированного управления интернет-рекламой, расскажу, как проводить акции, покажу на примерах, как делать не нужно, и дам готовую формулу для расчета эффективности скидок и спецпредложений.

Для начала разберем причины того, почему акции в принципе могут не работать от слова «совсем».

1. Вы не знаете, чего хочет ваша аудитория

Успех акции определяется четким пониманием того, что необходимо целевой аудитории (ЦА). Отождествлять себя с ней – распространенная ошибка. Не всегда то, что вы считаете классным и приятным бонусом к покупке, оказывается востребованным у аудитории. Начните с анализа данных Google Analytics, CRM-системы и (внимание!) социальных сетей – создайте портрет вашего клиента, определите его потребности, интересы и предпочтения.

Проведите опрос на сайте или в соцсетях и узнайте, чего хочет ваш клиент. Главное – подбирайте короткие и цепляющие вопросы, так больше шансов, что люди ответят.

Наладить контакт со своей аудиторией помогают чаты и онлайн-вебинары, особенно если последние действительно полезны, есть интересный спикер или приглашенный эксперт.

Пример:

Мы запустили акцию для пользователей нашего сервиса, где главным призом были билеты в Сочи на «Формулу-1» с включенным трансфером и проживанием в гостинице. Но «вау» не произошло. То, что идеологам акции казалось классным и привлекательным, к сожалению, не заинтересовало клиентов. Результат – рекордно малое количество заявок и регистраций.

В то же время схожая акция у другого нашего сервиса, который занимается автоматизацией рекламы в социальных сетях, показала отличный результат.

Нам потребовалось время, чтобы понять свою аудиторию. Мы выяснили, что она гораздо активнее реагирует на акции с предложением месяца бесплатных услуг, оптимизацией коммерческих факторов в подарок – всем, что связано непосредственно с услугами сервиса. Клиенты приходят к нам за результатом от продвижения сайта, и им прежде всего важны дополнительные инструменты и новые возможности найти клиента.

2. Вы не понимаете, кому конкретно адресована акция

Например, вы рассчитываете, что акция привлечет новых клиентов. При этом ее посыл очень узок и понятен лишь тем, кто уже в курсе ваших продуктов и услуг. Но поскольку вы готовили предложение для новичков, текущим клиентам оно в принципе не интересно. Получается, что акция не попадает вообще ни в какую аудиторию.

Не стреляйте из пушки по воробьям, определите сразу, на какой сегмент своей аудитории ориентируетесь. Для этого разберитесь с целями: повысить средний чек (текущие клиенты), увеличить объем продаж (выбираем сегмент с определенными потребностями, поведением и пр.), получить 500 регистраций (новая база). Сделать сразу все, скорее всего, не получится, при этом можно еще и вызвать негатив у определенных категорий ЦА.

Пример:

Один из наших постоянных клиентов запустил акцию – снизил цены на услуги грузчиков до 600 руб/час. В результате компания зафиксировала самый низкий за всю историю прирост продаж.

Оказалось, что реклама запускалась абсолютно на всех, кто ищет услуги грузчика или перевозку вещей. Заинтересованные пользователи переходили на сайт и, только оформляя заказ, выясняли, что акция действует лишь на услуги с пятью грузчиками. То есть она недоступна заказчикам небольших переездов, которые составляли основную долю заказов.

Да, компания получила неплохой приток новых обращений, но при этом столкнулась с критично низкой конверсией в покупки и множеством отрицательных отзывов из-за неоправданных ожиданий и ощущения обмана. И тут уже пора подключать управление репутацией в сети.

Этого можно было просто избежать. Элементарно добавить в рекламу уточнение об условиях акции. Либо таргетировать рекламу более избирательно, по офисным переездам, например.

3. У вас нет стратегии и акция просто снижает доход

Я рекомендую делать акции на регулярной основе, включая их в общую маркетинговую стратегию, и тщательно следить за тем, чтобы предложения не были убыточными. Показатель качества акции – стабильный прирост новых клиентов, выстраивание доверительных отношений со старыми, стимулирование повторных продаж. Варьируйте аудитории, возможные выгоды, актуальные для разных категорий предложения.

Пример:

Еще один наш клиент по SEO запустил акцию — каждую среду скидка 20 % на корм для кошек. В результате средний чек стал ниже: клиенты просто хотели купить дешевле и оформляли заказы по средам.

Мы посоветовали делать такую скидку а) тем, кто бросил корзину и не закончил покупку, и б) новым клиентам при втором заказе.

Это позволило владельцу небольшого зоомагазина не только исключить финансовые потери, но и увеличить средний чек, возвращать покупателей, превращая их в постоянных клиентов.

4. Вы не тестируете новые акции и не анализируете ошибки

Все приходит с опытом. Рекомендую последовательно тестировать различные сценарии привлечения клиентов с обязательными замерами эффективности каждого из них. И только после получения результатов того, сколько конкретный вариант дал клиентов и покупок, принимать решение — включать его в число эффективных решений или начинать тестировать следующие.

И не забывайте, что поведение аудитории может меняться в зависимости от сезона и других внешних факторов. Сохраняйте все результаты тестов и используйте как базу идей, чтобы периодически возвращаться к их анализу и переосмыслению.

Пример:

Мы тестировали в нашем сервисе разные виды акций — бесплатный месяц автоматизации контекста, бонус при пополнении, скидки на SEO, бесплатный аудит сайта. Хотелось замотивировать клиента на пробный период, чтобы он убедился в эффективности сервиса, после чего они будут жить с нами долго и по любви

Тогда мы отказались от предложений чего-либо бесплатного без ответного действия пользователя. Взаимность — превыше всего

5. Вы не анализируете эффективность

Любая акция должна быть выгодна с точки зрения прибыли. Для расчета эффективности перед проведением акции важно составить прогноз — приблизительные результаты, которые вы хотите получить. Обязательно делайте замеры до, во время и после акции. А потом все это анализируйте с помощью формул, которые я для вас собрала в удобный калькулятор в конце статьи.

Хотелось бы сразу оговориться, что эффективность рекламы определяется не только экономическим результатом, но и психологическим воздействием – лояльность и узнаваемость никто не отменял. Оценить этот эффект можно с помощью опросов, тестов, наблюдения за поведением клиентов.

Кроме прочего, не забывайте про отложенные продажи, когда клиент не делает покупки в период акции, но запоминает бренд и возвращается позже. Не все можно посчитать сразу, но приблизительная оценка тоже оправдывает себя и позволяет сравнить разные акции и спецпредложения.

Калькулятор: как рассчитать эффективность акций и спецпредложений

Финансовая рентабельность рекламы оценивается несколькими методами.

Самый простой и удобный, на мой взгляд:

Р= (Прибыль от рекламы / Затраты на рекламу) × 100 %

Остальные механики расчета значительно сложнее, и чтобы упростить себе жизнь, я попросила финансистов сделать автоматизированный шаблон для расчёта рентабельности акций, он больше заточен под saas, но легко трансформируется и под другие типы бизнеса. В выделенные голубым цветом ячейки можно вставить свои исходные данные, все остальное пересчитывается автоматически. Сам файл можно скачать по ссылке. Удачи!

Если у Вас есть какие-то рабочие акционные механики (особенно saas) или фейлы, о которых вы можете рассказать, пожалуйста, поделитесь в комментариях или в личке, буду крайне благодарна