Для оценки эффективности вложений нужно обязательно знать, какую доходность они принесут (или принесли). А если таких вложений много? Их нужно как то сравнить. Чтобы понять — что было более выгодным. И вообще, как можно рассчитать доходность портфеля имея различные вложения (вклады в банке, облигации, акции и прочее). На разные суммы и различные сроки?

Например, что более выгодно? Вложить 57 тысяч на 3 месяца и заработать 3 тысячи. Или инвестировать 75 000 на восемь месяцев и получить 5500?

Как узнать процент эффективной доходности портфеля, если в течение года было постоянное снятие и внесение средств?

Итак, поехали!

Содержание

- Считаем прибыль

- Годовая доходность в процентах

- Доходность с учетом движения средств

- Расчет доходности в Excel

Считаем прибыль

Самая простая и базовая формула для определения «выгодности» вложений.

Разность между конечной суммой и начальной образует чистую прибыль.

Чтобы вывести в процентном соотношении воспользуйтесь формулой:

Доходность = (чистая прибыль) / сумму вложения * 100%.

Пример.

Купили акции Газпрома на 10 000 рублей. Через год все продали за 13 000 тысяч.

Чистая прибыль составила 3 тысячи рублей (13 000 — 10 000).

Доходность вложений 30% (3 000 / 10 000) * 100%).

В этой формуле есть один существенный недостаток. Она позволяет рассчитать только абсолютную доходность. Без привязки к периоду, за который она была получена.

Мы могли заработать 30% за 1 год. А могли бы и за 5 лет.

Годовая доходность в процентах

Более правильно оценить прибыль вложений можно с помощью годовой доходности.

Если простыми словами, то годовая доходность показывает, сколько зарабатывает инвестор на каждый вложенный рубль за одинаковый период времени.

Общепринятая оценка «одинакового периода времени» — это один год. Все проценты доходности полученные за разные промежутки времени сводятся к годовой ставке доходности.

Как это выглядит на практике?

Вложили деньги в акции Сбербанка — 30 000 рублей. И в акции Газпрома — 50 000 рублей

Через полгода, после роста котировок Сбербанка, продали все за 36 тысяч рублей.

Газпром вы держали ровно год и скинули бумаги за 65 тысяч.

Итог: На Сбербанке вы заработали за полгода 6 тысяч. На Газпроме 15 тысяч, но за целый год.

Если считать по общей доходности, то чистая прибыль в процентах составила бы:

- Сбербанк — 6 тысяч или 20%;

- Газпром — 15 тысяч или 30%.

Для правильной оценки эффективности инвестиций нужно все перевести в годовые проценты:

Формула:

Доходность (% годовых) = (прибыль в % * 365 дней) / срок инвестиций в днях.

Доходность Сбербанка = 20% х 365 дня / 180 дней = 40% годовых

Доходность Газпрома = 30% х 365 / 365 = 30% годовых.

Более выгодными оказались инвестиции в акции Сбербанка.

Доходность с учетом движения средств

А как вывести общий результат, например за год?

Складывать все доходности не очень удобно и трудоемко.

Самый простой и очевидный вариант — зафиксировать стоимость портфеля на начало и конец года. И вычислить общую прибыль.

Пример. На начало года инвестор обладал капиталом в 200 тысяч рублей. За счет выгодных инвестиций, через год его портфель оценивался в 240 тысяч.

Чистая прибыль 40 000 рублей или 20% годовых.

В этой методике расчета доходности есть один существенный минус, который будет искажать реальные цифры. А по простому, делать их совсем не правильными.

За рассматриваемый период не учитываются возможные движения средств по счету или портфелю.

Что это за движения:

- ввод-вывод средств;

- получения прибыли «извне». Например, купонный доход по облигациям или дивиденды по акциям.

Из примера выше. Если за месяц до окончания годового периода инвестор вносил дополнительные 40 тысяч рублей. Как это скажется на результате? В абсолютных цифрах мы также имеем +40 тысяч прибыли или 20% годовых. Но по факту результата ноль.

Другой вариант. Через 1 месяц инвестор не внес, а снял 40 тысяч. В итоге почти целый год он оперировал суммой на 20% меньше первоначальной. И все равно заработал 40 тысяч прибыли.

Или в течение года выплачивались дивиденды, купоны. Были постоянное внесение и вывод средств со счета. Как тогда? Как определить реальную доходность?

Для расчета есть специальная формула расчета процентов в зависимости от даты и суммы движения средств. Но думаю большинство (наверняка все) не будут ее пользоваться. Она слишком сложная и громоздкая. Даже ее приводить здесь не буду.)))

Расчет доходности в Excel

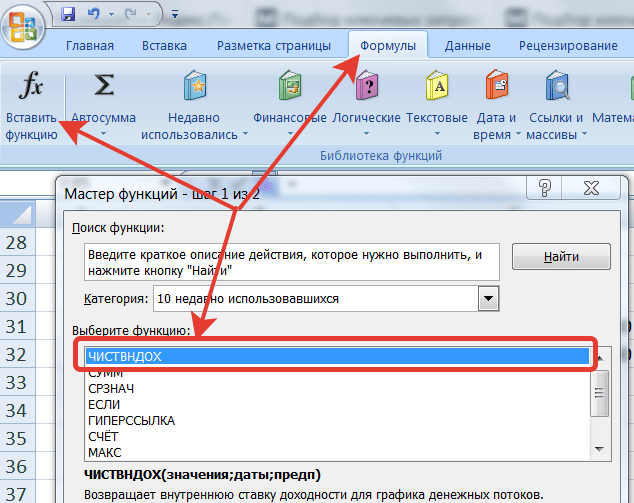

Есть более простой вариант расчета процентов в таблице Эксель. Нам поможет формула ЧИСТВНДОХ.

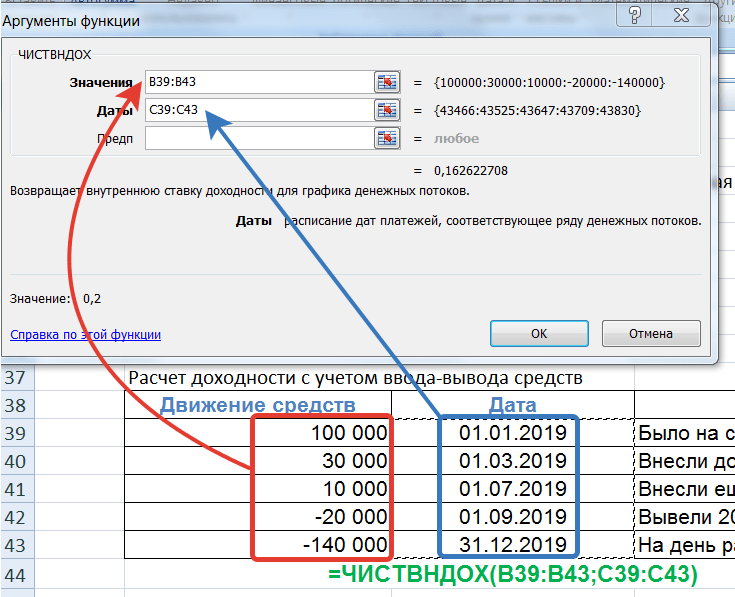

Все что нам нужно знать — это даты и суммы движений средств.

Как заполнить таблицу?

Нам нужны 2 колонки по движению денежных средств:

- сумма входящих и выходящих потоков

- Даты движений.

Все поступления на счет должны быть со знаком плюс. Снятия и прочие расходы обязательно со знаком минус. Конечная финальная сумма (на момент которой подсчитывается доходность) на счете тоже со знаком минус.

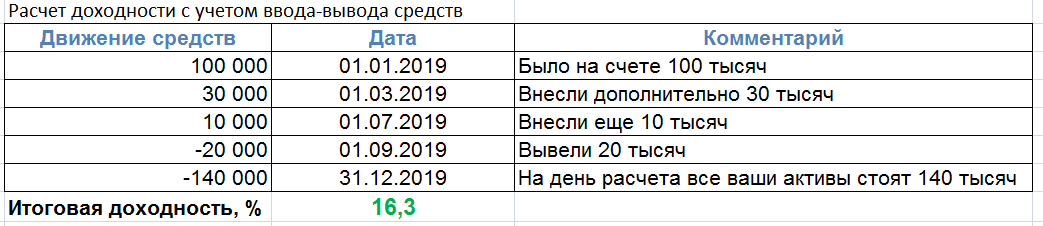

Вот как это выглядит на примере:

Как это сделать в Excel?

Вносим в таблицу собственные значения (по аналогии с примером выше).

Вызываем функцию ЧИСТВНДОХ.

В поля «Значение» и «Даты» вносим наши условия как на картинке ниже. Просто выделяя правой кнопкой мыши необходимый диапазон.

Саму формулу еще нужно умножить на 100. Дабы привести к более привычному нам виду. По умолчанию показывается не в процентах, в доле от единицы. В нашем случае — 0,16.

По ссылке, есть файл Excel с уже готовыми формулами, перечисленными в статье. Подставляете свои данные. Считаете прибыль. Радуйтесь (или огорчайтесь) полученной доходности.

Удачных инвестиций!

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

На чтение 11 мин Просмотров 30.7к.

Разберем: как проводится оценка акций, инвестиционных портфелей, паевых инвестиционных фондов и инвестиционных стратегий. Рассмотрим на практическом примере с использованием программы Excel как можно самостоятельно провести анализ акций и оценить эффективность инвестиций (инвестиционных портфелей). Предметом оценки эффективности управления выступают инвестиции, под которыми понимается широкий пласт различных производных финансовых инструментов: акции, облигации, фьючерсы, инвестиционные портфели, паевые инвестиционные фонды, хеджевые фонды, а также инвестиционные стратегии на фондовом рынке.

Содержание

- Инфографика: Оценка эффективности инвестиций, инвестиционного портфеля, акций

- Показатели эффективности инвестиций на фондовом рынке

- Доходность инвестиций. Оценка и анализ акций

- Пример оценки доходности акций ОАО «Газпром» в Excel

- Прогнозирование доходности акции

- Оценка риска акции в Excel

- Оценка эффективности инвестиций. Коэффициент Шарпа

- Формула расчета коэффициента Шарпа

- Оценка эффективности инвестиций по коэффициенту Шарпа

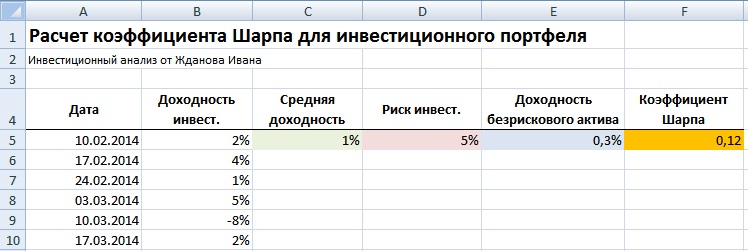

- Пример расчета коэффициента Шарпа для оценки эффективности инвестиционного портфеля в Excel

- Коэффициент бета для оценки эффективности инвестиций

- Формула расчета коэффициента бета

- Оценка эффективности инвестиций по коэффициенту бета

- Оценка риска акций. Пример расчета коэффициента Бета в Excel

- Коэффициент Трейнора для оценки эффективности инвестиций

- Коэффициент Трейнора. Формула расчета

- Оценка эффективности инвестиций на основе коэффициента Трейнора

- Пример расчета коэффициента Трейнора для оценки эффективности инвестиционного портфеля в Excel

- Коэффициент Альфа Йенсена для оценки эффективности инвестиций

- Оценка инвестиционного портфеля на основе Альфы Йенсена

- Пример расчета коэффициента Альфа Йенсена для оценки эффективности инвестиционного портфеля в Excel

- Коэффициент Модильяни для оценки эффективности инвестиций

- Индекс Модильяни. Формула расчета

- Оценка коэффициента Модильяни

- Пример расчета коэффициента Модильяни для оценки эффективности инвестиций в Excel

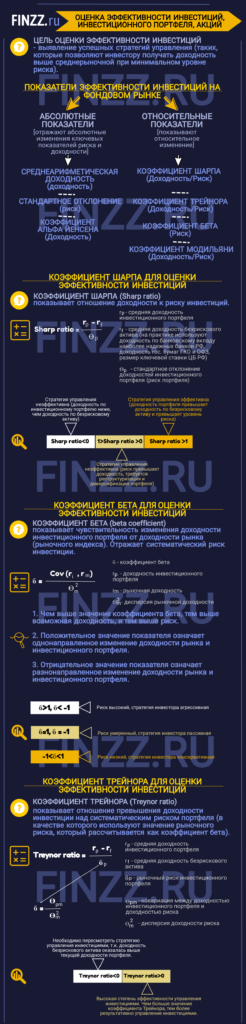

Инфографика: Оценка эффективности инвестиций, инвестиционного портфеля, акций

Показатели эффективности инвестиций на фондовом рынке

Для оценки инвестиций на фондовом рынке используют различные коэффициенты эффективности управления, которые можно разделить на две группы: абсолютные показатели эффективности инвестиций и относительные. Так абсолютные показатели эффективности инвестиций отражают абсолютные изменения ключевых показателей риска и доходности. Относительные коэффициенты показывают относительное изменение. В инвестиционном анализе доходность и риск являются ключевыми параметрами оценки любой инвестиции. В таблице ниже приводится классификация коэффициентов по различным группам: типу показателя и характеру оценки.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

| Коэффициенты | Тип показателя | Характер оценки | |

| Относительные | Абсолютные | ||

| Среднеарифметическая доходность | Доходность | + | |

| Стандартное отклонение | Риск | + | |

| Коэффициент Шарпа | Доходность/Риск | + | |

| Коэффициент Трейнора | Доходность/Риск | + | |

| Коэффициент Бета | Риск | + | |

| Коэффициент Альфа Йенсена | Доходность | + | |

| Коэффициент Модильяни | Доходность/Риск | + |

Цель оценки эффективности инвестиций является определение успешных и результативных стратегий управления на фондовом рынке, которые позволяют получать доходность выше среднерыночной при минимальном уровне риска. Данные показатели используется для ранжирования и сопоставления между результатов управления портфелями. На основе коэффициентов принимаются дальнейшие решение об использовании стратегии и ее модификациях.

Доходность инвестиций. Оценка и анализ акций

Первый один из самых важных показателей инвестиции (акции, облигации, фьючерса и т.д.) является ее доходность. Она отражает привлекательность финансового инструмента для инвесторов. Для примера мы будем оценивать доходность акции. Так чем выше привлекательность акции, тем выше ее доходность и стоимость на фондовом рынке. Для того чтобы оценить доходность акций воспользуемся сервисом сайта finam.ru, который позволяет получить текущие котировки акций в режиме реального времени.

Пример оценки доходности акций ОАО «Газпром» в Excel

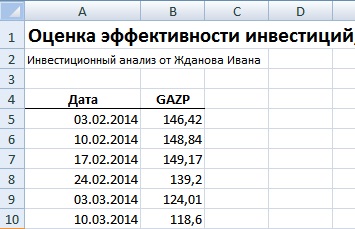

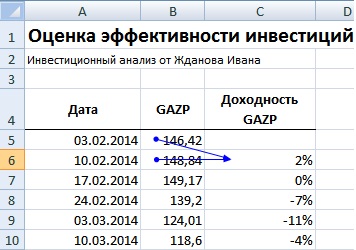

Рассмотрим оценку доходности акции ОАО «Газпром» (GAZP) в Excel. Были загружены недельные котировки за 31.01.2014 – 31.01.2015 г. Далее необходимо вставить котировки акций в таблицу, как представлено на рисунке ниже.

Для расчета доходности акции можно воспользоваться следующей формулой:

Доходность ОАО «Газпром» = (B6-B5)/B5

Второй вариант расчета доходности акции производится с помощью натурального логарифма доходностей. Расчет по данной формуле будет иметь аналогичный итоговый результат:

Доходность ОАО «Газпром» =LN(B6/B5)

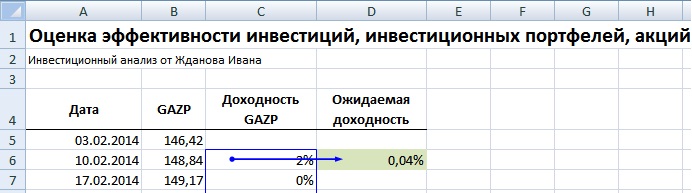

Прогнозирование доходности акции

Одним из самых простых способов прогнозирования доходности акций является использование математического ожидания. Для оценки будущей (ожидаемой) доходности акции используют среднеарифметическое значение прошлых доходностей.

На рисунке ниже показан результат расчета будущей доходности ОАО «Газпром» по данной модели. Формула оценки доходности будет следующая:

Доходность акции ОАО «Газпром» =СРЗНАЧ(C6:C56)

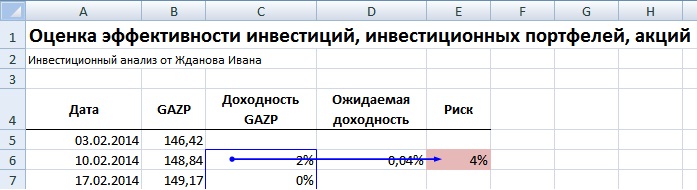

Оценка риска акции в Excel

Под риском акции подразумевается его волатильность или изменчивость (данную трактовку ввел Г.Марковиц). То есть чем больше чувствительность изменения котировок, тем выше риск акции. Для расчета риска необходимо рассчитать стандартное отклонение доходностей акции от среднего. На рисунке ниже представлена формула расчета стандартного отклонения доходностей акции ОАО «Газпром».

Оценка риска акции ОАО «Газпром» =СТАНДОТКЛОН(C6:C56)

Оценка эффективности инвестиций. Коэффициент Шарпа

Коэффициент Шарпа (англ. Sharp ratio) – самый распространенный коэффициент оценки эффективности инвестиций на фондовом рынке, был введен экономистом У. Шарпом в 1966г. Данный коэффициент используют для анализа акций, фьючерсов, инвестиционных портфелей, стратегий. Коэффициент Шарпа показывает отношение доходности к риску инвестиции.

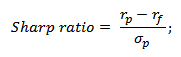

Формула расчета коэффициента Шарпа

Формула расчета коэффициента Шарпа следующая:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

σp – стандартное отклонение доходностей инвестиционного портфеля (риск портфеля).

Как видно, коэффициент Шарпа показывает отношение избыточной доходности инвестиционного портфеля к риску. За безрисковую доходность по активу, на практике, берут:

- Доходность по банковскому вкладу наиболее надежных банков РФ;

- Доходность государственных ценных бумаг (ГКО, ОФЗ);

- Размер ключевой ставки ЦБ РФ;

Экономический смысл заключается в том, что инвестору необходимо получить доходность выше, чем минимальный уровень иначе инвестиция не имеет смысла, поэтому происходит сравнение полученной доходности инвестиционного портфеля и безрисковой процентной ставки.

Оценка эффективности инвестиций по коэффициенту Шарпа

Рассмотрим более подробно анализ коэффициента Шарпа, чем выше значение показателя, тем более эффективно управляется инвестиционный портфель, тем более инвестционно привлекателен финансовый инструмент. В таблице ниже раскрывается анализ инвестиций на основе показателя Шарпа в зависимости от его значения.

| Значение коэффициента Шарпа | Оценка эффективности инвестиции |

| Sharp ratio >1 | Высокая степень эффективности управления инвестиционным портфелем, инвестициями |

| 1>Sharp ratio >0 | Уровень риска вложения в данную инвестицию выше, чем ожидаемый уровень доходности |

| Sharp ratio <0 | Вложение не целесообразно, так как доходность безрискового актива выше |

Пример расчета коэффициента Шарпа для оценки эффективности инвестиционного портфеля в Excel

Рассчитаем показатель Шарпа для инвестиционного портфеля. Для этого необходимо знать доходность по инвестиционному портфеля за определенный интервал времени. В данном примере рассматривался расчет для инвестиционного портфеля за период с 10.02.2014 по 17.03.2014 года по неделям. Формулы расчета следующие:

Средняя доходность инвестиционного портфеля =СРЗНАЧ(B5:B10)

Риск инвестиционного портфеля =СТАНДОТКЛОН(B5:B10)

Доходность безрискового актива = 15%/50. Данное значение соответствует средней доходности по банковскому вкладу (15%), поделенное на количество недель в году.

Коэффициент Шарпа =(C5-E5)/D5

На рисунке ниже представлены результаты расчета.

Коэффициент Шарпа составил 0,12 – это говорит о том, что данный портфель управляется довольно рискованно, то есть уровень риска выше, чем уровень доходности.

Коэффициент бета для оценки эффективности инвестиций

Коэффициент бета (англ. beta coefficient) – показывает чувствительность изменения доходности инвестиционного портфеля от доходности рынка (рыночного индекса). Данный коэффициент используется как самостоятельно, так и в модели оценки капитальных активов CAPM (Capital Assets Price Model). Коэффициент бета отражает систематический риск инвестиции.

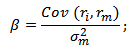

Формула расчета коэффициента бета

где:

β – коэффициент бета;

rp – доходность инвестиционного портфеля;

rm – рыночная доходность;

σ2m – дисперсия рыночной доходности.

Оценка эффективности инвестиций по коэффициенту бета

В таблице ниже показан пример анализа по коэффициенту бета инвестиции на фондовом рынке. Чем выше значение показателя, тем выше возможная доходность, но в тоже время и выше риск. Для каждого типа инвесторов подходит свое значение беты. Знак коэффициента отражает направление изменения доходности инвестиции. Положительное значение беты показывает однонаправленное изменение доходности рынка и инвестиционного портфеля, отрицательное наоборот противоположное направление.

| Значение показателя | Уровень риска акции | Стратегия инвестора |

| β > 1 β <-1 | Высокий | Агрессивная |

| β = 1 β=-1 | Умеренный | Пассивная |

| -1 < β < 1 | Низкий | Консервативная |

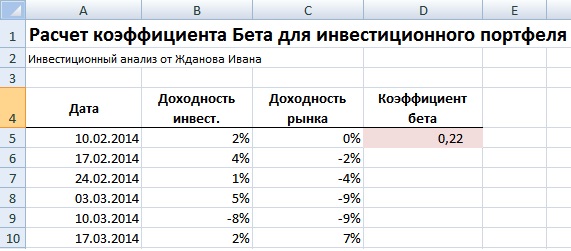

Оценка риска акций. Пример расчета коэффициента Бета в Excel

Для расчета коэффициента бета необходимо рассчитать ковариацию между доходностями инвестиционного портфеля и доходностями рыночного индекса (индекса РТС) и соотнести с дисперсией доходности рынка. Формула в Excel расчета следующая:

Коэффициент Бета =КОВАР(B5:B10;C5:C10)/ДИСП(C5:C10)

Коэффициент бета равен 0,22 – что показывает умеренный уровень рыночного риска для данного инвестиционного портфеля.

Коэффициент Трейнора для оценки эффективности инвестиций

Коэффициент Трейнора (англ. Treynor ratio) – показатель эффективности инвестиции (инвестиционного портфеля), который показывает отношение превышение доходности инвестиции над систематическим риском портфеля. В качестве систематического риска используют значение рыночного риска, который рассчитывается как коэффициент бета. Коэффициент бета отражает чувствительность изменения доходности инвестиций и доходности рынка (рыночного индекса). Показатель Трейнора используется многими инвестиционными компаниями для осуществления ранжирования качества управления финансовыми продуктами.

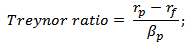

Коэффициент Трейнора. Формула расчета

где:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

βp – рыночный риск инвестиционного портфеля.

Формула расчета коэффициента бета следующая:

σpm – ковариация между доходностью инвестиционного портфеля и доходностью рынка;

σ2m – дисперсия доходности рынка.

Оценка эффективности инвестиций на основе коэффициента Трейнора

Данный показатель отражает отношение между превышением доходности инвестиционного портфеля и рыночным риском данного портфеля. Чем выше значение данного показателя, тем более результативно было управление инвестициями.

| Значение коэффициента Трейнора | Оценка эффективности инвестиции |

| Treynor ratio >0 | Высокая степень эффективности управления инвестиционным портфелем, инвестициями |

| Treynor ratio <0 | Необходимо пересмотреть стратегию управления инвестициями, так как доходность безрискового актива выше |

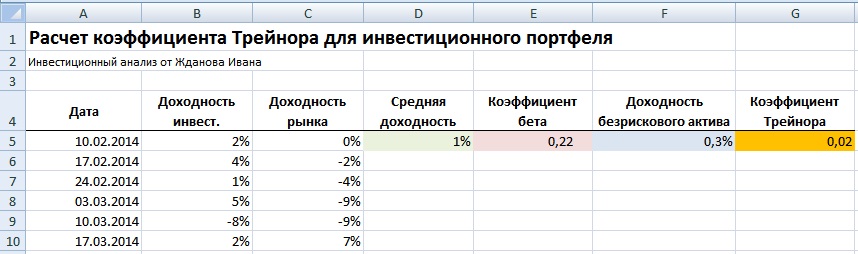

Пример расчета коэффициента Трейнора для оценки эффективности инвестиционного портфеля в Excel

Рассмотрим на примере расчет коэффициента Трейнора для оценки результативности инвестиционного портфеля. Данные использовались аналогичные как для расчета коэффициента Шарпа, отличие заключается в использовании доходности рыночного индекса (доходность рынка). На практике, доходность рынка соответствует доходность фьючерса на индекс (RTSI). Формулы расчета коэффициента Трейнора следующие:

Средняя доходность инвестиционного портфеля =СРЗНАЧ(B5:B10)

Коэффициент бета =КОВАР(B5:B10;C5:C10)/ДИСП(C5:C10)

Доходность безрискового актива =0,03% (Расчет аналогичен как при расчете коэффициента Шарпа)

На рисунке ниже показан итоговый результат оценки эффективности управления портфелем. Коэффициент Трейнора составил 0,02, что рыночный риск инвестиции довольно высок, но доходность была показана выше, чем по безрисковому активу.

Коэффициент Альфа Йенсена для оценки эффективности инвестиций

Коэффициент альфа Йенсена (англ. Jensen index) – размер превышения доходности инвестиционного портфеля над среднерыночной. Данный показатель был разработан Йенсеном в 1968 году и используется для оценки эффективности управления инвестиционными портфелями. Формула расчета коэффициента Альфы Йенсена следующая:

где:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

rf – среднерыночная доходность;

βp – рыночный риск инвестиционного портфеля.

Под среднерыночной доходностью подразумевают доходность рынка, которая равна доходности индекса РТС.

Оценка инвестиционного портфеля на основе Альфы Йенсена

Чем выше значение коэффициента Альфы Йенсена, тем эффективнее активная стратегия управления на пассивной (вложение в рыночный индекс). В таблице ниже показана оценка данного показателя.

| Значение коэффициента Йенсена | Оценка эффективности инвестиции |

| Jensen index >0 | Высокая эффективность и доходность управления инвестиционным портфелем. |

| Jensen index <0 | Низкая степень эффективности управления. Целесообразнее вложение в рыночный индекс (пассивная стратегия) |

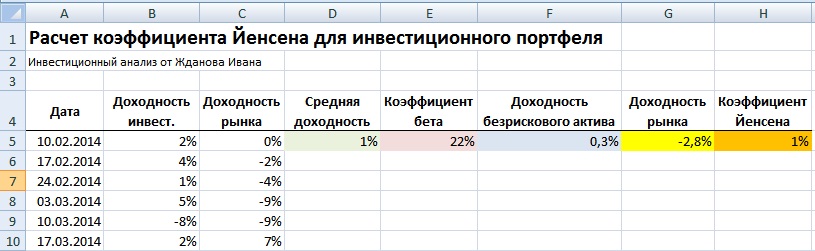

Пример расчета коэффициента Альфа Йенсена для оценки эффективности инвестиционного портфеля в Excel

Рассмотрим на примере расчет показателя Йенсена для инвестиционного портфеля. Данные по уровню доходности и уровням риска у нас уже есть. Формула в Excel будет иметь следующий вид:

Коэффициент Альфа Йенсена = D5-(F5+E5*(G5-F5))

Коэффициент Йенсена составил 0,01 (1%). Так как он имеет положительное значение, это говорит об эффективном управлении портфелем и получение доходности выше среднерыночной в среднем на 1%. Активная стратегия управления инвестициями оправдывает себя.

Коэффициент Модильяни для оценки эффективности инвестиций

Коэффициент Модильяни (аналог: индекс Модильяни, коэффициент М2) – показатель отражающий эффективность управления инвестиционным портфелем. Данный показатель был предложен Франко Модильяни в 1997 г. и позволяет сравнивать между собой различные инвестиционные портфели.

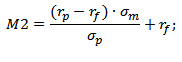

Индекс Модильяни. Формула расчета

где:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

βp – рыночный риск инвестиционного портфеля;

σm – стандартное отклонение доходности рынка;

σp – стандартное отклонение доходностей инвестиционного портфеля (риск портфеля).

Оценка коэффициента Модильяни

Чем выше значение коэффициента Модильяни, тем более результативно управлялся инвестиционный портфель по отношению к бенчмарку (безрисковому активу) при соответствующем уровне риска.

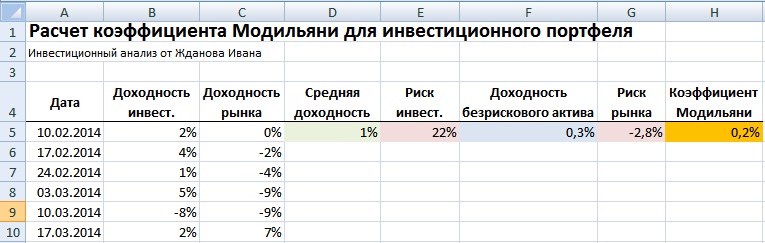

Пример расчета коэффициента Модильяни для оценки эффективности инвестиций в Excel

Для расчета коэффициента Модильяни будем использовать ранее полученные данные по доходностям инвестиционного портфеля и рынка. На рисунке ниже показан расчет коэффициента Модильяни для инвестиционного портфеля. Индекс Модильяни равен 0,2, что оценивает управление портфелем как успешное.

Резюме

В данной статье мы рассмотрели наиболее часто используемые показатели оценки эффективности инвестиций (инвестиционных портфелей, ПИФов и т.д.). На практическом примере рассчитали данные коэффициенты в Excel. Использование методов оценки позволяет выделить наиболее эффективные и результативные стратегии управления на фондовом рынке или пересмотреть и модифицировать уже существующие. Расчет коэффициентов позволяет минимизировать риски вложения в финансовые инструменты, применяйте их в своей инвестиционной практике.

Автор: к.э.н. Жданов Иван Юрьевич

Предположим, вы купили акцию, получали дивиденды в течение нескольких лет, а затем продали акции. Теперь вы хотите рассчитать норму доходности этой акции, как бы вы могли это решить? Функция XIRR может легко это понять.

Рассчитать доходность акции в Excel

Рассчитать доходность акции в Excel

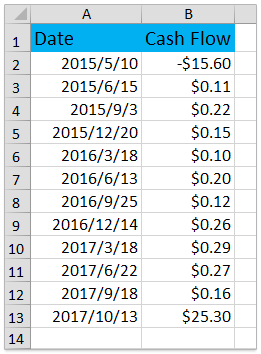

Например, вы приобрели акции 2015 мая 5 г. по 10 долларов США, продали их 15.60 октября 2017 г. по 10 долларов США и ежегодно получаете дивиденды, как показано на скриншоте ниже. Теперь я покажу вам, как легко рассчитать доходность акций по XIRR функция в Excel.

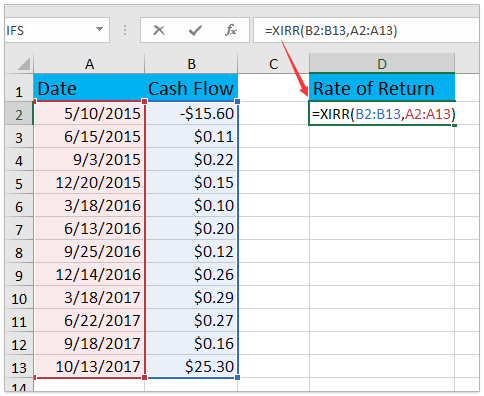

1. Выберите ячейку, в которую вы поместите результат расчета, и введите формулу = XIRR (B2: B13; A2: A13), и нажмите Enter ключ. Смотрите скриншот:

Внимание: В формуле = XIRR (B2: B13; A2: A13), B2: B13 — это О движении денежных средств столбец с записью денег, которые вы заплатили и получили, а A2: A13 — это Время колонка.

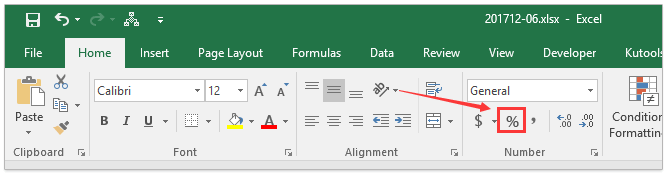

2. Не снимая выделения с результата расчета, нажмите кнопку Процентный стиль Кнопка на Главная и нажмите Увеличить десятичную дробь or Уменьшить десятичный кнопки для изменения десятичных знаков процента. Смотрите скриншот:

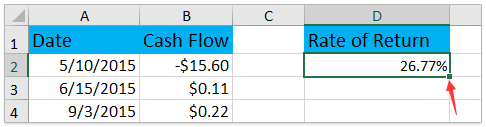

Теперь ставка доходности для акций рассчитана и показана в процентах. Смотрите скриншот:

Статьи по теме:

Лучшие инструменты для работы в офисе

Kutools for Excel Решит большинство ваших проблем и повысит вашу производительность на 80%

- Снова использовать: Быстро вставить сложные формулы, диаграммы и все, что вы использовали раньше; Зашифровать ячейки с паролем; Создать список рассылки и отправлять электронные письма …

- Бар Супер Формулы (легко редактировать несколько строк текста и формул); Макет для чтения (легко читать и редактировать большое количество ячеек); Вставить в отфильтрованный диапазон…

- Объединить ячейки / строки / столбцы без потери данных; Разделить содержимое ячеек; Объединить повторяющиеся строки / столбцы… Предотвращение дублирования ячеек; Сравнить диапазоны…

- Выберите Дубликат или Уникальный Ряды; Выбрать пустые строки (все ячейки пустые); Супер находка и нечеткая находка во многих рабочих тетрадях; Случайный выбор …

- Точная копия Несколько ячеек без изменения ссылки на формулу; Автоматическое создание ссылок на несколько листов; Вставить пули, Флажки и многое другое …

- Извлечь текст, Добавить текст, Удалить по позиции, Удалить пробел; Создание и печать промежуточных итогов по страницам; Преобразование содержимого ячеек в комментарии…

- Суперфильтр (сохранять и применять схемы фильтров к другим листам); Расширенная сортировка по месяцам / неделям / дням, периодичности и др .; Специальный фильтр жирным, курсивом …

- Комбинируйте книги и рабочие листы; Объединить таблицы на основе ключевых столбцов; Разделить данные на несколько листов; Пакетное преобразование xls, xlsx и PDF…

- Более 300 мощных функций. Поддерживает Office/Excel 2007-2021 и 365. Поддерживает все языки. Простое развертывание на вашем предприятии или в организации. Полнофункциональная 30-дневная бесплатная пробная версия. 60-дневная гарантия возврата денег.

Вкладка Office: интерфейс с вкладками в Office и упрощение работы

- Включение редактирования и чтения с вкладками в Word, Excel, PowerPoint, Издатель, доступ, Visio и проект.

- Открывайте и создавайте несколько документов на новых вкладках одного окна, а не в новых окнах.

- Повышает вашу продуктивность на 50% и сокращает количество щелчков мышью на сотни каждый день!

Комментарии (0)

Оценок пока нет. Оцените первым!

Для оценки стоимости собственных средств и рентабельности обыкновенной акции применяется модель Гордона. Ее еще называют формулой для расчета дивидендов постоянного роста.

Так как от скорости увеличения дивидендных выплат предприятия зависит рост его стоимости. Рассмотрим формулу модели в Excel на практических примерах.

Модель Гордона: формула в Excel

Задача модели – оценить стоимость собственных средств, их доходность, ставку дисконтирования для инвестиционного проекта. Формула Гордона применяется только в следующих случаях:

- экономическая ситуация стабильна;

- ставка дисконтирования больше темпа прироста дивидендных выплат;

- предприятие имеет устойчивый рост (объем производства и продаж);

- фирма свободно обращается к финансовым ресурсам.

Формула для оценки рентабельности собственного капитала по модели Гордона – пример расчета:

r = D1/P0 + g

- r – доходность собственных средств предприятия, ставка дисконтирования;

- D1 – дивиденды в следующем периоде;

- P0 – цена акций на данном этапе развития компании;

- g – средний темп прироста дивидендных выплат.

Чтобы найти размер дивидендов на следующий период, их нужно увеличить на средний темп прироста. Формула примет вид:

r = (D0 * (1 + g))/P0 + g

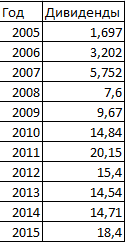

Оценим доходность акций ОАО «Мобильные ТелеСистемы» с помощью модели Гордона. Составим таблицу, где первый столбец – год выплаты дивидендов, второй – дивидендные выплаты в абсолютном выражении.

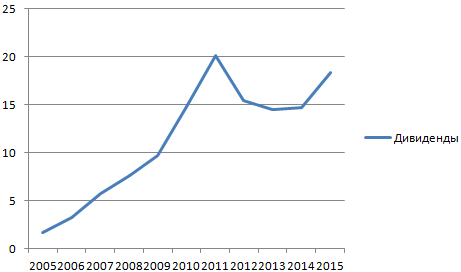

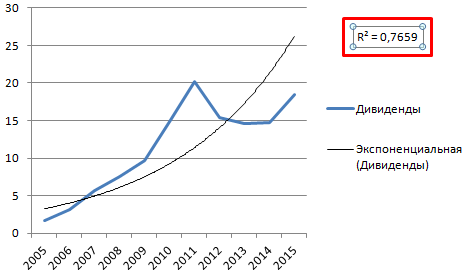

Формула Гордона «работает» при определенных условиях. Поэтому сначала проверим, что значения дивидендов подчиняются экспоненциальному закону распределения. Построим график:

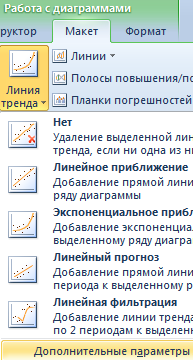

Для проверки добавим линию тренда с величиной достоверности аппроксимации. Для этого:

- Щелкаем по графику, чтобы сделать его активным и выбираем «Работа с диаграммами»-«Макет»-«Линия тренда»-«Дополнительные параметры»

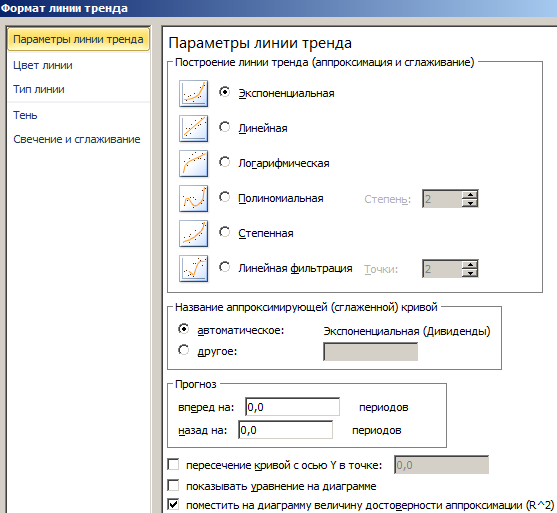

- В окне «Формат линии тренда» отмечаем параметр «Экспоненциальная» и «поместить на диаграмму величину достоверности аппроксимации (R^2)».

Теперь четко видно, что данные диапазона «Дивиденды» подчиняются экспоненциальному закону распределения. Достоверность – 77%.

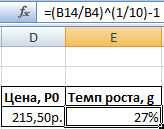

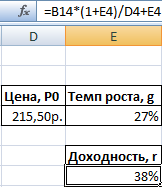

Теперь узнаем текущую стоимость обыкновенной акции ОАО «Мобильные ТелеСистемы». Это 215,50 рублей.

- Рассчитаем среднегодовой темп роста дивидендных выплат. Воспользуемся формулой сложных процентов, т.к. цена изменяется. Установим для ячейки процентный формат и введем формулу: =(B14/B4)^(1/10)-1. Где В14 – последнее значение дивидендов, В4 – начальное значение в анализируемом диапазоне.

- Рассчитаем ожидаемую доходность обыкновенной акции ОАО «МТС». Введем формулу: =B14*(1+E4)/D4+E4. Где В14 – последнее значение дивидендных выплат, Е4 – среднегодовой темп роста, D4 – текущая стоимость обыкновенной акции.

Таким образом, ожидается доходность акции ОАО «Мобильные ТелеСистемы» в размере 38%.

Метод оценки бизнеса на основе модели Гордона в Excel

Стоимость инвестиционного объекта в начале следующего периода, по формуле Гордона, равняется сумме текущих и всех будущих ежегодных денежных потоков. Величина годового дохода капитализируется – формируется стоимость бизнеса. Это важно учитывать при оценке стоимости компании.

Расчет ставки капитализации по модели Гордона в Excel производится по упрощенной схеме:

FV = CF (1+n) / (DR – t)

Суть формулы в оценке стоимости бизнеса практически та же, как в случае расчета будущей доходности акции. Для определения стоимости бизнеса берутся несколько иные показатели:

- FV – величина собственного капитала;

- CF (1+n) – ожидаемые денежные потоки;

- DR – ставка дисконтирования;

- t – темп прироста денежных потоков в остаточном периоде.

Разницу в знаменателе уравнения (DR – t) называют нормой капитализации. Иногда для обозначения долгосрочного темпа роста денежных потоков используется буква g.

Как рассчитать элементы формулы:

- t = темп роста цен * темп изменения объемов производства;

- DR принимается равной рентабельности собственного капитала;

- 1/(DR – t) – коэффициент к доходу.

Чтобы оценить бизнес по модели Гордона, необходимо найти произведение доходов и коэффициента.

скачать формулу Гордона в Excel

Формула модели используется для оценки инвестиционных объектов и бизнеса в условиях устойчивого экономического роста. Для отечественного рынка характерна изменчивость, из-за чего применение модели приводит к искажению результатов.