Выручка — то, с чего начинается анализ эффективности любого бизнеса. В этой статье узнаем, как делать верхнеуровневый факторный анализ выручки на основе данных по цене и количеству проданных единиц, а также по среднему чеку и количеству покупателей.

- Два способа расчета выручки

- Как посчитать выручку в Excel пример

- Факторный анализ изменения выручки

Два способа расчета выручки

В данный статье мы будет «считать» выручку именно с позиции аналитика — не имея доступ к кассовому аппарату и выпискам со счетом компании. У аналитика обычно есть только цифры, которыми нужно уметь оперировать.

Выручку можно считать несколькими способами.

Способ 1. Расчет выручки от цены и объема продаж

Выручка = Кол-во проданных единиц х Цена товара

Но этот способ подходит, если считать выручку в разрезе каждого SKU (stock keeping unit, или позиция в ассортименте с уникальными характеристиками и ценой).

Другими словами, если у вас есть “Печенье 100 грамм” по цене 200 руб. и “Печенье 140 грамм” по цене 130 руб. — это два разных SKU, и для них подходит вышеуказанная формула.

Способ 2. Расчет выручки от среднего чека и количества покупателей

Выручка = Кол-во покупателей (чеков) х Средний чек

Этот способ подходит для расчета выручки в укрупненном разрезе — для торговой точки или компании в целом. Также такой способ подходит для расчета выручки в разрезе периода (например, по месяцам).

Рассмотрим примеры и формулы расчета выручки в Excel.

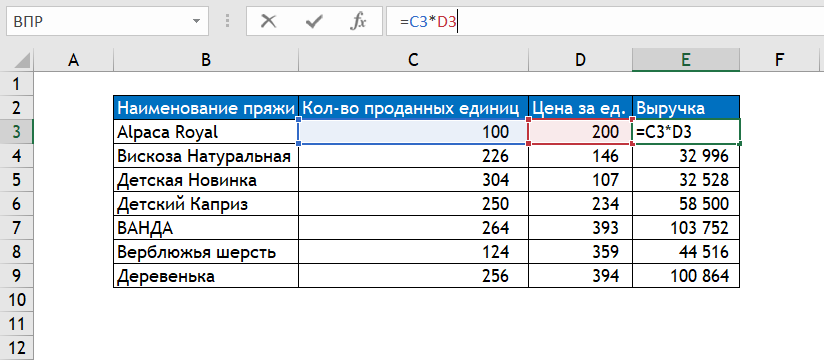

Расчет выручки от цены и объема продаж

В примере приведена таблица продаж пряжи для вязания с указанием проданного количества пряжи и цены за единицу.

Чтобы определить выручку в разрезе каждой позиции в ассортименте, нужно умножить количество проданных единиц товара на его цену.

Чтобы определить суммарную выручку за весь проданный товар, нужно просуммировать выручку по каждой единице товара.

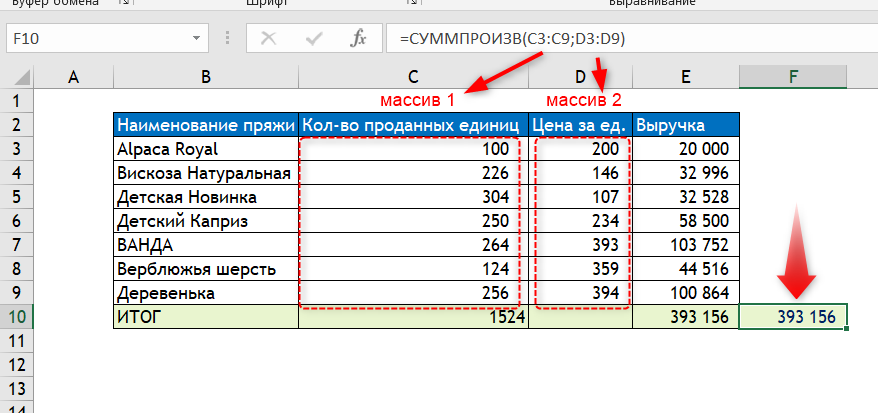

Есть еще один способ определить суммарную выручку от цены и объема — при помощи функции СУММПРОИЗВ.

Синтаксис функции:

=СУММПРОИЗВ(массив1;[массив2];…;[массив n])

Суть работы функции СУММПРОИЗВ в том, что она последовательно перемножает элементы указанных массивов между собой, после чего суммирует.

В нашем примере массив 1 — это количество, а массив 2 — цена. Формула последовательно умножает и суммирует элементы:

(100 * 200) + (226 * 146) + …+(256 * 394)

Как видите, результат вычисления функции СУММПРОИЗВ получился аналогичный предыдущему варианту.

Достаточно распространенной ошибкой является считать выручку как количество проданного товара * среднюю цену товара.

Этот способ приводит к ошибкам, например, в данном примере средняя цена товара 261,9, если ее умножить на количество, то получим выручку 261,9*1524 = 399 135, хотя на самом деле она 393 156.

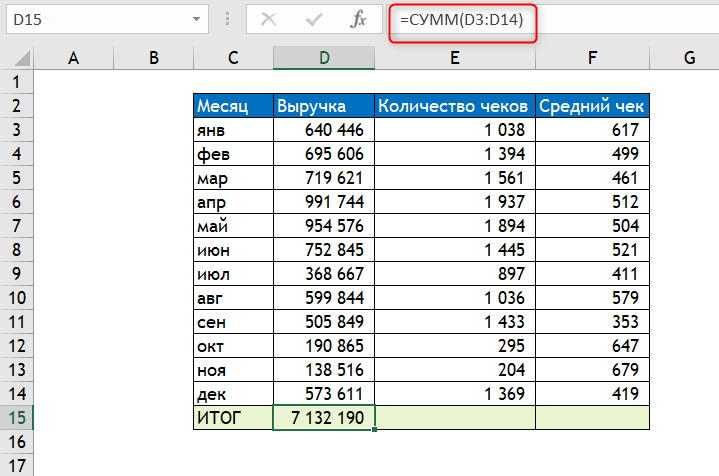

Расчет выручки от среднего чека и количества покупателей

Здесь нужно умножить количество чеков (1 чек = 1 покупатель) на средний чек.

Важный момент: количество чеков и средний чек должны относиться к строго одинаковому периоду и одной и той же организационное единице (например, магазин).

Итоговую выручку можно посчитать:

1. Просуммировав выручки за отдельные периоды.

2. Умножив суммарное количество чеков за все периоды на средний чек за период.

Здесь кроется еще одна распространенная ошибка — усреднение средних чеков.

Нельзя определять средний чек за период как среднее между средними чеками за отдельные периоды.

Более подробно про особенности расчета среднего чека можно прочитать в статье Анализ среднего чека в продажах

Факторный анализ изменения выручки

Факторный анализ изменения выручки в зависимости от цены и объема продаж

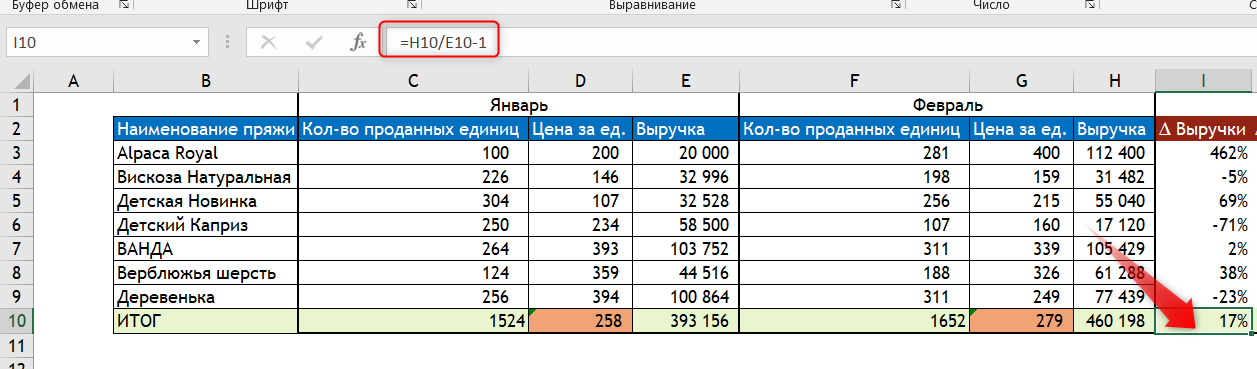

Рассмотрим на примере динамики выручки между двумя месяцами.

Январь — выручка 393 156

Февраль — выручка 460 190.

Дельта +17%

Обратите внимание на формулу расчета динамики выручки в процентах:

Выручка за текущий период / Выручка за предыдущий период — 1

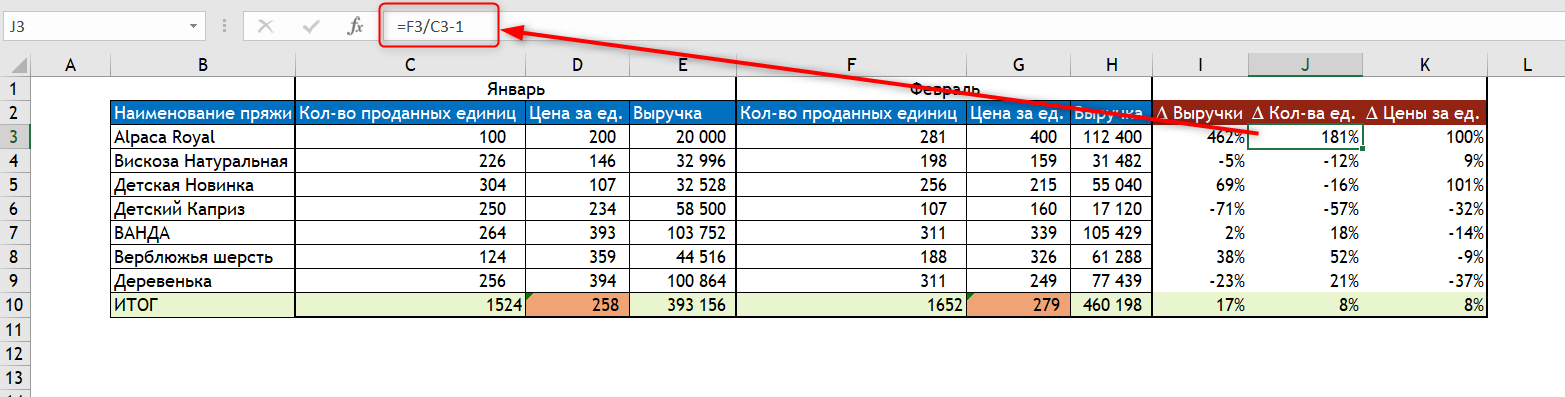

Добавим еще два столбца, которые будут показывать дельту изменения Кол-ва проданных единиц и Цены.

Формулы для них пропишем аналогично формуле для изменения выручки, например:

∆ Кол-ва ед. = Кол-во проданных ед. за текущий мес / Кол-во проданных ед. за предыдущий мес. — 1

То же самое для Цены.

Теперь обратим внимание на столбец итогов. Наша задача — прочитать его:

Выручка выросла на +17% из-за роста количества проданного товара на +8% и роста цены товара на +8%.

Обратите внимание, что в дельты составляющих в сумме не обязательно равны итоговой дельте (8% + 8% не равно 17%).

Таким образом, получили факторный анализ изменения выручки в зависимости от цены и объема проданной продукции.

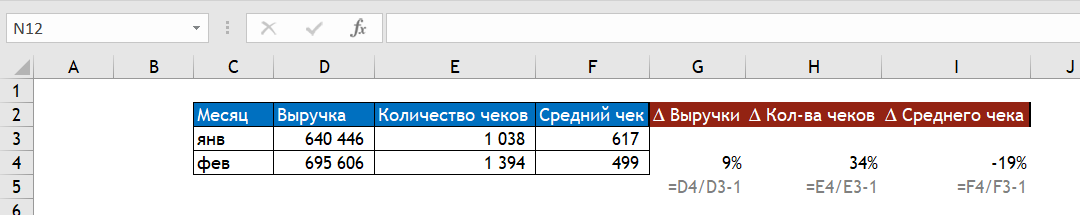

Факторный анализ изменения выручки в зависимости от количества покупателей и среднего чека

Данный вид анализа выручки похож на предыдущий — он так же складывается из расчета изменения двух компонентов: количества покупателей (или количества чеков, это то же самое) и среднего чека.

Для примера рассмотрим динамику выручки февраля к январю. Формулы для расчета показателей аналогочны предыдущий примерам, но на всякий случай приведены на скриншоте под цифрами.

“Прочитаем” цифры:

Выручка выросла на +9% из-за роста количества покупателей на +34% при снижении среднего чека на -19%.

Получили факторный анализ выручки в зависимости от количества покупателей и среднего чека.

В этой статье мы узнали, как можно посчитать выручки и познакомились с приемами, которыми можно произвести факторный анализ выручки.

Вам может быть интересно:

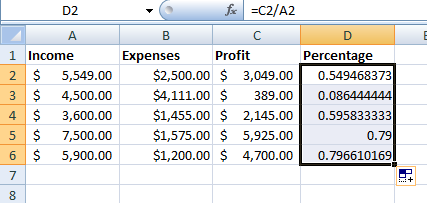

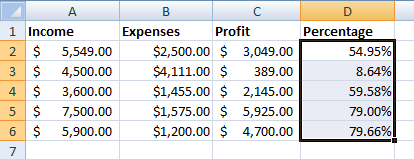

Вы знаете, как рассчитать процент прибыли? Каким бы малым бизнесом вы ни руководили, вы должны знать некоторые базовые вещи бухгалтерского учета, например, как рассчитывать прибыль и убыток в Excel. Если вы знаете, как следить за финансами своего бизнеса, у вас будет более четкое представление о том, что вам следует предпринять в следующие шаги.

Как большинство из вас знает, Microsoft Excel может быть очень мощным бухгалтерский инструмент для всех, кто ведет собственный малый бизнес. Он позволяет пользователям легко и эффективно отслеживать поступающие и уходящие деньги с помощью простых для понимания электронных таблиц и формул, которые очень просто использовать при расчете прибылей и расходов. Вот краткое руководство о том, как рассчитать прибыль, составив электронную таблицу в Excel. Это руководство может работать во всех версиях MS Excel.

Запустите программу Excel и выберите четыре столбца и пару строк, щелкнув правой кнопкой мыши. Следующим шагом является нажатие на вкладку Вставка , а затем на Таблица . Запишите в столбцы следующие значения: Доход , Расходы , Прибыль и Процент б>. Заполните столбцы Доход и Расходы .

После этого вы можете выбрать валюту, с которой вы работаете. на ленте. Вы можете найти настройки валюты, нажав на вкладку «Главная». Знак доллара находится в разделе Число . При нажатии на нее вы увидите раскрывающееся меню, как показано на изображении ниже.

Теперь ваша таблица должна выглядеть примерно так:

Какова формула Excel для вычисления процентов?

Какова формула Excel для вычисления процентов?

Чтобы получить процент прибыли, введите формулу процента для Excel «= a2-b2» в ячейку c2 Profit.

После расчета суммы прибыли перетащите угол ячейки, чтобы включить остальную часть таблицы.

Чтобы рассчитать процент прибыли, введите следующую формулу в пустую ячейку в разделе” Процент “: = c2/a2.

Вы увидите, что в настоящее время у вас нет указанного процента прибыли, но перейдите к t Вкладка Общие вверху и выберите Процент .

Настройка шаблона Excel для калькулятора прибыли

Итак, если вам нужно довольно часто рассчитывать прибыль в Excel, вы можете сохранить эти функции в виде шаблона. Например, вы можете включить имена основных ячеек и добавить формулу процента прибыли. В следующий раз, когда вам нужно будет рассчитать прибыль в Excel, вы можете просто загрузить шаблон.

Чтобы создать шаблон Excel для калькулятора прибыли, сначала сохраните эти документы, с которыми вы работали, как книгу Excel. Затем откройте его снова и удалите входные данные, но убедитесь, что формула все еще работает.

Теперь щелкните меню Файл , Экспорт , а затем нажмите Изменить тип файла . Из списка типов файлов выберите Шаблоны и нажмите Сохранить как .

Выберите ячейку, в которую вы поместите налог с продаж, введите формулу =E4-E4/(1+E2) (E4 — цена с учетом налогов, а E2 — ставка налога) и нажмите кнопку Enter ключ. И теперь вы можете легко получить налог с продаж.

Как рассчитать налог с продаж?

- Убедитесь в том, что вы перевели проценты в доли. Чтобы сделать это, вам нужно процент разделить на 100 (сместить десятичный разделитель на два значения влево): .

- Например: 60$ (цена товара) x 0.075 (налог с продаж) = 4,5$ налог с продаж.

Как посчитать налог от суммы в Excel?

- Выделить 1-ю ячейку столбца, в котором рассчитывается налог.

- Прописать указанную выше формулу, задав соответствующее число конечной суммы с включенным НДС. В данном случае выражение имеет вид: «=С3/118%*18%».

Как в Экселе вычислить подоходный налог?

В ячейке F6 введите формулу =E6*D6, а затем перетащите маркер автозаполнения до появления отрицательных результатов. Смотрите скриншот: 4. Щелкните ячейку, в которую вы поместите подоходный налог, и просуммируйте все положительные числа в Налог столбец с формулой =SUM(F6:F8).

Как рассчитать сумму налога на прибыль формула?

В 2019 году компании рассчитывают налог по результатам отчетных периодов и в конце года. Формула расчета налога на прибыль простая — от доходов отнимите расходы и умножьте на ставку по налогу.

Как рассчитывается налог от продажи недвижимости?

Если говорить о налоге по продаже квартиры, то он рассчитывается по простой формуле: (ДОХОД ОТ ПРОДАЖИ КВАРТИРЫ — 1 млн рублей) *13% = НДФЛ.

Как обойти налог на недвижимость при продаже?

- Подождать три или пять лет в зависимости от ситуации.

- Установить цену не более 1 млн рублей. Тогда можно применить налоговый вычет.

- Продать по цене покупки. Нужно сохранить документы, которые подтвердят расходы. Тогда их можно будет зачесть и уменьшить облагаемую налогом базу.

Как найти циклическую ссылку в Excel 2010?

Найти циклическую ссылку можно также при помощи инструмента поиска ошибок. На вкладке Формулы в группе Зависимости формул выберите элемент Поиск ошибок и в раскрывающемся списке пункт Циклические ссылки. Вы увидите адрес ячейки с первой встречающейся циклической ссылкой.

Как рассчитать налог на добавленную стоимость?

Начислить НДС еще проще. Если ставка НДС 18%, то умножьте сумму без НДС на 0.18 и вы получите сумму налога, а умножив на 1.18 вы получите сумму с учетом налога.

Как в Excel в таблице выделить ндс?

Сумму без НДС можно найти при помощи эксель, вводя следующие данные: = сумма с налогом /В качестве вводимого числа используется величина стоимости продукции или работ с налогом. Чтобы произвести вычисление по всем показателям в столбце, нужно использовать маркер заполнения, протянув формулы до конца таблицы.

Как рассчитать сумму подоходного налога?

Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%. Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход.

Как считать премию в Эксель?

Премия начисляется исходя из отработанного стажа, сотрудники, отработавшие менее пяти лет, должны получить десять процентов от оклада. Сотрудники со стажем от пяти до десяти лет получают премию в размере двадцать пять процентов, а кто больше десяти лет пятьдесят процентов.

Как посчитать удержание в Excel?

Удержание = Всего начислено х % Удержания, для этого в ячейке F5 наберите формулу = $F$4 * Е5. Формула для расчета столбца «К выдаче»: К выдаче = Всего начислено — Удержания.

Как считать налог на прибыль в Украине?

от размера налогооблагаемой прибыли необходимо отнять размер «заработанного» НДС = 1200,00 / 6 = 200,00 грн. Таким образом, сумма прибыли к налогообложению составляет 1000,00 грн. 1000,00 * 0,18 = 180,00 грн. – размер налога на прибыль.

Какие расходы уменьшают налог на прибыль?

Налоги, сборы, таможенные пошлины и страховые взносы входят в перечень прочих расходов, которые уменьшают налоговую базу по прибыли. Но это правило не касается налогов и платежей, перечисленных в статье 270 НК РФ.

Как рассчитать чистую прибыль?

Мнение эксперта

Знайка, самый умный эксперт в Цветочном городе

Если у вас есть вопросы, задавайте их мне!

Задать вопрос эксперту

Точка безубыточности заключается в один из наиболее ключевых показателей финансового характера в рамках определенной организации. Если же вы хотите что-то уточнить, я с радостью помогу!

Для понимания места маржинальной прибыли в работе определенной организации необходимо рассмотреть установленную схему. Данный вид прибыли в каждом конкретном случае идет сразу после выручки от реализации товаров или услуг без учета налогового сбора на добавочную стоимость. Размер маржи напрямую влияет на показатель чистой прибыли.

Как посчитать прибыль от продаж: виды и формулы

- Выделить 1-ю ячейку столбца, в котором рассчитывается налог.

- Прописать указанную выше формулу, задав соответствующее число конечной суммы с включенным НДС. В данном случае выражение имеет вид: «=С3/118%*18%».

Этот вид рентабельности призван показать, какую сумму прибыли возвращает каждый рубль, который компания вложила в имущество. Для его расчета прибыль соотносят с активами. Формула рентабельности предприятия в этой сфере будет такова:

Валовая прибыль – это сумма рассчитана после вычитания расходов на себестоимость от доходов. Другими словами, общая прибыль – разница между выручкой и себестоимостью. В общую себестоимость товара включены разные виды расходов: на производство, на реализацию, операционные расходы и много других посреднических расходов. Чтобы рассчитать валовую прибыль, необходимо просто вычитать валовые расходы себестоимости от валового дохода.

Формула расчета валовой прибыли в процентах

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100.

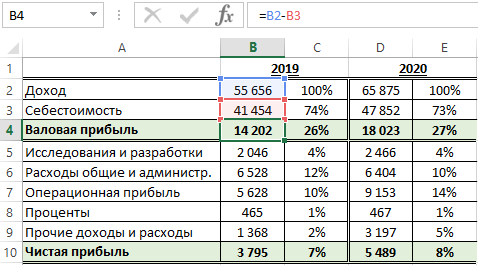

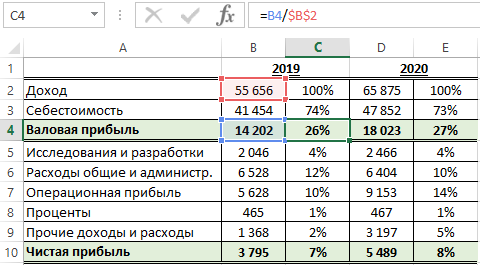

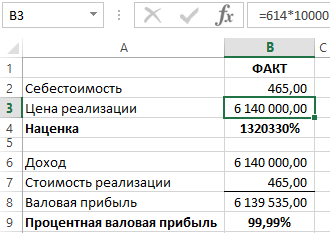

На рисунке представлен финансовый отчет определенной производственной фирмы:

Валовая прибыль находится в ячейке B4, а процентная валовая прибыль в ячейке C4: =B4/$B$2

Формула расчета валовой прибыли просто вычитает значение ячейки B3 от B2. В формуле вычисления валовой прибыли в процентах значение ячейки B4 разделено на значение в $B$2:

Обратите внимание здесь используется процентный формат ячеек – это значит не нужно умножать на 100. Такой же результат мы получим по выше описанной формуле =B4/B2*100, но здесь не используем процентный формат ячеек.

Важно отметить, что установлена абсолютная ссылка на ячейку $B$2 о чем свидетельствуют символы значка доллара в самой ссылке. Благодаря абсолютной ссылке можно свободно копировать формулу в другие строки отчета с целью расчета доли от общего дохода в процентах, которую занимает та или иная статья расходов и доходов. Так приблизительно выглядит поверхностный анализ расчета доходов и расходов фирмы.

Формула расчета процента наценки в Excel

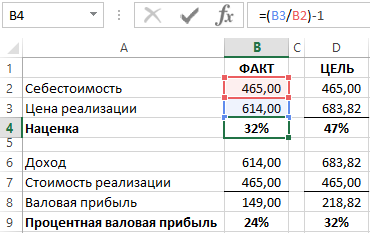

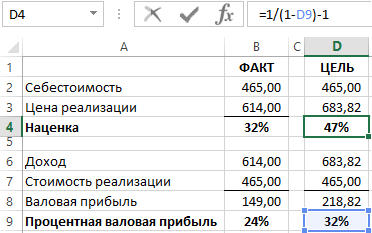

Наценка очень часто отождествляется с процентной валовой прибылью, но является нечто другим. Наценка – это процентная сумма, добавленная к себестоимости продукта с целью рентабельного ценообразования для его реализации. Другими словами, сумма в процентах на которую повышена цена с целью получения прибыли и возмещения затрат не связанными с расходными на себестоимость. Ниже на рисунке представлен отчет по продажам товара с наценкой и рассчитанной валовой прибылью от продаж.

Наценка рассчитывается путем деления цены на расходы и от результата вычитается число 1:

Устанавливая наценку в размере 32% получаем валовую прибыль в процентах 24%. То есть как описано выше в предыдущем примере =B8/B6. Чтобы определить размер наценки покрывающую процентную валовую прибыль в 32% (как в столбце D) используйте следующую формулу:

Выше приведенная формула свидетельствует нам доказательством того, чтобы получить валовую прибыль равную 32% нам необходимо установить наценку в 47% с учетом всех доходов и расходов.

Интересный факт! Главное отличие процентной валовой прибыли от наценки заключается в формуле вычисления. Разницу очень легко заметить в этих двух показателях по их сути – валовая прибыль никогда не будет равна или превышать 100% в отличии от наценки. Для наглядного доказательства приведем простой пример, умножим цену на 10 000:

В те времена, когда все нужно было еще делать серым карандашом на белом листе бумаги уже тогда нашли свое применение вычислительные таблицы в бухгалтерской и финансовой деятельности. Хоть программа Excel в меру своего развития стала чем-то больше чем просто электронная вычислительная таблица ее табличные функции являются все еще незаменимым инструментом в бизнесе. Существует много формул в Excel часто используемых в бухгалтерии, финансах и других отраслях бизнеса.

Вариант задания

1. Создайте в табличном процессоре Excel таблицу 1 и заполните ее исходными данными. Автоматически пронумеруйте столбцы таблицы и показатели в столбце 1. Выполните следующие расчеты:

- Валовая прибыль = Торговые доходы – Торговые расходы;

- Общие затраты определяются как сумма расходов на зарплату, на рекламу и накладных расходов;

- Производственная прибыль = Валовая прибыль – Общие за-траты;

- Удельная валовая прибыль = Производственная прибыль / Торговые доходы;

- Итого за год определяется как сумма квартальных данных.

Таблица 1. Расчет прибыли фирмы, тыс. руб.

Расходы на зарплату

Расходы на рекламу

Удельная валовая прибыль

2. На втором листе создайте таблицу 2. Столбец 2 заполните на основании ссылки на соответствующую ячейку таблицы 1. На основании данных таблицы 1 Рассчитайте структуры затрат фирмы по кварталам и году в целом по следующей формуле: Расходы / Общие затраты * 100. Результаты расчетов округлить до одного знака после запятой.

Таблица 2. Структура затрат фирмы по кварталам, %

Расходы на зарплату

Расходы на рекламу

3. На отдельном листе по данным таблицы 1 (№ п/п 1, 2, 3 и столбцы 3, 4, 5 и 6) постройте объемную гистограмму с заголовком, легендой, названием осей. 4. На отдельном листе по данным таблицы 1 (№ п/п 2, 4, 5, 6 и столбец 7) постройте объемную разрезанную круговую диаграмму с заголовком, легендой и указанием долей. 5. Каждому листу присвойте имя, отражающее содержание таблицы, например, Лист1 назовите «Прибыль_руб.». 6. Введите в нижний колонтитул факультет, курс, номер группы, свою фамилию, дату и время, имя файла.

Как при помощи Excel создать таблицу для расчета прибыли

Очень часто предпринимателям приходится производить расчет эффективности будущих операций. Для автоматизации подобных расчетов можно составить электронную таблицу. Пример упрощенной таблицы представлен на рис. 1.

Рис. 1. Таблица расчета прибыли (с числовыми данными)

В данной таблице имеются четыре области:

- Ставки налогов (область А1:В2).

- Суммы реализованных товаров, издержек и дебетового НДС (область А4:В6).

- Расчет НДС, подлежащего уплате в бюджет (область А8:В9).

- Расчет прибыли и налогов на прибыль (область А11:В14).

Заметим, что первые две области предназначены для ввода информации, а последние — для ее дальнейшей обработки. Рассмотрим формулы, введенные в область расчета (рис. 2).

Рис. 2. Таблица расчета прибыли (с формулами)

Формула для расчета налогового обязательства по НДС описывалась в этой статье. Табличный вид этой формулы следующий: =ОКРУГЛ(B4*(B1/(1+B1));2).

Формула расчета НДС, подлежащего уплате в бюджет, определяется вычитанием суммы налогового кредита из суммы налоговых обязательств (находится в ячейке В10): =В8–В6.

Валовая прибыль без НДС (формула в ячейке В12) равна разности суммы реализации и суммы налоговых обязательств: =В4–В8.

Полученную в результате реализации прибыль можно определить путем вычитания издержек из суммы валовой прибыли: =В11–В5.

Налог на прибыль равен округленному до второго разряда (до копеек) произведению прибыли на действующую ставку налога на прибыль: =ОКРУГЛ(B12*B2;2).

Чистая прибыль в результате реализации равняется разности налогооблагаемой прибыли и суммы налога на прибыль: =В12–В13.

После доработки такую таблицу можно использовать для реальных проектов. Достоинством подобных таблиц является универсальность. Изменяя ставки налогов, таблицы можно подстраивать под действующее на момент расчета законодательство. При изменении суммы реализации и издержек сразу же виден фактический результат проведения будущей и прошедших операций. Это дает возможность моделировать предстоящую деятельность по принципу «а что произойдет, если…». Такая таблица наверняка пригодится также руководителю большого предприятия, на котором ведение бухгалтерского и налогового учета автоматизировано. С ее помощью можно осуществлять элементарное планирование и контроль правильности начисления налогов и использовать в качестве обоев для Windows Phone.

Приступая к разработке таблицы, надо выяснить, где она должна использоваться и кто с ней будет работать. Оперировать с таблицей будет удобнее, если вы подберете оптимальный масштаб ее представления на экране. Excel предоставляет в ваше распоряжение несколько методов ввода информации: при помощи клавиатуры, методы копирования, методы автоматического заполнения ячеек одинаковой информацией и т. д. Вы должны освоить эти методы, для того чтобы на практике быстро выбрать лучший с учетом конкретной ситуации.

Формулы и функции — это средства, которые превращают Excel из калькулятора в электронные таблицы. Поэтому ваш уровень владения этой программой определяется тем, насколько хорошо вы освоите работу с формулами. Таблица будет нагляднее и удобнее в работе, если вы оформите ее, воспользовавшись цветом и рамками. Для данных таблицы необходимо выбрать подходящий формат представления. Неудачный выбор формата может привести к неправильной трактовке данных. Что касается практического применения полученных знаний, то вы видите, что даже на этом этапе вы уже можете выполнить расчет НДС и налога на прибыль.

Точка безубыточности за 5 минут: формула расчёта и пример таблицы в Excel

Думаю, многие уже знают, что расчёт точки безубыточности является крайне важным мероприятием при старте любого бизнеса. В моем окружении это многие прекрасно понимают. Но недавно мне поступил вопрос от читателя. Вот как мне, говорит, в дни сезонных колебаний спроса да в дни тягостного кризисного застоя сбыт свой распланировать, чтобы и на плаву остаться и конкурентов перехитрить? Секунду поразмыслив, я его воодушевил названием вполне себе конкретного способа, который может помочь принять решение не только о том как сбыт подкорректировать, но и как цены установить наиболее оптимальные. Да и хорош этот способ не только и не столько в дни ослабления спроса, а ещё до момента выхода на рынок, когда особо остро встаёт вопрос ценообразования и осознания возможности выжить на рынке вообще. И как вы уже, наверное, догадались, связан этот способ с расчётом самой настоящей точки безубыточности вашего дела. Притом не важно, чем именно вы занимаетесь: у вас свой косметический салон в оффлайне или вы занимаетесь арбитражем трафика онлайн — она всегда готова прийти к вам на помощь и сохранить уйму вашего драгоценного времени и жизненной энергии, и уберечь от заранее предопределённого провала.

Итак, что же такое точка безубыточности? Вот что нам говорит экономический букварь:

Точка безубыточности — объём производства и реализации продукции, при котором расходы будут компенсированы доходами, а при производстве и реализации каждой последующей единицы продукции предприятие начинает получать прибыль. Точку безубыточности можно определить в единицах продукции, в денежном выражении или с учётом ожидаемого размера прибыли.

Глядя на это определение, мы уже можем понять, что в результате мы получим некий объём продукции или конкретную цифру денежного оборота, при котором мы, как минимум, ничего не потеряем и останемся на рынке. Ну, а как максимум — полетим на Гоа первым же рейсом обставлять свежекупленную виллу с видом на море.

Вроде всё просто. Но чтобы не сделать ложных выводов и понять наверняка каким образом расходы компенсируются доходами, давайте разберём структуру этих самых расходов (издержек). На самом деле именно в этом месте и таится весь секрет. Всё дело в том, что всё издержки, которые мы несём в течение расчётного периода делятся на постоянные и переменные.

Переменные издержки — издержки, которые появляются при производстве каждой новой единицы продукции (оказанной услуги).

Постоянные издержки — издержки, которые практически неизменны на протяжении всего расчётного периода.

Предположим, мы печатаем людям фотографии. Каждая распечатанная фотка будет включать в себя цену бумаги и краски, что вместе будет являться переменными издержками. При этом фотографии печатает сотрудник, которому мы платим зарплату, плоттер подключён к сети электропитания, а помещение мы снимаем в аренду. И всё это не зависит от объёма печати, а, стало быть, это постоянные издержки. Вне зависимости от рода бизнеса к ним можно отнести:

- Фонд оплаты труда.

- Социальные отчисления.

- Аренда помещения (если помещение не в собственности, естессно).

- Коммунальные услуги и охрана.

- Связь (телефон, хостинг, интернет).

- Реклама.

- Прочие раходы.

Таким образом, на данном этапе мы можем сделать 2 очень важных вывода:

- С увеличением объёма производства мы увеличиваем расходы исключительно за счёт переменных издержек.

- С увеличением объёма производства величина постоянных издержек на единицу продукции снижается. Это один из элементов т.н. эффекта масштаба.

Понимая данную структуру издержек, можно легко понять, где заканчивается убыток и начинается прибыль. А для более наглядного представления взгляните на эту картинку:

Как рассчитать доход по облигациям, используя функции Excel

Excel предлагает ряд функций, используемых для вычисления различных финансовых показателей облигаций. Облигацией называется финансовый инструмент, в котором покупатель выступает в роли заимодателя, а учреждение или государство, выпустившее облигации, — в роли заемщика. Однако многие функции, связанные с облигациями, выходят за рамки материала настоящей книги. В этой статье представлены примеры некоторых наиболее распространенных функций.

Некоторые свойства облигаций являются также и аргументами функций, связанных с облигациями.

- Расчетный день. Дата, в которую долговые обязательства переходят к покупателю.

- Срок погашения. Дата, в которую заем (представленный облигацией) возвращается покупателю.

- Ставка (также называемая купоном). Процентная ставка, которую выпустивший облигацию выплачивает покупателю.

- Доходность. Норма прибыли, получаемая покупателем. Включает в себя выплаты по процентам и дисконт.

- Погашение. Выкупная стоимость ценных бумаг за 100 долларов номинальной стоимости.

- Частота. Количество выплат дивидендов за год.

Оценка облигаций

Предприятия, выпускающие ценные бумаги, устанавливают перечисленные выше показатели, основываясь на текущей рыночной конъюнктуре. Когда конъюнктура меняется, стоимость облигаций тоже изменяется.

Для примера предположим, что некоторая компания выпустила облигации с номинальной стоимостью 100 долларов, сроком погашения 10 лет и 6%-ной ставкой, выплачиваемой дважды в год.

- Если процентная ставка по кредитам растет, ставка в 6% становится не такой уж и привлекательной. Покупатели уже не захотят платить 100 долларов за облигацию — они будут их покупать за меньшую сумму.

- Если процентная ставка по кредитам падает, ставка в 6% становится привлекательной. В данном случае покупатели готовы платить больше номинальной стоимости.

Функция ЦЕНА вычисляет сумму, которую покупатели потенциально готовы заплатить за облигацию в ожидании определенного дохода. Синтаксис этой функции таков: ЦЕНА(расчетный_день;срок_погашения;ставка;доходность;погашение;частота;базис). Учитывая приведенные выше факты, инвестор, желающий получить 7,5% годовых, должен использовать следующую формулу для вычисления приемлемой цены облигации, срок погашения которой наступает через 8 лет: =ЦЕНА(СЕГОДНЯ();СЕГОДНЯ()+ДАТА(8;1;0);,06;,075;100;2).

Результатом этой формулы будет 91,10 долларов — именно такую сумму стоит заплатить за облигацию номиналом в 100 долларов с шестью процентами годовых, чтобы прибыльность составила 7,5%. Каждый год инвестор будет получать 6%*100 долларов, плюс при погашении облигации он получит дополнительную прибыль в 8,90 долларов. Эти два компонента — проценты и дисконт — формируют доходность облигаций. Фактическая дата выпуска облигации может отличаться от даты ее покупки инвестором. Облигации выпускают многие организации, так производитель кондиционеров кватро клима имеет достаточно высокую ликвидность своих ценных бумаг, которая основывается на качестве продукции.

В рассмотренном примере облигации были выпущены за два года до их покупки, следовательно, инвестор будет получать за них проценты только в течение 8 лет. Если же процентная ставка упала с момента выпуска и инвестору достаточно 5,2%, формула слегка изменится: =ЦЕНА(СЕГОДНЯ();СЕГОДНЯ()+ДАТА(8;1;0);,06;,052;100;2). При этих обстоятельствах инвестор может заплатить за стодолларовую облигацию 105,18 долларов. На рис. 11.17 эти вычисления показаны на рабочем листе.

Вычисление доходности

В предыдущем примере инвестор знал необходимую ему доходность и вычислял такую цену облигации, чтобы получить ее. Если же, наоборот, он знает цену облигации, то функция ДОХОД поможет вычислить прибыльность инвестиций. Синтаксис этой функции следующий: ДОХОД (расчетный_день;срок_погашения;ставка;цена_покупки;номинал;частота;базис).

Рис. 1. Использование функции ЦЕНА

Инвестор все еще заинтересован в покупке десятилетней облигации с 6 процентами, выплачиваемыми дважды в год, однако на этот раз он хочет заплатить всего 93,95 долларов за стодолларовую облигацию. Следующая формула вычисляет процентную ставку за восемь лет, оставшихся до даты погашения: =ДОХОД(СЕГОДНЯ();СЕГОДНЯ()+ДАТА(8;1;0);,06;93,95;100;2). Если инвестор заплатит за облигацию 93,95 долларов, то получит от своих инвестиций 7%. Если бы он заплатил за облигацию больше ста долларов, то получил бы от инвестиций меньше 6% (рис. 2).

Рис. 2. Когда цена выше номинальной стоимости облигации, прибыльность ниже купона

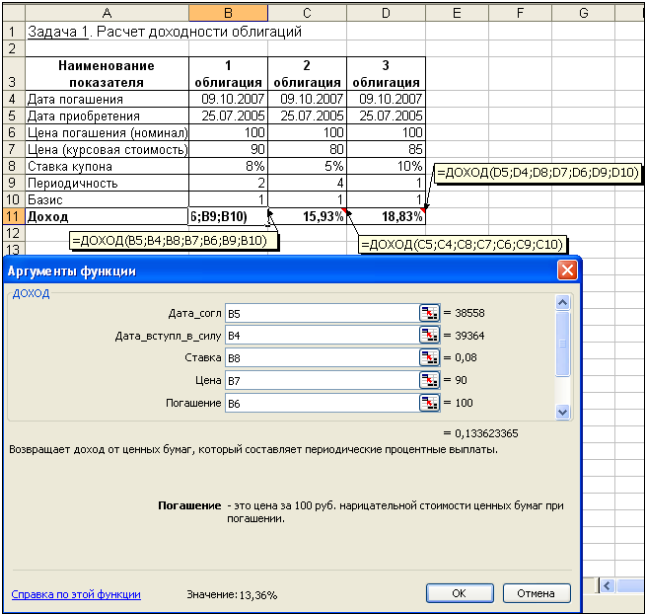

Решение финансовых задач в Excel. Функции ДОХОД и ИНОРМА

Рассматривается возможность приобретения облигаций трех типов, каждая из которых с номиналом в 100 руб. и сроком погашения 9.10.2007 г. Курсовая стоимость этих облигаций на дату 25.07.2005 г. составила соответственно 90, 80 и 85 руб.

Годовая процентная ставка по купонам (размер купонных выплат) составляет:

для первой облигации 8 % при полугодовой периодичности выплат;

для второй облигации – 5 % при ежеквартальной периодичности выплат;

для третьей облигации – 10 % с выплатой 1 раз в год.

Расчеты ведутся в базисе фактический/фактический.

Провести анализ эффективности вложений в покупку этих облигаций, если требуемая норма доходности составляет 15% .

Алгоритм решения задачи.

Чтобы оценить эффективность вложений в покупку каждой из облигаций, рассчитаем их годовую доходность, используя функцию ДОХОД:

ДОХОД (дата_согл; дата_вступл_в_силу; ставка; цена; погашение; частота; базис)

Для решения задачи построим на листе Excel таблицу, в ячейки которой введем исходные данные и формулы расчета требуемых величин (рис. 4.27).

Выполним также расчет доходности, непосредственно задавая значения аргументов в функции ДОХОД.

Рис. 4.27. Применение функции ДОХОД для оценки доходности облигаций

Аргументы, содержащие даты, введем с помощью функции ДАТА (можно также указывать ссылки на ячейки, содержащие даты).

Для облигации первого типа:

=ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);8%;90;100;2;1)= 13,36%

Для облигации второго типа:

=ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);5%;80;100;4;1)= 15,93%

Для облигации третьего типа:

=ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);10%;85;100;1;1)= 18,83%

Результаты, полученные различными способами, совпадают.

Доходность по второй и третьей облигациям (15,93% и 18,83% соответственно) выше заданной нормы (15%), а по первой облигации (13,36%) – ниже. Следовательно, целесообразно покупать облигации второго и третьего типов.

Коммерческий банк предлагает свои сберегательные сертификаты номиналом 100 000 руб. сроком на 8 месяцев. Дата соглашения – 10.01.2005 г. Цена продажи составляет 85 000 руб. Способ вычисления дня – фактический/360. Необходимо определить доход за этот период.

Алгоритм решения задачи.

Для вычисления доходности данной финансовой операции, возвращающейся в виде годовой ставки, рассчитанной по простым процентам, используем функцию ИНОРМА, которая задается следующим образом:

ИНОРМА (дата_согл; дата_вступл_в_силу; инвестиция; погашение; базис)

Исходные данные задачи представим в виде таблицы. В соответствующую ячейку введем формулу, обеспечивающую вычисление доходности сберегательного сертификата (рис. 4.28).

Для проверки правильности результата в функцию ИНОРМА введем значения аргументов в непосредственном виде:

Очень часто предпринимателям приходится производить расчет эффективности будущих операций. Для автоматизации подобных расчетов можно составить электронную таблицу. Пример упрощенной таблицы представлен на рис. 1.

Рис. 1. Таблица расчета прибыли (с числовыми данными)

В данной таблице имеются четыре области:

- Ставки налогов (область А1:В2).

- Суммы реализованных товаров, издержек и дебетового НДС (область А4:В6).

- Расчет НДС, подлежащего уплате в бюджет (область А8:В9).

- Расчет прибыли и налогов на прибыль (область А11:В14).

Заметим, что первые две области предназначены для ввода информации, а последние — для ее дальнейшей обработки. Рассмотрим формулы, введенные в область расчета (рис. 2).

Рис. 2. Таблица расчета прибыли (с формулами)

Формула для расчета налогового обязательства по НДС описывалась в этой статье. Табличный вид этой формулы следующий: =ОКРУГЛ(B4*(B1/(1+B1));2) .

Формула расчета НДС, подлежащего уплате в бюджет, определяется вычитанием суммы налогового кредита из суммы налоговых обязательств (находится в ячейке В10): =В8–В6 .

Валовая прибыль без НДС (формула в ячейке В12) равна разности суммы реализации и суммы налоговых обязательств: =В4–В8 .

Полученную в результате реализации прибыль можно определить путем вычитания издержек из суммы валовой прибыли: =В11–В5 .

Налог на прибыль равен округленному до второго разряда (до копеек) произведению прибыли на действующую ставку налога на прибыль: =ОКРУГЛ(B12*B2;2) .

Чистая прибыль в результате реализации равняется разности налогооблагаемой прибыли и суммы налога на прибыль: =В12–В13 .

После доработки такую таблицу можно использовать для реальных проектов. Достоинством подобных таблиц является универсальность. Изменяя ставки налогов, таблицы можно подстраивать под действующее на момент расчета законодательство. При изменении суммы реализации и издержек сразу же виден фактический результат проведения будущей и прошедших операций. Это дает возможность моделировать предстоящую деятельность по принципу «а что произойдет, если…». Такая таблица наверняка пригодится также руководителю большого предприятия, на котором ведение бухгалтерского и налогового учета автоматизировано. С ее помощью можно осуществлять элементарное планирование и контроль правильности начисления налогов и использовать в качестве обоев для Windows Phone.

Приступая к разработке таблицы, надо выяснить, где она должна использоваться и кто с ней будет работать. Оперировать с таблицей будет удобнее, если вы подберете оптимальный масштаб ее представления на экране. Excel предоставляет в ваше распоряжение несколько методов ввода информации: при помощи клавиатуры, методы копирования, методы автоматического заполнения ячеек одинаковой информацией и т. д. Вы должны освоить эти методы, для того чтобы на практике быстро выбрать лучший с учетом конкретной ситуации.

Формулы и функции — это средства, которые превращают Excel из калькулятора в электронные таблицы. Поэтому ваш уровень владения этой программой определяется тем, насколько хорошо вы освоите работу с формулами. Таблица будет нагляднее и удобнее в работе, если вы оформите ее, воспользовавшись цветом и рамками. Для данных таблицы необходимо выбрать подходящий формат представления. Неудачный выбор формата может привести к неправильной трактовке данных. Что касается практического применения полученных знаний, то вы видите, что даже на этом этапе вы уже можете выполнить расчет НДС и налога на прибыль.

Главная » Оценка продаж » Прибыль от продаж. Формула. Пример расчета в Excel (анализ)

На чтение 11 мин Просмотров 17.8к.

Прибыль характеризует успешность деятельности предприятия. Поэтому главная цель предприятия – это обеспечение достаточной прибыли от продаж.

Содержание

- Понятие прибыли (валового дохода)

- Виды прибыли и их анализ

- Что оценивает прибыль от продаж

- Формула расчета прибыли от продаж

- Как рассчитать прибыль от продаж из данных бухгалтерского учета

- Маржинальная прибыль (формула)

- Где используется прибыль от продаж в формах обязательной отчетности

- Факторы прибыли от продаж (факторный анализ прибыли)

- Примеры применения формулы расчета прибыли от продаж

- Как увеличить прибыль от продаж

- Пример расчета прибыли от продаж в Excel (анализ)

Понятие прибыли (валового дохода)

Для прибыли характерна многозначность понятия. Но основное общеупотребляемое значение этого термина трактуется так. Прибыль (П) – это положительная разница, полученная при вычитании затрат (З) от совокупного значения доходов (Д). Простыми словами, П = Д – З.

Отрицательный результат, полученный таким вычитанием, либо прибыль со знаком «минус», называется убытком. Это говорит о том, что предприятие несет потери и нужно принимать срочные меры по стабилизации его положения.

Существует немало разных видов прибыли. Одним из них является прибыль от продаж. В определении и расчете этого показателя используется еще один значимый экономический термин – «валовый доход» (ВД).

Англ. gross revenue либо же валовый доход – это доход предприятия, полученный им от основной деятельности за определенное время и конкретную валюту. Например, от дивидендов, процентов, а для некоммерческих структур – от финансирования госструктур и др. Про валовый доход говорят, к примеру, так: «за 2019 г. компания получила ВД = 35 млн руб.». В зарубежной экономической практике используются синонимы этого термина: «оборот», «выручка».

Виды прибыли и их анализ

Понятие «прибыль» (англ. profit, gain, return) многовариативно. У него несколько значений, которые отличаются. Среди них, помимо рассматриваемой прибыли от продаж, выделим другие основные виды прибыли:

- Бухгалтерская – разница учитываемых доходов и расходов. Зависит от МСФО, РСБУ, т. е. применяемых стандартов.

- Экономическая – совокупный доход, который остался после вычета всех издержек. Ее сумму можно определить путем вычета дополнительных затрат от бух. прибыли.

- Валовая – один из переходных видов прибыли, отображающих разницу выручки и себестоимости реализованного товара (услуги).

- Чистая – часть балансовой прибыли, оставшейся после удержания всех обязательных бюджетных отчислений.

Важно! Балансовая – прибыль до налогообложения, отображаемая в бух. отчетности, которую предприятие получило от основной и прочей деятельности.

- Прибыль до налогообложения (= операционная) – совокупный доход предприятия до вычета налогов и процентов.

Анализ прибыли предполагает изучение, расчет как минимум значений этих 5 показателей. При этом сам анализ производится комплексно и может быть:

- Горизонтальным: изучение изменений, которые произошли с показателями в отчетном периоде.

- Вертикальным: исследование того, как изменилась структура этих же показателей за рассматриваемый период.

- Факторный: какие факторы повлияли на рост (снижение) продаж и финансовый итог деят-ти.

- Анализ рентабельности с целью выяснения уровня прибыльности предприятия.

- Анализ порога рентабельности для определения точки безубыточного объема производства, так называемый зоны безопасности (когда выручка от реализации = совокупным издержкам, а прибыль при этом = 0).

Таким путем выясняют рациональность инвестиций, эффективность деят-ти предприятия в целом. Затем, исходя из этого, оценивают долгосрочную «благополучную» перспективу предприятия. В анализе используют данные, взятые из баланса, финотчета и фин. плана предприятия.

Что оценивает прибыль от продаж

Показатель (Пп) оценивает размер прибыли, полученной предприятием от основной деятельности за конкретный период времени. В эту величину включают все поступления, как безналичные, так и наличные. А используется он в непосредственной увязке с потреблением средств и инвестициями.

Зачастую некоторые экономисты проводят аналогию прибыли от продаж с операционной прибылью. При этом имеют в виду прибыль от операций, операционной деят-ти. Этим толкование показателя Пп не ограничивается. Рассмотрим его более широко, чтобы понять предметно, где и что он оценивает.

«Продажи», по сути, могут заменяться «реализацией». Но употребляются они более общо, подразумевая все продажи, при которых извлекают прибыль. Например, по операциям в торговле, от сделок по договорам реализации продукции, а также договорам по оказанию услуг, выполнению работ. При этом размер получаемой прибыли:

- показывает разницу затрат и доходов;

- стимулирует продуктивность работы, в целом развитие предприятия;

- позволяет оценить эффективность его деятельности.

Формула расчета прибыли от продаж

Прибыль от продаж (Пп) – результирующий показатель хоз. деятельности, значение которого фиксируется в финотчете и рассчитывается по формуле. Его определяет разница, полученная при вычитании ВД и затрат, потраченных на продажу продукции: Пп = ВП – Ру – Рк (1).

Пояснения: ВП – валовая прибыль, Ру – расходы управленческие, а Рк, соответственно, коммерческие. Как видно из формулы, в расчете участвуют совокупные значения показателей по основной деятельности. Значение ВП рассчитывают так: ВП = В – СБ (2). Пояснения: В – выручка, СБ – себестоимость.

Результат расчета Пп может быть как положительным, так и отрицательным. В первом случае – это хороший результат, свидетельствующий об эффективной в той либо иной степени деятельности предприятия. Во втором, где результат расчета Пп = значение со знаком «минус», результат означает, что предприятие несет убытки (Пу).

Как рассчитать прибыль от продаж из данных бухгалтерского учета

При расчете значения показателя Пп данным способом задействуется субсч. 90-1 (Выручка, В) и субсч. 90-2 (Себестоимость товара, услуг, работ, затрат, СБ): Пп = КТ субсч. 90-1 – ДТ субсч. 90-2 (3).

Особенности расчета. В рамках аналитического учета требуется разбивка по счетам всех видов расходов. Сам учет должен предусматривать такую возможность, причем с выделением отдельно:

- коммерч. затрат (на упаковку, перевозку, хранение, продажу);

- управлен. затрат (на содержание администрации, управленцев).

Маржинальная прибыль (формула)

Англ. contribution margin, что в переводе означает маржинальная прибыль либо доход (МП), – это разница выручки от продаж (В) и переменных расходов (Рп): МП = В – Рп (4).

Говоря о маржинальной прибыли, подразумевает предельный совокупный рост средств от продажи продукции. При достижении точки безубыточности МП = постоянным расходам (fixed cost, FC либо TFC). Это означает, что объем продаж таков, что предприятие прибыли не получает, но при этом его постоянные затраты покрываются за счет этой самой маржинальной прибыли. Она же служит источником для новой прибыли. Переменными расходами (variable cost, VC) являются те, которые зависят от объем выпуска, например:

- зарплата персонала;

- суммы, которые пошли на закупку сырья;

- оплата за воду, газ, электроэнергию и др.

Переменные противопоставляют постоянным затратам. В купе все вместе они образуют общие расходы. Как принято, расширение производства способствует росту МП и снижению Рп.

Где используется прибыль от продаж в формах обязательной отчетности

Поскольку прибыль от продаж (Пп) считается результирующим показателем и характеризует финансовый итог, то отображают его в финотчете по строке 2200. Данная форма отчетности предназначена для фиксации именно финансовых результатов за соответствующий период. Актуальная форма финотчета (ОКУД 0710002) утверждена Приказом Минфина РФ № 66н от 02.07.2010 (акт. ред. от 19.04.2019).

Кроме Пп в финотчете отображают данные по ВП (строка 2100), Ру (строка 2220), Рк (строка 2210). Отсюда формула для расчета Пп по балансу будет следующей: Пп (с.2200) = с. 2100 – с. 2210 – с. 2220 (5).

В бух. балансе показатель Пп не фигурирует, т. к. баланс выполняет иные задачи. Он группирует данные по пассивам и активам, характеризуя финансовое состояние предприятия на определенную дату.

Факторы прибыли от продаж (факторный анализ прибыли)

Прибыль от продаж признают главным источником финансирования и, одновременно, источником дохода для разных бюджетов. Чтобы определить, как увеличить прибыль, нужно выяснить, какие факторы оказывают на нее преобладающее влияние. А их достаточно много. Среди внутренних факторов влияния следуют отметить:

- ассортимент (преобладание товаров с высокой рентабельностью повысят Пп);

- значение СБ (при росте СБ показатель Пп падает);

- стоимость продукции (выше стоимость, выше и Пп);

- коммерч. затраты (например, на рекламу);

- затраты на продажу товара, на содержание администрации;

- объем реализуемой продукции.

Важно! При высокой рентабельности, росте продаж, Пп повысится. Увеличение объема реализуемой продукции при низкой рентабельности приведет к обратному эффекту – снижению Пп.

Среди внешних факторов, которые влияют на Пп лишь косвенно, выделяют:

- ситуацию на рынке (цены на сырье, материалы);

- амортизационные отчисления;

- деятельность конкурентов;

- климат (может спровоцировать непредсказуемые ситуации);

- госрегулирование, денежно-кредитную, налоговую политику.

Анализ показателя Пп включает также всестороннее изучение доходов за конкретный отчетный период:

- от обычной деят-ти;

- от участия в др. организациях;

- % к получению;

- прочие доходы.

В процессе их исследования анализируют общий уровень доходов, преобладание конкретных видов, отмечают произошедшие изменения и причины этих изменений. Затем на основе этого делают выводы об эффективности работы, финансовой устойчивости предприятия и необходимости принятия тех либо иных мер.

Важно! Проанализировать этот показатель можно в программе «ФинЭкАнализ». Для этого используется блок «Анализ фин. результатов».

Примеры применения формулы расчета прибыли от продаж

Пример 1. Задача: рассчитать значение Пп за отчетный период с использованием следующих условных данных:

- количество продукции, реализованной за период: 3 000 шт.;

- стоимость 1 ед. товара в среднем: 4 100 руб.;

- СБ 1 ед. товара = 2 500 руб.;

- затраты на продажу (ЗТ): 993 000 руб.

Последовательность расчетов:

- Калькуляция значения В: 3 000 * 4 100 = 12 300 000 руб.

- Калькуляция совокупного значения СБ: 2 500 * 3 000 = 7 500 000 руб.

- Калькуляция значения Пп: В – СБ – ЗТ = 12 300 000 – 7 500 000 – 993 000 = 3 807 000 руб.

Результат показывает, что в отчетном периоде у предприятия убытка не было. Пп = 3 807 000 руб., это значение со знаком «плюс», свидетельствует об эффективности его работы.

Пример 2. Предприятием за отчетный период продано: Оп = 2 500 шт. товара. Стоимость 1 ед. товара: Цт = 1 200 руб. Общая себестоимость проданной продукции: СБ = 1 500 000 руб. Задача: исходя из этих условных данных, рассчитать значение Пп. Калькуляцию производим по формуле Пп = Оп * Цт – СБ = 2 500 * 1 200 – 1 500 000 = 1 500 000 руб.

Как увеличить прибыль от продаж

Каждое предприятие разрабатывает и внедряет свою финансовую стратегию. Разработанный финансовый курс, как должно, рассчитан на перспективу и предполагает выполнение ряда крупномасштабных задач. Все они нацелены на достижение наилучшего финансового результата, т. е. на максимизацию прибыли от продаж.

Для этого прибегают к разным способам увеличения прибыли (Пп), и к поиску резервов для ее роста. Чаще всего стараются нарастить объем продаж (сбыта), т. к. данный путь – самый продуктивный. Рассмотрим основные способы увеличения Пп:

- Снижение себестоимости товара, сокращение издержек при одновременном увеличении объема продаж. Этот вариант, хоть и не гарантирует роста Пп, но при снижении именно косвенных расходов, все же дает определенные подвижки. Основные трудности его применения могут быть связаны с повышением цен от поставщиков, а также снижением качества производимого товара при одновременном снижении его стоимости.

- Уменьшение продажной цены на товар. Суть его заключается в необходимости привлекать как можно больше покупателей и увеличивать таким путем продажи. Чтобы добиться этого, следует привлекать наемных работников, размер заработка которых будет зависеть напрямую от финансового итога, полученной прибыли. Т. е. чем она больше, тем больше заработок.

- Экономия ресурсов предприятия – более эффективный способ по сравнению с предыдущими. Оптимизация затрат позволяет увеличить Пп, положительно сказывается на условиях труда персонала, качестве товара и отображается на его стоимости.

- Автоматизация, механизация производства всегда дает хорошие результаты. Их применение освобождает работников от тяжелых, трудоемких операций, экономит материалы, энергию, сырье, повышает производительность труда и рентабельность производства. Себестоимость продукции снижается, а ее качество улучшается.

Подытоживая, выделим оптимальные способы, которые реально позволяют увеличить прибыль:

- Реализация качественного товара по высокой цене (дает прирост Пп на 25%). Такая стоимость может обосновываться, например, известным брендом, надежностью производителя, положительными отзывами клиентов. Т. е. это «качество, проверенное временем».

- Продажа комплектов, сопутствующих товаров, которые дополняют уже купленный. Они могут помогать пользоваться им, скрывать его недостатки, заменять какие-то детали и т. п. Например, к планшету можно предложить покупку гарнитуры и чехла.

- Как можно большее количество продаж. Клиентам предлагают продукцию по принципу: «купите два – три товара и получите еще одну скидку, кешбэк». Такой вариант «работает» на распродажах и при продаже новой продукции.

- Использование дисконта. При помощи дисконтных карт привлекают постоянных клиентов. Поэтому предполагаемое снижение прибыли компенсируется постепенно увеличением количества клиентов, ростов продаж и прибыли.

Немаловажное значение имеет и установление контакта с покупателями в любых ситуациях и условиях. Заинтересованность, проявленная продавцом в решении проблемы, вызывает чувство единения, располагает покупателя. Оставаясь с покупателем «на одной волне», можно быстрее добиться успеха.

Пример расчета прибыли от продаж в Excel (анализ)

Для автоматизации расчетов прибыли от продаж можно составить и использовать таблицу Excel. В качестве образца приведем ее упрощенный вариант. Предложенная далее таблица включает два блока:

- Первый содержит информацию по показателям, которые участвуют в расчетах (стр. 2–5).

- Второй – формулы и результаты расчетов по ним: для значения В, общей СБ, Пп (стр. 7–9).

Все данные для калькуляции вместе с ее результатами, указанные в этой таблице, взяты из примера 1 (см. выше).

Прибыль от продаж

Какова формула Excel для вычисления процентов?

Какова формула Excel для вычисления процентов?