На чтение 7 мин Просмотров 249к.

В статье подробно расскажем про дисконтирование денежных потоков, формулу расчета и анализа в Excel.

Содержание

- Дисконтирование денежных потоков. Определение

- Как рассчитать коэффициент дисконтирования?

- Дисконтирование денежных потоков. Формула расчета

- Расчет нормы дохода (r) для дисконтирования денежных потоков

- Пример расчета дисконтированного денежного потока в Excel

- Методы инвестиционного анализа, использующие дисконтированные денежные потоки

- Достоинства и недостатки показателя DCF дисконтирования денежных потоков

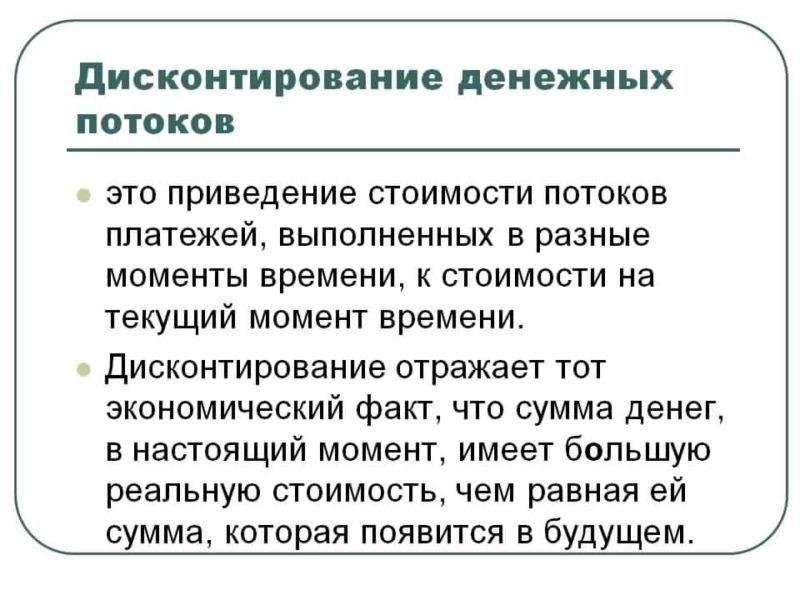

Дисконтирование денежных потоков. Определение

Дисконтирование денежных потоков (англ. Discounted cash flow, DCF, дисконтированная стоимость) – это приведение стоимости будущих (ожидаемых) денежных платежей к текущему моменту времени. Дисконтирование денежных потоков основывается на важном экономическом законе убывающей стоимости денег. Другими словами, со временем деньги теряют свою стоимость по сравнению с текущей, поэтому необходимо за точку отсчета взять текущий момент оценки и все будущие денежные поступления (прибыли/убытки) привести к настоящему времени. Для этих целей используют коэффициент дисконтирования.

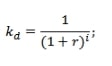

Как рассчитать коэффициент дисконтирования?

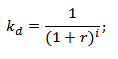

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут Коэффициент дисконтирования используется для приведения будущих доходов к текущей стоимости за счет перемножения коэффициента дисконтирования и потоков платежей. Ниже показана формула расчета коэффициента дисконтирования:

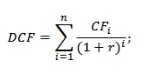

Дисконтирование денежных потоков. Формула расчета

Расчет нормы дохода (r) для дисконтирования денежных потоков

Существует достаточно много различных способов и методов оценки ставки дисконтирования (нормы дохода) в инвестиционном анализе. Рассмотрим более подробно достоинства и недостатки некоторых методов расчета нормы доходности. Данный анализ представлен в таблице ниже.

|

Методы оценки ставки дисконтирования |

Достоинства |

Недостатки |

| Модели CAPM | Возможность учета рыночного риска | Однофакторность, необходимость наличия обыкновенных акций на фондовом рынке |

| Модель Гордона | Простота расчета | Необходимость наличия обыкновенных акций и постоянных дивидендных выплат |

| Модель средневзвешенной стоимости капитала (WACC) | Учет нормы дохода как собственного, так и заемного капитала | Сложность оценки доходности собственного капитала |

| Модель ROA, ROE, ROCE, ROACE | Возможность учета рентабельности капиталов проекта | Не учет дополнительных макро, микро факторов риска |

| Метод E/P | Учет рыночного риска проекта | Наличие котировок на фондовом рынке |

| Метод оценки премий на риск | Использование дополнительных критериев риска в оценке ставки дисконтирования | Субъективность оценки премии за риск |

| Метод оценки на основе экспертных заключений | Возможность учесть слабоформализуемые факторы риска проекта | Субъективность экспертной оценки |

Вы можете более подробно узнать про подходы в расчете ставки дисконтирования в статье «Ставка дисконтирования.10 современных методов оценки».

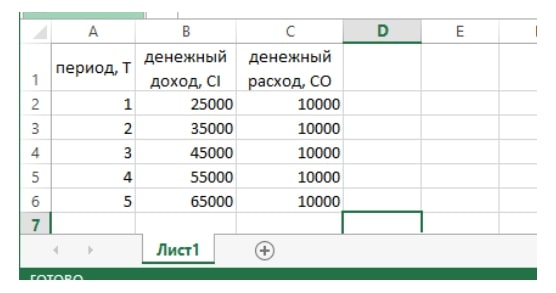

Пример расчета дисконтированного денежного потока в Excel

Для того чтобы рассчитать дисконтированные денежные потоки необходимо по выбранному временному периоду (в нашем случае годовые интервалы) расписать подробно все ожидаемые положительные и отрицательные денежные платежи (CI – Cash Inflow, CO – Cash Outflow). За денежные потоки в оценочной практике берут следующие платежи:

- Чистый операционный доход;

- Чистый поток наличности за исключением затрат на эксплуатацию, земельного налога и реконструирования объекта;

- Облагаемая налогом прибыль.

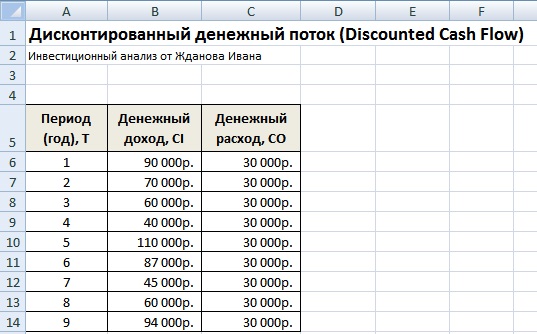

В отечественной практике, как правило, используют период 3-5 лет, в иностранной практике период оценки составляет 5-10 лет. Введенные данные являются базой для дальнейшего расчета. На рисунке ниже показан пример ввода первоначальных данных в Excel.

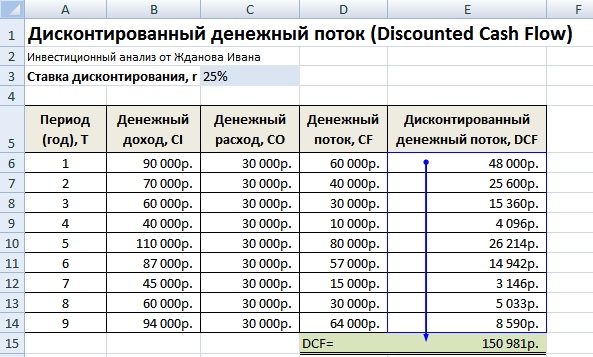

На следующем этапе рассчитывается денежный поток по каждому из временных периодов (колонка D). Одной из ключевых задач оценки денежных потоков является расчет ставки дисконтирования, в нашем случае она составляет 25%. И была получена по следующей формуле: Ставка дисконтирования = Безрисковая ставка + Премия за риск За безрисковую ставку была взята ключевая ставка ЦБ РФ. Ключевая ставка ЦБ РФ на настоящий момент составляет 15% и премия за риски (производственные, технологические, инновационные и др.) была рассчитана экспертно на уровне 10%. Ключевая ставка отражает доходность по безрисковому активу, а премия за риск показывает дополнительную норму прибыли на существующие риски проекта. Более подробно узнать про расчет безрисковой ставки можно в следующей статье: «Безрисковая ставка доходности. 5 современных методов расчета» После необходимо привести полученные денежные потоки к первоначальному периоду, то есть умножить их на коэффициент дисконтирования. В результате сумма всех дисконтированных денежных потоков даст дисконтированную стоимость инвестиционного объекта. Формулы расчета будут следующие: Денежный поток (CF) = B6-C6 Дисконтированный денежный поток (DCF) = D6/(1+$C$3)^A6 Суммарный дисконтированный денежный поток (DCF) = СУММ(E6:E14)

В результате расчета мы получили дисконтированную стоимость всех денежных потоков (DCF) равную 150 981 руб. Данный денежный поток имеет положительное значение, это свидетельствует о возможности дальнейшего анализа. При проведении инвестиционного анализа необходимо сопоставить итоговые значения дисконтированного денежного потока по различным альтернативным проектам, это позволит проранжировать их по степени привлекательности и эффективности в создании стоимости.

Методы инвестиционного анализа, использующие дисконтированные денежные потоки

Следует заметить, что дисконтированный денежный поток (DCF) в своей формуле расчета сильно походит на чистый дисконтированный доход (NPV). Главное отличие заключается во включении первоначальных инвестиционных затрат в формулу NPV. Дисконтированный денежный поток (DCF) используется во многих методах оценки эффективности инвестиционных проектов. Из-за того, что данные методы используют дисконтирование денежных потоков, их называют динамическими.

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series)

- Чистая норма доходности (NRR, Net Rate of Return)

- Чистая будущая стоимость (NFV, Net Future Value)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Более подробно узнать про методы расчета эффективности инвестиционных проектов вы можете в статье «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI». Помимо только дисконтирования денежных потоков существую более сложные методы, которые в дополнение учитывают реинвестирование денежных платежей.

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return)

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return)

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value)

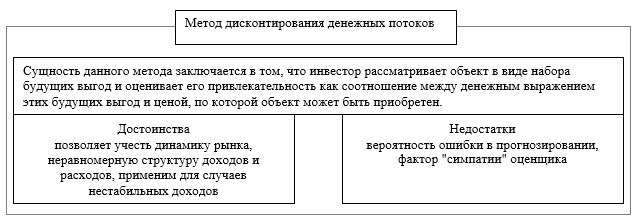

Достоинства и недостатки показателя DCF дисконтирования денежных потоков

+) Использование ставки дисконтирования является несомненным достоинством данного метода, так как позволяет привести будущие платежи к текущей стоимости и учесть возможные факторы риска при оценке инвестиционной привлекательности проекта. -) К недостаткам можно отнести сложность прогнозирования будущих денежных потоков по инвестиционному проекту. К тому же трудно отразить в ставке дисконтирования изменения внешней среды. Резюме Дисконтирование денежных потоков является основой для расчета многих коэффициентов оценки инвестиционной привлекательности проекта. Мы разобрали на примере алгоритм расчета дисконтированных денежных потоков в Excel, их существующие достоинства и недостатки. С вами был Иван Жданов, спасибо за внимание.

Автор: к.э.н. Жданов Иван Юрьевич

Время чтения: 4 мин.

Содержание статьи:

- 1 Дисконтирование денежных потоков

- 1.1 Расчет коэффициента

- 1.2 Экономический смысл формулы

- 2 Сравнительный анализ методов расчета ставки дисконтирования

- 3 Пример расчета дисконтированного денежного потока в Excel

- 4 Методы инвестиционного анализа

Статья знакомит с термином и формулами для расчета. Приведен подробный пример с анализом в Excel.

Дисконтирование денежных потоков

DCF – процесс адаптации финансовых средств к текущему временному промежутку. Это необходимо в связи с тем, что деньги теряют часть своей стоимости с течением времени, это выражено в экономическом законе убывающей стоимости.

Поэтому важно выражать планируемые прибыльубыткиинвестицииплатежи в соответствии нынешним курсом денежных средств. Для этого используется коэффициент дисконтирования.

Расчет коэффициента

Чтобы рассчитать стоимость будущих вложений, основываясь на их стоимости в настоящий период времени достаточно умножить специальный коэффициент на сумму вложений.

Сам же коэффициент обратно пропорционален ставке дисконтирования(r) и номеру временного периода (i):

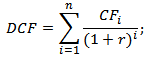

Экономический смысл формулы

где:

- DCF – дисконтированные финансовые вливания;

- CF – финансовые вливания в момент времени i;

- r – ставка дисконтирования;

- n – количество временных периодов.

Ставка дисконтирования играет важную роль в расчетах. Именно она отражает лимит прибыли, на который может рассчитывать инвестор в момент вложения в бизнес или проект. Ставка дисконтирования представляет собой совокупность несколько составляющих:

- уровень инфляции;

- прибыль от менее рискованных вложений;

- норма доходности за возможный риск для инвестиций;

- ставка рефинансирования;

- средняя процентная ставка по банковским вкладам и т.д.

Сравнительный анализ методов расчета ставки дисконтирования

В экономическом анализе существуют десятки способов оценки ставки дисконтирования. Каждый из них имеет ряд достоинств и недостатков.

Чтобы представить тему более полно, ниже в виде сравнительной таблицы приведены наиболее распространенные методы расчета.

| Методы и модели для расчета нормы доходности | Суть метода | Достоинства метода | Недостатки метода |

| Модель САРМ | Уровень риска конкретного актива компенсируется доходами от другого вложения. | Учитывается рыночный риск | Узкая направленность метода, для оценки риска необходимо наличие акций на фондовом рынке |

| Модель Гордона | Формула для расчета представляет собой обратно пропорциональную зависимость инвестиций в начале периода и ставки дисконтирования | Относительная простота метода | Необходимо наличие устойчивых дивидендов и акций на фондовом рынке |

| Модель WACC | Подразумевает использование каждого источника финансирования для вычисления средней процентной ставки | Берет во внимание не только собственный капитал инвестора или собственника, но и заемный | Сравнительно сложный расчет |

| Модель ROA, ROE, ROCE, ROACE | Позволяет получить оценку рентабельности с учетом только собственных средств (ROE) или с привлеченным капиталом (ROCE) | Учитывает рентабельность капитала | Пренебрегает факторами риска |

| Метод Е/Р | Формула, которая представляет собой отношение рыночной стоимости акции к годовой прибыли | Берет во внимание рыночные риски | Вынужденное использование котировок |

| Метод оценки премий | Подразумевает использование справочных данных зависимости типа проекта и рисковой премии | Дает возможность учитывать критерии риска | Достаточная субъективность |

| Метод оценки, основанный на экспертных мнениях | Учитывает все возможные факторы риска | Достаточная субъективность |

Пример расчета дисконтированного денежного потока в Excel

Для начала следует подробно расписать все ожидаемые инвестиционные вливания – как положительные, так и отрицательные. В качестве них считаются:

- чистый доход;

- финансовые вложения, кроме затрат на оплату налогов, эксплуатацию и ремонтных работ;

- прибыль, подлежащая налогообложению.

В России принято использовать временной период 3-5 лет, за рубежом для расчетов берут 5-10 лет. Перейдем к примеру.

Для начала необходимо ввести данные, которые будут использованы для оценки (рис.1). В качестве временных рамок возьмем период 5 лет.

Рисунок 1 – Ввод первоначальных данных

Далее необходимо рассчитать инвестиционные вливания за каждый отдельный год. Для этого понадобится ставка дисконтирования, которую можно получить по формуле – «сумма безрисковой ставки и премии за риск».

В качестве безрисковой ставки берем ключевую ставку Центрального Банка РФ, на сегодняшний день она составляет 7,5%. Она отражает норму дохода по безрисковому активу. Премия за риски была взята на основании экспертных расчетов и равна 10%.

Она в свою очередь отражает дополнительную прибыль, которую можно получить за счет рисков вложения. Таким образом, ставка дисконтирования в нашем случае составила 17,5%.

Следующим шагов является приведение денежных потоков к дисконтированному виду, для этого их нужно понадобится коэффициент. В результате простых манипуляций получатся дисконтированные денежные потоки, сумма которых составит дисконтированную стоимость инвестиционного проекта.

Таблица: Расчет дисконтированной стоимости инвестиционного проекта

В данном расчете использованы следующие формулы:

CF=B2-C2

DCF=D2/(1+$H$2)^A2

Суммарный DCF=СУММ(Е2:Е6)

Положительный результат в нашем примере говорит о возможности дальнейшего анализа. Для этого понадобится подготовить подобные расчеты для альтернативных проектов, и в результате сравнения можно будет сделать вывод об эффективности инвестирования.

Методы инвестиционного анализа

Дисконтированный денежный поток может понадобиться для оценки эффективности инвестиций во многих экономических методах. Например, он используется в следующих оценках:

- внутренняя норма прибыли;

- индекс прибыльности;

- срок окупаемости;

- и многих других динамических методах. Так их называют именно из-за использования значений дисконтированного денежного дохода.

В качестве несомненного преимущества DCF можно назвать использование в расчетах ставки дисконтирования. Это дает возможность привести денежные потоки к текущей стоимости и взять во внимание факторы риска.

К недостаткам же следует отнести относительную сложность прогнозирования будущих инвестиций.

Поделитесь статьёй в социальных сетях:

К наиболее типичным методам финансового анализа можно отнести анализ затрат, период окупаемости инвестиций, денежный поток и внутрифирменный коэффициент окупаемости инвестиций. Каждый из этих методов мы рассмотрим далее.

Анализ затрат

Анализ затрат является довольно простым методом. В этом случае вы определяете стоимость производства продукта (которым в нашем случае является проект) и сопоставляете ее с ожидаемыми выгодами. Если выгоды перекрывают затраты, то, скорее всего, данный проект будет принят к исполнению.

При выполнении этого анализа не забывайте включить все затраты. Обычно сюда входит совокупная стоимость таких процессов, как практическая реализация проекта, текущая поддержка, сопровождение (техобслуживание), содержание соответствующего персонала, устранение проблем, которые не удалось решить в ходе выполнения проекта, и т.д. В этой методике полная стоимость проекта рассчитывается не по факту выполненных работ, а на основании результатов, полученных в итоге выполнения этого проекта, и только после того, как они будут внедрены в данной организации.

Период окупаемости инвестиций

Период окупаемости инвестиций — это количество времени, которое требуется для того, чтобы окупились первоначальные инвестиции в данный проект. Совокупная стоимость проекта сравнивается с получаемыми доходами и вычисляется время, которое требуется для того, чтобы полученные доходы превысили затраты на реализацию данного проекта. Когда выполняется сравнение двух или большего числа проектов сходного масштаба и сложности, как правило, выбирается проект с наименьшим периодом окупаемости инвестиций. У этого метода нет «универсальной» формулы, которая позволяла бы быстро найти требуемое решение. Если, например, себестоимость проекта равняется 100 000 долл., а ожидаемые доходы составляют 25 000 долл. в квартал, то период окупаемости инвестиций составит один год.

Дисконтированные (приведенные) денежные потоки

Если вам предложат 1 000 долл. сегодня или те же 1 000 долл. через два года, какой вариант вы предпочтете? Ответ предсказуем, поскольку вложив сейчас эту сумму в банк или какое-либо предприятие, через два года вы будете иметь с нее прибыль. Например, под 6% годовых такая инвестиция на двухлетний период составит 1 123,60 долл. (в нынешних долларах, разумеется).

Метод дисконтированного (приведенного) денежного потока сравнивает стоимость будущих денежных потоков с нынешними долларами. Иными словами, он выполняет операцию, противоположную той, которую мы только что объяснили. Зная, что ваш проект принесет через два года сумму, равную 1 123,60 долл. (это так называемая будущая стоимость — Future Value, или FV), вы бы смогли с помощью метода дисконтированного (приведенного) денежного потока определить нынешнюю стоимость этой суммы. Ответ, конечно же, таков: 1 000 долл.

Чтобы иметь представление о дисконтированных денежных потоках, вы должны знать стоимость соответствующих инвестиций в нынешних долларах, иначе говоря, приведенную стоимостью (Present Value, или PV), которая вычисляется следующим образом: PV=FV/(1+i)n. Эта формула говорит о том, что приведенная стоимость равняется будущей стоимости инвестиций, деленной на один, плюс процентная ставка, возведенная в степень, равную количеству периодов, на которые мы инвестируем нашу сумму.

Вам не нравится математика? Но это же так просто! В Excel предусмотрена встроенная функция для вычисления приведенной стоимости (наряду со множеством других функций, позволяющих выполнять финансовые расчеты). На рисунке ниже показана группа Function Library (Библиотека функций), предусмотренная на вкладке Formulas (Формулы), и часть списка финансовых функций, встроенных в Excel.

Рис. 1. Финансовые функции, представленные в библиотеке функций и перечень финансовых функций

Вернемся, однако, к нашей формуле для вычисления приведенной стоимости инвестиций. Выберите в списке функций элемент PV (в русифицированной версии Excel — ПС (Приведенная стоимость)). На экране появится диалоговое окно Function Arguments (Аргументы функции), показанное на рис. 2.

Рис. 2. Диалоговое окно Function Arguments для функции PV

Диалоговое окно Function Arguments предназначено для ввода значений отдельных элементов выбранной вами функции, которые необходимы для вычисления приведенной стоимости. В текстовом поле Rate (Ставка) этого диалогового окна следует ввести величину процентной ставки за определенный временной период. Вы можете ввести 6% или 0,06 (предполагается, что процент начисляется ежегодно по методу сложных процентов). Если бы процент начислялся ежеквартально (по тому же методу), тогда вам нужно было бы разделить указанную величину процентной ставки на 4, а затем ввести полученный результат в поле Rate (Ставка).

Ниже находится поле Nper (Кпер), в котором вводят количество временных периодов. Мы инвестируем нашу сумму на два года. Величина выплаты (поле Pmt (Плт)) равняется 0, поскольку мы не производим выплат по этой инвестиции, а просто хотим знать величину всей этой суммы в нынешних долларах. Далее находится поле FV (Бс), в котором вводят значение будущей стоимости. В нашем примере будущая стоимость инвестиции равняется -1 123,60 долл. Если в поле FV (Бс) ввести положительное число, то результат вычисления этой функции будет отрицательным. На рис. 3. показано диалоговое окно Function Arguments со значениями аргументов функции PV (Приведенная стоимость), введенных в соответствующие поля.

Рис. 3. Аргументы функции PV

Вместо числовых значений в полях диалогового окна Function Arguments (Аргументы функции) можно дать адрес ячейки, в которой введено нужное вам значение. Предположим, например, что в ячейке С1 введено число 0,06. В этом случае в текстовом поле Rate (Процентная ставка) диалогового окна Function Arguments достаточно указать только адрес упомянутой выше ячейки, т.е. С1. Непосредственно под текстовыми полями диалогового окна Function Arguments представлен результат наших вычислений функции PV (Приведенная стоимость). В нашем случае PV=1000. Помимо диалогового окна Function Arguments аргументы данной функции отображены в строке формул программы Excel, а также в активизированной ячейке (А1 в данном случае) (см. рис. 3.).

Как видите, сначала следует значение процентной ставки, затем количество периодов и будущая стоимость. Обратите внимание, что в данной функции отсутствует значение между двумя запятыми. Это означает, что один из аргументов функции равен нулю (в нашем случае величина выплаты (поле Pmt (Плт)). (В русифицированной версии программы Excel аргументы функций следует отделять друг от друга точкой с запятой (;)) Как только вы

щелкнете на кнопке ОК, в ячейке А1 появится результат вычисления функции, в нашем случае — 1 000 долл.

Для того чтобы воспользоваться функцией PV (ПС), не обязательно перебирать ряд интерфейсных элементов программы. Для этого достаточно просто ввести =pv() в ячейке А1. В результате ваших действий на экране появится экранная подсказка, в которой приведен синтаксис данной функции, т.е. сокращенные названия и очередность ее аргументов (рис. 4).

Рис. 4. Всплывающая подсказка с перечнем аргументов функции PV

Если вы не знаете точно, какие значения следует вводить в качестве аргументов функции, откройте окно справочной системы Excel. В единственном текстовом поле этого окна введите PV (ПС для русифицированной Excel) и нажмите клавишу Enter. Справочная система немедленно отобразит всю необходимую информацию по интересующей вас функции.

Если вы, как и большинство других пользователей, раздражаетесь из-за того, что окно справочной системы Excel время от времени скрывается за вашей электронной таблицей (когда вы пытаетесь выполнять пошаговые инструкции, приведенные в этом окне), выполните следующее: скопируйте, а затем вставьте информацию, представленную в окне справки, в электронную таблицу, а затем, когда вы введете нужные значения в формулу, удалите эту информацию.

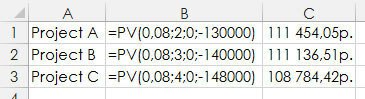

Допустим, что ваш комитет по отбору проектов рассматривает три проекта, из которых необходимо выбрать самый подходящий. Ожидается, что проект А принесет через два года 130 000 долл. прибыли; проект В — 140 000 долл. через три года; а проект С — 148 000 долл. через четыре года. Какому из этих проектов должен отдать предпочтение комитет, если свое решение он основывает лишь на использовании метода дисконтированного (приведенного) денежного потока, полагая, что процентная ставка равняется 8%? Самую высокую прибыль обеспечивает проект А. На рис. 5 показаны расчетные формулы по каждому проекту и полученные с их помощью результаты.

Рис. 5. Сравнение проектов с помощью метода дисконтированного (приведенного) денежного потока

Метод дисконтирования денежных потоков (Discounted Cash Flow Method, DCF) часто называют универсальным способом для оценки стоимости бизнеса, так как он позволяет понять, чего стоят будущие доходы компании в настоящий момент.

Я бы не стала называть DCF универсальным, так как у данного метода есть ряд ограничений. Что это за ограничения, и как на основе дисконтирования денежных потоков рассчитать внутреннюю (справедливую) стоимость акций (Fair Value)? Давайте разбираться со всем по порядку.

Ограничения метода DCF

Основное ограничение использования метода дисконтирования денежных потоков заключается в том, что он применим для стабильных и зрелых компаний, денежный поток которых устойчив и предсказуем. Кроме того, в процессе оценки нам нужно сделать ряд предположений, в частности, о величине денежного потока компании и будущих темпах роста ее прибыли. Это делает DCF весьма субъективным и не подходящим для оценки молодых и быстрорастущих компаний.

Суть метода DCF

Суть метода DCF состоит в оценке стоимости акций на основе прогнозируемых денежных потоков, генерируемых компанией. Другими словами, DCF рассматривает стоимость компании как сумму ее будущих денежных потоков, приведенных к сегодняшней стоимости денег через ставку дисконтирования.

Ставка дисконтирования (Discount Rate) – это требуемая инвестору доходность от вложений в компанию с учетом принимаемого им риска.

Смысл дисконтирования состоит в том, что ценность денег со временем снижается. Эту ценность сокращают инфляция и риски неопределенности, поэтому и говорят, что доллар сегодня стоит дороже, чем завтра. И поэтому у денег есть: сегодняшняя (настоящая) стоимость (Present Value, PV) и завтрашняя (будущая) стоимость (Future Value, FV), учитывающая стоимость денег во времени.

Говоря проще, сегодняшние деньги всегда дороже завтрашних из-за риска неполучения последних. И чем дольше срок, отделяющий нас от их получения, тем выше риск и тем большей должна быть ставка дисконтирования.

Алгоритм расчета стоимости акций по методу DCF

Для оценки стоимости компании по методу дисконтирования денежных потоков нам понадобится:

- Выбрать ставку дисконтирования.

- Определить величину денежных потоков в прогнозный период (обычно 5 лет) и в бесконечно длинный постпрогнозный период.

- На основе ставки дисконтирования привести стоимость денежных потоков к настоящему времени.

- Затем, суммировав полученные денежные потоки в прогнозный и постпрогнозный период, рассчитать стоимость компании на данный момент.

- Далее разделить стоимость компании на текущее число ее акций в обращении и определить внутреннюю стоимость акции.

- После этого сравнить внутреннюю стоимость акции с ее рыночной ценой и оценить выгодность инвестиций.

Давайте остановимся подробнее на этих этапах.

Расчет ставки дисконтирования

Инвестирование в акции сопряжено с бОльшим риском по сравнению с размещением денег на банковском депозите или покупкой государственных облигаций. Поэтому ставка дисконтирования должна быть всегда выше, чем безрисковая ставка (по гособлигациям) и должна учитывать инфляцию и премию за корпоративный риск (риск вложения в отдельную компанию).

На мой взгляд, с учетом принимаемого корпоративного риска ставка дисконтирования при вложении в акции отдельной компании должна быть в пределах 9-12%.

Прогноз денежного потока

Под денежным потоком мы будем подразумевать свободный денежный поток (Free Cash Flow, FCF), хотя часто в расчетах используется свободный денежный поток для фирмы (Free Cash Flow to the Firm, FCFF), но это порядком все усложнит.

FCF – это те деньги, которые остаются в распоряжении компании после вычета вложений в развитие бизнеса и инвестиций (капитальных расходов). Рассчитывается FCF по данным отчета о движении денежных средств (Сash Flow Statement) следующим образом:

- FCF = Cash Flows From Operating Activities – Capital Expenditure

- FCF = Денежные потоки от операционной деятельности – Капитальные затраты

Уже в рассчитанном виде Free Cash Flow можно найти на сайте Investing.com или Yahoo Finance. На примере компании Intel Corp. (NASDAQ:) это выглядит так.

Intel — Движение денежных средств

Полученное значение FCF следует соотнести со средним значением свободного денежного потока за 5 предыдущих лет. В отличие от Yahoo!Finance, на Investing.com есть история за 4 года.

Intel — Движение денежных средств-2

Определив ожидаемую величину денежного потока для каждого года в прогнозный период, его будущую стоимость следует привести к текущему дню. Для этого используется формула расчета чистой приведенной стоимости (Net Present Value, NPV):

2021 01 02 12 45 07

где:

- FCF – величина денежного потока в каждый год;

- R – ставка дисконтирования, выраженная десятичной дробью.

Упростить данный расчет позволяет функция чистой приведенной стоимости (ЧПС) в Excel. Вызвать ее можно через поиск функции, нажав на fx и введя в строку поиска ЧПС, как показано на скриншоте ниже. Для ввода данных ставки дисконтирования и величины денежных потоков в каждый год необходимо дважды кликнуть на выделенное синим цветом значение ЧПС.

2021 01 02 13 07 10

2021 01 02 13 07 10

Прогноз терминальной стоимости

Расчет денежного потока в постпрогнозный период – так называемой терминальной стоимости (Terminal Value) – строится на том, что за пределами прогнозного периода компания будет расти постоянными темпами. Формула для расчета терминальной стоимости имеет следующий вид:

2021 01 02 19 51 04

где:

- FCF – величина денежного потока последнего года прогнозного периода;

- R – ставка дисконтирования, выраженная десятичной дробью;

- G – ожидаемый темп роста компании в постпрогнозный период, выраженный десятичной дробью.

Как видно, для расчета терминальной стоимости нам понадобится спрогнозировать ожидаемые темпы роста компании.

Прогноз темпов роста

При определении ставки роста компании (Growth Rate) следует опираться на динамику ее продаж и прибыли за последние 5 лет и прогнозы на ближайшие 5 лет (Sales, EPS past 5Y и EPS next 5Y). Найти эти данные можно на различных финансовых сайтах. Например, на сайте Finviz для компании Intel Corp. (INTC) они выглядят так.

2021 01 05 13 39 39

При этом не следует им доверять на 100%, так как цифры прогнозного роста порой слишком оптимистичны, в связи с чем важно всегда делать поправку на субъективность оценки и анализировать их с учетом:

- Ситуации на рынке: прогнозов темпов роста ВВП, уровня инфляции и возможности изменения процентных ставок.

- Потенциала отрасли и стратегии развития компании, о которых можно узнать из новостей, пресс-релизов и отчетов компании.

Расчет DCF

После того, как с учетом темпов роста определены значения денежных потоков в прогнозный и постпрогнозный периоды и выбрана ставка дисконтирования, можно переходить непосредственно к расчету DCF по формуле:

2021 01 02 14 39 49

2021 01 02 14 39 49

Расчет DCF на акцию

Рассчитав стоимость компании по методу дисконтирования денежных потоков, мы можем определить величину DCF на акцию. Для этого нам понадобится узнать число акций компании в обращении (Shares Outstanding). Найти данные о текущем количестве акций можно на том же Investing.com. На примере Intel Corp. (INTC) это выглядит так.

Intel — Количество акций

И наконец, сравнив DCF на акцию с действующим курсом, мы можем понять, насколько внутренняя (справедливая) стоимость акции (Fair Value) отличается от рыночной и принять решение о целесообразности вложения в бумаги компании в настоящий момент.

Пример расчета

Давайте теперь посмотрим, как все это работает, на примере. Возьмем для оценки Intel Corp. (INTC), данные из отчетов которой мы использовали выше. Intel можно считать зрелой и стабильной компанией, в связи с чем мы можем применить к ней метод дисконтирования денежных потоков.

Предположим, что FCF Intel Corp. в течение 5 лет будут следующими: FCF year 1 = 10 000 000. FCF year 2 = 12 000 000. FCF year 3 = 10 000 000. FCF year 4 = 11 000 000. FCF year 5 = 10 000 000. Пусть ставка дисконтирования будет 9% (R = 0,09), а ожидаемый темп роста в постпрогнозный период будет 5% (G = 0,05). Рассчитаем DCF, используя в Excel функцию NPV (ЧПС) и прибавив к ней терминальную стоимость (Terminal Value).

2021 01 06 11 51 46

- NPV = 41 288 298.

- Terminal Value = 262 500 000.

- DCF = NPV + Terminal Value = 41 288 298 + 262 500 000 = 303 788 298.

- Акций в обращении = 4 100 000.

- DCF на акцию = 303 788 298 / 4 100 000 = 74,09.

Теперь, когда мы определили внутреннюю стоимость по методу DCF в расчете на акцию, мы можем сравнить полученное значение с текущей рыночной ценой и оценить выгодность вложений или Margin of Safety (Запас прочности).

- Текущая рыночная цена INTC = 49,67.

- Margin of Safety = (74,09 – 49,67) / 74,09 = 33%.

Margin of Safety – разница между внутренней стоимостью акции и ее рыночной ценой. С учетом полученного значения в расчетах, инвестировать в акции Intel Corp. (INTC) по текущей цене выгодно. Но помните, что это гипотетический расчет, сделанный исключительно для примера и не является инвестиционной рекомендацией.

Готовое решение

Найти рассчитанное значение внутренней (справедливой) стоимости акции (Fair Value) можно на некоторых финансовых сайтах. Я покажу вам два ресурса, чтобы вы могли их сравнить и убедиться в том, насколько методика расчетов по методу дисконтированных денежных потоков субъективна и насколько разным может быть результат.

Ниже рассчитанное значение DCF на акцию Intel на сайте Gurufocus. Для того, чтобы его найти, нужно ввести в поиске тикер акции, перейти в раздел Summary и нажать в шапке сайта на DCF (FCF Based), как показано на скриншоте ниже.

2021 01 02 16 54 20

Ниже рассчитанное значение DCF на акцию Intel на сайте Finbox. Для того, чтобы его найти, нужно ввести в поиске тикер акции, перейти в раздел Models и нажать на DCF Growth Exit. После этого вы увидите расчет, показанный на скриншоте ниже.

2021 01 05 14 24 41

2021 01 05 14 24 41

Резюме

Как видно, использование модели DCF для оценки компании требует большого числа предположений. В частности, относительно величины денежного потока, его устойчивости и темпов роста компании в постпрогнозный период. Все это влияет на точность расчетов.

Другим недостатком данного подхода является бесконечно длинный период прогнозирования. Предсказывать результаты компании более чем на 5 лет — задача не из простых, а когда речь идет о более длинном периоде, то это в разы сложнее. Поэтому наряду с данным методом я рекомендую вам применять финансовый анализ отчетности и метод мультипликаторов.

Оксана Гафаити, инвестор и трейдер,

автор Mindspace.ru

- Формула дисконт-фактора

Формула коэффициента дисконтирования (Содержание)

- Формула дисконт-фактора

- Примеры формулы коэффициента дисконтирования (с шаблоном Excel)

- Калькулятор формулы дисконта

Формула дисконт-фактора

Коэффициент дисконтирования — это коэффициент, на который умножается будущий денежный поток для дисконтирования его до текущей стоимости. Коэффициент дисконтирования влияет на ставку дисконтирования при увеличении коэффициента дисконтирования, сложность ставки дисконта увеличивается со временем Можно рассчитать текущую стоимость каждого денежного потока при выполнении расчета вручную коэффициента дисконтирования. Коэффициент дисконтирования используется в анализе DCF для расчета приведенной стоимости будущего денежного потока. Коэффициент дисконтирования один к одному плюс ставка дисконта к номеру периода мощности в единицу. Формула для коэффициента дисконтирования может быть записана в виде: —

Discount Factor = 1 / (1 * (1 + Discount Rate) Period Number )

Примеры формулы коэффициента дисконтирования (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять вычисление формулы коэффициента дисконтирования.

Вы можете скачать этот шаблон Excel с формулой дисконтирования здесь — Шаблон Excel с формулой дисконтирования

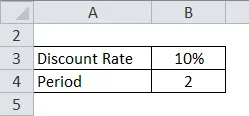

Формула коэффициента скидок — пример № 1

Мы должны рассчитать коэффициент дисконтирования, когда ставка дисконта равна 10%, а период равен 2.

Коэффициент дисконтирования рассчитывается по приведенной ниже формуле

Коэффициент скидки = 1 / (1 * (1 + Скидка) Номер периода )

Поместите значение в формулу.

- Коэффициент дисконтирования = 1 / (1 * (1 + 10%) 2)

- Коэффициент дисконтирования = 0, 83

Таким образом, коэффициент дисконтирования составляет 0, 83 .

Теперь давайте возьмем другой пример, чтобы лучше понять формулу коэффициента дисконтирования.

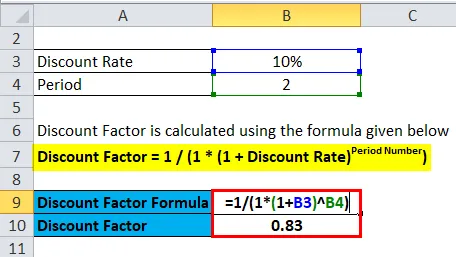

Формула коэффициента скидок — пример № 2

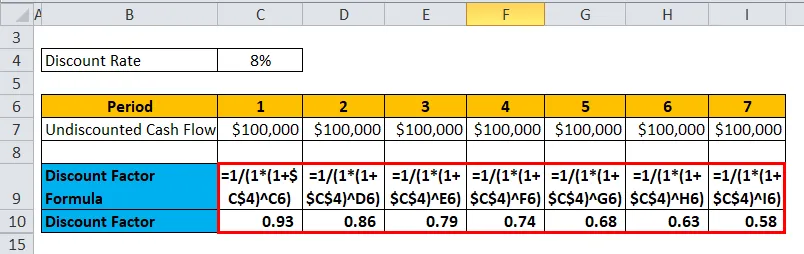

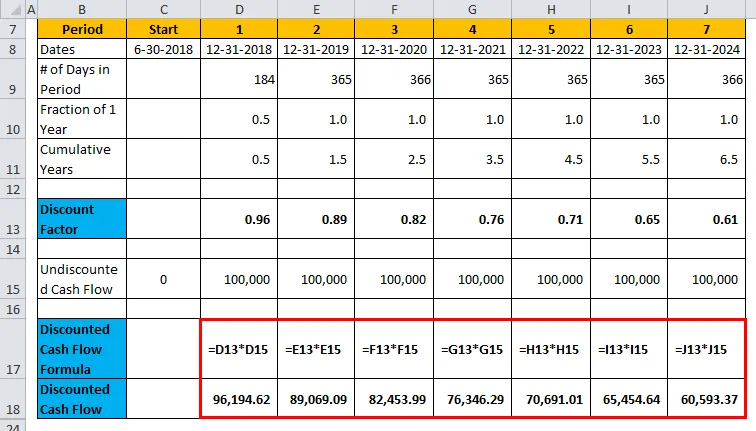

Мы должны рассчитать чистую приведенную стоимость и коэффициент дисконтирования за период 7 месяцев, ставка дисконтирования для них равна 8%, а недисконтированный денежный поток — 100 000 долларов США.

Рассчитаем коэффициент дисконтирования за 7 месяцев.

Коэффициент дисконтирования рассчитывается по приведенной ниже формуле

Коэффициент скидки = 1 / (1 * (1 + Скидка) Номер периода )

- Коэффициент дисконтирования за 1-й месяц = 1 / (1 * (1 + 8%) 1) = 0, 93

- Коэффициент дисконтирования за 2-й месяц = 1 / (1 * (1 + 8%) 2) = 0, 86

- Коэффициент дисконтирования за 3 месяца = 1 / (1 * (1 + 8%) 3) = 0, 79

- Коэффициент дисконтирования за 4-й месяц = 1 / (1 * (1 + 8%) 4) = 0, 74

- Коэффициент дисконтирования на 5-й месяц = 1 / (1 * (1 + 8%) 5) = 0, 68

- Коэффициент дисконтирования на 6-й месяц = 1 / (1 * (1 + 8%) 6) = 0, 63

- Коэффициент дисконтирования за 7-й месяц = 1 / (1 * (1 + 8%) 7) = 0, 58

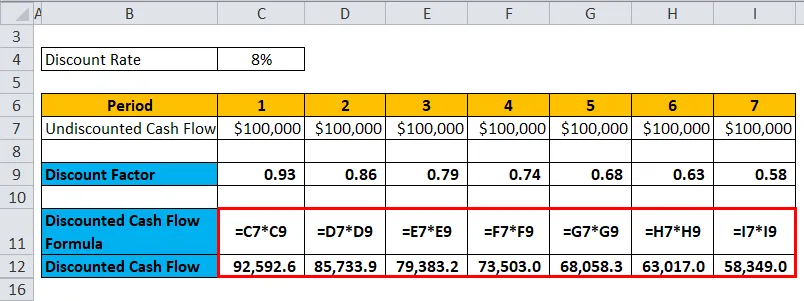

Рассчитаем DCF за 7 месяцев.

Дисконтный денежный поток рассчитывается по приведенной ниже формуле

Дисконтированный денежный поток = Недисконтированный денежный поток * Коэффициент дисконтирования

- DCF за 1-й месяц = 100 000 * 0, 93 = 92 592, 6

- DCF за 2-й месяц = 100 000 * 0, 86 = 85 733, 90

- DCF за 3 месяца = 100 000 * 0, 79 = 79 383, 2

- DCF за 4-й месяц = 100 000 * 0, 74 = 73 503

- DCF за 5-й месяц = 100 000 * 0, 68 = 68 058, 3

- DCF за 6-й месяц = 100 000 * 0, 63 = 63 017

- DCF за 7-й месяц = 100 000 * 0, 58 = 58 349

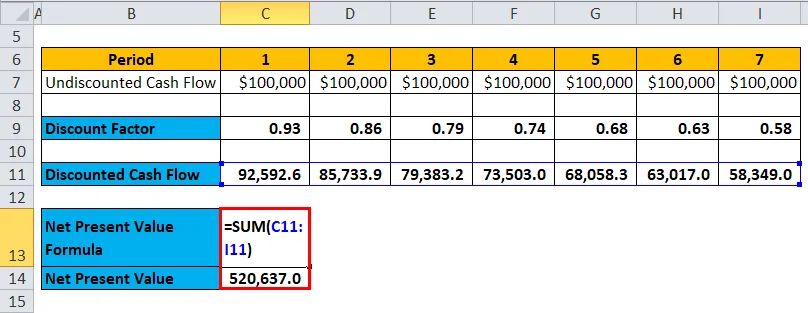

Давайте посчитаем чистую приведенную стоимость

Чистая приведенная стоимость рассчитывается по формуле, приведенной ниже

Чистая приведенная стоимость = сумма стоимости DCF

- Чистая приведенная стоимость = 92592, 6 + 85733, 9 + 79383, 2 + 73503 + 68058, 3 + 63017 + 58349

- Чистая приведенная стоимость = 520 637

Таким образом, чистая приведенная стоимость составляет 520 637 .

Чистая приведенная стоимость также может быть рассчитана с помощью функций NPV () и XNPV () в Excel.

Давайте посмотрим на другой пример, чтобы понять функции.

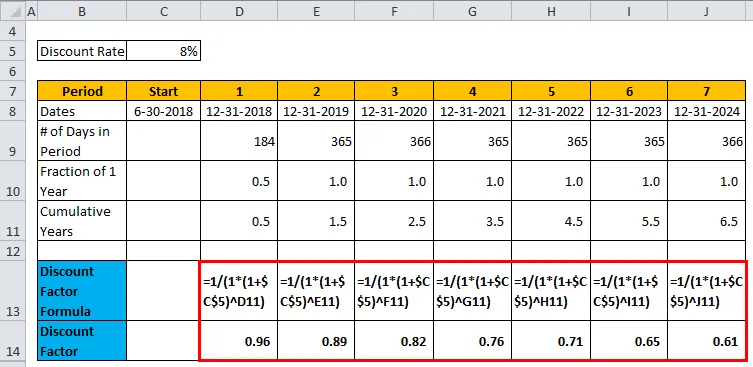

Формула коэффициента скидок — пример № 3

Мы должны рассчитать чистую приведенную стоимость с помощью ручной формулы и функции Excel и коэффициента дисконтирования за период 7 месяцев, ставка дисконтирования для них равна 8%, а недисконтированный денежный поток — 100 000 долларов США.

Мы видели вычисление коэффициента дисконтирования в приведенной выше формуле, но здесь мы должны рассчитать время, вычтя дату, получить кумулятивное время в днях и использовать его для расчета.

Рассчитаем коэффициент дисконтирования за 7 месяцев.

Коэффициент дисконтирования рассчитывается по приведенной ниже формуле

Коэффициент скидки = 1 / (1 * (1 + Скидка) Номер периода )

- Коэффициент дисконтирования за 1-й месяц = 1 / (1 * (1 + 8%) 0, 5) = 0, 96

- Коэффициент дисконтирования за 2-й месяц = 1 / (1 * (1 + 8%) 1, 5) = 0, 89

- Коэффициент дисконтирования за 3 месяца = 1 / (1 * (1 + 8%) 2, 5) = 0, 82

- Коэффициент дисконтирования за 4-й месяц = 1 / (1 * (1 + 8%) 3, 5) = 0, 76

- Коэффициент дисконтирования на 5-й месяц = 1 / (1 * (1 + 8%) 4.5) = 0, 71

- Коэффициент дисконтирования за 6-й месяц = 1 / (1 * (1 + 8%) 5, 5) = 0, 65

- Коэффициент дисконтирования за 7-й месяц = 1 / (1 * (1 + 8%) 6, 5) = 0, 61

Рассчитаем DCF за 7 месяцев.

Дисконтный денежный поток рассчитывается по приведенной ниже формуле

Дисконтированный денежный поток = Недисконтированный денежный поток * Коэффициент дисконтирования

- DCF за 1-й месяц = 100 000 * 0, 96 = 96 194, 62

- DCF за 2-й месяц = 100 000 * 0, 89 = 89 069, 09

- DCF за 3 месяца = 100 000 * 0, 82 = 82 453, 99

- DCF за 4-й месяц = 100 000 * 0, 76 = 76 346, 29

- DCF за 5-й месяц = 100 000 * 0, 71 = 70, 691, 01

- DCF за 6-й месяц = 100 000 * 0, 65 = 65 454, 64

- DCF за 7-й месяц = 100 000 * 0, 61 = 60 593, 37

Давайте посчитаем чистую приведенную стоимость

Чистая приведенная стоимость рассчитывается по формуле, приведенной ниже

Чистая приведенная стоимость = сумма стоимости DCF

- Чистая приведенная стоимость = 96 194, 62 + 89 069, 09 + 82 453, 99 + 76 346, 29 + 70, 691, 01 + 65 454, 64 + 60 593, 37

- Чистая приведенная стоимость = 540 803

Теперь, пожалуйста, обратитесь к Excel для расчета.

= XNPV (8%, сумма дисконтированного денежного потока, сумма периода времени)

Коэффициент дисконтирования = 540, 803

Актуальность и использование формулы коэффициента дисконтирования

Существует многократное использование коэффициента дисконтирования, они следующие:

- Используется для расчета чистой приведенной стоимости.

- Коэффициент дисконтирования используется в анализе DCF.

- Используется в финансовом моделировании.

Коэффициент дисконтирования, используемый пенсионным планом и страховыми компаниями для дисконтирования своих обязательств. Он также используется на краткосрочном денежном рынке, например, в коммерческих бумагах, казначейских обязательствах и т. Д. Он также используется инвесторами для получения будущей стоимости инвестиций.

Калькулятор формулы дисконта

Вы можете использовать следующий калькулятор коэффициента дисконтирования.

| Учетная ставка | |

| Номер периода | |

| Формула коэффициента скидок = | |

| Формула коэффициента скидок = |

|

|||||||||

|

Рекомендуемые статьи

Это было руководство к формуле Фактор Скидки. Здесь мы обсуждаем, как рассчитать коэффициент дисконтирования вместе с практическими примерами. Мы также предоставляем Discount Factor Calculator с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Формула для фактора текущей стоимости

- Расчет формулы свободного денежного потока

- Как рассчитать срок окупаемости?

- Формула коэффициента процентного покрытия

- Формула скидки с примерами