Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

Основные компоненты:

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

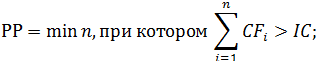

Срок окупаемости:

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

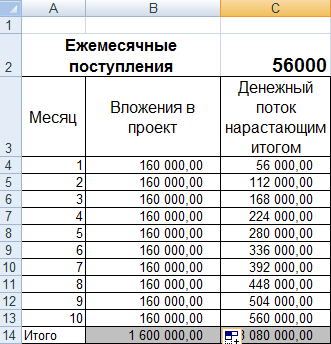

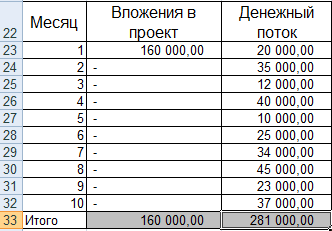

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

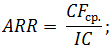

Рентабельность инвестиций

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

Формула расчета:

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

- скачать полный инвестиционный проект

- скачать сокращенный вариант в Excel

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Разработка бизнес-процесса — занятие трудоемкое, требующее времени. А если специалисты еще и вручную проводят расчеты, есть вероятность, что полученные данные будут некорректными. Чтобы этого избежать, можно автоматизировать данный процесс. Это позволит снизить риск ошибочного ввода и предоставления информации. Как это сделать в Excel?

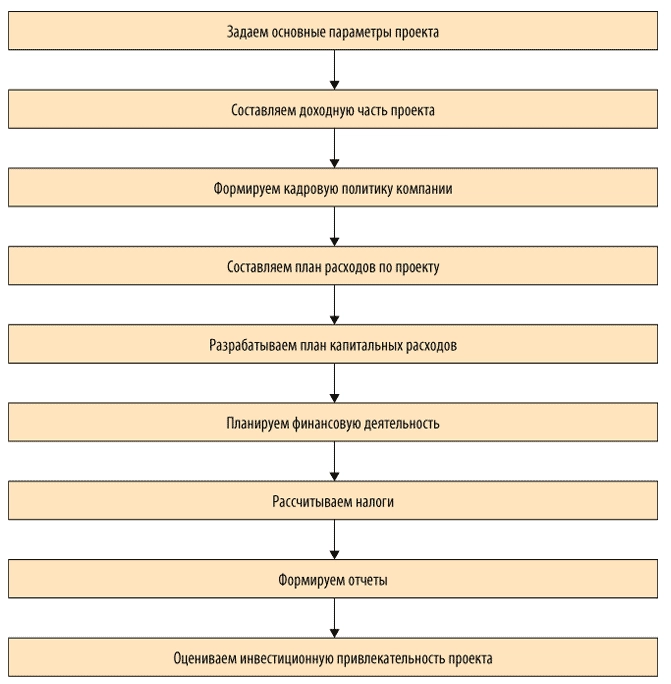

Предлагаем следующий алгоритм разработки и автоматизации бизнес-процесса с помощью MS Excel:

Рассмотрим эти этапы подробнее.

Задаем основные параметры проекта

Предположим, компания «Альфа» планирует построить производственный цех и покрасочное помещение. Устанавливаем для данных объектов начальную проектную мощность, сроки выхода на проектную мощность, годовой темп прироста, выбираем год открытия. Изменяя начальное значение проектной мощности, темпы роста, срок, мощности (старт, темп, срок), получим график выхода на проектную мощность; изменяя год открытия по каждому объекту — календарный план развития данного объекта.

На примере объекта «Производственный цех» задаем формулы:

для расчета максимальной проектной мощности:

=ЕСЛИ(ЕПУСТО($D4);0;$E4*(1+$H4)^$G4),

где $D4 — год открытия объекта;

$E4 — начальная проектная мощность;

$H4 — темп роста;

$G4 — срок выхода на максимальную проектную мощность.

для календарного плана развития:

=ЕСЛИ(ЕПУСТО($D$4);0;ЕСЛИ(ИЛИ($B10=$D$4;$B10>$D$4);1;0)),

где $B10 — год.

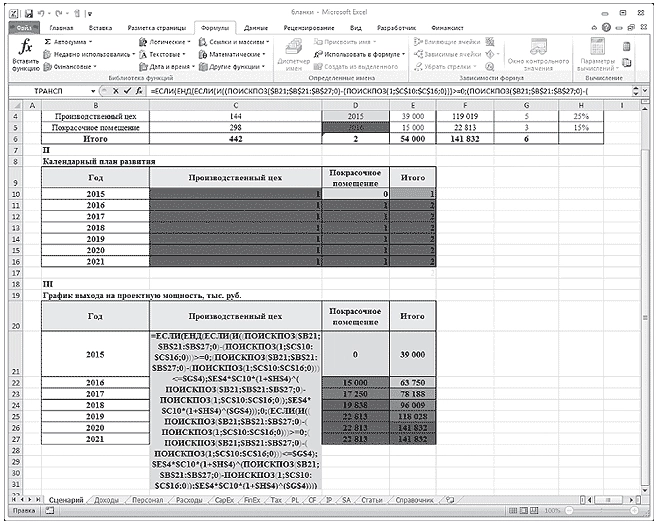

Для графика выхода на проектную мощность вводим формулу, представленную на рис. 1. В результате на листе «Сценарий» будут располагаться три таблицы:

- «Сценарий развития компании»;

- «Календарный план развития»;

- «График выхода на проектную мощность, тыс. руб.» (табл. 1).

Рис. 1. Формула расчета графика выхода на проектную мощность

Лист «Сценарий»

Как следует из табл. 1, в 2015 г. планируется ввести в эксплуатацию производственный цех, при этом начальная проектная мощность составит 39 000 тыс. руб., срок выхода на максимальную мощность со значением 119 019 тыс. руб. — 5 лет.

Составляем доходную часть проекта (лист «Доходы»)

На листе располагаются следующие таблицы:

- «Ассортиментная политика»;

- «Доля, % от V продаж»;

- «Выручка от реализации с НДС и без НДС, тыс. руб.».

Компания производит низковольтные комплектные устройства, комплектные распределительные устройства и устройства безопасности. Наибольший удельный вес в структуре продаж занимают низковольтные комплектные устройства — порядка 45 %. Выручка от реализации (с НДС) меняется в зависимости от проектной мощности проекта и своего максимального значения — 63 824 тыс. руб. (141 832 x 45 / 100) — достигнет в 2020 г.

Лист «Доходы»

|

I. Ассортиментная политика |

||||||||

|

Номенклатурная группа |

Собственная продукция, % |

Сезонность продаж, мес. |

||||||

|

Низковольтные комплектные устройства |

100% |

12 |

||||||

|

Комплектные распределительные устройства |

100% |

12 |

||||||

|

Устройства безопасности |

100% |

12 |

||||||

|

Итого |

70% |

12 |

||||||

|

Проектная мощность, тыс. руб. |

39 000 |

63 750 |

78 188 |

96 009 |

118 028 |

141 832 |

141 832 |

678 638 |

|

II. Доля, % от V продаж |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

45% |

45% |

45% |

45% |

45% |

45% |

45% |

45,00% |

|

Комплектные распределительные устройства |

10% |

10% |

10% |

10% |

10% |

10% |

10% |

10,00% |

|

Устройства безопасности |

15% |

15% |

15% |

15% |

15% |

15% |

15% |

15,00% |

|

Итого |

70% |

70% |

70% |

70% |

70% |

70% |

70% |

70% |

|

III. Выручка от реализации с НДС, тыс. руб. |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

17 550 |

28 688 |

35 184 |

43 204 |

53 113 |

63 824 |

63 824 |

305 387 |

|

Комплектные распределительные устройства |

3900 |

6375 |

7819 |

9601 |

11 803 |

14 183 |

14 183 |

67 864 |

|

Устройства безопасности |

5850 |

9563 |

11 728 |

14 401 |

17 704 |

21 275 |

21 275 |

101 796 |

|

Итого |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

475 047 |

|

IV. Выручка от реализации без НДС, тыс. руб. |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

14 873 |

24 311 |

29 817 |

36 614 |

45 011 |

54 088 |

54 088 |

258 803 |

|

Комплектные распределительные устройства |

3305 |

5403 |

6626 |

8136 |

10 002 |

12 020 |

12 020 |

57 512 |

|

Устройства безопасности |

4958 |

8104 |

9939 |

12 205 |

15 004 |

18 029 |

18 029 |

86 268 |

|

Итого |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

Формируем кадровую политику компании (лист «Персонал»)

На этом листе будут сформированы таблицы:

- «Кадровая политика»;

- «Штатное расписание»;

- «ФОТ, налоги и отчисления, тыс. руб.».

Для наглядности задаем значения следующим показателям: инфляция по заработной плате, НДФЛ, страховые взносы (СВ).

Для удобства расчета присваиваем значениям имена:

инфляция по заработной плате — Sindex;

НДФЛ — НДФЛ_;

СВ — Стр_Взносы.

Теперь можем рассчитать фонд оплаты труда по категориям сотрудников, их налоги и отчисления. Для этого задаем формулу (на примере управленческого персонала, отчетный период — 2015 г.):

=($C4*(1+SIndex)^(C$15))*$D4*C9/1000,

где $C4 — среднемесячная заработная плата управленческого персонала (40 000 руб.);

SIndex — инфляция по заработной плате (1 %);

C$15 — порядковый номер периода (2015 году присваиваем значение 0);

$D4 — занятость (12 месяцев);

C9 — численность управленческого персонала (8 чел.).

Получаем таблицу, в которой представлены значения фонда оплаты труда, налоги и отчисления по годам (табл. 1).

Таблица 1. Фонд оплаты труда, налоги и отчисления по категориям персонала

|

Позиция |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Управленческий персонал |

3840 |

3878 |

3917 |

3956 |

3996 |

4036 |

4076 |

|

Производственные рабочие |

4650 |

4697 |

4743 |

4791 |

4839 |

4887 |

4936 |

|

ИТОГО |

8490 |

8575 |

8661 |

8747 |

8835 |

8923 |

9012 |

|

Страховые взносы + НДФЛ |

4196 |

4238 |

4281 |

4323 |

4367 |

4410 |

4454 |

|

ФОТ с отчислениями |

12 686 |

12 813 |

12 941 |

13 071 |

13 201 |

13 333 |

67 |

Составляем план расходов по проекту

На листе «Расходы» создаем четыре таблицы:

- «Расходы на закупку товарно-материальных ценностей, тыс. руб.»;

- «Расчет себестоимости реализованной продукции, тыс. руб.»;

- «Расчет накладных расходов, тыс. руб.»;

- «Амортизация основных средств (ОС) и нематериальных активов (НА), тыс. руб.».

Лист «Расходы»

|

I. Расходы на закупку товарно-материальных ценностей, тыс. руб. |

||||||||

|

Показатели |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Выручка от реализации, с НДС |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

475 047 |

|

Страховой запас, t1 |

2730 |

4463 |

5473 |

6721 |

8262 |

9928 |

9928 |

47 505 |

|

Расходы на приобретение сырья, материалов и покупных комплектующих |

4505 |

7363 |

9031 |

11 089 |

13 632 |

16 382 |

16 382 |

78 383 |

|

Расходы по предоставлению услуг сторонними организациями |

546 |

893 |

1095 |

1344 |

1652 |

1986 |

1986 |

9501 |

|

II. Расчет себестоимости реализованной продукции, тыс. руб. |

||||||||

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Выручка от реализации, без НДС |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

|

Сырье и материалы, покупные комплектующие |

5784 |

9454 |

11 596 |

14 239 |

17 504 |

21 034 |

21 034 |

100 645 |

|

Заработная плата производственных рабочих |

4650 |

4697 |

4743 |

4791 |

4839 |

4887 |

4936 |

33 543 |

|

Страховые взносы |

1395 |

1409 |

1423 |

1437 |

1452 |

1466 |

1481 |

10 063 |

|

Прочие производственные расходы |

694 |

1135 |

1391 |

1709 |

2100 |

2524 |

2524 |

12 077 |

|

Себестоимость реализации |

12 523 |

16 694 |

19 154 |

22 175 |

25 895 |

29 912 |

29 975 |

156 329 |

|

III |

||||||||

|

1 |

2 |

2 |

2 |

2 |

2 |

2 |

||

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Накладные расходы |

14 415 |

14 559 |

14 705 |

14 852 |

15 000 |

15 150 |

15 302 |

103 983 |

|

IV. Амортизация ОС и НА, тыс. руб. |

||||||||

|

Показатель |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

Первоначальная стоимость ОС и НА, t1 |

30 900 |

30 900 |

30 900 |

30 900 |

30 900 |

0 |

0 |

|

|

CAPEX |

30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

Остаточная стоимость ОС и НА, t1 |

27 810 |

24 720 |

21 630 |

18 540 |

15 450 |

15 450 |

15 450 |

|

|

Амортизация |

3090 |

3090 |

3090 |

3090 |

3090 |

0 |

0 |

Рассмотрим порядок заполнения каждой таблицы подробно.

В таблице «Расходы на закупку товарно-материальных ценностей» важно рассчитать:

- страховой запас;

- расходы на приобретение сырья, материалов и покупных комплектующих;

- расходы по предоставлению услуг сторонними организациями.

Для этого создаем 2 дополнительных столбца, где будет отражена структура данных показателей в выручке.

Итак, страховой запас и расходы по предоставлению услуг сторонними организациями занимают соответственно 10 и 2 % от выручки. Значит, если выручка за 2015 г. планируется в размере 27 300 тыс. руб., то страховой запас составит 2730 тыс. руб. (27 300 x 10 % / 100 %), а расходы по предоставлению услуг сторонними организациями — 546 тыс. руб.

Расходы на приобретение сырья, материалов и покупных комплектующих — это 15 % от выручки. Для расчета показателя «Расходы на приобретение сырья, материалов и покупных комплектующих» суммируем выручку от реализации (27 300) и страховой запас (2730), а затем полученное значение умножаем на 0,15 (15 % / 100 %), получаем 4505 тыс. руб.

Переходим к таблице «Расчет себестоимости реализованной продукции». Здесь все статьи затрат можно представить в укрупненном виде:

- выручка от реализации без НДС;

- сырье и материалы;

- покупные комплектующие;

- заработная плата производственных рабочих;

- страховые взносы;

- прочие производственные расходы.

Например, сырье и материалы, покупные комплектующие и прочие расходы занимают соответственно 25 и 3 % от выручки, или в денежном выражении за 2015 г. соответственно 5784 (23 136 x 25 % / 100 %) и 694 тыс. руб.

Рассчитываем накладные расходы (310 % от заработной платы производственных рабочих). В нашем примере накладные расходы за 2015 г. — 14 415 тыс. руб. (4650 x 310 % / 100 %).

Далее планируем амортизационные отчисления — линейным методом по первоначальной стоимости, которая импортируется в расчет из вкладки «CарEх». Для расчета амортизации вводим следующую формулу:

=B$25*(1/ОС_срок)*100%,

где B$25 — первоначальная стоимость ОС и НА (30 900);

ОС_срок — имя ячейки срока службы оборудования (10 лет).

Так, за 2015 г. амортизация составляет 3090 тыс. руб.

Разрабатываем план капитальных расходов (лист «CapEx»)

Для начала описываем варианты проектного решения. В нашем примере их два:

- вариант 1 — строительство производственных площадей с полной заменой технологического оборудования;

- вариант 2 — строительство производственных площадей с частичной заменой технологического оборудования.

Для каждого варианта составляем смету капитальных затрат (перечень работ и затрат).

Сметный расчет капитальных затрат на строительство производственных площадей

|

Вариант |

1 |

Вариант |

2 |

|

|

Перечень работ и затрат |

Общая стоимость, тыс. руб. |

Перечень работ и затрат |

Общая стоимость, тыс. руб. |

|

|

Строительно-монтажные и проектно-изыскательные работы |

5500 |

Строительно-монтажные и проектно-изыскательные работы |

5500 |

|

|

Оборудование и инвентарь |

25 400 |

Оборудование и инвентарь |

10 500 |

|

|

Итого |

30 900 |

Итого |

16 000 |

Планируем финансовую деятельность (лист «FinEx»)

Здесь главное — определить потребность в финансировании. С этой целью сначала выделяем два показателя:

- инвестиционные затраты;

- оборотный капитал.

Для расчета оборотного капитала за 2015 г. задаем следующую формулу:

=ЕСЛИ(СУММ(($D$10=Data_RE)*($E10=Функция)*Data_2015*Data0)

где Data_RE — имя диапазона столбца С «Отчет» на листе «Статьи»;

Функция — имя диапазона столбца Q «Функция» на листе «Статьи»;

Data_2015 — имя диапазона столбца G «2015» на листе «Статьи»;

Data0 — имя диапазона столбца O «Учет» на листе «Статьи».

Отметим, что при выборе ставки дисконтирования важно знать средневзвешенную стоимость капитала (WACC), которую в данном случае можно рассчитать по формуле:

=СУММ(КЛ*$D$4*(1-НП);ККиЗ*$D$5*(1-НП);СК*$D$6),

где КЛ — имя ячейки $C$4;

НП — имя ячейки $L$6;

ККиЗ — имя ячейки $C$5;

СК — имя ячейки $C$6

Рассчитываем налоги (лист «Тах»)

Для расчета НДС и налога на прибыль запишем макросы, и тогда при нажатии кнопок «Рассчитать НДС» и «Рассчитать налог на прибыль» в таблицах появятся готовые значения. Это достаточно удобно, в том числе при внесении соответствующих корректировок в модели.

Скачайте данные макроса для кнопки «Рассчитать НДС» и «Рассчитать налог на прибыль».

Лист «Тах»

|

I. Налоги по операционной деятельности, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Налог на имущество |

612 |

544 |

476 |

408 |

340 |

340 |

340 |

3059 |

|

Транспортный налог |

0 |

|||||||

|

Земельный налог |

0 |

|||||||

|

Итого операционные налоги, тыс. руб. |

612 |

544 |

476 |

408 |

340 |

340 |

340 |

3059 |

|

II. Расчеты по НДС, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Исходящий НДС |

4164 |

6807 |

8349 |

10 252 |

12 603 |

15 145 |

15 145 |

72 465 |

|

НДС к возмещению |

9936 |

5682 |

5938 |

6261 |

6667 |

7178 |

7218 |

48 879 |

|

Итого НДС к уплате/возврату, тыс. руб. |

–5771 |

1126 |

2411 |

3991 |

5936 |

7967 |

7927 |

23 586 |

|

III. Налоги с доходов, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Налог на прибыль |

0 |

1931 |

3123 |

4603 |

6442 |

8433 |

8390 |

32 922 |

|

Налог с продаж |

0 |

|||||||

|

Итого налоги с доходов, тыс. руб. |

0 |

1931 |

3123 |

4603 |

6442 |

8433 |

8390 |

32 922 |

Как видим, за 2015 г. компании «Альфа» начислен налог на имущество в размере 612 тыс. руб. (27 810 x 2,2 % / 100 %, где 27 810 — остаточная стоимость основных средств и нематериальных активов; 2,2 % — процентная ставка налога на имущество). При этом НДС к возврату — 5771 тыс. руб. (4164 – 9936), налог на прибыль платить не надо.

Формируем отчеты

На базе рассмотренных таблиц автоматически формируются отчет о финансовых результатах (лист «PL») и отчет о движении денежных средств (лист «CF»).

Отчет о финансовых результатах

|

№ |

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

+ |

Выручка от реализации продукции, товаров и услуг |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

|

— |

Себестоимость реализованной продукции |

–12 523 |

–16 694 |

–19 154 |

–22 175 |

–25 895 |

–29 912 |

–29 975 |

–156 329 |

|

— |

Сырье и материалы, покупные комплектующие |

–5784 |

–9454 |

–11 596 |

–14 239 |

–17 504 |

–21 034 |

–21 034 |

–100 645 |

|

— |

Заработная плата производственных рабочих |

–4650 |

–4697 |

–4743 |

–4791 |

–4839 |

–4887 |

–4936 |

–33 543 |

|

— |

Страховые взносы |

–1395 |

–1409 |

–1423 |

–1437 |

–1452 |

–1466 |

–1481 |

–10 063 |

|

— |

Прочие производственные расходы |

–694 |

–1135 |

–1391 |

–1709 |

–2100 |

–2524 |

–2524 |

–12 077 |

|

+ |

Валовая прибыль |

10 613 |

21 123 |

27 229 |

34 779 |

44 121 |

54 226 |

54 162 |

246 253 |

|

Рентабельность по валовой прибыли, % |

46% |

56% |

59% |

61% |

63% |

64% |

64% |

61% |

|

|

— |

Накладные расходы |

–14 415 |

–14 559 |

–14 705 |

–14 852 |

–15 000 |

–15 150 |

–15 302 |

–103 983 |

|

+ |

EBITDA |

–3802 |

6564 |

12 524 |

19 927 |

29 121 |

39 075 |

38 860 |

142 270 |

|

Рентабельность по EBITDA, % |

–16% |

17% |

27% |

35% |

42% |

46% |

46% |

35% |

|

|

— |

Амортизация |

3090 |

3090 |

3090 |

3090 |

3090 |

3090 |

3090 |

21 630 |

|

+ |

EBIT |

–712 |

9654 |

15 614 |

23 017 |

32 211 |

42 165 |

41 950 |

163 900 |

|

Рентабельность по EBIT, % |

–3% |

26% |

34% |

40% |

46% |

50% |

50% |

41% |

|

|

— |

Проценты по кредитам к уплате |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прибыль до налогообложения |

–712 |

9654 |

15 614 |

23 017 |

32 211 |

42 165 |

41 950 |

163 900 |

|

Налог на прибыль |

0 |

–1931 |

–3123 |

–4603 |

–6442 |

–8433 |

–8390 |

–32 922 |

|

|

+/- |

Чистая прибыль |

–712 |

7723 |

12 491 |

18 414 |

25 769 |

33 732 |

33 560 |

130 978 |

|

Рентабельность по NP, % |

–3% |

26% |

34% |

40% |

46% |

50% |

50% |

41% |

Отчет о движении денежных средств

|

№ |

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Остаток на начало периода |

0 |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

|

|

+/– |

Денежные потоки от текущих операций |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

+ |

Поступления — всего |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

|

+ |

Выручка от реализации продукции, товаров и услуг |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

|

– |

Платежи — всего |

–24 116 |

–35 350 |

–39 864 |

–45 402 |

–52 208 |

–59 555 |

–59 716 |

|

– |

Расходы на приобретение сырья, материалов и покупных комплектующих |

–4505 |

–7363 |

–9031 |

–11 089 |

–13 632 |

–16 382 |

–16 382 |

|

– |

Заработная плата |

–8490 |

–8575 |

–8661 |

–8747 |

–8835 |

–8923 |

–9012 |

|

– |

Расходы по предоставлению услуг сторонними организациями |

–546 |

–893 |

–1095 |

–1344 |

–1652 |

–1986 |

–1986 |

|

– |

Накладные расходы без оплаты труда управленческого персонала |

–10 575 |

–10 681 |

–10 788 |

–10 895 |

–11 004 |

–11 114 |

–11 226 |

|

– |

Расчеты с бюджетом |

0 |

–7838 |

–10 290 |

–13 326 |

–17 084 |

–21 150 |

–21 111 |

|

+/– |

Денежные потоки от инвестиционных операций |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления от продажи внеоборотных активов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления от продажи акций других организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прочие поступления |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи — всего |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Расходы в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи в связи с приобретением акций других организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Прочие платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+/– |

Денежные потоки от финансовых операций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Получение кредитов и займов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Денежные вклады собственников |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прочие поступления |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи собственникам в связи с выкупом у них акций организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Уплата дивидендов по распределению прибыли в пользу собственников |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Прочие платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+/– |

Чистый денежный поток |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Остаток на конец периода |

–27 716 |

–18 440 |

–3573 |

18 232 |

127 936 |

Согласно отчету о финансовых результатах в 2015 г. компания понесет убыток в размере 712 тыс. руб. Однако уже в 2016 г. проект будет приносить доход: прибыль составит 7723 тыс. руб., а рентабельность — 26 %. Это достаточно высокий показатель.

Представленные в отчете о движении денежных средств данные позволяют сделать вывод, что в 2016 г. чистый денежный поток ожидается со знаком «+». Однако рост денежных средств прогнозируется только к концу 2018 г.

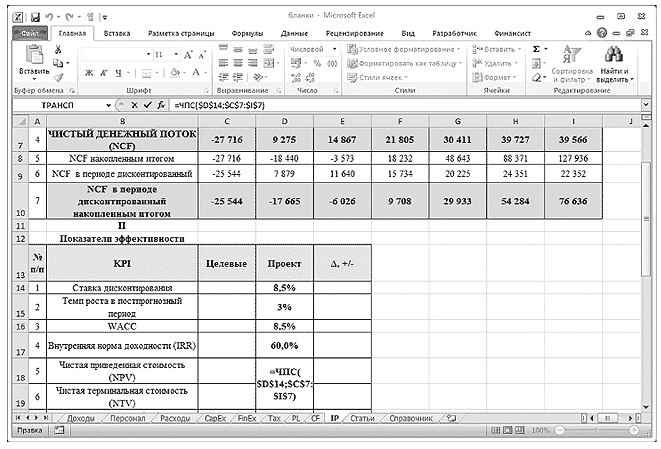

Оцениваем инвестиционную привлекательность проекта (лист «IP»)

Сначала рассчитываем чистый денежный поток:

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Поток по основной деятельности |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Поток по инвестиционной деятельности |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Поток по финансовой деятельности |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

NCF накопленным итогом |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

127 936 |

|

NCF в периоде дисконтированный |

–25 544 |

7879 |

11 640 |

15 734 |

20 225 |

24 351 |

22 352 |

|

NCF в периоде дисконтированный накопленным итогом |

–25 544 |

–17 665 |

–6026 |

9708 |

29 933 |

54 284 |

76 636 |

Как видим, в 2015 г. NCF составляет –27 716 тыс. руб. (3185 – 30 900), а NCF в периоде дисконтированный — –25 544 тыс. руб. (–27 716) / (1 + 0,085)).

Далее рассчитаем показатели эффективности (внутреннюю норму доходности, чистую приведенную стоимость, срок окупаемости) и оценим стоимость бизнеса.

Расчет показателей эффективности инвестиционного проекта

|

KPI |

Целевые показатели |

Проект |

Δ, +/– |

|

Ставка дисконтирования |

8,5% |

||

|

Ставка капитализации |

3% |

||

|

WACC |

8,5% |

||

|

Внутренняя норма доходности (IRR) |

60,0% |

||

|

Чистая приведенная стоимость (NPV) |

76 636 |

||

|

Чистая терминальная стоимость (NTV) |

418 589 |

||

|

Срок окупаемости (СО), лет |

1 |

||

|

Дисконтированный срок окупаемости (СОд), лет |

3 |

||

|

Срок выхода на текущую окупаемость, лет |

1 |

||

|

Инвестиционная стоимость (EVD) |

495 225 |

Расчет инвестиционной стоимости (EVD)

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Чистая приведенная стоимость (NPV) |

76 636 |

110 865 |

111 013 |

105 582 |

92 752 |

70 224 |

36 466 |

|

Чистая терминальная стоимость (NTV) |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

|

Инвестиционная стоимость (EVD) |

495 225 |

529 454 |

529 603 |

524 172 |

511 341 |

488 814 |

455 056 |

В Excel чистая приведенная стоимость (NPV) определяется формулой ЧПС (d;ЧДПIC), где d — ставка дисконтирования (рис. 2).

Если значение NPV положительное, то проект является прибыльным.

В нашем примере чистая приведенная стоимость в 2015 г. составила 76 636 тыс. руб.

Рис. 2. Пример расчета чистой приведенной стоимости (NPV)

Внутренняя норма доходности (IRR) определяется по формуле ВСД (ЧДПIC;0), где ВСД — внутренняя ставка доходности, и обозначает процентный порог, затраты на капитал выше которого нецелесообразны.

Инвестиционная стоимость бизнеса (EVD) представляет собой сумму чистой приведенной и терминальной стоимости. В нашем примере инвестиционная стоимость составляет 495 225 тыс. руб. (76 636 + 418 589).

Обратите внимание: значение чистой терминальной стоимости зависит от ставки капитализации. Поэтому на листе «IP» пользователь может выбрать ставку капитализации. Изменение ставки капитализации приводит соответственно к изменению чистой приведенной стоимости и, в конечном счете, инвестиционной стоимости бизнеса.

Предложенная модель полностью автоматизированная, что позволяет быстро, а главное — безошибочно проанализировать инвестиционный проект и оценить его. Изменяя те или иные параметры, можно выбрать оптимальный вариант его реализации.

Если вы ищете шаблон бюджета для отслеживания личных финансов или средств предприятия, ваш поиск увенчался успехом. Шаблон таблицы бюджета поможет точно отслеживать ваши расходы.

Доступны шаблоны бюджетов для различных вариантов использования, включая бюджеты для домохозяйств, свадеб, организаций, событий и учебных заведений. Шаблон семейного бюджета позволяет отслеживать ежемесячный доход, расходы и движение денежных средств, а также визуально представлять сведения.

Или можно использовать шаблон бюджета домашнего хозяйства в Excel. В этом шаблоне бюджета указываются прогнозные значения в сравнении с фактическими затратами по отдельным статьям и автоматически вычисляется разница.

В шаблонах бюджетов мероприятий расходы разделяются по статьям, включая затраты на место проведения, угощения, развлечения и т. д., чтобы вы точно знали на что тратятся деньги. Для общих целей воспользуйтесь кольцевым шаблоном бюджета. Один из более наглядных шаблонов, кольцевой бюджет является отличным способом просмотра затрат.

Каждый шаблон бюджета в Excel содержит функции электронной таблицы, диаграммы и настраиваемые стили. Скачайте бесплатный шаблон бюджета, чтобы всегда быть в курсе текущего финансового положения.

Особый интерес опекунов большинства проектов вызывают две вещи — календарный план и бюджет проекта. Более того, их указывают руководителю перед началом выполнения проекта, говоря примерно следующее: «Этот проект должен быть завершен к 30 июня, а на его реализацию выделяется 125 000 долларов». Наш собственный опыт является свидетельством того, что такой сценарий применяется к большинству мелких и средних проектов. Означает ли это, что мы не должны составлять календарный план и бюджет проекта только потому, что нам заранее указали, какими они должны быть? Если только наш проект не предусматривает получение единственного конечного результата, требующего выполнения двух-трех задач, то ответ может быть только отрицательным. В любом случае вам придется составить календарный план и бюджет, чтобы убедиться, действительно ли проект может быть завершен к указанной дате, не превысив при этом выделенной суммы.

В идеальном случае руководителю проекта следует собрать всю проектную информацию и исходные данные и лишь затем составить календарный план и бюджет, которые удовлетворяли бы целям данного проекта. На практике, однако, большинство организаций действуют в условиях жестких финансовых ограничений и временных рамок. Поэтому календарный план (а скорее всего — календарный план и бюджет) вам укажут еще до начала выполнения проекта. Бюджеты проектов являются идеальным вариантом применения Excel. Ниже мы вкратце рассмотрим соответствующие шаблоны и примеры. И начнем мы с обсуждения документов и элементов, необходимых для определения статей бюджета проекта при его составлении.

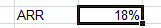

Исходная информация, используемая при составлении бюджета

Бюджет, как правило, является последним документом, создаваемым при планировании проекта. После этого нам останется только рассмотреть вопрос контроля изменений (о чем мы поговорим в следующих статьях), который вы всегда сможете приспособить к новым проектам. На рис. 1 представлен обзор той части процессов проекта, которая имеет непосредственное отношение к планированию. К этому времени мы рассмотрели уже значительное число документов планирования нашего проекта и теперь должны определить, насколько они важны с точки зрения формирования календарного плана и бюджета.

Рис. 1. Обзор планирования

Подобно календарному плану проекта, бюджетный процесс начинается с определения элементов, составляющих бюджет, и получения оценок этих элементов. Ранее мы уже начали составлять список, в котором должны быть указаны материалы, необходшмые для выполнения каждого требования. В зависимости от того, когда именно такой список был составлен, указанные в нем затраты могут нуждаться в корректировке. Если полученные нами оценки устарели, а указанные затраты представляют собой предположения, базирующиеся на предшествующих закупках аналогичного характера, они также могут нуждаться в корректировке.

Информация, представленная в списке материалов, может быть легко скопирована в бюджет. Вы, наверное, помните, что мы увязали каждый элемент списка материалов с номером соответствующего требования. Эти номера требований мы также могли бы использовать в бюджете. Таким образом, можно подсчитать совокупные затраты для каждого конечного результата, а затем просуммировать стоимость всех конечных результатов, чтобы определить бюджет в целом.

WBS является еще одним документом, который следует использовать при составлении бюджета проекта. Мы уже говорили о том, как уровень пакетов работ, т.е. самый нижний уровень в WBS, позволяет достаточно легко и быстро оценить время и затраты, необходимые для выполнения проекта. Мы также говорили о «номерах отслеживания», назначаемых каждому уровню WBS. Эти номера можно использовать для отслеживания расходов в бюджете проекта вместо номеров требований (или наряду с номерами требований).

Номера, используемые в WBS, зачастую берутся из плана счетов бухгалтерского учета компании. Эти номера представляют собой учетные коды, ассоциирующиеся со счетами издержек, такими как издержки на рабочую силу, оборудование, обучение, консалтинговые услуги, технические средства, программное обеспечение и т.п. В самом начале выполнения проекта необходимо заручиться участием в нем кого-либо из сотрудников бухгалтерского отдела компании. Этот человек должен будет предоставить план счетов бухгалтерского учета компании, который вы сможете использовать при составлении WBS и бюджета проекта.

Обратное отслеживание, выполняемое после завершения проекта, а также попытки определить способ кодирования издержек, могут оказаться весьма непростой задачей. Другими документами планирования, которые помогут вам определить элементы для включения в бюджет проекта, являются формулировка масштаба проекта, календарный план проекта, календари ресурсов и договор (если это целесообразно).

Составление бюджета проекта

Как уже было показано, конечные результаты, номера требований, планы счетов бухгалтерского учета компании или другие коды могут быть использованы для сопоставления расходов, предусмотренных бюджетом, с фактическими затратами по бюджетам проектов. Кроме того, бюджеты проектов можно отслеживать по фазам. Например, затраты на фазы изучения выполнимости, анализа, проектирования, строительства и практической реализации могут отслеживаться независимо друг от друга. Как упоминалось выше, в пределах этих фаз могут существовать отдельные категории расходов, такие как издержки на рабочую силу или оборудование, но каждая фаза отслеживается как отдельный бюджет.

Составление бюджетов по фазам проекта или пакетам работ имеет ряд очевидных преимуществ. Поскольку в таком случае бюджеты разбиваются на более мелкие блоки, или индивидуальные бюджеты, бывает гораздо легче управлять затратами и контролировать их. К тому же при использовании небольших бюджетов удается гораздо легче и быстрее выявлять проблемы, а значит, и устранять их. Таким образом, снижается вероятность того, что вы выйдете за рамки бюджета еще до того, как это поймете. Ключом к решению любых проблем является тесное сотрудничество с персоналом бухгалтерского отдела. Это позволит вам отслеживать расходы и составлять бюджет без особых затруднений, а главное, с уверенностью, что вы при этом не вступаете в противоречие с практикой бухгалтерского учета, принятой в вашей организации.

Элементы бюджета проекта

Документы планирования являются идеальным местом, с которого следует начинать определение элементов бюджета. Чтобы ничего не пропустить, можно также воспользоваться обсуждавшимися нами ранее методами мозгового штурма и клейких листков для заметок. При этом важно отметить, что на данном этапе вам следует «вытащить на поверхность» буквально все, что может потребоваться для успешного выполнения работ по соответствующему проекту, в том числе издержки на рабочую силу, затраты на оборудование и т.п. Не забывайте и о косвенных затратах. Под ними мы подразумеваем затраты, связанные с проектом опосредованно, например вложенные в его административную поддержку или отнесенные на счет некоторого вида работ, необходимых для его выполнения.

Поскольку у нас нет возможности перечислить здесь все элементы бюджета проекта, мы предложили вам ряд идей в бюджете, показанном на рис. 2. Здесь представлены самые типичные элементы, которые вы найдете во многих проектах. Этим списком вы можете пользоваться как отправной точкой, добавив к нему свои собственные категории расходов.

Это простой бюджет, в котором представлены номера отслеживания (идентификационные номера), за которыми следуют названия элементов бюджета. В столбце затрат, предусмотренных бюджетом (столбец Total Budgeted Cost), нужно оценить соответствующий элемент бюджета. В столбце фактических затрат (Total Actual Cost) вы будете отслеживать свои реальные расходы по соответствующим элементам бюджета, а в столбце разницы (Difference) указывается разница между величиной затрат, предусмотренных бюджетом, и величиной фактических затрат. Последний столбец предназначен для примечаний (Comments); в него можно вводить собственные комментарии по поводу тех или иных элементов бюджета.

Рис. 2. Бюджет проекта

Обратите внимание на то, что последние два элемента этого списка представляют собой резервные средства на случай возникновения непредвиденных обстоятельств (строка Contingency reserves), а также затраты, предназначенные для реагирования на риски (строка Risk response costs). Когда в ходе выполнения проекта возникнет необходимость в реализации программы реагирования на тот или иной риск, вы скажете себе спасибо за то, что предусмотрели в своем бюджете средства для компенсации соответствующих затрат. Если вам требуется освежить в своей памяти материал по этим вопросам, обратитесь к нашему архиву. Не забудьте включить соответствующие статьи в свой бюджет. Вы можете создать электронную таблицу, подобную той, которая была показана ранее (см. рис. 2), или воспользоваться одним из вариантов соответствующих шаблонов, предусмотренных в Excel (см. в этой статье или в этом разделе).

Оценивание статей бюджета

Подобно ситуации с календарным планом проекта, определение оценок затрат лучше всего поручить лицу, ответственному за соответствующий пакет работ. Для оценивания отдельных элементов бюджета (и бюджета проекта в целом) можно воспользоваться практически теми же методами, которые мы применяли для оценивания продолжительности выполнения задач при составлении календарного плана проекта. Например, с помощью метода «снизу вверх» мы можем оценить каждый отдельный элемент или каждую фазу. Затем полученные таким образом оценки затрат складываются, в результате чего мы получаем оценку бюджета проекта в целом.

Для выявления отдельных элементов бюджета и определения соответствующих затрат могут успешно использоваться методы интервьюирования. Попросите лиц, заинтересованных в выполнении вашего проекта, а также экспертов по затратам и руководителей, работавших над аналогичными проектами в прошлом, помочь вам в определении оценок. Кроме того, спросите у них, не упустили ли вы из виду какой-либо элемент затрат.

Существует еще один метод, который особенно хорошо подходит для бюджетов. Выясните v своих поставщиков существующие расценки или выставьте на торги интересующий вас вид работы или статью расходов. Не забывайте также о возможности получить такую информацию в отделе закупок вашей организации. Зачастую сотрудники этого отдела располагают перечнем стандартного оборудования и услуг, которые ваша организация обычно заказывает на стороне, и смогут предоставить вам оценку интересующих вас затрат.

В случае если статьи вашего бюджета являются большими и дорогостоящими или вы нуждаетесь в значительном объеме консалтинговых услуг, имеет смысл организовать тендер среди нескольких поставщиков. Следует помнить, что поставщики иногда предлагают относительно невысокие цены в надежде прорваться в вашу отрасль или склонить вашу организацию к сотрудничеству в будущем. То обстоятельство, что поставщик предлагает вам низкую цену, вовсе не означает, что он не обладает достаточной квалификацией. Однако заключая договор с таким поставщиком, вы должны понимать, что в данном случае он будет работать себе в убыток, и если работа над данным проектом пойдет вовсе не так, как планировалось, или по ходу дела вам придется вносить существенные изменения, у этого поставщика практически не будет возможностей оказать вам помощь в решении возникших проблем.

Рис. 3. Бюджет проекта Grant St. Move

На рис. 3 показана оценка затрат для ряда конечных результатов верхнего уровня по проекту Grant St. Move. Кроме того, мы добавили столбец даты (Date), чтобы отслеживать моменты возникновения тех или иных расходов. По ходу выполнения проекта у его опекуна наверняка возникнет желание сопоставить затраты, предусмотренные бюджетом, с фактическими. Вы можете составить соответствующий отчет в формате электронной таблицы и в виде диаграммы. На рис. 4 мы представили ряд задач, связанных с получением конечного результата Install Air Conditioner (Смонтировать систему кондиционирования воздуха). Для наглядного сравнения затрат, предусмотренных бюджетом, с фактическими затратами мы построили простую гистограмму.

Рис. 4. Гистограмма бюджета проекта Grant St. Move

В данном случае для создания диаграммы этого типа выделите диапазон ячеек С10-Е14, а затем на вкладке Insert (Вставка) щелкните на кнопке Column (Гистограмма). В появившемся после этого меню щелкните на первом значке раздела 2-D Column (Объемная гистограмма). Мы использовали ту же совокупность информации для отслеживания изменений затрат со временем. Эти изменения мы представили в форме линейного графика, показанного на рис. 5.

Рис. 8.23. Линейный график бюджета проекта Grant St. Move

Это лишь два примера диаграмм, которые можно использовать для отображения информации о бюджете проекта. Как уже говорилось выше, вам следует спросить у опекуна своего проекта и всех заинтересованных сторон, в каком виде они предпочитают получать такую информацию: должны ли это быть статьи бюджета, представленные на уровне конечных результатов и в функции времени, или их интересуют подробные статьи расходов по определенным конечным результатам и информация общего характера по другим конечным результатам.

Содержание

- Положения о бюджетировании на предприятии

- Бюджет компании пример Excel

- Составление БДР и БДДС пример в Excel

- Бюджетирование в программах на платформе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к

необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и

выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять

бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании

необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров

финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить

положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета

предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного

продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может

содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами

являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул

и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть

различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по

кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности

финансового менеджмента в компании.

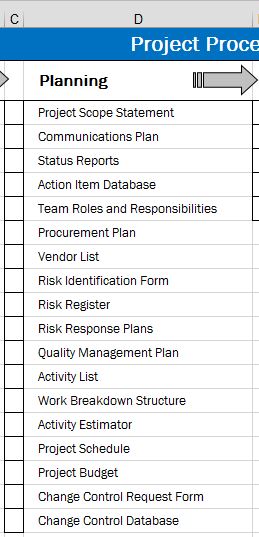

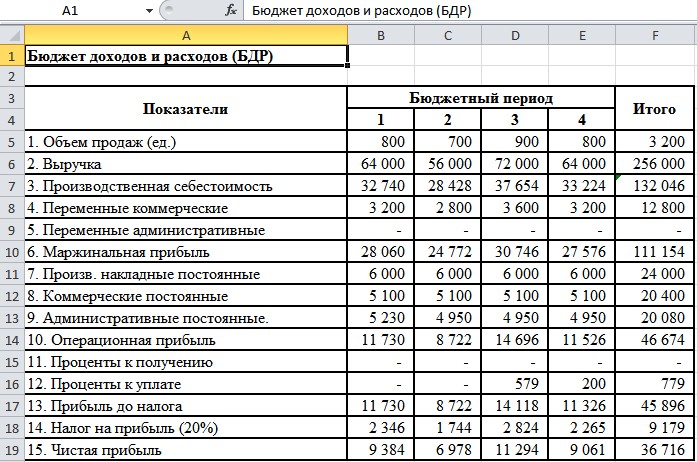

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

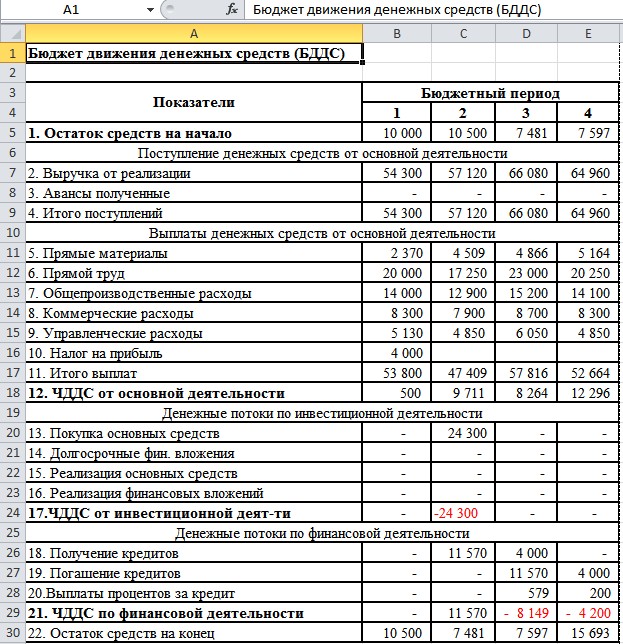

Рисунок 2. Бюджет движения денежных средств пример в Excel.

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на

предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

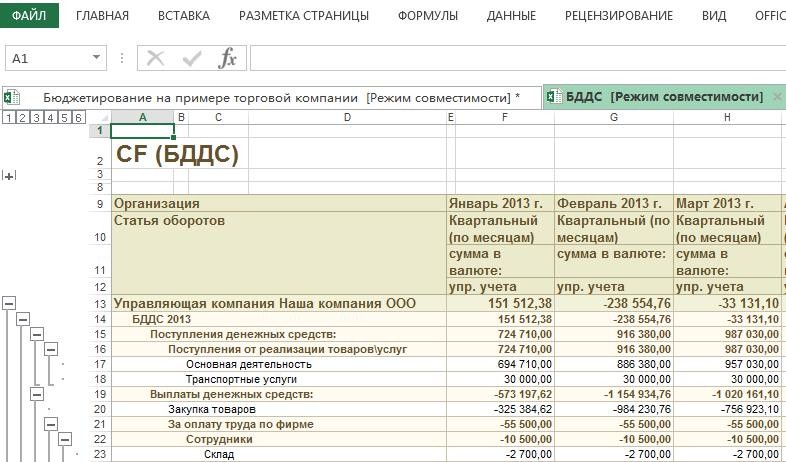

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий,

так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения

итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить,

насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие

возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и

т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

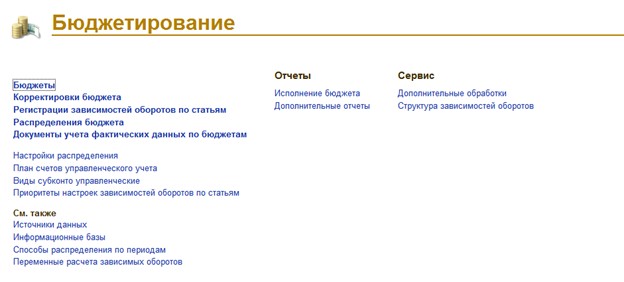

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс

бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер

бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов,

их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с

внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или

формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов.

Корректировка планов и согласование корректировок; - Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный

случай—обращение к данным системы). - Отчеты системы – набор аналитических отчетов.

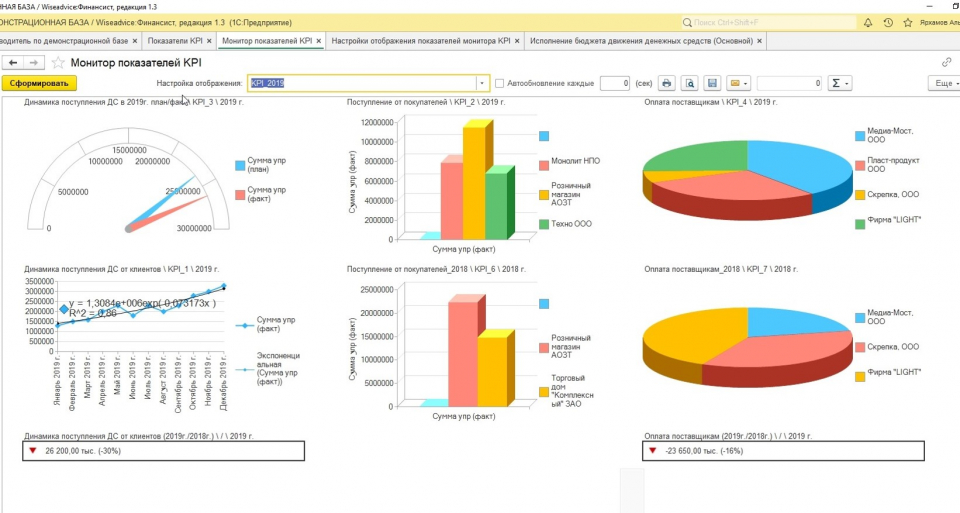

Дашборд руководителя в системе «WA: Финансист».

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет».

Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом)

максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от

покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который

в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка

бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть

возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних

учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление

бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки

зрения затрат времени, денег и эффективности дальнейшей работы.