На чтение 25 мин. Просмотров 1.1k. Опубликовано 29.11.2021

Содержание

- Выполнение расчетов с помощью финансовых функций

- Лабораторная работа № 4. некоторые финансовые функции excel

- Перечень финансовых функций:

- Расчет сложных процентов

- Таблица расчета процентов по вкладу

- Финансовые функции (справка)

Выполнение расчетов с помощью финансовых функций

В группу данных операторов входит более 50 формул. Мы отдельно остановимся на десяти самых востребованных из них. Но прежде давайте рассмотрим, как открыть перечень финансового инструментария для перехода к выполнению решения конкретной задачи.

Переход к данному набору инструментов легче всего совершить через Мастер функций.

- Выделяем ячейку, куда будут выводиться результаты расчета, и кликаем по кнопке «Вставить функцию», находящуюся около строки формул.

Запускается Мастер функций. Выполняем клик по полю «Категории».

Открывается список доступных групп операторов. Выбираем из него наименование «Финансовые».

В Мастер функций также можно перейти через вкладку «Формулы». Сделав переход в неё, нужно нажать на кнопку на ленте «Вставить функцию», размещенную в блоке инструментов «Библиотека функций». Сразу вслед за этим запустится Мастер функций.

Имеется в наличии также способ перехода к нужному финансовому оператору без запуска начального окна Мастера. Для этих целей в той же вкладке «Формулы» в группе настроек «Библиотека функций» на ленте кликаем по кнопке «Финансовые».

Одним из наиболее востребованных операторов у финансистов является функция ДОХОД. Она позволяет рассчитать доходность ценных бумаг по дате соглашения, дате вступления в силу (погашения), цене за 100 рублей выкупной стоимости, годовой процентной ставке, сумме погашения за 100 рублей выкупной стоимости и количеству выплат (частота).

Именно эти параметры являются аргументами данной формулы. Кроме того, имеется необязательный аргумент «Базис». Все эти данные могут быть введены с клавиатуры прямо в соответствующие поля окна или храниться в ячейках листах Excel. В последнем случае вместо чисел и дат нужно вводить ссылки на эти ячейки.

Главной задачей функции БС является определение будущей стоимости инвестиций. Её аргументами является процентная ставка за период («Ставка»), общее количество периодов («Кол_пер») и постоянная выплата за каждый период («Плт»).

Оператор ВСД вычисляет внутреннюю ставку доходности для потоков денежных средств. Единственный обязательный аргумент этой функции – это величины денежных потоков, которые на листе Excel можно представить диапазоном данных в ячейках («Значения»).

Причем в первой ячейке диапазона должна быть указана сумма вложения со знаком «-», а в остальных суммы поступлений. Кроме того, есть необязательный аргумент «Предположение». В нем указывается предполагаемая сумма доходности. Если его не указывать, то по умолчанию данная величина принимается за 10%. Синтаксис формулы следующий:

Оператор МВСД выполняет расчет модифицированной внутренней ставки доходности, учитывая процент от реинвестирования средств. В данной функции кроме диапазона денежных потоков («Значения») аргументами выступают ставка финансирования и ставка реинвестирования. Соответственно, синтаксис имеет такой вид:

Оператор ПРПЛТ рассчитывает сумму процентных платежей за указанный период. Аргументами функции выступает процентная ставка за период («Ставка»); номер периода («Период»), величина которого не может превышать общее число периодов; количество периодов («Кол_пер»); приведенная стоимость («Пс»).

Оператор ПЛТ рассчитывает сумму периодического платежа с постоянным процентом. В отличие от предыдущей функции, у этой нет аргумента «Период». Зато добавлен необязательный аргумент «Тип», в котором указывается в начале или в конце периода должна производиться выплата. Остальные параметры полностью совпадают с предыдущей формулой. Синтаксис выглядит следующим образом:

Формула ПС применяется для расчета приведенной стоимости инвестиции. Данная функция обратная оператору ПЛТ. У неё точно такие же аргументы, но только вместо аргумента приведенной стоимости («ПС»), которая собственно и рассчитывается, указывается сумма периодического платежа («Плт»). Синтаксис соответственно такой:

Следующий оператор применяется для вычисления чистой приведенной или дисконтированной стоимости. У данной функции два аргумента: ставка дисконтирования и значение выплат или поступлений. Правда, второй из них может иметь до 254 вариантов, представляющих денежные потоки. Синтаксис этой формулы такой:

Функция СТАВКА рассчитывает ставку процентов по аннуитету. Аргументами этого оператора является количество периодов («Кол_пер»), величина регулярной выплаты («Плт») и сумма платежа («Пс»). Кроме того, есть дополнительные необязательные аргументы: будущая стоимость («Бс») и указание в начале или в конце периода будет производиться платеж («Тип»). Синтаксис принимает такой вид:

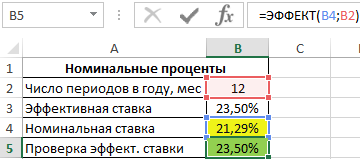

Оператор ЭФФЕКТ ведет расчет фактической (или эффективной) процентной ставки. У этой функции всего два аргумента: количество периодов в году, для которых применяется начисление процентов, а также номинальная ставка. Синтаксис её выглядит так:

Нами были рассмотрены только самые востребованные финансовые функции. В общем, количество операторов из данной группы в несколько раз больше. Но и на данных примерах хорошо видна эффективность и простота применения этих инструментов, значительно облегчающих расчеты для пользователей.

Отблагодарите автора, поделитесь статьей в социальных сетях.

Лабораторная работа № 4. некоторые финансовые функции excel

Работа с финансовыми функциями в MS Excel предполагает использование следующей методики:

1. Подготовить на рабочем листе значения основных аргументов функции

2. Перейти к ячейке в которую вводиться формула, использующая встроенную финансовую функцию

3. Вызвать мастер функций и в списке финансовых функций выбрать необходимую финансовую функцию.

4. Если аргумент финансовой функции является результатом расчета другой вложенной функции, используйте повторный вызов мастера функций для данного аргумента

5. После ввода всех аргументов нажмите кнопку ОК и MS Excel произведет расчет по формуле.

При задании аргументов для финансовых функций необходимо помнить следующее:

− Все аргументы, означающие расходы денежных средств (например, ежегодные платежи), представляются отрицательными числами, а аргументы, означающие поступления, (например, дивиденды) – положительными;

− Все даты, как аргументы функции имеют числовой формат

− Для логических аргументов используются константы ИСТИНА или ЛОЖЬ, либо функции категории Логические

− Каждый аргумент должен находиться на своем месте. Если аргументы пропускаются, то следует поставить соответствующее число разделительных знаков.

Задание №1.

Определить величину основного платежа за четвертый год, если выдана ссуда размером 1 000 000 000 сроком на 5 лет под 12% годовых.

Для основных платежей по займу, который погашается равными платежами в конце или в начале каждого расчетного периода используется функция ОСПЛТ, которая возвращает величину платежа в погашение основной суммы по инвестиции за данный период на основе постоянства периодических платежей и постоянства процентной ставки.

ОСПЛТ(Ставка, Период, Кпер, Пс Бс)

Ставка — процентная ставка за период.

Период — задает период, значение должно быть в интервале от 1 до «кпер».

Кпер — общее число периодов платежей по аннуитету. Например, если получена ссуда на 4 года под автомобиль и делаются ежемесячные платежи, то ссуда имеет 4*12 (или 48) периодов. В качестве значения аргумента кпер в формулу нужно ввести число 48.

Пс — приведенная к текущему моменту стоимость или общая сумма, которая на текущий момент равноценна ряду будущих платежей.

Бс — требуемое значение будущей стоимости или остатка средств после последней выплаты. Если аргумент опущен, он полагается равным 0 (будущая стоимость займа, например, равна 0). Например, если предполагается накопить 50000 руб. для оплаты специального проекта в течение 18 лет, то 50 000 руб. это и есть будущая стоимость. Можно сделать предположение о сохранении заданной процентной ставки и определить, сколько нужно откладывать каждый месяц.

Ввод данных и расчеты производятся в соответствии с рисунком

Задание №2.

Рассчитать 20-летнюю ипотечную ссуду со ставкой 10% годовых при начальном взносе 25% и ежемесячной (ежегодной) выплате.

Для вычисления величины постоянной периодической выплаты ренты (например, регулярных платежей по займу) при постоянной процентной ставке используется функция ПЛТ, которая возвращает сумму периодического платежа для аннуитета на основе постоянства сумм платежей и постоянства процентной ставки.

ПЛТ(Ставка; Кпер; Бс; Пс; Тип).

Ставка — процентная ставка по ссуде.

Кпер — общее число выплат по ссуде.

Пс — приведенная к текущему моменту стоимость или общая сумма, которая на текущий момент равноценна ряду будущих платежей, называемая также основной суммой.

Бс — требуемое значение будущей стоимости или остатка средств после последней выплаты. Если аргумент бс опущен, то он полагается равным 0 (нолю), т. е. для займа, например, значение бс равно 0.

Тип — число 0 (ноль) или 1, обозначающее, когда должна производиться выплата.

В нашем случае функция ПЛТ имеет вид:

ПЛТ(10%/12;20*12;-(350000*(1-25%))) – ежемесячные выплаты;

ПЛТ(10%;20;-(350000*(1-25%))) – ежегодные выплаты.

Решение задачи приведено на рисунках.

Задание №3.

Определить, какая сумма окажется на счете, если 52000 руб. положены на 20 лет под 11% годовых. Проценты начисляются ежемесячно.

Для расчета будущей стоимости единой суммы вклада используются сложные проценты, а расчетная формула основана на функции БС, которая возвращает будущую стоимость инвестиции на основе периодических постоянных (равных по величине сумм) платежей и постянной процентной ставки.

Ставка — процентная ставка за период.

Кпер — общее число периодов платежей по аннуитету.

Плт — выплата, производимая в каждый период; это значение не может меняться в течение всего периода выплат. Обычно аргумент «плт» состоит из основного платежа и платежа по процентам, но не включает других налогов и сборов. Если он опущен, аргумент «пс» является обязательным.

Пс — приведенная к текущему моменту стоимость или общая сумма, которая на текущий момент равноценна ряду будущих платежей. Если аргумент «пс» опущен, предполагается значение 0. В этом случае аргумент «плт» является обязательным.

Тип — число 0 или 1, обозначающее срок выплаты. Если аргумент «тип» опущен, предполагается значение 0.

Для нашей задачи функция БС примет вид:

Решение задачи приведено на рисунке, а формула для расчета ячейки В30:

Задание №4.

Ожидается, что ежегодные доходы от реализации проекта составят 54000000 руб. Рассчитать срок окупаемости проекта, если инвестиции к началу поступления доходов составят 140000000 руб., а норма дисконтирования 7,67.

Для определения срока платежа используется функция КПЕР, которая возвращает общее количество периодов выплаты для инвестиции на основе периодических постоянных выплат и постоянной процентной ставки.

Ставка — процентная ставка за период.

Плт — выплата, производимая в каждый период; это значение не может меняться в течение всего периода выплат. Обычно платеж состоит из основного платежа и платежа по процентам и не включает налогов и сборов.

Пс — приведенная к текущему моменту стоимость, т. е. общая сумма, которая на текущий момент равноценна ряду будущих платежей.

Бс — значение будущей стоимости, т. е. желаемого остатка средств после последней выплаты. Если аргумент «бс» опущен, предполагается, что он равен 0 (например, бс для займа равна 0).

Тип — число 0 или 1, обозначающее срок выплаты.

В нашей задаче функция выглядит следующим образом:

Задание №5.

Облигация номиналом 200000 руб. выпущена на 7 лет. Предусматривается следующий порядок начисления процентов: в первый год начисляется 11%,последующие три года – по 16%, в оставшиеся три года по 20%. Рассчитать будущую (наращенную) стоимость облигации по сложной процентной ставке.

Для расчета наращенной стоимости облигации по сложной процентной ставке используется функция БЗРАСПИС, которая возвращает будущую стоимость первоначальной основной суммы после применения ряда (плана) ставок сложных процентов. Функция БЗРАСПИС используется для вычисления будущей стоимости инвестиции с переменной процентной ставкой.

Первичное — стоимость инвестиции на текущий момент.

План — массив применяемых процентных ставок.

Решение приведено на рисунке

Формула для расчета примет следующий вид:

Задание №6.

Затраты по проекту составят 600 млн. руб. Ожидаемые доходы в течение последующих 5 лет составят, соответственно, 50, 100,300,200, 300 млн. руб. Оценить экономическую целесообразность проекта по скорости оборота инвестиций, если рыночная норма дохода 15%.

Для вычисления внутренней скорости оборота инвестиции (внутренней нормы доходности) используется функция ВСД, Возвращает внутреннюю ставку доходности для ряда потоков денежных средств представленных их численными значениями. В отличие от аннуитета, денежные суммы в пределах этих потоков могут колебаться.

Однако обязательным условием является регулярность поступлений (например, ежемесячных или ежегодных). Внутренняя ставка доходности — это процентная ставка, принимаемая для инвестиции, состоящей из платежей (отрицательные величины) и доходов (положительные величины), которые имеют место в следующие друг за другом и одинаковые по продолжительности периоды.

Значения — массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности.

Значения должны содержать по крайней мере одно положительное и одно отрицательное значение.

В функции ВСД для интерпретации порядка денежных выплат или поступлений используется порядок значений. Убедитесь, что значения выплат и поступлений введены в нужном порядке.

Если аргумент, который является массивом или ссылкой, содержит текст, логические значения или пустые ячейки, такие значения игнорируются.

Предположение — величина, предположительно близкая к результату ВСД.

В нашем случае функция для решения задачи использует только аргумент Значения, один из которых обязательно отрицателен. Если внутренняя скорость оборота инвестиций будет больше рыночной нормы доходности, то проект считается экономически целесообразным. В противном случае проект должен быть отвергнут.

Для принятия решения о экономической целесообразности проекта используйте логическую функцию ЕСЛИ:

Решение приведено на рисунке:

Задание №7.

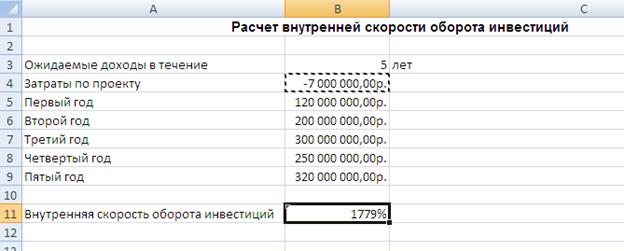

Предполагается, что доходы по проекту в течение 5 лет составят 120000000 руб., 200000000., 300000000 руб., 250000000 руб., 320000000 руб. Определить первоначальные затраты на проект, чтобы обеспечить скорость оборота 12%.

Расчет внутренней скорости оборота инвестиций производится с помощью функции ВСД. Ввод исходных данных производиться в соответствии с рисунком:

Далее, на вкладке Данные в группе Средства обработки данных выберите команду Анализ условия, а затем выберите в списке пункт Подбор параметра. Находим величину первоначальных затрат на проект, обеспечивающих скорость обороты инвестиций в 12%:

Перечень финансовых функций:

АМОРУВ — возвращает величину амортизации для каждого периода.

НАКОПДОХОД — данная функция возвращает накопленный процент по ценным бумагам с периодической выплатой процентов.

НАКОПДОХОДПОГАШ — возвращает накопленный процент по ценным бумагам, процент по которым выплачивается в срок погашения.

АМОРУМ — возвращает величину амортизации для каждого периода.

ДНЕЙКУПОНДО — возвращает количество дней от начала действия купона до даты соглашения.

ДНЕЙКУПОН — вычисляет число дней в периоде купона, содержащем дату расчета.

ДНЕЙКУПОНПОСЛЕ — возвращает число дней от даты расчета до срока следующего купона.

ДАТАКУПОНДО — возвращает число, представляющее дату следующего купона от даты соглашения.

ЧИСЛКУПОН — возвращает количество купонов, которые могут быть оплачены между датой соглашения и датой вступления в силу, округленное до ближайшего целого купона.

ОБЩПЛАТ — вычисляет кумулятивную (нарастающим итогом) величину процентов, выплачиваемых по займу в промежутке между двумя периодами выплат. exсel финансовый электронный таблица

ОБЩДОХОД — вычисляет кумулятивную (нарастающим итогом) сумму, выплачиваемую в погашение основной суммы займа в промежутке между двумя периодами.

ФУО — определяет величину амортизации актива для заданного периода, рассчитанную методом фиксированного уменьшения остатка.

ДДОБ — определяет значение амортизации актива за данный период, используя метод двойного уменьшения остатка или иной явно указанный метод.

СКИДКА — определяет ставку дисконтирования (норму скидки) для ценных бумаг.

РУБЛЬ.ДЕС — преобразует цену в рублях, представленную в виде дроби, в цену в рублях, выраженную десятичным числом. Функция РУБЛЬ.ДЕС используется для преобразования дробных значений денежных сумм, например стоимости ценных бумаг, в десятичное число.

РУБЛЬ.ДРОБЬ — преобразует цену в рублях, выраженную десятичным числом, в цену в рублях, представленную в виде дроби. Функция РУБЛЬ.ДРОБЬ используется для преобразования десятичных чисел, например стоимости ценных бумаг, в дробные цены.

ДЛИТ — находит ежегодную продолжительность действия ценных бумаг с периодическими выплатами по процентам.

ЭФФЕКТ — определяет эффективную (фактическую) годовую процентную ставку, если заданы номинальная годовая процентная ставка и количество периодов в году, за которые начисляются сложные проценты.

ЭФФЕКТ вычисляется следующим образом:

БС — вычисляет будущую стоимость инвестиции на основе периодических постоянных (равных по величине сумм) платежей и постоянной процентной ставки.

БЗРАСПИС — вычисляет будущее значение начального вклада при изменяющихся сложных процентных ставках.

ИНОРМА — определяет ставку доходности полностью обеспеченной ценной бумаги.

ПРПЛТ — определяет сумму платежей процентов по инвестиции за данный период на основе постоянства сумм периодических платежей и постоянства процентной ставки.

ВСД — вычисляет внутреннюю ставку доходности (отдачи) для серии потоков денежных средств.

ПРОЦПЛАТ — вычисляет проценты, выплачиваемые за определенный инвестиционный период.

МДЛИТ — определяет модифицированную длительность Маколея для ценных бумаг с предполагаемой номинальной стоимостью 100 рублей.

МВСД — определяет внутреннюю ставку доходности, при которой положительные и отрицательные денежные потоки имеют разную ставку.

НОМИНАЛ — определяет номинальную годовую процентную ставку.

КПЕР — определяет общее количество периодов выплаты для инвестиции на основе периодических постоянных выплат и постоянной процентной ставки.

ЧПС — определяет величину чистой приведенной стоимости инвестиции, используя ставку дисконтирования, а также последовательность будущих выплат (отрицательные значения) и поступлений (положительные значения).

ЧПС аналогична функции ПС (текущее значение). Основное различие между функциями ПС и ЧПС заключается в том, что ПС допускает, чтобы денежные взносы происходили либо в конце, либо в начале периода. В функции ЧПС денежные взносы могут быть переменной величиной, тогда как в функции ПС они должны быть постоянными на протяжении всего периода инвестиции.

ЦЕНАПЕРВНЕРЕГ — находит цену за 100 рублей нарицательной стоимости ценных бумаг с нерегулярным первым периодом.

ДОХОДПЕРВНЕРЕГ — находит доход по ценным бумагам с нерегулярным (коротким или длинным) первым периодом.

ЦЕНАПОСЛНЕРЕГ — определяет цену за 100 рублей нарицательной стоимости ценных бумаг для нерегулярного (короткого или длинного) последнего периода купона.

ДОХОДПОСЛНЕРЕГ — определяет доход по ценным бумагам с нерегулярным последним периодом.

ПЛТ — Вычисляет величину выплаты по ссуде за один период.

ОСПЛТ — Вычисляет величину выплат на основной капитал для вклада в заданный период.

ЦЕНА — вычисляет цену за 100 рублей нарицательной стоимости ценных бумаг, по которым производится периодическая выплата процентов.

ЦЕНАПОГАШ — вычисляет цену за 100 рублей номинальной стоимости ценных бумаг, по которым процент выплачивается в срок погашения.

ЦЕНАСКИДКА — определяет цену за 100 рублей номинальной стоимости ценных бумаг, на которые сделана скидка.

ПС — определяет приведенную (к текущему моменту) стоимость инвестиции. Приведенная (нынешняя) стоимость представляет собой общую сумму, которая на данный момент равноценна ряду будущих выплат. Например, в момент займа его сумма является приведенной (нынешней) стоимостью для заимодавца.

СТАВКА — определяет процентную ставку по аннуитету за один период

ПОЛУЧЕНО — вычисляет сумму, полученную в срок вступления в силу полностью обеспеченных ценных бумаг.

АПЛ — определяет величину амортизации актива за один период, рассчитанную линейным методом.

АСЧ — определяет величину амортизации актива за данный период, рассчитанную по сумме чисел лет срока полезного использования.

РАВНОКЧЕК — вычисляет эквивалентный облигации доход по казначейскому векселю.

ЦЕНАКЧЕК — вычисляет цену на 100 рублей номинальной стоимости для казначейского векселя.

ЦЕНАКЧЕК вычисляется следующим образом:

ДОХОДКЧЕК — вычисляет доходность по казначейскому векселю.

ПУО — определяет величину амортизации актива для любого выбранного периода, в том числе для частичных периодов, с использованием метода двойного уменьшения остатка или иного указанного метода.

ЧИСТВНДОХ — вычисляет внутреннюю ставку доходности запланированных непериодических денежных потоков.

ЧИСТНЗ — вычисляет чистую текущую стоимость инвестиции, вычисляемую на основе ряда поступлений наличных, которые не обязательно являются периодическими.

Функция ЧИСТНЗ вычисляется следующим образом:

ДОХОД — вычисляет доходность ценных бумаг, по которым производятся периодические выплаты процентов. Функция ДОХОД используется для вычисления доходности облигаций.

ДОХОДСКИДКА — вычисляет годовую доходность по ценным бумагам, на которые сделана скидка.

ДОХОДПОГАШ — определяет годовую доходность ценных бумаг, по которым проценты выплачиваются при наступлении срока погашения.

Расчет сложных процентов

Вот некоторые банковские опции по депозитам.

Вклады с капитализацией. Как мы уже рассмотрели, вклады с начислением процентов поэтапно внутри срока называются вкладами с капитализацией. Периодичность капитализации может быть разная, обычно — раз в месяц, но бывает ежедневная или раз в квартал.

Если банк капитализирует проценты по вкладу — начисляет и добавляет их к сумме депозита, при равных номинальных ставках такой вариант будет выгоднее, чем при начислении процентов в конце срока.

Рассмотрим варианты начисления процентов — от ежедневного до одного раза в квартал. Во всех случаях будем считать, что вы открыли депозит на 100 000 Р под 4,8% годовых на 1 год.

Ежедневная капитализация. Каждый день банк начисляет проценты и добавляет их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Проценты за первый день: 100 000 × 4,8% / 365 = 13,15 Р — эту сумму банк добавит к сумме вклада по истечении первого дня.

За второй день: (100 000 13,15) × 4,8% / 365 = 13,15 Р.

За третий день: (100 000 13,15 13,15) × 4,8% / 365 = 13,16 Р.

С каждым днем сумма, на которую начисляются проценты, будет расти. Соответственно, и процентов каждый месяц будет начисляться больше.

Через год у вас на счете будет 104 916,73 Р. Эффективная ставка составит 4,92% годовых.

Ежемесячная капитализация. Каждый месяц банк будет начислять проценты и добавлять их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Через год у вас на счете будет 104 907,02 Р. Эффективная ставка составит 4,91%.

Ежеквартальная капитализация. Проценты начисляются раз в три месяца. Упрощенный расчет будет выглядеть так.

Через год у вас на счете будет 104 887,09 Р. Эффективная ставка составит 4,89%.

Вклады с пополнением. Если по условиям договора вклад можно пополнять — вносить дополнительные средства, — с момента внесения процент начисляется на общую сумму.

Пример: вы открыли счет на 100 000 Р под 4,8% годовых на 1 год с возможностью пополнения, а через полгода внесли еще 50 000 Р. При годовой ставке 4,8% за полгода банк начислит 2,4% от суммы депозита. Рассчитаем процентные начисления за каждые полгода отдельно.

Без учета капитализации сумма процентных начислений составит 6 000 Р. Вкладчик в этом случае получает фиксированный процент от вложенных денег, поэтому эффективная ставка здесь не меняется — 4,8% годовых.

Если вклад с капитализацией, для вычисления эффективной процентной ставки можно отдельно рассчитать периоды до и после пополнения — как будто это два разных депозита. Эффективная ставка у вкладов будет другой из-за изменения длительности.

где:

- СО — это средний остаток по счету в течение всего срока, как если бы вы клали деньги на беспроцентный депозит;

- Д — общая длительность вклада в годах.

Это и есть смысл эффективной ставки: она показывает, под какой процент нужно вложить средний остаток по счету, чтобы получить те же проценты за тот же срок.

Вклады с частичным снятием. Иногда по условиям договора банк разрешает снимать со счета часть средств, которые лежат на депозите. При этом проценты с момента открытия депозита до момента снятия не теряются.

Пример: вы открыли депозит на 100 000 Р под 4,8% годовых на 1 год с возможностью частичного снятия, а через полгода сняли 50 000 Р. При годовой ставке 4,8% за полгода банк начислит 2,4% от суммы вклада. Рассчитаем проценты за каждые полгода отдельно.

Без капитализации сумма процентов составит 3600 Р. Эффективная процентная ставка без ежемесячной капитализации — те же 4,8%.

Расчет эффективной ставки с капитализацией можно произвести аналогично вкладу с пополнением.

Таблица расчета процентов по вкладу

Предположим, вы решили положить на депозит в банк определенную сумму денег. Естественно, вы должны рассчитать, какую сумму с учетом процентов получите через определенное время. В расчетах необходимо учесть процентную ставку по депозиту и срок размещения вклада.

На основе имеющейся таблицы умножения создадим таблицу для автоматического расчета данной суммы. Область ввода таблицы должна содержать следующие управляющие параметры:

- первоначальную сумму вклада;

- начальное значение процентной ставки по депозиту и шаг ее изменения;

- начальное значение периода времени и шаг его изменения.

Процентные ставки будут располагаться в столбце Процент области вычислений, а периоды времени — в строке, озаглавленной как Годы. В области вычислений должны отображаться суммы, величина которых зависит от срока размещения вклада и процентной ставки (рис. 3.14 и 3.15).

Мы предполагаем, что процент по депозиту сложный и начисляется в конце года (то есть период капитализации равен одному году). В каждом следующем году расчет процентов производится для суммы, положенной на депозит, плюс проценты, начисленные за предыдущий год.

Сумма вклада на конец периода рассчитывается по такой формуле:

где Р0 — сумма, размещенная на депозите, r — ставка по депозиту, n — число периодов (лет).

Рис. 3.14. Фрагмент таблицы для расчета суммы на депозита (с формулами)

Рис 3.15. Таблица для расчета суммы на депозите (с числовыми значениями)

Нам кажется, что у вас не возникнет проблем с оформлением столбцов и строк, содержащих исходные данные для расчета. Вам требуется вставить две строки (после строк 2 и

- Введите знак равенства, выделите ячейку D2 и нажатиями функциональной клавиши [F4] задайте абсолютную ссылку.

- Введите знак «*» (умножить), круглую открывающую скобку, цифру 1 и знак « ».

- Выделите ячейку А10 и три раза нажмите функциональную клавишу [F4] (будет создана абсолютная ссылка на имя столбца), затем введите круглую закрывающую скобку.

- Переключитесь на английский шрифт и введите знак возведения в степень «/» путем нажатия комбинации клавиш [Shift 6].

- Выделите ячейку В9 и дважды нажмите функциональную клавишу [F4] (будет создана абсолютная ссылка на номер строки). Затем введите круглую открывающую скобку.

- Завершите ввод формулы нажатием комбинации клавиш [Ctrl Enter].

На создание таблицы уходит около одной минуты. В отличие от статической таблицы она позволяет изменять сумму, ставки депозита и вычислять результат для разных временных периодов.

Финансовые функции (справка)

Чтобы просмотреть более подробные сведения о функции, щелкните ее название в первом столбце.

Примечание: Маркер версии обозначает версию Excel, в которой она впервые появилась. В более ранних версиях эта функция отсутствует. Например, маркер версии 2022 означает, что данная функция доступна в выпуске Excel 2022 и всех последующих версиях.

Возвращает накопленный процент по ценным бумагам с периодической выплатой процентов.

Возвращает накопленный процент по ценным бумагам, процент по которым выплачивается в срок погашения.

Возвращает величину амортизации для каждого учетного периода, используя коэффициент амортизации.

Возвращает величину амортизации для каждого учетного периода.

Возвращает количество дней от начала действия купона до даты соглашения.

Возвращает количество дней в периоде купона, который содержит дату расчета.

Возвращает количество дней от даты расчета до срока следующего купона.

Возвращает порядковый номер даты следующего купона после даты соглашения.

Возвращает количество купонов между датой соглашения и сроком вступления в силу.

Возвращает порядковый номер даты предыдущего купона до даты соглашения.

Возвращает кумулятивную (нарастающим итогом) величину процентов, выплачиваемых по займу в промежутке между двумя периодами выплат.

Возвращает кумулятивную (нарастающим итогом) сумму, выплачиваемую в погашение основной суммы займа в промежутке между двумя периодами.

Возвращает величину амортизации актива для заданного периода, рассчитанную методом фиксированного уменьшения остатка.

Возвращает величину амортизации актива за данный период, используя метод двойного уменьшения остатка или иной явно указанный метод.

Возвращает ставку дисконтирования для ценных бумаг.

Преобразует цену в рублях, выраженную в виде дроби, в цену в рублях, выраженную десятичным числом.

Преобразует цену в рублях, выраженную десятичным числом, в цену в рублях, выраженную в виде дроби.

Возвращает продолжительность Маколея для ценных бумаг, по которым выплачивается периодический процент.

Возвращает фактическую (эффективную) годовую процентную ставку.

Возвращает будущую стоимость инвестиции.

Возвращает будущее значение первоначальной основной суммы после применения ряда (плана) ставок сложных процентов.

Возвращает процентную ставку для полностью инвестированных ценных бумаг.

Возвращает проценты по вкладу за данный период.

Возвращает внутреннюю ставку доходности для ряда потоков денежных средств.

Вычисляет выплаты за указанный период инвестиции.

Возвращает модифицированную продолжительность Маколея для ценных бумаг с предполагаемой номинальной стоимостью 100 рублей.

Возвращает внутреннюю ставку доходности, при которой положительные и отрицательные денежные потоки имеют разные значения ставки.

Возвращает номинальную годовую процентную ставку.

Возвращает общее количество периодов выплаты для инвестиции.

Возвращает чистую приведенную стоимость инвестиции, основанной на серии периодических денежных потоков и ставке дисконтирования.

Возвращает цену за 100 рублей номинальной стоимости ценных бумаг с нерегулярным (коротким или длинным) первым периодом купона.

Возвращает доход по ценным бумагам с нерегулярным (коротким или длинным) первым периодом купона.

Возвращает цену за 100 рублей номинальной стоимости ценных бумаг с нерегулярным (коротким или длинным) последним периодом купона.

Возвращает доход по ценным бумагам с нерегулярным (коротким или длинным) последним периодом купона.

ПДЛИТ

Возвращает количество периодов, необходимых инвестиции для достижения заданного значения.

Возвращает регулярный платеж годичной ренты.

Возвращает платеж с основного вложенного капитала за данный период.

Возвращает цену за 100 рублей номинальной стоимости ценных бумаг, по которым выплачивается периодический процент.

Возвращает цену за 100 рублей номинальной стоимости ценных бумаг, на которые сделана скидка.

Возвращает цену за 100 рублей номинальной стоимости ценных бумаг, по которым процент выплачивается в срок погашения.

Возвращает приведенную (к текущему моменту) стоимость инвестиции.

Возвращает процентную ставку по аннуитету за один период.

Возвращает сумму, полученную к сроку погашения полностью инвестированных ценных бумаг.

ЭКВ.СТАВКА

Возвращает эквивалентную процентную ставку для роста инвестиции.

Возвращает величину амортизации актива за один период, рассчитанную линейным методом.

Возвращает величину амортизации актива за данный период, рассчитанную методом суммы годовых чисел.

Возвращает эквивалентный облигации доход по казначейскому векселю.

Возвращает цену за 100 рублей номинальной стоимости для казначейского векселя.

Возвращает доходность по казначейскому векселю.

Возвращает величину амортизации актива для указанного или частичного периода при использовании метода сокращающегося баланса.

Возвращает внутреннюю ставку доходности для графика денежных потоков, не обязательно носящих периодический характер.

Возвращает чистую приведенную стоимость для денежных потоков, не обязательно носящих периодический характер.

Возвращает доход по ценным бумагам, по которым производятся периодические выплаты процентов.

Возвращает годовой доход по ценным бумагам, на которые сделана скидка (например, по казначейским векселям).

Возвращает годовую доходность ценных бумаг, по которым процент выплачивается в срок погашения.

Важно: Вычисляемые результаты формул и некоторые функции листа Excel могут несколько отличаться на компьютерах под управлением Windows с архитектурой x86 или x86-64 и компьютерах под управлением Windows RT с архитектурой ARM. Подробнее об этих различиях.

Функция БС в Excel рассчитывает будущую стоимость инвестиции при условии, что процентная ставка является константой (не меняется с течением времени), и возвращает соответствующее значение. Функцию можно использовать в случаях, когда по окончанию срока выполняется единый платеж, а также при разбиении общей суммы на несколько фиксированных платежей.

Примеры использования финансовой функции БС в Excel

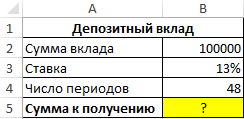

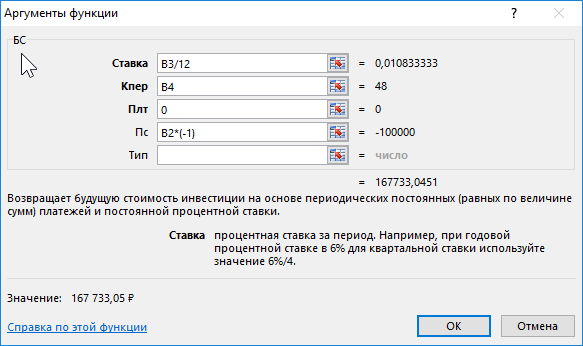

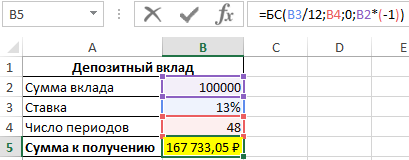

Пример 1. Вкладчик сделал депозит с ежемесячной капитализацией на сумму 100 000 рублей под 13% годовых сроком на 4 года. Какую сумму средств он сможет снять со своего депозитного счета по окончанию действия договора с банком?

Исходные данные:

Формула для расчета:

Описание аргументов:

- B3/12 – ставка за период (капитализация выполняется ежемесячно);

- B4 – число периодов капитализации вклада;

- 0 – сумма выплаты за период капитализации (неизвестная величина в рамках данной задачи, поэтому значение 0);

- B2*(-1) – начальная сумма вклада (инвестиция, которая должна являться отрицательным числом).

Результаты расчета:

Спустя 4 года вкладчик получит 167 733 рубля.

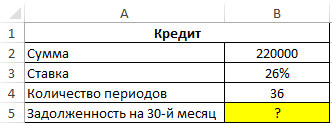

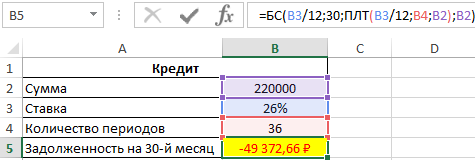

Расчет суммы долга по кредиту по состоянию на 30-й период погашения

Пример 2. Заемщик взял кредит в банке под 26% годовых на сумму 220 000 рублей сроком на 3 года с ежемесячным фиксированным платежом. Какой будет сумма задолженности заемщика по окончанию 30-го периода выплат?

Исходные данные:

Формула для расчета:

=БС(B3/12;30;ПЛТ(B3/12;B4;B2);B2)

Описание аргументов:

- B3/12 – месячная процентная ставка;

- 30 – номер периода для расчета остатка задолженности;

- ПЛТ(B3/12;B4;B2) – функция, возвращающая сумму ежемесячного платежа;

- B2 – тело кредита.

Полученный результат:

Фактическая задолженность за кредит по окончанию 30-го месяца составит примерно 49372 рубля.

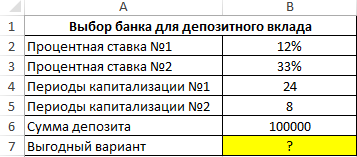

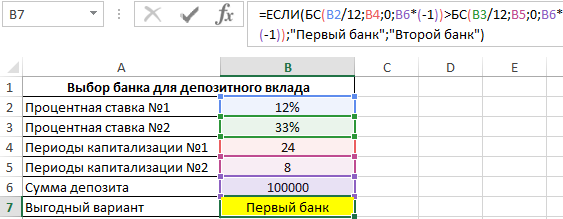

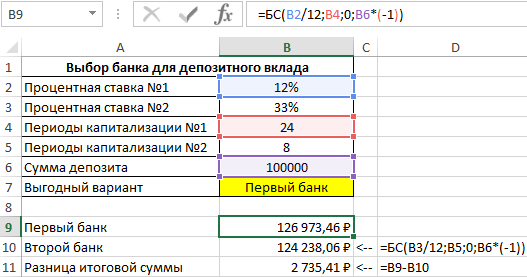

Сравнительный инвестиционный анализ условий депозита в банке

Пример 3. Вкладчик получил предложения по депозитному вкладу от двух банков с различными условиями:

- Ставка – 12% годовых, капитализация – ежемесячная.

- Ставка – 33% годовых, капитализация – ежеквартальная.

Определить, какое из предложений является более выгодным, если сумма вклада – 100000 рублей, срок действия договора – 2 года.

Исходные данные:

Формула для расчета:

С помощью функции ЕСЛИ определяем, в каком случае будущая стоимость окажется больше и возвращаем соответствующее значение. Полученный результат:

Выведем результаты расчетов функций БС и разницу сумм:

Как видно, несмотря на высокую годовую ставку, первый банк сделал более выгодное предложение, поскольку по условиям предложенного договора капитализация является ежемесячной. То есть, чем чаще происходит капитализация, тем быстрее увеличивается сумма вклада.

Особенности использования финансовой функции БС в Excel

Функция БС используется наряду с прочими финансовыми функциями (ПС, ПЛТ, КПЕР и другими) и имеет следующий синтаксис:

=БС(ставка;кпер;плт;[пс];[тип])

Описание аргументов:

- ставка – аргумент, принимающий числовое или процентное значение ставки за указанный период. Обязательный для заполнения. Если по условию используется годовая ставка, необходимо выполнить пересчет по следующей формуле: R=Rg/n, где Rg – годовая ставка, n – число периодов.

- кпер – числовое значение, характеризующее число периодов оплаты. Аргумент обязателен для заполнения. Если кредит был взят на период 3 года, выплаты по которому должны производиться каждый месяц, аргумент кпер должен принять значение 3*12=36 (12 – месяцы в году).

- плт – числовое значение, характеризующее фиксированную сумму выплаты за каждый период. Аргумент обязателен для заполнения. Если выплата за период является неизвестной величиной, аргумент плт может принимать значение 0, но при этом следующий аргумент задается явно.

- [пс] – приведенная стоимость на данный момент. Например, когда заемщик берет кредит у финансовой организации, тело кредита является приведенной на текущий момент стоимостью. По умолчанию аргумент [пс] принимает значение 0, а плт должен иметь отличное от нуля значение.

- [тип] – числовое значение, характеризующее тип выплат: в конце или начале периода. Принимает только два значения: 0 (если явно не указан) и 1.

Примечание 1:

- При указании аргумента ставка можно использовать процентный формат данных (например 17%) и числовой аналог (0,17).

- Расходные операции (текущая стоимость, выплата за период) должны быть указаны со знаком «-», то есть являться отрицательными числами.

- Функция БС использует в расчетах следующую формулу:

- Данная функция может быть использована для расчета баланса на конец периода и остаточной суммы задолженности по кредиту на текущий момент.

- Если процентная ставка меняется со временем, для расчетов следует использовать формулу БЗРАСПИС.

- Аргументы функции могут являться числовыми значениями или текстовыми данными, которые могут быть преобразованы в числа. Если один или несколько аргументов функции БС принимают текстовые строки, не содержащие числовые значения, будет возвращен код ошибки #ЗНАЧ!.

Примечание 2: функция БС также применяется для определения остатка задолженности по кредиту с аннуитетным графиком выплат, при этом дополнительные проценты и комиссии учтены не будут. Аннуитетный график предполагает фиксированную сумму погашения для каждого периода выплат (состоит из процентов и тела кредита).

В предыдущем посте я обещала облегчить вашу учетную участь и рассказать вам о том, как обычный Excel может помочь с выбором депозита. Причем, выгодного вам, а не только банку. Обещала – выполняю. Следуя моей инструкции, вы легко сможете определить, какие условия по банковским вкладам принесут вам наибольший доход.

За расчет потенциальной доходности в Microsoft Excel отвечает специальная функция БС (Будущая Стоимость (Future Value (FV) – о ней мы говорили здесь). Для того, чтобы ее вызвать, нажмите на символ f x , слева от строки ввода значений и адресов ячеек.

В открывшемся Мастере функций в строке поиска функций введите БС и нажмите Ввод. Кликните мышью на подсвеченной синим цветом строке БС, как показано ниже.

Составляющим формулы расчета будущей стоимости FV = PV(1+r)n в Excel соответствуют следующие функции:

| Общее название | Функция в Excel | Краткое описание |

|---|---|---|

| FV (Future Value) | БС (Будущая Стоимость) | Будущая сумма вклада |

| PV (Present Value) | ПС (Текущая Стоимость) | Текущая стоимость вклада |

| n | КПЕР (Количество Периодов) | Число периодов начисления процентов по вкладу |

| r | СТАВКА | Процентная ставка по вкладу |

Заполняем (вручную или указав адреса соответствующих ячеек) поля данными из нашего примера. Напомню, что мы решили открыть депозит, разместив на нем 10 000 рублей сроком 5 лет и под 10% годовых.

Ставку по вкладу указываем в виде десятичной дроби, т.е. 10% превратятся в 0,1. В Кпер ставим количество лет – у нас вклад на 5 лет, значит 5. Поле Плт оставляем пустым. В поле ПС начальную сумму вклада указываем со знаком “минус”, т.к. мы эти деньги отдаем, а не получаем.

Поле Тип заполняем с учетом того, как производится выплата процентов по нашему вкладу:

- если в конце срока (на языке финансистов такой поток платежей называется постнумерандо), то ставим “0” или оставляем поле пустым;

- если в начале срока (на языке финансистов такой поток платежей называется пренумерандо), то ставим “1”.

В случае если проценты по вкладу начисляются ежемесячно или ежеквартально, то в поле Ставка годовую процентную ставку следует разделить на 12 или 4 соответственно в виде десятичной дроби. Вместе с этим нужно внести изменения в Кпер, пересчитав количество выплат: при ежемесячном начислении в течение 5 лет ставим 60 (12 мес. х 5 лет); при квартальном – 20 (4 кв. х 5 лет).

А теперь: внимание – вопрос. Как изменится доходность нашего вклада в случае начисления банком сложных процентов в конце каждого месяца, а не года, как мы считали до этого, на протяжении 5 лет? Давайте посмотрим. Напомню, до этого у нас получалась сумма в размере 16 105 руб. Заполняем поля и нажимаем “ОК”.

Получаем 16 453 рубля. Как видите, разница 343 рубля. А главное: чем больше сумма вашего вклада и время его размещения, тем ощутимей будет прибавка. Такова магия сложных процентов. Отсюда – вывод. Проценты по вашему вкладу должны:

- капитализироваться;

- капитализироваться ежемесячно.

Чем чаще начисляются проценты и добавляются к сумме вашего вклада, тем лучше работают ваши деньги. Кстати, хотите узнать, как скоро ваш вклад удвоится? Нет ничего проще. Воспользуйтесь правилом 72.

- Разделите число 72 на предлагаемую банком процентную ставку, и вы получите то число лет, которое нужно для увеличения ваших вложений в 2 раза.

А сейчас (барабанная дробь) испытайте чувство гордости за себя. Потому что теперь вы можете рассчитать это в Excel. Для этого вызовите функцию Кпер, заполните данные из нашего примера (10% годовых, 5 лет, выплата процентов в конце года) и добавьте в поле БС ожидаемую сумму вклада в размере 20 000 руб. (10 000 руб. х 2). Вуаля!

А еще есть правило волшебной двадцатки. Суть его в том, что для обеспечения завтра того уровня дохода, к которому вы привыкли сегодня, вам нужна сумма в 20 раз превышающая ваш годовой доход. Посчитайте и впечатлитесь полученной цифрой.

Но, как гласит народная мудрость, о деньгах и здоровье вспоминают тогда, когда они заканчиваются. И часто бывает так, что изменить что-либо уже поздно. Стоит ли рисковать? Когда все, что вам нужно сделать – это подумать о завтра сегодня.

- Если у вас есть вопросы, пишите их в комментариях ниже, я вам отвечу. Также вы всегда можете обратиться ко мне за консультацией, пройти мои курсы и вебинары.

Обучение торговле на бирже

Будущая стоимость является оборотной стороной временных изменений денег. Будущая стоимость говорит о том, сколько будет стоить известная сумма денег (или известная серия выплат) через некоторый промежуток времени. Синтаксис функции БС следующий: БС(ставка;кпер;плт;пс;тип).

Будущая стоимость платежей

В этом примере мы предположим, что открыли накопительный счет для своего ребенка, чтобы к окончанию школы насобирать ему сумму, необходимую для платного обучения в университете. Начиная со следующего месяца, вы будете ежемесячно откладывать 50 долларов на этот счет под 3% годовых. Следующая формула показывает, что к совершеннолетию у вашего сына на счету будет 14297,02 долларов (рис. 1): =БС(,03/12;18*12;-50;0;0).

Рис. 1. Вычисление будущей суммы платежей

Годовую процентную ставку 3% мы преобразуем в месячную; 18 лет также преобразуем в месяцы. Приведенная стоимость отсутствует, так как вы только что открыли счет. Аргумент Тип равен нулю, так как вносить суммы вы начинаете со следующего месяца.

Будущая стоимость суммы вклада

В следующем примере вычисляется будущая стоимость суммы денег, которая не будет пополняться, и с нее не будут сниматься деньги. Предположим, что вы открыли пенсионный счет, внесли на него 20 тысяч долларов и планируете через 15 лет выйти на пенсию (рис. 2): =БС(,08;15;0;-20000;0).

Рис. 2. Вычисление будущей стоимости вклада

В данном примере предполагается, что пенсионный вклад гарантирует получение 8% годовых. Значение -20000 представляет двадцать тысяч долларов, уходящих от вас в банк. В результате мы получаем 63443,38 долларов — эту сумму вы получите через 15 лет при выходе на пенсию.

Округление в финансовых формулах

При использовании финансовых формул проблема округления значений ощущается особенно остро. Excel предлагает несколько функций для выполнения этой задачи: ОКРУГЛ, ОКРУГЛВНИЗ И ОКРУГЛВВЕРХ. Чтобы предотвратить накопительные ошибки, округляйте только конечный получаемый результат. Другими словами, избегайте округления промежуточных данных. Обычно результаты финансовых расчетов отображаются в виде чисел с двумя десятичными разрядами или вообще без таковых. В промежуточных расчетах это предполагает получение результатов с точностью до цента или доллара.

В отдельных случаях вычисления базируются на приблизительных данных или данных, полученных в результате эмпирического анализа или подбора параметров. Поэтому уже давно обычной практикой стало применение округленных значений (чтобы не утруждать себя вводом длинных значений). Предположим, что вы арендуете торговое помещение площадью 1537 квадратных метров по цене 43,55 долларов за квадратный метр. Простое умножение приводит к получению суммы $66936,35.

Однако вы знаете, что арендная плата может изменяться (скажем, в диапазоне от 42 до 45 долларов). В результате конечная сумма аренды будет колебаться в небольших пределах. Чтобы избежать излишней неточности, конечную сумму можно округлить до ближайших ста или даже тысячи долларов. Одна из потенциальных опасностей, привнесенная современными технологиями, — это быть обманутым видимой точностью на самом деле приблизительных оценок.

Будущая стоимость платежей и суммы вклада

Также можно вычислить будущую стоимость и уже существующего вклада, на который периодически будут добавляться (или сниматься) деньги. В предлагаемом примере мы собираемся вносить ежемесячные платежи в сумме 900 долларов по закладной на сумму 150 тысяч долларов. Процентная ставка составляет 5,75% годовых. Следующая формула вычисляет, сколько мы останемся должны через пять лет: =БС(,0575/12;5*12;-900;150000;0).

Платежи вносятся ежемесячно, поэтому все остальные аргументы мы соотносим с месяцами — количество лет умножается, а процентная ставка делится на 12. Текущий баланс показан как приход денег, хотя на самом деле они не поступают в настоящий момент — это движение было, когда мы изначально покупали дом. Так как область определения задачи распространяется на пять будущих лет, начиная с текущего момента, совершенно не имеет значения, когда на самом деле был выполнен начальный платеж.

Лучше представить себе данную задачу следующим образом. Некто одолжил вам 150 тысяч долларов, чтобы выкупить закладную на дом, хотя на самом деле этого не произошло. Вычисленное значение — 137435,10 — это сумма выходного потока по истечении пяти лет.

Содержание

- Как при помощи Excel провести вычисление будущей стоимости платежей и суммы банковского вклада

- Будущая стоимость платежей

- Будущая стоимость суммы вклада

- Округление в финансовых формулах

- Будущая стоимость платежей и суммы вклада

- Функция ЭФФЕКТ для расчета годовой процентной ставки в Excel

- Примеры использования функции ЭФФЕКТ в Excel

- Формула расчета процентов по вкладу в Excel

- Как посчитать проценты на депозит в Excel для выбора вклада

- Особенности использования функции ЭФФЕКТ в Excel

- Депозитный калькулятор вкладов в Excel. Расчет доходности вкладов

- Почему важно иметь под рукой калькулятор вкладов

- ? Скачать калькулятор вкладов в Excel

- Профессиональные калькуляторы вкладов

- Бесплатный калькулятор вкладов для Windows 10

- Банковский калькулятор вкладов для Андроид

- Основные возможности, которые предоставляет калькулятор вкладов в Excel

- Калькулятор вкладов онлайн — расчет вкладов со множеством параметров.

- Популярные вопросы по вкладам

Как при помощи Excel провести вычисление будущей стоимости платежей и суммы банковского вклада

Будущая стоимость является оборотной стороной временных изменений денег. Будущая стоимость говорит о том, сколько будет стоить известная сумма денег (или известная серия выплат) через некоторый промежуток времени. Синтаксис функции БС следующий: БС(ставка;кпер;плт;пс;тип) .

Будущая стоимость платежей

В этом примере мы предположим, что открыли накопительный счет для своего ребенка, чтобы к окончанию школы насобирать ему сумму, необходимую для платного обучения в университете. Начиная со следующего месяца, вы будете ежемесячно откладывать 50 долларов на этот счет под 3% годовых. Следующая формула показывает, что к совершеннолетию у вашего сына на счету будет 14297,02 долларов (рис. 1): =БС(,03/12;18*12;-50;0;0) .

Рис. 1. Вычисление будущей суммы платежей

Годовую процентную ставку 3% мы преобразуем в месячную; 18 лет также преобразуем в месяцы. Приведенная стоимость отсутствует, так как вы только что открыли счет. Аргумент Тип равен нулю, так как вносить суммы вы начинаете со следующего месяца.

Будущая стоимость суммы вклада

В следующем примере вычисляется будущая стоимость суммы денег, которая не будет пополняться, и с нее не будут сниматься деньги. Предположим, что вы открыли пенсионный счет, внесли на него 20 тысяч долларов и планируете через 15 лет выйти на пенсию (рис. 2): =БС(,08;15;0;-20000;0) .

Рис. 2. Вычисление будущей стоимости вклада

В данном примере предполагается, что пенсионный вклад гарантирует получение 8% годовых. Значение -20000 представляет двадцать тысяч долларов, уходящих от вас в банк. В результате мы получаем 63443,38 долларов — эту сумму вы получите через 15 лет при выходе на пенсию.

Округление в финансовых формулах

При использовании финансовых формул проблема округления значений ощущается особенно остро. Excel предлагает несколько функций для выполнения этой задачи: ОКРУГЛ, ОКРУГЛВНИЗ И ОКРУГЛВВЕРХ. Чтобы предотвратить накопительные ошибки, округляйте только конечный получаемый результат. Другими словами, избегайте округления промежуточных данных. Обычно результаты финансовых расчетов отображаются в виде чисел с двумя десятичными разрядами или вообще без таковых. В промежуточных расчетах это предполагает получение результатов с точностью до цента или доллара.

В отдельных случаях вычисления базируются на приблизительных данных или данных, полученных в результате эмпирического анализа или подбора параметров. Поэтому уже давно обычной практикой стало применение округленных значений (чтобы не утруждать себя вводом длинных значений). Предположим, что вы арендуете торговое помещение площадью 1537 квадратных метров по цене 43,55 долларов за квадратный метр. Простое умножение приводит к получению суммы $66936,35.

Однако вы знаете, что арендная плата может изменяться (скажем, в диапазоне от 42 до 45 долларов). В результате конечная сумма аренды будет колебаться в небольших пределах. Чтобы избежать излишней неточности, конечную сумму можно округлить до ближайших ста или даже тысячи долларов. Одна из потенциальных опасностей, привнесенная современными технологиями, — это быть обманутым видимой точностью на самом деле приблизительных оценок.

Будущая стоимость платежей и суммы вклада

Также можно вычислить будущую стоимость и уже существующего вклада, на который периодически будут добавляться (или сниматься) деньги. В предлагаемом примере мы собираемся вносить ежемесячные платежи в сумме 900 долларов по закладной на сумму 150 тысяч долларов. Процентная ставка составляет 5,75% годовых. Следующая формула вычисляет, сколько мы останемся должны через пять лет: =БС(,0575/12;5*12;-900;150000;0) .

Платежи вносятся ежемесячно, поэтому все остальные аргументы мы соотносим с месяцами — количество лет умножается, а процентная ставка делится на 12. Текущий баланс показан как приход денег, хотя на самом деле они не поступают в настоящий момент — это движение было, когда мы изначально покупали дом. Так как область определения задачи распространяется на пять будущих лет, начиная с текущего момента, совершенно не имеет значения, когда на самом деле был выполнен начальный платеж.

Лучше представить себе данную задачу следующим образом. Некто одолжил вам 150 тысяч долларов, чтобы выкупить закладную на дом, хотя на самом деле этого не произошло. Вычисленное значение — 137435,10 — это сумма выходного потока по истечении пяти лет.

Источник

Функция ЭФФЕКТ для расчета годовой процентной ставки в Excel

Функция ЭФФЕКТ в Excel предназначена для расчета фактической годовой процентной ставки (иное название – эффективная ставка), на основе известных данных, таких как номинальная годовая ставка, число периодов начисления сложных процентов, и возвращает соответствующее числовое значение.

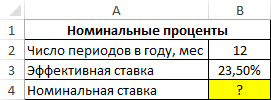

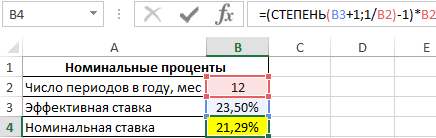

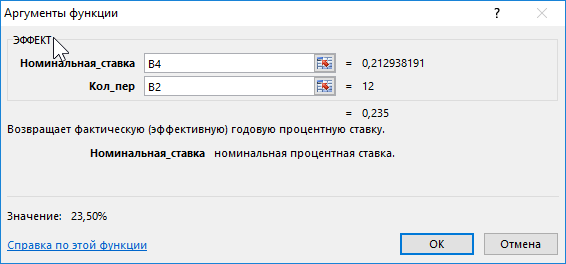

Примеры использования функции ЭФФЕКТ в Excel

Пример 1. Предприниматель получил ссуду в банковской организации на 1 год с эффективной процентной ставкой 23,5%. Определить значение номинальной ставки, если по условию договора выплаты по кредиту необходимо проводить ежемесячно.

Исходная таблица данных:

Связь между значениями эффективной и номинальной ставок описывается следующей формулой:

Проверим полученный результат, проведя пересчет эффективной ставки с помощью функции:

- B4 – полученное выше числовое значение номинальной ставки;

- B2 – число периодов погашения.

Полученное значение 0,235 соответствует 23,5% (значению эффективной ставки по условию). Расчет номинальной ставки также можно производить с помощью функции НОМИНАЛ.

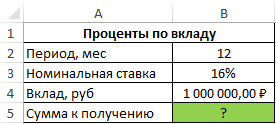

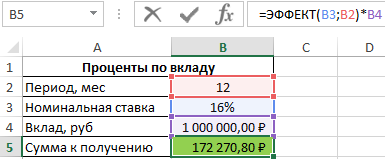

Формула расчета процентов по вкладу в Excel

Пример 2. Вкладчику предложили сделать депозит в банк под 16% годовых (номинальная ставка), при этом расчете производится с использованием сложных процентов (эффективная ставка). По условиям договора вкладчик сможет снять только полученные проценты. Определить сумму к получению, если размер депозита – 1 млн. рублей, капитализация – ежемесячная.

Формула для расчета:

- B2 – число периодов капитализации;

- B3 – номинальная ставка;

- B4 – сумма вклада.

Для сравнения, доход от вклада при использовании простых процентов составил бы 1000000*0,16=160000 рублей, поэтому для вкладчика выгодно использовать предложенный вариант со сложными процентами.

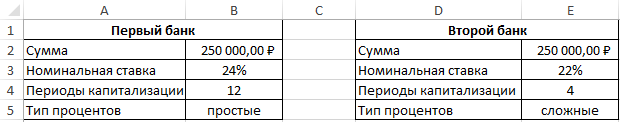

Как посчитать проценты на депозит в Excel для выбора вклада

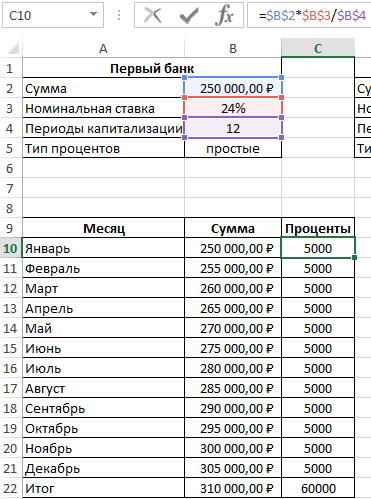

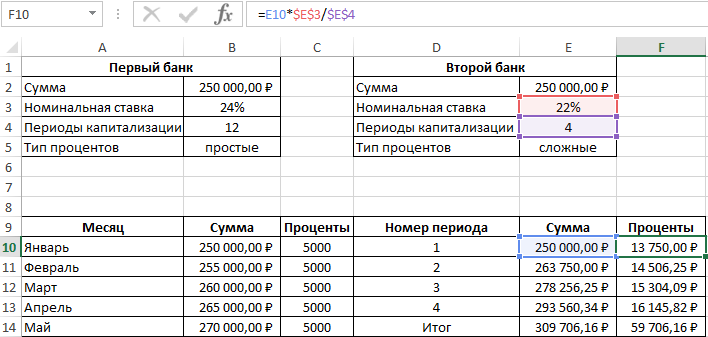

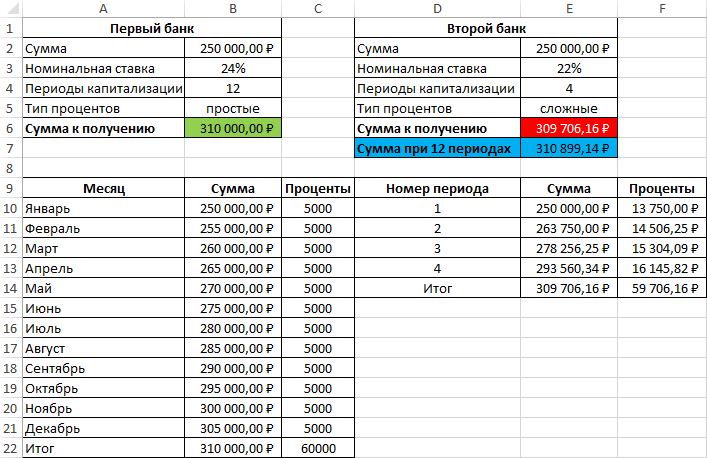

Пример 3. Два банка предлагают сделать депозитный вклад на одинаковую сумму (250000 рублей) на 1 год при следующих условиях:

- Номинальная ставка – 24%, простые проценты, 12 периодов капитализации.

- Номинальная ставка 22%, сложные проценты, начисляемые по итогам каждого периода, 4 периода капитализации.

Определить выгодный вариант, отобразить схему выплат.

В первом случае таблица выплат выглядит так:

Проценты – постоянная величина, рассчитываемая по формуле:

Описание аргументов (для создания абсолютной ссылки используйте клавишу F4):

- $B$2 – начальная сумма вклада;

- $B$3 – годовая ставка;

- $B$4 – число периодов капитализации вклада.

Сумма накопленных средств за каждый период рассчитывается как как сумма средств на счету за прошедший период и процентов, начисленных за текущий период. В итоге первый банк начислит 60000 рублей процентов, и вкладчик сможет забрать 310000 рублей.

Таблица начисления процентов по условиям второго банка:

В данном случае проценты не являются фиксированной величиной и зависят от итоговой суммы накоплений за предыдущий период (поэтому ссылка на ячейку L2 – абсолютная):

При расчете суммы за каждый период к текущему значению необходимо прибавить проценты за предыдущий период.

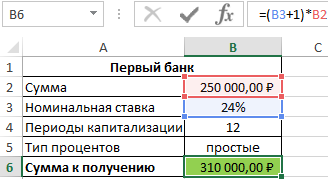

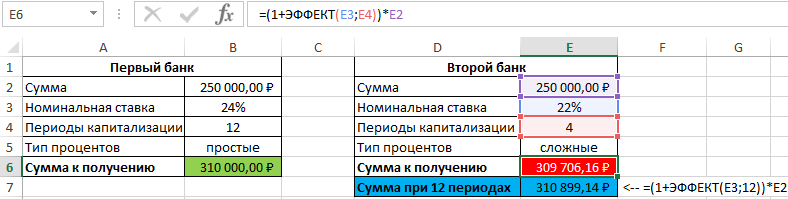

Для быстрого расчета итоговой суммы используем формулы:

- Первый банк:

- Второй банк:

Несмотря на то, что второй банк предлагает расчет с использованием сложных процентов, предложение первого банка оказалось выгоднее. Если бы число периодов капитализации совпадало (12), во втором банке вкладчик получил бы 310899,1 рублей, то есть больше денег, несмотря на более низкую номинальную процентную ставку.

Особенности использования функции ЭФФЕКТ в Excel

Функция имеет следующий синтаксис:

- номинальная_ставка – обязательный аргумент, характеризующий числовое (десятичная дробь) или процентное значение номинальной годовой ставки;

- кол_пер – обязательный аргумент, характеризующий числовое значения числа периодов за год, на протяжении которых начисляются сложные проценты.

- Аргумент кол_пер может принимать дробные числа, значения которых будут усечены до целого числа (в отличие от операции округления, при усечении отбрасывается дробная часть).

- Каждый из двух аргументов функции ЭФФЕКТ должен быть представлен числовым (или процентным для аргумента номинальная_ставка) значением либо текстовой строкой, которая может быть преобразована в число. При вводе не преобразуемых к числовым значениям текстовых строк и имен, а также данных логического типа функция ЭФФЕКТ будет возвращать код ошибки #ЗНАЧ!.

- Аргумент номинальная_ставка принимает значения из диапазона положительных чисел, а кол_пер – из диапазона от 1 до +∞. Если данные условия не выполняются, например, функции =ЭФФЕКТ(0;12) или =ЭФФЕКТ(12%;0) вернут код ошибки #ЧИСЛО!.

- Функция ЭФФЕКТ использует для расчетов формулу, которая может быть записана в Excel в виде: =СТЕПЕНЬ(1+(A1/A2);A2)-1, где:

- A1 – номинальная годовая ставка;

- A2 – число периодов, в которые происходит начисление сложных процентов.

- Для понимания термина «сложные проценты» рассмотрим пример. Владелец капитала предоставляет денежные средства в долг и планирует получить прибыль, величина которой зависит от следующих факторов: сумма средств, которая предоставляется в долг; длительность периода кредитования (использования предоставленных средств); начисляемые проценты за использование.

- Проценты могут начисляться различными способами: базовая сумма остается неизменной (простые проценты) и база изменяется при наступлении каждого последующего периода выплат (сложные). При использовании сложных процентов сумма задолженности (прибыли) увеличивается быстрее при одинаковых сумме и периоде кредитования, в сравнении с применением простых процентов (особенно, если периодов начисления процентов (капитализации) достаточно много.

- Для получения результата в формате процентов необходимо установить соответствующий формат данных в ячейке, в которой будет введена функция ЭФФЕКТ.

Источник

Депозитный калькулятор вкладов в Excel. Расчет доходности вкладов

Почему важно иметь под рукой калькулятор вкладов

Если вы думаете сделать вклад, то важно понять, какой доход вы получите к концу срока. Кроме того, важно понимать какая сумма процентов будет выплачиваться каждый месяц. Эти проценты можно тратить и деньги будут работать на вас.

Еще одной важной причиной держать калькулятор вкладов всегда под рукой является необходимость проверки вашего банка. Банк не всегда верно считает и выплачивает проценты по вкладу. Чтоб проверить банк, нужно иметь независимый инструмент для расчета дохода по депозиту.

? Скачать калькулятор вкладов в Excel

Ссылка на калькулятор представлена ниже.

Данный калькулятор подходит для расчета вкладов ВТБ, Сбербанка, банка Тинькофф, Райффайзенбанка и других банков РФ.

Скачать калькулятор в Excel можно по ссылке Калькулятор вкладов Excel.

Профессиональные калькуляторы вкладов

Мы рекомендуем скачать себе на телефон профессиональные мобильные калькуляторы вкладов.

Ниже представлены 2 калькулятора вкладов, которые можно установить на свой телефон. После их установки не нужен Excel. Да и расчёт получается точнее, т.к. есть учёт курсов валют и ключевой ставки ЦБ.

Бесплатный калькулятор вкладов для Windows 10

- Точный расчет вклада любого банка РФ

- Учет пополнений и снятий

- Возможность посчитать несколько вкладов

- Абсолютно бесплатен

- Понятная и подробная статистика

- Возможность учесть фиксированную и плавающую ставку, неснижаемый остаток, макс. дату пополнения

Банковский калькулятор вкладов для Андроид

- Подходит для расчета вкладов любого банка: Тинькофф, Сбербанка, ВТБ, МКБ

- Учитывает при расчете налоги и ставку рефинансирования

- Есть возможность задать пополнения и снятия

- Удобный график выплат и возможность посмотреть ваш доход на сегодня

- Возможность учитывать несколько вкладов и знать сколько денег всего

Основные возможности, которые предоставляет калькулятор вкладов в Excel

- Расчет вклада с помесячной и годовой капитализацией

- Расчет валютных и рублевых вкладов.

- Расчет суммы вклада в конце срока

- Расчет процентов по вкладу.

- Учет налогов, если ставка по вкладу превышает ставку, установленную ЦБ.

- Достоинства данного калькулятора — что его можно использовать офлайн, т.е. без выхода в интернет.

Калькулятор вкладов онлайн — расчет вкладов со множеством параметров.

Калькулятор вкладов поможет вам правильно выбрать вклад. Просто нужно посчитать и сравнить несколько вкладов. Доходность какого будет лучше, тот и выбрать.

Если у вас один рублевый вклад, а один валютный, то придется провести конверсию по курсу ЦБ.

Также доступна онлайн версия депозитного калькулятора — калькулятор вкладов онлайн

Онлайн версия калькулятора является достаточно точной и позволяет посчитать различные вклады при различных условиях. К примеру вклады могут иметь плавающую ставку в зависимости от сроков — чем больше срок, тем выше ставка.

Калькулятор позволяте получить результаты расчета в Excel файле. Это полноценный Excel 2003. Можно распечатать ваши расчеты для похода в банк.

Все это можно рассчитать с помощью онлайн версии кредитного калькулятора, просто задаете номер дня и новую ставку.

Далее нажимаем рассчитать и получаем график платежей по вкладу и сумму к получению. Аналогично, если сумма вклада зависит от суммы — устанавливаем переключатель «Плавающая в зависимости от размера» для процентной ставки. Отдельный интерес составляет учет налогов — все вклады, ставка по которым превышает ставку рефинансирования ЦБ + 5 процентов. Для них происходит начисление налога по вкладу в размере 35 процентов от налогооблогаемой части.

Читайте также: Налоги на вклад: как они начисляются? Пример расчета

Следует отменить, что с налогов по ставке 35 процентов нельзя получить налоговый вычет на ипотеку, т.е. хотя это налоги на ваши доходы, которые являются официальными. Банк сам отчисляет налог и автоматически уменьшает доход по вкладу на сумму налогов.

Однако нужно внимательно проверять банк — рассчитывать вклад с помощю указанного выше депозитного калькулятора. Оставляйте свои пожелания к калькулятору вкладов. Все ваши пожелания будут учитываться в доработках .

Популярные вопросы по вкладам

На новую сумму вклада начисляются проценты. Значит в следующем месяце вы получите больше.

Источник