What is the Profitability Index Formula?

The formula for Profitability Index is simple and it is calculated by dividing the present value of all the future cash flows of the project by the initial investment in the project.

Profitability Index = PV of future cash flows / Initial investment

It can be further expanded as below,

- Profitability Index = (Net Present value + Initial investment) / Initial investment

- Profitability Index = 1 + (Net Present value / Initial investment)

Table of contents

- What is the Profitability Index Formula?

- Steps to Calculate Profitability Index

- Examples

- Example #1

- Example #2

- Profitability Index Calculator

- Relevance and Use

- Recommended Articles

You are free to use this image on your website, templates, etc, Please provide us with an attribution linkArticle Link to be Hyperlinked

For eg:

Source: Profitability Index Formula (wallstreetmojo.com)

Steps to Calculate Profitability Index

Below are the steps to calculate profitability index –

- Firstly, the initial investment in a project has to be assessed based on the project requirement in terms of capital expenditure for machinery equipment and other expenses, which are also capital in nature.

- Now, all the future cash flows expected from the project are required to be determined. Then the discounting factor has to be calculated based on the current expected return from an investment of similar risk. Now, using the discounting factor, the present value of the future cash flows from the project can be calculated.

- Finally, the profitability index of the project is calculated by dividing the present value of all the future value of cash flow from the project (step 2) by the initial investment in the project (step 1).

Examples

You can download this Profitability Index Formula Excel Template here – Profitability Index Formula Excel Template

Example #1

Let us take the example of company ABC Ltd which has decided to invest in a project where they estimate the following annual cash flows:

- $5,000 in Year 1

- $3,000 in Year 2

- $4,000 in Year 3

At the beginning of the project, the initial investment required for the project is $10,000, and the discounting rate is 10%.

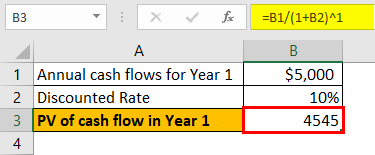

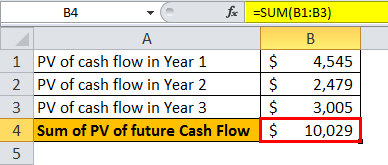

PV of cash flow in Year 1= $5,000 / (1+10%)1 = $4,545

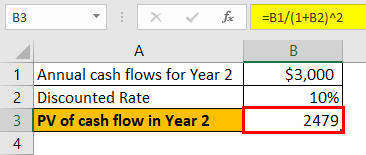

PV of cash flow in Year 2 = $3,000 / (1+10%)2 = $2,479

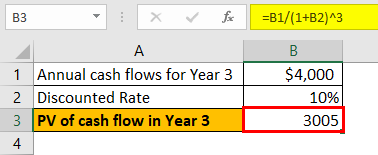

PV of cash flow in Year 3 = $4,000 / (1+10%)3 = $3,005

So, Sum of PV of future cash flows will be:

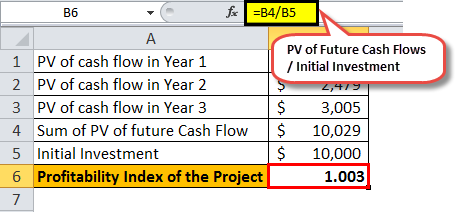

Profitability Index of the project = $10,030 / $10,000

As per the formula of the profitability index, it can be seen that the project will create an additional value of $1.003 for every $1 invested in the project. Therefore, the project is worth investing since then it is more than 1.00.

Example #2

Let us take the example of a company A which is considering two projects:

Project A

Project A needs an initial investment of $2,000,000 and a discount rate of 10% and with estimated annual cash flows of:

- $300,000 in Year 1

- $600,000 in Year 2

- $900,000 in Year 3

- $700,000 in Year 4

- $600,000 in Year 5

Initial investment = $2,000,000

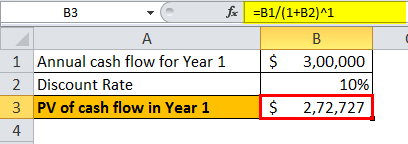

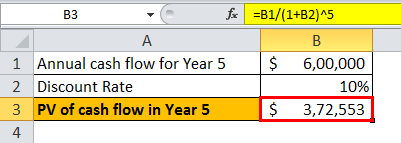

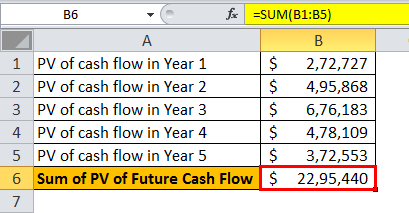

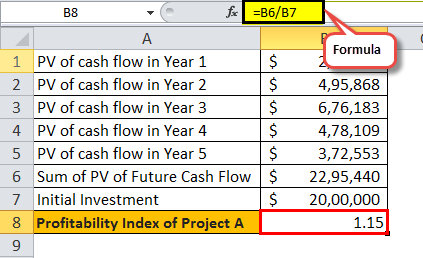

PV of cash flow in Year 1= $300,000 / (1+10%)1 = $272,727

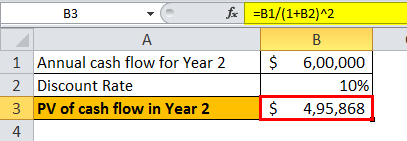

PV of cash flow in Year 2 = $600,000 / (1+10%)2 = $495,868

PV of cash flow in Year 3 = $900,000 / (1+10%)3 =$676,183

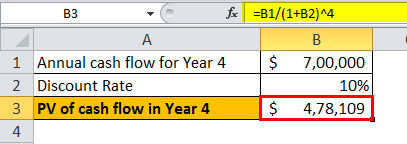

PV of cash flow in Year 4 = $700,000 / (1+10%)4 = $478,109

PV of cash flow in Year 5 = $600,000 / (1+10%)5 =$372,553

So, Sum of PV of future cash flows will be:

Profitability Index of Project A = $2,295,441 / $2,000,00

Project B

The initial investment of $3,000,000 and discount rate of 12% and with estimated annual cash flows of:

- $600,000 in Year 1

- $800,000 in Year 2

- $900,000 in Year 3

- $1,000,000 in Year 4

- $1,200,000 in Year 5

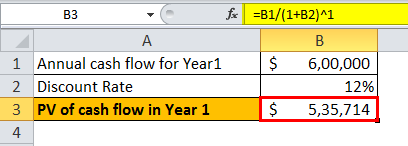

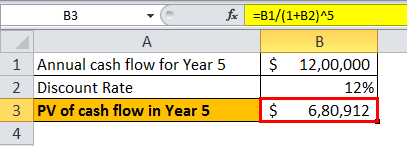

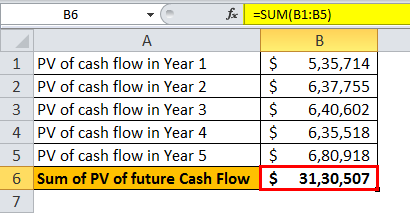

PV of cash flow in Year 1= $600,000 / (1+12%)1 = $535,714

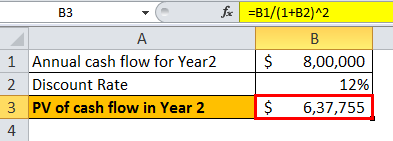

PV of cash flow in Year 2 = $800,000 / (1+12%)2 =$637,755

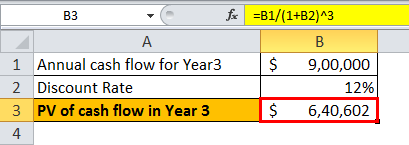

PV of cash flow in Year 3 = $900,000 / (1+12%)3 =$640,602

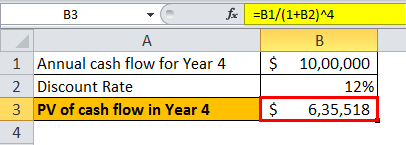

PV of cash flow in Year 4 = $1,000,000 / (1+12%)4 =$635,518

PV of cash flow in Year 5 = $1,200,000 / (1+12%)5 =$680,912

So, Sum of PV of future cash flows will be:

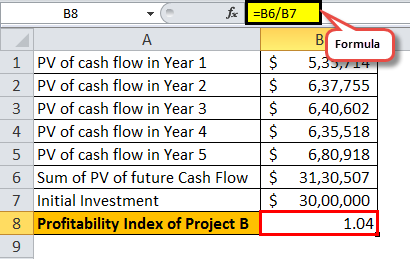

Profitability Index of Project B = $3,130,502 / $3,000,000

Using the formula of profitability index, it can be seen that Project A will create an additional value of $0.15 for every $1 invested in the project compared to Project B, which will create an additional value of $0.04 for every $1 invested in the project. Therefore, Company A should select Project A over Project B.

Profitability Index Calculator

You can use the following Profitability Index calculator-

| PV of Future Cash Flows | |

| Initial Investment | |

| Profitability Index Formula | |

| Profitability Index Formula = |

|

Relevance and Use

The concept of profitabilityProfitability refers to a company’s ability to generate revenue and maximize profit above its expenditure and operational costs. It is measured using specific ratios such as gross profit margin, EBITDA, and net profit margin. It aids investors in analyzing the company’s performance.read more index formula is very important from the point of view of project financeProject Finance is long-term debt finance offered for large infrastructure projects depending upon their projected cash flows. Moreover, an investor has to form a Special Purpose Vehicle (SPV) to acquire the same. read more. It is a handy tool to use when one needs to decide whether to invest in a project or not. The index can be used for ranking project investment in terms of value created per unit of investment.

- The basic idea is that – the higher the index, the more attractive the investment.

- If the index is greater than equal to unity, then the project adds value to the company, or otherwise, it destroys value when the index is less than unity.

Recommended Articles

This has been a guide to Profitability Index Formula. Here we discuss how to calculate the profitability index along with practical examples, a calculator, and a downloadable excel template. You can learn more about excel modeling from the following articles –

- INDEX FormulaThe INDEX function in Excel helps extract the value of a cell, which is within a specified array (range) and, at the intersection of the stated row and column numbers.read more

- List of Financial RatiosFinancial ratios are indications of a company’s financial performance. There are several forms of financial ratios that indicate the company’s results, financial risks, and operational efficiency, such as the liquidity ratio, asset turnover ratio, operating profitability ratios, business risk ratios, financial risk ratio, stability ratios, and so on.read more

- Calculate NPV in ExcelThe NPV (Net Present Value) of an investment is calculated as the difference between the present cash inflow and cash outflow. It is an Excel function and a financial formula that takes rate value for inflow and outflow as input.read more

Profitability index is an important measure in project finance to decide whether to invest in a project or not. It is calculated as the ratio of present value of a project cash flows and the initial investment.

Profitability Index=PV of Future Cash FlowsInitial InvestmentProfitability Index = frac{PV of Future Cash Flows}{Initial Investment}

If the profitability index is greater than 1, the project is accepted, and if it is less than 1, the project is rejected.

Let’s see how profitability index can be calculated in excel. Let us say that we are examining a project, which requires an initial investment of $10,000, and after the will give us cash flow of $3,000, $4,000, $2,000, 41,500, and $1,800 in the next five years.

To calculate the profitability index:

Step 1: Assume a required rate of return, or cost of capital for the project. Let’s say the cost of capital is 10%.

Step 2: Calculate the present value of all future cash flows. You can use the PV() function in excel for this calculation.

Step 3: Take the total of PV of all future cash flows. In our example, the total is 9677.87.

Step 4: Calculate profitability Index as follows:

Profitability Index = 9677.87/10,000 = 0.97

Since the profitability index is less than one, this project should not be accepted. The cash flows and calculations are shown below:

Profitability Index Formula (Table of Contents)

- Profitability Index Formula

- Examples of Profitability Index Formula (With Excel Template)

- Profitability Index Formula Calculator

Profitability Index Formula

The profitability Index is a measure used by firms to determine a relationship between costs and benefits for doing a proposed project.

Here’s the Profitability Index formula –

Profitability Index = PV of Future Cash Flows / Initial Investment

Examples of Profitability Index Formula (With Excel Template)

Let’s take an example to understand the calculation of the Profitability Index formula in a better manner.

You can download this Profitability Index Formula Excel Template here – Profitability Index Formula Excel Template

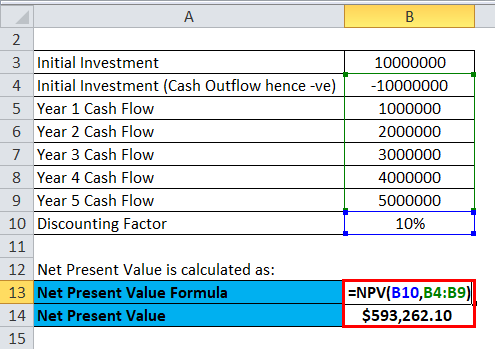

Example #1

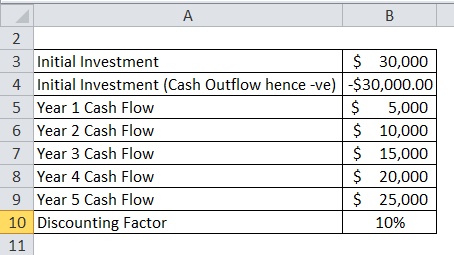

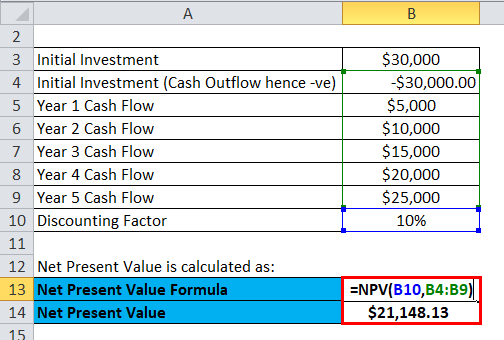

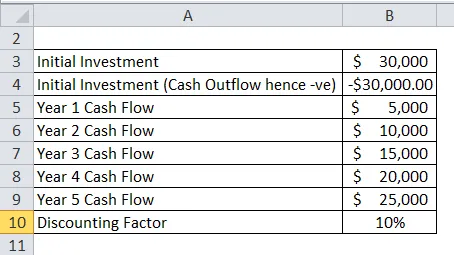

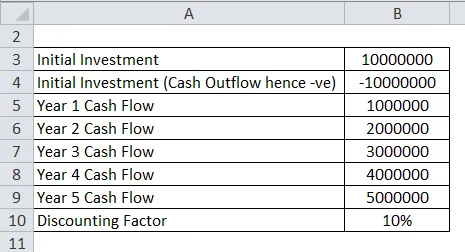

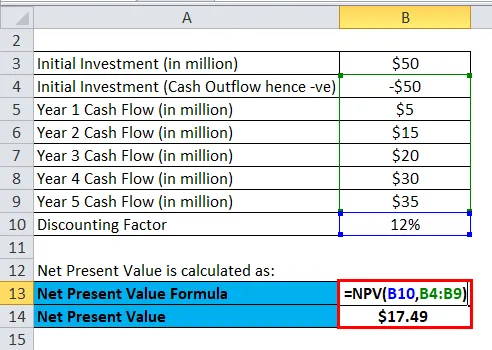

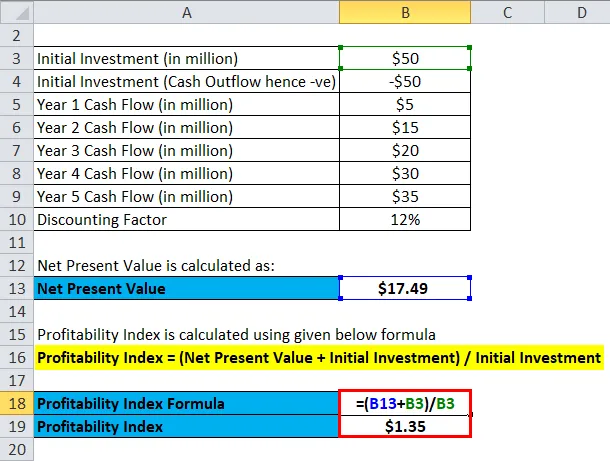

Let’s take the example of Project A, whose cash flows are depicted below: –

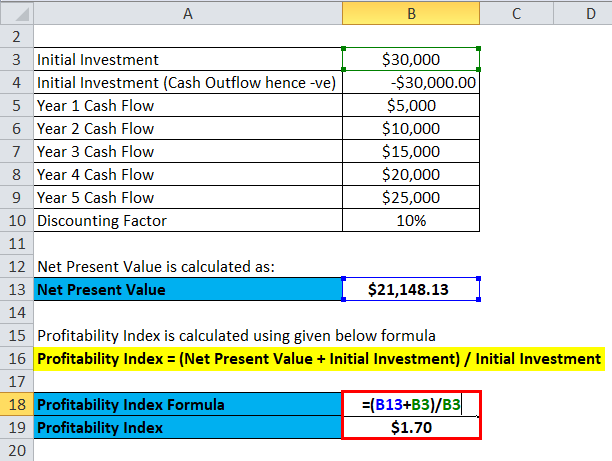

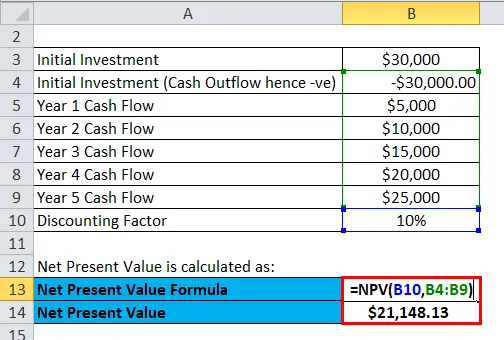

Profitability Index is calculated using given below formula

Profitability Index = PV of Future Cash Flows / Initial Investment

Profitability Index = (Net Present Value + Initial Investment) / Initial Investment

First, we calculate Net Present Value

Then, we calculate Profitability Index

Profitability Index = ($21148.13 + $30000) / $30000

Profitability Index = $1.70

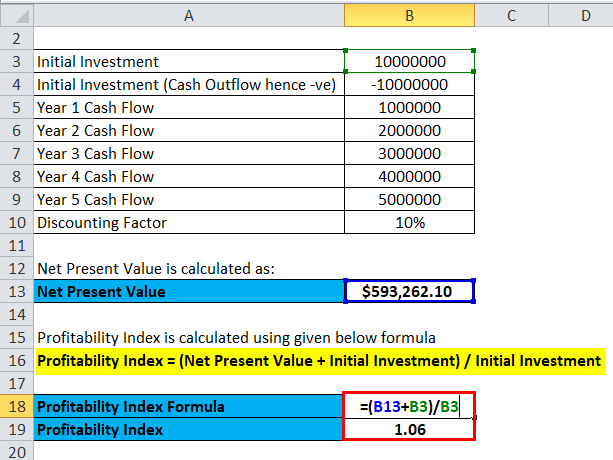

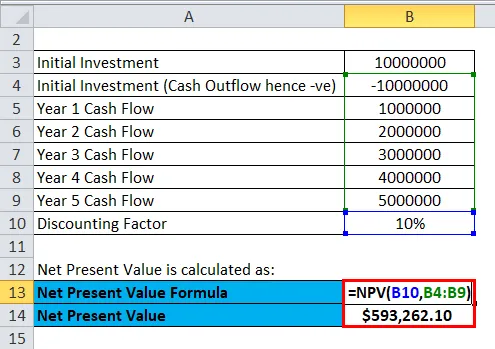

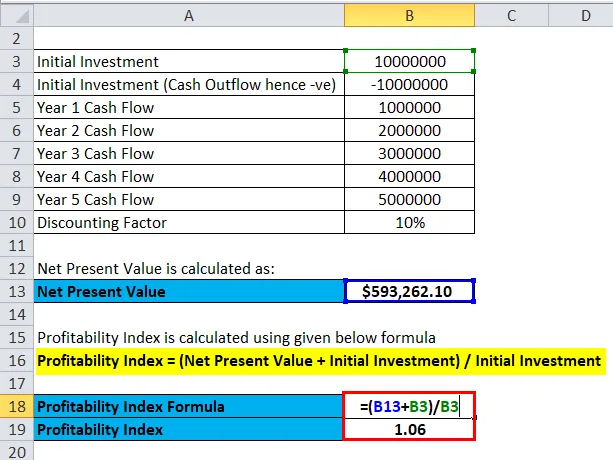

Example #2

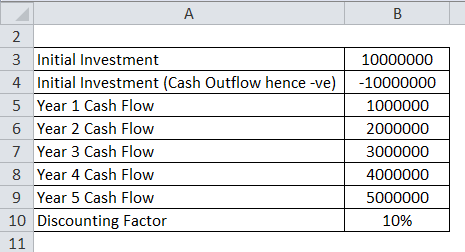

Let’s take an example of Reliance which as a Project X whose cash flows are depicted below: –

Profitability Index is calculated using given below formula

Profitability Index = PV of Future Cash Flows / Initial Investment

Profitability Index = (Net Present Value + Initial Investment) / Initial Investment

First, we calculate Net Present Value

Then, we calculate Profitability Index

Profitability Index = (593262.10 + 10000000) / 10000000

Profitability Index = 1.06

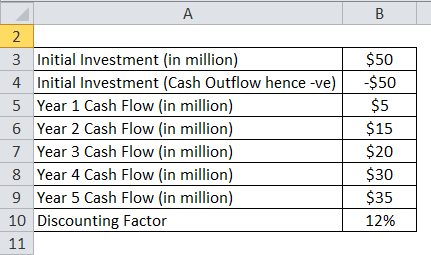

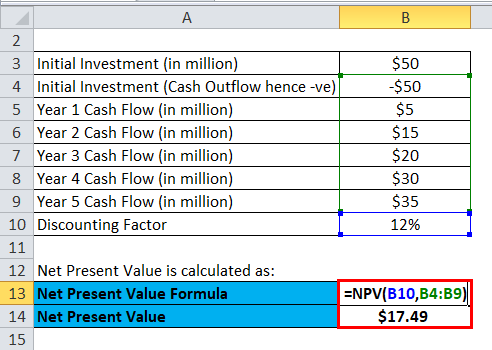

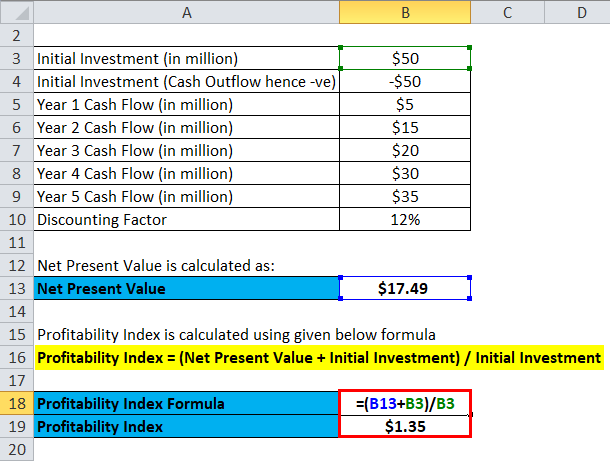

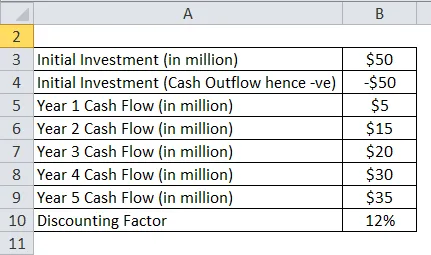

Example #3

Let’s take the example of Company Apple, which has a Project Z whose cash flows are depicted below: –

Profitability Index is calculated using given below formula

Profitability Index = PV of Future Cash Flows / Initial Investment

Profitability Index = (Net Present Value + Initial Investment) / Initial Investment

First, we calculate Net Present Value

Then, we calculate Profitability Index

Profitability Index = ($17.49 + $50 million) / $50 million

Profitability Index = $1.35

Explanation of Profitability Index Formula

The profitability Index is a measure used by firms to determine a relationship between costs and benefits for doing a proposed project. This measure is used to rank projects based on their value created per unit of investment.

- Present Value of Future Cash Flows – As the name indicates, the time value of money concept is used to determine the present value of future cash inflows for the project. Discounting takes into account that $1 received in future is not equal to $1 today, and hence a proper discounting factor must be used to determine what is the value of future $1 today.

- Initial Investment – It is the initial capital outlay for the project. This is the outlay at only the beginning, and other outlays at different points of the project are not considered as an initial investment.

Relevance and Uses of Profitability Index Formula

As stated, Profitability Index = PV of future cash flows / Initial Investment.

This can be further broken down to: –

Profitability Index = (Net Present Value + Initial Investment) / Initial Investment

So based on the above formula: –

- If the profitability index is > 1, then the company should proceed with the project as it generates value for the company.

- If the profitability index is < 1, then the company should not proceed with the project as it destroys value for the company.

- If the profitability index is = 1, then the company should be indifferent between proceeding with the project or not since it does not create additional value for the company or destroys value for the company.

This measure can be used to determine which project should be done. If there are multiple projects, then the project with the highest profitability index should be chosen. This is done when there is limited capital and projects are mutually exclusive. For this reason, it is called a benefit-cost ratio. This differs from the concept of accepting the project with the highest Net Present Value. The basis of comparing projects with only the Net Present Value does not take into account what is the initial investment. Profitability Index compares the Net Present Value reached with the initial investment and shows the most accurate representation of usage of company assets.

There are certain advantages and disadvantages of using the Profitability Index as a measure to decide to proceed with which project.

Advantages: –

- The PI index can indicate whether the supposed project to be undertaken can create or destroy value for the company.

- The PI index considers the time value of money and the risk of cash inflows in the future and discounts it with a cost of capital.

- When there is a need for capital rationing, the PI index is useful for ranking projects.

Disadvantages: –

- The PI index requires the cost of capital which is generally difficult to estimate.

- There is ambiguity in results for mutually exclusive projects if initial investments are different.

Profitability Index Formula Calculator

You can use the following Profitability Index Calculator.

| PV of Future Cash Flows | |

| Initial Investment | |

| Profitability Index | |

| Profitability Index | = |

|

Conclusion

The profitability Index is a measure used by firms to determine a relationship between costs and benefits for doing a proposed project. Projects with a Profitability Index greater than one should be chosen to be done by the company since they generate value for the company. Profitability Index less than one indicates that the project destroys value for the company. If there are multiple projects which are mutually exclusive, then the project which has the highest profitability index must be chosen to be done by the company if they have limited capital.

Recommended Articles

This has been a guide to the Profitability Index formula. Here we discuss How to Calculate Profitability Index along with practical examples. We also provide Profitability Index Calculator with a downloadable excel template. You may also look at the following articles to learn more –

- Calculation of Net Profit Margin Formula

- The formula for Gross Profit Margin

- Examples of Operating Profit Margin Formula

- CAPM Formula

- Guide to Benefit-Cost Ratio Formula

На чтение 6 мин Просмотров 311к.

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Содержание

- Инфографика: Индекс доходности (рентабельности) инвестиций

- Индекс доходности инвестиции. Формула расчета

- Дисконтированный индекс доходности инвестиций. Формула расчета

- Сложности оценки индекса доходности на практике

- Что показывает индекс доходности?

- Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

- Оценка индекса доходности инвестиции в Excel

- Как произвести экспресс-оценку любого бизнес плана?

- Преимущества и недостатки индекса доходности инвестиционного проекта

Инфографика: Индекс доходности (рентабельности) инвестиций

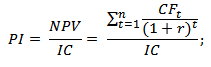

Индекс доходности инвестиции. Формула расчета

где:

PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

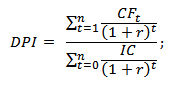

Дисконтированный индекс доходности инвестиций. Формула расчета

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

| Значение показателя | Оценка инвестиционного проекта |

| DPI<1 | Инвестиционный проект исключается из дальнейшего рассмотрения |

| DPI=1 | Доходы инвестиционного проекта равны затратам, проект не приносит ни прибыли ни убытков. Необходима его модификация |

| DPI>1 | Инвестиционный проект принимается для дальнейшего инвестиционного анализа |

| DPI1>DPI2 | Уровень эффективности управления капиталом в первом проекте выше, нежели во втором. Первый проект имеет большую инвестиционную привлекательность |

Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

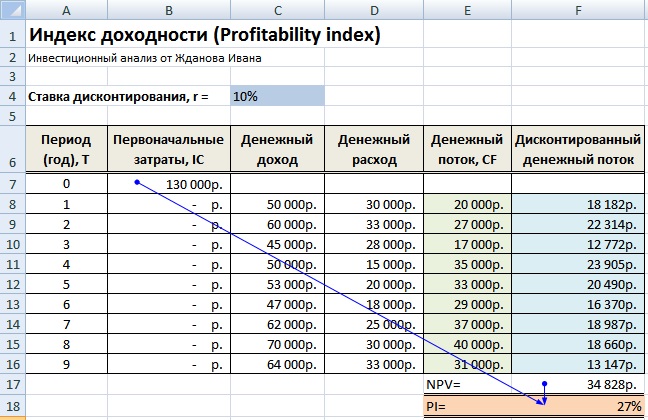

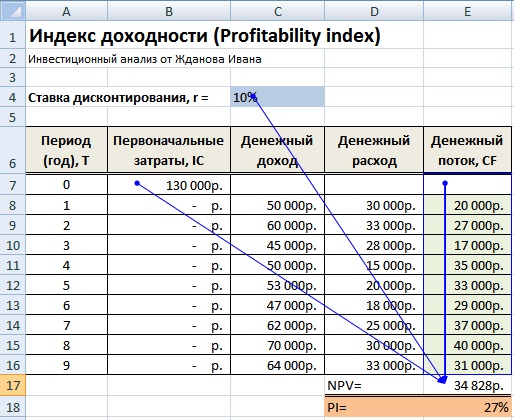

Рассмотрим пример оценки индекса доходности с помощью программы Excel. Для этого необходимо рассчитать две составляющие показателя: чистый дисконтированных доход и чистые дисконтированные затраты (если они присутствовали в течение срока реализации проекта). Рассмотрим два варианта расчета в Excel индекса доходности.

Первый вариант расчета индекса доходности следующий:

- Денежный поток CF (Cash Flow) =C8-D8

- Дисконтированный денежный поток =E8/(1+$C$4)^A8

- Чистый дисконтированный денежный поток (NPV) =СУММ(F8:F16)-B7

- Индекс доходности (PI) =F17/B7

На рисунке ниже показан итоговый результат расчета PI в Excel.

Второй вариант расчета индекса доходности инвестиционного проекта заключается в использовании встроенной финансовой формулы в Excel — ЧПС (чистая приведенная стоимость) для расчета чистого дисконтированного дохода (NPV). В результате формулы расчета будут иметь следующий вид:

- Дисконтированный денежный поток (NPV) =ЧПС(C4;E7:E16)-B7

- Индекс прибыльности (PI) =E17/B7

Как видно, расчет по двум методам привел к аналогичным результатам.

Как произвести экспресс-оценку любого бизнес плана?

Все бизнес-планы включают в себя финансовый план, который оценивают с помощью инвестиционных показателей эффективность вложения для инвестора. Финансовый план и его показатели являются самыми значимыми для принятия решения о финансировании проекта. Чтобы быстро оценить любой бизнес-проект на уровень инвестиционной привлекательности следует рассмотреть четыре показателя: чистый дисконтированный доход, внутренняя норма прибыли, индекс доходности и дисконтированный период окупаемости. Если выполняются условия по данным показателям, то инвестиционный проект может быть уже более детально проанализирован на характер и природу получения денежных потоков, систему менеджмента, маркетинга и продаж.

|

Показатели экспресс оценки |

Значения показателей |

| Чистый дисконтированный доход (NPV) |

NPV>0 |

| Внутреннюю норму прибыли (IRR) |

IRR>WACC |

| Дисконтированный индекс доходности (DPI) |

DPI >1 |

| Дисконтированный период окупаемости (DPP) |

DPP →0 |

Индекс доходности входит в четыре основных показателя, которые оценивает любой инвестор при вложении в проект. Помимо данных показателей существуют другие коэффициенты оценки эффективности инвестиций, которые более подробно рассмотрены в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI» .

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Преимущества и недостатки индекса доходности инвестиционного проекта

Преимущества индекса доходности следующие:

- Возможность сравнительного анализа инвестиционных проектов различных по масштабу.

- Использование ставки дисконтирования для учета различных трудноформализуемых факторов риска проекта.

К недостаткам индекса доходности можно отнести:

- Прогнозирование будущих денежных потоков в инвестиционном проекте.

- Сложность точной оценки ставки дисконтирования для различных проектов.

- Сложность оценки влияния нематериальных факторов на будущие денежные потоки проекта.

Резюме

В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта. Так же на примере разобрали, как использовать Excel для быстрого расчета данного показателя для проекта или бизнес-плана.

Автор: к.э.н. Жданов Иван Юрьевич

The profitability index (PI) or PI index is a measure that is used in finance to assess whether a company should pursue a project or not. The profitability index is strongly related to the Net Present Value (NPV), which we discuss on the page on NPV (insert link). On this page, we explain the PI index formula, provide a profitability index example, At the bottom of this page, we implement a profitability index financial calculator using an Excel spreadsheet.

PI index formula

Let us start with a discussion of the pi index formula. The profitability index equals the present value of a project’s future cash flows divided by the initial cash investment. Algebraically:

An alternative way to formulate the PI index formula is by using the net present value (NPV):

This means that if we have the NPV of a project, we can easily calculate the profitability index. We just divide the NPV by the initial cash outlay and add 1.

PI index decision rule

How should we interpret the I index? If the PI index is larger than one, then we should accept the project. If the PI index is smaller than one, we should not undertake the project.

- if PI > 1, go ahead with the project

- if PI < 1, do not undertake the project

This decision rule is equivalent to using the NPV to choose among projects. In particular, a negative (positive) NPV corresponds with a PI index below (above) 1. Let’s put the above formulae into practice. In the following section we provide a profitability index example.

Profitability Index example

Let us consider the following profitability index calculation example. Suppose we have two projects with the following initial investment and subsequent cash flows:

The required rate of return is 10%. Now, let us calculate the PI index for both projects:

Using a required rate of return of 10%, we should opt for project B because it has a profitability index of 1.53, compared to only 1.09 in the case of project A.

Summary

On this page, we discussed the PI index in finance. The index is used to evaluate whether or not a company should undertake a project. The PI index is a profitability measure that yields results that are identical to the net present value decision rule.

- Формула индекса доходности

Формула индекса доходности (Содержание)

- Формула индекса доходности

- Примеры формулы индекса доходности (с шаблоном Excel)

- Калькулятор формулы расчета индекса доходности

Формула индекса доходности

Индекс рентабельности — это показатель, используемый фирмами для определения взаимосвязи между затратами и выгодами от реализации предложенного проекта.

Вот формула индекса доходности —

Profitability Index = PV of Future Cash Flows / Initial Investment

Примеры формулы индекса доходности (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять формулу расчета индекса доходности.

Вы можете скачать этот шаблон Excel для формулы индекса доходности здесь — Шаблон Excel для формулы индекса доходности

Формула индекса доходности — пример № 1

Давайте возьмем пример проекта А, денежные потоки которого изображены ниже:

Индекс доходности рассчитывается по приведенной ниже формуле

Индекс доходности = PV будущих денежных потоков / начальных инвестиций

Индекс рентабельности = (чистая приведенная стоимость + начальные инвестиции) / начальные инвестиции

Сначала мы рассчитаем чистую приведенную стоимость

Затем мы рассчитываем индекс доходности

Индекс доходности = (21148, 13 долл. США + 30000 долл. США) / 30000 долл. США

Индекс доходности = $ 1, 70

Формула индекса доходности — пример № 2

Давайте возьмем пример доверия, который в качестве проекта X, денежные потоки которого изображены ниже:

Индекс доходности рассчитывается по приведенной ниже формуле

Индекс доходности = PV будущих денежных потоков / начальных инвестиций

Индекс рентабельности = (чистая приведенная стоимость + начальные инвестиции) / начальные инвестиции

Сначала мы рассчитаем чистую приведенную стоимость

Затем мы рассчитываем индекс доходности

Индекс доходности = (593262.10 + 10000000) / 10000000

Индекс доходности = 1, 06

Формула индекса доходности — пример № 3

Давайте возьмем пример компании Apple, у которой есть проект Z, денежные потоки которого изображены ниже:

Индекс доходности рассчитывается по приведенной ниже формуле

Индекс доходности = PV будущих денежных потоков / начальных инвестиций

Индекс рентабельности = (чистая приведенная стоимость + начальные инвестиции) / начальные инвестиции

Сначала мы рассчитаем чистую приведенную стоимость

Затем мы рассчитываем индекс доходности

Индекс рентабельности = (17, 49 долл. США + 50 млн долл. США) / 50 млн долл. США

Индекс доходности = $ 1, 35

Пояснение формулы индекса доходности

Индекс рентабельности — это показатель, используемый фирмами для определения взаимосвязи между затратами и выгодами от реализации предложенного проекта. Эта мера используется для ранжирования проектов на основе их стоимости, созданной на единицу инвестиций.

- Приведенная стоимость будущих денежных потоков. Как следует из названия, понятие временной стоимости денег используется для определения текущей стоимости будущих притоков денежных средств по проекту. Дисконтирование учитывает, что 1 доллар, полученный в будущем, не равен 1 доллару сегодня, и, следовательно, надлежащий коэффициент дисконтирования должен быть использован для определения стоимости будущего 1 доллара сегодня.

- Начальные инвестиции — это первоначальные капитальные затраты на проект. Это затраты только в начале, а другие затраты в разных точках проекта не рассматриваются как начальные инвестиции.

Релевантность и использование формулы индекса доходности

Как указано, индекс рентабельности = PV будущих денежных потоков / начальных инвестиций

Это может быть далее разбито на:

Индекс рентабельности = (чистая приведенная стоимость + начальные инвестиции) / начальные инвестиции

Итак, основываясь на приведенной выше формуле:

- Если индекс рентабельности> 1, тогда компания должна приступить к проекту, поскольку он генерирует ценность для компании

- Если индекс рентабельности <1, то компания не должна продолжать проект, поскольку это разрушает ценность для компании.

- Если индекс прибыльности = 1, то компания должна быть безразлична к продолжению проекта или нет, так как это не создает дополнительную ценность для компании или разрушает ценность для компании

Эта мера может использоваться, чтобы определить, какой проект должен быть сделан. Если есть несколько проектов, то должен быть выбран проект с самым высоким индексом доходности. Это делается, когда капитал ограничен, а проекты взаимоисключающие. По этой причине это называется соотношением выгод и затрат. Это отличается от концепции принятия проекта с самой высокой чистой приведенной стоимостью. Основа сравнения проектов только с чистой приведенной стоимостью не учитывает первоначальные инвестиции. Индекс рентабельности сравнивает чистую приведенную стоимость, достигнутую с первоначальными инвестициями, и показывает наиболее точное представление об использовании активов компании.

Существуют определенные преимущества и недостатки использования индекса прибыльности в качестве меры для принятия решения о том, какой проект продолжить.

Преимущества: —

- Индекс PI может указывать, может ли предполагаемый проект, который будет предпринят, создать или разрушить ценность для компании.

- Индекс PI учитывает временную стоимость денег и риск притока денежных средств в будущем и дисконтирует их с учетом стоимости капитала.

- Когда существует потребность в нормировании капитала, индекс PI полезен для ранжирования проектов.

Недостатки: —

- Индекс PI требует стоимости капитала, которую обычно сложно оценить.

- Существует неопределенность в результатах для взаимоисключающих проектов, если первоначальные инвестиции различны.

Калькулятор формулы расчета индекса доходности

Вы можете использовать следующий калькулятор индекса доходности.

| PV будущих денежных потоков | |

| Начальные инвестиции | |

| Индекс доходности | |

| Индекс доходности | знак равно |

|

Вывод

Индекс рентабельности — это показатель, используемый фирмами для определения взаимосвязи между затратами и выгодами от реализации предложенного проекта. Проекты с индексом доходности больше единицы должны быть выбраны для выполнения компанией, поскольку они создают ценность для компании. Индекс рентабельности меньше единицы указывает на то, что проект разрушает ценность для компании. Если есть несколько проектов, которые являются взаимоисключающими, то проект, который имеет самый высокий индекс доходности, должен быть выбран компанией, если у них ограниченный капитал.

Рекомендуемые статьи

Это было руководство к формуле индекса доходности. Здесь мы обсуждаем, как рассчитать индекс доходности вместе с практическими примерами. Мы также предоставляем Калькулятор индекса прибыльности с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Расчет формулы чистой прибыли

- Формула для валовой прибыли

- Примеры формулы маржи операционной прибыли

- CAPM Формула

Одной из важнейших задач для руководителя проектов является правильная оценка экономической эффективности предлагаемого проекта. Эта оценка очень важны как на начальном этапе для определения более выгодного варианта среди альтернатив, а так же на стадии завершения для оценки суммарного экономического эффекта для проектного офиса. Не смотря на то, что существуют специализированные программные продукты помогающие производить подобные расчеты, все это по силам сделать и стандартными средствами таблиц Excel. В статье, мы кратко коснемся основных расчетных коэффициентов, их экономической сути и кратенько отобразим наглядные примеры, то как это можно выполнить в Excel-таблицах.

Все методы оценки эффективности инвестиционных проектов можно разделить на две большие группы:

-

Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

-

Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыл (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

СТАТИСТИЧЕСКИЕ МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ/ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Статистические методы оценки являются самым простым классом подходов к анализу инвестиций и инвестиционных проектов. Несмотря на свою кажущуюся простоту расчета и использования, они позволяют сделать выводы по качеству объектов инвестиций, сравнить их между собой и отсеять неэффективные.

СРОК ОКУПАЕМОСТИ ИНВЕСТИЦИЙ (PAYBACK PERIOD)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

ФОРМУЛА РАСЧЕТА СРОКА ОКУПАЕМОСТИ ИНВЕСТИЦИЙ (ИНВЕСТИЦИОННОГО ПРОЕКТА)

где:

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost ofCapital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

ПРИМЕР РАСЧЕТА СРОКА ОКУПАЕМОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА В EXCEL

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6+$C$3

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

НАПРАВЛЕНИЯ ИСПОЛЬЗОВАНИЯ СРОКА ОКУПАЕМОСТИ ИНВЕСТИЦИЙ (ИНВЕСТИЦИОННЫХ ПРОЕКТОВ)

Показатель периода окупаемости инвестиций использует как сравнительный показатель для оценки эффективности альтернативных инвестиционных проектов. Тот проект, у которого быстрее период окупаемости тот эффективнее. Данный коэффициент используют, как правило, всегда в совокупности с другими показателям, которые мы разберем ниже.

ДОСТОИНСТВА И НЕДОСТАТКИ ПОКАЗАТЕЛЯ СРОКА ОКУПАЕМОСТИ ИНВЕСТИЦИЙ

Достоинства показателя его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток. В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора «тяжелых» инвестиционных проектов.

КОЭФФИЦИЕНТ РЕНТАБЕЛЬНОСТИ ИНВЕСТИЦИЙ (ACCOUNTING RATE OF RETURN)

Коэффициент рентабельности инвестиций или инвестиционного проекта (англ. Accounting Rate of Return, ARR, ROI, учетная норма прибыли, рентабельность инвестиций) – показатель отражающий прибыльность объекта инвестиций без учета дисконтирования.

ФОРМУЛА РАСЧЕТА КОЭФФИЦИЕНТА РЕНТАБЕЛЬНОСТИ ИНВЕСТИЦИЙ

где:

CFср – средний денежный поток (чистая прибыль) объекта инвестиций за рассматриваемый период (месяц, год);

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения.

Существует также следующая разновидность формулы рентабельности инвестиций отражающая случай, когда в объект/проект в течение рассматриваемого периода вносят дополнительные инвестиционные вложения. Поэтому берется средняя стоимость капитала за период. Формула при этом имеет вид:

где:

IC0, IC1 – стоимость инвестиций (затраченного капитала) на начало и конец отчетного периода.

ПРИМЕР РАСЧЕТА КОЭФФИЦИЕНТА РЕНТАБЕЛЬНОСТИ ИНВЕСТИЦИЙ (ИНВЕСТИЦИОННОГО ПРОЕКТА) В EXCEL

Для того чтобы лучше понять экономический смысл и алгоритм расчета воспользуемся программой Excel. Затраты, которые понес инвестор были только в первом периоде и составили 130000 руб., денежные поступления от инвестиций изменялись ежемесячно, поэтому мы рассчитываем средние поступления по месяцам. За расчетный период может браться любой временной отрезок, квартал, год. В нашем случае мы получаем месячную рентабельность инвестиционного проекта. Формула расчета в Excel следующая:

В14=СРЗНАЧ(C5:C12)/B5

ЦЕЛИ ИСПОЛЬЗОВАНИЯ КОЭФФИЦИЕНТА РЕНТАБЕЛЬНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

Данный показатель используется для сравнения различных альтернативных инвестиционных проектов. Чем выше ARR, тем выше привлекательность данного проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций.

ДОСТОИНСТВА И НЕДОСТАТКИ КОЭФФИЦИЕНТА РЕНТАБЕЛЬНОСТИ ИНВЕСТИЦИЙ

Достоинства коэффициента в его простоте расчета и получения и на этом его достоинства заканчиваются. К недостаткам данного коэффициента можно отнести сложность прогнозирования будущих денежных поступлений/доходов от проекта. К тому же если проект венчурный, то данный показатель может сильно исказить картину восприятия проекта. ARR как правило используется для внешней демонстрации успешного того или иного проекта. Показатель в своей формуле не учитывает изменения стоимости денег во времени. Данный показатель может быть использован на первом этапе оценки и отбора инвестиционных проектов.

ДИНАМИЧЕСКИЕ МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ/ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Рассмотрим ряд динамических методов оценки инвестиционных проектов, данные показатели используют дисконтирование, что является несомненным преимуществом по отношению к статистическим методам.

ЧИСТЫЙ ДИСКОНТИРОВАННЫЙ ДОХОД (NET PRESENT VALUE)

Чистый дисконтированный доход (англ. Net Present Value, NPV, чистая текущая стоимость, чистый приведенный доход, текущая стоимость) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами.

Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

ФОРМУЛА ЧИСТОГО ДИСКОНТИРОВАННОГО ДОХОДА

где:

NPV – чистый дисконтированный доход проекта;

CFt – денежный поток в период времени t;

CF0 – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF0 = IC);

r – ставка дисконтирования (барьерная ставка).

ОЦЕНКА ПРОЕКТА НА ОСНОВЕ КРИТЕРИЯ NPV

| Критерий оценки NPV | Заключение по проекту |

| NPV<0 | Инвестиционный проект, имеющий отрицательное значение NPV следует исключить из рассмотрения |

| NPV=0 | Инвестиционный проект обеспечит уровень безубыточности, когда все доходы равны расходам |

| NPV>0 | Инвестиционный проект привлекателен для вложения |

| NPV1>NPV2* | Сравнение NPV одного проекта с NPV* другого, показывает большую инвестиционную привлекательность первого |

ПРИМЕР РАСЧЕТА ЧИСТОГО ДИСКОНТИРОВАННОГО ДОХОДА В EXCEL

Рассмотрим пример расчета чистого дисконтированного дохода в программе Excel. В программе есть удобная функция ЧПС (чистая приведенная стоимость), которая позволяет использовать ставку дисконтирования в расчетах. Рассчитаем ниже в двух вариантах NPV.

Вариант №1

Итак, разберем алгоритм последовательного расчета всех показателей NPV.

- Расчет денежного потока по годам: E7=C7-D7

- Дисконтирование денежного потока по времени: F7=E7/(1+$C$3)^A7

- Суммирование всех дисконтированных денежных поступлений по инвестиционному проекту и вычитание первоначальных капитальных затрат: F16 =СУММ(F7:F15)-B6

Вариант №2

Расчет с использованием встроенной формулы ЧПС. Следует заметить, что необходимо вычесть первоначальные капитальные затраты (В6).

=ЧПС($C$3;E7;E8;E9;E10;E11;E12;E13;E14;E15)-B6

Результаты в обоих методах подсчета NPV, как мы видим, совпадают.

ВНУТРЕННЯЯ НОРМА ПРИБЫЛИ ИНВЕСТИЦИОННОГО ПРОЕКТА

Внутренняя норма прибыли (англ. Internal Rate of Return, IRR, внутренняя норма дисконта, внутренняя норма прибыли, внутренний коэффициент эффективности) – показывает такую ставку дисконтирования, при которой чистый дисконтированный доход равняется нулю.

ФОРМУЛА РАСЧЕТА ВНУТРЕННЕЙ НОРМЫ ПРИБЫЛИ ИНВЕСТИЦИОННОГО ПРОЕКТА

где:

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

IRR – внутренняя норма прибыли;

CF0 – денежный поток в первоначальный момент. В первом периоде, как правило, денежный поток равняется инвестиционному капиталу (CF0 = IC).

ПРИМЕР РАСЧЕТА IRR ИНВЕСТИЦИОННОГО ПРОЕКТА В EXCEL

Рассмотрим пример расчета внутренней нормы прибыли в Excel, в программе есть хорошая функция ВСД (внутренняя ставка доходности), которая позволяет быстро рассчитать IRR. Данную функцию корректно использовать в том случае если есть хотя бы один положительный и отрицательный денежный поток.

E16 =ВСД(E6:E15)

ДОСТОИНСТВА И НЕДОСТАТКИ ВНУТРЕННЕЙ НОРМЫ ДОХОДНОСТИ IRR

+ ) возможность сравнения инвестиционных проектов между собой, имеющих разный горизонт инвестирования;

+ )возможность сравнения не только проектов, но и альтернативных инвестиций, например банковский вклад. Если IRR проекта составляет 25%, а банковский вклад равен 15%, то проект более инвестиционно привлекателен.

+ ) экспресс-оценка проекта на его целесообразность дальнейшего развития.

Внутреннюю норму прибыли оценивают со средневзвешенной стоимостью привлеченного капитала, что позволяет сделать оценку целесообразности дальнейшего развития проекта.

| Оценка значений коэффициента IRR | Заключение по проекту |

| IRR > WACC | Вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект инвестиционно привлекателен |

| IRR = WACC | Проект не принесет ни убытков, ни дохода в будущем периоде и такой проект не является привлекательным |

| IRR < WACC | Такой проект будет создавать отрицательный дисконтированный денежный поток в будущем |

— ) не отражен абсолютный рост стоимости инвестиционного проекта;

— ) денежные потоки часто имеют не систематическую структуру, что затрудняет правильный расчет данного показателя.

ИНДЕКС ПРИБЫЛЬНОСТИ ИНВЕСТИЦИЙ (PROFITABILITY INDEX)

Индекс прибыльность инвестиций (англ. Profitability index, PI, индекс доходности, индекс рентабельности) – показатель эффективности инвестиций, показывающий отдачу (доходность) вложенного капитала. Индекс прибыли представляет собой отношение дисконтированной стоимости будущих денежных потоков к стоимости первоначальных инвестиций. Экономический смысл данного коэффициента – это оценка дополнительной ценности на каждый вложенный рубль.

ФОРМУЛА РАСЧЕТА ИНДЕКСА ПРИБЫЛЬНОСТИ ИНВЕСТИЦИЙ

где:

NPV – чистый дисконтированный доход;

n – срок реализации проекта;

r – ставка дисконтирования (%);

IC – вложенный (затраченный) инвестиционный капитал.

РАЗНОВИДНОСТЬ ФОРМУЛЫ ИНДЕКСА ПРИБЫЛЬНОСТИ ИНВЕСТИЦИЙ

Если вложения в проект осуществляются не единовременно, а на протяжении всего времени реализации, то необходимо инвестиционный капитал (IC) привести к единой стоимости, т.е. дисконтировать его. Формула в этом случае станет иметь следующий вид:

Чем выше коэффициент прибыльности инвестиций, тем большую отдачу на вложенный капитал приносит данная инвестиция. Данный критерий используется для сравнения между собой нескольких инвестиционных проектов. На практике большой индекс прибыли не всегда показывает эффективность проекта, ведь в таком случае оценка будущих доходов могла быть завышена или периодичность их получения не правильно оценена.

ОЦЕНКА ПРОЕКТА НА ОСНОВЕ КРИТЕРИЯ PI

| Критерий оценки PI | Заключение по выбору проекта |

| PI<1 | Инвестиционный проект не сможет возместить в полном размере вложенные в него капитальные затраты |

| PI=1 | Инвестиционный проект имеет доходность равную выбранной ставки дисконтирования |

| PI>1 | Проект инвестиционно привлекателен для вложения, так как сможет обеспечить дополнительную отдачу капитала. |

| PI1>PI2* | Сравнение между собой инвестиционной привлекательности нескольких проектов. Первый проект имеет большую рентабельность, поэтому второй будет отброшен |

ПРИМЕР РАСЧЕТА ИНДЕКСА ПРИБЫЛЬНОСТИ ПРОЕКТА В EXCEL

Рассмотрим на примере вычисление индекса прибыльности. На рисунке ниже показан расчет PI в ячейке F18.

- Расчет столбца F – Дисконтированного денежного потока =E7/(1+$C$3)^A7

- Расчет чистого дисконтированного дохода NPV в ячейке F16 =СУММ(F7:F15)-B6

- Оценка прибыльности инвестиций в ячейке F18 =F16/B6

Если бы инвестиционные затраты были каждый год, то необходимо было индекс прибыльности рассчитывать по второй формуле и приводить их к настоящему времени (дисконтировать).

ДИСКОНТИРОВАННЫЙ СРОК ОКУПАЕМОСТИ ИНВЕСТИЦИЙ

Дисконтированный срок окупаемости (англ. Discounted Payback Period, DPP) – показатель отражающий период, через который окупятся первоначальные инвестиционные затраты. Формула расчета коэффициента аналогична формуле оценки периода окупаемости инвестиций, только используется дисконтирование

ФОРМУЛА РАСЧЕТА ДИСКОНТИРОВАННОГО СРОКА ОКУПАЕМОСТИ ИНВЕСТИЦИЙ

где:

IC (Invest Capital)– инвестиционный капитал, первоначальные затраты инвестора в объект вложения;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

r – ставка дисконтирования;

t –период оценки получаемого денежного потока.

ПРИМЕР РАСЧЕТА ДИСКОНТИРОВАННОГО СРОКА ОКУПАЕМОСТИ ИНВЕСТИЦИЙ В EXCEL

Рассчитаем коэффициент дисконтированного срока окупаемости инвестиций в Excel. На рисунке ниже показан пример расчета. Для этого необходимо выполнить следующие операции:

- Рассчитать дисконтированный денежный поток в колонке D =C7/(1+$C$3)^A7

- Посчитать нарастающим итогом прирост капитала в колоне E =E7+D8

- Оценить в какой период вложенные инвестиции (IC) окупились полностью.

Как мы видим окупаемость всех затрат дисконтированным денежным потоком произошла на 6 месяц. Чем меньше период окупаемости инвестиционного проекта, тем более привлекательны данные проекты.

ДОСТОИНСТВА И НЕДОСТАТКИ ДИСКОНТИРОВАННОГО СРОКА ОКУПАЕМОСТИ

Достоинством коэффициента является возможность использовать в формуле свойство денег изменять свою стоимость со временем за счет инфляционных процессов. Это повышает точность оценки периода возврата вложенного капитала. Сложность использования данного коэффициента заключаются в точном определении будущих денежных поступлений от инвестиции и оценке ставки дисконтирования. Ставка может изменяться на всем жизненном цикле инвестиции из-за действия различных экономических, политических, производственных факторов.

На рисунке ниже показана таблица критериев выбора инвестиционного проекта/инвестиции на основе рассмотренных коэффициентов. Данные показатели позволяют дать экспресс-оценку привлекательности проекта. Следует заметить, что данные показатели плохо применяются для оценки венчурных проектов, потому что сложно спрогнозировать какие будут продажи, доходы и спрос в этом проекте. Показатели хорошо себя зарекомендовали в оценке уже реализованных проектов с четко выстроенными бизнес процессами.

| Показатель | Критерий выбора инвестиции |

| Статистические методы оценки эффективности инвестиций | |

| Период окупаемости | PP -> min |

| Рентабельность инвестиционного капитала | ARR>0 |

| Динамические методы оценки эффективности инвестиций | |

| Чистый дисконтированный доход | NPV>0 |

| Внутренняя норма прибыли | IRR>WACC |

| Индекс прибыльности | PI>1 |

| Дисконтированный период окупаемости | DPP -> min |

Резюме

Использование коэффициентов оценки инвестиционных проектов позволяет сделать выбрать наиболее привлекательные объекты для вложения. Мы рассмотрели как статистические, так и динамические методы оценки, на практике, первые подходят для отражения общей характеристики объекта, тогда как динамические позволяют более точно оценить параметры инвестиции.Помимо внешних факторов, на оценку влияют внутренние – сложность точного определения будущих денежных поступлений от проекта. Показатели дают в большей степени финансовое описание жизни инвестиции и не раскрывают причинно-следственных связей с получаемыми доходами (сложно оценить венчурные проекты и стартапы ).

За материалы спасибо Жданов Иван

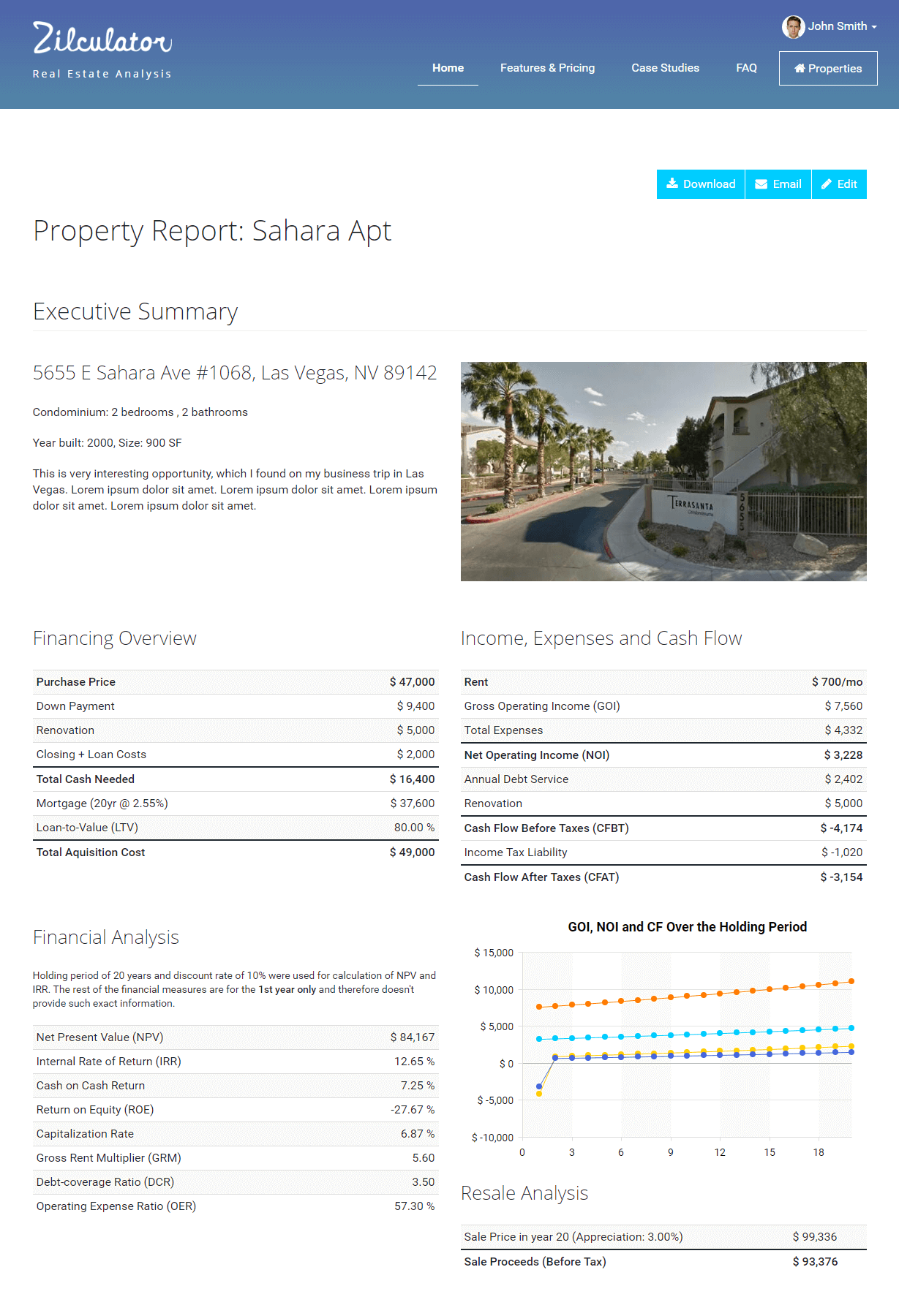

Formula & Definition

The profitability index (PI) is similar to the NPV (Net Present Value) method to measure the return on an investment. When calculating NPV, the purchase price is subtracted from the asset’s present value (PV) of future cashflow. If the number is zero or a number is positive, you have exceeded or equaled the rate of return that is required (your discount rate).

The profitability index instead calculates the ratio between the initial investment and the present value of future cashflow. If the initial investment and the present value of future cash flow are exactly equal, the index is 1.0. This means that with PI of 1.0 your investment achieves exactly the rate of return you aimed for; or simply that your internal rate of return (IRR) equals your discount rate set in the calculation of present value. If it is above 1.0, you have exceeded the rate of return goal. However, if your ratio is under 1.0, this means that you have not reached the goal and your internal rate of return is lower than your discount rate.

From a glance, it is easy to think that the profitability index is the same as NPV as it also uses present value of future cashflows and the purchase price. However the profitability index makes it easier to compare properties that have a different purchase price. This is because the profitability index is a ratio, showing us each investments proportion for the dollar that is returned vs. the dollar invested initially.

Zilculator helps real estate professionals calculate profitability index easily. Never use a spreadsheet again! Analyze your own property or create investment reports for your clients.

- Professional-grade branded investment reports

- Loading data from MLS®, Zillow®, and Rentometer Pro®

- Sales and Rental comps

Create your report in 2 minutes

How to Calculate Profitability Index

- Calculate present value of all future cash flows using the formula for Discounted Cash Flow.

- Divide this number by the total initial cash investment using the formula below:

Excel Spreadsheet Example

We prepared a simple example and calculation of real estate profitability index in an excel spreadsheet file. You can download the file, input your own numbers and calculate results in no time. The only thing we ask in return is for you to like our facebook page or follow us on twitter.

Download Excel Spreadsheet Example

Содержание

- Индекс доходности это

- Как найти индекс доходности

- Pi формула

- Расчет PI в Excel

- Пример расчет pi показателя

- Норма доходности дисконтированных затрат

- Сравнение npv, irr, pi

В этой статье мы поговорим о методах оценки эффективности инвестиционных проектов — индекс доходности. Это полезно если есть несколько проектов и надо выбрать один из них. Рассказываем, как это сделать при помощи PI индекса.

Индекс доходности это

Доходность или рентабельность служат для контроля и анализа финансовой деятельности компании.

Но начнём мы не с него, а с другого слова, не менее загадочного — эффективность. Мы часто используем это слово в жизни: эффективный менеджер, эффективный руководитель, эффективный продавец и т.д. Но что же понимается под всеми этими словосочетаниями?

Давайте представим такую ситуацию: вам надо убрать огромный камень с места будущего строительства. Для этого вы наняли бригаду специалистов. Они убрали камень за неделю.

Какая это работа? Эффективная? Невозможно ответить, потому что надо сравнить с чем-то.

Другая бригада специалистов привезла экскаватор и убрала этот камень всего за 4 часа. Вдобавок к этому распилила его на части и увезла далеко от места стройки.

А теперь можете сравнить? Чья работа эффективнее? Ну конечно же второй бригады.

Таким образом эффективность — это достижение максимального результата с минимальными усилиями.

К усилиям мы здесь относим — материальные, моральные, физические и временные затраты. Каждый из этих ресурсов очень важен. Поэтому мы делаем вывод:

Эффективность имеет смысл только в приложении к чему-либо: к труду, к скорости, к материалам и так далее.

Рентабельность — это такой же показатель эффективности, но в деньгах. Поэтому рентабельность также не имеет никакого смысла без приложения к чему-либо.

PI можно использовать для грейдирования разных проектов. С помощью ПИ инвесторы могут количественно оценить стоимость в каждой инвестиционной единицы.

Рентабельность собственного капитала (ROE) – что показывает, как повысить

Как найти индекс доходности

В литературе индекс доходности чаше всего обозначается аббревиатурой PI (от анг. profitability index). Индекс рентабельности представляет собой соотношение между затратами и выгодой конкретного проекта. Чтобы его определить нужно текущую стоимость ожидаемых денежных потоков разделить на первоначальную сумму, вложенную в проект. Если pi проекта будет хотя бы выше единицы, он считается экономически более привлекательным. Проекты при доходности меньше единицы даже рассматривать для вложения не стоит.

Таким образом, индексом рентабельности называют особый метод оценки эффективности инвестиций. И его применяют по отношению к возможным затратам денежных средств. Если проще, то с помощью этого метода можно определить прибыльность проекта, разделив прогнозируемый приток денег на прогнозируемой отток.

ПИ используется для сравнения финансовой привлекательности проектов. При этом очень важно учитывать, что коэффициент прибыльности не учитывает масштаб проекта. Поэтому, проекты с большими денежными потоками могут привести к более низкому расчёту коэффициента рентабельности, потому что их норма прибыли в принципе не может быть высокая.

Если вам нужно рассчитать рентабельность, сразу вспоминайте формулу:

в числителе всегда стоит прибыль, а в знаменателе — то, к чему прилагается эта рентабельность.

К чему мы чаще всего прилагаем это понятие:

1. Рентабельность инвестиций pi = прибыль / инвестицию

2. Рентабельность продаж = прибыль / на объём продаж

3. Рентабельность собственного капитала = прибыль / на размер собственного капитала

Чтобы рассчитать индекс рентабельности, нужно воспользоваться специальной формулой. Мы представим вам самое простое соотношение, которое всё равно позволит рассчитать индекс доходности.

PI = PV прогнозируемых денежных потоков/Требуемые инвестиции

Где:

PV — приведённая стоимость.

Приведенная стоимость прогнозируемых денежных потоков (прибыли) требует проведения дополнительных расчетов, связанных с временной стоимостью денег. Нужно учитывать, что в течение соответствующего периода времени, денежные потоки будут дисконтировать, чтобы будущий приток капитала соответствовал текущему денежному уровню.

Проще говоря, стоимость 100 руб сегодня не равна стоимости 100 руб, полученных через 1 год. Именно поэтому инвестиции в настоящем дают гораздо больше возможностей для заработка благодаря процентам, которые «набегут» со временем.

Требуемые инвестиции — это вложения капитала в проект. Сюда включаются и первоначальные оттоки денежных средств, и все другие затраты, возникающие во время последующей реализации проекта (налоги, затраты на амортизацию и т.п.).

Как оценить эффективность инвестиционных проектов

Расчет PI в Excel

Давайте посмотрим, как можно рассчитать индекс рентабельности в Excel. Допустим, мы рассматриваем проект, который требует первоначальных инвестиций в размере 10.000 рублей, а затем даст нам денежный поток в размере 3 000 рублей, 4 000 рублей, 2 000 рублей, 1 500 рублей и 1 800 рублей в следующие пять лет.

Для расчета индекса рентабельности:

Шаг 1: Предположите, какая будет требуемая норма доходности или стоимость капитала для проекта. Допустим, стоимость капитала у нас составляет 10%.

Шаг 2: Рассчитайте текущую стоимость всех прогнозируемых денежных потоков. Вы можете использовать функцию PV() в Excel для этого.

Шаг 3: Возьмите общую стоимость всех прогнозируемых денежных потоков. В нашем примере сумма равна 9677,87.

Шаг 4: Рассчитайте индекс рентабельности следующим образом:

Индекс прибыльности = 9677,87/10 000 = 0,97

Поскольку индекс рентабельности меньше единицы, этот проект не следует принимать.

| Первоначальные вложения | 10000 | |

| Требуемая норма доходности | 10% | |

| Поток наличных денег в год | PV будущих денежных потоков | |

| 1 | 3000 | 2727.27 |

| 2 | 4000 | 3305.79 |

| 3 | 2000 | 1502.63 |

| 4 | 1500 | 1024.52 |

| 6 | 1800 | 1117.66 |

| Всего | 9677.87 | |

| PI | 0.97 |

Пример расчет pi показателя

Давайте рассмотрим расчёт доходности инвестиций на примере. Вы хотите инвестировать деньги и купили дом с целью сдачи его в аренду. Предположим:

- Дом стоит 100.000 руб.

- Арендный платёж составляет 700 руб. в месяц.

Рассчитаем рентабельность вашей инвестиции.

Ваша прибыль от аренды дома за год составит 700×12 месяцев = 8.400 руб.

Размер инвестиций — 100.000 руб.

Рентабельность инвестиций = (8.400 / 100.000) X 100

В процентах у нас получилось 8,4%

Это означает, что ваша инвестиция будет работать и будет приносить прибыль в размере 8,4% в год.

Это расчетный показатель, и не факт, что это подтвердится в реальности. Но этот расчёт позволяет вам сравнить эту инвестицию в недвижимость с другими вариантами вложений.

Норма доходности дисконтированных затрат

Внутренняя норма доходности (IRR) — это показатель, который используется в финансовом анализе для оценки рентабельности потенциальных инвестиций. IRR — это также индекс дисконтирования. Он приравнивает NPV (чистую приведенную стоимость) всех денежных потоков к нулю при выполнении анализа дисконтированных денежных потоков.

Также окупаемость можно рассчитать, суммировав все дисконтированные денежные потоки, то есть доходы от инвестиций, а потом поделив эту сумму на дисконтированные расходы. В результате у нас получится дисконтированный индекс доходности.

Сравнение npv, irr, pi

Индекс рентабельности (PI) и чистая приведенная стоимость (NPV) — это два тесно связанных показателя.

| Если коэффициент PI > 1, то NPV будет положительным. Если коэффициент PI <1, то NPV будет отрицательным. |

|---|

Основное различие между ними заключается в том, что индекс рентабельности отражает «относительную» меру стоимости, тогда как чистая приведенная стоимость (NPV) представляет собой «абсолютную» меру стоимости.

С учетом сказанного, для целей представления преимуществ проекта или капитальных вложений в расчете на доллар первоначальных инвестиций индекс прибыльности является более практичным, поскольку он стандартизирован.

Таким образом, показатель PI можно использовать для сравнения различных проектов. Напротив, сравнение NPV между проектами не всегда является функциональным (т. е. нестандартизированным показателем).

IRR является единым для инвестиций различных типов и, как таковой, может использоваться для ранжирования нескольких потенциальных инвестиций или проектов на относительно равной основе. В целом, при сравнении вариантов вложения инвестиций со схожими характеристиками, считаться лучшими будут те, у которых самый высокий IRR.

Jetlend — обзор на платформу для инвестирования