Привет! Мы «Нескучные финансы», помогаем бизнесу навести порядок в учете и управлять бизнесом на основе цифр. Для этого мы или берем финучет на аутсорс, или предоставляем удобные бесплатные шаблоны. В этой статье как раз второе.

Мы подготовили барсетку. Это 16 шаблонов финансовых таблиц, в которых вы можете вести управленческий учет в своем бизнесе. Для каждой таблицы мы записали видеоинструкцию, ссылка на которую лежит на последней вкладке таблицы.

Внутри: отчет о движении денег, баланс, отчет о прибылях и убытках, учет основных средств, управление запасами, учет логистики, учет финансовой деятельности, учет сделок, финмодель, платежный календарь, зарплатная ведомость, отчет по маркетингу, калькулятор рентабельности, калькулятор финансового рычага, калькулятор скидок, отчет отдела продаж.

Чтобы воспользоваться таблицей, нужно сделать ее копию на свой Гугл-диск. Можно скачать в Экселе, но не рекомендуем: какие-то формулы могут не работать.

Можете просто перейти по ссылке и пользоваться таблицами на свое здоровье. А можете читать дальше: мы вкратце расскажем, зачем нужна каждая таблица из барсетки.

ДДС (отчет о движении денежных средств)

Это документ, с которого начинается внедрение финучета в компании. Из этого отчета видно, откуда пришли деньги и куда ушли. Так или иначе его ведут многие собственники ― в блокноте, Эксельке или голове, а вот анализируют не все. Однако нужно сравнивать суммы за разные периоды и по одинаковым статьям. Например, в этом месяце мы тратим на содержание офиса больше, чем в том.

Баланс

Самый важный отчет для собственника. Он показывает, сколько денег владельца компании работает в бизнесе. Собственный капитал увеличивается за счет получаемых прибылей, и уменьшается за счет полученных убытков, выплаты дивидендов.

Баланс состоит из активов и пассивов. В активах показывается, что есть у компании, а в пассивах ― кому это принадлежит.

Отчет о прибылях и убытках

Он помогает увидеть, сколько чистой прибыли заработала компания. Кроме того, отчет показывает детализацию по нескольким видам прибыли: маржинальной, валовой, операционной. Можно проанализировать и понять, как улучшить результат.

Учет основных средств

Нужен для того, чтобы систематизировать все данные, которые нужны для расчета амортизации и последующей продажи. В этом документе указывается стоимость и дата покупки, срок полезного использования и другие детали. Здесь может быть указано торговое, складское и производственное оборудование, оргтехника, недвижимость, мебель, транспорт ― все, что предназначено для основной деятельности организации и прослужит дольше года.

Управление запасами

Помогает навести порядок на складе и знать, сколько товара есть в наличии. Еще управлять запасами ― это держать ходовой товар в достаточном количестве. Чтобы определить спрос на товар, нужно анализировать фактические данные.ABC-анализ дает понять, какие товары занимали наибольшую долю в выручке компании, а XYZ-анализ помогает понять, как часто покупают конкретный товар. Можно анализировать не только конкретные продукты, но и категории товаров.

Чтобы не было товарного разрыва ― ситуации, когда клиенты приходят и хотят купить товар, а его нет ― нужно высчитать точку заказа. Так мы узнаем, сколько и когда нужно купить товара.

Учет логистики

С помощью этого инструмента можно анализировать работу с разными транспортными компаниями, учитывать расходы на доставку, если посылку не выкупили.

Учет финансовой деятельности

Позволяет собирать информацию по расчету с кредиторами и собственниками. В этом документе учитываются вклады и займы от владельца компании и информация о дивидендах. Также здесь систематизируются данные о сторонних кредитах, займах и лизинге оборудования.

Учет сделок

Позволяет не растерять информацию по проектам. В одном документе будут собраны сведения по контрагентам и проджект-менеджерам, сумма выплат и расходов, данные о расчетах и сроках. Еще в нем подсчитаны прибыль и рентабельность проекта.

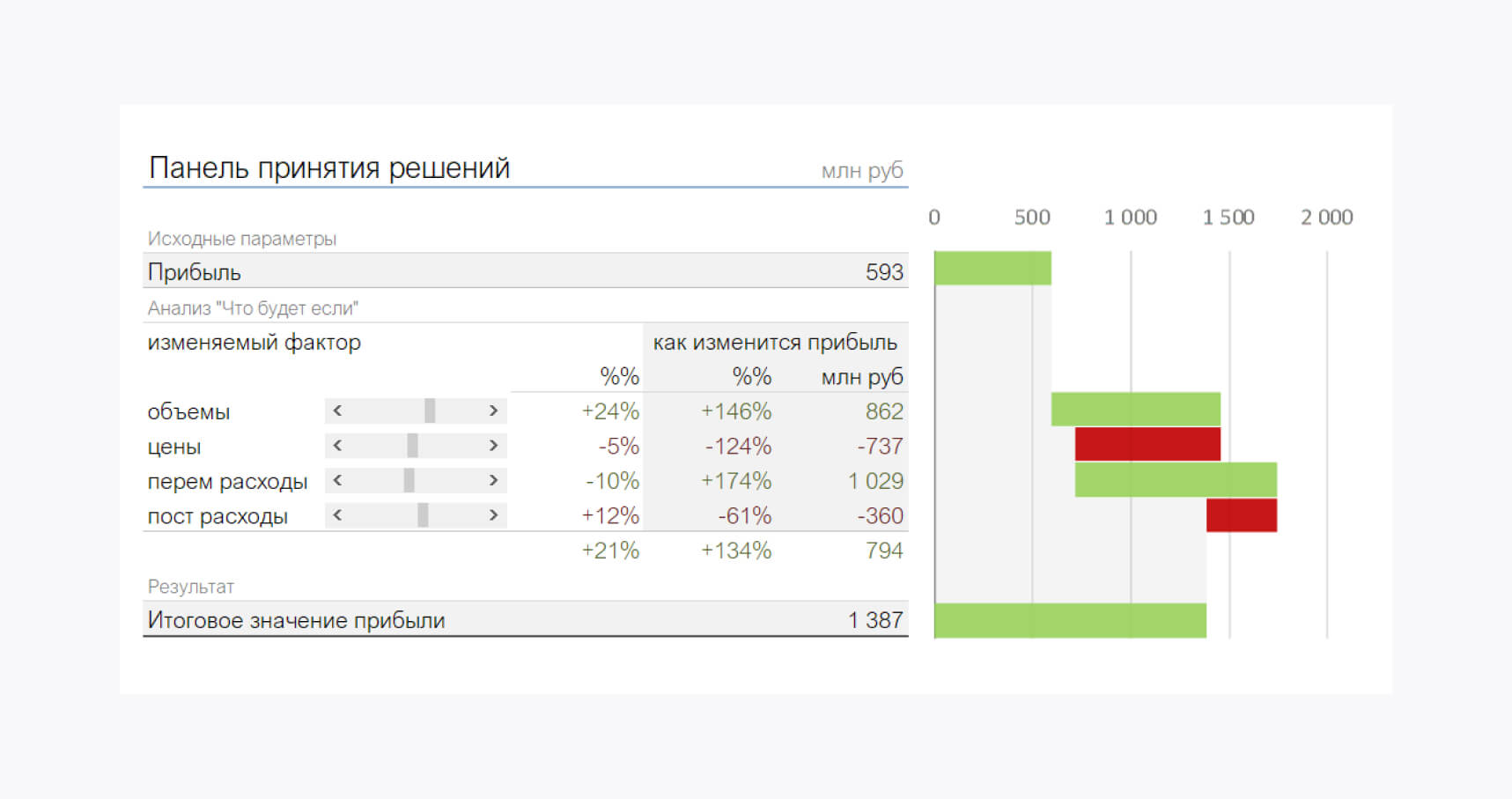

Финансовая модель

В финмодели можно запланировать чистую прибыль и выручку, проанализировать ключевые показатели, которые влияют на финансовый результат бизнеса. Ее можно составить как для планируемых направлений бизнеса и компаний, так и для уже существующих. С помощью финмодели можно проверить, как то или иное управленческое решение повлияет на финансовый результат компании.

Платежный календарь

Один из инструментов планирования. Сначала планируют на месяц-два-три бюджет, а на его основе делают платежный календарь. В нем по датам видно, сколько и когда ожидается поступлений и затрат. Это помогает предвосхищать кассовые разрывы: в платежном календаре видны «дырки», которые можно залатать предоплатой от другого клиента, переносом сроков оплаты, заемными средствами и другими способами.

Зарплатная ведомость

Один из самых актуальных инструментов. Помогает вести учет выплат сотрудникам. Будет полезна компаниям, в которых сложная система мотивации, которая зависит от выполнения показателей эффективности. Помогает собрать информацию об отпускных, премиях, бонусах и отчислениях в пенсионный фонд, налоговую и соцстрах.

Маркетинговый отчет

Сводный документ, в котором учитываются рекламные активности на разных онлайн площадках и привлеченный с них трафик. С помощью такого инструмента можно собрать данные для анализа эффективности рекламы из разных источников: в отчете наглядно видно, что эффективней для продвижения вашего продукта ― контекстная реклама в Яндекс.Директе или таркетинговая во Вконтакте. Также здесь можно вести учет рекламных расходов и выручки, которая получена от клиентов из онлайна.

Калькулятор рентабельности проектов

Посчитает, выгодно заниматься проектом или нет. С его помощью можно определить маржинальность проекта и сравнить ее с плановой. Калькулятор рентабельности проектов даст оценить прибыль проекта с учетом разных систем налогообложения.

Калькулятор финансового рычага

Поможет рассчитать, нужен кредит или нет. Калькулятор финансового рычага сделает расчет эффективности кредита ― сможет компания взлететь на новые деньги или заемные средства потянут ее ко дну. Подробнее об эффекте финансового рычага мы рассказали в другой статье →

Калькулятор влияния скидки на прибыль

Рассчитает, как повлияет скидка на прибыль компании. Теперь вы сможете делать скидку не на глаз, а учитывая расчет по цене реализации, марже или наценке.

Отчет отдела продаж

Таблица, в которой удобно следить за работой всего отдела продаж и отдельных менеджеров — сразу увидите, если случится какое-то отклонение по выручке, сможете оперативно принять решение, как исправить ситуацию. А самим менеджерам отчет помогает понимать, сколько они заработают в этом месяце. Единственный отчет, к которому не записали видеоинструкцию.

Пользуйтесь на здоровье! Если есть вопросы по шаблонам, задавайте их в комментариях.

Microsoft Excel дает пользователю целый инструментарий для анализа финансовой деятельности предприятия, проведения статистических расчетов и прогнозирования.

Встроенные функции, формулы, надстройки программы позволяют автоматизировать львиную долю работы. Благодаря автоматизации пользователю нужно только подставлять новые данные, а на их основе автоматически будут формироваться готовые отчеты, которые многие составляют часами.

Пример финансового анализа предприятия в Excel

Задача – изучение результатов финансовой деятельности и состояния предприятия. Цели:

- оценить рыночную стоимость фирмы;

- выявить пути эффективного развития;

- проанализировать платежеспособность, кредитоспособность.

Основываясь на результатах финансовой деятельности, руководитель вырабатывают стратегию дальнейшего развития предприятия.

Анализ финансового состояния предприятия подразумевает

- анализ баланса и отчета о прибылях и убытках;

- анализ ликвидности баланса;

- анализ платежеспособности, финансовой стабильности предприятия;

- анализ деловой активности, состояния активов.

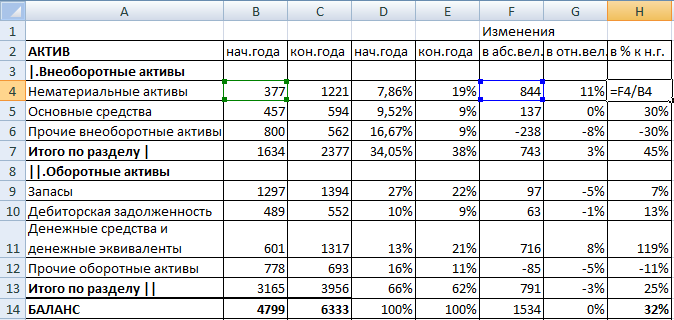

Рассмотрим приемы анализа балансового отчета в Excel.

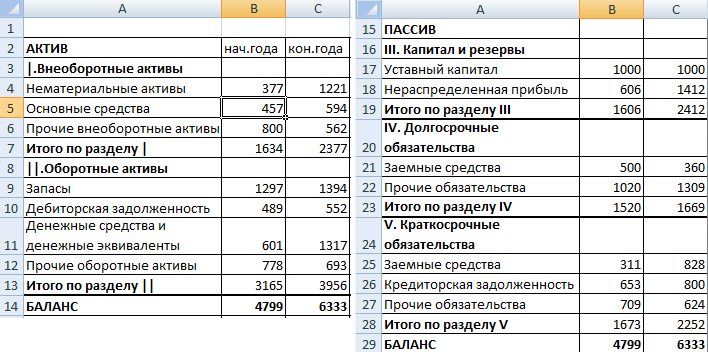

Сначала составляем баланс (для примера – схематично, не используя все данные из формы 1).

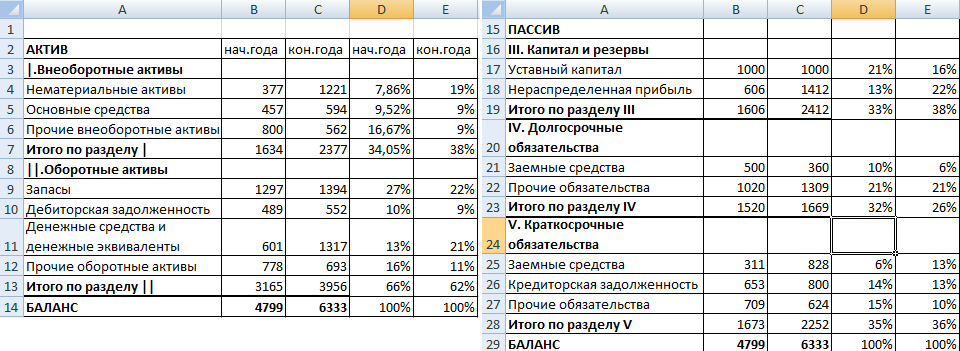

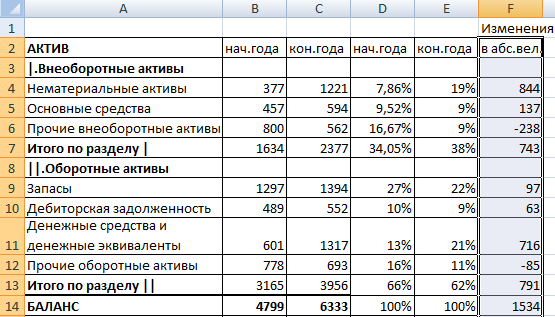

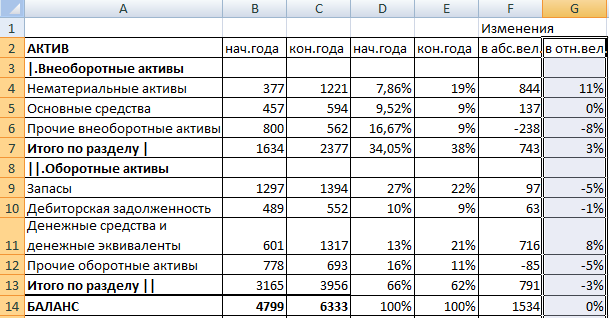

Проанализируем структуру активов и пассивов, динамику изменений величины статей – построим сравнительный аналитический баланс.

- Представим значения на начало и на конец года в виде относительных величин. Формула: =B4/$B$14 (отношение значения на начало года к величине баланса на начало года). По такому же принципу составляем формулы для «конца года» и «пассива». Копируем на весь столбец. В новых столбцах устанавливаем процентный формат.

- Проанализируем динамику изменений в абсолютных величинах. Делаем дополнительный расчетный столбец, в котором отразим разницу между значением на конец года и на начало.

- Покажем изменения в относительных величинах. В новом расчетном столбце найдем разницу между относительными показателями конца года и начала.

- Чтобы найти динамику в процентах к значению показателя начала года, считаем отношение абсолютного показателя к значению начала года. Формула: =F4/B4. Копируем на весь столбец.

- По такому же принципу находим динамику в процентах для значений конца года.

С помощью простейших формул мы отобразили динамику по статьям баланса. Таким же образом можно сравнивать балансы разных предприятий.

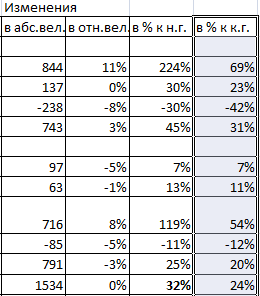

Какие результаты дает аналитический баланс:

- Валюта баланса в конце отчетного периода стала больше в сравнении с начальным периодом.

- Внеоборотные активы приращиваются с более высокими темпами, чем оборотные.

- Собственный капитал предприятия больше, чем заемный. Причем темпы роста собственного превышают динамику заемного.

- Кредиторская и дебиторская задолженность приращиваются примерно в одинаковом темпе.

Статистический анализ данных в Excel

Для реализации статистических методов в программе Excel предусмотрен огромный набор средств. Часть из них – встроенные функции. Специализированные способы обработки данных доступны в надстройке «Пакет анализа».

Рассмотрим популярные статистические функции.

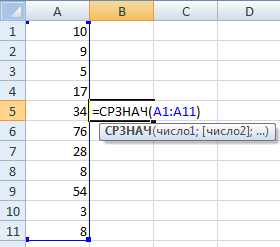

- СРЗНАЧ – Среднее значение – рассчитывает выборочное или генеральное среднее. Аргумент функции – набор чисел, указанный в виде ссылки на диапазон ячеек.

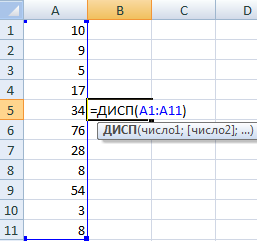

- ДИСП – для вычисления выборочной дисперсии (без учета текстовых и логических значений); ДИСПА – учитывает текстовые и логические значения. ДИСПР – для вычисления генеральной дисперсии (ДИСПРА – с учетом текстовых и логических параметров).

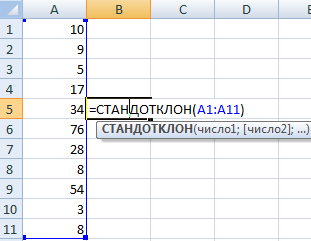

- Для нахождения квадратного корня из дисперсии – СТАНДОТКЛОН (для выборочного стандартного отклонения) и СТАНДОТКЛОНП (для генерального стандартного отклонения).

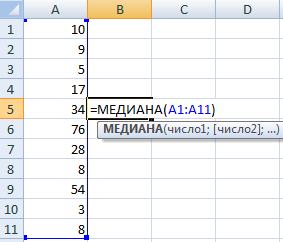

- Для нахождения моды совокупности данных применяется одноименная функция. Разделяет диапазон данных на две равные по числу элементов части МЕДИАНА.

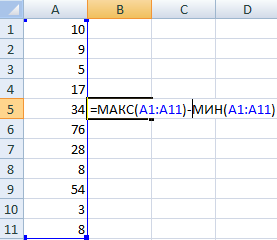

- Размах варьирования – это разность между наибольшим и наименьшим значением совокупности данных. В Excel можно найти следующим образом:

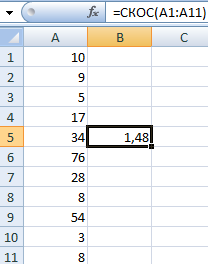

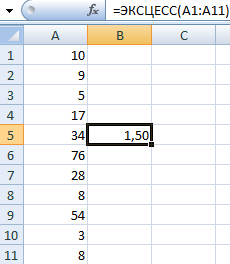

- Проверить отклонение от нормального распределения позволяют функции СКОС (асимметрия) и ЭКСЦЕСС. Асимметрия отражает величину несимметричности распределения данных: большая часть значений больше или меньше среднего.

В примере большая часть данных выше среднего, т.к. асимметрия больше «0».

ЭКСЦЕСС сравнивает максимум экспериментального с максимумом нормального распределения.

В примере максимум распределения экспериментальных данных выше нормального распределения.

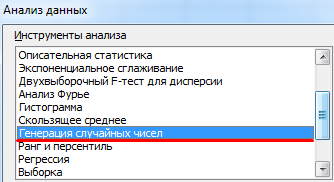

Рассмотрим, как для целей статистики применяется надстройка «Пакет анализа».

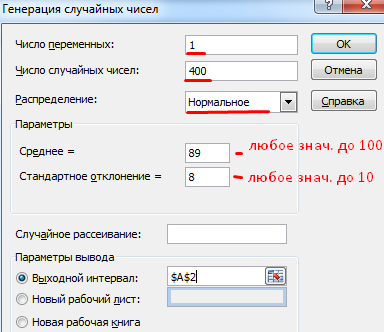

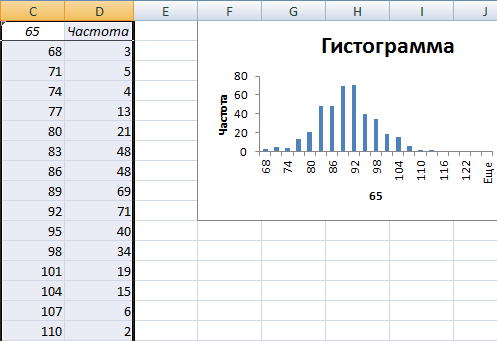

Задача: Сгенерировать 400 случайных чисел с нормальным распределением. Оформить полный перечень статистических характеристик и гистограмму.

- Открываем меню инструмента «Анализ данных» на вкладка «Данные» (если данный инструмент недоступен, то нужно подключить настройку анализа ). Выбираем строку «Генерация случайных чисел».

- Вносим в поля диалогового окна следующие данные:

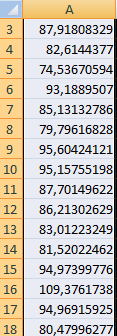

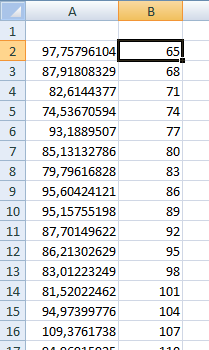

- После нажатия ОК:

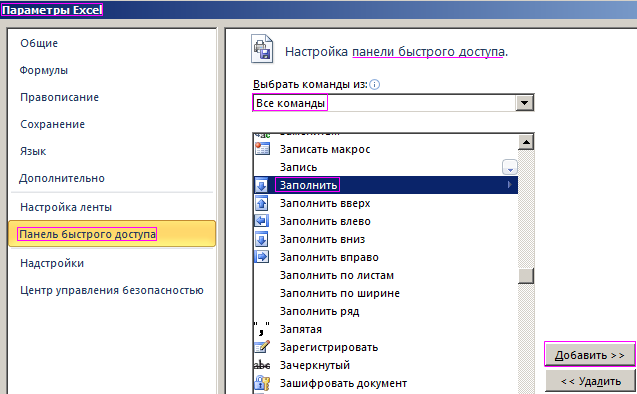

- Зададим интервалы решения. Предположим, что их длины одинаковые и равны 3. Ставим курсор в ячейку В2. Вводим начальное число для автоматического составления интервалов. К примеру, 65. Далее нужно сделать доступной команду «Заполнить». Открываем меню «Параметры Excel» (кнопка «Офис»). Выполняем действия, изображенные на рисунке:

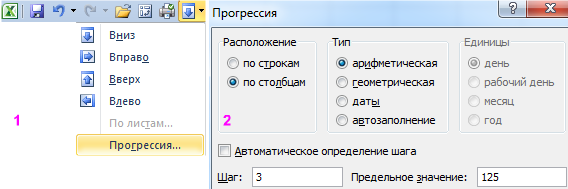

- На панели быстрого доступа появляется нужная кнопка. В выпадающем меню выбираем команду «Прогрессия». Заполняем диалоговое окно. В столбце В появятся интервалы разбиения.

- Первый результат работы:

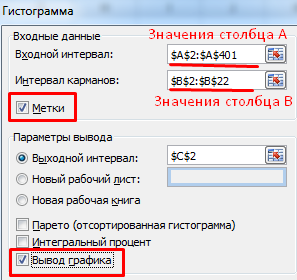

- Снова открываем список инструмента «Анализ данных». Выбираем «Гистограмма». Заполняем диалоговое окно:

- Второй результат работы:

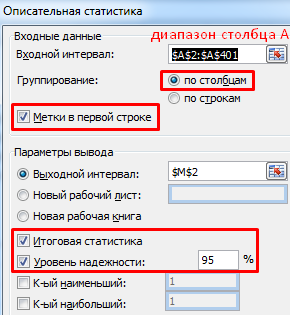

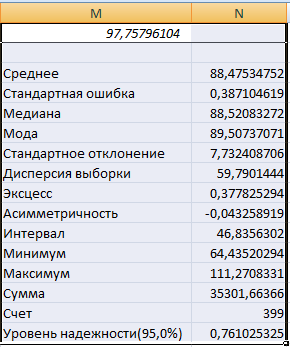

- Построить таблицу статистических характеристик поможет команда «Описательная статистика» (пакет «Анализ данных»). Диалоговое окно заполним следующим образом:

После нажатия ОК отображаются основные статистические параметры по данному ряду.

Скачать пример финансового анализа в Excel

Это третий окончательный результат работы в данном примере.

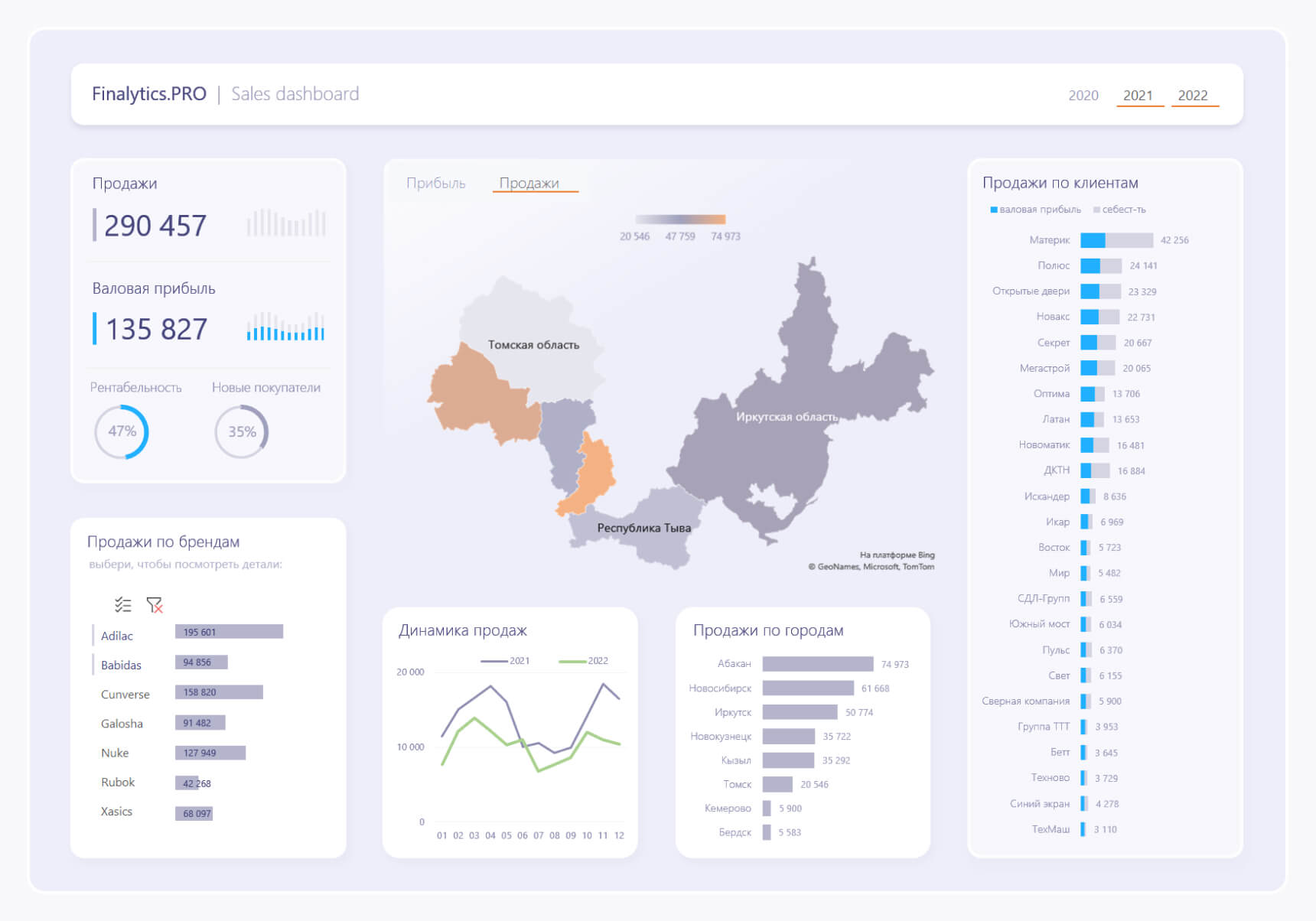

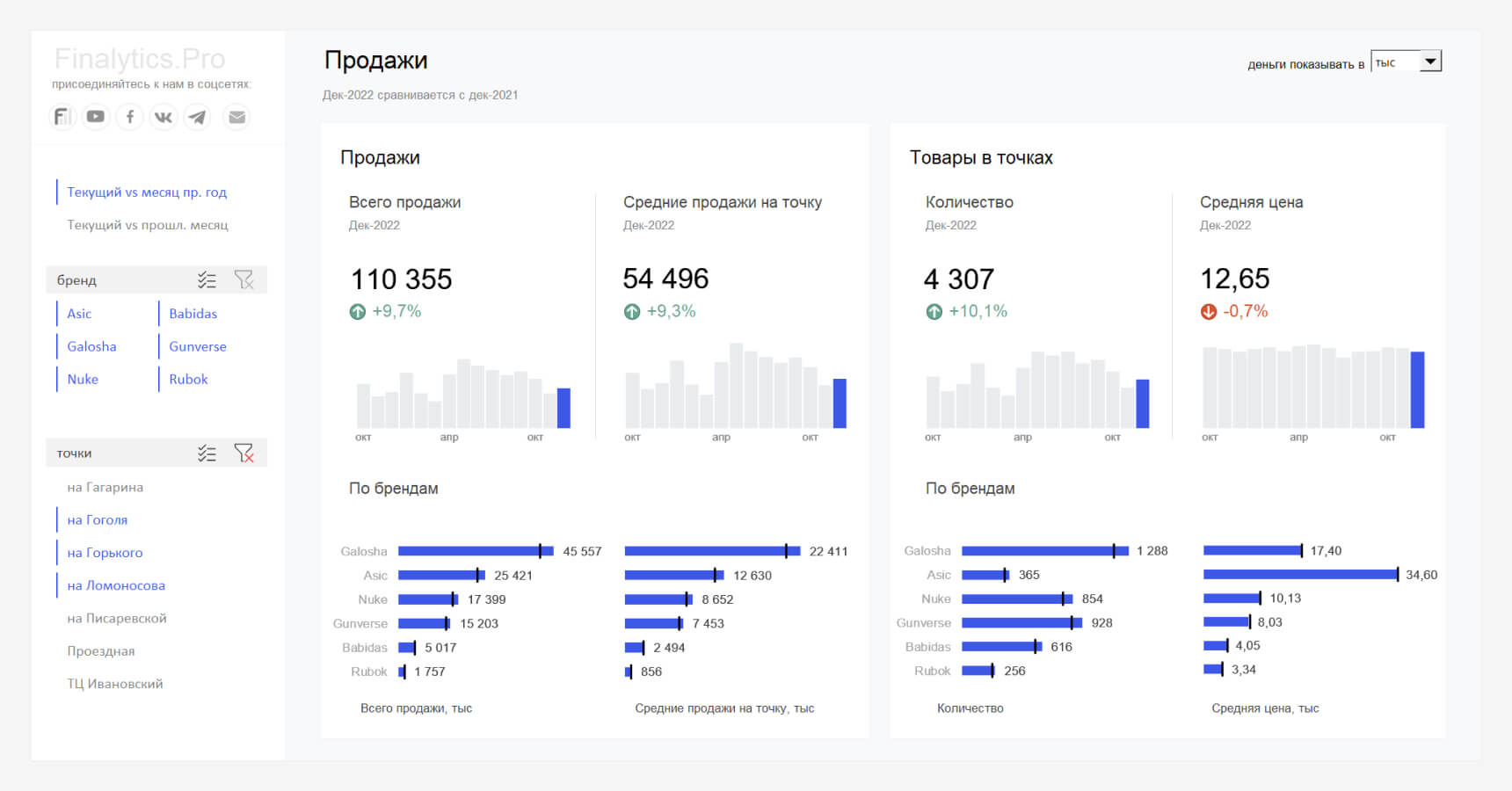

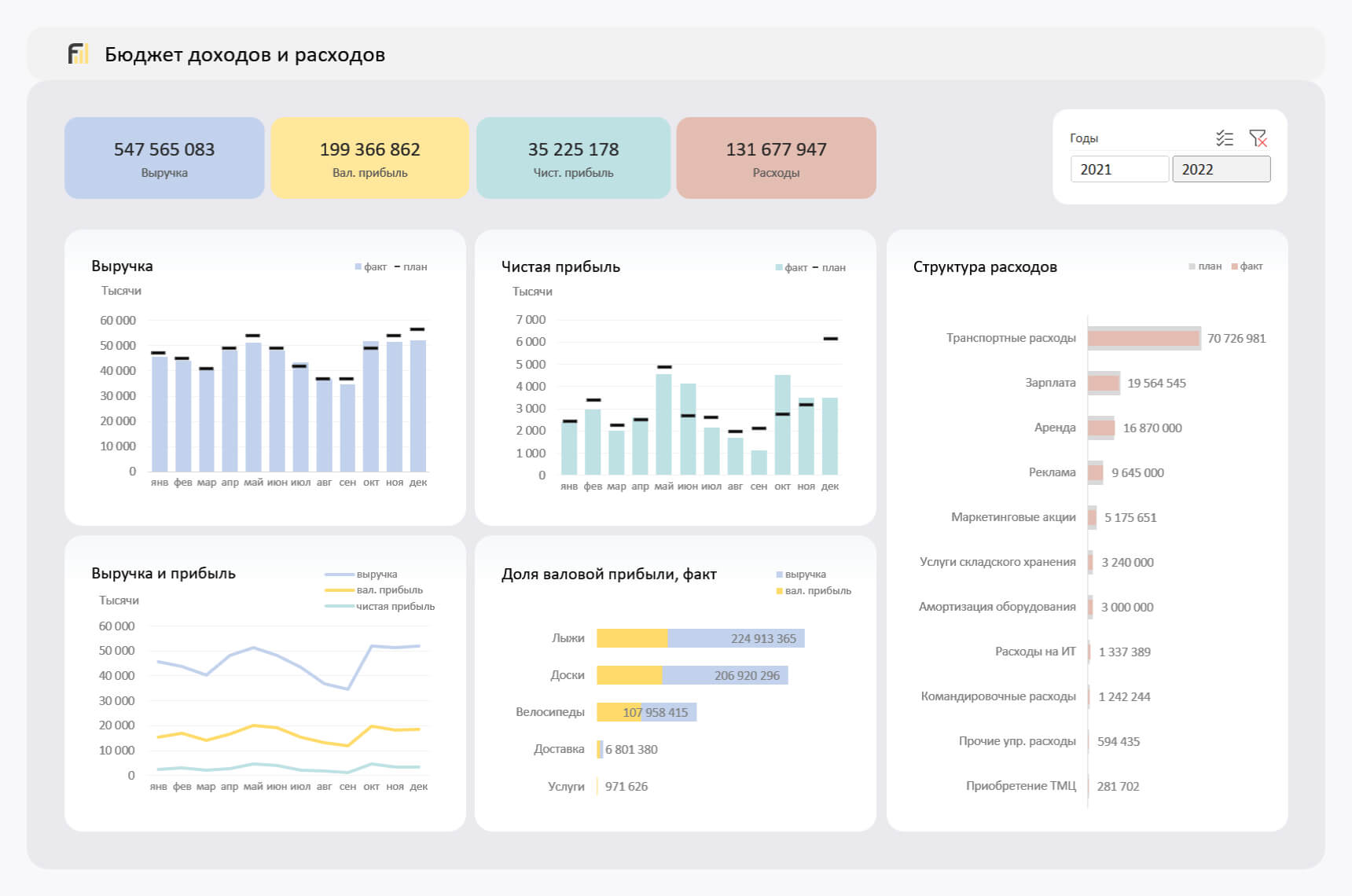

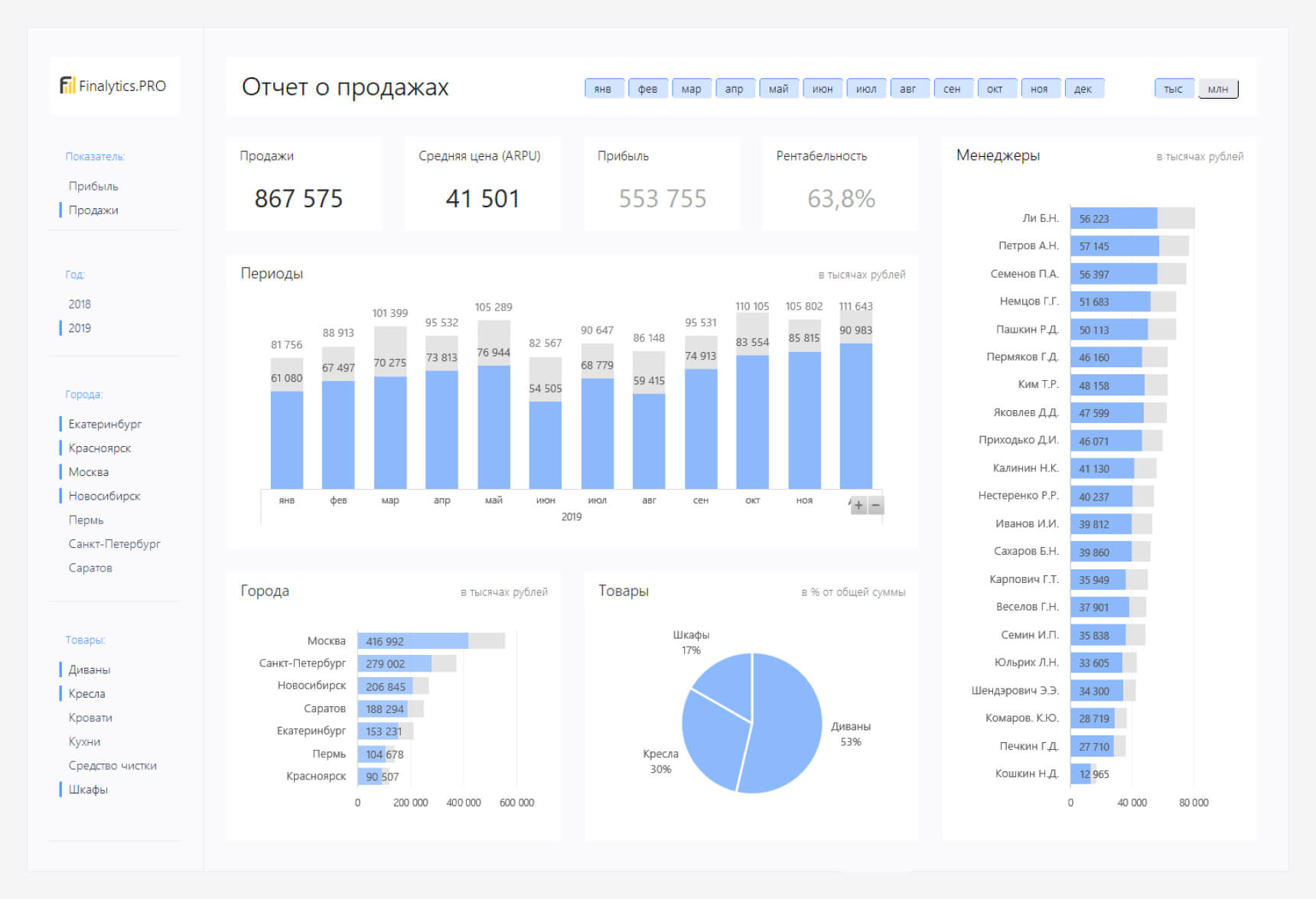

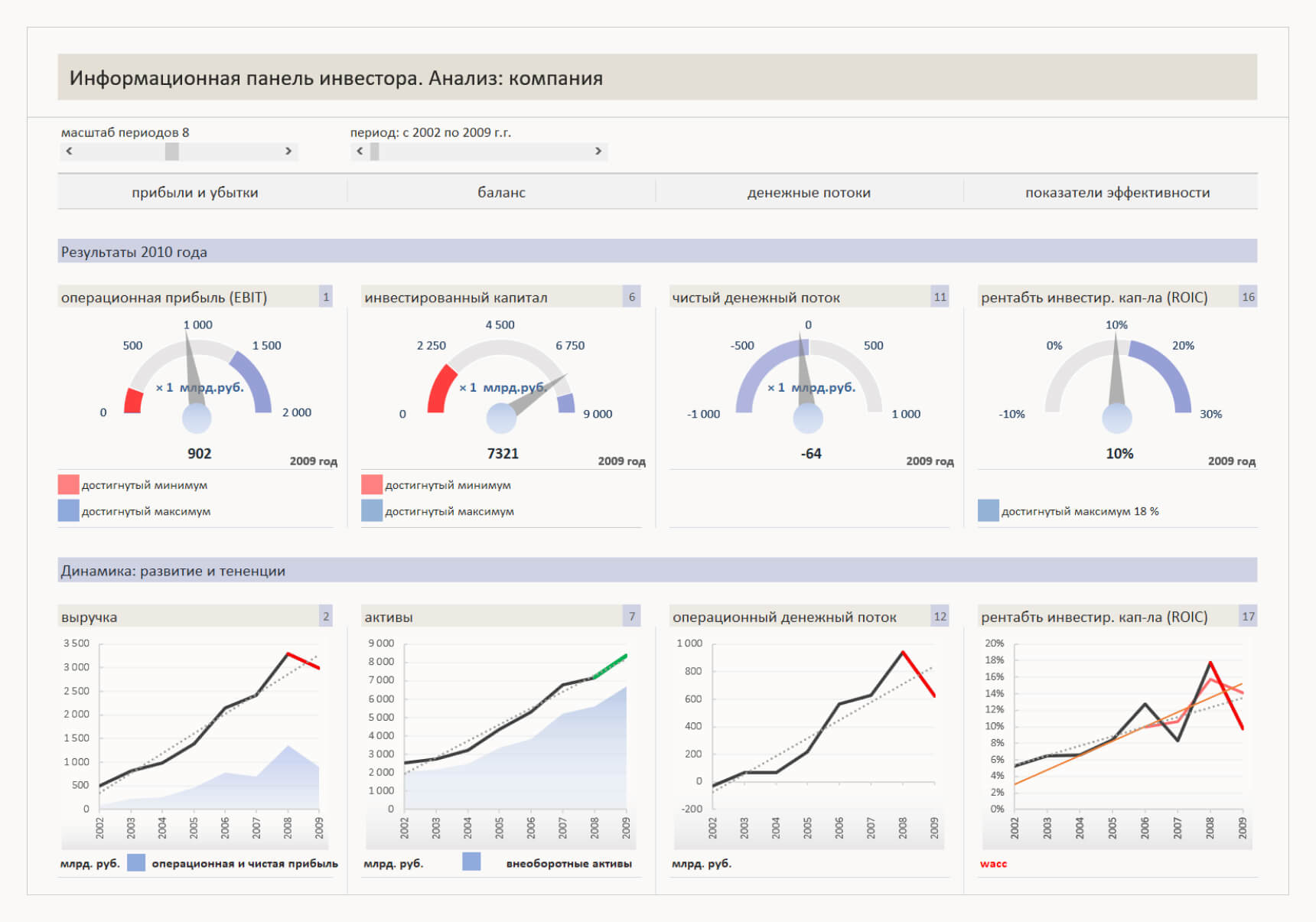

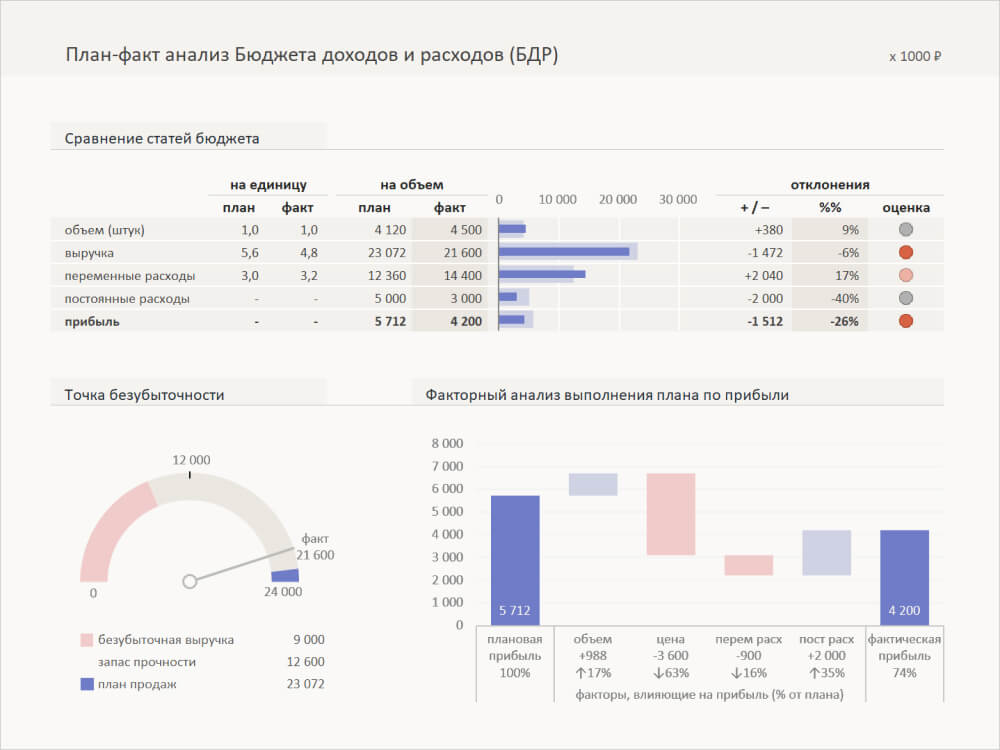

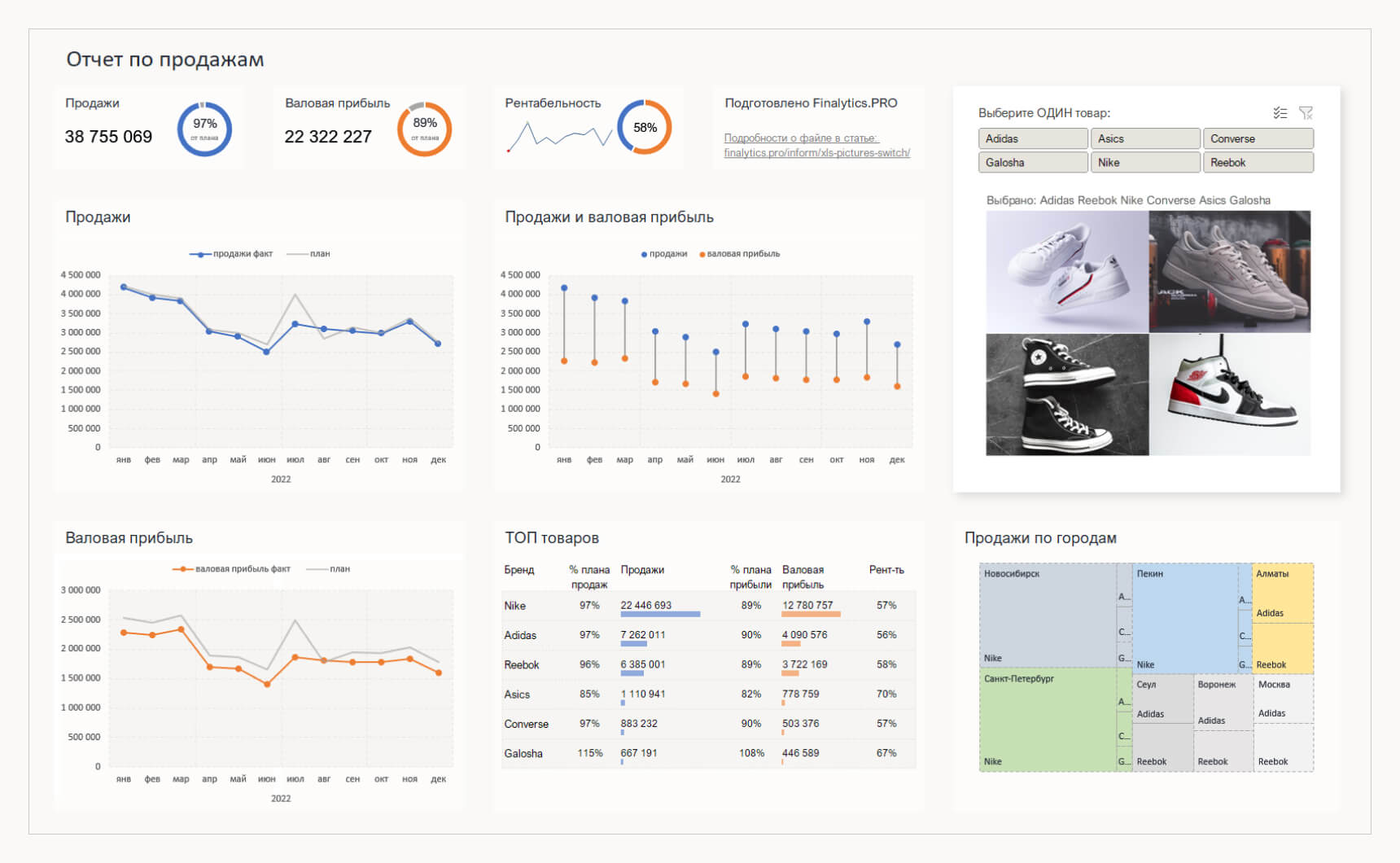

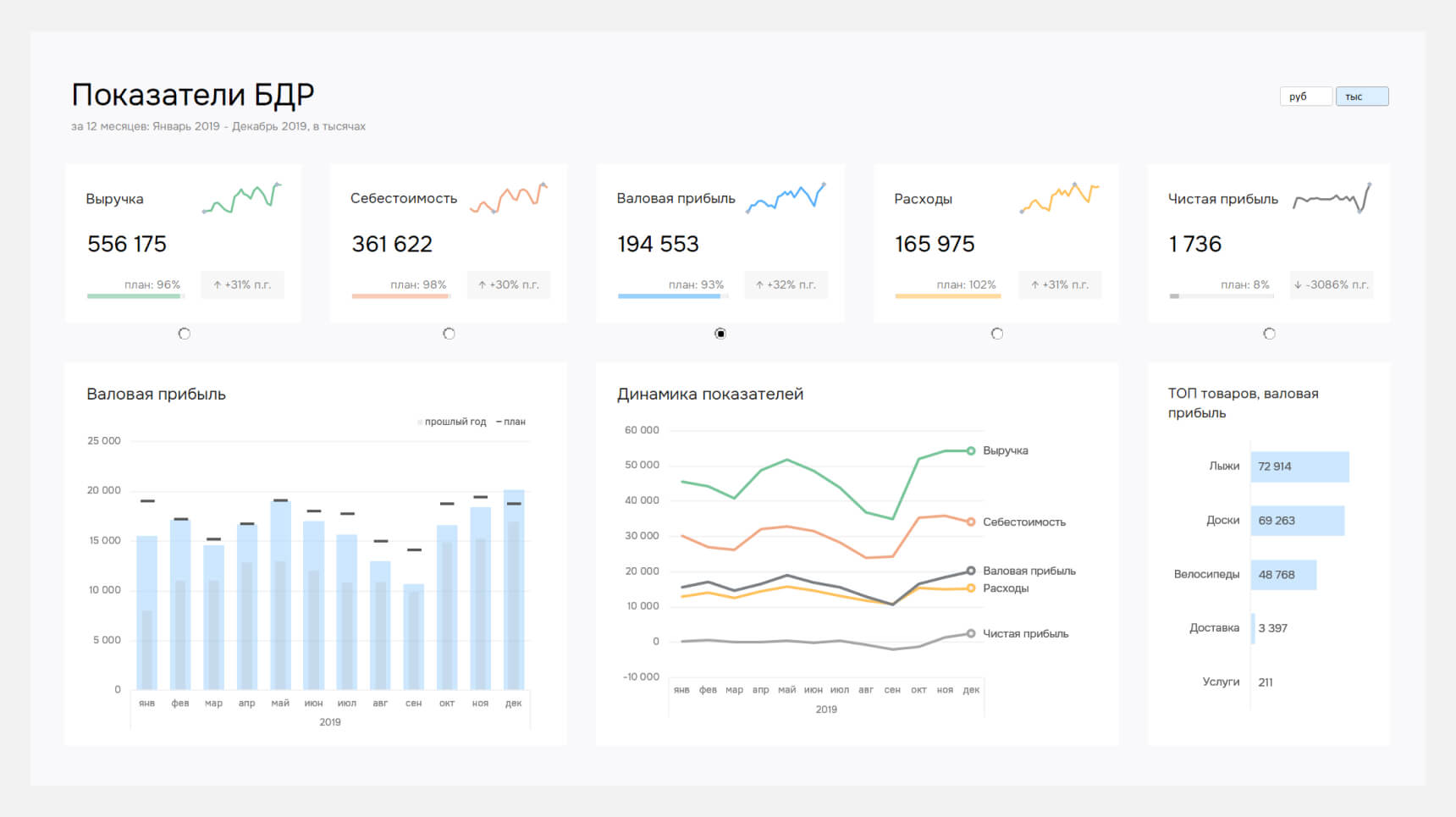

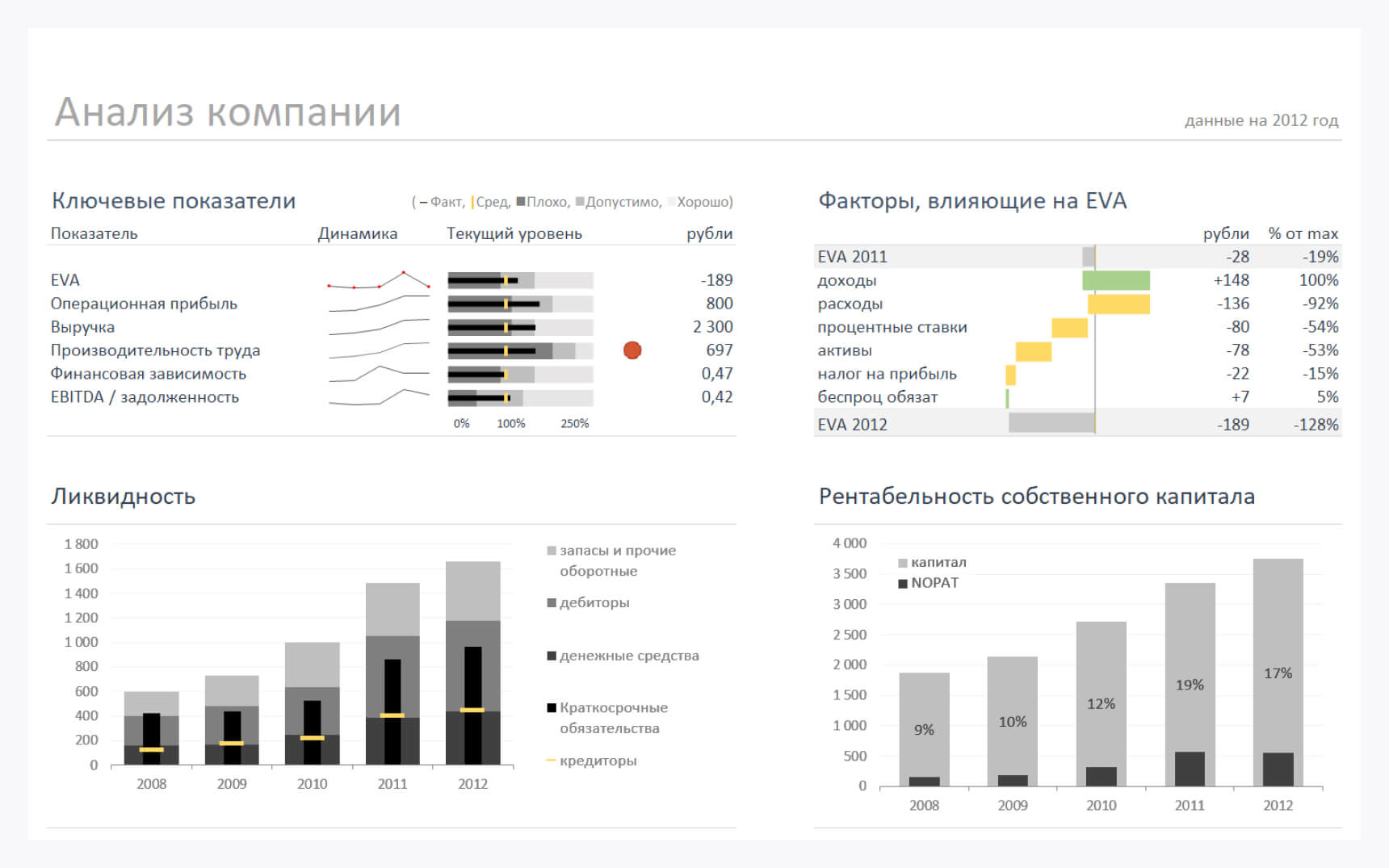

Подготовили подборку разработанных нами интерактивных управленческих отчетов в Excel для экономистов и финансистов. Эти отчеты или дашборды можно скачать, заполнить данные и вносить изменения, а еще разобраться с тем, как они построены и «прокачать» свои навыки в Excel. Но не обещаем, что это будет легко )

Скачивайте файлы — это бесплатно. А если вы хотите научиться строить такие отчеты самостоятельно, приходите к нам на курсы.

Если вы хотите научиться консолидировать бюджеты с использованием Power Query и выполнять расчеты ключевых показателей с помощью DAX-формул, приходите к нам на курс «Бюджетирование с Business Intelligence».

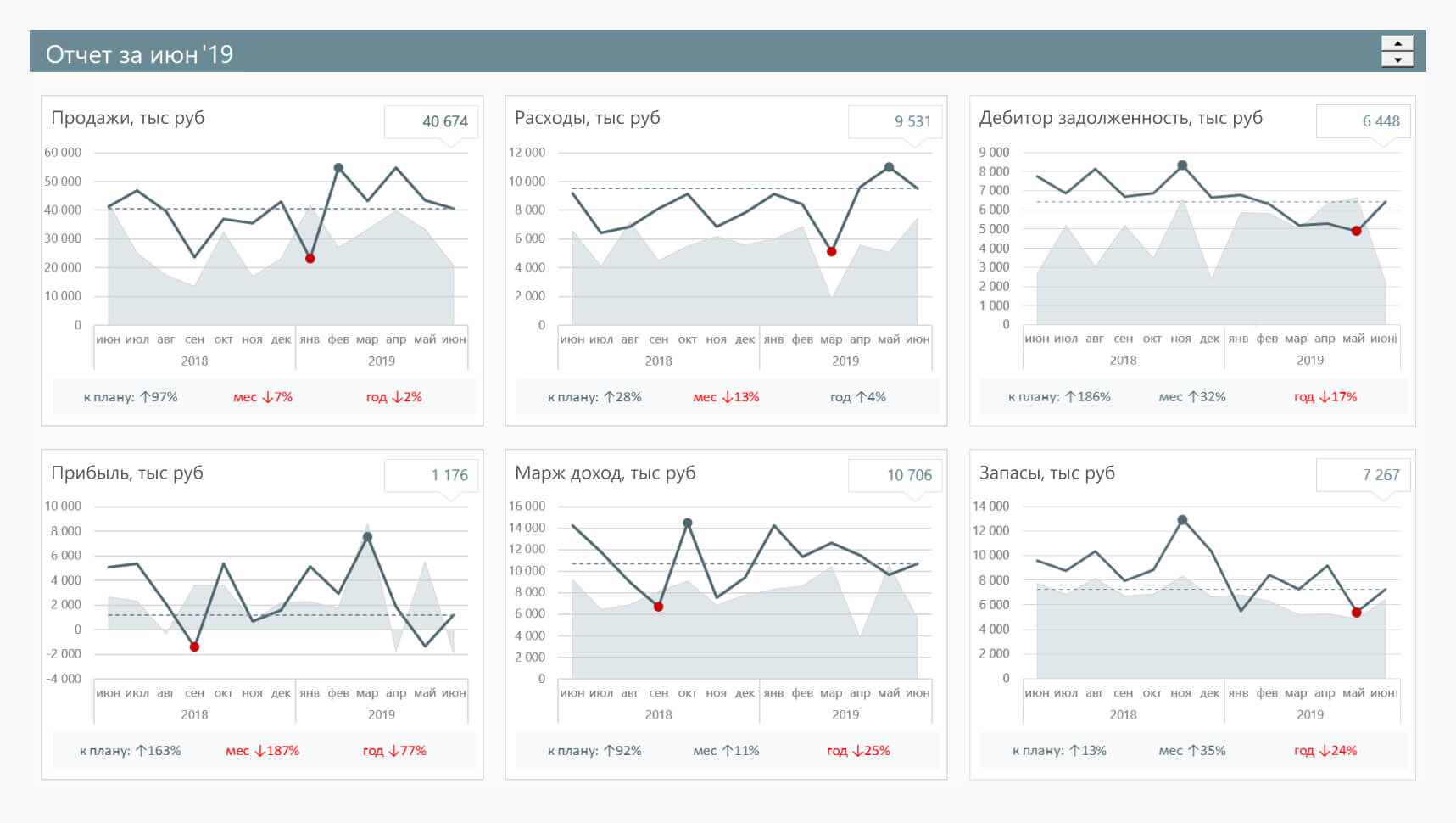

Анализ ключевых показателей и EVA

В отчете проиллюстрированы изменение ключевых показателей, ликвидности, рентабельности собственного капитала и факторы, влияющие на изменение EVA.

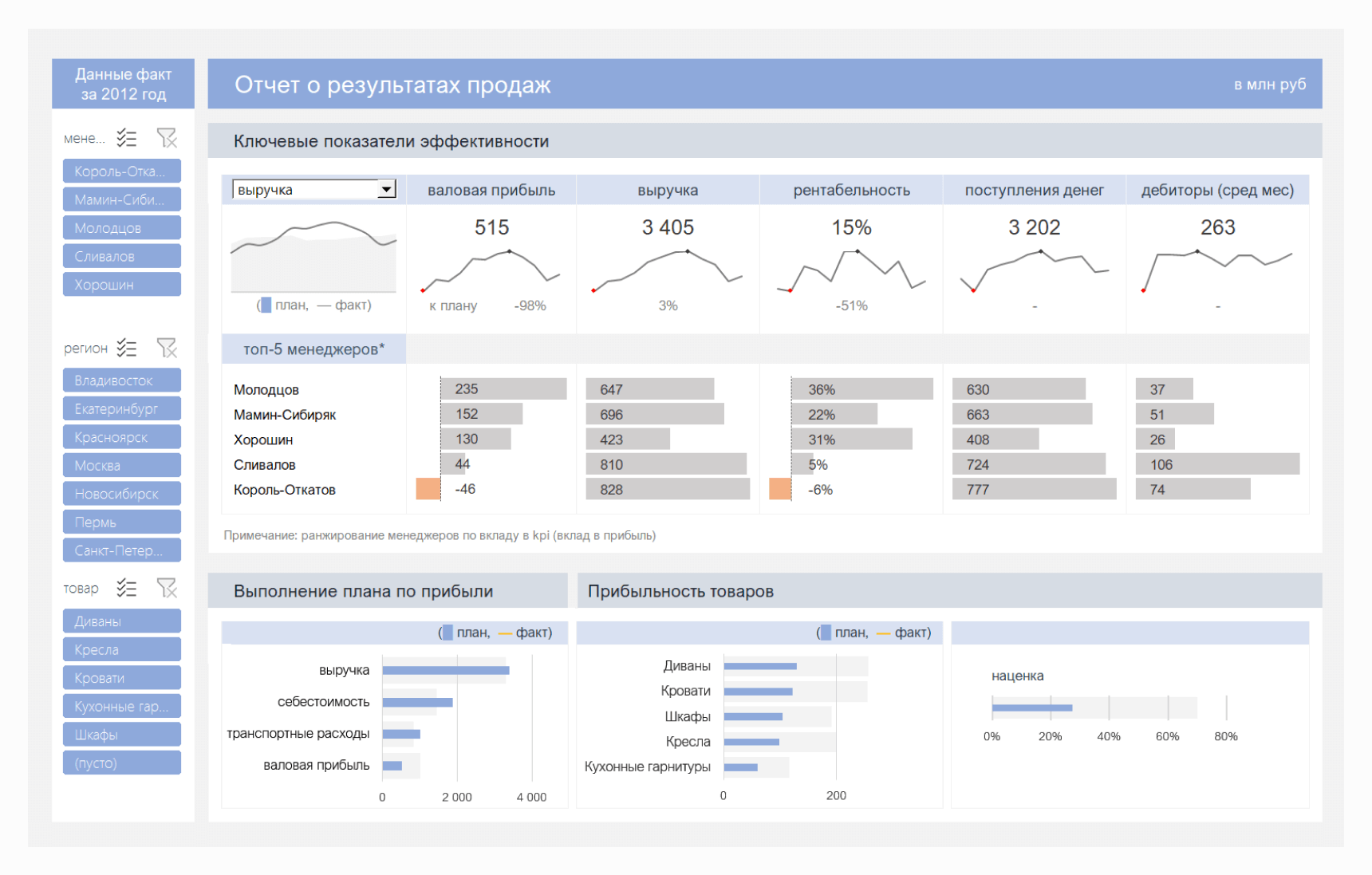

Отчет о результатах продаж

Файл показывает выполнение плана и ключевые показатели эффективности: прибыль, выручку, рентабельность и поступление денег. А также вклад менеджеров в формирование показателей.

Годовой финансовый отчет

Составьте с помощью этого шаблона с поддержкой специальных возможностей профессиональный отчет о финансовых показателях деятельности вашей компании, сравнив их с результатами предыдущего года. Несколько ключевых показателей можно вынести отдельно.

Excel

Скачать

Открыть в браузере

Поделиться

Финансово-экономический анализ предприятия

Конечно же, тема финансово-экономического анализа предприятий, особенно в части касающейся оценки кредитоспособности и рисков

неплатежеспособности в сфере банковского кредитования, хорошо изучена, систематизирована, унифицирована и доступно представлена

как в профессиональной, так и популярной литературе, а также Интернете. Но мы все же для полноты изложения нашей рубрики

«управление финансами» коснемся, по крайней мере, основ этой темы.

Пример реально действующей системы комплексной оценки финансово-экономического состояния предприятия или

будущего инвестиционного проекта/стартапа с расчетом всех ключевых финансовых и инвестиционных показателей можно посмотреть,

скачав универсальную финансовую модель поколения 4.0 для анализа всевозможных инвестпроектов и принятия решений о их кредитовании

ниже в синей рамке.

СКАЧАТЬ

ФИНМОДЕЛЬ С ФИНАНСОВО-ЭКОНОМИЧЕСКИМ АНАЛИЗОМ ИНВЕСТПРОЕКТА

Также все нижеизложенные в настоящем разделе формулы расчета коэффициентов и показателей финансово-хозяйственной деятельности

предприятия аккумулированы нами в следующем Excel-файле, в котором читатель может самостоятельно заполнить стандартные бухгалтерские

финансовые формы отчетности (баланс, финансовый результат, движение ДС) своего предприятия и с легкостью получить расчеты классических

финансовых коэффициентов, тем самым самостоятельно провести, так называемый, экспресс-анализ финансово-экономического состояния предприятия:

СКАЧАТЬ

Финансово-экономический анализ с формулами

В качестве примера в конце раздела будет представлен этот же файл, только заполненный конкретными финансовыми данными гипотетической компании,

где можно будет, изменяя те или иные входящие данные бухгалтерского баланса, отчета о финансовых результатах и отчета о движении денежных средств,

посмотреть, что происходит со значениями финансовых показателей.

Начнем с понятия ликвидность. Под ликвидностью мы будем здесь понимать способность предприятия расплачиваться точно в срок и

в полном объеме по своим обязательствам перед кредиторами, поставщиками, бюджетом, сотрудниками предприятия и т.д.

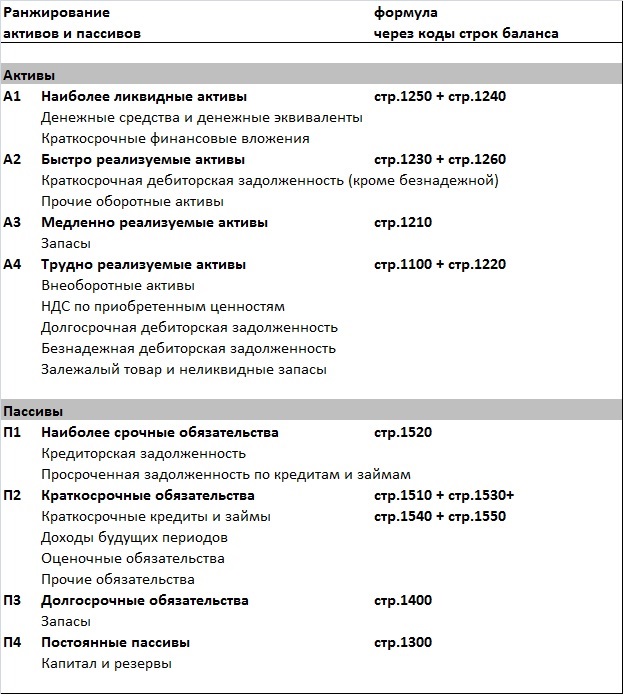

Для анализа и оценки ликвидности активы баланса компании обычно ранжируют по степени ликвидности,

а пассивы в части обязательств – по срочности и «важности» погашения.

Степень ликвидности активов определяется скоростью их преобразования в денежные средства и уровнем потери их балансовой стоимости

при срочном преобразовании в деньги. Денежные средства обладают абсолютным уровнем ликвидности, финансовые вложения

(депозиты, веселя коммерческих банков и т.п.) чуть меньшим уровнем ликвидности, поскольку, например, при досрочном снятии

денежных средств с банковского депозита, как правило, теряются начисленные проценты. Дебиторская задолженность,

которая не является безнадежной, обладает еще меньшим уровнем ликвидности, потому как, например, контрагент, который должен оплатить

с отсрочкой купленную продукцию у предприятия, может в какой-то момент испытывать финансовые трудности и не произвести

своевременно оплату (погашение дебиторской задолженности). Просроченная дебиторская задолженность теряет ликвидность зачастую

в следствие списания ее части (компания может «простить» часть своему контрагенту-должнику с целью получения по крайней мере «каких-то» наличных денег).

Для того чтобы готовая продукция «превратилась в живые деньги» для этого ее сначала необходимо продать, после чего формируется дебиторская задолженность,

и мы отправляемся на два предложения выше. Ну а внеоборотные активы и такие оборотные активы, как запасы, залежалый, не пользующийся спросом товар,

безнадежная дебиторская задолженность имеют, очевидно, самый низкий уровень ликвидности.

Наиболее срочными обязательствами являются просроченные обязательства (долги неоплаченные в срок), причем первостепенно перед

коммерческими банками, бюджетом и персоналом, потом перед поставщиками, поскольку с последними еще как-то можно договариваться

без существенного ущерба для репутации. Далее, по мере убывания срочности и «важности» – кредиторская задолженность, краткосрочные

кредиты и займы, резервы предстоящих расходов, прочие краткосрочные обязательства и, наконец, долгосрочные обязательства.

Представим в виде следующей таблицы ранжирование активов и пассивов баланса:

Говорят, что баланс является абсолютно ликвидным, если одновременно выполняются следующие четыре неравенства:

А1 >= П1;

А2 >= П2;

А3 >= П3;

А4 <= П4;

Заметим, что одновременное выполнение первых трех неравенств, автоматически влечет за собой выполнение четвертого.

Текущая ликвидность баланса характеризуется неравенством

А1 + А2 >= П1 + П2,

что свидетельствует о способности предприятия расплачиваться по своим текущим долгам в ближайшей перспективе относительно даты,

на которую сформирован анализируемый баланс.

Платежеспособность предприятия на более длительном периоде обеспечивается неравенством

А1 + А2 + А3 >= П1 + П2 + П3.

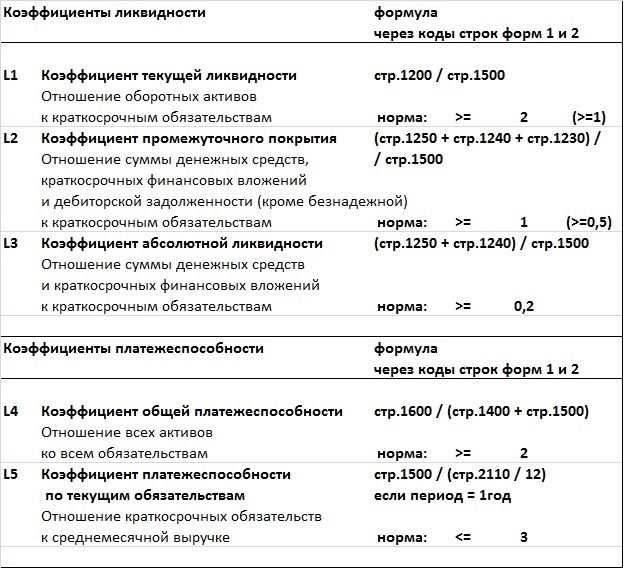

Также для оценки уровня ликвидности используются следующие коэффициенты:

Указанные нормативы «пришли» к нам с Запада, с, так сказать, развитых рынков. Получены они (нормативы) были следующим путем.

На протяжении значительного периода времени (несколько десятков лет) приведенные в таблице коэффициенты рассчитывались для большого

количества предприятий США и Западной Европы, причем в первую очередь для публичных компаний, то есть тех, чьи акции котировались на

известных мировых фондовых биржах. Далее для стабильно успешных компаний были рассчитаны средние уровни различных финансово-экономических

коэффициентов и эти статистически полученные уровни и были взяты в качестве нормативов или рекомендуемых значений для всех компаний,

которые обращались за заемными средствами в коммерческие банки и инвестиционные компании.

Но здесь необходимо отметить то, что, например, норматив «>=2» для коэффициента текущей ликвидности (L1) был получен

на основе изучения финансовой статистики крупных промышленных американских компаний, и применять его для любого предприятия

не имеет смысла. Допустим нам необходимо проанализировать ликвидность ООО, занимающегося исключительно торговой деятельностью,

с уставным капиталом в 10тыс.руб., краткосрочными кредитами (на срок до одного года) на пополнение оборотного капитала в среднем

в размере 1млн.руб., ежемесячной выручкой 500тыс.руб. и чистой маржой (процент отношения чистой прибыли к выручке) в 5%.

Тогда получаем ежегодный прирост собственного капитала в размере 300тыс.руб., и срок выхода на норму в «2 раза» по коэффициенту

текущей ликвидности, равный трем годам и четырем месяцам, при условии, что вложения во внеоборотные активы в течение всего этого

срока будут отсутствовать.

Короче говоря, необходимо учитывать, что нормативы или рекомендуемые значения для тех или иных финансово-экономических показателей

должны иметь, как минимум, отраслевой характер.

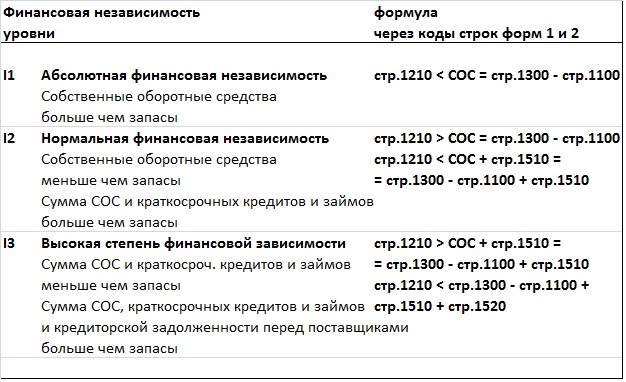

Ну а мы переходим к анализу финансовой устойчивости. Важнейшим показателем при анализе финансовой устойчивости предприятия

является объем собственных оборотных средств (СОС), который в сравнении с различными типами оборотных активов и краткосрочных

обязательств дает понимание об уровне финансовой независимости компании, т.е. независимости от внешних источников заимствования.

Объем собственных оборотных средств рассчитывается, как разность собственного капитала и внеоборотных активов или как следующая

формула через коды строк бухгалтерского баланса:

СОС = стр.1300 – стр.1100.

Если разность СОС — стр.1200 = 0 или близко к нулю, что встречается крайне редко, то это означает полную финансовую независимость

предприятия, или то, что все активы финансируются за счет собственного капитала.

Уровень достаточности/недостаточности финансирования запасов (стр.1210 баланса) за счет собственных оборотных средств определяет

уровень финансовой независимости/зависимости компании. Представим градацию уровней финансовой независимости в виде следующей таблицы:

Отметим, что в случае высокого уровня финансовой зависимости компании (I3), если на покрытие запасов помимо СОС,

краткосрочных кредитов и краткосрочной кредиторской задолженности перед поставщиками необходима еще и кредиторская задолженность

перед бюджетом и персоналом, то положение предприятия с точки зрения финансовой независимости считается критическим.

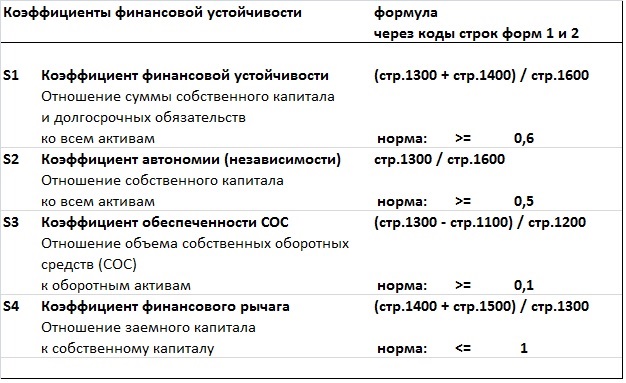

Приведем таблицу основных коэффициентов финансовой устойчивости/независимости предприятия:

Отметим, что норматив для коэффициента финансового рычага, который еще называют коэффициентом финансового левериджа,

прямо вытекает из норматива для коэффициента автономии.

Наконец мы переходим к, пожалуй, самому важному блоку финансово-экономических показателей для коммерческого предприятия,

а именно показателям, характеризующим коммерческую эффективностьдеятельности предприятия, то есть уровень прибыльности или

рентабельности, а также характеризующим оборачиваемость (эффективность управления) или уровень деловой активности менеджеров.

Эффективность, в т.ч. коммерческой деятельности, это понятие относительное, поэтому для того чтобы полноценно оценить

финансовый результат (понять много или мало заработало прибыли предприятие) за тот или иной период необходимо проанализировать

финансовую отдачу на один вложенный рубль в виде собственного капитала, заемных средств, себестоимости, различных типов расходов и т.п.,

в зависимости от типа заказчика (пользователя) данного анализа – топ-менеджеры или собственники компании, инвесторы или кредиторы и т.д.

Ключевым показателем эффективности, которым владеет каждый коммерсант и который всегда контролируется на предприятии

в рамках текущей операционной деятельности, а также с которым напрямую связаны такие составляющие управленческого процесса,

как управление себестоимостью и ценообразованием, является рентабельность проданной продукции (R) равная процентному отношению

валовой прибыли к себестоимости продаж за период или выражая через коды строк формы 2 (отчет о прибылях и убытках):

R = стр.2100 / стр.2120.

Часто, особенно в торговых компаниях, можно встретить понятие рентабельность продаж или маржа, под которым понимается

отношение валовой прибыли к выручке за период

стр.2100 / стр.2110,

но также под этим понятием иногда скрывается и отношение маржинальной прибыли к выручке

(стр.2100 – стр.2210) / стр.2110,

которое часто используют финансисты в контексте расчета точки безубыточности, и отношение операционной прибыли или прибыли от продаж к выручке

стр.2200 / стр.2110,

короче говоря, в каждом конкретном случае необходимо выяснять, о чем идет речь, при употреблении в разговорах и аналитических отчетах

тех или иных финансово-экономических понятий.

В финансовой науке показатель рентабельность продаж чаще определяется, как отношение валовой прибыли к выручке (вторая из приведенных выше формул):

ROS = (Return On Sales) = стр.2100 / стр.2110.

Общая экономическая эффективность определяется через процентное отношение чистой прибыли за период к среднему уровню суммарных активов,

рентабельность активов или экономическая рентабельность:

ROA = (Return On Assets) =

= стр.2400 / ((стр.1600 на начало периода + стр.1600 на конец периода)/2).

Для акционеров и инвесторов важными показателями эффективности являются рентабельность собственного капитала

(чистая прибыль к собственному капиталу) и рентабельность инвестиций или инвестиционного капитала

(EBITDA к сумме собственного капитала

и долгосрочных обязательств) соответственно:

ROE = (Return On Equity) =

= стр.2400 / ((стр.1300 на начало периода + стр.1300 на конец периода)/2),

ROIC = (Return On Invested Capital) =

= стр.2200 / (((стр.1300 + стр.1400) на нач. пер. + (стр.1300 + стр.1400) на кон. пер.)/2).

Эффективность текущей деятельности операционного блока предприятия оценивается маржинальной рентабельностью рабочего (оборотного)

капитала равной отношению маржинальной прибыли к объему оборотного капитала (оборотных активов):

ROWC = (Return On Working Capital) =

= (стр.2100 — стр.2210) / ((стр.1200 на начало периода + стр.1200 на конец периода)/2).

Также в зависимости от поставленных задач финансового анализа рассчитывают рентабельности различных сочетаний активов,

используя различные типы прибыли.

Как мы уже отмечали

ранее, помимо уровня рентабельности продаж крайне важным

показателем является время, за которое предприятие реализует продукцию с такой рентабельностью или в более широком смысле –

период оборачиваемости оборотных активов. Дело в том, что оборотные активы «перетекают» в рамках замкнутого операционного цикла из одного

состояния в другое: денежные средства в сырье, материалы и т.п. активы, которые формируют себестоимость, и преобразуются в готовую продукцию,

готовая продукция при продаже преобразуется в дебиторскую задолженность, дебиторская задолженность при ее погашении покупателями преобразуется

в денежные средства и т.д. В данном контексте выделяют три основных цикла коммерческого предприятия:

финансовый цикл – это период между оттоком денежных средств и дальнейшим их притоком или возвратом в полном объеме

плюс/минус заработанные/потерянные денежные средства в результате операционной деятельности предприятия;

производственный цикл – это период между поступлением в собственность предприятия сырья и материалов или моментом формирования

себестоимости продукции и реализацией продукции;

операционный цикл – это производственный цикл плюс период между реализацией продукции и поступлением денежных средств,

в счет оплаты проданной продукции, то есть, забегая вперед, это производственный цикл плюс период оборачиваемости дебиторской задолженности.

В случае если для анализа эффективности ведения дел менеджерами предприятия кроме стандартной бухгалтерской отчетности у нас больше

ничего нет, то используются следующие формулы расчета оборачиваемости или деловой активности.

Оборачиваемость товарных запасов за Период рассчитывается, как отношение выручки за Период к среднему уровню товарных запасов за Период:

ОбТЗ = стр.2110 / ((стр.1210 на нач.пер. + стр.1210 на кон.пер.)/2).

Также еще считают этот показатель через себестоимость проданной продукции за Период, тогда в числителе этой формулы будет

фигурировать строка 2120 отчета о прибылях и убытках.

Оборачиваемость дебиторской задолженности за Период рассчитывается, как отношение выручки за Период

к среднему уровню дебиторской задолженности за Период:

ОбДЗ = стр.2110 / ((стр.1230 на нач.пер. + стр.1230 на кон.пер.)/2).

Оборачиваемость кредиторской задолженности за Период рассчитывается, как отношение закупок за Период к среднему уровню кредиторской

задолженности за Период, но в бухгалтерской отчетности величины закупок в явном виде нет, поэтому можно рассматривать

в качестве объема закупок величину:

себестоимость продаж за Период + ТЗ на конец Периода – ТЗ на начало Периода,

тогда формула для оборачиваемости кредиторской задолженности за период будет иметь следующий вид:

ОбКЗ = (стр.2120 + стр.1210 на кон.пер. – стр.1210 на нач.пер.) /

/ ((стр.1520 на нач.пер. + стр.1520 на кон.пер.)/2).

Период оборачиваемости (P), выраженный в днях, рассчитывается как обратная величина к показателю оборачиваемости с

коэффициентом равным количеству дней в периоде. Формулы периода оборачиваемости товарных запасов, дебиторской и

кредиторской задолженностей выглядят следующим образом:

P(ОбТЗ) = кол-во дней в периоде / ОбТЗ,

P(ОбДЗ) = кол-во дней в периоде / ОбДЗ,

P(ОбКЗ) = кол-во дней в периоде / ОбКЗ.

В терминах периодов оборачиваемости длина финансового цикла (ФЦ) в днях имеет следующее представление:

ФЦ = P(ОбТЗ) + P(ОбДЗ) — P(ОбКЗ).

Мы несколько раз акцентировали внимание на том, кто является заказчиком анализа финансово-хозяйственной деятельности

предприятия и какой информацией для анализа располагает аналитик. Если это только бухгалтерские отчеты, то необходимо отметить,

какой может быть погрешность рассчитываемых финансово-экономических показателей, т.е. на сколько может отличаться полученная

информация от реального положения дел в компании.

Для примера рассмотрим показатель периода оборачиваемости товарных запасов. Пусть компания 15 января 2014 года приобрела

для перепродажи некий товар (далее – Товар) за 100 руб. и смогла его продать только 15 ноября 2014 года за 120руб.,

причем за 2014 год больше она (компания) ничего не продала, т.е. выручка за 2014 год равна 120руб. Если компания производственная,

то можно считать, что она произвела Товар в январе и в среднем себестоимость в 100 руб. сформировалась 15 января.

С точки зрения физического смысла понятия период оборачиваемости товарных запасов период оборачиваемости нашего

Товара – это количество дней между продажей (15.11.14) и покупкой (15.01.14) Товара, равное 304 дням.

Теперь посмотрим, какой результат мы получим, применяя формулу расчета периода оборачиваемости товарных запасов для трех периодов:

за 2014г., за 4-ый квартал 2014г. и за ноябрь 2014г.

Количество дней в 2014 году равно 365, выручка за 2014 год равна 120 руб., товарные запасы как на начало 2014 года,

так и на конец, равны нулю, таким образом, получаем:

P(ОбТЗ) = 365 / (120 / ((0 + 0)/2)),

т.е. при расчете оборачиваемости мы получаем деление на ноль, а значит невозможность адекватного применения формулы оборачиваемости.

Отметим, что в случае проведения подобных расчетов внутри компании, когда есть доступ к первичным документам или к учетной информационной

системе предприятия, вместо среднего уровня товарных запасов на начало и конец периода, сотрудники компании используют среднедневные

уровни товарных запасов за период, тогда получается что 304 дня в году средние остатки товарных запасов были равны 100 рублям,

а в оставшихся 61 днях – 0 рублей. Следовательно, средние товарные запасы за год составили:

(100*304 + 0*61) / 365 = 83,3руб.

В этом случае период оборачиваемости товарных запасов равен:

365 / (120 / 83,3) = 253,3 дня,

что существенно не совпадает с реальным периодом оборачиваемости в 304 дня. Но если в формуле оборачиваемости вместо выручки

в числителе мы возьмем себестоимость, то получим необходимый результат:

ОбТЗ = себестоимость проданной за период продукции / средние товарные запасы за период =

= 100 / 83,3 = 1,2;

P(ОбТЗ) = 365 / ОбТЗ = 365 / 1,2 = 304 дня.

Таким образом, можно утверждать, что целесообразнее использовать в формуле оборачиваемости товарных запасов в числителе не выручку,

а себестоимость проданной продукции:

ОбТЗ = стр.2120 / ((стр.1210 на нач.пер. + стр.1210 на кон.пер.)/2).

Пусть теперь в качестве периода взят 4-ый квартал 2014г. Количество дней в периоде равно 92, себестоимость продаж за период

равна 100 руб., остаток товарных запасов на начало периода (01.10.14) равен 100 руб., на конец – 0 руб.

Рассчитаем период оборачиваемости товарных запасов за 4-ый квартал 2014 года:

92 / (100 / ((100 + 0)/2)) = 92 / (100/50) = 92 / 2 = 46 дней << 304 дней,

что существенно меньше реального периода оборачиваемости в размере 304 дней. Очевидно, что если мы в качестве периода рассмотрим

ноябрь 2014 года, то формула нам даст еще более отличный от реальности результат, а именно 15 дней.

Проблема здесь в том, что формула расчета оборачиваемости товарных запасов на основе исключительно бухгалтерской отчетности

не учитывает то, когда были куплены эти запасы и если они были куплены задолго до начала исследуемого периода, то формула

дает существенно искаженную информацию. В этом случае необходимо, как минимум, запрашивать отчет от менеджмента компании о

возрасте товарных остатков на начало и конец периода, а также проданных товаров за период.

Автору приходилось сталкиваться с такой проблемой. На одном из предприятий информационная система рассчитывала финансовый цикл

для определения кассовых разрывов и их сроках как раз на основе приведенных здесь «классических» формул.

В один из периодов оказалось так, что компании по факту не хватает существенного объема оборотных средств,

хотя информационная система показывала, что должно хватать. В результате детального анализа ситуации оказалось,

что финансовый цикл, который рассчитывался в рамках учетной системы, оказался вдвое меньше чем реальный,

в результате чего пришлось срочно привлекать дополнительные банковские кредиты, причем из-за срочности ставки оказались выше, чем обычно.

Обратим здесь лишь внимание на то, что у этой компании было два акционера, которые в процессе выявления указанной выше проблемы

успели обвинить как друг друга, так и топ-именеджеров компании в воровстве денег, что в последствие крайне плохо сказалось на

общем уровне корпоративного климата.

Позже мы приведем пример, как правильно рассчитывать финансовый цикл и периоды оборачиваемости, основываясь на данных из

первичных документов, а также как необходимо настраивать автоматизированный управленческий учет, чтобы не вводить руководство

в замешательство.

Конечно же, возникает вопрос о том, как все-таки относиться к результатам расчетов на основе бухгалтерской отчетности.

Известно, что банки или инвестиционные компании для принятия решений о финансировании производят соответствующие расчеты

как минимум за пять кварталов, а, например, для ритейла еще и в ежемесячной разбивке. Суть такой необходимости состоит в том,

чтобы оценить не сами коэффициенты или показатели финансово-хозяйственного анализа, а их динамику, то есть еще одним из

важнейших направлений анализа является анализ темпов роста тех или иных финансово-экономических показателей. В связи с чем,

приведем здесь ключевое соотношение, которое определяет эффективность развития предприятия:

Т(ЧП) > Т(В) > Т(А) > 1,

где через Т(ЧП), Т(В) и Т(А) обозначены темпы роста чистой прибыли, валовой выручки и (совокупных) активов соответственно:

Т(ЧП) = стр.2400 текущего периода / стр.2400 предыдущего периода;

Т(В) = стр.2110 текущего периода / стр.2110 предыдущего периода;

Т(А) = стр.1600 на конец периода / стр.1600 на начало периода.

В заключение данного раздела кратко опишем методику анализа кредитоспособности предприятий, которая обычно используется

коммерческими банками, как экспресс-анализ кредитоспособностипотенциального заемщика.

Для определения кредитоспособности компании в рассмотрение берется некоторый набор ключевых финансово-экономических показателей,

например, четыре показателя K1, K2, K3 и K4, соответственно равные коэффициенту текущей ликвидности (L1),

коэффициенту промежуточного покрытия (L2), коэффициенту абсолютной ликвидности (L3) и коэффициенту автономии (S2),

определение и формулы расчетов этих коэффициентов см. выше.

Для значений каждого показателя из состава ключевых (в нашем случае K1, K2, K3 и K4) вводится ранжирование

по степени риска (чем ниже ранг, тем выше риск). Например, мы хотим использовать три степени риска:

Ранг3 – безрисковый;

Ранг2 – средний риск;

Ранг1 – высокий риск;

причем для показателя K1, коэффициента текущей ликвидности, ранжирование определяется следующим образом:

Ранг3, если K1 >= 2;

Ранг2, если 1 <= K1 < 2;

Ранг1, если K1 < 1;

для показателя K2, коэффициента промежуточного покрытия:

Ранг3, если K2 >= 1;

Ранг2, если 0,5 <= K2 < 1;

Ранг1, если K2 < 0,5;

для показателя K3, коэффициента абсолютной ликвидности:

Ранг3, если K3 >= 0,2;

Ранг2, если 0,15 <= K3 < 0,2;

Ранг1, если K3 < 0,15;

для показателя K4, коэффициента автономии:

Ранг3, если K4 >= 0,5;

Ранг2, если 0,4 <= K4 < 0,5;

Ранг1, если K4 < 0,4.

Далее для каждого из показателей K1, K2, K3 и K4 определяем его «вес» (v1, v2, v3 и v4) в системе выбранных показателей таким образом,

чтобы вес каждого был от нуля до единицы, и сумма всех весов равнялась единице:

0 < vi < 1, для каждого i = 1,2,3,4;

v1 +v2 + v3 + v4 = 1.

Наконец считаем итоговый показатель кредитоспособности (K) по формуле:

K = v1*Ранг(K1) + v2*Ранг(K2) + v3*Ранг(K3) + v4*Ранг(K4),

и определяем ранг кредитоспособности предприятия в соответствии, например, со следующей шкалой:

Ранг3 (безрисковая зона), если K >= 2,5;

Ранг2(зона среднего риска), если 1,5 <= K < 2,5;

Ранг1(зона высокого риска), если K < 1,5.

В кредитной политике банка может быть прописан следующий регламент принятия решений о кредитовании предприятий:

если предприятие имеет ранг 3 кредитоспособности, то кредит выдается, возможно, с какими-либо преференциями, например,

без залога и с более низкой ставкой, чем для прочих заемщиков; если предприятие имеет ранг 2 кредитоспособности,

то кредит выдается на общих условиях с полным обеспечением и ставкой, зависящей от качества обеспечения; если предприятие

попало в ранг 1, то возможно ставится сразу запрет на выдачу кредитов таким заемщикам, либо кредит может быть выдан только

после проведения более глубокого и детального анализа финансово-хозяйственной ситуации у обратившегося за кредитом предприятия.

Вообще говоря, анализ финансово-хозяйственного состояния компаний на основе бухгалтерской отчетности является крайне

недостаточным по многим причинам, одной из которых является тот факт, что анализируются прошлые периоды деятельности

и не берутся в учет перспективы развития, что является важным при инвестировании на длительный период. Поэтому в следующем

разделе мы окунемся в, так называемый, инвестиционный анализ.

Для иллюстрации и практического применения всего того набора формул, которые были изложены в данном разделе приводим конкретный

пример анализа финансово-хозяйственной деятельности предприятия в виде следующего Excel-файла:

СКАЧАТЬ

Пример финансово-экономического анализа

Читать далее —

Период оборачиваемости продаж и товарных запасов

Управление финансами

-

Предел потребительского спроса

-

Финансовая стратегия

-

Бюджетирование продаж и закупок

-

Финансовый поток и структура финансового цикла

-

Маржинальный отчет о прибылях и убытках P&L

-

Типовые финансово-хозяйственные операции. Баланс

-

Учет расходов в трех формах финансовой отчетности

-

Отражение бизнес-процесса в балансе предприятия

-

Эффективность операционной деятельности. EBITDA

-

БДДС-Финансовый поток-Кассовые разрывы-Cash Flow

-

Итоговый БДР. Итоговый прогнозный баланс

-

Примеры классических форм бухгалтерской отчетности

-

Финансово-экономический анализ предприятия

-

Период оборачиваемости продаж и товарных запасов

-

Разработка финансовой модели ритейла в EXCEL

-

Инвестиционная модель в EXCEL с NPV-анализом

-

Финмодель инвестпроекта в EXCEL, версия 2.0

-

Финансовые модели бюджетирования