Ступень экономической эффективности финансового, трудового или материального ресурса характеризует такой относительный показатель, как рентабельность. Выражается в процентах и широко применяется для оценки деятельности коммерческого предприятия. Существует много видов данного понятия. Любое из них – это отношение прибыли к исследуемому активу или ресурсу.

Суть понятия коэффициента рентабельности

Коэффициент рентабельности продаж показывает деловую активность предприятия и отражает эффективность его работы. Оценка показателя позволяет определить, сколько денег от реализации продукции является прибылью компании. Существенно не то, сколько товара удалось продать, а то, сколько чистой прибыли заработала фирма. С помощью показателя можно также найти долю себестоимости в продажах.

Коэффициент рентабельности продаж анализируется, как правило, в динамике. Рост или падение показателя указывают на различные экономические явления.

Если рентабельность растет:

- Увеличение выручки происходит скорее, чем увеличение затрат (либо выросли объемы продаж, либо изменился ассортимент).

- Затраты снижаются быстрее, чем уменьшается выручка (компания либо подняла цены на продукцию, либо изменила структуру ассортимента).

- Выручка растет, а затраты становятся меньше (выросли цены, поменялся ассортимент либо изменились нормы затрат).

Однозначно благоприятными для компании являются первые две ситуации. Дальнейший анализ направлен на оценку устойчивости такого положения.

Вторую ситуацию для фирмы нельзя назвать однозначно благоприятной. Ведь показатель рентабельности улучшился формально (выручка-то снизилась). Для принятия решений анализируют ценообразование, ассортимент.

Если рентабельность снизилась:

- Затраты растут быстрее, чем выручка (под влиянием инфляции, снижения цен, увеличения норм затрат или изменения структуры ассортимента).

- Снижение выручки происходит быстрее, чем снижение затрат (упали продажи).

- Выручка становится меньше, а затраты – больше (увеличились нормы затрат, понизились цены или поменялся ассортимент).

Первая тенденция является однозначно неблагоприятной. Нужен дополнительный анализ причин для исправления ситуации. Вторая ситуация указывает на желание компании уменьшить сферу своего влияния на рынке. При обнаружении третьей тенденции нужно проанализировать ценообразование, ассортимент и систему контроля затрат.

Как рассчитать рентабельность продаж в Excel

Международное обозначение показателя – ROS. Всегда рассчитывается коэффициент рентабельности продаж по прибыли от продаж.

Традиционная формула:

ROS = (прибыль/выручка) * 100%.

В конкретных ситуациях может понадобиться расчет доли валовой, балансовой или иной прибыли в выручке.

Формула валовой рентабельности продаж (маржи):

(Валовая прибыль / выручка от реализации) * 100%.

Данный показатель показывает, уровень «грязных» денег (до всех вычетов), заработанных компанией от реализации продукции. Элементы формулы берутся в денежном выражении. Валовую прибыль и выручку можно найти в отчете о финансовых результатах.

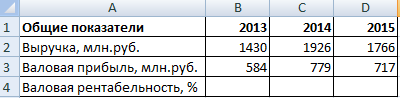

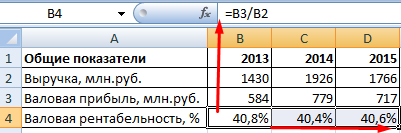

Информация для расчета:

В ячейках для расчета валовой рентабельности установим процентный формат. Вписываем формулу:

Показатель рентабельности по валовой прибыли за 3 года относительно стабилен. Это означает, что компания тщательно отслеживает порядок ценообразования, следит за ассортиментом продукции.

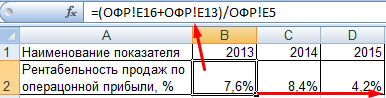

Рентабельность продаж по операционной прибыли (EBIT):

(Операционная прибыль / выручка от реализации) * 100%.

Показатель характеризует, сколько операционной прибыли приходится на рубль выручки.

Как рассчитать коэффициент рентабельности продаж – формула по балансу (форма 2):

((Стр. 2300 + стр. 2330) / стр. 2110) * 100%.

Данные для расчета:

Рассчитаем рентабельность по операционной прибыли – подставим в формулу ссылки на нужные ячейки:

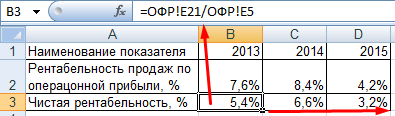

Формула рентабельности продаж по чистой прибыли:

(Чистая прибыль / выручка) * 100%.

Чистая рентабельность показывает, сколько чистой прибыли приходится на рубль выручки. Оба показателя берутся из отчета о финансовых результатах.

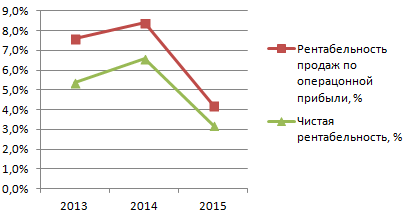

Покажем коэффициент рентабельности продаж на графике:

В 2015 году показатель значительно снижается, что расценивается как неблагоприятное явления. Необходим дополнительный анализ ассортиментного перечня, ценообразования и системы контроля затрат.

Нормой считается значение выше нуля. Более конкретный диапазон зависит от сферы деятельности. Каждое предприятие сравнивает свой коэффициент рентабельности продаж и нормативное значение по отрасли. Хорошо, если рассчитанный показатель практически не отличается от уровня инфляции.

версия 1.0 от 28 апреля 2021

Предназначена для расчетов рентабельности продаж в торговле с учетом наценок, скидок, расходов включаемых в себестоимость (расходов на доставку и предпродажную подготовку, например, фасовку и т.п.), операционных и других расходов. Облегчает расчет доходности, сравнение и выбор оптимальных вариантов.

Расчеты выполняются по общепринятым в мировой практике методикам и не зависят от национального законодательства.

Посмотрите, может быть вам также будет полезна таблица Точка безубыточности. Рентабельность продаж

С 21.06.2022 входит в состав таблицы Расчеты с процентами

Таблица выполняет:

- Расчет прибыли и рентабельности с учетом наценки, расходов включаемых в себестоимость (РвС), скидки

- Расчет плана продаж в денежном выражении (выручки) и натуральном выражении (в штуках, метрах, килограммах) исходя из плана прибыли

- Расчет влияния скидки на цену, прибыль, рентабельность, план продаж

- Сравнение по рентабельности и прибыли двух вариантов формирования цены с разными наценками, РвС, скидками, операционными и другими расходами

- Расчет минимальных наценок при которых разные виды прибыли равны 0: валовая, операционная, до налогов, чистая, EBITDA

- Дополнительно: Расчет НДС, сумма с НДС, выделение НДС, сумма без НДС

- Дополнительно: Расчеты с простыми и сложными процентами

Меня зовут Владимир Прохоров (ИП Прохоров В.В., ОГРНИП 311645410900040), я занимаюсь экономическими расчетами более 20 лет. С 1992 по 2008 год работал программистом и начальником отдела IT в банках и коммерческих организациях. Имею большой опыт в разработке программного обеспечения для банковских систем и бухгалтерии. С 2008 года разрабатываю Excel-таблицы экономическиой и управленческой тематики.

Со мной можно связаться по почте v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru), по телефону +7 927 055 9473, ВКонтакте vk.com/vvprokhorov

Предлагаю вам простую и удобную таблицу для расчета рентабельности. Таблица содержит 2 листа пояснений, 4 листа расчетов рентабельности и 2 дополнительных листа расчетов c НДС (ставку можно менять), простыми и сложными процентами.

Расчеты рентабельности выполняются в нескольких вариантах, можете выбрать наиболее удобный.

Лист «Абс»

Расчет рентабельности на единицу товара.

РвС, наценка и скидка в абсолютных числах (деньгах).

Расчет прибыли и рентабельности (см. скриншот ниже) с учетом расходов включаемых в себестоимость (РвС), наценок и скидок.

РвС, наценка и скидка задаются на единицу товара в абсолютных числах (в деньгах).

На этом листе под прибылью понимается

валовая прибыль = выручка — себестоимость.

Задаем:

- Цену закупки

- Наценку

- Расходы включаемые в себестоимость (РвС)

- Скидку

- План по прибыли

Таблица рассчитывает:

- Цену продажи

- Себестоимость

- Прибыль на единицу товара

- Валовую рентабельность (маржу, Gross profit margin)

- Исходя из плана прибыли и рентабельности рассчитывает план продаж по выручке и план продаж в натуральном измерении (штуках, метрах и т.д.)

- Исходя из плана продаж в натуральном выражении расчитывает план закупок в денежном выражении.

Кроме того, таблица рассчитывает влияние скидки на перечисленные показатели.

Данные вводятся в ячейки с голубым фоном, все остальное рассчитывает таблица.

Видим, что скидка 5% приводит к уменьшению маржи (валовой рентабельности) на 4.47 процентных пункта, что по отношению к первоначальной марже равной 15%, составляет 29.82%. Иными словами, скидка 5% уменьшает рентабельность почти на треть. При новом уровне рентабельности, чтобы выполнить план продаж по прибыли надо увеличить план продаж по выручке на 42.5%, а план продаж в натуральном выражении на 50%.

Можно сказать, что результат неожиданный: делаем скидку 5%, а чтобы обеспечить ту же прибыль, надо продать товара на 50% больше. Хорошо, что мы это выяснили путем расчетов, а не на реальных продажах, понеся убытки. Но чтобы это выяснить, надо сделать много расчетов, которые не все умеют делать, если вы покупаете описываемую таблицу, она делает расчеты за вас.

Лист «Проц»

Расчет рентабельности на единицу товара.

РвС, наценка и скидка в процентах.

Расчеты выполняемые на этом листе аналогичны расчетам листа «Aбс», с тем отличием, что РвС, наценка и скидка задаются в процентах. Иногда удобнее задавать наценки, расходы и скидки в деньгах, а иногда в процентах.

В исходном варианте таблицы заданы значения аналогичные листу «Aбс». Так, на листе «Aбс» заданы цена закупки 1000 и наценка 200 (что соответствует 20%), а на листе «Проц» заданы цена закупки 1000 и наценка 20%, аналогично заданы проценты для РвС и скидки. Соответственно, результаты расчетов на обоих листах одинаковы. Это сделано чтобы показать что оба подхода равноправны и дают одинаковый результат. Вы можете на этих листах вводить разные наценки и скидки.

Лист «Сравнение 2»

Расчет и сравнение рентабельности двух вариантов.

На ранее описанных листах акцент был сделан на скидку, но часто бывает полезно сравнить два варианта с разными исходными данными: закупочными ценами, РвС, наценками и скидками. Этот вариант расчета выполняется на листе «Сравнение 2». Здесь также можно учитывать влияние операционных и других расходов из Отчета о прибылях и убытках (финансовых результатах).

Сделать сравнение двух вариантов может быть полезно во многих случаях. Рассчитаем, например, такой простой и популярный прием: делаем наценку побольше, а потом даем скидку. Т.е. якобы делаем скидку, а на самом деле не делаем, остаемся, как говорят «при своих».

Сделаем расчет для двух вариантов, первый вариант базовый, без использования этого приема, второй вариант с использованием приема.

Вариант 1: наценка 20%, скидка 0%.

Вариант 2: наценка 25%, скидка 5%.

На первый взгляд кажется, что Вариант 1 равносилен Варианту 2, посмотрим что покажет расчет.

Смотрим самый информативный столбец — столбец относительных изменений (Изменение — %%), видим что в Варианте 2:

- SAL1 (Выручка с учетом скидки) уменьшилась на 1.04%

- GPM (Валовая рентабельность, Gross profit margin) уменьшилась на 5.96%

- OPM (Операционная рентабельность, Operating profit margin) уменьшилась на 20%

- ROS (Рентабельность до налогов, Рентабельность продаж, Return on Sales) уменьшилась на 24.21%

- NPM (Рентабельность по чистой прибыли, Net profit margin) уменьшилась на 30.53%

Самый важный показатель — чистая прибыль уменьшилась на 31.25%.

Расчет показывает, что Вариант 2 приводит к большим потерям.

При подробном взгляде может возникнуть вопрос — почему прибыль уменьшилась сильнее, чем соответствующая рентабельность? Потому что прибыль = выручка * рентабельность. Т.к. выручка тоже уменьшилась, прибыль уменьшилась в большей степени, чем рентабельность.

Сделаем еще одну попытку. Вариант 1 — базовый, Вариант 2 уменьшим скидку.

Вариант 1: наценка 20%, скидка 0%.

Вариант 2: наценка 25%, скидка 4%.

Получилось именно то, что мы хотели. Предварительный расчет рентабельности позволяет принять правильное решение и избежать крупных убытков. Очень полезно иметь инструмент, позволяющий быстро и безошибочно выполнять такие расчеты.

Лист «Min Наценка»

Расчет минимальных наценок для валовой, операционной, чистой и других видов прибыли.

Здесь под минимальной наценкой понимаем такую наценку при которой прибыль равна 0. Так как, согласно ОПУ, есть несколько видов прибыли, таблица вычисляет несколько минимальных наценок.

Лист по своей структуре повторяет Отчет о прибылях и убытках (финансовых результатах).

Видим, что существующая наценка 20% близка к минимальной наценке для cамого важного показателя — чистой прибыли 16%. Иными словами, при существующей наценке и существующем уровне расходов имеем очень маленький запас доходности и небольшие неблагоприятные изменения могут привести к тому, что прибыль сменится убытками. Нужно подумать о повышении наценки и сокращении расходов. Хорошо это выяснить не путем реальных потерь, а путем расчетов.

Посмотрите подробнее в Демо-версии

Как получить таблицу

Если Вам нужен удобный инструмент для быстрого, легкого и наглядного расчета важнейших показателей доходности, если Вы не хотите утонуть в море кропотливых расчетов, Вы можете получить эту Excel-таблицу «Расчет рентабельности», заплатив 595 руб. одним из указанных ниже способов.

Вы получаете отличный рабочий инструмент, который сэкономит массу Вашего времени, освободит от сложной утомительной работы, даст возможность сосредоточиться на результате, а не на хитростях вычислений.

Отзывы, вопросы, пожелания и другая переписка по поводу этой и других моих таблиц в гостевой книге сайта »»

Я гарантирую:

- Доставка в течение от нескольких минут до нескольких часов после прихода платежа. Сроки прохождения платежа для различных способов оплаты см. ниже.

- Все таблицы заполнены данными, которые служат примером и помогают понять логику работы.

- Таблицы снабжены подробными пояснениями по заполнению и работе.

- Отвечаю на любые вопросы по работе с таблицами. Конечно, предполагается что вы знакомы с предметной областью и имеете базовые навыки работы с Excel.

При выходе новой версии:

- Стоимость обновления зависит от того, насколько увеличивается функциональность новой версии таблицы.

- Сообщения о новых версиях получают только подписчики рассылки. Форма подписки внизу страницы.

Таблица

«Расчет рентабельности»

Стоимость: 595 руб.

Таблицы работают в Excel для Windows (Excel 2007, 2010, 2013, 2016, 365) и Mac (Excel 2011, 2016, 365). В ОpenOffice не работают.

Телефон для вопросов оплаты и доставки +7 927 055 9473

почта v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru)

Видео инструкция по оформлению заказа и оплате

Откроется в новом окне

Способы оплаты:

- Robokassa. Сервис приема платежей в интернете. Можно оплачивать используя компьютер (телефон) или через терминалы приема платежей и салоны связи.

- Карты Visa, MasterCard, Maestro, Мир

- Интернет-клиент Альфа-Банк, Русский Стандарт, Промсвязьбанк и др.

- Электронные деньги Яндекс.Деньги, QIWI, WebMoney, Wallet One (W1), Элекснет

- Терминалы

- Салоны связи Евросеть, Связной

Robokassa высылает электронный чек согласно 54-ФЗ «О применении контрольно-кассовой техники».

- Банк. Можно оплачивать через Сбербанк Онлайн, сервисы интернет-клиент других банков или через кассу любого банка.

На расчетный счет 40802810556000029171

Индивидуальный предприниматель Прохоров Владимир Викторович,

ИНН 645400330452,

КПП 0 (у ИП нет реквизита КПП, если требуется ввести — вводите 0),

ПОВОЛЖСКИЙ БАНК ПАО СБЕРБАНК,

кор.сч. 30101810200000000607,

БИК 043601607.

Обратите внимание, что указание формы собственнсти (Индивидуальный предприниматель) является обязательным.После оформления заказа можно распечатать счет для юр. лиц

или квитанцию по форме ПД-4 для физ. лиц.Также можно получить счет, написав на v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru).

В назначении платежа обязательно указывайте номер счета, например:

По счету № … За электронные таблицы «Расчет рентабельности». Без НДС.При платежах не из России в начале назначения платежа укажите код валютной операции {VO10100}

Например, назначение платежа:

{VO10100} По счету № … За электронные таблицы «Расчет рентабельности». Без НДС.

Где VO — заглавные латинские буквы, 10100 — цифры. Фигурные скобки обязательны. Пробелы внутри фигурных скобок не допускаются.

Доставка:

Cсылка на скачивание таблиц будет отправлена на указанный в заказе e-Mail после поступления денег. Придет письмо с темой «Вы оплатили счет №…». Если его долго нет, проверьте папку СПАМ.

Для способа 1 (Robokassa) письмо со ссылкой отправляется автоматически, сразу после поступления денег. Обычное время поступления денег — минуты. Сервис Robokassa высылает электронный чек согласно 54-ФЗ «О применении контрольно-кассовой техники».

Для способа 2 (Банк) письмо со ссылкой отправляется после поступления платежа на расчетный счет. Время поступления денег от нескольких часов до 2 рабочих дней, обычно, в пределах рабочего дня. Юридическим лицам и ИП высылаю pdf-копии накладной по форме Торг 12. Оригинал накладной высылается по запросу, в запросе укажите, пожалуйста, почтовый адрес.

Если нужны еще какие-либо документы, прошу согласовать этот вопрос ДО ОПЛАТЫ.

Дальнейшая переписка по поводу полученных таблиц

Дальнейшая переписка по поводу полученных таблиц (вопросы по работе с таблицами, обновления и т.п.) происходит через адрес, на который были отправлены таблицы. При переписке по эл.почте сохраняйте, пожалуйста, историю переписки, т.е. включайте в ответ все предыдущие письма и ответы на них. При этом помещайте Ваше сообщение вверху (перед историей).

Владимир Прохоров, 28 апреля 2021

P.S.

Если вы хотите получить рабочую версию одной таблицы и демо-версии всех остальных моих таблиц, подпишитесь на ознакомительную серию из 9 писем с кратким описанием таблиц

Вы получаете:

- Рабочую версию таблицы «Учет доходов и расходов». Ссылка на скачивание в первом письме.

- Демо-версии всех моих таблиц: Оценка стоимости бизнеса, Платежный календарь, Себестоимость, Инвестиции, Фин.анализ МСФО, Фин.анализ РСБУ, Точка безубыточности, Анализ ассортимента, Диаграмма Ганта, Личное планирование. Ссылка на скачивание в первом письме.

- Скидку 40% (4706 руб.) на комплект из пяти моих таблиц. Как получить скидку — во втором письме.

- Скидку порядка 20% на отдельные таблицы. Как получить скидку — в письме с описанием конкретной таблицы.

- Скидку 20% на новые таблицы. Срок действия скидки трое суток с момента отправки письма о новой таблице.

- Сообщения о новых таблицах.

- Сообщения о новых версиях таблиц.

- Сообщения об акциях скидок. Обычно срок действия скидки трое суток с момента отправки письма о скидке.

- Сообщения об исправленных вариантах при обнаружении ошибок.

Кроме этого, прошу учесть, что извещения об акциях скидок и выходе новых версий получают только подписчики. Никаких специальных объявлений на сайте не делается.

Некоторые письма рассылки будут содержать предложения с ограниченным сроком, поэтому рекомендую подписаться на тот адрес, который вы регулярно просматриваете.

Не рекомендую подписываться на корпоративные почтовые ящики, т.к. есть вероятность что почтовый сервер посчитает рассылку спамом.

Вводите адрес способом копирования/вставки. При ручном вводе велика вероятность ошибки. Я это вижу по адресам подписчиков ***@gmai.com, ***@gmail.ru, ***@mall.ru и подобным. Сколько опечаток делают в той части адреса, которая стоит до @, трудно представить.

Если письмо с подтверждением подписки не пришло в течение нескольких минут — адрес с ошибкой или письмо попало в спам.

Посмотрите полный список таблиц

Финансовый анализ. Главная страница

© 2008-2023 ИП Прохоров В.В. ОГРНИП 311645410900040

{«id»:13918,»url»:»/distributions/13918/click?bit=1&hash=be4a5de84bea48fd683c14e61191885ec1565366c10df722f2e54961bd74e5d9″,»title»:»u0415u0441u0442u044c u0448u0430u043du0441 u0432u044bu0438u0433u0440u0430u0442u044c u0434u043e 2 u043cu0438u043bu043bu0438u043eu043du043eu0432 u0440u0443u0431u043bu0435u0439″,»buttonText»:»u041au0430u043a?»,»imageUuid»:»ce39a929-2709-5b55-8d2a-9e88150c0453″,»isPaidAndBannersEnabled»:false}

Шаблон таблицы для управления рентабельностью проектов

Деньги на счетах не всегда определяют эффективность компании, а сданный проект не означает прибыль. Расскажем об опыте проектной деятельности в Helpexcel.pro и поделимся полезным инструментом, который используем в работе для выявления проблемных моментов.

Невыгодные проекты — это нормально. Нельзя всегда на 100% точно рассчитать время, особенно когда производственные ресурсы — это люди.

Чем выше рентабельность, тем счастливее команда, лучше заказчики и качество работы.

Мы сделали много ошибок, прежде чем поняли, как организовать процесс, считать бюджет, успешно сдавать проекты и планировать новые.

Наша ошибка это всегда время. Что-то не предусмотрели заранее и нужно переделывать часть, кто-то не внимательно прочитал тз и стало еще больше работы.

Зачем считать рентабельность

- Изменять продукт. Если статистика завершённых проектов не очень, то можно изменить само решение. Упростить или использовать иные методы реализации.

- Регулировать бюджет. Иногда всё дело только в неправильной оценке. Возможно, в смету нужно заложить больший процент неопределённостей.

- Не работать. Когда потенциальную проблему видно сразу, лучше в неё не ввязываться, чтобы потом не выпутываться. Такие заказы как дорогой кредит.

Как обычная таблица может решить проблему

Сначала расскажем про то как все работает.

1. Учет проектов

Это лист в таблице, куда записываются все проекты и их параметры. Проекты сюда могут попадать из CRM по информации от отдела продаж. Можно прикрепить ссылку на «Google Диск», указать ответственных, бюджет и так далее.

2. Учет времени

Задача — понять, какие проекты тратят много ресурсов. Например, есть оклад 60 тысяч рублей и среднемесячное количество рабочих часов — 160, в идеале автоматически брать из производственного календаря. В конце дня или сразу же записываем, сколько времени было потрачено на проекты.

3. Эффективность команды

Сразу видно, насколько рационально были распределены задачи и проекты между участниками процесса.

4. И рентабельность проектов

Которую измеряем как разницу между бюджетом и количеством трудозатрат.

Теперь можно поделиться таблицей

Все сделано простыми формулами. Создание такой таблицы занимает не больше часа. Можно использовать этот шаблон, немного изменив его под свой бизнес.

Особенности, о которых стоит упомянуть

1. Двойным нажатием на поле с датой открывается календарь. Так удобнее вводить данные.

2. Все значения выпадающих списков регулируются на листе «Справочник». Тут вы можете всё изменить под себя. Кроме выпадающего списка с проектами на листе учета времени.

3. Этот список выводится по проектам из листа проектов. Выводятся все, кроме завершенных.

4. Столбцы, где заголовки серого цвета, — содержат формулы. Не удаляйте их.

5. Защитите от редактирование часть диапазонов, чтобы пользователи не могли ничего сломать.

Выделяем ячейки → кликаем правой кнопкой мыши → выбираем команду «Защитить диапазон».

Если вы дочитали до этого момента и вам интересно, пишите нам, мы проведём бесплатный аудит ваших таблиц и поможем с формулами. Ссылка в начале статьи.

Успехов!

Быстрый расчет рентабельности предприятия при поиске подходящей бизнес-идеи

Автор: Андрей Дата: 06.08.2015 Рубрика: Разработка бизнес-плана

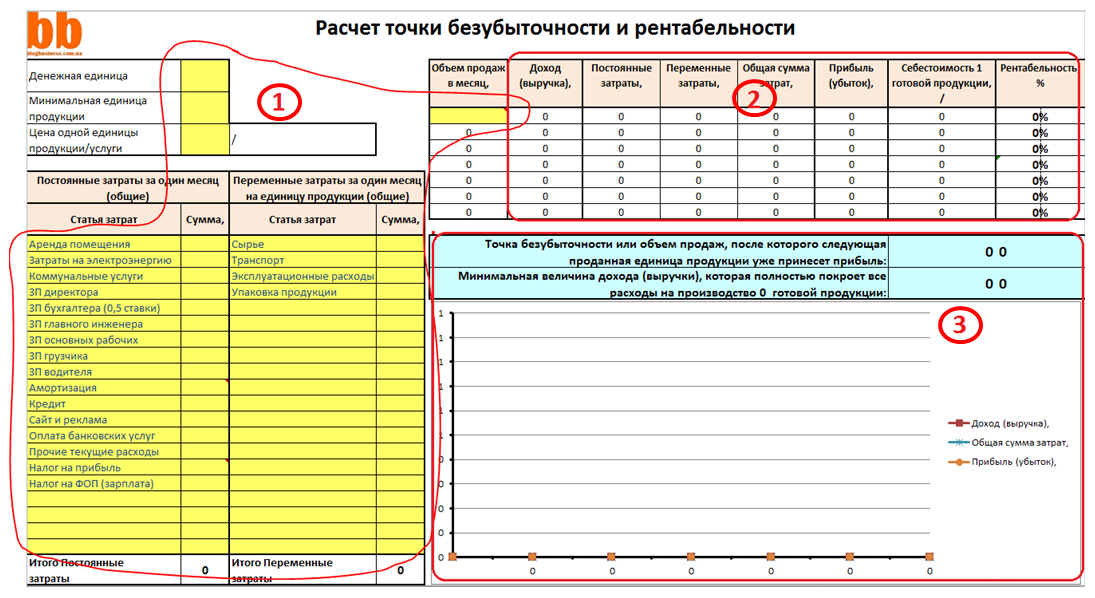

Итак, шаблон этого простого бизнес-плана представляет собой всего лишь один лист (вкладку) стандартного Excel-файла, и состоит из трех частей:

1. Часть для ввода исходных данных. Это та часть, где в желтые ячейки вводятся исходные данные. Причем, постоянные затраты необходимо указывать в рамках месяца на весь объем производства, а переменные, такие как сырье, необходимо вносить из расчета на единицу продукции, т.е. нужно сумму месячных затрат разделить на месячный объем продукции. К примеру: если Вы планируете производить топливный брикет в объемах 200 т в месяц, то Вам нужно всю сумму, запланированную на закупку сырья, разделить на 200 т готовой продукции. При этом в данную форму статьи постоянных и переменных затрат Вам необходимо вписывать свои. А налог на прибыль, который зависит от формы собственности, на этом этапе предварительного расчета можно не указывать, но обязательно нужно помнить, что его все же необходимо будет уплатить в будущем, а значит, от общей прибыли Вам нужно будет в результате отнять некоторую сумму, предназначенную для уплаты налогов.

Постоянные затраты – это затраты, которые компания несет из месяца в месяц не зависимо от объемов производства (например: аренду помещения и заработную плату (если она, конечно, не сдельная) работникам Вам нужно будет платить ежемесячно, даже если Вы ничего не сможете продать).

Переменные затраты – это затраты, которые напрямую зависят от объемов производства (например: затраты на сырье полностью зависят от того, какие объемы производства готовой продукции запланированы и они могут меняться ежемесячно).

2. Расчет рентабельности. Часть финансового плана, которая отображает уровни дохода (выручки), затрат, себестоимости одной единицы продукции и рентабельность при различных объемах производства продукции или услуг. Так, если рентабельность при определенном объеме продукции будет отрицательной, а компания в результате понесет убытки, то это будет сразу видно в соответствующей таблице. Это значит, что Вам необходимо искать пути снижения себестоимости, либо находить возможности для увеличения объемов производства.

3. Точка безубыточности. В данной части указан уровень продукции (услуг), реализовав который компания полностью покроет все свои месячные расходы, а уже каждая последующая проданная единица принесет прибыль. Соответственно, планируя бизнес, необходимо учитывать, что для покрытия всех месячных текущих расходов, необходимо сперва реализовать определенную часть продукции (услуг), а уже потом Вы начнете работать на прибыль.

Данная модель упрощенного бизнес-плана в формате Excel очень проста, на мой взгляд, в использовании и довольно информативна. Применяя такую модель при поверхностном расчете бизнес-идеи, можно получить первоначальную картину того, насколько прорабатываемый бизнес рентабелен и сколько необходимо будет нести затрат до того, как начнет поступать прибыль.

Успехов Вам в бизнесе!

Видеоурок по заполнению упрощенной модели бизнес-плана

Скачать модель расчета рентабельности в формате Excel (версия 1.00)

Если материал поста был для Вас полезен, поделитесь ссылкой на него в своей соцсети:

При использовании материалов сайта наличие активной ссылки на www.blogbusiness.com.ua обязательно

Другие материалы по теме «Разработка бизнес-плана»

Вам также может быть интересно:

Бизнес-идеи

Бизнес-анализ и управление

Универсальный шаблон для SWOT-анализа в формате Access

На чтение 13 мин Просмотров 2к. Опубликовано 25.11.2021

Содержание

- Суть понятия коэффициента рентабельности

- Как рассчитать рентабельность продаж в Excel

- Рентабельность — цель расчета

- Рентабельность предприятия: формула расчета

- Виды рентабельности

- Рентабельность «налогового» значения — такое возможно?

- Где взять данные для расчета рентабельности деятельности предприятия?

- Итоги

- Считаем прибыль

- Годовая доходность в процентах

- Доходность с учетом движения средств

- Расчет доходности в Excel

Ступень экономической эффективности финансового, трудового или материального ресурса характеризует такой относительный показатель, как рентабельность. Выражается в процентах и широко применяется для оценки деятельности коммерческого предприятия. Существует много видов данного понятия. Любое из них – это отношение прибыли к исследуемому активу или ресурсу.

Суть понятия коэффициента рентабельности

Коэффициент рентабельности продаж показывает деловую активность предприятия и отражает эффективность его работы. Оценка показателя позволяет определить, сколько денег от реализации продукции является прибылью компании. Существенно не то, сколько товара удалось продать, а то, сколько чистой прибыли заработала фирма. С помощью показателя можно также найти долю себестоимости в продажах.

Коэффициент рентабельности продаж анализируется, как правило, в динамике. Рост или падение показателя указывают на различные экономические явления.

Если рентабельность растет:

- Увеличение выручки происходит скорее, чем увеличение затрат (либо выросли объемы продаж, либо изменился ассортимент).

- Затраты снижаются быстрее, чем уменьшается выручка (компания либо подняла цены на продукцию, либо изменила структуру ассортимента).

- Выручка растет, а затраты становятся меньше (выросли цены, поменялся ассортимент либо изменились нормы затрат).

Однозначно благоприятными для компании являются первые две ситуации. Дальнейший анализ направлен на оценку устойчивости такого положения.

Вторую ситуацию для фирмы нельзя назвать однозначно благоприятной. Ведь показатель рентабельности улучшился формально (выручка-то снизилась). Для принятия решений анализируют ценообразование, ассортимент.

Если рентабельность снизилась:

- Затраты растут быстрее, чем выручка (под влиянием инфляции, снижения цен, увеличения норм затрат или изменения структуры ассортимента).

- Снижение выручки происходит быстрее, чем снижение затрат (упали продажи).

- Выручка становится меньше, а затраты – больше (увеличились нормы затрат, понизились цены или поменялся ассортимент).

Первая тенденция является однозначно неблагоприятной. Нужен дополнительный анализ причин для исправления ситуации. Вторая ситуация указывает на желание компании уменьшить сферу своего влияния на рынке. При обнаружении третьей тенденции нужно проанализировать ценообразование, ассортимент и систему контроля затрат.

Как рассчитать рентабельность продаж в Excel

Международное обозначение показателя – ROS. Всегда рассчитывается коэффициент рентабельности продаж по прибыли от продаж.

ROS = (прибыль/выручка) * 100%.

В конкретных ситуациях может понадобиться расчет доли валовой, балансовой или иной прибыли в выручке.

Формула валовой рентабельности продаж (маржи):

(Валовая прибыль / выручка от реализации) * 100%.

Данный показатель показывает, уровень «грязных» денег (до всех вычетов), заработанных компанией от реализации продукции. Элементы формулы берутся в денежном выражении. Валовую прибыль и выручку можно найти в отчете о финансовых результатах.

Информация для расчета:

В ячейках для расчета валовой рентабельности установим процентный формат. Вписываем формулу:

Показатель рентабельности по валовой прибыли за 3 года относительно стабилен. Это означает, что компания тщательно отслеживает порядок ценообразования, следит за ассортиментом продукции.

Рентабельность продаж по операционной прибыли (EBIT):

(Операционная прибыль / выручка от реализации) * 100%.

Показатель характеризует, сколько операционной прибыли приходится на рубль выручки.

Как рассчитать коэффициент рентабельности продаж – формула по балансу (форма 2):

((Стр. 2300 + стр. 2330) / стр. 2110) * 100%.

Данные для расчета:

Рассчитаем рентабельность по операционной прибыли – подставим в формулу ссылки на нужные ячейки:

Формула рентабельности продаж по чистой прибыли:

(Чистая прибыль / выручка) * 100%.

Чистая рентабельность показывает, сколько чистой прибыли приходится на рубль выручки. Оба показателя берутся из отчета о финансовых результатах.

Покажем коэффициент рентабельности продаж на графике:

В 2015 году показатель значительно снижается, что расценивается как неблагоприятное явления. Необходим дополнительный анализ ассортиментного перечня, ценообразования и системы контроля затрат.

Нормой считается значение выше нуля. Более конкретный диапазон зависит от сферы деятельности. Каждое предприятие сравнивает свой коэффициент рентабельности продаж и нормативное значение по отрасли. Хорошо, если рассчитанный показатель практически не отличается от уровня инфляции.

Рентабельность — формула ее расчета, в общем-то, проста. Прочитав нашу статью, вы убедитесь в этом. В ней мы не только приведем формулу рентабельности, но и расскажем о нюансах расчета и назначении этого показателя.

Рентабельность — цель расчета

Конечная цель деятельности любой коммерческой компании — прибыль, то есть положительная разница между полученными доходами и понесенными расходами. Прибыль — это абсолютный финансовый показатель. Посчитав его, мы можем увидеть, что за определенный период наши доходы покрыли расходы. Однако оценить эффективность деятельности он все-таки не позволяет.

Например, возьмем 2 компании одной отрасли — одна крупная, с большими оборотами, другая — маленькая. Допустим, что обе фирмы за год сработали в прибыль. У большого предприятия прибыль в абсолютном выражении может существенно превышать финансовый результат, полученный малым. Однако это вовсе не означает, что оно работает эффективнее. Ведь большая прибыль может достигаться за счет масштабов деятельности, а не за счет грамотного ведения бизнеса, то есть за счет количества, а не качества. А это далеко не лучший вариант.

Между тем просто на основании сведений о прибыли мы не можем давать оценку деятельности таких разных компаний, поскольку показатели несопоставимы. И здесь нам на помощь приходит рентабельность.

Рентабельность предприятия: формула расчета

Рентабельность — это относительный показатель прибыльности, отношение прибыли к тому показателю, отдачу от которого требуется узнать. Если объяснять «на пальцах», то рентабельность показывает нам, какую прибыль приносит организации каждый вложенный в нее и потраченный ею рубль.

В общем виде для рентабельности формула расчета выглядит так:

Х — показатель, рентабельность которого мы считаем.

Об этих показателях речь пойдет далее.

Рентабельность выражают в процентах, поэтому результат деления нужно умножить на 100.

Виды рентабельности

Расчет рентабельности многоаспектен. Можно посчитать рентабельность практически всего: любых ресурсов, источников их приобретения, затрат. Мы остановимся на расчете основных видов рентабельности. Они следующие:

Этот вид рентабельности призван показать, какую сумму прибыли возвращает каждый рубль, который компания вложила в имущество. Для его расчета прибыль соотносят с активами. Формула рентабельности предприятия в этой сфере будет такова:

Rакт — рентабельность активов;

Пр — прибыль (как правило, берут либо чистую прибыль, либо прибыль от продаж, в зависимости от целей расчета);

Ак — средняя стоимость активов организации за расчетный период.

Так же, как и рентабельность продаж, рентабельность активов имеет детализацию. Можно посчитать рентабельность суммарных, внеоборотных или оборотных активов. При необходимости можно определить даже рентабельность отдельных видов имущества, например, основных средств.

Об особенностях расчета рентабельности активов можно узнать из статьи «Определяем рентабельность активов (формула по балансу)».

Например, для собственников компании интерес может представлять рентабельность собственного капитала. Она дает информацию о том, эффективно ли работают инвестиции.

Вид формулы рентабельности здесь будет таков:

Rск — рентабельность собственного капитала;

Пр — чистая прибыль (рентабельность собственного капитала считают только по чистой прибыли);

СК — средняя величина собственного капитала за расчетный период.

В аналогичном порядке можно рассчитать рентабельность заемного капитала:

Rзк — рентабельность собственного капитала;

Пр — чистая прибыль;

ДО — долгосрочные обязательства;

КО — краткосрочные обязательства организации.

Этот показатель покажет доходность на каждый рубль заимствований.

- Рентабельность продаж или общая рентабельность.

Это отношение прибыли к объему продаж, которое показывает, сколько копеек прибыли «сидит» в каждом рубле выручки. Формула рентабельности продаж следующая:

Rпрод — рентабельность продаж;

Оп — объем продаж (выручка).

Всем известно, что прибыль тоже подразделяется на виды (валовая, операционная, чистая и т.п.). Для рентабельности продаж можно использовать каждый из них в зависимости от того, что требуется узнать.

Подробнее о нюансах расчета рентабельности продаж читайте в статье «Формула для расчета рентабельности продаж по балансу».

Это также очень важный показатель прибыльности, который говорит об эффективности затрат, показывает долю прибыли в каждом рубле, затраченном на производство продукции. Формула расчета рентабельности в данном случае представляет собой отношение прибыли к себестоимости:

Rпр — рентабельность продукции;

С учетом целей анализа эту рентабельность продукции рассчитывают:

- по чистой прибыли или по прибыли от продаж;

- по полной себестоимости продукции или только по производственной себестоимости.

Рентабельность «налогового» значения — такое возможно?

Итак, мы выяснили, что по рентабельности можно судить об эффективности работы компании. Отсюда следует круг лиц, которым этот показатель может быть полезен. Очевидно, что к ним относятся:

- собственники компании, которым важно знать, как работают их деньги;

- управленцы, ведь они ответственны за работу фирмы, в том числе и перед собственниками;

- потенциальные инвесторы — стоит понимать, куда вкладываешься;

- аналитики, экономисты, финансисты — они работают с цифрами, строят прогнозы, ищут резервы роста, борются с неэффективным использованием ресурсов.

На первый взгляд, это всё. Между тем в круг заинтересованных следует включить также налоговиков. Да-да, инспекции тоже интересна ваша рентабельность, а именно показатели рентабельности продукции и активов. Они отслеживают среднюю рентабельность по отраслям — данные с 2006 по 2014 год можно найти в приложении № 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@ (ежегодно сведения дополняются). И сравнивают с ними вашу рентабельность. Отклонение больше 10% может стать сигналом для включения компании в план выездных проверок (см. 11-й из общедоступных критериев самостоятельной оценки налогоплательщиками рисков налоговой проверки). А это значит, что уделять внимание рентабельности стоит и работникам бухгалтерских и налоговых служб организаций.

Где взять данные для расчета рентабельности деятельности предприятия?

Мы знаем, чтобы рассчитать рентабельность деятельности, формула должна содержать сведения о прибыли, выручке, активах, капитале и заимствованиях предприятия. Всю эту информацию можно почерпнуть из финансовой отчетности: бухгалтерского баланса и отчета о финансовых результатах.

Но на их основе можно посчитать лишь достаточно укрупненные, общие показатели. Более детальный и глубокий анализ требует и более подробной информации. Например, для расчета рентабельности отдельного вида продукции нужны цифры прибыли и себестоимости конкретного изделия, рентабельность продаж можно посчитать не в целом по организации, а по виду деятельности, а для этого нужно знать сумму выручки и прибыли именно по интересующему нас направлению бизнеса. А значит, чтобы подсчитать рентабельность деятельности предприятия, формула должна пополниться данными из бухгалтерской аналитики или управленческого учета.

Итоги

Нерентабельно — значит невыгодно. Это известно каждому. Но не каждый знает, о чем конкретно может сказать рентабельность. Используя приведенные нами формулы рентабельности, вы легко рассчитаете ее уровень по организации и выясните, эффективна ваша компания или нет. А бухгалтерам мы настоятельно рекомендуем уделять внимание рентабельности продукции и активов. Вдруг это убережет вас от излишнего внимания налоговиков?

Для оценки эффективности вложений нужно обязательно знать, какую доходность они принесут (или принесли). А если таких вложений много? Их нужно как то сравнить. Чтобы понять — что было более выгодным. И вообще, как можно рассчитать доходность портфеля имея различные вложения (вклады в банке, облигации, акции и прочее). На разные суммы и различные сроки?

Например, что более выгодно? Вложить 57 тысяч на 3 месяца и заработать 3 тысячи. Или инвестировать 75 000 на восемь месяцев и получить 5500?

Как узнать процент эффективной доходности портфеля, если в течении года было постоянное снятие и внесение средств?

Считаем прибыль

Самая простая и базовая формула для определения «выгодности» вложений.

Разность между конечной суммой и начальной образует чистую прибыль.

Чтобы вывести в процентном соотношении воспользуйтесь формулой:

Доходность = (чистая прибыль) / сумму вложения * 100%.

Пример.

Купили акции Газпрома на 10 000 рублей. Через год все продали за 13 000 тысяч.

Чистая прибыль составила 3 тысячи рублей (13 000 — 10 000).

Доходность вложений 30% (3 000 / 10 000) * 100%).

В этой формуле есть один существенный недостаток. Она позволяет рассчитать только абсолютную доходность. Без привязки к периоду, за который она была получена.

Мы могли заработать 30% за 1 год. А могли бы и за 5 лет.

Годовая доходность в процентах

Более правильно оценить прибыль вложений можно с помощью годовой доходности.

Если простыми словами, то годовая доходность показывает, сколько зарабатывает инвестор на каждый вложенный рубль за одинаковый период времени.

Общепринятая оценка «одинакового периода времени» — это один год. Все проценты доходности полученные за разные промежутки времени сводятся к годовой ставке доходности.

Как это выглядит на практике?

Вложили деньги в акции Сбербанка — 30 000 рублей. И в акции Газпрома — 50 000 рублей

Через полгода, после роста котировок Сбербанка, продали все за 36 тысяч рублей.

Газпром вы держали ровно год и скинули бумаги за 65 тысяч.

Итог: На Сбербанке вы заработали за полгода 6 тысяч. На Газпроме 15 тысяч, но за целый год.

Если считать по общей доходности, то чистая прибыль в процентах составила бы:

- Сбербанк — 6 тысяч или 20%;

- Газпром — 15 тысяч или 30%.

Для правильной оценки эффективности инвестиций нужно все перевести в годовые проценты:

Доходность (% годовых) = (прибыль в % * 365 дней) / срок инвестиций в днях.

Доходность Сбербанка = 20% х 365 дня / 180 дней = 40% годовых

Доходность Газпрома = 30% х 365 / 365 = 30% годовых.

Более выгодными оказались инвестиции в акции Сбербанка.

Доходность с учетом движения средств

А как вывести общий результат, например за год?

Складывать все доходности не очень удобно и трудоемко.

Самый простой и очевидный вариант — зафиксировать стоимость портфеля на начало и конец года. И вычислить общую прибыль.

Пример. На начало года инвестор обладал капиталом в 200 тысяч рублей. За счет выгодных инвестиций, через год его портфель оценивался в 240 тысяч.

Чистая прибыль 40 000 рублей или 20% годовых.

В этой методике расчета доходности есть один существенный минус, который будет искажать реальные цифры. А по простому, делать их совсем не правильными.

За рассматриваемый период не учитываются возможные движения средств по счету или портфелю.

Что это за движения:

- ввод-вывод средств;

- получения прибыли «извне». Например, купонный доход по облигациям или дивиденды по акциям.

Из примера выше. Если за месяц до окончания годового периода инвестор вносил дополнительные 40 тысяч рублей. Как это скажется на результате? В абсолютных цифрах мы также имеем +40 тысяч прибыли или 20% годовых. Но по факту результата ноль.

Другой вариант. Через 1 месяц инвестор не внес, а снял 40 тысяч. В итоге почти целый год он оперировал суммой на 20% меньше первоначальной. И все равно заработал 40 тысяч прибыли.

Или в течении года выплачивались дивиденды, купоны. Были постоянное внесение и вывод средств со счета. Как тогда? Как определить реальную доходность?

Для расчета есть специальная формула расчета процентов в зависимости от даты и суммы движения средств. Но думаю большинство (наверняка все) не будут ее пользоваться. Она слишком сложная и громоздкая. Даже ее приводить здесь не буду.)))

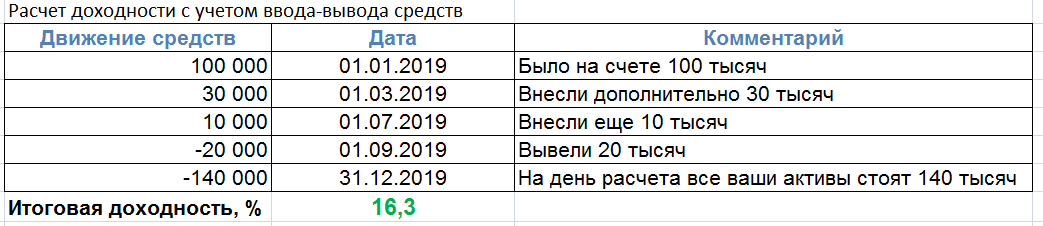

Расчет доходности в Excel

Есть более простой вариант расчета процентов в таблице Эксель. Нам поможет формула ЧИСТВНДОХ.

Все что нам нужно знать — это даты и суммы движений средств.

Как заполнить таблицу?

Нам нужны 2 колонки по движению денежных средств:

- сумма входящих и выходящих потоков

- Даты движений.

Все поступления на счет должны быть со знаком плюс. Снятия и прочие расходы обязательно со знаком минус. Конечная финальная сумма (на момент которой подсчитывается доходность) на счете тоже со знаком минус.

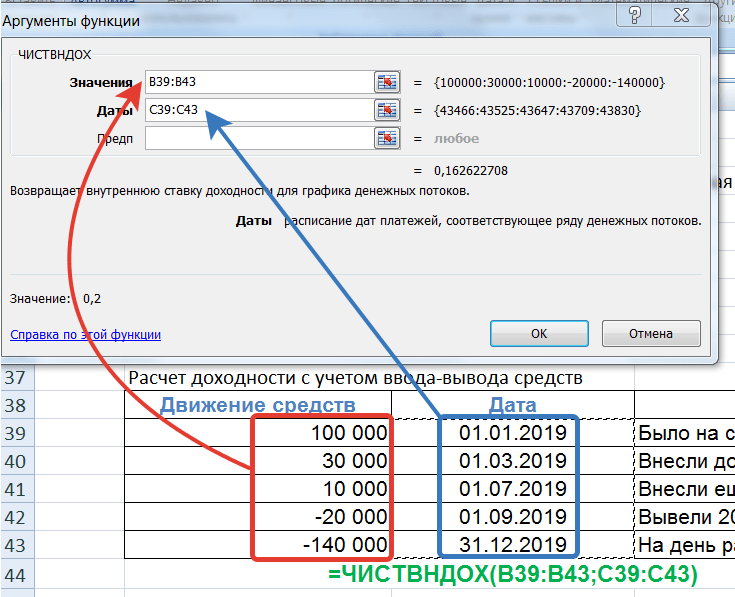

Вот как это выглядит на примере:

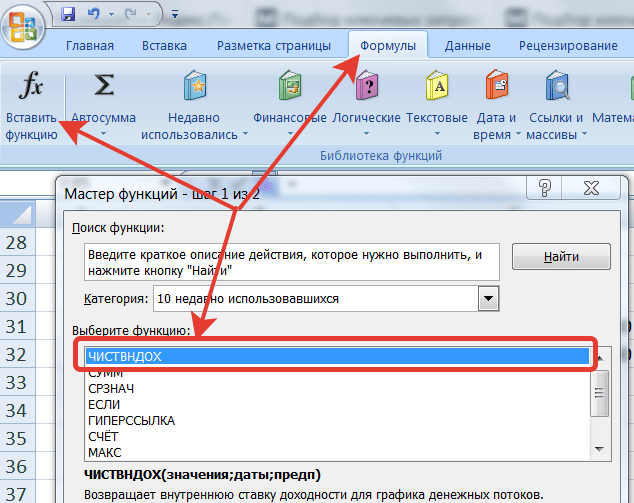

Как это сделать в Excel?

Вносим в таблицу собственные значения (по аналогии с примером выше).

Вызываем функцию ЧИСТВНДОХ.

В поля «Значение» и «Даты» вносим наши условия как на картинке ниже. Просто выделяя правой кнопкой мыши необходимый диапазон.

Саму формулу еще нужно умножить на 100. Дабы привести к более привычному нам виду. По умолчанию показывается не в процентах, в доле от единицы. В нашем случае — 0,16.

По ссылке, есть файл Excel с уже готовыми формулами, перечисленными в статье. Подставляете свои данные. Считаете прибыль. Радуйтесь (или огорчайтесь) полученной доходности.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.