На чтение 9 мин Просмотров 138к.

Средневзвешенная стоимость капитала (англ. WACC, Weighted Average Cost of Capital, аналог: средневзвешенная цена капитала) применяется для оценки доходности капитала компании, нормы прибыльности инвестиционного проекта и бизнеса. В статье мы рассмотрим как происходит расчет средневзвешенной стоимости капитала WACC в Excel с использованием модели оценки капитальных активов (CAMP) и на основе финансовой отчетности и баланса.

Содержание

- Формула расчета средневзвешенной стоимости капитала

- Направления применения средневзвешенной стоимости капитала

- Сложности применения метода WACC на практике

- Методы расчета доходности собственного капитала

- Пример №1. Расчет WACC в Excel на основе модели CAPM

- Расчет WACC для компаний ЗАО

- Пример №2. Расчет WACC по балансу в Excel

- Модификация формулы WACC

Формула расчета средневзвешенной стоимости капитала

Суть WACC заключается в оценке стоимости (доходности) собственного и заемного капитала компании. В собственный капитал входят: уставной капитал, резервный капитал, добавочный капитала и нераспределенной прибыли. Уставной капитал -это капитал внесенный учредителями. Резервный капитал — это денежные средства предназначенные для покрытия убытков и потерь. Добавочный капитал — это денежные средства полученные в результате переоценки имущества. Нераспределенная прибыль — это денежные средства полученные после вычета всех выплат и налогов.

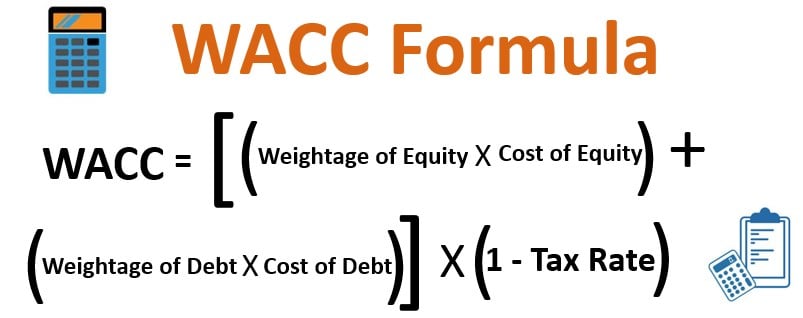

Формула расчета средневзвешенной стоимости капитала WACC следующая:

где: re — доходность собственного капитала организации;

rd — доходность заемного капитала организации;

E/V, D/V – доля собственного и заемного капитала в структуре капитала компании. Сумма собственного и заемного капитала формирует капитал компании (V=E+D);

t – процентная ставка налога на прибыль.

Направления применения средневзвешенной стоимости капитала

Модель WACC используется в инвестиционном анализе как ставка дисконтирования в расчетах показателей эффективности инвестиционного проекта: NPV, DPP, IP. (⊕ 6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI)

В стратегическом управлении для оценки динамики изменения стоимости организации. Для этого WACC сопоставляется с рентабельностью активов (ROA). Если WACC>ROA, то экономическая добавленная стоимость (EVA) уменьшается и компания «теряет» стоимость. Если WACC<ROA, то добавленная стоимость компании растет.

| Индикатор | Пояснение | Стоимость компании |

| WACC>ROA | Компания развивается и увеличивает свою стоимость | EVA ↑ |

| WACC<ROA | Затраты на капитал превышают эффективность управления, стоимость компании уменьшается | EVA ↓ |

В оценке сделок слияния и поглощения М&А. Для этого WACC компании после слияния сравнивают с суммой WACC всех компаний до объединения.

В оценке бизнеса, как ставка дисконтирования в оценке ключевых показателей бизнес плана.

Применения модели WACC можно разбить на два направления: для оценки ставки дисконтирования и для оценки эффективности управления капиталом компании. Более подробно про методы расчета ставки дисконтирования читайте в статье: → 10 методов расчета ставки дисконтирования.

Сложности применения метода WACC на практике

Рассмотрим основные проблемы использования подхода оценки средневзвешенной цены капитала:

- Сложность оценки ожидаемой доходности собственного капитала (Re). Так как существует множество способов ее оценки (прогнозирования), результаты могут сильно варьироваться.

- Невозможность рассчитать значения WACC для убыточных компаний или находящихся в стадии банкротства.

- Сложности применения метода WACC для оценки цены капитала стартапов и венчурных проектов. Так как компания еще не имеет устойчивых денежных поступлений и прибыли, сложно прогнозировать доходность собственного капитала. Для решения данной проблемы разработаны экспертные и бальные методы оценки.

Методы расчета доходности собственного капитала

Самым сложным в расчете показателя WACC является расчет доходности собственного капитала (Re). Существует множество различных подходов в оценке. В таблице ниже рассмотрены ключевые модели оценки результативности собственного капитала и направления их применения ↓

| Методы и модели | Направления применения |

| Модель Шарпа (CAPM) и ее модификации:

· MCAPM · Модель Фамы и Френча · Модель Кархарта |

Применяется для оценки доходности собственного капитала для компаний имеющих эмиссии обыкновенных акций на фондовом рынке |

| Модель Гордона (модель дивидендов постоянного роста) | Применяется для компаний имеющих выпуски обыкновенных акций с дивидендными выплатами |

| На основе рентабельности капитала | Применяется для компаний, не имеющих выпусков акций на фондовом рынке, но с открытой финансовой отчетностью (например для ЗАО) |

| На основе премии за риск | Применяется для оценки эффективности собственного капитала стартапов и венчурных бизнесов |

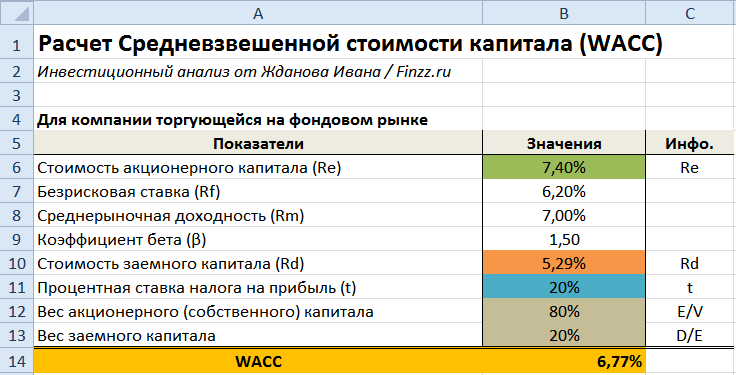

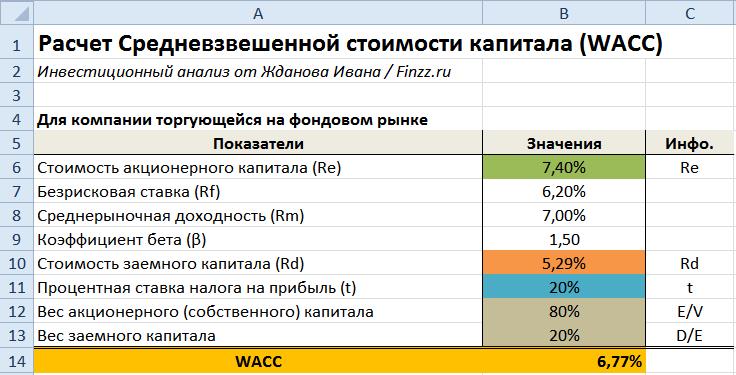

Пример №1. Расчет WACC в Excel на основе модели CAPM

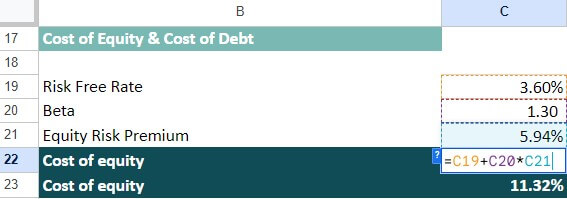

Для корректного расчета доходности собственного капитала в модели WACC с помощью модели оценки капитальных активов (CAPM или модель Шарпа) необходимо наличие эмиссии обыкновенных акций на фондовом рынке (ММВБ или РТС), другими словами акции должны иметь достаточно волатильные котировки на рынке. Более подробно про расчет по модели CAPM читайте в статье: → Модель оценки капитальных активов – CAPM (У. Шарпа) в Excel.

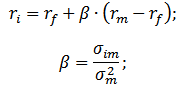

Стоимость акционерного (собственного) капитала организации рассчитывается по модели CAPM по формуле:

где:

r – ожидаемая доходность собственного капитала компании;

rf – доходность по безрисковому активу;

rm – доходность рыночного индекса;

β — коэффициент бета (чувствительность изменения доходности акции к изменению доходности индекса рынка);

σim – стандартное отклонение изменения доходности акции от изменения доходности рыночного индекса;

σ2m – дисперсия доходности рыночного индекса.

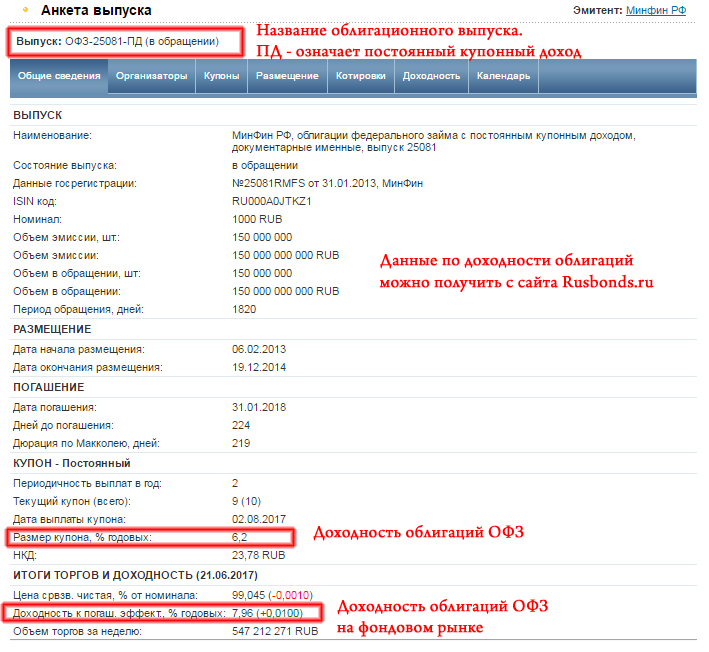

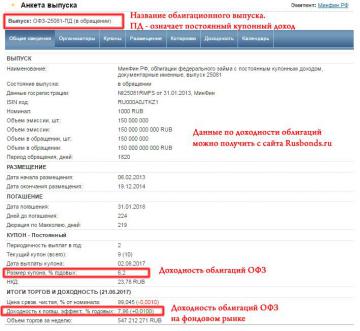

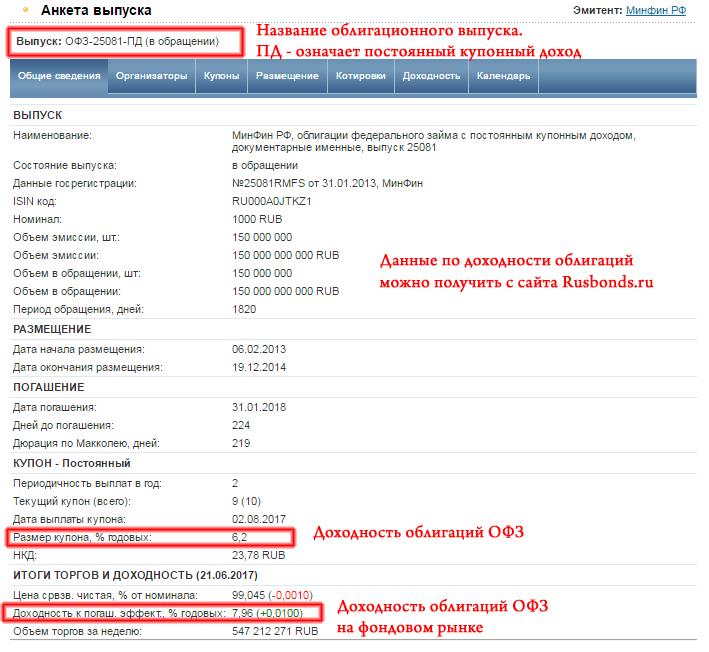

Доходность по безрисковому активу (Rf) может быть взята как доходность государственных облигаций ОФЗ. Данные доходности облигаций можно посмотреть на сайте rusbonds.ru. Для расчета мы будем использовать купонный доход 6,2%. На рисунке ниже показана карточка облигаций ОФЗ-ПД ⇓

Среднерыночная доходность (Rm) представляет собой среднюю доходность рыночного индекса РТС или ММВБ (на сайте Московской биржи → Посмотреть архив данных индекса). Нами был взята доходность в размере 7%.

Коэффициент бета показывает чувствительность и направленность изменения доходности акции к доходности рынка. Данный показатель рассчитывается на основе доходностей индекса и акции. Более подробно про расчет коэффициента бета читайте в статье: → Расчет коэффициента бета в Excel. В нашем примере коэффициент бета равен 1.5, что означает высокую изменчивость акции по отношению к рынку. Формула расчета стоимости собственного (акционерного) капитала следующая:

Стоимость собственного капитала = B7+B9*(B8-B7)

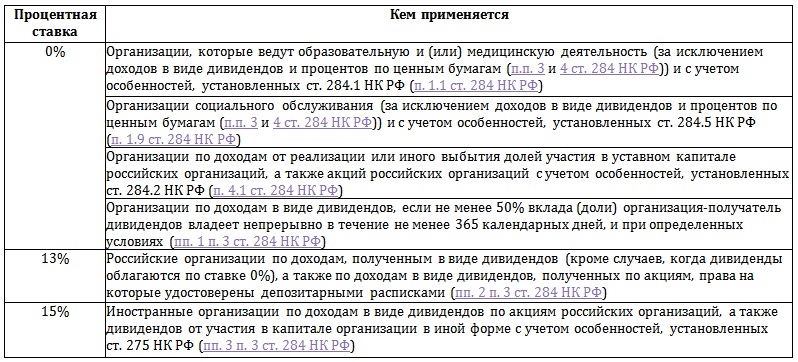

Стоимость заемного капитала (Rd) — представляет собой плату за пользованием заемными денежными средствами. Данное значение мы можем получить на основе баланса компании, пример расчета данных значений разобран ниже. Процентная ставка налога на прибыль составляет 20%. Ставка налога на прибыль может меняться в зависимости от вида деятельности компании.

Различные ставки налога на прибыль

Вес акционерного и заемного капитала были в примере взяты за 80 и 20% соответственно. Формула расчета WACC следующая:

WACC = B6*B12+(1-B11)*B13*B10

Скачать пример расчета средневзвешенной стоимости капитала WACC по модели CAPM в Excel

Расчет WACC для компаний ЗАО

В одном из этапов расчета средневзвешенной цены капитала необходимо рассчитать прогнозируемую доходность собственного капитала (Re), которая, как правило, рассчитывается с помощью модели CAPM. Для корректного применения данной модели необходимо наличие торгуемых на рынке обыкновенных акций. Так как компании ЗАО не имеют публичных эмиссии акций, то оценить доходность капитала рыночным способом невозможно. Поэтому доходность собственного капитала может быть оценена на основе финансовой отчетности – коэффициента ROE (рентабельность собственного капитала). Данный показатель отражает какую норму прибыли создает собственный капитал компании. В результате Re = ROE

Формула расчета WACC будет модифицирована.

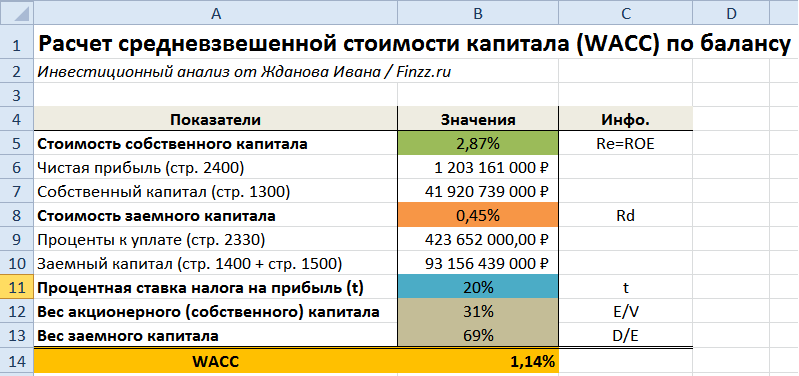

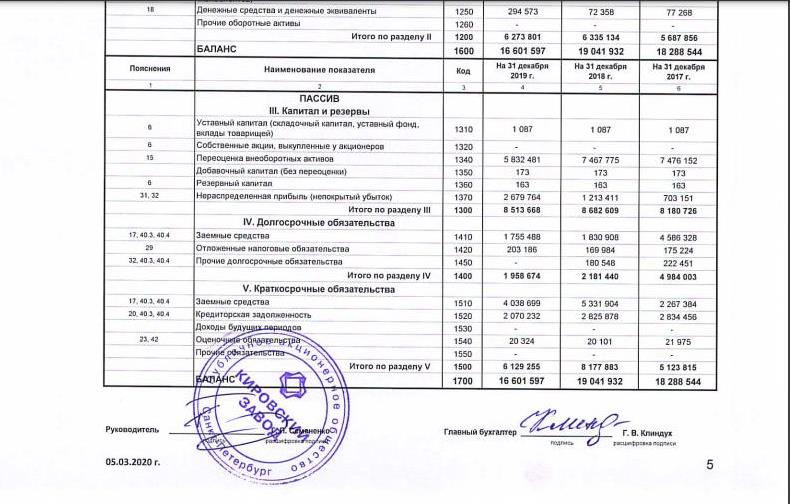

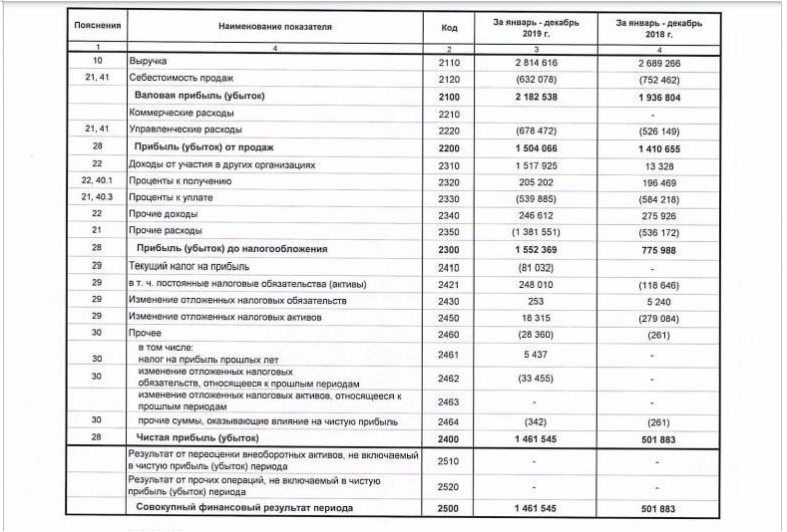

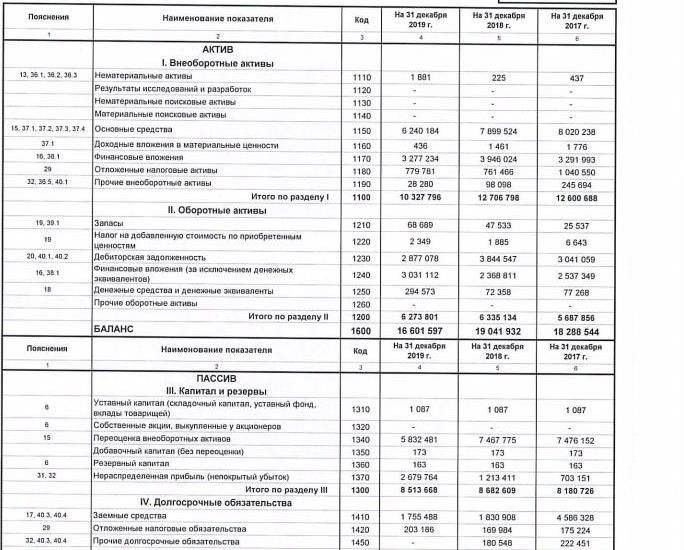

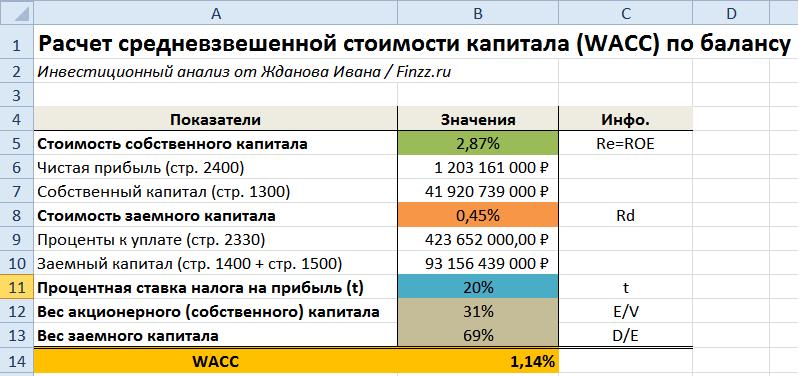

Пример №2. Расчет WACC по балансу в Excel

Разберем пример расчета WACC по балансу организации. Данный подход применяется когда компания не имеет эмиссии обыкновенных акций на фондовом рынке или они низковолатильны, что не позволяет на основе рыночного подхода оценить доходность (эффективность) капитала компании.

Оценку будем проводить на основе баланса ОАО КАМАЗ. Несмотря на то что данная компания имеет обыкновенные акции их волатильность на рынке слишком слабая, чтобы можно было адекватно оценить доходность собственного капитала по модели CAPM.

Баланс организации можно скачать с официального сайта или → скачать Финансовая отчетность ОАО КАМАЗ в формате .PDF. Первый параметр формулы — стоимость собственного капитала, которая будет рассчитываться как рентабельность собственного капитала организации. Формула расчета следующая:

Чистая прибыль отражается в строке 2400 в отчете о финансовых результатах, размер собственного капитала в строке 1300 бухгалтерского баланса. Вносим данные в Excel.

Стоимость собственного капитала = B6/B7

На следующем этапе необходимо рассчитать стоимость заемного капитала, которая представляет собой плату за пользование заемными средствами, другими словами процент который организация платит за привлеченные денежные средства. Проценты уплаченные на конец отчетного года представлены в строке 2330 бухгалтерского баланса, величина заемного капитала представляет собой сумму долгосрочных и краткосрочных обязательств (строка 1400 + строк 1500) в отчете о финансовых результатах. Формула расчета стоимости заемного капитала следующая:

Стоимость заемного капитала =B9/B10

На следующем этапе вносим значения процентной ставки налога. Размер налога на прибыль составляет 20%. Для расчета долей собственного и заемного капитала необходимо применить уже имеющие данные и формулы:

Вес собственного капитала = B7/(B7+B10)

Вес заемного капитала = B10/(B7+B10)

WACC = B5*B12+(1-B11)*B13*B8

Скачать пример расчета средневзвешенной стоимости заемного капитала WACC по балансу в Excel

Модификация формулы WACC

Рассмотрим один из вариантов модификации формулы расчета средневзвешенной стоимости капитала. Если организация имеет привилегированные и обыкновенные акции на фондовом рынке, то формула расчета WACC видоизменяется:

где:

E/V – доля обыкновенных акций в собственности организации;

P/V – доля привилегированных акций в собственности компании;

D/V – доля заемного капитала (Сумма E+P+D=V);

Re – доходность обыкновенных акций;

Rp – доходность привилегированных акций;

Rd – стоимость заемного капитала;

t – налог на прибыль.

Резюме

Модель средневзвешенной стоимости (цены) капитала WACC актуально применять при расчете по финансовой отчетности, так как в этом случае доходность собственного капитала рассчитывается по балансу. Если для расчета доходности собственного капитала применяется методы CAPM, модель Гордона и т.д., то значение WACC будет искажено и не будет иметь практического применения. Метод, как правило, используется для оценки уже существующих бизнесов, проектов и компаний и менее применим для оценки стартапов.

The weighted average cost of capital (WACC) is a financial metric that shows what the total cost of capital is for a firm. Rather than being dictated by a company’s management, WACC is determined by external market participants and signals the minimum return that a corporation would take in on an existing asset base. Companies that don’t demonstrate an inviting WACC number may lose their funding sources who are likely to deploy their capital elsewhere.

Key Takeaways

- The weighted average cost of capital (WACC) is a financial metric that reveals what the total cost of capital is for a firm.

- The cost of capital is the interest rate paid on funds used for financing operations plus the cost of equity returned to investors through net proift.

- Companies fund operations either through debt or equity, where each source has its own associated cost.

- Companies without an inviting WACC number risk losing their funding sources, who are likely to bring their dollars elsewhere.

- WACC is a highly industry-specific metric; it is most useful to compare the calculation across companies within the same sector.

All companies must finance their operations, and this funding either comes from debt, equity, or a combination of the two. Each source has a certain cost associated with it. When analyzing different financing options, calculating the WACC provides the company with its financing cost which is then used to discount the project or business in a valuation model.

WACC Formula

WACC is calculated with the following equation:

WACC: (% Proportion of Equity * Cost of Equity) + (% Proportion of Debt * Cost of Debt * (1 — Tax Rate))

The proportion of equity and proportion of debt are found by dividing the total assets of a company by each respective account. Since all assets are financed via equity or debt, total equity plus total liabilities should equal 100%. This assumes any operating liabilities like accounts payable are excluded.

The cost of equity is the return an investor demands for their holding of shares of the company. This if often distributed as a dividend to ownership from the profits of a company. The cost of debt is the prevailing interest rate charged by a lender. As the company incurs more debt, the rate charged by the lender will likely increase as the company’s risk profile will also increase. There is a tax shield impact of interest charged on debt, therefore the cost of debt is reduced by potential tax benefits.

Corporations rely on WACC figures to determine which to see projects are worthwhile. Projects with projected returns higher than WACC calculations are profitable, while projects with returns less than the WACC earn less than the cost of the financing used to run the project.

Calculating WACC in Excel

Calculating WACC is a relatively straightforward exercise. As with most financial modeling, the most challenging aspect is obtaining the correct data with which to plug into the model.

-

Obtain appropriate financial information of the company you want to calculate the WACC for. You will need the company’s balance sheet, and you need to transfer the company’s equity and the company’s debt into Excel. You will also need public share information as well as prior year annual report information.

-

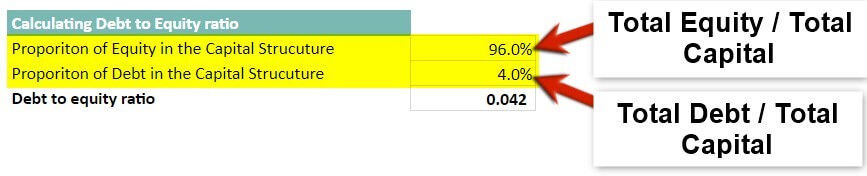

Determine the debt-to-equity proportion. Divide each category by the sum of the two categories. To find the equity proportion, divide the total equity by the sum of total equity and total det. Alternatively, divide total debt by the sum of total equity and total debt to find the debt proportion.

-

Determine the cost of equity. The cost of equity is found by dividing the company’s dividends per share by the current market value of stock. Then, if applicable, add the growth rate of dividends.

-

Multiply the equity proportion (Step 2) by the cost of equity (Step 3). This it the company’s proportional cost of equity.

-

Determine the cost of debt. This is the prevailing interest rate required by lenders in exchange for issuing loans. The interest rate will vary from company to company due to varying levels of risk.

-

Determine the company’s tax rate. This can be estimated by looking at prior-year annual reports or identifying the most current tax tables for companies.

-

Multiply the proportion of debt (Step 2) by the cost of debt (Step 5). Then, multiply this product by (1 — tax rate). This is the company’s proportional cost of debt.

-

Add Step 4 and Step 7. This is the company-wide weighted cost of capital.

WACC Example

The following illustration exemplifies the data needed to estimate a company’s WACC:

Again, much of this information is sourced from external reporting. Account balances are found on the company’s balance sheet. The after-tax cost of debt may be sourced from the debt disclosures contained in a company’s filings. After setting up your Excel workbook, you can easily calculate future WACC figures by revising any input variable.

High WACC vs. Low WACC

Each WACC is high or low depending on the industry. Some sectors like start-up technology companies are dependent on raising capital via stock, while other sectors like real estate have collateral to solicit lower-cost debt.

High WACC calculations mean a company is being charged more for the financing it has received. This often means the company is riskier as lenders are charging higher interest or investors require higher returns for the risk they’re taking on. Low WACC calculations means the company may be more stable, established, or safer: investors and creditors are charging the company less for funds.

What Does WACC Tell You?

WACC tells you the blended average cost a company incurs for external financing. It is a single rate that combines the cost to raise equity and the cost to solicit debt financing.

What Does a High WACC Mean?

A high WACC means it is more expensive for a company to issue additional shares of equity or raise funds through debt. Higher WACC calculations often means a company is more risky to invest in as investors and creditors both demand higher returns in exchange for higher risk incurred.

What Is the Formula for WACC?

The formula for WACC is the prorated cost of equity combined with the prorated cost of debt (after factoring in tax benefits):

WACC: (% Proportion of Equity * Cost of Equity) + (% Proportion of Debt * Cost of Debt * (1 — Tax Rate))

Главная » Инвестиции » Средневзвешенная стоимость капитала (WACC) – что это, как рассчитать

На чтение 9 мин Просмотров 7.3к.

Обновлено 06.01.2023

Содержание

- Что такое WACC

- Для чего нужен расчет

- Где используется WACC

- Формула и порядок расчета средневзвешенной стоимости капитала

- Модификация формулы WACC

- Особенности применения WACC на практике

- Расчет WACC по балансу в Excel

- Примеры расчета WACC

- Преимущества и недостатки

- Заключение

WACC (Weighted Average Cost of Capital), средневзвешенная стоимость капитала – это финансовый показатель, рассчитываемый в целях оценки доходности инвестиций, проекта или бизнеса в целом. Простыми словами, WACC показывает, какой минимальный доход можно получить от вложения в тот или иной проект с использованием собственных и заемных средств.

Сегодня мы разберем формулу расчета WACC с примерами, узнаем, как рассчитать средневзвешенную стоимость капитала по данным финансовой отчетности, а также с использованием редактора Excel. И, конечно, поговорим о том, как применять показатель WACC для финансового анализа инвестиций.

Что такое WACC

Для начала вспомним структуру капитала организации. Мы знаем, что капитал делится на собственный и заемный. Собственный капитал включает:

- уставный капитал (средства учредителей, внесенные при создании предприятия);

- нераспределенную прибыль (накопленная чистая прибыль за все годы существования компании или проекта);

- резервы (средства, направляемые на покрытие возможных убытков). Резерв формируется из чистой прибыли;

- добавочный капитал (сумма переоценки имущества, например, акций компании).

Заемный капитал – это кредиты банков и другие виды займов, в т.ч. займы учредителей. Текущая кредиторская задолженность перед поставщиками и другими контрагентами не используется для расчета средневзвешенной стоимости капитала.

WACC – это определение доли каждого вида капитала в его общей структуре с учетом дисконтирования. Собственные средства дисконтируются на процент ожидаемой доходности, а заемные – на ставку рефинансирования ЦБ или процент по действующему кредиту (займу), а также ставку по налогу на прибыль.

Для чего нужен расчет

Формулу расчета WACC мы разберем далее, а пока следует понять главное. Средневзвешенная стоимость капитала рассчитывается исходя из следующего: я хочу получить доход в определенной сумме, вложив столько-то своих и столько-то чужих денег под определенный процент. Каков будет минимальный размер этого дохода? Если полученное значение меньше издержек на инвестиции, то проект, скорее всего, окажется убыточным.

Таким образом, рентабельность бизнеса или инвестиционного проекта должна быть выше показателя WACC.

Расчет средневзвешенной стоимости капитала нужен в целях:

- Дисконтирования других показателей финансового анализа – чистой приведенной стоимости проекта (NPV), сроков окупаемости, денежных потоков и др.

- Анализа стоимости компании в разные моменты времени. Для этой цели значение сопоставляется с ROA (рентабельностью активов).

Итак, основные задачи WACC – расчет минимального дохода и сравнение с другими показателями.

Простой тест: если показатель WACC больше ROA – это говорит о том, что доходность компании (проекта) снижается. Если ROA выше, значит, активы используются эффективно.

Чем выше ставка WACC, тем меньше дохода будет получено сверх произведенных вложений. К примеру, рассчитанная рентабельность компании составляет 30%, а WACC – 10%. Соответственно, доходность бизнеса составит 20% на каждый инвестированный доллар или рубль. Таким образом, рост средневзвешенной стоимости капитала является тенденцией к снижению прибыли.

Где используется WACC

Модель средневзвешенной стоимости капитала применяется экономистами и инвесторами для расчета:

- Минимальной доходности от инвестиций.

- Прибыли акционеров, оставшейся после выплаты налогов и процентов.

- Сравнительного анализа после каких-то преобразований. Например, при слиянии нескольких компаний следует рассчитать WACC по каждой компании до реорганизации и в целом по холдингу после объединения.

Формула и порядок расчета средневзвешенной стоимости капитала

Классическая формула расчета WACC выглядит так:

[ WACC=frac{E}{V}*R_e+frac{D}{V}*R_d*(1-T),где: ]

( E ) – собственные средства;

( V ) – суммарная стоимость капитала;

( R_e ) – требуемая доходность на собственный капитал;

( D ) – заемные средства;

( R_d ) – стоимость кредитов и других видов займов;

( T ) – ставка налога на прибыль.

Сложности могут возникнуть только с определением величины Re. Скажем, если ожидаемая доходность составляет 5%, обратите внимание прежде всего на ставку по кредитам. Если стоимость займа больше, следует оценить удельный вес собственных и заемных средств в структуре капитала. И после этого подставить нужные значения в формулу.

Для анализа компании, где финансирование происходит только из собственных и заемных средств, используется упрощенная формула:

[ WACC=СК*We+ЗК*Wd, где: ]

( СК ) – собственный капитал;

( We ) – доля собственного капитала;

( ЗК ) – заемный капитал;

( Wd ) – доля заемного капитала.

Обратите внимание, что в этой формуле налоги не учитываются.

Модификация формулы WACC

Классическая формула WACC больше подходит для оценки инвестиционных проектов, т.к. величину требуемой доходности можно варьировать. Существуют различные модификации расчета WACC.

Так, если компания имеет обыкновенные и привилегированные акции, то доходность по ним может быть разная. Соответственно, и формула расчета средневзвешенной стоимости капитала изменится:

[ WACC=frac{E}{V}*R_e+frac{P}{V}*R_p+frac{D}{V}*R_d*(1-T),где: ]

( frac{P}{V} ) – доля привилегированных акций;

( Rp ) – доходность по префам.

Особенности применения WACC на практике

Прежде всего определим, какие показатели влияют на WACC:

- котировки ценных бумаг;

- прибыль после выплаты дивидендов;

- объем кредитов;

- проценты по кредитам и другим займам;

- ожидаемая доходность;

- ставка по налогу на прибыль.

В связи с этим возникает несколько вопросов.

- Какую стоимость ценных бумаг учитывать? Если компания рассчитывает индикатор для себя, то следует использовать данные финансовой отчетности. Простыми словами, акции учитываются по номинальной стоимости, и это будет правильно. А если вы являетесь инвестором со своим брокерским счетом, то вам необходимы еще и данные рынка. То есть, вы используете данные о котировках, дивидендной доходности за последние годы, средний размер ставки по займам и др.

Для оценки эффективности инвестиций определите средневзвешенную стоимость капитала по данным отчетности, а также по рыночным ценам.

- Как посчитать WACC для новых проектов? Результат может быть недостоверным ввиду того, что нет результатов деятельности (прибыли, движения капитала и др.), а прогнозы, как известно, далеко не всегда сбываются.

- Как оценить ожидаемую доходность? Здесь придется провести анализ исторических данных не только для данной компании, но и для конкурентов внутри отрасли.

- Как снизить величину WACC? Для этого следует сократить стоимость заемных средств (проценты по выплачиваемым займам).

- Есть ли какие-то нормативные значения? Их не существует. Как уже упоминалось, показатель должен быть меньше рентабельности бизнеса. Вообще, чем ниже WACC, тем лучше.

- Может ли результат быть отрицательным? Нет, не может. Если компания работает с убытком, данный индикатор не рассчитывается.

Расчет WACC по балансу в Excel

Приведем пример расчета WACC по балансу ПАО «Кировский завод»:

Ожидаемую доходность Re определим исходя из значения рентабельности собственного капитала ROE, которая рассчитывается по формуле:

[ ROE=ЧП/СК ]

( R_e )=( ROE )=1461545/8513688*100%=17%

( R_d )=539885/5794187*100%=9%

( W_e )=8513688/(8513688+5794187)*100%=60%

( W_d )=5794187/(8513688+5794187)*100%=40%

Выполним расчет WACC в Excel:

| Наименование показателя | Ед. изм. | Значение |

|---|---|---|

| Собственный капитал (стр. 1300) | тыс. руб. | 8513688 |

| Чистая прибыль (стр. 2400) | тыс. руб. | 1461545 |

| Ожидаемая доходность Re | % | 17% |

| Заемный капитал (стр.1410+стр.1510) | тыс. руб. | 5794187 |

| Проценты к уплате (стр.2330) | тыс. руб. | 539885 |

| Стоимость заемного капитала Rd | % | 9% |

| Ставка налога на прибыль T | % | 20% |

| Доля собственного капитала We | % | 60% |

| Доля заемного капитала Wd | % | 40% |

| WACC | % | 13% |

Теперь рассчитаем коэффициенты рентабельности по предприятию и сравним полученные значения:

Рентабельность продаж

[ (ROS)=ЧП/Выручка ]

( ROS )=1461545/2814616*100%=52%.

Рентабельность активов

[ (ROA)=ЧП/Активы. ]

Напомню, что для расчета ROA нам нужна средневзвешенная стоимость активов за текущий и предыдущий периоды. Т.к. в балансе актив равен пассиву, возьмем данные по итогу баланса (стр. 1600 или 1700):

( Активы )=(16601597+19041932)/2=17821765 тыс. руб.

( ROA )=1461545/17821765*100%=8%.

Итак, какие выводы можно сделать?

WACC у предприятия выше ROA, но ниже ROS. Это говорит о том, что на данный момент компания способна выполнить свои обязательства перед инвесторами, но в будущем могут возникнуть проблемы с привлечением заемных средств.

Проанализируем актив баланса: обратите внимание, как снизилась стоимость основных средств. Однако в целом для капиталоемких отраслей значение показателя рентабельности активов в размере 8% – очень неплохой результат. Поэтому я бы не стала делать скоропалительные выводы о падении доходности компании: возможно, часть заемных средств будет использована для обновления основных фондов и в будущем периоде их размер увеличится.

Примеры расчета WACC

Теперь, когда мы знаем, как рассчитать WACC по балансу, осталось разобраться в вопросе расчета средневзвешенной стоимости капитала организации, работающей в сфере малого бизнеса, и посчитать этот показатель для инвестиционного проекта.

Пример 1. Обратимся к данным бухгалтерского баланса российской компании, образованной в 2018 году. Как видно из отчета, на конец 2018 года в балансе присутствуют только уставный капитал и основные фонды. Деятельность ведется с 2019 г.

| Наименование показателя | Код стр. | На 31.12.2020 | На 31.12.2019 | На 31.12.2018 |

|---|---|---|---|---|

| АКТИВ | ||||

| Материальные внеоборотные активы | 1150 | 1690 | 480 | 280 |

| Нематериальные, финансовые и другие оборотные активы | 1170 | 350 | 731 | — |

| Запасы | 1210 | 215 | 368 | — |

| Денежные средства и денежные эквиваленты | 1250 | 121 | 99 | — |

| Финансовые и другие оборотные активы | 1260 | 45 | 31 | — |

| БАЛАНС | 1600 | 2421 | 1709 | 280 |

| ПАССИВ | ||||

| Капитал и резервы | 1370 | 602 | 395 | 280 |

| Долгосрочные заемные средства | 1410 | — | — | — |

| Другие долгосрочные обязательства | 1450 | — | — | — |

| Краткосрочные заемные средства | 1510 | 750 | 650 | — |

| Кредиторская задолженность | 1520 | 1069 | 664 | — |

| Другие краткосрочные обязательства | 1550 | — | — | — |

| БАЛАНС | 1700 | 2421 | 1709 | 280 |

| Наименование показателя | Код | За январь-декабрь 2020 г. | За январь-декабрь 2019 г. |

|---|---|---|---|

| Выручка | 2110 | 7770 | 5110 |

| Себестоимость продаж | 2120 | (6993) | (4553) |

| Валовая прибыль (убыток) | 2100 | 777 | 557 |

| Коммерческие расходы | 2210 | (490) | (380) |

| Прибыль (убыток) от продаж | 2200 | 287 | 177 |

| Проценты к получению | 2320 | 68 | 49 |

| Проценты к уплате | 2330 | (49) | (27) |

| Прочие доходы | 2340 | 55 | 31 |

| Прочие расходы | 2350 | (102) | (86) |

| Прибыль (убыток) до налогообложения | 2300 | 259 | 144 |

| Налог на прибыль | 2410 | (52) | (29) |

| Чистая прибыль (убыток) | 2400 | 207 | 115 |

Рассчитаем WACC за 2020 и 2019 гг. Результаты оформим в таблице.

Итак, каков же результат? На первый взгляд, если посмотреть данные по отчетности, все хорошо: фирма развивается, активы увеличились, обороты выросли и прибыль тоже. Однако, рассчитав WACC, мы видим, что все контрольные соотношения не выполнены, а именно:

- WACC>ROA;

- WACC>ROS;

- WACC растет.

Почему так происходит? Во-первых, самое главное – увеличился объем заемных средств. Во-вторых, специфика этого бизнеса (оптовая торговля) такова, что рентабельность продаж довольно низкая – около 2-3%, и это нормальное явление. И, в-третьих, очевидно: в 2020 году были приобретены активы с использованием заемных средств, а их использование пока еще не показало эффективных результатов.

Вывод такой: расчет средневзвешенной стоимости капитала (WACC) по классической формуле не подходит для новых компаний.

Пример 2. Выполним расчет WACC по модифицированной формуле для инвестора компании, где есть обыкновенные и привилегированные акции. На основании прогноза с использованием исторических данных зададим ожидаемую доходность:

- Re на уровне 8% по обыкновенным акциям;

- Rp на уровне 11% – по префам.

Стоимость кредитов нам неизвестна, поэтому будем использовать усредненное значение по краткосрочным займам для юридических лиц (12,5%).

| Наименование показателя | Значение |

|---|---|

| Обыкновенные акции (E) | 456209 тыс. руб. |

| Привилегированные акции (P) | 121820 тыс. руб. |

| Заемные средства (D) | 302411 тыс. руб. |

| Суммарная стоимость капитала (V) | 880440 тыс. руб. |

| Re | 8% |

| Rp | 11% |

| Rd | 12,5% |

[ WACC=frac{456209}{880440}*8%+frac{121820}{880440}*11%+frac{302411}{880440}*12.5%*(1-20%). ]

( WACC )=(0,52*0,08+0,14*0,11+0,34*0,125*0,8)*100%=9%.

Итак, ожидаемая доходность по обыкновенным акциям ниже стоимости капитала, а по префам – выше. Таким образом, инвестору имеет смысл делать упор на обыкновенные акции, а долю префов сократить.

Преимущества и недостатки

Методика оценки средневзвешенной стоимости капитала имеет свои плюсы и минусы. Из достоинств можно отметить следующие:

- Показатель несложно рассчитать по данным отчетности.

- Подходит для портфельного анализа.

- WACC можно применять в качестве ставки дисконтирования денежных потоков.

Недостатки:

- Метод не подходит для недавно созданных компаний, стартапов, а также для убыточных предприятий.

- Часто возникают сложности с определением ожидаемой доходности Re, поэтому расчет WACC иногда дает недостоверные результаты.

Jetlend — обзор на платформу для инвестирования

Заключение

В российской практике финансового анализа средневзвешенная стоимость капитала организации рассчитывается исходя из данных бухгалтерской отчетности, которая находится в открытом доступе. Тем не менее, необходимо учитывать несколько факторов:

- как давно компания работает на рынке;

- относится ли к капиталоемким отраслям;

- показатели ROA, ROS и др.;

- доходность по ценным бумагам за последние годы, дивидендная политика.

WACC характеризует минимальную доходность предприятия от финансово-хозяйственной и инвестиционной деятельности. Этот показатель можно использовать для экспресс-прогнозов по развитию компании на ближайшие пару лет. В долгосрочной перспективе расчет WACC малоэффективен.

Приветствую, уважаемые читатели проекта Тюлягин! В сегодняшней статье мы поговорим о средневзвешенной стоимости капитала WACC. В статье вы узнаете что такое WACC и для чего его можно использовать, как рассчитывать показатель WACC по формуле, а также другие особенности, включая ограничения использования WACC при оценке компании и сравнение WACC и показателя RRR. Об этом и не только далее в статье.

Содержание статьи:

- Что такое WACC?

- Формула WACC и расчет

- Расчет WACC в Excel

- Объяснение элементов формулы

- Изучение WACC

- Кто использует WACC?

- WACC против RRR

- Ограничения WACC

- Пример использования WACC

- Резюме

Средневзвешенная стоимость капитала (WACC) — это расчет стоимости капитала фирмы, в котором каждая категория капитала взвешена пропорционально. Все источники капитала, включая обыкновенные акции, привилегированные акции, облигации и любой другой долгосрочный долг, включаются в расчет WACC.

WACC фирмы увеличивается по мере увеличения бета-коэффициента и нормы прибыли на капитал, поскольку увеличение WACC означает снижение оценки и увеличение риска.

Формула WACC и расчет

WACC = (E/V × Re) + (D/V × Rd × (1 — Тc))

где:

E = Рыночная стоимость капитала компании

D = Рыночная стоимость долга компании

V = E+D

Re = Стоимость капитала

Rd = Стоимость долга

Тс = Ставка корпоративного налога

WACC рассчитывается путем умножения стоимости каждого источника капитала (заемного и собственного капитала) на его соответствующий вес, а затем сложения продуктов вместе для определения стоимости. В приведенной выше формуле E / V представляет собой долю финансирования за счет собственного капитала, а D / V представляет собой долю финансирования за счет долга. Таким образом, формула WACC включает суммирование двух членов:

(E/V × Re)

(D/V × Rd × (1 — Тс))

Первый представляет собой взвешенную стоимость капитала, привязанного к собственному капиталу, а второй представляет собой взвешенную стоимость капитала, привязанного к долгу.

Расчет WACC в Excel

Средневзвешенная стоимость капитала (WACC) может быть рассчитана в Excel. Самая большая часть — это получение правильных данных для включения в модель. О том, как рассчитывать WACC в excel я напишу в отдельной статье позже.

Объяснение элементов формулы

Стоимость собственного капитала (Re) может быть немного сложно вычислить, поскольку акционерный капитал технически не имеет явной стоимости. Когда компании выплачивают долг, сумма, которую они платят, имеет заранее определенную процентную ставку, которая зависит от размера и продолжительности долга, хотя стоимость относительно фиксирована. С другой стороны, в отличие от долга, у акционерного капитала нет конкретной цены, которую компания должна заплатить. Однако это не означает, что нет стоимости собственного капитала.

Поскольку акционеры ожидают получения определенной прибыли от своих инвестиций в компанию, требуемая норма прибыли для акционеров является издержками с точки зрения компании, потому что, если компания не сможет обеспечить эту ожидаемую прибыль, акционеры просто продадут свои акции, что приводит к снижению стоимости акций и стоимости компании. Таким образом, стоимость собственного капитала — это, по сути, сумма, которую компания должна потратить, чтобы поддерживать цену акций, удовлетворяющую ее инвесторов.

С другой стороны, расчет стоимости долга (Rd) — относительно простой процесс. Чтобы определить стоимость долга, вы используете рыночную ставку, которую компания в настоящее время платит по своему долгу. Если компания платит ставку, отличную от рыночной, вы можете оценить подходящую рыночную ставку и вместо нее подставить ее в свои расчеты.

На уплаченные проценты доступны налоговые вычеты, которые часто идут на пользу компаниям. По этой причине чистая стоимость долга компании равна сумме выплачиваемых ею процентов за вычетом суммы, сэкономленной на налогах в результате выплаты процентов, вычитаемых из налогооблагаемой базы. Вот почему стоимость долга после уплаты налогов составляет Rd (1 — ставка корпоративного налога).

Изучение WACC

WACC — это среднее значение затрат на эти виды финансирования, каждое из которых взвешено по его пропорциональному использованию в данной ситуации. Взяв таким образом средневзвешенное значение, мы можем определить, сколько процентов должна компания за каждый рубль, который она финансирует.

Долг и собственный капитал — это два компонента, которые составляют финансирование капитала компании. Кредиторы и акционеры ожидают получения определенной прибыли от предоставленных ими средств или капитала. Поскольку стоимость капитала — это доход, который ожидают владельцы капитала (или акционеры) и держатели долга, WACC указывает доход, который оба типа заинтересованных сторон (собственники капитала и кредиторы) ожидают получить. Другими словами, WACC — это альтернативная стоимость инвестора, связанного с принятием на себя риска вложения денег в компанию.

WACC компании — это общий требуемый доход для компании. Из-за этого директора компаний часто используют WACC для внутренних целей для принятия решений, таких как определение экономической целесообразности слияний и других возможностей расширения. WACC — это ставка дисконтирования, которая должна использоваться для денежных потоков с риском, аналогичным риску компании в целом.

Чтобы лучше понять WACC, попробуйте представить компанию как совокупность денег. Деньги поступают в пул из двух отдельных источников: заемного и собственного капитала. Доходы, полученные от хозяйственной деятельности, не считаются третьим источником, потому что после выплаты компанией долга у компании остаются все оставшиеся деньги, которые не возвращаются акционерам (в виде дивидендов) от имени этих акционеров.

Кто использует WACC?

Аналитики по ценным бумагам часто используют WACC при оценке стоимости инвестиций и при определении того, какие из них следует использовать. Например, при анализе дисконтированных денежных потоков можно применить WACC в качестве ставки дисконтирования для будущих денежных потоков, чтобы получить чистую приведенную стоимость бизнеса. WACC также может использоваться как пороговая ставка, по которой компании и инвесторы могут оценивать доходность инвестированного капитала (ROIC). WACC также важен для выполнения расчетов экономической добавленной стоимости (EVA).

Инвесторы могут часто использовать WACC как индикатор того, стоит ли инвестировать. Проще говоря, WACC — это минимально допустимая норма прибыли, при которой компания приносит прибыль своим инвесторам. Чтобы определить личную прибыль инвестора от инвестиций в компанию, просто вычтите WACC из процента прибыли компании.

WACC и требуемая норма доходности (RRR)

Требуемая норма доходности (RRR) определяется с точки зрения инвестора и представляет собой минимальную ставку, которую инвестор примет для проекта или инвестиций. Между тем, стоимость капитала — это то, что компания ожидает получить по своим ценным бумагам. Узнайте больше о WACC в сравнении с требуемой нормой доходности (RRR) в отдельной статье (которая выйдет позже).

Ограничения использования WACC

Формулу WACC выглядит легче, чем она есть на самом деле. Поскольку некоторые элементы формулы, такие как стоимость капитала, не являются согласованными значениями, разные стороны могут сообщать о них по-разному по разным причинам. Таким образом, хотя WACC часто может помочь получить ценную информацию о компании, его всегда следует использовать вместе с другими показателями при определении того, стоит ли инвестировать в компанию.

Пример использования WACC

Предположим, что доходность компании составляет 20%, а WACC — 11%. Это означает, что компания приносит 9% прибыли на каждый вложенный ею доллар. Другими словами, на каждый потраченный доллар компания создает девять центов стоимости.

С другой стороны, если доходность компании меньше WACC, компания теряет стоимость. Если компания имеет доходность 11% и WACC 17%, компания теряет шесть центов на каждый потраченный доллар, что указывает на то, что потенциальным инвесторам лучше будет вложить свои деньги в другое место.

В качестве примера из реальной жизни рассмотрим Walmart (NYSE: WMT). WACC Walmart составляет 4,2%. Это число находится путем выполнения ряда вычислений. Во-первых, мы должны найти структуру финансирования Walmart, чтобы рассчитать V, которая представляет собой общую рыночную стоимость финансирования компании. Для Walmart, чтобы найти рыночную стоимость своего долга, мы используем балансовую стоимость, которая включает долгосрочный долг, долгосрочную аренду и финансовые обязательства.

На конец последнего квартала (31 октября 2018 г.) балансовая стоимость долга составляла 50 млрд долларов. По состоянию на 5 февраля 2019 года его рыночная капитализация (или стоимость капитала) составляет 276,7 миллиарда долларов. Таким образом, V составляет 326,7 млрд долларов, или 50 + 276,7 млрд долларов. Walmart финансирует операции за счет 85% капитала (E/V, или 276,7 млрд долларов/326,7 млрд долларов) и 15% долга (D/V, или 50 млрд долларов / 326,7 млрд долларов).

Чтобы найти стоимость собственного капитала (Re), можно использовать модель оценки основных средств (CAPM). Эта модель использует бета-коэффициент компании, безрисковую ставку и ожидаемую доходность рынка для определения стоимости капитала. Формула: безрисковая ставка + бета * (рыночная доходность — безрисковая ставка). 10-летняя ставка казначейства может использоваться в качестве безрисковой ставки, а ожидаемая рыночная доходность обычно оценивается в 7%. Таким образом, стоимость собственного капитала Walmart составляет 2,7% + 0,37 * (7% — 2,7%), или 4,3%.

Стоимость долга рассчитывается путем деления процентных расходов компании на ее долговую нагрузку. В случае Walmart его процентные расходы за последний финансовый год составили 2,33 миллиарда долларов. Таким образом, стоимость его долга составляет 4,7%, или 2,33 млрд долларов / 50 млрд долларов. Ставка налога может быть рассчитана путем деления расхода по налогу на прибыль на прибыль до налогообложения. В случае Walmart налоговая ставка компании указывается в годовом отчете , которая, как утверждается, составляет 30% за последний финансовый год.

Наконец, мы готовы рассчитать средневзвешенную стоимость капитала Walmart (WACC). WACC составляет 4,2% при расчете 85% * 4,3% + 15% * 4,7% * (1–30%).

Резюме

- Расчет стоимости капитала компании, в котором каждая категория капитала пропорционально взвешена.

- Включает все источники капитала компании, включая обыкновенные акции, привилегированные акции, облигации и любой другой долгосрочный долг.

- Может использоваться как пороговая ставка, по которой компании и инвесторы могут оценивать показатели ROIC.

- WACC обычно используется в качестве ставки дисконтирования будущих денежных потоков в анализе DCF.

А на этом сегодня все про средневзвешенную стоимость капитала (WACC). Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Средневзвешенная стоимость капитала (англ. WACC, Weighted Average Cost of Capital, аналог: средневзвешенная цена капитала)

применяется для оценки доходности капитала компании, нормы прибыльности инвестиционного проекта и бизнеса. В статье мы рассмотрим как происходит расчет средневзвешенной стоимости капитала WACC в Excel с использованием модели оценки капитальных активов (CAMP) и на основе финансовой отчетности и баланса.

Содержание

- 1

Формула расчета средневзвешенной стоимости капитала - 2

Направления применения средневзвешенной стоимости капитала - 3

Сложности применения метода WACC на практике - 4

Методы расчета доходности собственного капитала - 5

Пример № 1. Расчет WACC в Excel на основе модели CAPM - 6

Расчет WACC для компаний ЗАО - 7

Пример № 2. Расчет WACC по балансу в Excel - 8

Модификация формулы WACC

Формула расчета средневзвешенной стоимости капитала

Суть WACC заключается в оценке стоимости (доходности) собственного и заемного капитала компании. В собственный капитал входят: уставной капитал, резервный капитал, добавочный капитала и нераспределенной прибыли. Уставной капитал -это капитал внесенный учредителями. Резервный капитал — это денежные средства предназначенные для покрытия убытков и потерь. Добавочный капитал — это денежные средства полученные в результате переоценки имущества. Нераспределенная прибыль — это денежные средства полученные после вычета всех выплат и налогов.

Формула расчета средневзвешенной стоимости капитала WACC следующая:

где: re — доходность собственного капитала организации;

rd — доходность заемного капитала организации;

E/V, D/V — доля собственного и заемного капитала в структуре капитала компании. Сумма собственного и заемного капитала формирует капитал компании (V=E+D);

t — процентная ставка налога на прибыль.

Направления применения средневзвешенной стоимости капитала

Модель WACC используется в инвестиционном анализе как ставка дисконтирования в расчетах показателей эффективности инвестиционного проекта: NPV, DPP, IP. (⊕ 6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI)

В стратегическом управлении для оценки динамики изменения стоимости организации. Для этого WACC сопоставляется с рентабельностью активов (ROA). Если WACC>ROA, то экономическая добавленная стоимость (EVA) уменьшается и компания «теряет» стоимость. Если WACC<ROA, то добавленная стоимость компании растет.

В оценке сделок слияния и поглощения М&А. Для этого WACC компании после слияния сравнивают с суммой WACC всех компаний до объединения.

В оценке бизнеса, как ставка дисконтирования в оценке ключевых показателей бизнес плана.

Применения модели WACC можно разбить на два направления: для оценки ставки дисконтирования и для оценки эффективности управления капиталом компании. Более подробно про методы расчета ставки дисконтирования читайте в статье: → 10 методов расчета ставки дисконтирования.

Сложности применения метода WACC на практике

Рассмотрим основные проблемы использования подхода оценки средневзвешенной цены капитала:

- Сложность оценки ожидаемой доходности собственного капитала (Re). Так как существует множество способов ее оценки (прогнозирования), результаты могут сильно варьироваться.

- Невозможность рассчитать значения WACC для убыточных компаний или находящихся в стадии банкротства.

- Сложности применения метода WACC для оценки цены капитала стартапов и венчурных проектов. Так как компания еще не имеет устойчивых денежных поступлений и прибыли, сложно прогнозировать доходность собственного капитала. Для решения данной проблемы разработаны экспертные и бальные методы оценки.

Методы расчета доходности собственного капитала

Самым сложным в расчете показателя WACC является расчет доходности собственного капитала (Re). Существует множество различных подходов в оценке. В таблице ниже рассмотрены ключевые модели оценки результативности собственного капитала и направления их применения ↓

Пример № 1. Расчет WACC в Excel на основе модели CAPM

Для корректного расчета доходности собственного капитала в модели WACC с помощью модели оценки капитальных активов (CAPM или модель Шарпа) необходимо наличие эмиссии обыкновенных акций на фондовом рынке (ММВБ или РТС), другими словами акции должны иметь достаточно волатильные котировки на рынке. Более подробно про расчет по модели CAPM читайте в статье: → Модель оценки капитальных активов — CAPM (У. Шарпа) в Excel.

Стоимость акционерного (собственного) капитала организации рассчитывается по модели CAPM по формуле:

где:

r — ожидаемая доходность собственного капитала компании;

rf — доходность по безрисковому активу;

rm — доходность рыночного индекса;

β — коэффициент бета (чувствительность изменения доходности акции к изменению доходности индекса рынка);

σim — стандартное отклонение изменения доходности акции от изменения доходности рыночного индекса;

σ2m — дисперсия доходности рыночного индекса.

Доходность по безрисковому активу (Rf) может быть взята как доходность государственных облигаций ОФЗ. Данные доходности облигаций можно посмотреть на сайте rusbonds.ru. Для расчета мы будем использовать купонный доход 6,2%. На рисунке ниже показана карточка облигаций ОФЗ-ПД ⇓

Среднерыночная доходность (Rm) представляет собой среднюю доходность рыночного индекса РТС или ММВБ (на сайте Московской биржи → Посмотреть архив данных индекса). Нами был взята доходность в размере 7%.

Коэффициент бета показывает чувствительность и направленность изменения доходности акции к доходности рынка. Данный показатель рассчитывается на основе доходностей индекса и акции. Более подробно про расчет коэффициента бета читайте в статье: → Расчет коэффициента бета в Excel. В нашем примере коэффициент бета равен 1.5, что означает высокую изменчивость акции по отношению к рынку. Формула расчета стоимости собственного (акционерного) капитала следующая:

Стоимость собственного капитала = B7+B9*(B8-B7)

Стоимость заемного капитала (Rd) — представляет собой плату за пользованием заемными денежными средствами. Данное значение мы можем получить на основе баланса компании, пример расчета данных значений разобран ниже. Процентная ставка налога на прибыль составляет 20%. Ставка налога на прибыль может меняться в зависимости от вида деятельности компании.

Вес акционерного и заемного капитала были в примере взяты за 80 и 20% соответственно. Формула расчета WACC следующая:

WACC = B6*B12+(1-B11)*B13*B10

Скачать пример расчета средневзвешенной стоимости капитала WACC по модели CAPM в Excel

Расчет WACC для компаний ЗАО

В одном из этапов расчета средневзвешенной цены капитала необходимо рассчитать прогнозируемую доходность собственного капитала (Re), которая, как правило, рассчитывается с помощью модели CAPM. Для корректного применения данной модели необходимо наличие торгуемых на рынке обыкновенных акций. Так как компании ЗАО не имеют публичных эмиссии акций, то оценить доходность капитала рыночным способом невозможно. Поэтому доходность собственного капитала может быть оценена на основе финансовой отчетности — коэффициента ROE (рентабельность собственного капитала). Данный показатель отражает какую норму прибыли создает собственный капитал компании. В результате Re = ROE

Формула расчета WACC будет модифицирована.

Пример № 2. Расчет WACC по балансу в Excel

Разберем пример расчета WACC по балансу организации. Данный подход применяется когда компания не имеет эмиссии обыкновенных акций на фондовом рынке или они низковолатильны, что не позволяет на основе рыночного подхода оценить доходность (эффективность) капитала компании.

Оценку будем проводить на основе баланса ОАО КАМАЗ. Несмотря на то что данная компания имеет обыкновенные акции их волатильность на рынке слишком слабая, чтобы можно было адекватно оценить доходность собственного капитала по модели CAPM.

Баланс организации можно скачать с официального сайта или → скачать Финансовая отчетность ОАО КАМАЗ в формате .PDF. Первый параметр формулы — стоимость собственного капитала, которая будет рассчитываться как рентабельность собственного капитала организации. Формула расчета следующая:

Чистая прибыль отражается в строке 2400 в отчете о финансовых результатах, размер собственного капитала в строке 1300 бухгалтерского баланса. Вносим данные в Excel.

Стоимость собственного капитала = B6/B7

На следующем этапе необходимо рассчитать стоимость заемного капитала, которая представляет собой плату за пользование заемными средствами, другими словами процент который организация платит за привлеченные денежные средства. Проценты уплаченные на конец отчетного года представлены в строке 2330 бухгалтерского баланса, величина заемного капитала представляет собой сумму долгосрочных и краткосрочных обязательств (строка 1400 + строк 1500) в отчете о финансовых результатах. Формула расчета стоимости заемного капитала следующая:

Стоимость заемного капитала =B9/B10

На следующем этапе вносим значения процентной ставки налога. Размер налога на прибыль составляет 20%. Для расчета долей собственного и заемного капитала необходимо применить уже имеющие данные и формулы:

Вес собственного капитала = B7/(B7+B10)

Вес заемного капитала = B10/(B7+B10)

WACC = B5*B12+(1-B11)*B13*B8

Скачать пример расчета средневзвешенной стоимости заемного капитала WACC по балансу в Excel

Модификация формулы WACC

Рассмотрим один из вариантов модификации формулы расчета средневзвешенной стоимости капитала. Если организация имеет привилегированные и обыкновенные акции на фондовом рынке, то формула расчета WACC видоизменяется:

где:

E/V — доля обыкновенных акций в собственности организации;

P/V — доля привилегированных акций в собственности компании;

D/V — доля заемного капитала (Сумма E+P+D=V);

Re — доходность обыкновенных акций;

Rp — доходность привилегированных акций;

Rd — стоимость заемного капитала;

t — налог на прибыль.

Резюме

Модель средневзвешенной стоимости (цены) капитала WACC актуально применять при расчете по финансовой отчетности, так как в этом случае доходность собственного капитала рассчитывается по балансу. Если для расчета доходности собственного капитала применяется методы CAPM, модель Гордона и т.д., то значение WACC будет искажено и не будет иметь практического применения. Метод, как правило, используется для оценки уже существующих бизнесов, проектов и компаний и менее применим для оценки стартапов.

What is the WACC Formula?

The term “WACC” is the acronym for a weighted average cost of capital (WACC), a financial metric that helps calculate a firm’s cost of financing by combining the cost of debt and the cost of equity structure. Simply put, the WACC formula helps companies determine how much they should pay to use someone else’s money to invest in their business.

It is a complex formula that takes the percentage of a company’s capital that comes from debt and multiplies it by the cost of that debt. Similarly, it takes the percentage of capital that comes from equity (when people buy company shares) and multiplies it by the cost of that equity. Finally, it adds those two numbers to get the company’s WACC. This value indicates the minimum rate of return that a company needs to generate to compensate both shareholders and lenders.

Formula for WACC

WACC = (Weightage of Equity * Cost of Equity) + (Weightage of Debt * Cost of Debt) * (1 – Tax Rate)

OR

WACC = (E/V) * Re + (D/V) * Rd * (1 – T)

Where:

- E is the market value of the company’s equity

- D is the market value of the company’s debt

- V is the total market value of the company (E + D)

- E/V is the weightage of the equity

- D/V is the weightage of the debt

- Re is the cost of equity

- Rd is the cost of debt

- T is the corporate tax rate

How to Calculate the WACC Formula? – Explained

#1 Calculate Equity’s Market Value

Determine the market value of the company’s equity (E). It is the company’s total number of outstanding shares multiplied by the current market price per share.

#2 Calculate Debts’ Market Value

Determine the market value of the company’s debt (D). It is the outstanding amount of debt the company owes to its creditors, such as bonds, loans, or other financial obligations. It is present in a company’s balance sheet.

#3 Add Both Market Values

Determine the total market value of the company (V). It is the sum of the market value of equity and the market value of debt (V = E + D).

#4 Find the Cost of Equity

Calculate the cost of equity (Re). It is the return shareholders require based on the company’s equity riskiness. One commonly used method to calculate Re is the Capital Asset Pricing Model (CAPM), which considers the risk-free rate, the market risk premium, and the company’s beta.

#5 Find the Cost of Debt

Determine the cost of debt (Rd). It is the interest rate a company pays banks and other lenders on its debt. Its calculation includes dividing the interest expense by the total debt outstanding.

#6 Evaluate the Capital Structure

Determine the proportion of debt and equity in the company’s capital structure. Each financing source’s weight is in the company’s total capital structure. The computation of the weight of debt is D/V, and the equity weight is E/V.

#7 Consider Tax Deductions

Adjust the cost of debt for tax deductions by multiplying it by the complement of the corporate tax rate (1 – Tc). It reduces the cost of debt, as interest payments are tax-deductible.

#8 Compute WACC

Plug in the values for each of these components into the WACC formula:

WACC = (E/V x Re) + (D/V x Rd x (1 – Tc))

Variables Affecting the WACC Formula

- Capital structure: The proportion of debt and equity financing used to fund a company’s operations influence the weighting of their respective cost of capital in the WACC formula.

- Cost of Equity: There are many factors, including the risk-free interest rate, the company’s beta, and the expected market rate of return, that can influence the cost of equity.

- Cost of Debt: Factors such as prevailing market interest rates, the creditworthiness of the company, and the collateral or securities the company pledges to the lender, affect the borrowing costs.

- Corporate Tax Rate: Interest payments are tax deductible, so the tax rates a business pays on its income can affect borrowing costs.

- Market Risk Premium: The expected rate of return in the market can affect the cost of investing in stocks. It is because investors expect higher returns from investing in stocks than from risk-free investments such as government bonds.

- Industry Risks: Companies operating in high-risk industries such as technology and biotech may have higher capital costs due to the uncertainty of future cash flows.

- Economic Conditions: General economic conditions such as inflation, interest rates, and general market volatility can affect a company’s cost of capital.

WACC Formula Excel Examples

You can download this WACC Formula Excel Template here – WACC Formula Excel Template

Example #1

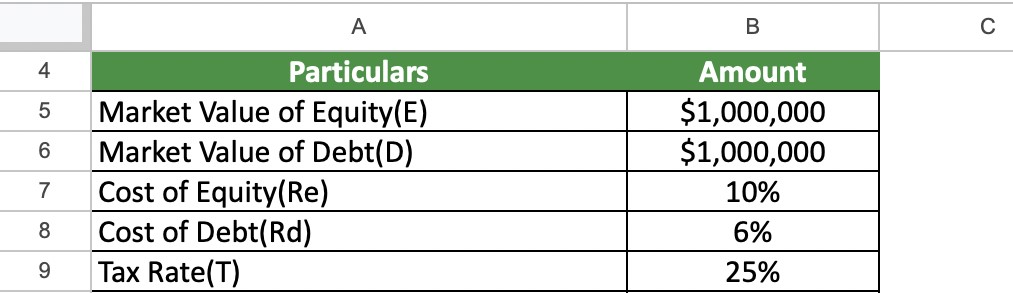

Company ABC has a capital structure of 50% equity and 50% debt. The company’s equity cost is 10%, while the cost of debt is 6%. The company’s tax rate is 25%. What is the WACC for the company if the market value of equity and the market value of debt are both $1000,000?

Given,

Solution:

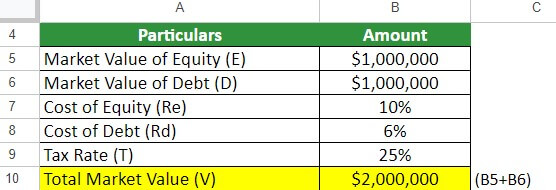

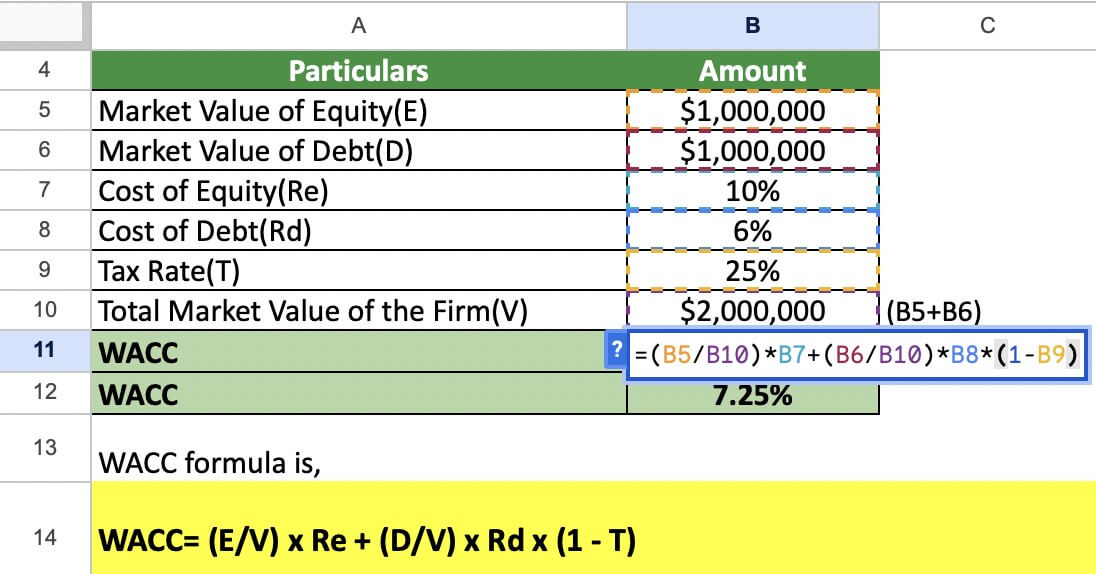

Step #1: Calculate the Firm’s Total Market Value (V)

Market Value (V) = Market Value of Equity (E) + Market Value of Debt (D)

=$1000,000 + $1000,000

= $2000,000

Step #2: Substitute all the Information in the Formula

WACC = (E/V) * Re + (D/V) * Rd * (1 – T)

= ($1000,000/$2000,000) * 10 + ($1000,000/$2000,000) * 6 * (1-25)

=7.25%

WACC for company ABC is 7.25%.

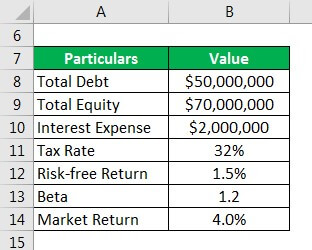

Example #2

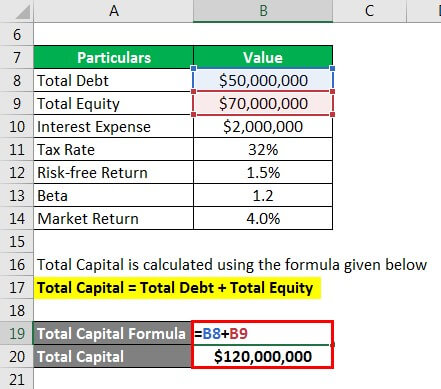

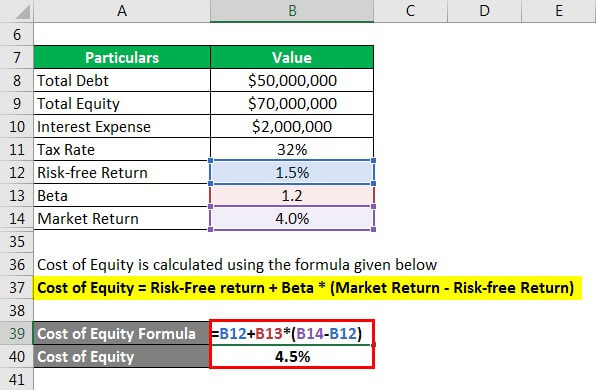

During FY22, DCF Inc’s real estate investment generated a return of 5.5%. As per their latest annual report, the company has an outstanding debt of $50.0 million and common equity valued at $70.0 million. It also has incurred $2.0 million interest expense on its debt. On the other hand, the risk-free rate of return, market return, and beta are 1.5%, 4.0%, and 1.2x, respectively. Calculate WACC using the given information and check whether the 5.5% investment return exceeds the cost of capital if the tax rate is 32%.

Given,

Solution:

Step #1: Calculate the Total Capital Using the Formula

Total Capital = Total Debt + Total Equity

= $50,000,000 + $70,000,000

= $120,000,000

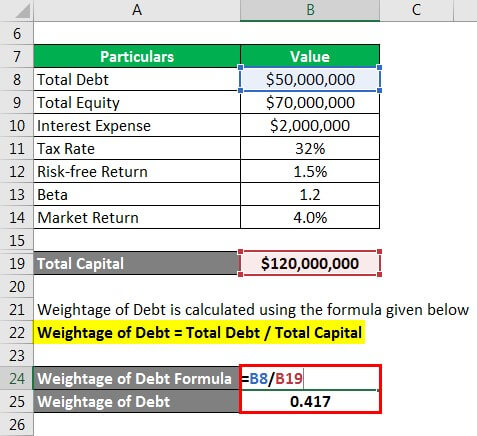

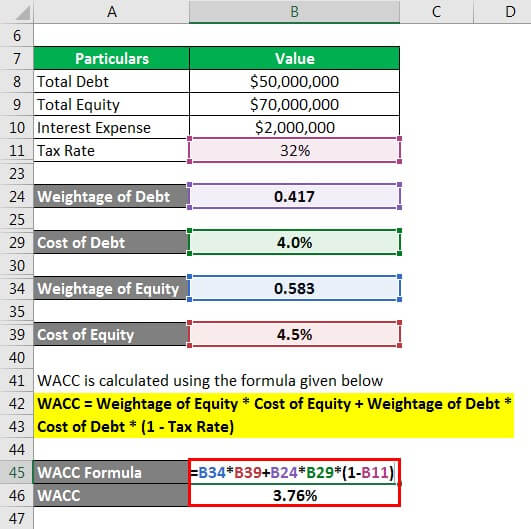

Step #2: Calculate the Weightage of Debt Using the Formula

Weightage of Debt = Total Debt / Total Capital

= $50,000,000 / $120,000,000

= 0.417

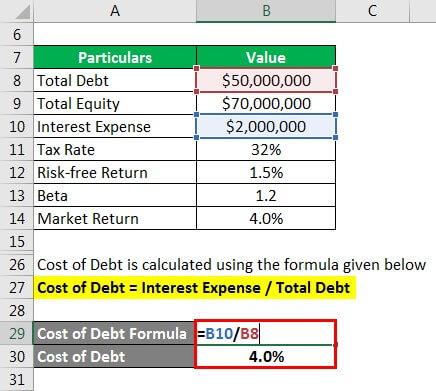

Step #3: Calculate the Cost of Debt Using the Formula

Cost of Debt = Interest Expense / Total Debt

= $2,000,000 / $50,000,000

= 4.0%

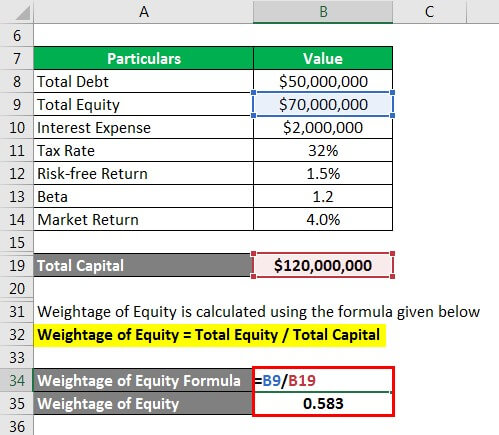

Step #4: Calculate the Weightage of Equity Using the Formula

Weightage of Equity = Total Equity / Total Capital

= $70,000,000 / $120,000,000

= 0.583

Step #5: Calculate the Cost of Equity Using the Formula

Cost of Equity = Risk-Free return + Beta * (Market Return – Risk-free Return)

= 1.5% + 1.2 * (4.0% – 1.5%)

= 4.5%

Step #6: Calculate the WACC Using the Formula

WACC = Weightage of Equity * Cost of Equity + Weightage of Debt * Cost of Debt * (1 – Tax Rate)

= 0.583 * 4.5% + 0.417 * 4.0% * (1 -32%)

= 3.76%

As per the given information, the WACC is 3.76%, comfortably lower than the investment return of 5.5%. Hence, it is a good idea to raise the money and invest.

Example #3

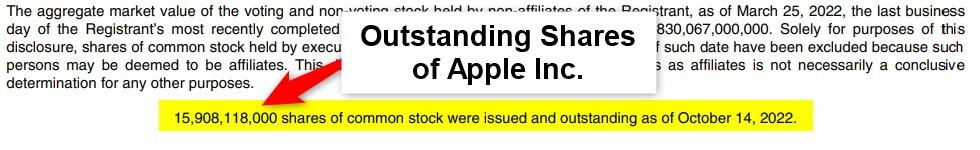

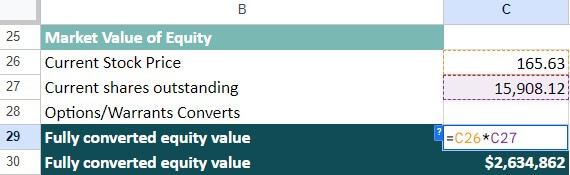

Using its annual report, let us calculate the weighted average of the cost of capital (WACC) for Apple Inc.

Step #1: Determine the Cost of Equity

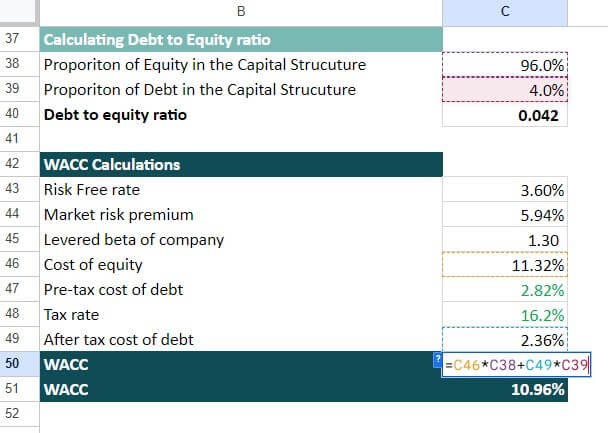

The cost of equity formula is:

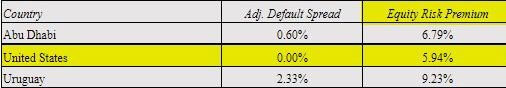

Ke = Risk Free Rate (Rf) + Equity Risk premium (Rm – Rf) * Beta

1. For a Risk-free rate, we use a 10-year Treasury Rate of 6 as of 29 March 2023.

(Source: Bankrate)

2. For 2023, the United States Equity Risk Premium (Rm – Rf) is 94%.

(Source: Stern NYU EDU)

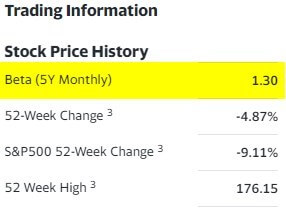

3. According to yahoo finance, the Beta for Apple Inc., as per the trends of the last 5 years, is 30

(Source: Yahoo Finance)

4. Therefore, the cost of equity is:

Ke = Risk Free Rate (Rf) + Equity Risk premium (Rm – Rf) * Beta

= 3.6 + 5.94 * 1.3

= 11.32 %

Step #2: Calculate the weightage of equity and debt:

1. Total Equity = Number of shares outstanding x current price

The current share price of Apple’s stock is 165.63. Moreover, we can find the number of shares outstanding in the company’s annual report. It is 15,908,118,000, i.e.15,908.118 million shares.

Total Equity = Number of shares outstanding x current price

= 15,908.118 * 165.63

= 2,634,862

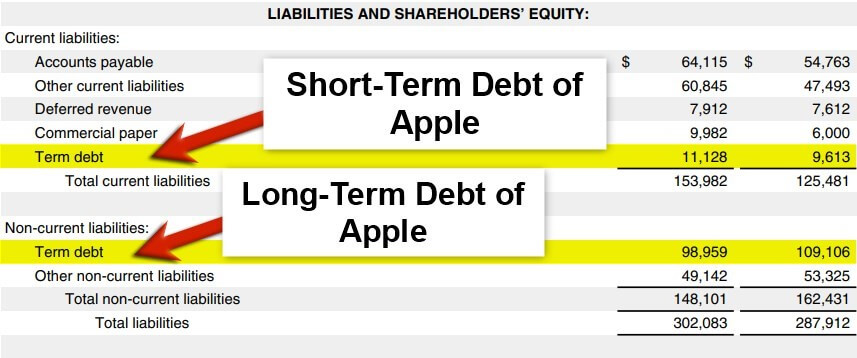

2. Total Debt = Short-Term Debt + Long-Term Debt

We can find the short and long-term debt in a company’s balance sheet. Apple’s Short term debt is 11,128 million, and Long term debt is 98,959 million for 2022.

Total Debt = Short-Term Debt + Long-Term Debt

= 11,128 + 98,959

= 110,087 million

3. Calculate the weightage of equity and weightage of debt

Weightage of Equity = Total Equity / (Total Debt + Total Equity)

= 2,634,862 / (110,087 + 2,634,862)

= 96%

Weightage of Debt = Total Debt / (Total Debt + Total Equity)

= 110,087 / (110,087 + 2,634,862)

= 4%

Step #3: Calculate the WACC of Apple Inc.

1. Calculate the Pre-tax Cost of Debt.

While performing financial modeling of Apple Inc, we can find out the interest rate on long-term liabilities during the creation of its Debt Schedule. This interest rate is the pre-cost of debt. In our case, the pre-tax cost of debt comes to 2.82%. We explain the detailed calculation in the comprehensive Financial Modeling Course.

We would need the tax rate to calculate the after-tax cost of debt. The tax rate can be calculated by dividing the taxes by the company’s pre-tax income. Apple’s taxes in 2022 were $19,300, and income before tax was $119,103.

Tax Rate = Income Tax / Income Before Taxes

= (19,300 /119,103)

= 16.2%

2. Calculate the After-Tax Cost of Debt

After-Tax Cost of Debt = Pre-Tax Cost of Debt * (1-Tax Rate)

= 2.82 * (1 – 16.2)

= 2.36%

3. Calculate the weighted average cost of capital (WACC)

WACC = E/V * Ke + D/V * Kd * (1 – Tax Rate)

Weightage of Equity * Cost of Equity + Weightage of Debt * After-Tax Cost of Debt

= 96 * 11.32 + 4 * 2.36

= 10.96%

We determine that Apple’s WACC is 10.96%. The industry average for the sector is 8.3% with 1.2% deviations. It indicates that Apple’s WACC is higher than the industry average. It further signifies that Apple pays a higher cost of capital to investors and lenders than the other companies in the industry.

Tips for Interpreting the WACC Formula

- Compare the WACC to the company’s return on invested capital (ROIC): If the company’s ROIC is higher than its WACC, it suggests that the company is generating a return on its investments that exceeds its cost of capital. It is generally viewed as positive and may indicate that the company is creating value for its shareholders.

- Understand the components of the WACC: The WACC calculation includes the cost of equity, the cost of debt, and the weight of each element in the company’s capital structure. Understanding the computation of each component and how they contribute to the overall WACC can help interpret the results.

- Consider the company’s risk profile: The cost of capital is directly related to the level of risk associated with a company’s operations. Companies operating in higher-risk industries or with a higher level of leverage may have a higher cost of capital. Therefore, it is essential to consider the company’s risk profile when interpreting the WACC.

- Compare the WACC to industry benchmarks: It can be helpful to compare a company’s WACC to industry benchmarks to understand how it performs relative to its peers. Suppose a company’s WACC is significantly higher than its peers. In that case, it may indicate that the company is facing higher capital costs due to specific factors such as poor credit rating or higher debt levels.

- Be mindful of limitations: As discussed earlier, the WACC formula has certain limitations. Therefore, it is crucial to consider these limitations when interpreting the results and to use the WACC as a starting point for further analysis rather than relying solely on it for decision-making.

Relevance and Use of WACC Formula

It is essential to understand the concept of the WACC formula as it plays a vital role in financial management decisions. The formula’s primary purpose is to assess the overall cost of funds based on the contribution of debt and equity in the company’s capital structure.

Typically, a company’s management uses the formula to evaluate if they should purchase a new asset with equity, debt, or a mix of both. On the other hand, investors and creditors use it to evaluate if it is worth investing in or lending a loan to an entity. A higher WACC means the investment is less likely to create value, and investors might look for other prospects.

Limitations of the WACC Formula

The following are the limitations of the WACC formula:

- Assumptions: This formula uses several assumptions, including capital structure, business environment, etc. However, in practice, these assumptions may differ from the actual value of those aspects.

- Calculation Difficulties: These include subjective assumptions regarding the cost of debt, cost of equity, and capital structure. As a result, these estimates do not reflect the company’s true cost of capital. Moreover, it is difficult to accurately calculate the cost of capital.

- Unavailability of Data: The formula relies on accurate and up-to-date data on a company’s capital structure, interest rates, and market risk. In case of unavailability of this data, the final calculator might be inaccurate.

- No consideration of project risks: It assumes that all projects the company undertakes have the same level of risk. In reality, different projects carry different levels of risk, which can affect the actual cost of capital for those projects.

- No consideration of external factors: It does not account for external factors such as government policies, regulatory changes, or market conditions that may impact a company’s cost of capital.

- Ignore company-specific factors: It assumes that all companies in the same industry have the same cost of capital. In contrast, companies have specific characteristics that affect their cost of capital, such as brand value, management expertise, or market position.

WACC Formula Calculator

| Market Value of the Company (E) | |

| Market Value of the Company’s Debt (D) | |

| Total Market Value of the Company (V) | |

| The cost of equity (Re) | |

| The cost of debt (Rd) | |

| Tax Rate (T) | |

| Weighted Average Cost of Capital (WACC) | |

| WACC = | (E/V x Re) + (D/V x Rd x (1 — T)) |

| = | (0/0 * 0) + (0/0 x 0 x (1 — 0)) = 0 |

Frequently Asked Questions (FAQs)

Q1. What is WACC in simple terms?

Answer. WACC calculates the amount a company spends to obtain finances for its business operations. Essentially, it means that the company must earn from its investments to pay returns to its investors.

Q2.What does a 12% WACC mean?

Answer. A 12% WACC implies that the business must earn a minimum 12% return to satisfy the investors. If the company makes more than 12%, it creates value for its shareholders, but if it earns less than 12%, it destroys value for its shareholders.

Q3. What is a good WACC formula value?

Answer. A good WACC value differs from industry to industry depending on a company’s risk profile and the prevailing market conditions. Generally, a lower WACC value indicates that a company is generating higher returns and may be more profitable, while a higher value suggests lower profitability.

Recommended Articles

This was an EDUCBA guide to WACC Formula. To learn more, please read the recommended articles,

- Gearing Formula

- Cost of Capital Formula

- Debt to Equity Ratio Formula

- Interpretation of Debt to Equity Ratio

WACC средневзвешенная стоимость капитала

Формула расчета

Wacc, средневзвешенная стоимость капитала — это средняя процентная ставка по всем источникам финансирования, используемым для обеспечения текущей деятельности компании или для осуществления инвестиционного проекта. При расчете учитывается удельный вес каждого источника финансирования в общем объеме финансирования.

Учет собственных средств при расчете WACC

Если одним из источников финансирования служат собственные средства, часто допускается ошибка — их стоимость считается равной нулю. Я это вижу по переписке с покупателями одной из моих excel-таблиц Расчет инвестиционных проектов.

При этом логика рассуждений такая: это наши собственные деньги, за их использование не надо платить, значит их стоимость равна нулю. На самом деле не учитывают важное обстоятельство.

Рассмотрим это на примере некоторого инвестиционного проекта «A». Если мы вложили в проект «A» собственные средства, значит мы не можем использовать вложенную сумму для извлечения дохода каким-либо иным способом. Например, как минимум, можно было бы положить ее на депозит в банке. Можно было бы вложить эту сумму денег в другой (альтернативный) проект «B».

Таким образом, получается, если мы вложили собственные средства в инвестиционный проект «A», мы отказались от всех других альтернативных способов получения дохода на сумму этих вложенний, и не получили соответствующие доходы. Доходность этих альтернативных вложений как раз и будет стоимостью собственных средств. Как оценить доходность альтернативных вложений это отдельный вопрос, но как минимум, она равна безрисковой ставке, ставке доходности по государственным ценным бумагам.

Стоимость долей капитала

Может определяться различными способами:

- Доходность альтернативного вложения. Например, существует другой вариант вложения — депозит с гарантированной доходностью или другой инвестиционный проект.

- Вложение собственного капитала с известной доходностью. Например, собственник бизнеса знает, что капитал приносит X% годовых. Вкладывая деньги в новое дело, он хочет иметь доход не менее этих X%.

- Привлечение капитала с требуемой доходность. Иными словами, сторонний инвестор хочет иметь заранее оговоренную доходность на свои вложения.

- Вложения привлекаются на платной основе. Например, банковский кредит.

Часто WACC используется как ставка дисконтирования при оценке эффективности инвестиций, в случае, когда привлекаются средства из разных источников с разной стоимостью.

Чтобы инвестиционный проект был прибыльным, значение WACC должно быть меньше IRR — внутренней нормы доходности.

Термин средневзвешенная стоимость означает, что для определения средней стоимости привлеченного капитала мы должны учесть долю каждого источника. То есть, мы вычисляем не среднее арифметическое значение, а средневзвешенное. В качестве веса используется доля в общей сумме.

На всякий случай поясню на примере почему нельзя взять среднее арифметическое.

Пример.

Расчет среднего арифметического и средневзвешенного значения.

Общая сума инвестиций 1′000′000 руб. Из них:

- первая часть, 100′000 руб., получена на условиях 10% годовых,

- вторая часть, 900′000 руб., получена на условиях 20% годовых.

Рассчитаем среднюю стоимость капитала.

Среднее арифметическое:

(10% + 20%)/2 = 15%

Средневзвешенное (WACC):

(0.1 * 10% + 0.9*20%) = 19%

Где 0.1 и 0.9 — доли первой и второй части инвестиций в общей сумме.

Видим, что получившие средние значения отличаются весьма существенно, причем, из соотношения долей инвестиций интуитивно понятно, что реальная стоимость капитала должна быть близка к 20%. Значение WACC дает нам 19%.

Wacc, средневзвешенная стоимость капитала, формула расчета

WACC = W1*C1 + W2*C2+…+Wk*Ck

Где:

Cn — стоимость инвестиций привлеченных из источника n.

Wn — доля в общей сумме инвестиции из источника n.

Wn = In/(I1 + I2 +…+ Ik)

Ij — сумма инвестиций из источника j.

Налоговый щит

Если плату за привлеченные инвестиции, например, процентные выплаты по кредиту, можно отнести на расходы, т.е. исключить из налогооблагаемой базы налога на прибыль, появляется эффект налогового щита. В нашем случае стоимость соответствующей доли инвестиций будет уменьшаться в (1-Tp) раз. Где Tp – ставка налога на прибыть в десятичном выражении.

Эффектом налогового щита обладают кредиты банков.

Формула расчета средневзвешенной стоимости капитала (Wacc) с учетом налогового щита

WACC = W1*C1 + …+Wi*Ci + (1-Tp)*(Wi+1*Ci+1 +…+ Wk*Ck)

Где:

Инвестиции из источников 1, …,i не обладают налоговым щитом.

(1-Tp) налоговый щит.

Инвестиции из источников i+1, …,k обладают налоговым щитом.

Пример расчета средневзвешенной стоимости капитала (Wacc)

Инвестиции в сумме 2′250′000 руб. получены из 4-х источников, ставка налога на прибыль 20%:

- 1′000′000 руб. Собственные средства, доходность собственных средств 22%

- 250′000 руб. Сторонний инвестор, требуемая доходность 20%

- 500′000 руб. Ссуда банка «А» под 16% годовых

- 500′000 руб. Ссуда банка «B» под 17% годовых

WACC = 17.87%

Средневзвешенная стоимость капитала (WACC) является финансовым показателем, показывает, что общая стоимость на душу л (по процентной ставке, выплаченной по средствам, используемых для финансирования операций) является для фирмы. Вместо того, чтобы диктоваться руководством компании, WACC определяется внешними участниками рынка и сигнализирует о минимальном доходе, который корпорация могла бы получить от существующей базы активов, пытаясь привлечь внимание инвесторов, кредиторов и других поставщиков капитала. Компании, которые не демонстрируют привлекательный номер WACC, могут потерять свои источники финансирования, которые, вероятно, направят свой капитал в другое место.

Ключевые выводы

- Средневзвешенная стоимость капитала (WACC) — это финансовый показатель, который показывает, какова общая стоимость капитала для фирмы.

- Стоимость капитала — это процентная ставка, уплачиваемая по средствам, используемым для финансирования операций.

- Компании финансируют операции либо за счет заемных средств, либо за счет собственного капитала, где каждый источник связан со своими собственными затратами.

- Компании без приглашающего номера WACC рискуют потерять свои источники финансирования, которые могут принести свои доллары в другое место.

Все компании должны финансировать свои операции, и это финансирование либо исходит от долга, справедливости, или комбинации этих два. С каждым источником связана определенная стоимость. А при анализе различных вариантов финансирования расчет WACC дает компании информацию о стоимости финансирования, которая затем используется для дисконтирования проекта или бизнеса в модели оценки.

Расчет WACC

WACC рассчитывается по следующей формуле:

Для заемного капитала стоимость — это либо фактическая процентная ставка по облигациям, либо процентная ставка сопоставимого долга для аналогичного бизнеса. Вы уменьшаете стоимость долга на (1 — ставка налога), потому что процентные платежи по долгу не подлежат налогообложению, и эта налоговая льгота снижает эффективную стоимость долга.

Для фондов акционерного капитала стоимость капитала более сложная, поскольку процентная ставка не указана. Для привилегированных акций вы можете рассчитать стоимость как дивидендную ставку акций. Используя модель ценообразования капитальных активов (CAPM ), вы можете оценить стоимость собственного капитала.