ЛАБОРАТОРНАЯ

РАБОТА №_14_

ТЕМА:

ОТНОСИТЕЛЬНАЯ И АБСОЛЮТНАЯ АДРЕСАЦИЯ

MS

EXCEL

ЦЕЛЬ

ЗАНЯТИЯ:

Изучение информационной технологии

организации расчетов с абсолютной

адресацией данных (при работе с

константами)

в таблицах

MS

Excel

ЗАДАНИЯ

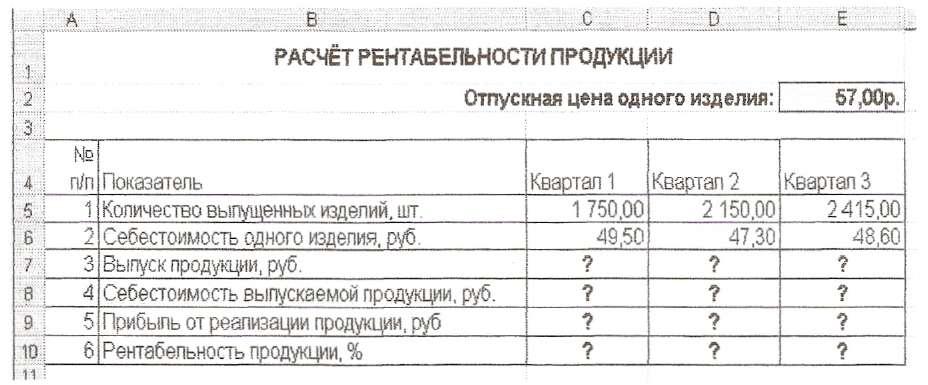

Задание

1 Создать таблицу расчета рентабельности

продукции.

Константы

вводить в расчетные формулы в виде

абсолютной адресации

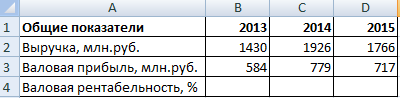

Исходные

данные представлены на рис. 1

Рис.

1 Исходные данные для Задания 1

Порядок

работы:

Запустите

редактор электронных таблиц Microsoft

Excel.

Откройте файл «Расчеты», созданный в

практической работе № 1-3

(Файл/ Открыть).

На

новом листе электронной книги «Расчеты»

создайте таблицу констант (отпускная

цена одного изделия) и основную расчетную

таблицу по заданию.

Введите

исходные данные.

При

вводе значений номера в колонку «А»

(числа 1, 2, 3 и т.д.) используйте прием

автозаполнения ряда чисел. Для этого

наберите два первых числа ряда (числа

1 и 2), выделите их мышкой и подведите

курсор к

правому

нижнему углу выделенных ячеек до

изменения вида курсора на черный крестик.

Прихватите

мышью маркер автозаполнения и протяните

его вниз до нужного значения — произойдет

создание ряда натуральных чисел

(арифметическая прогрессия).

Выделите

цветом ячейку со значением константы

— отпускной цены 57,00р.

Краткая

справка

Для

удобства работы

и

формирования навыков работы с абсолютным

видом адресации, рекомендуется при

оформлении констант окрашивать ячейку

цветом, отличным от цвета расчетной

таблицы. Тогда при вводе формул окрашенная

ячейка (т.е. ячейка с константой) будет

вам напоминанием, что следует установить

абсолютную адресацию (набором символа

$ с клавиатуры или нажатием клавиши

F4).

Произведите

расчеты во всех строках таблицы.

Формулы

для расчета:

Выпуск

продукции = Количество выпущенных

изделий X Отпускная цена одного изделня,

в ячейку

С7

введите формулу

=С5*$Е$2 (ячейка

Е2 задана в виде абсолютной адресации);

Себестоимость

выпускаемой продукции = Количество

выпушенных изделий х Себестоимость

одного изделия,

в ячейку С8 введите формулу

=С5*С6;

Прибыль

от реализации продукции = Выпуск продукции

— Себестоимость выпускаемой продукции,

в ячейку

С9

введите формулу =С7-С8;

Рентабельность

продукции = Прибыль от реализации

продукции / Себестоимость выпускаемой

продукции,

в ячейку

СЮ

введите формулу =С9/С8.

На

строку расчета

Рентабельность продукции

наложите процентный формат чисел.

Остальные

расчеты проговодите в денежном формате.

Формулы

из колонки «С» скопируйте автокопированием

(за маркер автозаполнения) вправо по

строке в колонки D

и Б.

Выполните

текущее сохранение файла

(Файл/ Сохранить).

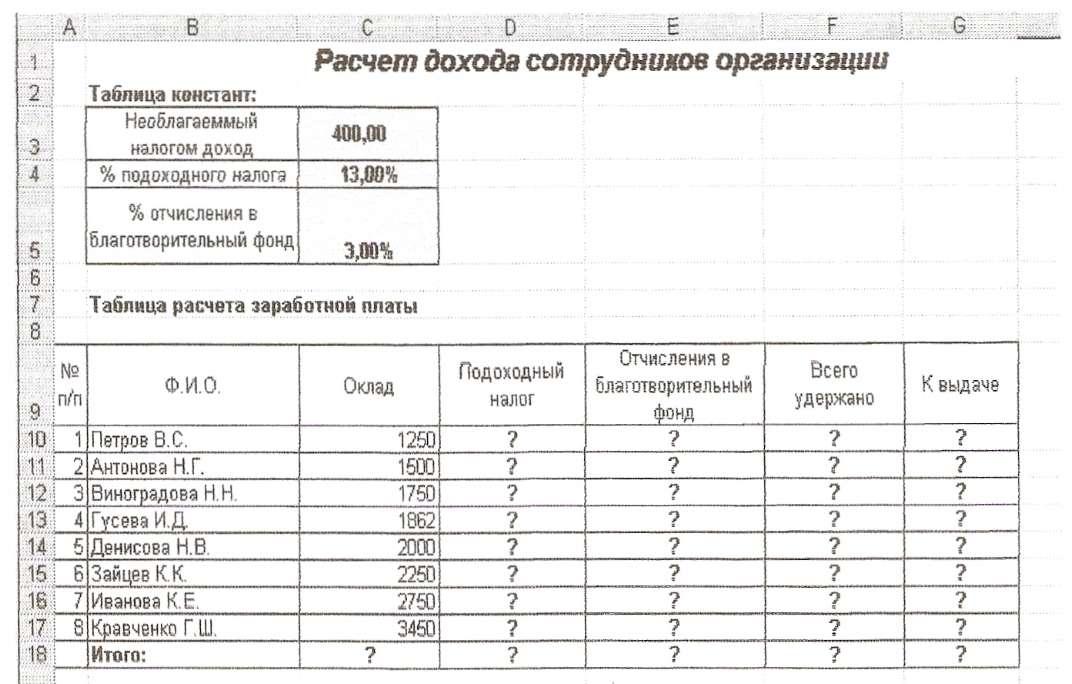

Задание

2 Создать таблицу расчета дохода

сотрудников организации.

Константы

вводить в расчетные формулы в виде

абсолютной адресации

Исходные

данные представлены на рис.2

Рис.2

Исходные данные для Задания 2

Порядок

работы:

На

очередном свободном листе электронной

книги «Расчеты» создайте таблицу по

заданию.

Введите

значения констант и исходные данные.

Форматы данных (денежный или процентный)

задайте по образцу задания.

Произведите

расчеты по формулам, применяя к константам

абсолютную адресацию.

Формулы

для расчетов:

Подоходный

налог = (Оклад — Необлагаемый налогом

доход) х % подоходного налога,

в ячейку D10

введите формулу =(С 10-$С$3)*$С$4

Отчисления

в благотворительный фонд = Оклад х %

отчисления в благотворительный фонд,

в ячейку ЕЮ введите формулу =С10*$С$5

Всего

удержано = Подоходный налог — Отчисления

в благотворительный фонд,

ячейку F10

введите формулу =D10+E1O

К

выдаче = Оклад — Всего удержано,

ячейку G10

введите формулу =C10-F10.

Постройте

объемную гистограмму по данным столбца

«К выдаче», Проведите форматирование

диаграммы.

Переименуйте

лист электронной книги, присвоив ему

имя «Доход сотрудников».

Выполните

текущее сохранение файла (Файл/Сохранить).

Дополнительные

задания

Задание

3 Создать таблицу расчета дохода

сотрудников организаці Константы

вводить в расчетные

формулы в виде абсолюти адресации

Исходные

данные

представлены

на

рис.3

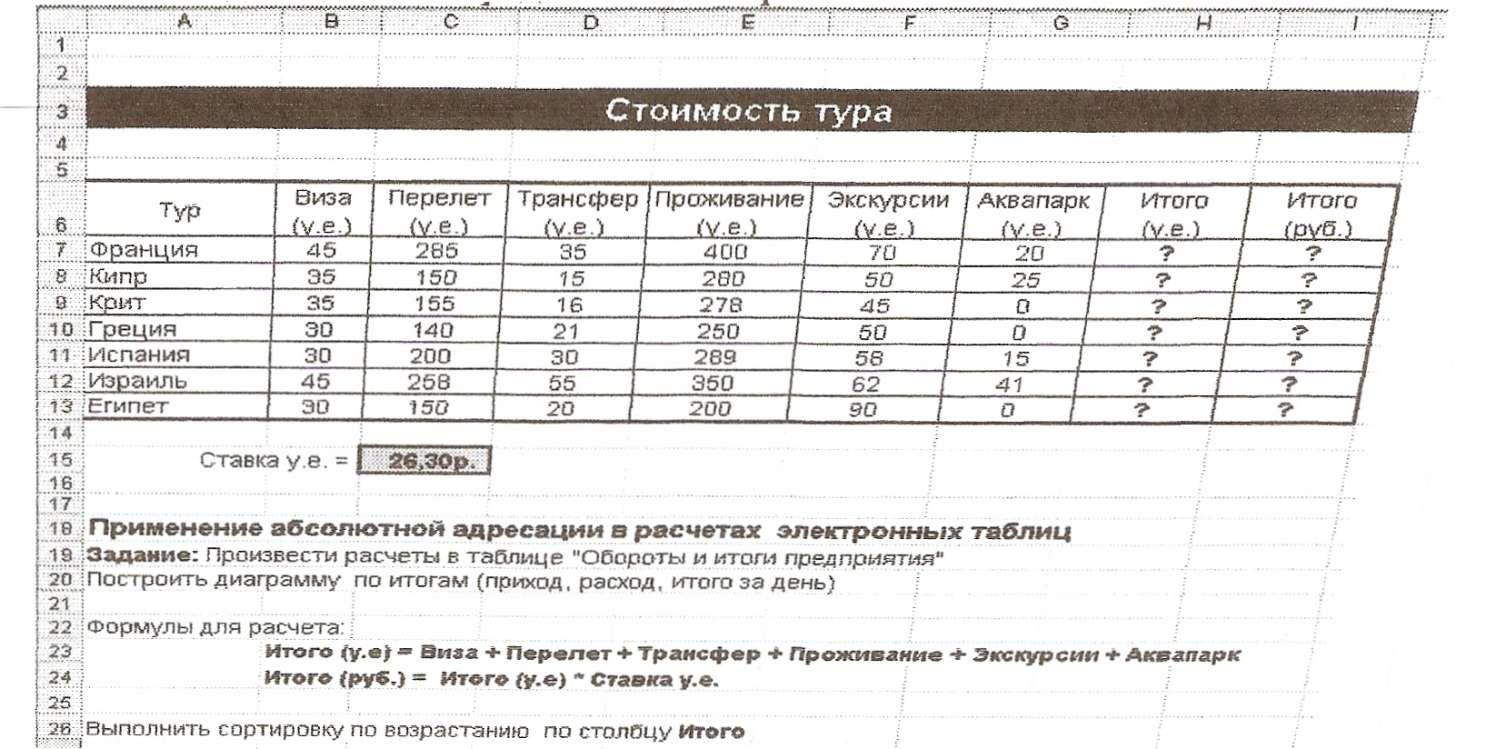

Задание

4 Создать таблицу расчета

стоимости туров. Константу вводить в

расчетные

формулы в виде абсолютной адресации

Исходные

данные представлены на оис.4

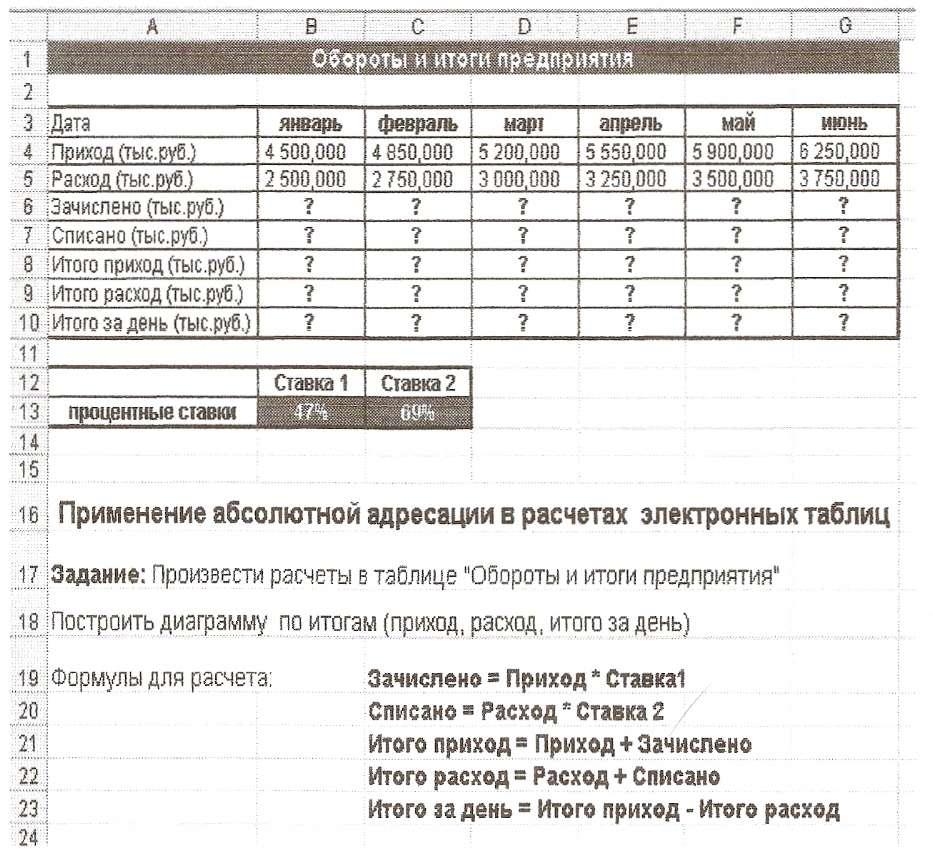

Задание

5 Создать таблицу расчета оборотов и

итогов предприятия.

Константы

вводить в расчетные формулы в виде

абсолютной адресации

Исходные

данные представлены на рис.5

Рис.5

Исходные данные для Задания 5

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

ЭКОНОМИЧЕСКИЕ

РАСЧЕТЫ И АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ

ПРЕДПРИЯТИЯ

ПРАКТИЧЕСКАЯ РАБОТА 1

Тема: ОРГАНИЗАЦИЯ РАСЧЕТОВ В ТАБЛИЧНОМ ПРОЦЕССОРЕ MS EXCEL

Цель. Изучение информационной технологии

использования встроенных вычислительных функций Excel для финансового анализа.

Задание 1. Создать таблицу финансовой сводки

за неделю, произвести расчеты, построить диаграмму изменения финансового

результата, произвести фильтрацию данных.

Исходные данные представлены

на рис. 1, результаты работы — на рис. 4.

Порядок работы

1. Запустите редактор

электронных таблиц Microsoft Excel и

создайте новую электронную книгу (при стандартной установке MS Office выполните Пуск/Все программы/Microsoft Excel).

Рис.1.1.

Исходная таблица

Введите

заголовок таблицы «Финансовая сводка за неделю (тыс. р.)», начиная с ячейки А1.

Для

оформления шапки таблицы выделите ячейки на третьей строке A3:D3 и создайте стиль для оформления.

Для этого выполните команду Формат/Стиль, в открывшемся окне Стиль наберите

имя стиля «Шапка таблиц» и нажмите кнопку Изменить. В открывшемся окне на вкладке Выравнивание задайте

Переносить по словам и выберите горизонтальное и

вертикальное выравнивание — по центру (рис. 1.2), на вкладке Число укажите

формат — Текстовой. После этого нажмите кнопку Добавить.

На третьей строке введите названия колонок таблицы —

«Дни недели»,

«Доход», «Расход», «Финансовый результат», далее заполните таблицу исходными

данными согласно рисунка 1.1.

Краткая

справка. Для

ввода дней недели наберите «Понедельник» и произведите автокопирование до

«Воскресенья» (понятие левой кнопкой мыши за маркер автозаполнения в правом

нижнем углу ячейки).

5. Произведите расчеты в графе

«Финансовый результат» по

следующей формуле:

Финансовый результат = Доход — Расход.

Введите расчетную

формулу только для расчета по строке «Понедельник», далее произведите

автокопирование формулы (так как в графе «Расход» нет незаполненных данными

ячеек, можно производить автокопирование двойным щелчком мыши по маркеру

автозаполнения в правом нижнем углу ячейки).

Рис. 1.2. Форматирование ячеек — задание переноса по словам

6. Для ячеек с результатом расчетов

задайте формат «Денежный» с выделением отрицательных чисел красным цветом (рис.1.3)

(Формат/Ячейки/вкладка Число/формат Денежный/ отрицательные числа

— красные. Число десятичных знаков задайте равное двум).

Обратите внимание,

как изменился цвет отрицательных значений финансового результата на красный.

7. Рассчитайте средние значения

Дохода и Расхода, пользуясь

мастером функций (кнопка fx). Функция СРЗНАЧ находится в

разделе «Статистические». Для расчета функции среднего значения

дохода установите курсор в соответствующей ячейке для расчета

среднего значения (В11), запустите мастер функций и выберите

функцию СРЗНАЧ (Вставка/Функция/ категория — Статистические/

СРЗНАЧ). В качестве первого числа выделите группу ячеек с данными для

расчета среднего значения — В4:В10.

Аналогично рассчитайте среднее значение

расхода.

В

ячейке D13 выполните расчет общего финансового

результата (сумма по столбцу «Финансовый результат»). Для выполнения

автосуммы удобно пользоваться кнопкой Автосуммирования (∑) на панели

инструментов или функцией СУММ. В качестве первого числа выделите группу ячеек

с данными для расчета суммы — D4:D10.

Проведите

форматирование заголовка таблицы. Для этого выделите интервал ячеек от А1 до D1, объедините их кнопкой панели

инструментов Объединить и поместить в центре или командой меню Формат/Ячейки/вкладка — Выравнивание/отображение

– Объединение ячеек.

Рис. 1.3. Задание формата отрицательных чисел красным цветом

Рис. 4. Таблица расчета финансового результата (Задание 1)

Задайте

начертание шрифта — полужирное, цвет — по вашему усмотрению.

Конечный вид таблицы приведен на рис.1. 4.

10. Постройте диаграмму

(линейчатого типа) изменения финансовых результатов по дням недели с помощью

мастера диаграмм.

Для этого выделите

интервал ячеек с данными финансового результата D4:D10 и выберите команду Вставка/Диаграмма. На первом

шаге работы с мастером диаграмм выберите тип диаграммы — линейчатая; на втором

шаге на вкладке Ряд в окошке Подписи оси Х укажите интервал ячеек

с днями недели — А4:А10 (рис. 1.5).

Далее введите

название диаграммы и подписи осей. Дальнейшие шаги построения диаграммы

осуществляются по подсказкам мастера Диаграмм.

11. Произведите фильтрацию

значений дохода, превышающих

4000 р.

Краткая

справка. В режиме фильтра в таблице видны только те данные, которые

удовлетворяют некоторому критерию, при этом остальные строки скрыты. В этом

режиме все операции форматирования, копирования, автозаполнения,

автосуммирования и т.д. применяются только к видимым ячейкам листа.

Для установления

режима фильтра установите курсор внутри созданной таблицы и воспользуйтесь

командой Данные/Фильтр/ Автофильтр. В заголовках полей появятся стрелки

выпадающих списков. Щелкните по стрелке в заголовке поля, на которое будет

наложено условие (в столбце «Доход»), и вы увидите список всех неповторяющихся

значений этого поля. Выберите команду для фильтрации — Условие.

В

открывшемся окне Пользовательский автофильтр задайте условие «Больше 4000» (рис. 1.6).

Рис. 1.5.

Задание Подписи оси Х при построении диаграммы

Рис.1.6. Пользовательский автофильтр

Произойдет отбор данных по заданному

условию.

Проследите, как

изменились вид таблицы и построенная диаграмма.

12. Сохраните созданную электронную книгу

в своей папке.

Тема: СВЯЗИ МЕЖДУ ФАЙЛАМИ И КОНСОЛИДАЦИЯ ДАННЫХ В MS EXCEL

Цель. Изучение технологии связей между

файлами и консолидации данных в MS Excel.

Задание 2. Задание связей между файлами.

Порядок работы

Запустите

редактор электронных таблиц Microsoft Excel и

создайте новую электронную книгу.

Создайте

таблицу «Отчет о продажах 1 квартал» по образцу (рис. 2.1). Введите исходные

данные (Доходы и Расходы):

Доходы =

234,58 р.;

Расходы =

75,33 р.

и проведите расчет

Прибыли: Прибыль = Доходы — Расходы. Сохраните файл под именем «1 квартал».

3. Создайте таблицу «Отчет о

продажах 2 квартал» по образцу (см. рис. 2.1) в виде нового файла. Для этого

создайте новый документ (Файл/Создать) и скопируйте таблицу отчета о

продаже за первый квартал, после чего исправьте заголовок таблицы и измените

исходные данные:

Доходы =

452,6 р.; Расходы = 125,8 р.

Обратите внимание,

как изменился расчет прибыли. Сохраните этот файл под именем «2 квартал».

4. Создайте таблицу

«Отчет о продажах за полугодие» по образцу (см. рис. 2.1) в виде нового файла.

Для этого создайте новый документ (Файл/Создать) и скопируйте таблицу

отчета о продаже за первый квартал, после чего подправьте заголовок таблицы и

в колонке «В» удалите все значения исходных данных и результаты расчетов.

Сохраните файл под именем «Полугодие».

Рис. 2.1. Задание связей между файлами

5. Для расчета

полугодовых итогов свяжите формулами файлы «1 квартал» и «2 квартал».

Краткая

справка. Для

связи формулами файлов Excel выполните следующие действия:

откройте все три файла; начните ввод формулы в файле-клиенте (в файле

«Полугодие» введите формулу для расчета «Доход за полугодие»).

Формула для расчета:

Доход за полугодие = Доход за 1 квартал +

Доход за 2 квартал.

Чтобы вставить в

формулу адрес ячейки или диапазона ячеек из другого файла (файла-источника),

щелкните мышью по этим ячейкам, при этом расположите окна файлов на экране так,

чтобы они не перекрывали друг друга.

Полный адрес ячейки

состоит из названия рабочей книги в квадратных скобках, имени листа,

восклицательного знака и адреса ячейки на листе.

В

ячейке ВЗ файла «Полугодие» формула для расчета полугодового дохода имеет вид:

= ‘[1 квартал.хls]Лист1′!$В$3 + ‘[2 квартал.хls]Лист1′!$В$3.

Аналогично

рассчитайте полугодовые значения Расходов и Прибыли, используя данные файлов «1

квартал» и «2 квартал». Результаты работы представлены на рис. 2.1. Сохраните

текущие результаты расчетов.

Примечание. Если

файл-источник данных закрыт, в формуле, которая на него ссылается, будет

указан весь путь до этого файла.

Задание 2.1. Обновление связей между файлами.

Порядок работы

Закройте файл

«Полугодие» предыдущего задания.

Измените

значение «Доходы» в файлах первого и второго квартала, увеличив значения на 100

р.:

Доходы 1

квартала = 334,58 р.;

Доходы 2

квартала = 552,6 р.

Сохраните изменения и закройте файлы.

Откройте

файл «Полугодие». Одновременно с открытием

файла появится окно с предложением обновить связи. Для обновления связей

нажмите кнопку Да. Проследите, как изменились данные файла «Полугодие»

(величина «Доходы» должна увеличиться на 200 р. и принять значение 887,18 р.).

Рис. 2.2.

Ручное обновление связей между файлами

В случае, когда вы

отказываетесь от автоматического обновления связи, вам приходится выполнять

это действие вручную.

4. Изучим процесс ручного обновления

связи. Сохраните файл «Полугодие» и закройте его.

5. Вновь

откройте файлы первого и второго кварталов и измените исходные данные «Доходы», увеличив еще раз

значения на 100 р.:

Доходы 1

квартала = 434,58 р.;

Доходы 2

квартала = 652,6 р.

Сохраните изменения и закройте файлы.

6. Откройте файл «Полугодие».

Одновременно с открытием файла появится окно с предложением обновить связи,

нажмите кнопку Нет. Для ручного обновления связи в меню Правка выберите

команду Связи, появится окно (рис. 2.2), в котором перечислены все

файлы, данные из которых используются в активном

файле «Полугодие».

Расположите его так,

чтобы были видны данные файла «Полугодие», выберите файл «1 квартал», нажмите

кнопку Обновить и проследите, как изменились данные файла «Полугодие».

Аналогично выберите файл «2 квартал» и нажмите кнопку Обновить. Проследите,

как вновь изменились данные файла «Полугодие».

Примечание. При

изменении данных в нескольких исходных файлах обновление связи производится

для каждого файла.

Задание 2.2. Консолидация данных для подведения

итогов по таблицам данных сходной структуры.

Краткая

справка. В Excel существует удобный инструмент для

подведения итогов по таблицам данных сходной структуры, расположенных на разных

листах или разных рабочих книгах, — консолидация данных. При этом одна и та же

операция (суммирование, вычисление среднего и др.) выполняется по всем ячейкам

нескольких прямоугольных таблиц и все формулы Excel строятся автоматически.

Рис. 2.3. Консолидация данных

Порядок работы

1. Откройте все три файла Задания 2 и

в файле «Полугодие» в колонке «В» удалите все численные значения данных. Установите

курсор в ячейку ВЗ.

2. Выполните

команду Данные/’Консолидация (рис. 2.3). В появившемся окне Консолидация выберите

функцию — «Сумма».

В строке «Ссылка»

сначала выделите в файле «1 квартал» диапазон ячеек ВЗ:В5 и нажмите кнопку Добавить,

затем выделите в файле «2 квартал» диапазон ячеек ВЗ:В5 и опять нажмите

кнопку Добавить (см. рис. 2.3). В списке диапазонов будут

находиться две области данных за первый и второй кварталы для

консолидации. Далее нажмите кнопку ОК, произойдет консолидированное суммирование

данных за первой и второй кварталы.

Вид таблиц после консолидации данных

приведен на рис. 2.4.

Рис. 2.4. Таблица «Полугодие» после консолидированного суммирования

Задание 2.3. Консолидация данных для подведения итогов

по таблицам неоднородной структуры.

Порядок работы

1.

Запустите

редактор электронных таблиц Microsoft Excel и

создайте новую электронную книгу. Наберите отчет по отделам за третий квартал

по образцу (рис. 2.5). Произведите расчеты и сохраните файл с именем «3

квартал».

2.

Создайте новую

электронную книгу. Наберите отчет по отделам за четвертый квартал по образцу

(рис. 2.6). Произведите расчеты и сохраните файл с именем «4 квартал».

3.

Создайте новую

электронную книгу. Наберите название таблицы «Полугодовой отчет о продажах по

отделам». Установите курсор в ячейку A3 и проведите консолидацию за третий и

четвертый кварталы по заголовкам таблиц. Для этого выполните команду Данные/Консолидация. В появившемся

окне Консолидация данных сделайте ссылки на диапазон ячеек

АЗ:Е6 файла «3 квартал» и A3:D6

файла «4 квартал» (рис. 2.7). Обратите внимание, что интервал ячеек включает в

себя имена столбцов и строк таблицы.

Рис. 2.5. Исходные данные для третьего квартала Задания 2.2

Рис. 2.6. Исходные данные для четвертого квартала Задания 2.2

Рис. 2.7. Консолидация неоднородных таблиц

В окне Консолидация

активизируйте опции (поставьте галочку): подписи верхней строки; значения

левого столбца; создавать связи с исходными данными (результаты будут не

константами, а формулами).

Рис. 2.8. Результаты

консолидации неоднородных таблиц

После нажатия кнопки ОК

произойдет консолидация данных (рис. 2.8). Сохраните все файлы в папке

вашей группы.

Обратите внимание,

что все данные корректно сгруппированы по их заголовкам (по отделам). В левой

части экрана появятся так называемые кнопки управления контуром (иерархической

структурой). С их помощью можно скрывать или показывать исходные данные.

КОНТРОЛЬНЫЕ

ВОПРОСЫ

1. Что такое автозаполнение?

2. Какие способы объединения нескольких

исходных таблиц в одну вам известны?

3. Что такое консолидация данных?

ПРАКТИЧЕСКАЯ РАБОТА 2

Тема:

ОТНОСИТЕЛЬНАЯ И АБСОЛЮТНАЯ АДРЕСАЦИЯ В ТАБЛИЧНОМ

ПРОЦЕССОРЕ MS EXCEL

Цель. Изучение информационной технологии

применения относительной и абсолютной адресации для финансовых расчетов.

Задание 1. Создать таблицы ведомости

начисления заработной платы за два месяца на разных листах электронной книги,

произвести расчеты, форматирование, сортировку и защиту данных.

Исходные данные

представлены на рис. 1.1, результаты работы — на рис. 1.2 и 1.3.

Порядок работы

1. Запустите редактор электронных

таблиц Microsoft Excel и

создайте новую электронную книгу.

2.

Создайте

таблицу расчета заработной платы по образцу (см. рис. 2.1).

Введите исходные

данные — Табельный номер, ФИО и Оклад, % Премии = 27 %, % Удержания = 13 %.

Выделите отдельные

ячейки для значений % Премии (D4) и % Удержания (F4).

Рис. 1.1. Исходные данные для Задания 1

3. Произведите расчеты во всех

столбцах таблицы.

При расчете Премии

используется формула Премия = Оклад * % Премии. В ячейке D5 наберите формулу =$D$4xC5 (ячейка D4 используется в виде абсолютной

адресации). Скопируйте набранную формулу вниз по столбцу автозаполнением.

Краткая справка. Для удобства работы и

формирования навыков работы с абсолютным видом адресации рекомендуется при

оформлении констант окрашивать ячейку цветом, отличным от цвета расчетной

таблицы. Тогда при вводе формул в расчетную ячейку окрашенная ячейка с

константой будет вам напоминанием, что следует установить абсолютную адресацию

(набором символа $ с клавиатуры или нажатием клавиши [F4]).

Формула для расчета «Всего начислено»:

Всего

начислено = Оклад + Премия.

При расчете Удержания используется

формула:

Удержания = Всего начислено х % Удержаний.

Для этого в ячейке F5 наберите формулу: =$F$4xE5. Формула для расчета столбца «К выдаче»:

К выдаче = Всего начислено — Удержания.

4.

Рассчитайте

итоги по столбцам, а также максимальный, минимальный и средний доходы по

данным колонки «К выдаче» (Вставка/Функция/категория — Статистические

функции).

5.

Переименуйте

ярлычок Листа 1, присвоив ему имя «Зарплата октябрь». Для этого дважды

щелкните мышью по ярлычку и наберите новое имя. Можно воспользоваться командой Переименовать

контекстного меню ярлычка, вызываемого правой кнопкой мыши. Результаты

работы представлены на рис. 2.2.

Краткая справка. Каждая рабочая книга Excel может содержать до 255 рабочих листов.

Это позволяет, используя несколько листов, создавать понятные и четко структурированные

документы, вместо того чтобы хранить большие последовательные наборы данных на

одном листе.

6. Скопируйте содержимое листа

«Зарплата октябрь» на новый

лист (Правка/Переместить/Скопировать

лист). Можно воспользоваться командой Переместить/Скопировать контекстного

меню ярлычка. Не забудьте для копирования поставить галочку в окне Создавать

копию.

Краткая

справка.

Перемещать и копировать листы можно, перетаскивая их корешки (для копирования

удерживайте нажатой клавишу [Ctrl]).

Рис. 1.2.

Итоговый вид таблицы расчета заработной платы за октябрь

7.

Присвойте скопированному листу название «Зарплата ноябрь». Исправьте название месяца в

названии таблицы. Измените значение Премии на 32%. Убедитесь, что программа

произвела, пересчет формул.

8.

Между

колонками «Премия» и «Всего начислено» вставьте новую колонку «Доплата» (Вставка/

Столбец) и рассчитайте значение доплаты по формуле:

Доплата =

Оклад х % Доплаты.

Значение доплаты примите равным 5 %.

9. Измените формулу для расчета

значений колонки «Всего на

числено»:

Всего начислено = Оклад + Премия +

Доплата.

10.Проведите условное форматирование значений колонки «К вьщаче». Установите формат вывода значений

между 7000 и 10000 — зеленым цветом шрифта, меньше 7000 — красным, больше

или равно 10 000 — синим цветом шрифта (Формат/Условное форматирование) (рис.

2.3).

11. Проведите сортировку по фамилиям в

алфавитном порядке по возрастанию (выделите фрагмент таблицы с 5 по 18 строки

без итогов — выберите меню Данные/Сортировка, сортировать по — Столбец

В).

12. Поставьте к ячейке D3 комментарии «Премия пропорциональна окладу» (Вставка/Примечание);

при этом в правом верхнем углу ячейки появится красная точка, которая

свидетельствует о наличии примечания. Конечный вид таблицы расчета заработной

платы за ноябрь приведен на рис. 2.4.

Рис. 1.3. Условное форматирование данных

13. Защитите лист «Зарплата

ноябрь» от изменений (Сервис/

Защита/Защитить лист). Задайте пароль на лист, сделайте подтверждение

пароля.

Убедитесь, что лист

защищен и удаление данных невозможно. Снимите защиту листа (Сервис/Защита/Снять

защиту листа).

14. Сохраните созданную

электронную книгу под именем «Зарплата» в своей папке.

Рис. 1.4. Конечный вид таблицы расчета зарплаты за ноябрь

Дополнительные задания

Задание 1.2. Сделать примечания к двум-трем

ячейкам.

Задание 1.3. Выполнить условное форматирование оклада

и премии за ноябрь месяц: до 2000 — желтым цветом заливки; от 2000 до 10 000 —

зеленым цветом шрифта; свыше 10 000 — малиновым цветом заливки, белым цветом

шрифта.

Задание 1.4. Защитить лист зарплаты за октябрь

от изменений.

Проверьте защиту. Убедитесь в

неизменяемости данных. Снимите защиту со всех листов электронной книги

«Зарплата».

Задание 1.5.

Построить круговую диаграмму начисленной суммы к выдаче всех сотрудников за ноябрь

месяц.

Тема: СВЯЗАННЫЕ

ТАБЛИЦЫ, РАСЧЕТ ПРОМЕЖУТОЧНЫХ ИТОГОВ В ТАБЛИЦАХ MS EXCEL

Цель. Связывание листов электронной

книги. Расчет промежуточных итогов. Структурированные таблицы.

Задание 2. Рассчитать зарплату за декабрь и

построить диаграмму. Создать итоговую таблицу ведомости квартального начисления

заработной платы, провести расчет промежуточных итогов по подразделениям.

Порядок работы

1.

Запустите

редактор электронных таблиц Microsoft Excel и

откройте созданный в практической работе 2 файл «Зарплата».

2. Скопируйте содержимое листа

«Зарплата ноябрь» на новый лист электронной

книги (Правка/Переместить/Скопировать лист).

3. Присвойте

скопированному листу название «Зарплата декабрь». Исправьте название месяца в названии

таблицы.

4. Измените значения Премии на 46 %,

Доплаты — на 8 %. Убедитесь, что программа произвела пересчет формул (рис. 2.1).

5. По данным таблицы «Зарплата

декабрь» постройте гистограмму дохода сотрудников. В качестве подписей оси X выберите фамилии сотрудников. Проведите форматирование диаграммы.

Конечный вид гистограммы приведен на рис. 2.2.

Рис. 2.1. Ведомость зарплаты за декабрь

6.

Перед расчетом

итоговых данных за квартал проведите сортировку по фамилиям в алфавитном порядке

(по возрастанию) в таблице расчета зарплаты за октябрь.

7.

Скопируйте

содержимое листа «Зарплата октябрь» на новый лист (Правка/Переместить/

Скопировать лист).

Рис. 2.2. Гистограмма зарплаты за декабрь

8.

Присвойте

скопированному листу название «Итоги за квартал». Измените название таблицы на

«Ведомость начисления заработной платы за четвертый квартал».

9.

Отредактируйте

лист «Итоги за квартал» согласно образцу на рис. 2.3. Для этого удалите в

основной таблице колонки «Оклад» и «Премия», а также строку 4 с численными

значениями: % Премии и % Удержания и строку 19 «Всего». Удалите также строки с

расчетом максимального, минимального и среднего доходов под основной таблицей.

Вставьте пустую строку 3.

10. Вставьте новый столбец

«Подразделение» {Вставка/Столбец) между столбцами «Фамилия» и «Всего

начислено». Заполните столбец «Подразделение» данными по образцу (рис. 2.3).

11. Произведите расчет квартальных

начислений, удержаний и суммы к выдаче как сумму начислений за каждый месяц

(данные по месяцам располагаются на разных листах электронной книги, поэтому к

адресу ячейки добавится адрес листа).

Краткая

справка.

Чтобы вставить в формулу адрес или диапазон ячеек с другого листа, следует во

время ввода формулы щелкнуть по вкладке этого листа и выделить на нем нужные

ячейки. Вставляемый адрес будет содержать название этого листа.

В

ячейке D5 для

расчета квартальных начислений «Всего начислено» формула имеет вид:

= Зарплата декабрь!Р5 + Зарплата ноябрь!Р5

+ + Зарплата октябрь! Е5.

Аналогично

произведите квартальный расчет столбца «Удержания» и «К выдаче».

Рис. 2.3. Таблица для

расчета итоговой квартальной заработной платы

Примечание. При

выборе начислений за каждый месяц делайте ссылку на соответствующую ячейку из

таблицы соответствующего листа электронной книги «Зарплата». При этом произойдет

связывание ячеек листов электронной книги.

12. В силу

однородности расчетных таблиц зарплаты по месяцам для расчета квартальных

значений столбцов «Удержания» и «К выдаче»

достаточно скопировать формулу из ячейки D5 в ячейки Е5 и F5.

Рис. 2.4. Расчет

квартального начисления заработной платы связыванием листов электронной книги

Рис. 2.5. Вид таблицы

начисления квартальной заработной платы после сортировки по подразделениям

Для расчета

квартального начисления заработной платы для всех сотрудников скопируйте

формулы вниз по столбцам D, Е и F. Ваша электронная таблица примет вид, как на рис. 2.4.

Рис. 2.6. Окно задания параметров расчета промежуточных итогов

13.

Для расчета

промежуточных итогов проведите сортировку

по подразделениям, а внутри подразделений — по фамилиям. Таблица примет

вид, как на рис. 2.5.

14.

Рассчитайте

промежуточные итоги по подразделениям, используя формулу суммирования. Для

этого выделите всю таблицу и выполните команду Данные/Итоги (рис. 2.6).

Задайте параметры подсчета промежуточных итогов:

при каждом изменении — в Подразделение;

операция — Сумма;

добавить итоги: Всего начислено,

Удержания, К выдаче. Отметьте галочкой операции «Заменить текущие итоги» и «Итоги

под данными».

Примерный вид итоговой таблицы представлен

на рис. 2.7.

Рис. 2.7. Итоговый вид таблицы расчета квартальных итогов по зарплате

15. Изучите полученную

структуру и формулы подведения промежуточных итогов, устанавливая курсор на

разные ячейки таблицы. Научитесь сворачивать и разворачивать структуру до

разных уровней (кнопками «+» и «-»).

Краткая

справка. Под

структурированием понимаются многоуровневая группировка строк и столбцов

таблицы и создание элементов управления, с

помощью которых легко можно скрывать и раскрывать эти группы.

16. Сохраните файл «Зарплата» с произведенными изменениями.

Тема: ПОДБОР

ПАРАМЕТРА, ОРГАНИЗАЦИЯ ОБРАТНОГО РАСЧЕТА

Цель. Изучение технологии подбора

параметра при обратных расчетах.

Задание 3. Используя режим подбора параметра,

определите штатное расписания фирмы.

Исходные данные приведены на рис. 3.1.

Краткая справка. Известно, что в штате фирмы

состоят:

6 курьеров;

8 младших менеджеров;

10 менеджеров;

3 заведующих отделами;

1 главный бухгалтер;

1 программист;

1 системный аналитик;

1 генеральный директор фирмы.

Рис. 3.1.

Исходные данные для Задания 3

Общий месячный фонд

зарплаты составляет 100 000 р. Необходимо определить, какими должны быть

оклады сотрудников фирмы.

Каждый оклад является

линейной функцией от оклада курьера, а именно:

Зарплата = А*х + В„

где х — оклад

курьера; А-, и Д- — коэффициенты, показывающие: А-, — во сколько

раз превышается значение х; Д — на сколько превышается значение х.

Порядок работы

1. Запустите редактор электронных таблиц Microsoft Excel.

2.

Создайте

таблицу штатного расписания фирмы по приведенному образцу (см. рис. 3.1).

Введите исходные данные в рабочий лист электронной книги.

3.

Выделите

отдельную ячейку D3 для зарплаты курьера (переменная

«х») и все расчеты задайте с учетом этого. В ячейку D3 временно введите произвольное число.

4.

В столбце D введите формулу для расчета заработной платы по каждой

должности. Например, для ячейки D6

формула расчета имеет вид: = B6*$D$3

+ С6 (ячейка D3 задана виде абсолютной

адресации). Далее скопируйте формулу из ячейки D6

вниз по столбцу азтокопированием в интервале ячеек D6:D13.

В столбце F задайте формулу расчета заработной платы всех работающих в

данной должности. Например, для ячейки F6 формула

расчета имеет вид: = D6*E6.

Далее скопируйте формулу из ячейки F6 вниз

по столбцу автокопированием в интервале ячеек F6:F13.

В ячейке F14 вычислите суммарный фонд заработной платы фирмы.

5. Произведите подбор зарплат

сотрудников фирмы для сум

марной заработной платы в сумме 100 000 р. Для этого в меню

Сервис активизируйте команду Подбор параметра.

В

поле Установить в ячейке появившегося окна введите ссылку на ячейку F14, содержащую формулу расчета фонда заработной платы.

В поле Значение наберите искомый

результат 100 000.

В

поле Изменяя значение ячейки введите ссылку на изменяемую ячейку D3, в которой находится значение зарплаты курьера, и

щелкните по кнопке ОК. Произойдет обратный расчет зарплаты сотрудников

по заданному условию при фонде зарплаты, равном 100 000 р.

6. Сохраните

созданную электронную книгу под именем «Штат

ное расписание» в своей папке.

Задание 4. Используя режим подбора параметра

и таблицу расчета штатного расписания (см. Задание 3), определите величину

заработной платы сотрудников фирмы для ряда заданных значений фонда заработной

платы.

Порядок работы

1. Выберите коэффициенты уравнений

для расчета согласно табл. 3.1 (один из пяти вариантов расчетов).

2.

Методом

подбора параметра последовательно определите зарплаты сотрудников фирмы для

различных значений фонда заработной платы:

100 000, 150 000, 200 000, 250 000, 300 000, 350 000, 400 000 р.

Результаты подбора значений зарплат скопируйте в табл. 3.2 в виде специальной

вставки.

Краткая

справка. Для

копирования результатов расчетов в виде значений необходимо выделить копируемые

данные, произвести запись в буфер памяти (Правка/Копировать), установить

курсор в первую ячейку таблицы ответов соответствующего столбца, задать режим

специальной вставки (Правка/Специальная вставка), отметив в качестве

объекта вставки — значения (Правка/Специальная вставка/вставитъ — Значения)

(рис. 3.2).

Специальная вставка

данных в виде значений позволяет копировать данные, полученные в результате

расчетов, без дальнейшей зависимости их от пересчета формул.

Таблица 3.1

Выбор исходных данных

|

Должность |

Вариант 1 |

Вариант 2 |

Вариант 3 |

Вариант 4 |

Вариант 5 |

|||||

|

коэф |

коэф |

коэф |

коэф |

коэф |

коэф |

коэф |

коэф |

коэф |

коэф |

|

|

Курьер |

1 |

0 |

1 |

0 |

1 |

0 |

1 |

0 |

1 |

0 |

|

Младший менеджер |

1,2 |

500 |

1,3 |

0 |

1,3 |

700 |

1,4 |

0 |

1,45 |

500 |

|

Менеджер |

2,5 |

800 |

2,6 |

500 |

2,7 |

700 |

2,6 |

300 |

2,5 |

1000 |

|

Зав. отделом |

3 |

1500 |

3,1 |

1200 |

3,2 |

800 |

3,3 |

700 |

3,1 |

1000 |

|

Главный бухгалтер |

4 |

1000 |

4,1 |

1200 |

4,2 |

500 |

4,3 |

0 |

4,2 |

1200 |

|

Программист |

1,5 |

1200 |

1,6 |

800 |

1,7 |

500 |

1,6 |

1000 |

1,5 |

1300 |

|

Системный аналитик |

3,5 |

0 |

3,6 |

500 |

3,7 |

800 |

3,6 |

1000 |

3,5 |

1500 |

|

Ген. директор |

5 |

2500 |

5,2 |

2000 |

5,3 |

1500 |

5,5 |

1000 |

5,4 |

3000 |

Таблица 3.2

Результаты

подбора значений заработной платы

|

Фонд заработной платы, р. |

100 000 |

150 000 |

200000 |

250 000 |

300000 |

350000 |

400000 |

|

Должность |

Зарплата сотрудника |

Зарплата сотрудника |

Зарплата сотрудника |

Зарплата сотрудника |

Зарплата сотрудника |

Зарплата сотрудника |

Зарплата сотрудника |

|

Курьер |

? |

? |

? |

? |

? |

? |

? |

|

Младший менеджер |

? |

? |

? |

? |

? |

? |

? |

|

Менеджер |

? |

? |

? |

? |

? |

? |

? |

|

Зав. отделом |

? |

? |

? |

? |

? |

? |

? |

|

Главный |

? |

? |

? |

? |

? |

? |

? |

|

Программист |

? |

? |

? |

? |

? |

? |

? |

|

Системный |

? |

? |

? |

? |

? |

? |

? |

|

Ген. директор |

? |

? |

? |

? |

? |

? |

? |

Рис. 3.2.

Специальная вставка значений данных

КОНТРОЛЬНЫЕ

ВОПРОСЫ

1.

Что называется абсолютной

адресаций?

2.

Что называется

относительной адресацией?

3.

Рассчитайте заработную

плату сотрудников при фонде зарплаты 600000?

ПРАКТИЧЕСКАЯ РАБОТА 3

Тема:

ЭКОНОМИЧЕСКИЕ РАСЧЕТЫ В MS EXCEL

Цель. Изучение технологии экономических

расчетов и определение

окупаемости средствами электронных таблиц.

Задание 1.1. Оценка рентабельности рекламной

компании-фирмы.

Порядок работы

Запустите

редактор электронных таблиц Microsoft Excel

создайте новую электронную книгу.

Создайте

таблицу оценки рекламной компании по образцу (рис. 1.1). Введите исходные данные:

Месяц, Расходы на рекламу А(0), р., Сумма покрытия В(0) р., Рыночная процентная

ставка 0 = 13,7%.

Выделите для рыночной

процентной ставки, являющейся константой, отдельную ячейку — СЗ, и дайте этой

ячейке имя «Ставка».

Краткая

справка. Для

присваивания имени ячейке или группе ячеек выполните следующие действия:

• выделите ячейку

(группу ячеек или несмежный диапазон которой необходимо присвоить имя,

щелкните поле Имя, которое

расположено слева в строке формул;

введите имя ячейки.

• нажмите клавишу [Enter].

Помните, что по умолчанию имена являются абсолютными ссылками.

3. Произведите расчеты во всех столбцах

таблицы.

Краткая справка. Расходы на рекламу осуществлялись:

в течение нескольких месяцев, поэтому выбираем динамический инвестиционный

учет. Это предполагает сведение всех будущих платежей и поступлений путем

дисконтирования на сумм рыночной процентной ставки к текущему значению.

Рис. 1.1. Исходные данные для Задания 1.1

Формула для расчета:

A(n)

= А (0) *(1 +j/12)(1-n),

в ячейке С6 наберите :

= В6 * (1+

ставка/12) ^ (1 — $А6).

Примечание. Ячейка А6 в формуле имеет

комбинированную адресацию: абсолютную адресацию

по столбцу и относительную по строке и имеет вид — $A6.

При расчете расходов на

рекламу нарастающим итогом надо учесть, что первый платеж равен

значению текущей стоимости расходов на рекламу, значит, в ячейку D6 введем значение = С6, но в ячейке D7 формула примет вид: = D6 + С7.

Далее формулу ячейки D7 скопируйте в ячейки D8: D17.

Обратите внимание, что

в ячейках нарастающего итога с мая по декабрь будет находиться одно и то же

значение, поскольку после мая месяца расходов на рекламу не было (рис. 1.2).

Выберем сумму

покрытия в качестве ключевого показателя целесообразности инвестиций в рекламу.

Она определяет, сколько денежных средств приносит продажа единицы товара в

копилку возврата инвестиций.

Для расчета текущей

стоимости покрытия скопируйте формулу из ячейки С6 в ячейку F6. В ячейке F6

должна быть формула

= Е6 * (1

+ ставка/12) ^ (1 — $А6).

Далее с помощью

маркера автозаполнения скопируйте формулу в ячейки F7:F17.

Сумма покрытия

нарастающим итогом рассчитывается аналогично расходам на рекламу нарастающим

итогом, поэтому в ячейку G6 поместим содержимое ячейки F6 (= F6), а в G7 введем формулу:

= G6 + F7

Рис. 1.2. Рассчитанная таблица оценки рекламной компании

Далее формулу из

ячейки G7 скопируем в ячейки G8:G17. В последних трех ячейках столбца будет представлено одно и то же значение,

ведь результаты рекламной компании за последние три месяца на сбыте продукции

уже не сказывались.

Сравнив значения в

столбцах D и G,

уже можно сделать вывод о рентабельности рекламной компании, однако расчет

денежных потоков в течение года (колонка Н), вычисляемый как разница колонок G и D, показывает, в каком месяце была

пройдена точка окупаемости инвестиций. В ячейке Н6 введите формулу:

= G6 — D6,

и скопируйте ее вниз на весь столбец.

Проведите условное

форматирование результатов расчета колонки Н: отрицательных чисел — синим

курсивом, положительных чисел — красным цветом шрифта. По результатам

условного форматирования видно, что точка

окупаемости приходится на июль месяц.

4. В ячейке Е19

произведите расчет количества месяцев, в которых

имеется сумма покрытия (используйте функцию «Счет» (Вставка/Функция/Статистические),

указав в качестве диапазона «Значение 1» интервал ячеек Е7: Е14). После

расчета формула в ячейке Е19 будет иметь вид = СЧЕТ(Е7: Е14).

Рис. 1.3. Расчет функции СЧЕТЕСЛИ

5. В

ячейке Е20 произведите расчет количества месяцев, в которых сумма покрытия больше 100 000 р. (используйте

функцию СЧЕТЕСЛИ, указав в качестве

диапазона «Значение» интервал ячеек Е7:Е14,

а в качестве условия > 100 000) (рис. 1.3). После расчета формула в ячейке

Е20 будет иметь вид = СЧЕТЕСЛИ(Е7 :Е14).

6. Постройте

графики по результатам расчетов (рис. 1.4):

«Сальдо дисконтированных денежных потоков нарастающим итогом» — по результатом расчетов колонки Н;

«Реклама:

доходы и расходы» — по данным колонок D и G (диапазоны D5: D17 и G5: G17 выделяйте,

удерживая нажатой клавишу

[Ctrl]).

Графики

дают наглядное представление об эффективности расходов на рекламу.

Они графически показывают, что точка окупаемости инвестиций приходится на июль

месяц.

7. Сохраните

файл.

Рис 1.4. Графики для определения точки окупаемости инвестиций

Тема: НАКОПЛЕНИЕ СРЕДСТВ И ИНВЕСТИРОВАНИЕ ПРОЕКТОВ В MS EXCEL

Цель. Изучение технологии экономических расчетов в табличном процессоре.

Задание 2.1. Фирма поместила в коммерческий

банк 45000 р. на шесть лет под 10,5 % годовых. Какая сумма окажется на счете, если

проценты начисляются ежегодно? Рассчитайте, какую сумму надо поместить в банк

на тех же условиях, чтобы через шесть лет накопить 250 000 р.

Порядок работы

Запустите

редактор электронных таблиц Microsoft Excel и

создайте новую электронную книгу.

Создайте

таблицу констант и таблицу для расчета наращенной суммы вклада по образцу

(рис. 2.1).

Произведите расчеты А(n) двумя способами:

с помощью формулы А(n) = А(0) * (1 + j)n (в ячейку D10

ввести формулу = $В$3 * (1 + $В$4) ^ А9 или использовать функцию СТЕПЕНЬ);

с помощью функции БС (рис. 2.2).

Краткая справка. Функция БС возвращает будущее

значение вклада на основе периодических постоянных платежей и постоянной

процентной ставки.

Рис. 2.1. Исходные данные для Задания 2.1

Рис. 2.2. Задание параметров функции БЗ

Синтаксис функции БС:

БС (Ставка;Кпер;Плт;Пс;Тип), где ставка — это процентная ставка за

период; кпер — это общее число периодов выплат годовой ренты; плата —

это выплата, производимая в каждый период (это значение не может меняться

в течение всего периода выплат). Обычно плата состоит из основного платежа и

платежа по процентам, но не включает в себя других налогов и сборов. Если

аргумент пропущен, должно быть указано значение аргумента Пс. Пс — это

текущая стоимость, или общая сумма всех будущих платежей с настоящего момента.

Если аргумент Пс опущен, то он полагается равным 0. В этом случае

должно быть указано значение аргумента плата.

Тип — это число 0 или 1, обозначающее,

когда должна производиться выплата. Если аргумент тип опущен, то он

полагается равным 0 (0 — платеж в конце периода, 1 — платеж в начале

периода).

Рис. 2.3. Результаты расчета накопления финансовых средств фирмы

Все аргументы,

означающие деньги, которые платятся (например, депозитные вклады),

представляются отрицательными числами. Деньги, которые получены (например,

дивиденды), представляются положительными числами.

Для ячейки СЮ задание

параметров расчета функции БЗ имеет вид, как на рис. 2.2. Конечный вид

расчетной таблицы приведен на рис. 2.3.

4.

Используя режим Подбор параметра (Сервис/Подбор параметра), рассчитайте, какую сумму надо поместить в

банк на тех же условиях, чтобы через шесть лет накопить 250 000 р. В результате

подбора выясняется, что для накопления суммы в 250 000 р. первоначальная сумма

для накопления должна быть равной 137 330,29 р.

Задание 2.2. Сравнить доходность размещения

средств предприятия, положенных в банк на один год, если проценты начисляются

m раз в год исходя из процентной ставки j = 9,5 % годовых (рис. 2.4); по результатам расчета

построить график изменения доходности инвестиционной операции от количества раз

начисления процентов в году (капитализации).

Рис. 2.4. Исходные данные для Задания 2.2

Выясните, при каком

значении j доходность (при капитализации m = 12) составит 15 %.

Краткая справка. Формула для расчета доходности:

Доходность

= (1 + j/m)m— 1.

Примечание. Установите формат значений

доходности — процентный.

Для проверки

правильности ваших расчетов сравните полученный результат с правильным

ответом: для m = 12 доходность = = 9,92%.

Для выяснения, при

каком значении j доходность (при капитализации m = 12) составит 15 %, произведите обратный расчет,

используя режим Подбор параметра.

Правильный ответ: доходность составит 15 %

при j = 14,08 %.

Тема: ИСПОЛЬЗОВАНИЕ ЭЛЕКТРОННЫХ

ТАБЛИЦ ДЛЯ ФИНАНСОВЫХ И ЭКОНОМИЧЕСКИХ РАСЧЕТОВ

Цель. Закрепление и проверка навыков экономических и финансовых расчетов в

электронных таблицах.

Применяя все

известные вам приемы создания и форматирования текстовых и табличных документов,

выполните задания по образцу, стараясь создать по внешнему виду документ как

можно ближе к оригиналу задания.

Задание 3.1. Создать таблицу расчета прибыли

фирмы, произвести расчеты суммарных доходов, расходов (прямых и прочих) и

прибыли; произведите пересчет прибыли в условные единицы по курсу (рис. 3.1).

Выясните, при каком

значении зарплаты прибыль будет равна 500000 р. (используйте режим Подбор

параметра).

Рис. 3.1.

Исходные данные для Задания 3.1

Краткая справка. Формулы для расчета:

Расходы: всего =

Прямые расходы + Прочие расходы;

Прибыль = Доходы:

всего — Расходы: всего;

Прибыль (у.е.) =

Прибыль/Курс 1у.е..

Задание 3.2. Фирма хочет накопить деньги для

реализации нового проекта. С этой целью в течение пяти лет она кладет на счет

ежегодно по 1250 $ в конце каждого года под 8 % годовых (рис. 3.2). Определить

сколько будет на счете фирмы к концу пятого года (в MS Excel)? Построить диаграмму по

результатам расчетов. Выясните, какую сумму надо ежегодно класть на счет, чтобы

к концу пятого года накопить 10000 $.

Рис. 3.2. Исходные данные для Задания 3.2

Краткая

справка.

Формула для расчета:

Сумма на счете = D* ((1 +j) ^n—

l)/j.

Сравните полученный результат с правильным ответом: для n = 5 сумма на счете = 7 333,25 $.

Для расчета суммы

ежегодного вклада для накопления к концу пятого года 10000 $ используйте режим Подбор

параметра.

Задание 3.3. Фирма собирается инвестировать

проект в течение трех лет. Имеются два варианта инвестирования:

1-й вариант: под 12 % годовых в начале

каждого года; 2-й вариант: под 14 % годовых в конце каждого года.

Предполагается ежегодно вносить по 500 000 р. Определить, в какую сумму

обойдется проект (рис. 5.4).

Рис. 3.3. Исходные данные для Задания 3.3

Порядок работы

1. Построить сравнительную

диаграмму по результатам расчетов для двух вариантов инвестирования. Выясните,

какую сумму надо вносить ежегодно по каждому варианту инвестирования, чтобы общая

сумма проекта составила 2000000 р.

2. Сравните полученный результат с

правильным ответом: для n = 3 сумма проекта по 1-му

варианту — 1 889 664,00 р.; по 2-му варианту — 1 719 800,00 р.

Краткая справка. Формулы для расчета:

1-й вариант: Сумма проекта = D * ((1 + j) ^ n

— 1) * (1 + j)/j;

2-й вариант: Сумма проекта = D * ((1 +

j) ^ n — l)/j.

КОНТРОЛЬНЫЕ

ВОПРОСЫ

Проанализируйте

графики к заданию 1.1.

Какие

условия капитализации используются в задании 2.2?

Какой

вариант инвестирования лучше и почему (задание 3.3)?

ПРАКТИЧЕСКАЯ РАБОТА 4

Тема: РАСЧЕТ АКТИВОВ И ПАСИВОВ БАЛАНСА В ЭЛЕКТРОННЫХ ТАБЛИЦАХ

Цель. Изучение технологии расчета активов и пассивов баланса в электронных таблицах.

Задание 1.1.

Создать таблицу активов аналитического баланса.

Краткая

справка. В

структуре активов баланса выделяются две группы: оборотные активы (запасы,

сосредоточенные в сырье, незавершенном производстве, готовой продукции;

дебиторская задолженность и денежные средства предприятия) и внеоборотные

активы (основные средства; нематериальные активы; незавершенное строительство

и долгосрочные инвестиции).

Порядок работы

Запустите

редактор электронных таблиц Microsoft Excel и

создайте новую электронную книгу.

На

Листе 1 создайте таблицу активов баланса по образцу (рис. 1.1).

Произведите расчеты в

таблице активов баланса в столбце В.

Краткая справка. Формулы для расчета в столбце В:

Внеоборотные активы —

(В3) = СУММ(В4:В7);

Запасы

и прочие оборотные активы — (В9) = СУММ(В10: В14);

Расчеты и денежные

средства — (В16) = СУММ(В17:В19);

Оборотные активы —

(В8) = В9 + В15 + В16.

Рис. 1.1. Таблица расчета активов баланса

Скопируйте набранные

формулы в столбец С.

Переименуйте

лист электронной книги, присвоив ему имя «Активы».

Сохраните

созданную электронную книгу с именем «Анализ баланса».

Задание 1.2.

Создать таблицу пассивов аналитического баланса.

Краткая справка. В структуре пассивов баланса

выделяются группы: собственный капитал, долгосрочные обязательства и краткосрочные

обязательства.

Порядок работы

На

Листе 2 файла «Анализ баланса» создайте таблицу пассивов баланса по образцу

(рис. 1.2).

Произведите

расчеты в таблице пассивов баланса в столбце В.

Краткая справка. Формулы для расчета в столбце В:

Собственный капитал — (ВЗ) = СУММ(В4:В8);

Долгосрочные обязательства — (В9) =

СУММ(В10:В11);

Краткосрочная кредиторская задолженность —

(В 14) = = СУММ(В15:В20);

Краткосрочные

обязательства — (В12) = В13 + В14 + В21 + В22.

Скопируйте набранные

формулы в столбец С.

Переименуйте

Лист 2 электронной книги, присвоив ему имя «Пассивы».

Рис. 1.2. Таблица расчета пассивов баланса

5. Сохраните созданную электронную книгу.

Задание 1.3.

Создать таблицу агрегированного аналитического баланса.

Данные с листов

«Активы» и «Пассивы» позволяют рассчитать агрегированный аналитический баланс.

Порядок работы

На Листе 3 создайте

таблицу агрегированного аналитического баланса по образцу (рис. 1.3).

Произведите расчеты в

таблице агрегированного аналитического баланса.

Формулы для расчета в столбце В:

Внеоборотные активы — (В4) = ‘активы’!В3;

Оборотные активы — (В6) = ‘активы ‘!В8;

Баланс — (В8) = В4 + В6;

Внеоборотные активы, % к итогу, — (В5) =

В4/В8;

Оборотные активы, % к итогу баланса — (В7)

= В6/В8;

Собственный капитал — (В 10) = ‘пассивы’!В3;

Долгосрочные обязательства — (В 12) =

‘пассивы’!В9;

Краткосрочные обязательства — (В 14) =

‘пассивы’!В12;

Баланс — (В16) = В10 + В12 + В14;

Собственный капитал, % к итогу баланса — (В11)

= В10/В16;

Рис. 1.3. Таблица расчета агрегированного аналитического баланса

Долгосрочные

обязательства, % к итогу баланса — (В 13) = В12/ /В16;

Краткосрочные

обязательства, % к итогу баланса — (В 15) = В14/ /В16.

Скопируйте

набранные формулы в столбец С. Ваша электронная таблица примет вид, как на

рис. 3.4.

Переименуйте

Лист 3 электронной книги, присвоив ему имя «Агрегированный баланс».

Сохраните созданную

электронную книгу.

Рис. 1.4. Агрегированный аналитический баланс

Тема: АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ НА

ОСНОВАНИИ ДАННЫХ БАЛАНСА В ЭЛЕКТРОННЫХ ТАБЛИЦАХ

Цель. Изучение технологии анализа

финансового состояния в электронных таблицах

Задание 2.1. Создать таблицу расчета

реформированного аналитического баланса 1.

Краткая

справка.

Реформированный аналитический баланс 1 предназначен для анализа эффективности

деятельности предприятия. В нем активы предприятия собраны в две группы:

производственные и непроизводственные активы.

Обязательства

предприятия также разделены на две группы: финансовые и коммерческие

обязательства. При этом коммерческие обязательства переносятся из пассивов в

активы со знаком «–». Таким образом, в

реформированном аналитическом балансе 1 рассчитываются чистые активы,

которые очищены от коммерческой и кредиторской задолженностей и используются

при анализе эффективности деятельности предприятия. Внеоборотные, активы

предприятия рассчитываются как сумма производственных внеоборотных активов и

прочих внеоборотных активов.

Рис. 2.1. Таблица

реформированного аналитического баланса 1

Порядок работы

Откройте созданную

электронную книгу «Анализ баланса».

На

очередном свободном листе создайте таблицу реформированного аналитического

баланса 1 по образцу (рис. 2.1).

Произведите расчеты в таблице реформированного аналитического

баланса 1. Используем данные листов «Активы» и «Пассивы».

Формулы для расчета в столбце В:

Производственные

внеоборотные активы (В5) = ‘активы’!В5 + + ‘активы’!В6 + ‘активы’!В15;

Прочие внеоборотные активы (В6) =

‘активы’!В4 + ‘активы’!В7;

Внеоборотные активы (В4) = В5 + В6;

Запасы и прочие оборотные активы (В8) =

‘активы’!В9;

Краткосрочная дебиторская задолженность

(В9) = ‘активы’!В17;

Денежные средства и

краткосрочные вложения (В 10) = ‘активы’!В18 + ‘активы’!В19;

Кредиторская

задолженность (В 11) = — (‘пассивы’!В14 + ‘пассивы’!В21);

Чистый оборотный капитал (В7) = SUM(B8:B11);

ИТОГО ЧИСТЫЕ АКТИВЫ (В 12) = В4 + В7.

Уставный капитал оплаченный (В 16) =

‘пассивы’!В4;

Добавочный капитал (В 17) = ‘пассивы’!В5;

Резервы, прибыль,

фонды (фактические), целевое финансирование (В18) = ‘пассивы’!В6 +

‘пассивы’!В7;

Собственный капитал (фактический) (В15) = SUM(B16:B18);

Долгосрочные финансовые обязательства

(В20) = ‘пассивы’!В9;

Краткосрочные кредиты и займы (В21) =

‘пассивы’!В12;

Финансовые обязательства (В 19) = SUM(B20 : B21);

ИТОГО ВЛОЖЕННЫЙ КАПИТАЛ (В22) = В15 + В19.

Скопируйте

набранные формулы в столбец С. Ваша электронная таблица примет вид, как на

рис. 2.2.

Переименуйте

лист электронной книги, присвоив ему имя «Реформированный баланс 1».

Сохраните созданную

электронную книгу.

Рис. 2.2. Реформированный аналитический баланс 1

Задание 2.2. Создать таблицу расчета реформированного

аналитического баланса 2.

Краткая справка. Реформированный аналитический баланс

2 предназначен для анализа финансовой устойчивости и платежеспособности

предприятия. В нем активы предприятия подразделяются на внеоборотные и

оборотные, т. е. по принципу ликвидности, а обязательства — по признаку

продолжительности использования, т.е. времени, в течение которого предприятие

может пользоваться теми или иными источниками средств.

Внеоборотные активы

предприятия, как и в реформированном аналитическом балансе 1, рассчитываются

как сумма производственных внеоборотных и прочих внеоборотных активов.

Порядок работы

1. На очередном свободном листе

электронной книги «Анализ баланса» создайте таблицу реформированного

аналитического баланса 2 по образцу (рис. 2.3).

Рис. 2.3. Таблица реформированного аналитического баланса 2

2. Произведите

расчеты в таблице реформированного аналитического баланса 2.

Краткая справка. Используем данные листов «Активы»,

«Пассивы» и «Реформированный баланс 1».

Формулы для расчета в столбце В:

Внеоборотные активы (В4) =

‘Реформир_баланс1’!В4;

Запасы и прочие

оборотные активы (В6) = ‘Реформир_ба-ланс1’!В8;

Краткосрочная

дебиторская задолженность (В7) = ‘Реформир_ баланс 1’!В9;

Краткосрочные финансовые вложения (В8) =

‘активы’!В18;

Денежные средства (В9) = ‘активы’!В19;

Оборотные активы (В5) = SUM(B6:B9);

АКТИВЫ ВСЕГО (В10) = В4 + В5.

Собственный капитал

(фактический) (В 12) = ‘Реформир_баланс1’!В15;

Долгосрочные

финансовые обязательства (В 13) = ‘Реформир_ баланс1’!В20;

Краткосрочные

финансовые обязательства (В14) = ‘пассивы’!В12;

ПАССИВЫ ВСЕГО (В15) = SUM(B12:B14).

ЧИСТЫЙ ОБОРОТНЫЙ КАПИТАЛ (В17) = В5 — В14.

Скопируйте набранные

формулы в столбец С.

Ваша электронная

таблица примет вид, как на рис. 2.4.

Переименуйте лист

электронной книги, присвоив ему имя «Реформированный баланс2».

Сохраните созданную

электронную книгу.

Рис. 2.4.

Реформированный аналитический баланс 2

Задание 2.3. Рассчитать показатели финансовой

устойчивости предприятия на основе данных таблицы «Реформированный баланс 2».

Результаты расчетов оформить в виде

таблицы.

Краткая справка. Формулы для расчета:

=

Задание 2.4. Рассчитать параметры ликвидности

предприятия на основе данных таблицы «Реформированный баланс 2».

Результаты расчетов оформить в виде

таблицы.

Краткая справка. Формулы для расчета:

КОНТРОЛЬНЫЕ

ВОПРОСЫ

1.Дайте понятие

активов и пассивов.

2.Что показывает

реформированный баланс 1. Сделайте вывод по полученным данным.

3.Что

показывает реформированный баланс 2. Сделайте вывод по полученным данным.

4.Что такое

ликвидность и абсолютная ликвидность.

Практическая работа

14

Тема: Экономические

расчёты в МС Excel

Цель занятия. Изучение технологии экономических

расчётов в табличном процессоре

Задание 14.1. Оценка рентабельности рекламной

кампании фирмы

Порядок работы

1. Запустите

редактор электронных таблиц Микрософт Excel и создайте

новую электронную книгу.

2. 2.

Создайте таблицу оценки рекламной кампании по образцу рис. 14.1. Введите

исходные данные: Месяц, Расходы на рекламу !(0) (р.) , Сумма покрытия В (0)

(р.), Рыночная процентная ставка (j)= 13,7 %

Выделите для рыночной процентной ставки, являющейся

константой, отдельную ячейку- С3, и дайте этой ячейке имя Ставка.

Краткая справка. Присваивание имени ячейке или группе

ячеек.

* Выделите ячейку ( группу ячеек

или несмежный диапазон), который необходимо присвоить имя.

* Щелкните на поле Имя, которое

расположено слева в строке формул.

* Введите имя ячеек.

* Нажмите клавишу (Enter )

* Помните, что по умолчанию имена

являются абсолютными ссылками.

3. Произведите

расчёты во всех столбцах таблицы.

Краткая

справка. Расходы на рекламу осуществлять течение нескольких месяцев,

поэтому выбираем динамическую инвестиционный учёт. Это предполагает сведение

всех будущих платежей и поступлений путём дисконтирования на сумму рыночной

процентной ставки к текущему значению.

Формулы для

расчета: A(n)= A(0) * (1+j/12) (1-n)

, в ячейке С6 наберите формулу=В6*( 1+ставка/12)^(1-$A6)

Примечание.

Ячейка А6 в формуле имеет комбинированную адресацию: абсолютную адресацию по

столбцу и относительную по строке, и записывается в виде $A6.

При расчёте расходов на рекламу

нарастающим итогом надо учесть, что первый платёж равен значению текущей

стоимости расходов на рекламу, значит в ячейку D6

введём значение = С6, но в ячейке D7 формула примет вид

= D6+C7. Далее формулу ячейки D7 скопируйте в ячейки D8/D17.

Обратите

внимание, что в ячейках нарастающего итога с мая по декабрь будет находиться

одно и то же значение, поскольку после мая месяца расходов на рекламу не было.

Выберем сумму

покрытия в качестве ключевого показателя целесообразности инвестиций в рекламу.

Она определяет, сколько приносит продажа единицы товара в копилку возврата

инвестиций .

Для расчёта

текущей стоимости покрытия скопируйте формулу из ячейки С6 в ячейку F6 ячейке F6 должна быть формула = E6* ( 1+ставка/12^(1- $A6).

Далее с помощью

маркера автозаполнения скопируйте формулу в ячейки F7/F17/

Сумма покрытия

нарастающим итогом рассчитывается аналогично расходам на рекламу нарастающим

итогом., поэтому в ячейку G6 поместим содержимое ячейки

F6= (=F6), ! в G7 введём формулу =G6+F7

Далее формулу

из ячейки G7 скопируем в ячейки G8/G17.

В последних

трех ячейках столбца будет представлено одно и то же значение, ведь результаты

рекламной кампании за последние три месяца на сбыте продукции уже не

сказывались.

Сравнив

значения в столбцах Д и Г , уже можно сделать вывод о рентабельности рекламной

кампании, одна расчёт денежных потоков в течении года ( Колонка H ), вычисляемый как разница колонок Г и Д, показывает, в

каком месяце была пройдена точка окупаемости инвестиций. В ячейке H6 введите формулу = Г6-Д6, и скопируйте её на всю колонку.

Проведите

условное форматирование результатов расчёта колонки H :

отрицательных чисел-синим курсивом, положительных чисел- красным цветом шрифта.

По результатам условного форматирования видно, что точка окупаемости приходится

на июль месяц.

4. 4. В

ячейке Е19 произведите расчёт кол-ва месяцев в которых сумма покрытия имеется (

используйте функцию Счёт (Вставка/Функция/Статистические), указав в качестве

диапазона Значение 1 интервал ячеек Е7/Е14). После расчёта формула в ячейке Е19

будет иметь вид = Счёт( Е7/Е14 ).

5. В

ячейке Е20 произведите расчёт кол-ва месяцев, в которых сумма покрытия больше

100 000 р. ( используйте функцию Счетесли, указав в качестве диапазона

Значение интервал ячеек Е20 будет иметь вид = Счетесли ( Е7/Е14) (рис. 14.3 )

6. Постройте

графики по результатам расчётов ( рис 14.4 )

Сальдо

дисконтированных денежных потоков нарастающим итогом по результатам расчётов

колонки H.

Реклама:

Расходы и доходы по данным колонок Д и Г ( диапазоны Д5/Д17 и Г5/Г17 выделяйте,

удерживая нажатой клавишу Cntr.

Графики дают

наглядное представление об эффективности расходов на рекламу и графически

показывают, что точка окупаемости инвестиции приходится на Юль месяц.

7. Сохранение

файл в папке вашей группы.

Задание 14.2

Фирма поместила в коммерческий банк 45 000 р. На 6 лет под 10,5 %

годовых. Какая сумма окажется на счёте, если центры населяются ежегодно?

Рассчитать, какую сумму надо поместить в банк на тех же условиях, чтобы через 6

лет накопить 250 000 р.?

Порядок

работы.

1. .Запустите редактор

электронных таблиц Микрософт Excel и создайте новую

электронную книгу или перейдите на новый лист книги, созданной в Здании 14.1

2. Создайте таблицу констант и

таблицу для расчёта наращенной суммы вклада по образцу ( рис. 14.5 ) .

3. Производите

расчёты ! ( n) двумя способами: с помощью формулы А(n)=A(0)*(1+j)^n ( в ячейку Д10 ввести формулу =$B$3*(1+$B$4)^A10 или использовать функцию

Степень.

с помощью

функции Б3 ( см. рис 14.5 ).

Краткая

справка. Функция Б3 возвращает будущее значение вклада на основе периодических

постоянных платежей и постоянных процентной ставки.

Синтаксис

функции Б3/Б3 (ставка; кпер ; плата ;тип), где ставка- это процентная ставка за

период ; кпер- это общее число периодов выплати выплат годовой ренты; плата-это

выплата, производимая в каждый период, вводится со знаком -, это значение не

может меняться в течении всего периода выплат. Обычно плата состоит из

основного платежа и платежа по процентам, но не включает других налогов и

сборов; нз- это текущая стоимость, или общая сумма всех будущих платежей с

настоящего момента.

Если аргумент

нз опущен, то он полагается равным 0. В этом случае должно быть указано

значение аргумента плата; тип- это число 0 или 1 , обозначающее, когда должна

производиться выплата. Если аргумент тип опущен, то он полагается равным

4. Используя

режим Подбор параметра ( Сервис/Подбор параметра) рассчитайте, какую сумму надо

поместить в банк на тех же условиях, чтобы через 6 лет накопить 250 000 р.

Задание параметров подбора значения суммы вклада для накопления 250 000 р.

Приведено на рис. 14.8. В результате подбора выясняется, что первоначальная

сумма для накопления в 137 330,29 р. Позволит накопить заданную сумму в

250 000 р.

Дополнительное задание

Задание 14.3

Сравнить доходность размещения средств организации, положенных в банк на один

год, если проценты начисляются в m раз в год, исходя из

процентной ставки j= 9,5% годовых (рис 14.9 ); по

результатам расчёта построить график изменения доходности инвестиционной

операции от кол-ва раз начисления процентов в год.

Выясните, при

каком значении j доходность составит 15%.

Краткая

справка. Формула расчёта доходности

Доходность= (1+j/m)^m-1

Примечание.

Установить формат значений доходности Процентный.

для проверки

правильности ваших расчётов сравните полученный результат с правильным ответом:

для m=12 доходность =9,92%

Произведите

обратный расчёт( используйте режим Подбора параметра) для выяснения, при каком

значении j доходность ( при капитализации m=12) составит 15% ( рис 14.10 ) Правильный ответ: Доходность

составить 15% при j=14,08%

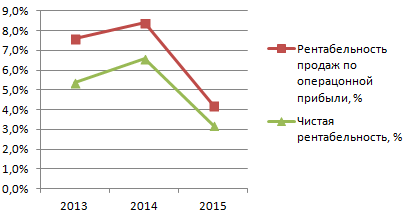

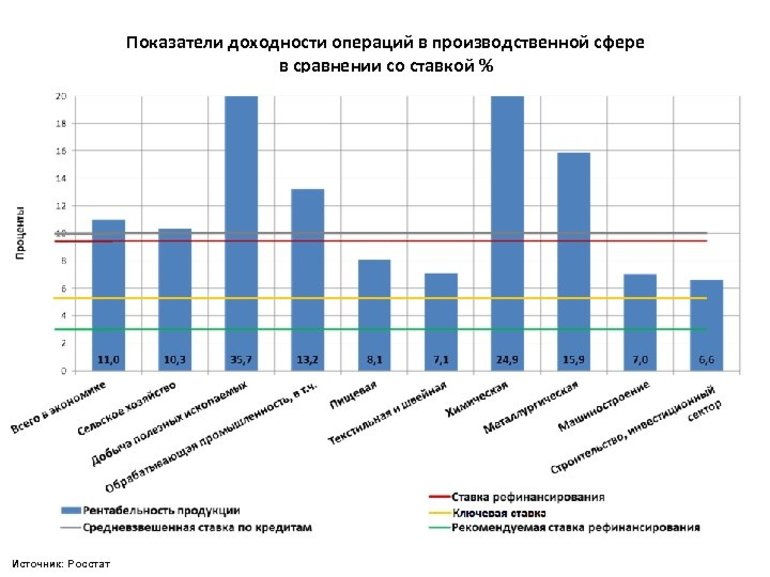

Ступень экономической эффективности финансового, трудового или материального ресурса характеризует такой относительный показатель, как рентабельность. Выражается в процентах и широко применяется для оценки деятельности коммерческого предприятия. Существует много видов данного понятия. Любое из них – это отношение прибыли к исследуемому активу или ресурсу.

Суть понятия коэффициента рентабельности

Коэффициент рентабельности продаж показывает деловую активность предприятия и отражает эффективность его работы. Оценка показателя позволяет определить, сколько денег от реализации продукции является прибылью компании. Существенно не то, сколько товара удалось продать, а то, сколько чистой прибыли заработала фирма. С помощью показателя можно также найти долю себестоимости в продажах.

Коэффициент рентабельности продаж анализируется, как правило, в динамике. Рост или падение показателя указывают на различные экономические явления.

Если рентабельность растет:

- Увеличение выручки происходит скорее, чем увеличение затрат (либо выросли объемы продаж, либо изменился ассортимент).

- Затраты снижаются быстрее, чем уменьшается выручка (компания либо подняла цены на продукцию, либо изменила структуру ассортимента).

- Выручка растет, а затраты становятся меньше (выросли цены, поменялся ассортимент либо изменились нормы затрат).

Однозначно благоприятными для компании являются первые две ситуации. Дальнейший анализ направлен на оценку устойчивости такого положения.

Вторую ситуацию для фирмы нельзя назвать однозначно благоприятной. Ведь показатель рентабельности улучшился формально (выручка-то снизилась). Для принятия решений анализируют ценообразование, ассортимент.

Если рентабельность снизилась:

- Затраты растут быстрее, чем выручка (под влиянием инфляции, снижения цен, увеличения норм затрат или изменения структуры ассортимента).

- Снижение выручки происходит быстрее, чем снижение затрат (упали продажи).

- Выручка становится меньше, а затраты – больше (увеличились нормы затрат, понизились цены или поменялся ассортимент).

Первая тенденция является однозначно неблагоприятной. Нужен дополнительный анализ причин для исправления ситуации. Вторая ситуация указывает на желание компании уменьшить сферу своего влияния на рынке. При обнаружении третьей тенденции нужно проанализировать ценообразование, ассортимент и систему контроля затрат.

Как рассчитать рентабельность продаж в Excel

Международное обозначение показателя – ROS. Всегда рассчитывается коэффициент рентабельности продаж по прибыли от продаж.

Традиционная формула:

ROS = (прибыль/выручка) * 100%.

В конкретных ситуациях может понадобиться расчет доли валовой, балансовой или иной прибыли в выручке.

Формула валовой рентабельности продаж (маржи):

(Валовая прибыль / выручка от реализации) * 100%.

Данный показатель показывает, уровень «грязных» денег (до всех вычетов), заработанных компанией от реализации продукции. Элементы формулы берутся в денежном выражении. Валовую прибыль и выручку можно найти в отчете о финансовых результатах.

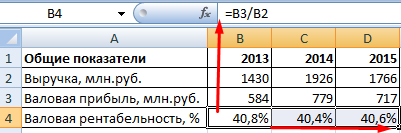

Информация для расчета:

В ячейках для расчета валовой рентабельности установим процентный формат. Вписываем формулу:

Показатель рентабельности по валовой прибыли за 3 года относительно стабилен. Это означает, что компания тщательно отслеживает порядок ценообразования, следит за ассортиментом продукции.

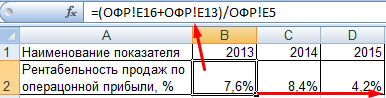

Рентабельность продаж по операционной прибыли (EBIT):

(Операционная прибыль / выручка от реализации) * 100%.

Показатель характеризует, сколько операционной прибыли приходится на рубль выручки.

Как рассчитать коэффициент рентабельности продаж – формула по балансу (форма 2):

((Стр. 2300 + стр. 2330) / стр. 2110) * 100%.

Данные для расчета:

Рассчитаем рентабельность по операционной прибыли – подставим в формулу ссылки на нужные ячейки:

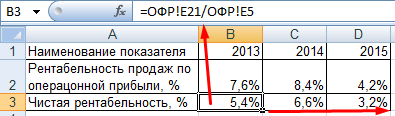

Формула рентабельности продаж по чистой прибыли:

(Чистая прибыль / выручка) * 100%.

Чистая рентабельность показывает, сколько чистой прибыли приходится на рубль выручки. Оба показателя берутся из отчета о финансовых результатах.

Покажем коэффициент рентабельности продаж на графике:

В 2015 году показатель значительно снижается, что расценивается как неблагоприятное явления. Необходим дополнительный анализ ассортиментного перечня, ценообразования и системы контроля затрат.

Нормой считается значение выше нуля. Более конкретный диапазон зависит от сферы деятельности. Каждое предприятие сравнивает свой коэффициент рентабельности продаж и нормативное значение по отрасли. Хорошо, если рассчитанный показатель практически не отличается от уровня инфляции.

Содержание

- Инвестиционный проект в Excel c примерами для расчетов

- Финансовая модель инвестиционного проекта в Excel

- Расчет экономической эффективности инвестиционного проекта в Excel

- Рентабельность инвестиций

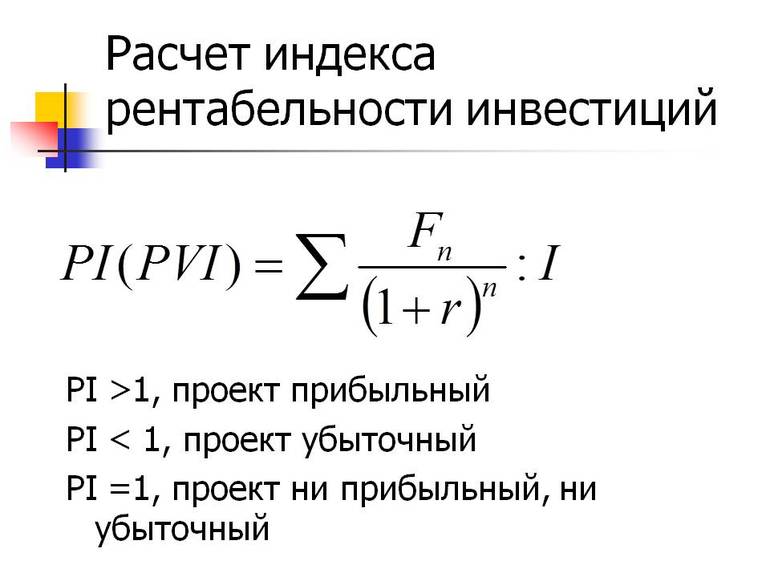

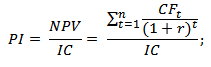

- Что характеризует индекс по доходности и как рассчитать его формулу

- Понятие рентабельности или индекса доходности

- Индекс рентабельности инвестпроекта: методика и формулы

- Значение показателей индекса по доходности

- Роль индекса по доходности в оценке бизнес-плана

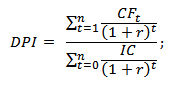

- Расчёт доходности в таблице Excel

- Достоинства и проблемы показателя доходности

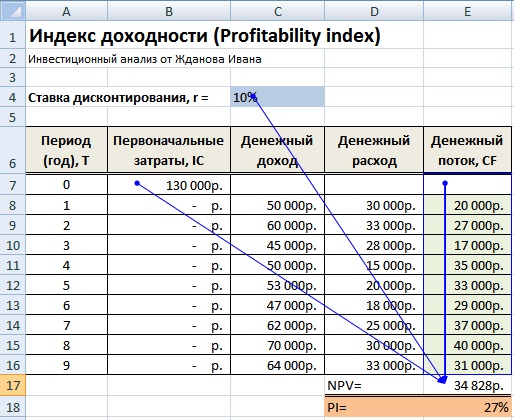

- Индекс доходности (рентабельности) инвестиций — PI. Формула. Пример расчета в Excel

- Инфографика: Индекс доходности (рентабельности) инвестиций

- Индекс доходности инвестиции. Формула расчета

- Дисконтированный индекс доходности инвестиций. Формула расчета

- Сложности оценки индекса доходности на практике

- Что показывает индекс доходности?

- Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

- Оценка индекса доходности инвестиции в Excel

- Как произвести экспресс-оценку любого бизнес плана?

- Преимущества и недостатки индекса доходности инвестиционного проекта

Инвестиционный проект в Excel c примерами для расчетов

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

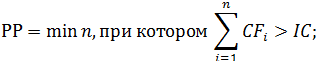

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

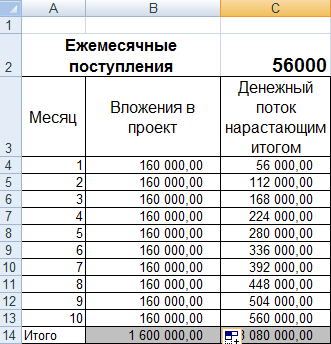

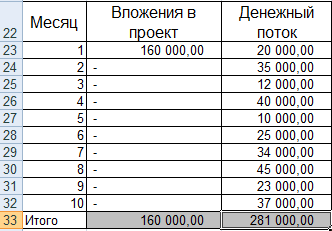

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

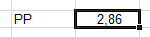

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

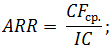

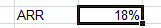

Рентабельность инвестиций

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.