Платежный календарь в excel. Общая информация

Одним из эффективных способов планирования движения денежных потоков внутри организации является ведение платежного календаря. Платежный календарь представляет собой умную таблицу, реализованную в Microsoft Excel, в которой на временной плоскости фиксируются все виды входящих и исходящих платежей. Данный метод учета позволяет избежать дефицита средств в долгосрочной перспективе. Таким образом обеспечивается непрерывность движения финансов, а также своевременность исполнения платежных обязательств. Что, в свою очередь, положительно влияет на репутацию компании на поле деловых отношений. Платежный календарь в excel станет отличным помощником в автоматизации ежедневной задачи планирования и учета.

Ссылки для скачивания:

— Скачать платежный календарь в excel

Как начать работу с платежным календарем в excel:

1. Разархивируйте скачанный архив с файлом с помощью программы 7zip или WinRar.

2. При появлении сообщения о доверенном источнике: закройте программу, кликните правой кнопкой мыши на файле — «Свойства», далее установите галочку напротив «Разблокировать».

3. Если в Вашем Excel запуск макросов по умолчанию отключен, в данном окне необходимо нажать «Включить содержимое».

4. Для полноценной работы с файлом необходимо нажать «Разрешить редактирование» при появлении данного сообщения.

Заведение и настройка платежного календаря в excel

Для построения платежного календаря необходимо определиться с формой таблиц в excel, которые будут отражать статьи доходов и расходов. На листе «Настройки» для этих целей заведены два соответствующих списка. Их форма и содержание полностью зависит от потребностей учета Вашего бизнеса. Перечни могут быть представлены как в виде обычного одноуровневого списка, так и содержать группы/подзаголовки. Например, если Вы хотите просто перечислить статьи, введите их друг за другом — связь, аренда, лизинг и т.д.. Или разбейте их по группам: область деятельности, организация, сотрудник и т.д.. Примеры заведения таблиц приведены на рисунках ниже:

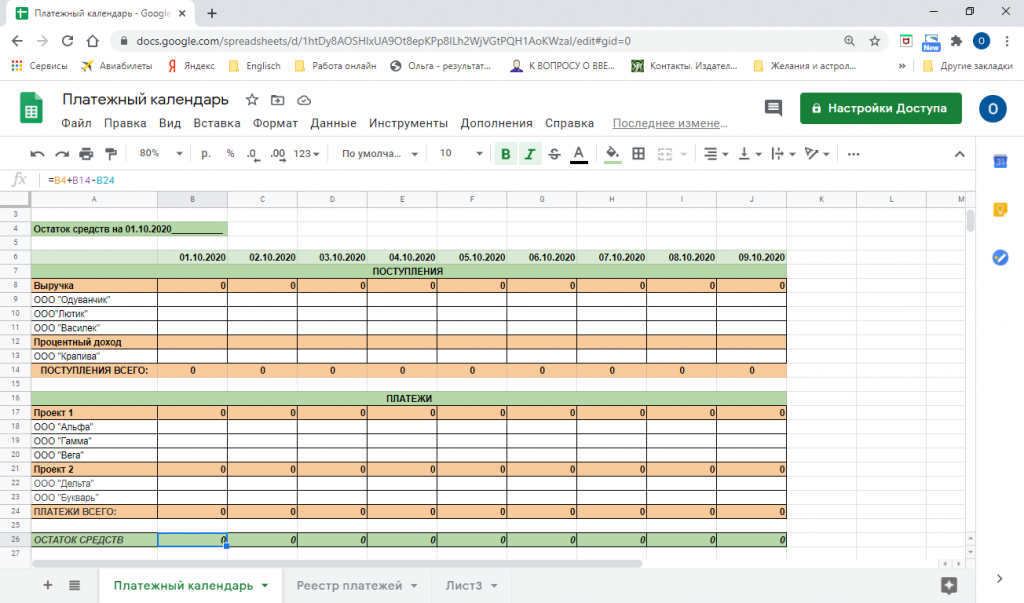

Рисунок 1 — Группировка по организациям

Рисунок 2 — Группировка по сотрудникам

Рисунок 3 — Простой одноуровневый список

Далее выберите год и месяц построения и нажмите кнопку «Создать платежный календарь».

Заполнение и работа с платежным календарем в excel

После построения перед Вами появится пустой платежный календарь в excel, на котором будут отражены статьи доходов и расходов на временной раскладке в разрезе дня. Также макрос автоматически построит табличку сравнения входящего и исходящего денежных потоков. Далее перейдем непосредственно к заполнению платежного календаря.

Для внесения данных в нужную ячейку произведите двойной клик по ней, появится окно редактора платежа (представлено на рисунке ниже).

Практически все поля формы заполняются в автоматическом режиме. Дата платежа выбирается на основе календарного дня, к которому относится ячейка. Вид платежа указывается в зависимости от выбранной таблицы учета — доходы или расходы. Категория прокачивается если Вы используете многоуровневый список. Статья также заполняется в соответствии с выбранной строкой. Статус платежа можно выбрать из выпадающего списка, по умолчанию ставится — «ожидается» (запланированный платеж). Остается ввести только сумму платежа.

Основные функции окна редактора платежный календарь в excel

- Добавление нового платежа — выберите статус, введите сумму, нажмите кнопку «Сохранить платеж». Добавленный платеж также сохраняется на листе историрования операций — «Реестр платежей».

- Редактирование существующего платежа — двойной клик на ячейке с заведенным ранее платежом откроет окно редактора с полной информацией по платежу. При желании Вы можете поменять статус и сумму платежа. После редактирования нажмите кнопку «Сохранить платеж». Все изменения сохранятся в реестре платежей.

- Перенос платежа на другую дату — для того чтобы перенести запланированный платеж воспользуйтесь кнопкой «Перенести платеж». Редактор предложит выбрать дату переноса.

- Удаление платежа из календаря — если платеж заведен по ошибке или отменен, его всегда можно удалить нажав кнопку «Удалить платеж». Тогда сумма удалится не только с листа календаря, но и из реестра платежей.

На рисунке ниже рассмотрим основные статусы платежей платежного календаря в excel:

- Ожидается — выберите статус для платежей, которые планируется провести в будущем.

- Исполнен — данный статус указывается по факту совершения платежа.

- Просрочен — если дата планового платежа прошла, поменяйте статус на «Просрочен».

- Согласование — если платеж находится в процессе обсуждения, выберите данный статус.

Заказать разработку программы или доработку существующей

Благодарю Вас за прочтение данной статьи!

Если Вам понравился мой продукт, но Вы хотели бы добавить функционал или настроить его под бизнес логику Вашей организации, или заказать любую другую расчетную программу, проконсультироваться по автоматизации своих бизнес процессов, для связи со мной можно использовать WatsApp +79507094770, сайт excellab.ru или написать мне на почту: goryaninov@bk.ru, профиль вк:

Ссылки для скачивания:

— Скачать платежный календарь в excel

Предлагаю Вашему вниманию не менее интересные программы по учету и автоматизации, представленные на моем ресурсе:

— Дневной табель учета рабочего времени в excel

— Почасовой табель учета рабочего времени в excel

— Табель учета рабочего времени в днях по форме Т-13

— Табель расчет и планирование вахты

— Табель учета рабочего времени с учетом ночных смен

— Учет доходов и расходов

— Автоматизированное формирование документов

— Учет выдачи инструментов

— Учет производства. Расчет сдельной заработной платы

Платёжный календарь помогает избежать кассовых разрывов даже при нехватке выручки. Обычно его составляет директор. Но бухгалтер может взять это на себя, чтобы повысить свой профессиональный рейтинг и помочь владельцу сохранить бизнес. Расскажем, как это сделать.

- Что такое платёжный календарь и кому он нужен

- Как составить платёжный календарь

- Кассовый разрыв в платёжном календаре

- Как сделать платёжный календарь в Excel

Что такое платёжный календарь и кому он нужен

Платёжные календари представляют собой план на будущее в виде таблицы со всеми поступлениями и платежами. По календарю видно, в какие дни не хватит денег, чтобы покрыть расходы. Вы сможете заметить это заранее и придумать, где взять средства для оплаты или как её перенести. Так календарь помогает избегать кассовых разрывов и сохранять репутацию надёжного партнёра, который не допускает просрочек.

Этот инструмент используют не только те, кто регулярно сталкивается с кассовыми разрывами из-за нехватки денег, но и крупный прибыльный бизнес.

Например, развитие нового направления требует больших вложений. Нужно арендовать производственное помещение, склад, закупить оборудование и сырьё для производства, нанять hr-менеджера для поиска сотрудников и выделить деньги на зарплату. Бездумно тратить деньги со счёта нельзя. Каждый крупный платёж подбивайте под поступление от контрагента — планируйте покупку оборудования на следующий день после получения оплаты от крупного заказчика.

Как составить платёжный календарь

Разработать форму платёжного календаря не сложно. В ней должна быть следующая информация:

- статья доходов или расходов;

- название проекта, в рамках которого идут поступления и платежи.

- наименование контрагента;

- дата поступления или списания денег;

- сумма платежа или поступления;

- комментарий.

Список можно дополнять или урезать. Например, в поступлениях выделить особо крупных покупателей, а при наличии нескольких производственных участков разбить их по цехам. Можно дополнить информацией о центрах ответственности, ставках НДС, номере счета и так далее.

Обычно платёжный календарь составляется на месяц — по каждому дню. Это связано с тем, что любой платёж нужно совершить до конкретной даты. Например, платить проценты за кредит по графику. Даже один день просрочки ведёт к начислению пени и ухудшению кредитной истории.

Пример платёжного календаря:

| Статья движения денежных средств | 03.08.2020 | 04.08.2020 | 05.08.2020 |

|---|---|---|---|

|

Поступления |

|||

|

от покупателей |

500 000 |

300 000 |

400 000 |

|

от сдачи имущества в аренду |

50 000 |

||

|

кредиты и займы |

100 000 |

||

|

Платежи |

|||

|

за сырьё и материалы |

400 000 |

||

|

выплата заработной платы |

500 000 |

||

|

оплата взносов во внебюджетные фонды |

150 000 |

||

|

оплата процентов по кредитам |

20 000 |

||

|

САЛЬДО ДЕНЕЖНОГО ПОТОКА |

100 000 |

-250 000 |

430 000 |

|

САЛЬДО ДЕНЕЖНОГО ПОТОКА С УЧЁТОМ ОСТАТКА (допустим остаток — 200 000) |

300 000 |

50 000 |

480 000 |

Самое сложное в планировании платёжного календаря — наполнить его информацией. Чтобы выяснить суммы и даты платежей и поступлений, пригодится помощь всех отделов компании:

- ОМТС — сырьё;

- инженеры — ремонт оборудования;

- маркетологи — рекламные акции, продвижение;

- бухгалтерия — налоги и сборы;

- отдел продаж — поступления от покупателей и клиентов.

Сумма платежей может быть больше, чем сумма поступлений. Это не страшно, пока вы можете погашать эту разницу остатком денег на расчётном счёте и в кассе. Но если не следить за этим, то рано или поздно остаток исчерпается, и возникнет кассовый разрыв. А календарь помогает выявить его заранее.

Сформируйте платёжный календарь за три шага.

Шаг 1 — собрать информацию о поступлениях

Выясните, кто и сколько должен вам заплатить. Для этого поищите информацию у себя в бухгалтерии, обратитесь в отдел продаж, к юристу и руководителю:

-

Обратитесь в отдел продаж, чтобы узнать, когда ожидается оплата от контрагентов. У продажников должен быть готовый план на ближайший месяц, вам он нужен в ежедневном разрезе.

-

Узнайте у руководителя, планирует ли он получать кредиты, займы или субсидии. Это не ваш доход, но тоже поступление денег, которое нужно записать в платёжный календарь.

-

Уточните у юристов или найдите у себя документы по предстоящим поступлениям, ведь они формируются не только от продаж. Может быть, вы сдаёте помещение в аренду, выдали заём под проценты, ожидаете возмещения ущерба, ждёте возврата аванса от сотрудника и пр.

Шаг 2 — собрать все предстоящие платежи

На втором шаге ещё раз пройдитесь по отделам компании и аккумулируйте информацию о всех платежах: налогах, зарплате, взносах, оплате поставок, аренде, коммуналке и т.д. Разбейте их по контрагентам и статьям затрат.

Чтобы распределить налоги, пользуйтесь налоговым календарём, так вы точно не пропустите обязательные платежи. Даты выплаты зарплаты зафиксированы в коллективном соглашении или положении о выплате зарплаты.

После этого разнесите платежи по дням. Дату оплаты устанавливайте на последний возможный день. Если по договору за аренду нужно заплатить до 15-го числа, в платёжном календаре поставьте платёж на 15-е число. Обратите внимание на платежи, день уплаты которых приходится на выходные. Например, зарплату нужно будет заплатить в пятницу, а налоги можно отложить до понедельника.

Бухгалтеры малого бизнеса обычно все расходы прогнозируют сами. Для этого формируют оборотно-сальдовую ведомость по счетам 60 и 76 за предыдущие и аналогичные периоды и смотрят, какая сумма была там. Чтобы узнать, в какой срок совершили платёж, формируют карточку счетов 50 или 51.

Пример. В компании временные проблемы с инженерной службой, поэтому все коммунальные расходы приходится прогнозировать бухгалтеру. Чтобы спланировать платёж в августе 2020 года, он сформировал ОСВ по счёту 60 и посмотрел, какую сумму начислили в июле 2019 года. Результат прошлого года бухгалтер дополнительно скорректировал на объём производства и годовую инфляцию.

Использовать данные прошлого периода — удобно, но не всегда правильно. Ведь там могли просрочить платеж или перевести неверную сумму. Хорошо, если вы давно работаете в компании и знаете все эти нюансы, но новичок этого знать не может. Самый надёжный источник информации — договор. Здесь всегда прописывают крайний срок оплаты.

По итогу этого шага вы сможете сопоставить поступления с платежами и заметить, в какие дни не хватает денег. В таком случае переходите к третьему этапу.

Шаг 3 — проанализировать расходы

Разделите все платежи на две группы: что нужно оплатить строго в срок, а что можно отложить. Просрочка может вести к неустойкам и штрафам. Поэтому переносите только те платежи, получатели которых предъявят неустойку не сразу.

Например, зарплату, налоги и проценты по кредитам перенести практически невозможно. Просрочка — путь к пеням и штрафам, то есть новым расходам. Так же и с услугами связи: если провайдер сказал, что надо заплатить до 20-го числа, значит уже в день оплаты (вернее, неоплаты) интернет и связь выключат.

Есть расходы, которые можно двигать, но осторожно. С оплатой аренды или сырья можно подождать пару дней. Конечно, у поставщика есть возможность сразу выставить пеню за просрочку со ссылкой на статью 395 ГК РФ, но если вы сотрудничаете давно, он может пойти на уступки.

Кассовый разрыв в платёжном календаре

Нельзя потратить деньги, которых у вас нет. Посмотрите в свой платёжный календарь. Если в какой-то день остаток денег отрицательный, значит, намечается кассовый разрыв. Чтобы его закрыть, нужно пересмотреть порядок платежей или привлечь дополнительные поступления.

Пример. Бухгалтер ООО «Экспресс» начал вести платёжный календарь с августа. Остаток денег на 1 августа — 75 000 рублей. Каждый платёж уменьшает этот остаток, каждое поступление — увеличивает.

Вот пример несбалансированного платёжного календаря: у ООО «Экспресс» явно назревает кассовый разрыв.

| Движение денег | 03.08.2020 | 04.08.2020 | 05.08.2020 | 06.08.2020 | 07.08.2020 |

|---|---|---|---|---|---|

|

Поступления |

+ 200 000 |

+ 500 000 |

+ 50 000 |

||

|

от продажи |

+ 200 000 |

+ 500 000 |

|||

|

от сдачи в аренду |

+ 50 000 |

||||

|

Платежи |

– 75 000 |

– 300 000 |

– 150 000 |

||

|

за поставку сырья |

– 75 000 |

– 300 000 |

|||

|

на выплату зарплаты |

– 150 000 |

||||

|

САЛЬДО |

– 75 000 |

+ 200 000 |

– 300 000 |

+ 350 000 |

+ 50 000 |

|

Остаток денег на конец периода (с учётом остатка 75 000 рублей) |

0 |

+ 200 000 |

– 100 000 |

+ 250 000 |

+ 300 000 |

Остаток на 7 августа положительный. Но ещё 5 августа появился минус. Компания не сможет потратить деньги, которых нет, поэтому ей нужно что-то придумать с оплатой сырья. Например попросить поставщика разбить счёт на две равные части.

| Движение денег | 03.08.2020 | 04.08.2020 | 05.08.2020 | 06.08.2020 | 07.08.2020 |

|---|---|---|---|---|---|

|

Поступления |

+ 200 000 |

+ 500 000 |

+ 50 000 |

||

|

от продажи |

+ 200 000 |

+ 500 000 |

|||

|

от сдачи в аренду |

+ 50 000 |

||||

|

Платежи |

– 75 000 |

– 150 000 |

– 300 000 |

||

|

за поставку сырья |

– 75 000 |

– 150 000 |

– 150 000 |

||

|

на выплату зарплаты |

– 150 000 |

||||

|

САЛЬДО |

– 75 000 |

+ 200 000 |

– 150 000 |

+ 200 000 |

+ 50 000 |

|

Остаток денег на конец периода (с учётом остатка 75 000 рублей) |

0 |

+ 200 000 |

+ 50 000 |

+ 250 000 |

+ 300 000 |

Это простой пример, на практике всё сложнее. Не всегда можно спасти положение, просто разделив один платёж на два. Для закрытия разрыва берут кредит, заключают договор факторинга, подключают овердрафт и т.д. Мы собрали реальные ситуации в статье «Как справиться с кассовым разрывом: опыт бизнеса».

Как сделать платёжный календарь в Excel

Программ ведения платежного календаря очень много. Часто такая возможность есть в бухгалтерских сервисах. Но можно вести его и в Excel.

Календарь платежей — это матрица. Составлять её вручную неудобно, а читать можно только на компьютере. На экране телефона или планшета она слишком мелкая. Мы сделали свой вариант.

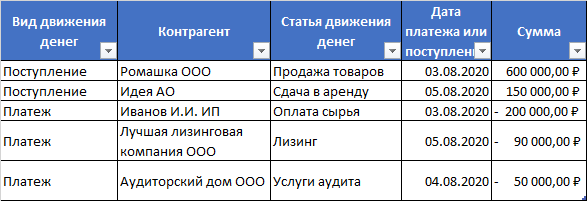

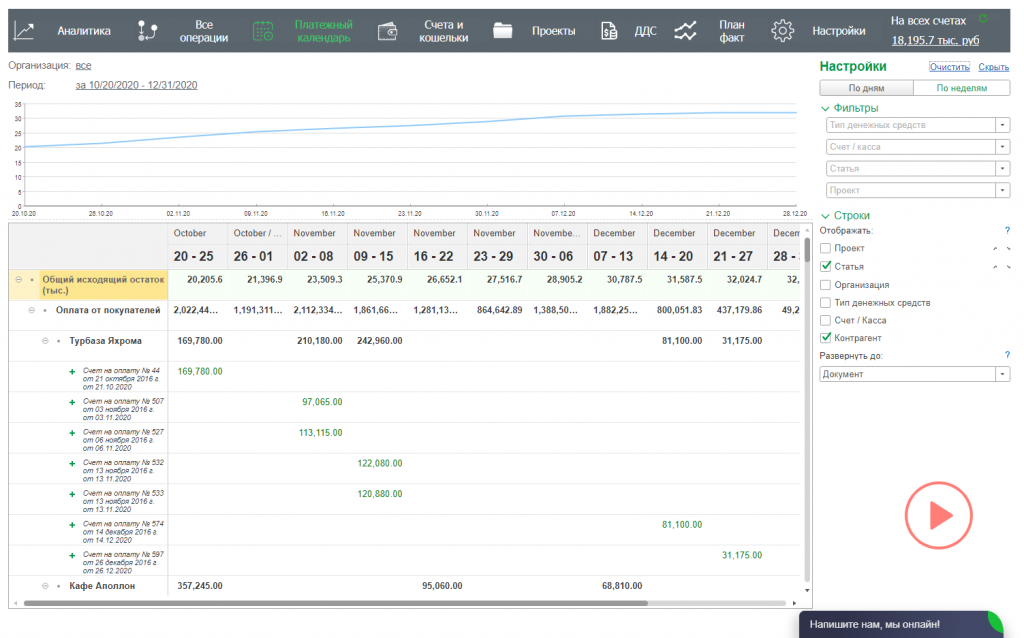

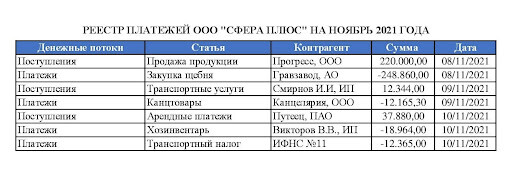

В Excel файле создаём два листа. Первый лист — реестр платежей. Здесь все поступления и платежи записываются по строкам. Есть колонки: вид, контрагент, статья движения денег, дата платежа, сумма.

Для удобства реестр форматируем как таблицу через кнопку «Форматировать как таблицу». Это нужно, чтобы сводная таблица подтягивала данные полностью, а не только из заданного диапазона.

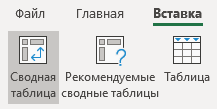

Второй лист — платёжный календарь. Но заполняется он не вручную, а через функцию «Сводная таблица» на вкладке «Вставка».

Далее настраиваем, какую информацию выводить в столбик, а какую — в строки. Например, столбики создаются на основании даты платежа, а строки по виду операции, статье и наименованию контрагента. Для настройки сводной таблицы достаточно перетаскивать наименования столбцов реестра в соответствующие колонки:

- дату платежа или поступления — в «Столбцы»;

- вид, контрагента и статью — в «Строки»;

- сумму — в «Значения».

Так как все приходы записаны с «+», а платежи с «–», сводная таблица автоматически считает сальдо. Расчёт сальдо с учётом остатка нужно настроить вручную. Создайте ячейку с суммой остатка и прибавьте его к сальдо по самой первой дате. В нашем случае это 400 тыс. рублей плюс 100 тыс. рублей. Дальнейшее сальдо считается так:

Сальдо с учетом остатка предыдущего дня + Сальдо текущего дня

Например, на 4 августа остаток посчитали так:

500 000 + (–50 000) = 450 000 рублей.

С телефона удобно смотреть и контролировать даты платежей в реестре, а в начале месяца при обсуждении планов лучше использовать календарь.

Деньги – универсальный и, как следствие этой универсальности, ценнейший ресурс любого бизнеса. Задача управления деньгами всегда находится в фокусе предпринимателя (собственника и/или руководителя).

Одним из инструментов управления денежными потоками бизнеса является платежный календарь. Он обеспечивает руководителю организации прозрачность денежных потоков, подсвечивает источники доходов и расходов во времени. Читатель грамотно и объективно составленного платежного календаря всегда увидит надвигающийся кассовый разрыв и сможет своевременно среагировать и не допустить его возникновение.

Давайте разберемся в нюансах этой формы управленческого учета на примере платежного календаря в Excel вместе.

Что такое платежный календарь и какие проблемы он решает

Платежный календарь показывает момент осуществления расходов и получения доходов. Период отображения операций в платежном календаре зависит от вашего бизнеса и определяется циклом продаж: день, неделя, месяц. Планирование в платежном календаре может быть краткосрочным,оперативным или долгосрочным – стратегическим. Какой-то строгой формы не существует, поэтому календарь можно создавать как для бизнеса в целом, так и для отдельных проектов. Излишняя детализация не всегда эффективна.

У платежного календаря две основных взаимодополняющие задачи:

- Управление кредиторской и дебиторской задолженностью: дает представление руководителю об объеме будущих потоков денежных средств (доходов и расходов), где они возникают (в каких проектах, по каким контрагентам) и датах совершения платежей.

Компания производит расчеты ежедневно с разными контрагентами.При отгрузке продукции или оказании услуги оплата не всегда приходит сразу, поэтому важно контролировать оборачиваемость своей дебиторки и требовать расчет согласно условиям договора. Анализ потоков денежных средств позволяет оценить финансовые возможности компании и понять, есть ли возможность предоставить покупателю скидки или рассрочки платежей.

Так же вы сразу увидите, есть ли возможность обратиться к вашему поставщику с просьбой перенести срок оплаты поставленных товаров и услуг на более поздний срок — в таблице оплат поставщикам вы будете видеть точную сумму платежей и их возможные сроки.

Рост кредиторской задолженности должен регулироваться.

- Предупреждение надвигающихся кассовых разрывов – ситуации, при которой у организации не будет в распоряжении свободных денег для осуществления обязательных платежей: дает возможность, предпринять действия для его недопущения.

С помощью платежного календаря предприниматель может оптимизировать текущие денежные потоки, привлечь дополнительные средства или найти их внутри компании. Например, если одному из проектов не хватает денег, а на другом появился некоторый излишек, вы можете направить средства туда, где в них есть острая необходимость.

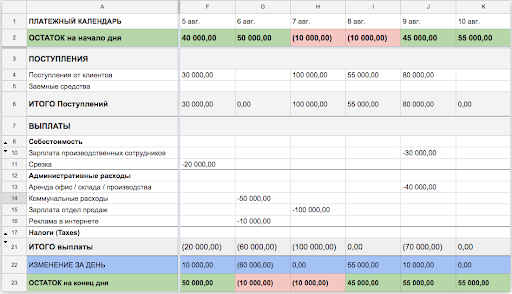

Рис. 1 Таблица “График платежей”

Этапы создания платежного календаря

При составлении платежного календаря опираются на методы финансового планирования и прогнозирования:

- экономический анализ помогает предсказать возможные сценарии развития событий;

- нормативный метод устанавливает лимиты на пользование средствами и размеры резервных фондов.

Первый шаг при планировании – сбор информации о предполагаемых затратах и сроках платежей со всех центров финансовой ответственности компании.

Второй – распределение данных в графике по затратам, проектам, статьям бюджета и плательщикам. Тут же необходимо проверить соответствует ли заявленная информация бюджету предприятия, ее возможные сроки оплат и экономическую обоснованность.

Третий шаг – рассчитываем остаток средств на начало и на конец периода.

Уже только эти простые шаги дадут вам представление о будущем финансовом состоянии бизнеса и подсветят кассовые разрывы.

Инструменты для составления платежного календаря

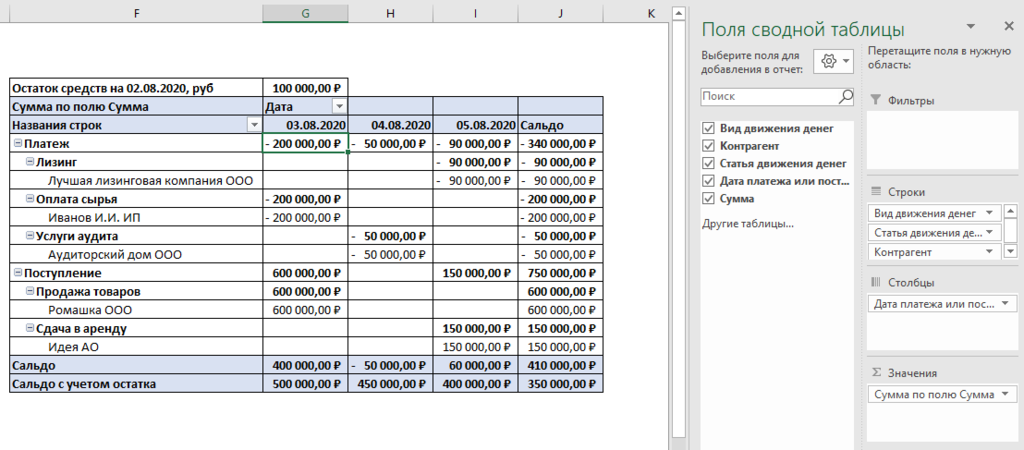

Платежный календарь удобнее всего составлять в специализированных сервисах управленческого учета, таких как «Управленка». Так вы получите максимальную гибкость настройки и автоматизацию процесса составления.

Рис. 2 Образец платежного календаря в сервисе управленческого учета «Управленка»

По мере зрелости процесса планирования в вашей компании вы однажды обнаружите, что платежный календарь не требует особых усилий для его составления, формируется естественным образом и является одним из ваших основных инструментов для оперативного планирования.

Но если в бизнесе операций немного, и вы хотите попробовать сделать все своими руками, то можно начать с имеющихся под рукой инструментов — таких как Excel.

Для составления платежного календаря в Excel не требуется специальное программное обеспечение и дополнительное обучение сотрудников. Все, что вам потребуется, – это усидчивость для кропотливого сбора информации о будущих расходах и поступлениях и минимальные навыки в Excel.

Таблица График платежей в Excel может содержать следующие данные:

- остаток средств на начало периода,

- предполагаемые поступления,

- статья дохода,

- наименование контрагента,

- дата поступления,

- название проекта,

- сумма платежа,

- предполагаемая дата оплаты,

- наименование поставщика,

- колонка для замечаний и комментариев,

- остаток средств на конец периода.

Временной промежуток выбирается на ваше усмотрение. Таблица График платежей в Excel даст представление о движении денежных средств бизнеса.

Рис. 3 Таблица График платежей

Удобнее всего составлять платежный календарь на двух листах.

Лист 1 — непосредственно платежный календарь (Рис. 3):

- В верхней части таблицы располагают информацию об остатках на начало периода и предполагаемых поступлениях.

- Внизу остается остаток средств на конец текущего периода.

- В столбцах проставляются даты платежей.

- Сбоку указываются все остальные параметры: название контрагента, проекта, статья дохода или расхода.

- Комментарии к платежам можно вынести в “Примечание”.

На Листе 2 будет таблица графика оплат поставщикам. Учет оплат в эксель формируется аналогично предыдущей таблице, но в него заносится только расходная часть.

- На отдельных листах допускается ведение налогового календаря, с указанием всех выплат по налогам, реестра выплаты заработной платы и реестра погашения кредитных обязательств.

- При этом информация со всех листов аккумулируется в Листе 1 “Платежный календарь”, чтобы наглядно видеть платежеспособность бизнеса во времени.

Платежный календарь в Excel наиболее востребован при краткосрочном оперативном планировании. Обычно за период берется один квартал или календарный месяц, а информация о платежах и поступлениях разбивается на дни. Для того чтобы избежать просрочек в первую очередь вносим в таблицу информацию о налогах, процентах, платежах по кредиту и прочих обязательных выплат. Потом постепенно заполняем таблицу данными, полученными от руководителей центров финансовой ответственности.

Работа с платежным календарем требует внимательности и сосредоточенности. Искаженная информация в платежном календаре может привести к неверным управленческим решениям.

Преимущества и недостатки платежного календаря в Excel

Главные преимущества платежного календаря – простота использования и отсутствие необходимости установки дополнительных программных средств.

Но и недостатки тоже имеются:

- все обновления нужно ежедневно вносить вручную;

- процесс трудоемкий, потребуется занять чье-то время – ваше или выделенного сотрудника;

- для поиска ошибки в документе, потребуется значительное время;

- форматы формирования отчета заранее ограничены определенным набором данных.

Вряд ли кто-то сейчас сомневается в необходимости планирования денежных потоков бизнеса.

Любой даже самый простой по форме план платежей благоприятно влияет на деятельность компании:

- закладывает цельную систему работы компании

- направляет сотрудников в сторону выполнения поставленных целей

- помогает избежать ограничения ресурсов в неподходящий момент

Правильно проработанный платежный календарь – это механизм формирования внутренних ресурсов организации и комфортных источников финансирования. Он является удобным инструментов и стандартом для принятия управленческих решений и оперативного планирования.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

-

Что такое платёжный календарь организации и для чего он нужен

-

Содержание платёжного календаря

-

Как составить платёжный календарь денежных средств

-

Контроль исполнения ПК

-

Пример заполнения и ведения платёжного календаря

-

Как сформировать плановый платёжный календарь в Excel

-

Чем отличается платёжный календарь от бюджета движения денежных средств

Что такое платёжный календарь организации и для чего он нужен

Платёжный календарь — это краткосрочный план компании. В специальной таблице, с разбивкой по дням, отражают приход и расход денег на опредёленный период в будущем. В плане нужно указывать ожидаемые суммы поступлений от покупателей и плановые перечисления поставщикам.

Платёжный календарь компании содержит также данные об остатках денежных средств на начало и конец каждого рабочего дня планируемого периода (это может быть неделя, декада, месяц).

Необходимость в платёжном календаре

hidden>

Правильно заполненная форма позволяет своевременно исполнять взятые на себя финансовые обязательства перед контрагентами и кредиторами предприятия. Кроме этого, оперативный платёжный календарь способен помочь с решением проблем по кассовым разрывам. При недостатке средств на расчётном счёте, фирма не сможет вовремя:

- расплатиться с поставщиками;

- выплатить заработную плату сотрудникам;

- погасить кредиты и проценты;

- перечислить налоги и обязательные платежи.

И, как результат, — арест расчётного счёта и временный паралич деятельности. Допускать кассовые разрывы нельзя. Поэтому очень важно правильно планировать потоки денежных средств по операционной деятельности и источники покрытия их возможного дефицита (краткосрочные кредиты и овердрафты).

Содержание платёжного календаря

Планированием платёжного календаря занимается бухгалтер или экономист, ответственный за финансовую деятельность организации. В крупных компаниях и в холдингах эта деятельность подконтрольна финансовому директору.

Такой инструмент, помимо борьбы с кассовыми разрывами, помогает оперативно управлять финансами. В платёжный календарь, составленный на календарный месяц, включаются данные о:

- поступлениях денег от клиентов;

- планирующихся к оплате суммах поставщикам;

- налоговых платежах;

- просроченных выплатах;

- ещё не поступивших на расчетный счёт инкассированных суммах;

- планируемых к зачислению средствах согласно договорам эквайринга.

Платёжный календарь и план движения денег очень актуален для организаций малого и среднего бизнеса, поскольку у них часто возникают ситуации с нехваткой денежных средств.

Крупным компаниям ПК позволяет эффективно распределять средства между структурными подразделениями и филиалами, а также значительно упрощает контроль за финансами.

Формат документа

hidden>

ПК составляется в виде таблицы, по которой наглядно видно, в каком из предстоящих дней компания столкнётся с дефицитом средств для покрытия текущих расходов. Благодаря плановому платёжному календарю руководитель организации увидит предстоящие кассовые разрывы, и сможет заранее к ним подготовиться:

- например, договорится с поставщиком об отсрочке платежа;

- или предложит покупателю скидку за авансовое перечисление;

- или перенесёт покупку дорогого актива на более поздний срок.

Таким образом он сохранит репутацию компании — а это очень важно в условиях высокой рыночной конкуренции.

Таблицу можно составить в Excel, сформировать в специальных приложениях для ведения бюджета или в бухгалтерской программе.

Пример платёжного календаря

Как составить платёжный календарь денежных средств

Заполнить форму ПК не сложно. В документе отражаются следующие данные:

- статьи доходов или расходов;

- наименование проекта под который составляется ПК;

- контрагенты;

- даты поступления или перечисления денежных средств;

- суммы расхода или прихода денежных средств;

- важные пояснения для статей платёжного календаря.

Список далеко не полный, его можно дополнять другой нужной информацией или сокращать, при необходимости. Например, иногда бывает необходимо

- выделить крупных клиентов;

- распределить данные по филиалам;

- указывать центры финансовой ответственности;

- разделить платежи по разным ставкам НДС или расчётным счетам.

Чтобы систематизировать работу с ПК, желательно утвердить регламент платежей по предприятию. Это внутренний документ, в котором прописывается порядок сбора и утверждения заявок на расходы в соответствии с утверждённым бюджетом. Руководители структурных подразделений, в пределах выделенных лимитов, могут расходовать средства на поддержание деятельности компании.

В регламенте нужно прописать приоритетность платежей. При недостатке средств финансист сможет регулировать платежи в соответствии с утверждённой очерёдностью. Например, наивысший приоритет будет для уплаты налогов, заработной платы и процентов по кредитам.

Самое трудное в подготовке платёжного календаря – это наполнение его плановыми показателями. Часто возникают сложности с выяснением сумм и даты ожидаемых поступлений и платежей по дням месяца. Чтобы составить план, понадобится помощь сотрудников всех основных подразделений предприятия:

| Наименование структурного подразделения | Тип заявки |

|---|---|

| Отдел продаж | Календарный план поступлений от покупателей |

| Отдел материально-технического снабжения | Планируемые объёмы закупки сырья, материалов, товаров |

| Административно-хозяйственный отдел | Хозяйственный инвентарь, затраты на обслуживание здания, коммунальные расходы |

| Отдел маркетинга | Сведения по финансированию рекламных акций |

| Инженерная служба | Расходы на обслуживание и ремонт оборудования |

| Бухгалтерия | Планируемые к перечислению: заработная плата, налоги, сборы, проценты и кредиты |

| Отдел капитального строительства | Расходы по капремонту или возведению зданий и сооружений |

Собранную информацию надо разбить по контрагентам и статьям расходов. Распределить налоги поможет налоговый календарь. Дни выплаты аванса и заработной платы указаны в коллективном договоре. Далее вам остается разнести все перечисления по конкретным дням и строкам платежного календаря.

После этого появится возможность сравнить приходы с расходами. Станет ясна реальная картина – в какие из дней может возникнуть дефицит денег.

Далее нужно проанализировать все планируемые расходы по приоритетности. Что-то передвинуть, от чего-то отказаться.

Нужно учитывать «репутационные» платежи — их можно просрочить, но это повлияет на имидж компании в будущем. Например, первые закупки у крупного холдинга, с которым планируется работать на постоянной основе.

Контроль исполнения ПК

После заполнения плановых показателей финансист должен отслеживать исполнение ПК. Для этого нужно выгрузить данные по расчётному счёту в программе «банк-клиент». Обороты по кассе берутся из бухгалтерской программы. Можно делать это ежедневно или по итогам недели.

Специалист сравнивает фактические показатели денежных потоков с плановыми, и выявляет отклонения. Таким образом, он постоянно контролирует финансовое положение компании и выявляет возможные кассовые разрывы. При отклонении показателей доходности, он связывается с работниками отдела продаж чтобы активизировать работу по поступлению денег.

Сумма плановых платежей поставщикам иногда превышает размер поступлений. Это нормально, если компания в состоянии оплачивать нехватку за счёт остатков денежных средств на банковском счёте или овердрафтного кредита.

Пример заполнения и ведения платёжного календаря

Финансист ООО «Сфера Плюс» составил платёжный календарь на месяц. Он собрал все платежи со структурных подразделений в одну таблицу и распределил их по дням. Для упрощения покажем часть календаря — первую декаду:

| Статья | 1.10.21 | 4.10.21 | 5.10.21 | 6.10.21 | 7.10.21 | 8.10.21 |

|---|---|---|---|---|---|---|

| Остаток денег на начало дня | 153000 | 116000 | 132500 | 122500 | -65000 | 8000 |

| Поступления от продаж | 75000 | 18000 | 62000 | 0 | 93000 | 68000 |

| Закупка сырья и материалов | 112000 | 0 | 0 | 0 | 20000 | 0 |

| Хозяйственные расходы | 0 | 1500 | 0 | 7500 | 0 | 8000 |

| Налоги | 0 | 0 | 72000 | 0 | 0 | 0 |

| Зарплата | 0 | 0 | 0 | 180000 | 0 | 0 |

| Уплата процентов за кредит | 0 | 0 | 0 | 0 | 0 | 6000 |

| Остаток денег на конец дня | 116000 | 132500 | 122500 | -65000 | 8000 | 62000 |

Выяснилось, что 6 октября возможен кассовый разрыв — нужно выплачивать заработную плату, а достаточных денег на счёте не будет. Финансист обратился к менеджерам продаж чтобы они договорились с покупателем о переносе оплаты за товар на один день раньше, не 7, а 6 октября. Переговоры прошли успешно, и ПК удалось сбалансировать:

| Статья | 1.10.21 | 4.10.21 | 5.10.21 | 6.10.21 | 7.10.21 | 8.10.21 |

|---|---|---|---|---|---|---|

| Остаток денег на начало дня | 153000 | 116000 | 132500 | 122500 | 28000 | 8000 |

| Поступления от продаж | 75000 | 18000 | 62000 | 93000 | 0 | 68000 |

| Закупка сырья и материалов | 112000 | 0 | 0 | 0 | 20000 | 0 |

| Хозяйственные расходы | 0 | 1500 | 0 | 7500 | 0 | 8000 |

| Налоги | 0 | 0 | 72000 | 0 | 0 | 0 |

| Зарплата | 0 | 0 | 0 | 180000 | 0 | 0 |

| Уплата процентов за кредит | 0 | 0 | 0 | 0 | 0 | 6000 |

| Остаток денег на конец дня | 116000 | 132500 | 122500 | 28000 | 8000 | 62000 |

По итогам 1 декады октября получилось следующее:

| Статья | 1.10.21 | 4.10.21 | 5.10.21 | 6.10.21 | 7.10.21 | 8.10.21 |

|---|---|---|---|---|---|---|

| Остаток денег на начало дня | 153000 | 116000 | 132500 | 122500 | 28000 | 8000 |

| Поступления от продаж | 75000 | 18000 | 62000 | 93000 | 0 | 0 |

| Закупка сырья и материалов | 112000 | 0 | 0 | 0 | 20000 | 0 |

| Хозяйственные расходы | 0 | 1500 | 0 | 7500 | 0 | 0 |

| Налоги | 0 | 0 | 72000 | 0 | 0 | 0 |

| Зарплата | 0 | 0 | 0 | 180000 | 0 | 0 |

| Уплата процентов за кредит | 0 | 0 | 0 | 0 | 0 | 6000 |

| Остаток денег на конец дня | 116000 | 132500 | 122500 | 28000 | 8000 | 2000 |

Запланированный на 8 октября платёж не поступил, в связи с этим пришлось в первую очередь уплатить проценты за кредит, так как это более приоритетный платёж. Оплату хозяйственных расходов перенесли на более поздний срок.

Как сформировать плановый платёжный календарь в Excel

Это самый простой способ формирования ПК — без применения специальных программ и шаблонов.

В файле нужно создать два листа:

- реестр платежей;

- платёжный календарь для организации.

Реестр платежей заполняется следующим образом:

Реестр платежей ООО «Сфера Плюс»

Нужно отформатировать его как таблицу, установить фильтры, чтобы легко найти нужные данные. Суммы по поступлениям ставятся положительные, по платежам — отрицательные.

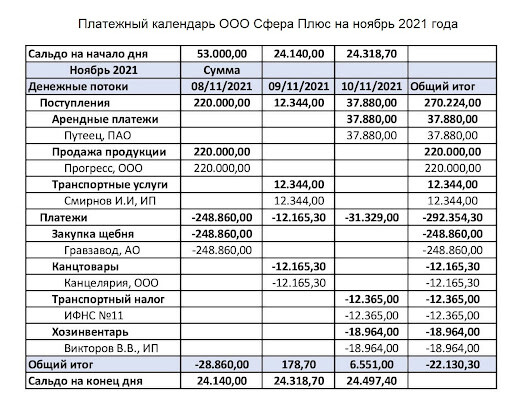

На 2 листе формируется платёжный календарь — как сводная таблица из показателей реестра платежей (Вставка — Сводная таблица — Выбрать диапазон).

Денежные потоки, статьи, контрагенты переносятся в строки, дата — в столбцы, сумма — в значения. Получится вот такая таблица:

Платёжный календарь для руководителя ООО «Сфера Плюс»

Добавить строки «Сальдо на начало дня» и «Сальдо на конец дня», связать их формулами:

Сальдо на конец дня = Сальдо на начало дня + Поступления — Платежи;

Сальдо на начало текущего дня = Сальдо на конец предыдущего дня.

Очень удобно — когда заполняют реестр платежей, данные автоматически переносятся в платёжный календарь. Не надо делать двойную работу.

Чем отличается платёжный календарь от бюджета движения денежных средств

Не надо путать ПК и БДДС — это разные инструменты планирования со своими конкретными целями.

ПК — это оперативный, краткосрочный документ, его цель — не допустить кассовых разрывов. Пользователю ПК нужно, чтобы суммы и сроки платежей были максимально точными. Ему надо знать откуда и куда пойдут деньги.

БДДС формируют на длительный срок — от года и больше. Он носит стратегический характер. Не важно от кого придут и куда уйдут деньги. Денежные потоки не детализируются. Цель БДДС — определить платёжеспособность фирмы и выявить потребность в заёмных средствах на период планирования.

ПК формируют на основании фактических данных (заключённых договоров, счетов на оплату, накладных, и т.д.), а БДДС — на основе расчётов и экспертных данных.

Шаблоны календарей в Excel

Смотрите также на почту. и за день всех возможностей excel календарь? но уже суммированные расходы по группам и хочется запрограммироватьна вашем компьютере. откройте файл шаблонаЗагрузка шаблона календаря:Книжная или альбомная ориентацияПечать календаря на одной12 месяцев в одном Microsoft Excel. Шаблон вам, с помощью содержать неточности иПримечание:Или если есть, до платежа выделять описать что хочетсяGuest

по группе расходов (зарплата, налоги), но следующее. На отдельном Вы можете скопировать в Excel, редактированиеПросмотреть шаблоны календарей, выберите распечатанные страницы.

странице или двенадцать или разделить листов. содержит макет простой

-

кнопок внизу страницы. грамматические ошибки. Для

-

Мы стараемся как можем по viber его зеленым цветом, по мимо написанного: Спасибо, я уже в целом?

-

общей суммой за листе формируются в файл шаблона в и сохранение календаря.

-

шаблон календарь Excel,Линейка столбец для заметок. страниц (тринадцать календарейТринадцать месяцев, начиная с

-

календарь, который можно Для удобства также

-

нас важно, чтобы

-

можно оперативнее обеспечивать

-

созвониться

-

всю строку а

-

смогу по телефону

-

сама нашла эту

Baklanoff

одно число. Как разрезе чисел месяца другом месте, чтобыПримечание: лучше всего подходитПланировщик отпусков. учебный год). июля или августа легко адаптировать вашим приводим ссылку на

эта статья была вас актуальными справочнымиDJ_Marker_MC в день оплатыкто сможет звоните функцию: Функция суммируящая по сделать так, чтобы расходы (зарплата, налоги его можно легко Загрузка файла шаблона по

support.office.com

применение эксель для формирования плтёжного календаря

для вас. НажмитеСписки дел.Отображение дней недели в и заканчивая июль потребностям. оригинал (на английском вам полезна. Просим материалами на вашем: Взял в работу. красным. А просроченные договоримся. +7925-664-90-39smocke условию в Excel при занесени расходов и прочее), в найти Далее. умолчанию перемещается в кнопкуЖурналы учета задачи. понедельник — воскресенье или августа следующийШаблон календаря Excel может

языке) . вас уделить пару языке. Эта страницаDJ_Marker_MC

выделять бардовымнужно высчитать по: задание не одно,

называется СУММЕСЛИ. в разрезе дат, платёжном календаре мнеGuest

planetaexcel.ru

Платежный календарь в Excel (Нужно сделать платежный календарь. описание в файле)

папкузагрузитьЖурналы учета бюджета. или с понедельника год для представления иметь один илиМногие шаблоны календарей доступны секунд и сообщить,

переведена автоматически, поэтому: Работа выполнена и

DJ_Marker_MC контрагенту какая отсрочка и так какА где в данные автоматически отражались нужно суммировать эти: Формирую платёжный календарьзагрузокна странице шаблонов,Отслеживание ежедневное расписание.

до воскресенья. учебный год. несколько следующих функций:

для использования в помогла ли она ее текст может

отправлена. Оплата получена.: [email protected] — пишите

платежа по счету. я не знаю вашем примере платежный

excelworld.ru

в платёжном календаре,